26c7612cd4edc5269b0bd50a35bb8959.ppt

- Количество слайдов: 27

Залоговая политика банка. Управление залоговым портфелем Вовк Антон Сергеевич, Руководитель Группы по оценке залогов Кредитной дирекции Корпоративного департамента Северо-Западного Регионального Центра ОАО Банк ВТБ, Председатель Комитета по оценочной деятельности АБСЗ, Член Санкт-Петербургского научно-методического совета по оценке, Член Совета НП СРОО «СПО» 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Основные новации законодательства в области работы с залогами В середине 2014 года внесены изменения в ГК РФ. ФЗ «О залоге» прекратил действие • Введена возможность (то есть это необязательно, но желательно) регистрации залога движимого имущества в нотариате (приоритет в погашении долга будет у того кредитора, который первым зарегистрировал залог в нотариате, если, например, одновременно имущество заложено у разных банков, а они об этом не знали). • База залога движимого имущества является открытой и доступной для всех. Любой может зайти на сайт https: //www. reestr-zalogov. ru/ и проверить у кого, что заложено и т. д. • Закреплен принцип эластичности залога, то есть залог – сильное право, то есть он сохраняется всегда, когда меняется вещь (например, залог незавершенного строительством объекта). 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Основные новации законодательства в области работы с залогами Приказ Минэкономразвития России от 01. 06. 2015 № 327 "Об утверждении Федерального стандарта оценки «Оценка для целей залога (ФСО № 9)» ФСО определяет консервативный подход к оценке для целей залога • Снижение возможности применения принципа НЭИ для оценки для целей залога • Необходимость учета всех обременений объекта оценки • Ограничение возможности использования прогнозов, дающих максимальный результат 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Анализ НЭИ объекта оценки. Распространенная российская практика Правильный выбор Оценщиком варианта наиболее эффективного использования объекта недвижимости является одним из важнейших факторов, влияющих на оценку стоимости объекта оценки. Понятие "наиболее эффективного использования" (НЭИ) определяется как вероятное использование оцениваемого объекта с максимальной отдачей, причем непременными являются условия физической возможности, юридической допустимости и финансовой оправданности такого рода действий. Факторы, которые следует принять во внимание при этом, включают потенциал местоположения, рыночный спрос, правовую, технологическую и финансовую обоснованность проекта. При определении вариантов наиболее эффективного использования объекта выделяются четыре основных критерия анализа: n Физическая осуществимость: рассмотрение технологически реальных для данного объекта способов использования. n Правомочность: рассмотрение законных способов использования, которые не противоречат распоряжениям о зонировании, положениям об исторических зонах и памятниках, экологическим законодательствам. n Финансовая оправданность: рассмотрение тех физически осуществимых и разрешенных законом вариантов использования, которые будут приносить доход владельцу объекта. n Максимальная эффективность: рассмотрение того, какой из физически осуществимых, правомочных и финансово оправданных 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Анализ НЭИ объекта оценки. Рыночная и инвестиционная стоимость В КОНТЕКСТЕ наиболее вероятной цены продажи (РЫНОЧНОЙ СТОИМОСТИ) другим термином для лучшего и наиболее эффективного использования может быть «САМОЕ ВЕРОЯТНОЕ ИСПОЛЬЗОВАНИЕ» . В КОНТЕКСТЕ ИНВЕСТИЦИОННОЙ СТОИМОСТИ, альтернативным термином является «САМОЕ ПРИБЫЛЬНОЕ ИСПОЛЬЗОВАНИЕ» . При анализе альтернативных вариантов использования оценщик должен принять во внимание спрос на каждый из вариантов и наличие других конкурирующих участков земли, удобных для подобного использования, которое и формирует предложение. » Приведены цитаты из книги: Харрисон Генри С. Оценка недвижимости. Учебное пособие. пер. с англ. –М. : РИО Мособлупрполиграфиздата, 1994 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Анализ НЭИ объекта оценки. Особенности оценки для целей залога «Для проведения оценки в целях залога анализ наилучшего и наиболее эффективного использования чаще всего не требуется. Важно понимать, что банк при залоге не является инвестором (не предполагает вложение средств для приведения объекта к наилучшему и наиболее эффективному использованию), а склонен получить оценку объекта в состоянии «как есть» . Это специфика оценки залогового имущества. » Приведена цитата из практического пособия «Работа банка с залоговым имуществом: оценка, оформление, анализ рисков и практика взыскания» . Авторский коллектив: Баев М. К. , Вольхин Н. А. , Минимулин Д. В. , Севенард Ю. А. , Скородумов А. Г. , Черникова Н. В. , Шарон А. А. (Москва, Издательский дом «Регламент – Медиа» , 2011). «В общем случае оценка для целей залога осуществляется исходя из предположения «как есть» (as is). В отдельных случаях, когда текущее использование объекта очевидно и явно не является наиболее эффективным, возможно проведение анализа наиболее эффективного использования (НЭИ) в полном объеме. Данный момент требует согласования с Банком, по итогам согласования данный факт указывается в Задании на оценку. » Приведена цитата из «Рекомендаций по составлению отчета об оценке недвижимого имущества для целей залога» . Сбербанк. В обязательном порядке приводится в отчетах по оценке недвижимого имущества. Для отдельных видов имущества определение наиболее эффективного использования необходимо проводить с расчетом экономических результатов разных вариантов его использования. Как правило, НЭИ оцениваемого объекта недвижимости должно быть определено по текущему на момент оценки его использованию. Приведена цитата из утвержденных в СЗРЦ ОАО Банк ВТБ Рекомендаций к содержанию отчетов об оценке 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Анализ НЭИ объекта оценки. Международные стандарты оценки Общие понятия и принципы оценки (п. 6. 3) «НАИБОЛЕЕ ЭФФЕКТИВНОЕ ИСПОЛЬЗОВАНИЕ ОПРЕДЕЛЯЕТСЯ КАК НАИБОЛЕЕ ВЕРОЯТНОЕ ИСПОЛЬЗОВАНИЕ ИМУЩЕСТВА, которое надлежащим образом оправданно, юридически допустимо и финансово осуществимо и при котором оценка этого имущества дает максимальную величину стоимости» . Там же (п. 6. 4). «Даже в случае юридически допустимого и физически возможного использования ОТ ОЦЕНЩИКА МОЖЕТ ПОТРЕБОВАТЬСЯ ОБЪЯСНЕНИЕ, ОПРАВДЫВАЮЩЕЕ ЕГО МНЕНИЕ, ЧТО, ПО РАЗУМНЫМ СООБРАЖЕНИЯМ, ПОДОБНОЕ ИСПОЛЬЗОВАНИЕ ЯВЛЯЕТСЯ ВЕРОЯТНЫМ. После того как анализ покажет, что, по разумным соображениям, один или несколько вариантов использования являются вероятными, проверяется их обоснованность с финансовой точки зрения» . Там же п. 6. 6. На рынках, характеризующихся чрезвычайной неустойчивостью или значительным неравновесием между спросом и предложением, наиболее эффективным использованием имущества может быть его сохранение для будущего использования. В других ситуациях, когда можно выявить несколько типов потенциально наиболее эффективного использования, оценщику следует рассмотреть такие альтернативные варианты использования и ожидаемые уровни доходов и расходов. Там, где использование земли и зонирование находятся в состоянии изменения, наиболее эффективное использование имущества в настоящий момент может быть промежуточным использованием. 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Оценка стоимости предмета залога – минимизация рисков банка 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Ликвидность как характеристика, определяющая приемлемость объекта в качестве предмета залога Ликвидность – характеристика объекта оценки, отражающая на сколько быстро за счет реализации прав залогодержателя на предмет залога можно погасить задолженность по кредиту Говоря о степени/уровне ликвидности объектов, можно привести следующую квалификацию (квалификация, в первую очередь, может быть применена для типичных для рынка объектов, с развитым вторичным рынком). 1. Объекты первой (высшей) степени ликвидности. Это объекты, вторичный рынок которых достаточно развит, рыночный срок экспозиции не превышает 6 месяцев. Объекты не несут в себе никаких дополнительных рисков реализации и могут быть отчуждены на открытом рынке в достаточно короткий срок. 2. Объекты второй (достаточной) степени ликвидности. Это объекты, вторичный рынок которых достаточно развит, рыночный срок экспозиции не превышает 18 месяцев. У таких объектов отсутствуют какие-либо (юридические и пр. ) риски, которые могут возникнуть при реализации. В объектах нет значимых перепланировок. Объекты полностью идентифицируемы. 3. Объекты третьей (низкой) степени ликвидности. Все остальные объекты. г. 24 июня 2015

Залоговая политика банка. Управление залоговым портфелем Оборудование как специфичный предмет залога n Риск ликвидности/реализации n n Анализ рынка Выявление круга потенциальный покупателей Анализ типа оборудования Сбор и анализ информации о составе оборудования Расчет рыночного срока экспозиции n Риск идентификации n n В обязательном порядке должна быть проведена фотофиксация объектов оценки Сбор адекватной информации о марках, моделях, годах выпуска и заводских номерах оцениваемого оборудования Анализ возможности демонтажа оборудования и его монтажа на новом месте Анализ условий эксплуатации и хранения объекта оценки n Юридические риски n n В отчете в обязательном порядке должны быть приведены результаты анализа правоустанавливающих документов Должен быть сделан однозначный вывод и достаточности/недостаточности предоставленной информации Должно быть проанализировано формирование первоначальной стоимости объектов оценки n Прочие риски n n n 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Недвижимость как предмет залога n n n n Недвижимость – «типичный» предмет залога и оценки Наиболее ликвидный залог Права на сделки с недвижимостью регистрируются должным образом Залог земель сельхозназначения – принятие Банком значительного риска Доходный подход – приоритетный при оценке доходной недвижимости при оценке для целей кредитования При залоге единого земельного участка с расположенными на его территории все объектами недвижимости, как правило, необходимо оценивать объект как единую производственную площадку Объекты спецназначения, объекты инфраструктуры (открытый оборот которых отсутствует) необходимо оценивать по согласованию с Банком Необходимо в отчете в обязательном порядке приводить условную стоимость каждого кадастра 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Факторы, понижающие ликвидность недвижимого имущества • • В залог принимаются отдельные объекты недвижимости, по сути, формирующие единую производственную площадку (АБК как бизнес-центр в центре промзоны) На принимаемом в залог земельном участке расположены иные, не передаваемые в залог объекты недвижимости Инфраструктурные объекты (котельная, насосная и пр) не передаются в залог вместе с основными объектами недвижимости В залог не передается оборудование, демонтаж которого приводит к нарушению конструктива здания Неразвитость локального рынка недвижимости Продолжительные сроки рыночной экспозиции объектов Юридические риски Наличие значительных перепланировок !!!Низкая ликвидность объекта может не рассматриваться как стопфактор оформления объекта в залог. При этом его стоимость не должна 24 июня 2015 г. учитываться в расчете обеспеченности сделки!!!

Залоговая политика банка. Управление залоговым портфелем 25 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Отдельные особенности формирования залоговой массы • • • Отдельно стоящие здания рекомендуется оформлять в залог с учетом всего инфраструктурного оборудования. Способ оформления зависит от того, как объекты учтены на балансе При первичном осмотре необходимо обращать внимание на любые перепланировки и отражать этот факт в Актах осмотра Необходимо формировать понимание о реальной рыночной ликвидности предмета залога, а также вносить предложения по повышению его ликвидности 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Аккредитация/квалификация при Банке 24 июня 2015 г.

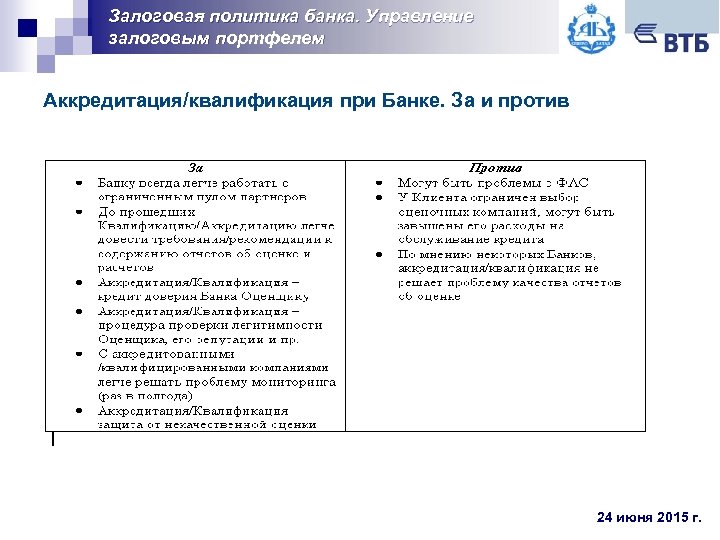

Залоговая политика банка. Управление залоговым портфелем Аккредитация/квалификация при Банке. За и против 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Опыт проведения Квалификации независимых Оценщиков в ОАО «Банк ВТБ Северо-Запад» (СЗРЦ ОАО Банк ВТБ) 24 июня 2015 г.

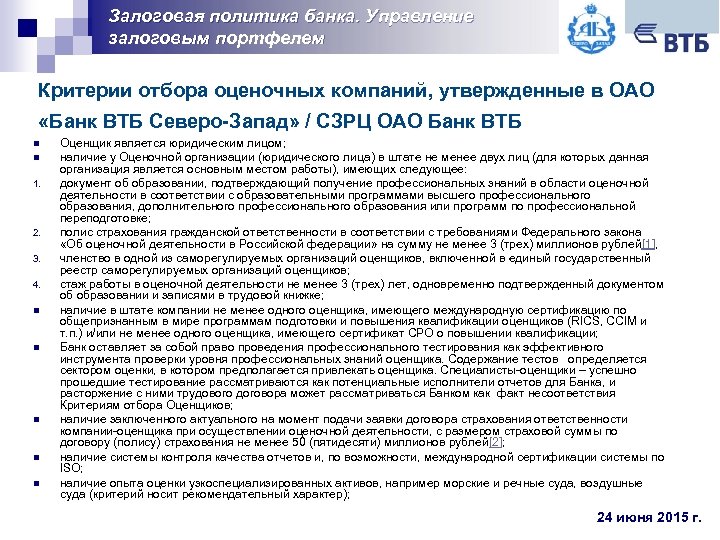

Залоговая политика банка. Управление залоговым портфелем Критерии отбора оценочных компаний, утвержденные в ОАО «Банк ВТБ Северо-Запад» / СЗРЦ ОАО Банк ВТБ n n 1. 2. 3. 4. n n n Оценщик является юридическим лицом; наличие у Оценочной организации (юридического лица) в штате не менее двух лиц (для которых данная организация является основным местом работы), имеющих следующее: документ об образовании, подтверждающий получение профессиональных знаний в области оценочной деятельности в соответствии с образовательными программами высшего профессионального образования, дополнительного профессионального образования или программ по профессиональной переподготовке; полис страхования гражданской ответственности в соответствии с требованиями Федерального закона «Об оценочной деятельности в Российской федерации» на сумму не менее 3 (трех) миллионов рублей[1], членство в одной из саморегулируемых организаций оценщиков, включенной в единый государственный реестр саморегулируемых организаций оценщиков; стаж работы в оценочной деятельности не менее 3 (трех) лет, одновременно подтвержденный документом об образовании и записями в трудовой книжке; наличие в штате компании не менее одного оценщика, имеющего международную сертификацию по общепризнанным в мире программам подготовки и повышения квалификации оценщиков (RICS, ССIМ и т. п. ) и/или не менее одного оценщика, имеющего сертификат СРО о повышении квалификации; Банк оставляет за собой право проведения профессионального тестирования как эффективного инструмента проверки уровня профессиональных знаний оценщика. Содержание тестов определяется сектором оценки, в котором предполагается привлекать оценщика. Специалисты-оценщики – успешно прошедшие тестирование рассматриваются как потенциальные исполнители отчетов для Банка, и расторжение с ними трудового договора может рассматриваться Банком как факт несоответствия Критериям отбора Оценщиков; наличие заключенного актуального на момент подачи заявки договора страхования ответственности компании-оценщика при осуществлении оценочной деятельности, с размером страховой суммы по договору (полису) страхования не менее 50 (пятидесяти) миллионов рублей[2]; наличие системы контроля качества отчетов и, по возможности, международной сертификации системы по ISO; наличие опыта оценки узкоспециализированных активов, например морские и речные суда, воздушные суда (критерий носит рекомендательный характер); 24 июня 2015 г.

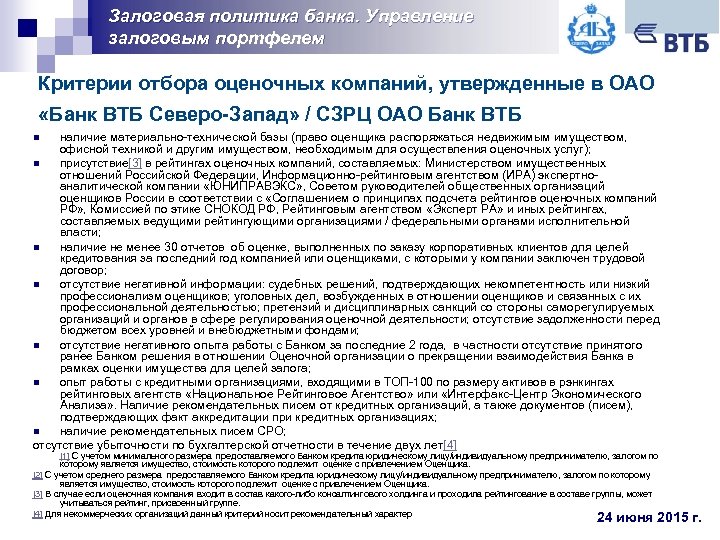

Залоговая политика банка. Управление залоговым портфелем Критерии отбора оценочных компаний, утвержденные в ОАО «Банк ВТБ Северо-Запад» / СЗРЦ ОАО Банк ВТБ наличие материально-технической базы (право оценщика распоряжаться недвижимым имуществом, офисной техникой и другим имуществом, необходимым для осуществления оценочных услуг); n присутствие[3] в рейтингах оценочных компаний, составляемых: Министерством имущественных отношений Российской Федерации, Информационно-рейтинговым агентством (ИРА) экспертноаналитической компании «ЮНИПРАВЭКС» , Советом руководителей общественных организаций оценщиков России в соответствии с «Соглашением о принципах подсчета рейтингов оценочных компаний РФ» , Комиссией по этике СНОКОД РФ, Рейтинговым агентством «Эксперт РА» и иных рейтингах, составляемых ведущими рейтингующими организациями / федеральными органами исполнительной власти; n наличие не менее 30 отчетов об оценке, выполненных по заказу корпоративных клиентов для целей кредитования за последний год компанией или оценщиками, с которыми у компании заключен трудовой договор; n отсутствие негативной информации: судебных решений, подтверждающих некомпетентность или низкий профессионализм оценщиков; уголовных дел, возбужденных в отношении оценщиков и связанных с их профессиональной деятельностью; претензий и дисциплинарных санкций со стороны саморегулируемых организаций и органов в сфере регулирования оценочной деятельности; отсутствие задолженности перед бюджетом всех уровней и внебюджетными фондами; n отсутствие негативного опыта работы с Банком за последние 2 года, в частности отсутствие принятого ранее Банком решения в отношении Оценочной организации о прекращении взаимодействия Банка в рамках оценки имущества для целей залога; n опыт работы с кредитными организациями, входящими в ТОП-100 по размеру активов в рэнкингах рейтинговых агентств «Национальное Рейтинговое Агентство» или «Интерфакс-Центр Экономического Анализа» . Наличие рекомендательных писем от кредитных организаций, а также документов (писем), подтверждающих факт аккредитации при кредитных организациях; n наличие рекомендательных писем СРО; отсутствие убыточности по бухгалтерской отчетности в течение двух лет[4] n [1] С учетом минимального размера предоставляемого Банком кредита юридическому лицу/индивидуальному предпринимателю, залогом по которому является имущество, стоимость которого подлежит оценке с привлечением Оценщика. [2] С учетом среднего размера предоставляемого Банком кредита юридическому лицу/индивидуальному предпринимателю, залогом по которому является имущество, стоимость которого подлежит оценке с привлечением Оценщика. [3] В случае если оценочная компания входит в состав какого-либо консалтингового холдинга и проходила рейтингование в составе группы, может учитываться рейтинг, присвоенный группе. [4] Для некоммерческих организаций данный критерий носит рекомендательный характер 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Методическая база Критериев n Разработаны в соответствии с Рекомендациями по критериям отбора оценщиков для долгосрочного сотрудничества с банками, разработанными Комитетом АРБ по оценочной деятельности и согласованными Федеральной антимонопольной службой России 06 мая 2009 года, а также в соответствии с Комментариями Комитета АРБ по оценочной деятельности к «Рекомендациям по критериям отбора оценщиков для долгосрочного сотрудничества с банками» , размещенными на сайте АРБ 16 сентября 2009 года. 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Неквалифицированные при Банке Оценщики n n n Взаимодействие Банка с Клиентом по вопросу оценки имущества, являющегося обеспечением по залоговым сделкам, оценка которого осуществляется с привлечением Оценщика, базируется на принципе свободы выбора Клиентом Оценщика. С учетом данного принципа Перечень Оценщиков является открытым и для проведения оценки передаваемого/переданного в обеспечение имущества Клиент может по своему выбору обратиться в любую оценочную компанию независимо от того включена или не включена данная оценочная компания в Перечень Оценщиков. Отчет об оценке, составленный оценочной компанией, не включенной в Перечень Оценщиков, принимается Банком при условии соответствия оценочной компании требованиям Банка. 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Основания для исключения Оценщика из Перечня Банк вправе провести плановый мониторинг Оценщика на соответствие действующему российскому законодательству в области оценочной деятельности и Критериям Банка, а также на регулярной основе осуществлять контроль за своевременностью перезаключения Оценщиком договоров страхования профессиональной ответственности. По результатам проведенного мониторинга в случае выявления несоответствия Оценщика Критериям Банка, а также в случае выявления в ходе проверки отчетов систематического завышения стоимости имущества более чем на 20%, Банк вправе исключить Оценщика из списка компаний, рекомендованных Банком для проведения работ по оценке имущества, выступающего залоговым обеспечением. Повторное обращение Оценщика в Банк для прохождения Квалификации возможно через 2 года после исключения Оценщика из списка партнеров. 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Проведение Квалификации Оценщиков в Банке n n n Процедура Квалификации введена в Банке с 01 сентября 2011 года Квалификация является бессрочной Процедура полностью согласована с ФАС Существует проблема отбора независимых Оценщиков в регионах В Банке на текущий момент рассмотрено более 200 заявок независимых Оценщиков, прошли Квалификацию 68 компаний 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Проведение экспертизы отчетов об оценке n n Экспертиза может осуществляться в целях проверки отчета об оценке на соответствие федеральному законодательству, наличие случайных ошибок, соответствие отчета требованиям Банка к отчету об оценке, объективность определенной стоимости В ряде Банков экспертиза отчетов об оценке не проводится В ряде Банков проводится экспертиза печатной версии отчетов об оценке В рядне Банков экспертиза проводится на предварительном этапе, Банком проверяется проект отчета об оценке 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Рейтингование независимых Оценщиков как фактор снижения рисков банка 24 июня 2015 г.

Залоговая политика банка. Управление залоговым портфелем Основные модели рейтингования Система «светофор» 1. Как правило, рейтинг является обязательным для всех партнеров Банка 2. Оценщики группируются в категории в зависимости от качества выполняемых работ 3. Предполагается, что оценщик в одной группе рейтинга обладает равными правами с иными Оценщиками соответствующей группы 4. В зависимости от группы Оценщика за ним могут устанавливаться дополнительные процедуры контроля !!!Данная система реализована в ОАО Банк ВТБ!!! Система «приоритет» 1. Как правило, рейтинг является добровольным 2. Все Оценщики располагаются по приоритету в едином списке 3. К Оценщикам с наивысшим рангом могут быть применены меры поощрения !!!Данная система реализована в ОАО Сбер. Банк России!!! 24 июня 2015 г.

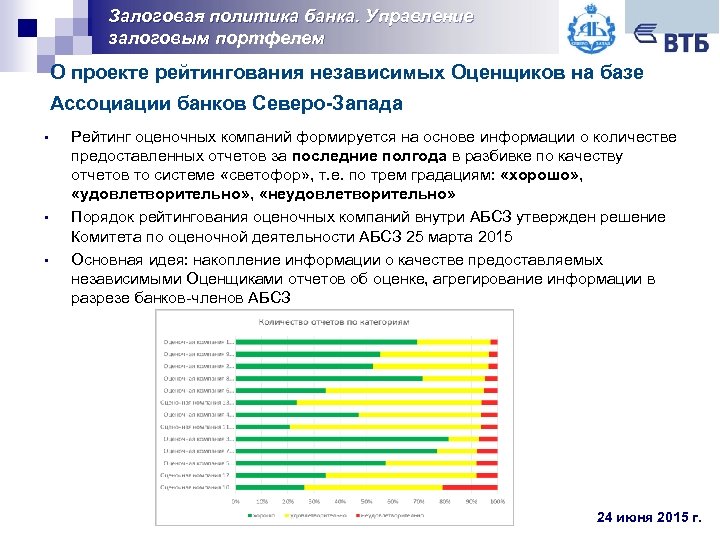

Залоговая политика банка. Управление залоговым портфелем О проекте рейтингования независимых Оценщиков на базе Ассоциации банков Северо-Запада • • • Рейтинг оценочных компаний формируется на основе информации о количестве предоставленных отчетов за последние полгода в разбивке по качеству отчетов то системе «светофор» , т. е. по трем градациям: «хорошо» , «удовлетворительно» , «неудовлетворительно» Порядок рейтингования оценочных компаний внутри АБСЗ утвержден решение Комитета по оценочной деятельности АБСЗ 25 марта 2015 Основная идея: накопление информации о качестве предоставляемых независимыми Оценщиками отчетов об оценке, агрегирование информации в разрезе банков-членов АБСЗ 24 июня 2015 г.

26c7612cd4edc5269b0bd50a35bb8959.ppt