Задача на тему: «Анализ цены капитала»

Задача на тему: «Анализ цены капитала»

Задание: рассчитать средневзвешенную стоимость капитала (WACC) Условие задачи: Капитал компании представлен обыкновенными акциями, привилегированными акциями и облигациями.

Задание: рассчитать средневзвешенную стоимость капитала (WACC) Условие задачи: Капитал компании представлен обыкновенными акциями, привилегированными акциями и облигациями.

В обороте находится 2 млн. обыкновенных акций: 1) текущая рыночная цена одной акции 10 д. е. , 2) коэффициент β=1, 2, 3) безрисковая ставка 8%, 4)среднерыночная доходность равна 17%.

В обороте находится 2 млн. обыкновенных акций: 1) текущая рыночная цена одной акции 10 д. е. , 2) коэффициент β=1, 2, 3) безрисковая ставка 8%, 4)среднерыночная доходность равна 17%.

В обороте находится 400 тыс. привилегированных акций: 1)текущая рыночная цена одной акции 15 д. е. , 2) дивиденд на одну акцию 3 д. е. .

В обороте находится 400 тыс. привилегированных акций: 1)текущая рыночная цена одной акции 15 д. е. , 2) дивиденд на одну акцию 3 д. е. .

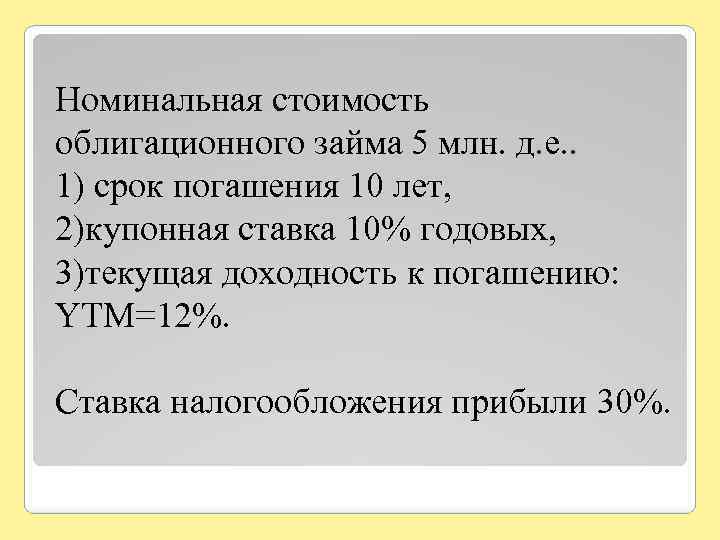

Номинальная стоимость облигационного займа 5 млн. д. е. . 1) срок погашения 10 лет, 2)купонная ставка 10% годовых, 3)текущая доходность к погашению: YTM=12%. Ставка налогообложения прибыли 30%.

Номинальная стоимость облигационного займа 5 млн. д. е. . 1) срок погашения 10 лет, 2)купонная ставка 10% годовых, 3)текущая доходность к погашению: YTM=12%. Ставка налогообложения прибыли 30%.

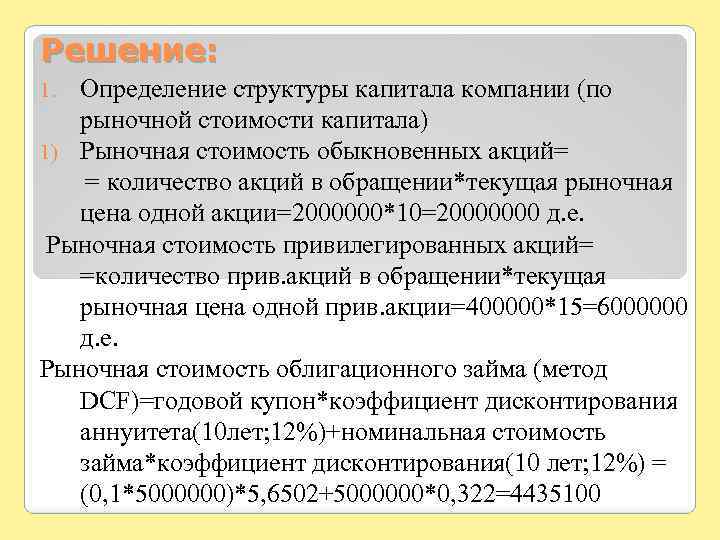

Решение: Определение структуры капитала компании (по рыночной стоимости капитала) 1) Рыночная стоимость обыкновенных акций= = количество акций в обращении*текущая рыночная цена одной акции=2000000*10=20000000 д. е. Рыночная стоимость привилегированных акций= =количество прив. акций в обращении*текущая рыночная цена одной прив. акции=400000*15=6000000 д. е. Рыночная стоимость облигационного займа (метод DCF)=годовой купон*коэффициент дисконтирования аннуитета(10 лет; 12%)+номинальная стоимость займа*коэффициент дисконтирования(10 лет; 12%) = (0, 1*5000000)*5, 6502+5000000*0, 322=4435100 1.

Решение: Определение структуры капитала компании (по рыночной стоимости капитала) 1) Рыночная стоимость обыкновенных акций= = количество акций в обращении*текущая рыночная цена одной акции=2000000*10=20000000 д. е. Рыночная стоимость привилегированных акций= =количество прив. акций в обращении*текущая рыночная цена одной прив. акции=400000*15=6000000 д. е. Рыночная стоимость облигационного займа (метод DCF)=годовой купон*коэффициент дисконтирования аннуитета(10 лет; 12%)+номинальная стоимость займа*коэффициент дисконтирования(10 лет; 12%) = (0, 1*5000000)*5, 6502+5000000*0, 322=4435100 1.

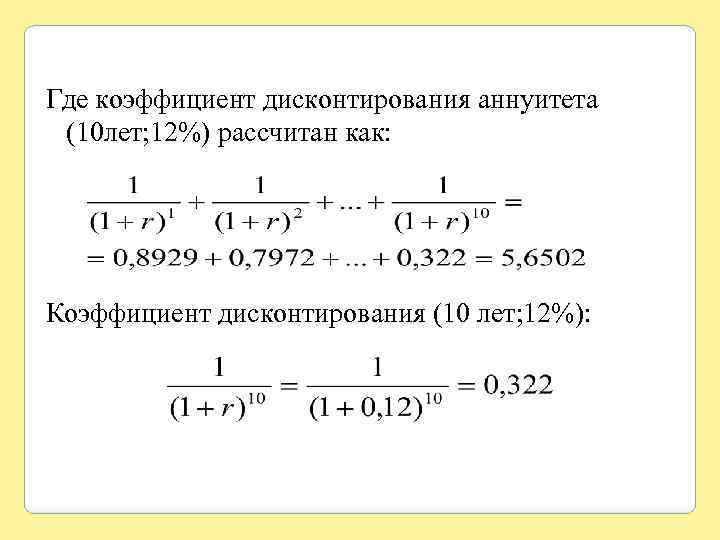

Где коэффициент дисконтирования аннуитета (10 лет; 12%) рассчитан как: Коэффициент дисконтирования (10 лет; 12%):

Где коэффициент дисконтирования аннуитета (10 лет; 12%) рассчитан как: Коэффициент дисконтирования (10 лет; 12%):

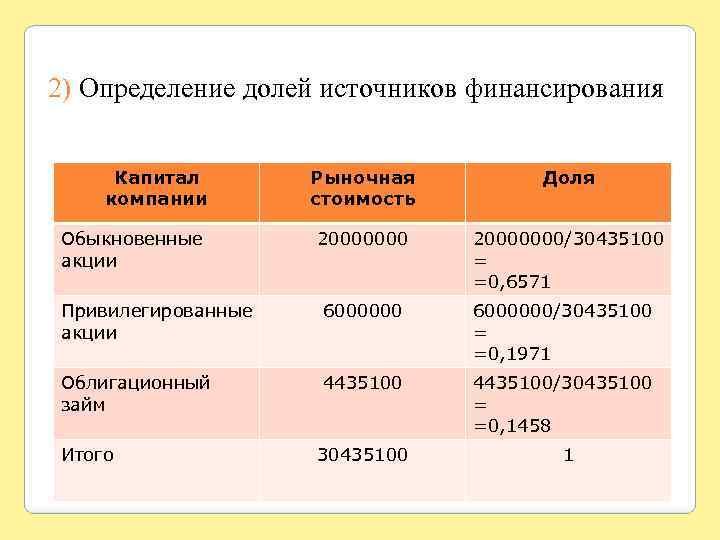

2) Определение долей источников финансирования Капитал компании Обыкновенные акции Рыночная стоимость Доля 20000000/30435100 = =0, 6571 Привилегированные акции 6000000/30435100 = =0, 1971 Облигационный займ 4435100/30435100 = =0, 1458 Итого 30435100 1

2) Определение долей источников финансирования Капитал компании Обыкновенные акции Рыночная стоимость Доля 20000000/30435100 = =0, 6571 Привилегированные акции 6000000/30435100 = =0, 1971 Облигационный займ 4435100/30435100 = =0, 1458 Итого 30435100 1

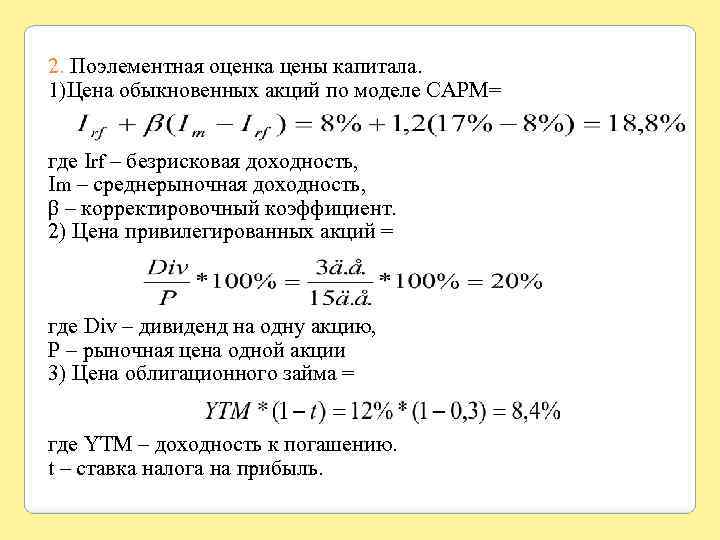

2. Поэлементная оценка цены капитала. 1)Цена обыкновенных акций по моделе CAPM= где Irf – безрисковая доходность, Im – среднерыночная доходность, β – корректировочный коэффициент. 2) Цена привилегированных акций = где Div – дивиденд на одну акцию, P – рыночная цена одной акции 3) Цена облигационного займа = где YTM – доходность к погашению. t – ставка налога на прибыль.

2. Поэлементная оценка цены капитала. 1)Цена обыкновенных акций по моделе CAPM= где Irf – безрисковая доходность, Im – среднерыночная доходность, β – корректировочный коэффициент. 2) Цена привилегированных акций = где Div – дивиденд на одну акцию, P – рыночная цена одной акции 3) Цена облигационного займа = где YTM – доходность к погашению. t – ставка налога на прибыль.

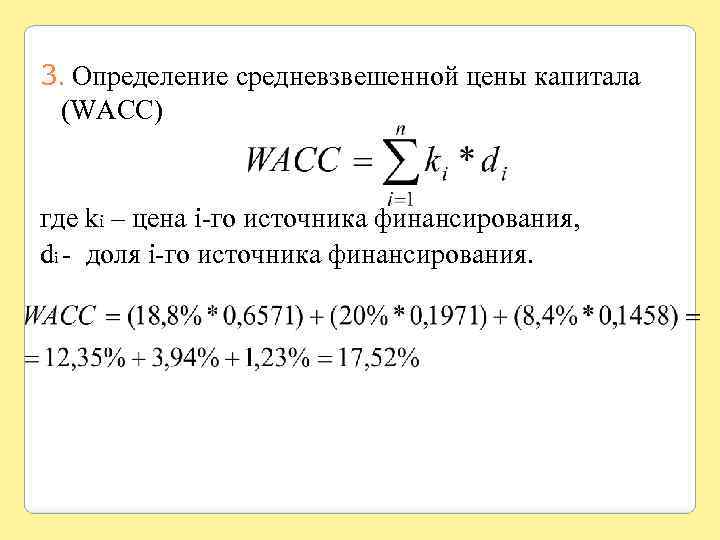

3. Определение средневзвешенной цены капитала (WACC) где ki – цена i-го источника финансирования, di - доля i-го источника финансирования.

3. Определение средневзвешенной цены капитала (WACC) где ki – цена i-го источника финансирования, di - доля i-го источника финансирования.