ВНУТРИФИРМЕННЫЕ СТАНДАРТЫ АУДИТА.ppt

- Количество слайдов: 38

Внутрифирменные стандарты налогового аудита. Выполнили: Беляева Анастасия, Третьяков Роман L/O/G/O

группировка ФСАД, СРОа, внутренние методики. МСФО Основные принципы Группа 2. Ответственность аудиторов Группа 3. Планирование и документирование аудита Группа 4. Внутренний контроль качества аудита Группа 5. Аудиторские доказательства Группа 6. Использование работы третьих лиц Группа 7. Выводы и отчеты в аудите Группа 8. Сопутствующие аудиторские услуги Группа 9. Образование и подготовка кадров 1. дополняющие положения российских и федеральных аудиторских стандартов; (планировани е аудита, изучение и оценка системы внутреннего контроля экономического субъекта; документирование аудита) 2. определяющие структуру, технологию деятельности и иные особенности аудиторской организации; (организационноэкономические, права и обязанности сотрудников, заключения договоров по видам работ и др. ) СРОа ФСАД Группа 1. 3. методики проведения проверок по существу; 4. оказания сопутствующих аудиту услуг Внутренние методики Разрабатываются самостоятельно организациями МСФО Группа 1. вводные стандарты –основные принципы по подготовке и представлению финансовой отчетности Группа 2. Основные стандарты Группа 3. стандарты по долгосрочным активам и обязательтсвам Группа 4. частные стандарты Группа 5. стандарты по оплате труда Группа 6. стандарты для организаций заригистрированных на бирже Группа 7. стандарты по раскрытию информации Группа 8. банковские стандарты Группа 9. Отраслевые стандарты Группа 10 стандарты по консолидации

МСФО (IAS) 7"ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ" Операционная деятельность Налоги на прибыль 1 Потоки денежных средств, возникающие в связи с налогами на прибыль, должны раскрываться отдельно и классифицироваться как движение денежных средств от операционной деятельности за искл. случаев, когда они могут быть отнесены к финансовой или инвестиционной деятельности. 2. Ннп возникают по операциям, вызывающим движение денежных средств, классифицируемое в ОДДС как движение денежных средств от операционной, инвестиционной или финансовой деятельности. Налоговые расходы можно соотнести с инвестиционной или финансовой деятельностью, выполнить аналогичное действие в отношении соответствующих потоков денежных средств по налогам часто оказывается невозможно, и такие потоки могут относиться к периоду, отличному от того, в котором произошло движение денежных средств по лежащей в их основе операции. Поэтому уплаченные налоги обычно классифицируются как движение денежных средств от операционной деятельности. Однако когда существует возможность отнести потоки денежных средств по налогам к конкретной операции, вызывающей движение денежных средств(инвест. или фин. деятельность), такие потоки клас-тся как инвест. или фин. деятельность. Когда потоки относятся более чем к одному виду деятельности, раскрывается общая сумма уплаченных налогов.

МСФО (IAS) 10 "События после отчетной даты" Некорректирующие события после окончания отчетного периода Если некорректирующие события после окончания отчетного периода существенны, их нераскрытие может повлиять на экономические решения пользователей. Соответственно предприятие должно раскрывать следующую информацию: (h) изменения налоговых ставок или налогового законодательства, введенные в действие или объявленные после окончания отчетного периода, которые оказывают значительное влияние на текущие и отложенные налоговые активы и обязательства

МСФО (IAS) 12"НАЛОГИ НА ПРИБЫЛЬ" Цель- определить порядок учета налогов на прибыль. Как следует учитывать текущие и будущие налоговые последствия: (a) будущего возмещения (погашения) балансовой стоимости активов (обязательств), которые признаются в отчете о финансовом положении предприятия; (b) операций и других событий текущего периода, признаваемых в финансовой отчетности предприятия. . Стандарт требует, чтобы предприятие учитывало налоговые последствия операций и других событий, учитывает сами эти операции и другие события. Соответственно, любые налоговые события, признанные в составе прибыли или убытка, также должны признаваться в составе прибыли или убытка. Настоящий стандарт также регламентирует признание отсроченных налоговых активов, возникающих от неиспользованных налоговых убытков или неиспользованных налоговых кредитов, представление налогов на прибыль в финансовой отчетности и раскрытие информации, касающейся налогов на прибыль.

Стандарт рассматривает 1)Налоговая база 2) Признание текущих налоговых обязательств и текущих налоговых активов 3) Признание отложенных налоговых обязательств и отложенных налоговых активов 4) Налогооблагаемые временные разницы 5) Гудвил 6) Первоначальное признание актива или обязательства 7) Неиспользованные налоговые убытки и неиспользованные налоговые кредиты 8) Переоценка непризнанных отложенных налоговых активов 9) Оценка 10) Признание текущего и отложенного налога 11)Отложенный налог, возникающий в результате объединения бизнеса 12)Текущий и отложенный налог, возникающий в результате выплат, основанных на акциях 13)Расходы по налогу на прибыль 14)Расход (доход) по налогу, относящемуся к прибыли или убытку от обычной деятельности

МСФО (IAS) 20 "УЧЕТ ГОСУДАРСТВЕННЫХ СУБСИДИЙ И РАСКРЫТИЕ ИНФОРМАЦИИ О ГОСУДАРСТВЕННОЙ ПОМОЩИ Сфера применения государственной помощи, предоставленной предприятию в форме льгот при определении налогооблагаемой прибыли или налоговых убытков, определяемых или ограничиваемых исходя из величины обязательства по налогу на прибыль. Примерами таких льгот являются налоговые каникулы, инвестиционные налоговые кредиты, налоговые скидки на ускоренную амортизацию и снижение ставок налога на прибыль;

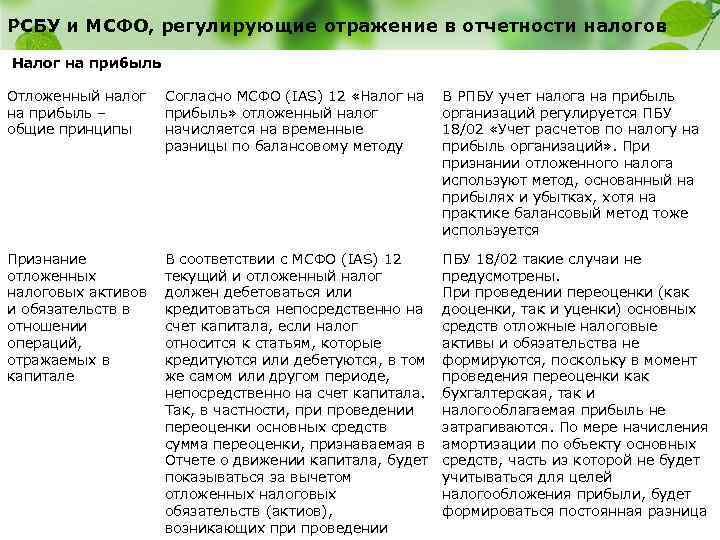

РСБУ и МСФО, регулирующие отражение в отчетности налогов Налог на прибыль Отложенный налог на прибыль – общие принципы Согласно МСФО (IAS) 12 «Налог на прибыль» отложенный налог начисляется на временные разницы по балансовому методу В РПБУ учет налога на прибыль организаций регулируется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» . При признании отложенного налога используют метод, основанный на прибылях и убытках, хотя на практике балансовый метод тоже используется Признание отложенных налоговых активов и обязательств в отношении операций, отражаемых в капитале В соответствии с МСФО (IAS) 12 текущий и отложенный налог должен дебетоваться или кредитоваться непосредственно на счет капитала, если налог относится к статьям, которые кредитуются или дебетуются, в том же самом или другом периоде, непосредственно на счет капитала. Так, в частности, при проведении переоценки основных средств сумма переоценки, признаваемая в Отчете о движении капитала, будет показываться за вычетом отложенных налоговых обязательств (актиов), возникающих при проведении ПБУ 18/02 такие случаи не предусмотрены. При проведении переоценки (как дооценки, так и уценки) основных средств отложные налоговые активы и обязательства не формируются, поскольку в момент проведения переоценки как бухгалтерская, так и налогооблагаемая прибыль не затрагиваются. По мере начисления амортизации по объекту основных средств, часть из которой не будет учитываться для целей налогообложения прибыли, будет формироваться постоянная разница

В системе нормативного регулирования аудиторской деятельности организаций важную роль играют внутренние методик. И документы, детализирующие и регламентирующие единые требования к осуществлению и оформлению аудита, принятые и утвержденные аудиторской организацией с целью обеспечения эффективности практической работы и ее адекватности требований.

ТРЕБОВАНИЯ, ПРЕДЪЯВЛЯЕМЫЕ К ВНУТРЕФИРМЕННЫМ МЕТОДИКАМ 1. 3. Задачи: а) определение единых принципов подготовки и рекомендаций по структуре построения; б) установление обязательных требований при стандартов; в) описание порядка осуществления внутрифирменного контроля за соблюдением сотрудниками требований внутренних стандартов. Г)Разработка и практическое применение внутрифирменных стандартов, методик обязательно для аудиторских организаций, если стандарты содержат необходимость раскрытия основных принципов, приемов и методов работы аудиторской организации.

Назначение и принципы подготовки внутренних МЕТОДИК аудиторской организации 1. Аудиторская организация должна сформировать пакет внутренних методик, со своим собственный подходом к проводимым проверкам и заключениям, исходя из общеустановленных принципов организации и проведения аудита. 2. Наличие системы внутренних методик и их методологического сопровождения является показателем профессионализма. 3. Внутренние методики обеспечивают основы для урегулирования реальных и потенциальных конфликтов между 4. сотрудниками и администрацией аудиторской организации, 5. аудиторской организацией и контролирующими органами, 6. между аудиторской организацией и экономическим субъектом, 7. между аудиторской организацией и организациями, защищающими общественные интересы, 8. а также между самими аудиторами.

Внутрифирменные методики организации должны 1 - удовлетворять требованиям: а) целесообразности б) преемственности и непротиворечивости г) полноты и детализации 2 - соотвествовать действующему законодательству РФ, международным стандартам аудита. (учитывая специфических особенностей проведения аудита в РФ). 3 - Аудиторская организация самостоятельно устанавливает перечень, сроки, порядок разработки и внедрения в практику внутренних стандартов.

Оценка эффективности методик внутрифирменного аудита -рассмотрение адекватности объема работы и соответствующих программ и ответить на вопросы v а) выполняется ли работа лицами, имеющими соответствующее образование и опыт работы в качестве внутренних налоговых аудиторов, надлежащим ли образом? v б) получены ли достаточные надлежащие аудиторские доказательства, обеспечивающие разумные выводы? v в) являются ли сделанные выводы надлежащими в конкретных обстоятельствах? v г)соответствуют ли отчеты (заключения) результатам выполненной работы?

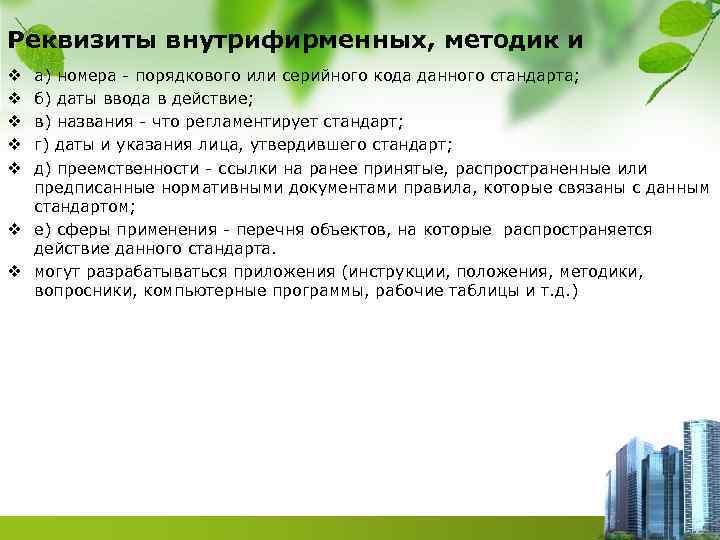

Реквизиты внутрифирменных, методик и а) номера - порядкового или серийного кода данного стандарта; б) даты ввода в действие; в) названия - что регламентирует стандарт; г) даты и указания лица, утвердившего стандарт; д) преемственности - ссылки на ранее принятые, распространенные или предписанные нормативными документами правила, которые связаны с данным стандартом; v е) сферы применения - перечня объектов, на которые распространяется действие данного стандарта. v могут разрабатываться приложения (инструкции, положения, методики, вопросники, компьютерные программы, рабочие таблицы и т. д. ) v v v

Стандарт оказание консультационных услуг по вопросам применения законодательства о налогах и сборах. v Принципы: формы оказания услуг по вопросам применения законодательства о налогах и сборах: а) устные консультации; б) письменные консультации. Под устными и письменными консультациями понимается оказание консультационных услуг по конкретным ситуациям, в том числе связанным с: 1. Ведением текущей финансово–хозяйственной деятельности; 2. Исправлением ошибок в налоговом учете и налоговой отчетности; 3. Проведением налогового контроля; 4. Обсуждением проблем, возникших после проведения налогового контроля и досудебными спорами.

Стандарт оказание консультационных услуг по вопросам применения законодательства о налогах и сборах. Особенности услуг, оказываемых по конкретным ситуациям, при проведении устной консультации По текущим вопросам, связанным с особенностями финансово-хозяйственных операций: понять - о чем спрашивает клиент? отвечать конкретно на вопросы клиента контролировать предмет консультации по обсуждаемым вопросам контролировать длительность консультации По вопросам, связанным с исправлением ошибок в налоговом учете и отчетности В чем ошибка? уточнить позицию клиента и сравнить конкретную ситуацию с положениями налогового законодательства; выявить, действительно ли произошла ошибка и нужны ли исправления? обосновать свою позицию клиенту; отвечать конкретно на вопросы клиента, возникающие в ходе обсуждения конкретной ситуации. Обсуждение проблемы – на основе представленных первичных документов, отражающих моменты возникновения ошибок, и налоговой отчетности, которая может (или должна) подлежать уточнению. Копии деклараций и расчетов, в которые должны вноситься уточнения.

По вопросам, связанным с проведением налогового контроля следует четко понять, по каким вопросам возникли разногласия между организацией и налоговыми органами по акту; определить: 1. наличие противоречий в акте налоговой проверки и/или решении налоговых органов действующему законодательству; 2. соответствие указанных в акте нарушений фактическим обстоятельствам дела; 3. соответствие примененных санкций выявленным нарушениям; 4. наличие иных обстоятельств, свидетельствующих в пользу консультируемого лица, которые не были учтены в ходе налоговой проверки; рекомендуется обсуждать проблему клиента на основании представленных им первичных документов, отражающих разногласия. Особенности услуг, оказываемых по конкретным ситуациям, при проведении письменной консультации 1. По текущим вопросам, связанным с особенностями финансово-хозяйственных операций: 2. Получив письменный запрос, уточнить и согласовать вопрос с клиентом; 3. Подобрать необходимую информацию для ответа, используя налоговое законодательство, судебную практику и разъяснения финансовых и налоговых органов по конкретной ситуации; 4. Оформить письменный ответ, основанный на запросе и на обоснованно подобранной информации (в ответе должны содержаться выводы и рекомендации налогового консультанта). 5. По вопросам, связанным с исправлением ошибок в налоговом учете и отчетности 6. Рекомендуется получить от клиента: 7. Копии первичных документов, фиксирующих возникновение ошибок;

СРОа v Палата налоговых консультантов, предлагает свой перечень внутрифирменных стандартов

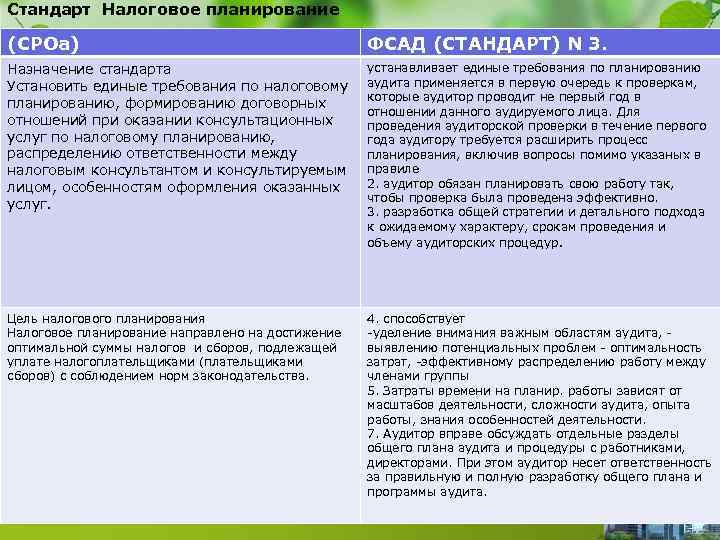

Стандарт Налоговое планирование (СРОа) ФСАД (СТАНДАРТ) N 3. Назначение стандарта Установить единые требования по налоговому планированию, формированию договорных отношений при оказании консультационных услуг по налоговому планированию, распределению ответственности между налоговым консультантом и консультируемым лицом, особенностям оформления оказанных услуг. устанавливает единые требования по планированию аудита применяется в первую очередь к проверкам, которые аудитор проводит не первый год в отношении данного аудируемого лица. Для проведения аудиторской проверки в течение первого года аудитору требуется расширить процесс планирования, включив вопросы помимо указаных в правиле 2. аудитор обязан планировать свою работу так, чтобы проверка была проведена эффективно. 3. разработка общей стратегии и детального подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур. Цель налогового планирования Налоговое планирование направлено на достижение оптимальной суммы налогов и сборов, подлежащей уплате налогоплательщиками (плательщиками сборов) с соблюдением норм законодательства. 4. способствует -уделение внимания важным областям аудита, выявлению потенциальных проблем - оптимальность затрат, -эффективному распределению работу между членами группы 5. Затраты времени на планир. работы зависят от масштабов деятельности, сложности аудита, опыта работы, знания особенностей деятельности. 7. Аудитор вправе обсуждать отдельные разделы общего плана аудита и процедуры с работниками, директорами. При этом аудитор несет ответственность за правильную и полную разработку общего плана и программы аудита.

На этапе предварительного планирования аудитор должен получить информацию о: (СРОа) фсад • внешних факторах, влияющих на хозяйственную деятельность экономического субъекта, отражающих экономическую ситуацию в стране (регионе) в целом и ее отраслевые особенности; • внутренних факторах, влияющих на хозяйственную деятельность экономического субъекта, связанных с его индивидуальными особенностями; • видах деятельности; • структуре капитала и курсе акций; • технологических особенностях; • уровне рентабельности; • основных контрагентах экономического субъекта; • порядке распределения прибыли, остающейся в распоряжении экономического субъекта; • существовании дочерних и зависимых организаций; • системе внутреннего контроля; • принципах формирования оплаты труда персонала. а) деятельность аудируемого лица, б) системы бухгалтерского учета и внутреннего контроля в) риск и существенность г) характер, временные рамки и объем процедур, д) координацию и направление работы, текущий контроль и проверку выполненной работы: привлечение других дочерних компаний аудируемого лица; привлечение экспертов; е) прочие аспекты, в том числе: возможность того, что допущение о непрерывности деятельности аудируемого лица может оказаться под вопросом; особенности договора об оказании аудиторских услуг и требования законодательства; срок работы сотрудников аудитора и их участие в оказании сопутствующих услуг аудируемому лицу

Фсад в отличии от внутренних методик v Программа аудита v Аудитору необходимо составить и документально оформить программу аудита, определяющую характер, временные рамки и объем запланированных аудиторских процедур, необходимых для осуществления общего плана аудита. Программа аудита является набором инструкций для аудитора, выполняющего проверку, а также средством контроля и проверки надлежащего выполнения работы. В программу аудита также могут быть включены проверяемые предпосылки подготовки финансовой (бухгалтерской) отчетности по каждой из областей аудита и время, запланированное на различные области или процедуры аудита. v 11. аудитор обязан принимать во внимание полученные им оценки неотъемлемого риска и риска средств контроля, а также требуемый уровень уверенности, который должен быть обеспечен при процедурах проверки по существу, временные рамки тестов средств контроля и процедур проверки по существу, координацию любой помощи, которую предполагается получить от аудируемого лица, а также привлечение других аудиторов или экспертов. v 12. Общий план аудита и программа аудита должны по мере необходимости уточняться и пересматриваться в ходе аудита. Планирование аудитором своей работы осуществляется непрерывно на протяжении всего времени выполнения аудиторского задания в связи с меняющимися обстоятельствами или

Условия договора предусматривают (СРОа) 1. предмет договора - «Оказание консультационных услуг по налоговому планированию» ; 2. период, в отношении которого осуществляются услуги; 3. перечень услуг, оказываемых в рамках договора; 4. обязанность консультируемого лица предоставить всю документацию и информацию, необходимую для своевременного и полного оказания услуг; 5. цена услуг или способ ее определения, порядок и форма расчетов; 6. порядок исполнения обязанностей консультантом в соответствии с планом оказания услуг, согласованным с консультируемым лицом; 7. порядок признания услуги оказанной; 8. ответственность сторон, в том числе ответственность консультируемого лица за использование материалов налогового планирования.

(СРОа) v Специальные действия налогового консультанта 1) Налоговый консультант обязан обеспечить сохранность документов консультируемого лица и конфиденциальность всей полученной информации. 2) Налоговый консультант обязан информировать консультируемое лицо о рисках, возникающих применении отдельных мероприятий налогового планирования. Оформление результатов налогового планирования v Консультационная услуга по налоговому планированию завершается созданием документов, предназначенных для использования в деятельности консультируемого лица, и (или) написанием отчета. После получения документов (отчета) по налоговому планированию в объеме и по форме, предусмотренным договором, налоговый консультант и консультируемое лицо составляют и подписывают акт об оказании услуг.

(СРОа) Стандарт Порядок ведения налогового учета Целью настоящего стандарта является ведение всех форм налогового учета Требования к договору по ведению налогового учета 1. Предмет договора 2. Период ведения учета 3. Ответственность сторон 4. Порядок формирования форм налоговых регистров 5. Порядок признания услуги оказанной Процедуры: Налоговый консультант должен основываться на профессиональном суждении при определении характера и объема процедур при ведении налогового учета Процедуры могут включать: 1. Получение представления о деятельности консультируемого лица 2. Различные запросы (в отношении учетной политики, порядка отражения операций в учете, существенных предпосылок подготовки налоговой отчетности) Оформление результатов: Налоговые регистры Акт об оказанных услугах

(СРОа) Стандарт Проверка правильности ведения налогового учета и составления налоговой отчетности Цель -Проверка правильности ведения всех форм налогового учета и налоговой отчетности, предусмотренных законодательством РФ Требования к договору по ведению налогового учета 1. Предмет договора 2. Период, за который осуществляется проверка 3. Ответственность сторон 4. Предполагаемая структура отчета по результатам проверки Процедуры: Налоговый консультант должен основываться на профессиональном суждении при определении характера, сроков и объема процедур проверки Процедуры могут включать: Получение представления о деятельности консультируемого лица Различные запросы (в отношении учетной политики, порядка отражения операций в учете, существенных предпосылок подготовки налоговой отчетности) Аналитические процедуры Если у налогового консультанта есть основания полагать, что информация, являющаяся предметом проверки, может быть существенно искажена, то он должен выполнить дополнительные процедуры. Оформление результатов: Отчет Заключение

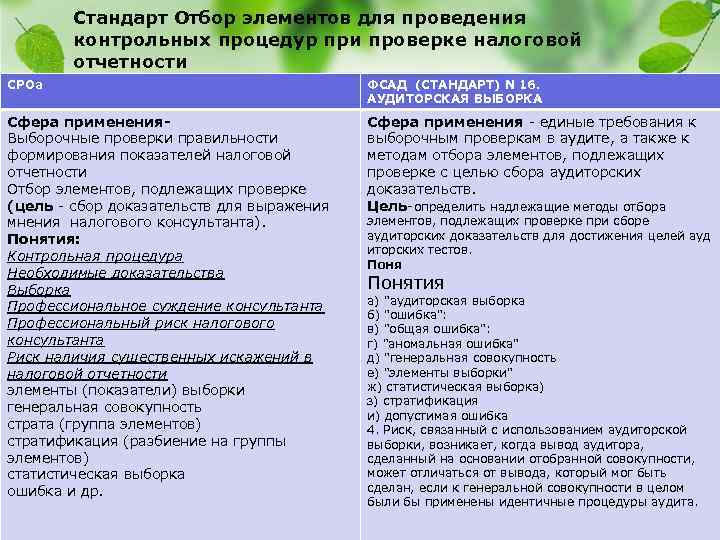

Стандарт Отбор элементов для проведения контрольных процедур при проверке налоговой отчетности СРОа ФСАД (СТАНДАРТ) N 16. АУДИТОРСКАЯ ВЫБОРКА Сфера применения. Выборочные проверки правильности формирования показателей налоговой отчетности Отбор элементов, подлежащих проверке (цель - сбор доказательств для выражения мнения налогового консультанта). Понятия: Контрольная процедура Необходимые доказательства Выборка Профессиональное суждение консультанта Профессиональный риск налогового консультанта Риск наличия существенных искажений в налоговой отчетности элементы (показатели) выборки генеральная совокупность страта (группа элементов) стратификация (разбиение на группы элементов) статистическая выборка ошибка и др. Сфера применения - единые требования к выборочным проверкам в аудите, а также к методам отбора элементов, подлежащих проверке с целью сбора аудиторских доказательств. Цель-определить надлежащие методы отбора элементов, подлежащих проверке при сборе аудиторских доказательств для достижения целей ауд иторских тестов. Понятия а) "аудиторская выборка б) "ошибка": в) "общая ошибка": г) "аномальная ошибка" д) "генеральная совокупность е) "элементы выборки" ж) статистическая выборка) з) стратификация и) допустимая ошибка 4. Риск, связанный с использованием аудиторской выборки, возникает, когда вывод аудитора, сделанный на основании отобранной совокупности, может отличаться от вывода, который мог быть сделан, если к генеральной совокупности в целом были бы применены идентичные процедуры аудита.

(СТАНДАРТ) N 16. АУДИТОРСКАЯ ВЫБОРКА Различают два типа рисков, связанных с использованием аудиторской выборки: v 1 -Риск оказывает влияние на надежность аудита и с большой степенью вероятности может привести к ненадлежащему аудиторскому мнению; v 2 -Риск оказывает влияние на эффективность аудита, поскольку он обычно приводит к дополнительной работе по установлению того, что первоначальные выводы были неверны. Математическим дополнением указанных рисков являются так называемые уровни доверия, например: v высокому риску соответствует низкий уровень доверия; v среднему риску соответствует средний уровень доверия; v низкому риску соответствует высокий уровень доверия. v 5. Риск, не связанный с использованием аудиторской выборки, является следствием факторов, которые приводят аудитора к ошибочному выводу

методы Методы отборов элементов Сро(а) 1. Сплошная проверка (исследование всех элементов налоговой отчетности) 2. Проверка ключевых элементов (внимание к «подозрительным» , «нестандартным» или «весомым» элементам) 3. Формирование выборки (отбор элементов исходя из понимания деятельности проверяемого лица, характеристики и особенности тестируемой отчетности) ФСАД v отобрать все элементы (сплошная проверка); v отобрать специфические (определенные) элементы; -ключевые( высокая стоимость, ввязанные с особенностью деятельности, свои суждения) v 1. Случайный отбор v 2. Систематический отбор(например интервал) v 3. Бессистемный отбор v 4. Отбор элементов для проверки блоками (например, первичных документов какого-либо раздела учета, относящихся к одному конкретному месяцу). v Подробно описывает v Статистический и нестатистический подходы v Построение выборки, Объем v Отбор совокупности элементов, процедур v Характер и причина ошибок их распространение v Оценка результатов проверки v ХАРАКТЕРИСТИКА МЕТОДОВ ОТБОРА v СОВОКУПНОСТИ

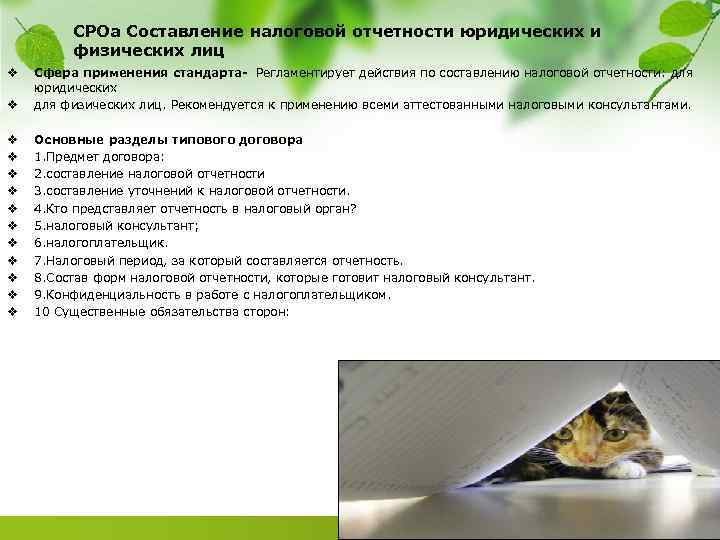

СРОа Составление налоговой отчетности юридических и физических лиц v Сфера применения стандарта- Регламентирует действия по составлению налоговой отчетности: для юридических для физических лиц. Рекомендуется к применению всеми аттестованными налоговыми консультантами. v v v Основные разделы типового договора 1. Предмет договора: 2. составление налоговой отчетности 3. составление уточнений к налоговой отчетности. 4. Кто представляет отчетность в налоговый орган? 5. налоговый консультант; 6. налогоплательщик. 7. Налоговый период, за который составляется отчетность. 8. Состав форм налоговой отчетности, которые готовит налоговый консультант. 9. Конфиденциальность в работе с налогоплательщиком. 10 Существенные обязательства сторон: v

Правила составления У налогоплательщика: представить всю необходимую и достоверную информацию для составления налоговой отчетности У налогового консультанта: сохранить в тайне конфиденциальную информацию Гарантия качества При оказании услуги по составлению налоговой отчетности консультанту следует убедиться, что: составление отчетности – обязанность налогоплательщика; полномочия лиц, подписывающих или заверяющих налоговую отчетность - подтверждены; изменения в законодательстве о налогах и сборах - отражены при составлении отчетности В случае сомнения налогового консультанта в достоверности информации, полученной для составления налоговой отчетности или в ее влиянии на качество последней, налоговый консультант предупреждает об этом налогоплательщика во время составления налоговой отчетности

СРО а Оказание консультационных услуг во время мероприятий налогового контроля и защита интересов налогоплательщика при рассмотрении материалов налоговой проверки v применяется при: Оказании налоговыми консультантами консультационных услуг во время осуществления налоговыми органами мероприятий налогового контроля Оказании услуг, связанных с рассмотрением налоговыми органами материалов налоговой проверки v Элементы Определение предмета услуг, Специальные требования к договору , Специальные требования к процедурам, Особенности оформления результатов консультирования

Предмет (содержание) услуг 1. разъяснение консультируемому лицу норм законодательства о налогах и сборах 2. разъяснение содержания документов налоговых органов, Министерства финансов РФ, 3. разъяснение содержания требований налоговых органов, выдвигаемых к консультируемому лицу. 4. разъяснение действий работников налоговых органов участвующих в налоговой проверке 5. оценка доказательственного значения представленных налогоплательщиком документов, составляющих материалы налоговой проверки 6. подготовка документов, которые могут выступать доказательствами при рассмотрении материалов налоговой проверки. 7. подготовка возражений по Акту налоговой проверки 8. представительство от имени налогоплательщика при рассмотрении налоговым органом материалов проверки и возражений по акту проверки

Специальные требования к процедурам v Налоговый консультант обязан запросить у консультируемого лица копии первичных документов по проверяемым налоговым органом хозяйственным операциям v Налоговый консультант не вправе давать заключения и делать выводы относительно достоверности сведений, содержащихся в представленных консультируемым лицом документах

СРОа - Представительство интересов налогоплательщика в ходе досудебного урегулирования налогового спора v Стандарт регламентирует деятельность налогового консультанта представляя его интересы в ходе ДОСУДЕБНОГО УРЕГУЛИРОВАНИЯ налогового спора, обжалуя решение, вынесенное ПО РЕЗУЛЬТАТАМ НАЛОГОВОЙ ПРОВЕРКИ для защиты прав и законных интересов консультируемого лица v Задачами стандарта являются: v а) описание ОСОБЕННОСТЕЙ ДЕЙСТВИЙ налогового консультанта, в ходе досудебного урегулирования налогового спора; v в) формулировка ТРЕБОВАНИЙ, к налоговому консультанту v ДО ПРИНЯТИЯ РЕШЕНИЯ О ПРЕДСТАВИТЕЛЬСТВЕ интересов консультируемого лица в ходе досудебного урегулирования налогового спора необходимо ПРОВЕСТИ ПРЕДВАРИТЕЛЬНУЮ ОЦЕНКУ правомерности решений и/или действий (бездействия) налоговых органов и их должностных лиц на предмет выявления нарушения права. v v Для этого провести: анализ актов налоговых органов ненормативного характера, b) правовую экспертизу документов и материалов консультируемого лица; c) анализ информации о действиях или бездействии должностных лиц налоговых органов.

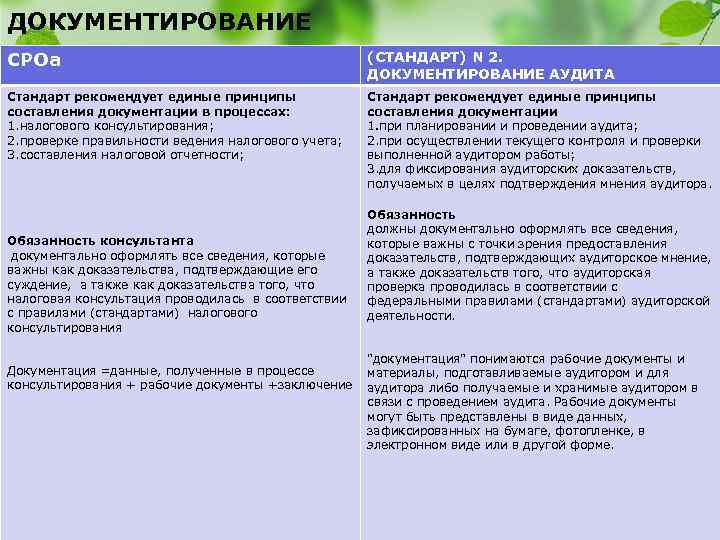

ДОКУМЕНТИРОВАНИЕ СРОа (СТАНДАРТ) N 2. ДОКУМЕНТИРОВАНИЕ АУДИТА Стандарт рекомендует единые принципы составления документации в процессах: 1. налогового консультирования; 2. проверке правильности ведения налогового учета; 3. составления налоговой отчетности; Стандарт рекомендует единые принципы составления документации 1. при планировании и проведении аудита; 2. при осуществлении текущего контроля и проверки выполненной аудитором работы; 3. для фиксирования аудиторских доказательств, получаемых в целях подтверждения мнения аудитора. Обязанность консультанта документально оформлять все сведения, которые важны как доказательства, подтверждающие его суждение, а также как доказательства того, что налоговая консультация проводилась в соответствии с правилами (стандартами) налогового консультирования Документация =данные, полученные в процессе консультирования + рабочие документы +заключение Обязанность должны документально оформлять все сведения, которые важны с точки зрения предоставления доказательств, подтверждающих аудиторское мнение, а также доказательств того, что аудиторская проверка проводилась в соответствии с федеральными правилами (стандартами) аудиторской деятельности. "документация" понимаются рабочие документы и материалы, подготавливаемые аудитором и для аудитора либо получаемые и хранимые аудитором в связи с проведением аудита. Рабочие документы могут быть представлены в виде данных, зафиксированных на бумаге, фотопленке, в электронном виде или в другой форме.

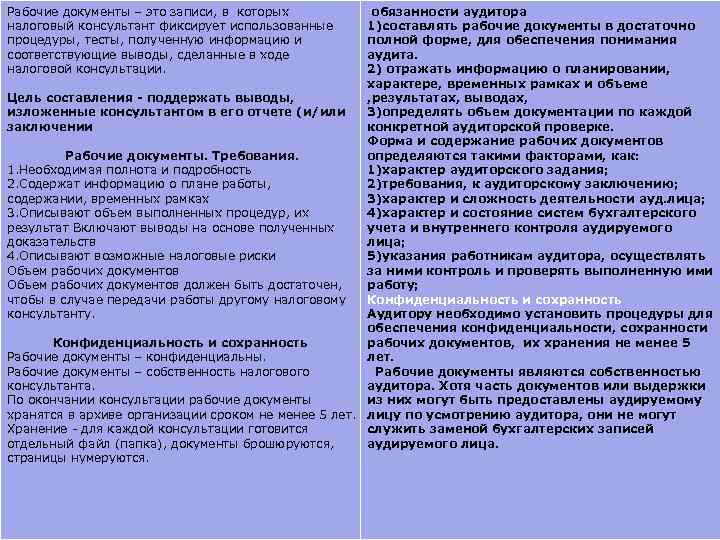

Рабочие документы – это записи, в которых налоговый консультант фиксирует использованные процедуры, тесты, полученную информацию и соответствующие выводы, сделанные в ходе налоговой консультации. обязанности аудитора 1)составлять рабочие документы в достаточно полной форме, для обеспечения понимания аудита. 2) отражать информацию о планировании, характере, временных рамках и объеме Цель составления - поддержать выводы, , результатах, выводах, изложенные консультантом в его отчете (и/или 3)определять объем документации по каждой заключении конкретной аудиторской проверке. Форма и содержание рабочих документов Рабочие документы. Требования. определяются такими факторами, как: 1. Необходимая полнота и подробность 1)характер аудиторского задания; 2. Содержат информацию о плане работы, 2)требования, к аудиторскому заключению; содержании, временных рамках 3)характер и сложность деятельности ауд. лица; 3. Описывают объем выполненных процедур, их 4)характер и состояние систем бухгалтерского результат Включают выводы на основе полученных учета и внутреннего контроля аудируемого доказательств лица; 4. Описывают возможные налоговые риски 5)указания работникам аудитора, осуществлять Объем рабочих документов за ними контроль и проверять выполненную ими Объем рабочих документов должен быть достаточен, работу; чтобы в случае передачи работы другому налоговому Конфиденциальность и сохранность консультанту. Аудитору необходимо установить процедуры для обеспечения конфиденциальности, сохранности Конфиденциальность и сохранность рабочих документов, их хранения не менее 5 Рабочие документы – конфиденциальны. лет. Рабочие документы – собственность налогового Рабочие документы являются собственностью консультанта. аудитора. Хотя часть документов или выдержки По окончании консультации рабочие документы из них могут быть предоставлены аудируемому хранятся в архиве организации сроком не менее 5 лет. лицу по усмотрению аудитора, они не могут Хранение - для каждой консультации готовится служить заменой бухгалтерских записей отдельный файл (папка), документы брошюруются, аудируемого лица. страницы нумеруются.

. документы содержат: 1)информацию, организационноправовой формы и 2)структуры аудируемого лица; 3)выдержки или копии документов, и протоколов; 4)информацию об отрасли 5)процесс планирования 6)доказательства понимания аудитором систем 7)внутреннего контроля; доказательства, подтверждающие оценку неотъемлемого риска, уровня риска средств контроля 8)доказательства, анализа аудитором работы аудируемого лица 9)анализ экономических показателей и тенденций их изменения; 10)прочие

Thank You! L/O/G/O

ВНУТРИФИРМЕННЫЕ СТАНДАРТЫ АУДИТА.ppt