ВЭД Торговые расчеты.ppt

- Количество слайдов: 10

«Внешнеэкономическая деятельность предприятия» Международные торговые расчеты

«Внешнеэкономическая деятельность предприятия» Международные торговые расчеты

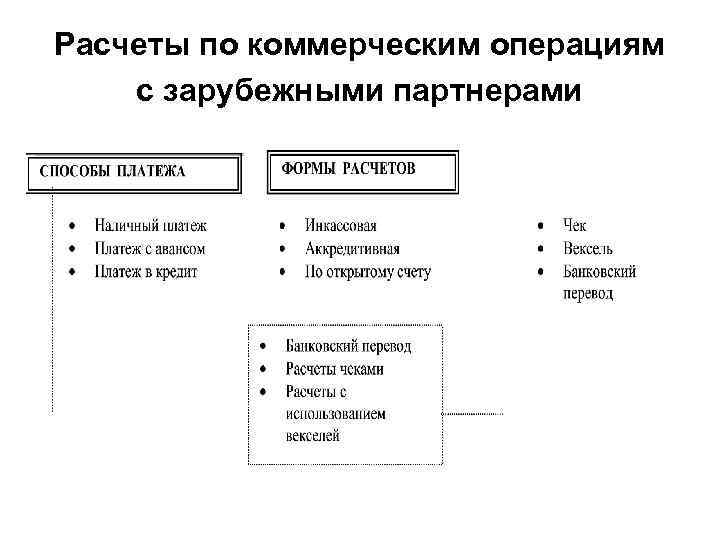

Расчеты по коммерческим операциям с зарубежными партнерами

Расчеты по коммерческим операциям с зарубежными партнерами

Схема расчетов документарным инкассо

Схема расчетов документарным инкассо

Схема расчетов документарным аккредитивом

Схема расчетов документарным аккредитивом

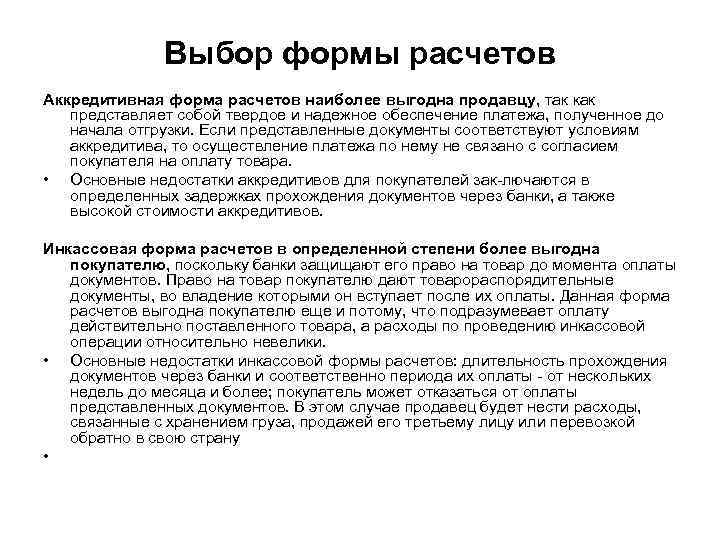

Выбор формы расчетов Аккредитивная форма расчетов наиболее выгодна продавцу, так как представляет собой твердое и надежное обеспечение платежа, полученное до начала отгрузки. Если представленные документы соответствуют условиям аккредитива, то осуществление платежа по нему не связано с согласием покупателя на оплату товара. • Основные недостатки аккредитивов для покупателей зак лючаются в определенных задержках прохождения документов через банки, а также высокой стоимости аккредитивов. Инкассовая форма расчетов в определенной степени более выгодна покупателю, поскольку банки защищают его право на товар до момента оплаты документов. Право на товар покупателю дают товарораспорядительные документы, во владение которыми он вступает после их оплаты. Данная форма расчетов выгодна покупателю еще и потому, что подразумевает оплату действительно поставленного товара, а расходы по проведению инкассовой операции относительно невелики. • Основные недостатки инкассовой формы расчетов: длительность прохождения документов через банки и соответственно периода их оплаты от нескольких недель до месяца и более; покупатель может отказаться от оплаты представленных документов. В этом случае продавец будет нести расходы, связанные с хранением груза, продажей его третьему лицу или перевозкой обратно в свою страну •

Выбор формы расчетов Аккредитивная форма расчетов наиболее выгодна продавцу, так как представляет собой твердое и надежное обеспечение платежа, полученное до начала отгрузки. Если представленные документы соответствуют условиям аккредитива, то осуществление платежа по нему не связано с согласием покупателя на оплату товара. • Основные недостатки аккредитивов для покупателей зак лючаются в определенных задержках прохождения документов через банки, а также высокой стоимости аккредитивов. Инкассовая форма расчетов в определенной степени более выгодна покупателю, поскольку банки защищают его право на товар до момента оплаты документов. Право на товар покупателю дают товарораспорядительные документы, во владение которыми он вступает после их оплаты. Данная форма расчетов выгодна покупателю еще и потому, что подразумевает оплату действительно поставленного товара, а расходы по проведению инкассовой операции относительно невелики. • Основные недостатки инкассовой формы расчетов: длительность прохождения документов через банки и соответственно периода их оплаты от нескольких недель до месяца и более; покупатель может отказаться от оплаты представленных документов. В этом случае продавец будет нести расходы, связанные с хранением груза, продажей его третьему лицу или перевозкой обратно в свою страну •

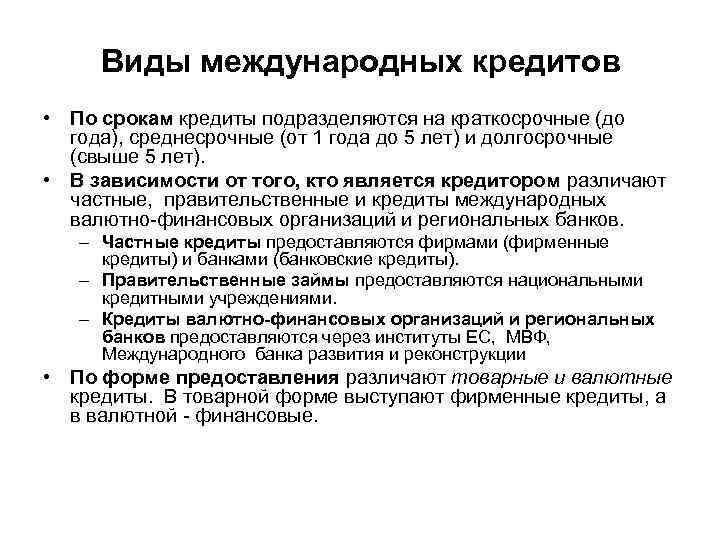

Виды международных кредитов • По срокам кредиты подразделяются на краткосрочные (до года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет). • В зависимости от того, кто является кредитором различают частные, правительственные и кредиты международных валютно финансовых организаций и региональных банков. – Частные кредиты предоставляются фирмами (фирменные кредиты) и банками (банковские кредиты). – Правительственные займы предоставляются национальными кредитными учреждениями. – Кредиты валютно-финансовых организаций и региональных банков предоставляются через институты ЕС, МВФ, Международного банка развития и реконструкции • По форме предоставления различают товарные и валютные кредиты. В товарной форме выступают фирменные кредиты, а в валютной финансовые.

Виды международных кредитов • По срокам кредиты подразделяются на краткосрочные (до года), среднесрочные (от 1 года до 5 лет) и долгосрочные (свыше 5 лет). • В зависимости от того, кто является кредитором различают частные, правительственные и кредиты международных валютно финансовых организаций и региональных банков. – Частные кредиты предоставляются фирмами (фирменные кредиты) и банками (банковские кредиты). – Правительственные займы предоставляются национальными кредитными учреждениями. – Кредиты валютно-финансовых организаций и региональных банков предоставляются через институты ЕС, МВФ, Международного банка развития и реконструкции • По форме предоставления различают товарные и валютные кредиты. В товарной форме выступают фирменные кредиты, а в валютной финансовые.

Фирменный кредит • Основным инструментом кредитования экспортных операций является фирменный кредит, предоставляемый экспортером импортеру в виде отсрочки или рассрочки платежа за проданный товар. Фиксация фирменного кредита производится во внешнеторговом контракте. • Основными формами фирменного кредита являются вексельная и на открытый счет: – При вексельном кредите экспортер выставляет переводной вексель (тратту) на импортера, который акцептует его по получении комплекта товарораспорядительных документов. – При кредите на открытый счет экспортер открывает счет в адрес иностранного покупателя и относит стоимость отгруженной продукции в дебет этого счета. Импортер погашает свою задолженность периодическими платежами в обусловленные контрактом сроки. • Фирменный кредит может сопровождаться и банковским кредитом в виде предоставления собственного или привлеченного капитала. Основными формами здесь выступают факторинг, форфетинг и кредиты покупателю.

Фирменный кредит • Основным инструментом кредитования экспортных операций является фирменный кредит, предоставляемый экспортером импортеру в виде отсрочки или рассрочки платежа за проданный товар. Фиксация фирменного кредита производится во внешнеторговом контракте. • Основными формами фирменного кредита являются вексельная и на открытый счет: – При вексельном кредите экспортер выставляет переводной вексель (тратту) на импортера, который акцептует его по получении комплекта товарораспорядительных документов. – При кредите на открытый счет экспортер открывает счет в адрес иностранного покупателя и относит стоимость отгруженной продукции в дебет этого счета. Импортер погашает свою задолженность периодическими платежами в обусловленные контрактом сроки. • Фирменный кредит может сопровождаться и банковским кредитом в виде предоставления собственного или привлеченного капитала. Основными формами здесь выступают факторинг, форфетинг и кредиты покупателю.

Факторинг и форфетинг • Факторинг (factor) наиболее часто используется при краткосрочном кредитовании. Его смысл заключается в том, что экспортер переуступает свои требования по товарной сделке факторской компании (коммерческим банкам или специализированным фирмам) с целью немедленного получения большей части платежа и освобождения себя от кредитных рисков по экспортным операциям. • Форфетинг (a forfait) получил распространение при среднесрочном кредитовании экспортных операций путем покупки банком или финансовой компанией у экспортера векселей и др. долговых обязательств по внешнеторговой сделке. В целом форфетирование отвечает интересам экспортеров, т. к. позволяет переложить риски по долговому обязательству на форфетира покупателя.

Факторинг и форфетинг • Факторинг (factor) наиболее часто используется при краткосрочном кредитовании. Его смысл заключается в том, что экспортер переуступает свои требования по товарной сделке факторской компании (коммерческим банкам или специализированным фирмам) с целью немедленного получения большей части платежа и освобождения себя от кредитных рисков по экспортным операциям. • Форфетинг (a forfait) получил распространение при среднесрочном кредитовании экспортных операций путем покупки банком или финансовой компанией у экспортера векселей и др. долговых обязательств по внешнеторговой сделке. В целом форфетирование отвечает интересам экспортеров, т. к. позволяет переложить риски по долговому обязательству на форфетира покупателя.

Страхование • Страхование является одной из форм управления рисками, возникающими в ходе осуществления внешнеэкономической операции. При заключении внешнеторговых сделок товар, как привило, страхуется от рисков утраты и повреждения. • Страховые компании осуществляют страхование грузов, наземного и воздушного транспорта, судов в соответствии со следующими условиями: – «с ответственностью за все риски» (возмещаются убытки от повреждения или полной гибели всего или части груза, произошедшие по любой причине, за исключением отдельных, особо оговоренных случаев; – «с ответственностью за частную аварию» (возмещаются убытки от повреждения или гибели всего или части груза вследствие стихийных действий, крушения транспортных средств, а также вследствие пропажи груза без вести вместе с перевозочным средством); – «без ответственности за повреждение, кроме случаев крушения» (возмещаются убытки от полной гибели всего или части груза вследствие стихийных действий, крушения транспортных средств, вследствие пропажи груза без вести вместе с перевозочным средством, расходы и взносы по общей аварии, а также все необходимые и целесообразно произведенные расходы.

Страхование • Страхование является одной из форм управления рисками, возникающими в ходе осуществления внешнеэкономической операции. При заключении внешнеторговых сделок товар, как привило, страхуется от рисков утраты и повреждения. • Страховые компании осуществляют страхование грузов, наземного и воздушного транспорта, судов в соответствии со следующими условиями: – «с ответственностью за все риски» (возмещаются убытки от повреждения или полной гибели всего или части груза, произошедшие по любой причине, за исключением отдельных, особо оговоренных случаев; – «с ответственностью за частную аварию» (возмещаются убытки от повреждения или гибели всего или части груза вследствие стихийных действий, крушения транспортных средств, а также вследствие пропажи груза без вести вместе с перевозочным средством); – «без ответственности за повреждение, кроме случаев крушения» (возмещаются убытки от полной гибели всего или части груза вследствие стихийных действий, крушения транспортных средств, вследствие пропажи груза без вести вместе с перевозочным средством, расходы и взносы по общей аварии, а также все необходимые и целесообразно произведенные расходы.