Управление заемным капиталом.ppt

- Количество слайдов: 19

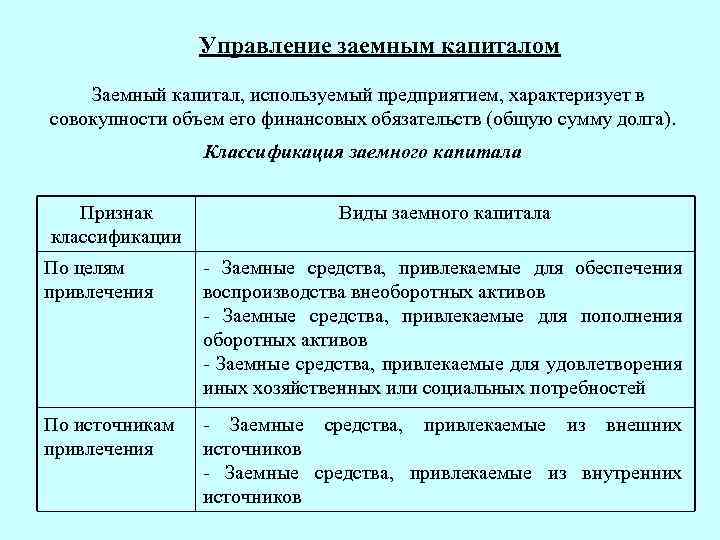

Управление заемным капиталом Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга). Классификация заемного капитала Признак классификации Виды заемного капитала По целям привлечения - Заемные средства, привлекаемые для обеспечения воспроизводства внеоборотных активов - Заемные средства, привлекаемые для пополнения оборотных активов - Заемные средства, привлекаемые для удовлетворения иных хозяйственных или социальных потребностей По источникам привлечения - Заемные средства, привлекаемые из внешних источников - Заемные средства, привлекаемые из внутренних источников

Управление заемным капиталом Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга). Классификация заемного капитала Признак классификации Виды заемного капитала По целям привлечения - Заемные средства, привлекаемые для обеспечения воспроизводства внеоборотных активов - Заемные средства, привлекаемые для пополнения оборотных активов - Заемные средства, привлекаемые для удовлетворения иных хозяйственных или социальных потребностей По источникам привлечения - Заемные средства, привлекаемые из внешних источников - Заемные средства, привлекаемые из внутренних источников

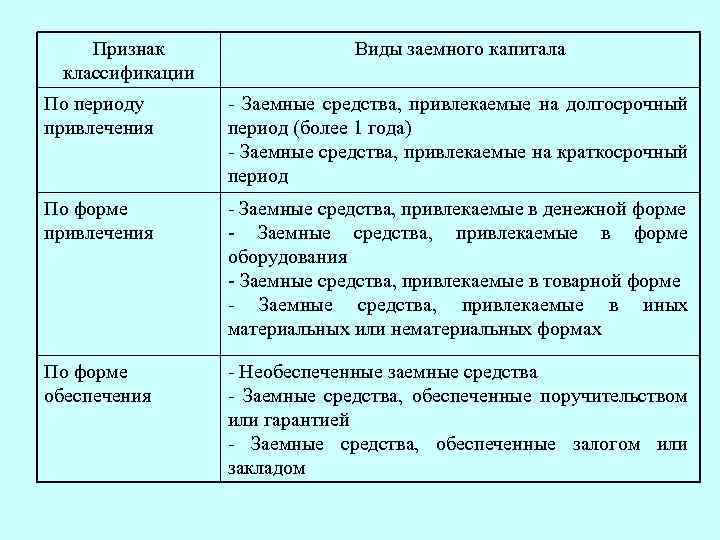

Признак классификации Виды заемного капитала По периоду привлечения - Заемные средства, привлекаемые на долгосрочный период (более 1 года) - Заемные средства, привлекаемые на краткосрочный период По форме привлечения - Заемные средства, привлекаемые в денежной форме - Заемные средства, привлекаемые в форме оборудования - Заемные средства, привлекаемые в товарной форме - Заемные средства, привлекаемые в иных материальных или нематериальных формах По форме обеспечения - Необеспеченные заемные средства - Заемные средства, обеспеченные поручительством или гарантией - Заемные средства, обеспеченные залогом или закладом

Признак классификации Виды заемного капитала По периоду привлечения - Заемные средства, привлекаемые на долгосрочный период (более 1 года) - Заемные средства, привлекаемые на краткосрочный период По форме привлечения - Заемные средства, привлекаемые в денежной форме - Заемные средства, привлекаемые в форме оборудования - Заемные средства, привлекаемые в товарной форме - Заемные средства, привлекаемые в иных материальных или нематериальных формах По форме обеспечения - Необеспеченные заемные средства - Заемные средства, обеспеченные поручительством или гарантией - Заемные средства, обеспеченные залогом или закладом

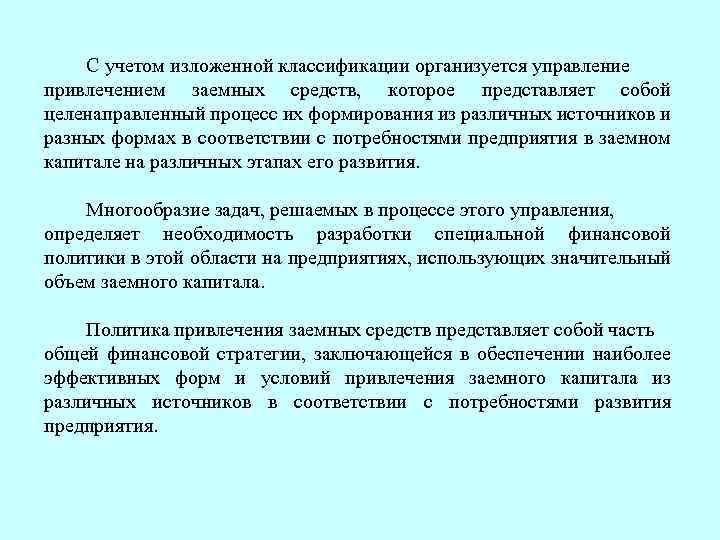

С учетом изложенной классификации организуется управление привлечением заемных средств, которое представляет собой целенаправленный процесс их формирования из различных источников и разных формах в соответствии с потребностями предприятия в заемном капитале на различных этапах его развития. Многообразие задач, решаемых в процессе этого управления, определяет необходимость разработки специальной финансовой политики в этой области на предприятиях, использующих значительный объем заемного капитала. Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

С учетом изложенной классификации организуется управление привлечением заемных средств, которое представляет собой целенаправленный процесс их формирования из различных источников и разных формах в соответствии с потребностями предприятия в заемном капитале на различных этапах его развития. Многообразие задач, решаемых в процессе этого управления, определяет необходимость разработки специальной финансовой политики в этой области на предприятиях, использующих значительный объем заемного капитала. Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

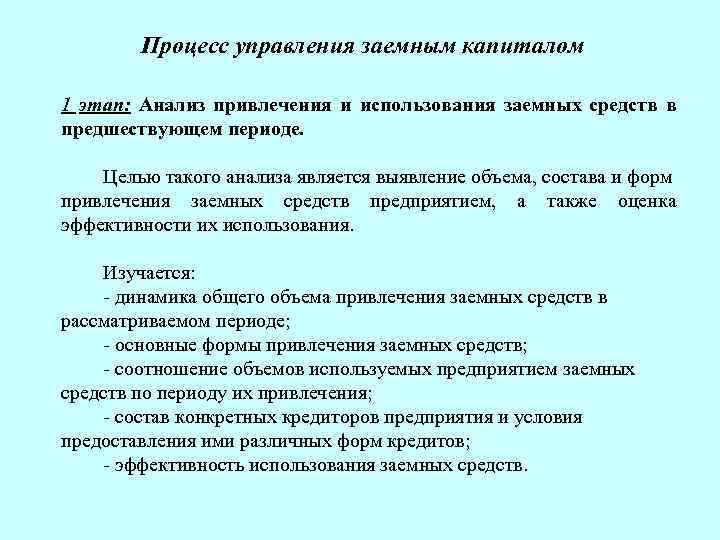

Процесс управления заемным капиталом 1 этап: Анализ привлечения и использования заемных средств в предшествующем периоде. Целью такого анализа является выявление объема, состава и форм привлечения заемных средств предприятием, а также оценка эффективности их использования. Изучается: - динамика общего объема привлечения заемных средств в рассматриваемом периоде; - основные формы привлечения заемных средств; - соотношение объемов используемых предприятием заемных средств по периоду их привлечения; - состав конкретных кредиторов предприятия и условия предоставления ими различных форм кредитов; - эффективность использования заемных средств.

Процесс управления заемным капиталом 1 этап: Анализ привлечения и использования заемных средств в предшествующем периоде. Целью такого анализа является выявление объема, состава и форм привлечения заемных средств предприятием, а также оценка эффективности их использования. Изучается: - динамика общего объема привлечения заемных средств в рассматриваемом периоде; - основные формы привлечения заемных средств; - соотношение объемов используемых предприятием заемных средств по периоду их привлечения; - состав конкретных кредиторов предприятия и условия предоставления ими различных форм кредитов; - эффективность использования заемных средств.

2 этап: Определение целей привлечения заемных средств в предстоящем периоде. Заемные средства привлекаются предприятием на строго целевой основе, что является одним из условий последующего эффективного их использования. Основными целями привлечения заемных средств предприятия являются: а) пополнение необходимого объема постоянной части оборотных активов. б) обеспечение формирования переменной части оборотных активов. в) формирование недостающего объема инвестиционных ресурсов. г) обеспечение социально-бытовых потребностей своих работников. д) другие временные нужды.

2 этап: Определение целей привлечения заемных средств в предстоящем периоде. Заемные средства привлекаются предприятием на строго целевой основе, что является одним из условий последующего эффективного их использования. Основными целями привлечения заемных средств предприятия являются: а) пополнение необходимого объема постоянной части оборотных активов. б) обеспечение формирования переменной части оборотных активов. в) формирование недостающего объема инвестиционных ресурсов. г) обеспечение социально-бытовых потребностей своих работников. д) другие временные нужды.

3 этап: Определение предельного объема привлечения заемных средств. Максимальный объем этого привлечения диктуется двумя основными условиями: а) предельным эффектом финансового левериджа; б) обеспечением достаточной финансовой устойчивости предприятия. С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности. 4 этап: Оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводиться в разрезе различных форм заемного, привлекаемого предприятием из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей предприятия в заемном капитале.

3 этап: Определение предельного объема привлечения заемных средств. Максимальный объем этого привлечения диктуется двумя основными условиями: а) предельным эффектом финансового левериджа; б) обеспечением достаточной финансовой устойчивости предприятия. С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности. 4 этап: Оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводиться в разрезе различных форм заемного, привлекаемого предприятием из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей предприятия в заемном капитале.

5 этап: Определение соотношения объема заемных средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде. На долгосрочный период заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования. Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования.

5 этап: Определение соотношения объема заемных средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде. На долгосрочный период заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования. Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования.

Целью этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения долго- и краткосрочных их видов. Определяется полный и средний срок использования заемных средств. 1. Полный срок использования заемных средств представляет собой период времени с начала их поступления до окончательного погашения всей суммы долга. Он включает в себя три периода времени: - Срок полезного использования. Это период времени, в течение которого предприятие непосредственно использует предоставленные заемные средства в своей хозяйственной деятельности. - Льготный период. Это период времени с момента окончания полезного использования заемных средств до начала погашения долга.

Целью этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения долго- и краткосрочных их видов. Определяется полный и средний срок использования заемных средств. 1. Полный срок использования заемных средств представляет собой период времени с начала их поступления до окончательного погашения всей суммы долга. Он включает в себя три периода времени: - Срок полезного использования. Это период времени, в течение которого предприятие непосредственно использует предоставленные заемные средства в своей хозяйственной деятельности. - Льготный период. Это период времени с момента окончания полезного использования заемных средств до начала погашения долга.

- Срок погашения Это период времени, в течение которого происходит полная выплата основного долга и процентов по используемым заемным средствам. 2 Средний срок использования заемных средств представляет собой средний расчетный период, в течение которого они находятся в использовании на предприятии. СС з = СП з / 2 + ЛП + ПП /2 СС з – средний срок использования заемных средств; СП з – срок полезного использования заемных средств; ЛП – льготный период; ПП – срок погашения.

- Срок погашения Это период времени, в течение которого происходит полная выплата основного долга и процентов по используемым заемным средствам. 2 Средний срок использования заемных средств представляет собой средний расчетный период, в течение которого они находятся в использовании на предприятии. СС з = СП з / 2 + ЛП + ПП /2 СС з – средний срок использования заемных средств; СП з – срок полезного использования заемных средств; ЛП – льготный период; ПП – срок погашения.

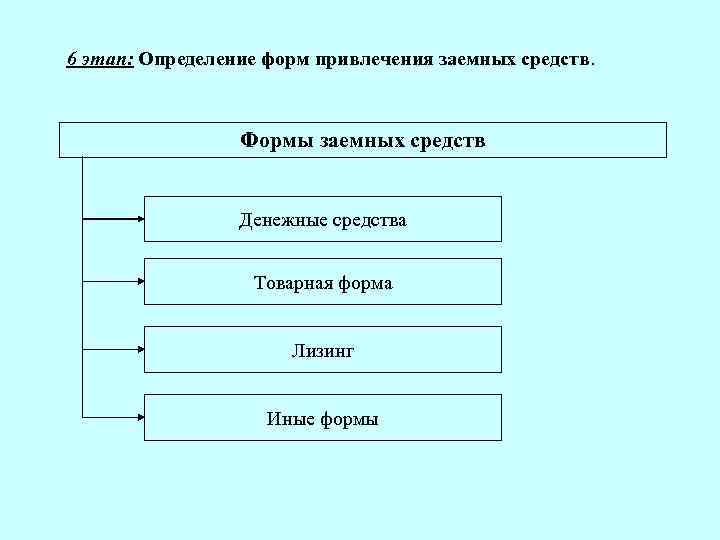

6 этап: Определение форм привлечения заемных средств. Формы заемных средств Денежные средства Товарная форма Лизинг Иные формы

6 этап: Определение форм привлечения заемных средств. Формы заемных средств Денежные средства Товарная форма Лизинг Иные формы

7 этап: Определение состава основных кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание. 8 этап: Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся: а) срок предоставления кредита; б) ставка процента за кредит (ее форма, вид и размер); в) условия выплаты суммы процента (порядок выплаты его суммы); г) условия выплаты суммы основного долга (период его возврата); д) прочие условия, связанные с получением кредита (необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога и т. п. )

7 этап: Определение состава основных кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание. 8 этап: Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся: а) срок предоставления кредита; б) ставка процента за кредит (ее форма, вид и размер); в) условия выплаты суммы процента (порядок выплаты его суммы); г) условия выплаты суммы основного долга (период его возврата); д) прочие условия, связанные с получением кредита (необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога и т. п. )

9 этап: Обеспечение эффективного использования привлеченных кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности капитала. 10 этап: Обеспечение своевременных расчетов по полученным кредитам. С целью обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности. На предприятия, привлекающих большой объем заемных средств в форме финансового и товарного (коммерческого) кредита, общая политика привлечения заемных средств может быть детализирована затем в разрезе указанных форм кредита.

9 этап: Обеспечение эффективного использования привлеченных кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности капитала. 10 этап: Обеспечение своевременных расчетов по полученным кредитам. С целью обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности. На предприятия, привлекающих большой объем заемных средств в форме финансового и товарного (коммерческого) кредита, общая политика привлечения заемных средств может быть детализирована затем в разрезе указанных форм кредита.

Управление привлечением банковского кредита Банковский кредит – денежные средства предоставляемые банком взаймы клиенту для целевого использования на установленный срок под определенный процент.

Управление привлечением банковского кредита Банковский кредит – денежные средства предоставляемые банком взаймы клиенту для целевого использования на установленный срок под определенный процент.

Виды кредита: 1. Бланковый (необеспеченный) кредит Предоставляется под осуществление отдельных хозяйственных операций. Как правило, предоставляется банком, осуществляющим расчетно-кассовое обслуживание предприятия и выдается на краткосрочный период. 2. Контокеррентный кредит ( «овердрафт» ) Контокоррентный счет используется в качестве источника кредита в объеме, не превышающем установленное в кредитном договоре максимальное отрицательное сальдо (контокоррентный лимит). 3. Сезонный кредит с ежемесячной амортизацией долга Его особенность заключается в том, что наряду с ежемесячным обслуживанием этого кредита (ежемесячной выплатой процента по нему) кредитным договором предусматривается и ежемесячная амортизация (погашение) основной суммы долга. Как правило, привлекается для формирования переменной части оборотных активов.

Виды кредита: 1. Бланковый (необеспеченный) кредит Предоставляется под осуществление отдельных хозяйственных операций. Как правило, предоставляется банком, осуществляющим расчетно-кассовое обслуживание предприятия и выдается на краткосрочный период. 2. Контокеррентный кредит ( «овердрафт» ) Контокоррентный счет используется в качестве источника кредита в объеме, не превышающем установленное в кредитном договоре максимальное отрицательное сальдо (контокоррентный лимит). 3. Сезонный кредит с ежемесячной амортизацией долга Его особенность заключается в том, что наряду с ежемесячным обслуживанием этого кредита (ежемесячной выплатой процента по нему) кредитным договором предусматривается и ежемесячная амортизация (погашение) основной суммы долга. Как правило, привлекается для формирования переменной части оборотных активов.

4. Открытие кредитной линии Между банком и организацией заключается договор, в котором обуславливаются сроки, условия и предельная сумма предоставления банковского кредита, когда в нем возникнет реальная потребность. 5. Револьверный (автоматически возобновляемый) кредит Предоставляется на определенный период, в течение которого разрешается как поэтапная «выборка» кредитных средств, так и поэтапное частичное или полное погашение обязательств по нему. Внесенные в счет погашения обязательств средства могут быть вновь заимствованы предприятием в течение действия кредитного договора. 6. Онкольный кредит Предоставляется без указания срока его использования с обязательством погасить его по первому требованию кредитора. 7. Ломбардный кредит Выдается под залог высоколиквидных активов, которые на период кредитования передаются банку.

4. Открытие кредитной линии Между банком и организацией заключается договор, в котором обуславливаются сроки, условия и предельная сумма предоставления банковского кредита, когда в нем возникнет реальная потребность. 5. Револьверный (автоматически возобновляемый) кредит Предоставляется на определенный период, в течение которого разрешается как поэтапная «выборка» кредитных средств, так и поэтапное частичное или полное погашение обязательств по нему. Внесенные в счет погашения обязательств средства могут быть вновь заимствованы предприятием в течение действия кредитного договора. 6. Онкольный кредит Предоставляется без указания срока его использования с обязательством погасить его по первому требованию кредитора. 7. Ломбардный кредит Выдается под залог высоколиквидных активов, которые на период кредитования передаются банку.

8. Ипотечный кредит Выдается под залог имущества. 9. Ролловерный кредит Кредит с периодически пересматриваемой процентной ставкой. 10. Консорциумный (консорциальный) кредит После заключения с предприятием-клиентом кредитного договора банк аккумулирует средства других банков и передает их заемщику, соответственно распределяя сумму процентов при обслуживании долга.

8. Ипотечный кредит Выдается под залог имущества. 9. Ролловерный кредит Кредит с периодически пересматриваемой процентной ставкой. 10. Консорциумный (консорциальный) кредит После заключения с предприятием-клиентом кредитного договора банк аккумулирует средства других банков и передает их заемщику, соответственно распределяя сумму процентов при обслуживании долга.

Этапы управления привлечением банковского кредита 1. Определение целей использования привлекаемого банковского кредита 2. Оценка собственной кредитоспособности Особое внимание уделяется коэффициентам платежеспособности, рентабельности и финансовой устойчивости. 3. Выбор необходимых видов привлекаемого банковского кредита 4. Этот выбор определяется в основном следующими условиями: - Целями использования кредита; - Периодом намеченного использования заемных средств; - Определенностью сроков начала и окончания использования привлекаемых средств; - Возможностями обеспечения привлекаемого кредита.

Этапы управления привлечением банковского кредита 1. Определение целей использования привлекаемого банковского кредита 2. Оценка собственной кредитоспособности Особое внимание уделяется коэффициентам платежеспособности, рентабельности и финансовой устойчивости. 3. Выбор необходимых видов привлекаемого банковского кредита 4. Этот выбор определяется в основном следующими условиями: - Целями использования кредита; - Периодом намеченного использования заемных средств; - Определенностью сроков начала и окончания использования привлекаемых средств; - Возможностями обеспечения привлекаемого кредита.

4. Изучение и оценка условий осуществления банковского кредитования в разрезе видов кредита

4. Изучение и оценка условий осуществления банковского кредитования в разрезе видов кредита

5. «Выравнивание» кредитный условий в процессе заключения кредитного договора Термин «выравнивание» характеризует процесс приведения условий конкретного кредитного договора в соответствие со средними условиями покупки-продажи кредитных инструментов на финансовом рынке. 6. Обеспечение условий эффективного использования банковского кредита Критерием эффективности выступают следующие условия: - Уровень кредитной ставки по краткосрочному банковскому кредиту должен быть ниже уровня рентабельности хозяйственных операций, для осуществления которых он привлекается; - Уровень кредитной ставки по долгосрочному банковскому кредиту должен быть ниже коэффициента рентабельности активов. 7. Организация контроля за текущим обслуживанием банковского кредита 8. Обеспечение своевременной и полной амортизации суммы основного долга по банковским кредитам

5. «Выравнивание» кредитный условий в процессе заключения кредитного договора Термин «выравнивание» характеризует процесс приведения условий конкретного кредитного договора в соответствие со средними условиями покупки-продажи кредитных инструментов на финансовом рынке. 6. Обеспечение условий эффективного использования банковского кредита Критерием эффективности выступают следующие условия: - Уровень кредитной ставки по краткосрочному банковскому кредиту должен быть ниже уровня рентабельности хозяйственных операций, для осуществления которых он привлекается; - Уровень кредитной ставки по долгосрочному банковскому кредиту должен быть ниже коэффициента рентабельности активов. 7. Организация контроля за текущим обслуживанием банковского кредита 8. Обеспечение своевременной и полной амортизации суммы основного долга по банковским кредитам