Управление кап доп- 2013 (1).ppt

- Количество слайдов: 53

Управление капиталом Подготовлено проф. Ольховой Р. Г.

Управление капиталом Подготовлено проф. Ольховой Р. Г.

Управление капиталом Расширение депозитной базы банка приводит к возрастанию риска и предъявляет более высокие требования к капиталу кредитной организации Чем быстрее растет банка за счет расширения ресурсной базы, тем больше вероятность того, что он обанкротится, поскольку прибыль растет несопоставимыми с ростом активов темпами

Управление капиталом Расширение депозитной базы банка приводит к возрастанию риска и предъявляет более высокие требования к капиталу кредитной организации Чем быстрее растет банка за счет расширения ресурсной базы, тем больше вероятность того, что он обанкротится, поскольку прибыль растет несопоставимыми с ростом активов темпами

Уровни управления капиталом Регулирующим органом: - установление критериев достаточности капитала определение минимальной величины капитала Коммерческими банками: - - увеличение абсолютной величины собственного капитала изменение структуры активов сокращение объема рисковых активов

Уровни управления капиталом Регулирующим органом: - установление критериев достаточности капитала определение минимальной величины капитала Коммерческими банками: - - увеличение абсолютной величины собственного капитала изменение структуры активов сокращение объема рисковых активов

n n n Достаточность капитала: является выражением эффективности двуединого процесса - формирования капитала и управления активами обладает «общественным» признаком - показатель относится к нормативу банковской деятельности, контролируется регулирующим органом - Банком России и свидетельствует о том, что банк является жизнеспособным это степень защиты от банковских рисков и чем она выше, тем менее подвержен рискам банк, а, следовательно, при прочих равных условиях, он более устойчив

n n n Достаточность капитала: является выражением эффективности двуединого процесса - формирования капитала и управления активами обладает «общественным» признаком - показатель относится к нормативу банковской деятельности, контролируется регулирующим органом - Банком России и свидетельствует о том, что банк является жизнеспособным это степень защиты от банковских рисков и чем она выше, тем менее подвержен рискам банк, а, следовательно, при прочих равных условиях, он более устойчив

n n n Достаточность капитала должна ограничивать проведение высокорискованных операций Используя критерий «качество управления активами» можно определить природу внутренних рисков, оказывающих влияние на деятельность банка обеспечить менеджеров информацией, накопление и обобщение которой позволит выработать подходы к формированию резервов в соответствии с потенциальным уровнем риска потерь под группы активов, исходя из их предыдущего опыта

n n n Достаточность капитала должна ограничивать проведение высокорискованных операций Используя критерий «качество управления активами» можно определить природу внутренних рисков, оказывающих влияние на деятельность банка обеспечить менеджеров информацией, накопление и обобщение которой позволит выработать подходы к формированию резервов в соответствии с потенциальным уровнем риска потерь под группы активов, исходя из их предыдущего опыта

продолжение n n Размер капитала в абсолютном выражении определяет способность банка сохранять устойчивость в кризисные периоды, то есть характеризует возможность нести убытки без серьезного ущерба своей платежеспособности Капитал отражает совокупную эффективность работы банка, степень доверия к нему акционеров и клиентов, качество менеджмента Капитал является ограничителем риска несостоятельности норматив достаточности капитала определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного, операционного и рыночного рисков.

продолжение n n Размер капитала в абсолютном выражении определяет способность банка сохранять устойчивость в кризисные периоды, то есть характеризует возможность нести убытки без серьезного ущерба своей платежеспособности Капитал отражает совокупную эффективность работы банка, степень доверия к нему акционеров и клиентов, качество менеджмента Капитал является ограничителем риска несостоятельности норматив достаточности капитала определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного, операционного и рыночного рисков.

Определение n n Управление капиталом - прогнозирование его величины с учетом: роста объема балансовых и забалансовых операций, величины рисков, принимаемых банком на себя, соблюдения установленных нормативными актами пропорций между различными элементами капитала с целью достижения установленных банком параметров

Определение n n Управление капиталом - прогнозирование его величины с учетом: роста объема балансовых и забалансовых операций, величины рисков, принимаемых банком на себя, соблюдения установленных нормативными актами пропорций между различными элементами капитала с целью достижения установленных банком параметров

Объекты управления n n n абсолютная величина капитала; структура элементов собственного капитала; соблюдение требуемого соотношения между капиталом I и II уровня; источники формирования собственного капитала; затраты на формирование собственного капитала достижение установленного уровня рентабельности для обеспечения устойчивой финансовой деятельности банка.

Объекты управления n n n абсолютная величина капитала; структура элементов собственного капитала; соблюдение требуемого соотношения между капиталом I и II уровня; источники формирования собственного капитала; затраты на формирование собственного капитала достижение установленного уровня рентабельности для обеспечения устойчивой финансовой деятельности банка.

Факторы, вызывающие дополнительную потребности в СК § § § § учет операционных рисков при расчете норматива достаточности капитала, обострение конкуренции в банковской деятельности, выход на новые рынки деятельности, внедрение новых продуктов инфляция, которая одновременно увеличивает объемы активов и пассивов и уменьшает собственный капитал неустойчивый характер экономики, что ведет к возрастанию рисков в банковской деятельности и снижению стабильности в получении банком доходов рост издержек на привлеченные средства клиентов, что приводит к уменьшению прибыли банка – главного источника устойчивого роста капитала.

Факторы, вызывающие дополнительную потребности в СК § § § § учет операционных рисков при расчете норматива достаточности капитала, обострение конкуренции в банковской деятельности, выход на новые рынки деятельности, внедрение новых продуктов инфляция, которая одновременно увеличивает объемы активов и пассивов и уменьшает собственный капитал неустойчивый характер экономики, что ведет к возрастанию рисков в банковской деятельности и снижению стабильности в получении банком доходов рост издержек на привлеченные средства клиентов, что приводит к уменьшению прибыли банка – главного источника устойчивого роста капитала.

Соотношение роста величины СК и активов 1. Тенденции в росте абсолютной величины собственного капитала 2. Опережающие темпы роста активов, взвешенных по уровню риска 3. уровень достаточности собственного капитала постоянно снижается 4. Показатель достаточности собственного капитала на протяжении трех предкризных лет имел устойчивую тенденцию к снижению на 1. 01. 2005 г. отношение собственного капитала к активам, взвешенным по уровню риска, составляло 17, 0%, на 1. 08 г. - 15, 5%. , на 1. 01. 2011 - 18, 1% на 1. 01. 2012 - 13, 6% на 1. 01. 2013 г. - 13, 75%

Соотношение роста величины СК и активов 1. Тенденции в росте абсолютной величины собственного капитала 2. Опережающие темпы роста активов, взвешенных по уровню риска 3. уровень достаточности собственного капитала постоянно снижается 4. Показатель достаточности собственного капитала на протяжении трех предкризных лет имел устойчивую тенденцию к снижению на 1. 01. 2005 г. отношение собственного капитала к активам, взвешенным по уровню риска, составляло 17, 0%, на 1. 08 г. - 15, 5%. , на 1. 01. 2011 - 18, 1% на 1. 01. 2012 - 13, 6% на 1. 01. 2013 г. - 13, 75%

Достаточность капитала по группам кредитных организаций 1. 07 1. 08 1. 09 1. 01. 10 1. 01. 12 Банки, контролируемые государством 12, 7 15, 6 18, 4 22, 7 14, 6 Банки, контролируемые иностранным капиталом 15, 9 14, 1 15, 5 19, 6 15, 6 Крупные частные банки 14, 8 14, 5 14, 0 18, 1 13, 2 банки 29, 3 28, 1 31, 4 31, 2 22, 0 Региональные средние и малые банки 21, 0 19, 9 21, 9 24, 1 19, 5 Небанковские организации 100, 9 117, 3 37, 2 103, 8 38, 2 Группы кредитных организаций Средние и малые Московского региона кредитные Предоставление субординированных кредитов госбанкам способствовало росту норматива достаточности СК

Достаточность капитала по группам кредитных организаций 1. 07 1. 08 1. 09 1. 01. 10 1. 01. 12 Банки, контролируемые государством 12, 7 15, 6 18, 4 22, 7 14, 6 Банки, контролируемые иностранным капиталом 15, 9 14, 1 15, 5 19, 6 15, 6 Крупные частные банки 14, 8 14, 5 14, 0 18, 1 13, 2 банки 29, 3 28, 1 31, 4 31, 2 22, 0 Региональные средние и малые банки 21, 0 19, 9 21, 9 24, 1 19, 5 Небанковские организации 100, 9 117, 3 37, 2 103, 8 38, 2 Группы кредитных организаций Средние и малые Московского региона кредитные Предоставление субординированных кредитов госбанкам способствовало росту норматива достаточности СК

продолжение n n Банковская деятельность становится более рискованной вследствие ослабления регулирования со стороны центральных банков и неблагоприятной динамики цен на энергоносители и недвижимость Инвесторы требуют от банков большего внимания к объему собственного капитала и неохотно покупают ценные бумаги или делают вклады в банках с низким капиталом.

продолжение n n Банковская деятельность становится более рискованной вследствие ослабления регулирования со стороны центральных банков и неблагоприятной динамики цен на энергоносители и недвижимость Инвесторы требуют от банков большего внимания к объему собственного капитала и неохотно покупают ценные бумаги или делают вклады в банках с низким капиталом.

продолжение n n n Регулирующие органы требуют от банков большего внимания к величине собственного капитала при внедрении ими новых банковских услуг, создании или приобретении новых филиалов или дочерних фирм. В новые сферы бизнеса допускаются только банки с высоким уровнем капитала Банки с низким уровнем капитала находятся под более жестким регулирующим воздействием и значительно ограничены в своей деятельности до улучшения состояния капитала.

продолжение n n n Регулирующие органы требуют от банков большего внимания к величине собственного капитала при внедрении ими новых банковских услуг, создании или приобретении новых филиалов или дочерних фирм. В новые сферы бизнеса допускаются только банки с высоким уровнем капитала Банки с низким уровнем капитала находятся под более жестким регулирующим воздействием и значительно ограничены в своей деятельности до улучшения состояния капитала.

продолжение n n В основе «регулирования по капиталу» лежит предположение о том, что с увеличением собственного капитала вероятность банкротства и излишний риск будут ниже, поскольку владельцы банка вынуждены вкладывать больший объем собственных средств на свой страх и риск Чем больший объем капитала будет поддерживать деятельность банка, тем больше акционеры будут обращать внимание на контроль качества банковских операций

продолжение n n В основе «регулирования по капиталу» лежит предположение о том, что с увеличением собственного капитала вероятность банкротства и излишний риск будут ниже, поскольку владельцы банка вынуждены вкладывать больший объем собственных средств на свой страх и риск Чем больший объем капитала будет поддерживать деятельность банка, тем больше акционеры будут обращать внимание на контроль качества банковских операций

Виды собственного капитала n n n В зависимости от применяемой количественной оценки капитала банка различают бухгалтерский (балансовый) капитал; регулятивный капитал; экономический капитал. Понятие бухгалтерского (балансового) капитала основано на его балансовой стоимости, которая оценивается в соответствии с существующими стандартами бухгалтерского учета и отчетности Регулятивный капитал банка - это собственный капитал, необходимый банку для проведения соответствующих операций и достаточный для покрытия принимаемых им на себя рисков, величина которого должна соответствовать требованиям, установленным регулирующим органом.

Виды собственного капитала n n n В зависимости от применяемой количественной оценки капитала банка различают бухгалтерский (балансовый) капитал; регулятивный капитал; экономический капитал. Понятие бухгалтерского (балансового) капитала основано на его балансовой стоимости, которая оценивается в соответствии с существующими стандартами бухгалтерского учета и отчетности Регулятивный капитал банка - это собственный капитал, необходимый банку для проведения соответствующих операций и достаточный для покрытия принимаемых им на себя рисков, величина которого должна соответствовать требованиям, установленным регулирующим органом.

Определение экономического капитала n n это величина собственных средств, которые учреждение считает необходимыми для покрытия своих рисков, выраженная в абсолютных величинах или в процентах; это величина рискового капитала, оцениваемого на реалистичной основе, который требуется компании для покрытия рисков, которые она преодолевает или принимает мера риска и представляет собой уровень непредвиденных потерь на определенном временном горизонте капитал, необходимый для покрытия в разумных пределах всех рисков, с которыми сталкивается бизнес.

Определение экономического капитала n n это величина собственных средств, которые учреждение считает необходимыми для покрытия своих рисков, выраженная в абсолютных величинах или в процентах; это величина рискового капитала, оцениваемого на реалистичной основе, который требуется компании для покрытия рисков, которые она преодолевает или принимает мера риска и представляет собой уровень непредвиденных потерь на определенном временном горизонте капитал, необходимый для покрытия в разумных пределах всех рисков, с которыми сталкивается бизнес.

продолжение n n Экономический капитал - способ количественного измерения рисков, принимаемых банком, позволяет определить достаточно ли капитала для покрытия неожиданных (непредвиденных) убытков все ли ожидаемые убытки учтены как фактор при ценообразовании банковских продуктов и услуг Термин «экономический» означает, что он измеряет риски в понятии экономической действительности, чего нельзя сказать о регулятивном или бухгалтерском способе расчета капитала Экономический капитал – это сумма условных величин капитала для покрытия наиболее вероятных потерь.

продолжение n n Экономический капитал - способ количественного измерения рисков, принимаемых банком, позволяет определить достаточно ли капитала для покрытия неожиданных (непредвиденных) убытков все ли ожидаемые убытки учтены как фактор при ценообразовании банковских продуктов и услуг Термин «экономический» означает, что он измеряет риски в понятии экономической действительности, чего нельзя сказать о регулятивном или бухгалтерском способе расчета капитала Экономический капитал – это сумма условных величин капитала для покрытия наиболее вероятных потерь.

продолжение n Расчет экономического капитала основывается на вероятностной оценке будущих потенциальных убытков. Управление экономическим капиталом позволяет банку: n оптимизировать прибыль; n управлять склонностью к риску ( определять объем принимаемых рисков); n интегрировать непредвиденные потери с определенным уровнем значимости от различных видов риска; n эффективно распределять средства по различным бизнесподразделениям; n оценивать эффективность деятельности подразделений с учетом уровня риска.

продолжение n Расчет экономического капитала основывается на вероятностной оценке будущих потенциальных убытков. Управление экономическим капиталом позволяет банку: n оптимизировать прибыль; n управлять склонностью к риску ( определять объем принимаемых рисков); n интегрировать непредвиденные потери с определенным уровнем значимости от различных видов риска; n эффективно распределять средства по различным бизнесподразделениям; n оценивать эффективность деятельности подразделений с учетом уровня риска.

Структура собственного капитала n n n Под структурой собственного капитала понимается соотношение источников его формирования, определяемых нормативными актами регулятора (Банка России) Главным индикатором приемлемости конкретной структуры источников финансирования служит средневзвешенная цена капитала При определении источников формирования собственного капитала, необходимо определить при какой структуре источников финансирования средневзвешенная цена собственного капитала будет минимальной, а его рентабельность выше цены капитала

Структура собственного капитала n n n Под структурой собственного капитала понимается соотношение источников его формирования, определяемых нормативными актами регулятора (Банка России) Главным индикатором приемлемости конкретной структуры источников финансирования служит средневзвешенная цена капитала При определении источников формирования собственного капитала, необходимо определить при какой структуре источников финансирования средневзвешенная цена собственного капитала будет минимальной, а его рентабельность выше цены капитала

Факторы, определяющие структуру капитала § § § Планируемый рост и структура активов банка и забалансовых операций; рентабельность продуктов и услуг; дивидендная политика; уровень риска, принимаемого банком на себя; уровень и структура издержек, связанных с привлечением источников финансирования; объем привлекаемого капитала.

Факторы, определяющие структуру капитала § § § Планируемый рост и структура активов банка и забалансовых операций; рентабельность продуктов и услуг; дивидендная политика; уровень риска, принимаемого банком на себя; уровень и структура издержек, связанных с привлечением источников финансирования; объем привлекаемого капитала.

Этапы планирования роста капитала n n ü ü n n Разработка общего финансового плана; Определение величины капитала с учетом: его целей, предполагаемых новых услуг, приемлемой степени подверженности риску, условий государственного регулирования; Определение величины капитала, который можно привлечь за счет внутренних источников; Оценка и выбор наиболее подходящего к потребностям и целям банка источника капитала

Этапы планирования роста капитала n n ü ü n n Разработка общего финансового плана; Определение величины капитала с учетом: его целей, предполагаемых новых услуг, приемлемой степени подверженности риску, условий государственного регулирования; Определение величины капитала, который можно привлечь за счет внутренних источников; Оценка и выбор наиболее подходящего к потребностям и целям банка источника капитала

продолжение n n n Планирование СК осуществляется на основе общего финансового плана. Планированию капитала предшествуют разработки по определению темпов роста активных операций банка и их структуре, т. е. составляется прогнозный баланс активных операций. На следующем этапе определяются необходимые источники финансирования активных операций, прогнозируется размер привлеченных средств и источники привлечения (депозитные и недепозитные), оценивается состав активов по степени риска, исходя из стратегии банка.

продолжение n n n Планирование СК осуществляется на основе общего финансового плана. Планированию капитала предшествуют разработки по определению темпов роста активных операций банка и их структуре, т. е. составляется прогнозный баланс активных операций. На следующем этапе определяются необходимые источники финансирования активных операций, прогнозируется размер привлеченных средств и источники привлечения (депозитные и недепозитные), оценивается состав активов по степени риска, исходя из стратегии банка.

продолжение n n n Эти данные являются исходной базой для составления плана доходов банка с учетом различных сценариев движения процентных ставок и прогнозируемого уровня непроцентных доходов и затрат. На основе прогноза выплаты дивидендов определяется вероятный размер внутренне генерируемого капитала, то есть сумма прибыли, которая может быть направлена на прирост собственного капитала. Исходя из планируемого роста активов, рассчитывается необходимая величина капитала, привлекаемого за счет внешних источников.

продолжение n n n Эти данные являются исходной базой для составления плана доходов банка с учетом различных сценариев движения процентных ставок и прогнозируемого уровня непроцентных доходов и затрат. На основе прогноза выплаты дивидендов определяется вероятный размер внутренне генерируемого капитала, то есть сумма прибыли, которая может быть направлена на прирост собственного капитала. Исходя из планируемого роста активов, рассчитывается необходимая величина капитала, привлекаемого за счет внешних источников.

Факторы роста и снижения собственного капитала 1. 05 1. 06. 1. 07 1. 08 1. 01. 10 1. 01. 13 I. Факторы роста капитала 104, 0 109, 1 107, 8 107, 3 110, 9 117, 4 1. 1. Уставный капитал 42, 2 37, 6 36, 8 28, 7 25, 4 22, 8 1. 2. Эмиссионный доход 11, 8 12, 9 12, 3 26, 6 20, 3 1. 3. Прибыль и фонды 36, 4 39, 6 41, 9 37, 6 31, 5 46, 8 1. 4. Субординированные кредиты 7, 3 13, 7 13, 8 11, 6 29, 7 24, 2 1. 5. Прирост стоимости имущества 5, 7 4, 8 2, 7 4, 1 3, 3 1. 6. Прочие факторы 0, 5 0, 4 0, 3 0, 2 0, 0 II. Факторы снижения капитала 4, 0 9, 1 7, 8 7, 3 10, 9 17, 4 2. 1. Убытки 0, 7 1, 3 0, 8 0, 7 2, 3 1, 7 2. 2. Нематериальные активы 0, 1 0, 1 2. 3. Собственные акции (доли) выкупленные 0, 1 0, 0 0, 0 2. 4. Источники СК, для которых использованы не надлежащие активы 0, 1 0, 4 0, 1 0, 0 2. 5. Снижение источников СК с учетом ограничений (215 -П) 0, 1 1, 0 0, 9 0, 3 0, 6 0, 1 2. 6. Вложения КО в акции (доли участия) 2, 9 6, 2 5, 8 6, 1 7, 1 14, 5 2. 7. Прочие факторы 0, 0 0, 2 0, 1 0, 7 0, 4 Показатели

Факторы роста и снижения собственного капитала 1. 05 1. 06. 1. 07 1. 08 1. 01. 10 1. 01. 13 I. Факторы роста капитала 104, 0 109, 1 107, 8 107, 3 110, 9 117, 4 1. 1. Уставный капитал 42, 2 37, 6 36, 8 28, 7 25, 4 22, 8 1. 2. Эмиссионный доход 11, 8 12, 9 12, 3 26, 6 20, 3 1. 3. Прибыль и фонды 36, 4 39, 6 41, 9 37, 6 31, 5 46, 8 1. 4. Субординированные кредиты 7, 3 13, 7 13, 8 11, 6 29, 7 24, 2 1. 5. Прирост стоимости имущества 5, 7 4, 8 2, 7 4, 1 3, 3 1. 6. Прочие факторы 0, 5 0, 4 0, 3 0, 2 0, 0 II. Факторы снижения капитала 4, 0 9, 1 7, 8 7, 3 10, 9 17, 4 2. 1. Убытки 0, 7 1, 3 0, 8 0, 7 2, 3 1, 7 2. 2. Нематериальные активы 0, 1 0, 1 2. 3. Собственные акции (доли) выкупленные 0, 1 0, 0 0, 0 2. 4. Источники СК, для которых использованы не надлежащие активы 0, 1 0, 4 0, 1 0, 0 2. 5. Снижение источников СК с учетом ограничений (215 -П) 0, 1 1, 0 0, 9 0, 3 0, 6 0, 1 2. 6. Вложения КО в акции (доли участия) 2, 9 6, 2 5, 8 6, 1 7, 1 14, 5 2. 7. Прочие факторы 0, 0 0, 2 0, 1 0, 7 0, 4 Показатели

Значимость факторов роста СК Контролируемые государством- увеличение СК: за счет субординированного кредита-78, 1% прибыли и фондов, формируемых из прибыли - 16, 8% суммарной величины факторов роста капитала. Крупные частные банки: прибыль и фонды, сформированных из прибыли - 44, 3% субординированные кредиты – 29, 7%. Банки, контролируемые иностранным капиталом: увеличение уставного капитала и эмиссионного дохода – 48, 1%, капитализация прибыли - 32, 0% и субординированные кредиты – 17, 8%. Средние и малые банки Московского региона и других регионов капитализация прибыли соответственно 75, 1 и 39, 2%.

Значимость факторов роста СК Контролируемые государством- увеличение СК: за счет субординированного кредита-78, 1% прибыли и фондов, формируемых из прибыли - 16, 8% суммарной величины факторов роста капитала. Крупные частные банки: прибыль и фонды, сформированных из прибыли - 44, 3% субординированные кредиты – 29, 7%. Банки, контролируемые иностранным капиталом: увеличение уставного капитала и эмиссионного дохода – 48, 1%, капитализация прибыли - 32, 0% и субординированные кредиты – 17, 8%. Средние и малые банки Московского региона и других регионов капитализация прибыли соответственно 75, 1 и 39, 2%.

Источники роста собственного капитала n v ü ü • • Источники собственного капитала традиционно делятся на Внутренние: прибыль, переоценка фондов. внешние: выпуск акций, капитальных долговых обязательств, в т. ч. конвертируемых субординированных

Источники роста собственного капитала n v ü ü • • Источники собственного капитала традиционно делятся на Внутренние: прибыль, переоценка фондов. внешние: выпуск акций, капитальных долговых обязательств, в т. ч. конвертируемых субординированных

Внутренние источники прироста СК n n n Накопление прибыли накопление прибыли в виде различных фондов или в нераспределенном виде. Преимущества: Нет угрозы потери контроля над банком существующими акционерами и снижения доходности их акций. Недостаток: прибыль, направляемая на прирост капитала, полностью облагается федеральными налогами

Внутренние источники прироста СК n n n Накопление прибыли накопление прибыли в виде различных фондов или в нераспределенном виде. Преимущества: Нет угрозы потери контроля над банком существующими акционерами и снижения доходности их акций. Недостаток: прибыль, направляемая на прирост капитала, полностью облагается федеральными налогами

продолжение Переоценка основных средств n Этот источник не является достаточно надежным. n Стоимость недвижимости подвержена колебаниям особенно в условиях нестабильной экономики. n Растет налог на имущество

продолжение Переоценка основных средств n Этот источник не является достаточно надежным. n Стоимость недвижимости подвержена колебаниям особенно в условиях нестабильной экономики. n Растет налог на имущество

Дивидендная политика n n n Основным фактором, определяющим долю прибыли, направляемую на прирост капитала является дивидендная политика. Низкая доля прибыли ведет к медленному росту внутренних источников капитала, повышая тем самым риск банкротства и сдерживая рост активов и соответственно доходов. Высокая доля прибыли приводит к снижению выплачиваемых дивидендов. В тоже время высокие дивиденды ведут к росту курсовой стоимости акций банка, что облегчает наращивание капитала за счет внешних источников. Дивиденды в этом случае выполняют двойную функцию: увеличивают доходы имеющихся акционеров и облегчают наращивание капитала путем дополнительного выпуска акций.

Дивидендная политика n n n Основным фактором, определяющим долю прибыли, направляемую на прирост капитала является дивидендная политика. Низкая доля прибыли ведет к медленному росту внутренних источников капитала, повышая тем самым риск банкротства и сдерживая рост активов и соответственно доходов. Высокая доля прибыли приводит к снижению выплачиваемых дивидендов. В тоже время высокие дивиденды ведут к росту курсовой стоимости акций банка, что облегчает наращивание капитала за счет внешних источников. Дивиденды в этом случае выполняют двойную функцию: увеличивают доходы имеющихся акционеров и облегчают наращивание капитала путем дополнительного выпуска акций.

продолжение n n n Оптимальной дивидендной политикой будет та, которая максимизирует рыночную стоимость инвестиций акционеров. Банк сможет привлекать новых акционеров и сохранять старых, если доходность акционерного капитала, по крайне мере, равна доходности инвестиций в другие сферы бизнеса с той же степенью риска. В условиях развитого рынка важной задачей для банков является выработка стабильной дивидендной политики.

продолжение n n n Оптимальной дивидендной политикой будет та, которая максимизирует рыночную стоимость инвестиций акционеров. Банк сможет привлекать новых акционеров и сохранять старых, если доходность акционерного капитала, по крайне мере, равна доходности инвестиций в другие сферы бизнеса с той же степенью риска. В условиях развитого рынка важной задачей для банков является выработка стабильной дивидендной политики.

Прибыль/дивиденды n n Решающим фактором для определения приемлемой доли удержания прибыли и доли дивидендов, является планируемый рост активов. Банк не может допустить чрезмерного снижения отношения величины СК к сумме активов. Необходимо рассчитать, как быстро должна расти прибыль банка, чтобы обеспечить неизменным отношение СК к активам, если банк продолжает платить дивиденды своим акционерам по постоянной ставке. В этом случае в качестве инструмента управления капиталом используется коэффициент внутреннего роста капитала, показывающий способность банка самостоятельно наращивать собственные средства.

Прибыль/дивиденды n n Решающим фактором для определения приемлемой доли удержания прибыли и доли дивидендов, является планируемый рост активов. Банк не может допустить чрезмерного снижения отношения величины СК к сумме активов. Необходимо рассчитать, как быстро должна расти прибыль банка, чтобы обеспечить неизменным отношение СК к активам, если банк продолжает платить дивиденды своим акционерам по постоянной ставке. В этом случае в качестве инструмента управления капиталом используется коэффициент внутреннего роста капитала, показывающий способность банка самостоятельно наращивать собственные средства.

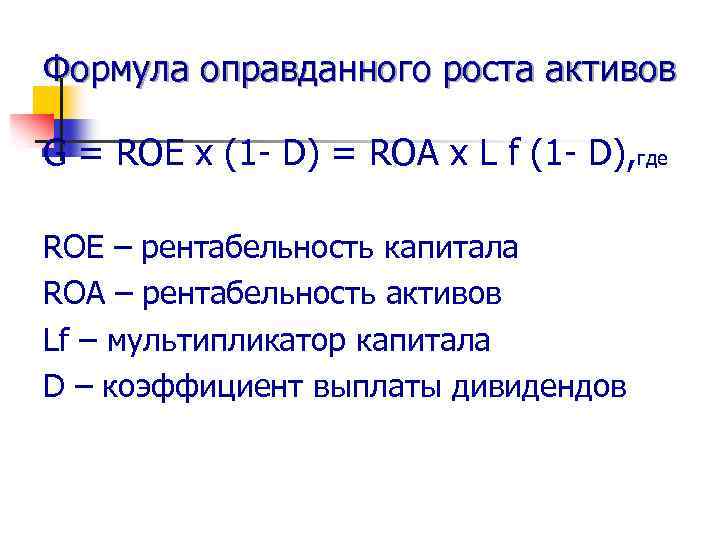

Формула оправданного роста активов G = ROE x (1 - D) = ROA x L f (1 - D), где ROE – рентабельность капитала ROA – рентабельность активов Lf – мультипликатор капитала D – коэффициент выплаты дивидендов

Формула оправданного роста активов G = ROE x (1 - D) = ROA x L f (1 - D), где ROE – рентабельность капитала ROA – рентабельность активов Lf – мультипликатор капитала D – коэффициент выплаты дивидендов

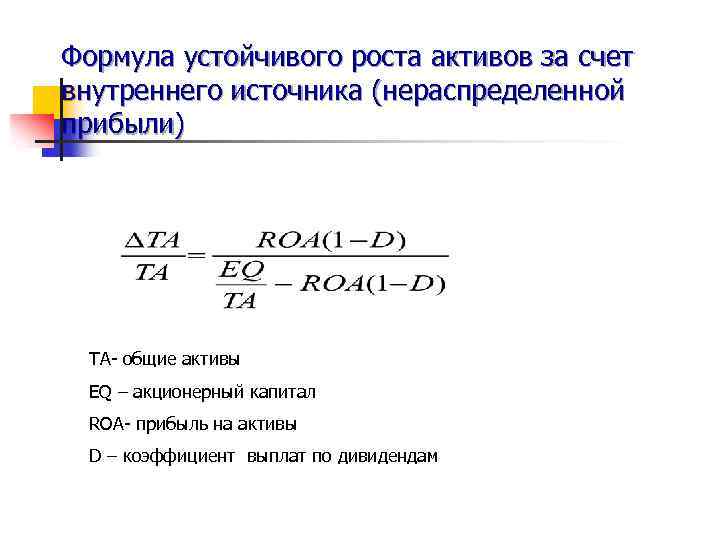

Формула устойчивого роста активов за счет внутреннего источника (нераспределенной прибыли) ТА- общие активы EQ – акционерный капитал ROA- прибыль на активы D – коэффициент выплат по дивидендам

Формула устойчивого роста активов за счет внутреннего источника (нераспределенной прибыли) ТА- общие активы EQ – акционерный капитал ROA- прибыль на активы D – коэффициент выплат по дивидендам

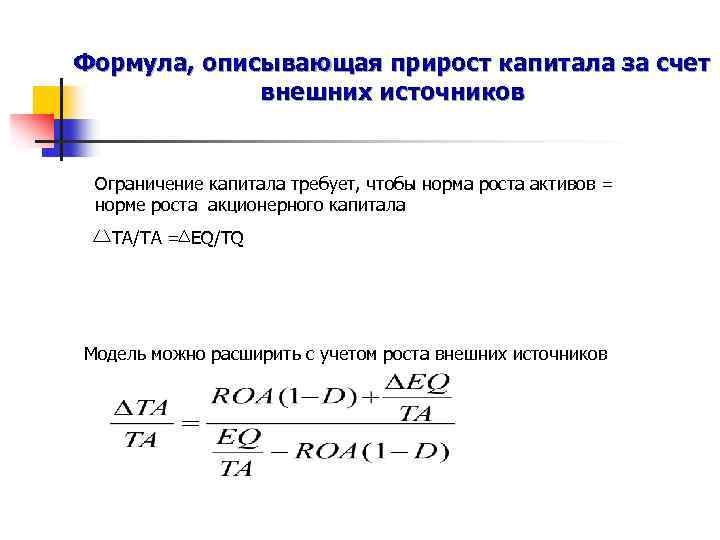

Формула, описывающая прирост капитала за счет внешних источников Ограничение капитала требует, чтобы норма роста активов = норме роста акционерного капитала TA/TA = EQ/TQ Модель можно расширить с учетом роста внешних источников

Формула, описывающая прирост капитала за счет внешних источников Ограничение капитала требует, чтобы норма роста активов = норме роста акционерного капитала TA/TA = EQ/TQ Модель можно расширить с учетом роста внешних источников

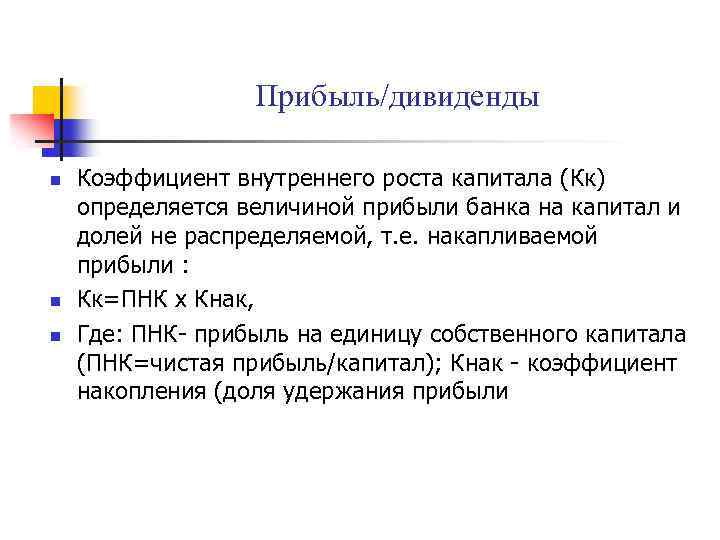

Прибыль/дивиденды n n n Коэффициент внутреннего роста капитала (Кк) определяется величиной прибыли банка на капитал и долей не распределяемой, т. е. накапливаемой прибыли : Кк=ПНК х Кнак, Где: ПНК- прибыль на единицу собственного капитала (ПНК=чистая прибыль/капитал); Кнак - коэффициент накопления (доля удержания прибыли

Прибыль/дивиденды n n n Коэффициент внутреннего роста капитала (Кк) определяется величиной прибыли банка на капитал и долей не распределяемой, т. е. накапливаемой прибыли : Кк=ПНК х Кнак, Где: ПНК- прибыль на единицу собственного капитала (ПНК=чистая прибыль/капитал); Кнак - коэффициент накопления (доля удержания прибыли

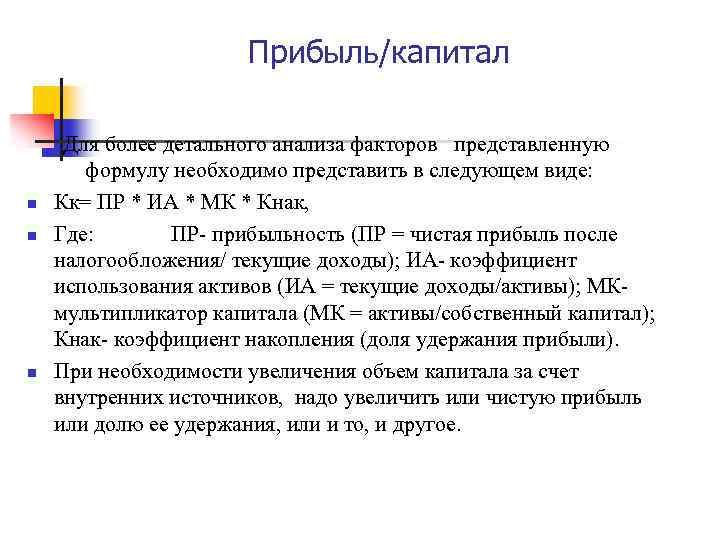

Прибыль/капитал n n n Для более детального анализа факторов представленную формулу необходимо представить в следующем виде: Кк= ПР * ИА * МК * Кнак, Где: ПР- прибыльность (ПР = чистая прибыль после налогообложения/ текущие доходы); ИА- коэффициент использования активов (ИА = текущие доходы/активы); МКмультипликатор капитала (МК = активы/собственный капитал); Кнак- коэффициент накопления (доля удержания прибыли). При необходимости увеличения объем капитала за счет внутренних источников, надо увеличить или чистую прибыль или долю ее удержания, или и то, и другое.

Прибыль/капитал n n n Для более детального анализа факторов представленную формулу необходимо представить в следующем виде: Кк= ПР * ИА * МК * Кнак, Где: ПР- прибыльность (ПР = чистая прибыль после налогообложения/ текущие доходы); ИА- коэффициент использования активов (ИА = текущие доходы/активы); МКмультипликатор капитала (МК = активы/собственный капитал); Кнак- коэффициент накопления (доля удержания прибыли). При необходимости увеличения объем капитала за счет внутренних источников, надо увеличить или чистую прибыль или долю ее удержания, или и то, и другое.

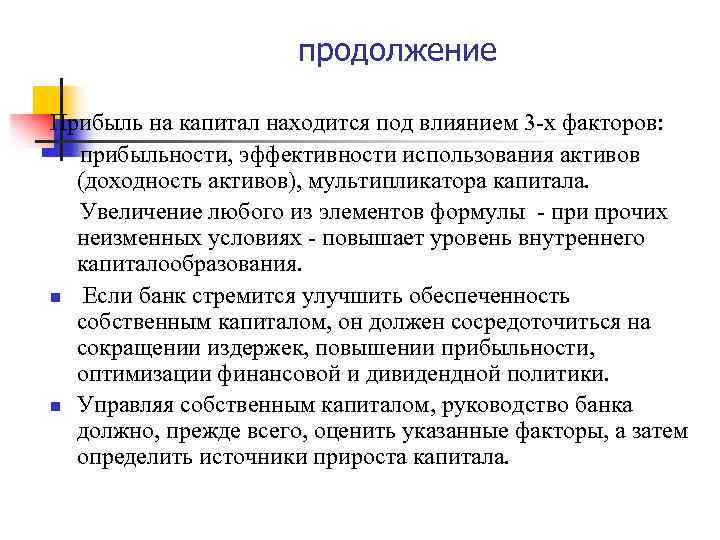

продолжение Прибыль на капитал находится под влиянием 3 -х факторов: прибыльности, эффективности использования активов (доходность активов), мультипликатора капитала. Увеличение любого из элементов формулы - при прочих неизменных условиях - повышает уровень внутреннего капиталообразования. n Если банк стремится улучшить обеспеченность собственным капиталом, он должен сосредоточиться на сокращении издержек, повышении прибыльности, оптимизации финансовой и дивидендной политики. n Управляя собственным капиталом, руководство банка должно, прежде всего, оценить указанные факторы, а затем определить источники прироста капитала.

продолжение Прибыль на капитал находится под влиянием 3 -х факторов: прибыльности, эффективности использования активов (доходность активов), мультипликатора капитала. Увеличение любого из элементов формулы - при прочих неизменных условиях - повышает уровень внутреннего капиталообразования. n Если банк стремится улучшить обеспеченность собственным капиталом, он должен сосредоточиться на сокращении издержек, повышении прибыльности, оптимизации финансовой и дивидендной политики. n Управляя собственным капиталом, руководство банка должно, прежде всего, оценить указанные факторы, а затем определить источники прироста капитала.

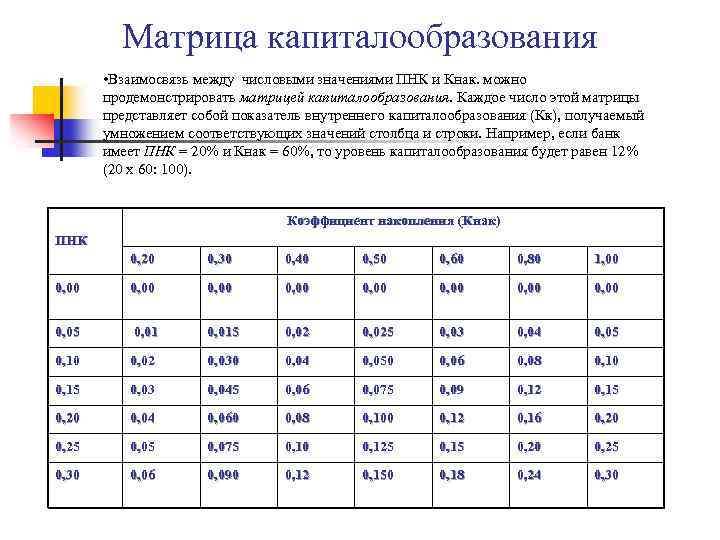

Матрица капиталообразования • Взаимосвязь между числовыми значениями ПНК и Кнак. можно продемонстрировать матрицей капиталообразования. Каждое число этой матрицы представляет собой показатель внутреннего капиталообразования (Кк), получаемый умножением соответствующих значений столбца и строки. Например, если банк имеет ПНК = 20% и Кнак = 60%, то уровень капиталообразования будет равен 12% (20 х 60: 100). Коэффициент накопления (Кнак) ПНК 0, 20 0, 30 0, 40 0, 50 0, 60 0, 80 1, 00 0, 00 0, 00 0, 05 0, 015 0, 025 0, 03 0, 04 0, 05 0, 10 0, 02 0, 030 0, 04 0, 050 0, 06 0, 08 0, 10 0, 15 0, 03 0, 045 0, 06 0, 075 0, 09 0, 12 0, 15 0, 20 0, 04 0, 060 0, 08 0, 100 0, 12 0, 16 0, 20 0, 25 0, 075 0, 10 0, 125 0, 15 0, 20 0, 25 0, 30 0, 06 0, 090 0, 12 0, 150 0, 18 0, 24 0, 30

Матрица капиталообразования • Взаимосвязь между числовыми значениями ПНК и Кнак. можно продемонстрировать матрицей капиталообразования. Каждое число этой матрицы представляет собой показатель внутреннего капиталообразования (Кк), получаемый умножением соответствующих значений столбца и строки. Например, если банк имеет ПНК = 20% и Кнак = 60%, то уровень капиталообразования будет равен 12% (20 х 60: 100). Коэффициент накопления (Кнак) ПНК 0, 20 0, 30 0, 40 0, 50 0, 60 0, 80 1, 00 0, 00 0, 00 0, 05 0, 015 0, 025 0, 03 0, 04 0, 05 0, 10 0, 02 0, 030 0, 04 0, 050 0, 06 0, 08 0, 10 0, 15 0, 03 0, 045 0, 06 0, 075 0, 09 0, 12 0, 15 0, 20 0, 04 0, 060 0, 08 0, 100 0, 12 0, 16 0, 20 0, 25 0, 075 0, 10 0, 125 0, 15 0, 20 0, 25 0, 30 0, 06 0, 090 0, 12 0, 150 0, 18 0, 24 0, 30

Внешние источники наращивания банковского капитала § § § n n n продажа обыкновенных и привилегированных акций; эмиссия капитальных долговых обязательств; продажа активов и аренда некоторых видов основных фондов, в частности принадлежавших банку зданий. Выбор одного из указанных способов зависит от того какой эффект это будет иметь по отношению к доходам акционеров, измеряемым обычно по прибыли на акцию. Другими важными факторами, которые должны быть учтены руководством, являются: относительные издержки, связанные с каждым источником капитальных средств (включая процентные расходы, расходы и комиссионные платежи по размещению ценных бумаг, а также инспекционные расходы);

Внешние источники наращивания банковского капитала § § § n n n продажа обыкновенных и привилегированных акций; эмиссия капитальных долговых обязательств; продажа активов и аренда некоторых видов основных фондов, в частности принадлежавших банку зданий. Выбор одного из указанных способов зависит от того какой эффект это будет иметь по отношению к доходам акционеров, измеряемым обычно по прибыли на акцию. Другими важными факторами, которые должны быть учтены руководством, являются: относительные издержки, связанные с каждым источником капитальных средств (включая процентные расходы, расходы и комиссионные платежи по размещению ценных бумаг, а также инспекционные расходы);

Внешние источники наращивания банковского капитала (продолжение) n n n влияние на собственность и контроль за деятельностью банка существующих и потенциальных акционеров; относительный риск, связанный с каждым источником капитала; общая подверженность банка риску (выражаемая таким показателями, как соотношение совокупного объема выданных кредитов и активов банка, либо депозитов, либо капитала банка);

Внешние источники наращивания банковского капитала (продолжение) n n n влияние на собственность и контроль за деятельностью банка существующих и потенциальных акционеров; относительный риск, связанный с каждым источником капитала; общая подверженность банка риску (выражаемая таким показателями, как соотношение совокупного объема выданных кредитов и активов банка, либо депозитов, либо капитала банка);

продолжение n n сила и слабость рынков капитала, на которых может осуществляться привлечение новых капитальных средств; регулирующие нормативные акты, касающиеся как объема, так и структуры собственного капитала.

продолжение n n сила и слабость рынков капитала, на которых может осуществляться привлечение новых капитальных средств; регулирующие нормативные акты, касающиеся как объема, так и структуры собственного капитала.

Выпуск акций n Выпуск и продажа обыкновенных и привилегированных акций относятся к наиболее дорогим способам привлечения внешнего капитала. n n В отечественной практике дополнительный выпуск акций ведет, как правило, к росту сразу 3 -х элементов СК банка: уставного капитала, эмиссионного дохода резервного капитала, минимальный размер которого привязан к величине уставного капитала.

Выпуск акций n Выпуск и продажа обыкновенных и привилегированных акций относятся к наиболее дорогим способам привлечения внешнего капитала. n n В отечественной практике дополнительный выпуск акций ведет, как правило, к росту сразу 3 -х элементов СК банка: уставного капитала, эмиссионного дохода резервного капитала, минимальный размер которого привязан к величине уставного капитала.

продолжение n n В 2006 г. за счет дополнительного выпуска акций и долей (неакционерные банки) собственный капитал банковского сектора увеличился на 202, 9 млрд. руб. . В 2007 году – 645, 9 млрд. руб. (УК и ЭД). При этом 2/3 прироста сформировано за счет ОАО Сбербанк и ОАО Банк ВТБ. В 2008 г. прирост СК за счет дополнительного увеличения УК И ЭД было третьим по значимости фактором. Их прирост составил 230, 7 млрд. руб. (15, 9% суммарной величины факторов роста капитала).

продолжение n n В 2006 г. за счет дополнительного выпуска акций и долей (неакционерные банки) собственный капитал банковского сектора увеличился на 202, 9 млрд. руб. . В 2007 году – 645, 9 млрд. руб. (УК и ЭД). При этом 2/3 прироста сформировано за счет ОАО Сбербанк и ОАО Банк ВТБ. В 2008 г. прирост СК за счет дополнительного увеличения УК И ЭД было третьим по значимости фактором. Их прирост составил 230, 7 млрд. руб. (15, 9% суммарной величины факторов роста капитала).

продолжение n n n За 2008 год собственный капитал кредитных организаций увеличился на 42, 7% (за 2007 год - на 57, 8%) и составил 3811, 1 млрд. рублей. Увеличение капитала банковского сектора происходило в основном за счет внешних источников (инвестиции в уставной капитал, субординированные кредиты). Наиболее значительное увеличение капитала пришлось на IV квартал 2008 года - 21%. Важным фактором роста капитала стала поддержка банковского сектора со стороны государства, прежде всего, в форме субординированных кредитов. В результате достаточность капитала банковского сектора в квартале увеличилась с 15, 5% до 16, 8%

продолжение n n n За 2008 год собственный капитал кредитных организаций увеличился на 42, 7% (за 2007 год - на 57, 8%) и составил 3811, 1 млрд. рублей. Увеличение капитала банковского сектора происходило в основном за счет внешних источников (инвестиции в уставной капитал, субординированные кредиты). Наиболее значительное увеличение капитала пришлось на IV квартал 2008 года - 21%. Важным фактором роста капитала стала поддержка банковского сектора со стороны государства, прежде всего, в форме субординированных кредитов. В результате достаточность капитала банковского сектора в квартале увеличилась с 15, 5% до 16, 8%

продолжение на начало года 2007 2008 2009 2010 2011 2013 Собствен 1692, 7 ный капитал 2671, 5 3811, 1 4620, 6 4732, 3 6112, 9 Достаточно сть СК 15, 5 16, 8 17, 6 18, 1 13, 7 14, 9

продолжение на начало года 2007 2008 2009 2010 2011 2013 Собствен 1692, 7 ный капитал 2671, 5 3811, 1 4620, 6 4732, 3 6112, 9 Достаточно сть СК 15, 5 16, 8 17, 6 18, 1 13, 7 14, 9

Выпуск акций n Ø Ø n n n Дополнительный выпуск акций сопровождается: высокими издержками; риском снижения доходов акционеров; несет в себе угрозу размывания существующей структуры акционерного капитала; контрольных пакетов акций. Стремление сохранить контроль над банком побуждает акционеров налагать вето на новые выпуски акций. Поскольку владельцы привилегированных акций имеют первичное право на прибыль банка по отношению к держателям обыкновенных акций, дивидендные выплаты последним могут снизиться после выпуска привилегированных акций. Однако по сравнению с долговыми обязательствами они обладают большей гибкостью, т. к. выплата дивидендов по ним не всегда является обязательной.

Выпуск акций n Ø Ø n n n Дополнительный выпуск акций сопровождается: высокими издержками; риском снижения доходов акционеров; несет в себе угрозу размывания существующей структуры акционерного капитала; контрольных пакетов акций. Стремление сохранить контроль над банком побуждает акционеров налагать вето на новые выпуски акций. Поскольку владельцы привилегированных акций имеют первичное право на прибыль банка по отношению к держателям обыкновенных акций, дивидендные выплаты последним могут снизиться после выпуска привилегированных акций. Однако по сравнению с долговыми обязательствами они обладают большей гибкостью, т. к. выплата дивидендов по ним не всегда является обязательной.

Выпуск субординированных обязательств n n Долговые обязательства, погашаемые после удовлетворения претензий всех кредиторов, но ранее выкупа собственных акций и получили название субординированных. Преимущество данного источника наращивания капитала заключается в том, что процентные выплаты по субординированному долгу исключаются из налогооблагаемого дохода. Если заемные средства приносят доход, превышающий процентные выплаты по ним, то выпуск субординированных обязательств способен повысить прибыль на одну акцию. По истечении срока субординированные обязательства подлежат погашению.

Выпуск субординированных обязательств n n Долговые обязательства, погашаемые после удовлетворения претензий всех кредиторов, но ранее выкупа собственных акций и получили название субординированных. Преимущество данного источника наращивания капитала заключается в том, что процентные выплаты по субординированному долгу исключаются из налогооблагаемого дохода. Если заемные средства приносят доход, превышающий процентные выплаты по ним, то выпуск субординированных обязательств способен повысить прибыль на одну акцию. По истечении срока субординированные обязательства подлежат погашению.

Выпуск субординированных обязательств (продолжение) n n n Субординированные кредиты включаются в состав капитала II уровня. Растущие банки часто прибегают к рефинансированию субординированного долга, т. е. осуществляют погашение облигаций, по которым истек срок займа, за счет средств от нового выпуска облигаций. Это позволяет банку, испытывающему потребность в финансировании своего роста, иметь долговые обязательства в качестве постоянного элемента капитала

Выпуск субординированных обязательств (продолжение) n n n Субординированные кредиты включаются в состав капитала II уровня. Растущие банки часто прибегают к рефинансированию субординированного долга, т. е. осуществляют погашение облигаций, по которым истек срок займа, за счет средств от нового выпуска облигаций. Это позволяет банку, испытывающему потребность в финансировании своего роста, иметь долговые обязательства в качестве постоянного элемента капитала

Выпуск субординированных обязательств (продолжение) n n В России практика субординированных долгов в докризисный период не имела широкого распространения. Субординиорованные обязательства – кредиты, депозиты, облигации В 2006 г. рост капитала кредитных организаций за счет привлечения субординированных обязательств составил 63, 4 млрд. руб. (14, 1% общей суммы прироста собственного капитала) и был третьим по значимости фактором увеличения капитала банковского сектора. В 2007 г. субординированные кредиты стали третьим по значимости фактором роста собственного капитала. На их долю приходилось 7, 4% прироста СК, сумма прироста 76, 8 млрд. руб.

Выпуск субординированных обязательств (продолжение) n n В России практика субординированных долгов в докризисный период не имела широкого распространения. Субординиорованные обязательства – кредиты, депозиты, облигации В 2006 г. рост капитала кредитных организаций за счет привлечения субординированных обязательств составил 63, 4 млрд. руб. (14, 1% общей суммы прироста собственного капитала) и был третьим по значимости фактором увеличения капитала банковского сектора. В 2007 г. субординированные кредиты стали третьим по значимости фактором роста собственного капитала. На их долю приходилось 7, 4% прироста СК, сумма прироста 76, 8 млрд. руб.

продолжение n n В 2008 г. сбординированные кредиты стали основным источником роста СК. Их прирост составил 856, 6 млрд. руб. или 59, 0% суммарной величины факторов роста капитала. Доля субординированных кредитов в совокупном капитале кредитных организаций выросла с 11, 6% на 1. 08 г. до 30, 6% на соответствующую дату 2009 г. Их прирост составил 856, 6 млрд. руб. или 59% суммарной величины факторов роста капитала. Особенностью современного периода является увеличение сроков субординированных кредитов до 30 лет, что дает право включать их в капитал I уровня.

продолжение n n В 2008 г. сбординированные кредиты стали основным источником роста СК. Их прирост составил 856, 6 млрд. руб. или 59, 0% суммарной величины факторов роста капитала. Доля субординированных кредитов в совокупном капитале кредитных организаций выросла с 11, 6% на 1. 08 г. до 30, 6% на соответствующую дату 2009 г. Их прирост составил 856, 6 млрд. руб. или 59% суммарной величины факторов роста капитала. Особенностью современного периода является увеличение сроков субординированных кредитов до 30 лет, что дает право включать их в капитал I уровня.

Другие внешние источники прироста капитала n n n Продажа активов и аренда недвижимого имущества. Банки продают имеющееся у них здание и берут затем его в аренду у новых владельцев. Такая сделка обеспечивает дополнительный приток денежных средств, а также существенную добавку к собственному капиталу, что усиливает капитальную позицию банка. Бонусная эмиссия. При росте рыночной стоимости каких-либо активов банка (преимущественно зданий) по сравнению с их балансовой стоимостью, банку не выгодно продавать такие активы. Для покрытия разницы между балансовой и рыночной стоимостью создаются резервы для переоценки собственности, эти резервы капитализируются в виде бесплатного размещения акций между акционерами банка, что и составляет бонусную эмиссию.

Другие внешние источники прироста капитала n n n Продажа активов и аренда недвижимого имущества. Банки продают имеющееся у них здание и берут затем его в аренду у новых владельцев. Такая сделка обеспечивает дополнительный приток денежных средств, а также существенную добавку к собственному капиталу, что усиливает капитальную позицию банка. Бонусная эмиссия. При росте рыночной стоимости каких-либо активов банка (преимущественно зданий) по сравнению с их балансовой стоимостью, банку не выгодно продавать такие активы. Для покрытия разницы между балансовой и рыночной стоимостью создаются резервы для переоценки собственности, эти резервы капитализируются в виде бесплатного размещения акций между акционерами банка, что и составляет бонусную эмиссию.

продолжение n Ш Ш Ш n Субординированные кредиты, предоставленные на срок не менее 30 лет, с дополнительным условием. К дополнительным условиям отнесены следующие требования: если у кредитной организации - заемщика возникли основания для осуществления мер по предупреждению банкротства, установленных Федеральным законом от 25 февраля 1999 года N 40 -ФЗ "О несостоятельности (банкротстве) кредитных организаций", то причитающиеся банку – кредитору процентные доходы не возмещаются и не накапливаются; возможность досрочного погашения долга по инициативе кредитной организации-заемщика не ранее, чем через 10 лет с даты включения субординированного займа с дополнительными условиями в состав источников основного капитала; право Банка России приостановить выплату основной суммы долга и процентов по договору субординированного займа с дополнительными условиями, если осуществление очередных платежей в пользу кредиторов приведет к возникновению финансовых затруднений и осуществлению мер по предупреждению банкротства. [1] Положение Банка России № 215 -П от 10. 02. 2003. «Положение о методике определения собственных средств (капитала) кредитных организаций»

продолжение n Ш Ш Ш n Субординированные кредиты, предоставленные на срок не менее 30 лет, с дополнительным условием. К дополнительным условиям отнесены следующие требования: если у кредитной организации - заемщика возникли основания для осуществления мер по предупреждению банкротства, установленных Федеральным законом от 25 февраля 1999 года N 40 -ФЗ "О несостоятельности (банкротстве) кредитных организаций", то причитающиеся банку – кредитору процентные доходы не возмещаются и не накапливаются; возможность досрочного погашения долга по инициативе кредитной организации-заемщика не ранее, чем через 10 лет с даты включения субординированного займа с дополнительными условиями в состав источников основного капитала; право Банка России приостановить выплату основной суммы долга и процентов по договору субординированного займа с дополнительными условиями, если осуществление очередных платежей в пользу кредиторов приведет к возникновению финансовых затруднений и осуществлению мер по предупреждению банкротства. [1] Положение Банка России № 215 -П от 10. 02. 2003. «Положение о методике определения собственных средств (капитала) кредитных организаций»