Управление финансовыми потоками организации.ppt

- Количество слайдов: 55

Управление финансовыми потоками компании Анализ потоков денежных средств. Управление финансовыми потоками. Инструменты финансового администрирования.

Управление финансовыми потоками компании Анализ потоков денежных средств. Управление финансовыми потоками. Инструменты финансового администрирования.

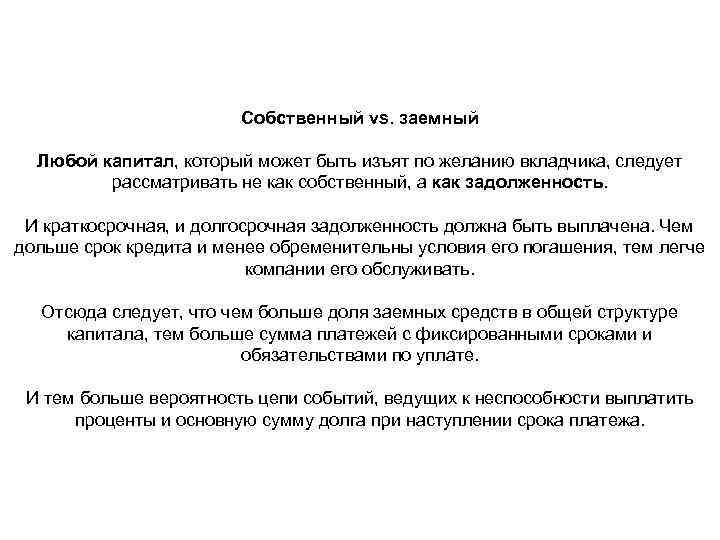

Собственный vs. заемный Любой капитал, который может быть изъят по желанию вкладчика, следует рассматривать не как собственный, а как задолженность. И краткосрочная, и долгосрочная задолженность должна быть выплачена. Чем дольше срок кредита и менее обременительны условия его погашения, тем легче компании его обслуживать. Отсюда следует, что чем больше доля заемных средств в общей структуре капитала, тем больше сумма платежей с фиксированными сроками и обязательствами по уплате. И тем больше вероятность цепи событий, ведущих к неспособности выплатить проценты и основную сумму долга при наступлении срока платежа.

Собственный vs. заемный Любой капитал, который может быть изъят по желанию вкладчика, следует рассматривать не как собственный, а как задолженность. И краткосрочная, и долгосрочная задолженность должна быть выплачена. Чем дольше срок кредита и менее обременительны условия его погашения, тем легче компании его обслуживать. Отсюда следует, что чем больше доля заемных средств в общей структуре капитала, тем больше сумма платежей с фиксированными сроками и обязательствами по уплате. И тем больше вероятность цепи событий, ведущих к неспособности выплатить проценты и основную сумму долга при наступлении срока платежа.

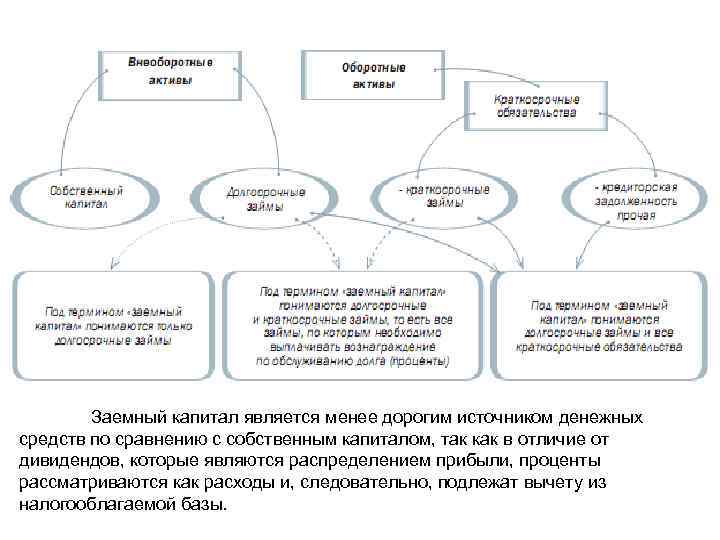

Заемный капитал является менее дорогим источником денежных средств по сравнению с собственным капиталом, так как в отличие от дивидендов, которые являются распределением прибыли, проценты рассматриваются как расходы и, следовательно, подлежат вычету из налогооблагаемой базы.

Заемный капитал является менее дорогим источником денежных средств по сравнению с собственным капиталом, так как в отличие от дивидендов, которые являются распределением прибыли, проценты рассматриваются как расходы и, следовательно, подлежат вычету из налогооблагаемой базы.

Среди основных характеристик финансового левериджа можно выделить следующие: 1. Большая доля заемного капитала в общей сумме долгосрочных источников финансирования характеризуется как высокий уровень финансового левериджа и финансового риска. 2. Финансовый леверидж свидетельствует о наличии и степени зависимости компании от сторонних инвесторов, временно кредитующих компанию. 3. Привлечение долгосрочных кредитов и займов сопровождается ростом финансового левериджа и, соответственно, финансового риска. Выражается этот риск в увеличении вероятности непогашения обязательств по обслуживанию долга. Суть финансового риска заключается в том, что платежи по обслуживанию долга являются обязательными. Поэтому в случае недостаточности валовой прибыли для их покрытия может возникнуть необходимость вынужденной ликвидации части активов, что сопровождается прямыми и косвенными потерями. Исходя из формулы рентабельности собственного капитала (ROE = рентабельность продаж * коэффициент оборачиваемости активов * финансовый рычаг), мы видим, что прибыльность компании, помимо результатов операционной деятельности, зависит и от структуры ее капитала, то есть источников финансирования ее деятельности. Источники, обеспечивающие долгосрочную деятельность компании, состоят из долгосрочных обязательств (кредиты, долговые обязательства, облигации) и собственного капитала компании (акции привилегированные и обычные).

Среди основных характеристик финансового левериджа можно выделить следующие: 1. Большая доля заемного капитала в общей сумме долгосрочных источников финансирования характеризуется как высокий уровень финансового левериджа и финансового риска. 2. Финансовый леверидж свидетельствует о наличии и степени зависимости компании от сторонних инвесторов, временно кредитующих компанию. 3. Привлечение долгосрочных кредитов и займов сопровождается ростом финансового левериджа и, соответственно, финансового риска. Выражается этот риск в увеличении вероятности непогашения обязательств по обслуживанию долга. Суть финансового риска заключается в том, что платежи по обслуживанию долга являются обязательными. Поэтому в случае недостаточности валовой прибыли для их покрытия может возникнуть необходимость вынужденной ликвидации части активов, что сопровождается прямыми и косвенными потерями. Исходя из формулы рентабельности собственного капитала (ROE = рентабельность продаж * коэффициент оборачиваемости активов * финансовый рычаг), мы видим, что прибыльность компании, помимо результатов операционной деятельности, зависит и от структуры ее капитала, то есть источников финансирования ее деятельности. Источники, обеспечивающие долгосрочную деятельность компании, состоят из долгосрочных обязательств (кредиты, долговые обязательства, облигации) и собственного капитала компании (акции привилегированные и обычные).

Интерпретируем капитал Одним из объективных факторов, влияющих на рентабельность собственного капитала, является финансовый рычаг (леверидж). Финансовый леверидж означает включение в структуру капитала компании задолженности (заемных средств), которая дает постоянную прибыль, позволяет получить дополнительную прибыль от собственного капитала. Финансовый рычаг — это отношение заемных средств к собственному капиталу. При определении финансового рычага на практике возникает основной вопрос: что относить к категории «заемный капитал» ? Заемный капитал имеет, как правило, три интерпретации. При определении финансового рычага и эффекта от его использования имеют в виду второй вариант, то есть весь долг, по которому выплачиваются проценты по его обслуживанию.

Интерпретируем капитал Одним из объективных факторов, влияющих на рентабельность собственного капитала, является финансовый рычаг (леверидж). Финансовый леверидж означает включение в структуру капитала компании задолженности (заемных средств), которая дает постоянную прибыль, позволяет получить дополнительную прибыль от собственного капитала. Финансовый рычаг — это отношение заемных средств к собственному капиталу. При определении финансового рычага на практике возникает основной вопрос: что относить к категории «заемный капитал» ? Заемный капитал имеет, как правило, три интерпретации. При определении финансового рычага и эффекта от его использования имеют в виду второй вариант, то есть весь долг, по которому выплачиваются проценты по его обслуживанию.

Эффективное финансирование Усиление финансового рычага, то есть увеличение доли заемных средств, является не только фактором, увеличивающим доходность собственного капитала, но и фактором, увеличивающим риск неплатежеспособности компании. Для компании с высоким уровнем финансового левериджа даже незначительное изменение прибыли до вычета процентов и налогов (операционной прибыли) может привести к существенному изменению чистой прибыли. Величина дополнительно генерируемой прибыли в расчете на собственный капитал при различной степени использования заемных средств оценивается с помощью такого показателя, как эффект финансового рычага (ЭФР). Формула эффекта финансового рычага выглядит следующим образом: ЭФР = (1 — Т) х (РА — П) х ПФР, где Т — ставка налога на прибыль, РА — рентабельность активов по операционной прибыли, П — проценты по обслуживанию долга, ПФР — плечо финансового рычага. Дифференциал финансового рычага (ДФР) представляет собой разницу между рентабельностью активов (РА) по операционной прибыли и ставкой по обслуживанию долга (процентов за кредит) (П): ДФР = РА — П Плечо финансового рычага (ПФР) представляет собой соотношение собственного (СК) и заемного капитала (ЗК): ПФР = ЗС/СК

Эффективное финансирование Усиление финансового рычага, то есть увеличение доли заемных средств, является не только фактором, увеличивающим доходность собственного капитала, но и фактором, увеличивающим риск неплатежеспособности компании. Для компании с высоким уровнем финансового левериджа даже незначительное изменение прибыли до вычета процентов и налогов (операционной прибыли) может привести к существенному изменению чистой прибыли. Величина дополнительно генерируемой прибыли в расчете на собственный капитал при различной степени использования заемных средств оценивается с помощью такого показателя, как эффект финансового рычага (ЭФР). Формула эффекта финансового рычага выглядит следующим образом: ЭФР = (1 — Т) х (РА — П) х ПФР, где Т — ставка налога на прибыль, РА — рентабельность активов по операционной прибыли, П — проценты по обслуживанию долга, ПФР — плечо финансового рычага. Дифференциал финансового рычага (ДФР) представляет собой разницу между рентабельностью активов (РА) по операционной прибыли и ставкой по обслуживанию долга (процентов за кредит) (П): ДФР = РА — П Плечо финансового рычага (ПФР) представляет собой соотношение собственного (СК) и заемного капитала (ЗК): ПФР = ЗС/СК

Рекомендации по управлению В процессе финансового управления показатель дифференциала финансового рычага требует постоянного мониторинга, так как он подвержен высокой изменчивости. На изменчивость этого показателя влияют следующие факторы. 1. В связи с изменчивой ситуацией на финансовых рынках стоимость заемных средств может значительно увеличиться, превысив уровень валовой прибыли, генерируемой активами компании. С повышением ставки привлечения кредитных средств возможно возникновение ситуации, когда по налоговому законодательству компания не сможет включить в состав расходов всю ставку по обслуживанию долга. При возникновении подобной ситуации в расчете необходимо учитывать ту ставку, которую компания сможет учесть при налогообложении. 2. Повышение доли используемого заемного капитала приводит к снижению финансовой устойчивости компании и повышению риска банкротства, что отрицательно сказывается на стоимости привлеченных финансовых ресурсов, так кредиторы стремятся увеличить проценты за счет включения в них премии за дополнительный финансовый риск. При определенном уровне ставки за использование кредитных средств дифференциал финансового рычага может быть сведен к нулю (при этом использование заемного капитала не даст прироста рентабельности собственного капитала) и даже иметь отрицательное значение (при котором рентабельность собственного капитала снизится). 3. В период снижения объемов реализации в компании или из-за увеличения себестоимости реализованной продукции размер валовой прибыли сокращается. В таких условиях отрицательная величина дифференциала финансового рычага может образовываться и при неизменных ставках процента за кредит за счет снижения коэффициента валовой рентабельности активов. Формирование отрицательного значения дифференциала финансового рычага по любой из рассмотренных причин всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование заемных средств дает отрицательный эффект. Управление уровнем финансового левериджа означает не достижение некоего целевого значения, а контроль за его динамикой и обеспечение комфортного резерва безопасности в плане

Рекомендации по управлению В процессе финансового управления показатель дифференциала финансового рычага требует постоянного мониторинга, так как он подвержен высокой изменчивости. На изменчивость этого показателя влияют следующие факторы. 1. В связи с изменчивой ситуацией на финансовых рынках стоимость заемных средств может значительно увеличиться, превысив уровень валовой прибыли, генерируемой активами компании. С повышением ставки привлечения кредитных средств возможно возникновение ситуации, когда по налоговому законодательству компания не сможет включить в состав расходов всю ставку по обслуживанию долга. При возникновении подобной ситуации в расчете необходимо учитывать ту ставку, которую компания сможет учесть при налогообложении. 2. Повышение доли используемого заемного капитала приводит к снижению финансовой устойчивости компании и повышению риска банкротства, что отрицательно сказывается на стоимости привлеченных финансовых ресурсов, так кредиторы стремятся увеличить проценты за счет включения в них премии за дополнительный финансовый риск. При определенном уровне ставки за использование кредитных средств дифференциал финансового рычага может быть сведен к нулю (при этом использование заемного капитала не даст прироста рентабельности собственного капитала) и даже иметь отрицательное значение (при котором рентабельность собственного капитала снизится). 3. В период снижения объемов реализации в компании или из-за увеличения себестоимости реализованной продукции размер валовой прибыли сокращается. В таких условиях отрицательная величина дифференциала финансового рычага может образовываться и при неизменных ставках процента за кредит за счет снижения коэффициента валовой рентабельности активов. Формирование отрицательного значения дифференциала финансового рычага по любой из рассмотренных причин всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование заемных средств дает отрицательный эффект. Управление уровнем финансового левериджа означает не достижение некоего целевого значения, а контроль за его динамикой и обеспечение комфортного резерва безопасности в плане

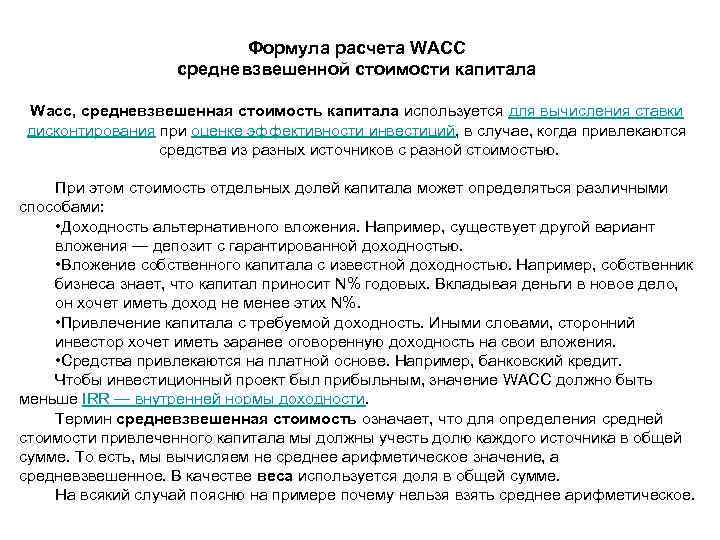

Формула расчета WACC средневзвешенной стоимости капитала Wacc, средневзвешенная стоимость капитала используется для вычисления ставки дисконтирования при оценке эффективности инвестиций, в случае, когда привлекаются средства из разных источников с разной стоимостью. При этом стоимость отдельных долей капитала может определяться различными способами: • Доходность альтернативного вложения. Например, существует другой вариант вложения — депозит с гарантированной доходностью. • Вложение собственного капитала с известной доходностью. Например, собственник бизнеса знает, что капитал приносит N% годовых. Вкладывая деньги в новое дело, он хочет иметь доход не менее этих N%. • Привлечение капитала с требуемой доходность. Иными словами, сторонний инвестор хочет иметь заранее оговоренную доходность на свои вложения. • Средства привлекаются на платной основе. Например, банковский кредит. Чтобы инвестиционный проект был прибыльным, значение WACC должно быть меньше IRR — внутренней нормы доходности. Термин средневзвешенная стоимость означает, что для определения средней стоимости привлеченного капитала мы должны учесть долю каждого источника в общей сумме. То есть, мы вычисляем не среднее арифметическое значение, а средневзвешенное. В качестве веса используется доля в общей сумме. На всякий случай поясню на примере почему нельзя взять среднее арифметическое.

Формула расчета WACC средневзвешенной стоимости капитала Wacc, средневзвешенная стоимость капитала используется для вычисления ставки дисконтирования при оценке эффективности инвестиций, в случае, когда привлекаются средства из разных источников с разной стоимостью. При этом стоимость отдельных долей капитала может определяться различными способами: • Доходность альтернативного вложения. Например, существует другой вариант вложения — депозит с гарантированной доходностью. • Вложение собственного капитала с известной доходностью. Например, собственник бизнеса знает, что капитал приносит N% годовых. Вкладывая деньги в новое дело, он хочет иметь доход не менее этих N%. • Привлечение капитала с требуемой доходность. Иными словами, сторонний инвестор хочет иметь заранее оговоренную доходность на свои вложения. • Средства привлекаются на платной основе. Например, банковский кредит. Чтобы инвестиционный проект был прибыльным, значение WACC должно быть меньше IRR — внутренней нормы доходности. Термин средневзвешенная стоимость означает, что для определения средней стоимости привлеченного капитала мы должны учесть долю каждого источника в общей сумме. То есть, мы вычисляем не среднее арифметическое значение, а средневзвешенное. В качестве веса используется доля в общей сумме. На всякий случай поясню на примере почему нельзя взять среднее арифметическое.

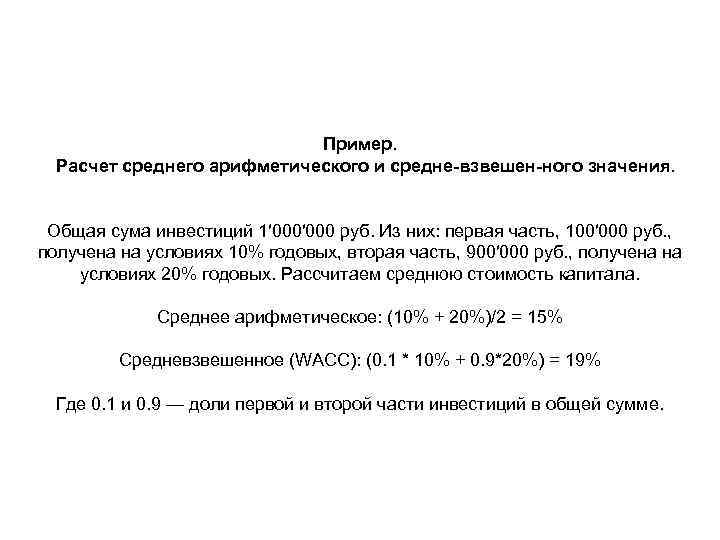

Пример. Расчет среднего арифметического и средне взвешен ного значения. Общая сума инвестиций 1′ 000 руб. Из них: первая часть, 100′ 000 руб. , получена на условиях 10% годовых, вторая часть, 900′ 000 руб. , получена на условиях 20% годовых. Рассчитаем среднюю стоимость капитала. Среднее арифметическое: (10% + 20%)/2 = 15% Средневзвешенное (WACC): (0. 1 * 10% + 0. 9*20%) = 19% Где 0. 1 и 0. 9 — доли первой и второй части инвестиций в общей сумме.

Пример. Расчет среднего арифметического и средне взвешен ного значения. Общая сума инвестиций 1′ 000 руб. Из них: первая часть, 100′ 000 руб. , получена на условиях 10% годовых, вторая часть, 900′ 000 руб. , получена на условиях 20% годовых. Рассчитаем среднюю стоимость капитала. Среднее арифметическое: (10% + 20%)/2 = 15% Средневзвешенное (WACC): (0. 1 * 10% + 0. 9*20%) = 19% Где 0. 1 и 0. 9 — доли первой и второй части инвестиций в общей сумме.

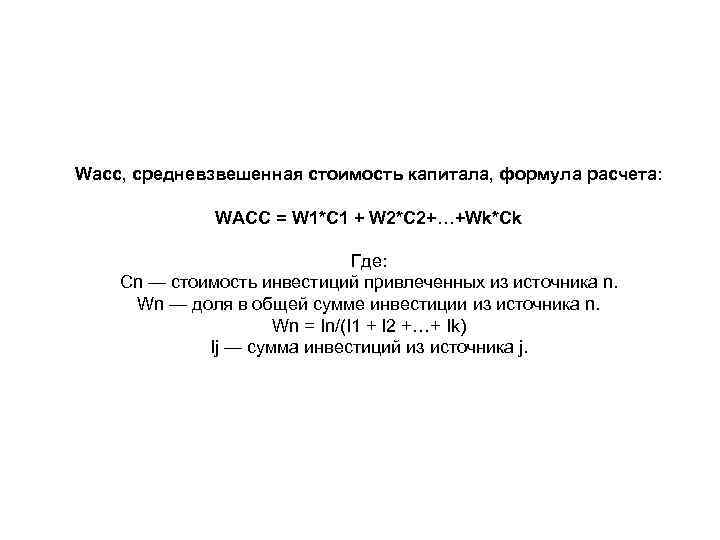

Wacc, средневзвешенная стоимость капитала, формула расчета: WACC = W 1*C 1 + W 2*C 2+…+Wk*Ck Где: Cn — стоимость инвестиций привлеченных из источника n. Wn — доля в общей сумме инвестиции из источника n. Wn = In/(I 1 + I 2 +…+ Ik) Ij — сумма инвестиций из источника j.

Wacc, средневзвешенная стоимость капитала, формула расчета: WACC = W 1*C 1 + W 2*C 2+…+Wk*Ck Где: Cn — стоимость инвестиций привлеченных из источника n. Wn — доля в общей сумме инвестиции из источника n. Wn = In/(I 1 + I 2 +…+ Ik) Ij — сумма инвестиций из источника j.

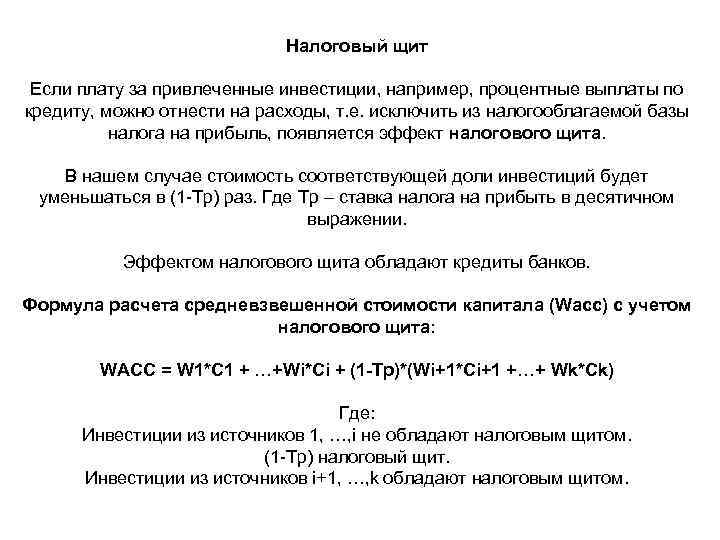

Налоговый щит Если плату за привлеченные инвестиции, например, процентные выплаты по кредиту, можно отнести на расходы, т. е. исключить из налогооблагаемой базы налога на прибыль, появляется эффект налогового щита. В нашем случае стоимость соответствующей доли инвестиций будет уменьшаться в (1 -Tp) раз. Где Tp – ставка налога на прибыть в десятичном выражении. Эффектом налогового щита обладают кредиты банков. Формула расчета средневзвешенной стоимости капитала (Wacc) с учетом налогового щита: WACC = W 1*C 1 + …+Wi*Ci + (1 Tp)*(Wi+1*Ci+1 +…+ Wk*Ck) Где: Инвестиции из источников 1, …, i не обладают налоговым щитом. (1 -Tp) налоговый щит. Инвестиции из источников i+1, …, k обладают налоговым щитом.

Налоговый щит Если плату за привлеченные инвестиции, например, процентные выплаты по кредиту, можно отнести на расходы, т. е. исключить из налогооблагаемой базы налога на прибыль, появляется эффект налогового щита. В нашем случае стоимость соответствующей доли инвестиций будет уменьшаться в (1 -Tp) раз. Где Tp – ставка налога на прибыть в десятичном выражении. Эффектом налогового щита обладают кредиты банков. Формула расчета средневзвешенной стоимости капитала (Wacc) с учетом налогового щита: WACC = W 1*C 1 + …+Wi*Ci + (1 Tp)*(Wi+1*Ci+1 +…+ Wk*Ck) Где: Инвестиции из источников 1, …, i не обладают налоговым щитом. (1 -Tp) налоговый щит. Инвестиции из источников i+1, …, k обладают налоговым щитом.

Пример расчета средневзвешенной стоимости капитала (Wacc) Инвестиции в сумме 2′ 250′ 000 руб. получены из 4 -х источников: 1. 1′ 000 руб. Собственные средства, доходность собственных средств 22% 2. 250′ 000 руб. Сторонний инвестор, требуемая доходность 20% 3. 500′ 000 руб. Ссуда банка "А" под 16% годовых 4. 500′ 000 руб. Ссуда банка "B" под 17% годовых WACC = 17. 57%

Пример расчета средневзвешенной стоимости капитала (Wacc) Инвестиции в сумме 2′ 250′ 000 руб. получены из 4 -х источников: 1. 1′ 000 руб. Собственные средства, доходность собственных средств 22% 2. 250′ 000 руб. Сторонний инвестор, требуемая доходность 20% 3. 500′ 000 руб. Ссуда банка "А" под 16% годовых 4. 500′ 000 руб. Ссуда банка "B" под 17% годовых WACC = 17. 57%

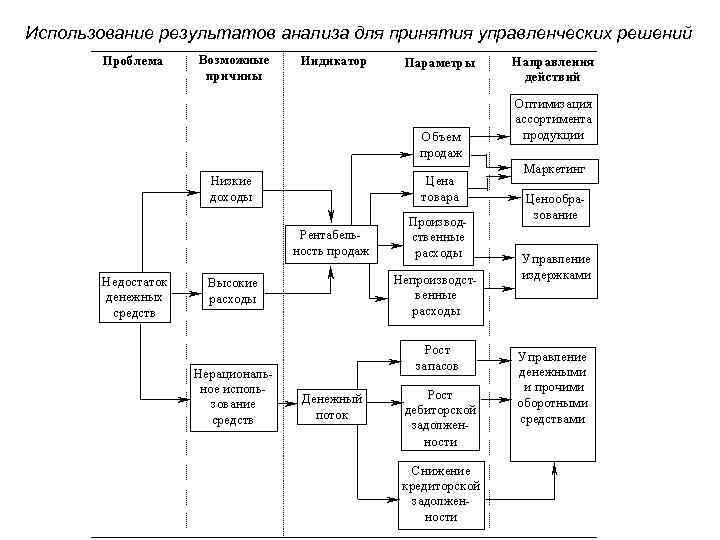

Использование результатов анализа для принятия управленческих решений

Использование результатов анализа для принятия управленческих решений

Помимо озвученных причин о необходимости принятия мер по устранению нежелательных тенденций в деятельности предприятия могут свидетельствовать следующие критерии: • убытки, потери при осуществлении основной производственной деятельности; • превышение некоторого критического уровня просроченной кредиторской задолженности; • чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений; • хроническая нехватка оборотных средств; • «перекос» в сторону заемного капитала; • неграмотная политика реинвестирования; • невыполнение обязательств перед инвесторами, кредиторами и акционерами (в отношении своевременности возврата ссуд, выплаты процентов и дивидендов); • высокий удельный вес просроченной дебиторской задолженности; • наличие сверхнормативных и залежалых товаров и производственных запасов; • вынужденное использование новых источников финансовых ресурсов на относительно невыгодных условиях; • применение в производственном процессе устаревшего оборудования; • потери долгосрочных контрактов, клиентов; • неблагоприятные изменения в портфеле заказов, потеря доли рынка. Мониторинг данных индикаторов, а также регулярный расчет и анализ тенденций изменений показателей ликвидности и рентабельности позволят избежать ряда финансовых трудностей.

Помимо озвученных причин о необходимости принятия мер по устранению нежелательных тенденций в деятельности предприятия могут свидетельствовать следующие критерии: • убытки, потери при осуществлении основной производственной деятельности; • превышение некоторого критического уровня просроченной кредиторской задолженности; • чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений; • хроническая нехватка оборотных средств; • «перекос» в сторону заемного капитала; • неграмотная политика реинвестирования; • невыполнение обязательств перед инвесторами, кредиторами и акционерами (в отношении своевременности возврата ссуд, выплаты процентов и дивидендов); • высокий удельный вес просроченной дебиторской задолженности; • наличие сверхнормативных и залежалых товаров и производственных запасов; • вынужденное использование новых источников финансовых ресурсов на относительно невыгодных условиях; • применение в производственном процессе устаревшего оборудования; • потери долгосрочных контрактов, клиентов; • неблагоприятные изменения в портфеле заказов, потеря доли рынка. Мониторинг данных индикаторов, а также регулярный расчет и анализ тенденций изменений показателей ликвидности и рентабельности позволят избежать ряда финансовых трудностей.

Спасибо за внимание!

Спасибо за внимание!