Учет денежных средств и финансовых вложений.ppt

- Количество слайдов: 24

Учет денежных средств и финансовых вложений

Учет денежных средств и финансовых вложений

• 1. Учет кассовых операций • 2. Учет денежных средств на расчетном счете • 3. Учет денежных средств на валютных счетах • 4. Учет операций на специальных счетах

• 1. Учет кассовых операций • 2. Учет денежных средств на расчетном счете • 3. Учет денежных средств на валютных счетах • 4. Учет операций на специальных счетах

• Порядок ведения кассовых операций регламентируется соответствующим положением, утвержденным Центральным банком РФ 04. 10. 93 г. № 18. • Каждое предприятие для расчетов наличными должно иметь кассу. Помещение должно быть специально оборудовано. Выполняет кассовые операции кассир, который является материальноответственным лицом. • Все предприятия, независимо от формы собственности, должны хранить свои денежные средства в банке. Наличные деньги расходуются только на те цели, на которые они были получены (выдача заработной платы, командировочные или хозяйственные расходы). • Предприятие может иметь в своей кассе наличные деньги в пределах лимита установленного банком. Сверх лимита могут храниться только во время выдачи заработной платы не более трех рабочих дней.

• Порядок ведения кассовых операций регламентируется соответствующим положением, утвержденным Центральным банком РФ 04. 10. 93 г. № 18. • Каждое предприятие для расчетов наличными должно иметь кассу. Помещение должно быть специально оборудовано. Выполняет кассовые операции кассир, который является материальноответственным лицом. • Все предприятия, независимо от формы собственности, должны хранить свои денежные средства в банке. Наличные деньги расходуются только на те цели, на которые они были получены (выдача заработной платы, командировочные или хозяйственные расходы). • Предприятие может иметь в своей кассе наличные деньги в пределах лимита установленного банком. Сверх лимита могут храниться только во время выдачи заработной платы не более трех рабочих дней.

• Порядок оформления кассовых операций следующий: • Оформление первичных документов по приходу и расходу (приходные и расходные кассовые ордера) • Записи в кассовую книгу (в двух экземплярах), ежедневное подведение остатка по кассовой книге, сдача в бухгалтерию отчета кассира (2 -й экземпляр кассовой книги) с приходными и расходными документами под расписку в кассовой книге. • В конце года 1 -ый экз. подшивается и нумеруется.

• Порядок оформления кассовых операций следующий: • Оформление первичных документов по приходу и расходу (приходные и расходные кассовые ордера) • Записи в кассовую книгу (в двух экземплярах), ежедневное подведение остатка по кассовой книге, сдача в бухгалтерию отчета кассира (2 -й экземпляр кассовой книги) с приходными и расходными документами под расписку в кассовой книге. • В конце года 1 -ый экз. подшивается и нумеруется.

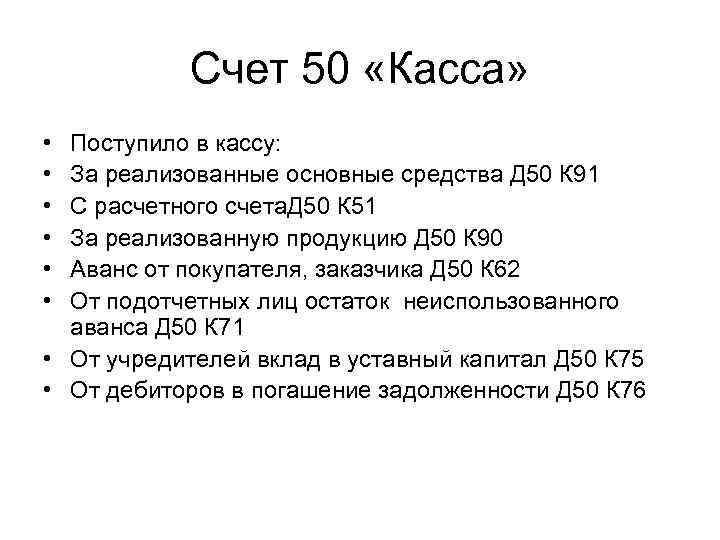

Счет 50 «Касса» • • • Поступило в кассу: За реализованные основные средства Д 50 К 91 С расчетного счета. Д 50 К 51 За реализованную продукцию Д 50 К 90 Аванс от покупателя, заказчика Д 50 К 62 От подотчетных лиц остаток неиспользованного аванса Д 50 К 71 • От учредителей вклад в уставный капитал Д 50 К 75 • От дебиторов в погашение задолженности Д 50 К 76

Счет 50 «Касса» • • • Поступило в кассу: За реализованные основные средства Д 50 К 91 С расчетного счета. Д 50 К 51 За реализованную продукцию Д 50 К 90 Аванс от покупателя, заказчика Д 50 К 62 От подотчетных лиц остаток неиспользованного аванса Д 50 К 71 • От учредителей вклад в уставный капитал Д 50 К 75 • От дебиторов в погашение задолженности Д 50 К 76

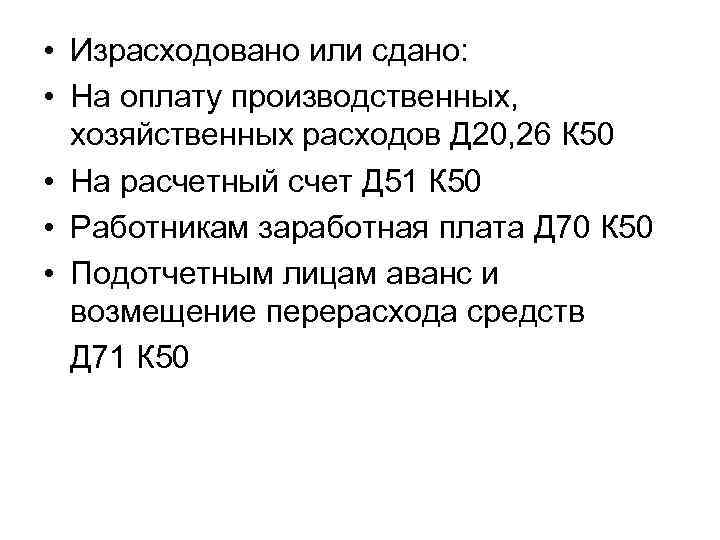

• Израсходовано или сдано: • На оплату производственных, хозяйственных расходов Д 20, 26 К 50 • На расчетный счет Д 51 К 50 • Работникам заработная плата Д 70 К 50 • Подотчетным лицам аванс и возмещение перерасхода средств Д 71 К 50

• Израсходовано или сдано: • На оплату производственных, хозяйственных расходов Д 20, 26 К 50 • На расчетный счет Д 51 К 50 • Работникам заработная плата Д 70 К 50 • Подотчетным лицам аванс и возмещение перерасхода средств Д 71 К 50

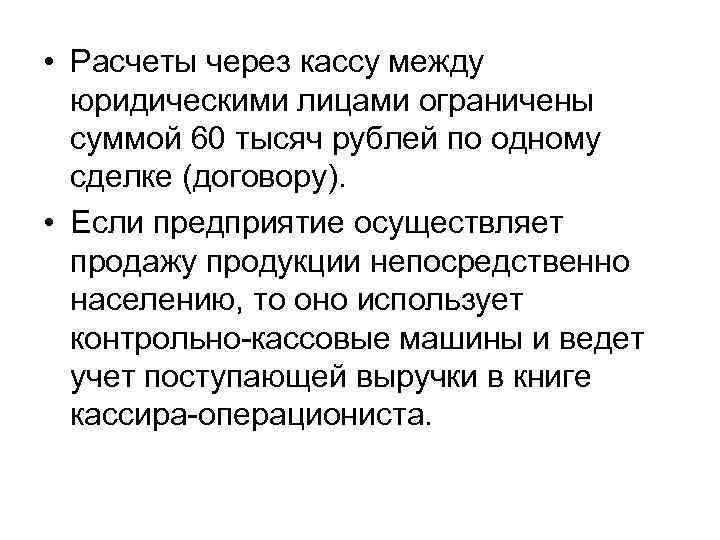

• Расчеты через кассу между юридическими лицами ограничены суммой 60 тысяч рублей по одному сделке (договору). • Если предприятие осуществляет продажу продукции непосредственно населению, то оно использует контрольно-кассовые машины и ведет учет поступающей выручки в книге кассира-операциониста.

• Расчеты через кассу между юридическими лицами ограничены суммой 60 тысяч рублей по одному сделке (договору). • Если предприятие осуществляет продажу продукции непосредственно населению, то оно использует контрольно-кассовые машины и ведет учет поступающей выручки в книге кассира-операциониста.

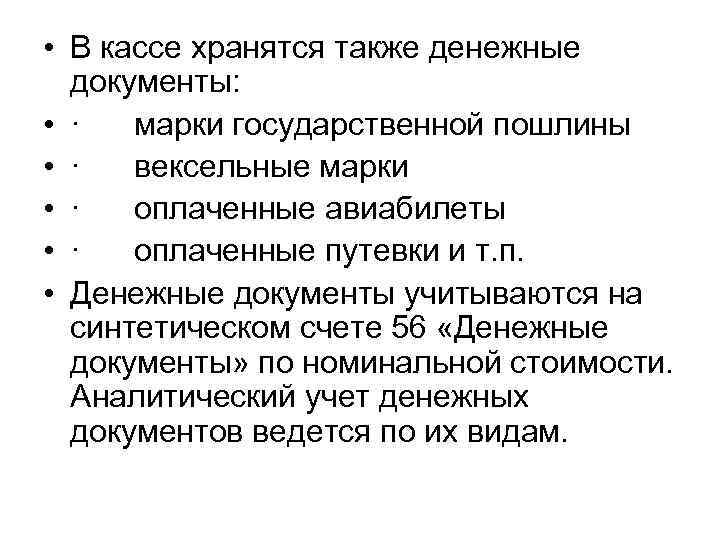

• В кассе хранятся также денежные документы: • · марки государственной пошлины • · вексельные марки • · оплаченные авиабилеты • · оплаченные путевки и т. п. • Денежные документы учитываются на синтетическом счете 56 «Денежные документы» по номинальной стоимости. Аналитический учет денежных документов ведется по их видам.

• В кассе хранятся также денежные документы: • · марки государственной пошлины • · вексельные марки • · оплаченные авиабилеты • · оплаченные путевки и т. п. • Денежные документы учитываются на синтетическом счете 56 «Денежные документы» по номинальной стоимости. Аналитический учет денежных документов ведется по их видам.

2. Учет денежных средств на расчетном счете • Предприятия могут открывать в банках расчетные и текущие счета. • Расчетный счет является основным счетом предприятия, через который проводятся все денежные операции без ограничения их перечня. • Текущие счета открываются для обособленных операций. К текущим счетам относятся: валютные счета, ссудные счета, счета по операциям со средствами целевого назначения и т. п.

2. Учет денежных средств на расчетном счете • Предприятия могут открывать в банках расчетные и текущие счета. • Расчетный счет является основным счетом предприятия, через который проводятся все денежные операции без ограничения их перечня. • Текущие счета открываются для обособленных операций. К текущим счетам относятся: валютные счета, ссудные счета, счета по операциям со средствами целевого назначения и т. п.

• Для открытия расчетного счета предприятие предоставляет в банк следующие документы: • · заявление на открытие счета • · решение учредителя о создании предприятия • · уставные документы (копии, заверенные нотариально) • · свидетельство о регистрации предприятия (копия) • · справка налоговой инспекции о постановке на налоговый учет • · карточка с образцами подписи и оттиском печати (2 экземпляра) • Между банком и предприятием заключается договор на расчетно-кассовое обслуживание, в котором, кроме правовых норм, оговариваются тарифы – стоимость банковских услуг.

• Для открытия расчетного счета предприятие предоставляет в банк следующие документы: • · заявление на открытие счета • · решение учредителя о создании предприятия • · уставные документы (копии, заверенные нотариально) • · свидетельство о регистрации предприятия (копия) • · справка налоговой инспекции о постановке на налоговый учет • · карточка с образцами подписи и оттиском печати (2 экземпляра) • Между банком и предприятием заключается договор на расчетно-кассовое обслуживание, в котором, кроме правовых норм, оговариваются тарифы – стоимость банковских услуг.

• Прием и выдача наличных денег или безналичные перечисления оформляются денежно-расчетными документами установленной формы: • · платежные поручения • · платежные требования-поручения • · расчеты по инкассо • · аккредитивы • · чеки • · объявление на взнос наличными

• Прием и выдача наличных денег или безналичные перечисления оформляются денежно-расчетными документами установленной формы: • · платежные поручения • · платежные требования-поручения • · расчеты по инкассо • · аккредитивы • · чеки • · объявление на взнос наличными

• • • Платежное поручение – это поручение банку о перечислении определенной суммы со счета предприятия на счет получателя средств (поставщика). Платежное требование-поручение – это требование поставщика к покупателю и поручение покупателя своему банку - оплатить стоимость поставленной продукции (работ, услуг) на основании расчетных и отгрузочных документов. Поставщик направляет требованиепоручение в банк покупателя минуя свой банк. Расчеты по инкассо - это требование о бесспорном списании денежных средств (ИФНС, социальные фонды и т. п. ) Аккредитив – это поручение банка, обслуживающего предприятие иногороднему предприятию, обслуживающему поставщика, производить оплату счетов поставщика за отгруженный товар или оказанные услуги на условиях, предусмотренных в заявлении на открытие аккредитива. Чек (денежный) - это поручение баку о выдаче со счета предприятия указанной в чеке суммы наличных денег. Денежные чеки являются документами строгой отчетности и выдаются учреждениями банка на основании заявления установленного образца. Объявление на взнос наличными выписывается при взносе наличных денег на расчетный счет. В подтверждение о получении денег банк выдает вносящему лицу квитанцию, которая служит оправдательным документом.

• • • Платежное поручение – это поручение банку о перечислении определенной суммы со счета предприятия на счет получателя средств (поставщика). Платежное требование-поручение – это требование поставщика к покупателю и поручение покупателя своему банку - оплатить стоимость поставленной продукции (работ, услуг) на основании расчетных и отгрузочных документов. Поставщик направляет требованиепоручение в банк покупателя минуя свой банк. Расчеты по инкассо - это требование о бесспорном списании денежных средств (ИФНС, социальные фонды и т. п. ) Аккредитив – это поручение банка, обслуживающего предприятие иногороднему предприятию, обслуживающему поставщика, производить оплату счетов поставщика за отгруженный товар или оказанные услуги на условиях, предусмотренных в заявлении на открытие аккредитива. Чек (денежный) - это поручение баку о выдаче со счета предприятия указанной в чеке суммы наличных денег. Денежные чеки являются документами строгой отчетности и выдаются учреждениями банка на основании заявления установленного образца. Объявление на взнос наличными выписывается при взносе наличных денег на расчетный счет. В подтверждение о получении денег банк выдает вносящему лицу квитанцию, которая служит оправдательным документом.

• Подчистки и исправления в расчетных документах не допускаются. • Для учета операций по расчетному счету применяется активный счет 51 «Расчетный счет» , по дебету которого отражается поступление денежных средств, а по кредиту – их списание (перечисление, снятие). Дебетовое сальдо по счету 51 на каждую дату должно соответствовать остатку денег на расчетном счете (по выписке банка).

• Подчистки и исправления в расчетных документах не допускаются. • Для учета операций по расчетному счету применяется активный счет 51 «Расчетный счет» , по дебету которого отражается поступление денежных средств, а по кредиту – их списание (перечисление, снятие). Дебетовое сальдо по счету 51 на каждую дату должно соответствовать остатку денег на расчетном счете (по выписке банка).

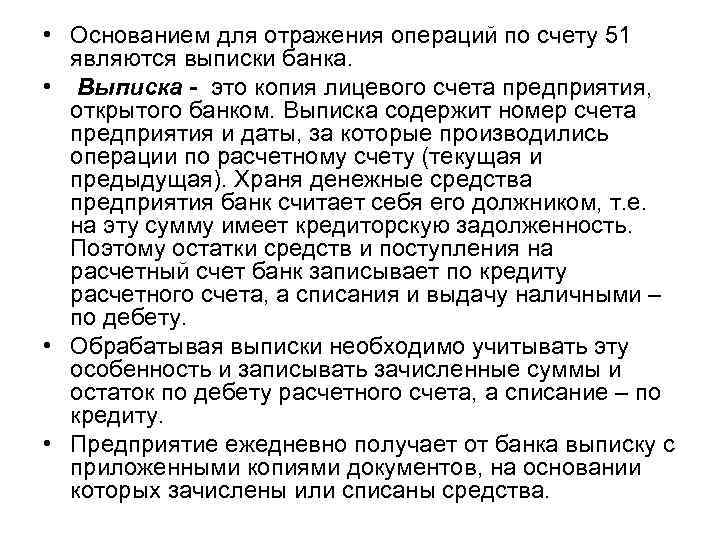

• Основанием для отражения операций по счету 51 являются выписки банка. • Выписка - это копия лицевого счета предприятия, открытого банком. Выписка содержит номер счета предприятия и даты, за которые производились операции по расчетному счету (текущая и предыдущая). Храня денежные средства предприятия банк считает себя его должником, т. е. на эту сумму имеет кредиторскую задолженность. Поэтому остатки средств и поступления на расчетный счет банк записывает по кредиту расчетного счета, а списания и выдачу наличными – по дебету. • Обрабатывая выписки необходимо учитывать эту особенность и записывать зачисленные суммы и остаток по дебету расчетного счета, а списание – по кредиту. • Предприятие ежедневно получает от банка выписку с приложенными копиями документов, на основании которых зачислены или списаны средства.

• Основанием для отражения операций по счету 51 являются выписки банка. • Выписка - это копия лицевого счета предприятия, открытого банком. Выписка содержит номер счета предприятия и даты, за которые производились операции по расчетному счету (текущая и предыдущая). Храня денежные средства предприятия банк считает себя его должником, т. е. на эту сумму имеет кредиторскую задолженность. Поэтому остатки средств и поступления на расчетный счет банк записывает по кредиту расчетного счета, а списания и выдачу наличными – по дебету. • Обрабатывая выписки необходимо учитывать эту особенность и записывать зачисленные суммы и остаток по дебету расчетного счета, а списание – по кредиту. • Предприятие ежедневно получает от банка выписку с приложенными копиями документов, на основании которых зачислены или списаны средства.

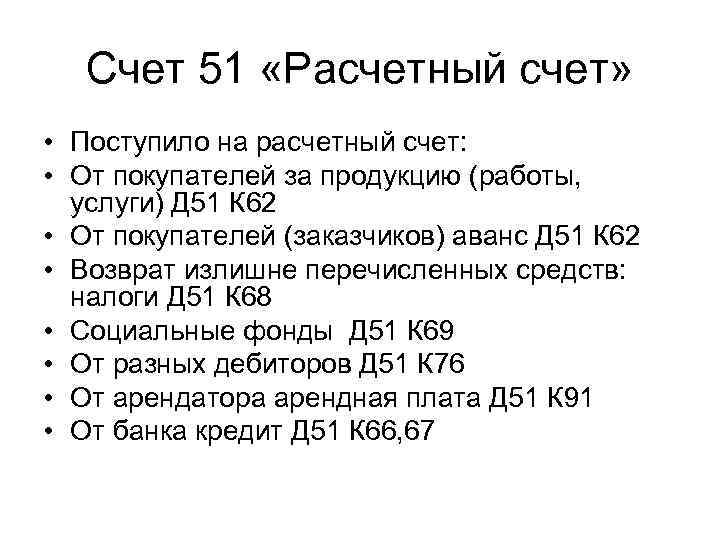

Счет 51 «Расчетный счет» • Поступило на расчетный счет: • От покупателей за продукцию (работы, услуги) Д 51 К 62 • От покупателей (заказчиков) аванс Д 51 К 62 • Возврат излишне перечисленных средств: налоги Д 51 К 68 • Социальные фонды Д 51 К 69 • От разных дебиторов Д 51 К 76 • От арендатора арендная плата Д 51 К 91 • От банка кредит Д 51 К 66, 67

Счет 51 «Расчетный счет» • Поступило на расчетный счет: • От покупателей за продукцию (работы, услуги) Д 51 К 62 • От покупателей (заказчиков) аванс Д 51 К 62 • Возврат излишне перечисленных средств: налоги Д 51 К 68 • Социальные фонды Д 51 К 69 • От разных дебиторов Д 51 К 76 • От арендатора арендная плата Д 51 К 91 • От банка кредит Д 51 К 66, 67

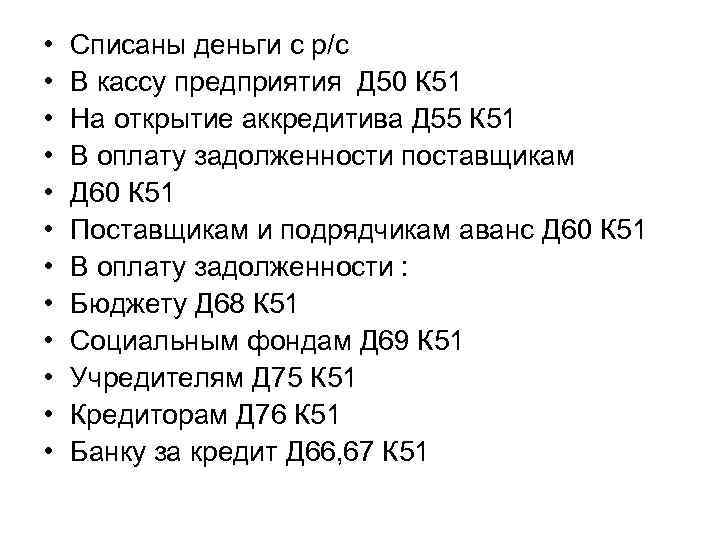

• • • Списаны деньги с р/с В кассу предприятия Д 50 К 51 На открытие аккредитива Д 55 К 51 В оплату задолженности поставщикам Д 60 К 51 Поставщикам и подрядчикам аванс Д 60 К 51 В оплату задолженности : Бюджету Д 68 К 51 Социальным фондам Д 69 К 51 Учредителям Д 75 К 51 Кредиторам Д 76 К 51 Банку за кредит Д 66, 67 К 51

• • • Списаны деньги с р/с В кассу предприятия Д 50 К 51 На открытие аккредитива Д 55 К 51 В оплату задолженности поставщикам Д 60 К 51 Поставщикам и подрядчикам аванс Д 60 К 51 В оплату задолженности : Бюджету Д 68 К 51 Социальным фондам Д 69 К 51 Учредителям Д 75 К 51 Кредиторам Д 76 К 51 Банку за кредит Д 66, 67 К 51

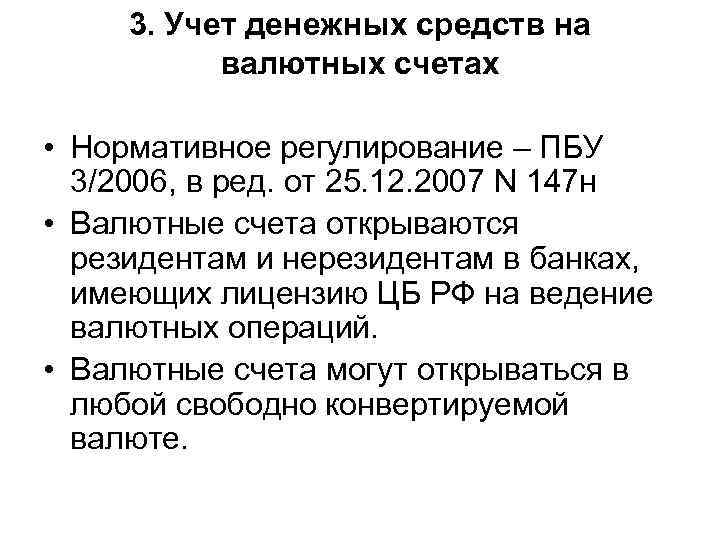

3. Учет денежных средств на валютных счетах • Нормативное регулирование – ПБУ 3/2006, в ред. от 25. 12. 2007 N 147 н • Валютные счета открываются резидентам и нерезидентам в банках, имеющих лицензию ЦБ РФ на ведение валютных операций. • Валютные счета могут открываться в любой свободно конвертируемой валюте.

3. Учет денежных средств на валютных счетах • Нормативное регулирование – ПБУ 3/2006, в ред. от 25. 12. 2007 N 147 н • Валютные счета открываются резидентам и нерезидентам в банках, имеющих лицензию ЦБ РФ на ведение валютных операций. • Валютные счета могут открываться в любой свободно конвертируемой валюте.

• По экспортно-импортным операциям наиболее часто применяются следующие формы расчетов: банковских перевод, расчеты по открытому счету, расчеты аккредитивами, расчеты по инкассо. • Т. К. ЦБ набрал необходимое количество валютных резервов, то теперь предприятия, не обязаны часть своей валютной выручки продать на внутреннем рынке через уполномоченные банки по рыночному курсу рубля. • На валютном счете учет одновременно ведется в валюте и рублях (валюта, пересчитанная в рубли по курсу ЦБ РФ на день совершения операции.

• По экспортно-импортным операциям наиболее часто применяются следующие формы расчетов: банковских перевод, расчеты по открытому счету, расчеты аккредитивами, расчеты по инкассо. • Т. К. ЦБ набрал необходимое количество валютных резервов, то теперь предприятия, не обязаны часть своей валютной выручки продать на внутреннем рынке через уполномоченные банки по рыночному курсу рубля. • На валютном счете учет одновременно ведется в валюте и рублях (валюта, пересчитанная в рубли по курсу ЦБ РФ на день совершения операции.

• Пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. • Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса. • (п. 7 в ред. Приказа Минфина РФ от 25. 12. 2007 N 147 н)

• Пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. • Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса. • (п. 7 в ред. Приказа Минфина РФ от 25. 12. 2007 N 147 н)

• Согласно п. 3 ПБУ 3/2000 курсовой признается разница между рублевой оценкой актива или обязательства, стоимость которого выражена в иностранной валюте, исчисленной по курсу ЦБ РФ на дату исполнения обязательств по оплате или отчетную дату составления бухгалтерской отчетности за отчетный период, и рублевой оценкой этих актива или обязательства, исчисленной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчетном периоде или на дату составления бухгалтерской отчетности за предыдущий отчетный период.

• Согласно п. 3 ПБУ 3/2000 курсовой признается разница между рублевой оценкой актива или обязательства, стоимость которого выражена в иностранной валюте, исчисленной по курсу ЦБ РФ на дату исполнения обязательств по оплате или отчетную дату составления бухгалтерской отчетности за отчетный период, и рублевой оценкой этих актива или обязательства, исчисленной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчетном периоде или на дату составления бухгалтерской отчетности за предыдущий отчетный период.

• В течение года необходимо отражать положительные курсовые разницы по кредиту счета 91 -1 "Прочие доходы" и дебету счетов 50, 52, 57, 58, 60, 62, 66, 67, 71, а отрицательные - по дебету счета 91 -2 "Прочие расходы" и кредиту счетов 50, 52, 57, 58, 60, 62, 66, 67, 71. • При составлении баланса остатки валюты пересчитываются по курсу ЦБ РФ на последнее число отчетного периода. Выявленные курсовые разницы относятся на счет 91 «Прочие доходы и расходы» или на счет 98 "Доходы будущих периодов" в зависимости от метода учета курсовых разниц, определенного в учетной политике.

• В течение года необходимо отражать положительные курсовые разницы по кредиту счета 91 -1 "Прочие доходы" и дебету счетов 50, 52, 57, 58, 60, 62, 66, 67, 71, а отрицательные - по дебету счета 91 -2 "Прочие расходы" и кредиту счетов 50, 52, 57, 58, 60, 62, 66, 67, 71. • При составлении баланса остатки валюты пересчитываются по курсу ЦБ РФ на последнее число отчетного периода. Выявленные курсовые разницы относятся на счет 91 «Прочие доходы и расходы» или на счет 98 "Доходы будущих периодов" в зависимости от метода учета курсовых разниц, определенного в учетной политике.

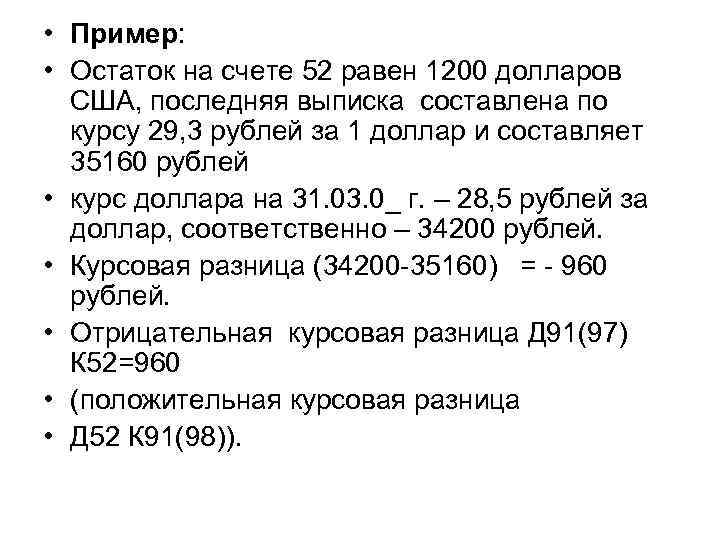

• Пример: • Остаток на счете 52 равен 1200 долларов США, последняя выписка составлена по курсу 29, 3 рублей за 1 доллар и составляет 35160 рублей • курс доллара на 31. 03. 0_ г. – 28, 5 рублей за доллар, соответственно – 34200 рублей. • Курсовая разница (34200 -35160) = - 960 рублей. • Отрицательная курсовая разница Д 91(97) К 52=960 • (положительная курсовая разница • Д 52 К 91(98)).

• Пример: • Остаток на счете 52 равен 1200 долларов США, последняя выписка составлена по курсу 29, 3 рублей за 1 доллар и составляет 35160 рублей • курс доллара на 31. 03. 0_ г. – 28, 5 рублей за доллар, соответственно – 34200 рублей. • Курсовая разница (34200 -35160) = - 960 рублей. • Отрицательная курсовая разница Д 91(97) К 52=960 • (положительная курсовая разница • Д 52 К 91(98)).

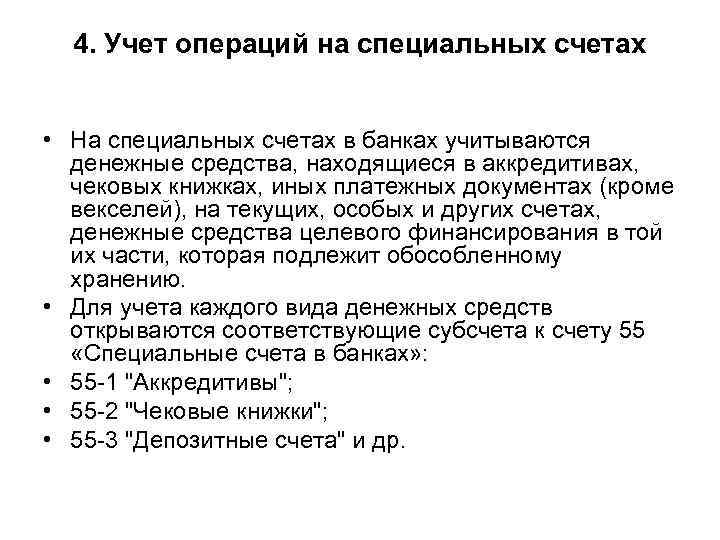

4. Учет операций на специальных счетах • На специальных счетах в банках учитываются денежные средства, находящиеся в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и других счетах, денежные средства целевого финансирования в той их части, которая подлежит обособленному хранению. • Для учета каждого вида денежных средств открываются соответствующие субсчета к счету 55 «Специальные счета в банках» : • 55 -1 "Аккредитивы"; • 55 -2 "Чековые книжки"; • 55 -3 "Депозитные счета" и др.

4. Учет операций на специальных счетах • На специальных счетах в банках учитываются денежные средства, находящиеся в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и других счетах, денежные средства целевого финансирования в той их части, которая подлежит обособленному хранению. • Для учета каждого вида денежных средств открываются соответствующие субсчета к счету 55 «Специальные счета в банках» : • 55 -1 "Аккредитивы"; • 55 -2 "Чековые книжки"; • 55 -3 "Депозитные счета" и др.

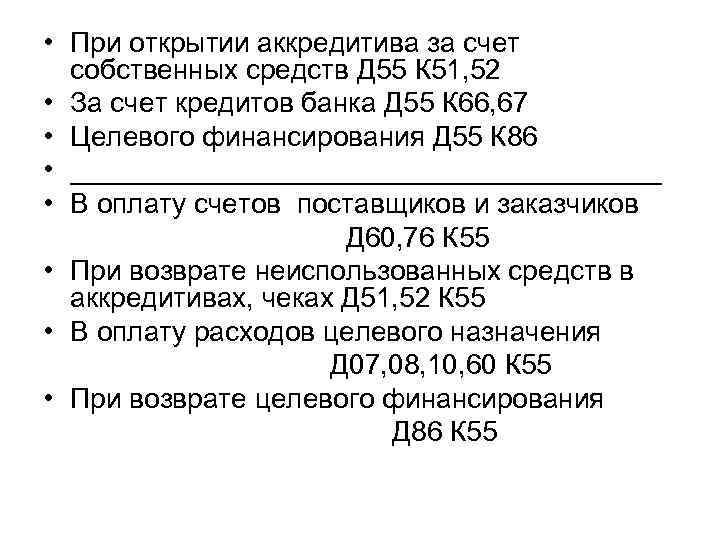

• При открытии аккредитива за счет собственных средств Д 55 К 51, 52 • За счет кредитов банка Д 55 К 66, 67 • Целевого финансирования Д 55 К 86 • ___________________ • В оплату счетов поставщиков и заказчиков Д 60, 76 К 55 • При возврате неиспользованных средств в аккредитивах, чеках Д 51, 52 К 55 • В оплату расходов целевого назначения Д 07, 08, 10, 60 К 55 • При возврате целевого финансирования Д 86 К 55

• При открытии аккредитива за счет собственных средств Д 55 К 51, 52 • За счет кредитов банка Д 55 К 66, 67 • Целевого финансирования Д 55 К 86 • ___________________ • В оплату счетов поставщиков и заказчиков Д 60, 76 К 55 • При возврате неиспользованных средств в аккредитивах, чеках Д 51, 52 К 55 • В оплату расходов целевого назначения Д 07, 08, 10, 60 К 55 • При возврате целевого финансирования Д 86 К 55