ТОРГОВОЕ ФИНАНСИРОВАНИЕ Международные торговые расчеты АККРЕДИТИВЫ БАНКОВСКИЕ ГАРАНТИИ

1_sultan_tf_last_version_3.ppt

- Размер: 1.2 Mегабайта

- Количество слайдов: 38

Описание презентации ТОРГОВОЕ ФИНАНСИРОВАНИЕ Международные торговые расчеты АККРЕДИТИВЫ БАНКОВСКИЕ ГАРАНТИИ по слайдам

ТОРГОВОЕ ФИНАНСИРОВАНИЕ Международные торговые расчеты АККРЕДИТИВЫ БАНКОВСКИЕ ГАРАНТИИ ДОКУМЕНТАРНОЕ ИНКАССО Больше надежности в международном бизнесе

ТОРГОВОЕ ФИНАНСИРОВАНИЕ Международные торговые расчеты АККРЕДИТИВЫ БАНКОВСКИЕ ГАРАНТИИ ДОКУМЕНТАРНОЕ ИНКАССО Больше надежности в международном бизнесе

2 Основные пункты внешнеторгового контракта Импортер и экспортер заключают договор купли-продажи, в котором среди прочего предусматриваются следующие пункты: Вид и количество товара Цена за единицу товара и сумма счета (фактурная стоимость) Маркировка и упаковка Условия отгрузки товара (с указанием условий поставки – CIP, FOB, CIF . . . INCOTERMS) Условия платежа (АККРЕДИТИВ, БАНКОВСКАЯ ГАРАНТИЯ, ИНКАССО) Импортер Экспортер

2 Основные пункты внешнеторгового контракта Импортер и экспортер заключают договор купли-продажи, в котором среди прочего предусматриваются следующие пункты: Вид и количество товара Цена за единицу товара и сумма счета (фактурная стоимость) Маркировка и упаковка Условия отгрузки товара (с указанием условий поставки – CIP, FOB, CIF . . . INCOTERMS) Условия платежа (АККРЕДИТИВ, БАНКОВСКАЯ ГАРАНТИЯ, ИНКАССО) Импортер Экспортер

3 Форма расчетов — аккредитив • Понятие аккредитив охватывает в широком смысле любое договорное обязательство банка исполнить какое-либо действие (платеж, акцепт, негоциацию) за счет приказодателя (импортера) в течение установленного времени в пользу какого-либо третьего лица (экспортера) при соблюдении определенных предпосылок. • Регулирующим документом применении аккредитивов являются на сегодняшний день «Унифицированные правила и обычаи для документарных аккредитивов» , разработанные Международной торговой палатой. Редакция Правил от 1993 г. (публикация № 500) — сокращенно: УПДА 500. Правила периодически (раз в восемь-девять лет) пересматриваются.

3 Форма расчетов — аккредитив • Понятие аккредитив охватывает в широком смысле любое договорное обязательство банка исполнить какое-либо действие (платеж, акцепт, негоциацию) за счет приказодателя (импортера) в течение установленного времени в пользу какого-либо третьего лица (экспортера) при соблюдении определенных предпосылок. • Регулирующим документом применении аккредитивов являются на сегодняшний день «Унифицированные правила и обычаи для документарных аккредитивов» , разработанные Международной торговой палатой. Редакция Правил от 1993 г. (публикация № 500) — сокращенно: УПДА 500. Правила периодически (раз в восемь-девять лет) пересматриваются.

4 Аккредитив — это определенные гарантии для всех контрагентов по сделке, т. к. обслуживающие банки берут на себя функции доверенных лиц на страже интересов и импортера, и экспортера Экспортер не зависит больше от платежеспособности покупателя и его готовности платить, и он сразу же после отгрузки товара может получить платеж, против предоставления документов в банк, подтверждающих отгрузку товара в адрес покупателя и эти документы будут строго соответствовать условиям аккредитива. Импортер имеет гарантию того, что банк не исполнит платеж за его счет до тех пор, пока не получит документов подтверждающих отгрузку товара и не убедится что документы представлены в строгом соответствии с условиями и сроками аккредитива. В частности, в документах могут указываться предельные сроки и пункты отгрузки и разгрузки и т. д. Банки откажут в оплате документов за счет импортера, если документы по товару не будут соответствовать условиям аккредитива, защищая тем самым интересы импортера.

4 Аккредитив — это определенные гарантии для всех контрагентов по сделке, т. к. обслуживающие банки берут на себя функции доверенных лиц на страже интересов и импортера, и экспортера Экспортер не зависит больше от платежеспособности покупателя и его готовности платить, и он сразу же после отгрузки товара может получить платеж, против предоставления документов в банк, подтверждающих отгрузку товара в адрес покупателя и эти документы будут строго соответствовать условиям аккредитива. Импортер имеет гарантию того, что банк не исполнит платеж за его счет до тех пор, пока не получит документов подтверждающих отгрузку товара и не убедится что документы представлены в строгом соответствии с условиями и сроками аккредитива. В частности, в документах могут указываться предельные сроки и пункты отгрузки и разгрузки и т. д. Банки откажут в оплате документов за счет импортера, если документы по товару не будут соответствовать условиям аккредитива, защищая тем самым интересы импортера.

5 • Безотзывный аккредитив — твердое обязательство банка оплатить или обеспечить платеж при условии своевременного представления в банк товарораспорядительных документов в строгом соответствии с условиями, изложенными в тексте аккредитива. По существу, это надежное обеспечение платежа, полученное, как правило, до начала отгрузки товара. • Эти обязательства банка не зависят от претензий продавца и покупателя друг к другу (например, никакого произвольного зачета требований), т. е. , если продавец предъявил в банк документы, соответствующие условиям аккредитива, то банк обязан заплатить ему, не спрашивая на то согласия покупателя еще раз. • Ранее оговоренные условия аккредитива могут меняться только с обоюдного согласия продавца и покупателя, как-то: сумма, валюта платежа, график отгрузки и т. д. Аккредитив — это надежность расчетов, гарантия и своевременность платежей

5 • Безотзывный аккредитив — твердое обязательство банка оплатить или обеспечить платеж при условии своевременного представления в банк товарораспорядительных документов в строгом соответствии с условиями, изложенными в тексте аккредитива. По существу, это надежное обеспечение платежа, полученное, как правило, до начала отгрузки товара. • Эти обязательства банка не зависят от претензий продавца и покупателя друг к другу (например, никакого произвольного зачета требований), т. е. , если продавец предъявил в банк документы, соответствующие условиям аккредитива, то банк обязан заплатить ему, не спрашивая на то согласия покупателя еще раз. • Ранее оговоренные условия аккредитива могут меняться только с обоюдного согласия продавца и покупателя, как-то: сумма, валюта платежа, график отгрузки и т. д. Аккредитив — это надежность расчетов, гарантия и своевременность платежей

6 Используемые термины в документарных аккредитивах: Банк-эмитент – банк, выпускающий аккредитив в соответствии с заявлением приказодателя аккредитива и несущий обязательства по его исполнению Аппликант – приказодатель аккредитива, импортер, покупатель т. е. юридическое или физическое лицо, представляющее в обслуживающий его банк (банк-эмитент) заявление на выпуск аккредитива Бенефициар – экспортер, продавец т. е. юридическое или физическое лицо, в пользу которого открывается аккредитив Авизующий банк – это банк, обычно в стране бенефициара, который согласно инструкции банка-эмитента уведомляет бенефициара о сроках и условиях аккредитива Исполняющий банк – банк, уполномоченный банком-эмитентом принять, проверить документы и исполнить аккредитив в соответствии с его условиями

6 Используемые термины в документарных аккредитивах: Банк-эмитент – банк, выпускающий аккредитив в соответствии с заявлением приказодателя аккредитива и несущий обязательства по его исполнению Аппликант – приказодатель аккредитива, импортер, покупатель т. е. юридическое или физическое лицо, представляющее в обслуживающий его банк (банк-эмитент) заявление на выпуск аккредитива Бенефициар – экспортер, продавец т. е. юридическое или физическое лицо, в пользу которого открывается аккредитив Авизующий банк – это банк, обычно в стране бенефициара, который согласно инструкции банка-эмитента уведомляет бенефициара о сроках и условиях аккредитива Исполняющий банк – банк, уполномоченный банком-эмитентом принять, проверить документы и исполнить аккредитив в соответствии с его условиями

7 Подготовка к аккредитивной форме расчетов Так как аккредитивы выставляются банками на основании поручения/заявления импортера, то такое заявление должно фактически содержать все условия контракта в части порядка совершения платежей. Поэтому при составлении контракта условия платежа нужно сформулировать таким образом, чтобы они по своему смыслу и количеству максимально удовлетворяли требованиям, предъявляемым при выставлении аккредитива.

7 Подготовка к аккредитивной форме расчетов Так как аккредитивы выставляются банками на основании поручения/заявления импортера, то такое заявление должно фактически содержать все условия контракта в части порядка совершения платежей. Поэтому при составлении контракта условия платежа нужно сформулировать таким образом, чтобы они по своему смыслу и количеству максимально удовлетворяли требованиям, предъявляемым при выставлении аккредитива.

8 Подготовка к аккредитивной форме расчетов ( Пункт контракта «Условия платежа» ) В пункте контракта «Условия платежа» необходимо включить следующее: наименование банка, в котором будет открыт аккредитив; вид аккредитива наименование авизующего и исполняющего банка; условия взимания платежа (по предъявлении, платеж с отсрочкой платежа, путем акцепта тратт или негоциации и т. д. ); перечень документов, против которых должен производиться платеж (подписанный инвойс, транспортная накладная и т. д. ) сроки действия аккредитива, сроки отгрузки и др. За чей счет должны быть оплачены те или иные расходы по аккредитиву.

8 Подготовка к аккредитивной форме расчетов ( Пункт контракта «Условия платежа» ) В пункте контракта «Условия платежа» необходимо включить следующее: наименование банка, в котором будет открыт аккредитив; вид аккредитива наименование авизующего и исполняющего банка; условия взимания платежа (по предъявлении, платеж с отсрочкой платежа, путем акцепта тратт или негоциации и т. д. ); перечень документов, против которых должен производиться платеж (подписанный инвойс, транспортная накладная и т. д. ) сроки действия аккредитива, сроки отгрузки и др. За чей счет должны быть оплачены те или иные расходы по аккредитиву.

9 Первые шаги экспортера и импортера После заключения контракта экспортер готовит товар к отгрузке, о чем извещает импортера. Получив такое извещение, импортер подает своему банку заявление на открытие аккредитива, в котором указывает все необходимые условия, в том числе, за чей счет должны быть оплачены те или иные расходы по аккредитиву.

9 Первые шаги экспортера и импортера После заключения контракта экспортер готовит товар к отгрузке, о чем извещает импортера. Получив такое извещение, импортер подает своему банку заявление на открытие аккредитива, в котором указывает все необходимые условия, в том числе, за чей счет должны быть оплачены те или иные расходы по аккредитиву.

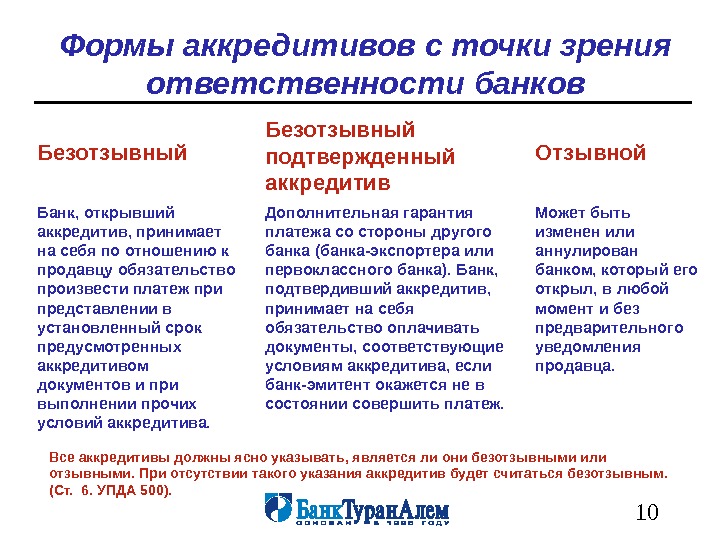

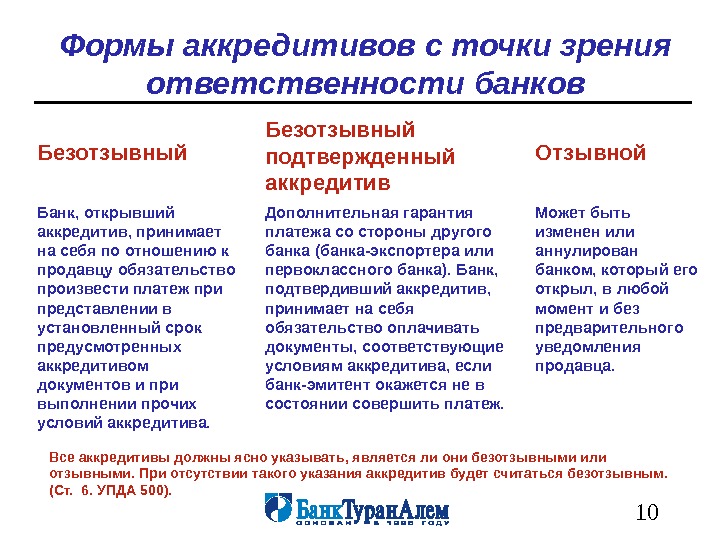

10 Формы аккредитивов с точки зрения ответственности банков Отзывной. Безотзывный подтвержденный аккредитив Может быть изменен или аннулирован банком, который его открыл, в любой момент и без предварительного уведомления продавца. Банк, открывший аккредитив, принимает на себя по отношению к продавцу обязательство произвести платеж при представлении в установленный срок предусмотренных аккредитивом документов и при выполнении прочих условий аккредитива. Дополнительная гарантия платежа со стороны другого банка (банка-экспортера или первоклассного банка). Банк, подтвердивший аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент окажется не в состоянии совершить платеж. Все аккредитивы должны ясно указывать, является ли они безотзывными или отзывными. При отсутствии такого указания аккредитив будет считаться безотзывным. ( Ст. 6. УПДА 500).

10 Формы аккредитивов с точки зрения ответственности банков Отзывной. Безотзывный подтвержденный аккредитив Может быть изменен или аннулирован банком, который его открыл, в любой момент и без предварительного уведомления продавца. Банк, открывший аккредитив, принимает на себя по отношению к продавцу обязательство произвести платеж при представлении в установленный срок предусмотренных аккредитивом документов и при выполнении прочих условий аккредитива. Дополнительная гарантия платежа со стороны другого банка (банка-экспортера или первоклассного банка). Банк, подтвердивший аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент окажется не в состоянии совершить платеж. Все аккредитивы должны ясно указывать, является ли они безотзывными или отзывными. При отсутствии такого указания аккредитив будет считаться безотзывным. ( Ст. 6. УПДА 500).

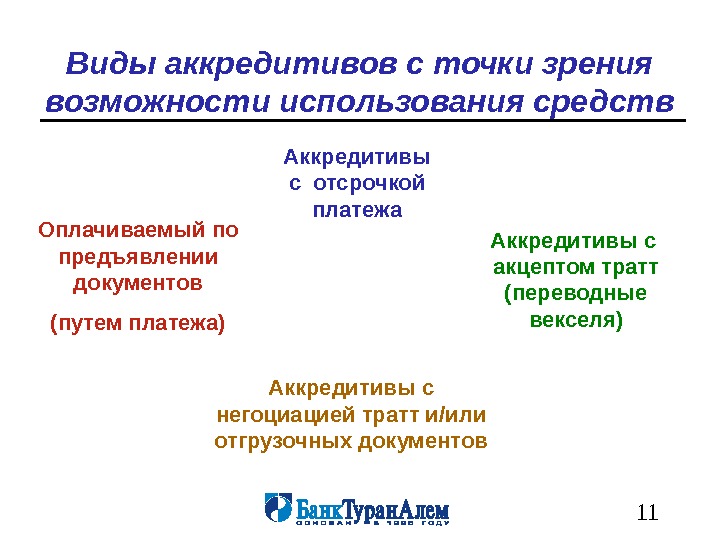

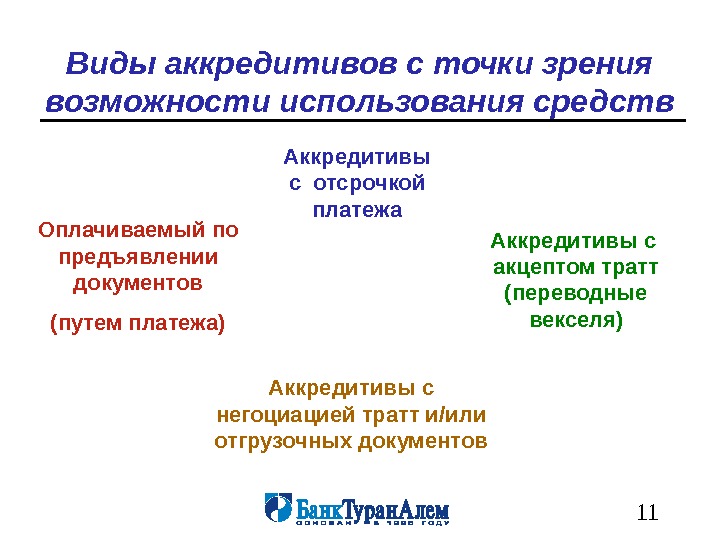

11 Виды аккредитивов с точки зрения возможности использования средств Аккредитивы с негоциацией тратт и / или отгрузочных документов Аккредитивы с акцептом тратт (переводные векселя)Аккредитивы с отсрочкой платежа Оплачиваемый по предъявлении документов (путем платежа)

11 Виды аккредитивов с точки зрения возможности использования средств Аккредитивы с негоциацией тратт и / или отгрузочных документов Аккредитивы с акцептом тратт (переводные векселя)Аккредитивы с отсрочкой платежа Оплачиваемый по предъявлении документов (путем платежа)

12 Последовательность аккредитивной формы расчетов Банк-эмитент , т. е. банк, принявший заявление своего клиента (импортера) об открытии аккредитива и выставивший аккредитив. Авизующий банк Подтверждающий банк Если авизующий банк подтверждает аккредитив, то тогда он должен оплатить аккредитив, если предъявленные экспортером документы соответствуют аккредитиву. Бенефициар Банк-эмитент отсылает аккредитив бенефициару через обслуживающий его банк, в задачу которого входит авизование (извещение) аккредитива экспортеру. Если банку поручено только авизовать, но не исполнять платеж, то тогда авизующий банк только известит экспортера об условиях аккредитива, примет товаросопроводительные документы и вышлет их на оплату в банк-эмитент. Банк экспортера: может выступать в роли авизующего и подтверждающего банка.

12 Последовательность аккредитивной формы расчетов Банк-эмитент , т. е. банк, принявший заявление своего клиента (импортера) об открытии аккредитива и выставивший аккредитив. Авизующий банк Подтверждающий банк Если авизующий банк подтверждает аккредитив, то тогда он должен оплатить аккредитив, если предъявленные экспортером документы соответствуют аккредитиву. Бенефициар Банк-эмитент отсылает аккредитив бенефициару через обслуживающий его банк, в задачу которого входит авизование (извещение) аккредитива экспортеру. Если банку поручено только авизовать, но не исполнять платеж, то тогда авизующий банк только известит экспортера об условиях аккредитива, примет товаросопроводительные документы и вышлет их на оплату в банк-эмитент. Банк экспортера: может выступать в роли авизующего и подтверждающего банка.

13 Форма обеспечения при выпуске аккредитива 100% ДЕНЕЖНОЕ ПОКРЫТИЕ Банк импортера – БАНК ЭМИТЕНТИмпортер 1. Заявление на выпуск аккредитива + копии контракта и паспорта сделки Наличие собственных средств на расчетном счете ПОКРЫТЫЙ АККРЕДИТИВ 2. Дебет расчетного счета на общую сумму заявления на выпуск аккредитива 3. Выпуск аккредитива

13 Форма обеспечения при выпуске аккредитива 100% ДЕНЕЖНОЕ ПОКРЫТИЕ Банк импортера – БАНК ЭМИТЕНТИмпортер 1. Заявление на выпуск аккредитива + копии контракта и паспорта сделки Наличие собственных средств на расчетном счете ПОКРЫТЫЙ АККРЕДИТИВ 2. Дебет расчетного счета на общую сумму заявления на выпуск аккредитива 3. Выпуск аккредитива

14 Форма обеспечения при выпуске аккредитива РАСПОРЯЖЕНИЕ КРЕДИТНОГО КОМИТЕТА Банк импортера. Импортер 1. Заявление на выпуск аккредитива + предоставление залогов, в случае если нет установленной кредитной линии Решение Кредитного комитета НЕПОКРЫТЫЙ АККРЕДИТИВ Управление кредитования Отдел документарного и гарантийного бизнеса УМО Одобрение кредитного комитета и распоряжение на выпуск аккредитива Выпуск аккредитива

14 Форма обеспечения при выпуске аккредитива РАСПОРЯЖЕНИЕ КРЕДИТНОГО КОМИТЕТА Банк импортера. Импортер 1. Заявление на выпуск аккредитива + предоставление залогов, в случае если нет установленной кредитной линии Решение Кредитного комитета НЕПОКРЫТЫЙ АККРЕДИТИВ Управление кредитования Отдел документарного и гарантийного бизнеса УМО Одобрение кредитного комитета и распоряжение на выпуск аккредитива Выпуск аккредитива

15 Аппликант Бенефициар 5. Отгрузка товара 6. Представляет товаросопровод ительные документы в свой банк 9. Зачисление средств на счет экспортера 10. Вручает товаросопровод ительные документы + дебет счета БАНК ЭМИТЕНТ АВИЗУЮЩИЙ БАНК 7. Документы на оплату8. Оплата на корр. счет. БЕЗОТЗЫВНЫЙ аккредитив оплачиваемый по предъявлении документов 1. Договор купли-продажи 2. Заявление на открытие аккредитива 3. Открытие аккредитива 4. Авизование аккредитива. Абстрактное обязательство произвести платеж

15 Аппликант Бенефициар 5. Отгрузка товара 6. Представляет товаросопровод ительные документы в свой банк 9. Зачисление средств на счет экспортера 10. Вручает товаросопровод ительные документы + дебет счета БАНК ЭМИТЕНТ АВИЗУЮЩИЙ БАНК 7. Документы на оплату8. Оплата на корр. счет. БЕЗОТЗЫВНЫЙ аккредитив оплачиваемый по предъявлении документов 1. Договор купли-продажи 2. Заявление на открытие аккредитива 3. Открытие аккредитива 4. Авизование аккредитива. Абстрактное обязательство произвести платеж

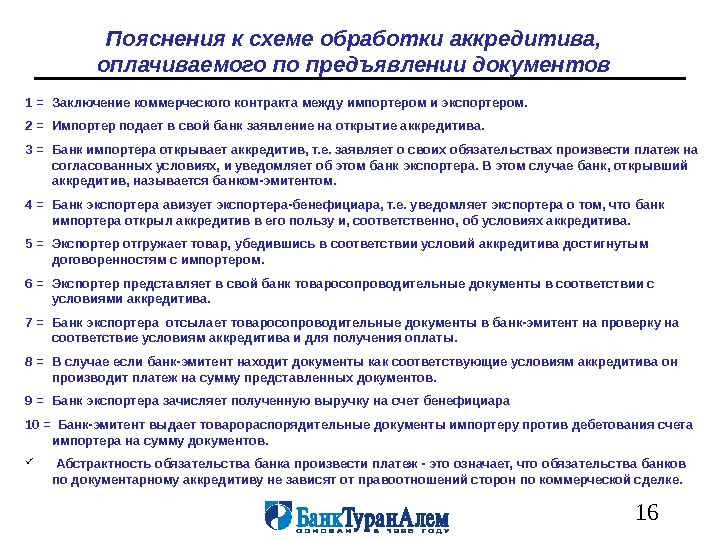

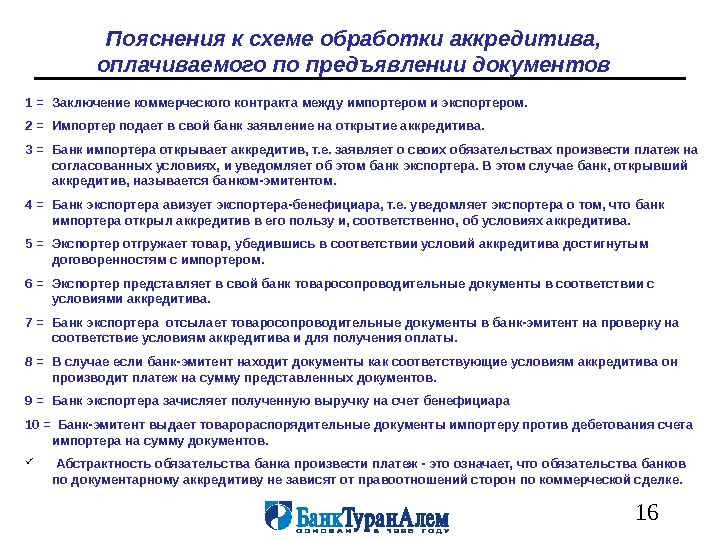

16 Пояснения к схеме обработки аккредитива, оплачиваемого по предъявлении документов 1 = Заключение коммерческого контракта между импортером и экспортером. 2 = Импортер подает в свой банк заявление на открытие аккредитива. 3 = Банк импортера открывает аккредитив, т. е. заявляет о своих обязательствах произвести платеж на согласованных условиях, и уведомляет об этом банк экспортера. В этом случае банк, открывший аккредитив, называется банком-эмитентом. 4 = Банк экспортера авизует экспортера-бенефициара, т. е. уведомляет экспортера о том, что банк импортера открыл аккредитив в его пользу и, соответственно, об условиях аккредитива. 5 = Экспортер отгружает товар, убедившись в соответствии условий аккредитива достигнутым договоренностям с импортером. 6 = Экспортер представляет в свой банк товаросопроводительные документы в соответствии с условиями аккредитива. 7 = Банк экспортера отсылает товаросопроводительные документы в банк-эмитент на проверку на соответствие условиям аккредитива и для получения оплаты. 8 = В случае если банк-эмитент находит документы как соответствующие условиям аккредитива он производит платеж на сумму представленных документов. 9 = Банк экспортера зачисляет полученную выручку на счет бенефициара 10 = Банк-эмитент выдает товарораспорядительные документы импортеру против дебетования счета импортера на сумму документов. Абстрактность обязательства банка произвести платеж — это означает, что обязательства банков по документарному аккредитиву не зависят от правоотношений сторон по коммерческой сделке.

16 Пояснения к схеме обработки аккредитива, оплачиваемого по предъявлении документов 1 = Заключение коммерческого контракта между импортером и экспортером. 2 = Импортер подает в свой банк заявление на открытие аккредитива. 3 = Банк импортера открывает аккредитив, т. е. заявляет о своих обязательствах произвести платеж на согласованных условиях, и уведомляет об этом банк экспортера. В этом случае банк, открывший аккредитив, называется банком-эмитентом. 4 = Банк экспортера авизует экспортера-бенефициара, т. е. уведомляет экспортера о том, что банк импортера открыл аккредитив в его пользу и, соответственно, об условиях аккредитива. 5 = Экспортер отгружает товар, убедившись в соответствии условий аккредитива достигнутым договоренностям с импортером. 6 = Экспортер представляет в свой банк товаросопроводительные документы в соответствии с условиями аккредитива. 7 = Банк экспортера отсылает товаросопроводительные документы в банк-эмитент на проверку на соответствие условиям аккредитива и для получения оплаты. 8 = В случае если банк-эмитент находит документы как соответствующие условиям аккредитива он производит платеж на сумму представленных документов. 9 = Банк экспортера зачисляет полученную выручку на счет бенефициара 10 = Банк-эмитент выдает товарораспорядительные документы импортеру против дебетования счета импортера на сумму документов. Абстрактность обязательства банка произвести платеж — это означает, что обязательства банков по документарному аккредитиву не зависят от правоотношений сторон по коммерческой сделке.

17 БЕЗОТЗЫВНЫЙ ПОДТВЕРЖДЕННЫЙ аккредитив оплачиваемый по предъявлении документов Аппликант Бенефициар 6. Отгрузка товара 7. Представляет отгрузочные документы в свой банк 10. Зачисление средств на счет экспортера 12. Отгрузочные документы + дебет счета БАНК ЭМИТЕНТ АВИЗУЮЩИЙ БАНК 9. Оплата на корр. счет 8. Документы на оплату1. Договор купли-продажи 2. Заявление на открытие аккредитива 3. Открытие аккредитива 5. Авизование аккредитива. Подтверждающий банк 4. Подтверждение и авизование аккредитива 11. Отгрузочные документы + дебет счета

17 БЕЗОТЗЫВНЫЙ ПОДТВЕРЖДЕННЫЙ аккредитив оплачиваемый по предъявлении документов Аппликант Бенефициар 6. Отгрузка товара 7. Представляет отгрузочные документы в свой банк 10. Зачисление средств на счет экспортера 12. Отгрузочные документы + дебет счета БАНК ЭМИТЕНТ АВИЗУЮЩИЙ БАНК 9. Оплата на корр. счет 8. Документы на оплату1. Договор купли-продажи 2. Заявление на открытие аккредитива 3. Открытие аккредитива 5. Авизование аккредитива. Подтверждающий банк 4. Подтверждение и авизование аккредитива 11. Отгрузочные документы + дебет счета

18 Аккредитив, подлежащий оплате в банке импортера с условием отсроченного платежа Аппликант Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в свой банк 8. Зачисление средств на счет экспортера 5. Вручает товаросопровод ительные документы до даты погашения БАНК ЭМИТЕНТ 6. Дата погашения 3. Предоставляет документы на проверку4. Установление даты погашения согласно условиям аккредитива 7. Оплата на корр. счет по наступлении даты погашения АВИЗУЮЩИЙ БАНК

18 Аккредитив, подлежащий оплате в банке импортера с условием отсроченного платежа Аппликант Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в свой банк 8. Зачисление средств на счет экспортера 5. Вручает товаросопровод ительные документы до даты погашения БАНК ЭМИТЕНТ 6. Дата погашения 3. Предоставляет документы на проверку4. Установление даты погашения согласно условиям аккредитива 7. Оплата на корр. счет по наступлении даты погашения АВИЗУЮЩИЙ БАНК

19 Аккредитив, подлежащий оплате путем негоциации тратт (переводные векселя) Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в свой банк + тратту 3. Зачисление выручки на счет экспортера 6. Вручает товаросопровод ительные документы + дебет счета БАНК ЭМИТЕНТ НЕГОЦИИРУЮЩИЙ БАНК 4. Предоставляет документы + тратту на оплату5. Зачисление выручки на корр. счет. Аппликант НЕГОЦИИРУЮЩИЙ БАНК проводит негоциацию (покупку) векселей и документов до получения средств от банка-эмитента

19 Аккредитив, подлежащий оплате путем негоциации тратт (переводные векселя) Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в свой банк + тратту 3. Зачисление выручки на счет экспортера 6. Вручает товаросопровод ительные документы + дебет счета БАНК ЭМИТЕНТ НЕГОЦИИРУЮЩИЙ БАНК 4. Предоставляет документы + тратту на оплату5. Зачисление выручки на корр. счет. Аппликант НЕГОЦИИРУЮЩИЙ БАНК проводит негоциацию (покупку) векселей и документов до получения средств от банка-эмитента

20 Аккредитив, подлежащий оплате путем акцепта тратт бенефициара Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в банк + тратту на акцепт 5. Передача акцептованной тратты или хранение согласно инструкции экспортера БАНК ЭМИТЕНТ Авизующий банк 3. Предоставляет документы + тратту на акцепт4. Возвращает акцептованную тратту с условием оплаты через 60 дней. Аппликант 7. Если бенефициар хочет сразу располагать деньгами, он может дисконтировать (продать) тратту в банке 6. Вручает товаросопровод ительные документы до даты погашения

20 Аккредитив, подлежащий оплате путем акцепта тратт бенефициара Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в банк + тратту на акцепт 5. Передача акцептованной тратты или хранение согласно инструкции экспортера БАНК ЭМИТЕНТ Авизующий банк 3. Предоставляет документы + тратту на акцепт4. Возвращает акцептованную тратту с условием оплаты через 60 дней. Аппликант 7. Если бенефициар хочет сразу располагать деньгами, он может дисконтировать (продать) тратту в банке 6. Вручает товаросопровод ительные документы до даты погашения

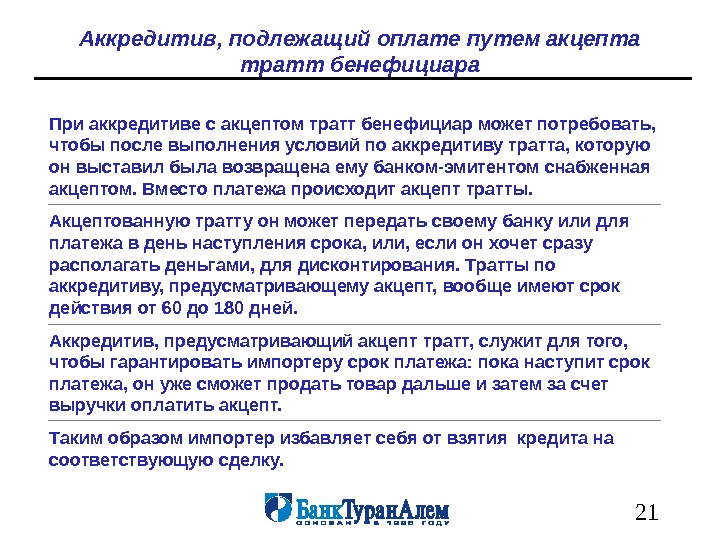

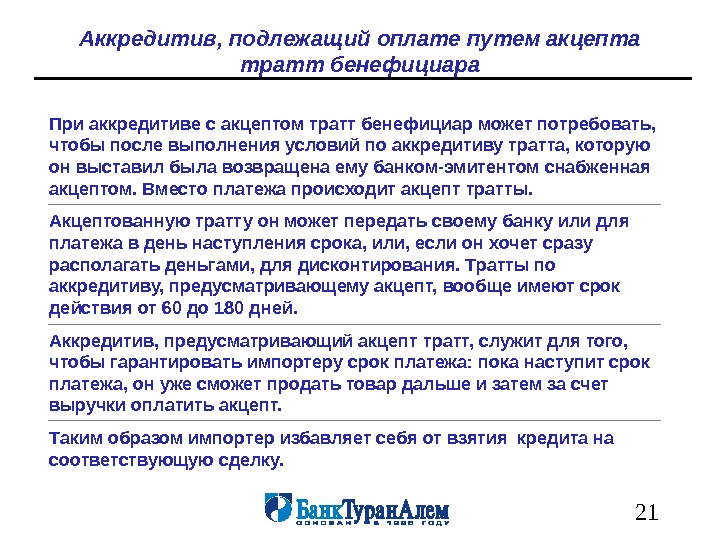

21 Аккредитив, подлежащий оплате путем акцепта тратт бенефициара При аккредитиве с акцептом тратт бенефициар может потребовать, чтобы после выполнения условий по аккредитиву тратта, которую он выставил была возвращена ему банком-эмитентом снабженная акцептом. Вместо платежа происходит акцепт тратты. Акцептованную тратту он может передать своему банку или для платежа в день наступления срока, или, если он хочет сразу располагать деньгами, для дисконтирования. Тратты по аккредитиву, предусматривающему акцепт, вообще имеют срок действия от 60 до 180 дней. Аккредитив, предусматривающий акцепт тратт, служит для того, чтобы гарантировать импортеру срок платежа: пока наступит срок платежа, он уже сможет продать товар дальше и затем за счет выручки оплатить акцепт. Таким образом импортер избавляет себя от взятия кредита на соответствующую сделку.

21 Аккредитив, подлежащий оплате путем акцепта тратт бенефициара При аккредитиве с акцептом тратт бенефициар может потребовать, чтобы после выполнения условий по аккредитиву тратта, которую он выставил была возвращена ему банком-эмитентом снабженная акцептом. Вместо платежа происходит акцепт тратты. Акцептованную тратту он может передать своему банку или для платежа в день наступления срока, или, если он хочет сразу располагать деньгами, для дисконтирования. Тратты по аккредитиву, предусматривающему акцепт, вообще имеют срок действия от 60 до 180 дней. Аккредитив, предусматривающий акцепт тратт, служит для того, чтобы гарантировать импортеру срок платежа: пока наступит срок платежа, он уже сможет продать товар дальше и затем за счет выручки оплатить акцепт. Таким образом импортер избавляет себя от взятия кредита на соответствующую сделку.

22 Аккредитив, подлежащий оплате по предъявлении документов с последующим финансированием импортера за счет средств иностранного банка Аппликант Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в свой банк 5. Зачисление средств на счет бенефициара 7. Вручает товаросопровод ительные документы до даты погашения БАНК ЭМИТЕНТ Авизующий банк 3. Предоставляет документы на оплату6. Финансирование для импортера например 120 дней с даты платежа экспортеру + передача оплаченных документов 4. Немедленная оплата против документов соответствующие условиям аккредитива. Финансирующий банк

22 Аккредитив, подлежащий оплате по предъявлении документов с последующим финансированием импортера за счет средств иностранного банка Аппликант Бенефициар 1. Отгрузка товара 2. Представляет товаросопровод ительные документы в свой банк 5. Зачисление средств на счет бенефициара 7. Вручает товаросопровод ительные документы до даты погашения БАНК ЭМИТЕНТ Авизующий банк 3. Предоставляет документы на оплату6. Финансирование для импортера например 120 дней с даты платежа экспортеру + передача оплаченных документов 4. Немедленная оплата против документов соответствующие условиям аккредитива. Финансирующий банк

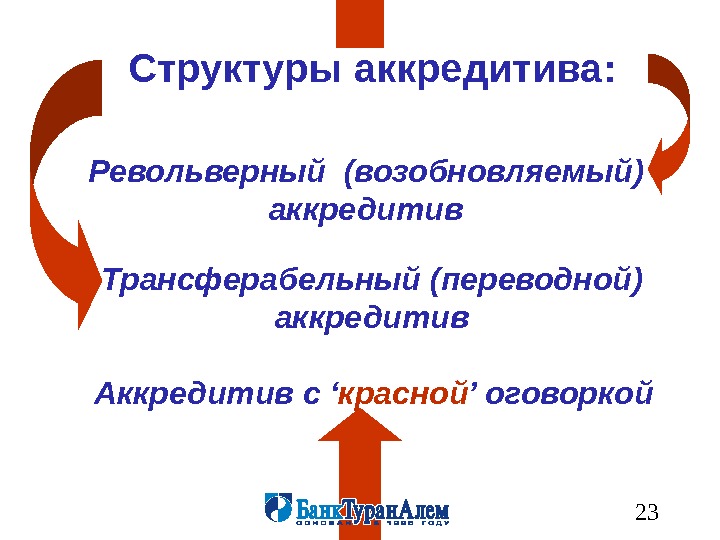

23 Структуры аккредитива: Револьверный (возобновляемый) аккредитив Трансферабельный (переводной) аккредитив Аккредитив с ‘ красной ’ оговоркой

23 Структуры аккредитива: Револьверный (возобновляемый) аккредитив Трансферабельный (переводной) аккредитив Аккредитив с ‘ красной ’ оговоркой

24 Револьверный (возобновляемый) аккредитив Револьверный аккредитив выставляется на определенную сумму, которая, после того как она будет использована в течение определенного времени, снова столько раз выставляется для оплаты требований бенефициара, пока не будет исчерпан установленный максимальный совокупный лимит. Преимущество для импортера состоит в том, что он может заказать товар в объемах больших, чем ему требуется в данный момент, и таким образом обеспечить себе более выгодную закупочную цену. При этом поставка товара будет разбита на определенные партии и должна производиться в установленные периоды. Для того чтобы экспортер отгружал товар по графику, удобному для импортера, обычно в условиях револьверного аккредитива указываются сроки действия соответствующих сумм, представляющих собой доли из совокупного лимита. Такая инструкция о сроках использования долевых сумм вынуждает экспортера отгружать товар в сроки в соответствии с согласованным графиком, в противном случае неиспользованные долевые суммы просто аннулируются, если иного не предусмотрено в аккредитиве, т. е. в течение дальнейшего действия аккредитива ими уже нельзя будет воспользоваться. В этом случае речь идет о «некумулятивном револьверном аккредитиве» . Если же суммы, которые не были использованы в зафиксированные для них сроки, тем не менее разрешается использовать в последующем, то в таком случае мы имеем дело с «кумулятивным револьверном аккредитивом» . Револьверные аккредитивы удобны только для сделок, при которых один и тот же вид товара будет поставляться в регулярные промежутки времени одному и тому же контрагенту.

24 Револьверный (возобновляемый) аккредитив Револьверный аккредитив выставляется на определенную сумму, которая, после того как она будет использована в течение определенного времени, снова столько раз выставляется для оплаты требований бенефициара, пока не будет исчерпан установленный максимальный совокупный лимит. Преимущество для импортера состоит в том, что он может заказать товар в объемах больших, чем ему требуется в данный момент, и таким образом обеспечить себе более выгодную закупочную цену. При этом поставка товара будет разбита на определенные партии и должна производиться в установленные периоды. Для того чтобы экспортер отгружал товар по графику, удобному для импортера, обычно в условиях револьверного аккредитива указываются сроки действия соответствующих сумм, представляющих собой доли из совокупного лимита. Такая инструкция о сроках использования долевых сумм вынуждает экспортера отгружать товар в сроки в соответствии с согласованным графиком, в противном случае неиспользованные долевые суммы просто аннулируются, если иного не предусмотрено в аккредитиве, т. е. в течение дальнейшего действия аккредитива ими уже нельзя будет воспользоваться. В этом случае речь идет о «некумулятивном револьверном аккредитиве» . Если же суммы, которые не были использованы в зафиксированные для них сроки, тем не менее разрешается использовать в последующем, то в таком случае мы имеем дело с «кумулятивным револьверном аккредитивом» . Револьверные аккредитивы удобны только для сделок, при которых один и тот же вид товара будет поставляться в регулярные промежутки времени одному и тому же контрагенту.

25 Трансферабельный (переводной) аккредитив УП ДА 500 : статья 48, пункт B, гласит: Аккредитив может быть переведен только, если он прямо обозначен банком-эмитентом как „переводной“ („ трансферабельный ” ). Такие термины, как «делимый» , «дробный» , «переуступаемый» и «передаваемый» не сделают аккредитив переводным. Если такие термины используются, то они не должны приниматься во внимание. Трансферабельный аккредитив удобен для коммерческих посредников. То есть посредник, которому причитается платеж от покупателя товара путем расчета через трансферабельный аккредитив, может воспользоваться тем аккредитивом для расчета со своим поставщиком, благодаря чему он может отвлечь лишь часть собственных средств для проведения сделки.

25 Трансферабельный (переводной) аккредитив УП ДА 500 : статья 48, пункт B, гласит: Аккредитив может быть переведен только, если он прямо обозначен банком-эмитентом как „переводной“ („ трансферабельный ” ). Такие термины, как «делимый» , «дробный» , «переуступаемый» и «передаваемый» не сделают аккредитив переводным. Если такие термины используются, то они не должны приниматься во внимание. Трансферабельный аккредитив удобен для коммерческих посредников. То есть посредник, которому причитается платеж от покупателя товара путем расчета через трансферабельный аккредитив, может воспользоваться тем аккредитивом для расчета со своим поставщиком, благодаря чему он может отвлечь лишь часть собственных средств для проведения сделки.

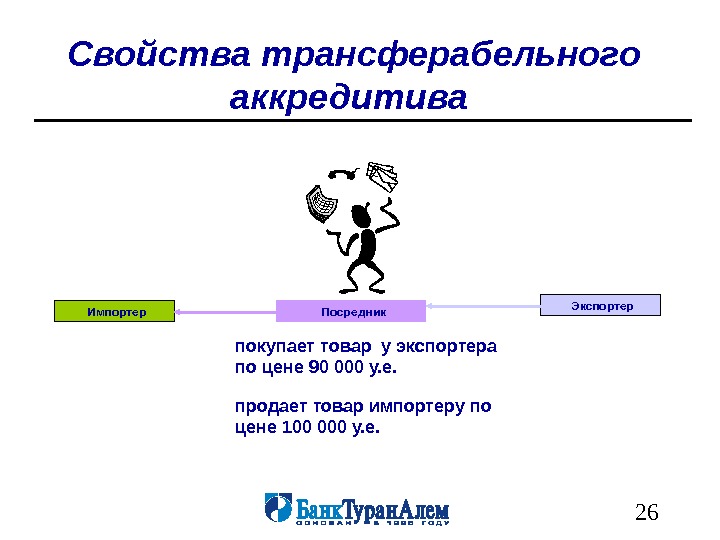

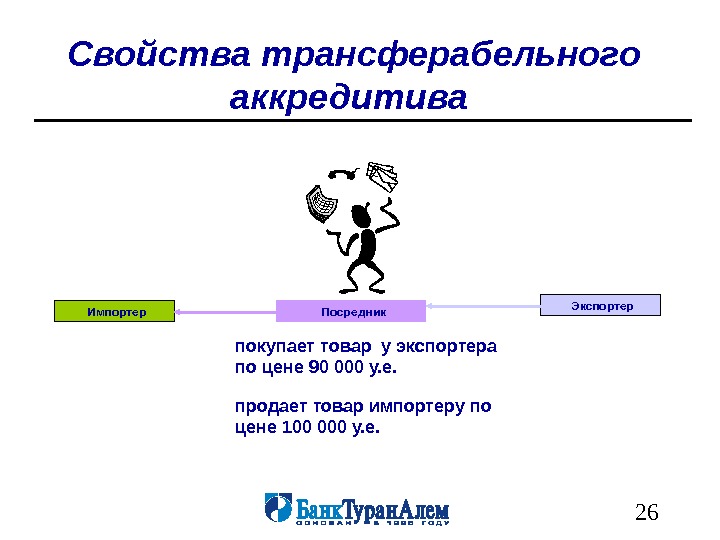

26 Свойства трансферабельного аккредитива Импортер Экспортер Посредник продает товар импортеру по цене 100 000 у. е. покупает товар у экспортера по цене 90 000 у. е.

26 Свойства трансферабельного аккредитива Импортер Экспортер Посредник продает товар импортеру по цене 100 000 у. е. покупает товар у экспортера по цене 90 000 у. е.

27 Открытие трансферабельного аккредитива Посредник, (бенефициар первоначального аккредитива) Экспортер (второй бенефициар) 6. авизует/ подтверждает переводной аккредитив Переводящий банк Банк-корреспонде нт. Аппликант 2. Открывает аккредитив на сумму 100 000 3. извещает об открытии первоначального аккредитива или подтверждает его 4. поручает перевести аккредитив на сумму 90 000 Банк-эмитент 1. поручает открыть аккредитив 5. уведомляет о переводе аккредитива Заключение контракта на сумму 100 000 Заключение контракта на сумму

27 Открытие трансферабельного аккредитива Посредник, (бенефициар первоначального аккредитива) Экспортер (второй бенефициар) 6. авизует/ подтверждает переводной аккредитив Переводящий банк Банк-корреспонде нт. Аппликант 2. Открывает аккредитив на сумму 100 000 3. извещает об открытии первоначального аккредитива или подтверждает его 4. поручает перевести аккредитив на сумму 90 000 Банк-эмитент 1. поручает открыть аккредитив 5. уведомляет о переводе аккредитива Заключение контракта на сумму 100 000 Заключение контракта на сумму

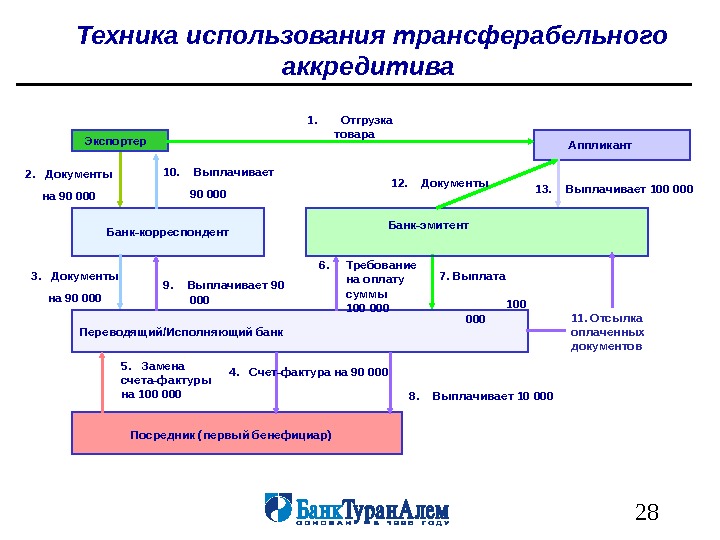

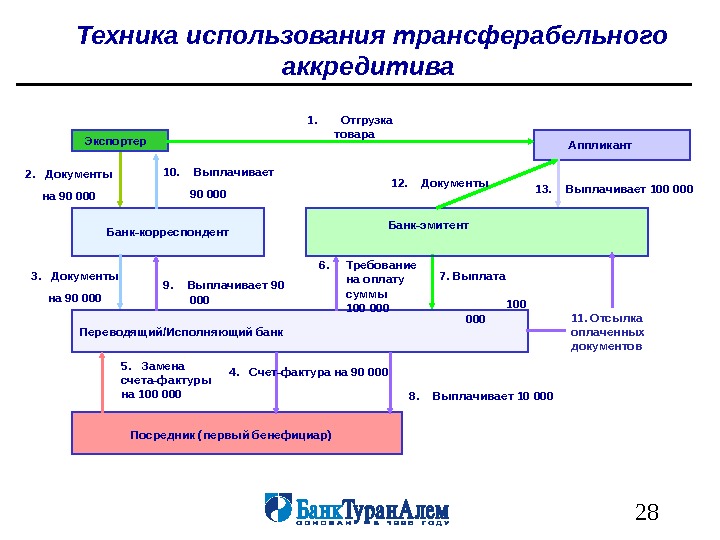

28 Техника использования трансферабельного аккредитива Экспортер Аппликант Банк-корреспондент2. Документы на 90 000 10. Выплачивает 90 000 Переводящий / Исполняющий банк 3. Документы на 90 000 9. Выплачивает 90 000 Посредник (первый бенефициар)5. Замена счета-фактуры на 100 000 4. Счет-фактура на 90 000 6. Требование на оплату суммы 100 000 8. Выплачивает 10 000 7. Выплата 100 000 13. Выплачивает 100 0001. Отгрузка товара Банк-эмитент 12. Документы 11. Отсылка оплаченных документов

28 Техника использования трансферабельного аккредитива Экспортер Аппликант Банк-корреспондент2. Документы на 90 000 10. Выплачивает 90 000 Переводящий / Исполняющий банк 3. Документы на 90 000 9. Выплачивает 90 000 Посредник (первый бенефициар)5. Замена счета-фактуры на 100 000 4. Счет-фактура на 90 000 6. Требование на оплату суммы 100 000 8. Выплачивает 10 000 7. Выплата 100 000 13. Выплачивает 100 0001. Отгрузка товара Банк-эмитент 12. Документы 11. Отсылка оплаченных документов

29 Аккредитив с ‘ красной ’ оговоркой Аппликант Бенефициар 8. Отгрузка товара 5. Письменное обязательство представить в установленный срок отгрузочные документы 7. ПРЕДОПЛАТА 11. Вручает отгрузочные документы + дебет счета БАНК ЭМИТЕНТ Авизующий банк 6. Дебет корр. Счета на сумму предоплаты 10. Дебет корр. счета на остаток суммы аккредитива. Отсылка документов 1. Договор купли-продажи 2. Заявление на открытие аккредитива 3. Открытие аккредитива 4. Авизование аккредитива 9. Предоставление отгрузочных документов! Аккредитив с ПРЕДОПЛАТОЙ

29 Аккредитив с ‘ красной ’ оговоркой Аппликант Бенефициар 8. Отгрузка товара 5. Письменное обязательство представить в установленный срок отгрузочные документы 7. ПРЕДОПЛАТА 11. Вручает отгрузочные документы + дебет счета БАНК ЭМИТЕНТ Авизующий банк 6. Дебет корр. Счета на сумму предоплаты 10. Дебет корр. счета на остаток суммы аккредитива. Отсылка документов 1. Договор купли-продажи 2. Заявление на открытие аккредитива 3. Открытие аккредитива 4. Авизование аккредитива 9. Предоставление отгрузочных документов! Аккредитив с ПРЕДОПЛАТОЙ

30 Банковские гарантии. Резервный ( stand-by) аккредитив Инструменты Торгового финансирования, которые обеспечивают договорные обязательства

30 Банковские гарантии. Резервный ( stand-by) аккредитив Инструменты Торгового финансирования, которые обеспечивают договорные обязательства

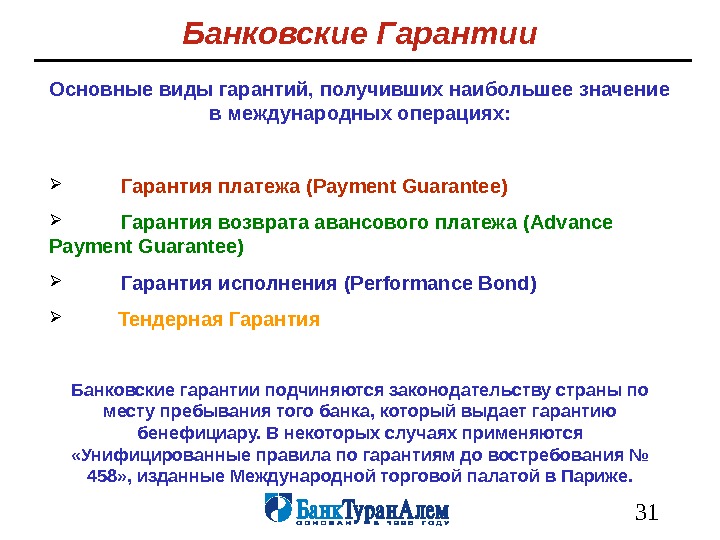

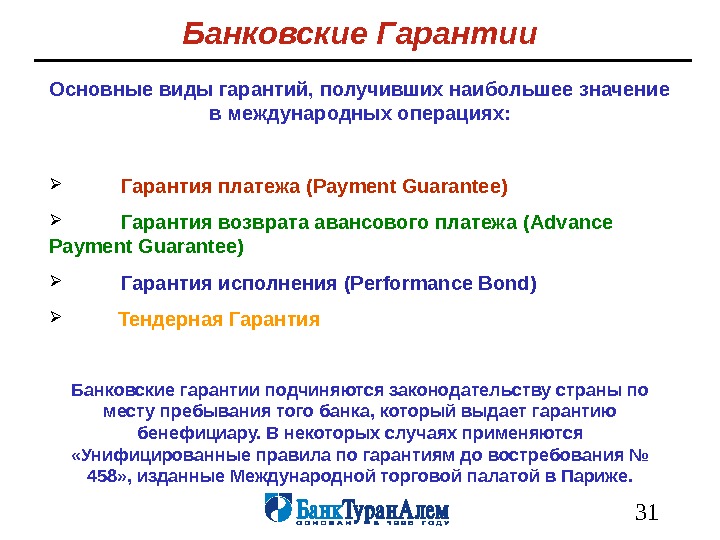

31 Банковские Гарантии Основные виды гарантий, получивших наибольшее значение в международных операциях: Гарантия платежа (Payment Guarantee) Гарантия возврата авансового платежа (Advance Payment Guarantee) Гарантия исполнения (Performance Bond) Тендерная Гарантия Банковские гарантии подчиняются законодательству страны по месту пребывания того банка, который выдает гарантию бенефициару. В некоторых случаях применяются «Унифицированные правила по гарантиям до востребования № 458» , изданные Международной торговой палатой в Париже.

31 Банковские Гарантии Основные виды гарантий, получивших наибольшее значение в международных операциях: Гарантия платежа (Payment Guarantee) Гарантия возврата авансового платежа (Advance Payment Guarantee) Гарантия исполнения (Performance Bond) Тендерная Гарантия Банковские гарантии подчиняются законодательству страны по месту пребывания того банка, который выдает гарантию бенефициару. В некоторых случаях применяются «Унифицированные правила по гарантиям до востребования № 458» , изданные Международной торговой палатой в Париже.

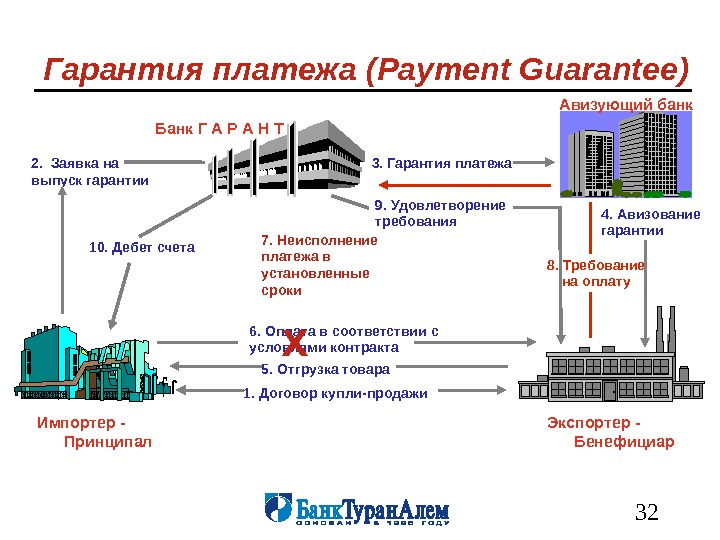

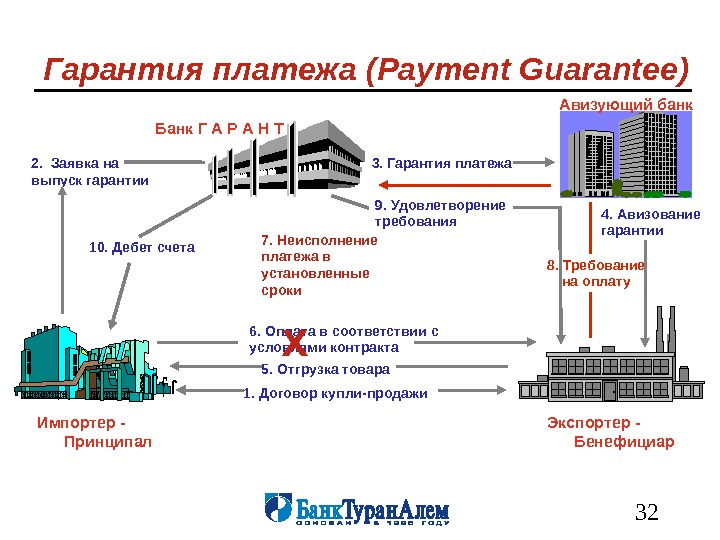

32 Экспортер — Бенефициар6. Оплата в соответствии с условиями контракта Банк Г А Р А Н Т 1. Договор купли-продажи 5. Отгрузка товара 7. Неисполнение платежа в установленные сроки Х 3. Гарантия платежа 2. Заявка на выпуск гарантии 8. Требование на оплату Импортер — Принципал 9. Удовлетворение требования 10. Дебет счета. Гарантия платежа (Payment Guarantee) Авизующий банк 4. Авизование гарантии

32 Экспортер — Бенефициар6. Оплата в соответствии с условиями контракта Банк Г А Р А Н Т 1. Договор купли-продажи 5. Отгрузка товара 7. Неисполнение платежа в установленные сроки Х 3. Гарантия платежа 2. Заявка на выпуск гарантии 8. Требование на оплату Импортер — Принципал 9. Удовлетворение требования 10. Дебет счета. Гарантия платежа (Payment Guarantee) Авизующий банк 4. Авизование гарантии

33 Экспортер — Принципал 6. Отгрузка товара Банк Г А Р А Н Т 1. Договор купли-продажи 5. Авансовый платеж 7. Неисполнение обязательств по отгрузке товара в установленные сроки Х 2. Заявка на выпуск гарантии возврата авансового платежа 3. Гарантия возврата авансового платежа 8. Требование на полный или частичный возврат авансового платежа Импортер — Бенефициар 9. Удовлетворение требования. Гарантия возврата авансового платежа 10. Дебет счета на сумму требования. Авизующий банк 4. Авизование гарантии

33 Экспортер — Принципал 6. Отгрузка товара Банк Г А Р А Н Т 1. Договор купли-продажи 5. Авансовый платеж 7. Неисполнение обязательств по отгрузке товара в установленные сроки Х 2. Заявка на выпуск гарантии возврата авансового платежа 3. Гарантия возврата авансового платежа 8. Требование на полный или частичный возврат авансового платежа Импортер — Бенефициар 9. Удовлетворение требования. Гарантия возврата авансового платежа 10. Дебет счета на сумму требования. Авизующий банк 4. Авизование гарантии

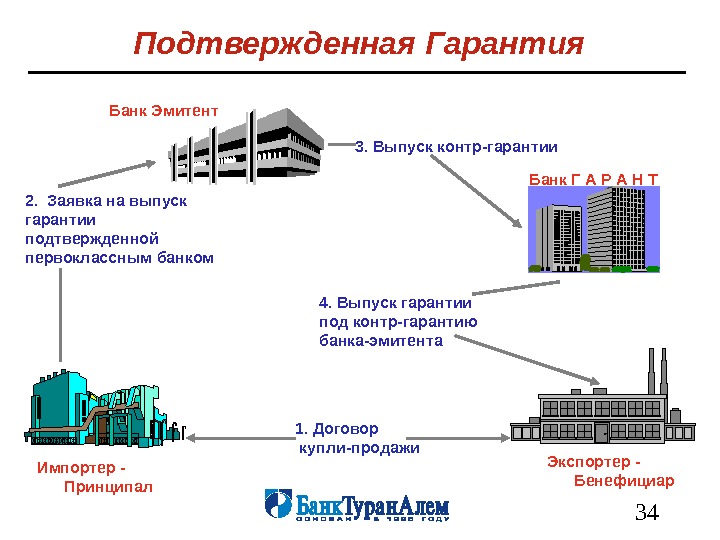

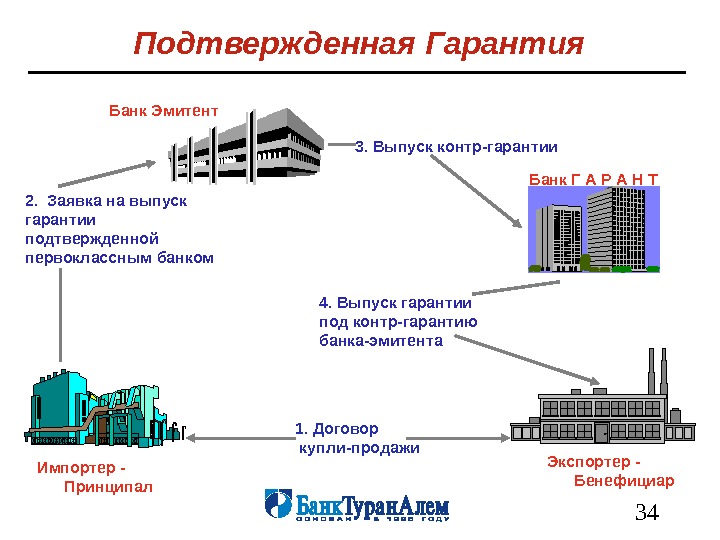

34 Экспортер — Бенефициар. Банк Эмитент 3. Выпуск контр-гарантии 2. Заявка на выпуск гарантии подтвержденной первоклассным банком Импортер — Принципал 4. Выпуск гарантии под контр-гарантию банка-эмитента. Подтвержденная Гарантия Банк Г А Р А Н Т 1. Договор купли-продажи

34 Экспортер — Бенефициар. Банк Эмитент 3. Выпуск контр-гарантии 2. Заявка на выпуск гарантии подтвержденной первоклассным банком Импортер — Принципал 4. Выпуск гарантии под контр-гарантию банка-эмитента. Подтвержденная Гарантия Банк Г А Р А Н Т 1. Договор купли-продажи

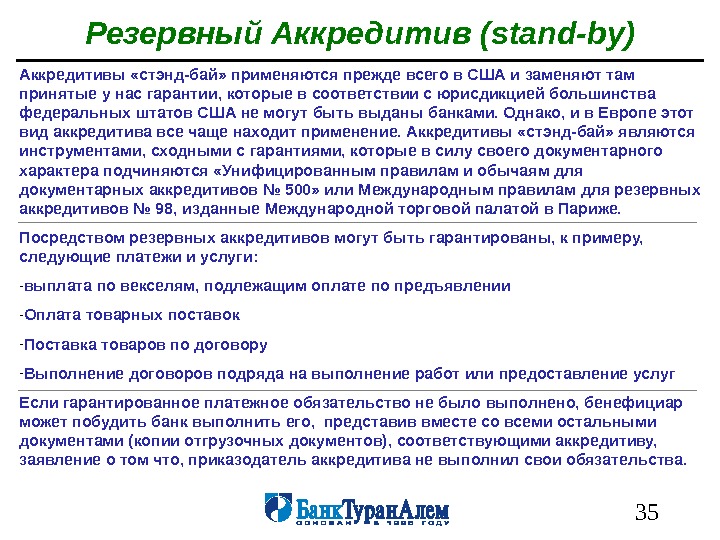

35 Резервный Аккредитив ( stand-by) Аккредитивы «стэнд-бай» применяются прежде всего в США и заменяют там принятые у нас гарантии, которые в соответствии с юрисдикцией большинства федеральных штатов США не могут быть выданы банками. Однако, и в Европе этот вид аккредитива все чаще находит применение. Аккредитивы «стэнд-бай» являются инструментами, сходными с гарантиями, которые в силу своего документарного характера подчиняются «Унифицированным правилам и обычаям для документарных аккредитивов № 500» или Международным правилам для резервных аккредитивов № 98 , изданные Международной торговой палатой в Париже. Посредством резервных аккредитивов могут быть гарантированы, к примеру, следующие платежи и услуги: — выплата по векселям, подлежащим оплате по предъявлении — Оплата товарных поставок — Поставка товаров по договору — Выполнение договоров подряда на выполнение работ или предоставление услуг Если гарантированное платежное обязательство не было выполнено, бенефициар может побудить банк выполнить его, представив вместе со всеми остальными документами (копии отгрузочных документов), соответствующими аккредитиву, заявление о том что, приказодатель аккредитива не выполнил свои обязательства.

35 Резервный Аккредитив ( stand-by) Аккредитивы «стэнд-бай» применяются прежде всего в США и заменяют там принятые у нас гарантии, которые в соответствии с юрисдикцией большинства федеральных штатов США не могут быть выданы банками. Однако, и в Европе этот вид аккредитива все чаще находит применение. Аккредитивы «стэнд-бай» являются инструментами, сходными с гарантиями, которые в силу своего документарного характера подчиняются «Унифицированным правилам и обычаям для документарных аккредитивов № 500» или Международным правилам для резервных аккредитивов № 98 , изданные Международной торговой палатой в Париже. Посредством резервных аккредитивов могут быть гарантированы, к примеру, следующие платежи и услуги: — выплата по векселям, подлежащим оплате по предъявлении — Оплата товарных поставок — Поставка товаров по договору — Выполнение договоров подряда на выполнение работ или предоставление услуг Если гарантированное платежное обязательство не было выполнено, бенефициар может побудить банк выполнить его, представив вместе со всеми остальными документами (копии отгрузочных документов), соответствующими аккредитиву, заявление о том что, приказодатель аккредитива не выполнил свои обязательства.

36 ДОКУМЕНТАРНОЕ ИНКАССО Документы против платежа ( D/P) Документы против акцепта тратт (переводные векселя) (D/A) Признанные правила применения «Унифицированные правила по инкассо № 522» (УПИ), изданные Международной торговой палатой в Париже.

36 ДОКУМЕНТАРНОЕ ИНКАССО Документы против платежа ( D/P) Документы против акцепта тратт (переводные векселя) (D/A) Признанные правила применения «Унифицированные правила по инкассо № 522» (УПИ), изданные Международной торговой палатой в Париже.

37 Импортер Экспортер 2. Отгрузка товара 3. Инкассовое поручение + отгрузочные документы 7. Документы против платежа 5. Авизо Инкассирующий Банк РЕМИТЕНТ 4. Инкассовое поручение + отгрузочные документы 8. Платеж. Оплата на корр. счет. Документарное инкассо вручение документов против платежа ( D/P) 1. Договор купли-продажи 6. Платеж 9. Платеж

37 Импортер Экспортер 2. Отгрузка товара 3. Инкассовое поручение + отгрузочные документы 7. Документы против платежа 5. Авизо Инкассирующий Банк РЕМИТЕНТ 4. Инкассовое поручение + отгрузочные документы 8. Платеж. Оплата на корр. счет. Документарное инкассо вручение документов против платежа ( D/P) 1. Договор купли-продажи 6. Платеж 9. Платеж

38 Импортер Экспортер 2. Отгрузка товара 3. Инкассовое поручение + отгрузочные документы 7. Документы против акцепта 5. Авизо Инкассирующий Банк РЕМИТЕНТ 4. Инкассовое поручение + отгрузочные документы 9. Платеж. Оплата на корр. счет. Документарное инкассо вручение документов против акцепта тратт ( D/ А ) 1. Договор купли-продажи 6. Акцепт тратты 10. Платеж 8. Платеж на дату погашения

38 Импортер Экспортер 2. Отгрузка товара 3. Инкассовое поручение + отгрузочные документы 7. Документы против акцепта 5. Авизо Инкассирующий Банк РЕМИТЕНТ 4. Инкассовое поручение + отгрузочные документы 9. Платеж. Оплата на корр. счет. Документарное инкассо вручение документов против акцепта тратт ( D/ А ) 1. Договор купли-продажи 6. Акцепт тратты 10. Платеж 8. Платеж на дату погашения