Lektsia_po_sch_52-57.ppt

- Количество слайдов: 93

Тема Учет денежных средств Вопросы: 1. 2. Основные принципы организации учета денежных средств. Учет денежных средств и денежных документов в кассе предприятия (организации) и порядок ведения кассовых операций. Документальное оформление операций, связанных с безналичным оборотом денежных средств. Синтетический учет операций на расчетном счете. Особенности учета кассовых операций в иностранной валюте. Учет денежных средств и операций по валютным и специальным счетам в банках. Учет переводов в пути. Инвентаризация денежных средств и денежных документов и порядок отражения ее результатов в бухгалтерском учете. Раскрытие информации о денежных средствах в бухгалтерской отчетности. 3. 4. 5. 6. 7.

Тема Учет денежных средств Вопросы: 1. 2. Основные принципы организации учета денежных средств. Учет денежных средств и денежных документов в кассе предприятия (организации) и порядок ведения кассовых операций. Документальное оформление операций, связанных с безналичным оборотом денежных средств. Синтетический учет операций на расчетном счете. Особенности учета кассовых операций в иностранной валюте. Учет денежных средств и операций по валютным и специальным счетам в банках. Учет переводов в пути. Инвентаризация денежных средств и денежных документов и порядок отражения ее результатов в бухгалтерском учете. Раскрытие информации о денежных средствах в бухгалтерской отчетности. 3. 4. 5. 6. 7.

4. Учет денежных средств на валютных счетах Организации имеют право открывать валютные счета на территории Российской Федерации и за ее пределами в любом банке, уполномоченном Центральным банком на проведение операций с иностранными валютами.

4. Учет денежных средств на валютных счетах Организации имеют право открывать валютные счета на территории Российской Федерации и за ее пределами в любом банке, уполномоченном Центральным банком на проведение операций с иностранными валютами.

За открытие валютных счетов и осуществление по ним операций: организация платит комиссионные вознаграждения в валюте; оплачивает почтово телеграфные расходы; другие расходы, фактически произведенные в валюте.

За открытие валютных счетов и осуществление по ним операций: организация платит комиссионные вознаграждения в валюте; оплачивает почтово телеграфные расходы; другие расходы, фактически произведенные в валюте.

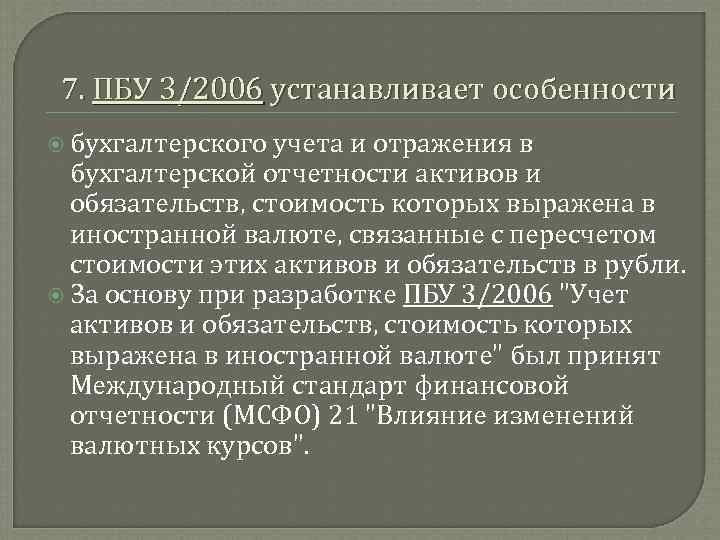

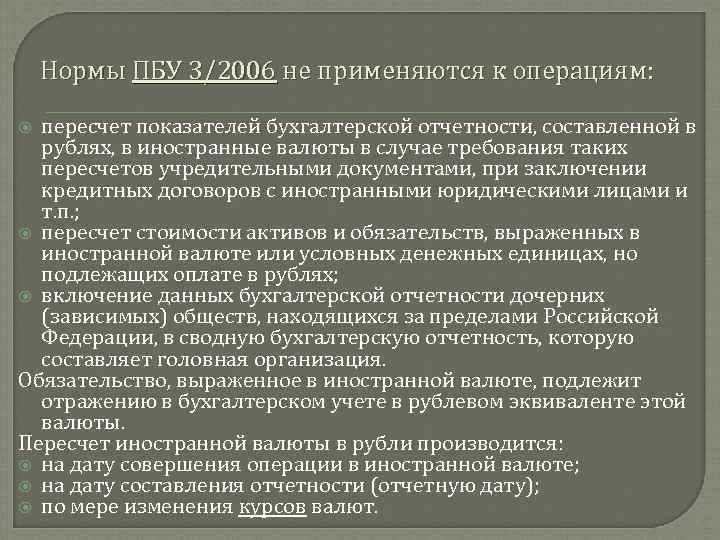

Бухгалтерский учет валютных операций регламентируется: ФЗ «О бухгалтерском учете» ; Положением по ведению бухгалтерского учета и бухгалтерской отчетности; ПБУ «Учет активов и обязательств, стоимость которых выражена в инвалюте» .

Бухгалтерский учет валютных операций регламентируется: ФЗ «О бухгалтерском учете» ; Положением по ведению бухгалтерского учета и бухгалтерской отчетности; ПБУ «Учет активов и обязательств, стоимость которых выражена в инвалюте» .

В соответствии с Законом РФ «О валютном регулировании и валютном контроле» российские юридические лица (резиденты) могут осуществлять внешнеторговую деятельность при условии обязательной продажи установленной части выручки от экспорта ЦБ РФ и покупки инвалюты только для осуществления импортных операций и перевода дивидендов нерезидентам (иностранным юридическим и физическим лицам).

В соответствии с Законом РФ «О валютном регулировании и валютном контроле» российские юридические лица (резиденты) могут осуществлять внешнеторговую деятельность при условии обязательной продажи установленной части выручки от экспорта ЦБ РФ и покупки инвалюты только для осуществления импортных операций и перевода дивидендов нерезидентам (иностранным юридическим и физическим лицам).

Зачисление на валютный счет производится при поступлении валютной выручки в результате реализации экспортной продукции, работ, услуг Снятие средств с валютного счета допускается в случаях: для оплаты продукции, работ, услуг по импортным операциям; при продаже валюты на валютной бирже; при пересылке инвалюты из РФ за границу; при выдаче наличной валюты на командировочные расходы

Зачисление на валютный счет производится при поступлении валютной выручки в результате реализации экспортной продукции, работ, услуг Снятие средств с валютного счета допускается в случаях: для оплаты продукции, работ, услуг по импортным операциям; при продаже валюты на валютной бирже; при пересылке инвалюты из РФ за границу; при выдаче наличной валюты на командировочные расходы

Организация имеет право за беспрепятственное осуществление следующих операций со средствами, зачисленными на счета представительств: выплата заработной платы сотрудникам представительств; возмещение коммерческих расходов; платежи в бюджет; расчеты с транспортными организациями; оплата расходов представительства за рубежом; оплата расходов, связанных с подрядными работами и сооружением объектов за рубежом

Организация имеет право за беспрепятственное осуществление следующих операций со средствами, зачисленными на счета представительств: выплата заработной платы сотрудникам представительств; возмещение коммерческих расходов; платежи в бюджет; расчеты с транспортными организациями; оплата расходов представительства за рубежом; оплата расходов, связанных с подрядными работами и сооружением объектов за рубежом

Основными каналами поступления ДС в инвалюте являются: 1. оплата нерезидентами экспортных товаров (работ, услуг); 2. покупка инвалюты на внутреннем валютном рынке (у банков, на валютной бирже); выбытия (расходования): 1. оплата импортных товаров (работ, услуг); 2. перечисление внешнеэкономическим организациям для последующего перевода за границу в оплату импортируемых товаров (работ, услуг); 3. перечисление на валютные счета других организаций (нерезидентов, посредников, транспортных, страховых организаций) в оплату работ и услуг этих организаций, если по договору платежи предусмотрены в валюте; 4. оплата задолженности по кредитам в инвалюте; 5. использование для продажи на внутреннем рынке 6. почтово телеграфные, командировочные и др. расходы

Основными каналами поступления ДС в инвалюте являются: 1. оплата нерезидентами экспортных товаров (работ, услуг); 2. покупка инвалюты на внутреннем валютном рынке (у банков, на валютной бирже); выбытия (расходования): 1. оплата импортных товаров (работ, услуг); 2. перечисление внешнеэкономическим организациям для последующего перевода за границу в оплату импортируемых товаров (работ, услуг); 3. перечисление на валютные счета других организаций (нерезидентов, посредников, транспортных, страховых организаций) в оплату работ и услуг этих организаций, если по договору платежи предусмотрены в валюте; 4. оплата задолженности по кредитам в инвалюте; 5. использование для продажи на внутреннем рынке 6. почтово телеграфные, командировочные и др. расходы

Для открытия валютного счета в российском банке необходимо представить в банк документы: заявление об открытии валютного счета; нотариально заверенные копии учредительных документов и свидетельства о государственной реги страции организации; карточку с образцами подписей руководителя (первая подпись), главного бухгалтера (вторая подпись) и оттиском печати (2 экземпляра, один из них должен быть заверен нотариально); свидетельство о постановке организации на учет в налоговой инспекции; копию справки о присвоении организации статистических кодов; справку из банка, в котором открыт расчетный счет.

Для открытия валютного счета в российском банке необходимо представить в банк документы: заявление об открытии валютного счета; нотариально заверенные копии учредительных документов и свидетельства о государственной реги страции организации; карточку с образцами подписей руководителя (первая подпись), главного бухгалтера (вторая подпись) и оттиском печати (2 экземпляра, один из них должен быть заверен нотариально); свидетельство о постановке организации на учет в налоговой инспекции; копию справки о присвоении организации статистических кодов; справку из банка, в котором открыт расчетный счет.

Открытие валютного счета на основании указанных документов предполагает открытие трех счетов для учета операций с иностранной валютой: текущего валютного счета — для учета валюты, находящейся в распоряжении организации, в том числе валютной выручки, оставшейся после ее обязательной продажи; транзитного валютного счета — для учета поступившей валютной выручки до ее обязательной продажи; специального транзитного валютного счета — для учета валюты, купленной на внутреннем валютном рынке.

Открытие валютного счета на основании указанных документов предполагает открытие трех счетов для учета операций с иностранной валютой: текущего валютного счета — для учета валюты, находящейся в распоряжении организации, в том числе валютной выручки, оставшейся после ее обязательной продажи; транзитного валютного счета — для учета поступившей валютной выручки до ее обязательной продажи; специального транзитного валютного счета — для учета валюты, купленной на внутреннем валютном рынке.

Об открытии или закрытии валютного счета необходимо в течение семи дней сообщить в налоговую инспекцию по типовой форме Эти правила действуют только в отношении текущего счета. О транзитном валютном счете отдельно сообщать не нужно. Его банк открывает автоматически, одновременно с открытием текущего валютного счета. Договор банковского счета на него не составляют.

Об открытии или закрытии валютного счета необходимо в течение семи дней сообщить в налоговую инспекцию по типовой форме Эти правила действуют только в отношении текущего счета. О транзитном валютном счете отдельно сообщать не нужно. Его банк открывает автоматически, одновременно с открытием текущего валютного счета. Договор банковского счета на него не составляют.

Открытие валютного счета за пределами России Открыть валютный счет за пределами России можно только с разрешения Банка России. Чтобы открыть валютный счет за пределами России, следует ознакомиться с требованиями банка той страны, в которой вы хотите открыть счет. Без проблем открыть счет можно в стране, которая входит в Организацию экономического сотрудничества и развития (ОЭСР) или Группу разработки финансовых мер борьбы с отмыванием денег (ФАТФ). В остальных случаях придется сначала зарегистрировать факт открытия счета в российской налоговой инспекции. Плату за открытие валютного счета включают в состав прочих расходов: Д 91 2 К 51 оплачены услуги банка по открытию валютного счета.

Открытие валютного счета за пределами России Открыть валютный счет за пределами России можно только с разрешения Банка России. Чтобы открыть валютный счет за пределами России, следует ознакомиться с требованиями банка той страны, в которой вы хотите открыть счет. Без проблем открыть счет можно в стране, которая входит в Организацию экономического сотрудничества и развития (ОЭСР) или Группу разработки финансовых мер борьбы с отмыванием денег (ФАТФ). В остальных случаях придется сначала зарегистрировать факт открытия счета в российской налоговой инспекции. Плату за открытие валютного счета включают в состав прочих расходов: Д 91 2 К 51 оплачены услуги банка по открытию валютного счета.

Для обобщения информации о наличии и движении средств в иностранной валюте используют счет 52 "Валютные счета". Счет 52 "Валютные счета" предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных организациях на территории Российской Федерации и за ее пределами. Открыть можно счета в различных валютах (долларах США, евро и др. ). Учитывать операции по каждому виду валюты необходимо отдельно.

Для обобщения информации о наличии и движении средств в иностранной валюте используют счет 52 "Валютные счета". Счет 52 "Валютные счета" предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных организациях на территории Российской Федерации и за ее пределами. Открыть можно счета в различных валютах (долларах США, евро и др. ). Учитывать операции по каждому виду валюты необходимо отдельно.

По дебету этого счета отражают поступление денежных средств на валютные счета организации, а по кредиту списание денежных средств с валютных счетов. Операции по валютным счетам отражаются на основании выписок банка и приложенных к ним денежно расчетных документов. Суммы, ошибочно отнесенные в дебет или кредит валютных счетов и обнаруженные при проверке выписок банка, отражают на счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям". Записи производятся на основе получаемых из банка выписок с валютного счета в рублях путем пересчета инвалюты по курсу ЦБ РФ, действующему на дату совершения операции.

По дебету этого счета отражают поступление денежных средств на валютные счета организации, а по кредиту списание денежных средств с валютных счетов. Операции по валютным счетам отражаются на основании выписок банка и приложенных к ним денежно расчетных документов. Суммы, ошибочно отнесенные в дебет или кредит валютных счетов и обнаруженные при проверке выписок банка, отражают на счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям". Записи производятся на основе получаемых из банка выписок с валютного счета в рублях путем пересчета инвалюты по курсу ЦБ РФ, действующему на дату совершения операции.

Каждый валютный счет ведется только в одной свободно конвертируемой валюте, поэтому при зачислении на счет или списании со счета другой валюты банк производит конверсию валют (перевод одной валюты в другую) по действующему курсу международного валютного рынка с взиманием платы за эту операцию.

Каждый валютный счет ведется только в одной свободно конвертируемой валюте, поэтому при зачислении на счет или списании со счета другой валюты банк производит конверсию валют (перевод одной валюты в другую) по действующему курсу международного валютного рынка с взиманием платы за эту операцию.

К сч. 52 "Валютные счета" открывают субсчета: 52/1 "Валютные счета внутри страны"; 52/2 "Валютные счета за рубежом". К субсчету 52/1 могут быть открыты субсчета второго порядка: 52/1/1 "Текущий валютный счет"; 52/1/2 "Транзитный валютный счет"; 52/1/3 "Специальный транзитный валютный счет".

К сч. 52 "Валютные счета" открывают субсчета: 52/1 "Валютные счета внутри страны"; 52/2 "Валютные счета за рубежом". К субсчету 52/1 могут быть открыты субсчета второго порядка: 52/1/1 "Текущий валютный счет"; 52/1/2 "Транзитный валютный счет"; 52/1/3 "Специальный транзитный валютный счет".

К счету 52 "Валютные счета" открывают субсчета: 52 1 52 2 52 3 "Транзитные валютные счета"; "Текущие валютные счета"; "Валютные счета за рубежом". или 52 1 «Валютные счета внутри страны» 52 2 «Валютные счета за рубежом» 52 3 «Транзитный валютный счет» 52 4 «Специальный транзитный валютный счет» Аналитический учет по счету 52 ведут по каждому счету, открытому в учреждениях банка для хранения денежных средств в иностранных валютах.

К счету 52 "Валютные счета" открывают субсчета: 52 1 52 2 52 3 "Транзитные валютные счета"; "Текущие валютные счета"; "Валютные счета за рубежом". или 52 1 «Валютные счета внутри страны» 52 2 «Валютные счета за рубежом» 52 3 «Транзитный валютный счет» 52 4 «Специальный транзитный валютный счет» Аналитический учет по счету 52 ведут по каждому счету, открытому в учреждениях банка для хранения денежных средств в иностранных валютах.

Субсчет 52 1 "Транзитные валютные счета" открывается для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже. Исключение составляют следующие поступления иностранной валюты, зачисляемые сразу в дебет счета 52 2 "Текущие валютные счета": 1) перевод посреднической организацией после обязательной продажи ею части валютной выручки с отметкой в платежном поручении о произведенной продаже части валютной выручки; 2) иностранная валюта, приобретенная на внутреннем валютном рынке за российские рубли и за иностранную валюту другого вида.

Субсчет 52 1 "Транзитные валютные счета" открывается для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже. Исключение составляют следующие поступления иностранной валюты, зачисляемые сразу в дебет счета 52 2 "Текущие валютные счета": 1) перевод посреднической организацией после обязательной продажи ею части валютной выручки с отметкой в платежном поручении о произведенной продаже части валютной выручки; 2) иностранная валюта, приобретенная на внутреннем валютном рынке за российские рубли и за иностранную валюту другого вида.

С кредита счета 52 1 "Транзитные валютные счета" иностранная валюта списывается в дебет счета 52 2 "Текущие валютные счета" и в ряде других случаев (при возвращении средств в иностранной валюте той организации, от которой они поступили, при перечислении экспортной валютной выручки посредническими внешнеэкономическими организациям, не являющимся резидентами Российской Федерации, за вычетом комиссионного вознаграждения, и др. ).

С кредита счета 52 1 "Транзитные валютные счета" иностранная валюта списывается в дебет счета 52 2 "Текущие валютные счета" и в ряде других случаев (при возвращении средств в иностранной валюте той организации, от которой они поступили, при перечислении экспортной валютной выручки посредническими внешнеэкономическими организациям, не являющимся резидентами Российской Федерации, за вычетом комиссионного вознаграждения, и др. ).

Субсчет 52 2 "Текущие валютные счета" открывается организациями для учета средств, оставшихся в распоряжении организации после обязательной продажи экспортной выручки и совершения иных операций по счету в соответствии с валютным законодательством. По дебету счета 52 2 "Текущие валютные счета" отражаются суммы в иностранной валюте, перечисленные с кредита счета 52, субсчет 1 "Транзитные валютные счета", а также суммы, которые зачисляются сразу на текущий валютный счет, минуя транзитный счет. С кредита счета 52, субсчет 2 "Текущие валютные счета", валюта списывается в безналичном и наличном порядке. Снятие наличной иностранной валюты со счета 52, субсчет 2 "Текущие валютные счета", разрешается на оплату расходов, связанных с командированием работников организаций в иностранные государства, а также по специальному разрешению Банка России. Валютные счета за рубежом открываются организациям, получившим разрешение ЦБ РФ на открытие счетов в иностранных банках.

Субсчет 52 2 "Текущие валютные счета" открывается организациями для учета средств, оставшихся в распоряжении организации после обязательной продажи экспортной выручки и совершения иных операций по счету в соответствии с валютным законодательством. По дебету счета 52 2 "Текущие валютные счета" отражаются суммы в иностранной валюте, перечисленные с кредита счета 52, субсчет 1 "Транзитные валютные счета", а также суммы, которые зачисляются сразу на текущий валютный счет, минуя транзитный счет. С кредита счета 52, субсчет 2 "Текущие валютные счета", валюта списывается в безналичном и наличном порядке. Снятие наличной иностранной валюты со счета 52, субсчет 2 "Текущие валютные счета", разрешается на оплату расходов, связанных с командированием работников организаций в иностранные государства, а также по специальному разрешению Банка России. Валютные счета за рубежом открываются организациям, получившим разрешение ЦБ РФ на открытие счетов в иностранных банках.

На субсчете 52 3 "Валютные счета за рубежом" отражается движение средств в иностранной валюте на валютных счетах за рубежом. Банк начисляет и выплачивает проценты по валютным счетам в тех валютах, по которым имеет доходы от их размещения на международном валютном рынке. По текущим валютным счетам процентная ставка определяется на основе ставок по однодневным депозитам на международном валютном рынке (исчисляется средняя ставка по видам валюты за истекший квартал и уменьшается на 1, 5%).

На субсчете 52 3 "Валютные счета за рубежом" отражается движение средств в иностранной валюте на валютных счетах за рубежом. Банк начисляет и выплачивает проценты по валютным счетам в тех валютах, по которым имеет доходы от их размещения на международном валютном рынке. По текущим валютным счетам процентная ставка определяется на основе ставок по однодневным депозитам на международном валютном рынке (исчисляется средняя ставка по видам валюты за истекший квартал и уменьшается на 1, 5%).

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок банка. К выпискам прикладываются расчетные документы: заявления на перевод валюты; поручения на продажу валюты; мемориальные ордера банка и др. В выписках с расчетного счета должно быть отражено наличие и движение иностранной валюты и одновременно должен показываться рублевый эквивалент этих сумм

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок банка. К выпискам прикладываются расчетные документы: заявления на перевод валюты; поручения на продажу валюты; мемориальные ордера банка и др. В выписках с расчетного счета должно быть отражено наличие и движение иностранной валюты и одновременно должен показываться рублевый эквивалент этих сумм

Ведение валютных кассовых операций Когда кассир получает в банке наличную валюту, он должен: оформить приходный кассовый ордер по ф. N КО 1; отразить операцию в журнале регистрации приходных и расходных кассовых документов (ф. N КО 3) и в кассовой книге (ф. N КО 4); зарегистрировать справку по ф. N 0406007 в журнале учета справок. !!! Получать наличную иностранную валюту кассир может только для оплаты командировочных расходов работников. На основании приходного кассового ордера бухгалтер делает в учете проводку: Д 50 К 52 1 3 наличная валюта получена в кассу для оплаты командировочных расходов.

Ведение валютных кассовых операций Когда кассир получает в банке наличную валюту, он должен: оформить приходный кассовый ордер по ф. N КО 1; отразить операцию в журнале регистрации приходных и расходных кассовых документов (ф. N КО 3) и в кассовой книге (ф. N КО 4); зарегистрировать справку по ф. N 0406007 в журнале учета справок. !!! Получать наличную иностранную валюту кассир может только для оплаты командировочных расходов работников. На основании приходного кассового ордера бухгалтер делает в учете проводку: Д 50 К 52 1 3 наличная валюта получена в кассу для оплаты командировочных расходов.

Ведение кассовой книги Движение наличной валюты необходимо отражать в кассовой книге и журнале регистрации приходных и расходных кассовых документов. При расчетах и наличными рублями, и валютой, вести нужно только одну кассовую книгу. Книгу заводят на один календарный год. На одном листе книги отражают операции по приходу или расходу наличных денег за один день. Все листы кассовой книги должны быть пронумерованы и прошнурованы. На последнем листе книги указывают их общее количество. Для этого делают запись: "В книге пронумеровано и прошнуровано ___ листов". Количество листов книги заверяют подписями руководителя и главного бухгалтера, а также печатью организации (п. 23 Порядка ведения кассовых операций). В кассовой книге нужно указывать сумму не только в валюте, но и в рублях. Чтобы пересчитать валюту в рубли, берется курс Центрального банка РФ на день совершения операции. При подведении итогов за день суммы указывают отдельно по каждой валюте, а также общий итог в переводных рублях (то есть сумму всех валют, пересчитанных по курсу Банка России в рубли). Если курс иностранной валюты изменяется, в учете возникает курсовая разница по валютной кассе. Ее показывают отдельной строкой и записывают в приход или расход. К кассовым документам подшивают справку по расчету курсовой разницы. !!! Курсовые разницы по кассе отражают в бухгалтерском учете не только в день совершения операции, но и по мере изменения курса валюты.

Ведение кассовой книги Движение наличной валюты необходимо отражать в кассовой книге и журнале регистрации приходных и расходных кассовых документов. При расчетах и наличными рублями, и валютой, вести нужно только одну кассовую книгу. Книгу заводят на один календарный год. На одном листе книги отражают операции по приходу или расходу наличных денег за один день. Все листы кассовой книги должны быть пронумерованы и прошнурованы. На последнем листе книги указывают их общее количество. Для этого делают запись: "В книге пронумеровано и прошнуровано ___ листов". Количество листов книги заверяют подписями руководителя и главного бухгалтера, а также печатью организации (п. 23 Порядка ведения кассовых операций). В кассовой книге нужно указывать сумму не только в валюте, но и в рублях. Чтобы пересчитать валюту в рубли, берется курс Центрального банка РФ на день совершения операции. При подведении итогов за день суммы указывают отдельно по каждой валюте, а также общий итог в переводных рублях (то есть сумму всех валют, пересчитанных по курсу Банка России в рубли). Если курс иностранной валюты изменяется, в учете возникает курсовая разница по валютной кассе. Ее показывают отдельной строкой и записывают в приход или расход. К кассовым документам подшивают справку по расчету курсовой разницы. !!! Курсовые разницы по кассе отражают в бухгалтерском учете не только в день совершения операции, но и по мере изменения курса валюты.

Поступление иностранной валюты. Покупка иностранной валюты Порядок отражения операций, связанных с покупкой валюты, зависит от целей, на которые она приобретается. Валюта может покупаться: для оплаты импортного контракта; на другие цели (оплату командировочных расходов, выплату заработной платы сотрудникам зарубежного представительства и т. д. ).

Поступление иностранной валюты. Покупка иностранной валюты Порядок отражения операций, связанных с покупкой валюты, зависит от целей, на которые она приобретается. Валюта может покупаться: для оплаты импортного контракта; на другие цели (оплату командировочных расходов, выплату заработной платы сотрудникам зарубежного представительства и т. д. ).

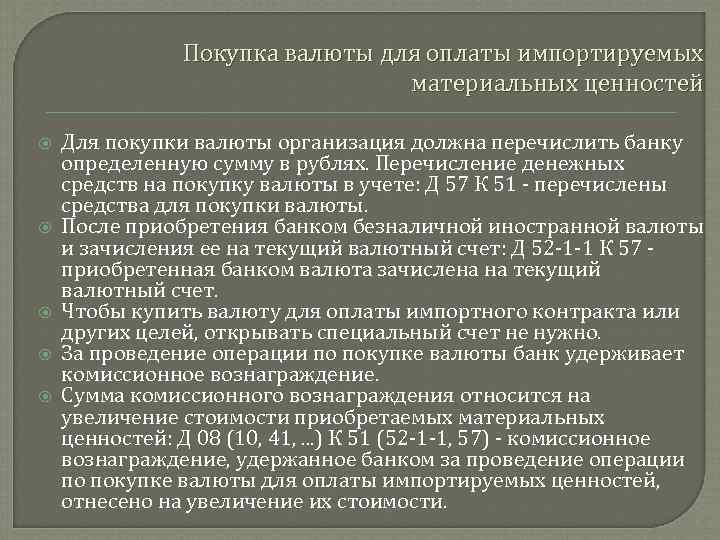

Покупка валюты для оплаты импортируемых материальных ценностей Для покупки валюты организация должна перечислить банку определенную сумму в рублях. Перечисление денежных средств на покупку валюты в учете: Д 57 К 51 перечислены средства для покупки валюты. После приобретения банком безналичной иностранной валюты и зачисления ее на текущий валютный счет: Д 52 1 1 К 57 приобретенная банком валюта зачислена на текущий валютный счет. Чтобы купить валюту для оплаты импортного контракта или других целей, открывать специальный счет не нужно. За проведение операции по покупке валюты банк удерживает комиссионное вознаграждение. Сумма комиссионного вознаграждения относится на увеличение стоимости приобретаемых материальных ценностей: Д 08 (10, 41, . . . ) К 51 (52 1 1, 57) комиссионное вознаграждение, удержанное банком за проведение операции по покупке валюты для оплаты импортируемых ценностей, отнесено на увеличение их стоимости.

Покупка валюты для оплаты импортируемых материальных ценностей Для покупки валюты организация должна перечислить банку определенную сумму в рублях. Перечисление денежных средств на покупку валюты в учете: Д 57 К 51 перечислены средства для покупки валюты. После приобретения банком безналичной иностранной валюты и зачисления ее на текущий валютный счет: Д 52 1 1 К 57 приобретенная банком валюта зачислена на текущий валютный счет. Чтобы купить валюту для оплаты импортного контракта или других целей, открывать специальный счет не нужно. За проведение операции по покупке валюты банк удерживает комиссионное вознаграждение. Сумма комиссионного вознаграждения относится на увеличение стоимости приобретаемых материальных ценностей: Д 08 (10, 41, . . . ) К 51 (52 1 1, 57) комиссионное вознаграждение, удержанное банком за проведение операции по покупке валюты для оплаты импортируемых ценностей, отнесено на увеличение их стоимости.

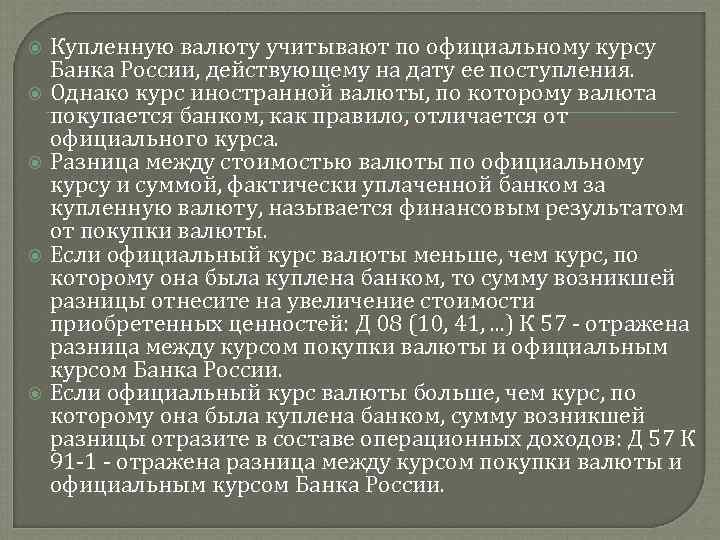

Купленную валюту учитывают по официальному курсу Банка России, действующему на дату ее поступления. Однако курс иностранной валюты, по которому валюта покупается банком, как правило, отличается от официального курса. Разница между стоимостью валюты по официальному курсу и суммой, фактически уплаченной банком за купленную валюту, называется финансовым результатом от покупки валюты. Если официальный курс валюты меньше, чем курс, по которому она была куплена банком, то сумму возникшей разницы отнесите на увеличение стоимости приобретенных ценностей: Д 08 (10, 41, . . . ) К 57 отражена разница между курсом покупки валюты и официальным курсом Банка России. Если официальный курс валюты больше, чем курс, по которому она была куплена банком, сумму возникшей разницы отразите в составе операционных доходов: Д 57 К 91 1 отражена разница между курсом покупки валюты и официальным курсом Банка России.

Купленную валюту учитывают по официальному курсу Банка России, действующему на дату ее поступления. Однако курс иностранной валюты, по которому валюта покупается банком, как правило, отличается от официального курса. Разница между стоимостью валюты по официальному курсу и суммой, фактически уплаченной банком за купленную валюту, называется финансовым результатом от покупки валюты. Если официальный курс валюты меньше, чем курс, по которому она была куплена банком, то сумму возникшей разницы отнесите на увеличение стоимости приобретенных ценностей: Д 08 (10, 41, . . . ) К 57 отражена разница между курсом покупки валюты и официальным курсом Банка России. Если официальный курс валюты больше, чем курс, по которому она была куплена банком, сумму возникшей разницы отразите в составе операционных доходов: Д 57 К 91 1 отражена разница между курсом покупки валюты и официальным курсом Банка России.

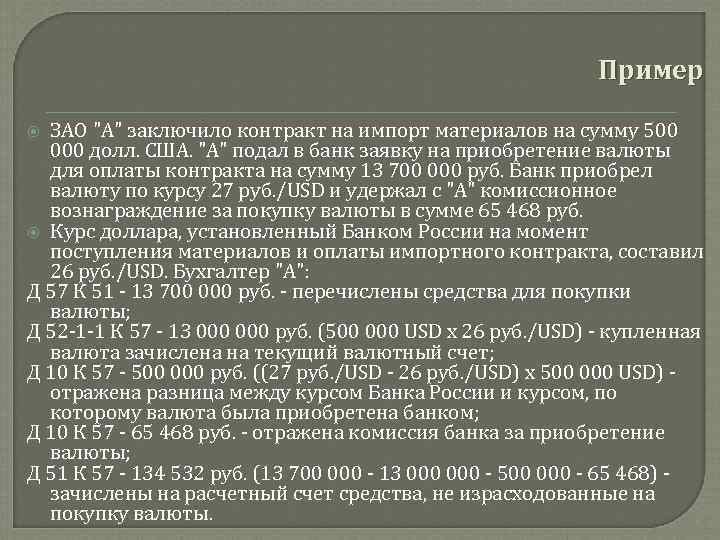

Пример ЗАО "А" заключило контракт на импорт материалов на сумму 500 000 долл. США. "А" подал в банк заявку на приобретение валюты для оплаты контракта на сумму 13 700 000 руб. Банк приобрел валюту по курсу 27 руб. /USD и удержал с "А" комиссионное вознаграждение за покупку валюты в сумме 65 468 руб. Курс доллара, установленный Банком России на момент поступления материалов и оплаты импортного контракта, составил 26 руб. /USD. Бухгалтер "А": Д 57 К 51 13 700 000 руб. перечислены средства для покупки валюты; Д 52 1 1 К 57 13 000 руб. (500 000 USD х 26 руб. /USD) купленная валюта зачислена на текущий валютный счет; Д 10 К 57 500 000 руб. ((27 руб. /USD 26 руб. /USD) х 500 000 USD) отражена разница между курсом Банка России и курсом, по которому валюта была приобретена банком; Д 10 К 57 65 468 руб. отражена комиссия банка за приобретение валюты; Д 51 К 57 134 532 руб. (13 700 000 13 000 500 000 65 468) зачислены на расчетный счет средства, не израсходованные на покупку валюты.

Пример ЗАО "А" заключило контракт на импорт материалов на сумму 500 000 долл. США. "А" подал в банк заявку на приобретение валюты для оплаты контракта на сумму 13 700 000 руб. Банк приобрел валюту по курсу 27 руб. /USD и удержал с "А" комиссионное вознаграждение за покупку валюты в сумме 65 468 руб. Курс доллара, установленный Банком России на момент поступления материалов и оплаты импортного контракта, составил 26 руб. /USD. Бухгалтер "А": Д 57 К 51 13 700 000 руб. перечислены средства для покупки валюты; Д 52 1 1 К 57 13 000 руб. (500 000 USD х 26 руб. /USD) купленная валюта зачислена на текущий валютный счет; Д 10 К 57 500 000 руб. ((27 руб. /USD 26 руб. /USD) х 500 000 USD) отражена разница между курсом Банка России и курсом, по которому валюта была приобретена банком; Д 10 К 57 65 468 руб. отражена комиссия банка за приобретение валюты; Д 51 К 57 134 532 руб. (13 700 000 13 000 500 000 65 468) зачислены на расчетный счет средства, не израсходованные на покупку валюты.

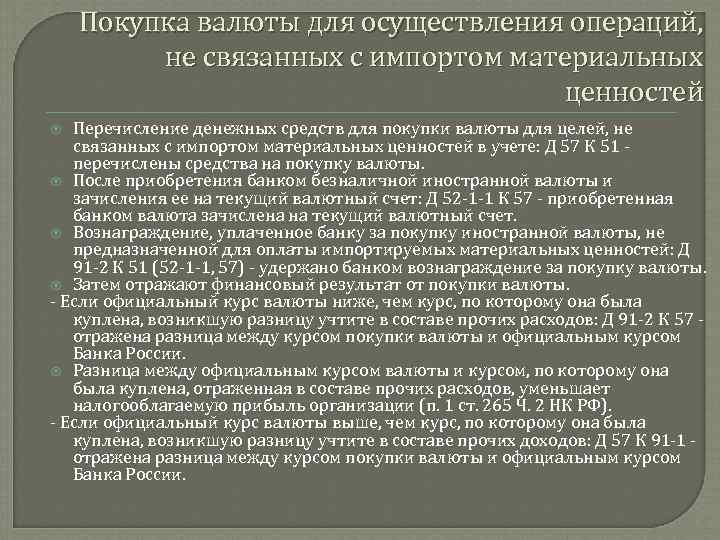

Покупка валюты для осуществления операций, не связанных с импортом материальных ценностей Перечисление денежных средств для покупки валюты для целей, не связанных с импортом материальных ценностей в учете: Д 57 К 51 перечислены средства на покупку валюты. После приобретения банком безналичной иностранной валюты и зачисления ее на текущий валютный счет: Д 52 1 1 К 57 приобретенная банком валюта зачислена на текущий валютный счет. Вознаграждение, уплаченное банку за покупку иностранной валюты, не предназначенной для оплаты импортируемых материальных ценностей: Д 91 2 К 51 (52 1 1, 57) удержано банком вознаграждение за покупку валюты. Затем отражают финансовый результат от покупки валюты. Если официальный курс валюты ниже, чем курс, по которому она была куплена, возникшую разницу учтите в составе прочих расходов: Д 91 2 К 57 отражена разница между курсом покупки валюты и официальным курсом Банка России. Разница между официальным курсом валюты и курсом, по которому она была куплена, отраженная в составе прочих расходов, уменьшает налогооблагаемую прибыль организации (п. 1 ст. 265 Ч. 2 НК РФ). Если официальный курс валюты выше, чем курс, по которому она была куплена, возникшую разницу учтите в составе прочих доходов: Д 57 К 91 1 отражена разница между курсом покупки валюты и официальным курсом Банка России.

Покупка валюты для осуществления операций, не связанных с импортом материальных ценностей Перечисление денежных средств для покупки валюты для целей, не связанных с импортом материальных ценностей в учете: Д 57 К 51 перечислены средства на покупку валюты. После приобретения банком безналичной иностранной валюты и зачисления ее на текущий валютный счет: Д 52 1 1 К 57 приобретенная банком валюта зачислена на текущий валютный счет. Вознаграждение, уплаченное банку за покупку иностранной валюты, не предназначенной для оплаты импортируемых материальных ценностей: Д 91 2 К 51 (52 1 1, 57) удержано банком вознаграждение за покупку валюты. Затем отражают финансовый результат от покупки валюты. Если официальный курс валюты ниже, чем курс, по которому она была куплена, возникшую разницу учтите в составе прочих расходов: Д 91 2 К 57 отражена разница между курсом покупки валюты и официальным курсом Банка России. Разница между официальным курсом валюты и курсом, по которому она была куплена, отраженная в составе прочих расходов, уменьшает налогооблагаемую прибыль организации (п. 1 ст. 265 Ч. 2 НК РФ). Если официальный курс валюты выше, чем курс, по которому она была куплена, возникшую разницу учтите в составе прочих доходов: Д 57 К 91 1 отражена разница между курсом покупки валюты и официальным курсом Банка России.

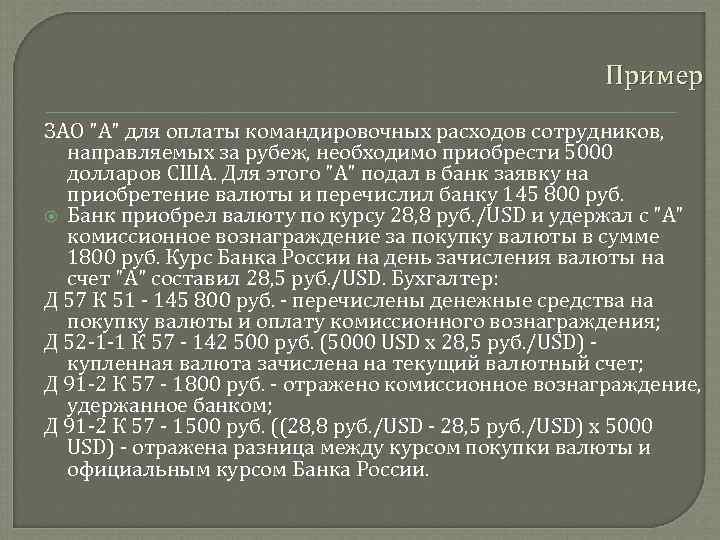

Пример ЗАО "А" для оплаты командировочных расходов сотрудников, направляемых за рубеж, необходимо приобрести 5000 долларов США. Для этого "А" подал в банк заявку на приобретение валюты и перечислил банку 145 800 руб. Банк приобрел валюту по курсу 28, 8 руб. /USD и удержал с "А" комиссионное вознаграждение за покупку валюты в сумме 1800 руб. Курс Банка России на день зачисления валюты на счет "А" составил 28, 5 руб. /USD. Бухгалтер: Д 57 К 51 145 800 руб. перечислены денежные средства на покупку валюты и оплату комиссионного вознаграждения; Д 52 1 1 К 57 142 500 руб. (5000 USD х 28, 5 руб. /USD) купленная валюта зачислена на текущий валютный счет; Д 91 2 К 57 1800 руб. отражено комиссионное вознаграждение, удержанное банком; Д 91 2 К 57 1500 руб. ((28, 8 руб. /USD 28, 5 руб. /USD) х 5000 USD) отражена разница между курсом покупки валюты и официальным курсом Банка России.

Пример ЗАО "А" для оплаты командировочных расходов сотрудников, направляемых за рубеж, необходимо приобрести 5000 долларов США. Для этого "А" подал в банк заявку на приобретение валюты и перечислил банку 145 800 руб. Банк приобрел валюту по курсу 28, 8 руб. /USD и удержал с "А" комиссионное вознаграждение за покупку валюты в сумме 1800 руб. Курс Банка России на день зачисления валюты на счет "А" составил 28, 5 руб. /USD. Бухгалтер: Д 57 К 51 145 800 руб. перечислены денежные средства на покупку валюты и оплату комиссионного вознаграждения; Д 52 1 1 К 57 142 500 руб. (5000 USD х 28, 5 руб. /USD) купленная валюта зачислена на текущий валютный счет; Д 91 2 К 57 1800 руб. отражено комиссионное вознаграждение, удержанное банком; Д 91 2 К 57 1500 руб. ((28, 8 руб. /USD 28, 5 руб. /USD) х 5000 USD) отражена разница между курсом покупки валюты и официальным курсом Банка России.

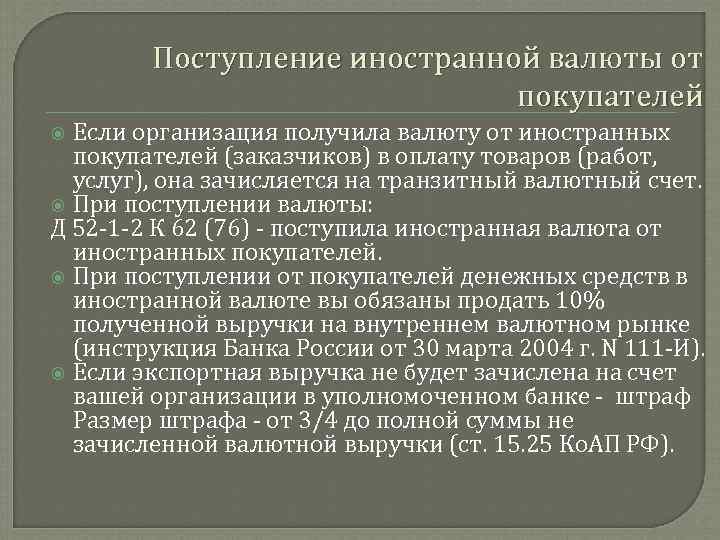

Поступление иностранной валюты от покупателей Если организация получила валюту от иностранных покупателей (заказчиков) в оплату товаров (работ, услуг), она зачисляется на транзитный валютный счет. При поступлении валюты: Д 52 1 2 К 62 (76) поступила иностранная валюта от иностранных покупателей. При поступлении от покупателей денежных средств в иностранной валюте вы обязаны продать 10% полученной выручки на внутреннем валютном рынке (инструкция Банка России от 30 марта 2004 г. N 111 И). Если экспортная выручка не будет зачислена на счет вашей организации в уполномоченном банке штраф Размер штрафа от 3/4 до полной суммы не зачисленной валютной выручки (ст. 15. 25 Ко. АП РФ).

Поступление иностранной валюты от покупателей Если организация получила валюту от иностранных покупателей (заказчиков) в оплату товаров (работ, услуг), она зачисляется на транзитный валютный счет. При поступлении валюты: Д 52 1 2 К 62 (76) поступила иностранная валюта от иностранных покупателей. При поступлении от покупателей денежных средств в иностранной валюте вы обязаны продать 10% полученной выручки на внутреннем валютном рынке (инструкция Банка России от 30 марта 2004 г. N 111 И). Если экспортная выручка не будет зачислена на счет вашей организации в уполномоченном банке штраф Размер штрафа от 3/4 до полной суммы не зачисленной валютной выручки (ст. 15. 25 Ко. АП РФ).

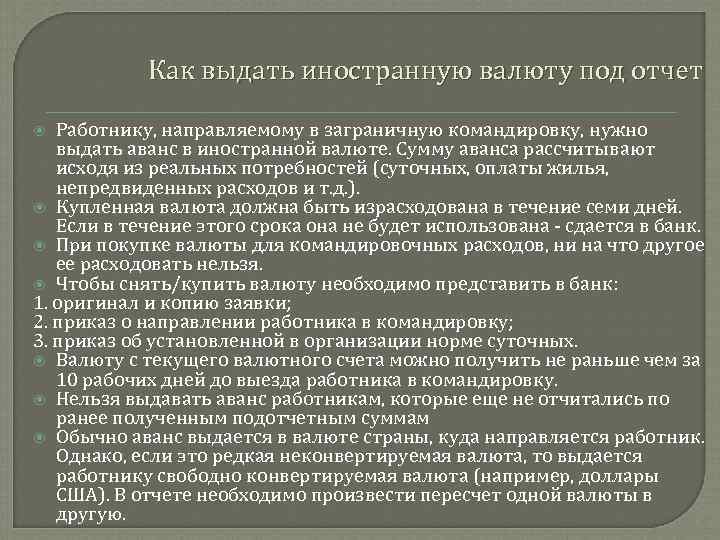

Как выдать иностранную валюту под отчет Работнику, направляемому в заграничную командировку, нужно выдать аванс в иностранной валюте. Сумму аванса рассчитывают исходя из реальных потребностей (суточных, оплаты жилья, непредвиденных расходов и т. д. ). Купленная валюта должна быть израсходована в течение семи дней. Если в течение этого срока она не будет использована сдается в банк. При покупке валюты для командировочных расходов, ни на что другое ее расходовать нельзя. Чтобы снять/купить валюту необходимо представить в банк: 1. оригинал и копию заявки; 2. приказ о направлении работника в командировку; 3. приказ об установленной в организации норме суточных. Валюту с текущего валютного счета можно получить не раньше чем за 10 рабочих дней до выезда работника в командировку. Нельзя выдавать аванс работникам, которые еще не отчитались по ранее полученным подотчетным суммам Обычно аванс выдается в валюте страны, куда направляется работник. Однако, если это редкая неконвертируемая валюта, то выдается работнику свободно конвертируемая валюта (например, доллары США). В отчете необходимо произвести пересчет одной валюты в другую.

Как выдать иностранную валюту под отчет Работнику, направляемому в заграничную командировку, нужно выдать аванс в иностранной валюте. Сумму аванса рассчитывают исходя из реальных потребностей (суточных, оплаты жилья, непредвиденных расходов и т. д. ). Купленная валюта должна быть израсходована в течение семи дней. Если в течение этого срока она не будет использована сдается в банк. При покупке валюты для командировочных расходов, ни на что другое ее расходовать нельзя. Чтобы снять/купить валюту необходимо представить в банк: 1. оригинал и копию заявки; 2. приказ о направлении работника в командировку; 3. приказ об установленной в организации норме суточных. Валюту с текущего валютного счета можно получить не раньше чем за 10 рабочих дней до выезда работника в командировку. Нельзя выдавать аванс работникам, которые еще не отчитались по ранее полученным подотчетным суммам Обычно аванс выдается в валюте страны, куда направляется работник. Однако, если это редкая неконвертируемая валюта, то выдается работнику свободно конвертируемая валюта (например, доллары США). В отчете необходимо произвести пересчет одной валюты в другую.

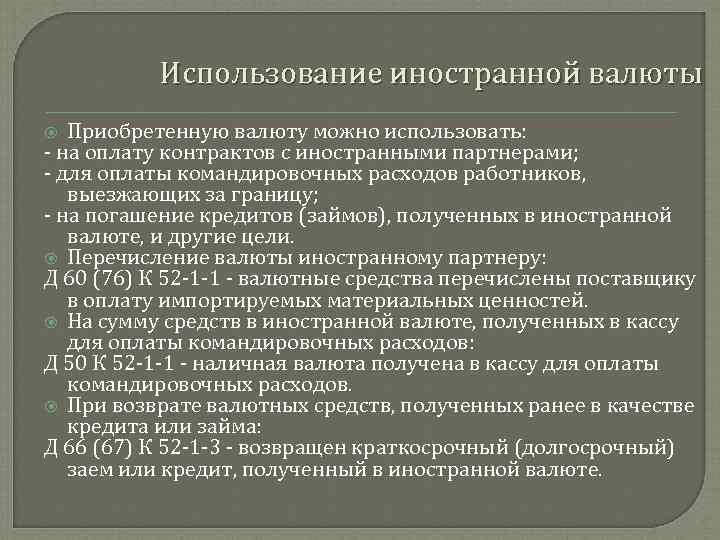

Использование иностранной валюты Приобретенную валюту можно использовать: на оплату контрактов с иностранными партнерами; для оплаты командировочных расходов работников, выезжающих за границу; на погашение кредитов (займов), полученных в иностранной валюте, и другие цели. Перечисление валюты иностранному партнеру: Д 60 (76) К 52 1 1 валютные средства перечислены поставщику в оплату импортируемых материальных ценностей. На сумму средств в иностранной валюте, полученных в кассу для оплаты командировочных расходов: Д 50 К 52 1 1 наличная валюта получена в кассу для оплаты командировочных расходов. При возврате валютных средств, полученных ранее в качестве кредита или займа: Д 66 (67) К 52 1 3 возвращен краткосрочный (долгосрочный) заем или кредит, полученный в иностранной валюте.

Использование иностранной валюты Приобретенную валюту можно использовать: на оплату контрактов с иностранными партнерами; для оплаты командировочных расходов работников, выезжающих за границу; на погашение кредитов (займов), полученных в иностранной валюте, и другие цели. Перечисление валюты иностранному партнеру: Д 60 (76) К 52 1 1 валютные средства перечислены поставщику в оплату импортируемых материальных ценностей. На сумму средств в иностранной валюте, полученных в кассу для оплаты командировочных расходов: Д 50 К 52 1 1 наличная валюта получена в кассу для оплаты командировочных расходов. При возврате валютных средств, полученных ранее в качестве кредита или займа: Д 66 (67) К 52 1 3 возвращен краткосрочный (долгосрочный) заем или кредит, полученный в иностранной валюте.

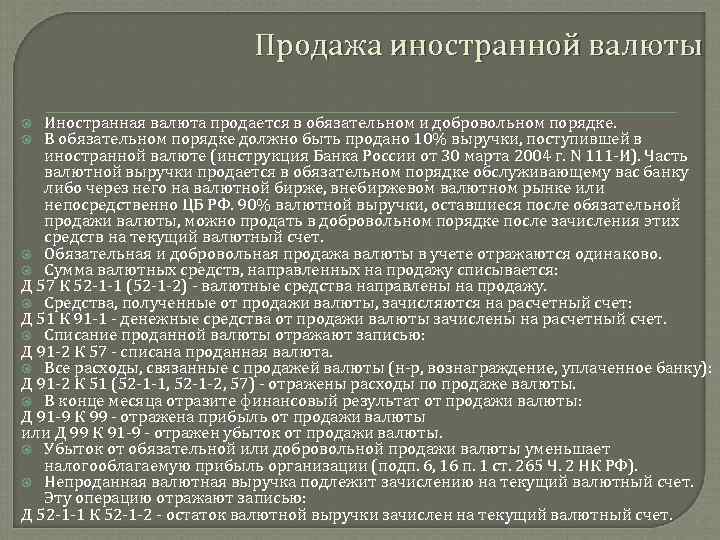

Продажа иностранной валюты Иностранная валюта продается в обязательном и добровольном порядке. В обязательном порядке должно быть продано 10% выручки, поступившей в иностранной валюте (инструкция Банка России от 30 марта 2004 г. N 111 И). Часть валютной выручки продается в обязательном порядке обслуживающему вас банку либо через него на валютной бирже, внебиржевом валютном рынке или непосредственно ЦБ РФ. 90% валютной выручки, оставшиеся после обязательной продажи валюты, можно продать в добровольном порядке после зачисления этих средств на текущий валютный счет. Обязательная и добровольная продажа валюты в учете отражаются одинаково. Сумма валютных средств, направленных на продажу списывается: Д 57 К 52 1 1 (52 1 2) валютные средства направлены на продажу. Средства, полученные от продажи валюты, зачисляются на расчетный счет: Д 51 К 91 1 денежные средства от продажи валюты зачислены на расчетный счет. Списание проданной валюты отражают записью: Д 91 2 К 57 списана проданная валюта. Все расходы, связанные с продажей валюты (н р, вознаграждение, уплаченное банку): Д 91 2 К 51 (52 1 1, 52 1 2, 57) отражены расходы по продаже валюты. В конце месяца отразите финансовый результат от продажи валюты: Д 91 9 К 99 отражена прибыль от продажи валюты или Д 99 К 91 9 отражен убыток от продажи валюты. Убыток от обязательной или добровольной продажи валюты уменьшает налогооблагаемую прибыль организации (подп. 6, 16 п. 1 ст. 265 Ч. 2 НК РФ). Непроданная валютная выручка подлежит зачислению на текущий валютный счет. Эту операцию отражают записью: Д 52 1 1 К 52 1 2 остаток валютной выручки зачислен на текущий валютный счет.

Продажа иностранной валюты Иностранная валюта продается в обязательном и добровольном порядке. В обязательном порядке должно быть продано 10% выручки, поступившей в иностранной валюте (инструкция Банка России от 30 марта 2004 г. N 111 И). Часть валютной выручки продается в обязательном порядке обслуживающему вас банку либо через него на валютной бирже, внебиржевом валютном рынке или непосредственно ЦБ РФ. 90% валютной выручки, оставшиеся после обязательной продажи валюты, можно продать в добровольном порядке после зачисления этих средств на текущий валютный счет. Обязательная и добровольная продажа валюты в учете отражаются одинаково. Сумма валютных средств, направленных на продажу списывается: Д 57 К 52 1 1 (52 1 2) валютные средства направлены на продажу. Средства, полученные от продажи валюты, зачисляются на расчетный счет: Д 51 К 91 1 денежные средства от продажи валюты зачислены на расчетный счет. Списание проданной валюты отражают записью: Д 91 2 К 57 списана проданная валюта. Все расходы, связанные с продажей валюты (н р, вознаграждение, уплаченное банку): Д 91 2 К 51 (52 1 1, 52 1 2, 57) отражены расходы по продаже валюты. В конце месяца отразите финансовый результат от продажи валюты: Д 91 9 К 99 отражена прибыль от продажи валюты или Д 99 К 91 9 отражен убыток от продажи валюты. Убыток от обязательной или добровольной продажи валюты уменьшает налогооблагаемую прибыль организации (подп. 6, 16 п. 1 ст. 265 Ч. 2 НК РФ). Непроданная валютная выручка подлежит зачислению на текущий валютный счет. Эту операцию отражают записью: Д 52 1 1 К 52 1 2 остаток валютной выручки зачислен на текущий валютный счет.

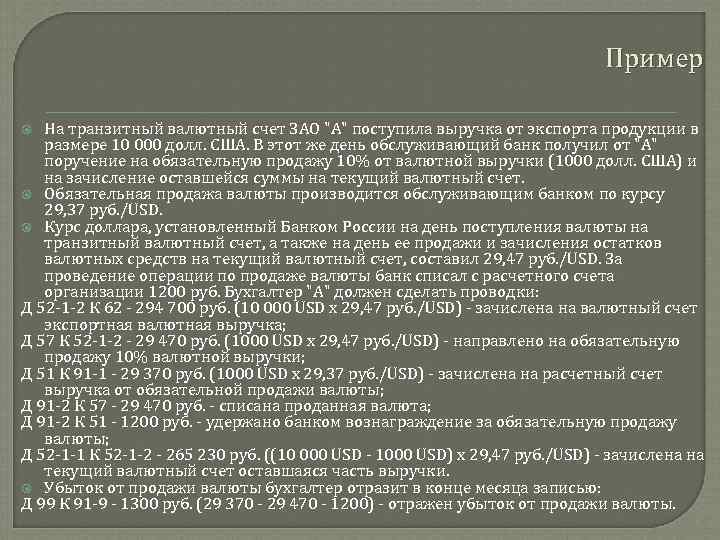

Пример На транзитный валютный счет ЗАО "А" поступила выручка от экспорта продукции в размере 10 000 долл. США. В этот же день обслуживающий банк получил от "А" поручение на обязательную продажу 10% от валютной выручки (1000 долл. США) и на зачисление оставшейся суммы на текущий валютный счет. Обязательная продажа валюты производится обслуживающим банком по курсу 29, 37 руб. /USD. Курс доллара, установленный Банком России на день поступления валюты на транзитный валютный счет, а также на день ее продажи и зачисления остатков валютных средств на текущий валютный счет, составил 29, 47 руб. /USD. За проведение операции по продаже валюты банк списал с расчетного счета организации 1200 руб. Бухгалтер "А" должен сделать проводки: Д 52 1 2 К 62 294 700 руб. (10 000 USD х 29, 47 руб. /USD) зачислена на валютный счет экспортная валютная выручка; Д 57 К 52 1 2 29 470 руб. (1000 USD х 29, 47 руб. /USD) направлено на обязательную продажу 10% валютной выручки; Д 51 К 91 1 29 370 руб. (1000 USD х 29, 37 руб. /USD) зачислена на расчетный счет выручка от обязательной продажи валюты; Д 91 2 К 57 29 470 руб. списана проданная валюта; Д 91 2 К 51 1200 руб. удержано банком вознаграждение за обязательную продажу валюты; Д 52 1 1 К 52 1 2 265 230 руб. ((10 000 USD 1000 USD) х 29, 47 руб. /USD) зачислена на текущий валютный счет оставшаяся часть выручки. Убыток от продажи валюты бухгалтер отразит в конце месяца записью: Д 99 К 91 9 1300 руб. (29 370 29 470 1200) отражен убыток от продажи валюты.

Пример На транзитный валютный счет ЗАО "А" поступила выручка от экспорта продукции в размере 10 000 долл. США. В этот же день обслуживающий банк получил от "А" поручение на обязательную продажу 10% от валютной выручки (1000 долл. США) и на зачисление оставшейся суммы на текущий валютный счет. Обязательная продажа валюты производится обслуживающим банком по курсу 29, 37 руб. /USD. Курс доллара, установленный Банком России на день поступления валюты на транзитный валютный счет, а также на день ее продажи и зачисления остатков валютных средств на текущий валютный счет, составил 29, 47 руб. /USD. За проведение операции по продаже валюты банк списал с расчетного счета организации 1200 руб. Бухгалтер "А" должен сделать проводки: Д 52 1 2 К 62 294 700 руб. (10 000 USD х 29, 47 руб. /USD) зачислена на валютный счет экспортная валютная выручка; Д 57 К 52 1 2 29 470 руб. (1000 USD х 29, 47 руб. /USD) направлено на обязательную продажу 10% валютной выручки; Д 51 К 91 1 29 370 руб. (1000 USD х 29, 37 руб. /USD) зачислена на расчетный счет выручка от обязательной продажи валюты; Д 91 2 К 57 29 470 руб. списана проданная валюта; Д 91 2 К 51 1200 руб. удержано банком вознаграждение за обязательную продажу валюты; Д 52 1 1 К 52 1 2 265 230 руб. ((10 000 USD 1000 USD) х 29, 47 руб. /USD) зачислена на текущий валютный счет оставшаяся часть выручки. Убыток от продажи валюты бухгалтер отразит в конце месяца записью: Д 99 К 91 9 1300 руб. (29 370 29 470 1200) отражен убыток от продажи валюты.

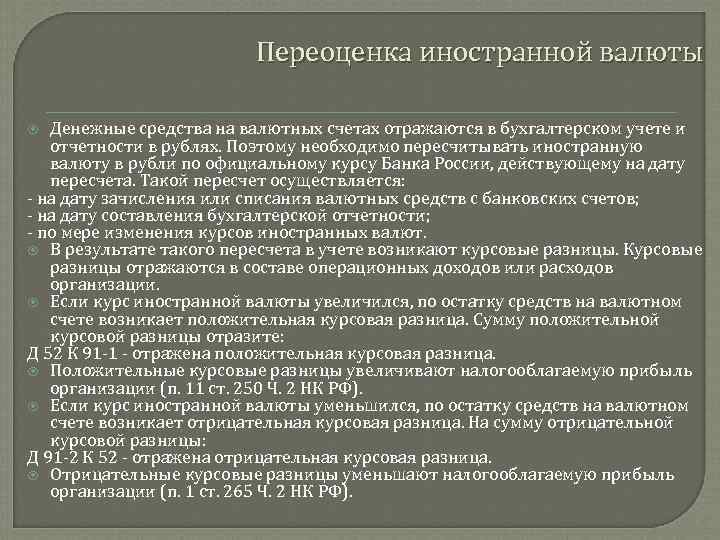

Переоценка иностранной валюты Денежные средства на валютных счетах отражаются в бухгалтерском учете и отчетности в рублях. Поэтому необходимо пересчитывать иностранную валюту в рубли по официальному курсу Банка России, действующему на дату пересчета. Такой пересчет осуществляется: на дату зачисления или списания валютных средств с банковских счетов; на дату составления бухгалтерской отчетности; по мере изменения курсов иностранных валют. В результате такого пересчета в учете возникают курсовые разницы. Курсовые разницы отражаются в составе операционных доходов или расходов организации. Если курс иностранной валюты увеличился, по остатку средств на валютном счете возникает положительная курсовая разница. Сумму положительной курсовой разницы отразите: Д 52 К 91 1 отражена положительная курсовая разница. Положительные курсовые разницы увеличивают налогооблагаемую прибыль организации (п. 11 ст. 250 Ч. 2 НК РФ). Если курс иностранной валюты уменьшился, по остатку средств на валютном счете возникает отрицательная курсовая разница. На сумму отрицательной курсовой разницы: Д 91 2 К 52 отражена отрицательная курсовая разница. Отрицательные курсовые разницы уменьшают налогооблагаемую прибыль организации (п. 1 ст. 265 Ч. 2 НК РФ).

Переоценка иностранной валюты Денежные средства на валютных счетах отражаются в бухгалтерском учете и отчетности в рублях. Поэтому необходимо пересчитывать иностранную валюту в рубли по официальному курсу Банка России, действующему на дату пересчета. Такой пересчет осуществляется: на дату зачисления или списания валютных средств с банковских счетов; на дату составления бухгалтерской отчетности; по мере изменения курсов иностранных валют. В результате такого пересчета в учете возникают курсовые разницы. Курсовые разницы отражаются в составе операционных доходов или расходов организации. Если курс иностранной валюты увеличился, по остатку средств на валютном счете возникает положительная курсовая разница. Сумму положительной курсовой разницы отразите: Д 52 К 91 1 отражена положительная курсовая разница. Положительные курсовые разницы увеличивают налогооблагаемую прибыль организации (п. 11 ст. 250 Ч. 2 НК РФ). Если курс иностранной валюты уменьшился, по остатку средств на валютном счете возникает отрицательная курсовая разница. На сумму отрицательной курсовой разницы: Д 91 2 К 52 отражена отрицательная курсовая разница. Отрицательные курсовые разницы уменьшают налогооблагаемую прибыль организации (п. 1 ст. 265 Ч. 2 НК РФ).

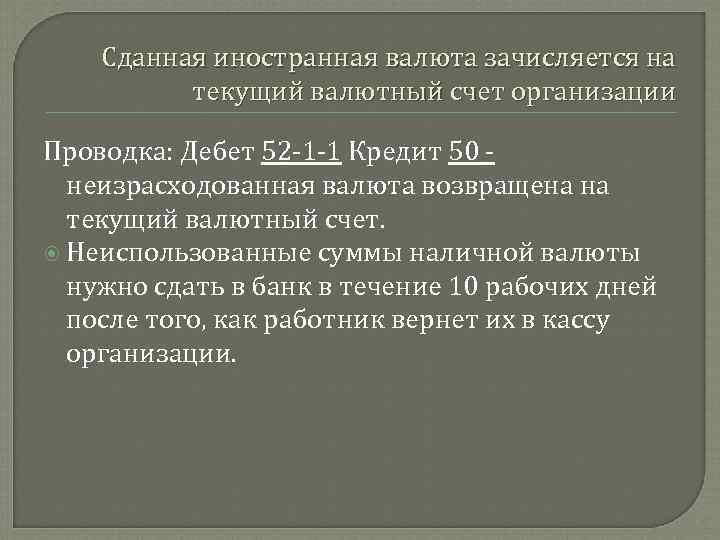

Сданная иностранная валюта зачисляется на текущий валютный счет организации Проводка: Дебет 52 1 1 Кредит 50 неизрасходованная валюта возвращена на текущий валютный счет. Неиспользованные суммы наличной валюты нужно сдать в банк в течение 10 рабочих дней после того, как работник вернет их в кассу организации.

Сданная иностранная валюта зачисляется на текущий валютный счет организации Проводка: Дебет 52 1 1 Кредит 50 неизрасходованная валюта возвращена на текущий валютный счет. Неиспользованные суммы наличной валюты нужно сдать в банк в течение 10 рабочих дней после того, как работник вернет их в кассу организации.

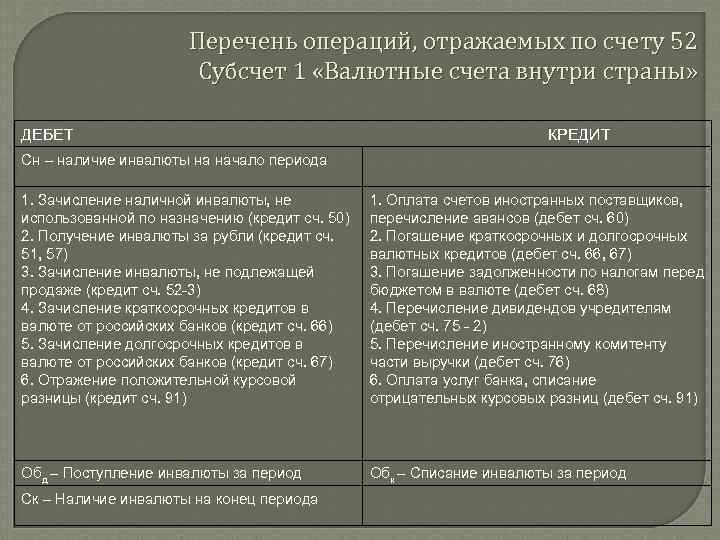

Перечень операций, отражаемых по счету 52 Субсчет 1 «Валютные счета внутри страны» ДЕБЕТ КРЕДИТ Сн – наличие инвалюты на начало периода 1. Зачисление наличной инвалюты, не использованной по назначению (кредит сч. 50) 2. Получение инвалюты за рубли (кредит сч. 51, 57) 3. Зачисление инвалюты, не подлежащей продаже (кредит сч. 52 -3) 4. Зачисление краткосрочных кредитов в валюте от российских банков (кредит сч. 66) 5. Зачисление долгосрочных кредитов в валюте от российских банков (кредит сч. 67) 6. Отражение положительной курсовой разницы (кредит сч. 91) 1. Оплата счетов иностранных поставщиков, перечисление авансов (дебет сч. 60) 2. Погашение краткосрочных и долгосрочных валютных кредитов (дебет сч. 66, 67) 3. Погашение задолженности по налогам перед бюджетом в валюте (дебет сч. 68) 4. Перечисление дивидендов учредителям (дебет сч. 75 - 2) 5. Перечисление иностранному комитенту части выручки (дебет сч. 76) 6. Оплата услуг банка, списание отрицательных курсовых разниц (дебет сч. 91) Обд – Поступление инвалюты за период Обк – Списание инвалюты за период Ск – Наличие инвалюты на конец периода

Перечень операций, отражаемых по счету 52 Субсчет 1 «Валютные счета внутри страны» ДЕБЕТ КРЕДИТ Сн – наличие инвалюты на начало периода 1. Зачисление наличной инвалюты, не использованной по назначению (кредит сч. 50) 2. Получение инвалюты за рубли (кредит сч. 51, 57) 3. Зачисление инвалюты, не подлежащей продаже (кредит сч. 52 -3) 4. Зачисление краткосрочных кредитов в валюте от российских банков (кредит сч. 66) 5. Зачисление долгосрочных кредитов в валюте от российских банков (кредит сч. 67) 6. Отражение положительной курсовой разницы (кредит сч. 91) 1. Оплата счетов иностранных поставщиков, перечисление авансов (дебет сч. 60) 2. Погашение краткосрочных и долгосрочных валютных кредитов (дебет сч. 66, 67) 3. Погашение задолженности по налогам перед бюджетом в валюте (дебет сч. 68) 4. Перечисление дивидендов учредителям (дебет сч. 75 - 2) 5. Перечисление иностранному комитенту части выручки (дебет сч. 76) 6. Оплата услуг банка, списание отрицательных курсовых разниц (дебет сч. 91) Обд – Поступление инвалюты за период Обк – Списание инвалюты за период Ск – Наличие инвалюты на конец периода

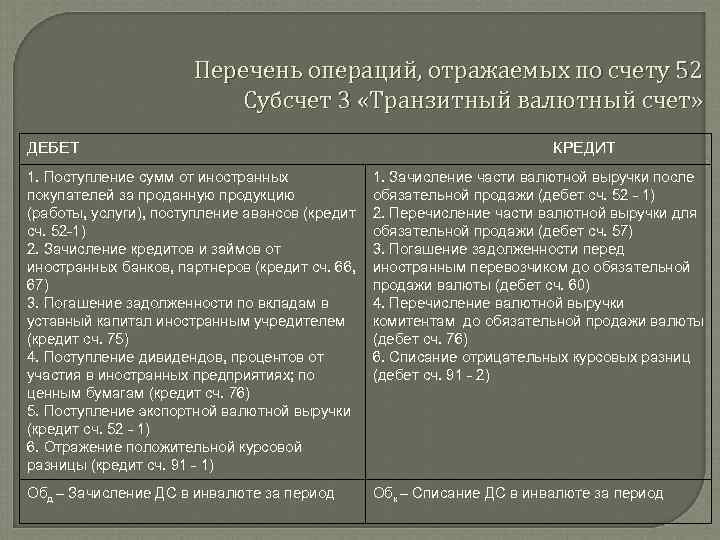

Перечень операций, отражаемых по счету 52 Субсчет 3 «Транзитный валютный счет» ДЕБЕТ КРЕДИТ 1. Поступление сумм от иностранных покупателей за проданную продукцию (работы, услуги), поступление авансов (кредит сч. 52 -1) 2. Зачисление кредитов и займов от иностранных банков, партнеров (кредит сч. 66, 67) 3. Погашение задолженности по вкладам в уставный капитал иностранным учредителем (кредит сч. 75) 4. Поступление дивидендов, процентов от участия в иностранных предприятиях; по ценным бумагам (кредит сч. 76) 5. Поступление экспортной валютной выручки (кредит сч. 52 - 1) 6. Отражение положительной курсовой разницы (кредит сч. 91 - 1) 1. Зачисление части валютной выручки после обязательной продажи (дебет сч. 52 - 1) 2. Перечисление части валютной выручки для обязательной продажи (дебет сч. 57) 3. Погашение задолженности перед иностранным перевозчиком до обязательной продажи валюты (дебет сч. 60) 4. Перечисление валютной выручки комитентам до обязательной продажи валюты (дебет сч. 76) 6. Списание отрицательных курсовых разниц (дебет сч. 91 - 2) Обд – Зачисление ДС в инвалюте за период Обк – Списание ДС в инвалюте за период

Перечень операций, отражаемых по счету 52 Субсчет 3 «Транзитный валютный счет» ДЕБЕТ КРЕДИТ 1. Поступление сумм от иностранных покупателей за проданную продукцию (работы, услуги), поступление авансов (кредит сч. 52 -1) 2. Зачисление кредитов и займов от иностранных банков, партнеров (кредит сч. 66, 67) 3. Погашение задолженности по вкладам в уставный капитал иностранным учредителем (кредит сч. 75) 4. Поступление дивидендов, процентов от участия в иностранных предприятиях; по ценным бумагам (кредит сч. 76) 5. Поступление экспортной валютной выручки (кредит сч. 52 - 1) 6. Отражение положительной курсовой разницы (кредит сч. 91 - 1) 1. Зачисление части валютной выручки после обязательной продажи (дебет сч. 52 - 1) 2. Перечисление части валютной выручки для обязательной продажи (дебет сч. 57) 3. Погашение задолженности перед иностранным перевозчиком до обязательной продажи валюты (дебет сч. 60) 4. Перечисление валютной выручки комитентам до обязательной продажи валюты (дебет сч. 76) 6. Списание отрицательных курсовых разниц (дебет сч. 91 - 2) Обд – Зачисление ДС в инвалюте за период Обк – Списание ДС в инвалюте за период

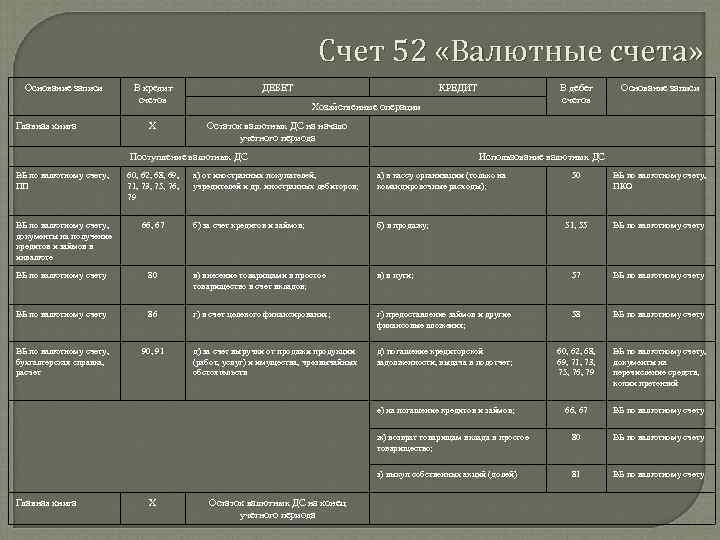

Счет 52 «Валютные счета» Основание записи Главная книга В кредит счетов ДЕБЕТ КРЕДИТ Х Остаток валютных ДС на начало учетного периода Хозяйственные операции Поступление валютных ДС ВБ по валютному счету, ПП 60, 62, 68, 69, 71, 73, 75, 76, 79 ВБ по валютному счету, документы на получение кредитов и займов в инвалюте 66, 67 ВБ по валютному счету В дебет счетов Основание записи Использование валютных ДС а) от иностранных покупателей, учредителей и др. иностранных дебиторов; а) в кассу организации (только на командировочные расходы); б) за счет кредитов и займов; б) в продажу; 80 в) внесение товарищами в простое товарищество в счет вкладов; ВБ по валютному счету 86 ВБ по валютному счету, бухгалтерская справка, расчет 90, 91 51, 55 ВБ по валютному счету в) в пути; 57 ВБ по валютному счету г) в счет целевого финансирования; г) предоставление займов и другие финансовые вложения; 58 ВБ по валютному счету д) за счет выручки от продажи продукции (работ, услуг) и имущества, чрезвычайных обстоятельств д) погашение кредиторской задолженности, выдача в подотчет; 60, 62, 68, 69, 71, 73, 75, 76, 79 ВБ по валютному счету, документы на перечисление средств, копии претензий 66, 67 ВБ по валютному счету ж) возврат товарищам вклада в простое товарищество; 80 ВБ по валютному счету з) выкуп собственных акций (долей) Х ВБ по валютному счету, ПКО е) на погашение кредитов и займов; Главная книга 50 81 ВБ по валютному счету Остаток валютных ДС на конец учетного периода

Счет 52 «Валютные счета» Основание записи Главная книга В кредит счетов ДЕБЕТ КРЕДИТ Х Остаток валютных ДС на начало учетного периода Хозяйственные операции Поступление валютных ДС ВБ по валютному счету, ПП 60, 62, 68, 69, 71, 73, 75, 76, 79 ВБ по валютному счету, документы на получение кредитов и займов в инвалюте 66, 67 ВБ по валютному счету В дебет счетов Основание записи Использование валютных ДС а) от иностранных покупателей, учредителей и др. иностранных дебиторов; а) в кассу организации (только на командировочные расходы); б) за счет кредитов и займов; б) в продажу; 80 в) внесение товарищами в простое товарищество в счет вкладов; ВБ по валютному счету 86 ВБ по валютному счету, бухгалтерская справка, расчет 90, 91 51, 55 ВБ по валютному счету в) в пути; 57 ВБ по валютному счету г) в счет целевого финансирования; г) предоставление займов и другие финансовые вложения; 58 ВБ по валютному счету д) за счет выручки от продажи продукции (работ, услуг) и имущества, чрезвычайных обстоятельств д) погашение кредиторской задолженности, выдача в подотчет; 60, 62, 68, 69, 71, 73, 75, 76, 79 ВБ по валютному счету, документы на перечисление средств, копии претензий 66, 67 ВБ по валютному счету ж) возврат товарищам вклада в простое товарищество; 80 ВБ по валютному счету з) выкуп собственных акций (долей) Х ВБ по валютному счету, ПКО е) на погашение кредитов и займов; Главная книга 50 81 ВБ по валютному счету Остаток валютных ДС на конец учетного периода

Синтетический и аналитический учет Аналитический учет по счету 52 "Валютные счета" ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте. В результате пересчета в учете возникают курсовые разницы, которые отражаются в составе прочих доходов или расходов организации. Полученное сальдо сверяют с остатком кассы, числящимся по последнему отчету кассира, и отражают в ведомости дебетовых оборотов (во второй части журнала ордера) как сальдо на конец месяца.

Синтетический и аналитический учет Аналитический учет по счету 52 "Валютные счета" ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте. В результате пересчета в учете возникают курсовые разницы, которые отражаются в составе прочих доходов или расходов организации. Полученное сальдо сверяют с остатком кассы, числящимся по последнему отчету кассира, и отражают в ведомости дебетовых оборотов (во второй части журнала ордера) как сальдо на конец месяца.

Синтетический и аналитический учет первичным документом, на основании которого осуществляется зачисление (списание) средств с валютного счета, является заявление на перевод, банк представляет организациям выписки из валютных счетов, подтверждающие проведение валютных операций. Информация об остатках и движении средств по валютному счету представляется в выписке в двух валютах: иностранной и рублевом эквиваленте Журнал ордер № 2 (вкладыш); ведомость дебетовых оборотов к нему Главная книга

Синтетический и аналитический учет первичным документом, на основании которого осуществляется зачисление (списание) средств с валютного счета, является заявление на перевод, банк представляет организациям выписки из валютных счетов, подтверждающие проведение валютных операций. Информация об остатках и движении средств по валютному счету представляется в выписке в двух валютах: иностранной и рублевом эквиваленте Журнал ордер № 2 (вкладыш); ведомость дебетовых оборотов к нему Главная книга

Учет ДС на специальных счетах Для отдельных видов платежей предприятия из за недостаточности ДС вынуждены создавать резервы ДС [для расчетов с поставщиками, с организациями, оказывающими текущие услуги(транспортные и др. ), на нужды долгосрочных инвестиций (капитальных вложений)], т. е. на специальные нужды в банках открываются отдельные специальные счета, что обеспечивает своевременность расчетов и контроль за целевым использованием ДС

Учет ДС на специальных счетах Для отдельных видов платежей предприятия из за недостаточности ДС вынуждены создавать резервы ДС [для расчетов с поставщиками, с организациями, оказывающими текущие услуги(транспортные и др. ), на нужды долгосрочных инвестиций (капитальных вложений)], т. е. на специальные нужды в банках открываются отдельные специальные счета, что обеспечивает своевременность расчетов и контроль за целевым использованием ДС

Счет 55 «Специальные счета в банках» предназначен для обобщения информации о наличии и движении ДС в валюте РФ и инвалюте в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), о движении средств целевого финансирования в части, которая подлежит обособленному хранению. Для открытия специального счета нужно представить в банк те же документы, что и для открытия расчетного счета

Счет 55 «Специальные счета в банках» предназначен для обобщения информации о наличии и движении ДС в валюте РФ и инвалюте в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), о движении средств целевого финансирования в части, которая подлежит обособленному хранению. Для открытия специального счета нужно представить в банк те же документы, что и для открытия расчетного счета

Счет 55 «Специальные счета в банках» по Д учитывают наличие и поступление средств; по К – расход (списание); Остаток на счете свидетельствует о наличии сумм, не израсходованных по целевому назначению. Порядок осуществления расчетов по сч. 55 регламентируется законами, нормативными актами ЦБ РФ и правилами кредитных организаций (Безналичные расчеты ведутся в соответствии с Положением о безналичных расчетах в РФ).

Счет 55 «Специальные счета в банках» по Д учитывают наличие и поступление средств; по К – расход (списание); Остаток на счете свидетельствует о наличии сумм, не израсходованных по целевому назначению. Порядок осуществления расчетов по сч. 55 регламентируется законами, нормативными актами ЦБ РФ и правилами кредитных организаций (Безналичные расчеты ведутся в соответствии с Положением о безналичных расчетах в РФ).

Субсчета к счету 55: 55 1 «Аккредитивы» ; 55 2 «Чековые книжки» ; 55 3 «Депозитные счета» ; 55 4 «Прочие счета» .

Субсчета к счету 55: 55 1 «Аккредитивы» ; 55 2 «Чековые книжки» ; 55 3 «Депозитные счета» ; 55 4 «Прочие счета» .

Аккредитив специальный банковский счет, на котором можно зарезервировать средства для расчетов с поставщиком. Аккредитив открывается для каждого поставщика (подрядчика), с которым осуществляются расчеты. Получить средства с аккредитива поставщик (подрядчик) может только после представления в банк документов, определенных в договоре и подтверждающих выполнение им договорных обязательств (поставку товаров, выполнение работ, оказание услуг)

Аккредитив специальный банковский счет, на котором можно зарезервировать средства для расчетов с поставщиком. Аккредитив открывается для каждого поставщика (подрядчика), с которым осуществляются расчеты. Получить средства с аккредитива поставщик (подрядчик) может только после представления в банк документов, определенных в договоре и подтверждающих выполнение им договорных обязательств (поставку товаров, выполнение работ, оказание услуг)

55 1 «Аккредитивы» По первому субсчету ведут учет выставленных аккредитивов для расчетов с иногородними поставщиками применении аккредитивной формы расчетов. На каждый выставленный аккредитив открывают отдельный аналитический счет с указанием конкретного назначения зачисляемых на него сумм. При выставлении аккредитивов делают запись по дебету счета 55 в корреспонденции с расчетным счетом, валютным счетом или счетами кредитов банка

55 1 «Аккредитивы» По первому субсчету ведут учет выставленных аккредитивов для расчетов с иногородними поставщиками применении аккредитивной формы расчетов. На каждый выставленный аккредитив открывают отдельный аналитический счет с указанием конкретного назначения зачисляемых на него сумм. При выставлении аккредитивов делают запись по дебету счета 55 в корреспонденции с расчетным счетом, валютным счетом или счетами кредитов банка

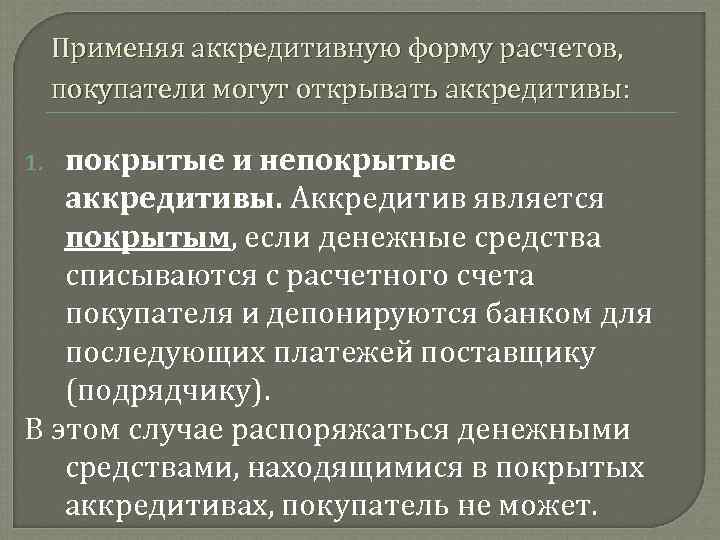

Применяя аккредитивную форму расчетов, покупатели могут открывать аккредитивы: покрытые и непокрытые аккредитивы. Аккредитив является покрытым, если денежные средства списываются с расчетного счета покупателя и депонируются банком для последующих платежей поставщику (подрядчику). В этом случае распоряжаться денежными средствами, находящимися в покрытых аккредитивах, покупатель не может. 1.

Применяя аккредитивную форму расчетов, покупатели могут открывать аккредитивы: покрытые и непокрытые аккредитивы. Аккредитив является покрытым, если денежные средства списываются с расчетного счета покупателя и депонируются банком для последующих платежей поставщику (подрядчику). В этом случае распоряжаться денежными средствами, находящимися в покрытых аккредитивах, покупатель не может. 1.

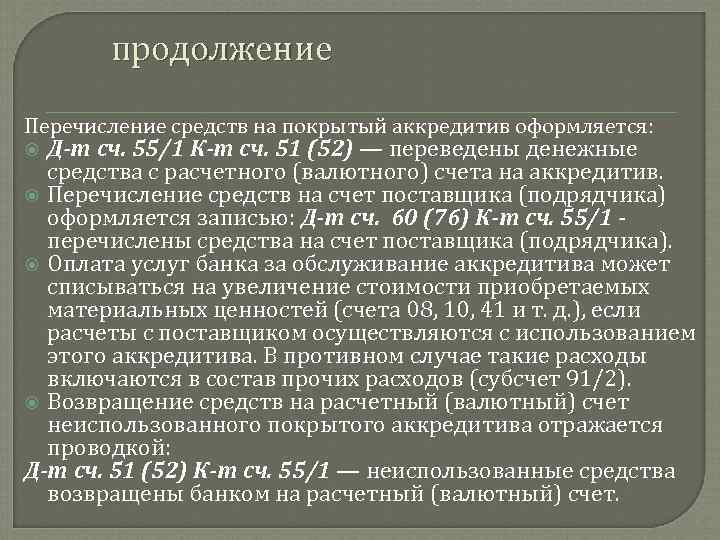

продолжение Перечисление средств на покрытый аккредитив оформляется: Д-т сч. 55/1 К-т сч. 51 (52) — переведены денежные средства с расчетного (валютного) счета на аккредитив. Перечисление средств на счет поставщика (подрядчика) оформляется записью: Д-т сч. 60 (76) К-т сч. 55/1 перечислены средства на счет поставщика (подрядчика). Оплата услуг банка за обслуживание аккредитива может списываться на увеличение стоимости приобретаемых материальных ценностей (счета 08, 10, 41 и т. д. ), если расчеты с поставщиком осуществляются с использованием этого аккредитива. В противном случае такие расходы включаются в состав прочих расходов (субсчет 91/2). Возвращение средств на расчетный (валютный) счет неиспользованного покрытого аккредитива отражается проводкой: Д-т сч. 51 (52) К-т сч. 55/1 — неиспользованные средства возвращены банком на расчетный (валютный) счет.

продолжение Перечисление средств на покрытый аккредитив оформляется: Д-т сч. 55/1 К-т сч. 51 (52) — переведены денежные средства с расчетного (валютного) счета на аккредитив. Перечисление средств на счет поставщика (подрядчика) оформляется записью: Д-т сч. 60 (76) К-т сч. 55/1 перечислены средства на счет поставщика (подрядчика). Оплата услуг банка за обслуживание аккредитива может списываться на увеличение стоимости приобретаемых материальных ценностей (счета 08, 10, 41 и т. д. ), если расчеты с поставщиком осуществляются с использованием этого аккредитива. В противном случае такие расходы включаются в состав прочих расходов (субсчет 91/2). Возвращение средств на расчетный (валютный) счет неиспользованного покрытого аккредитива отражается проводкой: Д-т сч. 51 (52) К-т сч. 55/1 — неиспользованные средства возвращены банком на расчетный (валютный) счет.

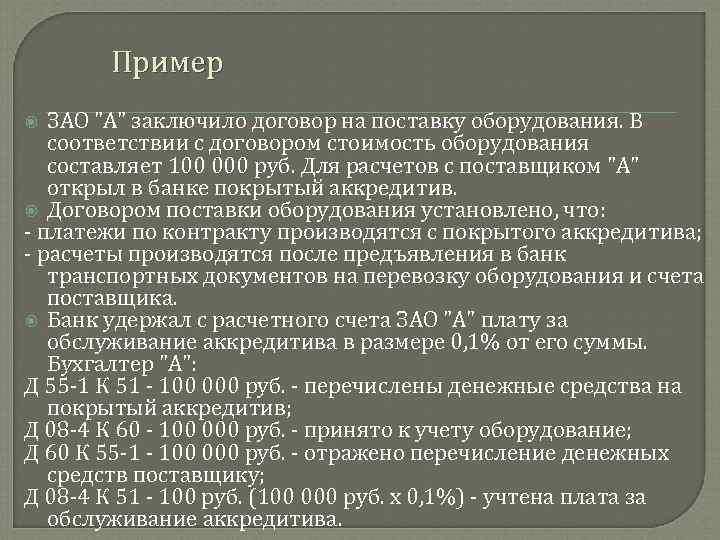

Пример ЗАО "А" заключило договор на поставку оборудования. В соответствии с договором стоимость оборудования составляет 100 000 руб. Для расчетов с поставщиком "А" открыл в банке покрытый аккредитив. Договором поставки оборудования установлено, что: платежи по контракту производятся с покрытого аккредитива; расчеты производятся после предъявления в банк транспортных документов на перевозку оборудования и счета поставщика. Банк удержал с расчетного счета ЗАО "А" плату за обслуживание аккредитива в размере 0, 1% от его суммы. Бухгалтер "А": Д 55 1 К 51 100 000 руб. перечислены денежные средства на покрытый аккредитив; Д 08 4 К 60 100 000 руб. принято к учету оборудование; Д 60 К 55 1 100 000 руб. отражено перечисление денежных средств поставщику; Д 08 4 К 51 100 руб. (100 000 руб. x 0, 1%) учтена плата за обслуживание аккредитива.

Пример ЗАО "А" заключило договор на поставку оборудования. В соответствии с договором стоимость оборудования составляет 100 000 руб. Для расчетов с поставщиком "А" открыл в банке покрытый аккредитив. Договором поставки оборудования установлено, что: платежи по контракту производятся с покрытого аккредитива; расчеты производятся после предъявления в банк транспортных документов на перевозку оборудования и счета поставщика. Банк удержал с расчетного счета ЗАО "А" плату за обслуживание аккредитива в размере 0, 1% от его суммы. Бухгалтер "А": Д 55 1 К 51 100 000 руб. перечислены денежные средства на покрытый аккредитив; Д 08 4 К 60 100 000 руб. принято к учету оборудование; Д 60 К 55 1 100 000 руб. отражено перечисление денежных средств поставщику; Д 08 4 К 51 100 руб. (100 000 руб. x 0, 1%) учтена плата за обслуживание аккредитива.

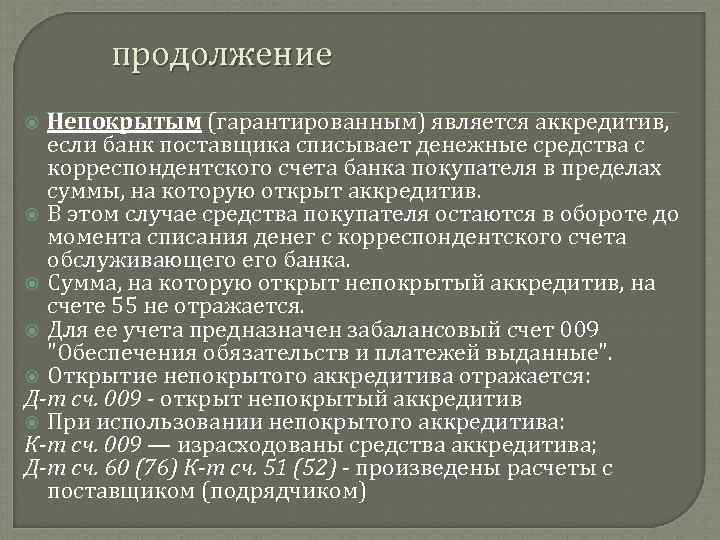

продолжение Непокрытым (гарантированным) является аккредитив, если банк поставщика списывает денежные средства с корреспондентского счета банка покупателя в пределах суммы, на которую открыт аккредитив. В этом случае средства покупателя остаются в обороте до момента списания денег с корреспондентского счета обслуживающего банка. Сумма, на которую открыт непокрытый аккредитив, на счете 55 не отражается. Для ее учета предназначен забалансовый счет 009 "Обеспечения обязательств и платежей выданные". Открытие непокрытого аккредитива отражается: Д-т сч. 009 - открыт непокрытый аккредитив При использовании непокрытого аккредитива: К-т сч. 009 — израсходованы средства аккредитива; Д-т сч. 60 (76) К-т сч. 51 (52) - произведены расчеты с поставщиком (подрядчиком)

продолжение Непокрытым (гарантированным) является аккредитив, если банк поставщика списывает денежные средства с корреспондентского счета банка покупателя в пределах суммы, на которую открыт аккредитив. В этом случае средства покупателя остаются в обороте до момента списания денег с корреспондентского счета обслуживающего банка. Сумма, на которую открыт непокрытый аккредитив, на счете 55 не отражается. Для ее учета предназначен забалансовый счет 009 "Обеспечения обязательств и платежей выданные". Открытие непокрытого аккредитива отражается: Д-т сч. 009 - открыт непокрытый аккредитив При использовании непокрытого аккредитива: К-т сч. 009 — израсходованы средства аккредитива; Д-т сч. 60 (76) К-т сч. 51 (52) - произведены расчеты с поставщиком (подрядчиком)

продолжение 2. отзывный и безотзывный аккредитив. Под отзывным понимают аккредитив, который может быть изменен или отменен банком эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких либо обязательств банка эмитента перед получателем средств после отзыва аккредитива. Безотзывный аккредитив может быть отменен только с согласия получателя средств

продолжение 2. отзывный и безотзывный аккредитив. Под отзывным понимают аккредитив, который может быть изменен или отменен банком эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких либо обязательств банка эмитента перед получателем средств после отзыва аккредитива. Безотзывный аккредитив может быть отменен только с согласия получателя средств

Аккредитив может быть закрыт в случаях: истечения срока А; отказа поставщика использовать А до истечения срока (письменно); отзыва аккредитива покупателем полностью или частично (только по отзывным А); неполного использования А (если нет дополнительного указания в документах).

Аккредитив может быть закрыт в случаях: истечения срока А; отказа поставщика использовать А до истечения срока (письменно); отзыва аккредитива покупателем полностью или частично (только по отзывным А); неполного использования А (если нет дополнительного указания в документах).

По кредиту счета 55 отражается использование суммы аккредитивов (в корреспонденции со счетом 60 "Расчеты с поставщиками и подрядчиками") и возврат неиспользованных остатков аккредитивов. Принятые на учет по счету 55 "Специальные счета в банках" средства в аккредитивах списываются по мере использования их (согласно выпискам кредитной организации) в дебет счета 60 "Расчеты с поставщиками и подрядчиками". Неиспользованные средства в аккредитивах после восстановления кредитной организацией на счет, с которого они были перечислены, отражаются по кредиту счета 55 "Специальные счета в банках" в корреспонденции со сч. 51 "Расчетные счета" или 52 "Валютные счета"

По кредиту счета 55 отражается использование суммы аккредитивов (в корреспонденции со счетом 60 "Расчеты с поставщиками и подрядчиками") и возврат неиспользованных остатков аккредитивов. Принятые на учет по счету 55 "Специальные счета в банках" средства в аккредитивах списываются по мере использования их (согласно выпискам кредитной организации) в дебет счета 60 "Расчеты с поставщиками и подрядчиками". Неиспользованные средства в аккредитивах после восстановления кредитной организацией на счет, с которого они были перечислены, отражаются по кредиту счета 55 "Специальные счета в банках" в корреспонденции со сч. 51 "Расчетные счета" или 52 "Валютные счета"

55 2 «Чековые книжки» Чек это ценная бумага, содержащая распоряжение банку выдать определенную сумму денег лицу, предъявившему чек к оплате. Чеки являются бланками строгой отчетности и учитываются на забалансовом счете 006 «Бланки строгой отчетности» Чтобы производить расчеты с использованием чеков, организация должна депонировать требуемые для этого средства на специальном счете в банке

55 2 «Чековые книжки» Чек это ценная бумага, содержащая распоряжение банку выдать определенную сумму денег лицу, предъявившему чек к оплате. Чеки являются бланками строгой отчетности и учитываются на забалансовом счете 006 «Бланки строгой отчетности» Чтобы производить расчеты с использованием чеков, организация должна депонировать требуемые для этого средства на специальном счете в банке

продолжение По второму субсчету учитывают денежные средства в чековых книжках. Чеки предназначены для безналичных расчетов. Чековые книжки выдаются под отчет лицам, которые производят расчеты (экспедитор, механик и др. ), и учитываются обособленно. При получении чековых книжек счет 55 дебетуют в корреспонденции с расчетным счетом, валютным счетом или со счетами учета кредитов банка. На суммы оплаченных банком чеков, предъявленных ему соответствующими организациями, счет 55 кредитуют в корреспонденции с дебетом счета 76 "Расчеты с разными дебиторами и кредиторами". На суммы возвращенных в банк чеков (оставшихся неиспользованными) счет 55 будет корреспондировать со счетом 51 либо другим счетом учета денежных средств или кредитов банка (в зависимости от того, с какого счета получали чековую книжку). Суммы по чекам, выданным, но не оплаченным кредитной организацией (еще не предъявленным к оплате), остаются в качестве сальдо по субсчету 55 2 и это сальдо должно соответствовать сальдо по выписке кредитной организации. Суммы по возвращенным в кредитную организацию чекам (оставшимся неиспользованными) отражаются по кредиту счета 55, субсчет 2, в корреспонденции со счетом 51 "Расчетные счета" или 52 "Валютные счета".

продолжение По второму субсчету учитывают денежные средства в чековых книжках. Чеки предназначены для безналичных расчетов. Чековые книжки выдаются под отчет лицам, которые производят расчеты (экспедитор, механик и др. ), и учитываются обособленно. При получении чековых книжек счет 55 дебетуют в корреспонденции с расчетным счетом, валютным счетом или со счетами учета кредитов банка. На суммы оплаченных банком чеков, предъявленных ему соответствующими организациями, счет 55 кредитуют в корреспонденции с дебетом счета 76 "Расчеты с разными дебиторами и кредиторами". На суммы возвращенных в банк чеков (оставшихся неиспользованными) счет 55 будет корреспондировать со счетом 51 либо другим счетом учета денежных средств или кредитов банка (в зависимости от того, с какого счета получали чековую книжку). Суммы по чекам, выданным, но не оплаченным кредитной организацией (еще не предъявленным к оплате), остаются в качестве сальдо по субсчету 55 2 и это сальдо должно соответствовать сальдо по выписке кредитной организации. Суммы по возвращенным в кредитную организацию чекам (оставшимся неиспользованными) отражаются по кредиту счета 55, субсчет 2, в корреспонденции со счетом 51 "Расчетные счета" или 52 "Валютные счета".

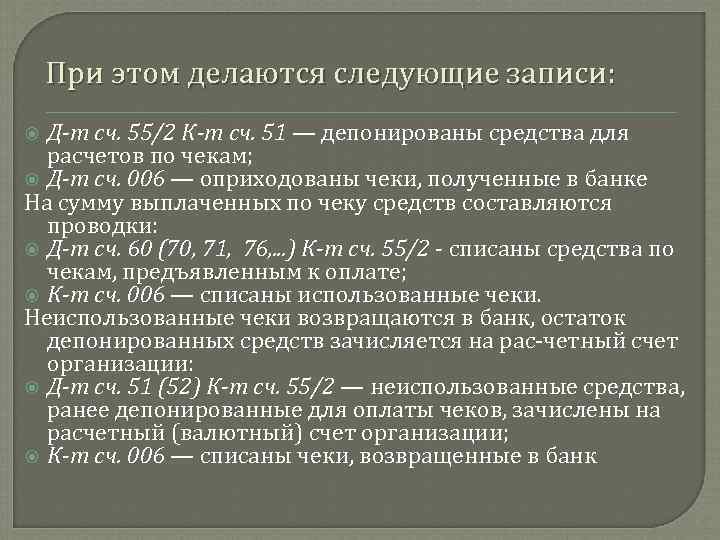

При этом делаются следующие записи: Д-т сч. 55/2 К-т сч. 51 — депонированы средства для расчетов по чекам; Д-т сч. 006 — оприходованы чеки, полученные в банке На сумму выплаченных по чеку средств составляются проводки: Д-т сч. 60 (70, 71, 76, . . . ) К-т сч. 55/2 - списаны средства по чекам, предъявленным к оплате; К-т сч. 006 — списаны использованные чеки. Неиспользованные чеки возвращаются в банк, остаток депонированных средств зачисляется на рас четный счет организации: Д-т сч. 51 (52) К-т сч. 55/2 — неиспользованные средства, ранее депонированные для оплаты чеков, зачислены на расчетный (валютный) счет организации; К-т сч. 006 — списаны чеки, возвращенные в банк

При этом делаются следующие записи: Д-т сч. 55/2 К-т сч. 51 — депонированы средства для расчетов по чекам; Д-т сч. 006 — оприходованы чеки, полученные в банке На сумму выплаченных по чеку средств составляются проводки: Д-т сч. 60 (70, 71, 76, . . . ) К-т сч. 55/2 - списаны средства по чекам, предъявленным к оплате; К-т сч. 006 — списаны использованные чеки. Неиспользованные чеки возвращаются в банк, остаток депонированных средств зачисляется на рас четный счет организации: Д-т сч. 51 (52) К-т сч. 55/2 — неиспользованные средства, ранее депонированные для оплаты чеков, зачислены на расчетный (валютный) счет организации; К-т сч. 006 — списаны чеки, возвращенные в банк

Пример ЗАО "А" получило в банке чековую книжку со 100 чеками. Для расчетов по чекам "А" перечислил на специальный счет денежные средства в размере 15 000 руб. Сумму в размере 9 000 руб. получили по чекам подотчетные лица организации. Сумма в размере 4 000 руб. была использована по чекам поставщиками организации. Неиспользованная сумма в размере 2000 руб. была возвращена на расчетный счет организации. Бухгалтер "А": Д 55 2 К 51 15 000 руб. перечислены средства на специальный счет для расчетов чеками; Д 006 15 000 руб. получены в банке чеки; Д 71 К 55 2 9 000 руб. получены денежные средства в банке по чекам подотчетными лицами организации; К 006 9 000 руб. списаны использованные чеки; Д 60 К 55 2 4 000 руб. получены денежные средства по чекам поставщиками организации; К 006 4 000 руб. списаны использованные чеки; Д 51 К 55 2 2 000 руб. сумма, не использованная по чекам, возвращена на расчетный счет организации; К 006 2 000 руб. списаны чеки, возвращенные в банк

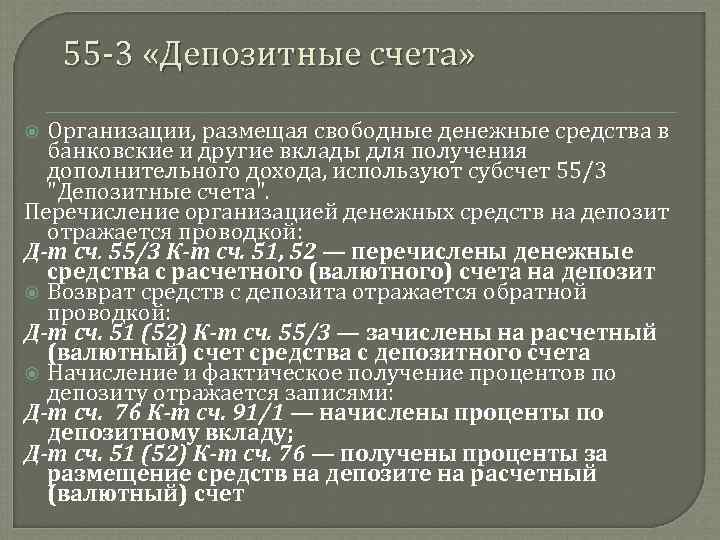

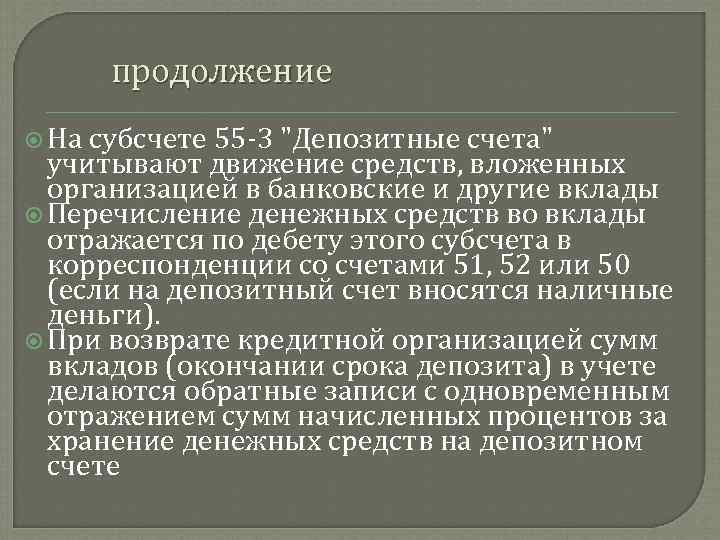

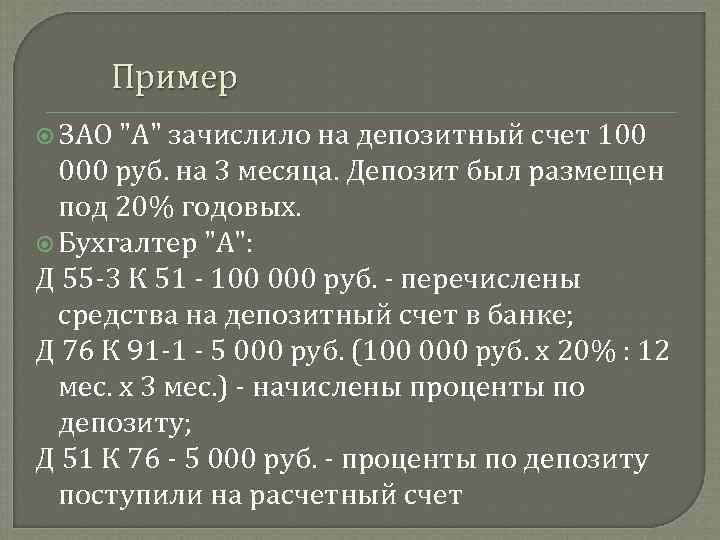

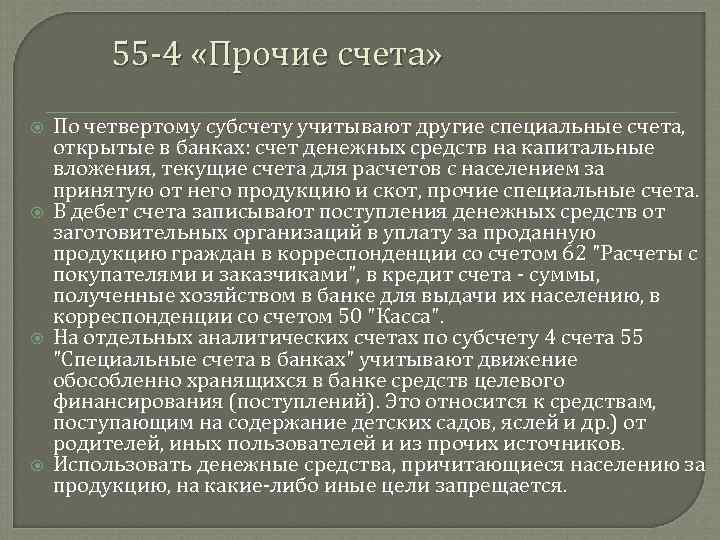

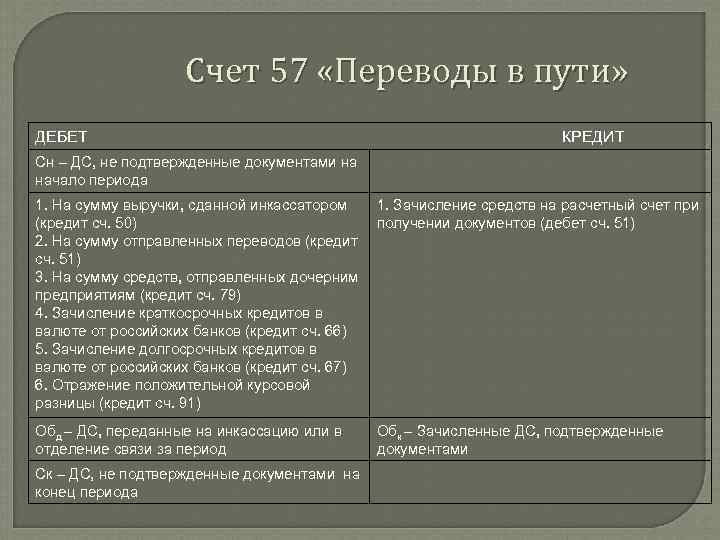

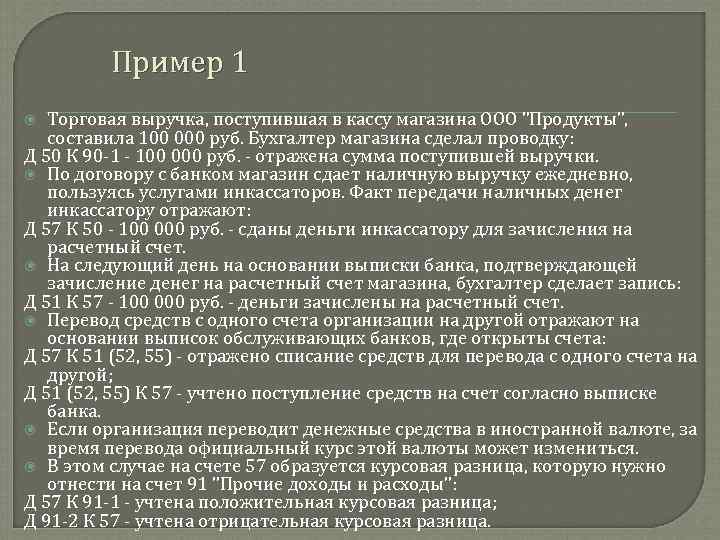

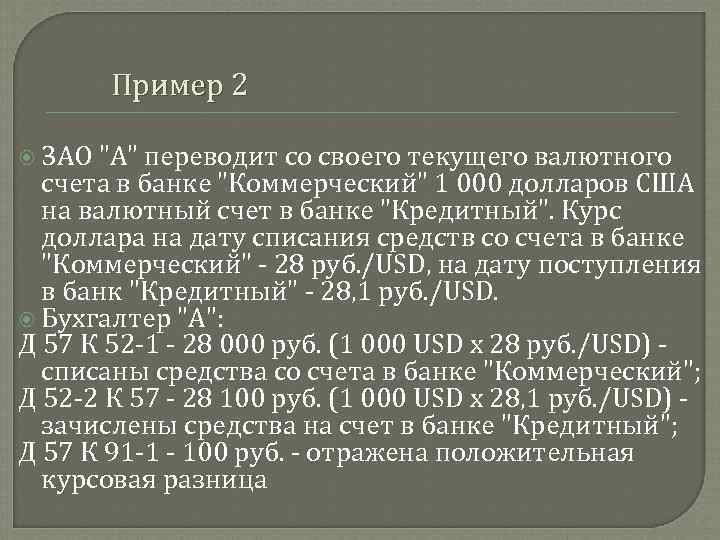

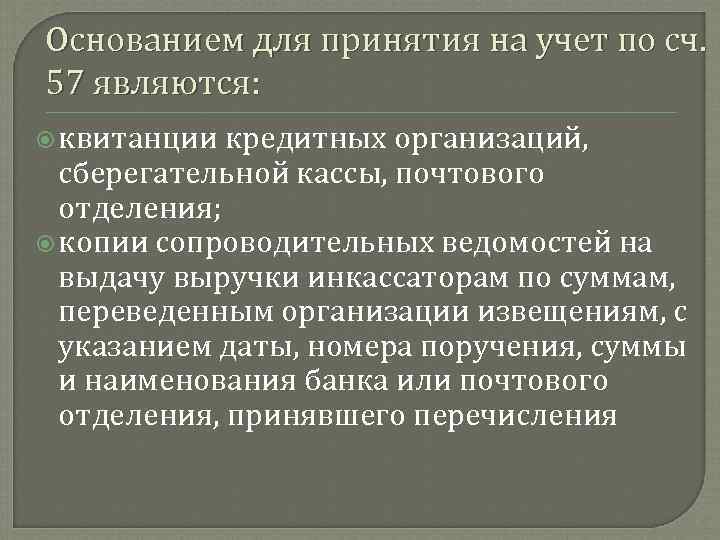

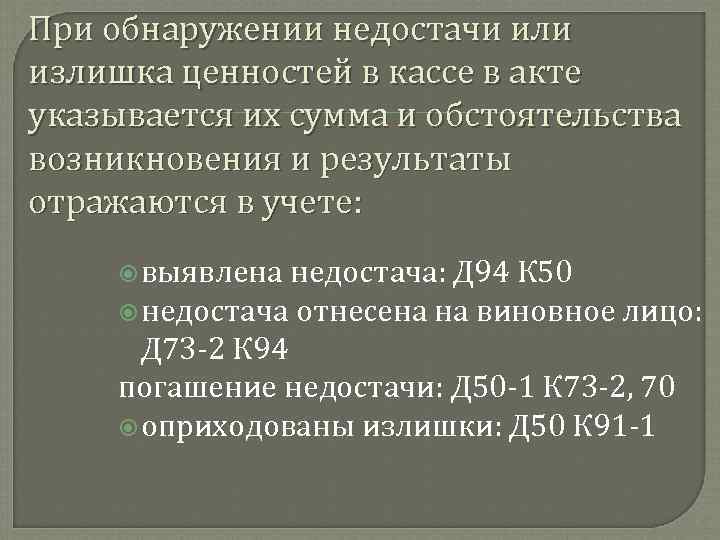

Пример ЗАО "А" получило в банке чековую книжку со 100 чеками. Для расчетов по чекам "А" перечислил на специальный счет денежные средства в размере 15 000 руб. Сумму в размере 9 000 руб. получили по чекам подотчетные лица организации. Сумма в размере 4 000 руб. была использована по чекам поставщиками организации. Неиспользованная сумма в размере 2000 руб. была возвращена на расчетный счет организации. Бухгалтер "А": Д 55 2 К 51 15 000 руб. перечислены средства на специальный счет для расчетов чеками; Д 006 15 000 руб. получены в банке чеки; Д 71 К 55 2 9 000 руб. получены денежные средства в банке по чекам подотчетными лицами организации; К 006 9 000 руб. списаны использованные чеки; Д 60 К 55 2 4 000 руб. получены денежные средства по чекам поставщиками организации; К 006 4 000 руб. списаны использованные чеки; Д 51 К 55 2 2 000 руб. сумма, не использованная по чекам, возвращена на расчетный счет организации; К 006 2 000 руб. списаны чеки, возвращенные в банк