Тема Учет денежных средств 1. 2. 3. 4. 5. 6. 7. Основные принципы организации учета денежных средств. Учет денежных средств и денежных документов в кассе организации и порядок ведения кассовых операций. Документальное оформление операций, связанных с безналичным оборотом денежных средств. Синтетический учет операций на расчетном счете. Особенности учета кассовых операций в иностранной валюте. Учет денежных средств и операций по валютным и специальным счетам в банках. Учет переводов в пути. Инвентаризация денежных средств и денежных документов и порядок отражения ее результатов в бухгалтерском учете. Раскрытие информации о денежных средствах в бухгалтерской отчетности.

Тема Учет денежных средств 1. 2. 3. 4. 5. 6. 7. Основные принципы организации учета денежных средств. Учет денежных средств и денежных документов в кассе организации и порядок ведения кассовых операций. Документальное оформление операций, связанных с безналичным оборотом денежных средств. Синтетический учет операций на расчетном счете. Особенности учета кассовых операций в иностранной валюте. Учет денежных средств и операций по валютным и специальным счетам в банках. Учет переводов в пути. Инвентаризация денежных средств и денежных документов и порядок отражения ее результатов в бухгалтерском учете. Раскрытие информации о денежных средствах в бухгалтерской отчетности.

Деньги - особый товар, необходимый для осуществления роли всеобщего эквивалента Они являются самостоятельной формой меновой стоимости, обеспечивающей связь товаропроизводителей в условиях общественного разделения труда. Денежные средства - это средства, которые быстро преобразуются в другие материальные ценности и служат показателем их ликвидности. С позиции ликвидности денежные средства являются абсолютно ликвидным активом.

Деньги - особый товар, необходимый для осуществления роли всеобщего эквивалента Они являются самостоятельной формой меновой стоимости, обеспечивающей связь товаропроизводителей в условиях общественного разделения труда. Денежные средства - это средства, которые быстро преобразуются в другие материальные ценности и служат показателем их ликвидности. С позиции ликвидности денежные средства являются абсолютно ликвидным активом.

Денежные средства выполняют 5 функций: 1) являются мерой стоимости товаров; 2) используются для обмена товарной продукции; 3) предназначены для накопления капитала; 4) служат для образования сокровищ; 5) являются мировым эквивалентом.

Денежные средства выполняют 5 функций: 1) являются мерой стоимости товаров; 2) используются для обмена товарной продукции; 3) предназначены для накопления капитала; 4) служат для образования сокровищ; 5) являются мировым эквивалентом.

Состав денежных средств: • • - наличные денежные средства в кассе организации; денежные средства на счетах организации в банках: расчетных валютных специальных

Состав денежных средств: • • - наличные денежные средства в кассе организации; денежные средства на счетах организации в банках: расчетных валютных специальных

В 2. Расчеты наличными деньгами обусловлены двумя обстоятельствами: • Во-первых, они гарантируют оперативное и точное исполнение товарных и/или платежных обязательств, т. е. покупатель получает товар и тут же за него расплачивается. • Во-вторых, поступление и расход наличности контролируется главным бухгалтером и руководством организации.

В 2. Расчеты наличными деньгами обусловлены двумя обстоятельствами: • Во-первых, они гарантируют оперативное и точное исполнение товарных и/или платежных обязательств, т. е. покупатель получает товар и тут же за него расплачивается. • Во-вторых, поступление и расход наличности контролируется главным бухгалтером и руководством организации.

Касса – это подразделение организации, в которой осуществляется движение и хранение денежных средств и денежных документов Касса выполняет функции: • приема, выдачи и хранения всех денежных средств; • является держателем основополагающих первичных и отчетных документов по их учету; • служит для приема наличных денежных средств у населения за реализуемые товары (работы и услуги). Касса должна иметь изолированное специальное помещение, удовлетворяющее требованиям безопасности и надежности в сохранении денежных средств и документов; должна быть оснащена техническим оборудованием для работы с денежными купюрами. Порядок ведения кассовых операций регламентируется Центральным Банком РФ (ЦБ РФ).

Касса – это подразделение организации, в которой осуществляется движение и хранение денежных средств и денежных документов Касса выполняет функции: • приема, выдачи и хранения всех денежных средств; • является держателем основополагающих первичных и отчетных документов по их учету; • служит для приема наличных денежных средств у населения за реализуемые товары (работы и услуги). Касса должна иметь изолированное специальное помещение, удовлетворяющее требованиям безопасности и надежности в сохранении денежных средств и документов; должна быть оснащена техническим оборудованием для работы с денежными купюрами. Порядок ведения кассовых операций регламентируется Центральным Банком РФ (ЦБ РФ).

Основные правила организации наличного денежного обращения: • организации обязаны хранить свободные денежные средства в банках; • для осуществления расчетов наличными деньгами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме; • прием наличных денег кассами организаций производится по приходным кассовым ордерам, подписываемым главным бухгалтером и кассиром; • организации могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банком по согласованию с руководителем организации (при необходимости лимиты остатков касс могут быть пересмотрены); • организации, имеющие постоянную денежную выручку, по согласованию с обслуживающим банком, могут расходовать ее на оплату труда и выплату социальных пособий, закупку сельхозпродукции, скупку тары и вещей у населения; • организации имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда не более 5 рабочих дней, включая день получения денег в банке.

Основные правила организации наличного денежного обращения: • организации обязаны хранить свободные денежные средства в банках; • для осуществления расчетов наличными деньгами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме; • прием наличных денег кассами организаций производится по приходным кассовым ордерам, подписываемым главным бухгалтером и кассиром; • организации могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банком по согласованию с руководителем организации (при необходимости лимиты остатков касс могут быть пересмотрены); • организации, имеющие постоянную денежную выручку, по согласованию с обслуживающим банком, могут расходовать ее на оплату труда и выплату социальных пособий, закупку сельхозпродукции, скупку тары и вещей у населения; • организации имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда не более 5 рабочих дней, включая день получения денег в банке.

Работу с кассой осуществляет кассир (в небольших организациях бухгалтер-кассир), на которого посредством подписания договора о полной материальной ответственности возлагается ответственность за сохранение денег и денежных документов По истечении трех дней кассир должен: - в платежной (расчетно-платежной) ведомости против фамилии лиц, которым не произведены указанные выплаты, поставить штамп или сделать отметку от руки: "Депонировано"; - составить реестр депонированных сумм; - в конце платежной (расчетно-платежной) ведомости сделать надпись о фактически выплаченных и подлежащих депонированию суммах, сверить их с общим итогом по платежной ведомости и скрепить надпись своей подписью; - записать в кассовую книгу фактически выплаченную сумму и поставить на ведомости штамп: "Расходный кассовый ордер N ___".

Работу с кассой осуществляет кассир (в небольших организациях бухгалтер-кассир), на которого посредством подписания договора о полной материальной ответственности возлагается ответственность за сохранение денег и денежных документов По истечении трех дней кассир должен: - в платежной (расчетно-платежной) ведомости против фамилии лиц, которым не произведены указанные выплаты, поставить штамп или сделать отметку от руки: "Депонировано"; - составить реестр депонированных сумм; - в конце платежной (расчетно-платежной) ведомости сделать надпись о фактически выплаченных и подлежащих депонированию суммах, сверить их с общим итогом по платежной ведомости и скрепить надпись своей подписью; - записать в кассовую книгу фактически выплаченную сумму и поставить на ведомости штамп: "Расходный кассовый ордер N ___".

Положением Банка России от 12. 10. 2011 г. N 373 -П "О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ « рассчитывается лимит остатка наличных денег в кассе • Для этого в банк необходимо представить соответствующий расчет (бланк в банке). • Размер лимита может быть пересмотрен в течение года. • Новый лимит устанавливается на основании письма в банк. • Письмо пишется в произвольной форме с указанием причин изменения лимита. К письму прилагается новый расчет на установление лимита. • Если у организации несколько расчетных счетов в разных банках, возможно подать расчет на установление лимита остатка кассы в любой из них. • Если с банком не согласована сумма лимита остатка кассы, он считается равным нулю. В этом случае предприятие будет обязано сдавать в банк всю денежную наличность.

Положением Банка России от 12. 10. 2011 г. N 373 -П "О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ « рассчитывается лимит остатка наличных денег в кассе • Для этого в банк необходимо представить соответствующий расчет (бланк в банке). • Размер лимита может быть пересмотрен в течение года. • Новый лимит устанавливается на основании письма в банк. • Письмо пишется в произвольной форме с указанием причин изменения лимита. К письму прилагается новый расчет на установление лимита. • Если у организации несколько расчетных счетов в разных банках, возможно подать расчет на установление лимита остатка кассы в любой из них. • Если с банком не согласована сумма лимита остатка кассы, он считается равным нулю. В этом случае предприятие будет обязано сдавать в банк всю денежную наличность.

Все кассовые операции - операции по приему, хранению и расходу наличных денег и денежных документов • оформляются приходными и расходными кассовыми ордерами или заменяющими их документами. • Эти документы до передачи их в кассу для исполнения регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. • Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других приравненных к ней платежей, регистрируются после их выдачи.

Все кассовые операции - операции по приему, хранению и расходу наличных денег и денежных документов • оформляются приходными и расходными кассовыми ордерами или заменяющими их документами. • Эти документы до передачи их в кассу для исполнения регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. • Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других приравненных к ней платежей, регистрируются после их выдачи.

Прием наличных денег кассами • предприятий производится по приходным кассовым ордерам. • В подтверждение приема денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата. • Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

Прием наличных денег кассами • предприятий производится по приходным кассовым ордерам. • В подтверждение приема денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата. • Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

Основные, наиболее часто встречающиеся ошибки и нарушения при оформлении ежедневных кассовых отчетов кассиры принимают к исполнению приходные и расходные кассовые ордера : • • не заполненные полностью; без указания корреспонденции счетов; без регистрационного номера ордера; без приложения необходимых первичных документов. Получив к исполнению приходный ордер, кассир обязан проверить полноту его заполнения, проверить прилагаемые документы (доверенность и т. д. ), и, если все правильно, получить наличные деньги, зафиксировать операцию в кассовой книге и, подписав приходный ордер, выдать квитанцию на руки лицу, внесшему денежную сумму в кассу.

Основные, наиболее часто встречающиеся ошибки и нарушения при оформлении ежедневных кассовых отчетов кассиры принимают к исполнению приходные и расходные кассовые ордера : • • не заполненные полностью; без указания корреспонденции счетов; без регистрационного номера ордера; без приложения необходимых первичных документов. Получив к исполнению приходный ордер, кассир обязан проверить полноту его заполнения, проверить прилагаемые документы (доверенность и т. д. ), и, если все правильно, получить наличные деньги, зафиксировать операцию в кассовой книге и, подписав приходный ордер, выдать квитанцию на руки лицу, внесшему денежную сумму в кассу.

Выдача наличных денег из кассы организации • производится по расходным кассовым ордерам или платежным (расчетноплатежным) ведомостям. • В любом случае выдача наличных денег из кассы организации производится на основании письменного распоряжения руководителя (или уполномоченного лица).

Выдача наличных денег из кассы организации • производится по расходным кассовым ордерам или платежным (расчетноплатежным) ведомостям. • В любом случае выдача наличных денег из кассы организации производится на основании письменного распоряжения руководителя (или уполномоченного лица).

При получении расходных кассовых ордеров или документов, их заменяющих, кассир обязан проверить: • наличие и подлинность подписи главного бухгалтера, а также разрешительной надписи (подписи) руководителя предприятия или лиц на это уполномоченных; • правильность оформления документов; • наличие перечисленных в документах приложений. В случае несоблюдения одного из этих требований кассир должен вернуть документы в бухгалтерию для надлежащего оформления. • Приходные и расходные кассовые ордера или заменяющие их документы немедленно после получения или выдачи по ним денег подписываются кассиром, а приложенные к ним документы погашаются штампом или надписью "Оплачено" с указанием даты (числа, месяца, года).

При получении расходных кассовых ордеров или документов, их заменяющих, кассир обязан проверить: • наличие и подлинность подписи главного бухгалтера, а также разрешительной надписи (подписи) руководителя предприятия или лиц на это уполномоченных; • правильность оформления документов; • наличие перечисленных в документах приложений. В случае несоблюдения одного из этих требований кассир должен вернуть документы в бухгалтерию для надлежащего оформления. • Приходные и расходные кассовые ордера или заменяющие их документы немедленно после получения или выдачи по ним денег подписываются кассиром, а приложенные к ним документы погашаются штампом или надписью "Оплачено" с указанием даты (числа, месяца, года).

Документальное отражение: • • • • • • договор о полной материальной ответственности кассира; приходный кассовый ордер (форма N КО-1); расходный кассовый ордер (форма N КО-2); журнал регистрации приходных и расходных кассовых ордеров (форма КО-3); расчетно-платежная ведомость (форма N Т-49); платежная ведомость (форма N Т-53); кассовая заявка (форма N 408027); карточка депонента; авансовый отчет (форма N АО-1); доверенность (формы М-2 и М-2 а); объявление на взнос наличными (форма N 0402001); кассовая книга (форма N КО-4); журнал кассира-операциониста (форма N КМ-4); отчет кассира; справка-отчет кассира-операциониста (форма N КМ-6); книга учета выданных и принятых кассиром денежных средств (форма N КО-5); препроводительная ведомость к сумке с денежной выручкой (форма N 0402006); акт о проверке денежных средств кассы (форма N КМ-9); акт инвентаризации денежных средств в кассе (форма N ИНВ-15); инвентаризационная опись ценных бумаг и бланков документов строгой отчетности (форма N ИНВ-16); кредитная карточка.

Документальное отражение: • • • • • • договор о полной материальной ответственности кассира; приходный кассовый ордер (форма N КО-1); расходный кассовый ордер (форма N КО-2); журнал регистрации приходных и расходных кассовых ордеров (форма КО-3); расчетно-платежная ведомость (форма N Т-49); платежная ведомость (форма N Т-53); кассовая заявка (форма N 408027); карточка депонента; авансовый отчет (форма N АО-1); доверенность (формы М-2 и М-2 а); объявление на взнос наличными (форма N 0402001); кассовая книга (форма N КО-4); журнал кассира-операциониста (форма N КМ-4); отчет кассира; справка-отчет кассира-операциониста (форма N КМ-6); книга учета выданных и принятых кассиром денежных средств (форма N КО-5); препроводительная ведомость к сумке с денежной выручкой (форма N 0402006); акт о проверке денежных средств кассы (форма N КМ-9); акт инвентаризации денежных средств в кассе (форма N ИНВ-15); инвентаризационная опись ценных бумаг и бланков документов строгой отчетности (форма N ИНВ-16); кредитная карточка.

Назначение документов: • • • Приходный кассовый ордер служит для приемки денег. Расходный кассовый ордер - для выдачи денег. Расчетно-платежная ведомость предназначена для начисления заработной платы, определения удержаний и отчислений от заработной платы, а также расчета премий, пособий и их выплат. Платежная ведомость используется только для выплаты зарплаты, премий, пособий и т. п. Карточка депонента предназначена для ведения учета сумм начисленной, но не полученной сотрудником заработной платы. Авансовый отчет служит для отчета подотчетных лиц за выданные им ранее суммы на командировочные или административно-хозяйственные расходы. Доверенность предназначена для получения сотрудниками товарноматериальных ценностей в других организациях. Объявление на взнос наличными используется для передачи денежных средств из кассы предприятия в банк, а также для осуществления взносов учредителей в уставный капитал предприятия. Книга кассира-операциониста ведется на предприятиях, которые проводят наличные расчеты. Кассовая книга предприятия служит для полного учета всех наличных расчетов.

Назначение документов: • • • Приходный кассовый ордер служит для приемки денег. Расходный кассовый ордер - для выдачи денег. Расчетно-платежная ведомость предназначена для начисления заработной платы, определения удержаний и отчислений от заработной платы, а также расчета премий, пособий и их выплат. Платежная ведомость используется только для выплаты зарплаты, премий, пособий и т. п. Карточка депонента предназначена для ведения учета сумм начисленной, но не полученной сотрудником заработной платы. Авансовый отчет служит для отчета подотчетных лиц за выданные им ранее суммы на командировочные или административно-хозяйственные расходы. Доверенность предназначена для получения сотрудниками товарноматериальных ценностей в других организациях. Объявление на взнос наличными используется для передачи денежных средств из кассы предприятия в банк, а также для осуществления взносов учредителей в уставный капитал предприятия. Книга кассира-операциониста ведется на предприятиях, которые проводят наличные расчеты. Кассовая книга предприятия служит для полного учета всех наличных расчетов.

Приходный кассовый ордер (форма N КО-1) должен обязательно иметь следующие разборчиво заполненные реквизиты: • наименование организации, структурного подразделения, коды организации по ОКПО, структурного подразделения; • регистрационный номер и дату заполнения; • номер корреспондирующего счета, субсчета

Приходный кассовый ордер (форма N КО-1) должен обязательно иметь следующие разборчиво заполненные реквизиты: • наименование организации, структурного подразделения, коды организации по ОКПО, структурного подразделения; • регистрационный номер и дату заполнения; • номер корреспондирующего счета, субсчета

В расходном кассовом ордере (ф. N КО-2) должны быть заполнены следующие обязательные реквизиты: • наименование организации и структурного подразделения, коды организации по ОКПО и структурного подразделения; • регистрационный номер и дата выписки расходного ордера; • номер корреспондирующего счета, субсчета

В расходном кассовом ордере (ф. N КО-2) должны быть заполнены следующие обязательные реквизиты: • наименование организации и структурного подразделения, коды организации по ОКПО и структурного подразделения; • регистрационный номер и дата выписки расходного ордера; • номер корреспондирующего счета, субсчета

Расписка в получении денег • составляется получателем только собственноручно чернилами или шариковой ручкой с указанием полученной суммы: рублей - прописью, копеек цифрами. • При получении денег по платежной (расчетноплатежной) ведомости сумма прописью не указывается. • Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе. Если выдача денег производится по доверенности, в тексте ордера после наименования получателя денег указывается фамилия, имя, отчество лица, которому доверено получение денег. • Если выдача денег производится по ведомости, перед распиской в получении денег кассир делает надпись: "По доверенности". Доверенность остается в документах как приложение к РКО или ведомости.

Расписка в получении денег • составляется получателем только собственноручно чернилами или шариковой ручкой с указанием полученной суммы: рублей - прописью, копеек цифрами. • При получении денег по платежной (расчетноплатежной) ведомости сумма прописью не указывается. • Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе. Если выдача денег производится по доверенности, в тексте ордера после наименования получателя денег указывается фамилия, имя, отчество лица, которому доверено получение денег. • Если выдача денег производится по ведомости, перед распиской в получении денег кассир делает надпись: "По доверенности". Доверенность остается в документах как приложение к РКО или ведомости.

Оплата труда, выплата пособий по социальному страхованию и стипендий производится кассиром по платежным (расчетноплатежным) ведомостям без составления расходного кассового ордера на каждого получателя. При этом на титульном листе платежной (расчетноплатежной) ведомости делается разрешительная надпись о выдаче денег за подписями руководителя и главного бухгалтера организации или лиц, на это уполномоченных. • По платежной ведомости могут выдаваться также денежные средства в счет оплаты труда (при уходе в отпуск, болезни и т. д. ), выдача депонированных сумм и денег под отчет на расходы, связанные со служебными командировками

Оплата труда, выплата пособий по социальному страхованию и стипендий производится кассиром по платежным (расчетноплатежным) ведомостям без составления расходного кассового ордера на каждого получателя. При этом на титульном листе платежной (расчетноплатежной) ведомости делается разрешительная надпись о выдаче денег за подписями руководителя и главного бухгалтера организации или лиц, на это уполномоченных. • По платежной ведомости могут выдаваться также денежные средства в счет оплаты труда (при уходе в отпуск, болезни и т. д. ), выдача депонированных сумм и денег под отчет на расходы, связанные со служебными командировками

Депонированные суммы сдаются в банк, и на сданные суммы составляется один расходный кассовый ордер с приложением квитанции приходной кассы банка в приеме взноса наличными денежными средствами на расчетный счет. • Приходные кассовые ордера и квитанции к ним, расходные кассовые ордера и заменяющие их документы должны быть разборчиво и четко заполнены бухгалтерией чернилами, шариковой ручкой или выписаны на компьютере. • Подчистки, помарки и исправления не допускаются. • Все приходные и расходные кассовые ордера и документы, заменяющие их, должны иметь регистрационный номер, т. е. все первичные кассовые документы подлежат обязательной регистрации.

Депонированные суммы сдаются в банк, и на сданные суммы составляется один расходный кассовый ордер с приложением квитанции приходной кассы банка в приеме взноса наличными денежными средствами на расчетный счет. • Приходные кассовые ордера и квитанции к ним, расходные кассовые ордера и заменяющие их документы должны быть разборчиво и четко заполнены бухгалтерией чернилами, шариковой ручкой или выписаны на компьютере. • Подчистки, помарки и исправления не допускаются. • Все приходные и расходные кассовые ордера и документы, заменяющие их, должны иметь регистрационный номер, т. е. все первичные кассовые документы подлежат обязательной регистрации.

Для учета движения денежных сумм ведется Книга учета принятых и выданных кассиром денежных средств (ф. N КО-5) • Каждая организация ведет одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данной организации. • Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры нумеруются одинаковыми номерами. • Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, главного бухгалтера или лица, его заменяющего.

Для учета движения денежных сумм ведется Книга учета принятых и выданных кассиром денежных средств (ф. N КО-5) • Каждая организация ведет одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данной организации. • Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры нумеруются одинаковыми номерами. • Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, главного бухгалтера или лица, его заменяющего.

Записи в кассовой книге производятся кассиром сразу же после получения или выдачи денег по каждому кассовому ордеру или другому заменяющему его документу. • Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за день) с приложением приходных и расходных кассовых документов под расписку в кассовой книге. • Главный бухгалтер, получив отчет кассира, проверяет правильность оформления кассовых документов, записи в кассовой книге, соответствие записей в кассовой книге приложенным документам, корреспонденцию счетов бухгалтерского учета по движению денежных средств в кассе и своей подписью на неотрывном листе подтвердить приемку оправдательных документов. • Эти документы служат основанием ведения аналитического и синтетического учета кассовых операций • После проверки всех записей в отчете кассира и приложенных к нему документов произведенные кассовые операции отражают на счетах бухгалтерского учета.

Записи в кассовой книге производятся кассиром сразу же после получения или выдачи денег по каждому кассовому ордеру или другому заменяющему его документу. • Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за день) с приложением приходных и расходных кассовых документов под расписку в кассовой книге. • Главный бухгалтер, получив отчет кассира, проверяет правильность оформления кассовых документов, записи в кассовой книге, соответствие записей в кассовой книге приложенным документам, корреспонденцию счетов бухгалтерского учета по движению денежных средств в кассе и своей подписью на неотрывном листе подтвердить приемку оправдательных документов. • Эти документы служат основанием ведения аналитического и синтетического учета кассовых операций • После проверки всех записей в отчете кассира и приложенных к нему документов произведенные кассовые операции отражают на счетах бухгалтерского учета.

Для учета кассовых операций Планом счетов предусмотрен активный счет 50 "Касса". К счету 50 "Касса" могут быть открыты субсчета: • 50 -1 "Касса организации"; • 50 -2 "Операционная касса"; • 50 -3 "Денежные документы" и др.

Для учета кассовых операций Планом счетов предусмотрен активный счет 50 "Касса". К счету 50 "Касса" могут быть открыты субсчета: • 50 -1 "Касса организации"; • 50 -2 "Операционная касса"; • 50 -3 "Денежные документы" и др.

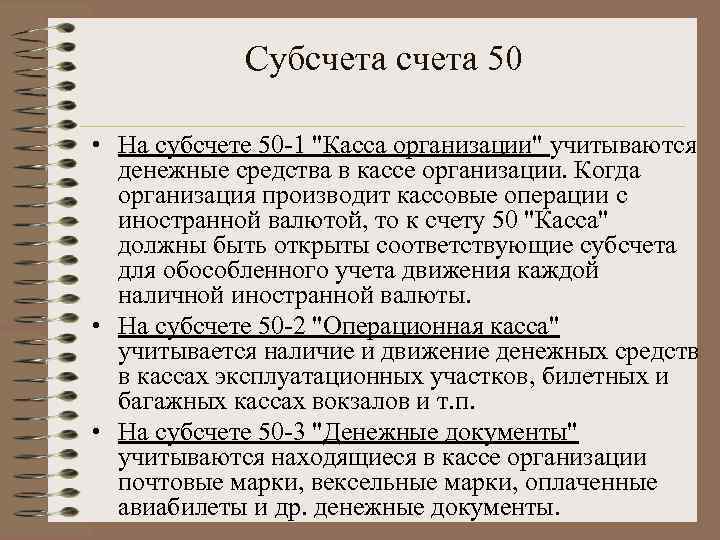

Субсчета 50 • На субсчете 50 -1 "Касса организации" учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 "Касса" должны быть открыты соответствующие субсчета для обособленного учета движения каждой наличной иностранной валюты. • На субсчете 50 -2 "Операционная касса" учитывается наличие и движение денежных средств в кассах эксплуатационных участков, билетных и багажных кассах вокзалов и т. п. • На субсчете 50 -3 "Денежные документы" учитываются находящиеся в кассе организации почтовые марки, вексельные марки, оплаченные авиабилеты и др. денежные документы.

Субсчета 50 • На субсчете 50 -1 "Касса организации" учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 "Касса" должны быть открыты соответствующие субсчета для обособленного учета движения каждой наличной иностранной валюты. • На субсчете 50 -2 "Операционная касса" учитывается наличие и движение денежных средств в кассах эксплуатационных участков, билетных и багажных кассах вокзалов и т. п. • На субсчете 50 -3 "Денежные документы" учитываются находящиеся в кассе организации почтовые марки, вексельные марки, оплаченные авиабилеты и др. денежные документы.

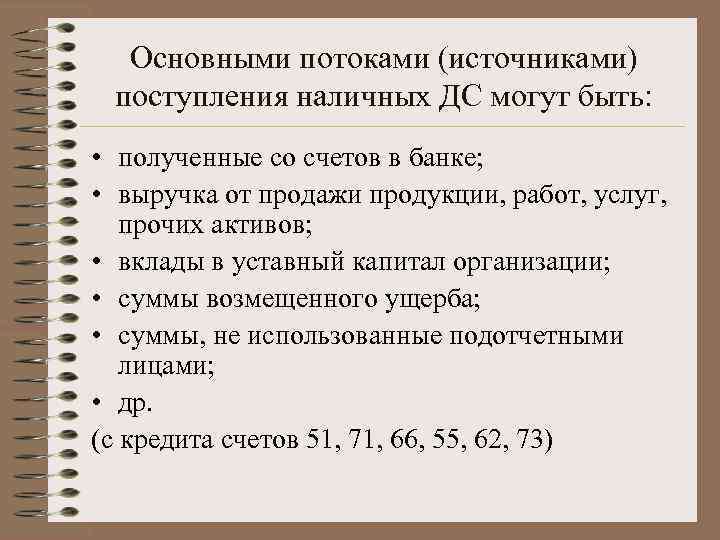

Основными потоками (источниками) поступления наличных ДС могут быть: • полученные со счетов в банке; • выручка от продажи продукции, работ, услуг, прочих активов; • вклады в уставный капитал организации; • суммы возмещенного ущерба; • суммы, не использованные подотчетными лицами; • др. (с кредита счетов 51, 71, 66, 55, 62, 73)

Основными потоками (источниками) поступления наличных ДС могут быть: • полученные со счетов в банке; • выручка от продажи продукции, работ, услуг, прочих активов; • вклады в уставный капитал организации; • суммы возмещенного ущерба; • суммы, не использованные подотчетными лицами; • др. (с кредита счетов 51, 71, 66, 55, 62, 73)

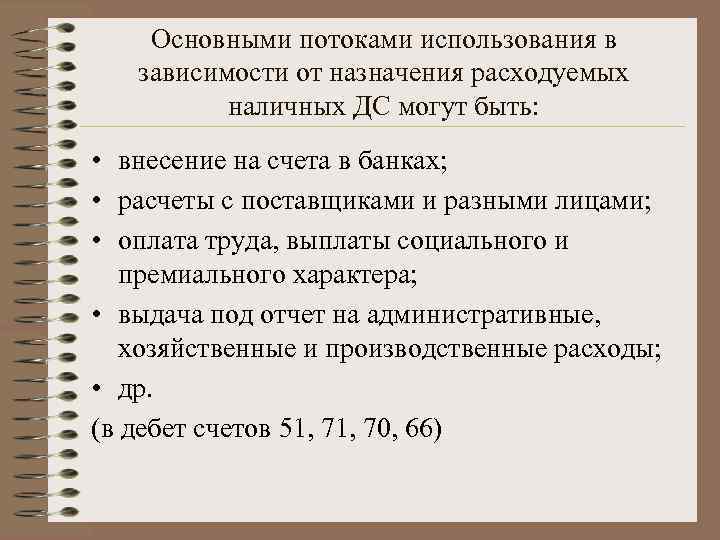

Основными потоками использования в зависимости от назначения расходуемых наличных ДС могут быть: • внесение на счета в банках; • расчеты с поставщиками и разными лицами; • оплата труда, выплаты социального и премиального характера; • выдача под отчет на административные, хозяйственные и производственные расходы; • др. (в дебет счетов 51, 70, 66)

Основными потоками использования в зависимости от назначения расходуемых наличных ДС могут быть: • внесение на счета в банках; • расчеты с поставщиками и разными лицами; • оплата труда, выплаты социального и премиального характера; • выдача под отчет на административные, хозяйственные и производственные расходы; • др. (в дебет счетов 51, 70, 66)

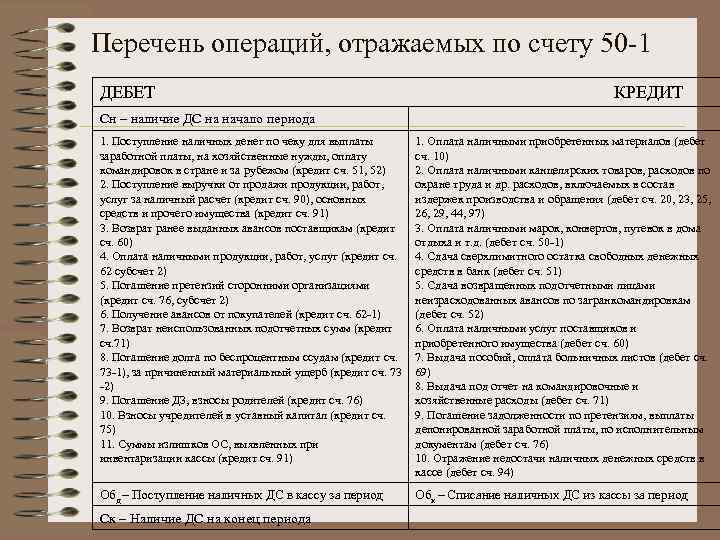

Перечень операций, отражаемых по счету 50 -1 ДЕБЕТ КРЕДИТ Сн – наличие ДС на начало периода 1. Поступление наличных денег по чеку для выплаты заработной платы, на хозяйственные нужды, оплату командировок в стране и за рубежом (кредит сч. 51, 52) 2. Поступление выручки от продажи продукции, работ, услуг за наличный расчет (кредит сч. 90), основных средств и прочего имущества (кредит сч. 91) 3. Возврат ранее выданных авансов поставщикам (кредит сч. 60) 4. Оплата наличными продукции, работ, услуг (кредит сч. 62 субсчет 2) 5. Погашение претензий сторонними организациями (кредит сч. 76, субсчет 2) 6. Получение авансов от покупателей (кредит сч. 62 -1) 7. Возврат неиспользованных подотчетных сумм (кредит сч. 71) 8. Погашение долга по беспроцентным ссудам (кредит сч. 73 -1), за причиненный материальный ущерб (кредит сч. 73 -2) 9. Погашение ДЗ, взносы родителей (кредит сч. 76) 10. Взносы учредителей в уставный капитал (кредит сч. 75) 11. Суммы излишков ОС, выявленных при инвентаризации кассы (кредит сч. 91) 1. Оплата наличными приобретенных материалов (дебет сч. 10) 2. Оплата наличными канцелярских товаров, расходов по охране труда и др. расходов, включаемых в состав издержек производства и обращения (дебет сч. 20, 23, 25, 26, 29, 44, 97) 3. Оплата наличными марок, конвертов, путевок в дома отдыха и т. д. (дебет сч. 50 -1) 4. Сдача сверхлимитного остатка свободных денежных средств в банк (дебет сч. 51) 5. Сдача возвращенных подотчетными лицами неизрасходованных авансов по загранкомандировкам (дебет сч. 52) 6. Оплата наличными услуг поставщиков и приобретенного имущества (дебет сч. 60) 7. Выдача пособий, оплата больничных листов (дебет сч. 69) 8. Выдача под отчет на командировочные и хозяйственные расходы (дебет сч. 71) 9. Погашение задолженности по претензиям, выплаты депонированной заработной платы, по исполнительным документам (дебет сч. 76) 10. Отражение недостачи наличных денежных средств в кассе (дебет сч. 94) Обд – Поступление наличных ДС в кассу за период Обк – Списание наличных ДС из кассы за период Ск – Наличие ДС на конец периода

Перечень операций, отражаемых по счету 50 -1 ДЕБЕТ КРЕДИТ Сн – наличие ДС на начало периода 1. Поступление наличных денег по чеку для выплаты заработной платы, на хозяйственные нужды, оплату командировок в стране и за рубежом (кредит сч. 51, 52) 2. Поступление выручки от продажи продукции, работ, услуг за наличный расчет (кредит сч. 90), основных средств и прочего имущества (кредит сч. 91) 3. Возврат ранее выданных авансов поставщикам (кредит сч. 60) 4. Оплата наличными продукции, работ, услуг (кредит сч. 62 субсчет 2) 5. Погашение претензий сторонними организациями (кредит сч. 76, субсчет 2) 6. Получение авансов от покупателей (кредит сч. 62 -1) 7. Возврат неиспользованных подотчетных сумм (кредит сч. 71) 8. Погашение долга по беспроцентным ссудам (кредит сч. 73 -1), за причиненный материальный ущерб (кредит сч. 73 -2) 9. Погашение ДЗ, взносы родителей (кредит сч. 76) 10. Взносы учредителей в уставный капитал (кредит сч. 75) 11. Суммы излишков ОС, выявленных при инвентаризации кассы (кредит сч. 91) 1. Оплата наличными приобретенных материалов (дебет сч. 10) 2. Оплата наличными канцелярских товаров, расходов по охране труда и др. расходов, включаемых в состав издержек производства и обращения (дебет сч. 20, 23, 25, 26, 29, 44, 97) 3. Оплата наличными марок, конвертов, путевок в дома отдыха и т. д. (дебет сч. 50 -1) 4. Сдача сверхлимитного остатка свободных денежных средств в банк (дебет сч. 51) 5. Сдача возвращенных подотчетными лицами неизрасходованных авансов по загранкомандировкам (дебет сч. 52) 6. Оплата наличными услуг поставщиков и приобретенного имущества (дебет сч. 60) 7. Выдача пособий, оплата больничных листов (дебет сч. 69) 8. Выдача под отчет на командировочные и хозяйственные расходы (дебет сч. 71) 9. Погашение задолженности по претензиям, выплаты депонированной заработной платы, по исполнительным документам (дебет сч. 76) 10. Отражение недостачи наличных денежных средств в кассе (дебет сч. 94) Обд – Поступление наличных ДС в кассу за период Обк – Списание наличных ДС из кассы за период Ск – Наличие ДС на конец периода

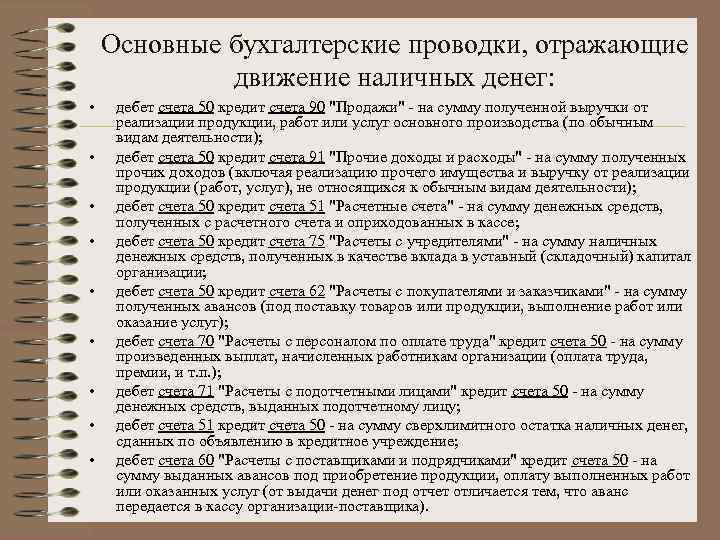

Основные бухгалтерские проводки, отражающие движение наличных денег: • • • дебет счета 50 кредит счета 90 "Продажи" - на сумму полученной выручки от реализации продукции, работ или услуг основного производства (по обычным видам деятельности); дебет счета 50 кредит счета 91 "Прочие доходы и расходы" - на сумму полученных прочих доходов (включая реализацию прочего имущества и выручку от реализации продукции (работ, услуг), не относящихся к обычным видам деятельности); дебет счета 50 кредит счета 51 "Расчетные счета" - на сумму денежных средств, полученных с расчетного счета и оприходованных в кассе; дебет счета 50 кредит счета 75 "Расчеты с учредителями" - на сумму наличных денежных средств, полученных в качестве вклада в уставный (складочный) капитал организации; дебет счета 50 кредит счета 62 "Расчеты с покупателями и заказчиками" - на сумму полученных авансов (под поставку товаров или продукции, выполнение работ или оказание услуг); дебет счета 70 "Расчеты с персоналом по оплате труда" кредит счета 50 - на сумму произведенных выплат, начисленных работникам организации (оплата труда, премии, и т. п. ); дебет счета 71 "Расчеты с подотчетными лицами" кредит счета 50 - на сумму денежных средств, выданных подотчетному лицу; дебет счета 51 кредит счета 50 - на сумму сверхлимитного остатка наличных денег, сданных по объявлению в кредитное учреждение; дебет счета 60 "Расчеты с поставщиками и подрядчиками" кредит счета 50 - на сумму выданных авансов под приобретение продукции, оплату выполненных работ или оказанных услуг (от выдачи денег под отчет отличается тем, что аванс передается в кассу организации-поставщика).

Основные бухгалтерские проводки, отражающие движение наличных денег: • • • дебет счета 50 кредит счета 90 "Продажи" - на сумму полученной выручки от реализации продукции, работ или услуг основного производства (по обычным видам деятельности); дебет счета 50 кредит счета 91 "Прочие доходы и расходы" - на сумму полученных прочих доходов (включая реализацию прочего имущества и выручку от реализации продукции (работ, услуг), не относящихся к обычным видам деятельности); дебет счета 50 кредит счета 51 "Расчетные счета" - на сумму денежных средств, полученных с расчетного счета и оприходованных в кассе; дебет счета 50 кредит счета 75 "Расчеты с учредителями" - на сумму наличных денежных средств, полученных в качестве вклада в уставный (складочный) капитал организации; дебет счета 50 кредит счета 62 "Расчеты с покупателями и заказчиками" - на сумму полученных авансов (под поставку товаров или продукции, выполнение работ или оказание услуг); дебет счета 70 "Расчеты с персоналом по оплате труда" кредит счета 50 - на сумму произведенных выплат, начисленных работникам организации (оплата труда, премии, и т. п. ); дебет счета 71 "Расчеты с подотчетными лицами" кредит счета 50 - на сумму денежных средств, выданных подотчетному лицу; дебет счета 51 кредит счета 50 - на сумму сверхлимитного остатка наличных денег, сданных по объявлению в кредитное учреждение; дебет счета 60 "Расчеты с поставщиками и подрядчиками" кредит счета 50 - на сумму выданных авансов под приобретение продукции, оплату выполненных работ или оказанных услуг (от выдачи денег под отчет отличается тем, что аванс передается в кассу организации-поставщика).

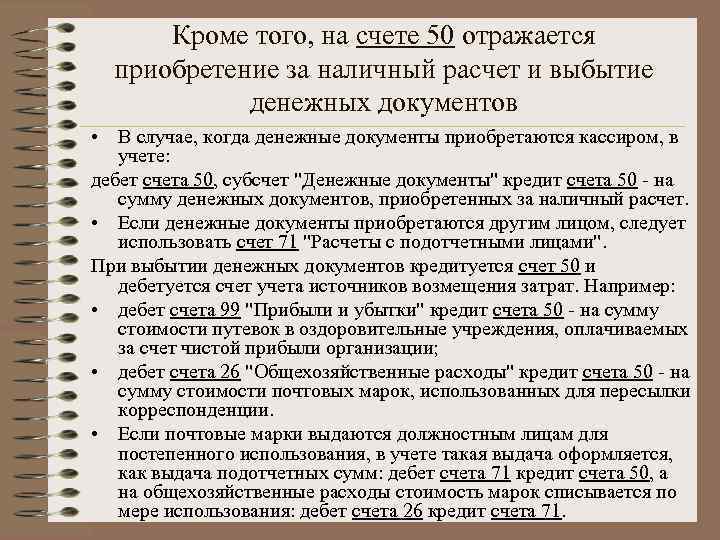

Кроме того, на счете 50 отражается приобретение за наличный расчет и выбытие денежных документов • В случае, когда денежные документы приобретаются кассиром, в учете: дебет счета 50, субсчет "Денежные документы" кредит счета 50 - на сумму денежных документов, приобретенных за наличный расчет. • Если денежные документы приобретаются другим лицом, следует использовать счет 71 "Расчеты с подотчетными лицами". При выбытии денежных документов кредитуется счет 50 и дебетуется счет учета источников возмещения затрат. Например: • дебет счета 99 "Прибыли и убытки" кредит счета 50 - на сумму стоимости путевок в оздоровительные учреждения, оплачиваемых за счет чистой прибыли организации; • дебет счета 26 "Общехозяйственные расходы" кредит счета 50 - на сумму стоимости почтовых марок, использованных для пересылки корреспонденции. • Если почтовые марки выдаются должностным лицам для постепенного использования, в учете такая выдача оформляется, как выдача подотчетных сумм: дебет счета 71 кредит счета 50, а на общехозяйственные расходы стоимость марок списывается по мере использования: дебет счета 26 кредит счета 71.

Кроме того, на счете 50 отражается приобретение за наличный расчет и выбытие денежных документов • В случае, когда денежные документы приобретаются кассиром, в учете: дебет счета 50, субсчет "Денежные документы" кредит счета 50 - на сумму денежных документов, приобретенных за наличный расчет. • Если денежные документы приобретаются другим лицом, следует использовать счет 71 "Расчеты с подотчетными лицами". При выбытии денежных документов кредитуется счет 50 и дебетуется счет учета источников возмещения затрат. Например: • дебет счета 99 "Прибыли и убытки" кредит счета 50 - на сумму стоимости путевок в оздоровительные учреждения, оплачиваемых за счет чистой прибыли организации; • дебет счета 26 "Общехозяйственные расходы" кредит счета 50 - на сумму стоимости почтовых марок, использованных для пересылки корреспонденции. • Если почтовые марки выдаются должностным лицам для постепенного использования, в учете такая выдача оформляется, как выдача подотчетных сумм: дебет счета 71 кредит счета 50, а на общехозяйственные расходы стоимость марок списывается по мере использования: дебет счета 26 кредит счета 71.

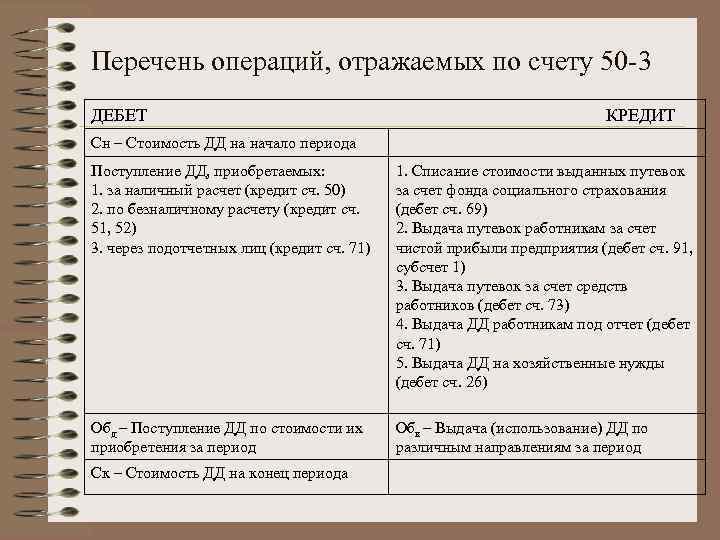

Перечень операций, отражаемых по счету 50 -3 ДЕБЕТ КРЕДИТ Сн – Стоимость ДД на начало периода Поступление ДД, приобретаемых: 1. за наличный расчет (кредит сч. 50) 2. по безналичному расчету (кредит сч. 51, 52) 3. через подотчетных лиц (кредит сч. 71) 1. Списание стоимости выданных путевок за счет фонда социального страхования (дебет сч. 69) 2. Выдача путевок работникам за счет чистой прибыли предприятия (дебет сч. 91, субсчет 1) 3. Выдача путевок за счет средств работников (дебет сч. 73) 4. Выдача ДД работникам под отчет (дебет сч. 71) 5. Выдача ДД на хозяйственные нужды (дебет сч. 26) Обд – Поступление ДД по стоимости их приобретения за период Обк – Выдача (использование) ДД по различным направлениям за период Ск – Стоимость ДД на конец периода

Перечень операций, отражаемых по счету 50 -3 ДЕБЕТ КРЕДИТ Сн – Стоимость ДД на начало периода Поступление ДД, приобретаемых: 1. за наличный расчет (кредит сч. 50) 2. по безналичному расчету (кредит сч. 51, 52) 3. через подотчетных лиц (кредит сч. 71) 1. Списание стоимости выданных путевок за счет фонда социального страхования (дебет сч. 69) 2. Выдача путевок работникам за счет чистой прибыли предприятия (дебет сч. 91, субсчет 1) 3. Выдача путевок за счет средств работников (дебет сч. 73) 4. Выдача ДД работникам под отчет (дебет сч. 71) 5. Выдача ДД на хозяйственные нужды (дебет сч. 26) Обд – Поступление ДД по стоимости их приобретения за период Обк – Выдача (использование) ДД по различным направлениям за период Ск – Стоимость ДД на конец периода

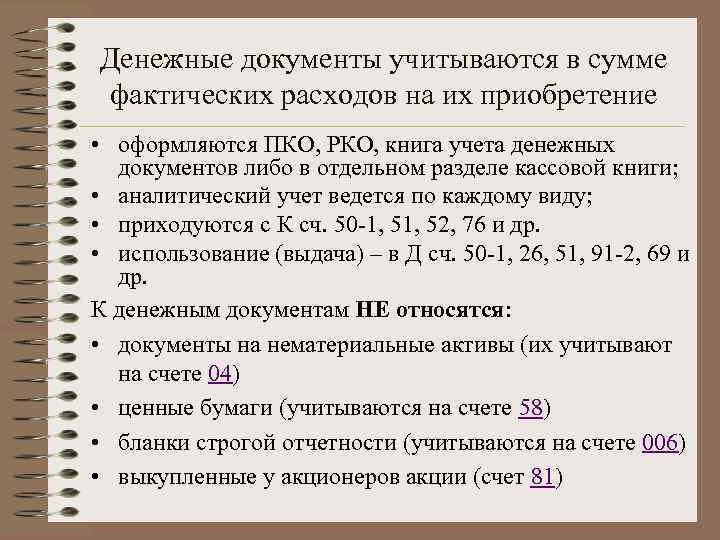

Денежные документы учитываются в сумме фактических расходов на их приобретение • оформляются ПКО, РКО, книга учета денежных документов либо в отдельном разделе кассовой книги; • аналитический учет ведется по каждому виду; • приходуются с К сч. 50 -1, 52, 76 и др. • использование (выдача) – в Д сч. 50 -1, 26, 51, 91 -2, 69 и др. К денежным документам НЕ относятся: • документы на нематериальные активы (их учитывают на счете 04) • ценные бумаги (учитываются на счете 58) • бланки строгой отчетности (учитываются на счете 006) • выкупленные у акционеров акции (счет 81)

Денежные документы учитываются в сумме фактических расходов на их приобретение • оформляются ПКО, РКО, книга учета денежных документов либо в отдельном разделе кассовой книги; • аналитический учет ведется по каждому виду; • приходуются с К сч. 50 -1, 52, 76 и др. • использование (выдача) – в Д сч. 50 -1, 26, 51, 91 -2, 69 и др. К денежным документам НЕ относятся: • документы на нематериальные активы (их учитывают на счете 04) • ценные бумаги (учитываются на счете 58) • бланки строгой отчетности (учитываются на счете 006) • выкупленные у акционеров акции (счет 81)

Согласно указанию ЦБ РФ "Об установлении предельного размера расчетов между юридическими лицами" • установлен предельный размер расчетов наличными деньгами по одному платежу в сумме 100 000 руб. по одной сделке. • По договорам, стоимость которых больше указанной суммы, расчеты наличными деньгами запрещены. • К расчетам с физическими лицами и индивидуальными предпринимателями данное ограничение не применяется.

Согласно указанию ЦБ РФ "Об установлении предельного размера расчетов между юридическими лицами" • установлен предельный размер расчетов наличными деньгами по одному платежу в сумме 100 000 руб. по одной сделке. • По договорам, стоимость которых больше указанной суммы, расчеты наличными деньгами запрещены. • К расчетам с физическими лицами и индивидуальными предпринимателями данное ограничение не применяется.

Размер лимита остатка кассы определяется • исходя из объемов налично-денежного оборота организации с учетом особенностей режима ее деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности денежных средств • Для установления лимита кассы берут среднедневной объем выручки за три любых месяца подряд из последних двенадцати (желательно брать месяцы с наибольшей выручкой). • Лимит кассы организациями сферы торговли, общественного питания и услуг устанавливается на основании расчета среднедневного поступления наличности в кассу. Для других организаций лимит кассы устанавливается на основании расчета среднедневного поступления наличности в кассу или ее среднедневной выдачи из кассы, по решению руководителя организации или уполномоченного лица

Размер лимита остатка кассы определяется • исходя из объемов налично-денежного оборота организации с учетом особенностей режима ее деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности денежных средств • Для установления лимита кассы берут среднедневной объем выручки за три любых месяца подряд из последних двенадцати (желательно брать месяцы с наибольшей выручкой). • Лимит кассы организациями сферы торговли, общественного питания и услуг устанавливается на основании расчета среднедневного поступления наличности в кассу. Для других организаций лимит кассы устанавливается на основании расчета среднедневного поступления наличности в кассу или ее среднедневной выдачи из кассы, по решению руководителя организации или уполномоченного лица

Пример расчета лимита остатка денег в кассе организации • Торговый центр «О» реализует продукты питания и работает круглосуточно без выходных. Наличная выручка составляет 48 230 000 рублей за последние три месяца. Выплачено наличными деньгами за последние три месяца 38 200 000 рублей, в т. ч. : • на зарплату сотрудникам 21 456 000 рублей; • поставщикам продуктов питания 14 500 000 рублей; • на прочие нужды 2 244 000 рублей. В последних трех месяцах 91 день. Расчет лимита остатка денег в кассе: • Среднедневная выручка: 530 000 руб. (48 230 000 руб. / 91 день). • Среднечасовая выручка 22 083, 33 руб. (530 000 руб. / 24 часа) • Среднедневной расход 184 000 руб. (38 200 000 руб. — 21 456 000 руб. ) / 91 день. • Лимит остатка денег в кассе 346 000 руб. (530 000 руб. — 184 000 руб. )

Пример расчета лимита остатка денег в кассе организации • Торговый центр «О» реализует продукты питания и работает круглосуточно без выходных. Наличная выручка составляет 48 230 000 рублей за последние три месяца. Выплачено наличными деньгами за последние три месяца 38 200 000 рублей, в т. ч. : • на зарплату сотрудникам 21 456 000 рублей; • поставщикам продуктов питания 14 500 000 рублей; • на прочие нужды 2 244 000 рублей. В последних трех месяцах 91 день. Расчет лимита остатка денег в кассе: • Среднедневная выручка: 530 000 руб. (48 230 000 руб. / 91 день). • Среднечасовая выручка 22 083, 33 руб. (530 000 руб. / 24 часа) • Среднедневной расход 184 000 руб. (38 200 000 руб. — 21 456 000 руб. ) / 91 день. • Лимит остатка денег в кассе 346 000 руб. (530 000 руб. — 184 000 руб. )

Установленные учреждением банка лимиты остатка наличных денег в кассе письменно сообщаются каждой организации • Форма этого сообщения действующим законодательством не регламентирована. • С этой целью банк направляет организации письмо или копию расчета, заверенную подписями должностных лиц и печатью банка.

Установленные учреждением банка лимиты остатка наличных денег в кассе письменно сообщаются каждой организации • Форма этого сообщения действующим законодательством не регламентирована. • С этой целью банк направляет организации письмо или копию расчета, заверенную подписями должностных лиц и печатью банка.

Соблюдение лимита остатка денежной наличности в кассе организации проверяет банк, установивший лимит • Для осуществления проверки выбираются сведения о произведенных в проверяемом периоде операциях по поступлениям (зачислению) на счета организации в учреждении банка наличных денег и их выдачам (списанию) из кассы учреждения банка. • Уточняется сумма установленного лимита остатка денег в кассе, наличие разрешения на расходование денежной выручки из кассы организации и его условия, согласованный порядок и сроки сдачи выручки в учреждение банка. • С этой целью рассматривается соблюдение установленного учреждением банка лимита остатка кассы на каждый день проверяемого периода. В справке по проверке проставляются данные о лимите остатка кассы, фактических остатках наличных денег в кассе организации в дни, когда был превышен лимит. • Определяется общая сумма превышения лимита остатка кассы в проверяемом периоде, сверхлимитная кассовая наличность (средняя величина), рассчитанная исходя из общей суммы и количества дней превышения лимита остатка кассы.

Соблюдение лимита остатка денежной наличности в кассе организации проверяет банк, установивший лимит • Для осуществления проверки выбираются сведения о произведенных в проверяемом периоде операциях по поступлениям (зачислению) на счета организации в учреждении банка наличных денег и их выдачам (списанию) из кассы учреждения банка. • Уточняется сумма установленного лимита остатка денег в кассе, наличие разрешения на расходование денежной выручки из кассы организации и его условия, согласованный порядок и сроки сдачи выручки в учреждение банка. • С этой целью рассматривается соблюдение установленного учреждением банка лимита остатка кассы на каждый день проверяемого периода. В справке по проверке проставляются данные о лимите остатка кассы, фактических остатках наличных денег в кассе организации в дни, когда был превышен лимит. • Определяется общая сумма превышения лимита остатка кассы в проверяемом периоде, сверхлимитная кассовая наличность (средняя величина), рассчитанная исходя из общей суммы и количества дней превышения лимита остатка кассы.

Согласно ст. 15. 1 Кодекса РФ об административных правонарушениях • Нарушение правил работы с наличными деньгами влечет административную ответственность: • должностных лиц организации в размере от 4000 до 5000 руб. • и организации как юридического лица - 40000 50000 руб.

Согласно ст. 15. 1 Кодекса РФ об административных правонарушениях • Нарушение правил работы с наличными деньгами влечет административную ответственность: • должностных лиц организации в размере от 4000 до 5000 руб. • и организации как юридического лица - 40000 50000 руб.

Синтетический учет • Д 50 – в ведомости № 1 • К 50 – в журнале-ордере № 1 • при наличии в организации ларьков, магазинов – поступление торговой выручки (ф. № 27 -АПК) • Главная книга (ф № 18 -АПК) • Остаток по этому счету на конец отчетного периода отражается в активе баланса по строке 260 Бухгалтерского баланса.

Синтетический учет • Д 50 – в ведомости № 1 • К 50 – в журнале-ордере № 1 • при наличии в организации ларьков, магазинов – поступление торговой выручки (ф. № 27 -АПК) • Главная книга (ф № 18 -АПК) • Остаток по этому счету на конец отчетного периода отражается в активе баланса по строке 260 Бухгалтерского баланса.

Записи в этих журналах-ордерах и ведомостях • производятся итогами за день на основании отчетов кассира, подтвержденных приложенными к ним первичными приходно-расходными кассовыми документами. При незначительном количестве кассовых документов допускается записи в регистры производить не ежедневно, а за пять дней, в целом по нескольким отчетам кассира. В этом случае в графе "Дата" указываются начальные и конечные числа временного интервала, за который производятся записи, н-р: 1 - 3, 15 16 и т. д. • Итоги за день устанавливаются путем подсчета сумм однородных операций (операций с одинаковыми корреспонденциями), отраженных в кассовых отчетах, предварительно проставляемой на приходно-расходных кассовых документах и в отчете кассира (кассовой книге). • Остаток денежных средств в кассе определяется на конец рабочего дня после отражения всех проведенных операций в кассовой книге и указывается в строке «Остаток на конец» кассовой книги.

Записи в этих журналах-ордерах и ведомостях • производятся итогами за день на основании отчетов кассира, подтвержденных приложенными к ним первичными приходно-расходными кассовыми документами. При незначительном количестве кассовых документов допускается записи в регистры производить не ежедневно, а за пять дней, в целом по нескольким отчетам кассира. В этом случае в графе "Дата" указываются начальные и конечные числа временного интервала, за который производятся записи, н-р: 1 - 3, 15 16 и т. д. • Итоги за день устанавливаются путем подсчета сумм однородных операций (операций с одинаковыми корреспонденциями), отраженных в кассовых отчетах, предварительно проставляемой на приходно-расходных кассовых документах и в отчете кассира (кассовой книге). • Остаток денежных средств в кассе определяется на конец рабочего дня после отражения всех проведенных операций в кассовой книге и указывается в строке «Остаток на конец» кассовой книги.

Ж. -о. № 1 и ведомость № 1 - регистры месячного обращения Основанием для записей в ж. -о. являются проверенные отчеты кассира с приложенными к ним первичными документами. Каждый отчет кассира занимает в ведомости и ж. -о. одну строку. На основании Ведомости и Ж. -о. заполняют листок расшифровку по сч. 50, где отражают общие суммы оборотов по расчетным счетам с указанием корреспондирующих счетов. Полученное в конце месяца сальдо по счету 50 «Касса» сверяют с остатками в кассе, числящимся по последнему отчету кассира, и отражают в ведомости дебетовых оборотов, как сальдо на конец месяца. Итоги кредитовых оборотов по счету 50 «Касса» переносятся ежемесячно из Ж. -о. № 1 в Главную книгу организации, а составляющие их суммы по дебетовым счетам переносятся в дебет соответствующих корреспондирующих счетов

Ж. -о. № 1 и ведомость № 1 - регистры месячного обращения Основанием для записей в ж. -о. являются проверенные отчеты кассира с приложенными к ним первичными документами. Каждый отчет кассира занимает в ведомости и ж. -о. одну строку. На основании Ведомости и Ж. -о. заполняют листок расшифровку по сч. 50, где отражают общие суммы оборотов по расчетным счетам с указанием корреспондирующих счетов. Полученное в конце месяца сальдо по счету 50 «Касса» сверяют с остатками в кассе, числящимся по последнему отчету кассира, и отражают в ведомости дебетовых оборотов, как сальдо на конец месяца. Итоги кредитовых оборотов по счету 50 «Касса» переносятся ежемесячно из Ж. -о. № 1 в Главную книгу организации, а составляющие их суммы по дебетовым счетам переносятся в дебет соответствующих корреспондирующих счетов