монетарная политика.ppt

- Количество слайдов: 24

ТЕМА: Монетарная политика Денежно-кредитная политика — мероприятий, центральный (монетарная) совокупность с банк помощью монетарных которых воздействует на параметры равновесия денежного рынка — предложение денег и процентную ставку.

ТЕМА: Монетарная политика Денежно-кредитная политика — мероприятий, центральный (монетарная) совокупность с банк помощью монетарных которых воздействует на параметры равновесия денежного рынка — предложение денег и процентную ставку.

Предложение денег o представляет собой сумму наличных обращении и вкладов до востребования: денег в o MS = Cur + Dep, o где MS — находящаяся в обращении денежная масса (предложение денег); o Cur — количество наличных денег в обращении; o Dep — объем депозитов до востребования. Следовательно, существуют два источника предложения денег: o 1. Центральный банк, выпускающий наличные деньги. o 2. Коммерческие банки, открывающие вклады до востребования, т. е. создающие кредитные деньги.

Предложение денег o представляет собой сумму наличных обращении и вкладов до востребования: денег в o MS = Cur + Dep, o где MS — находящаяся в обращении денежная масса (предложение денег); o Cur — количество наличных денег в обращении; o Dep — объем депозитов до востребования. Следовательно, существуют два источника предложения денег: o 1. Центральный банк, выпускающий наличные деньги. o 2. Коммерческие банки, открывающие вклады до востребования, т. е. создающие кредитные деньги.

Предложение денег зависит от o политики Центрального банка, который определяет объем наличных денег: наличность на руках у населения (Cur) и наличность в банковских резервах (Res). В сумме они составляют денежную базу (MB). MB = Cur+Res.

Предложение денег зависит от o политики Центрального банка, который определяет объем наличных денег: наличность на руках у населения (Cur) и наличность в банковских резервах (Res). В сумме они составляют денежную базу (MB). MB = Cur+Res.

Предложение денег зависит: o От величины денежного мультипликатора (m), который показывает зависимость объема денежной массы (MS) от величины денежной базы (MB): MS = m * MB

Предложение денег зависит: o От величины денежного мультипликатора (m), который показывает зависимость объема денежной массы (MS) от величины денежной базы (MB): MS = m * MB

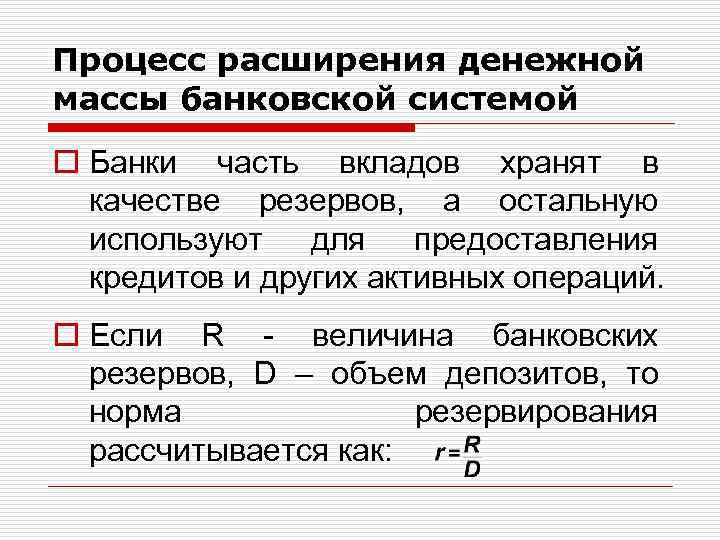

Процесс расширения денежной массы банковской системой o Банки часть вкладов хранят в качестве резервов, а остальную используют для предоставления кредитов и других активных операций. o Если R - величина банковских резервов, D – объем депозитов, то норма резервирования рассчитывается как:

Процесс расширения денежной массы банковской системой o Банки часть вкладов хранят в качестве резервов, а остальную используют для предоставления кредитов и других активных операций. o Если R - величина банковских резервов, D – объем депозитов, то норма резервирования рассчитывается как:

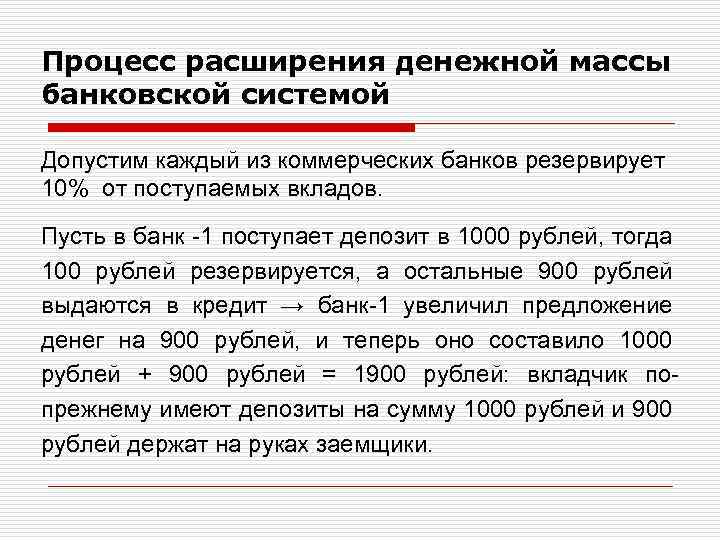

Процесс расширения денежной массы банковской системой Допустим каждый из коммерческих банков резервирует 10% от поступаемых вкладов. Пусть в банк -1 поступает депозит в 1000 рублей, тогда 100 рублей резервируется, а остальные 900 рублей выдаются в кредит → банк-1 увеличил предложение денег на 900 рублей, и теперь оно составило 1000 рублей + 900 рублей = 1900 рублей: вкладчик попрежнему имеют депозиты на сумму 1000 рублей и 900 рублей держат на руках заемщики.

Процесс расширения денежной массы банковской системой Допустим каждый из коммерческих банков резервирует 10% от поступаемых вкладов. Пусть в банк -1 поступает депозит в 1000 рублей, тогда 100 рублей резервируется, а остальные 900 рублей выдаются в кредит → банк-1 увеличил предложение денег на 900 рублей, и теперь оно составило 1000 рублей + 900 рублей = 1900 рублей: вкладчик попрежнему имеют депозиты на сумму 1000 рублей и 900 рублей держат на руках заемщики.

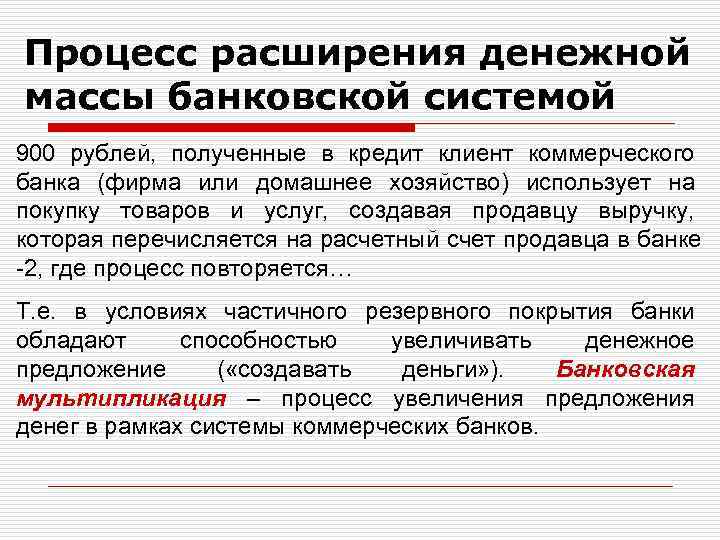

Процесс расширения денежной массы банковской системой 900 рублей, полученные в кредит клиент коммерческого банка (фирма или домашнее хозяйство) использует на покупку товаров и услуг, создавая продавцу выручку, которая перечисляется на расчетный счет продавца в банке -2, где процесс повторяется… Т. е. в условиях частичного резервного покрытия банки обладают способностью увеличивать денежное предложение ( «создавать деньги» ). Банковская мультипликация – процесс увеличения предложения денег в рамках системы коммерческих банков.

Процесс расширения денежной массы банковской системой 900 рублей, полученные в кредит клиент коммерческого банка (фирма или домашнее хозяйство) использует на покупку товаров и услуг, создавая продавцу выручку, которая перечисляется на расчетный счет продавца в банке -2, где процесс повторяется… Т. е. в условиях частичного резервного покрытия банки обладают способностью увеличивать денежное предложение ( «создавать деньги» ). Банковская мультипликация – процесс увеличения предложения денег в рамках системы коммерческих банков.

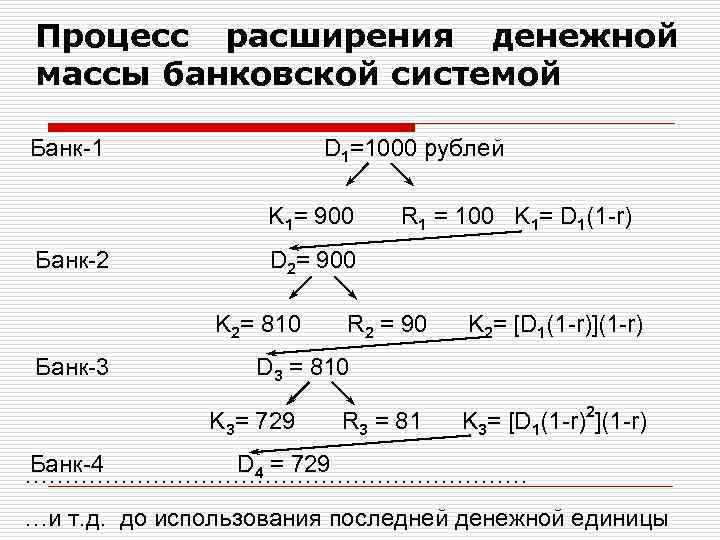

Процесс расширения денежной массы банковской системой Банк-1 D 1=1000 рублей K 1= 900 Банк-2 D 2= 900 K 2= 810 Банк-3 R 1 = 100 K 1= D 1(1 -r) R 2 = 90 K 2= [D 1(1 -r)](1 -r) D 3 = 810 K 3= 729 R 3 = 81 K 3= [D 1(1 -r)2](1 -r) Банк-4 D 4 = 729 …………………………… …и т. д. до использования последней денежной единицы

Процесс расширения денежной массы банковской системой Банк-1 D 1=1000 рублей K 1= 900 Банк-2 D 2= 900 K 2= 810 Банк-3 R 1 = 100 K 1= D 1(1 -r) R 2 = 90 K 2= [D 1(1 -r)](1 -r) D 3 = 810 K 3= 729 R 3 = 81 K 3= [D 1(1 -r)2](1 -r) Банк-4 D 4 = 729 …………………………… …и т. д. до использования последней денежной единицы

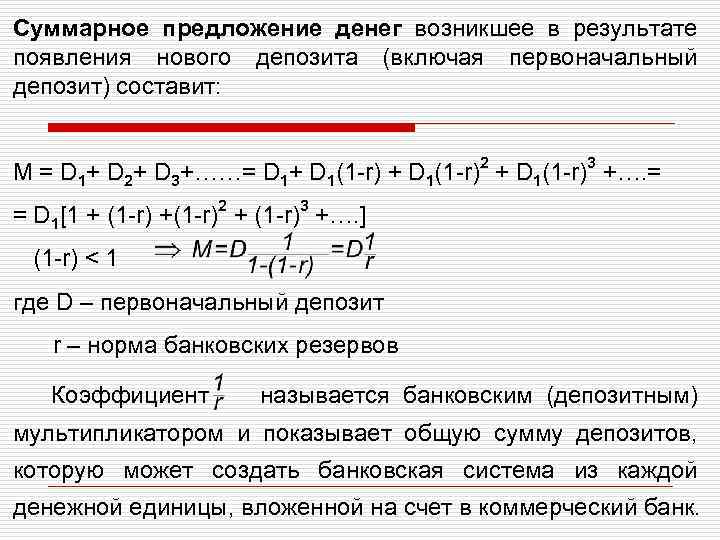

Суммарное предложение денег возникшее в результате появления нового депозита (включая первоначальный депозит) составит: M = D 1+ D 2+ D 3+……= D 1+ D 1(1 -r)2 + D 1(1 -r)3 +…. = = D 1[1 + (1 -r) +(1 -r)2 + (1 -r)3 +…. ] (1 -r) < 1 где D – первоначальный депозит r – норма банковских резервов Коэффициент называется банковским (депозитным) мультипликатором и показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк.

Суммарное предложение денег возникшее в результате появления нового депозита (включая первоначальный депозит) составит: M = D 1+ D 2+ D 3+……= D 1+ D 1(1 -r)2 + D 1(1 -r)3 +…. = = D 1[1 + (1 -r) +(1 -r)2 + (1 -r)3 +…. ] (1 -r) < 1 где D – первоначальный депозит r – норма банковских резервов Коэффициент называется банковским (депозитным) мультипликатором и показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк.

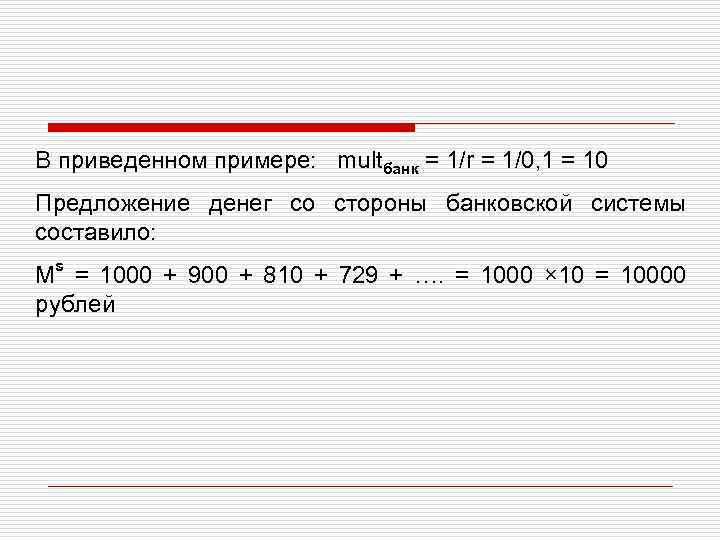

В приведенном примере: multбанк = 1/r = 1/0, 1 = 10 Предложение денег со стороны банковской системы составило: Ms = 1000 + 900 + 810 + 729 + …. = 1000 × 10 = 10000 рублей

В приведенном примере: multбанк = 1/r = 1/0, 1 = 10 Предложение денег со стороны банковской системы составило: Ms = 1000 + 900 + 810 + 729 + …. = 1000 × 10 = 10000 рублей

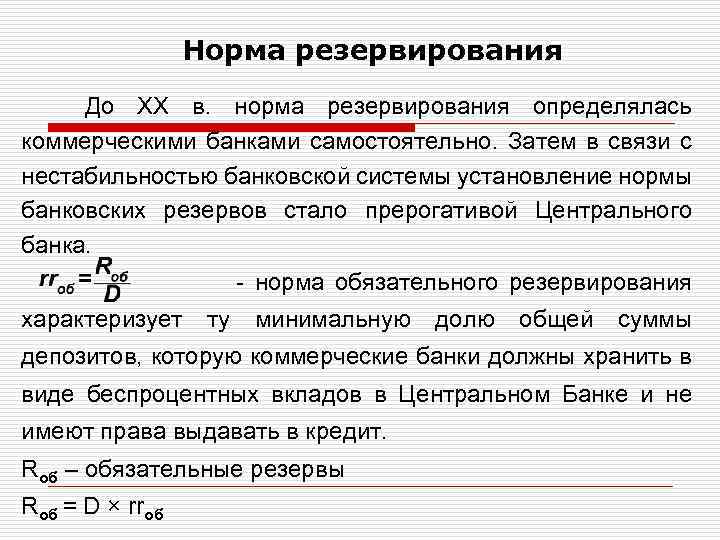

Норма резервирования До ХХ в. норма резервирования определялась коммерческими банками самостоятельно. Затем в связи с нестабильностью банковской системы установление нормы банковских резервов стало прерогативой Центрального банка. - норма обязательного резервирования характеризует ту минимальную долю общей суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке и не имеют права выдавать в кредит. Rоб – обязательные резервы Rоб = D × rrоб

Норма резервирования До ХХ в. норма резервирования определялась коммерческими банками самостоятельно. Затем в связи с нестабильностью банковской системы установление нормы банковских резервов стало прерогативой Центрального банка. - норма обязательного резервирования характеризует ту минимальную долю общей суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке и не имеют права выдавать в кредит. Rоб – обязательные резервы Rоб = D × rrоб

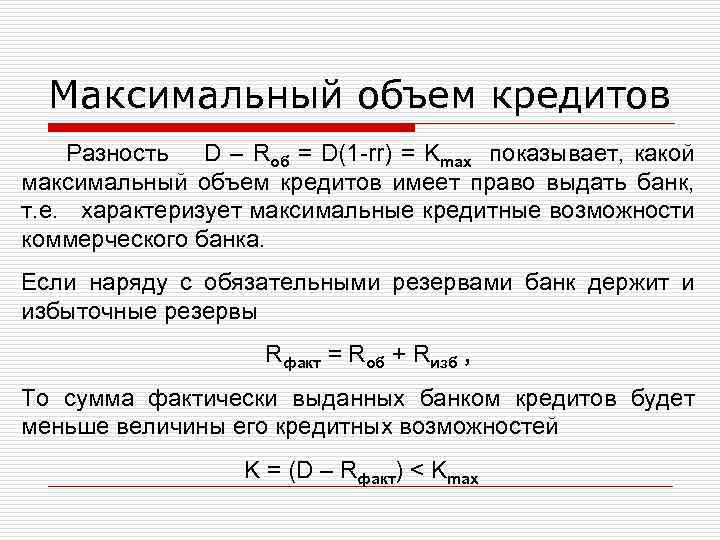

Максимальный объем кредитов Разность D – Rоб = D(1 -rr) = Kmax показывает, какой максимальный объем кредитов имеет право выдать банк, т. е. характеризует максимальные кредитные возможности коммерческого банка. Если наряду с обязательными резервами банк держит и избыточные резервы Rфакт = Rоб + Rизб , То сумма фактически выданных банком кредитов будет меньше величины его кредитных возможностей K = (D – Rфакт) < Kmax

Максимальный объем кредитов Разность D – Rоб = D(1 -rr) = Kmax показывает, какой максимальный объем кредитов имеет право выдать банк, т. е. характеризует максимальные кредитные возможности коммерческого банка. Если наряду с обязательными резервами банк держит и избыточные резервы Rфакт = Rоб + Rизб , То сумма фактически выданных банком кредитов будет меньше величины его кредитных возможностей K = (D – Rфакт) < Kmax

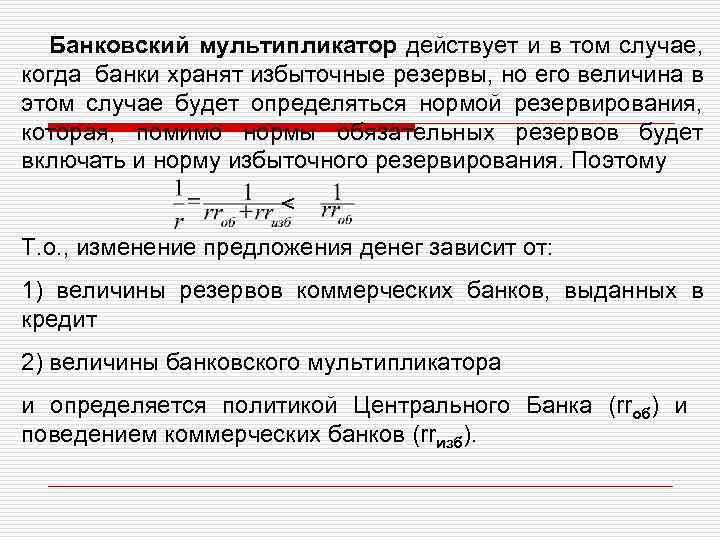

Банковский мультипликатор действует и в том случае, когда банки хранят избыточные резервы, но его величина в этом случае будет определяться нормой резервирования, которая, помимо нормы обязательных резервов будет включать и норму избыточного резервирования. Поэтому < Т. о. , изменение предложения денег зависит от: 1) величины резервов коммерческих банков, выданных в кредит 2) величины банковского мультипликатора и определяется политикой Центрального Банка (rrоб) и поведением коммерческих банков (rrизб).

Банковский мультипликатор действует и в том случае, когда банки хранят избыточные резервы, но его величина в этом случае будет определяться нормой резервирования, которая, помимо нормы обязательных резервов будет включать и норму избыточного резервирования. Поэтому < Т. о. , изменение предложения денег зависит от: 1) величины резервов коммерческих банков, выданных в кредит 2) величины банковского мультипликатора и определяется политикой Центрального Банка (rrоб) и поведением коммерческих банков (rrизб).

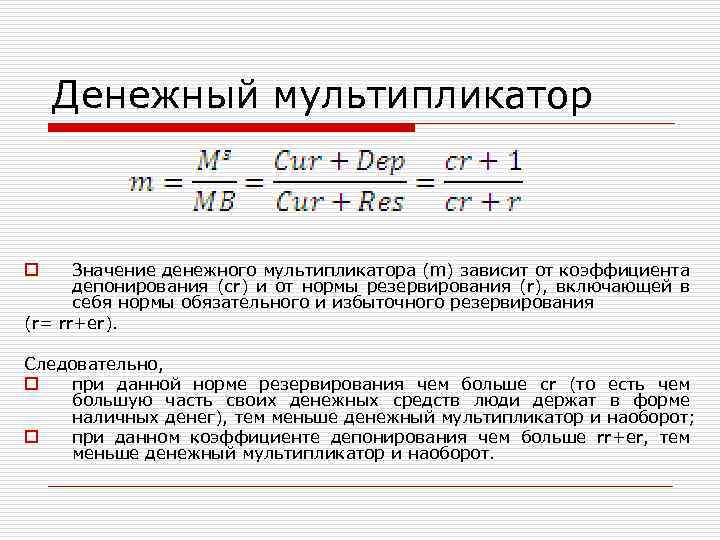

Денежный мультипликатор Значение денежного мультипликатора (m) зависит от коэффициента депонирования (cr) и от нормы резервирования (r), включающей в себя нормы обязательного и избыточного резервирования (r= rr+er). o Следовательно, o при данной норме резервирования чем больше cr (то есть чем большую часть своих денежных средств люди держат в форме наличных денег), тем меньше денежный мультипликатор и наоборот; o при данном коэффициенте депонирования чем больше rr+er, тем меньше денежный мультипликатор и наоборот.

Денежный мультипликатор Значение денежного мультипликатора (m) зависит от коэффициента депонирования (cr) и от нормы резервирования (r), включающей в себя нормы обязательного и избыточного резервирования (r= rr+er). o Следовательно, o при данной норме резервирования чем больше cr (то есть чем большую часть своих денежных средств люди держат в форме наличных денег), тем меньше денежный мультипликатор и наоборот; o при данном коэффициенте депонирования чем больше rr+er, тем меньше денежный мультипликатор и наоборот.

Инструменты денежнокредитной политики: o Косвенные o Инструменты прямого контроля

Инструменты денежнокредитной политики: o Косвенные o Инструменты прямого контроля

Инструменты прямого контроля o используются Центральным банком для контроля количества или цены денег, депонированных в коммерческих банках и предоставленных ими в виде кредитов. o Обычная форма таких инструментов – директивы Центрального банка. o Примерами количественного контроля могут служить лимиты роста кредитования или привлечения депозитов, а также меры контроля в области процентных ставок – установление максимальных размеров ставок по кредитам или депозитам.

Инструменты прямого контроля o используются Центральным банком для контроля количества или цены денег, депонированных в коммерческих банках и предоставленных ими в виде кредитов. o Обычная форма таких инструментов – директивы Центрального банка. o Примерами количественного контроля могут служить лимиты роста кредитования или привлечения депозитов, а также меры контроля в области процентных ставок – установление максимальных размеров ставок по кредитам или депозитам.

Инструменты прямого контроля обладают определенными преимуществами: o o o они достаточно просты в применении и легко объяснимы для общественности; прямые бюджетные затраты, связанные с использованием этих инструментов, относительно невысоки; с их помощью центральный банк способен контролировать процентную ставку и максимальные объемы депозитов или кредитов (что может играть важную роль в кризисных ситуациях и при неразвитости косвенных инструментов); они позволяют правительству осуществлять целевое кредитование приоритетных отраслей экономики; их применение – наиболее эффективный и осуществимый подход в условиях недостаточно развитых финансовых рынков или технической неготовности центрального банка проводить косвенный монетарный контроль.

Инструменты прямого контроля обладают определенными преимуществами: o o o они достаточно просты в применении и легко объяснимы для общественности; прямые бюджетные затраты, связанные с использованием этих инструментов, относительно невысоки; с их помощью центральный банк способен контролировать процентную ставку и максимальные объемы депозитов или кредитов (что может играть важную роль в кризисных ситуациях и при неразвитости косвенных инструментов); они позволяют правительству осуществлять целевое кредитование приоритетных отраслей экономики; их применение – наиболее эффективный и осуществимый подход в условиях недостаточно развитых финансовых рынков или технической неготовности центрального банка проводить косвенный монетарный контроль.

Недостатки инструментов прямого контроля следующие: o o o индивидуальные меры контроля, применяемые к каждому банку, сдерживают развитие конкуренции на финансовых рынках, от которой могли бы получить преимущества как заемщики, так и депозиторы. Например, конкуренция позволила бы более эффективным банкам привлечь больше депозитов и увеличить кредитование, предлагая более высокие проценты ставки по депозитам и более низкие – по кредитам; применение прямых инструментов ограничивает развитие финансового сектора и снижает роль финансового посредничества; кредитный контроль за рядом банков (в частности, за осуществляющими кредитование определенных отраслей или регионов) оказывает искажающее влияние на рынки. Более того, стоимость данных мер государственного вмешательства для экономики не поддается учету (если правительство желает создать привилегированные условия для некоторых отраслей или экономических регионов, то эффективнее предоставить субсидию и отразить ее стоимость в бюджете. Такая мера может быть измерена соответствующим образом, а цели использования государственных средств будут очевидными для общественности);

Недостатки инструментов прямого контроля следующие: o o o индивидуальные меры контроля, применяемые к каждому банку, сдерживают развитие конкуренции на финансовых рынках, от которой могли бы получить преимущества как заемщики, так и депозиторы. Например, конкуренция позволила бы более эффективным банкам привлечь больше депозитов и увеличить кредитование, предлагая более высокие проценты ставки по депозитам и более низкие – по кредитам; применение прямых инструментов ограничивает развитие финансового сектора и снижает роль финансового посредничества; кредитный контроль за рядом банков (в частности, за осуществляющими кредитование определенных отраслей или регионов) оказывает искажающее влияние на рынки. Более того, стоимость данных мер государственного вмешательства для экономики не поддается учету (если правительство желает создать привилегированные условия для некоторых отраслей или экономических регионов, то эффективнее предоставить субсидию и отразить ее стоимость в бюджете. Такая мера может быть измерена соответствующим образом, а цели использования государственных средств будут очевидными для общественности);

Недостатки инструментов прямого контроля: o o o меры прямого контроля способствуют оттоку финансовых ресурсов на неконтролируемые ( «черные» ) рынки или за рубеж, а значит со временем становятся менее эффективными, так как находятся пути их обхода. Например, во все более открытой и интегрированной в мировую финансовую систему экономике компании могут заимствовать средства за рубежом, обходя таким способом контрольные механизмы, действующие в их странах; пресечение попыток обойти действующие ограничения нередко ведет к расширению использования прямых инструментов регулирования; применение прямых инструментов для управления микроэкономическими аспектами денежно-кредитной сферы приводит к созданию сложной многоуровневой структуры процентных ставок и кредитных ограничений, что чревато появлением серьезных рыночных диспропорций и снижением эффективности (например, в Индонезии в 70 -80 -е годы существовало более 20 категорий рефинансирования с различными процентными ставками).

Недостатки инструментов прямого контроля: o o o меры прямого контроля способствуют оттоку финансовых ресурсов на неконтролируемые ( «черные» ) рынки или за рубеж, а значит со временем становятся менее эффективными, так как находятся пути их обхода. Например, во все более открытой и интегрированной в мировую финансовую систему экономике компании могут заимствовать средства за рубежом, обходя таким способом контрольные механизмы, действующие в их странах; пресечение попыток обойти действующие ограничения нередко ведет к расширению использования прямых инструментов регулирования; применение прямых инструментов для управления микроэкономическими аспектами денежно-кредитной сферы приводит к созданию сложной многоуровневой структуры процентных ставок и кредитных ограничений, что чревато появлением серьезных рыночных диспропорций и снижением эффективности (например, в Индонезии в 70 -80 -е годы существовало более 20 категорий рефинансирования с различными процентными ставками).

К косвенным инструментам денежно-кредитной политики можно отнести: o резервные требования; o операции на открытом рынке (купля-продажа государственных ценных бумаг центральным банком), которые относятся к самым эффективным и наиболее широко используемым методам воздействия на денежную базу; o механизм рефинансирования, включающий в себя целый ряд различных методов воздействия на размер кредита центрального банка коммерческим банкам. Наиболее важным инструментом является ставка, по которой взимаются проценты по таким кредитам (ставка рефинансирования).

К косвенным инструментам денежно-кредитной политики можно отнести: o резервные требования; o операции на открытом рынке (купля-продажа государственных ценных бумаг центральным банком), которые относятся к самым эффективным и наиболее широко используемым методам воздействия на денежную базу; o механизм рефинансирования, включающий в себя целый ряд различных методов воздействия на размер кредита центрального банка коммерческим банкам. Наиболее важным инструментом является ставка, по которой взимаются проценты по таким кредитам (ставка рефинансирования).

Изменение нормы обязательного минимального резервирования вкладов

Изменение нормы обязательного минимального резервирования вкладов

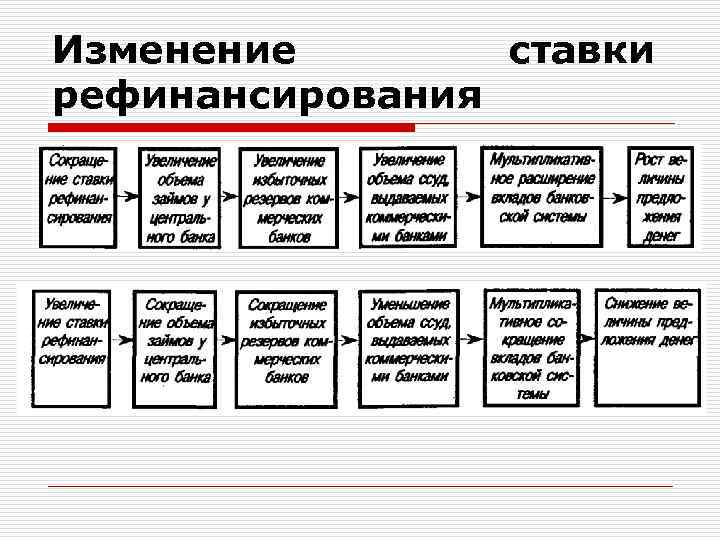

Изменение ставки рефинансирования

Изменение ставки рефинансирования

Операции рынке на открытом

Операции рынке на открытом

Преимущества косвенных инструментов: o они позволяют гораздо более гибко проводить денежно-кредитную политику; o освобождают процесс распределения финансовых ресурсов от государственного вмешательства; o способствуют развитию финансовых рынков и эффективному выполнению посреднической роли финансовыми учреждениями; o служат повышению эффективности капиталовложений и увеличению объема финансовых сбережений.

Преимущества косвенных инструментов: o они позволяют гораздо более гибко проводить денежно-кредитную политику; o освобождают процесс распределения финансовых ресурсов от государственного вмешательства; o способствуют развитию финансовых рынков и эффективному выполнению посреднической роли финансовыми учреждениями; o служат повышению эффективности капиталовложений и увеличению объема финансовых сбережений.