Акцизний податок основна.ppt

- Количество слайдов: 47

Тема: АКЦИЗНИЙ ПОДАТОК та його характеристика Група Фв-31 Дата 12. 03. 2014 р Підготував викладач – Гасич Ярослав Володимирович

Тема: АКЦИЗНИЙ ПОДАТОК та його характеристика Група Фв-31 Дата 12. 03. 2014 р Підготував викладач – Гасич Ярослав Володимирович

1. Для застосування податкової соціальної пільги платнику податку необхідно подати роботодавцю: а) податкову декларацію; б) накладну; в) заяву; г) пенсійне посвідчення 2. Податкова соціальна пільга не може застосовуватися до: а) заробітної плати; б) доходів платника податку інших, ніж заробітна плата; в) правильні відповіді А) та Б); г) правильна відповідь відсутня. 3. Платник податку за наслідками звітного податкового року, на основі документального підтвердження витрат, має право на: а) податкову знижку; б) податкову пільгу; в) податкову заставу; г) податкову знижку і пільгу. 4. До розрахунку загального місячного (річного) оподатковуваного доходу не включаються: а) частина доходів від операцій з майном; б) доходи від надання майна в лізинг, оренду або суборенду; в) доходи у вигляді дивідендів, виграшів, призів, процентів; г) кошти, отримані платником податку на відрядження або під звіт. 5. Оскільки ПСП застосовується на підставі поданої платником заяви, то відповідальність за неправомірне застосування пільги несе: а) роботодавець; б) платник; в) органи ДПС; г) платник та органи ДПС.

1. Для застосування податкової соціальної пільги платнику податку необхідно подати роботодавцю: а) податкову декларацію; б) накладну; в) заяву; г) пенсійне посвідчення 2. Податкова соціальна пільга не може застосовуватися до: а) заробітної плати; б) доходів платника податку інших, ніж заробітна плата; в) правильні відповіді А) та Б); г) правильна відповідь відсутня. 3. Платник податку за наслідками звітного податкового року, на основі документального підтвердження витрат, має право на: а) податкову знижку; б) податкову пільгу; в) податкову заставу; г) податкову знижку і пільгу. 4. До розрахунку загального місячного (річного) оподатковуваного доходу не включаються: а) частина доходів від операцій з майном; б) доходи від надання майна в лізинг, оренду або суборенду; в) доходи у вигляді дивідендів, виграшів, призів, процентів; г) кошти, отримані платником податку на відрядження або під звіт. 5. Оскільки ПСП застосовується на підставі поданої платником заяви, то відповідальність за неправомірне застосування пільги несе: а) роботодавець; б) платник; в) органи ДПС; г) платник та органи ДПС.

6. На кого покладено обов’язок здійснювати перерахунок податку з доходів фізичних осіб: а) на фізичну особу; б) на роботодавця; в) на пенсійний фонд; г) правильна відповідь відсутня. 7. До складу загального оподатковуваного доходу включаються: а) вартість товарів, які надходять платнику податку як їх гарантійна заміна; б) сума надміру сплачених податків, зборів із бюджетів або державних цільових страхових фондів; в)сума страхових виплат, що сплачуються платнику податку за договорами довгострокового страхування життя; г)кошти або вартість майна (послуг), що надаються як допомога на поховання платника податку. 8. До складу загального оподатковуваного доходу не включаються: а) сума стипендії, яка виплачується з бюджету учню, студенту, ординатору, аспіранту в межах, визначених законом; б) дохід від надання майна в оренду відповідно до норм закону; в) оподатковуваний дохід (прибуток), не включений до розрахунку загальних оподатковуваних доходів попередніх податкових періодів та самостійно виявлений у звітному періоді платником податку; г) дохід у вигляді неустойки, штрафів або пені, фактично одержаних платником податку як відшкодування матеріальної або моральної шкоди. 9. Розмір податкової соціальної пільги залежить від: а) прожиткового мінімуму для працездатної особи, який встановлений на 1 січня звітного року. б) заробітної плати фізичної особи згідно штатного розпису на 1 січня звітного року; в) мінімальної заробітної плати, яка встановлена на 1 січня звітного року; г) доходу фізичної особи за попередній звітний рік. 10. До складу податкової знижки включаються фактично понесені витрати, підтверджені платником податку документально, а саме: а) фіскальним або товарним чеком; б) касовим ордером, товарною накладною; в) розрахунковими документами або договором, які ідентифікують продавця товарів (робіт, послуг) та визначають суму таких витрат; г) усе перелічене.

6. На кого покладено обов’язок здійснювати перерахунок податку з доходів фізичних осіб: а) на фізичну особу; б) на роботодавця; в) на пенсійний фонд; г) правильна відповідь відсутня. 7. До складу загального оподатковуваного доходу включаються: а) вартість товарів, які надходять платнику податку як їх гарантійна заміна; б) сума надміру сплачених податків, зборів із бюджетів або державних цільових страхових фондів; в)сума страхових виплат, що сплачуються платнику податку за договорами довгострокового страхування життя; г)кошти або вартість майна (послуг), що надаються як допомога на поховання платника податку. 8. До складу загального оподатковуваного доходу не включаються: а) сума стипендії, яка виплачується з бюджету учню, студенту, ординатору, аспіранту в межах, визначених законом; б) дохід від надання майна в оренду відповідно до норм закону; в) оподатковуваний дохід (прибуток), не включений до розрахунку загальних оподатковуваних доходів попередніх податкових періодів та самостійно виявлений у звітному періоді платником податку; г) дохід у вигляді неустойки, штрафів або пені, фактично одержаних платником податку як відшкодування матеріальної або моральної шкоди. 9. Розмір податкової соціальної пільги залежить від: а) прожиткового мінімуму для працездатної особи, який встановлений на 1 січня звітного року. б) заробітної плати фізичної особи згідно штатного розпису на 1 січня звітного року; в) мінімальної заробітної плати, яка встановлена на 1 січня звітного року; г) доходу фізичної особи за попередній звітний рік. 10. До складу податкової знижки включаються фактично понесені витрати, підтверджені платником податку документально, а саме: а) фіскальним або товарним чеком; б) касовим ордером, товарною накладною; в) розрахунковими документами або договором, які ідентифікують продавця товарів (робіт, послуг) та визначають суму таких витрат; г) усе перелічене.

Мета: Дидактична: - поглибити знання з основ податкового законодавства; - засвоїти матеріал по акцизному податку; - систематизувати основну інформацію стосовно суб’єктів, об’єктів, бази оподаткування, ставок акцизного податку, строків сплати податку та подачі звітності; - дослідити пріоритетну роль акцизного податку в податковій системі країни; Виховна: - підвищити податкову свідомість і формування податкової культури у студентів, як платників податків; - узагальнити позитивне ставлення до податків; - підвищити активність студента шляхом розуміння прав, обов’язків та відповідальності податкових органів, а саме ДПСУ; - розуміти корисність і необхідність податкових процесів, які відбуваються в Україні.

Мета: Дидактична: - поглибити знання з основ податкового законодавства; - засвоїти матеріал по акцизному податку; - систематизувати основну інформацію стосовно суб’єктів, об’єктів, бази оподаткування, ставок акцизного податку, строків сплати податку та подачі звітності; - дослідити пріоритетну роль акцизного податку в податковій системі країни; Виховна: - підвищити податкову свідомість і формування податкової культури у студентів, як платників податків; - узагальнити позитивне ставлення до податків; - підвищити активність студента шляхом розуміння прав, обов’язків та відповідальності податкових органів, а саме ДПСУ; - розуміти корисність і необхідність податкових процесів, які відбуваються в Україні.

Міждисциплінарні зв'язки: : макроекономіка, фінанси, бюджетна система України, податковий менеджмент, податкові системи зарубіжних країн, податкове право, податковий облік, фінансовий менеджмент та ін. Технічні засоби навчання: мультимедійний проектор, ПК. Методичне забезпечення: опорні конспекти, наочність. 1. 2. Список використаної літератури: Податковий кодекс України, набрав чинності з 1 січня 2011, однак деякі статті наберуть чинності пізніше, аж до 1 січня 2015 року. Кодекс опублікований у газеті «Голос України» . 2. Сітшаєва Л. З. Застосування акцизного податку в Україні, структура надходженнь та його динаміка. // Формування ринкових відносин. – 2013. -No 4. –С. 24 -28.

Міждисциплінарні зв'язки: : макроекономіка, фінанси, бюджетна система України, податковий менеджмент, податкові системи зарубіжних країн, податкове право, податковий облік, фінансовий менеджмент та ін. Технічні засоби навчання: мультимедійний проектор, ПК. Методичне забезпечення: опорні конспекти, наочність. 1. 2. Список використаної літератури: Податковий кодекс України, набрав чинності з 1 січня 2011, однак деякі статті наберуть чинності пізніше, аж до 1 січня 2015 року. Кодекс опублікований у газеті «Голос України» . 2. Сітшаєва Л. З. Застосування акцизного податку в Україні, структура надходженнь та його динаміка. // Формування ринкових відносин. – 2013. -No 4. –С. 24 -28.

План лекційного заняття 1. Суть і призначення акцизного податку. 2. Платники, база оподаткування. 3. Об’єкти оподаткування. 4. Підакцизні товари та ставки податку. 5. Порядок і строки сплати податку. 6. Пільги з акцизного податку 7. Застосування акцизного податку в Україні, структура його надходженнь. 8. Контроль за сплатою податку. 9. Контроль за надходженням податку з алкогольних напоїв і тютюнових виробів

План лекційного заняття 1. Суть і призначення акцизного податку. 2. Платники, база оподаткування. 3. Об’єкти оподаткування. 4. Підакцизні товари та ставки податку. 5. Порядок і строки сплати податку. 6. Пільги з акцизного податку 7. Застосування акцизного податку в Україні, структура його надходженнь. 8. Контроль за сплатою податку. 9. Контроль за надходженням податку з алкогольних напоїв і тютюнових виробів

Питання № 1. Суть і призначення Питання № 1. Суть і Питання № 1. акцизного податку призначення акцизного Основна мета: податку • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 1. Суть і Питання № 1. акцизного податку призначення акцизного Основна мета: податку • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

• Акцизний податок – один з видів непрямого оподаткування. Він включається в ціну товару і сплачується в кінцевому підсумку покупцем, а не виробником товарів. • Перша відмінність акцизного податку від ПДВ - це диференціація ставок, друга відмінність – акцизним податком виключно оподатковуються товари і не оподатковуються роботи та послуги. • В Україні стягнення акцизного податку здійснюється на підставі Податкового Кодексу України.

• Акцизний податок – один з видів непрямого оподаткування. Він включається в ціну товару і сплачується в кінцевому підсумку покупцем, а не виробником товарів. • Перша відмінність акцизного податку від ПДВ - це диференціація ставок, друга відмінність – акцизним податком виключно оподатковуються товари і не оподатковуються роботи та послуги. • В Україні стягнення акцизного податку здійснюється на підставі Податкового Кодексу України.

• Це непрямий податок на споживання окремих видів товарів, визначених Податковим Кодексом як підакцизні, що включається до ціни таких товарів (продукції).

• Це непрямий податок на споживання окремих видів товарів, визначених Податковим Кодексом як підакцизні, що включається до ціни таких товарів (продукції).

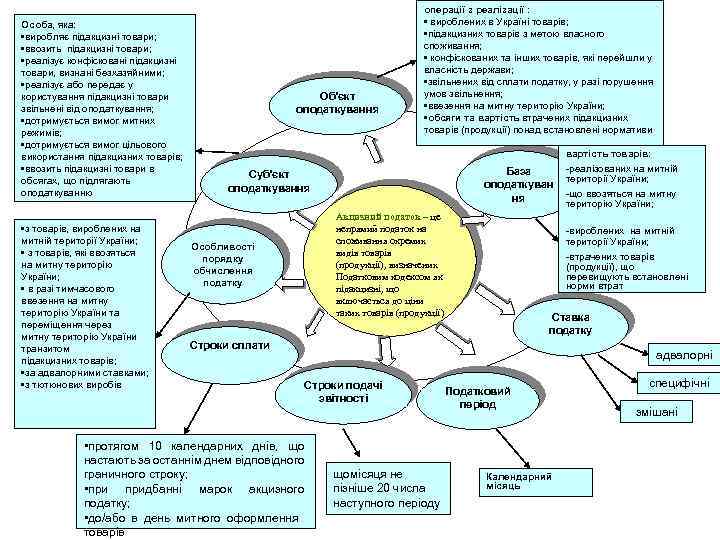

Особа, яка: • виробляє підакцизні товари; • ввозить підакцизні товари; • реалізує конфісковані підакцизні товари, визнані безхазяйними; • реалізує або передає у користування підакцизні товари звільнені від оподаткування; • дотримується вимог митних режимів; • дотримується вимог цільового використання підакцизних товарів; • ввозить підакцизні товари в обсягах, що підлягають оподаткуванню • з товарів, вироблених на митній території України; • з товарів, які ввозяться на митну територію України; • в разі тимчасового ввезення на митну територію України та переміщення через митну територію України транзитом підакцизних товарів; • за адвалорними ставками; • з тютюнових виробів Об’єкт оподаткування операції з реалізації : • вироблених в Україні товарів; • підакцизних товарів з метою власного споживання; • конфіскованих та інших товарів, які перейшли у власність держави; • звільнених від сплати податку, у разі порушення умов звільнення; • ввезення на митну територію України; • обсяги та вартість втрачених підакцизних товарів (продукції) понад встановлені нормативи вартість товарів: База оподаткуван ня Суб’єкт оподаткування Акцизний податок – це непрямий податок на споживання окремих видів товарів (продукції), визначених Податковим кодексом як підакцизні, що включається до ціни таких товарів (продукції) ) Особливості порядку обчислення податку -реалізованих на митній території України; -що ввозяться на митну територію України; -вироблених на митній території України; -втрачених товарів (продукції), що перевищують встановлені норми втрат Ставка податку Строки сплати адвалорні Строки подачі звітності • протягом 10 календарних днів, що настають за останнім днем відповідного граничного строку; • придбанні марок акцизного податку; • до/або в день митного оформлення товарів щомісяця не пізніше 20 числа наступного періоду Податковий період Календарний місяць специфічні змішані

Особа, яка: • виробляє підакцизні товари; • ввозить підакцизні товари; • реалізує конфісковані підакцизні товари, визнані безхазяйними; • реалізує або передає у користування підакцизні товари звільнені від оподаткування; • дотримується вимог митних режимів; • дотримується вимог цільового використання підакцизних товарів; • ввозить підакцизні товари в обсягах, що підлягають оподаткуванню • з товарів, вироблених на митній території України; • з товарів, які ввозяться на митну територію України; • в разі тимчасового ввезення на митну територію України та переміщення через митну територію України транзитом підакцизних товарів; • за адвалорними ставками; • з тютюнових виробів Об’єкт оподаткування операції з реалізації : • вироблених в Україні товарів; • підакцизних товарів з метою власного споживання; • конфіскованих та інших товарів, які перейшли у власність держави; • звільнених від сплати податку, у разі порушення умов звільнення; • ввезення на митну територію України; • обсяги та вартість втрачених підакцизних товарів (продукції) понад встановлені нормативи вартість товарів: База оподаткуван ня Суб’єкт оподаткування Акцизний податок – це непрямий податок на споживання окремих видів товарів (продукції), визначених Податковим кодексом як підакцизні, що включається до ціни таких товарів (продукції) ) Особливості порядку обчислення податку -реалізованих на митній території України; -що ввозяться на митну територію України; -вироблених на митній території України; -втрачених товарів (продукції), що перевищують встановлені норми втрат Ставка податку Строки сплати адвалорні Строки подачі звітності • протягом 10 календарних днів, що настають за останнім днем відповідного граничного строку; • придбанні марок акцизного податку; • до/або в день митного оформлення товарів щомісяця не пізніше 20 числа наступного періоду Податковий період Календарний місяць специфічні змішані

Питання № 1. Суть і призначення Питання № 2. Платники акцизного податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 2. Платники акцизного податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

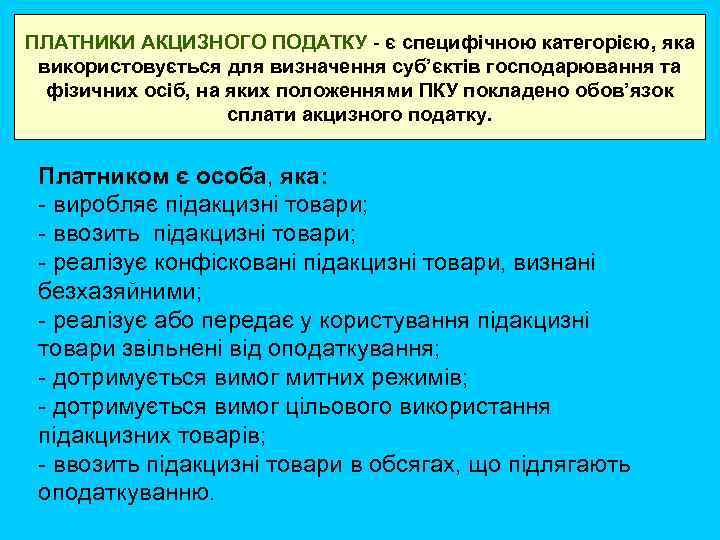

ПЛАТНИКИ АКЦИЗНОГО ПОДАТКУ - є специфічною категорією, яка використовується для визначення суб’єктів господарювання та фізичних осіб, на яких положеннями ПКУ покладено обов’язок сплати акцизного податку. Платником є особа, яка: - виробляє підакцизні товари; - ввозить підакцизні товари; - реалізує конфісковані підакцизні товари, визнані безхазяйними; - реалізує або передає у користування підакцизні товари звільнені від оподаткування; - дотримується вимог митних режимів; - дотримується вимог цільового використання підакцизних товарів; - ввозить підакцизні товари в обсягах, що підлягають оподаткуванню.

ПЛАТНИКИ АКЦИЗНОГО ПОДАТКУ - є специфічною категорією, яка використовується для визначення суб’єктів господарювання та фізичних осіб, на яких положеннями ПКУ покладено обов’язок сплати акцизного податку. Платником є особа, яка: - виробляє підакцизні товари; - ввозить підакцизні товари; - реалізує конфісковані підакцизні товари, визнані безхазяйними; - реалізує або передає у користування підакцизні товари звільнені від оподаткування; - дотримується вимог митних режимів; - дотримується вимог цільового використання підакцизних товарів; - ввозить підакцизні товари в обсягах, що підлягають оподаткуванню.

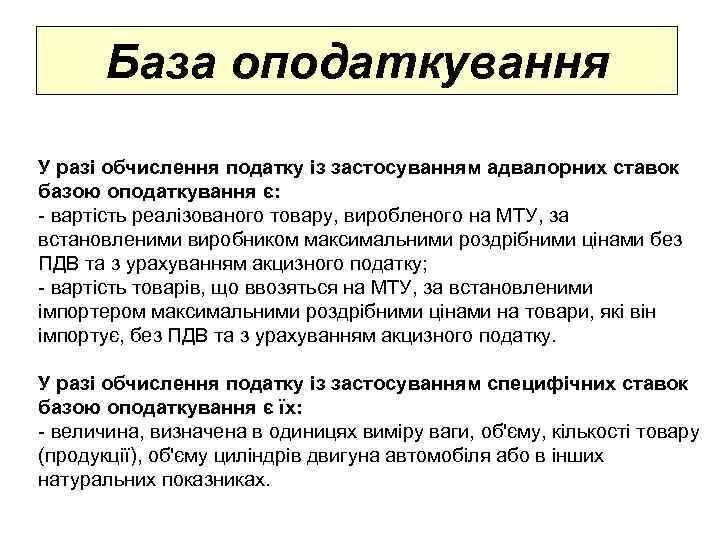

База оподаткування У разі обчислення податку із застосуванням адвалорних ставок базою оподаткування є: - вартість реалізованого товару, виробленого на МТУ, за встановленими виробником максимальними роздрібними цінами без ПДВ та з урахуванням акцизного податку; - вартість товарів, що ввозяться на МТУ, за встановленими імпортером максимальними роздрібними цінами на товари, які він імпортує, без ПДВ та з урахуванням акцизного податку. У разі обчислення податку із застосуванням специфічних ставок базою оподаткування є їх: - величина, визначена в одиницях виміру ваги, об'єму, кількості товару (продукції), об'єму циліндрів двигуна автомобіля або в інших натуральних показниках.

База оподаткування У разі обчислення податку із застосуванням адвалорних ставок базою оподаткування є: - вартість реалізованого товару, виробленого на МТУ, за встановленими виробником максимальними роздрібними цінами без ПДВ та з урахуванням акцизного податку; - вартість товарів, що ввозяться на МТУ, за встановленими імпортером максимальними роздрібними цінами на товари, які він імпортує, без ПДВ та з урахуванням акцизного податку. У разі обчислення податку із застосуванням специфічних ставок базою оподаткування є їх: - величина, визначена в одиницях виміру ваги, об'єму, кількості товару (продукції), об'єму циліндрів двигуна автомобіля або в інших натуральних показниках.

Питання № 1. Суть і призначення Питання № 3. Об’єкти Питання № 3. акцизного податку оподаткування. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 3. Об’єкти Питання № 3. акцизного податку оподаткування. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

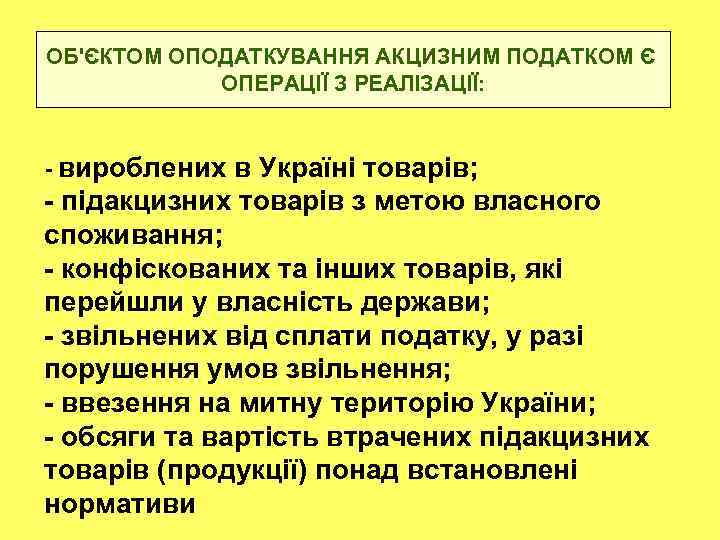

ОБ'ЄКТОМ ОПОДАТКУВАННЯ АКЦИЗНИМ ПОДАТКОМ Є ОПЕРАЦІЇ З РЕАЛІЗАЦІЇ: - вироблених в Україні товарів; - підакцизних товарів з метою власного споживання; - конфіскованих та інших товарів, які перейшли у власність держави; - звільнених від сплати податку, у разі порушення умов звільнення; - ввезення на митну територію України; - обсяги та вартість втрачених підакцизних товарів (продукції) понад встановлені нормативи

ОБ'ЄКТОМ ОПОДАТКУВАННЯ АКЦИЗНИМ ПОДАТКОМ Є ОПЕРАЦІЇ З РЕАЛІЗАЦІЇ: - вироблених в Україні товарів; - підакцизних товарів з метою власного споживання; - конфіскованих та інших товарів, які перейшли у власність держави; - звільнених від сплати податку, у разі порушення умов звільнення; - ввезення на митну територію України; - обсяги та вартість втрачених підакцизних товарів (продукції) понад встановлені нормативи

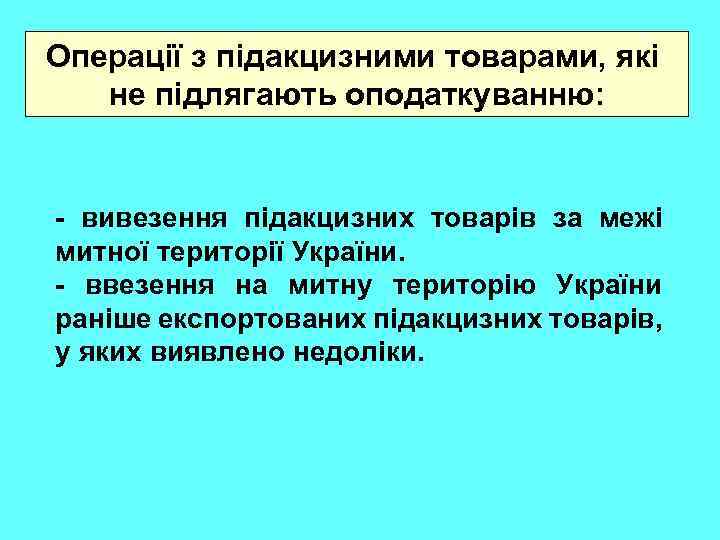

Операції з підакцизними товарами, які не підлягають оподаткуванню: - вивезення підакцизних товарів за межі митної території України. - ввезення на митну територію України раніше експортованих підакцизних товарів, у яких виявлено недоліки.

Операції з підакцизними товарами, які не підлягають оподаткуванню: - вивезення підакцизних товарів за межі митної території України. - ввезення на митну територію України раніше експортованих підакцизних товарів, у яких виявлено недоліки.

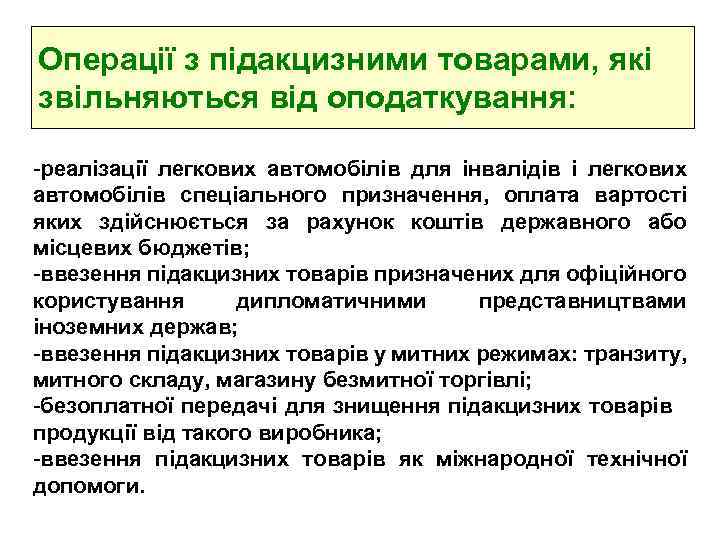

Операції з підакцизними товарами, які звільняються від оподаткування: -реалізації легкових автомобілів для інвалідів і легкових автомобілів спеціального призначення, оплата вартості яких здійснюється за рахунок коштів державного або місцевих бюджетів; -ввезення підакцизних товарів призначених для офіційного користування дипломатичними представництвами іноземних держав; -ввезення підакцизних товарів у митних режимах: транзиту, митного складу, магазину безмитної торгівлі; -безоплатної передачі для знищення підакцизних товарів продукції від такого виробника; -ввезення підакцизних товарів як міжнародної технічної допомоги.

Операції з підакцизними товарами, які звільняються від оподаткування: -реалізації легкових автомобілів для інвалідів і легкових автомобілів спеціального призначення, оплата вартості яких здійснюється за рахунок коштів державного або місцевих бюджетів; -ввезення підакцизних товарів призначених для офіційного користування дипломатичними представництвами іноземних держав; -ввезення підакцизних товарів у митних режимах: транзиту, митного складу, магазину безмитної торгівлі; -безоплатної передачі для знищення підакцизних товарів продукції від такого виробника; -ввезення підакцизних товарів як міжнародної технічної допомоги.

Питання № 1. Суть і призначення Питання № 4. Підакцизні товари та акцизного податку ставки податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 4. Підакцизні товари та акцизного податку ставки податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

• спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво;

• спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво;

• тютюнові вироби, тютюн та промислові замінники тютюну;

• тютюнові вироби, тютюн та промислові замінники тютюну;

• нафтопродукти, скраплений газ;

• нафтопродукти, скраплений газ;

• автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли.

• автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли.

ВИДИ СТАВОК АКЦИЗНОГО ПОДАТКУ Адвалорні ставки Специфічні ставки Адвалорні та специфічні одночасно (змішані) Встановлюють у відсотках до вартості товару Встановлюють у грошовому виразі на одиницю товару, представлену у фізичних одиницях виміру (кг, л, см 3, штуки) Встановлюють одночасно за ставками у відсотках до вартості товару та у твердих сумах з одиниці реалізованого товару (продукції) Застосовуються до підакцизних товарів (продукції) таких як: спирт етиловий, алкогольні напої, пиво; нафтопродукти, скраплений газ; транспортні засоби Застосовуються до тютюнових виробів, тютюну та промислових замінників тютюну

ВИДИ СТАВОК АКЦИЗНОГО ПОДАТКУ Адвалорні ставки Специфічні ставки Адвалорні та специфічні одночасно (змішані) Встановлюють у відсотках до вартості товару Встановлюють у грошовому виразі на одиницю товару, представлену у фізичних одиницях виміру (кг, л, см 3, штуки) Встановлюють одночасно за ставками у відсотках до вартості товару та у твердих сумах з одиниці реалізованого товару (продукції) Застосовуються до підакцизних товарів (продукції) таких як: спирт етиловий, алкогольні напої, пиво; нафтопродукти, скраплений газ; транспортні засоби Застосовуються до тютюнових виробів, тютюну та промислових замінників тютюну

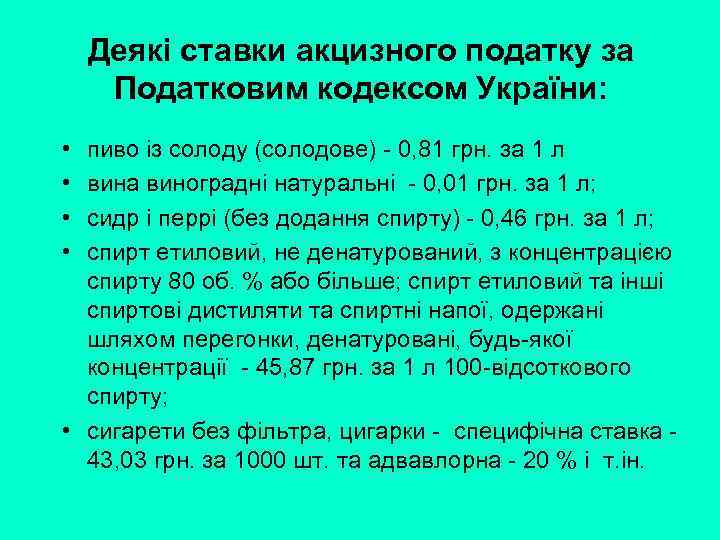

Деякі ставки акцизного податку за Податковим кодексом України: • • пиво із солоду (солодове) - 0, 81 грн. за 1 л вина виноградні натуральні - 0, 01 грн. за 1 л; сидр і перрі (без додання спирту) - 0, 46 грн. за 1 л; спирт етиловий, не денатурований, з концентрацією спирту 80 об. % або більше; спирт етиловий та інші спиртові дистиляти та спиртні напої, одержані шляхом перегонки, денатуровані, будь-якої концентрації - 45, 87 грн. за 1 л 100 -відсоткового спирту; • сигарети без фільтра, цигарки - специфічна ставка - 43, 03 грн. за 1000 шт. та адвавлорна - 20 % і т. ін.

Деякі ставки акцизного податку за Податковим кодексом України: • • пиво із солоду (солодове) - 0, 81 грн. за 1 л вина виноградні натуральні - 0, 01 грн. за 1 л; сидр і перрі (без додання спирту) - 0, 46 грн. за 1 л; спирт етиловий, не денатурований, з концентрацією спирту 80 об. % або більше; спирт етиловий та інші спиртові дистиляти та спиртні напої, одержані шляхом перегонки, денатуровані, будь-якої концентрації - 45, 87 грн. за 1 л 100 -відсоткового спирту; • сигарети без фільтра, цигарки - специфічна ставка - 43, 03 грн. за 1000 шт. та адвавлорна - 20 % і т. ін.

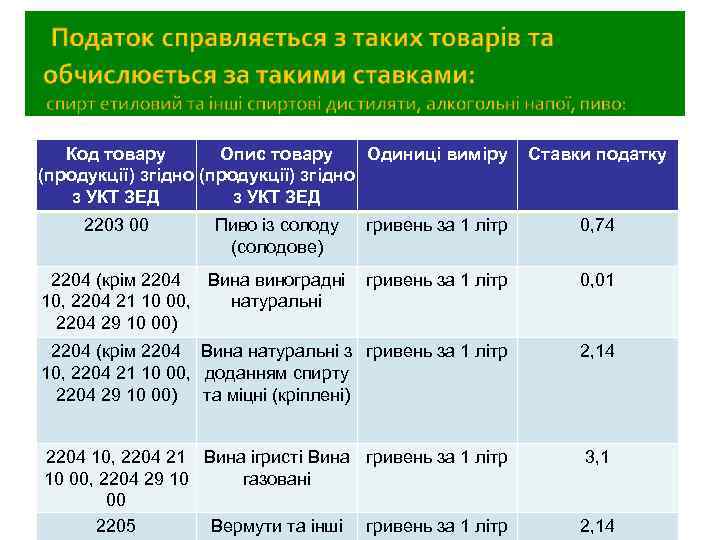

Код товару Опис товару Одиниці виміру (продукції) згідно з УКТ ЗЕД 2203 00 Пиво із солоду (солодове) Ставки податку гривень за 1 літр 0, 74 2204 (крім 2204 Вина виноградні гривень за 1 літр 10, 2204 21 10 00, натуральні 2204 29 10 00) 0, 01 2204 (крім 2204 Вина натуральні з гривень за 1 літр 10, 2204 21 10 00, доданням спирту 2204 29 10 00) та міцні (кріплені) 2, 14 2204 10, 2204 21 Вина ігристі Вина гривень за 1 літр 10 00, 2204 29 10 газовані 00 2205 Вермути та інші гривень за 1 літр 3, 1 2, 14

Код товару Опис товару Одиниці виміру (продукції) згідно з УКТ ЗЕД 2203 00 Пиво із солоду (солодове) Ставки податку гривень за 1 літр 0, 74 2204 (крім 2204 Вина виноградні гривень за 1 літр 10, 2204 21 10 00, натуральні 2204 29 10 00) 0, 01 2204 (крім 2204 Вина натуральні з гривень за 1 літр 10, 2204 21 10 00, доданням спирту 2204 29 10 00) та міцні (кріплені) 2, 14 2204 10, 2204 21 Вина ігристі Вина гривень за 1 літр 10 00, 2204 29 10 газовані 00 2205 Вермути та інші гривень за 1 літр 3, 1 2, 14

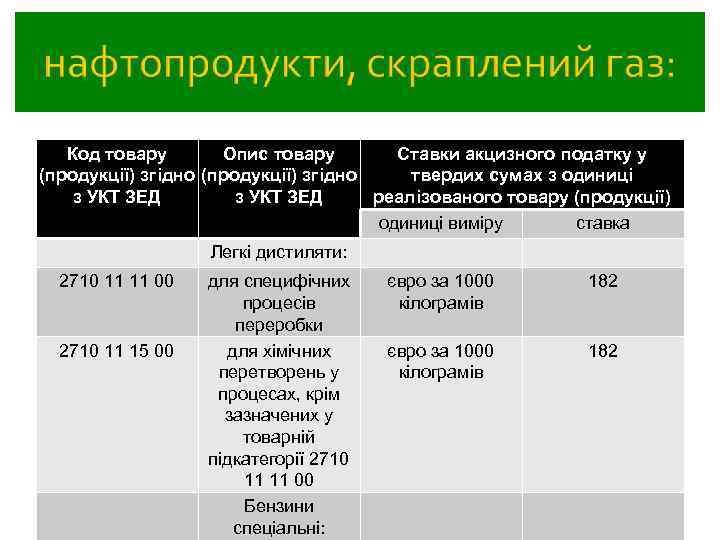

Код товару Опис товару Ставки акцизного податку у (продукції) згідно твердих сумах з одиниці з УКТ ЗЕД реалізованого товару (продукції) одиниці виміру ставка Легкі дистиляти: 2710 11 11 00 для специфічних процесів переробки для хімічних перетворень у процесах, крім зазначених у товарній підкатегорії 2710 11 11 00 Бензини спеціальні: євро за 1000 кілограмів 182 2710 11 15 00

Код товару Опис товару Ставки акцизного податку у (продукції) згідно твердих сумах з одиниці з УКТ ЗЕД реалізованого товару (продукції) одиниці виміру ставка Легкі дистиляти: 2710 11 11 00 для специфічних процесів переробки для хімічних перетворень у процесах, крім зазначених у товарній підкатегорії 2710 11 11 00 Бензини спеціальні: євро за 1000 кілограмів 182 2710 11 15 00

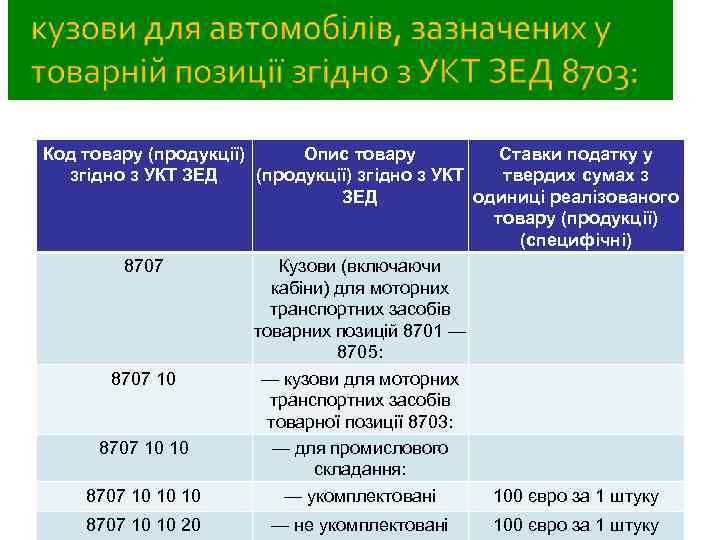

Код товару (продукції) Опис товару Ставки податку у згідно з УКТ ЗЕД (продукції) згідно з УКТ твердих сумах з ЗЕД одиниці реалізованого товару (продукції) (специфічні) 8707 Кузови (включаючи кабіни) для моторних транспортних засобів товарних позицій 8701 — 8705: 8707 10 — кузови для моторних транспортних засобів товарної позиції 8703: 8707 10 10 — для промислового складання: 8707 10 10 10 — укомплектовані 100 євро за 1 штуку 8707 10 10 20 — не укомплектовані 100 євро за 1 штуку

Код товару (продукції) Опис товару Ставки податку у згідно з УКТ ЗЕД (продукції) згідно з УКТ твердих сумах з ЗЕД одиниці реалізованого товару (продукції) (специфічні) 8707 Кузови (включаючи кабіни) для моторних транспортних засобів товарних позицій 8701 — 8705: 8707 10 — кузови для моторних транспортних засобів товарної позиції 8703: 8707 10 10 — для промислового складання: 8707 10 10 10 — укомплектовані 100 євро за 1 штуку 8707 10 10 20 — не укомплектовані 100 євро за 1 штуку

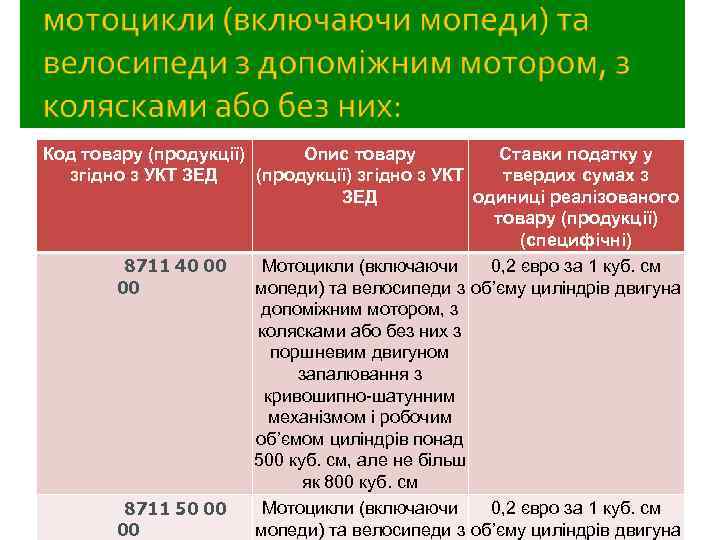

Код товару (продукції) Опис товару Ставки податку у згідно з УКТ ЗЕД (продукції) згідно з УКТ твердих сумах з ЗЕД одиниці реалізованого товару (продукції) (специфічні) Мотоцикли (включаючи 0, 2 євро за 1 куб. см 8711 40 00 мопеди) та велосипеди з об’єму циліндрів двигуна 00 допоміжним мотором, з колясками або без них з поршневим двигуном запалювання з кривошипно-шатунним механізмом і робочим об’ємом циліндрів понад 500 куб. см, але не більш як 800 куб. см Мотоцикли (включаючи 0, 2 євро за 1 куб. см 8711 50 00 мопеди) та велосипеди з об’єму циліндрів двигуна 00

Код товару (продукції) Опис товару Ставки податку у згідно з УКТ ЗЕД (продукції) згідно з УКТ твердих сумах з ЗЕД одиниці реалізованого товару (продукції) (специфічні) Мотоцикли (включаючи 0, 2 євро за 1 куб. см 8711 40 00 мопеди) та велосипеди з об’єму циліндрів двигуна 00 допоміжним мотором, з колясками або без них з поршневим двигуном запалювання з кривошипно-шатунним механізмом і робочим об’ємом циліндрів понад 500 куб. см, але не більш як 800 куб. см Мотоцикли (включаючи 0, 2 євро за 1 куб. см 8711 50 00 мопеди) та велосипеди з об’єму циліндрів двигуна 00

Код товару (продукції) Опис товару Ставки податку у згідно з УКТ ЗЕД (продукції) згідно з УКТ твердих сумах з ЗЕД одиниці реалізованого товару (продукції) (специфічні) 8716 10 99 00 причепи та напівпричепи 100 євро за 1 штуку для тимчасового проживання у кемпінгах, типу причіпних будиночків масою понад 3500 кг, крім тих, що складаються

Код товару (продукції) Опис товару Ставки податку у згідно з УКТ ЗЕД (продукції) згідно з УКТ твердих сумах з ЗЕД одиниці реалізованого товару (продукції) (специфічні) 8716 10 99 00 причепи та напівпричепи 100 євро за 1 штуку для тимчасового проживання у кемпінгах, типу причіпних будиночків масою понад 3500 кг, крім тих, що складаються

Питання № 1. Суть і призначення Питання № 5. Порядок і строки акцизного податку сплати податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 5. Порядок і строки акцизного податку сплати податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Порядок і строки сплати акцизного податку № п/п Платники податку Термін сплати 1. Виробники підакцизних товарів перераховують податок до бюджету Протягом 10 календарних днів, наступних за останнім днем подачі податкової декларації за місячний податковий період 2. Власник готової продукції, виробленої з давальницької сировини Не пізніше дати відвантаження йому, або за його дорученням іншій особі, готової продукції 3. Імпортери товарів на митну територію України До або в день подання митної декларації 4. Імпортери маркованої підакцизної продукції Під час придбання марок акцизного податку з доплатою (у разі потреби) на день подання митної декларації

Порядок і строки сплати акцизного податку № п/п Платники податку Термін сплати 1. Виробники підакцизних товарів перераховують податок до бюджету Протягом 10 календарних днів, наступних за останнім днем подачі податкової декларації за місячний податковий період 2. Власник готової продукції, виробленої з давальницької сировини Не пізніше дати відвантаження йому, або за його дорученням іншій особі, готової продукції 3. Імпортери товарів на митну територію України До або в день подання митної декларації 4. Імпортери маркованої підакцизної продукції Під час придбання марок акцизного податку з доплатою (у разі потреби) на день подання митної декларації

Питання № 1. Суть і призначення Питання № 6. Пільги з акцизного податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 6. Пільги з акцизного податку. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

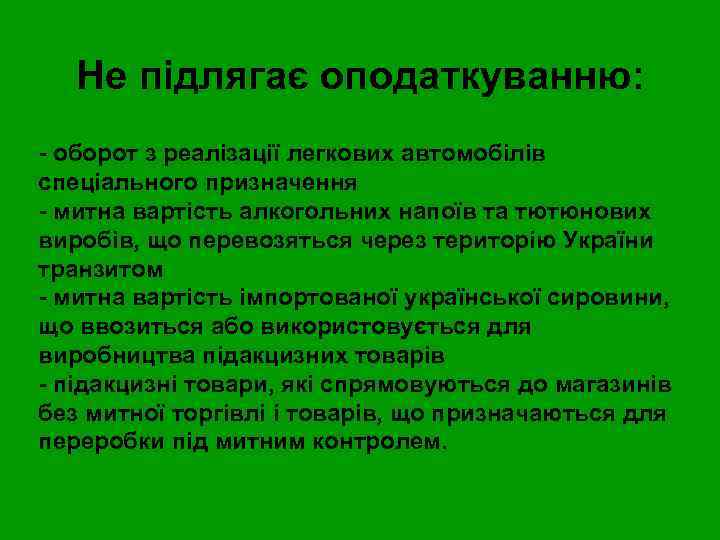

Не підлягає оподаткуванню: - оборот з реалізації легкових автомобілів спеціального призначення - митна вартість алкогольних напоїв та тютюнових виробів, що перевозяться через територію України транзитом - митна вартість імпортованої української сировини, що ввозиться або використовується для виробництва підакцизних товарів - підакцизні товари, які спрямовуються до магазинів без митної торгівлі і товарів, що призначаються для переробки під митним контролем.

Не підлягає оподаткуванню: - оборот з реалізації легкових автомобілів спеціального призначення - митна вартість алкогольних напоїв та тютюнових виробів, що перевозяться через територію України транзитом - митна вартість імпортованої української сировини, що ввозиться або використовується для виробництва підакцизних товарів - підакцизні товари, які спрямовуються до магазинів без митної торгівлі і товарів, що призначаються для переробки під митним контролем.

Питання № 1. Суть і призначення Питання № 7. Застосування акцизного структура податку в Україні, податку його надходженнь. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 7. Застосування акцизного структура податку в Україні, податку його надходженнь. Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Структура надходжень акцизного податку із вироблених в Україні товарів у 2012 році

Структура надходжень акцизного податку із вироблених в Україні товарів у 2012 році

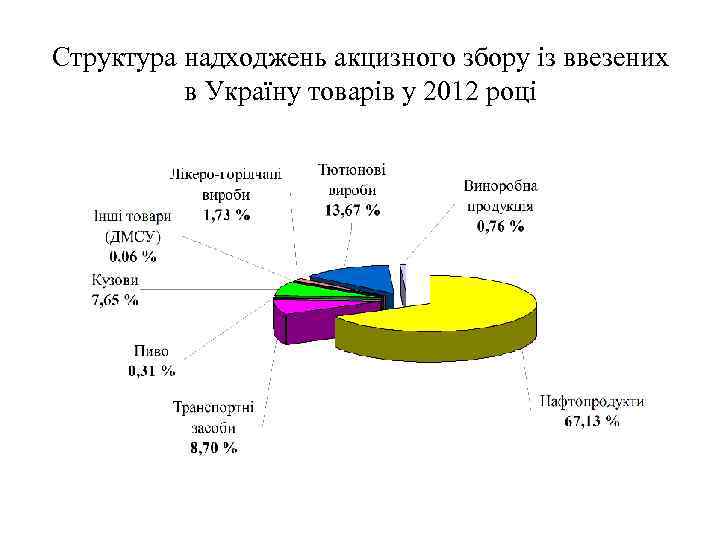

Структура надходжень акцизного збору із ввезених в Україну товарів у 2012 році

Структура надходжень акцизного збору із ввезених в Україну товарів у 2012 році

Питання № 1. Суть і призначення Питання № 8. Контроль за акцизного податку сплатою податку Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 8. Контроль за акцизного податку сплатою податку Основна мета: • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

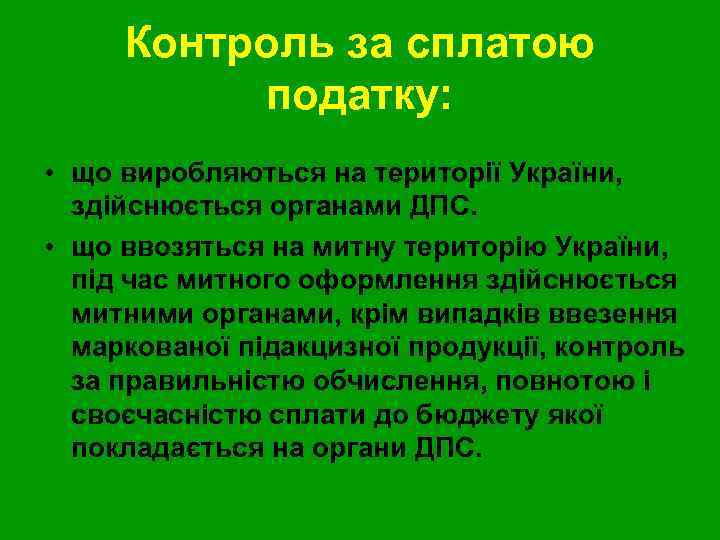

Контроль за сплатою податку: • що виробляються на території України, здійснюється органами ДПС. • що ввозяться на митну територію України, під час митного оформлення здійснюється митними органами, крім випадків ввезення маркованої підакцизної продукції, контроль за правильністю обчислення, повнотою і своєчасністю сплати до бюджету якої покладається на органи ДПС.

Контроль за сплатою податку: • що виробляються на території України, здійснюється органами ДПС. • що ввозяться на митну територію України, під час митного оформлення здійснюється митними органами, крім випадків ввезення маркованої підакцизної продукції, контроль за правильністю обчислення, повнотою і своєчасністю сплати до бюджету якої покладається на органи ДПС.

Питання № 1. Суть і призначення Питання № 9. Контроль за надходженням податку з акцизного податку алкогольних напоїв і Основна мета: тютюнових виробів • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

Питання № 1. Суть і призначення Питання № 9. Контроль за надходженням податку з акцизного податку алкогольних напоїв і Основна мета: тютюнових виробів • наближення законодавства України, в частині оподаткування акцизами, до норм і стандартів ЄС; • забезпечення ефективного застосовування податкового законодавства як платниками податку, так і контролюючими органами

ДЯКУЮ ЗА УВАГУ!

ДЯКУЮ ЗА УВАГУ!

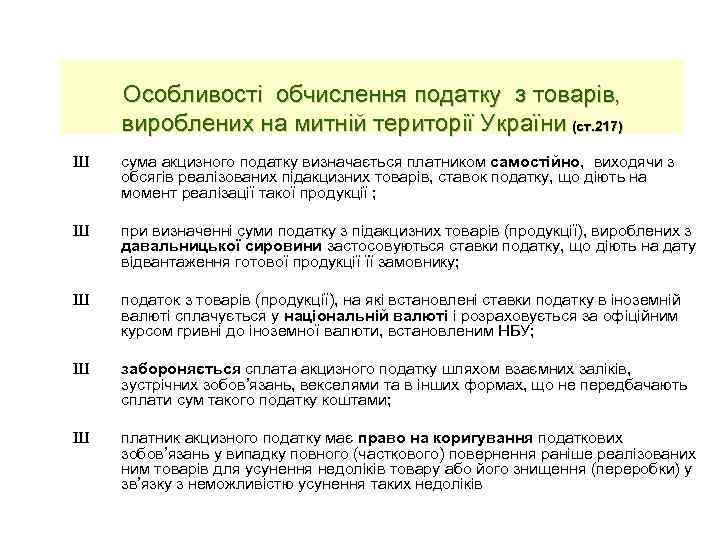

Особливості обчислення податку з товарів, вироблених на митній території України (ст. 217) Ш сума акцизного податку визначається платником самостійно, виходячи з обсягів реалізованих підакцизних товарів, ставок податку, що діють на момент реалізації такої продукції ; Ш при визначенні суми податку з підакцизних товарів (продукції), вироблених з давальницької сировини застосовуються ставки податку, що діють на дату відвантаження готової продукції її замовнику; Ш податок з товарів (продукції), на які встановлені ставки податку в іноземній валюті сплачується у національній валюті і розраховується за офіційним курсом гривні до іноземної валюти, встановленим НБУ; Ш забороняється сплата акцизного податку шляхом взаємних заліків, зустрічних зобов’язань, векселями та в інших формах, що не передбачають сплати сум такого податку коштами; Ш платник акцизного податку має право на коригування податкових зобов’язань у випадку повного (часткового) повернення раніше реалізованих ним товарів для усунення недоліків товару або його знищення (переробки) у зв’язку з неможливістю усунення таких недоліків

Особливості обчислення податку з товарів, вироблених на митній території України (ст. 217) Ш сума акцизного податку визначається платником самостійно, виходячи з обсягів реалізованих підакцизних товарів, ставок податку, що діють на момент реалізації такої продукції ; Ш при визначенні суми податку з підакцизних товарів (продукції), вироблених з давальницької сировини застосовуються ставки податку, що діють на дату відвантаження готової продукції її замовнику; Ш податок з товарів (продукції), на які встановлені ставки податку в іноземній валюті сплачується у національній валюті і розраховується за офіційним курсом гривні до іноземної валюти, встановленим НБУ; Ш забороняється сплата акцизного податку шляхом взаємних заліків, зустрічних зобов’язань, векселями та в інших формах, що не передбачають сплати сум такого податку коштами; Ш платник акцизного податку має право на коригування податкових зобов’язань у випадку повного (часткового) повернення раніше реалізованих ним товарів для усунення недоліків товару або його знищення (переробки) у зв’язку з неможливістю усунення таких недоліків

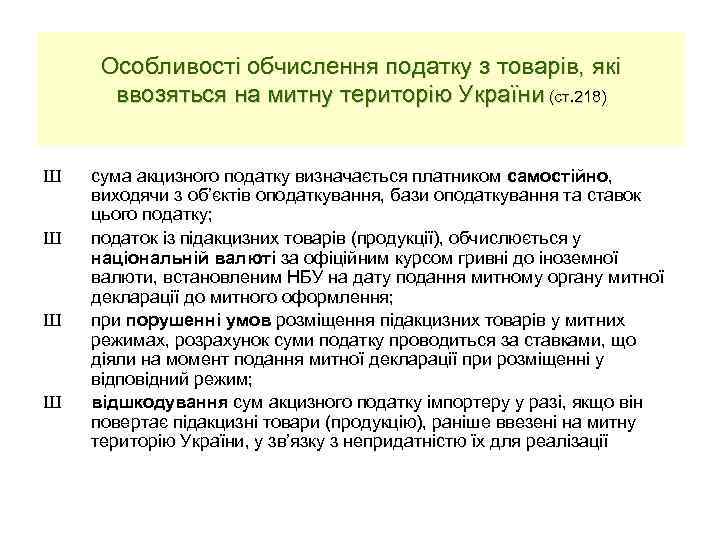

Особливості обчислення податку з товарів, які ввозяться на митну територію України (ст. 218) Ш Ш сума акцизного податку визначається платником самостійно, виходячи з об’єктів оподаткування, бази оподаткування та ставок цього податку; податок із підакцизних товарів (продукції), обчислюється у національній валюті за офіційним курсом гривні до іноземної валюти, встановленим НБУ на дату подання митному органу митної декларації до митного оформлення; при порушенні умов розміщення підакцизних товарів у митних режимах, розрахунок суми податку проводиться за ставками, що діяли на момент подання митної декларації при розміщенні у відповідний режим; відшкодування сум акцизного податку імпортеру у разі, якщо він повертає підакцизні товари (продукцію), раніше ввезені на митну територію України, у зв’язку з непридатністю їх для реалізації

Особливості обчислення податку з товарів, які ввозяться на митну територію України (ст. 218) Ш Ш сума акцизного податку визначається платником самостійно, виходячи з об’єктів оподаткування, бази оподаткування та ставок цього податку; податок із підакцизних товарів (продукції), обчислюється у національній валюті за офіційним курсом гривні до іноземної валюти, встановленим НБУ на дату подання митному органу митної декларації до митного оформлення; при порушенні умов розміщення підакцизних товарів у митних режимах, розрахунок суми податку проводиться за ставками, що діяли на момент подання митної декларації при розміщенні у відповідний режим; відшкодування сум акцизного податку імпортеру у разі, якщо він повертає підакцизні товари (продукцію), раніше ввезені на митну територію України, у зв’язку з непридатністю їх для реалізації

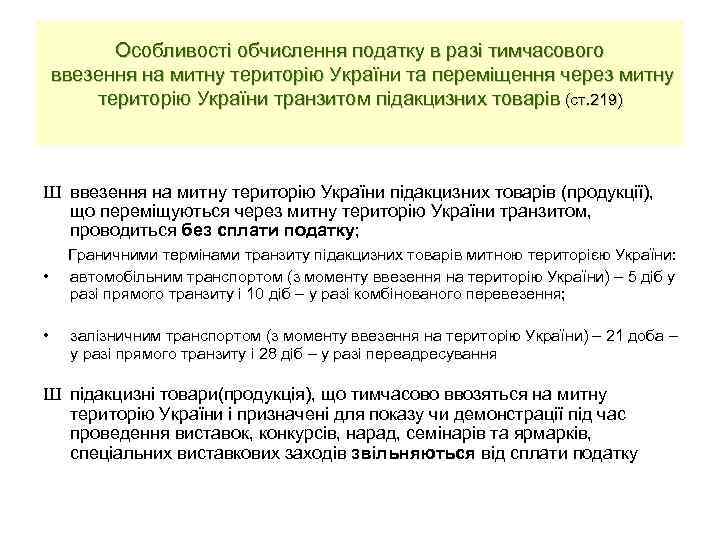

Особливості обчислення податку в разі тимчасового ввезення на митну територію України та переміщення через митну територію України транзитом підакцизних товарів (ст. 219) Ш ввезення на митну територію України підакцизних товарів (продукції), що переміщуються через митну територію України транзитом, проводиться без сплати податку; Граничними термінами транзиту підакцизних товарів митною територією України: • автомобільним транспортом (з моменту ввезення на територію України) – 5 діб у разі прямого транзиту і 10 діб – у разі комбінованого перевезення; • залізничним транспортом (з моменту ввезення на територію України) – 21 доба – у разі прямого транзиту і 28 діб – у разі переадресування Ш підакцизні товари(продукція), що тимчасово ввозяться на митну територію України і призначені для показу чи демонстрації під час проведення виставок, конкурсів, нарад, семінарів та ярмарків, спеціальних виставкових заходів звільняються від сплати податку

Особливості обчислення податку в разі тимчасового ввезення на митну територію України та переміщення через митну територію України транзитом підакцизних товарів (ст. 219) Ш ввезення на митну територію України підакцизних товарів (продукції), що переміщуються через митну територію України транзитом, проводиться без сплати податку; Граничними термінами транзиту підакцизних товарів митною територією України: • автомобільним транспортом (з моменту ввезення на територію України) – 5 діб у разі прямого транзиту і 10 діб – у разі комбінованого перевезення; • залізничним транспортом (з моменту ввезення на територію України) – 21 доба – у разі прямого транзиту і 28 діб – у разі переадресування Ш підакцизні товари(продукція), що тимчасово ввозяться на митну територію України і призначені для показу чи демонстрації під час проведення виставок, конкурсів, нарад, семінарів та ярмарків, спеціальних виставкових заходів звільняються від сплати податку

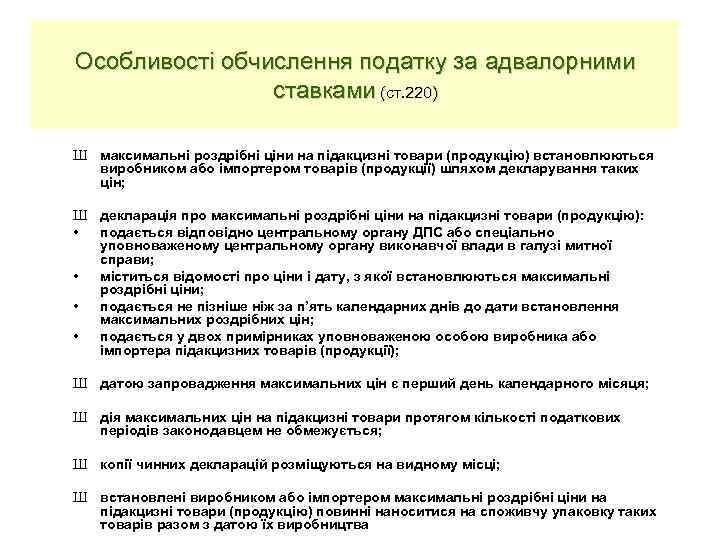

Особливості обчислення податку за адвалорними ставками (ст. 220) Ш максимальні роздрібні ціни на підакцизні товари (продукцію) встановлюються виробником або імпортером товарів (продукції) шляхом декларування таких цін; Ш декларація про максимальні роздрібні ціни на підакцизні товари (продукцію): • подається відповідно центральному органу ДПС або спеціально уповноваженому центральному органу виконавчої влади в галузі митної справи; • міститься відомості про ціни і дату, з якої встановлюються максимальні роздрібні ціни; • подається не пізніше ніж за п’ять календарних днів до дати встановлення максимальних роздрібних цін; • подається у двох примірниках уповноваженою особою виробника або імпортера підакцизних товарів (продукції); Ш датою запровадження максимальних цін є перший день календарного місяця; Ш дія максимальних цін на підакцизні товари протягом кількості податкових періодів законодавцем не обмежується; Ш копії чинних декларацій розміщуються на видному місці; Ш встановлені виробником або імпортером максимальні роздрібні ціни на підакцизні товари (продукцію) повинні наноситися на споживчу упаковку таких товарів разом з датою їх виробництва

Особливості обчислення податку за адвалорними ставками (ст. 220) Ш максимальні роздрібні ціни на підакцизні товари (продукцію) встановлюються виробником або імпортером товарів (продукції) шляхом декларування таких цін; Ш декларація про максимальні роздрібні ціни на підакцизні товари (продукцію): • подається відповідно центральному органу ДПС або спеціально уповноваженому центральному органу виконавчої влади в галузі митної справи; • міститься відомості про ціни і дату, з якої встановлюються максимальні роздрібні ціни; • подається не пізніше ніж за п’ять календарних днів до дати встановлення максимальних роздрібних цін; • подається у двох примірниках уповноваженою особою виробника або імпортера підакцизних товарів (продукції); Ш датою запровадження максимальних цін є перший день календарного місяця; Ш дія максимальних цін на підакцизні товари протягом кількості податкових періодів законодавцем не обмежується; Ш копії чинних декларацій розміщуються на видному місці; Ш встановлені виробником або імпортером максимальні роздрібні ціни на підакцизні товари (продукцію) повинні наноситися на споживчу упаковку таких товарів разом з датою їх виробництва

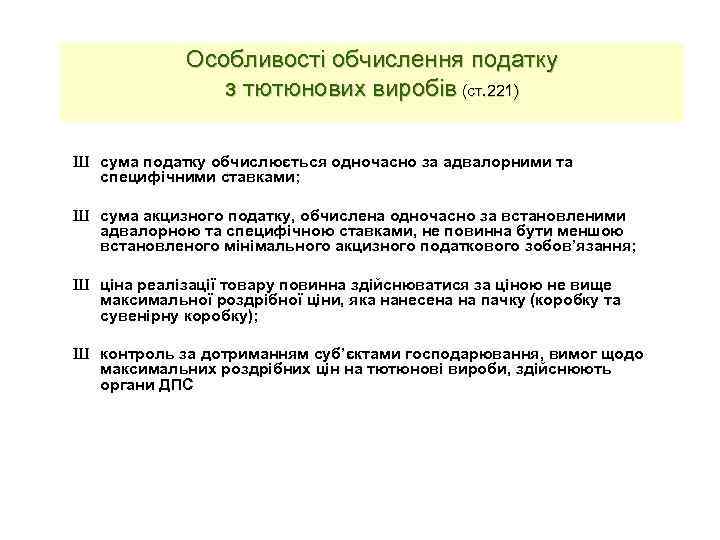

Особливості обчислення податку з тютюнових виробів (ст. 221) Ш сума податку обчислюється одночасно за адвалорними та специфічними ставками; Ш сума акцизного податку, обчислена одночасно за встановленими адвалорною та специфічною ставками, не повинна бути меншою встановленого мінімального акцизного податкового зобов’язання; Ш ціна реалізації товару повинна здійснюватися за ціною не вище максимальної роздрібної ціни, яка нанесена на пачку (коробку та сувенірну коробку); Ш контроль за дотриманням суб’єктами господарювання, вимог щодо максимальних роздрібних цін на тютюнові вироби, здійснюють органи ДПС

Особливості обчислення податку з тютюнових виробів (ст. 221) Ш сума податку обчислюється одночасно за адвалорними та специфічними ставками; Ш сума акцизного податку, обчислена одночасно за встановленими адвалорною та специфічною ставками, не повинна бути меншою встановленого мінімального акцизного податкового зобов’язання; Ш ціна реалізації товару повинна здійснюватися за ціною не вище максимальної роздрібної ціни, яка нанесена на пачку (коробку та сувенірну коробку); Ш контроль за дотриманням суб’єктами господарювання, вимог щодо максимальних роздрібних цін на тютюнові вироби, здійснюють органи ДПС

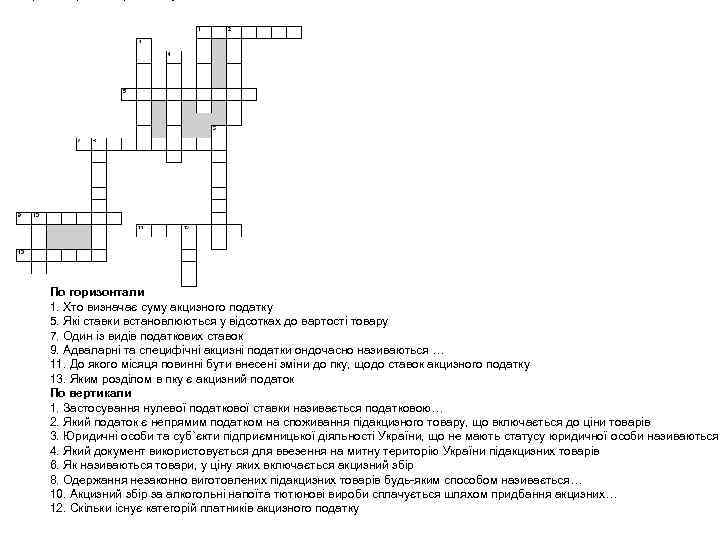

По горизонтали 1. Хто визначає суму акцизного податку 5. Які ставки встановлюються у відсотках до вартості товару 7. Один із видів податкових ставок 9. Адваларні та специфічні акцизні податки ондочасно називаються … 11. До якого місяця повинні бути внесені зміни до пку, щодо ставок акцизного податку 13. Яким розділом в пку є акцизний податок По вертикали 1. Застосування нулевої податкової ставки називається податковою… 2. Який податок є непрямим податком на споживання підакцизного товару, що включається до ціни товарів 3. Юридичні особи та суб`єкти підприємницької діяльності України, що не мають статусу юридичної особи називаються… 4. Який документ використовується для ввезення на митну територію України підакцизних товарів 6. Як називаються товари, у ціну яких включається акцизний збір 8. Одержання незаконно виготовлених підакцизних товарів будь-яким способом називається… 10. Акцизний збір за алкогольні напоїта тютюнові вироби сплачується шляхом придбання акцизних… 12. Скільки існує категорій платників акцизного податку

По горизонтали 1. Хто визначає суму акцизного податку 5. Які ставки встановлюються у відсотках до вартості товару 7. Один із видів податкових ставок 9. Адваларні та специфічні акцизні податки ондочасно називаються … 11. До якого місяця повинні бути внесені зміни до пку, щодо ставок акцизного податку 13. Яким розділом в пку є акцизний податок По вертикали 1. Застосування нулевої податкової ставки називається податковою… 2. Який податок є непрямим податком на споживання підакцизного товару, що включається до ціни товарів 3. Юридичні особи та суб`єкти підприємницької діяльності України, що не мають статусу юридичної особи називаються… 4. Який документ використовується для ввезення на митну територію України підакцизних товарів 6. Як називаються товари, у ціну яких включається акцизний збір 8. Одержання незаконно виготовлених підакцизних товарів будь-яким способом називається… 10. Акцизний збір за алкогольні напоїта тютюнові вироби сплачується шляхом придбання акцизних… 12. Скільки існує категорій платників акцизного податку

ДЯКУЮ ЗА УВАГУ!

ДЯКУЮ ЗА УВАГУ!