493fc6aaecd12c638461226488dacf04.ppt

- Количество слайдов: 22

ТЕМА 7. Пластиковые карты По дисциплине: «Информационные технологии в банковской деятельности»

ТЕМА 7. Пластиковые карты По дисциплине: «Информационные технологии в банковской деятельности»

Пластиковые карты Понятие и классификация пластиковых карт n Платежные карты как бизнес банка n Процессинговый центр — определение, структура, функции его компонентов n Новые продукты на базе смарт-карт n Карты в здравоохранении n Торговые карты n Мультиаппликационные карты n

Пластиковые карты Понятие и классификация пластиковых карт n Платежные карты как бизнес банка n Процессинговый центр — определение, структура, функции его компонентов n Новые продукты на базе смарт-карт n Карты в здравоохранении n Торговые карты n Мультиаппликационные карты n

Классификация финансовых карт n 1. По материалу, из которого они изготовлены: n бумажные (картонне); n пластиковые; n металлические.

Классификация финансовых карт n 1. По материалу, из которого они изготовлены: n бумажные (картонне); n пластиковые; n металлические.

Классификация финансовых карт n 2. По способу (методу) нанесения на карты необходимой информации (имя держателя карты, номер карты, срок ее действия и пр. ): n с графическим изображением; n эмбоссированные; n со штрих-кодированием; n с кодированием на магнитной полосе (магнитные карты); n с чипом (чиповые карты или микропроцессорные карты, карты памяти); n с лазерной записью (лазерные или оптические карты).

Классификация финансовых карт n 2. По способу (методу) нанесения на карты необходимой информации (имя держателя карты, номер карты, срок ее действия и пр. ): n с графическим изображением; n эмбоссированные; n со штрих-кодированием; n с кодированием на магнитной полосе (магнитные карты); n с чипом (чиповые карты или микропроцессорные карты, карты памяти); n с лазерной записью (лазерные или оптические карты).

Классификация финансовых карт n 3. По целевому назначению: n идентификационные (служащие для идентификации их владельцев), в том числе клубные; n дисконтные; n для денежных операций (для безналичной оплаты товаров и услуг владельцем карты с соответствующего банковского карточного счета, а также для получения им наличных денег с указанного счета в банкоматах).

Классификация финансовых карт n 3. По целевому назначению: n идентификационные (служащие для идентификации их владельцев), в том числе клубные; n дисконтные; n для денежных операций (для безналичной оплаты товаров и услуг владельцем карты с соответствующего банковского карточного счета, а также для получения им наличных денег с указанного счета в банкоматах).

Классификация финансовых карт n 4. По эмитентам: n банковские, выпускаемые банками (или консорциумами банков) и финансовыми компаниями; n частные (private), выпускаемые коммерческими нефинансовыми компаниями для платежей в торговой и/или сервисной сети данной компании; n карты, выпускаемые организациями, чьей деятельностью непосредственно является эмиссия карт и создание инфраструктуры для их обслуживания.

Классификация финансовых карт n 4. По эмитентам: n банковские, выпускаемые банками (или консорциумами банков) и финансовыми компаниями; n частные (private), выпускаемые коммерческими нефинансовыми компаниями для платежей в торговой и/или сервисной сети данной компании; n карты, выпускаемые организациями, чьей деятельностью непосредственно является эмиссия карт и создание инфраструктуры для их обслуживания.

Понятие банковской карты n Банковские карты - это выпускаемые кредитной организацией финансовые карты, являющиеся инструментом безналичных расчетов и предназначенные для совершения держателями карт операций с денежными средствами, находящимися у банка-эмитента.

Понятие банковской карты n Банковские карты - это выпускаемые кредитной организацией финансовые карты, являющиеся инструментом безналичных расчетов и предназначенные для совершения держателями карт операций с денежными средствами, находящимися у банка-эмитента.

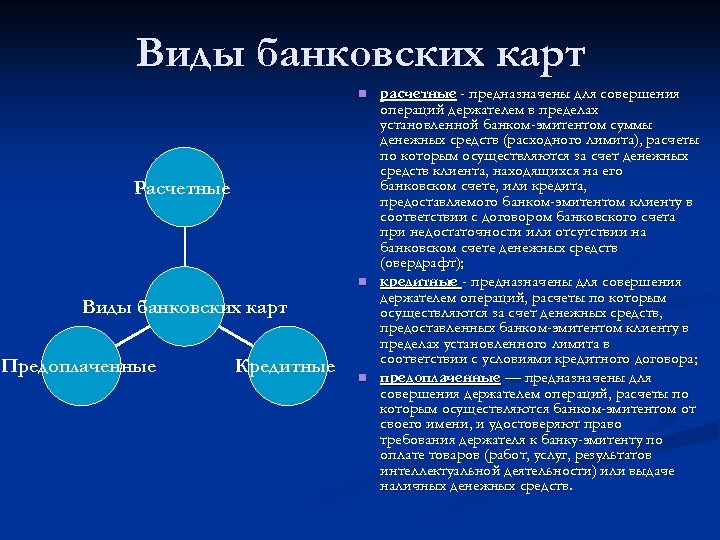

Виды банковских карт n Расчетные n Виды банковских карт Предоплаченные Кредитные n расчетные - предназначены для совершения операций держателем в пределах установленной банком-эмитентом суммы денежных средств (расходного лимита), расчеты по которым осуществляются за счет денежных средств клиента, находящихся на его банковском счете, или кредита, предоставляемого банком-эмитентом клиенту в соответствии с договором банковского счета при недостаточности или отсутствии на банковском счете денежных средств (овердрафт); кредитные - предназначены для совершения держателем операций, расчеты по которым осуществляются за счет денежных средств, предоставленных банком-эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора; предоплаченные — предназначены для совершения держателем операций, расчеты по которым осуществляются банком-эмитентом oт своего имени, и удостоверяют право требования держателя к банку-эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Виды банковских карт n Расчетные n Виды банковских карт Предоплаченные Кредитные n расчетные - предназначены для совершения операций держателем в пределах установленной банком-эмитентом суммы денежных средств (расходного лимита), расчеты по которым осуществляются за счет денежных средств клиента, находящихся на его банковском счете, или кредита, предоставляемого банком-эмитентом клиенту в соответствии с договором банковского счета при недостаточности или отсутствии на банковском счете денежных средств (овердрафт); кредитные - предназначены для совершения держателем операций, расчеты по которым осуществляются за счет денежных средств, предоставленных банком-эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора; предоплаченные — предназначены для совершения держателем операций, расчеты по которым осуществляются банком-эмитентом oт своего имени, и удостоверяют право требования держателя к банку-эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Режимы взаимодействия участников платежной системы n Режим off-line является наиболее простым и недорогим для банкаэмитента режимом подключения к процессинговому центру. Банк разрешает процессинговому центру авторизацию трансакций по картам своих клиентов и поручает ему вести базы данных по картам, счетам и остаткам (лимитам) своих клиентов. В установленные в соглашении с процессинговым центром сроки банк получает отчеты об операциях своих клиентов, после чего совершаются операции по банковским счетам клиентов. Ответственное за авторизацию лежит на процессинговом центре. n В режиме on-line банк подключается к сетям передачи данных или соединяется с процессинговым центром через выделенный канал и самостоятельно ведет базу данных карт, счетов и остатков и авторизует поступающие от процессингового центра трансакции. В этом случае банк получает полную возможность управления счетами клиентов, позволяет им использовать различные финансовые инструменты для доступа к счету и дебетовать его в режиме реального времени. Кроме того, банк может оперативно блокировать карты и счета.

Режимы взаимодействия участников платежной системы n Режим off-line является наиболее простым и недорогим для банкаэмитента режимом подключения к процессинговому центру. Банк разрешает процессинговому центру авторизацию трансакций по картам своих клиентов и поручает ему вести базы данных по картам, счетам и остаткам (лимитам) своих клиентов. В установленные в соглашении с процессинговым центром сроки банк получает отчеты об операциях своих клиентов, после чего совершаются операции по банковским счетам клиентов. Ответственное за авторизацию лежит на процессинговом центре. n В режиме on-line банк подключается к сетям передачи данных или соединяется с процессинговым центром через выделенный канал и самостоятельно ведет базу данных карт, счетов и остатков и авторизует поступающие от процессингового центра трансакции. В этом случае банк получает полную возможность управления счетами клиентов, позволяет им использовать различные финансовые инструменты для доступа к счету и дебетовать его в режиме реального времени. Кроме того, банк может оперативно блокировать карты и счета.

Процессинговый центр банка n Процессинговый центр (ПЦ) банка в применении к бизнесу пластиковых карт — это целостная система, представляющая собой комплекс взаимосвязанных программно-аппаратных решений, организационных процедур и персонала, обеспечивающая жизненный цикл банковских продуктов на основе пластиковых карт.

Процессинговый центр банка n Процессинговый центр (ПЦ) банка в применении к бизнесу пластиковых карт — это целостная система, представляющая собой комплекс взаимосвязанных программно-аппаратных решений, организационных процедур и персонала, обеспечивающая жизненный цикл банковских продуктов на основе пластиковых карт.

Структура процессингового центра Фронт-офис Служба персонализации Бэк-офис Вспомогательные подсистемы

Структура процессингового центра Фронт-офис Служба персонализации Бэк-офис Вспомогательные подсистемы

Функции фронт-офиса n n n n захват транзакций и управление устройствами - первичную обработку коммуникационного и транзакционного траффика, порождаемого устройствами терминальной сети; реализация сценариев взаимодействия с клиентом, исходя из возможностей устройств и протоколов, используемых для управления устройствами; маршрутизация транзакций (switching); расчет онлайновых комиссий; авторизация; управление рисками; интерфейсы для работы с банками, процессинговыми компаниями и платежными сетями; мониторинг в реальном времени устройств и интерфейсов.

Функции фронт-офиса n n n n захват транзакций и управление устройствами - первичную обработку коммуникационного и транзакционного траффика, порождаемого устройствами терминальной сети; реализация сценариев взаимодействия с клиентом, исходя из возможностей устройств и протоколов, используемых для управления устройствами; маршрутизация транзакций (switching); расчет онлайновых комиссий; авторизация; управление рисками; интерфейсы для работы с банками, процессинговыми компаниями и платежными сетями; мониторинг в реальном времени устройств и интерфейсов.

Функции бэк-офиса управление жизненным циклом карты; n учет операций клиентов; n клиринг; n ведение договоров и расчеты с торговыми предприятиями; n подготовка отчетов; n претензионная работа. n

Функции бэк-офиса управление жизненным циклом карты; n учет операций клиентов; n клиринг; n ведение договоров и расчеты с торговыми предприятиями; n подготовка отчетов; n претензионная работа. n

Функции подсистема персонализации персонализация карт - формирование на основе информации из БД процессингового центра файлов с данными для выпуска карт (эмбоссинг-файлов); n учет заготовок карт; n печать ПИН-конвертов — генерация ПИНкодов карт в соответствии с используемой ключевой информацией и алгоритмами, печать ПИН-конвертов. n

Функции подсистема персонализации персонализация карт - формирование на основе информации из БД процессингового центра файлов с данными для выпуска карт (эмбоссинг-файлов); n учет заготовок карт; n печать ПИН-конвертов — генерация ПИНкодов карт в соответствии с используемой ключевой информацией и алгоритмами, печать ПИН-конвертов. n

К вспомогательным системам относятся: n n n подсистему защищенного документооборота для нотаризованного обмена данными с контрагентами платежной системы (филиалы банка, банки-агенты и т. п. ); подсистему автоматизированной рассылки отчетности (например, рассылка отчетов по результатам бизнес-дня предприятиям торговли и сервиса по сети Интернет или через факс-сервер); станции автоматизированной обработки данных (ввод и распознавание данных с поручений на изготовление карт, слипов и т. п. ); интерфейсы с каналами дистанционного обслуживания (SMS-банкинг, интернет-банкинг и т. п. ); принт-сервер системы формирования выписок для держателей карт.

К вспомогательным системам относятся: n n n подсистему защищенного документооборота для нотаризованного обмена данными с контрагентами платежной системы (филиалы банка, банки-агенты и т. п. ); подсистему автоматизированной рассылки отчетности (например, рассылка отчетов по результатам бизнес-дня предприятиям торговли и сервиса по сети Интернет или через факс-сервер); станции автоматизированной обработки данных (ввод и распознавание данных с поручений на изготовление карт, слипов и т. п. ); интерфейсы с каналами дистанционного обслуживания (SMS-банкинг, интернет-банкинг и т. п. ); принт-сервер системы формирования выписок для держателей карт.

Способы работы финансового института с пластиковыми картами 1. Полнофункциональный собственный процессинг. n 2. Третьесторонний процессинг (Third Party). n 3. Комбинированный процессинг. n

Способы работы финансового института с пластиковыми картами 1. Полнофункциональный собственный процессинг. n 2. Третьесторонний процессинг (Third Party). n 3. Комбинированный процессинг. n

Схема расчетов для электронной коммерции на основе смарт-карт

Схема расчетов для электронной коммерции на основе смарт-карт

Карты в здравоохранении n Машиночитаемые пластиковые (с магнитной полосой, штрих-кодом, оптические и электронные — с микросхемами памяти и микропроцессорные) карты пациентов и медицинского персонала являются важным элементом современных информационных технологий в учреждениях здравоохранения. Карта медицинского страхования МГФОМС

Карты в здравоохранении n Машиночитаемые пластиковые (с магнитной полосой, штрих-кодом, оптические и электронные — с микросхемами памяти и микропроцессорные) карты пациентов и медицинского персонала являются важным элементом современных информационных технологий в учреждениях здравоохранения. Карта медицинского страхования МГФОМС

Применение машиночитаемых карт пациента

Применение машиночитаемых карт пациента

Торговые карты n n 1. Расчетные карты. Они призваны проводить расчеты. Здесь под расчетом понимается не исполнение денежного обязательства, а обычные математические операции, например те, которые используются в бухгалтерском учете. 2. Карта лояльности (loyalty-card). Главное ее отличие от расчетной состоит в том, что она не несет расчетной функции, связанной с предварительными или отсроченными платежами за товары и услуги. Расчетная функция имеется, но она применяется к вычислению специальных призовых баллов (бонусов - bonus points), количество которых зависит от стоимости покупки.

Торговые карты n n 1. Расчетные карты. Они призваны проводить расчеты. Здесь под расчетом понимается не исполнение денежного обязательства, а обычные математические операции, например те, которые используются в бухгалтерском учете. 2. Карта лояльности (loyalty-card). Главное ее отличие от расчетной состоит в том, что она не несет расчетной функции, связанной с предварительными или отсроченными платежами за товары и услуги. Расчетная функция имеется, но она применяется к вычислению специальных призовых баллов (бонусов - bonus points), количество которых зависит от стоимости покупки.

Мультиаппликационные карты n Карта может нести как платежную функцию (в качестве банковской карты), так и дисконтную (в качестве торговой карты). В этом случае правомерно говорить о двух приложениях одной и той же карты, или, как часто говорят специалисты, о двух аппликациях. Если у карты приложений (аппликаций) несколько, то такую карту называют мультиаппликационной.

Мультиаппликационные карты n Карта может нести как платежную функцию (в качестве банковской карты), так и дисконтную (в качестве торговой карты). В этом случае правомерно говорить о двух приложениях одной и той же карты, или, как часто говорят специалисты, о двух аппликациях. Если у карты приложений (аппликаций) несколько, то такую карту называют мультиаппликационной.

Выгоды держателям мультиаппликационных карт n n n улучшение (ускорение) возврата инвестиций для существующих эмитентов карт, т. к. стоимость инфраструктуры и самих карт может делиться как между создателями системы, так и между новыми участниками, использующими карту для создания своих приложений; стоимость участия в существующей карточной системе значительно ниже стоимости создания своей системы; для достижения маркетинговых и коммерческих целей очень актуально использование целевой аудитории — людей, уже имеющих карты. Карта становится мощным средством воздействия на своего владельца и используется как инструмент маркетинга для продвижения товаров и услуг; очевидные удобства для пользователя — один и тот же предмет используется как пропуск, платежное средство, носитель социальной информации и т. д. ; использование смарт-карт открывает новые перспективы в мире распространяющихся компьютерных технологий.

Выгоды держателям мультиаппликационных карт n n n улучшение (ускорение) возврата инвестиций для существующих эмитентов карт, т. к. стоимость инфраструктуры и самих карт может делиться как между создателями системы, так и между новыми участниками, использующими карту для создания своих приложений; стоимость участия в существующей карточной системе значительно ниже стоимости создания своей системы; для достижения маркетинговых и коммерческих целей очень актуально использование целевой аудитории — людей, уже имеющих карты. Карта становится мощным средством воздействия на своего владельца и используется как инструмент маркетинга для продвижения товаров и услуг; очевидные удобства для пользователя — один и тот же предмет используется как пропуск, платежное средство, носитель социальной информации и т. д. ; использование смарт-карт открывает новые перспективы в мире распространяющихся компьютерных технологий.