Тема 7 ФА.pptx

- Количество слайдов: 24

Тема 7. Аналіз ліквідності і платоспроможності підприємств 1. Суть ліквідності і платоспроможності 2. Основні показники для оцінки ліквідності підприємства 3. Ознаки платоспроможності підприємств

Тема 7. Аналіз ліквідності і платоспроможності підприємств 1. Суть ліквідності і платоспроможності 2. Основні показники для оцінки ліквідності підприємства 3. Ознаки платоспроможності підприємств

Ліквідність • здатність підприємства виконувати свої фінансові зобов’язання перед усіма контрагентами і державою шляхом перетворення активів у кошти

Ліквідність • здатність підприємства виконувати свої фінансові зобов’язання перед усіма контрагентами і державою шляхом перетворення активів у кошти

Аналізуючи активи, важливо з’ясувати такі питання: • ступінь свободи у розпорядженні активами (чи не є активи предметом застави); • можливість швидкої втрати цінності активу унаслідок морального або фізичного зносу; • контрольованість активів (можливість отримання інформації про переведення грошових коштів з одного рахунку на інший); • наявність умовних зобов’язань (гарантійних та потенційних)

Аналізуючи активи, важливо з’ясувати такі питання: • ступінь свободи у розпорядженні активами (чи не є активи предметом застави); • можливість швидкої втрати цінності активу унаслідок морального або фізичного зносу; • контрольованість активів (можливість отримання інформації про переведення грошових коштів з одного рахунку на інший); • наявність умовних зобов’язань (гарантійних та потенційних)

За ступенем ліквідності всі активи підприємства поділяють на такі групи: І група (А₁) – високоліквідні активи (грошові кошти та їх еквіваленти, поточні фінансові інвестиції); ІІ група (А₂) – активи, що швидко реалізуються (векселі одержані, дебіторська заборгованість – крім безнадійної та довготермінової); ІІІ група (А₃) – активи, що повільно реалізуються (виробничі запаси, готова продукція, товари); ІV група (А₄) – активи, що важко реалізуються (необоротні активи)

За ступенем ліквідності всі активи підприємства поділяють на такі групи: І група (А₁) – високоліквідні активи (грошові кошти та їх еквіваленти, поточні фінансові інвестиції); ІІ група (А₂) – активи, що швидко реалізуються (векселі одержані, дебіторська заборгованість – крім безнадійної та довготермінової); ІІІ група (А₃) – активи, що повільно реалізуються (виробничі запаси, готова продукція, товари); ІV група (А₄) – активи, що важко реалізуються (необоротні активи)

Фактори, що впливають на співвідношення між вказаними групами: • характер та сфера діяльності; • швидкість обороту коштів підприємства; • співвідноршення поточних та довгострокових активів; • сума та строковість зобов’язань; • ступінь ліквідності поточних активів

Фактори, що впливають на співвідношення між вказаними групами: • характер та сфера діяльності; • швидкість обороту коштів підприємства; • співвідноршення поточних та довгострокових активів; • сума та строковість зобов’язань; • ступінь ліквідності поточних активів

Групи, на які поділяється капітал підприємства: І група (П₁) – термінові зобов’язання (поточні зобов’язання за винятком короткострокових кредитів банків); ІІ група (П₂) – короткострокові пасиви (короткострокові кредити банків); ІІІ група (П₃) – довгострокові пасиви (довгострокові зобов’язання); ІV група (А₄) – сталі пасиви (власний капітал, забезпечення таких витрат і платежів)

Групи, на які поділяється капітал підприємства: І група (П₁) – термінові зобов’язання (поточні зобов’язання за винятком короткострокових кредитів банків); ІІ група (П₂) – короткострокові пасиви (короткострокові кредити банків); ІІІ група (П₃) – довгострокові пасиви (довгострокові зобов’язання); ІV група (А₄) – сталі пасиви (власний капітал, забезпечення таких витрат і платежів)

Баланс підприємства вважається ліквідним при виконанні таких умов: А₁ > П₁ , А₂ > П₂ , А₃ > П₃ , А₄ < П₄

Баланс підприємства вважається ліквідним при виконанні таких умов: А₁ > П₁ , А₂ > П₂ , А₃ > П₃ , А₄ < П₄

Основні фактори підвищення ліквідності підприємства: максимальне обмеження вкладень капіталу у важколіквідні і недопущення вкладень у неліквідні активи; -- наявність “чистих” активів у розмірі, достатньому для покриття фінансових зобов’язань, строки сплати за якими настали або настають найближчим часом --

Основні фактори підвищення ліквідності підприємства: максимальне обмеження вкладень капіталу у важколіквідні і недопущення вкладень у неліквідні активи; -- наявність “чистих” активів у розмірі, достатньому для покриття фінансових зобов’язань, строки сплати за якими настали або настають найближчим часом --

Платоспроможність • готовність підприємства постійно (щоденно) виконувати свої фінансові зобов’язання з платежів, строк сплати яких настав. Платоспроможність передбачає наявність у підприємства грошових коштів та їх еквівалентів, достатніх для погашення термінової заборгованості

Платоспроможність • готовність підприємства постійно (щоденно) виконувати свої фінансові зобов’язання з платежів, строк сплати яких настав. Платоспроможність передбачає наявність у підприємства грошових коштів та їх еквівалентів, достатніх для погашення термінової заборгованості

Показники низької платоспроможності: 1) недоїмки з платежів до бюджету; 2) прострочена заборгованість робітникам і службовцям із заробітної плати; 3) непогашені у встановлений строк банківські кредити; 4) заборгованість постачальникам за матеріальні цінності і послуги, не оплачені вчасно

Показники низької платоспроможності: 1) недоїмки з платежів до бюджету; 2) прострочена заборгованість робітникам і службовцям із заробітної плати; 3) непогашені у встановлений строк банківські кредити; 4) заборгованість постачальникам за матеріальні цінності і послуги, не оплачені вчасно

Коефіцієнти ліквідності: 1) коефіцієнт поточної ліквідності: Кпл = ОА / ПЗ нормативне значення : 1, 5 – 1 2) коефіцієнт швидкої ліквідності: Кшл = (ОА – ВЗ) / ПЗ нормативне значення : 1 3) коефіцієнт абсолютної ліквідності: Кал = ГК / ПЗ нормативне значення : 0, 2 – 0, 3

Коефіцієнти ліквідності: 1) коефіцієнт поточної ліквідності: Кпл = ОА / ПЗ нормативне значення : 1, 5 – 1 2) коефіцієнт швидкої ліквідності: Кшл = (ОА – ВЗ) / ПЗ нормативне значення : 1 3) коефіцієнт абсолютної ліквідності: Кал = ГК / ПЗ нормативне значення : 0, 2 – 0, 3

Фактори, що визначають нормативний рівень коефіцієнта поточної ліквідності: -- структура активів і пасивів; -оборотність дебіторської та кредиторської заборгованостей; -- рентабельність виробництва; -- ефективність управління запасами; -- оборотність грошових коштів

Фактори, що визначають нормативний рівень коефіцієнта поточної ліквідності: -- структура активів і пасивів; -оборотність дебіторської та кредиторської заборгованостей; -- рентабельність виробництва; -- ефективність управління запасами; -- оборотність грошових коштів

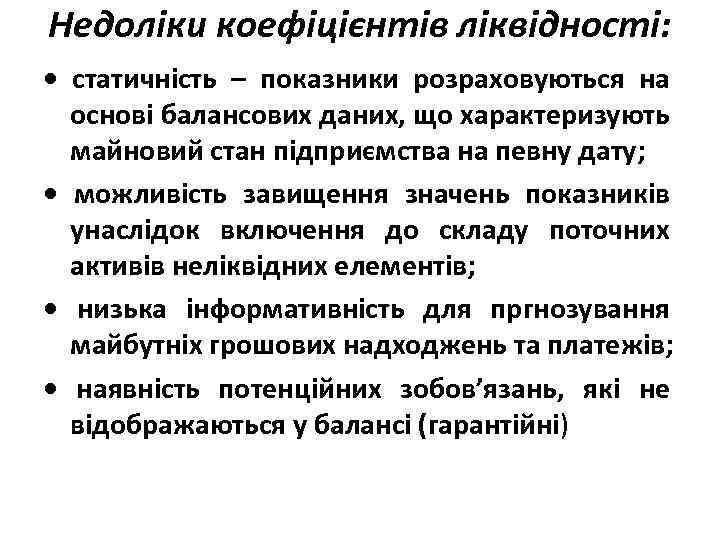

Недоліки коефіцієнтів ліквідності: • статичність – показники розраховуються на основі балансових даних, що характеризують майновий стан підприємства на певну дату; • можливість завищення значень показників унаслідок включення до складу поточних активів неліквідних елементів; • низька інформативність для пргнозування майбутніх грошових надходжень та платежів; • наявність потенційних зобов’язань, які не відображаються у балансі (гарантійні)

Недоліки коефіцієнтів ліквідності: • статичність – показники розраховуються на основі балансових даних, що характеризують майновий стан підприємства на певну дату; • можливість завищення значень показників унаслідок включення до складу поточних активів неліквідних елементів; • низька інформативність для пргнозування майбутніх грошових надходжень та платежів; • наявність потенційних зобов’язань, які не відображаються у балансі (гарантійні)

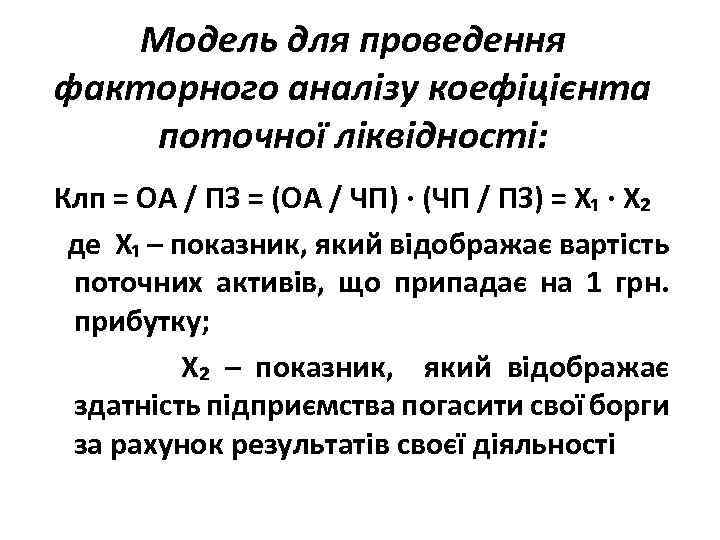

Модель для проведення факторного аналізу коефіцієнта поточної ліквідності: Клп = ОА / ПЗ = (ОА / ЧП) · (ЧП / ПЗ) = Х₁ · Х₂ де Х₁ – показник, який відображає вартість поточних активів, що припадає на 1 грн. прибутку; Х₂ – показник, який відображає здатність підприємства погасити свої борги за рахунок результатів своєї діяльності

Модель для проведення факторного аналізу коефіцієнта поточної ліквідності: Клп = ОА / ПЗ = (ОА / ЧП) · (ЧП / ПЗ) = Х₁ · Х₂ де Х₁ – показник, який відображає вартість поточних активів, що припадає на 1 грн. прибутку; Х₂ – показник, який відображає здатність підприємства погасити свої борги за рахунок результатів своєї діяльності

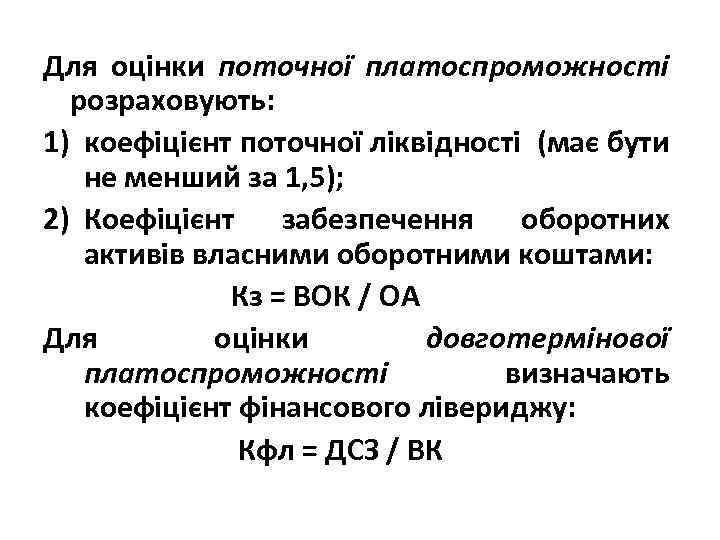

Для оцінки поточної платоспроможності розраховують: 1) коефіцієнт поточної ліквідності (має бути не менший за 1, 5); 2) Коефіцієнт забезпечення оборотних активів власними оборотними коштами: Кз = ВОК / ОА Для оцінки довготермінової платоспроможності визначають коефіцієнт фінансового лівериджу: Кфл = ДСЗ / ВК

Для оцінки поточної платоспроможності розраховують: 1) коефіцієнт поточної ліквідності (має бути не менший за 1, 5); 2) Коефіцієнт забезпечення оборотних активів власними оборотними коштами: Кз = ВОК / ОА Для оцінки довготермінової платоспроможності визначають коефіцієнт фінансового лівериджу: Кфл = ДСЗ / ВК

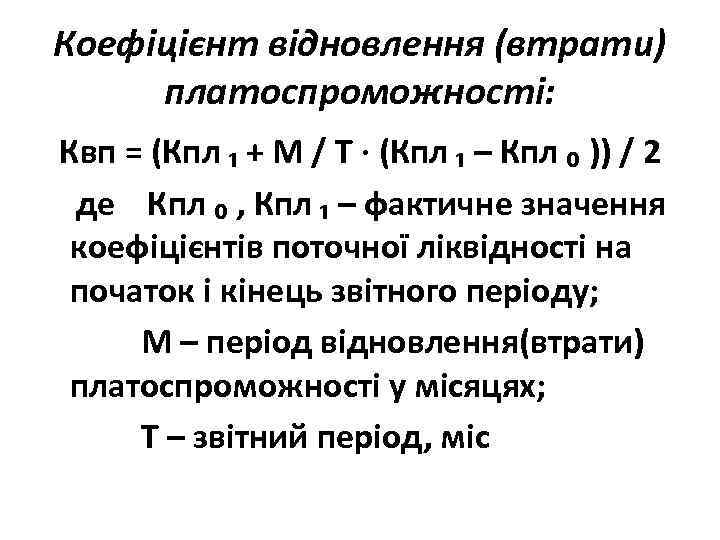

Коефіцієнт відновлення (втрати) платоспроможності: Квп = (Кпл ₁ + М / Т · (Кпл ₁ – Кпл ₀ )) / 2 де Кпл ₀ , Кпл ₁ – фактичне значення коефіцієнтів поточної ліквідності на початок і кінець звітного періоду; М – період відновлення(втрати) платоспроможності у місяцях; Т – звітний період, міс

Коефіцієнт відновлення (втрати) платоспроможності: Квп = (Кпл ₁ + М / Т · (Кпл ₁ – Кпл ₀ )) / 2 де Кпл ₀ , Кпл ₁ – фактичне значення коефіцієнтів поточної ліквідності на початок і кінець звітного періоду; М – період відновлення(втрати) платоспроможності у місяцях; Т – звітний період, міс

Види неплатоспроможності підприємств поточна критична надкритична

Види неплатоспроможності підприємств поточна критична надкритична

Поточною неплатоспроможністю може характеризуватися фінансовий стан будь-якого підприємства, якщо на даний момент часу через випадковий збіг обставин тимчасово сум наявних коштів і високоліквідних активів недостатньо для погашення поточного боргу

Поточною неплатоспроможністю може характеризуватися фінансовий стан будь-якого підприємства, якщо на даний момент часу через випадковий збіг обставин тимчасово сум наявних коштів і високоліквідних активів недостатньо для погашення поточного боргу

Ознаки критичної неплатоспроможності: -- на початку і вкінці звітного періоду мають місце ознаки поточної неплатоспроможності; -- коефіцієнт поточної ліквідності менший за 1, 5; -- коефіцієнт забезпечення оборотних активів власними оборотними коштами менший за 0, 5

Ознаки критичної неплатоспроможності: -- на початку і вкінці звітного періоду мають місце ознаки поточної неплатоспроможності; -- коефіцієнт поточної ліквідності менший за 1, 5; -- коефіцієнт забезпечення оборотних активів власними оборотними коштами менший за 0, 5

Надкритична неплатоспроможність: -- за підсумками року коефіцієнт поточної ліквідності менший за 1; -- підприємство не отримало прибутку

Надкритична неплатоспроможність: -- за підсумками року коефіцієнт поточної ліквідності менший за 1; -- підприємство не отримало прибутку

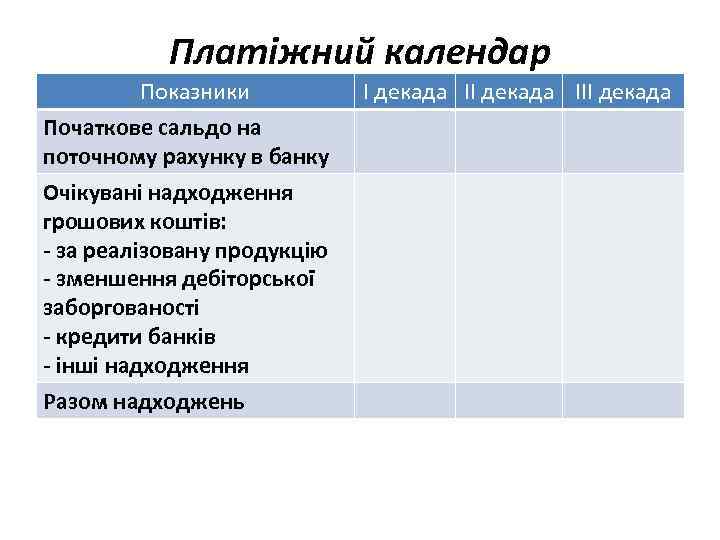

Платіжний календар Показники Початкове сальдо на поточному рахунку в банку Очікувані надходження грошових коштів: - за реалізовану продукцію - зменшення дебіторської заборгованості - кредити банків - інші надходження Разом надходжень І декада ІІІ декада

Платіжний календар Показники Початкове сальдо на поточному рахунку в банку Очікувані надходження грошових коштів: - за реалізовану продукцію - зменшення дебіторської заборгованості - кредити банків - інші надходження Разом надходжень І декада ІІІ декада

Продовження табл. Показники Очікувані витрати грошових коштів: - погашення кредиторської заборгованості; - погашення банківських кредитів; - оплата вартості сировини, матеріалів - виплата заробітної плати - сплата податків та відрахувань - капітальні вкладення - інші платежі Разом витрат Залишок коштів Нестача коштів І декада ІІІ декада

Продовження табл. Показники Очікувані витрати грошових коштів: - погашення кредиторської заборгованості; - погашення банківських кредитів; - оплата вартості сировини, матеріалів - виплата заробітної плати - сплата податків та відрахувань - капітальні вкладення - інші платежі Разом витрат Залишок коштів Нестача коштів І декада ІІІ декада

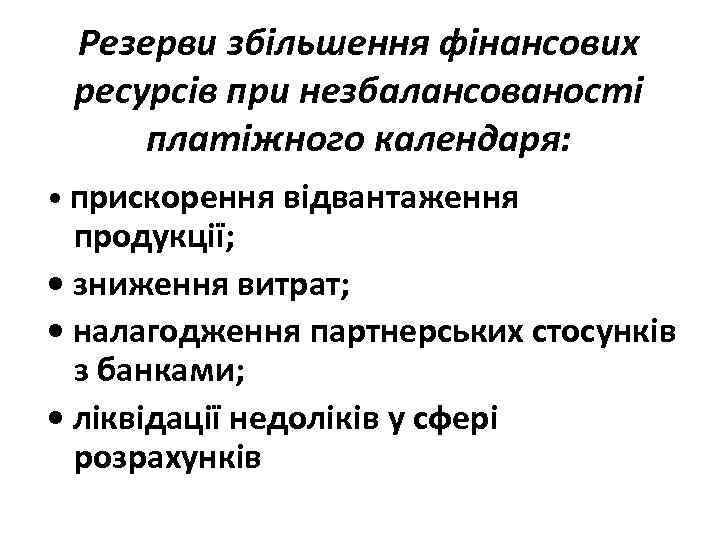

Резерви збільшення фінансових ресурсів при незбалансованості платіжного календаря: • прискорення відвантаження продукції; • зниження витрат; • налагодження партнерських стосунків з банками; • ліквідації недоліків у сфері розрахунків

Резерви збільшення фінансових ресурсів при незбалансованості платіжного календаря: • прискорення відвантаження продукції; • зниження витрат; • налагодження партнерських стосунків з банками; • ліквідації недоліків у сфері розрахунків

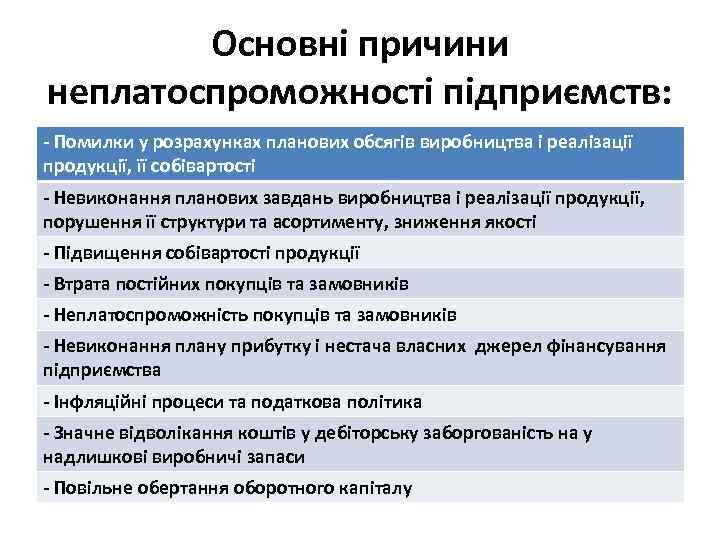

Основні причини неплатоспроможності підприємств: - Помилки у розрахунках планових обсягів виробництва і реалізації продукції, її собівартості - Невиконання планових завдань виробництва і реалізації продукції, порушення її структури та асортименту, зниження якості - Підвищення собівартості продукції - Втрата постійних покупців та замовників - Неплатоспроможність покупців та замовників - Невиконання плану прибутку і нестача власних джерел фінансування підприємства - Інфляційні процеси та податкова політика - Значне відволікання коштів у дебіторську заборгованість на у надлишкові виробничі запаси - Повільне обертання оборотного капіталу

Основні причини неплатоспроможності підприємств: - Помилки у розрахунках планових обсягів виробництва і реалізації продукції, її собівартості - Невиконання планових завдань виробництва і реалізації продукції, порушення її структури та асортименту, зниження якості - Підвищення собівартості продукції - Втрата постійних покупців та замовників - Неплатоспроможність покупців та замовників - Невиконання плану прибутку і нестача власних джерел фінансування підприємства - Інфляційні процеси та податкова політика - Значне відволікання коштів у дебіторську заборгованість на у надлишкові виробничі запаси - Повільне обертання оборотного капіталу