ТЕМА 6. Финансы предприятия.ppt

- Количество слайдов: 23

ТЕМА 6. ФИНАНСЫ ПРЕДПРИЯТИЯ 6. 1. Финансовые ресурсы предприятия, механизм их формирования 6. 2. Бюджет предприятия. 6. 3. Финансовое состояние предприятия 6. 4. Инвестиции предприятия

ТЕМА 6. ФИНАНСЫ ПРЕДПРИЯТИЯ 6. 1. Финансовые ресурсы предприятия, механизм их формирования 6. 2. Бюджет предприятия. 6. 3. Финансовое состояние предприятия 6. 4. Инвестиции предприятия

Финансовые ресурсы предприятия, механизм их формирования Финансовые ресурсы - это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для обеспечения его эффективной деятельности, для выполнения финансовых обязательств и экономического стимулирования работающих. Основным источником финансовых ресурсов действующего предприятия служат доходы (прибыль) от основной и других видов деятельности, внереализационных операций. Он также формируется за счет устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный, резервный и другие капиталы, долгосрочные займы и постоянно находящуюся в обороте предприятия кредиторскую задолженность. Финансовые ресурсы могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных предприятием; дивидендов по ценным бумагам других предприятий и государства; доходов от финансовых операций; кредитов. Финансовые ресурсы могут поступать в порядке перераспределения от ассоциаций и концернов, в которые они входят, от вышестоящих организаций при сохранении отраслевых структур, от страховых организаций. Совокупность финансовых средств предприятия принято подразделять на оборотные средства и инвестиции.

Финансовые ресурсы предприятия, механизм их формирования Финансовые ресурсы - это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для обеспечения его эффективной деятельности, для выполнения финансовых обязательств и экономического стимулирования работающих. Основным источником финансовых ресурсов действующего предприятия служат доходы (прибыль) от основной и других видов деятельности, внереализационных операций. Он также формируется за счет устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный, резервный и другие капиталы, долгосрочные займы и постоянно находящуюся в обороте предприятия кредиторскую задолженность. Финансовые ресурсы могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных предприятием; дивидендов по ценным бумагам других предприятий и государства; доходов от финансовых операций; кредитов. Финансовые ресурсы могут поступать в порядке перераспределения от ассоциаций и концернов, в которые они входят, от вышестоящих организаций при сохранении отраслевых структур, от страховых организаций. Совокупность финансовых средств предприятия принято подразделять на оборотные средства и инвестиции.

Механизм формирования и управления финансами предприятия Предприятие может формировать при необходимости валютный фонд и другие денежные фонды.

Механизм формирования и управления финансами предприятия Предприятие может формировать при необходимости валютный фонд и другие денежные фонды.

Бюджет предприятия Бюджет – это описание плана производственно-хозяйственной деятельности в стоимостной форме. В наиболее полном виде бюджет представлен в финансовом плане предприятия, в котором сосредоточены: • прогноз объемов продаж по периодам (как денежное выражение результатов); • прогнозные балансы (как характеристика финансового состояния фирмы — «фотография» на определенную дату); • прогнозные отчеты (сметы) прибыли и убытков (как объединенные, консолидированные сметы); • план движения денежной наличности; • график выхода в точку безубыточности. Основными финансовыми документами предприятия, входящими в бюджет, являются бухгалтерский баланс, счет прибылей и убытков (счет доходов и затрат), расчет денежных поступлений и выплат (движение денежной наличности).

Бюджет предприятия Бюджет – это описание плана производственно-хозяйственной деятельности в стоимостной форме. В наиболее полном виде бюджет представлен в финансовом плане предприятия, в котором сосредоточены: • прогноз объемов продаж по периодам (как денежное выражение результатов); • прогнозные балансы (как характеристика финансового состояния фирмы — «фотография» на определенную дату); • прогнозные отчеты (сметы) прибыли и убытков (как объединенные, консолидированные сметы); • план движения денежной наличности; • график выхода в точку безубыточности. Основными финансовыми документами предприятия, входящими в бюджет, являются бухгалтерский баланс, счет прибылей и убытков (счет доходов и затрат), расчет денежных поступлений и выплат (движение денежной наличности).

Бюджет предприятия Назначение и структура бухгалтерского баланса Сводная таблица, в которой в стоимостной форме описывается имущество фирмы и источники его возникновения. Хозяйственные средства предприятия, в которые вложен его капитал, называются активами баланса. В соответствии с законом о бухгалтерском учете, активы подразделяются на следующие группы: основной капитал, нематериальные активы, финансовые активы, оборотный капитал, товарные запасы, дебиторская задолженность, ценные бумаги и прочие краткосрочные финансовые вложения, денежные средства. Под пассивами понимаются источники финансирования предприятия. В соответствии с законом о бухгалтерском учете, пассивы делятся на следующие группы: собственный капитал, страховые резервы, кредиторская задолженность (долгосрочные обязательства, краткосрочные обязательства). Счет прибыли и убытков. Представляет собой таблицу, в которой из выручки от реализации последовательно вычитаются затраты, которые имеют отношение к выручке. Движения денежной наличности — это документ, который отражает денежные потоки. Он представляет собой таблицу, где в каждый плановый период (а в зависимости от вида бизнеса это может быть день, неделя, месяц, декада и т. п. ) указывается источник, дата и размер денежных поступлений — «приход» ; цель, дата и размер предполагаемых выплат — «расход» .

Бюджет предприятия Назначение и структура бухгалтерского баланса Сводная таблица, в которой в стоимостной форме описывается имущество фирмы и источники его возникновения. Хозяйственные средства предприятия, в которые вложен его капитал, называются активами баланса. В соответствии с законом о бухгалтерском учете, активы подразделяются на следующие группы: основной капитал, нематериальные активы, финансовые активы, оборотный капитал, товарные запасы, дебиторская задолженность, ценные бумаги и прочие краткосрочные финансовые вложения, денежные средства. Под пассивами понимаются источники финансирования предприятия. В соответствии с законом о бухгалтерском учете, пассивы делятся на следующие группы: собственный капитал, страховые резервы, кредиторская задолженность (долгосрочные обязательства, краткосрочные обязательства). Счет прибыли и убытков. Представляет собой таблицу, в которой из выручки от реализации последовательно вычитаются затраты, которые имеют отношение к выручке. Движения денежной наличности — это документ, который отражает денежные потоки. Он представляет собой таблицу, где в каждый плановый период (а в зависимости от вида бизнеса это может быть день, неделя, месяц, декада и т. п. ) указывается источник, дата и размер денежных поступлений — «приход» ; цель, дата и размер предполагаемых выплат — «расход» .

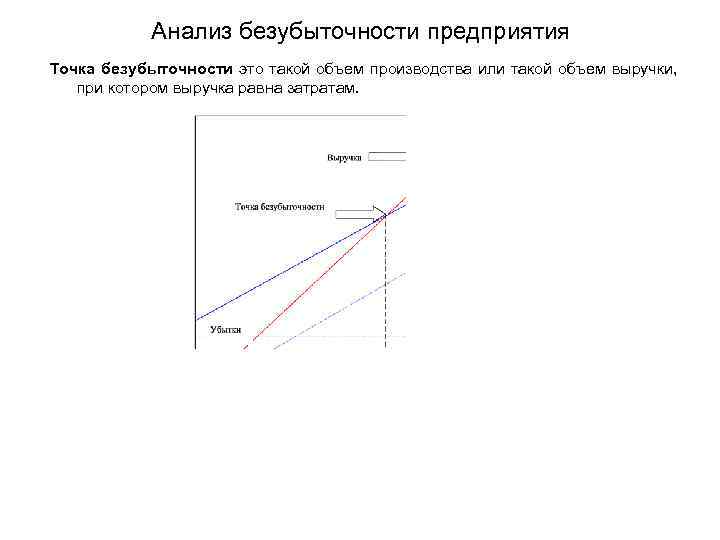

Анализ безубыточности предприятия Точка безубыточности это такой объем производства или такой объем выручки, при котором выручка равна затратам.

Анализ безубыточности предприятия Точка безубыточности это такой объем производства или такой объем выручки, при котором выручка равна затратам.

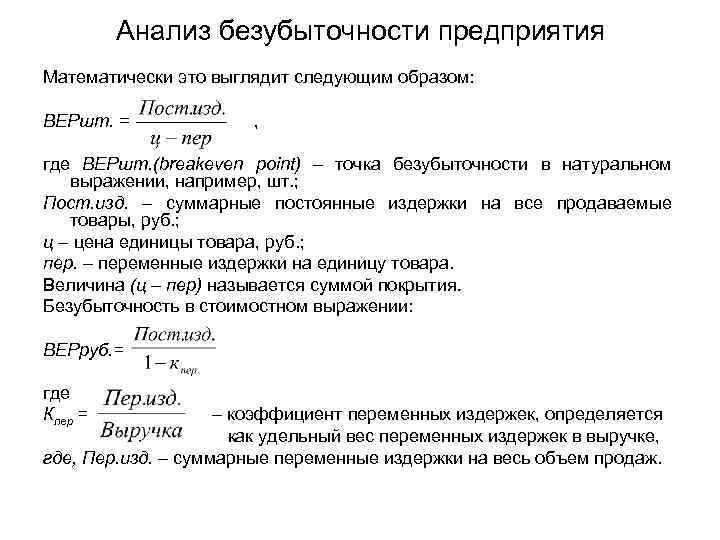

Анализ безубыточности предприятия Математически это выглядит следующим образом: ВЕРшт. = , где ВЕРшт. (breakeven point) – точка безубыточности в натуральном выражении, например, шт. ; Пост. изд. – суммарные постоянные издержки на все продаваемые товары, руб. ; ц – цена единицы товара, руб. ; пер. – переменные издержки на единицу товара. Величина (ц – пер) называется суммой покрытия. Безубыточность в стоимостном выражении: ВЕРруб. = где Кпер = – коэффициент переменных издержек, определяется как удельный вес переменных издержек в выручке, где, Пер. изд. – суммарные переменные издержки на весь объем продаж.

Анализ безубыточности предприятия Математически это выглядит следующим образом: ВЕРшт. = , где ВЕРшт. (breakeven point) – точка безубыточности в натуральном выражении, например, шт. ; Пост. изд. – суммарные постоянные издержки на все продаваемые товары, руб. ; ц – цена единицы товара, руб. ; пер. – переменные издержки на единицу товара. Величина (ц – пер) называется суммой покрытия. Безубыточность в стоимостном выражении: ВЕРруб. = где Кпер = – коэффициент переменных издержек, определяется как удельный вес переменных издержек в выручке, где, Пер. изд. – суммарные переменные издержки на весь объем продаж.

Анализ безубыточности предприятия Кпр. = (выручка – ВЕР)/выручка

Анализ безубыточности предприятия Кпр. = (выручка – ВЕР)/выручка

Финансовое состояние предприятия

Финансовое состояние предприятия

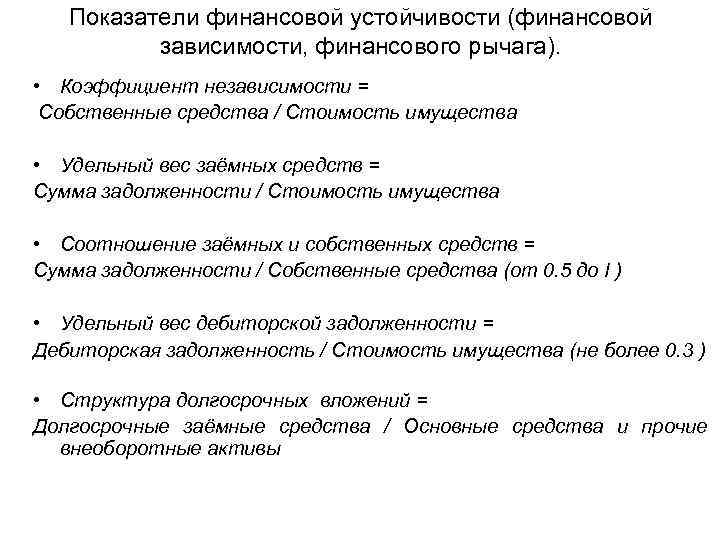

Показатели финансовой устойчивости (финансовой зависимости, финансового рычага). • Коэффициент независимости = Собственные средства / Стоимость имущества • Удельный вес заёмных средств = Сумма задолженности / Стоимость имущества • Соотношение заёмных и собственных средств = Сумма задолженности / Собственные средства (от 0. 5 до I ) • Удельный вес дебиторской задолженности = Дебиторская задолженность / Стоимость имущества (не более 0. 3 ) • Структура долгосрочных вложений = Долгосрочные заёмные средства / Основные средства и прочие внеоборотные активы

Показатели финансовой устойчивости (финансовой зависимости, финансового рычага). • Коэффициент независимости = Собственные средства / Стоимость имущества • Удельный вес заёмных средств = Сумма задолженности / Стоимость имущества • Соотношение заёмных и собственных средств = Сумма задолженности / Собственные средства (от 0. 5 до I ) • Удельный вес дебиторской задолженности = Дебиторская задолженность / Стоимость имущества (не более 0. 3 ) • Структура долгосрочных вложений = Долгосрочные заёмные средства / Основные средства и прочие внеоборотные активы

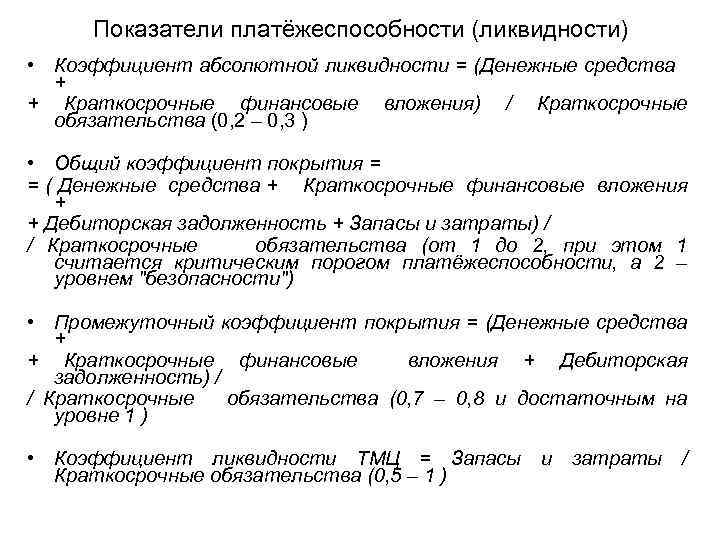

Показатели платёжеспособности (ликвидности) • Коэффициент абсолютной ликвидности = (Денежные средства + + Краткосрочные финансовые вложения) / Краткосрочные обязательства (0, 2 – 0, 3 ) • Общий коэффициент покрытия = = ( Денежные средства + Краткосрочные финансовые вложения + + Дебиторская задолженность + Запасы и затраты) / / Краткосрочные обязательства (от 1 до 2, при этом 1 считается критическим порогом платёжеспособности, а 2 – уровнем "безопасности") • Промежуточный коэффициент покрытия = (Денежные средства + + Краткосрочные финансовые вложения + Дебиторская задолженность) / / Краткосрочные обязательства (0, 7 – 0, 8 и достаточным на уровне 1 ) • Коэффициент ликвидности ТМЦ = Запасы и затраты / Краткосрочные обязательства (0, 5 – 1 )

Показатели платёжеспособности (ликвидности) • Коэффициент абсолютной ликвидности = (Денежные средства + + Краткосрочные финансовые вложения) / Краткосрочные обязательства (0, 2 – 0, 3 ) • Общий коэффициент покрытия = = ( Денежные средства + Краткосрочные финансовые вложения + + Дебиторская задолженность + Запасы и затраты) / / Краткосрочные обязательства (от 1 до 2, при этом 1 считается критическим порогом платёжеспособности, а 2 – уровнем "безопасности") • Промежуточный коэффициент покрытия = (Денежные средства + + Краткосрочные финансовые вложения + Дебиторская задолженность) / / Краткосрочные обязательства (0, 7 – 0, 8 и достаточным на уровне 1 ) • Коэффициент ликвидности ТМЦ = Запасы и затраты / Краткосрочные обязательства (0, 5 – 1 )

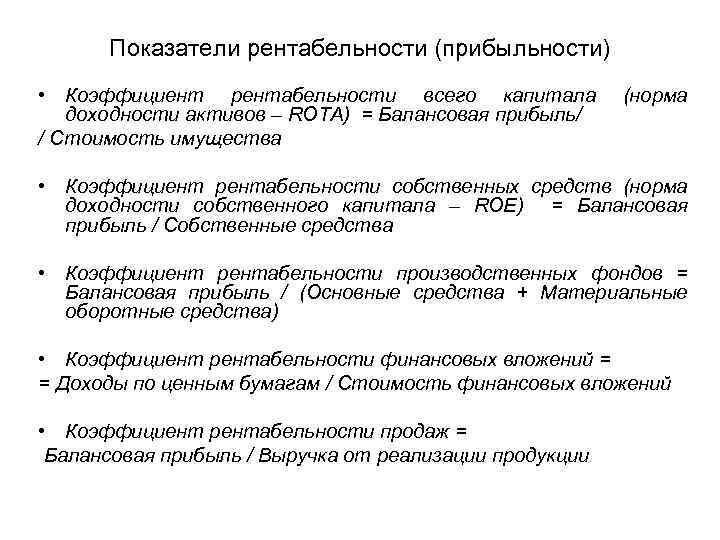

Показатели рентабельности (прибыльности) • Коэффициент рентабельности всего капитала доходности активов – ROTA) = Балансовая прибыль/ / Cтоимость имущества (норма • Коэффициент рентабельности собственных средств (норма доходности собственного капитала – ROE) = Балансовая прибыль / Собственные средства • Коэффициент рентабельности производственных фондов = Балансовая прибыль / (Основные средства + Материальные оборотные средства) • Коэффициент рентабельности финансовых вложений = = Доходы по ценным бумагам / Стоимость финансовых вложений • Коэффициент рентабельности продаж = Балансовая прибыль / Выручка от реализации продукции

Показатели рентабельности (прибыльности) • Коэффициент рентабельности всего капитала доходности активов – ROTA) = Балансовая прибыль/ / Cтоимость имущества (норма • Коэффициент рентабельности собственных средств (норма доходности собственного капитала – ROE) = Балансовая прибыль / Собственные средства • Коэффициент рентабельности производственных фондов = Балансовая прибыль / (Основные средства + Материальные оборотные средства) • Коэффициент рентабельности финансовых вложений = = Доходы по ценным бумагам / Стоимость финансовых вложений • Коэффициент рентабельности продаж = Балансовая прибыль / Выручка от реализации продукции

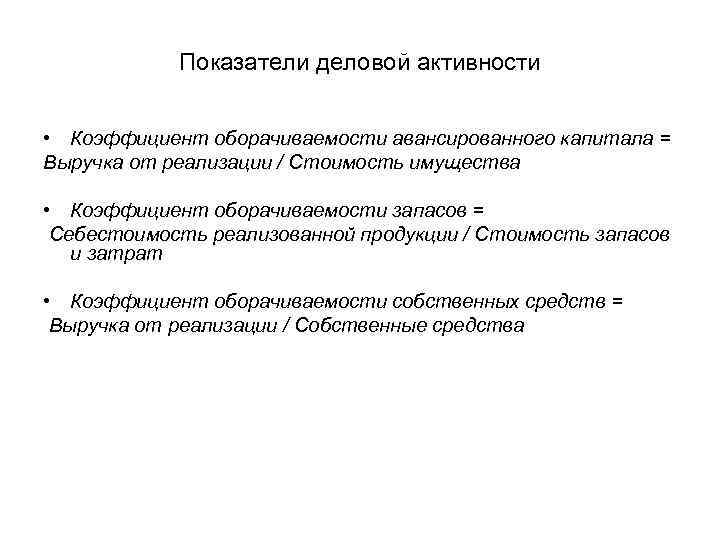

Показатели деловой активности • Коэффициент оборачиваемости авансированного капитала = Выручка от реализации / Стоимость имущества • Коэффициент оборачиваемости запасов = Себестоимость реализованной продукции / Стоимость запасов и затрат • Коэффициент оборачиваемости собственных средств = Выручка от реализации / Собственные средства

Показатели деловой активности • Коэффициент оборачиваемости авансированного капитала = Выручка от реализации / Стоимость имущества • Коэффициент оборачиваемости запасов = Себестоимость реализованной продукции / Стоимость запасов и затрат • Коэффициент оборачиваемости собственных средств = Выручка от реализации / Собственные средства

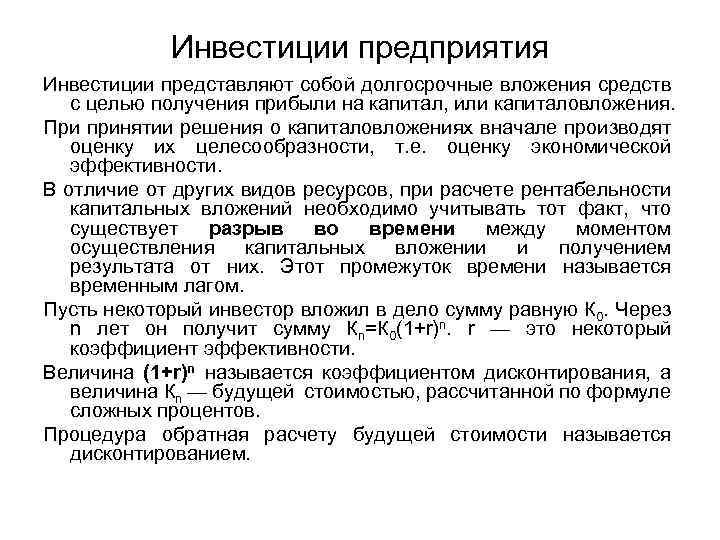

Инвестиции предприятия Инвестиции представляют собой долгосрочные вложения средств с целью получения прибыли на капитал, или капиталовложения. При принятии решения о капиталовложениях вначале производят оценку их целесообразности, т. е. оценку экономической эффективности. В отличие от других видов ресурсов, при расчете рентабельности капитальных вложений необходимо учитывать тот факт, что существует разрыв во времени между моментом осуществления капитальных вложении и получением результата от них. Этот промежуток времени называется временным лагом. Пусть некоторый инвестор вложил в дело сумму равную К 0. Через n лет он получит сумму Кn=К 0(1+r)n. r — это некоторый коэффициент эффективности. Величина (1+r)n называется коэффициентом дисконтирования, а величина Кn — будущей стоимостью, рассчитанной по формуле сложных процентов. Процедура обратная расчету будущей стоимости называется дисконтированием.

Инвестиции предприятия Инвестиции представляют собой долгосрочные вложения средств с целью получения прибыли на капитал, или капиталовложения. При принятии решения о капиталовложениях вначале производят оценку их целесообразности, т. е. оценку экономической эффективности. В отличие от других видов ресурсов, при расчете рентабельности капитальных вложений необходимо учитывать тот факт, что существует разрыв во времени между моментом осуществления капитальных вложении и получением результата от них. Этот промежуток времени называется временным лагом. Пусть некоторый инвестор вложил в дело сумму равную К 0. Через n лет он получит сумму Кn=К 0(1+r)n. r — это некоторый коэффициент эффективности. Величина (1+r)n называется коэффициентом дисконтирования, а величина Кn — будущей стоимостью, рассчитанной по формуле сложных процентов. Процедура обратная расчету будущей стоимости называется дисконтированием.

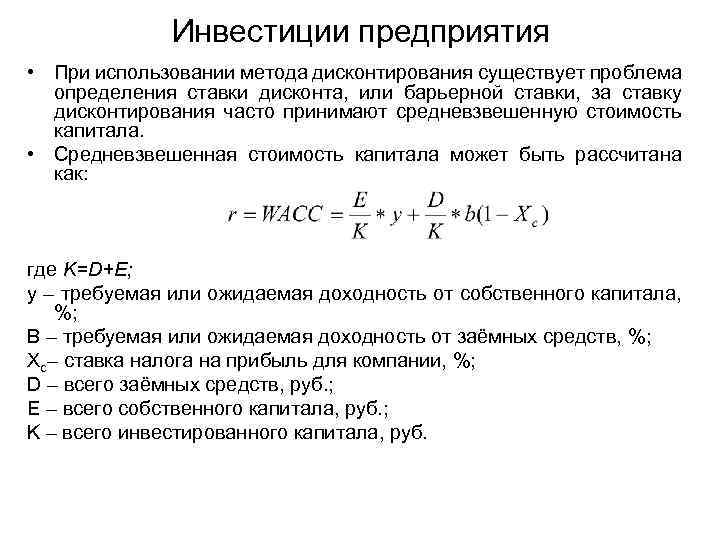

Инвестиции предприятия • При использовании метода дисконтирования существует проблема определения ставки дисконта, или барьерной ставки, за ставку дисконтирования часто принимают средневзвешенную стоимость капитала. • Средневзвешенная стоимость капитала может быть рассчитана как: где K=D+E; y – требуемая или ожидаемая доходность от собственного капитала, %; B – требуемая или ожидаемая доходность от заёмных средств, %; Xc– ставка налога на прибыль для компании, %; D – всего заёмных средств, руб. ; E – всего собственного капитала, руб. ; K – всего инвестированного капитала, руб.

Инвестиции предприятия • При использовании метода дисконтирования существует проблема определения ставки дисконта, или барьерной ставки, за ставку дисконтирования часто принимают средневзвешенную стоимость капитала. • Средневзвешенная стоимость капитала может быть рассчитана как: где K=D+E; y – требуемая или ожидаемая доходность от собственного капитала, %; B – требуемая или ожидаемая доходность от заёмных средств, %; Xc– ставка налога на прибыль для компании, %; D – всего заёмных средств, руб. ; E – всего собственного капитала, руб. ; K – всего инвестированного капитала, руб.

Инвестиции предприятия Методы расчета эффективности инвестиций В соответствии с методикой ЮНИДО рассчитываются следующие основные показатели эффективности инвестиций: 1. Чистый приведенный доход (Net present value) – NPV. 2. Период окупаемости (Payback period) – PB. 3. Внутренняя норма рентабельности (Internal rate of return) – IRR. 4. Индекс прибыльности (Profitability index) - PI.

Инвестиции предприятия Методы расчета эффективности инвестиций В соответствии с методикой ЮНИДО рассчитываются следующие основные показатели эффективности инвестиций: 1. Чистый приведенный доход (Net present value) – NPV. 2. Период окупаемости (Payback period) – PB. 3. Внутренняя норма рентабельности (Internal rate of return) – IRR. 4. Индекс прибыльности (Profitability index) - PI.

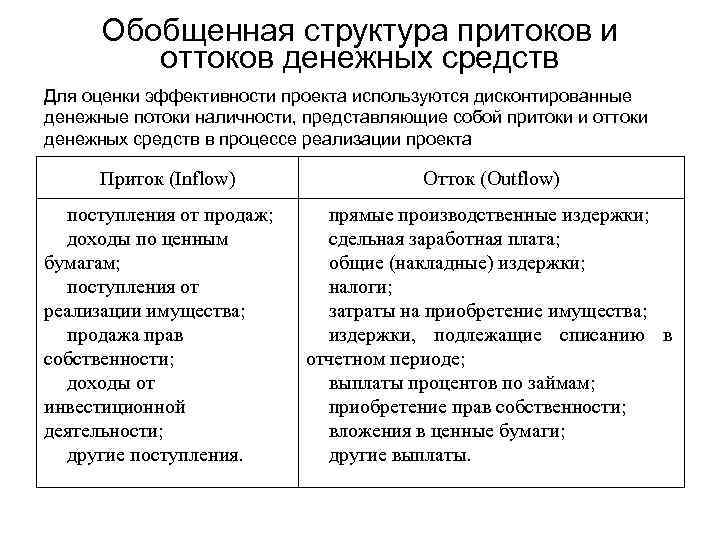

Обобщенная структура притоков и оттоков денежных средств Для оценки эффективности проекта используются дисконтированные денежные потоки наличности, представляющие собой притоки и оттоки денежных средств в процессе реализации проекта Приток (Inflow) поступления от продаж; доходы по ценным бумагам; поступления от реализации имущества; продажа прав собственности; доходы от инвестиционной деятельности; другие поступления. Отток (Outflow) прямые производственные издержки; сдельная заработная плата; общие (накладные) издержки; налоги; затраты на приобретение имущества; издержки, подлежащие списанию в отчетном периоде; выплаты процентов по займам; приобретение прав собственности; вложения в ценные бумаги; другие выплаты.

Обобщенная структура притоков и оттоков денежных средств Для оценки эффективности проекта используются дисконтированные денежные потоки наличности, представляющие собой притоки и оттоки денежных средств в процессе реализации проекта Приток (Inflow) поступления от продаж; доходы по ценным бумагам; поступления от реализации имущества; продажа прав собственности; доходы от инвестиционной деятельности; другие поступления. Отток (Outflow) прямые производственные издержки; сдельная заработная плата; общие (накладные) издержки; налоги; затраты на приобретение имущества; издержки, подлежащие списанию в отчетном периоде; выплаты процентов по займам; приобретение прав собственности; вложения в ценные бумаги; другие выплаты.

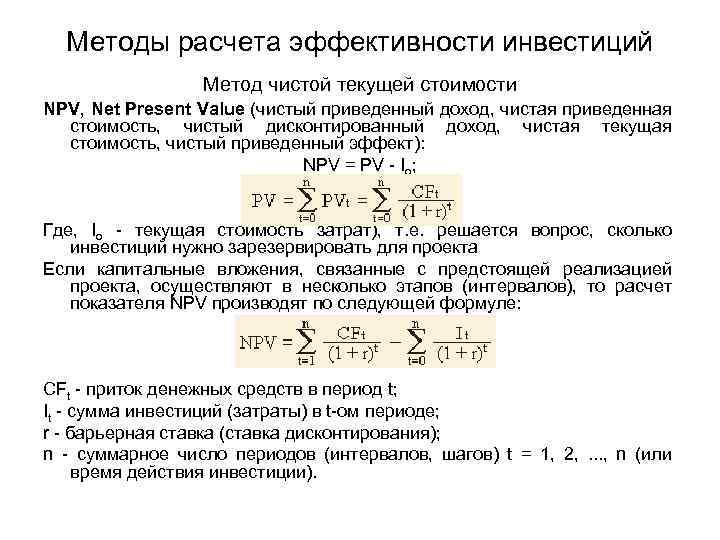

Методы расчета эффективности инвестиций Метод чистой текущей стоимости NPV, Net Present Value (чистый приведенный доход, чистая приведенная стоимость, чистый дисконтированный доход, чистая текущая стоимость, чистый приведенный эффект): NPV = PV - Io; Где, Io - текущая стоимость затрат), т. е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле: CFt - приток денежных средств в период t; It - сумма инвестиций (затраты) в t-ом периоде; r - барьерная ставка (ставка дисконтирования); n - суммарное число периодов (интервалов, шагов) t = 1, 2, . . . , n (или время действия инвестиции).

Методы расчета эффективности инвестиций Метод чистой текущей стоимости NPV, Net Present Value (чистый приведенный доход, чистая приведенная стоимость, чистый дисконтированный доход, чистая текущая стоимость, чистый приведенный эффект): NPV = PV - Io; Где, Io - текущая стоимость затрат), т. е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле: CFt - приток денежных средств в период t; It - сумма инвестиций (затраты) в t-ом периоде; r - барьерная ставка (ставка дисконтирования); n - суммарное число периодов (интервалов, шагов) t = 1, 2, . . . , n (или время действия инвестиции).

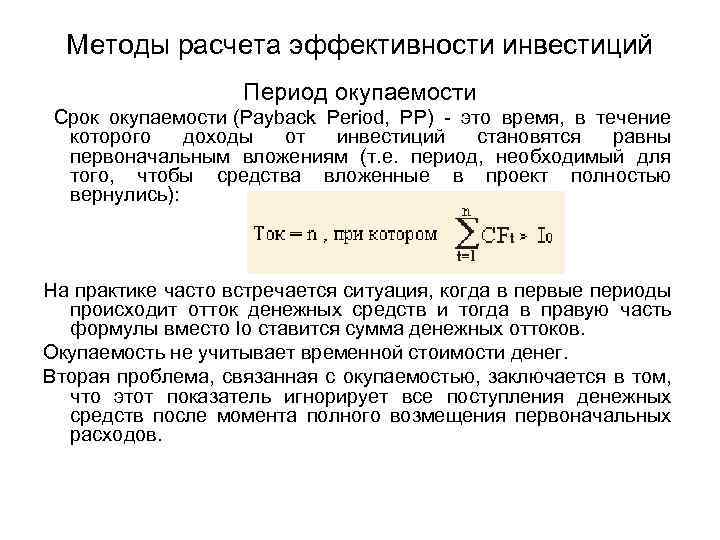

Методы расчета эффективности инвестиций Период окупаемости Срок окупаемости (Payback Period, PP) - это время, в течение которого доходы от инвестиций становятся равны первоначальным вложениям (т. е. период, необходимый для того, чтобы средства вложенные в проект полностью вернулись): На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков. Окупаемость не учитывает временной стоимости денег. Вторая проблема, связанная с окупаемостью, заключается в том, что этот показатель игнорирует все поступления денежных средств после момента полного возмещения первоначальных расходов.

Методы расчета эффективности инвестиций Период окупаемости Срок окупаемости (Payback Period, PP) - это время, в течение которого доходы от инвестиций становятся равны первоначальным вложениям (т. е. период, необходимый для того, чтобы средства вложенные в проект полностью вернулись): На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков. Окупаемость не учитывает временной стоимости денег. Вторая проблема, связанная с окупаемостью, заключается в том, что этот показатель игнорирует все поступления денежных средств после момента полного возмещения первоначальных расходов.

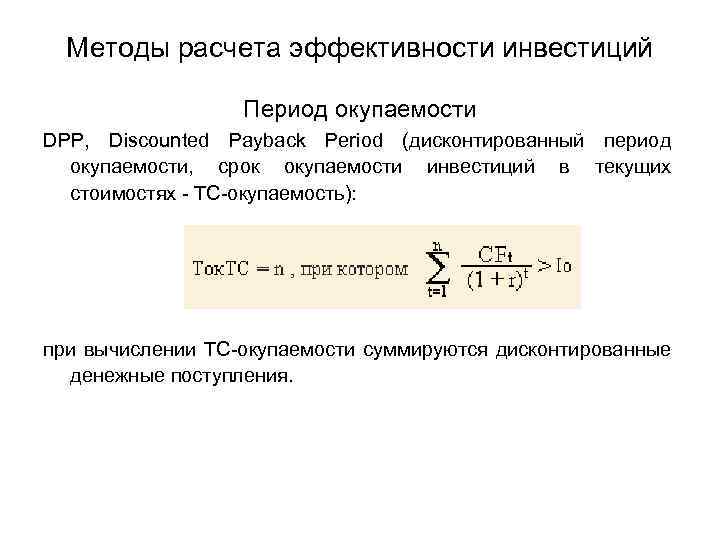

Методы расчета эффективности инвестиций Период окупаемости DPP, Discounted Payback Period (дисконтированный период окупаемости, срок окупаемости инвестиций в текущих стоимостях - ТС-окупаемость): при вычислении ТС-окупаемости суммируются дисконтированные денежные поступления.

Методы расчета эффективности инвестиций Период окупаемости DPP, Discounted Payback Period (дисконтированный период окупаемости, срок окупаемости инвестиций в текущих стоимостях - ТС-окупаемость): при вычислении ТС-окупаемости суммируются дисконтированные денежные поступления.

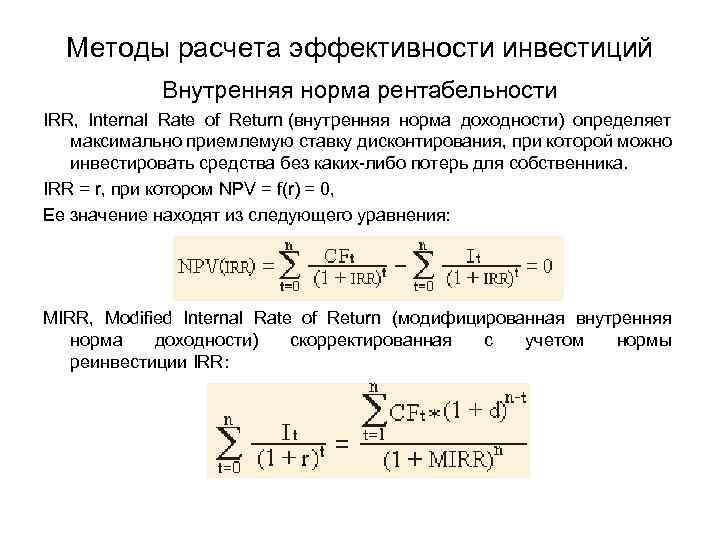

Методы расчета эффективности инвестиций Внутренняя норма рентабельности IRR, Internal Rate of Return (внутренняя норма доходности) определяет максимально приемлемую ставку дисконтирования, при которой можно инвестировать средства без каких-либо потерь для собственника. IRR = r, при котором NPV = f(r) = 0, Ее значение находят из следующего уравнения: MIRR, Modified Internal Rate of Return (модифицированная внутренняя норма доходности) скорректированная с учетом нормы реинвестиции IRR:

Методы расчета эффективности инвестиций Внутренняя норма рентабельности IRR, Internal Rate of Return (внутренняя норма доходности) определяет максимально приемлемую ставку дисконтирования, при которой можно инвестировать средства без каких-либо потерь для собственника. IRR = r, при котором NPV = f(r) = 0, Ее значение находят из следующего уравнения: MIRR, Modified Internal Rate of Return (модифицированная внутренняя норма доходности) скорректированная с учетом нормы реинвестиции IRR:

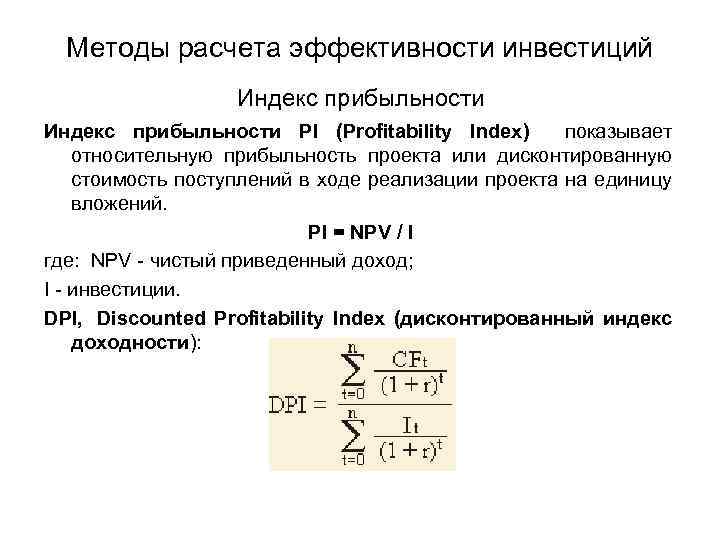

Методы расчета эффективности инвестиций Индекс прибыльности PI (Profitability Index) показывает относительную прибыльность проекта или дисконтированную стоимость поступлений в ходе реализации проекта на единицу вложений. PI = NPV / I где: NPV - чистый приведенный доход; I - инвестиции. DPI, Discounted Profitability Index (дисконтированный индекс доходности):

Методы расчета эффективности инвестиций Индекс прибыльности PI (Profitability Index) показывает относительную прибыльность проекта или дисконтированную стоимость поступлений в ходе реализации проекта на единицу вложений. PI = NPV / I где: NPV - чистый приведенный доход; I - инвестиции. DPI, Discounted Profitability Index (дисконтированный индекс доходности):

Инвестиции предприятия Полный инвестиционный анализ не должен ограничиваться одним показателем. Желательно использовать их комбинацию. Однако в процессе принятия инвестиционных решений могут сыграть роль не только чисто экономические факторы. Так, например, вопросы, связанные с охраной окружающей среды, сохранением рабочих мест, могут повлиять на выбор решения в том или ином направлении. Кроме того, принимая инвестиционные решения, необходимо учесть и различного рода риски.

Инвестиции предприятия Полный инвестиционный анализ не должен ограничиваться одним показателем. Желательно использовать их комбинацию. Однако в процессе принятия инвестиционных решений могут сыграть роль не только чисто экономические факторы. Так, например, вопросы, связанные с охраной окружающей среды, сохранением рабочих мест, могут повлиять на выбор решения в том или ином направлении. Кроме того, принимая инвестиционные решения, необходимо учесть и различного рода риски.