ИС-5.ppt

- Количество слайдов: 40

ТЕМА 5 Портфель реальных инвестиционных проектов

ТЕМА 5 Портфель реальных инвестиционных проектов

ВОПРОСЫ 1. Понятие инвестиционного портфеля, цели и принципы его формирования 2. Портфель реальных инвестиционных проектов и основные этапы его формирования 3. Методы отбора инвестиционных проектов для формирования портфеля 3. 1. Оценка экономической эффективности альтернативных инвестиционных проектов 3. 2. Оценка экономической эффективности замещающих инвестиционных проектов 3. 3. Оценка экономической эффективности от долгосрочного прекращения проекта 3. 4. Оценка экономической эффективности инвестиционных проектов в условиях ограниченности инвестиционных ресурсов

ВОПРОСЫ 1. Понятие инвестиционного портфеля, цели и принципы его формирования 2. Портфель реальных инвестиционных проектов и основные этапы его формирования 3. Методы отбора инвестиционных проектов для формирования портфеля 3. 1. Оценка экономической эффективности альтернативных инвестиционных проектов 3. 2. Оценка экономической эффективности замещающих инвестиционных проектов 3. 3. Оценка экономической эффективности от долгосрочного прекращения проекта 3. 4. Оценка экономической эффективности инвестиционных проектов в условиях ограниченности инвестиционных ресурсов

ВОПРОС 1 Понятие инвестиционного портфеля, цели и принципы его формирования

ВОПРОС 1 Понятие инвестиционного портфеля, цели и принципы его формирования

Инвестиционный портфель организации совокупность объектов реального и финансового инвестирования, рассматриваемых как целостный объект управления

Инвестиционный портфель организации совокупность объектов реального и финансового инвестирования, рассматриваемых как целостный объект управления

Цели формирования инвестиционного портфеля • высокие темпы роста капитала • высокие темпы роста дохода • минимизация инвестиционных рисков • достаточная ликвидность

Цели формирования инвестиционного портфеля • высокие темпы роста капитала • высокие темпы роста дохода • минимизация инвестиционных рисков • достаточная ликвидность

Принципы формирования инвестиционного портфеля 1. Реализация инвестиционной стратегии организации 2. Соответствие портфеля инвестиционным ресурсам 3. Оптимизации соотношения доходности и риска 4. Оптимизация соотношения доходности и ликвидности 5. Обеспечение управляемости портфелем

Принципы формирования инвестиционного портфеля 1. Реализация инвестиционной стратегии организации 2. Соответствие портфеля инвестиционным ресурсам 3. Оптимизации соотношения доходности и риска 4. Оптимизация соотношения доходности и ликвидности 5. Обеспечение управляемости портфелем

ВОПРОС 2 Портфель реальных инвестиционных проектов и основные этапы его формирования

ВОПРОС 2 Портфель реальных инвестиционных проектов и основные этапы его формирования

Особенности реального инвестирования 1. Является главной формой реализации операционной деятельности организации, источник роста стоимости компании 2. Обеспечивают, как правило, более устойчивый уровень рентабельности в сравнении с финансовыми инвестициями 3. Обеспечивают устойчивый денежный поток (CF) 4. Имеют высокую степень защиты от инфляции

Особенности реального инвестирования 1. Является главной формой реализации операционной деятельности организации, источник роста стоимости компании 2. Обеспечивают, как правило, более устойчивый уровень рентабельности в сравнении с финансовыми инвестициями 3. Обеспечивают устойчивый денежный поток (CF) 4. Имеют высокую степень защиты от инфляции

Особенности портфеля реальных инвестиций 1. Является высококапиталоемким 2. Наиболее рисковый, что обусловлено высоким риском морального старения реальных инвестиций (уже на инвестиционной и эксплуатационной стадии) 3. Отличается низкой ликвидностью (узкоцелевая направленность большинства форм реальных инвестиций, практически не имеющих в незавершенном виде альтернативного хозяйственного применения) 4. Является наиболее сложным в управлении

Особенности портфеля реальных инвестиций 1. Является высококапиталоемким 2. Наиболее рисковый, что обусловлено высоким риском морального старения реальных инвестиций (уже на инвестиционной и эксплуатационной стадии) 3. Отличается низкой ликвидностью (узкоцелевая направленность большинства форм реальных инвестиций, практически не имеющих в незавершенном виде альтернативного хозяйственного применения) 4. Является наиболее сложным в управлении

Этапы формирования портфеля реальных инвестиционных проектов 1. Поиск потенциальных инвестиционных проектов 2. Формулировка, первичная оценка и отбор проектов для включения в портфель 3. Финансовый анализ и окончательный выбор проектов в портфель

Этапы формирования портфеля реальных инвестиционных проектов 1. Поиск потенциальных инвестиционных проектов 2. Формулировка, первичная оценка и отбор проектов для включения в портфель 3. Финансовый анализ и окончательный выбор проектов в портфель

ВОПРОС 3. 1 Оценка экономической эффективности альтернативных инвестиционных проектов

ВОПРОС 3. 1 Оценка экономической эффективности альтернативных инвестиционных проектов

На основе 1) чистой текущей стоимости (NPV): 1. 1 при изменении ставки дисконта 1. 2 при различных сроках жизненного цикла ИП а) методом повторения проектов б) методом эквивалентного аннуитета в) методом ликвидации долгосрочного проекта в момент окончания краткосрочного 2) затрат

На основе 1) чистой текущей стоимости (NPV): 1. 1 при изменении ставки дисконта 1. 2 при различных сроках жизненного цикла ИП а) методом повторения проектов б) методом эквивалентного аннуитета в) методом ликвидации долгосрочного проекта в момент окончания краткосрочного 2) затрат

Альтернативные (взаимоисключающие) инвестиционный проекты • обеспечивающие достижение одного и того же результата разными способами • при выборе одного, другие отвергаются

Альтернативные (взаимоисключающие) инвестиционный проекты • обеспечивающие достижение одного и того же результата разными способами • при выборе одного, другие отвергаются

1. На основе чистой текущей стоимости (NPV) Анализ альтернативных проектов ЧДП от операционной деятельности, млн. руб. NPV, млн. IRR годы руб. 1 2 3 4 5 Проекты I PI Проект А -20 6 6 6 2, 74 15, 2 1, 14 Проект В -6 2 2 2 1, 58 19, 9 1, 26 -14 4 4 1, 16 13, 2 1, 08

1. На основе чистой текущей стоимости (NPV) Анализ альтернативных проектов ЧДП от операционной деятельности, млн. руб. NPV, млн. IRR годы руб. 1 2 3 4 5 Проекты I PI Проект А -20 6 6 6 2, 74 15, 2 1, 14 Проект В -6 2 2 2 1, 58 19, 9 1, 26 -14 4 4 1, 16 13, 2 1, 08

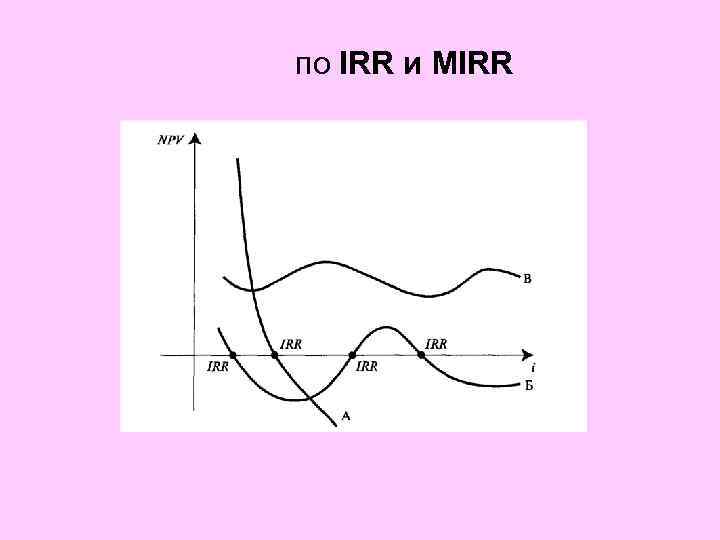

по IRR и MIRR

по IRR и MIRR

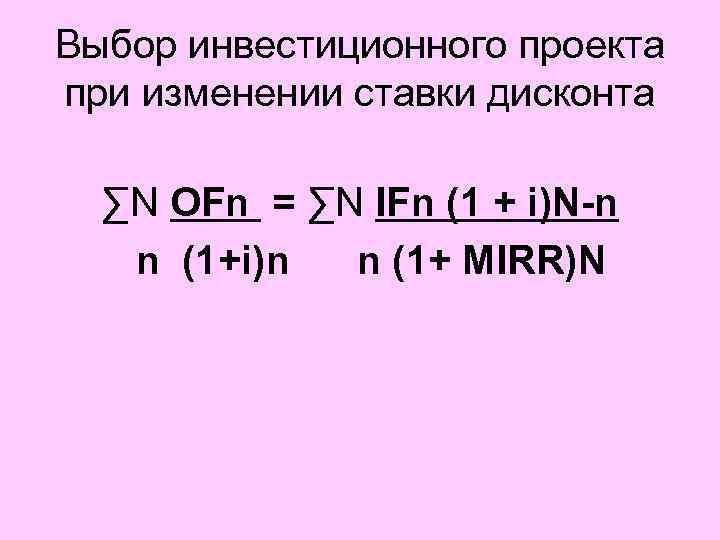

Выбор инвестиционного проекта при изменении ставки дисконта ∑N OFn = ∑N IFn (1 + i)N-n n (1+i)n n (1+ MIRR)N

Выбор инвестиционного проекта при изменении ставки дисконта ∑N OFn = ∑N IFn (1 + i)N-n n (1+i)n n (1+ MIRR)N

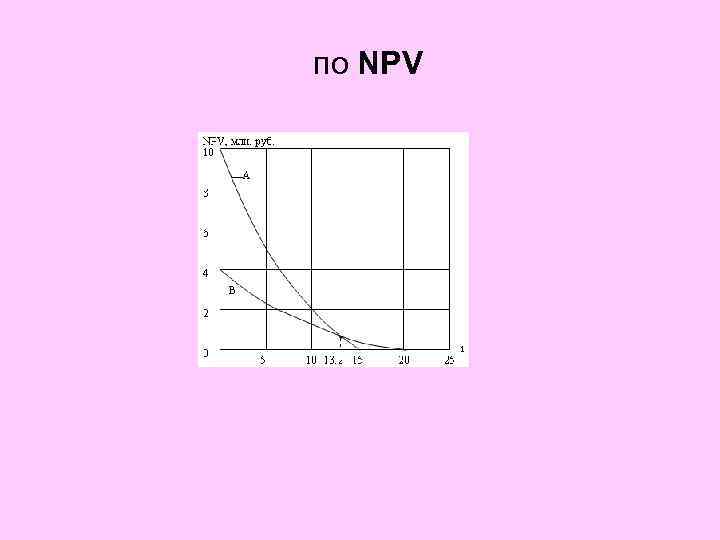

по NPV

по NPV

Выбор инвестиционных проектов при различных сроках жизни инвестиций а) методом повторения проектов (метод цепного повтора) б) методом эквивалентного аннуитета в) методом ликвидации долгосрочного проекта в момент окончания краткосрочного

Выбор инвестиционных проектов при различных сроках жизни инвестиций а) методом повторения проектов (метод цепного повтора) б) методом эквивалентного аннуитета в) методом ликвидации долгосрочного проекта в момент окончания краткосрочного

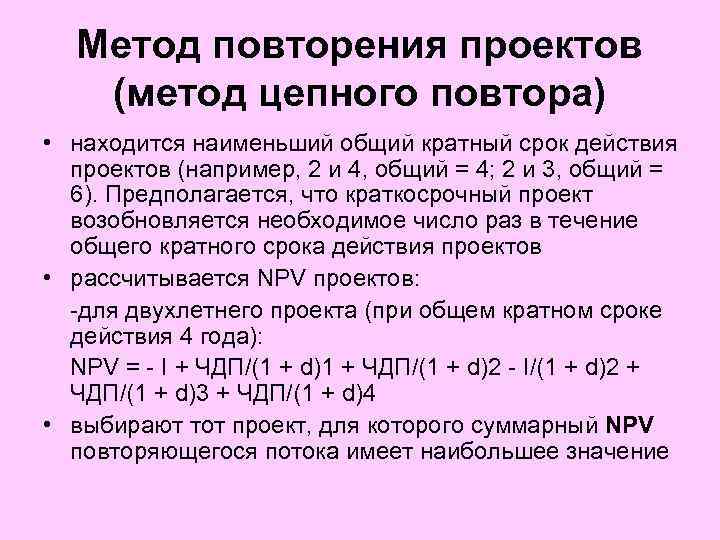

Метод повторения проектов (метод цепного повтора) • находится наименьший общий кратный срок действия проектов (например, 2 и 4, общий = 4; 2 и 3, общий = 6). Предполагается, что краткосрочный проект возобновляется необходимое число раз в течение общего кратного срока действия проектов • рассчитывается NPV проектов: -для двухлетнего проекта (при общем кратном сроке действия 4 года): NPV = - I + ЧДП/(1 + d)1 + ЧДП/(1 + d)2 - I/(1 + d)2 + ЧДП/(1 + d)3 + ЧДП/(1 + d)4 • выбирают тот проект, для которого суммарный NPV повторяющегося потока имеет наибольшее значение

Метод повторения проектов (метод цепного повтора) • находится наименьший общий кратный срок действия проектов (например, 2 и 4, общий = 4; 2 и 3, общий = 6). Предполагается, что краткосрочный проект возобновляется необходимое число раз в течение общего кратного срока действия проектов • рассчитывается NPV проектов: -для двухлетнего проекта (при общем кратном сроке действия 4 года): NPV = - I + ЧДП/(1 + d)1 + ЧДП/(1 + d)2 - I/(1 + d)2 + ЧДП/(1 + d)3 + ЧДП/(1 + d)4 • выбирают тот проект, для которого суммарный NPV повторяющегося потока имеет наибольшее значение

Метод эквивалентного аннуитета определением NPV в годовом исчислении для проектов с разными сроками жизненного цикла

Метод эквивалентного аннуитета определением NPV в годовом исчислении для проектов с разными сроками жизненного цикла

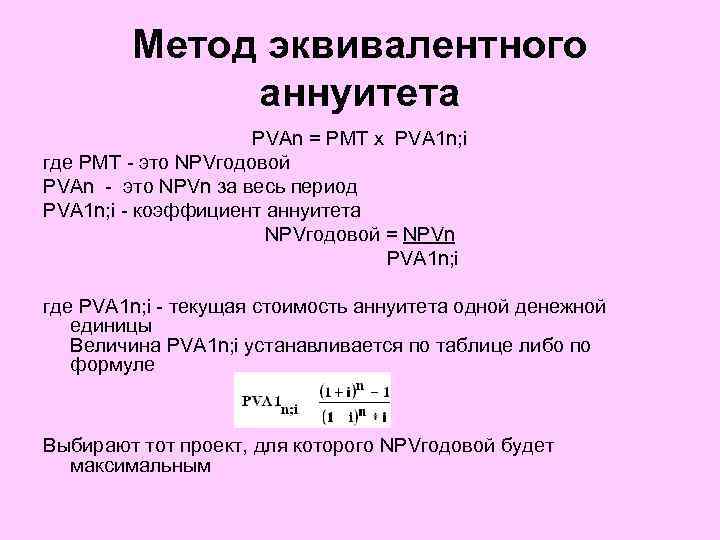

Метод эквивалентного аннуитета PVAn = PMT х PVA 1 n; i где PMT - это NPVгодовой PVAn - это NPVn за весь период PVA 1 n; i - коэффициент аннуитета NPVгодовой = NPVn PVA 1 n; i где PVA 1 n; i - текущая стоимость аннуитета одной денежной единицы Величина PVA 1 n; i устанавливается по таблице либо по формуле Выбирают тот проект, для которого NPVгодовой будет максимальным

Метод эквивалентного аннуитета PVAn = PMT х PVA 1 n; i где PMT - это NPVгодовой PVAn - это NPVn за весь период PVA 1 n; i - коэффициент аннуитета NPVгодовой = NPVn PVA 1 n; i где PVA 1 n; i - текущая стоимость аннуитета одной денежной единицы Величина PVA 1 n; i устанавливается по таблице либо по формуле Выбирают тот проект, для которого NPVгодовой будет максимальным

Метод ликвидации долгосрочного проекта в момент окончания краткосрочного заключается в пересчете NPV за один и тот же период, предполагая, что проект с большим жизненным циклом может быть приостановлен в момент окончания проекта с более коротким сроком

Метод ликвидации долгосрочного проекта в момент окончания краткосрочного заключается в пересчете NPV за один и тот же период, предполагая, что проект с большим жизненным циклом может быть приостановлен в момент окончания проекта с более коротким сроком

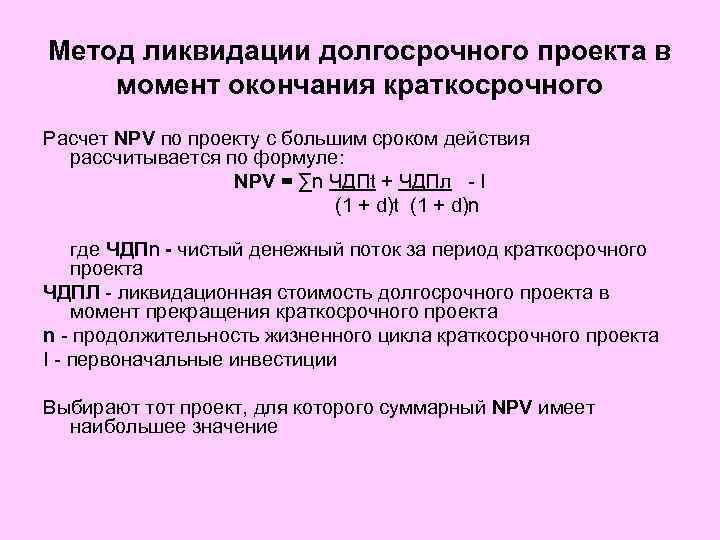

Метод ликвидации долгосрочного проекта в момент окончания краткосрочного Расчет NPV по проекту с большим сроком действия рассчитывается по формуле: NPV = ∑n ЧДПt + ЧДПл - I (1 + d)t (1 + d)n где ЧДПn - чистый денежный поток за период краткосрочного проекта ЧДПЛ - ликвидационная стоимость долгосрочного проекта в момент прекращения краткосрочного проекта n - продолжительность жизненного цикла краткосрочного проекта I - первоначальные инвестиции Выбирают тот проект, для которого суммарный NPV имеет наибольшее значение

Метод ликвидации долгосрочного проекта в момент окончания краткосрочного Расчет NPV по проекту с большим сроком действия рассчитывается по формуле: NPV = ∑n ЧДПt + ЧДПл - I (1 + d)t (1 + d)n где ЧДПn - чистый денежный поток за период краткосрочного проекта ЧДПЛ - ликвидационная стоимость долгосрочного проекта в момент прекращения краткосрочного проекта n - продолжительность жизненного цикла краткосрочного проекта I - первоначальные инвестиции Выбирают тот проект, для которого суммарный NPV имеет наибольшее значение

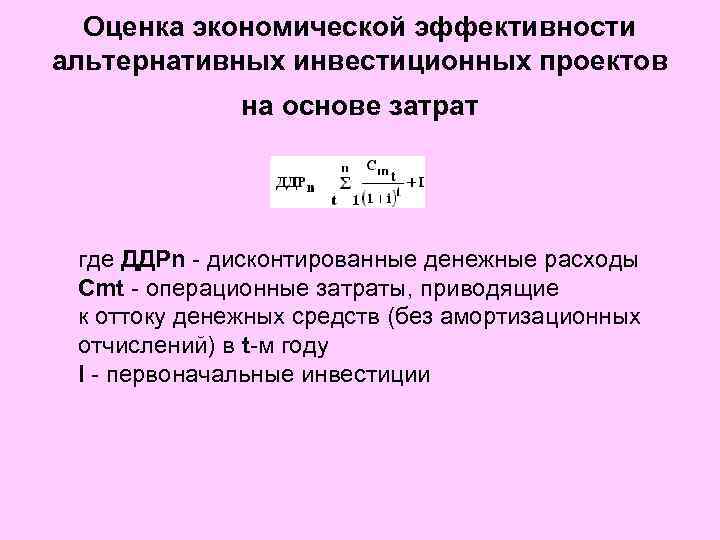

Оценка экономической эффективности альтернативных инвестиционных проектов на основе затрат где ДДРn - дисконтированные денежные расходы Cmt - операционные затраты, приводящие к оттоку денежных средств (без амортизационных отчислений) в t-м году I - первоначальные инвестиции

Оценка экономической эффективности альтернативных инвестиционных проектов на основе затрат где ДДРn - дисконтированные денежные расходы Cmt - операционные затраты, приводящие к оттоку денежных средств (без амортизационных отчислений) в t-м году I - первоначальные инвестиции

При различных сроках жизненного цикла проектов можно использовать аннуитет ДДРГ = ДДР PVA 1 n; i где ДДРГ - дисконтированные денежные расходы годовые PVA 1 n; i - аннуитетный коэффициент ДДР - дисконтированные денежные расходы за весь период жизненного цикла проекта Выбирают тот проект, для которого ДДР и ДДРГ являются минимальными

При различных сроках жизненного цикла проектов можно использовать аннуитет ДДРГ = ДДР PVA 1 n; i где ДДРГ - дисконтированные денежные расходы годовые PVA 1 n; i - аннуитетный коэффициент ДДР - дисконтированные денежные расходы за весь период жизненного цикла проекта Выбирают тот проект, для которого ДДР и ДДРГ являются минимальными

ВОПРОС 3. 2 Оценка экономической эффективности замещающих инвестиционных проектов

ВОПРОС 3. 2 Оценка экономической эффективности замещающих инвестиционных проектов

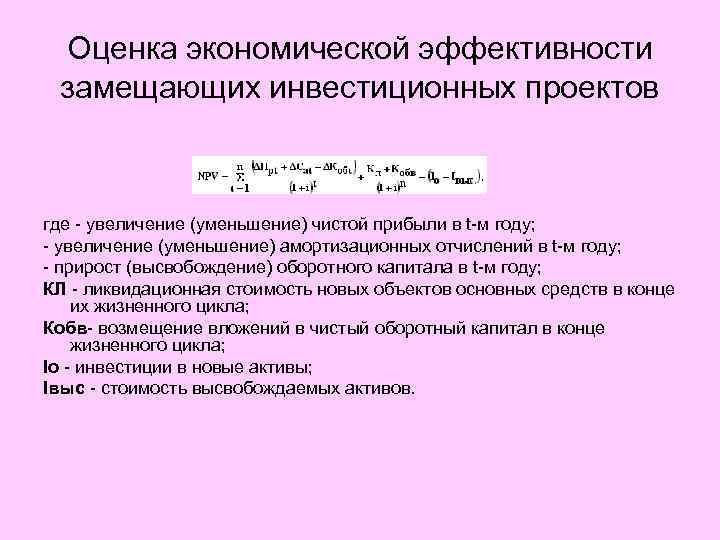

Оценка экономической эффективности замещающих инвестиционных проектов где - увеличение (уменьшение) чистой прибыли в t-м году; - увеличение (уменьшение) амортизационных отчислений в t-м году; - прирост (высвобождение) оборотного капитала в t-м году; КЛ - ликвидационная стоимость новых объектов основных средств в конце их жизненного цикла; Кобв- возмещение вложений в чистый оборотный капитал в конце жизненного цикла; Io - инвестиции в новые активы; Iвыс - стоимость высвобождаемых активов.

Оценка экономической эффективности замещающих инвестиционных проектов где - увеличение (уменьшение) чистой прибыли в t-м году; - увеличение (уменьшение) амортизационных отчислений в t-м году; - прирост (высвобождение) оборотного капитала в t-м году; КЛ - ликвидационная стоимость новых объектов основных средств в конце их жизненного цикла; Кобв- возмещение вложений в чистый оборотный капитал в конце жизненного цикла; Io - инвестиции в новые активы; Iвыс - стоимость высвобождаемых активов.

ВОПРОС 3. 3 Оценка экономической эффективности от долгосрочного прекращения проекта

ВОПРОС 3. 3 Оценка экономической эффективности от долгосрочного прекращения проекта

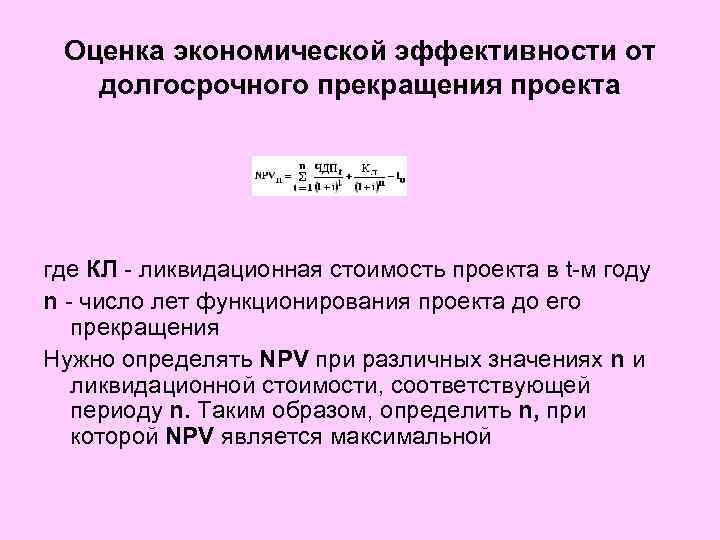

Оценка экономической эффективности от долгосрочного прекращения проекта где КЛ - ликвидационная стоимость проекта в t-м году n - число лет функционирования проекта до его прекращения Нужно определять NPV при различных значениях n и ликвидационной стоимости, соответствующей периоду n. Таким образом, определить n, при которой NPV является максимальной

Оценка экономической эффективности от долгосрочного прекращения проекта где КЛ - ликвидационная стоимость проекта в t-м году n - число лет функционирования проекта до его прекращения Нужно определять NPV при различных значениях n и ликвидационной стоимости, соответствующей периоду n. Таким образом, определить n, при которой NPV является максимальной

ВОПРОС 3. 4 Оценка экономической эффективности ИП в условиях ограниченности инвестиционных ресурсов

ВОПРОС 3. 4 Оценка экономической эффективности ИП в условиях ограниченности инвестиционных ресурсов

Оценка экономической эффективности ИП в условиях ограниченности инвестиционных ресурсов 1) ИП поддаются дроблению 2) ИП не поддаются дроблению 3) Отбор инвестиционных проектов в условиях многопериодного ограничения финансовых ресурсов

Оценка экономической эффективности ИП в условиях ограниченности инвестиционных ресурсов 1) ИП поддаются дроблению 2) ИП не поддаются дроблению 3) Отбор инвестиционных проектов в условиях многопериодного ограничения финансовых ресурсов

Основные исходные посылки формирования портфеля • имеется несколько независимых инвестиционных проектов с положительными значениями NPV • суммарный объем имеющихся ИП превышает у организации имеющиеся (привлекаемые) инвестиционные ресурсы (бюджет капиталовложений) • требуется составить инвестиционный портфель, максимизирующий суммарный NPV

Основные исходные посылки формирования портфеля • имеется несколько независимых инвестиционных проектов с положительными значениями NPV • суммарный объем имеющихся ИП превышает у организации имеющиеся (привлекаемые) инвестиционные ресурсы (бюджет капиталовложений) • требуется составить инвестиционный портфель, максимизирующий суммарный NPV

Алгоритм формирования оптимального инвестиционного портфеля (ИП поддаются дроблению) • для каждого проекта рассчитывается показатель PI (индекс доходности) • проекты ранжируются по убыванию показателя PI • в инвестиционный портфель включаются первые проекты (с более высоким показателем PI), которые в сумме в полном объеме могут быть профинансированы организацией • очередной проект, на который инвестиционных ресурсов не достает в полном объеме, берется лишь в той части, в которой он может быть профинансирован частично

Алгоритм формирования оптимального инвестиционного портфеля (ИП поддаются дроблению) • для каждого проекта рассчитывается показатель PI (индекс доходности) • проекты ранжируются по убыванию показателя PI • в инвестиционный портфель включаются первые проекты (с более высоким показателем PI), которые в сумме в полном объеме могут быть профинансированы организацией • очередной проект, на который инвестиционных ресурсов не достает в полном объеме, берется лишь в той части, в которой он может быть профинансирован частично

Алгоритм формирования оптимального инвестиционного портфеля (ИП не поддаются дроблению) осуществляется путем рассмотрения различных комбинаций ИП (требуемых капиталовложений по каждому ИП и соответствующих им NPV) и нахождения такой из них, которая обеспечивает максимальное значение суммарного NPV

Алгоритм формирования оптимального инвестиционного портфеля (ИП не поддаются дроблению) осуществляется путем рассмотрения различных комбинаций ИП (требуемых капиталовложений по каждому ИП и соответствующих им NPV) и нахождения такой из них, которая обеспечивает максимальное значение суммарного NPV

Отбор инвестиционных проектов в условиях многопериодного ограничения финансовых ресурсов Пример 1. У организации имеются три инвестиционных проекта 2. NPV всех проектов положительные 3. Бюджет капиталовложений по каждому году - 20 млн. руб.

Отбор инвестиционных проектов в условиях многопериодного ограничения финансовых ресурсов Пример 1. У организации имеются три инвестиционных проекта 2. NPV всех проектов положительные 3. Бюджет капиталовложений по каждому году - 20 млн. руб.

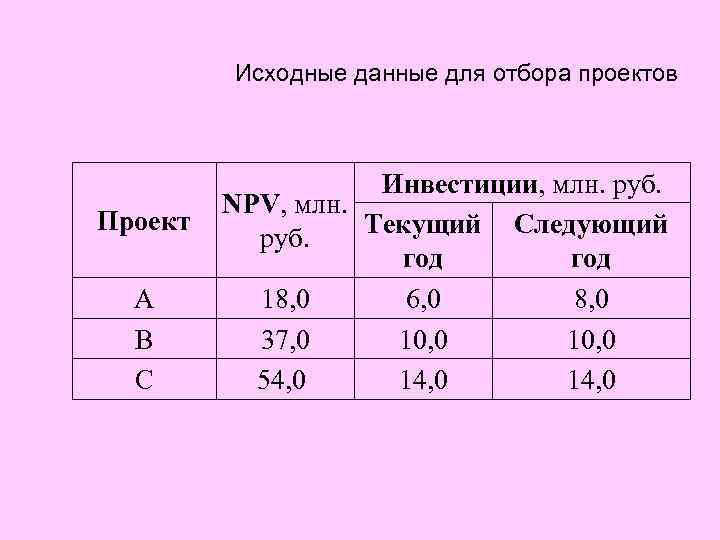

Исходные данные для отбора проектов Проект А В С Инвестиции, млн. руб. NPV, млн. Текущий Следующий руб. год 18, 0 6, 0 8, 0 37, 0 10, 0 54, 0 14, 0

Исходные данные для отбора проектов Проект А В С Инвестиции, млн. руб. NPV, млн. Текущий Следующий руб. год 18, 0 6, 0 8, 0 37, 0 10, 0 54, 0 14, 0

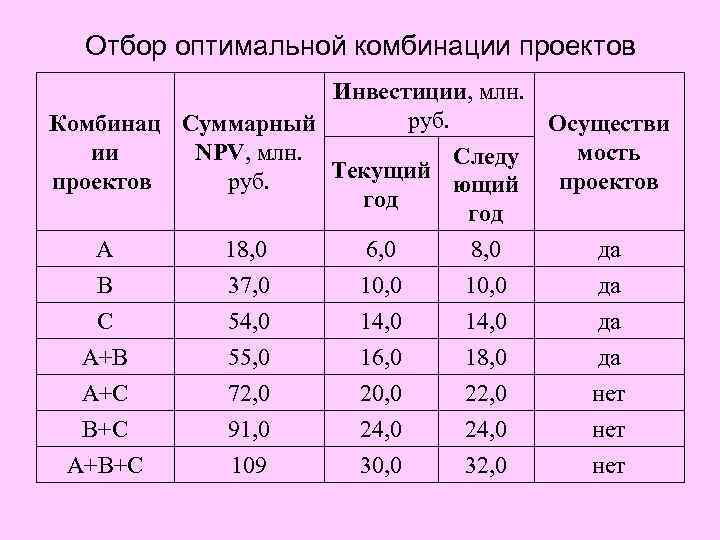

Отбор оптимальной комбинации проектов Инвестиции, млн. руб. Комбинац Суммарный Осуществи ии NPV, млн. мость Следу Текущий проектов руб. ющий проектов год А В С А+В А+С 18, 0 37, 0 54, 0 55, 0 72, 0 6, 0 10, 0 14, 0 16, 0 20, 0 8, 0 10, 0 14, 0 18, 0 22, 0 да да нет В+С А+В+С 91, 0 109 24, 0 30, 0 24, 0 32, 0 нет

Отбор оптимальной комбинации проектов Инвестиции, млн. руб. Комбинац Суммарный Осуществи ии NPV, млн. мость Следу Текущий проектов руб. ющий проектов год А В С А+В А+С 18, 0 37, 0 54, 0 55, 0 72, 0 6, 0 10, 0 14, 0 16, 0 20, 0 8, 0 10, 0 14, 0 18, 0 22, 0 да да нет В+С А+В+С 91, 0 109 24, 0 30, 0 24, 0 32, 0 нет

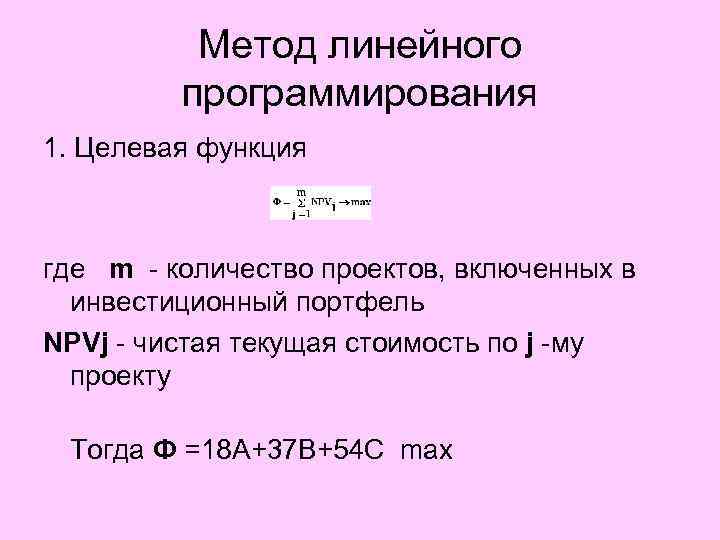

Метод линейного программирования 1. Целевая функция где m - количество проектов, включенных в инвестиционный портфель NPVj - чистая текущая стоимость по j -му проекту Тогда Ф =18 А+37 В+54 С max

Метод линейного программирования 1. Целевая функция где m - количество проектов, включенных в инвестиционный портфель NPVj - чистая текущая стоимость по j -му проекту Тогда Ф =18 А+37 В+54 С max

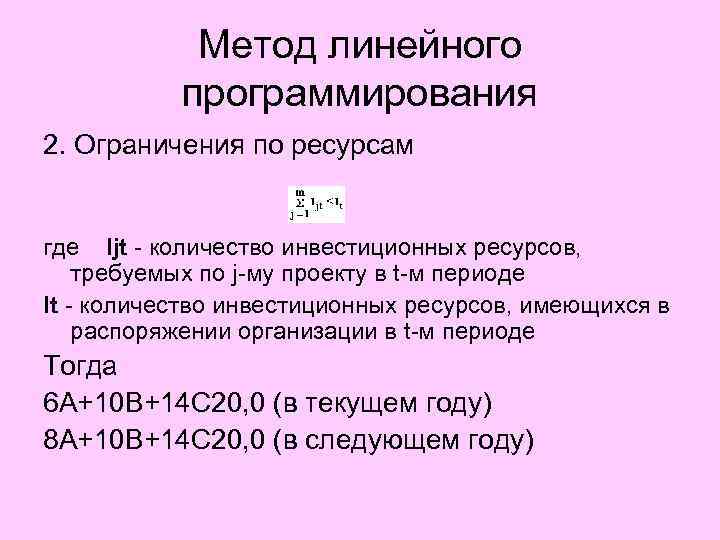

Метод линейного программирования 2. Ограничения по ресурсам где Ijt - количество инвестиционных ресурсов, требуемых по j-му проекту в t-м периоде It - количество инвестиционных ресурсов, имеющихся в распоряжении организации в t-м периоде Тогда 6 А+10 В+14 С 20, 0 (в текущем году) 8 А+10 В+14 С 20, 0 (в следующем году)

Метод линейного программирования 2. Ограничения по ресурсам где Ijt - количество инвестиционных ресурсов, требуемых по j-му проекту в t-м периоде It - количество инвестиционных ресурсов, имеющихся в распоряжении организации в t-м периоде Тогда 6 А+10 В+14 С 20, 0 (в текущем году) 8 А+10 В+14 С 20, 0 (в следующем году)

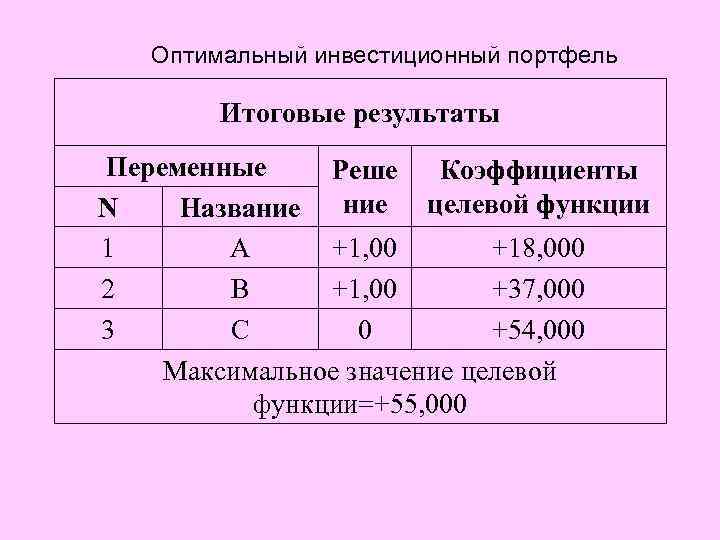

Оптимальный инвестиционный портфель Итоговые результаты Переменные Реше Коэффициенты ние целевой функции N Название 1 А +1, 00 +18, 000 2 В +1, 00 +37, 000 3 С 0 +54, 000 Максимальное значение целевой функции=+55, 000

Оптимальный инвестиционный портфель Итоговые результаты Переменные Реше Коэффициенты ние целевой функции N Название 1 А +1, 00 +18, 000 2 В +1, 00 +37, 000 3 С 0 +54, 000 Максимальное значение целевой функции=+55, 000