МОЯ ПРЕЗЕНТАЦИЯ ЮВ - упр акт.pptx

- Количество слайдов: 174

Тема 3: Основы управления активами

Тема 3: Основы управления активами

План темы 3 «Основы управления активами» Вопрос 1: Понятие и классификация активов Вопрос 2: Теоретическая база управления активами Вопрос 3: Основы управления дебиторской задолженностью Вопрос 4: Основы управления запасами Вопрос 5: Основы управления денежными активами Вопрос 6: Основы управления внеоборотными активами

План темы 3 «Основы управления активами» Вопрос 1: Понятие и классификация активов Вопрос 2: Теоретическая база управления активами Вопрос 3: Основы управления дебиторской задолженностью Вопрос 4: Основы управления запасами Вопрос 5: Основы управления денежными активами Вопрос 6: Основы управления внеоборотными активами

Вопрос 1: Понятие и классификация активов

Вопрос 1: Понятие и классификация активов

Активы – то имущество, которое приносит фирме ПРИБЫЛЬ!

Активы – то имущество, которое приносит фирме ПРИБЫЛЬ!

Важнейшая характеристика качества актива - его движение! Наличие движения Скорость движения Результат движения

Важнейшая характеристика качества актива - его движение! Наличие движения Скорость движения Результат движения

Актив и контрактив

Актив и контрактив

Характеристики активов Ликвидность Доходность Риск Актив

Характеристики активов Ликвидность Доходность Риск Актив

Классификация активов

Классификация активов

1. По скорости превращения в денежные средства (по оборачиваемости!!!)

1. По скорости превращения в денежные средства (по оборачиваемости!!!)

Оборачиваемость как ПРЕВРАЩЕНИЕ (в финансовом менеджменте-в деньги)

Оборачиваемость как ПРЕВРАЩЕНИЕ (в финансовом менеджменте-в деньги)

Оборотные активы оборачиваются быстро, а внеоборотные - медленно

Оборотные активы оборачиваются быстро, а внеоборотные - медленно

Корректен ли термин «внеоборотные активы» ? . . МСФО делит активы на краткосрочные и долгосрочные!

Корректен ли термин «внеоборотные активы» ? . . МСФО делит активы на краткосрочные и долгосрочные!

2. По степени ликвидности Этот признак конкретизирует предыдущий – те активы, которые быстро превращаются в ДС (ОА), разбиваются на три группы Дебцова Т. ЭБА-07

2. По степени ликвидности Этот признак конкретизирует предыдущий – те активы, которые быстро превращаются в ДС (ОА), разбиваются на три группы Дебцова Т. ЭБА-07

А 1 Абсолютно ликвидные А 2 Быстрореализуемые (ДС, КФВ) (ДЗ до 12 мес. )

А 1 Абсолютно ликвидные А 2 Быстрореализуемые (ДС, КФВ) (ДЗ до 12 мес. )

А 3 Медленнореализуемые А 4 Постоянные (З, НДС, ПОА) (ВА, ДЗ более 12 мес. )

А 3 Медленнореализуемые А 4 Постоянные (З, НДС, ПОА) (ВА, ДЗ более 12 мес. )

Чаще всего ликвидность понимается как способность актива превращаться в денежные средства (при такой необходимости у владельца) Чем короче срок и ниже затраты превращения, тем ликвиднее актив

Чаще всего ликвидность понимается как способность актива превращаться в денежные средства (при такой необходимости у владельца) Чем короче срок и ниже затраты превращения, тем ликвиднее актив

Но в финансовом анализе ликвидность – способность актива превратиться в денежные средства В ХОДЕ ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ!

Но в финансовом анализе ликвидность – способность актива превратиться в денежные средства В ХОДЕ ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ!

Кругооборотных активов 1 4 2 3 Дебиторская задолженность Готовая продукция

Кругооборотных активов 1 4 2 3 Дебиторская задолженность Готовая продукция

3. По природе – материальные, нематериальные, финансовые

3. По природе – материальные, нематериальные, финансовые

Ключевые статьи активов Запасы Дебиторская задолженность Основные средства Основные статьи активов

Ключевые статьи активов Запасы Дебиторская задолженность Основные средства Основные статьи активов

Вопрос 2: Теоретическая база управления активами

Вопрос 2: Теоретическая база управления активами

Разнородность и сложность активов как объекта управления обусловливает необходимость участия в управлении РАЗЛИЧНЫХ служб

Разнородность и сложность активов как объекта управления обусловливает необходимость участия в управлении РАЗЛИЧНЫХ служб

Контроль активов - одна из главных ролей финансиста в управлении активами! Ему лично невыгоден необоснованный рост активов, т. к. это приводит к росту заемного капитала и повышению вероятности неплатежеспособности фирмы! АТ

Контроль активов - одна из главных ролей финансиста в управлении активами! Ему лично невыгоден необоснованный рост активов, т. к. это приводит к росту заемного капитала и повышению вероятности неплатежеспособности фирмы! АТ

Если финансисты не контролируют рост активов, он может быть необоснованным, т. к. представителям отдельных служб это приносит личную выгоду

Если финансисты не контролируют рост активов, он может быть необоснованным, т. к. представителям отдельных служб это приносит личную выгоду

Решения: «Куда вложить денежные средства? » – финансисты самостоятельно НЕ ПРИНИМАЮТ!

Решения: «Куда вложить денежные средства? » – финансисты самостоятельно НЕ ПРИНИМАЮТ!

Цель управления активами – определение, формирование и поддержание оптимального объема и структуры активов, с одной стороны, и рациональной структуры источников их финансирования – с другой стороны.

Цель управления активами – определение, формирование и поддержание оптимального объема и структуры активов, с одной стороны, и рациональной структуры источников их финансирования – с другой стороны.

Особенность взгляда финансиста – за каждым активом он видит пассив – платный, срочный, возвратный!

Особенность взгляда финансиста – за каждым активом он видит пассив – платный, срочный, возвратный!

В управлении активами используется портфельный подход, предполагающий диверсификацию

В управлении активами используется портфельный подход, предполагающий диверсификацию

Особенности внеоборотных активов (длительный период использования) 1. Необходимость эксплуатационных затрат 2. Опасность утраты способности приносить прибыль, в т. ч. за счет морального старения 3. Необходимость замещения 4. Генерирование постоянных затрат как источника операционного риска 5. Необходимость, диктуемая отраслевой спецификой 6. Способность служить предметом залога

Особенности внеоборотных активов (длительный период использования) 1. Необходимость эксплуатационных затрат 2. Опасность утраты способности приносить прибыль, в т. ч. за счет морального старения 3. Необходимость замещения 4. Генерирование постоянных затрат как источника операционного риска 5. Необходимость, диктуемая отраслевой спецификой 6. Способность служить предметом залога

Особенности оборотных активов 1. Спонтанность – автоматическое изменение при изменении объема продаж (в т. ч. сезонность) 2. Необходимость поиска компромисса между рентабельностью и ликвидностью 3. Нестабильность качества 4. Необходимость постоянного возобновления 5. Сложность состава, неоднородность

Особенности оборотных активов 1. Спонтанность – автоматическое изменение при изменении объема продаж (в т. ч. сезонность) 2. Необходимость поиска компромисса между рентабельностью и ликвидностью 3. Нестабильность качества 4. Необходимость постоянного возобновления 5. Сложность состава, неоднородность

Утечки из оборотного капитала: – неликвидные запасы, ценные бумаги – просроченная ДЗ и займы ИХ НУЖНО ВОСПОЛНЯТЬ!

Утечки из оборотного капитала: – неликвидные запасы, ценные бумаги – просроченная ДЗ и займы ИХ НУЖНО ВОСПОЛНЯТЬ!

Если в фирме плохо работает информационный лифт, эффективность управления активами невысокая!

Если в фирме плохо работает информационный лифт, эффективность управления активами невысокая!

Формирование активов

Формирование активов

Основные факторы, влияющие на объем активов: 1. Масштабы деятельности фирмы 2. Политика формирования активов 3. Специфика бизнеса

Основные факторы, влияющие на объем активов: 1. Масштабы деятельности фирмы 2. Политика формирования активов 3. Специфика бизнеса

1. Растет фирма – растут ее активы (в первую очередь, оборотные), И ЭТО НОРМАЛЬНО, НЕОБХОДИМО!

1. Растет фирма – растут ее активы (в первую очередь, оборотные), И ЭТО НОРМАЛЬНО, НЕОБХОДИМО!

2. Разным фирмам для получения одинакового объема продаж требуются разные активы

2. Разным фирмам для получения одинакового объема продаж требуются разные активы

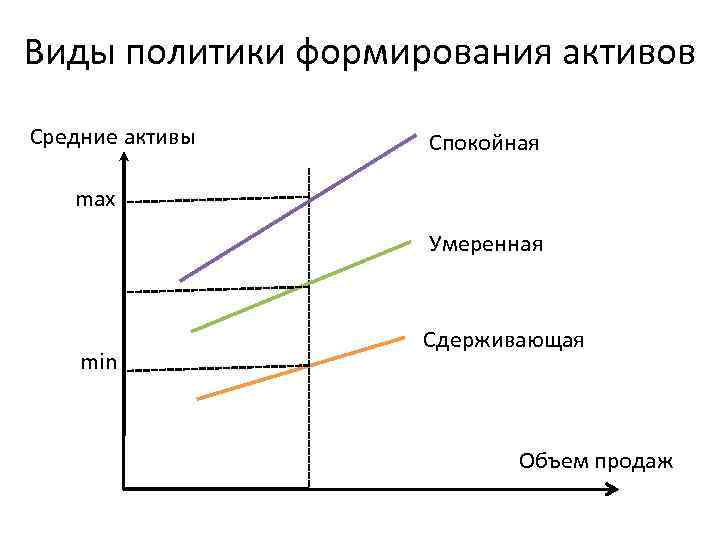

Виды политики формирования активов Средние активы Спокойная max Умеренная min Сдерживающая Объем продаж

Виды политики формирования активов Средние активы Спокойная max Умеренная min Сдерживающая Объем продаж

Спокойная политика обычно ассоциируется с избытком активов, а сдерживающая – с недостатком

Спокойная политика обычно ассоциируется с избытком активов, а сдерживающая – с недостатком

Синдром Плюшкина и синдром Диогена

Синдром Плюшкина и синдром Диогена

Спокойная политика – min риск и min доходность Сдерживающая политика – max риск и max доходность

Спокойная политика – min риск и min доходность Сдерживающая политика – max риск и max доходность

«Некуда класть и нечего носить» обычная фраза, характеризующая спокойный подход к формированию активов

«Некуда класть и нечего носить» обычная фраза, характеризующая спокойный подход к формированию активов

Все фирмы хотели бы проводить спокойную политику, если бы источники были бесплатные и безвозвратные!

Все фирмы хотели бы проводить спокойную политику, если бы источники были бесплатные и безвозвратные!

Предпосылки формирования сдерживающей политики 1. Низкая стоимость актива 2. Низкая значимость актива 3. Много поставщиков/покупателей 4. Близкие поставщики/покупатели 5. Внесезонность поставок/продаж 6. Короткий срок хранения 7. Высокие затраты на хранение 8. Отсутствие недозагруженных складов

Предпосылки формирования сдерживающей политики 1. Низкая стоимость актива 2. Низкая значимость актива 3. Много поставщиков/покупателей 4. Близкие поставщики/покупатели 5. Внесезонность поставок/продаж 6. Короткий срок хранения 7. Высокие затраты на хранение 8. Отсутствие недозагруженных складов

Фирме сложно оценить, ВЕЛИКИ ей активы, МАЛЫ или В САМЫЙ РАЗ

Фирме сложно оценить, ВЕЛИКИ ей активы, МАЛЫ или В САМЫЙ РАЗ

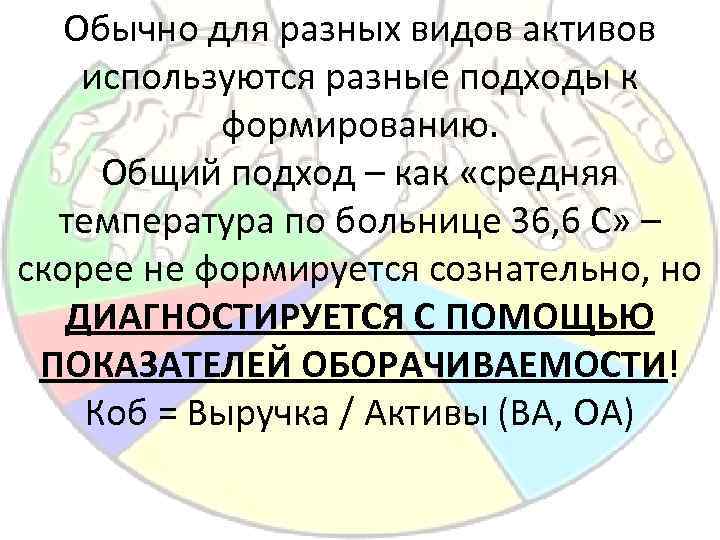

Обычно для разных видов активов используются разные подходы к формированию. Общий подход – как «средняя температура по больнице 36, 6 С» – скорее не формируется сознательно, но ДИАГНОСТИРУЕТСЯ С ПОМОЩЬЮ ПОКАЗАТЕЛЕЙ ОБОРАЧИВАЕМОСТИ! Коб = Выручка / Активы (ВА, ОА)

Обычно для разных видов активов используются разные подходы к формированию. Общий подход – как «средняя температура по больнице 36, 6 С» – скорее не формируется сознательно, но ДИАГНОСТИРУЕТСЯ С ПОМОЩЬЮ ПОКАЗАТЕЛЕЙ ОБОРАЧИВАЕМОСТИ! Коб = Выручка / Активы (ВА, ОА)

Ускорение оборачиваемости имеет границы, связанные с допустимым уровнем риска!

Ускорение оборачиваемости имеет границы, связанные с допустимым уровнем риска!

Финансирование активов

Финансирование активов

Стабильность оборотных активов ОА ь НОА овен. ур НОА Макс НОА ень . уров Ср М урове ин. ОА=0 нь Н СОА

Стабильность оборотных активов ОА ь НОА овен. ур НОА Макс НОА ень . уров Ср М урове ин. ОА=0 нь Н СОА

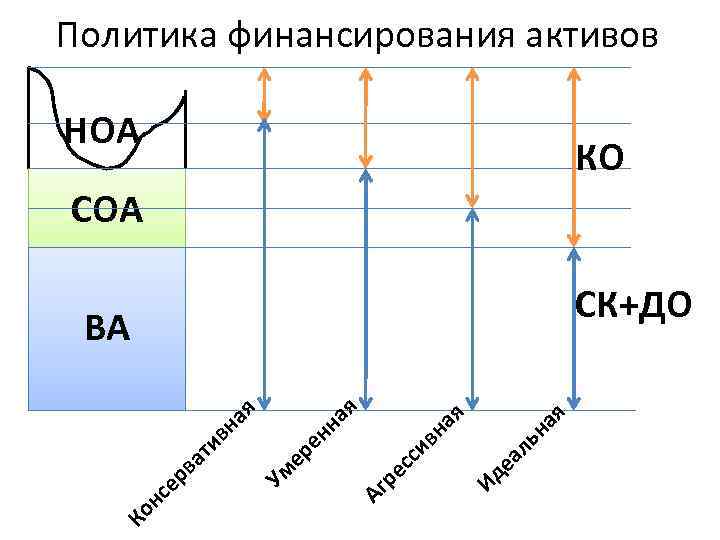

Политика финансирования активов НОА КО СОА СК+ДО ая Ид еа ль н я на ив ре сс ер ен н Ум Аг Ко нс ер в ат ив на я ая ВА

Политика финансирования активов НОА КО СОА СК+ДО ая Ид еа ль н я на ив ре сс ер ен н Ум Аг Ко нс ер в ат ив на я ая ВА

Политика самоликвидации: 1. Не предусматривает финансирование активов «из общего котла» 2. Жестко увязывает сроки и суммы активов и их источников

Политика самоликвидации: 1. Не предусматривает финансирование активов «из общего котла» 2. Жестко увязывает сроки и суммы активов и их источников

Умеренная политика 1. Долгосрочным активам – долгосрочные источники 2. Активам, объем которых внутри года является неснижаемым – долгосрочные источники 3. Активам, которые внутри года варьируют – краткосрочные источники

Умеренная политика 1. Долгосрочным активам – долгосрочные источники 2. Активам, объем которых внутри года является неснижаемым – долгосрочные источники 3. Активам, которые внутри года варьируют – краткосрочные источники

ЧОК<0 Политика ультраагрессивная ЧОК≈0 идеальная 0<ЧОК<=0, 5*СОА агрессивная 0, 5*СОА<ЧОК<=СОА умеренная СОА<ЧОК<=0, 5*НОА консервативная 0, 5*НОА<ЧОК ультраконсервативная финансирования активов

ЧОК<0 Политика ультраагрессивная ЧОК≈0 идеальная 0<ЧОК<=0, 5*СОА агрессивная 0, 5*СОА<ЧОК<=СОА умеренная СОА<ЧОК<=0, 5*НОА консервативная 0, 5*НОА<ЧОК ультраконсервативная финансирования активов

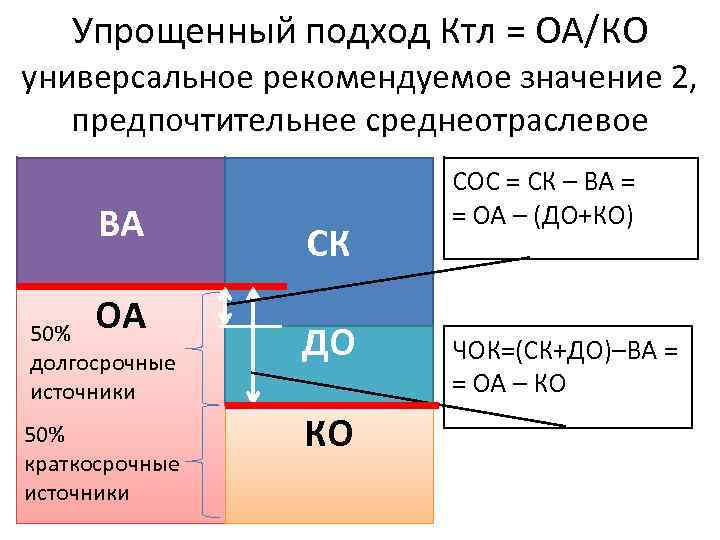

Упрощенный подход Ктл = ОА/КО универсальное рекомендуемое значение 2, предпочтительнее среднеотраслевое ВА ОА СК 50% долгосрочные источники ДО 50% краткосрочные источники КО СОС = СК – ВА = = ОА – (ДО+КО) ЧОК=(СК+ДО)–ВА = = ОА – КО

Упрощенный подход Ктл = ОА/КО универсальное рекомендуемое значение 2, предпочтительнее среднеотраслевое ВА ОА СК 50% долгосрочные источники ДО 50% краткосрочные источники КО СОС = СК – ВА = = ОА – (ДО+КО) ЧОК=(СК+ДО)–ВА = = ОА – КО

Ктл << 2 агрессивная политика Ктл ≈ 2 умеренная политика Ктл >> 2 консервативная политика

Ктл << 2 агрессивная политика Ктл ≈ 2 умеренная политика Ктл >> 2 консервативная политика

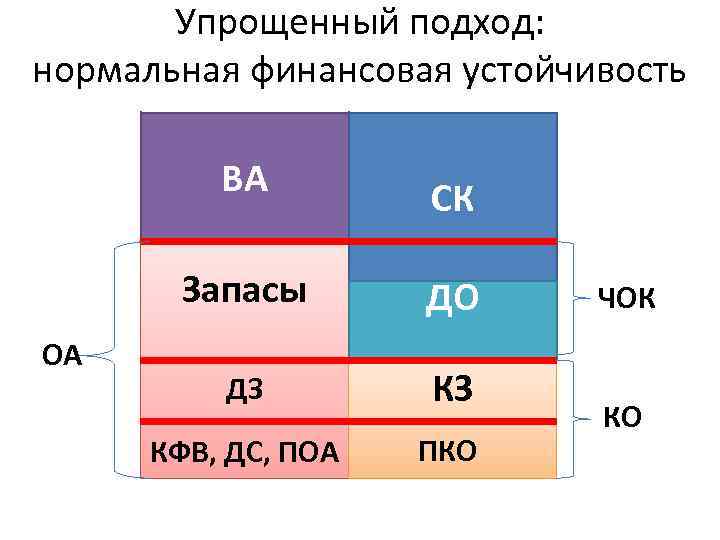

Упрощенный подход: нормальная финансовая устойчивость ВА СК Запасы ОА ДО ДЗ КЗ КФВ, ДС, ПОА ПКО ЧОК КО

Упрощенный подход: нормальная финансовая устойчивость ВА СК Запасы ОА ДО ДЗ КЗ КФВ, ДС, ПОА ПКО ЧОК КО

Вопрос 3: Основы управления дебиторской задолженностью

Вопрос 3: Основы управления дебиторской задолженностью

1. 2. 3. Причины появления ДЗ Отсрочки покупателям Авансы поставщикам, выдача денег под отчет Переплата налогов

1. 2. 3. Причины появления ДЗ Отсрочки покупателям Авансы поставщикам, выдача денег под отчет Переплата налогов

Факторы, от которых зависит ДЗ фирмы 1. Масштабы деятельности 2. Отношение к покупателям (политика управления ДЗ)

Факторы, от которых зависит ДЗ фирмы 1. Масштабы деятельности 2. Отношение к покупателям (политика управления ДЗ)

Факторы, от которых зависит ДЗ фирмы 3. Финансовое состояние фирмы 4. Доступность источников финансирования, в т. ч. коммерческого кредита поставщиков

Факторы, от которых зависит ДЗ фирмы 3. Финансовое состояние фирмы 4. Доступность источников финансирования, в т. ч. коммерческого кредита поставщиков

Факторы, от которых зависит ДЗ фирмы 5. Специфика бизнеса Обычно ДЗ не имеют предприятия, реализующие товары и услуги населению за наличный расчет

Факторы, от которых зависит ДЗ фирмы 5. Специфика бизнеса Обычно ДЗ не имеют предприятия, реализующие товары и услуги населению за наличный расчет

ДЗ как отвлеченные средства фирмы… Цель управления ДЗ – ее минимизация?

ДЗ как отвлеченные средства фирмы… Цель управления ДЗ – ее минимизация?

Причина создания ДЗ – стимулирование роста продаж!

Причина создания ДЗ – стимулирование роста продаж!

Типы политики управления ДЗ 1. ЧТО (какой кредит) ДАЕМ? 2. КОМУ (каким клиентам) ДАЕМ? ВСЁ ВСЕМ НИКАК МЯГКАЯ НИКОМУ НЕ НУЖНО ЖЕСТКАЯ НИЧЕГО 3. КАК ВОЗВРАЩАЕМ? ПОЛИ ТИКА

Типы политики управления ДЗ 1. ЧТО (какой кредит) ДАЕМ? 2. КОМУ (каким клиентам) ДАЕМ? ВСЁ ВСЕМ НИКАК МЯГКАЯ НИКОМУ НЕ НУЖНО ЖЕСТКАЯ НИЧЕГО 3. КАК ВОЗВРАЩАЕМ? ПОЛИ ТИКА

Жесткая политика + Отсутствие просрочек - Дестимулирование роста фирмы - Отсутствие постоянных покупателей Условия применения: 1. Монопольное положение 2. Низкая эластичность спроса на товар 3. Уникальность, дефицитность товара

Жесткая политика + Отсутствие просрочек - Дестимулирование роста фирмы - Отсутствие постоянных покупателей Условия применения: 1. Монопольное положение 2. Низкая эластичность спроса на товар 3. Уникальность, дефицитность товара

Мягкая кредитная политика используется фирмами вынужденно + Закрепление за фирмой клиентов и притягивание новых - Просрочки покупателей как причина неплатежеспособности - Рост упущенной выгоды Условия применения: 1. Жесткая конкуренция 2. Слабые конкурентные преимущества товара 3. Затоваренность

Мягкая кредитная политика используется фирмами вынужденно + Закрепление за фирмой клиентов и притягивание новых - Просрочки покупателей как причина неплатежеспособности - Рост упущенной выгоды Условия применения: 1. Жесткая конкуренция 2. Слабые конкурентные преимущества товара 3. Затоваренность

Политика действует для обычных клиентов. Но есть и необычные!

Политика действует для обычных клиентов. Но есть и необычные!

1. ЧТО (какой кредит) даем?

1. ЧТО (какой кредит) даем?

Особенности коммерческого кредита (в сравнении с банковским) 1. Небольшой объем 2. Короткий период

Особенности коммерческого кредита (в сравнении с банковским) 1. Небольшой объем 2. Короткий период

Особенности коммерческого кредита (в сравнении с банковским) 3. Отсутствие обеспечения 5. Доступность 4. Гибкость условий

Особенности коммерческого кредита (в сравнении с банковским) 3. Отсутствие обеспечения 5. Доступность 4. Гибкость условий

Особенности коммерческого кредита (в сравнении с банковским) 6. Дешевизна 7. Неявный характер платы

Особенности коммерческого кредита (в сравнении с банковским) 6. Дешевизна 7. Неявный характер платы

Если цена коммерческого кредита больше цены банковского кредита, он считается дорогим с точки зрения покупателей!

Если цена коммерческого кредита больше цены банковского кредита, он считается дорогим с точки зрения покупателей!

Дорогой коммерческий кредит: 1. Не стимулирует рост продаж 2. Не создает устойчивых связей 3. Привлекает ненадежных клиентов

Дорогой коммерческий кредит: 1. Не стимулирует рост продаж 2. Не создает устойчивых связей 3. Привлекает ненадежных клиентов

Цена коммерческого кредита Скидки, причитающиеся за раннюю оплату товара Завышение цены товара Прогноз прироста продаж и прибыли Анализ цен в сравнении с конкурентами Прогноз прироста упущенной выгоды Анализ схем оплаты – доля ранней оплаты

Цена коммерческого кредита Скидки, причитающиеся за раннюю оплату товара Завышение цены товара Прогноз прироста продаж и прибыли Анализ цен в сравнении с конкурентами Прогноз прироста упущенной выгоды Анализ схем оплаты – доля ранней оплаты

Как подать цену кредита Чем раньше платишь, тем меньше платишь! Чем позже платишь, тем больше платишь! СКИДКАМ ДА! НАЦЕНКАМ НЕТ!

Как подать цену кредита Чем раньше платишь, тем меньше платишь! Чем позже платишь, тем больше платишь! СКИДКАМ ДА! НАЦЕНКАМ НЕТ!

Например:

Например:

Лимитирование 1. Оценка максимально возможной доли продаж в кредит 2. Предотвращение существенной зависимости от одного покупателя

Лимитирование 1. Оценка максимально возможной доли продаж в кредит 2. Предотвращение существенной зависимости от одного покупателя

2. КОМУ ДАЁМ? ПРОВЕРКА КЛИЕНТОВ

2. КОМУ ДАЁМ? ПРОВЕРКА КЛИЕНТОВ

Стандарты оценки клиента при выдаче коммерческого кредита не такие жесткие, как при выдаче банковского кредита

Стандарты оценки клиента при выдаче коммерческого кредита не такие жесткие, как при выдаче банковского кредита

Методика оценки покупателя обычно проще банковской

Методика оценки покупателя обычно проще банковской

Оценка платежеспособности 1. Платежная история 3. Платежные 2. Платежные намерения возможности Фин. критерии Нефин. критерии Особенности бизнеса в Бюджет ДДС кредитном периоде Перспективное отраслевые географические фин. состояние отношений с контрагентами качества менеджмента корпоративные организационно-производств.

Оценка платежеспособности 1. Платежная история 3. Платежные 2. Платежные намерения возможности Фин. критерии Нефин. критерии Особенности бизнеса в Бюджет ДДС кредитном периоде Перспективное отраслевые географические фин. состояние отношений с контрагентами качества менеджмента корпоративные организационно-производств.

В России оценка покупателей проводится упрощенно, участие покупателя минимизируется. Основное внимание – нефинансовым критериям. Недостаточное внимание уделяется плановым показателям. Мало практикуется покупка кредитных отчетов.

В России оценка покупателей проводится упрощенно, участие покупателя минимизируется. Основное внимание – нефинансовым критериям. Недостаточное внимание уделяется плановым показателям. Мало практикуется покупка кредитных отчетов.

3. КАК ВОЗВРАЩАЕМ?

3. КАК ВОЗВРАЩАЕМ?

Опасности просрочек покупателей Начало цепочки неплатежей покупатели Нам не платят – мы не платим фирма поставщики Ухудшение репутации

Опасности просрочек покупателей Начало цепочки неплатежей покупатели Нам не платят – мы не платим фирма поставщики Ухудшение репутации

Мягкое отношение к должнику: 1. Постоянный клиент 2. Хорошая платежная история 3. Упреждающий контакт, инициируемый клиентом, с объяснением ситуации и предложением вариантов погашения долга 4. Незначительный период просрочки 5. Технические причины просрочки

Мягкое отношение к должнику: 1. Постоянный клиент 2. Хорошая платежная история 3. Упреждающий контакт, инициируемый клиентом, с объяснением ситуации и предложением вариантов погашения долга 4. Незначительный период просрочки 5. Технические причины просрочки

При выборе способов работы с просроченными долгами очень важен КОНТАКТ с должником!

При выборе способов работы с просроченными долгами очень важен КОНТАКТ с должником!

Мягкие способы

Мягкие способы

Умеренные способы ШТРАФ

Умеренные способы ШТРАФ

Личные визиты НЕ ТАКИЕ !!! Автор: Соловьев Артем, ЭФКВ-081

Личные визиты НЕ ТАКИЕ !!! Автор: Соловьев Артем, ЭФКВ-081

Личные визиты

Личные визиты

Прекращение отгрузки Требование возврата товара

Прекращение отгрузки Требование возврата товара

Жесткие способы + ускорение возврата денежных средств - потеря клиентов - высокие затраты - ухудшение репутации

Жесткие способы + ускорение возврата денежных средств - потеря клиентов - высокие затраты - ухудшение репутации

Обращение к коллекторам

Обращение к коллекторам

Судебные действия Основание – просрочка более 90 дней

Судебные действия Основание – просрочка более 90 дней

Рефинансирование долга

Рефинансирование долга

Факторинг

Факторинг

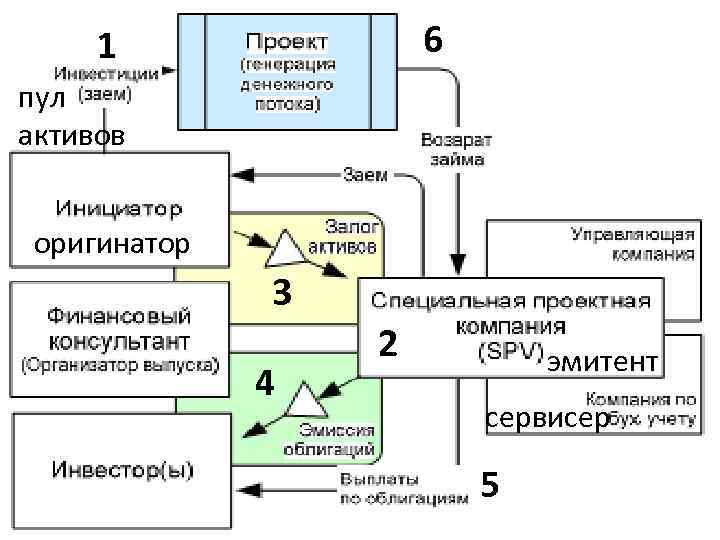

Секьюритизация активов – форма финансирования путем выпуска ценных бумаг под активы, генерирующие стабильный денежный поток

Секьюритизация активов – форма финансирования путем выпуска ценных бумаг под активы, генерирующие стабильный денежный поток

6 1 пул активов оригинатор 3 4 2 эмитент сервисер 5

6 1 пул активов оригинатор 3 4 2 эмитент сервисер 5

Вопрос 4: Основы управления запасами

Вопрос 4: Основы управления запасами

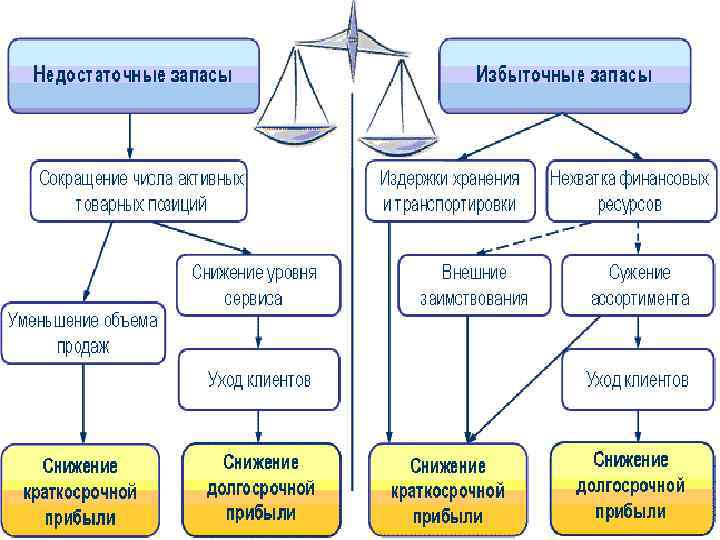

Задачи финансиста 1. Недопущение появления ненужных запасов избыточные неликвидные

Задачи финансиста 1. Недопущение появления ненужных запасов избыточные неликвидные

Затраты, связанные с запасами Операционные Финансовые На поставку На финансирование На хранение Альтернативные

Затраты, связанные с запасами Операционные Финансовые На поставку На финансирование На хранение Альтернативные

Задачи финансиста 2. Оценка и использование экономии на постоянных затратах при росте запасов

Задачи финансиста 2. Оценка и использование экономии на постоянных затратах при росте запасов

Можно покупать запасы часто малыми партиями, а можно – редко большими!

Можно покупать запасы часто малыми партиями, а можно – редко большими!

Задачи финансиста 3. Финансирование запасов Теория ФМ Практика ФМ Min рисков Mах доходности Mах цены капитала Mах риска неплатежеспособности

Задачи финансиста 3. Финансирование запасов Теория ФМ Практика ФМ Min рисков Mах доходности Mах цены капитала Mах риска неплатежеспособности

Предпочтительность источников финансирования запасов Теория ФМ Практика ФМ Собственные оборотные средства Нераспределенная прибыль Чистый оборотный капитал Кредиторская задолженность Часть краткосрочных обязательств Остальные краткосрочные пассивы Краткосрочные кредиты и займы

Предпочтительность источников финансирования запасов Теория ФМ Практика ФМ Собственные оборотные средства Нераспределенная прибыль Чистый оборотный капитал Кредиторская задолженность Часть краткосрочных обязательств Остальные краткосрочные пассивы Краткосрочные кредиты и займы

Задачи финансиста 4. Оценка необходимости учета сезонности бизнеса при формировании и финансировании запасов ПРОДАЖИ ЗАПАСЫ Запасы = const или Оборачиваемость запасов = const?

Задачи финансиста 4. Оценка необходимости учета сезонности бизнеса при формировании и финансировании запасов ПРОДАЖИ ЗАПАСЫ Запасы = const или Оборачиваемость запасов = const?

Задачи финансиста 5. Контроль затрат служб, занимающихся управлением запасами (в т. ч. логистической)

Задачи финансиста 5. Контроль затрат служб, занимающихся управлением запасами (в т. ч. логистической)

Политика формирования запасов Канбан (точно в срок) – полное отсутствие запасов и мест их хранения Спокойная – наличие запасов всех видов и разновидностей

Политика формирования запасов Канбан (точно в срок) – полное отсутствие запасов и мест их хранения Спокойная – наличие запасов всех видов и разновидностей

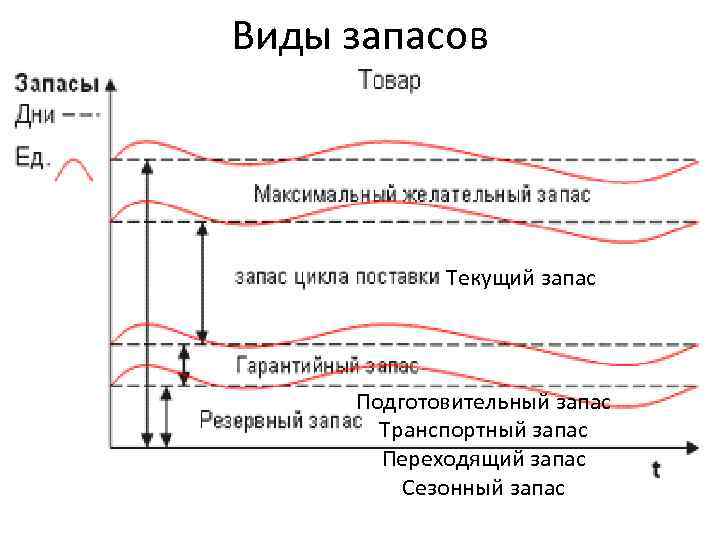

Виды запасов Текущий запас Подготовительный запас Транспортный запас Переходящий запас Сезонный запас

Виды запасов Текущий запас Подготовительный запас Транспортный запас Переходящий запас Сезонный запас

У предприятия много позиций запасов, но управление сосредоточено на ключевых! Важно их выявить!

У предприятия много позиций запасов, но управление сосредоточено на ключевых! Важно их выявить!

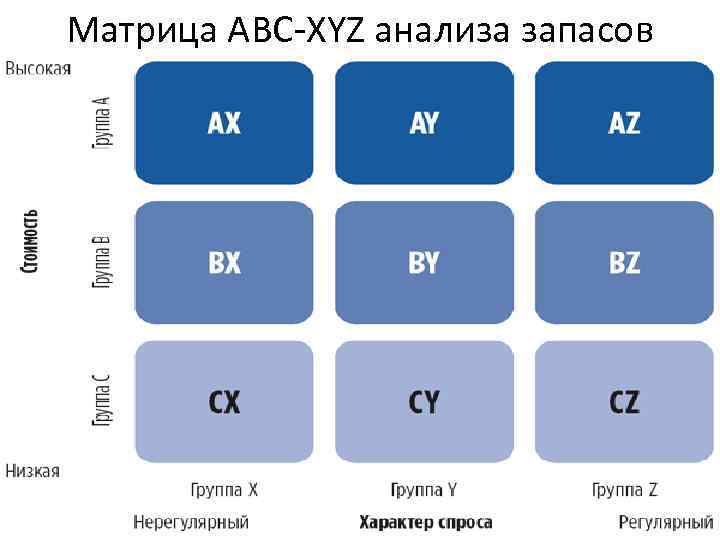

Матрица ABC-XYZ анализа запасов

Матрица ABC-XYZ анализа запасов

Запасы – наименее ликвидный емент оборотных ЗАПАСЫ активов, но ТМЦ наиболее прибыльный! прибыль

Запасы – наименее ликвидный емент оборотных ЗАПАСЫ активов, но ТМЦ наиболее прибыльный! прибыль

Вопрос 5: Основы управления денежными активами

Вопрос 5: Основы управления денежными активами

Денежные активы (авуары) – это ДС фирмы и ее КФВ, причем последние считаются не самостоятельным видом ОА, а лишь формой хранения свободных ДС

Денежные активы (авуары) – это ДС фирмы и ее КФВ, причем последние считаются не самостоятельным видом ОА, а лишь формой хранения свободных ДС

Виды КФВ ØКраткосрочные ликвидные ценные бумаги; ØДепозиты; ØПредоставленные другим организациям займы.

Виды КФВ ØКраткосрочные ликвидные ценные бумаги; ØДепозиты; ØПредоставленные другим организациям займы.

Зачем фирме денежные активы? Они практически не работают! Причины наличия ДА – в основе их классификации

Зачем фирме денежные активы? Они практически не работают! Причины наличия ДА – в основе их классификации

1. Компенсационные (ДС) требования банков к неснижаемым остаткам на счетах, лимиты наличных в кассах

1. Компенсационные (ДС) требования банков к неснижаемым остаткам на счетах, лимиты наличных в кассах

2. Операционные или текущие (ДС) финансирование обычных, ежедневных расходов фирмы

2. Операционные или текущие (ДС) финансирование обычных, ежедневных расходов фирмы

3. Страховые или резервные (КФВ) Смягчение последствий негативного изменения текущих денежных потоков

3. Страховые или резервные (КФВ) Смягчение последствий негативного изменения текущих денежных потоков

4. Инвестиционные или спекулятивные (КФВ)

4. Инвестиционные или спекулятивные (КФВ)

Американские исследования (с 1980 -х): причины инвестиционных ДА могут быть РАЗЛИЧНЫМИ! Это не только предотвращение упущенной выгоды!

Американские исследования (с 1980 -х): причины инвестиционных ДА могут быть РАЗЛИЧНЫМИ! Это не только предотвращение упущенной выгоды!

Значит необходимо рассматривать КФВ как самоценный объект управления!

Значит необходимо рассматривать КФВ как самоценный объект управления!

С точки зрения упущенной выгоды денег необходимо минимизировать остаток денежных средств

С точки зрения упущенной выгоды денег необходимо минимизировать остаток денежных средств

С точки зрения платежеспособности необходимо максимизировать остаток денежных средств

С точки зрения платежеспособности необходимо максимизировать остаток денежных средств

Цель управления денежными активами: определение, формирование и поддержание оптимального остатка денежных средств, т. е. такого остатка, при котором достигается компромисс между платежеспособностью и рентабельностью фирмы

Цель управления денежными активами: определение, формирование и поддержание оптимального остатка денежных средств, т. е. такого остатка, при котором достигается компромисс между платежеспособностью и рентабельностью фирмы

Недостаток ДС –неплатежеспособность

Недостаток ДС –неплатежеспособность

Неплатежеспособность → ухудшение репутации → отток контрагентов → усугубление ситуации → банкротство → потеря контроля над фирмой/ликвидация

Неплатежеспособность → ухудшение репутации → отток контрагентов → усугубление ситуации → банкротство → потеря контроля над фирмой/ликвидация

Избыток ДС – упущенная выгода

Избыток ДС – упущенная выгода

Омертвление, обесценение денег → недоиспользование возможностей роста → недополучение инвесторами доходов, отставание от конкурентов Деньги – неприбыльный, бездоходный актив

Омертвление, обесценение денег → недоиспользование возможностей роста → недополучение инвесторами доходов, отставание от конкурентов Деньги – неприбыльный, бездоходный актив

Проблема нехватки денег считается более значимой, чем проблема избытка денег!

Проблема нехватки денег считается более значимой, чем проблема избытка денег!

Деньги – абсолютно ликвидный актив. Проще вложить деньги, чем привлечь!

Деньги – абсолютно ликвидный актив. Проще вложить деньги, чем привлечь!

Факторы, влияющие на остаток ДС 1. Масштабы деятельности Если фирма растет – ее остаток ДС тоже должен расти, и наоборот

Факторы, влияющие на остаток ДС 1. Масштабы деятельности Если фирма растет – ее остаток ДС тоже должен расти, и наоборот

Факторы, влияющие на остаток ДС 2. Политика управления – чем она агрессивнее (рискованнее), тем меньше остаток ДС

Факторы, влияющие на остаток ДС 2. Политика управления – чем она агрессивнее (рискованнее), тем меньше остаток ДС

Факторы, влияющие на остаток ДС 3. Организация денежных потоков и денежных отношений с контрагентами

Факторы, влияющие на остаток ДС 3. Организация денежных потоков и денежных отношений с контрагентами

В области управления ДС можно выделить 3 этапа развития

В области управления ДС можно выделить 3 этапа развития

1 й этап – Оценка затрат, связанных с ДС, и оптимального объема конвертации Нет ДС – затраты на конвертацию Есть ДС – альтернативные затраты (упущенная выгода)

1 й этап – Оценка затрат, связанных с ДС, и оптимального объема конвертации Нет ДС – затраты на конвертацию Есть ДС – альтернативные затраты (упущенная выгода)

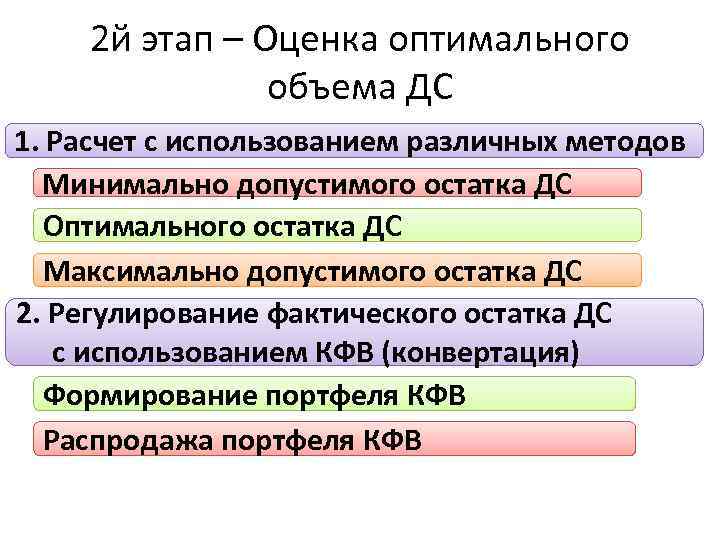

2 й этап – Оценка оптимального объема ДС 1. Расчет с использованием различных методов Минимально допустимого остатка ДС Оптимального остатка ДС Максимально допустимого остатка ДС 2. Регулирование фактического остатка ДС с использованием КФВ (конвертация) Формирование портфеля КФВ Распродажа портфеля КФВ

2 й этап – Оценка оптимального объема ДС 1. Расчет с использованием различных методов Минимально допустимого остатка ДС Оптимального остатка ДС Максимально допустимого остатка ДС 2. Регулирование фактического остатка ДС с использованием КФВ (конвертация) Формирование портфеля КФВ Распродажа портфеля КФВ

Если у фирмы избыток ДС, он помещается в КФВ: + минимизация упущенной выгоды - затраты на конвертацию и наоборот

Если у фирмы избыток ДС, он помещается в КФВ: + минимизация упущенной выгоды - затраты на конвертацию и наоборот

3 й этап остаток ДС как результат ДВИЖЕНИЯ ДС

3 й этап остаток ДС как результат ДВИЖЕНИЯ ДС

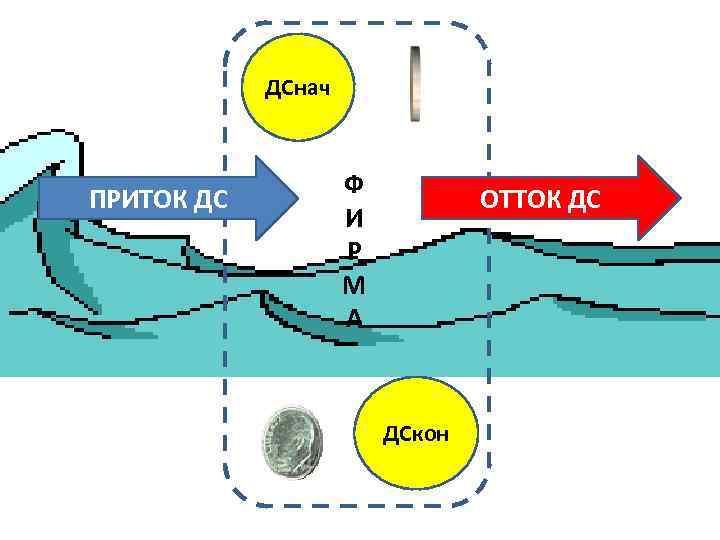

ДСнач ПРИТОК ДС Ф И Р М А ОТТОК ДС ДСкон

ДСнач ПРИТОК ДС Ф И Р М А ОТТОК ДС ДСкон

Что важнее для фирмы – денежный поток или денежный остаток?

Что важнее для фирмы – денежный поток или денежный остаток?

ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ ТЕКУЩАЯ Денежные потоки рассматривают по трем видам деятельности фирмы

ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ ТЕКУЩАЯ Денежные потоки рассматривают по трем видам деятельности фирмы

Денежные потоки рассматривают по трем видам деятельности фирмы ТЕКУЩАЯ ИНВЕСТИЦИОННАЯ ФИНАНСОВАЯ

Денежные потоки рассматривают по трем видам деятельности фирмы ТЕКУЩАЯ ИНВЕСТИЦИОННАЯ ФИНАНСОВАЯ

ИНВЕСТИЦИОННЫЕ, ФИНАНСОВЫЕ ДП ДС от проектов инвесторов ДС от покупателей ТЕКУЩИЕ ДП ДС в проекты ИНВЕСТИЦИОННЫЕ ДП ДС инвесторам ДС поставщикам, работникам, государству ДС инвесторам ФИНАНСОВЫЕ ДП

ИНВЕСТИЦИОННЫЕ, ФИНАНСОВЫЕ ДП ДС от проектов инвесторов ДС от покупателей ТЕКУЩИЕ ДП ДС в проекты ИНВЕСТИЦИОННЫЕ ДП ДС инвесторам ДС поставщикам, работникам, государству ДС инвесторам ФИНАНСОВЫЕ ДП

Главные принципы управления денежными потоками

Главные принципы управления денежными потоками

1. Балансирование денежных потоков Сколько денег пришло – столько денег ушло!

1. Балансирование денежных потоков Сколько денег пришло – столько денег ушло!

2. Синхронизация денежных потоков Когда деньги пришли – тогда и ушли!

2. Синхронизация денежных потоков Когда деньги пришли – тогда и ушли!

Если они выполняются, то остаток ДС → 0!

Если они выполняются, то остаток ДС → 0!

САЛЬДО ДЕНЕЖНОГО ПОТОКА должно быть: 1. По текущей деятельности > 0 (ДС для проектов и погашения обязательств) 2. По инвестиционной деятельности < 0 (поглощение ДС проектами)

САЛЬДО ДЕНЕЖНОГО ПОТОКА должно быть: 1. По текущей деятельности > 0 (ДС для проектов и погашения обязательств) 2. По инвестиционной деятельности < 0 (поглощение ДС проектами)

Преодоление дефицита ДС – сокращение выплат и рост поступлений (сложно реализовать одновременно)

Преодоление дефицита ДС – сокращение выплат и рост поступлений (сложно реализовать одновременно)

Рост поступлений приоритетен, если финансовая политика фирмы направлена на расширение, т. е. финансовая ситуация спокойная.

Рост поступлений приоритетен, если финансовая политика фирмы направлена на расширение, т. е. финансовая ситуация спокойная.

Сокращение выплат приоритетно, если 1. Цена ниже удельных переменных затрат. 2. Постоянные затраты имеют высокий удельный вес. 3. Финансовая ситуация напряженная.

Сокращение выплат приоритетно, если 1. Цена ниже удельных переменных затрат. 2. Постоянные затраты имеют высокий удельный вес. 3. Финансовая ситуация напряженная.

Сокращение выплат 1. Экономия на текущих расходах – сырье, персонал, налоги 2. Ужесточение отношений с дебиторами 1. Отказ от 1. Пересмотр проектов дивидендной 2. Пересмотр политики условий 2. Реструктурипроектов зация 3. Растягивание обязательств сроков проектов Текущая Инвестиционная Финансовая деятельность

Сокращение выплат 1. Экономия на текущих расходах – сырье, персонал, налоги 2. Ужесточение отношений с дебиторами 1. Отказ от 1. Пересмотр проектов дивидендной 2. Пересмотр политики условий 2. Реструктурипроектов зация 3. Растягивание обязательств сроков проектов Текущая Инвестиционная Финансовая деятельность

Рост поступлений Текущая Инвестиционная Финансовая деятельность 1. 2. 3. 4. 1. Избавление от Смена/поиск 1. Поиск новых ненужных рынков, инвесторов активов. покупателей (собственники, 2. Рост отдачи Расширение кредиторы, от ВА ассортимента партнеры) 3. Оптимизация Смягчение 2. Пересмотр отношений с требований к отношений с арендаторами, покупателям инвесторами арендодателями Использование (рост 4. Ускоренная отсрочек кредитных реализация поставщиков лимитов) проектов

Рост поступлений Текущая Инвестиционная Финансовая деятельность 1. 2. 3. 4. 1. Избавление от Смена/поиск 1. Поиск новых ненужных рынков, инвесторов активов. покупателей (собственники, 2. Рост отдачи Расширение кредиторы, от ВА ассортимента партнеры) 3. Оптимизация Смягчение 2. Пересмотр отношений с требований к отношений с арендаторами, покупателям инвесторами арендодателями Использование (рост 4. Ускоренная отсрочек кредитных реализация поставщиков лимитов) проектов

Преодоление избытка ДС предполагает ТОЛЬКО рост выплат (но не сокращение поступлений!)

Преодоление избытка ДС предполагает ТОЛЬКО рост выплат (но не сокращение поступлений!)

Рост выплат Текущая Инвестиционная Финансовая деятельность 1. Новые проекты 2. Ускорение сроков реализации 1. Рост коммерческого проектов 1. Погашение кредитования 3. Финансовые заемного покупателей вложения капитала 2. Рост зарплаты 4. Диверсификация 5. Слияния, поглощения

Рост выплат Текущая Инвестиционная Финансовая деятельность 1. Новые проекты 2. Ускорение сроков реализации 1. Рост коммерческого проектов 1. Погашение кредитования 3. Финансовые заемного покупателей вложения капитала 2. Рост зарплаты 4. Диверсификация 5. Слияния, поглощения

Вопрос 6: Основы управления внеоборотными активами

Вопрос 6: Основы управления внеоборотными активами

Задачи финансиста при управлении ВА: 1. Финансовое обеспечение обновления

Задачи финансиста при управлении ВА: 1. Финансовое обеспечение обновления

Предпосылки обновления ВА: 1. Наличие финансовых возможностей 2. Перспективность операционного рынка (прогноз легкой конъюнктуры) 3. Отсутствие прогнозов усиления гос. контроля 4. Необходимость диверсификации 5. Отставание от конкурентов из-за производственных факторов

Предпосылки обновления ВА: 1. Наличие финансовых возможностей 2. Перспективность операционного рынка (прогноз легкой конъюнктуры) 3. Отсутствие прогнозов усиления гос. контроля 4. Необходимость диверсификации 5. Отставание от конкурентов из-за производственных факторов

Надо ли обновлять ВА? Каковы необходимые объемы и темпы обновления? Каков будет результат обновления? Можно ли привлечь ДС на этих условиях – объемы, сроки, цена?

Надо ли обновлять ВА? Каковы необходимые объемы и темпы обновления? Каков будет результат обновления? Можно ли привлечь ДС на этих условиях – объемы, сроки, цена?

Формы обновления ВА Простое воспроизводство Расширенное воспроизводство ограничено амортизационным фондом не ограничено амортизационным фондом Реконструкция Модернизация Строительство Капитальный ремонт Приобретение новых ВА Приобретение ЦИК Инновации (НА) Текущий ремонт

Формы обновления ВА Простое воспроизводство Расширенное воспроизводство ограничено амортизационным фондом не ограничено амортизационным фондом Реконструкция Модернизация Строительство Капитальный ремонт Приобретение новых ВА Приобретение ЦИК Инновации (НА) Текущий ремонт

Источники финансирования обновления ВА Только долгосрочные!

Источники финансирования обновления ВА Только долгосрочные!

Долевые источники 1. Внутренние источники – прибыль, амортизация 2. Акционерное финансирование (в т. ч. депозитарные расписки ADR GDR) 3. Подписные права, опционы, варранты 4. Безвозмездная помощь 5. Целевое финансирование

Долевые источники 1. Внутренние источники – прибыль, амортизация 2. Акционерное финансирование (в т. ч. депозитарные расписки ADR GDR) 3. Подписные права, опционы, варранты 4. Безвозмездная помощь 5. Целевое финансирование

Долговые источники 1. Банковские кредиты (в т. ч. синдикации) 2. Лизинговые операции 3. Облигационные займы (в т. ч. евробонды)

Долговые источники 1. Банковские кредиты (в т. ч. синдикации) 2. Лизинговые операции 3. Облигационные займы (в т. ч. евробонды)

4. Корпоративные займы 5. Вексельные программы 6. Инвестиционный налоговый кредит 7. Коммерческая ипотека 8. Секьюритизация

4. Корпоративные займы 5. Вексельные программы 6. Инвестиционный налоговый кредит 7. Коммерческая ипотека 8. Секьюритизация

Задачи финансиста при управлении ВА: 2. Оценка экономической эффективности инвестиционных проектов

Задачи финансиста при управлении ВА: 2. Оценка экономической эффективности инвестиционных проектов

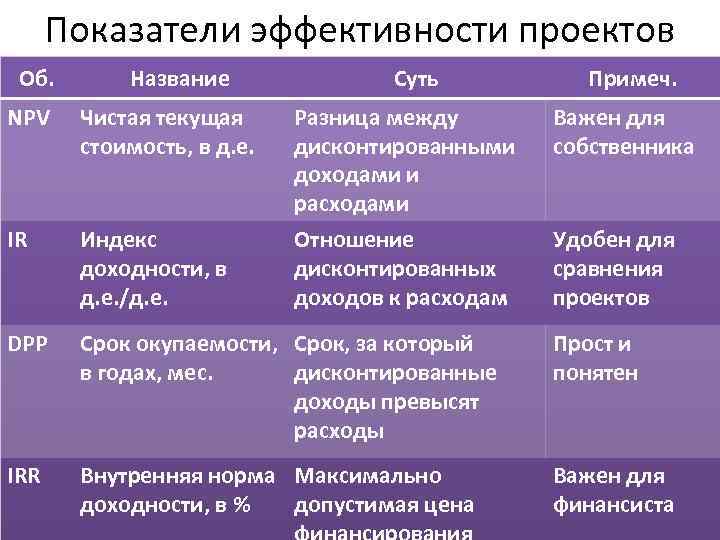

Показатели эффективности проектов Об. Название Суть Примеч. NPV Чистая текущая стоимость, в д. е. Разница между дисконтированными доходами и расходами Важен для собственника IR Индекс доходности, в д. е. /д. е. Отношение дисконтированных доходов к расходам Удобен для сравнения проектов DPP Срок окупаемости, Срок, за который в годах, мес. дисконтированные доходы превысят расходы Прост и понятен IRR Внутренняя норма Максимально доходности, в % допустимая цена Важен для финансиста

Показатели эффективности проектов Об. Название Суть Примеч. NPV Чистая текущая стоимость, в д. е. Разница между дисконтированными доходами и расходами Важен для собственника IR Индекс доходности, в д. е. /д. е. Отношение дисконтированных доходов к расходам Удобен для сравнения проектов DPP Срок окупаемости, Срок, за который в годах, мес. дисконтированные доходы превысят расходы Прост и понятен IRR Внутренняя норма Максимально доходности, в % допустимая цена Важен для финансиста

Задачи финансиста при управлении ВА: 3. Контроль эффективности использования ВА

Задачи финансиста при управлении ВА: 3. Контроль эффективности использования ВА

Высокая стоимость и высокая значимость ВА для бизнеса генерируют существенную упущенную выгоду при их недоиспользовании

Высокая стоимость и высокая значимость ВА для бизнеса генерируют существенную упущенную выгоду при их недоиспользовании

Задачи финансиста при управлении ВА: 4. Обеспечение диверсификации портфеля ВА

Задачи финансиста при управлении ВА: 4. Обеспечение диверсификации портфеля ВА

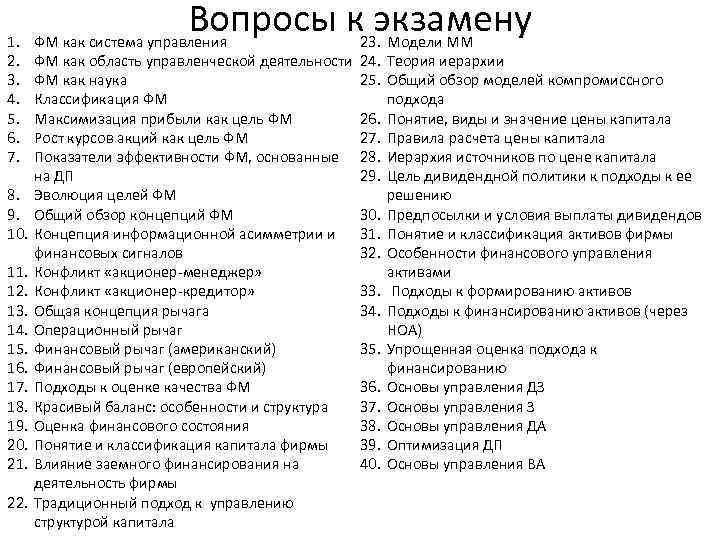

1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. Вопросы к 23. экзамену ФМ как система управления ФМ как область управленческой деятельности ФМ как наука Классификация ФМ Максимизация прибыли как цель ФМ Рост курсов акций как цель ФМ Показатели эффективности ФМ, основанные на ДП Эволюция целей ФМ Общий обзор концепций ФМ Концепция информационной асимметрии и финансовых сигналов Конфликт «акционер-менеджер» Конфликт «акционер-кредитор» Общая концепция рычага Операционный рычаг Финансовый рычаг (американский) Финансовый рычаг (европейский) Подходы к оценке качества ФМ Красивый баланс: особенности и структура Оценка финансового состояния Понятие и классификация капитала фирмы Влияние заемного финансирования на деятельность фирмы Традиционный подход к управлению структурой капитала 24. 25. 26. 27. 28. 29. 30. 31. 32. 33. 34. 35. 36. 37. 38. 39. 40. Модели ММ Теория иерархии Общий обзор моделей компромиссного подхода Понятие, виды и значение цены капитала Правила расчета цены капитала Иерархия источников по цене капитала Цель дивидендной политики к подходы к ее решению Предпосылки и условия выплаты дивидендов Понятие и классификация активов фирмы Особенности финансового управления активами Подходы к формированию активов Подходы к финансированию активов (через НОА) Упрощенная оценка подхода к финансированию Основы управления ДЗ Основы управления ДА Оптимизация ДП Основы управления ВА

1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. Вопросы к 23. экзамену ФМ как система управления ФМ как область управленческой деятельности ФМ как наука Классификация ФМ Максимизация прибыли как цель ФМ Рост курсов акций как цель ФМ Показатели эффективности ФМ, основанные на ДП Эволюция целей ФМ Общий обзор концепций ФМ Концепция информационной асимметрии и финансовых сигналов Конфликт «акционер-менеджер» Конфликт «акционер-кредитор» Общая концепция рычага Операционный рычаг Финансовый рычаг (американский) Финансовый рычаг (европейский) Подходы к оценке качества ФМ Красивый баланс: особенности и структура Оценка финансового состояния Понятие и классификация капитала фирмы Влияние заемного финансирования на деятельность фирмы Традиционный подход к управлению структурой капитала 24. 25. 26. 27. 28. 29. 30. 31. 32. 33. 34. 35. 36. 37. 38. 39. 40. Модели ММ Теория иерархии Общий обзор моделей компромиссного подхода Понятие, виды и значение цены капитала Правила расчета цены капитала Иерархия источников по цене капитала Цель дивидендной политики к подходы к ее решению Предпосылки и условия выплаты дивидендов Понятие и классификация активов фирмы Особенности финансового управления активами Подходы к формированию активов Подходы к финансированию активов (через НОА) Упрощенная оценка подхода к финансированию Основы управления ДЗ Основы управления ДА Оптимизация ДП Основы управления ВА

Да, менеджмент финансовый дается нелегко… Читать его концепции – не сказочку «Садко» … То механизм, то функции, то «что объект-субъект? » , Чем дальше, тем серьезнее растет наш интеллект… «Этапы управления» , «ликвидность» , «депозит» … Не будешь знать, как правильно, - убытками грозит. Публичная компания – все факты налицо, И нужно, чтоб инвесторы ломились на крыльцо. Активами-пассивами умело управлять, И собственнику важному, что требует - отдать… Доходность даже в кризис на уровне держать, От конкурентов главных никак не отставать, Коэффициенты разные красиво показать, Историю кредитную достойно написать… В сравненье с этим – мелочи – на «пять» экзамен сдать!!! Редников ЭФКВ-081

Да, менеджмент финансовый дается нелегко… Читать его концепции – не сказочку «Садко» … То механизм, то функции, то «что объект-субъект? » , Чем дальше, тем серьезнее растет наш интеллект… «Этапы управления» , «ликвидность» , «депозит» … Не будешь знать, как правильно, - убытками грозит. Публичная компания – все факты налицо, И нужно, чтоб инвесторы ломились на крыльцо. Активами-пассивами умело управлять, И собственнику важному, что требует - отдать… Доходность даже в кризис на уровне держать, От конкурентов главных никак не отставать, Коэффициенты разные красиво показать, Историю кредитную достойно написать… В сравненье с этим – мелочи – на «пять» экзамен сдать!!! Редников ЭФКВ-081

Акимова А. , ЭФКВ-072

Акимова А. , ЭФКВ-072