Тема 3_фин_сост_2011.ppt

- Количество слайдов: 33

Тема 3 ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Тема 3 ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

План лекции 3. 1. Необходимость оценки финансового состояния для раннего определения признаков кризисного состояния предприятия 3. 2. Диагностика финансовой устойчивости предприятия 3. 3. Ликвидность баланса и оборотных активов предприятия 3. 4. Интегральная оценка финансового состояния предприятия

План лекции 3. 1. Необходимость оценки финансового состояния для раннего определения признаков кризисного состояния предприятия 3. 2. Диагностика финансовой устойчивости предприятия 3. 3. Ликвидность баланса и оборотных активов предприятия 3. 4. Интегральная оценка финансового состояния предприятия

3. 1. Необходимость оценки финансового состояния для раннего определения признаков кризисного состояния предприятия

3. 1. Необходимость оценки финансового состояния для раннего определения признаков кризисного состояния предприятия

АНТИКРИЗИСНАЯ УСТОЙЧИВОСТЬ способность предприятия возвращаться в состояние экономического равновесия, после того, как оно было выведено из него негативными воздействиями, вызванными кризисом

АНТИКРИЗИСНАЯ УСТОЙЧИВОСТЬ способность предприятия возвращаться в состояние экономического равновесия, после того, как оно было выведено из него негативными воздействиями, вызванными кризисом

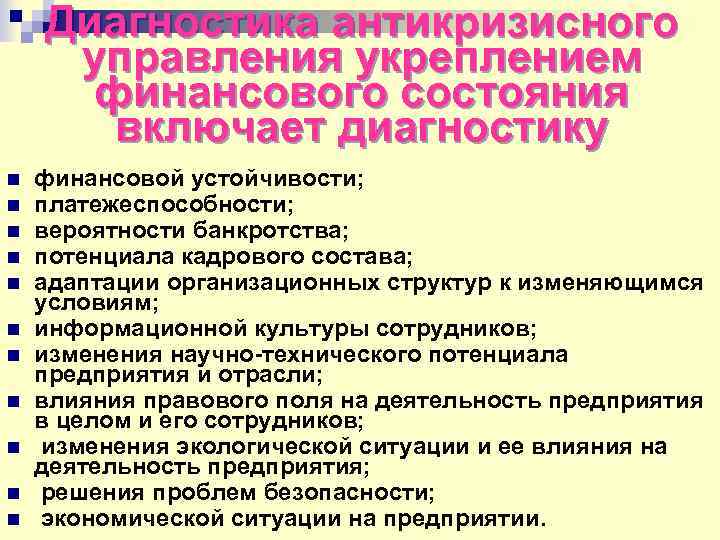

Диагностика антикризисного управления укреплением финансового состояния включает диагностику n n n финансовой устойчивости; платежеспособности; вероятности банкротства; потенциала кадрового состава; адаптации организационных структур к изменяющимся условиям; информационной культуры сотрудников; изменения научно-технического потенциала предприятия и отрасли; влияния правового поля на деятельность предприятия в целом и его сотрудников; изменения экологической ситуации и ее влияния на деятельность предприятия; решения проблем безопасности; экономической ситуации на предприятии.

Диагностика антикризисного управления укреплением финансового состояния включает диагностику n n n финансовой устойчивости; платежеспособности; вероятности банкротства; потенциала кадрового состава; адаптации организационных структур к изменяющимся условиям; информационной культуры сотрудников; изменения научно-технического потенциала предприятия и отрасли; влияния правового поля на деятельность предприятия в целом и его сотрудников; изменения экологической ситуации и ее влияния на деятельность предприятия; решения проблем безопасности; экономической ситуации на предприятии.

Финансовое состояние комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия, это характеристика его конкурентоспособности (т. е. платежеспособности, кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими объектами.

Финансовое состояние комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия, это характеристика его конкурентоспособности (т. е. платежеспособности, кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими объектами.

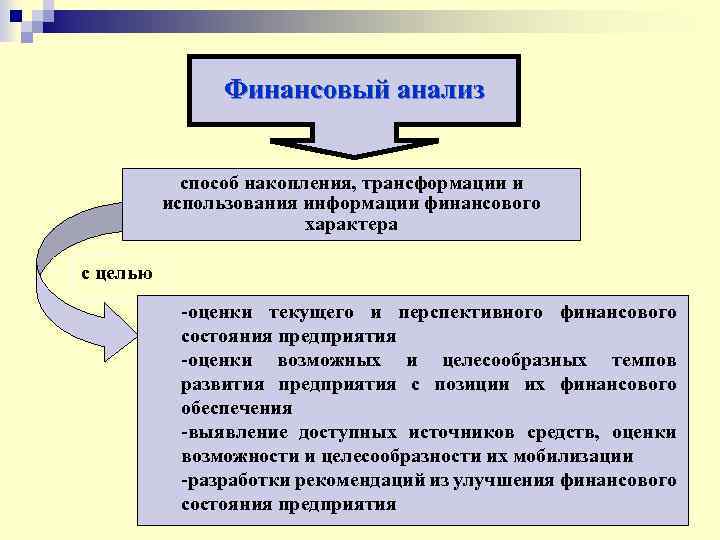

Финансовый анализ способ накопления, трансформации и использования информации финансового характера с целью -оценки текущего и перспективного финансового состояния предприятия -оценки возможных и целесообразных темпов развития предприятия с позиции их финансового обеспечения -выявление доступных источников средств, оценки возможности и целесообразности их мобилизации -разработки рекомендаций из улучшения финансового состояния предприятия

Финансовый анализ способ накопления, трансформации и использования информации финансового характера с целью -оценки текущего и перспективного финансового состояния предприятия -оценки возможных и целесообразных темпов развития предприятия с позиции их финансового обеспечения -выявление доступных источников средств, оценки возможности и целесообразности их мобилизации -разработки рекомендаций из улучшения финансового состояния предприятия

Информационной базой финансового анализа является бухгалтерская отчетность система показателей, которая отражает имущественное и финансовое состояние предприятия на отчетную дату, а также финансовые результаты его деятельности за отчетный период Баланс предприятия Баланс преедприятия Отчет о финансовых результатах показывает отражает фокусирует Отчет о движении денежных средств Отчет о движении денежных средств имущественное состояние предприятия, его собственный капитал, земный капитал на определенный момент времени результат деятельности предприятий за определенный период (квартал, год) изменения в расходах и поступлениях средств за определенный период

Информационной базой финансового анализа является бухгалтерская отчетность система показателей, которая отражает имущественное и финансовое состояние предприятия на отчетную дату, а также финансовые результаты его деятельности за отчетный период Баланс предприятия Баланс преедприятия Отчет о финансовых результатах показывает отражает фокусирует Отчет о движении денежных средств Отчет о движении денежных средств имущественное состояние предприятия, его собственный капитал, земный капитал на определенный момент времени результат деятельности предприятий за определенный период (квартал, год) изменения в расходах и поступлениях средств за определенный период

3. 2. Оценка финансовой устойчивости предприятия

3. 2. Оценка финансовой устойчивости предприятия

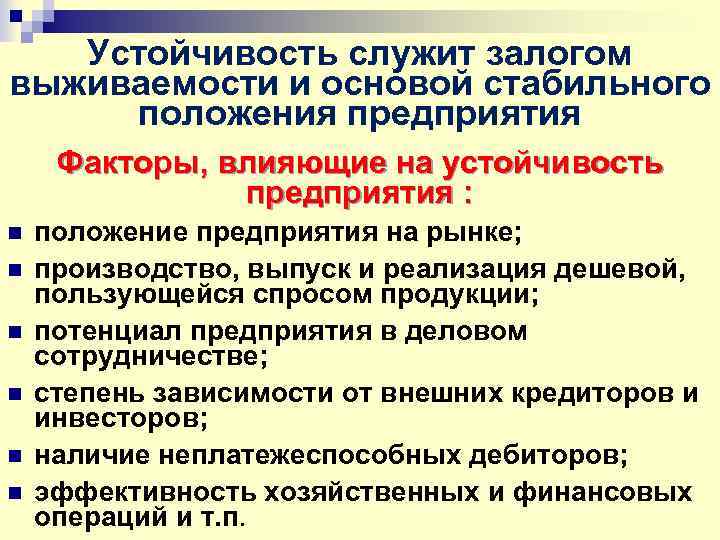

Устойчивость служит залогом выживаемости и основой стабильного положения предприятия Факторы, влияющие на устойчивость предприятия : n n n положение предприятия на рынке; производство, выпуск и реализация дешевой, пользующейся спросом продукции; потенциал предприятия в деловом сотрудничестве; степень зависимости от внешних кредиторов и инвесторов; наличие неплатежеспособных дебиторов; эффективность хозяйственных и финансовых операций и т. п.

Устойчивость служит залогом выживаемости и основой стабильного положения предприятия Факторы, влияющие на устойчивость предприятия : n n n положение предприятия на рынке; производство, выпуск и реализация дешевой, пользующейся спросом продукции; потенциал предприятия в деловом сотрудничестве; степень зависимости от внешних кредиторов и инвесторов; наличие неплатежеспособных дебиторов; эффективность хозяйственных и финансовых операций и т. п.

ВИДИ СТІЙКОСТІ Внутрішня стійкість Зовнішня стійкість Загальна стійкість Фінансова стійкість такий загальний фінансовий стан підприємства, при якому забезпечується стабільно високий результат його функціонування обумовлена стабільністю економічного середо-вища, у рамках якої здійснюється його діяльність. Вона досягається відповідною системою управління ринковою економікою в масштабах всієї країни такий рух грошових потоків, що забезпечує постійне перевищення надходження коштів (доходів) над їхньою витратою (витратами) є відбиттям стабільного перевищення доходів над видатками, забезпечує вільне маневрування коштами підприємства й шляхом ефективного їхнього використання сприяє безперебійному процесу виробництва й реалізації продукции є головним компонентом загальної стійкості підприємства

ВИДИ СТІЙКОСТІ Внутрішня стійкість Зовнішня стійкість Загальна стійкість Фінансова стійкість такий загальний фінансовий стан підприємства, при якому забезпечується стабільно високий результат його функціонування обумовлена стабільністю економічного середо-вища, у рамках якої здійснюється його діяльність. Вона досягається відповідною системою управління ринковою економікою в масштабах всієї країни такий рух грошових потоків, що забезпечує постійне перевищення надходження коштів (доходів) над їхньою витратою (витратами) є відбиттям стабільного перевищення доходів над видатками, забезпечує вільне маневрування коштами підприємства й шляхом ефективного їхнього використання сприяє безперебійному процесу виробництва й реалізації продукции є головним компонентом загальної стійкості підприємства

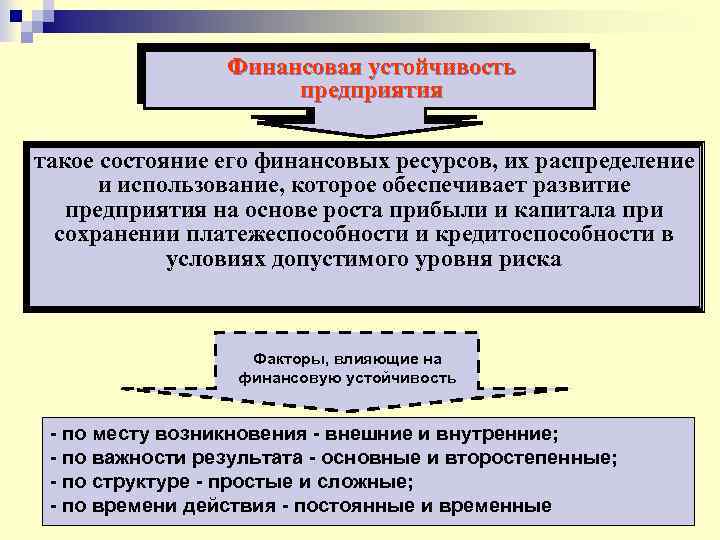

Финансовая устойчивость предприятия такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска Факторы, влияющие на финансовую устойчивость - по месту возникновения - внешние и внутренние; - по важности результата - основные и второстепенные; - по структуре - простые и сложные; - по времени действия - постоянные и временные

Финансовая устойчивость предприятия такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска Факторы, влияющие на финансовую устойчивость - по месту возникновения - внешние и внутренние; - по важности результата - основные и второстепенные; - по структуре - простые и сложные; - по времени действия - постоянные и временные

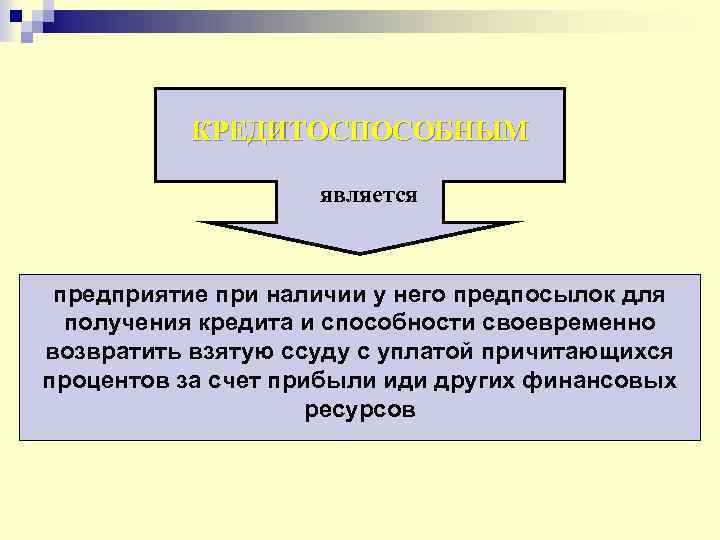

КРЕДИТОСПОСОБНЫМ является предприятие при наличии у него предпосылок для получения кредита и способности своевременно возвратить взятую ссуду с уплатой причитающихся процентов за счет прибыли иди других финансовых ресурсов

КРЕДИТОСПОСОБНЫМ является предприятие при наличии у него предпосылок для получения кредита и способности своевременно возвратить взятую ссуду с уплатой причитающихся процентов за счет прибыли иди других финансовых ресурсов

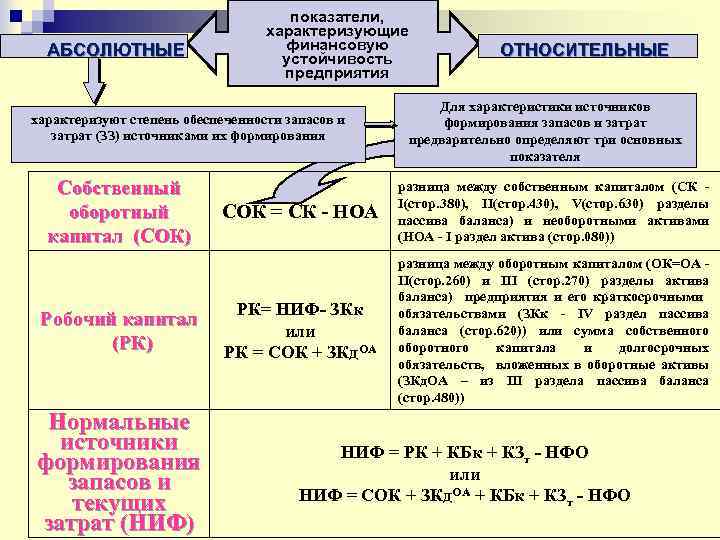

АБСОЛЮТНЫЕ показатели, характеризующие финансовую устойчивость предприятия характеризуют степень обеспеченности запасов и затрат (ЗЗ) источниками их формирования Собственный оборотный капитал (СОК) Робочий капитал (РК) Нормальные источники формирования запасов и текущих затрат (НИФ) ОТНОСИТЕЛЬНЫЕ Для характеристики источников формирования запасов и затрат предварительно определяют три основных показателя СОК = СК - НОА разница между собственным капиталом (СК - I(стор. 380), II(стор. 430), V(стор. 630) разделы пассива баланса) и необоротными активами (НОА - I раздел актива (стор. 080)) РК= НИФ- ЗКк или РК = СОК + ЗКд. ОА разница между оборотным капиталом (ОК=ОА - ІІ(стор. 260) и ІІІ (стор. 270) разделы актива баланса) предприятия и его краткосрочными обязательствами (ЗКк - IV раздел пассива баланса (стор. 620)) или сумма собственного оборотного капитала и долгосрочных обязательств, вложенных в оборотные активы (ЗКд. ОА – из III раздела пассива баланса (стор. 480)) НИФ = РК + КБк + КЗт - НФО или НИФ = СОК + ЗКд. ОА + КБк + КЗт - НФО

АБСОЛЮТНЫЕ показатели, характеризующие финансовую устойчивость предприятия характеризуют степень обеспеченности запасов и затрат (ЗЗ) источниками их формирования Собственный оборотный капитал (СОК) Робочий капитал (РК) Нормальные источники формирования запасов и текущих затрат (НИФ) ОТНОСИТЕЛЬНЫЕ Для характеристики источников формирования запасов и затрат предварительно определяют три основных показателя СОК = СК - НОА разница между собственным капиталом (СК - I(стор. 380), II(стор. 430), V(стор. 630) разделы пассива баланса) и необоротными активами (НОА - I раздел актива (стор. 080)) РК= НИФ- ЗКк или РК = СОК + ЗКд. ОА разница между оборотным капиталом (ОК=ОА - ІІ(стор. 260) и ІІІ (стор. 270) разделы актива баланса) предприятия и его краткосрочными обязательствами (ЗКк - IV раздел пассива баланса (стор. 620)) или сумма собственного оборотного капитала и долгосрочных обязательств, вложенных в оборотные активы (ЗКд. ОА – из III раздела пассива баланса (стор. 480)) НИФ = РК + КБк + КЗт - НФО или НИФ = СОК + ЗКд. ОА + КБк + КЗт - НФО

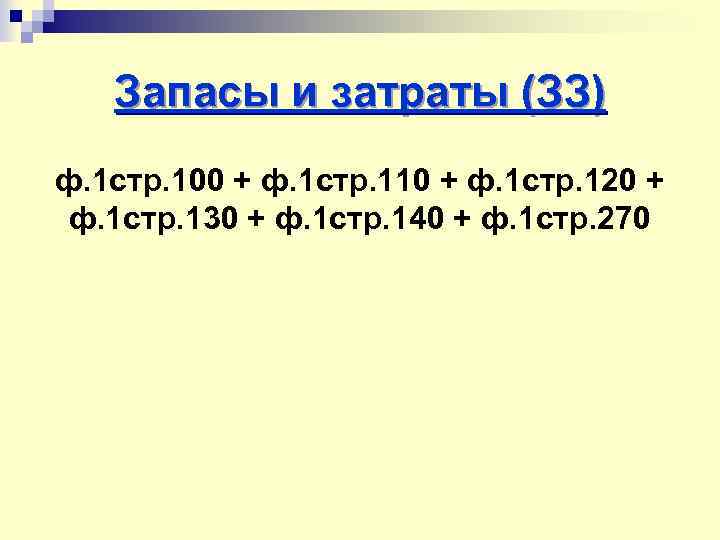

Запасы и затраты (ЗЗ) ф. 1 стр. 100 + ф. 1 стр. 110 + ф. 1 стр. 120 + ф. 1 стр. 130 + ф. 1 стр. 140 + ф. 1 стр. 270

Запасы и затраты (ЗЗ) ф. 1 стр. 100 + ф. 1 стр. 110 + ф. 1 стр. 120 + ф. 1 стр. 130 + ф. 1 стр. 140 + ф. 1 стр. 270

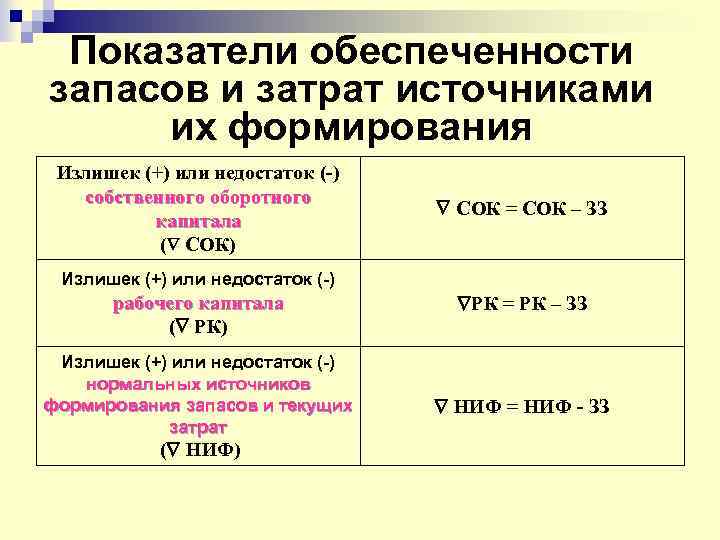

Показатели обеспеченности запасов и затрат источниками их формирования Излишек (+) или недостаток (-) собственного оборотного капитала ( СОК) СОК = СОК – ЗЗ Излишек (+) или недостаток (-) рабочего капитала ( РК) Излишек (+) или недостаток (-) нормальных источников формирования запасов и текущих затрат ( НИФ) РК = РК – ЗЗ НИФ = НИФ - ЗЗ

Показатели обеспеченности запасов и затрат источниками их формирования Излишек (+) или недостаток (-) собственного оборотного капитала ( СОК) СОК = СОК – ЗЗ Излишек (+) или недостаток (-) рабочего капитала ( РК) Излишек (+) или недостаток (-) нормальных источников формирования запасов и текущих затрат ( НИФ) РК = РК – ЗЗ НИФ = НИФ - ЗЗ

ТИПЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ абсолютная устойчивость СОК полностью покрывает производственные потребности. Это означает, что предприятие не умеет занимать деньги и не ис-пользует преимущества финансового левериджа, поэтому возможности расширения деятельности предприятия определяются исключительно собственными источниками финансирования ЗЗ < СОК нормальная устойчивость характеризуется привлечением заемного капитала (без внутренней кредиторской задолженности) для покрытия производственных потребностей не только нормальных, но и долгосрочной задолженности предназначенной для покрытия инвестиционных потребностей предприятия, просроченной задолженности и т. п. ЗЗ < НИФ неустойчивое финансовое состояние характеризуется нарушением платежеспособности, при которой сохраняется возможность восстановления равновесия за счет пополнения источников собственного капитал и увеличения СОК ЗЗ НИФ критическая финансовая устойчивость предприятие находится на грани банкротства. Для этого вида характерно систематическое привлечение для финансирования текущих производственных потребностей просроченной задолженности т. к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд ЗЗ >>НИФ

ТИПЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ абсолютная устойчивость СОК полностью покрывает производственные потребности. Это означает, что предприятие не умеет занимать деньги и не ис-пользует преимущества финансового левериджа, поэтому возможности расширения деятельности предприятия определяются исключительно собственными источниками финансирования ЗЗ < СОК нормальная устойчивость характеризуется привлечением заемного капитала (без внутренней кредиторской задолженности) для покрытия производственных потребностей не только нормальных, но и долгосрочной задолженности предназначенной для покрытия инвестиционных потребностей предприятия, просроченной задолженности и т. п. ЗЗ < НИФ неустойчивое финансовое состояние характеризуется нарушением платежеспособности, при которой сохраняется возможность восстановления равновесия за счет пополнения источников собственного капитал и увеличения СОК ЗЗ НИФ критическая финансовая устойчивость предприятие находится на грани банкротства. Для этого вида характерно систематическое привлечение для финансирования текущих производственных потребностей просроченной задолженности т. к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд ЗЗ >>НИФ

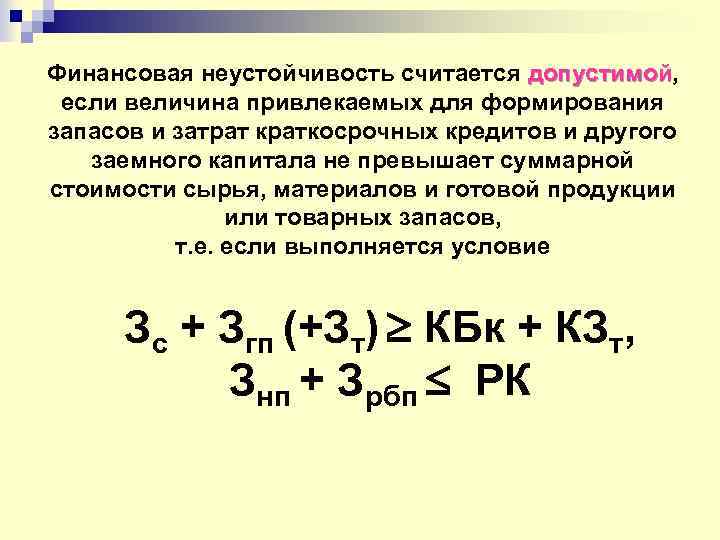

Финансовая неустойчивость считается допустимой, допустимой если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и другого заемного капитала не превышает суммарной стоимости сырья, материалов и готовой продукции или товарных запасов, т. е. если выполняется условие Зс + Згп (+Зт) КБк + КЗт, Знп + Зрбп РК

Финансовая неустойчивость считается допустимой, допустимой если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и другого заемного капитала не превышает суммарной стоимости сырья, материалов и готовой продукции или товарных запасов, т. е. если выполняется условие Зс + Згп (+Зт) КБк + КЗт, Знп + Зрбп РК

ОТНОСИТЕЛЬНЫЕ показатели финансовой устойчивости Наименование показателя Коэффициент обеспеченности оборотных активов собственным оборотным капиталом Коэффициент обеспеченности материаль-ных запасов (Зм) (товарных запасов-Зт) собственными оборотным капиталом Формула для расчета Характеристика показателя Рекомендуемое значение Косок = СОК : ОА Характеризует степень обеспеченности СОК предриятия, необходимую для финансовой устойчивости > 0, 1 Козм = СОК: Зм (Зт) Коэффициент маневренности Км = СОК : СК собственного оборотного капитала Индекс постоянного Кп = НОА : СК актива Коэффициент долгосрочного Кдпз = ЗКд : привлечения заемного (СК + ЗКд) капитала Показывает, в какой степени материальные затраты (товарные запасы) покрыты собственным оборотным капиталом и предприятие не нуждается в привлечении заемного капитала Показывает, насколько мобильны собственные источники средств с финансовой точки зрения: чем больше, тем лучше финансовое состояние Показывает долю необоротных активов в собственном капитале Оценивает, насколько интенсивно предприятие использует заемный капитал для обновления и расширения производства 0, 6 - 0, 8 0, 5

ОТНОСИТЕЛЬНЫЕ показатели финансовой устойчивости Наименование показателя Коэффициент обеспеченности оборотных активов собственным оборотным капиталом Коэффициент обеспеченности материаль-ных запасов (Зм) (товарных запасов-Зт) собственными оборотным капиталом Формула для расчета Характеристика показателя Рекомендуемое значение Косок = СОК : ОА Характеризует степень обеспеченности СОК предриятия, необходимую для финансовой устойчивости > 0, 1 Козм = СОК: Зм (Зт) Коэффициент маневренности Км = СОК : СК собственного оборотного капитала Индекс постоянного Кп = НОА : СК актива Коэффициент долгосрочного Кдпз = ЗКд : привлечения заемного (СК + ЗКд) капитала Показывает, в какой степени материальные затраты (товарные запасы) покрыты собственным оборотным капиталом и предприятие не нуждается в привлечении заемного капитала Показывает, насколько мобильны собственные источники средств с финансовой точки зрения: чем больше, тем лучше финансовое состояние Показывает долю необоротных активов в собственном капитале Оценивает, насколько интенсивно предприятие использует заемный капитал для обновления и расширения производства 0, 6 - 0, 8 0, 5

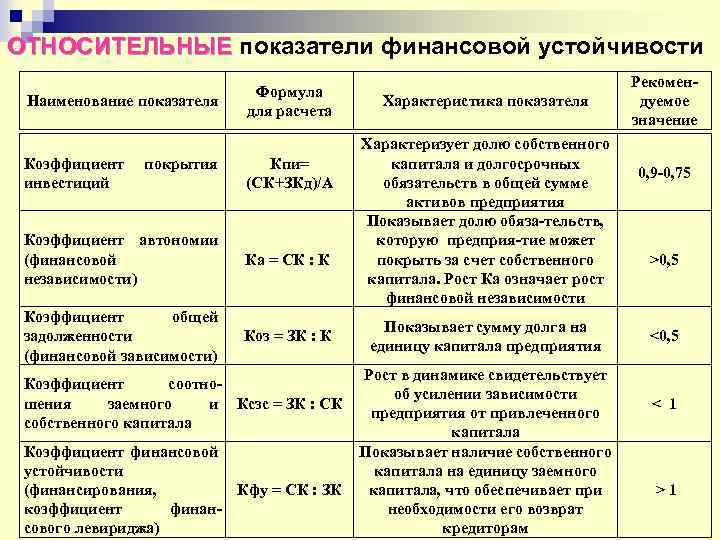

ОТНОСИТЕЛЬНЫЕ показатели финансовой устойчивости Наименование показателя Коэффициент инвестиций покрытия Формула для расчета Кпи= (СК+ЗКд)/А Коэффициент автономии (финансовой независимости) Ка = СК : К Коэффициент общей задолженности (финансовой зависимости) Коз = ЗК : К Коэффициент соотношения заемного и Ксзс = ЗК : СК собственного капитала Коэффициент финансовой устойчивости (финансирования, Кфу = СК : ЗК коэффициент финансового левириджа) Характеристика показателя Характеризует долю собственного капитала и долгосрочных обязательств в общей сумме активов предприятия Показывает долю обяза-тельств, которую предприя-тие может покрыть за счет собственного капитала. Рост Ка означает рост финансовой независимости Показывает сумму долга на единицу капитала предприятия Рост в динамике свидетельствует об усилении зависимости предприятия от привлеченного капитала Показывает наличие собственного капитала на единицу заемного капитала, что обеспечивает при необходимости его возврат кредиторам Рекомендуемое значение 0, 9 -0, 75 >0, 5 < 1 > 1

ОТНОСИТЕЛЬНЫЕ показатели финансовой устойчивости Наименование показателя Коэффициент инвестиций покрытия Формула для расчета Кпи= (СК+ЗКд)/А Коэффициент автономии (финансовой независимости) Ка = СК : К Коэффициент общей задолженности (финансовой зависимости) Коз = ЗК : К Коэффициент соотношения заемного и Ксзс = ЗК : СК собственного капитала Коэффициент финансовой устойчивости (финансирования, Кфу = СК : ЗК коэффициент финансового левириджа) Характеристика показателя Характеризует долю собственного капитала и долгосрочных обязательств в общей сумме активов предприятия Показывает долю обяза-тельств, которую предприя-тие может покрыть за счет собственного капитала. Рост Ка означает рост финансовой независимости Показывает сумму долга на единицу капитала предприятия Рост в динамике свидетельствует об усилении зависимости предприятия от привлеченного капитала Показывает наличие собственного капитала на единицу заемного капитала, что обеспечивает при необходимости его возврат кредиторам Рекомендуемое значение 0, 9 -0, 75 >0, 5 < 1 > 1

3. 3. Ликвидность баланса и оборотных активов предприятия

3. 3. Ликвидность баланса и оборотных активов предприятия

Платежеспособность своевременно полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера

Платежеспособность своевременно полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера

Для подтверждения платежеспособности проверяют n наличие денежных средств на расчетных счетах, валютных счетах, краткосрочные финансовые вложения n отсутствие просроченной задолженности и задержки платежей; n несвоевременное погашение кредитов, а также длительное непрерывное пользование кредитами.

Для подтверждения платежеспособности проверяют n наличие денежных средств на расчетных счетах, валютных счетах, краткосрочные финансовые вложения n отсутствие просроченной задолженности и задержки платежей; n несвоевременное погашение кредитов, а также длительное непрерывное пользование кредитами.

Причины низкой платежеспособности недостаточная обеспеченность финансовыми ресурсами; n невыполнение плана реализации продукции; n нерациональная структура оборотных активов; n несвоевременное поступление платежей от контрактов; n товары на ответственном хранении и др. n

Причины низкой платежеспособности недостаточная обеспеченность финансовыми ресурсами; n невыполнение плана реализации продукции; n нерациональная структура оборотных активов; n несвоевременное поступление платежей от контрактов; n товары на ответственном хранении и др. n

Указанные причины могут быть следствием n низкой конкурентоспособности продукции предприятий, которая выражается в низких потребительских характеристиках товаров и в высоких ценах; n несвоевременном поступлении выручки продаже ликвидной продукции; n низкого удельного веса денежной составляющей в выручке от реализации продукции в связи с бартерным характером товарных отношений между предприятиями; n дебиторской задолженности государства за заказанную, но неоплаченную продукцию. Она становится не только изъятым из оборота капиталом, но и навязанным предприятию имуществом, которое превращается в объект складирования, охраны и составляет значительную долю в налоге на имущество;

Указанные причины могут быть следствием n низкой конкурентоспособности продукции предприятий, которая выражается в низких потребительских характеристиках товаров и в высоких ценах; n несвоевременном поступлении выручки продаже ликвидной продукции; n низкого удельного веса денежной составляющей в выручке от реализации продукции в связи с бартерным характером товарных отношений между предприятиями; n дебиторской задолженности государства за заказанную, но неоплаченную продукцию. Она становится не только изъятым из оборота капиталом, но и навязанным предприятию имуществом, которое превращается в объект складирования, охраны и составляет значительную долю в налоге на имущество;

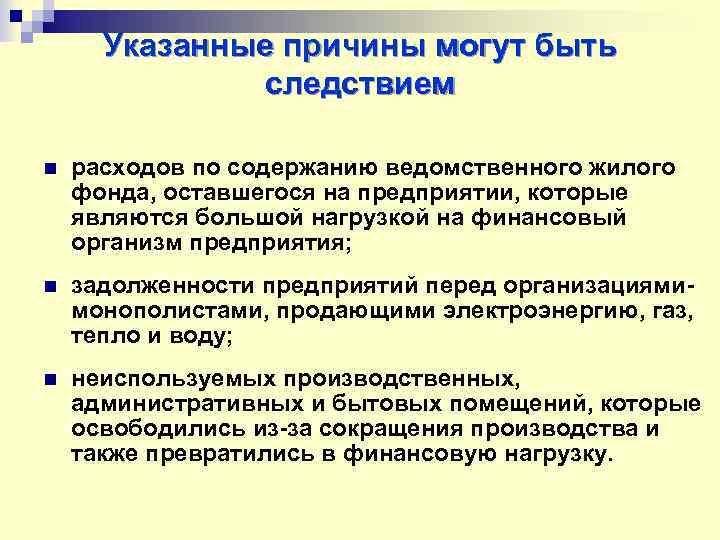

Указанные причины могут быть следствием n расходов по содержанию ведомственного жилого фонда, оставшегося на предприятии, которые являются большой нагрузкой на финансовый организм предприятия; n задолженности предприятий перед организациямимонополистами, продающими электроэнергию, газ, тепло и воду; n неиспользуемых производственных, административных и бытовых помещений, которые освободились из-за сокращения производства и также превратились в финансовую нагрузку.

Указанные причины могут быть следствием n расходов по содержанию ведомственного жилого фонда, оставшегося на предприятии, которые являются большой нагрузкой на финансовый организм предприятия; n задолженности предприятий перед организациямимонополистами, продающими электроэнергию, газ, тепло и воду; n неиспользуемых производственных, административных и бытовых помещений, которые освободились из-за сокращения производства и также превратились в финансовую нагрузку.

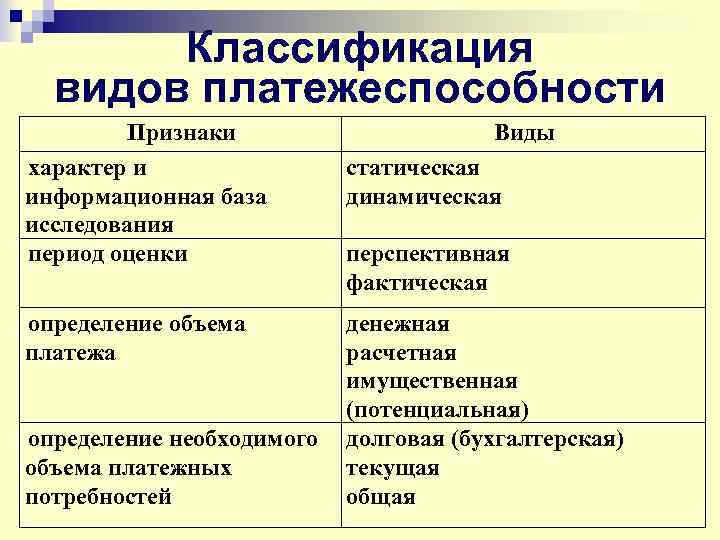

Классификация видов платежеспособности Признаки характер и информационная база исследования период оценки определение объема платежа Виды статическая динамическая перспективная фактическая денежная расчетная имущественная (потенциальная) определение необходимого долговая (бухгалтерская) объема платежных текущая потребностей общая

Классификация видов платежеспособности Признаки характер и информационная база исследования период оценки определение объема платежа Виды статическая динамическая перспективная фактическая денежная расчетная имущественная (потенциальная) определение необходимого долговая (бухгалтерская) объема платежных текущая потребностей общая

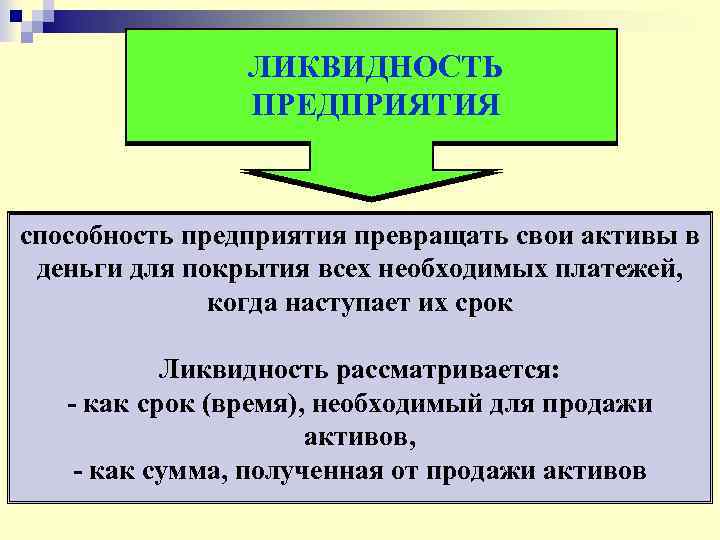

ЛИКВИДНОСТЬ ПРЕДПРИЯТИЯ способность предприятия превращать свои активы в деньги для покрытия всех необходимых платежей, когда наступает их срок Ликвидность рассматривается: - как срок (время), необходимый для продажи активов, - как сумма, полученная от продажи активов

ЛИКВИДНОСТЬ ПРЕДПРИЯТИЯ способность предприятия превращать свои активы в деньги для покрытия всех необходимых платежей, когда наступает их срок Ликвидность рассматривается: - как срок (время), необходимый для продажи активов, - как сумма, полученная от продажи активов

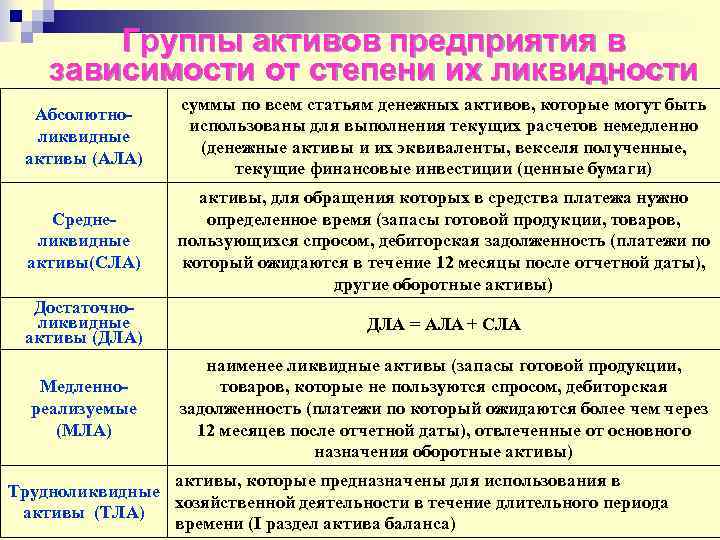

Группы активов предприятия в зависимости от степени их ликвидности Абсолютноликвидные активы (АЛА) суммы по всем статьям денежных активов, которые могут быть использованы для выполнения текущих расчетов немедленно (денежные активы и их эквиваленты, векселя полученные, текущие финансовые инвестиции (ценные бумаги) Среднеликвидные активы(СЛА) активы, для обращения которых в средства платежа нужно определенное время (запасы готовой продукции, товаров, пользующихся спросом, дебиторская задолженность (платежи по который ожидаются в течение 12 месяцы после отчетной даты), другие оборотные активы) Достаточноликвидные активы (ДЛА) ДЛА = АЛА + СЛА Медленнореализуемые (МЛА) наименее ликвидные активы (запасы готовой продукции, товаров, которые не пользуются спросом, дебиторская задолженность (платежи по который ожидаются более чем через 12 месяцев после отчетной даты), отвлеченные от основного назначения оборотные активы) активы, которые предназначены для использования в Трудноликвидные хозяйственной деятельности в течение длительного периода активы (ТЛА) времени (I раздел актива баланса)

Группы активов предприятия в зависимости от степени их ликвидности Абсолютноликвидные активы (АЛА) суммы по всем статьям денежных активов, которые могут быть использованы для выполнения текущих расчетов немедленно (денежные активы и их эквиваленты, векселя полученные, текущие финансовые инвестиции (ценные бумаги) Среднеликвидные активы(СЛА) активы, для обращения которых в средства платежа нужно определенное время (запасы готовой продукции, товаров, пользующихся спросом, дебиторская задолженность (платежи по который ожидаются в течение 12 месяцы после отчетной даты), другие оборотные активы) Достаточноликвидные активы (ДЛА) ДЛА = АЛА + СЛА Медленнореализуемые (МЛА) наименее ликвидные активы (запасы готовой продукции, товаров, которые не пользуются спросом, дебиторская задолженность (платежи по который ожидаются более чем через 12 месяцев после отчетной даты), отвлеченные от основного назначения оборотные активы) активы, которые предназначены для использования в Трудноликвидные хозяйственной деятельности в течение длительного периода активы (ТЛА) времени (I раздел актива баланса)

ОА = АЛА + СЛА + МЛА текущие активы предприятия

ОА = АЛА + СЛА + МЛА текущие активы предприятия

Группы пассивов предприятия по степени роста сроков погашения обязательств Наиболее срочные обязательства (СО) кредиторская задолженность за товары, работы и услуги, расчеты по текущим обязательствам, другие текущие обязательства Краткосрочные пассивы (КСК) краткосрочные кредиты банков и другие ссуды, которые подлежат погашению в течение 12 месяцев после отчетной даты Краткосрочный ссудный капитал (ЗКк) ЗКк = СО + КСК (IV раздел пассива баланса) Долгосрочные пассивы долгосрочные кредиты и другие долгосрочные пассивы (ЗКд) (III раздел пассива баланса) Постоянные пассивы (СК) собственный капитал предприятия (I, II, V разделы пассива баланса)

Группы пассивов предприятия по степени роста сроков погашения обязательств Наиболее срочные обязательства (СО) кредиторская задолженность за товары, работы и услуги, расчеты по текущим обязательствам, другие текущие обязательства Краткосрочные пассивы (КСК) краткосрочные кредиты банков и другие ссуды, которые подлежат погашению в течение 12 месяцев после отчетной даты Краткосрочный ссудный капитал (ЗКк) ЗКк = СО + КСК (IV раздел пассива баланса) Долгосрочные пассивы долгосрочные кредиты и другие долгосрочные пассивы (ЗКд) (III раздел пассива баланса) Постоянные пассивы (СК) собственный капитал предприятия (I, II, V разделы пассива баланса)

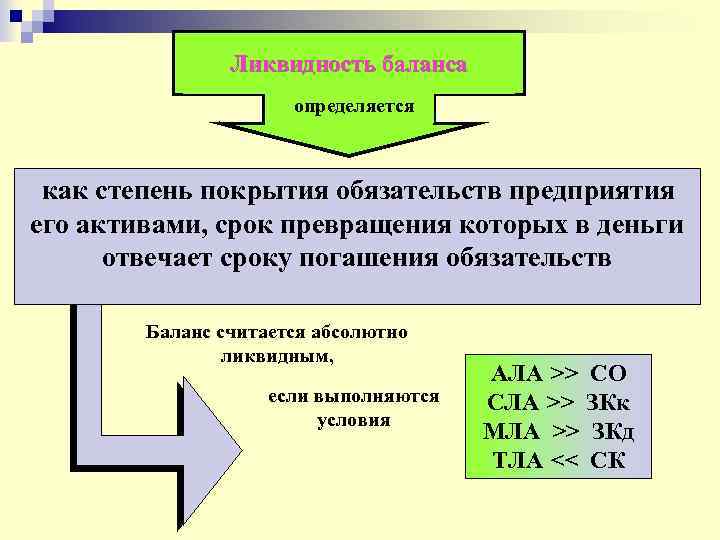

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в деньги отвечает сроку погашения обязательств Баланс считается абсолютно ликвидным, если выполняются условия АЛА >> СО СЛА >> ЗКк МЛА >> ЗКд ТЛА << СК

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в деньги отвечает сроку погашения обязательств Баланс считается абсолютно ликвидным, если выполняются условия АЛА >> СО СЛА >> ЗКк МЛА >> ЗКд ТЛА << СК

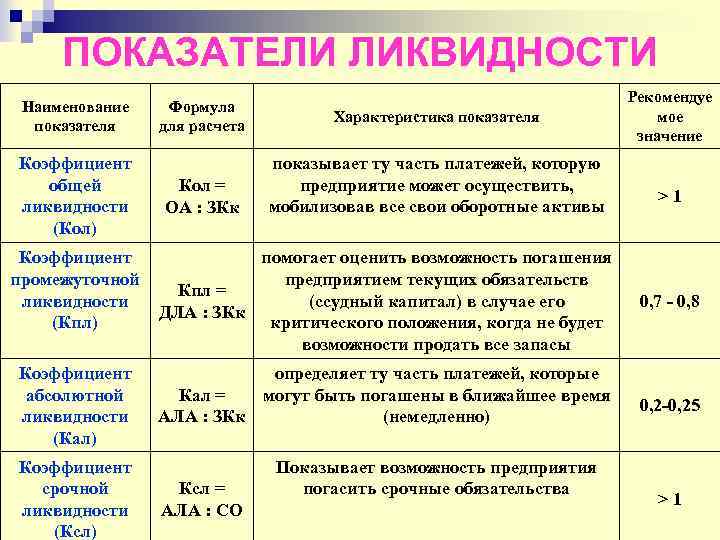

ПОКАЗАТЕЛИ ЛИКВИДНОСТИ Наименование показателя Коэффициент общей ликвидности (Кол) Формула для расчета Кол = ОА : ЗКк Характеристика показателя показывает ту часть платежей, которую предприятие может осуществить, мобилизовав все свои оборотные активы Коэффициент помогает оценить возможность погашения промежуточной предприятием текущих обязательств Кпл = ликвидности (ссудный капитал) в случае его ДЛА : ЗКк (Кпл) критического положения, когда не будет возможности продать все запасы Коэффициент абсолютной ликвидности (Кал) Коэффициент срочной ликвидности (Ксл) определяет ту часть платежей, которые могут быть погашены в ближайшее время Кал = (немедленно) АЛА : ЗКк Ксл = АЛА : СО Показывает возможность предприятия погасить срочные обязательства Рекомендуе мое значение > 1 0, 7 - 0, 8 0, 2 -0, 25 > 1

ПОКАЗАТЕЛИ ЛИКВИДНОСТИ Наименование показателя Коэффициент общей ликвидности (Кол) Формула для расчета Кол = ОА : ЗКк Характеристика показателя показывает ту часть платежей, которую предприятие может осуществить, мобилизовав все свои оборотные активы Коэффициент помогает оценить возможность погашения промежуточной предприятием текущих обязательств Кпл = ликвидности (ссудный капитал) в случае его ДЛА : ЗКк (Кпл) критического положения, когда не будет возможности продать все запасы Коэффициент абсолютной ликвидности (Кал) Коэффициент срочной ликвидности (Ксл) определяет ту часть платежей, которые могут быть погашены в ближайшее время Кал = (немедленно) АЛА : ЗКк Ксл = АЛА : СО Показывает возможность предприятия погасить срочные обязательства Рекомендуе мое значение > 1 0, 7 - 0, 8 0, 2 -0, 25 > 1