T_3_Analiz_Finansovoy_Ustoychvosti (1).ppt

- Количество слайдов: 110

Тема 3. Анализ финансовой устойчивости предприятия

Тема 3. Анализ финансовой устойчивости предприятия

План 1. Понятие финансовой устойчивости предприятия. 2. Абсолютные показатели финансовой устойчивости 3. Относительные показатели финансовой устойчивости 4. Анализ финансовой устойчивости предприятия с позиции краткосрочной перспективы (платежеспособности и ликвидности).

План 1. Понятие финансовой устойчивости предприятия. 2. Абсолютные показатели финансовой устойчивости 3. Относительные показатели финансовой устойчивости 4. Анализ финансовой устойчивости предприятия с позиции краткосрочной перспективы (платежеспособности и ликвидности).

Вопрос 1. Понятие финансовой устойчивости предприятия.

Вопрос 1. Понятие финансовой устойчивости предприятия.

В связи с этим возникает проблема оценки способности предприятия отвечать по своим долгосрочным финансовым обязательствам – в этом суть оценки финансовой устойчивости предприятия. Поэтому исследование показателей, характеризующих финансовую устойчивость предприятия имеет исключительно важное значение.

В связи с этим возникает проблема оценки способности предприятия отвечать по своим долгосрочным финансовым обязательствам – в этом суть оценки финансовой устойчивости предприятия. Поэтому исследование показателей, характеризующих финансовую устойчивость предприятия имеет исключительно важное значение.

При анализе финансовой устойчивости предприятия для расчетов могут использоваться данные: • о всех источниках • о долгосрочных источниках • об источниках финансового характера, под которым понимаются собственный капитал, банковские кредиты и займы (долгосрочные и краткосрочные).

При анализе финансовой устойчивости предприятия для расчетов могут использоваться данные: • о всех источниках • о долгосрочных источниках • об источниках финансового характера, под которым понимаются собственный капитал, банковские кредиты и займы (долгосрочные и краткосрочные).

Источники средств предприятия Привлеченные Собственные Заемные средства Долгосрочные кредиты Краткосрочные кредиты Текущая кредиторская задолженность

Источники средств предприятия Привлеченные Собственные Заемные средства Долгосрочные кредиты Краткосрочные кредиты Текущая кредиторская задолженность

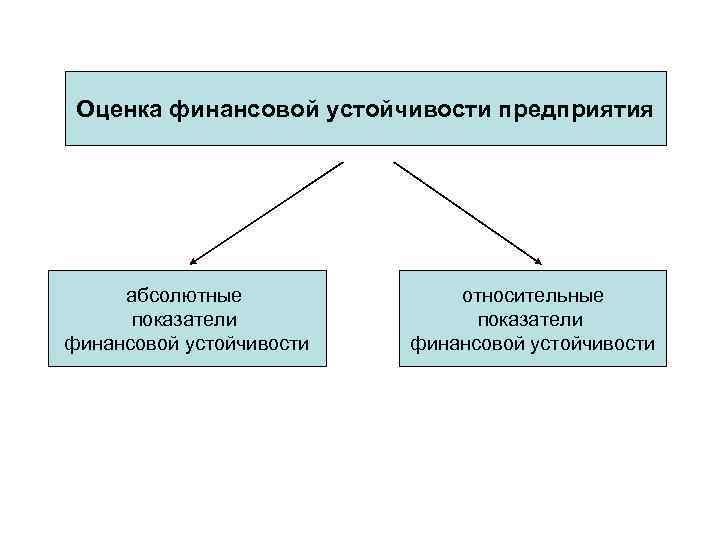

Оценка финансовой устойчивости предприятия абсолютные показатели финансовой устойчивости относительные показатели финансовой устойчивости

Оценка финансовой устойчивости предприятия абсолютные показатели финансовой устойчивости относительные показатели финансовой устойчивости

• баланс

• баланс

2 вопрос. Абсолютные показатели финансовой устойчивости

2 вопрос. Абсолютные показатели финансовой устойчивости

Для нормально функционирующего предприятия необходимо иметь • собственные оборотные средства, • Заемные средства Анализируя соответствие или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости (рис. 2).

Для нормально функционирующего предприятия необходимо иметь • собственные оборотные средства, • Заемные средства Анализируя соответствие или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости (рис. 2).

Абсолютный показатель финансовой устойчивости = Источники Средств для Формирования Запасов и затрат - Величина запасов И затрат

Абсолютный показатель финансовой устойчивости = Источники Средств для Формирования Запасов и затрат - Величина запасов И затрат

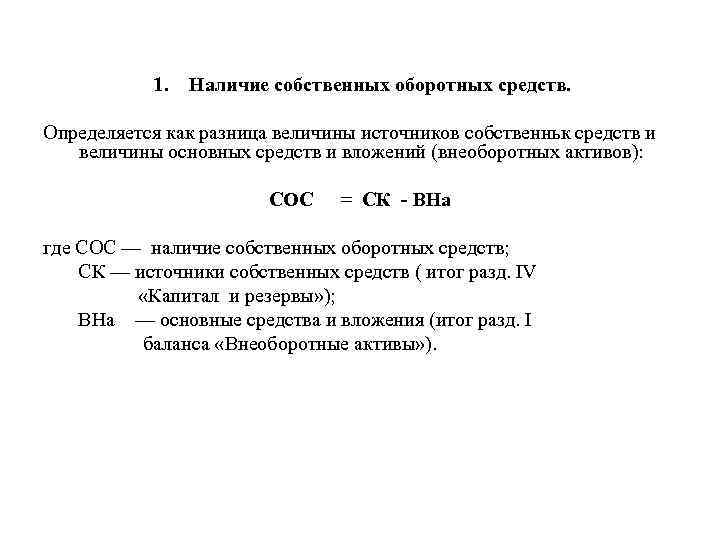

1. Наличие собственных оборотных средств. Определяется как разница величины источников собственньк средств и величины основных средств и вложений (внеоборотных активов): СОС = СК ВНа где СОС — наличие собственных оборотных средств; СК — источники собственных средств ( итог разд. IV «Капитал и резервы» ); ВНа — основные средства и вложения (итог разд. I баланса «Внеоборотные активы» ).

1. Наличие собственных оборотных средств. Определяется как разница величины источников собственньк средств и величины основных средств и вложений (внеоборотных активов): СОС = СК ВНа где СОС — наличие собственных оборотных средств; СК — источники собственных средств ( итог разд. IV «Капитал и резервы» ); ВНа — основные средства и вложения (итог разд. I баланса «Внеоборотные активы» ).

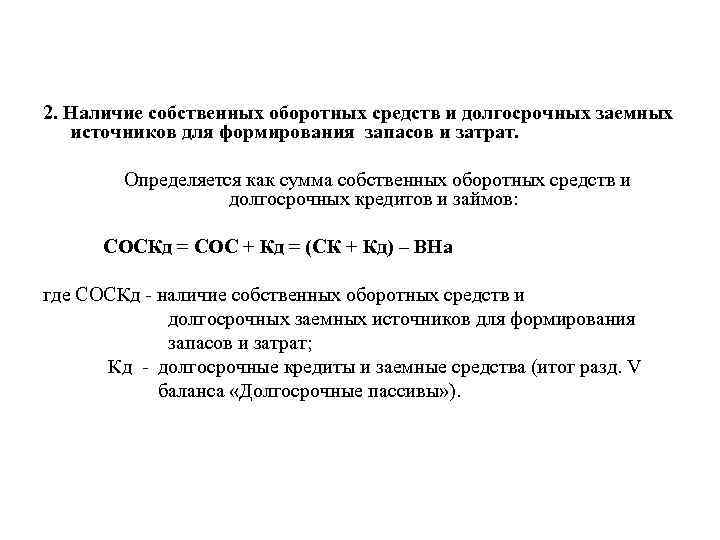

2. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат. Определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов: СОСКд = СОС + Кд = (СК + Кд) – ВНа где СОСКд наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат; Кд долгосрочные кредиты и заемные средства (итог разд. V баланса «Долгосрочные пассивы» ).

2. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат. Определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов: СОСКд = СОС + Кд = (СК + Кд) – ВНа где СОСКд наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат; Кд долгосрочные кредиты и заемные средства (итог разд. V баланса «Долгосрочные пассивы» ).

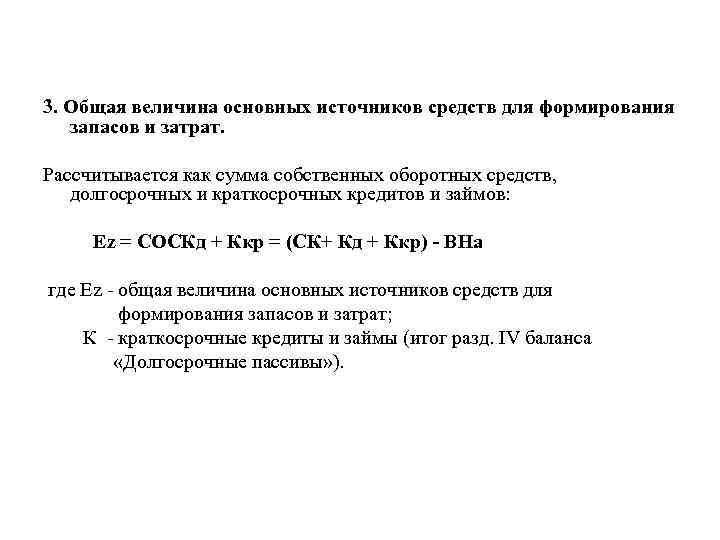

3. Общая величина основных источников средств для формирования запасов и затрат. Рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов: Еz = СОСКд + Ккр = (СК+ Кд + Ккр) ВНа где Еz общая величина основных источников средств для формирования запасов и затрат; К краткосрочные кредиты и займы (итог разд. IV баланса «Долгосрочные пассивы» ).

3. Общая величина основных источников средств для формирования запасов и затрат. Рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов: Еz = СОСКд + Ккр = (СК+ Кд + Ккр) ВНа где Еz общая величина основных источников средств для формирования запасов и затрат; К краткосрочные кредиты и займы (итог разд. IV баланса «Долгосрочные пассивы» ).

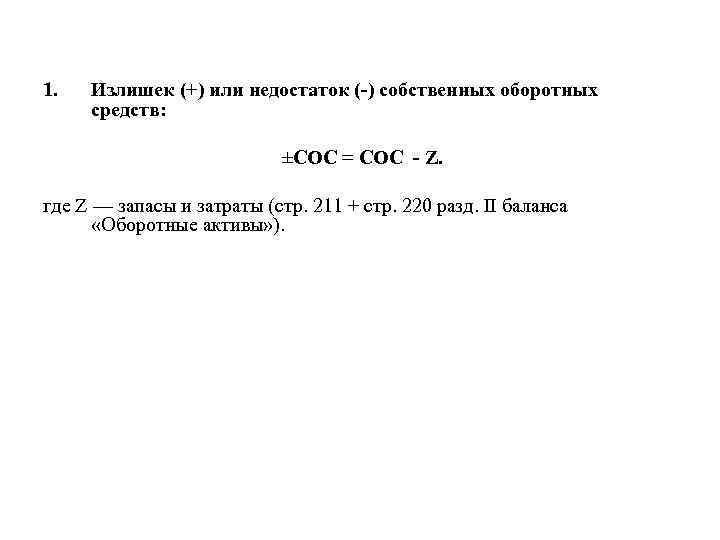

1. Излишек (+) или недостаток ( ) собственных оборотных средств: ±СОС = СОС Z. где Z — запасы и затраты (стр. 211 + стр. 220 разд. II баланса «Оборотные активы» ).

1. Излишек (+) или недостаток ( ) собственных оборотных средств: ±СОС = СОС Z. где Z — запасы и затраты (стр. 211 + стр. 220 разд. II баланса «Оборотные активы» ).

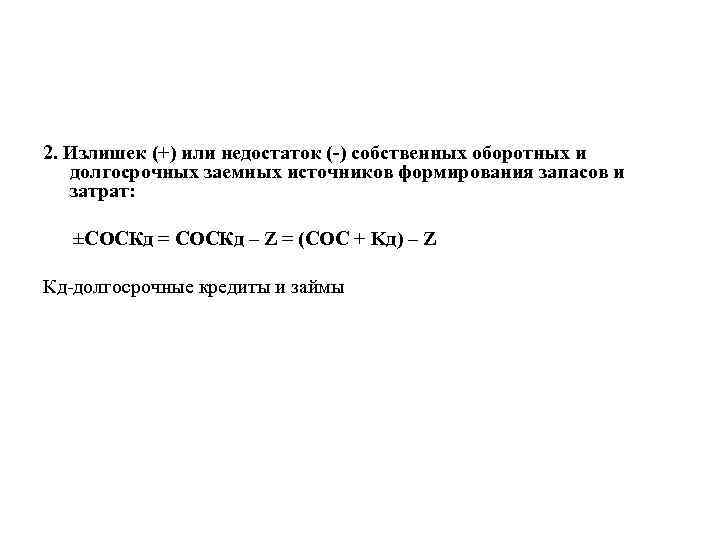

2. Излишек (+) или недостаток ( ) собственных оборотных и долгосрочных заемных источников формирования запасов и затрат: ±СОСКд = СОСКд – Z = (СОС + Kд) – Z Кд долгосрочные кредиты и займы

2. Излишек (+) или недостаток ( ) собственных оборотных и долгосрочных заемных источников формирования запасов и затрат: ±СОСКд = СОСКд – Z = (СОС + Kд) – Z Кд долгосрочные кредиты и займы

3. Излишек (+) или недостаток ( ) общей величины основных источников для формирования запасов и затрат: ±Ez = Еz – Z = СОСКд+Ккр – Z Ккр краткосрочные кредиты и займы

3. Излишек (+) или недостаток ( ) общей величины основных источников для формирования запасов и затрат: ±Ez = Еz – Z = СОСКд+Ккр – Z Ккр краткосрочные кредиты и займы

Абсолютная краткосрочная устойчивость финансового состояния выражается формулой: З < Соб. ср ва +Кр. тмц

Абсолютная краткосрочная устойчивость финансового состояния выражается формулой: З < Соб. ср ва +Кр. тмц

2. Нормальная устойчивость финансового состояния. Собств. об. ср ва < Запасы < Нормальные источники формирования запасов Предприятие оптимально использует собственные и кредитные ресурсы. Текущие активы превышают кредиторскую задолженность.

2. Нормальная устойчивость финансового состояния. Собств. об. ср ва < Запасы < Нормальные источники формирования запасов Предприятие оптимально использует собственные и кредитные ресурсы. Текущие активы превышают кредиторскую задолженность.

3. Неустойчивое (предкризисное) финансовое состояние. З = Соб. ср ва + Кртмц + Ивр.

3. Неустойчивое (предкризисное) финансовое состояние. З = Соб. ср ва + Кртмц + Ивр.

4. Кризисное (критическое) финансовое состояние. З > Cоб. ср в+Кр. тмц+Ивр.

4. Кризисное (критическое) финансовое состояние. З > Cоб. ср в+Кр. тмц+Ивр.

Кризисное финансовое положение — это грань банкротства: • наличие просроченных кредиторской и • дебиторской задолженностей и • неспособность погасить их в срок. В рыночной экономике при неоднократном повторении такого положения предприятию грозит объявление банкротства.

Кризисное финансовое положение — это грань банкротства: • наличие просроченных кредиторской и • дебиторской задолженностей и • неспособность погасить их в срок. В рыночной экономике при неоднократном повторении такого положения предприятию грозит объявление банкротства.

Пути восстановления устойчивости финансового состояния предприятия: а) ускорение оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота; б) обоснованное уменьшение запасов и затрат (до норматива); в) пополнение собственного оборотного капитала за счет внутренних и внешних источников.

Пути восстановления устойчивости финансового состояния предприятия: а) ускорение оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота; б) обоснованное уменьшение запасов и затрат (до норматива); в) пополнение собственного оборотного капитала за счет внутренних и внешних источников.

3 вопрос. Относительные показатели финансовой устойчивости

3 вопрос. Относительные показатели финансовой устойчивости

Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств. Соотношение собственных и заемных средств интересуют не только владельцев предприятия, но и заемщиков. Владельцы предприятия заинтересованы в том, чтобы доля собственного капитала была минимальной, а доля заемного капитала максимальной. Заемщики же оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства.

Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств. Соотношение собственных и заемных средств интересуют не только владельцев предприятия, но и заемщиков. Владельцы предприятия заинтересованы в том, чтобы доля собственного капитала была минимальной, а доля заемного капитала максимальной. Заемщики же оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства.

Относительные финансовые коэффициенты: • показатели, характеризующие соотношение собственных и заемных средств и их доли в валюте баланса. • показатели дают лишь общую оценку финансовой устойчивости предприятия. • применяются в экспресс анализе.

Относительные финансовые коэффициенты: • показатели, характеризующие соотношение собственных и заемных средств и их доли в валюте баланса. • показатели дают лишь общую оценку финансовой устойчивости предприятия. • применяются в экспресс анализе.

Коэффициенты оценки финансовой устойчивости предприятия позволяют выявить • уровень финансового риска, связанного со структурой источников формирования капитала предприятия, а соответственно и • степень его финансовой стабильности в процессе предстоящего развития.

Коэффициенты оценки финансовой устойчивости предприятия позволяют выявить • уровень финансового риска, связанного со структурой источников формирования капитала предприятия, а соответственно и • степень его финансовой стабильности в процессе предстоящего развития.

1. Коэффициенты финансовой устойчивости предприятия. 1. 2. Коэффициент обеспеченности собственными оборотными средствами – показывает наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Является критерием для определения неплатежеспособности (банкротства). Ко = Ко≥ 0, 1 Собственные оборотные средства Оборотные активы

1. Коэффициенты финансовой устойчивости предприятия. 1. 2. Коэффициент обеспеченности собственными оборотными средствами – показывает наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Является критерием для определения неплатежеспособности (банкротства). Ко = Ко≥ 0, 1 Собственные оборотные средства Оборотные активы

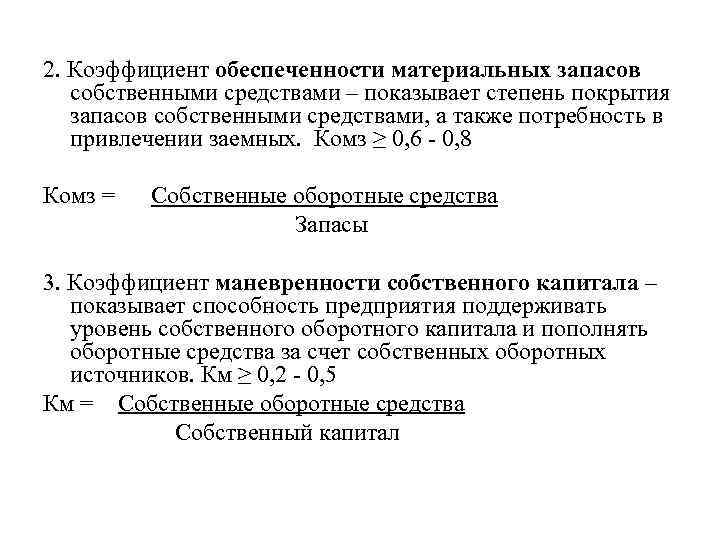

2. Коэффициент обеспеченности материальных запасов собственными средствами – показывает степень покрытия запасов собственными средствами, а также потребность в привлечении заемных. Комз ≥ 0, 6 0, 8 Комз = Собственные оборотные средства Запасы 3. Коэффициент маневренности собственного капитала – показывает способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных оборотных источников. Км ≥ 0, 2 0, 5 Км = Собственные оборотные средства Собственный капитал

2. Коэффициент обеспеченности материальных запасов собственными средствами – показывает степень покрытия запасов собственными средствами, а также потребность в привлечении заемных. Комз ≥ 0, 6 0, 8 Комз = Собственные оборотные средства Запасы 3. Коэффициент маневренности собственного капитала – показывает способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных оборотных источников. Км ≥ 0, 2 0, 5 Км = Собственные оборотные средства Собственный капитал

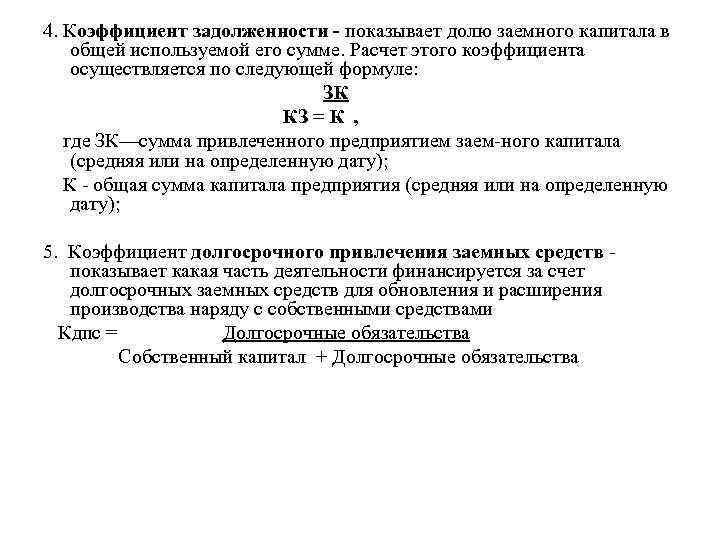

4. Коэффициент задолженности показывает долю заемного капитала в общей используемой его сумме. Расчет этого коэффициента осуществляется по следующей формуле: ЗК КЗ = К , где ЗК—сумма привлеченного предприятием заем ного капитала (средняя или на определенную дату); К общая сумма капитала предприятия (средняя или на определенную дату); 5. Коэффициент долгосрочного привлечения заемных средств показывает какая часть деятельности финансируется за счет долгосрочных заемных средств для обновления и расширения производства наряду с собственными средствами Кдпс = Долгосрочные обязательства Собственный капитал + Долгосрочные обязательства

4. Коэффициент задолженности показывает долю заемного капитала в общей используемой его сумме. Расчет этого коэффициента осуществляется по следующей формуле: ЗК КЗ = К , где ЗК—сумма привлеченного предприятием заем ного капитала (средняя или на определенную дату); К общая сумма капитала предприятия (средняя или на определенную дату); 5. Коэффициент долгосрочного привлечения заемных средств показывает какая часть деятельности финансируется за счет долгосрочных заемных средств для обновления и расширения производства наряду с собственными средствами Кдпс = Долгосрочные обязательства Собственный капитал + Долгосрочные обязательства

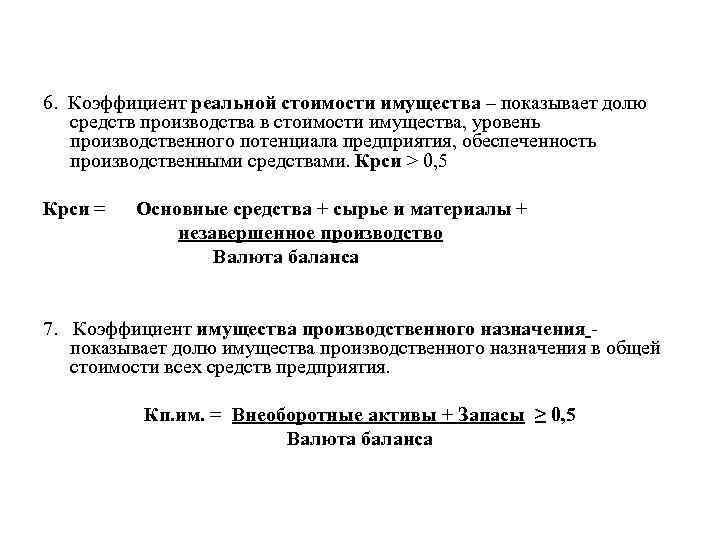

6. Коэффициент реальной стоимости имущества – показывает долю средств производства в стоимости имущества, уровень производственного потенциала предприятия, обеспеченность производственными средствами. Крси > 0, 5 Крси = Основные средства + сырье и материалы + незавершенное производство Валюта баланса 7. Коэффициент имущества производственного назначения показывает долю имущества производственного назначения в общей стоимости всех средств предприятия. Кп. им. = Внеоборотные активы + Запасы ≥ 0, 5 Валюта баланса

6. Коэффициент реальной стоимости имущества – показывает долю средств производства в стоимости имущества, уровень производственного потенциала предприятия, обеспеченность производственными средствами. Крси > 0, 5 Крси = Основные средства + сырье и материалы + незавершенное производство Валюта баланса 7. Коэффициент имущества производственного назначения показывает долю имущества производственного назначения в общей стоимости всех средств предприятия. Кп. им. = Внеоборотные активы + Запасы ≥ 0, 5 Валюта баланса

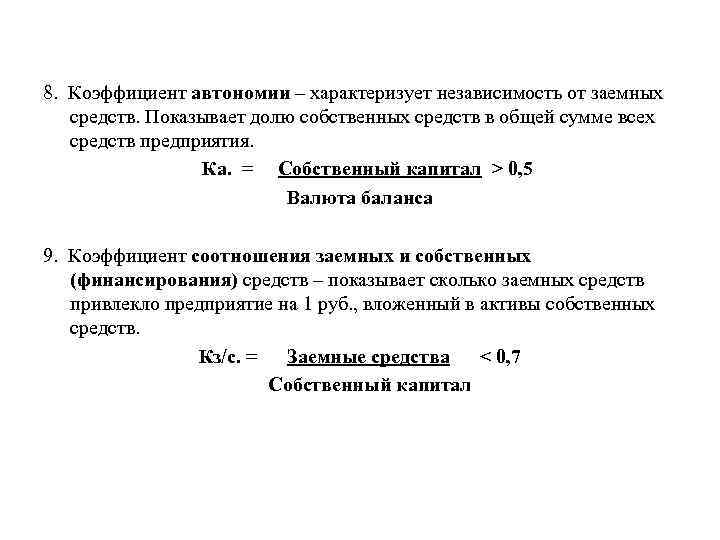

8. Коэффициент автономии – характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия. Ка. = Собственный капитал > 0, 5 Валюта баланса 9. Коэффициент соотношения заемных и собственных (финансирования) средств – показывает сколько заемных средств привлекло предприятие на 1 руб. , вложенный в активы собственных средств. Кз/с. = Заемные средства < 0, 7 Собственный капитал

8. Коэффициент автономии – характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия. Ка. = Собственный капитал > 0, 5 Валюта баланса 9. Коэффициент соотношения заемных и собственных (финансирования) средств – показывает сколько заемных средств привлекло предприятие на 1 руб. , вложенный в активы собственных средств. Кз/с. = Заемные средства < 0, 7 Собственный капитал

10. Коэффициент соотношения мобильных и иммобилизованных средств показыват сколько внеоборотных средств приходится на 1 руб. оборотных активов. Км/и = Оборотные активы Внеоборотные активы 11. Коэффициент прогноза банкротства – показывает долю чистых оборотных активов в стоимости всех средств предприятия. Кпб =Оборотные активы – Краткосрочные пассивы Валюта баланса

10. Коэффициент соотношения мобильных и иммобилизованных средств показыват сколько внеоборотных средств приходится на 1 руб. оборотных активов. Км/и = Оборотные активы Внеоборотные активы 11. Коэффициент прогноза банкротства – показывает долю чистых оборотных активов в стоимости всех средств предприятия. Кпб =Оборотные активы – Краткосрочные пассивы Валюта баланса

4 вопрос. Анализ финансовой устойчивости с позиций краткосрочной перспективы (платежеспособности и ликвидности) предприятия

4 вопрос. Анализ финансовой устойчивости с позиций краткосрочной перспективы (платежеспособности и ликвидности) предприятия

Важнейшими характеристиками ритмичности и устойчивости деятельности предприятия является платежеспособность и ликвидность т. е. может ли предприятие своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами.

Важнейшими характеристиками ритмичности и устойчивости деятельности предприятия является платежеспособность и ликвидность т. е. может ли предприятие своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами.

• • Платежеспособность характеризуется следующими признаками : наличие в достаточном объеме средств на расчетном счете отсутствие просроченной кредиторской задолженности

• • Платежеспособность характеризуется следующими признаками : наличие в достаточном объеме средств на расчетном счете отсутствие просроченной кредиторской задолженности

В основе оценки платежеспособности лежит время, необходимое для превращения текущих активов в денежную наличность. По времени действия неплатежеспособность может быть: • случайной, временной, • длительной, хронической. Для того, чтобы определить платежеспособно предприятие или нет, необходимо проанализировать наличие «больных» статей в отчетности • • «Убытки» , «Кредиты и займы, не погашенные в срок» , «Просроченная кредиторская задолженность» , «Векселя выданные, просроченные» .

В основе оценки платежеспособности лежит время, необходимое для превращения текущих активов в денежную наличность. По времени действия неплатежеспособность может быть: • случайной, временной, • длительной, хронической. Для того, чтобы определить платежеспособно предприятие или нет, необходимо проанализировать наличие «больных» статей в отчетности • • «Убытки» , «Кредиты и займы, не погашенные в срок» , «Просроченная кредиторская задолженность» , «Векселя выданные, просроченные» .

Что может быть причиной неплатежеспособности? Причинами неплатежеспособности могут быть : 1. невыполнение плана по производству и реализации продукции; 2. повышение ее себестоимости; 3. невыполнение плана прибыли и как результат – 4. недостаток собственных источников самофинансирования предприятия; 6. высокий процент налогообложения.

Что может быть причиной неплатежеспособности? Причинами неплатежеспособности могут быть : 1. невыполнение плана по производству и реализации продукции; 2. повышение ее себестоимости; 3. невыполнение плана прибыли и как результат – 4. недостаток собственных источников самофинансирования предприятия; 6. высокий процент налогообложения.

Анализ ликвидности баланса заключается в том, что сравниваются средства по активу (сгруппированные по степени убывающей ликвидности) с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Анализ ликвидности баланса заключается в том, что сравниваются средства по активу (сгруппированные по степени убывающей ликвидности) с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Все активы в зависимости от степени ликвидности подразделяются на следующие группы: 1. НЛ наиболее ликвидные активы (форма № 1 баланса 250+260); 2. БР быстрореализуемые активы (строка 240); 3. МР медленно реализуемые активы (строки 210+220+230+270); 4. ТР труднореализуемые активы (строка 190). Все пассивы в зависимости от сроков погашения подразделяются на следующие группы: 1. НСО наиболее срочные обязательства (строка 620); 2. КП краткосрочные пассивы (строки 610+660); 3. ДП долгосрочные пассивы (строки 590 + 630 + 640 + 650); 4. ПП постоянные или устойчивые пассивы (собственный капитал и резервы, строка 490).

Все активы в зависимости от степени ликвидности подразделяются на следующие группы: 1. НЛ наиболее ликвидные активы (форма № 1 баланса 250+260); 2. БР быстрореализуемые активы (строка 240); 3. МР медленно реализуемые активы (строки 210+220+230+270); 4. ТР труднореализуемые активы (строка 190). Все пассивы в зависимости от сроков погашения подразделяются на следующие группы: 1. НСО наиболее срочные обязательства (строка 620); 2. КП краткосрочные пассивы (строки 610+660); 3. ДП долгосрочные пассивы (строки 590 + 630 + 640 + 650); 4. ПП постоянные или устойчивые пассивы (собственный капитал и резервы, строка 490).

• • Баланс считается абсолютно ликвидным при выполнении следующих условий: НЛ>НСО, БР>КП, МР > ДП, ТР < ПП,

• • Баланс считается абсолютно ликвидным при выполнении следующих условий: НЛ>НСО, БР>КП, МР > ДП, ТР < ПП,

Коэффициенты оценки платежеспособности и ликвидности характеризуют возможность предприятия своевременно рассчитываться по своим текущим финансовым обязательствам за счет оборотных активов различного уровня ликвидности.

Коэффициенты оценки платежеспособности и ликвидности характеризуют возможность предприятия своевременно рассчитываться по своим текущим финансовым обязательствам за счет оборотных активов различного уровня ликвидности.

Для определения ликвидности баланса сравнивают активы, сгруппированные по степени их ликвидности, с обязательствами по пассиву, расположенными по срокам их погашения. Расчет и оценка коэффициентов ликвидности позволяет установить степень обеспеченности краткосрочных обязательств наиболее ликвидными активами и, прежде всего денежными средствами.

Для определения ликвидности баланса сравнивают активы, сгруппированные по степени их ликвидности, с обязательствами по пассиву, расположенными по срокам их погашения. Расчет и оценка коэффициентов ликвидности позволяет установить степень обеспеченности краткосрочных обязательств наиболее ликвидными активами и, прежде всего денежными средствами.

Предприятие считают платежеспособным, если : ОА ≥ КО, где ОА – оборотные активы (итог раздела II баланса); КО – краткосрочные обязательства (итог раздела V баланса).

Предприятие считают платежеспособным, если : ОА ≥ КО, где ОА – оборотные активы (итог раздела II баланса); КО – краткосрочные обязательства (итог раздела V баланса).

На практике платежеспособность предприятия выражают через ликвидность его баланса. Основная задача оценки ликвидности баланса – установить: величину покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

На практике платежеспособность предприятия выражают через ликвидность его баланса. Основная задача оценки ликвидности баланса – установить: величину покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения аналитической работы активы и пассивы баланса систематизируются по следующим признакам: 1) по степени убывания ликвидности (активы); 2) по степени срочности оплаты обязательств.

Для проведения аналитической работы активы и пассивы баланса систематизируются по следующим признакам: 1) по степени убывания ликвидности (активы); 2) по степени срочности оплаты обязательств.

Расчет коэффициентов ликвидности. Расчет основывается на том, что виды оборотных средств обладают различной степенью ликвидности.

Расчет коэффициентов ликвидности. Расчет основывается на том, что виды оборотных средств обладают различной степенью ликвидности.

2. Коэффициенты оценки платежеспособности (ликвидности)

2. Коэффициенты оценки платежеспособности (ликвидности)

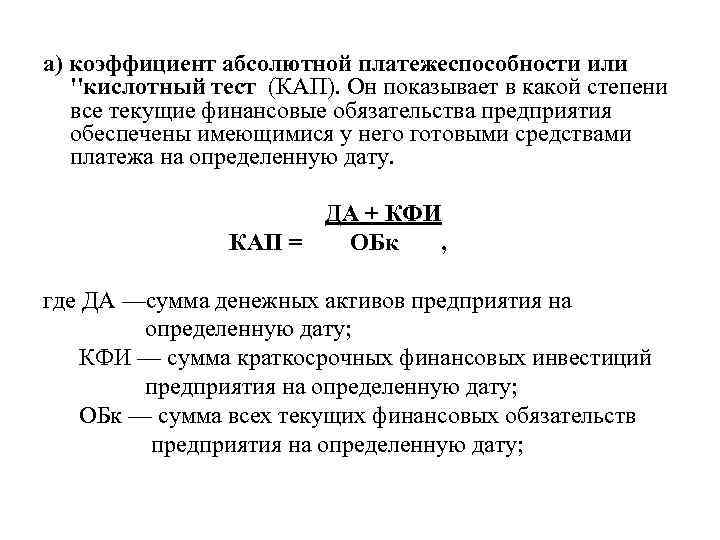

а) коэффициент абсолютной платежеспособности или ''кислотный тест (КАП). Он показывает в какой степени все текущие финансовые обязательства предприятия обеспечены имеющимися у него готовыми средствами платежа на определенную дату. ДА + КФИ КАП = ОБк , где ДА —сумма денежных активов предприятия на определенную дату; КФИ — сумма краткосрочных финансовых инвестиций предприятия на определенную дату; ОБк — сумма всех текущих финансовых обязательств предприятия на определенную дату;

а) коэффициент абсолютной платежеспособности или ''кислотный тест (КАП). Он показывает в какой степени все текущие финансовые обязательства предприятия обеспечены имеющимися у него готовыми средствами платежа на определенную дату. ДА + КФИ КАП = ОБк , где ДА —сумма денежных активов предприятия на определенную дату; КФИ — сумма краткосрочных финансовых инвестиций предприятия на определенную дату; ОБк — сумма всех текущих финансовых обязательств предприятия на определенную дату;

б) коэффициент промежуточной платежеспособности (КПП). Он показывает в какой степени все текущие фи нансовые обязательства могут быть удовлетворены за счет его высоколиквидных активов (включая готовые средства платежа). ДА + КФИ + ДЗ КПП = ОБк , где ДА— сумма денежных активов предприятия (средняя или на определенную дату); КФИ—сумма краткосрочных финансовых инвестиций (средняя или на определенную дату); ДЗ — сумма дебиторской задолженности всех видов (средняя или на определенную дату); ОБк — сумма всех текущих финансовых обязательств предприятия (средняя или на определенную дату);

б) коэффициент промежуточной платежеспособности (КПП). Он показывает в какой степени все текущие фи нансовые обязательства могут быть удовлетворены за счет его высоколиквидных активов (включая готовые средства платежа). ДА + КФИ + ДЗ КПП = ОБк , где ДА— сумма денежных активов предприятия (средняя или на определенную дату); КФИ—сумма краткосрочных финансовых инвестиций (средняя или на определенную дату); ДЗ — сумма дебиторской задолженности всех видов (средняя или на определенную дату); ОБк — сумма всех текущих финансовых обязательств предприятия (средняя или на определенную дату);

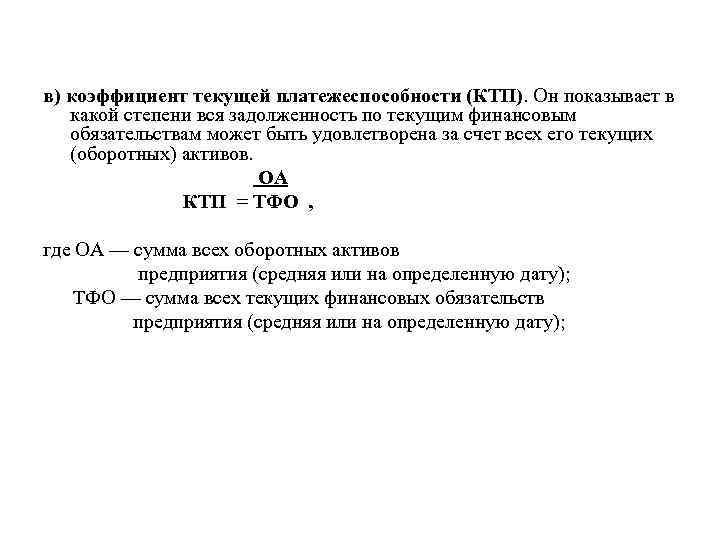

в) коэффициент текущей платежеспособности (КТП). Он показывает в какой степени вся задолженность по текущим финансовым обязательствам может быть удовлетворена за счет всех его текущих (оборотных) активов. ОА КТП = ТФО , где ОА — сумма всех оборотных активов предприятия (средняя или на определенную дату); ТФО — сумма всех текущих финансовых обязательств предприятия (средняя или на определенную дату);

в) коэффициент текущей платежеспособности (КТП). Он показывает в какой степени вся задолженность по текущим финансовым обязательствам может быть удовлетворена за счет всех его текущих (оборотных) активов. ОА КТП = ТФО , где ОА — сумма всех оборотных активов предприятия (средняя или на определенную дату); ТФО — сумма всех текущих финансовых обязательств предприятия (средняя или на определенную дату);

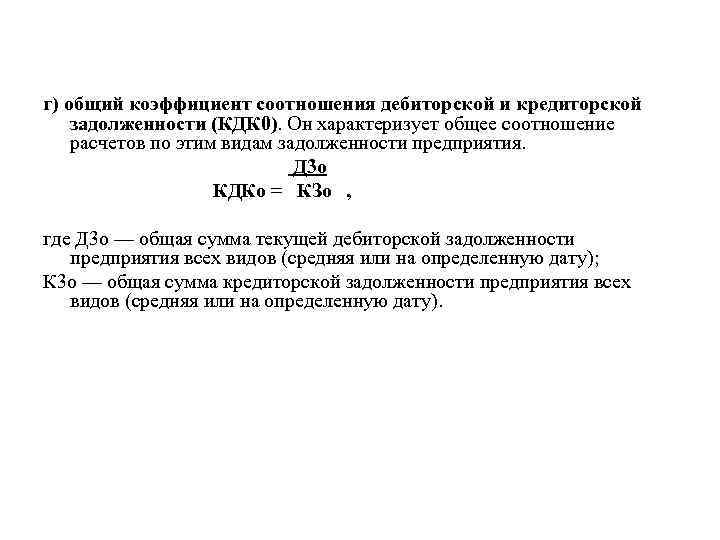

г) общий коэффициент соотношения дебиторской и кредиторской задолженности (КДК 0). Он характеризует общее соотношение расчетов по этим видам задолженности предприятия. Д 3 о КДКо = КЗо , где Д 3 о — общая сумма текущей дебиторской задолженности предприятия всех видов (средняя или на определенную дату); К 3 о — общая сумма кредиторской задолженности предприятия всех видов (средняя или на определенную дату).

г) общий коэффициент соотношения дебиторской и кредиторской задолженности (КДК 0). Он характеризует общее соотношение расчетов по этим видам задолженности предприятия. Д 3 о КДКо = КЗо , где Д 3 о — общая сумма текущей дебиторской задолженности предприятия всех видов (средняя или на определенную дату); К 3 о — общая сумма кредиторской задолженности предприятия всех видов (средняя или на определенную дату).

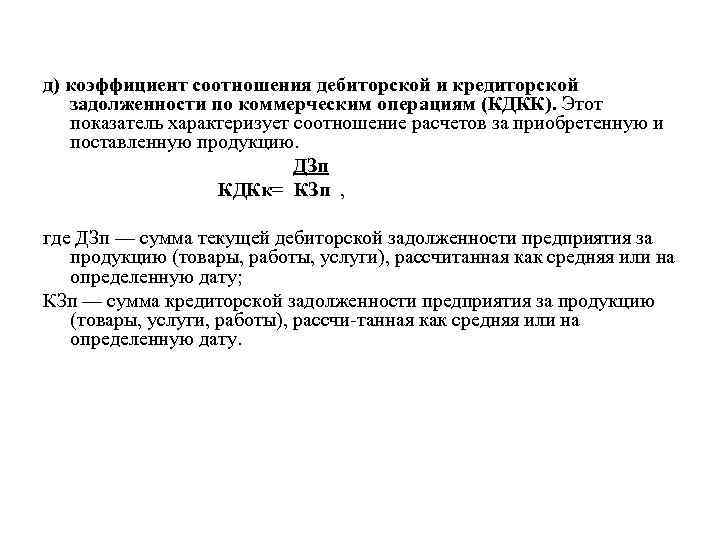

д) коэффициент соотношения дебиторской и кредиторской задолженности по коммерческим операциям (КДКК). Этот показатель характеризует соотношение расчетов за приобретенную и поставленную продукцию. ДЗп КДКк= КЗп , где ДЗп — сумма текущей дебиторской задолженности предприятия за продукцию (товары, работы, услуги), рассчитанная как средняя или на определенную дату; КЗп — сумма кредиторской задолженности предприятия за продукцию (товары, услуги, работы), рассчи танная как средняя или на определенную дату.

д) коэффициент соотношения дебиторской и кредиторской задолженности по коммерческим операциям (КДКК). Этот показатель характеризует соотношение расчетов за приобретенную и поставленную продукцию. ДЗп КДКк= КЗп , где ДЗп — сумма текущей дебиторской задолженности предприятия за продукцию (товары, работы, услуги), рассчитанная как средняя или на определенную дату; КЗп — сумма кредиторской задолженности предприятия за продукцию (товары, услуги, работы), рассчи танная как средняя или на определенную дату.

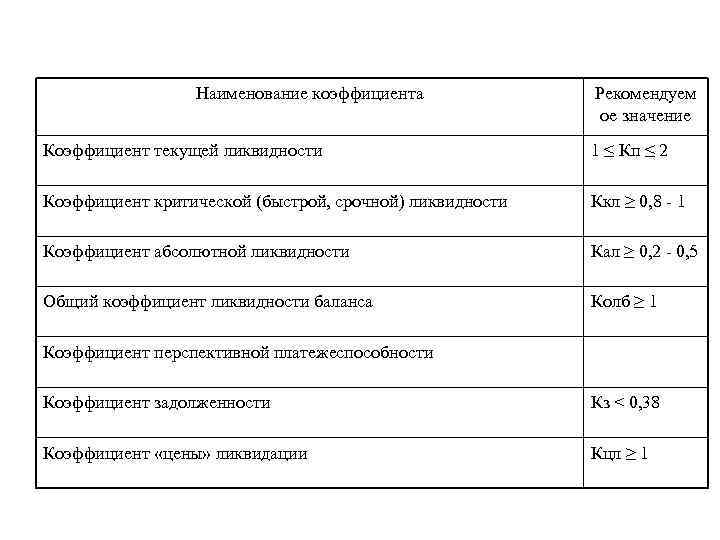

Наименование коэффициента Рекомендуем ое значение Коэффициент текущей ликвидности 1 ≤ Кп ≤ 2 Коэффициент критической (быстрой, срочной) ликвидности Ккл ≥ 0, 8 1 Коэффициент абсолютной ликвидности Кал ≥ 0, 2 0, 5 Общий коэффициент ликвидности баланса Колб ≥ 1 Коэффициент перспективной платежеспособности Коэффициент задолженности Кз < 0, 38 Коэффициент «цены» ликвидации Кцл ≥ 1

Наименование коэффициента Рекомендуем ое значение Коэффициент текущей ликвидности 1 ≤ Кп ≤ 2 Коэффициент критической (быстрой, срочной) ликвидности Ккл ≥ 0, 8 1 Коэффициент абсолютной ликвидности Кал ≥ 0, 2 0, 5 Общий коэффициент ликвидности баланса Колб ≥ 1 Коэффициент перспективной платежеспособности Коэффициент задолженности Кз < 0, 38 Коэффициент «цены» ликвидации Кцл ≥ 1

Показатель ликвидности (коэффициент самофинансирования) Общая сумма финансовых доходов внутренние прибыль амортизация внешние выпуск акции краткосрочные займы долгосрочные

Показатель ликвидности (коэффициент самофинансирования) Общая сумма финансовых доходов внутренние прибыль амортизация внешние выпуск акции краткосрочные займы долгосрочные

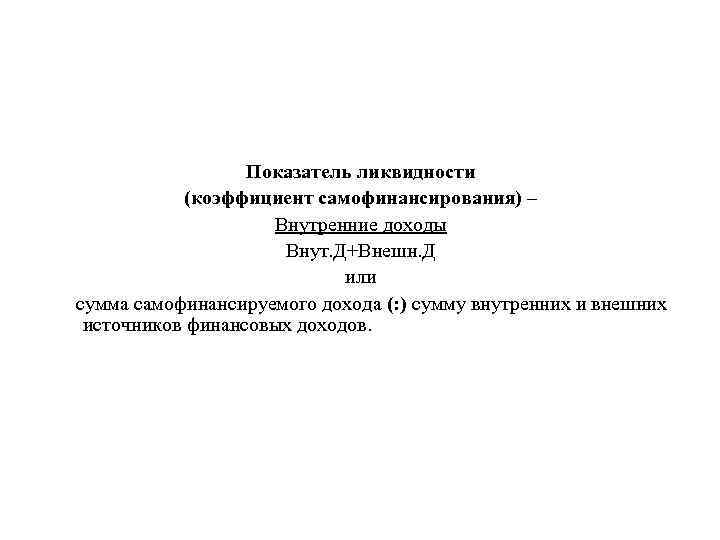

Показатель ликвидности (коэффициент самофинансирования) – Внутренние доходы Внут. Д+Внешн. Д или сумма самофинансируемого дохода (: ) сумму внутренних и внешних источников финансовых доходов.

Показатель ликвидности (коэффициент самофинансирования) – Внутренние доходы Внут. Д+Внешн. Д или сумма самофинансируемого дохода (: ) сумму внутренних и внешних источников финансовых доходов.

Коэффициент показывает степень, с которой предприятие самофинансирует свою деятельность в отношении к созданному богатству. Можно определить также, сколько самофинансируемого дохода приходится на одного работника предприятия. Такие показатели в странах Запада рассматриваются как одни из лучших критериев определения ликвидности и финансовой независимости компании и могут сравниваться с другими предприятиями.

Коэффициент показывает степень, с которой предприятие самофинансирует свою деятельность в отношении к созданному богатству. Можно определить также, сколько самофинансируемого дохода приходится на одного работника предприятия. Такие показатели в странах Запада рассматриваются как одни из лучших критериев определения ликвидности и финансовой независимости компании и могут сравниваться с другими предприятиями.

В антикризисном финансовом управлении предприятием наибольшее распространение получили следующие группы аналитических финансовых коэффициентов: 1. коэффициенты оценки финансовой устойчивости предприятия; 2. коэффициенты оценки платежеспособности (ликвидности) предприятия; 3. коэффициенты оценки оборачиваемости активов; 4. коэффициенты оценки оборачиваемости капитала; 5. коэффициенты оценки рентабельности и другие.

В антикризисном финансовом управлении предприятием наибольшее распространение получили следующие группы аналитических финансовых коэффициентов: 1. коэффициенты оценки финансовой устойчивости предприятия; 2. коэффициенты оценки платежеспособности (ликвидности) предприятия; 3. коэффициенты оценки оборачиваемости активов; 4. коэффициенты оценки оборачиваемости капитала; 5. коэффициенты оценки рентабельности и другие.

3. Коэффициенты оценки оборачиваемости

3. Коэффициенты оценки оборачиваемости

Коэффициенты оценки оборачиваемости активов характеризуют насколько быстро сформированные активы оборачиваются в процессе хозяйственной деятельности предприятия. В определенной степени они являются индикатором его деловой (производственно коммерческой) активности. Для оценки оборачиваемости активов предприятия используются следующие формулы:

Коэффициенты оценки оборачиваемости активов характеризуют насколько быстро сформированные активы оборачиваются в процессе хозяйственной деятельности предприятия. В определенной степени они являются индикатором его деловой (производственно коммерческой) активности. Для оценки оборачиваемости активов предприятия используются следующие формулы:

а) коэффициент оборачиваемости всех используемых активов в рассматриваемом периоде (КОа). ОР КОа = А ср , где ОР—общий объем реализации продукции в рассматриваемом периоде; Аср. —средняя стоимость всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

а) коэффициент оборачиваемости всех используемых активов в рассматриваемом периоде (КОа). ОР КОа = А ср , где ОР—общий объем реализации продукции в рассматриваемом периоде; Аср. —средняя стоимость всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

б) коэффициент оборачиваемости оборотных активов предприятия в рассматриваемом периоде (КОоа). ОР КОа = ОА ср где ОР—общий объем реализации продукции в рассматриваемом периоде; ОАср. — средняя стоимость оборотных активов в рассматриваемом периоде (рассчитанная как средняя хронологическая);

б) коэффициент оборачиваемости оборотных активов предприятия в рассматриваемом периоде (КОоа). ОР КОа = ОА ср где ОР—общий объем реализации продукции в рассматриваемом периоде; ОАср. — средняя стоимость оборотных активов в рассматриваемом периоде (рассчитанная как средняя хронологическая);

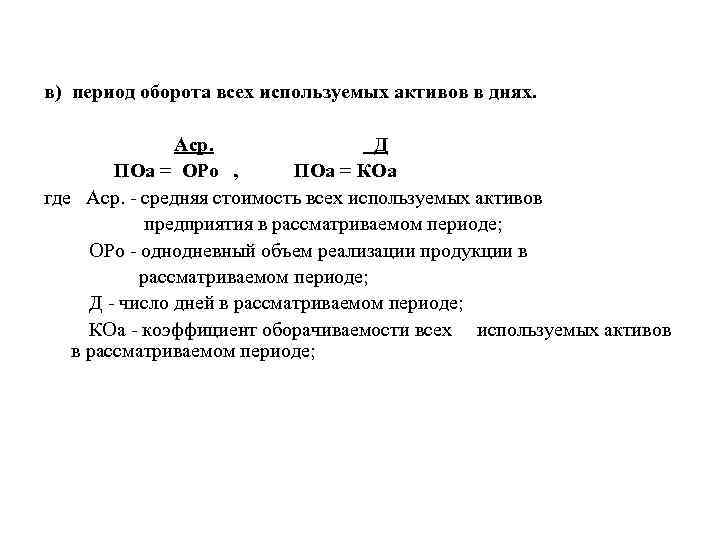

в) период оборота всех используемых активов в днях. Аср. Д ПОа = ОРо , ПОа = КОа где Аср. средняя стоимость всех используемых активов предприятия в рассматриваемом периоде; ОРо однодневный объем реализации продукции в рассматриваемом периоде; Д число дней в рассматриваемом периоде; КОа коэффициент оборачиваемости всех используемых активов в рассматриваемом периоде;

в) период оборота всех используемых активов в днях. Аср. Д ПОа = ОРо , ПОа = КОа где Аср. средняя стоимость всех используемых активов предприятия в рассматриваемом периоде; ОРо однодневный объем реализации продукции в рассматриваемом периоде; Д число дней в рассматриваемом периоде; КОа коэффициент оборачиваемости всех используемых активов в рассматриваемом периоде;

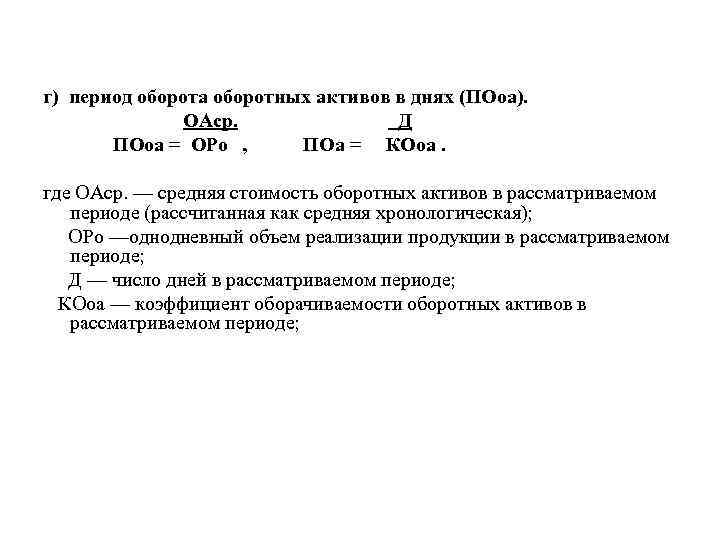

г) период оборота оборотных активов в днях (ПОоа). ОАср. Д ПОоа = ОРо , ПОа = КОоа. где ОАср. — средняя стоимость оборотных активов в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде; Д — число дней в рассматриваемом периоде; КОоа — коэффициент оборачиваемости оборотных активов в рассматриваемом периоде;

г) период оборота оборотных активов в днях (ПОоа). ОАср. Д ПОоа = ОРо , ПОа = КОоа. где ОАср. — средняя стоимость оборотных активов в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде; Д — число дней в рассматриваемом периоде; КОоа — коэффициент оборачиваемости оборотных активов в рассматриваемом периоде;

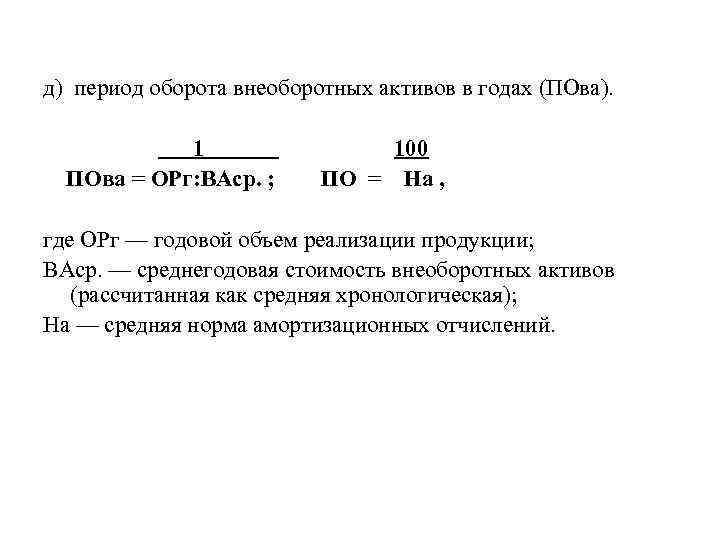

д) период оборота внеоборотных активов в годах (ПОва). 1 ПОва = ОРг: ВАср. ; 100 ПО = На , где ОРг — годовой объем реализации продукции; ВАср. — среднегодовая стоимость внеоборотных активов (рассчитанная как средняя хронологическая); На — средняя норма амортизационных отчислений.

д) период оборота внеоборотных активов в годах (ПОва). 1 ПОва = ОРг: ВАср. ; 100 ПО = На , где ОРг — годовой объем реализации продукции; ВАср. — среднегодовая стоимость внеоборотных активов (рассчитанная как средняя хронологическая); На — средняя норма амортизационных отчислений.

4. Коэффициенты оценки оборачиваемости капитала

4. Коэффициенты оценки оборачиваемости капитала

Коэффициенты оценки оборачиваемости капитала характеризуют насколько быстро используемый предприятием капитал в целом и отдельные его элементы оборачиваются в процессе его хозяйственной деятельности.

Коэффициенты оценки оборачиваемости капитала характеризуют насколько быстро используемый предприятием капитал в целом и отдельные его элементы оборачиваются в процессе его хозяйственной деятельности.

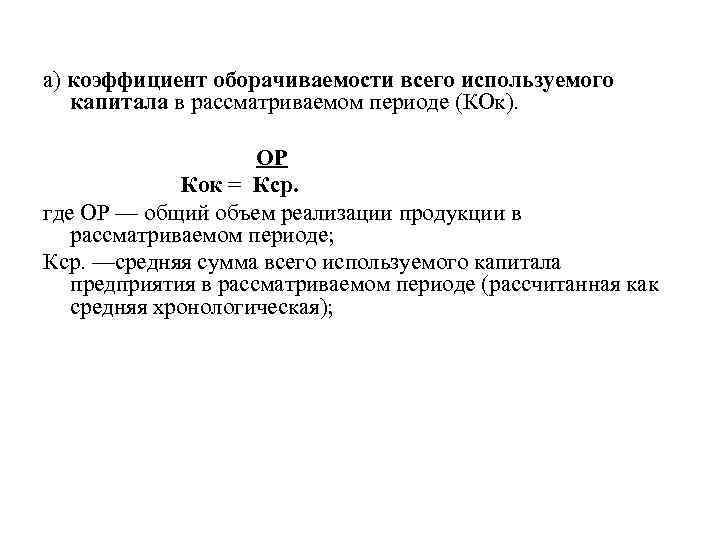

а) коэффициент оборачиваемости всего используемого капитала в рассматриваемом периоде (КОк). ОР Кок = Кср. где ОР — общий объем реализации продукции в рассматриваемом периоде; Кср. —средняя сумма всего используемого капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

а) коэффициент оборачиваемости всего используемого капитала в рассматриваемом периоде (КОк). ОР Кок = Кср. где ОР — общий объем реализации продукции в рассматриваемом периоде; Кср. —средняя сумма всего используемого капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

б) коэффициент оборачиваемости собственного капита лав рассматриваемом периоде (КОск). : ОР КОск = СКср. , где ОР — общий объем реализации продукции в рассматриваемом периоде; СКср. —средняя сумма собственного капитала пред приятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

б) коэффициент оборачиваемости собственного капита лав рассматриваемом периоде (КОск). : ОР КОск = СКср. , где ОР — общий объем реализации продукции в рассматриваемом периоде; СКср. —средняя сумма собственного капитала пред приятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

в) коэффициент оборачиваемости привлеченного заемного капитала в рассматриваемом периоде (КОзк). ОР КОзк = ЗКср. где ОР— общий объем реализации продукции в рассматриваемом периоде; ЗКср. —средняя сумма привлеченного заемного ка питала в рассматриваемом периоде (рассчитанная как средняя хронологическая);

в) коэффициент оборачиваемости привлеченного заемного капитала в рассматриваемом периоде (КОзк). ОР КОзк = ЗКср. где ОР— общий объем реализации продукции в рассматриваемом периоде; ЗКср. —средняя сумма привлеченного заемного ка питала в рассматриваемом периоде (рассчитанная как средняя хронологическая);

г) коэффициент оборачиваемости привлеченного финансового (банковского) кредита в рассматриваемом периоде (КОфк). ОР КОфк = ФКср где ОР— общий объем реализации продукции в рассматриваемом периоде; ФКср. —средняя сумма привлеченного финансового (банковского) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая);

г) коэффициент оборачиваемости привлеченного финансового (банковского) кредита в рассматриваемом периоде (КОфк). ОР КОфк = ФКср где ОР— общий объем реализации продукции в рассматриваемом периоде; ФКср. —средняя сумма привлеченного финансового (банковского) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая);

д) коэффициент оборачиваемости привлеченного товарного (коммерческого) кредита в рассматриваемом периоде (КОтк). : ОР КОтк = ТКср. где ОР— общий объем реализации продукции в рассматриваемом периоде; ТКср. —средняя сумма привлеченного товарного (коммерческого) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая);

д) коэффициент оборачиваемости привлеченного товарного (коммерческого) кредита в рассматриваемом периоде (КОтк). : ОР КОтк = ТКср. где ОР— общий объем реализации продукции в рассматриваемом периоде; ТКср. —средняя сумма привлеченного товарного (коммерческого) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая);

е) период оборота всего используемого капитала пред приятия в днях (ПОк). Кср. Д ПОк = ОРо ; ПОк = КОк , где Кср. —средняя сумма всего используемого капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо — однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОк — коэффициент оборачиваемости всего используемого капитала в рассматриваемом периоде;

е) период оборота всего используемого капитала пред приятия в днях (ПОк). Кср. Д ПОк = ОРо ; ПОк = КОк , где Кср. —средняя сумма всего используемого капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо — однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОк — коэффициент оборачиваемости всего используемого капитала в рассматриваемом периоде;

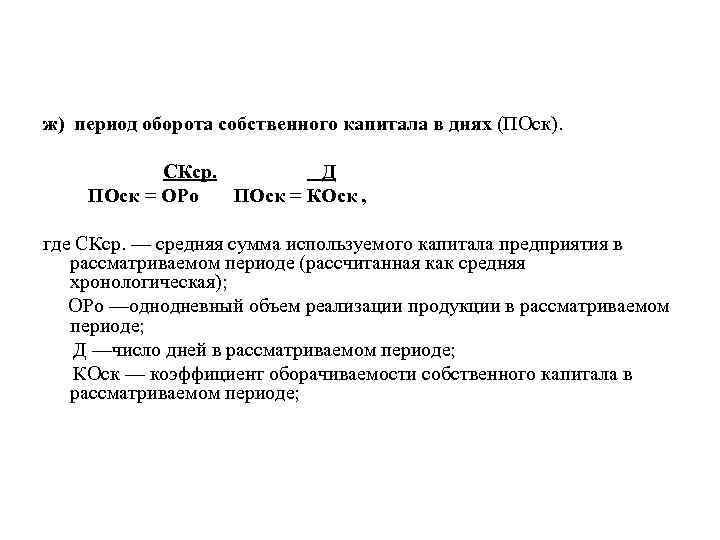

ж) период оборота собственного капитала в днях (ПОск). СКср. Д ПОск = ОРо ПОск = КОск , где СКср. — средняя сумма используемого капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОск — коэффициент оборачиваемости собственного капитала в рассматриваемом периоде;

ж) период оборота собственного капитала в днях (ПОск). СКср. Д ПОск = ОРо ПОск = КОск , где СКср. — средняя сумма используемого капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОск — коэффициент оборачиваемости собственного капитала в рассматриваемом периоде;

з) период оборота привлеченного заемного капитала в днях (ПОЖ). ЗКср. Д ПОзк = ОРо ; ПОзк = КОзк , где: ЗКср. —средняя сумма привлеченного заемного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо — однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОзк — коэффициент оборачиваемости привлеченного заемного капитала в рассматриваемом периоде;

з) период оборота привлеченного заемного капитала в днях (ПОЖ). ЗКср. Д ПОзк = ОРо ; ПОзк = КОзк , где: ЗКср. —средняя сумма привлеченного заемного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо — однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОзк — коэффициент оборачиваемости привлеченного заемного капитала в рассматриваемом периоде;

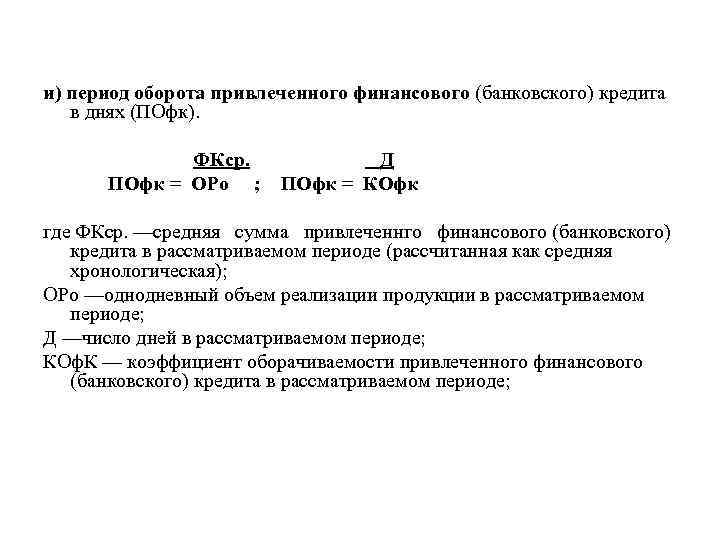

и) период оборота привлеченного финансового (банковского) кредита в днях (ПОфк). ФКср. ПОфк = ОРо ; Д ПОфк = КОфк где ФКср. —средняя сумма привлеченнго финансового (банковского) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОф. К — коэффициент оборачиваемости привлеченного финансового (банковского) кредита в рассматриваемом периоде;

и) период оборота привлеченного финансового (банковского) кредита в днях (ПОфк). ФКср. ПОфк = ОРо ; Д ПОфк = КОфк где ФКср. —средняя сумма привлеченнго финансового (банковского) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде; Д —число дней в рассматриваемом периоде; КОф. К — коэффициент оборачиваемости привлеченного финансового (банковского) кредита в рассматриваемом периоде;

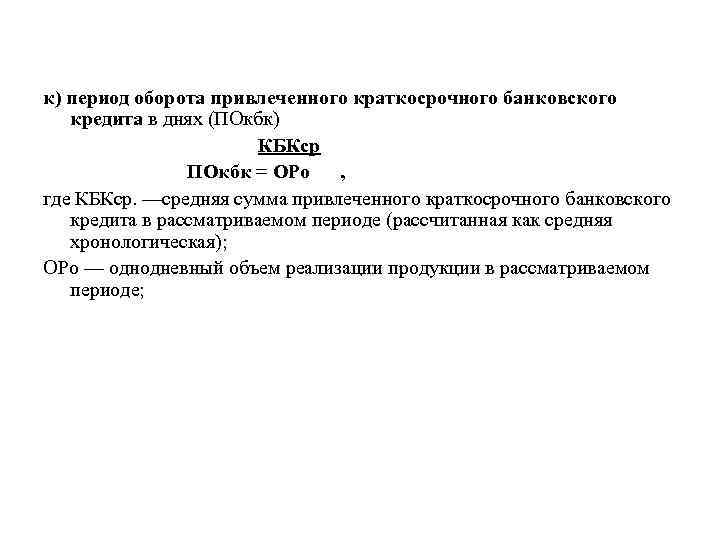

к) период оборота привлеченного краткосрочного банковского кредита в днях (ПОкбк) КБКср ПОкбк = ОРо , где КБКср. —средняя сумма привлеченного краткосрочного банковского кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо — однодневный объем реализации продукции в рассматриваемом периоде;

к) период оборота привлеченного краткосрочного банковского кредита в днях (ПОкбк) КБКср ПОкбк = ОРо , где КБКср. —средняя сумма привлеченного краткосрочного банковского кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо — однодневный объем реализации продукции в рассматриваемом периоде;

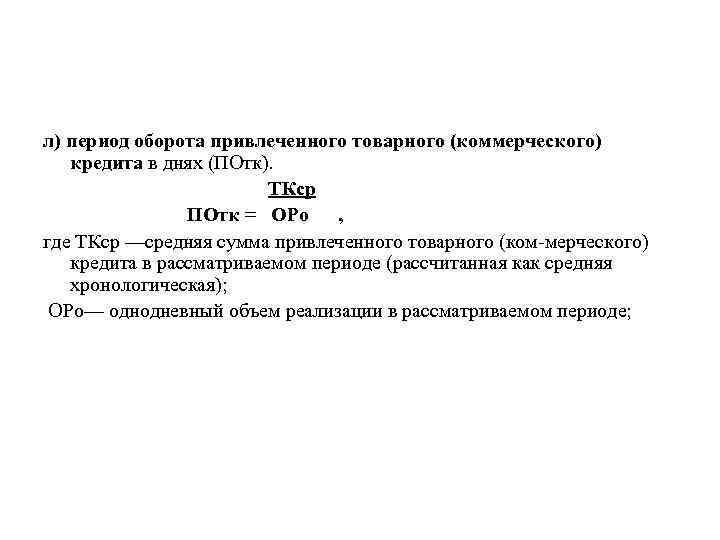

л) период оборота привлеченного товарного (коммерческого) кредита в днях (ПОтк). ТКср ПОтк = ОРо , где ТКср —средняя сумма привлеченного товарного (ком мерческого) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо— однодневный объем реализации в рассматриваемом периоде;

л) период оборота привлеченного товарного (коммерческого) кредита в днях (ПОтк). ТКср ПОтк = ОРо , где ТКср —средняя сумма привлеченного товарного (ком мерческого) кредита в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо— однодневный объем реализации в рассматриваемом периоде;

м) период оборота общей кредиторской задолженности предприятия в днях (ПОокз). ОКЗср ПОтк = ОРо , где ОКЗср. —средняя сумма кредиторской задолженности предприятия всех видов в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо—однодневный объем реализации продукции в рассматриваемом периоде;

м) период оборота общей кредиторской задолженности предприятия в днях (ПОокз). ОКЗср ПОтк = ОРо , где ОКЗср. —средняя сумма кредиторской задолженности предприятия всех видов в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо—однодневный объем реализации продукции в рассматриваемом периоде;

н) период оборота текущих обязательств предприятия по расчетам в днях (ПОтор). ТОПср ПОтор = ОРо , где ТОРср. —средняя сумма текущих обязательств по рассче там предприятия всех видов в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде.

н) период оборота текущих обязательств предприятия по расчетам в днях (ПОтор). ТОПср ПОтор = ОРо , где ТОРср. —средняя сумма текущих обязательств по рассче там предприятия всех видов в рассматриваемом периоде (рассчитанная как средняя хронологическая); ОРо —однодневный объем реализации продукции в рассматриваемом периоде.

5. Коэффициенты оценки рентабельности (прибыльности)

5. Коэффициенты оценки рентабельности (прибыльности)

а) коэффициент рентабельности всех используемых активов или коэффициент экономической рентабельности (Ра). Он характеризует уровень чистой прибыли, генерируемой всеми активами предприятия, находящимися в его использовании по балансу. ЧПо Ра = Аср , где ЧПо — общая сумма чистой прибыли предприятия, полученная от всех видов хозяйственной деятельности, в рассматриваемом периоде; Аср —средняя стоимость всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

а) коэффициент рентабельности всех используемых активов или коэффициент экономической рентабельности (Ра). Он характеризует уровень чистой прибыли, генерируемой всеми активами предприятия, находящимися в его использовании по балансу. ЧПо Ра = Аср , где ЧПо — общая сумма чистой прибыли предприятия, полученная от всех видов хозяйственной деятельности, в рассматриваемом периоде; Аср —средняя стоимость всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая);

б) коэффициент рентабельности собственного капитала или коэффициент финансовой рентабельности (Рск). Он характеризует уровень прибыльности собственного капитала, вложенного в предприятие. Дня расчета этого показателя используется следующая формула: ЧПо Рск = СКср , где ЧПо — общая сумма чистой прибыли предприятия, полученная от всех видов хозяйственной дея тельности в рассматриваемом периоде; СКср —средняя сумма собственного капитала пред приятия в рассматриваемом периоде (рассчи танная как средняя хронологическая);

б) коэффициент рентабельности собственного капитала или коэффициент финансовой рентабельности (Рск). Он характеризует уровень прибыльности собственного капитала, вложенного в предприятие. Дня расчета этого показателя используется следующая формула: ЧПо Рск = СКср , где ЧПо — общая сумма чистой прибыли предприятия, полученная от всех видов хозяйственной дея тельности в рассматриваемом периоде; СКср —средняя сумма собственного капитала пред приятия в рассматриваемом периоде (рассчи танная как средняя хронологическая);

в) коэффициент рентабельности реализации продукции или коэффициент коммерческой рентабельности (Ррп) Он характеризует прибыльность операционной (производственно коммерческой) деятельности предприятия. Расчет этого показателя производится по следующей формуле: ЧПрп Ррп = ОРср , где ЧПрп — сумма чистой прибыли, полученная от операционной деятельности предприятия, в рассматриваемом периоде; ОР — общий объем реализации продукции в рассматриваемом периоде;

в) коэффициент рентабельности реализации продукции или коэффициент коммерческой рентабельности (Ррп) Он характеризует прибыльность операционной (производственно коммерческой) деятельности предприятия. Расчет этого показателя производится по следующей формуле: ЧПрп Ррп = ОРср , где ЧПрп — сумма чистой прибыли, полученная от операционной деятельности предприятия, в рассматриваемом периоде; ОР — общий объем реализации продукции в рассматриваемом периоде;

г) коэффициент рентабельности текущих затрат (Ртз). Он характеризует уровень прибыли, полученной на единицу затрат на осуществление операционной (производственно коммерческой) деятельности предприятия. Для расчета этого показателя используется следующая формула: ЧПрп Ртз = Иср , где ЧПрп—сумма чистой прибыли, полученная от операционной (производственно коммерческой) деятельности предприятия в рассматриваемом периоде; Иср. — сумма издержек производства (обращения) предприятия в рассматриваемом периоде;

г) коэффициент рентабельности текущих затрат (Ртз). Он характеризует уровень прибыли, полученной на единицу затрат на осуществление операционной (производственно коммерческой) деятельности предприятия. Для расчета этого показателя используется следующая формула: ЧПрп Ртз = Иср , где ЧПрп—сумма чистой прибыли, полученная от операционной (производственно коммерческой) деятельности предприятия в рассматриваемом периоде; Иср. — сумма издержек производства (обращения) предприятия в рассматриваемом периоде;

д) коэффициент рентабельности инвестиций. Он характеризует прибыльность инвестиционной деятельности предприятия. Расчет этого показателя осуществляется по следующей формуле: ЧПи Ри = ИР , где ЧПИ — сумма чистой прибыли, полученная от ин вестиционной деятельности предприятия в рассматриваемом периоде; ИР — сумма инвестиционных ресурсов предприятия, размещенных в объекты реального и финансового инвестирования. Коэффициенты рентабельности могут быть рассчитаны также по отдельным видам активов предприятия, отдельным формам привлеченного им капитала, отдельным объектам реального и финансового инвестирования.

д) коэффициент рентабельности инвестиций. Он характеризует прибыльность инвестиционной деятельности предприятия. Расчет этого показателя осуществляется по следующей формуле: ЧПи Ри = ИР , где ЧПИ — сумма чистой прибыли, полученная от ин вестиционной деятельности предприятия в рассматриваемом периоде; ИР — сумма инвестиционных ресурсов предприятия, размещенных в объекты реального и финансового инвестирования. Коэффициенты рентабельности могут быть рассчитаны также по отдельным видам активов предприятия, отдельным формам привлеченного им капитала, отдельным объектам реального и финансового инвестирования.

В основе этой системы анализа лежит "Модель Дюпона" (разработанная фирмой "Дюпон", США), в соответствии с которой коэффициент рентабельности используемых активов предприятия представляет собой произведение коэффициента рентабельности реализации продукции на коэффициент оборачиваемости (количество оборотов) активов:

В основе этой системы анализа лежит "Модель Дюпона" (разработанная фирмой "Дюпон", США), в соответствии с которой коэффициент рентабельности используемых активов предприятия представляет собой произведение коэффициента рентабельности реализации продукции на коэффициент оборачиваемости (количество оборотов) активов:

Существует 2 модели анализа рентабельности собственного капитала: 1. трехфакторная и 2. двухфакторная модели

Существует 2 модели анализа рентабельности собственного капитала: 1. трехфакторная и 2. двухфакторная модели

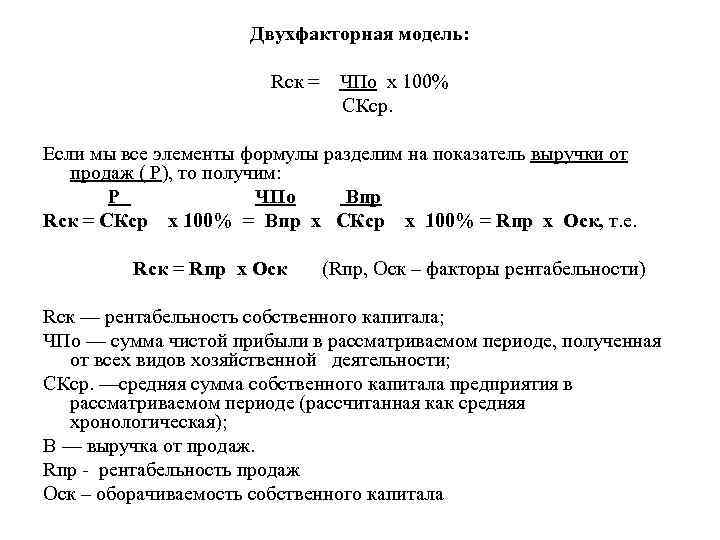

Двухфакторная модель: Rск = ЧПо х 100% СКср. Если мы все элементы формулы разделим на показатель выручки от продаж ( Р), то получим: Р ЧПо Впр Rск = СКср х 100% = Впр х СКср х 100% = Rпр х Оск, т. е. Rск = Rпр х Оск (Rпр, Оск – факторы рентабельности) Rск — рентабельность собственного капитала; ЧПо — сумма чистой прибыли в рассматриваемом периоде, полученная от всех видов хозяйственной деятельности; СКср. —средняя сумма собственного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); В — выручка от продаж. Rпр рентабельность продаж Оск – оборачиваемость собственного капитала

Двухфакторная модель: Rск = ЧПо х 100% СКср. Если мы все элементы формулы разделим на показатель выручки от продаж ( Р), то получим: Р ЧПо Впр Rск = СКср х 100% = Впр х СКср х 100% = Rпр х Оск, т. е. Rск = Rпр х Оск (Rпр, Оск – факторы рентабельности) Rск — рентабельность собственного капитала; ЧПо — сумма чистой прибыли в рассматриваемом периоде, полученная от всех видов хозяйственной деятельности; СКср. —средняя сумма собственного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); В — выручка от продаж. Rпр рентабельность продаж Оск – оборачиваемость собственного капитала

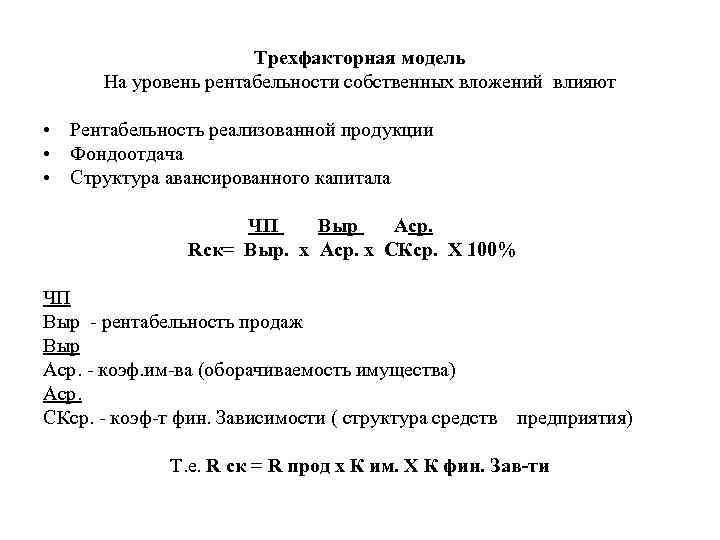

Трехфакторная модель На уровень рентабельности собственных вложений влияют • Рентабельность реализованной продукции • Фондоотдача • Структура авансированного капитала ЧП Выр Аср. Rск= Выр. х Аср. х СКср. Х 100% ЧП Выр рентабельность продаж Выр Аср. коэф. им ва (оборачиваемость имущества) Аср. СКср. коэф т фин. Зависимости ( структура средств предприятия) Т. е. R ск = R прод х К им. Х К фин. Зав ти

Трехфакторная модель На уровень рентабельности собственных вложений влияют • Рентабельность реализованной продукции • Фондоотдача • Структура авансированного капитала ЧП Выр Аср. Rск= Выр. х Аср. х СКср. Х 100% ЧП Выр рентабельность продаж Выр Аср. коэф. им ва (оборачиваемость имущества) Аср. СКср. коэф т фин. Зависимости ( структура средств предприятия) Т. е. R ск = R прод х К им. Х К фин. Зав ти

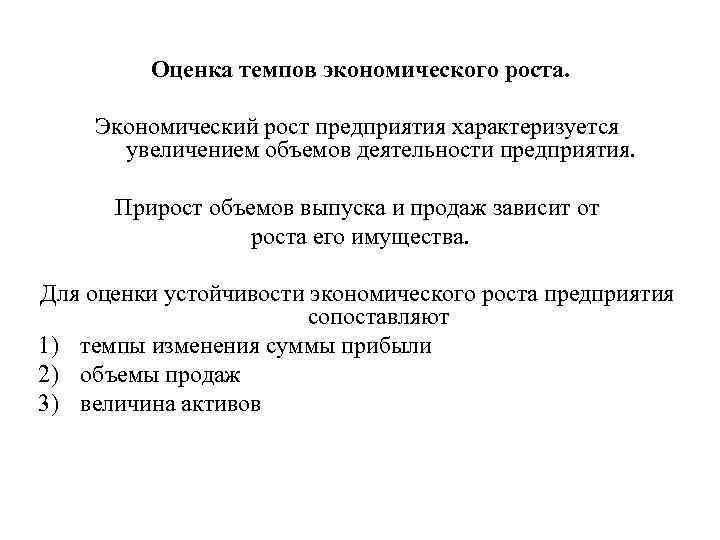

Оценка темпов экономического роста. Экономический рост предприятия характеризуется увеличением объемов деятельности предприятия. Прирост объемов выпуска и продаж зависит от роста его имущества. Для оценки устойчивости экономического роста предприятия сопоставляют 1) темпы изменения суммы прибыли 2) объемы продаж 3) величина активов

Оценка темпов экономического роста. Экономический рост предприятия характеризуется увеличением объемов деятельности предприятия. Прирост объемов выпуска и продаж зависит от роста его имущества. Для оценки устойчивости экономического роста предприятия сопоставляют 1) темпы изменения суммы прибыли 2) объемы продаж 3) величина активов

Оптимальным является соотношение: Тприб. > Тпрод. > Т им. > 100% Это: «ЗОЛОТОЕ ПРАВИЛО ЭКОНОМИКИ ПРЕДПРИЯТИЯ»

Оптимальным является соотношение: Тприб. > Тпрод. > Т им. > 100% Это: «ЗОЛОТОЕ ПРАВИЛО ЭКОНОМИКИ ПРЕДПРИЯТИЯ»

4 вопрос. Анализ кредитоспособности

4 вопрос. Анализ кредитоспособности

Кредитоспособность предприятия: способность своевременно и полностью рассчитаться по своим долговым обязательствам перед банком.

Кредитоспособность предприятия: способность своевременно и полностью рассчитаться по своим долговым обязательствам перед банком.

Кредитоспособность: такое финансовое состояние, которое позволяет • получить кредит и • своевременно его вернуть.

Кредитоспособность: такое финансовое состояние, которое позволяет • получить кредит и • своевременно его вернуть.

Сегодня все еще высок риск возвращения ссуды. Проблема • оценки кредитоспособности предприятий, • возможности и условиях кредитования остается актуальной.

Сегодня все еще высок риск возвращения ссуды. Проблема • оценки кредитоспособности предприятий, • возможности и условиях кредитования остается актуальной.

При оценке кредитоспособности учитываются 1. репутация заемщика, 2. размер и состав его имущества, 3. состояние экономической и рыночной конъюнктуры, 4. устойчивость финансового состояния и пр.

При оценке кредитоспособности учитываются 1. репутация заемщика, 2. размер и состав его имущества, 3. состояние экономической и рыночной конъюнктуры, 4. устойчивость финансового состояния и пр.

Информация о составе и размере активов (имущества) предприятия используется при определении суммы кредита, которая может быть выдана клиенту. Изучение состава активов позволит установить долю высоколиквидных средств, которые можно при необходимости быстро реализовать и превратить в деньги (товары отгруженные, дебиторская задолженность, дефицитные материальные запасы и т. д. ).

Информация о составе и размере активов (имущества) предприятия используется при определении суммы кредита, которая может быть выдана клиенту. Изучение состава активов позволит установить долю высоколиквидных средств, которые можно при необходимости быстро реализовать и превратить в деньги (товары отгруженные, дебиторская задолженность, дефицитные материальные запасы и т. д. ).

Для определения кредитоспособности клиента используются рейтинги кредитоспособности заемщика. Клиенты в зависимости от кредитоспособности делятся на три класса. Критерии на уровне средних величин позволяют отнести заемщика ко второму классу, выше средних – к первому, ниже средних – к третьему.

Для определения кредитоспособности клиента используются рейтинги кредитоспособности заемщика. Клиенты в зависимости от кредитоспособности делятся на три класса. Критерии на уровне средних величин позволяют отнести заемщика ко второму классу, выше средних – к первому, ниже средних – к третьему.

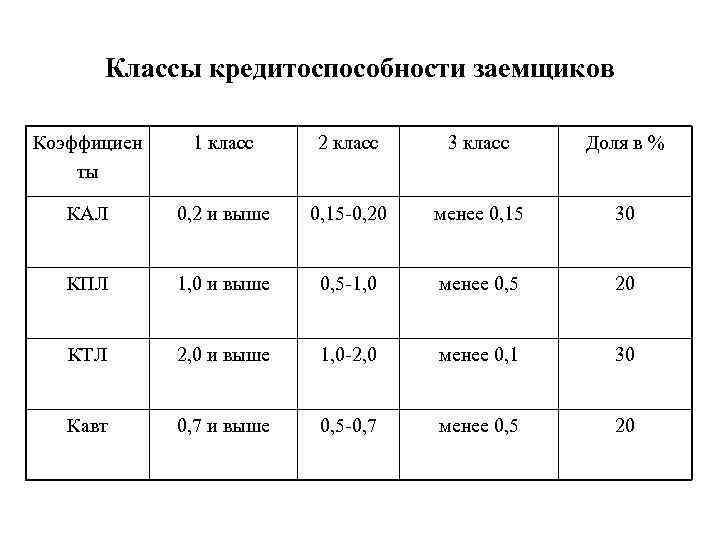

• Общая оценка кредитоспособности проводится в баллах. Они представляют собой сумму произведений рейтинга каждого показателя на класс кредитоспособности

• Общая оценка кредитоспособности проводится в баллах. Они представляют собой сумму произведений рейтинга каждого показателя на класс кредитоспособности

Классы кредитоспособности заемщиков Коэффициен ты 1 класс 2 класс 3 класс Доля в % КАЛ 0, 2 и выше 0, 15 0, 20 менее 0, 15 30 КПЛ 1, 0 и выше 0, 5 1, 0 менее 0, 5 20 КТЛ 2, 0 и выше 1, 0 2, 0 менее 0, 1 30 Кавт 0, 7 и выше 0, 5 0, 7 менее 0, 5 20

Классы кредитоспособности заемщиков Коэффициен ты 1 класс 2 класс 3 класс Доля в % КАЛ 0, 2 и выше 0, 15 0, 20 менее 0, 15 30 КПЛ 1, 0 и выше 0, 5 1, 0 менее 0, 5 20 КТЛ 2, 0 и выше 1, 0 2, 0 менее 0, 1 30 Кавт 0, 7 и выше 0, 5 0, 7 менее 0, 5 20

Рейтинговая оценка предприятий является завершающим этапом анализа кредитоспособности. Рейтинг определяется в баллах. Сумма баллов рассчитывается путем умножения классности каждого коэффициента (КАЛ, КПЛ, КТЛ, Кавт) на его долю соответственно (30, 20, 30, 20).

Рейтинговая оценка предприятий является завершающим этапом анализа кредитоспособности. Рейтинг определяется в баллах. Сумма баллов рассчитывается путем умножения классности каждого коэффициента (КАЛ, КПЛ, КТЛ, Кавт) на его долю соответственно (30, 20, 30, 20).

1 класс заемщики с суммой баллов от 100 до 150 2 класс – 151 до 250 3 класс – 251 300

1 класс заемщики с суммой баллов от 100 до 150 2 класс – 151 до 250 3 класс – 251 300

Двухфакторная модель. В основе 2 показателя: • текущая ликвидность (характеризует ликвидность) и • доля заемных средств в общей сумме источников, от которых зависит вероятность банкротства предприятия (характеризует финансовую устойчивость). Эти показатели умножаются на весовые значения коэффициентов.

Двухфакторная модель. В основе 2 показателя: • текущая ликвидность (характеризует ликвидность) и • доля заемных средств в общей сумме источников, от которых зависит вероятность банкротства предприятия (характеризует финансовую устойчивость). Эти показатели умножаются на весовые значения коэффициентов.

В американской практике установлены следующие значения K: • текущей ликвидности (покрытия) ( 1, 0736); • удельного веса заемных средств в пассивах предприятия (+0, 0579); • постоянной величины (~ 0, 3877).

В американской практике установлены следующие значения K: • текущей ликвидности (покрытия) ( 1, 0736); • удельного веса заемных средств в пассивах предприятия (+0, 0579); • постоянной величины (~ 0, 3877).

где С надежность, степень отдаленности от банкротства; при С = 0 - вероятность банкротства равна 50%; при С>0 вероятность банкротства велика (больше 50%) и возрастает по мере увеличения Z; при С<0 вероятность банкротства мала (меньше 50%) и снижается по мере уменьшения Z.

где С надежность, степень отдаленности от банкротства; при С = 0 - вероятность банкротства равна 50%; при С>0 вероятность банкротства велика (больше 50%) и возрастает по мере увеличения Z; при С<0 вероятность банкротства мала (меньше 50%) и снижается по мере уменьшения Z.

Достоинство модели 1. простота расчета 2. возможность ее применения в условиях ограниченного объема информации о предприятии.

Достоинство модели 1. простота расчета 2. возможность ее применения в условиях ограниченного объема информации о предприятии.

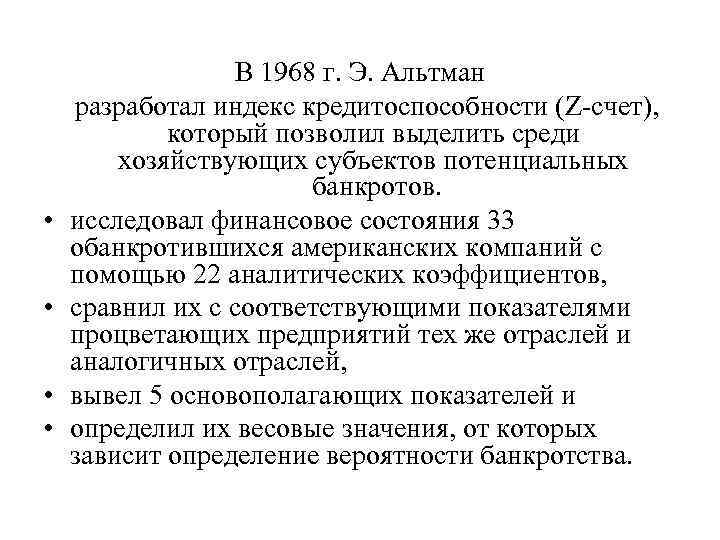

• • В 1968 г. Э. Альтман разработал индекс кредитоспособности (Z счет), который позволил выделить среди хозяйствующих субъектов потенциальных банкротов. исследовал финансовое состояния 33 обанкротившихся американских компаний с помощью 22 аналитических коэффициентов, сравнил их с соответствующими показателями процветающих предприятий тех же отраслей и аналогичных отраслей, вывел 5 основополагающих показателей и определил их весовые значения, от которых зависит определение вероятности банкротства.

• • В 1968 г. Э. Альтман разработал индекс кредитоспособности (Z счет), который позволил выделить среди хозяйствующих субъектов потенциальных банкротов. исследовал финансовое состояния 33 обанкротившихся американских компаний с помощью 22 аналитических коэффициентов, сравнил их с соответствующими показателями процветающих предприятий тех же отраслей и аналогичных отраслей, вывел 5 основополагающих показателей и определил их весовые значения, от которых зависит определение вероятности банкротства.

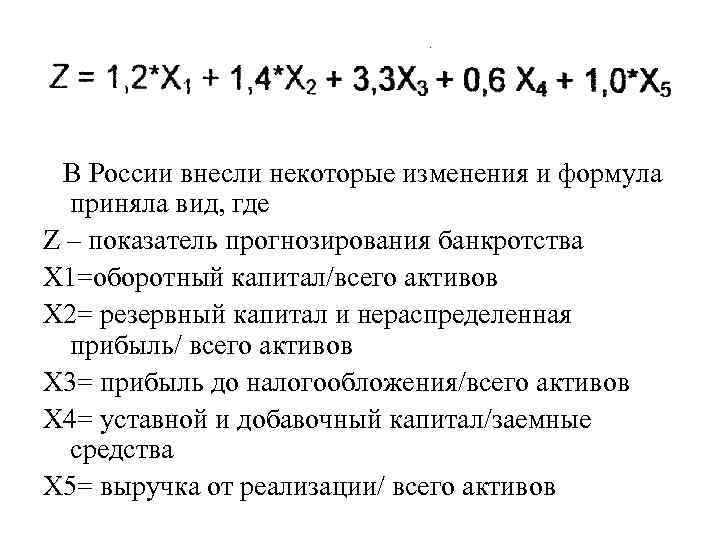

В России внесли некоторые изменения и формула приняла вид, где Z – показатель прогнозирования банкротства Х 1=оборотный капитал/всего активов Х 2= резервный капитал и нераспределенная прибыль/ всего активов Х 3= прибыль до налогообложения/всего активов Х 4= уставной и добавочный капитал/заемные средства Х 5= выручка от реализации/ всего активов

В России внесли некоторые изменения и формула приняла вид, где Z – показатель прогнозирования банкротства Х 1=оборотный капитал/всего активов Х 2= резервный капитал и нераспределенная прибыль/ всего активов Х 3= прибыль до налогообложения/всего активов Х 4= уставной и добавочный капитал/заемные средства Х 5= выручка от реализации/ всего активов