Тема 2.1 БОП Привлеч Бм средств предприятий 1.pptx

- Количество слайдов: 83

Тема 2. 1 «ПРИВЛЕЧЕНИЕ БАНКОМ СРЕДСТВ ПРЕДПРИЯТИЙ»

Вопросы: 1. 2. 3. 4. 5. 6. Виды депозитных операций банков для предприятий. Зарплатные проекты, как способ привлечения средств предприятий Эмиссия банком ценных бумаг, как способ привлечения средств предприятий Депозитные сертификаты Банковские векселя: выпуск и возможности использования в деятельности предприятий Облигации банка: эмиссия, организация обращения, преимущества для банков и предприятий

Вопрос 1 Виды банковских депозитных операций для предприятий

Согласно статье 834 ГК РФ Вклад = Депозит

Согласно ст. 836 ГК РФ Договор банковского вклада должен быть заключен в письменной форме. Письменная форма договора банковского вклада считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным выданным банком вкладчику документом, отвечающим требованиям, предусмотренным для таких документов.

В узком смысле: ДЕПОЗИТНЫЕ ОПЕРАЦИИ БАНКОВ ДЛЯ ПРЕДПРИЯТИЙ это операции по привлечению денежных средств предприятий во вклады на определенные сроки или до востребования.

В широком смысле к депозитам, привлеченным от предприятий относятся: Вклады предприятий Депозитные сертификаты Приобретенные предприятиями векселя банка

По договору банковского депозита (вклада) одна сторона – банк, принявшая от другой стороны – вкладчика или поступившую от третьего лица для вкладчика денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на условиях и в порядке, предусмотренных договором. При этом юридические лица не в праве перечислять находящиеся на депозитах денежные средства другим лицам. Возврат средств осуществляется на расчетный счет предприятия -владельца депозита.

По срочности выделяют депозиты предприятий : До востребования (средства на текущих, расчетных и прочих счетах, связанных с совершением расчетов или целевым использованием, а также вклады предприятий до востребования) Срочные (вносимые в банк на фиксированный в договоре срок. По ним владельцам обычно выплачивается более высокий процент, чем по депозитам до востребования и, как правило, имеются ограничения по досрочному изъятию, а в ряде случаев - и по пополнению вклада )

Процентные ставки по вкладам предприятий: Фиксированные Плавающие (привязанные к колебаниям определенной базовой ставки, например, ставки межбанковского рынка, ставке рефинансирования и т. д. )

В мировой практике vдля предприятий, имеющих значительные остатки средств применяются депозитные договора, предполагающие предварительное уведомление банка об изъятии средств. v применяются УСЛОВНЫЕ ДЕПОЗИТЫ (в этом случае договоре предусматриваются особые условия возврата, например, при наступлении определенных событий. v получили распространение ЦЕЛЕВЫЕ ДЕПОЗИТЫ предприятий, например, открываемые для погашения облигаций, приобретения недвижимости, модернизации производства и пр.

Федеральным законом № 379 -ФЗ глава 45 ГК дополнена нормами, закрепляющими институт номинального банковского счета и счета-эскроу. Это несколько меняет подход к безналичным деньгам. Теперь лицу будут принадлежать не сами денежные средства, а права на денежные средства, находящиеся на банковском счете. Таким образом, владелец банковского счета и владелец денежных средств на банковском счете будут разделены.

Согласно статьи 860. 7. ГК РФ (введена ФЗ от 21. 12. 2013 N 379 -ФЗ) По договору счета эскроу банк (эскроу-агент) открывает специальный счет эскроу для учета и блокирования денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между банком, депонентом и бенефициаром.

Согласно статьи 860. 1. ГК РФ (введена ФЗ от 21. 12. 2013 N 379 -ФЗ) Номинальный счет может открываться владельцу счета для совершения операций с денежными средствами, права на которые принадлежат другому лицу – бенефициару или нескольким лицам - бенефициарам. Права на денежные средства, поступающие на номинальный счет, в том числе в результате их внесения владельцем счета, принадлежат бенефициару.

Еще одно новшество - передача в залог прав по банковскому счету. ФЗ № 367 -ФЗ глава 23 ГК РФ, регулирующая обеспечение обязательств, дополнена нормами, расширяющими применение института залога. Применение договора залога значительно расширено: в залог можно будет передавать не только вещи, но и права, в том числе обязательственные. Разновидностью такого залога будет залог прав по договору банковского счета.

Согласно Статьи 358. 6. ГК РФ Законом или договором залога права может быть предусмотрено, что денежные суммы, полученные залогодателем от его должника в счет исполнения обязательства, право (требование) по которому заложено, зачисляются на залоговый счет залогодателя. К такому счету применяются правила о договоре залога прав по договору банковского счета.

Залог на основании договора залога прав по договору банковского счета возникает с момента уведомления банка о залоге прав и предоставления ему копии договора залога. Договор залога прав по договору банковского счета может быть заключен и при отсутствии на момент его заключения у клиента денежных средств на залоговом счете.

Залогодержателем может являться и сам банк. В этом случае, если залогодержателем является банк, заключивший с клиентом (залогодателем) договор залогового счета, залог возникает с момента заключения договора залога прав по банковскому счету.

Вопрос 2 Зарплатные проекты, как способ привлечения средств предприятий

Зарплатные проекты банков это банковская услуга, позволяющая перечислять заработную плату на карты сотрудников.

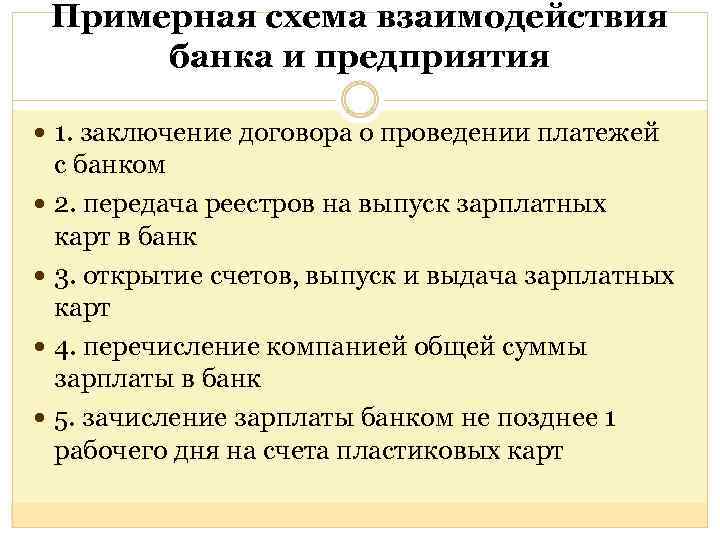

Примерная схема взаимодействия банка и предприятия 1. заключение договора о проведении платежей с банком 2. передача реестров на выпуск зарплатных карт в банк 3. открытие счетов, выпуск и выдача зарплатных карт 4. перечисление компанией общей суммы зарплаты в банк 5. зачисление зарплаты банком не позднее 1 рабочего дня на счета пластиковых карт

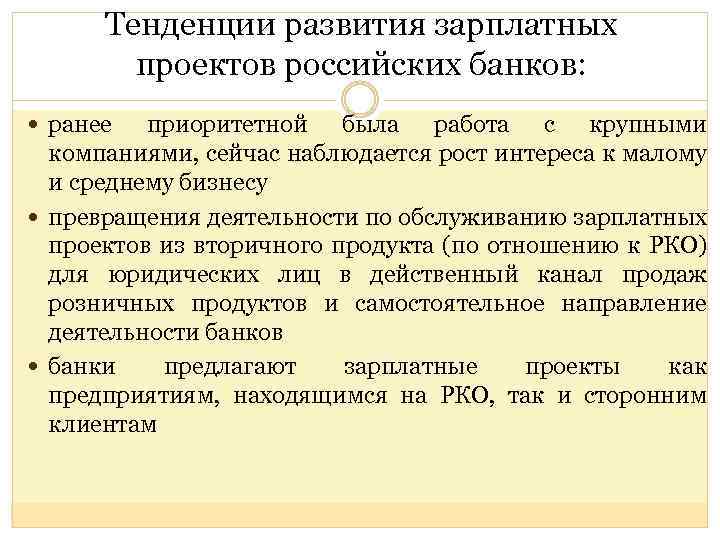

Тенденции развития зарплатных проектов российских банков: ранее приоритетной была работа с крупными компаниями, сейчас наблюдается рост интереса к малому и среднему бизнесу превращения деятельности по обслуживанию зарплатных проектов из вторичного продукта (по отношению к РКО) для юридических лиц в действенный канал продаж розничных продуктов и самостоятельное направление деятельности банков банки предлагают зарплатные проекты как предприятиям, находящимся на РКО, так и сторонним клиентам

… к числу дополнительных услуг относятся, в частности: овердрафтное кредитование для сотрудников, подключение к интернет-банку для руководителей компаний, как правило, существуют специальные предложения по зарплатным проектам, так как по уровню доходов они попадают в категорию VIP льготные условия кредитным и депозитным продуктам банка для владельцев зарплатных карт

Вопрос 3 Эмиссия банком ценных бумаг, как способ привлечения средств предприятий

Гибридные ценные бумаги Развитие финансовых инноваций идет по пути конструирования все более сложных финансовых продуктов, сочетающих в себе свойства разных видов ценных бумаг. В одной ценной бумаге одновременно могут сочетаться свойства акций, облигаций, а также производных финансовых инструментов. Такие виды ценных бумаг получили название гибридных финансовых инструментов, которые одновременно имеют характеристики долговых и долевых ценных бумаг при встроенных в них опционах.

Гибридные ценные бумаги представлены двумя видами активов: Конвертируемые ценные бумаги; Структурированные финансовые продукты.

Виды банковских ценных бумаг, используемых для привлечения средств предприятий: Акции Облигации Опционы Векселя Депозитные сертификаты

Долговые обязательства банка, которые могут быть приобретены предприятиями Облигации Векселя Депозитные сертификаты

К эмиссионным ценным бумагам банков относятся: акции облигации опционы. Порядок их эмиссии определяется Инструкцией Банка России от 27. 12. 2013 г. N 148 -И «О порядке осуществления процедуры эмиссии ценных бумаг кредитных организаций на территории РФ»

. Выпуск опционов кредитной организации - эмитента Опцион кредитной организации - эмитента является именной ценной бумагой. Количество акций определенной категории (типа), право на приобретение которых предоставляют опционы кредитной организации - эмитента, не может превышать пять процентов акций этой категории (типа), размещенных на дату представления документов для государственной регистрации выпуска опционов кредитной организации - эмитента.

Размещение опционов кредитной организации - эмитента возможно только после полной оплаты уставного капитала кредитной организации - эмитента. Опцион кредитной организации - эмитента исполняется путем его конвертации в дополнительные акции по требованию владельца опциона кредитной организации - эмитента с уплатой владельцем опциона кредитной организации - эмитента цены, предусмотренной в таком опционе кредитной организации - эмитента.

Если в течение срока, установленного для заявления требования владельцем опциона кредитной организации - эмитента о его конвертации в дополнительные акции, указанное требование не будет заявлено, права по опциону кредитной организации - эмитента прекращаются и такие опционы кредитной организации - эмитента погашаются (аннулируются), при этом у владельца опциона кредитной организации - эмитента не возникает права требовать какой-либо компенсации от кредитной организации - эмитента опциона кредитной организации - эмитента.

Именные опционы кредитной организации - эмитента. Указывается количество опционов кредитной организации - эмитента в выпуске. Указывается форма опционов кредитной организации - эмитента (бездокументарные). Оплата опционов кредитной организации - эмитента может быть произведена только денежными средствами.

С 70 -х годов ХХв. используется механизм секьюритизации для привлечения средств предприятий посредством эмиссии ценных бумаг

Сейкьюритизация активов - это продажа долговых требований банка по выданным кредитам посредством выпуска ценных бумаг.

Инициатором процесса секьюритизации явилось правительство США. Инициатором процесса секьюритизации явилось правительство США. С целью создания вторичного рынка ипотечных закладных были образованы три квазиправительственных агентства – Государственная национальная ипотечная ассоциация «Джинни Мэй» , Федеральная ипотечная корпорация жилищного кредитования «Фрэдди Мак» и Федеральная национальная ипотечная ассоциация «Фэнни Мэй» . Функционирование этих агентств помогло стандартизировать процесс секьюритизации задолженностей по ипотечным кредитам. Через некоторое время секьюритизацию начали осуществлять и коммерческие банки.

К середине 1980 -гг. секьюритизация получила развитие практически во всех странах. Первоначально банки секьюритизировали только кредиты, предоставленные для покупки жилья. Однако со временем процесс секьюритизации распространился и на другие виды активов, лежащих в основе выпуска ценных бумаг. В настоящее время наибольшую популярность получила секьюритизация таких активов, как: ипотечные кредиты, ссуды на автомобили, поступления по кредитным картам, поступления по лизинговым контрактам.

Процесс секьюритизации представляет собой весьма сложную многоэтапную операцию, в которую вовлечено множество финансовых учреждений и используются различные инструменты финансового рынка.

Вопрос 4 Депозитные сертификаты

Впервые депозитные сертификаты были выпущены банками США Первый выпуск состоялся в начале 1960 -х годов и очень быстро приобрел популярность. Британские и другие европейские банки последовали их примеру.

Депозитные сертификаты давали банкам преимущество поскольку инвесторы соглашались на более низкую ставку дохода по сравнению с другими депозитами с фиксированным сроком. Это стало возможным в связи с тем, что депозитные сертификаты относятся к обращающимся инструментам, которые держатель в случае необходимости срочно возвратить вложенный капитал может продать, не дожидаясь срока погашения.

Депозитный сертификат (согласно Ст. 844 ГК РФ) является ценной бумагой, удостоверяющей сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка.

согласно Ст. 844 ГК РФ Депозитные сертификаты могут быть предъявительскими или именными. В случае досрочного предъявления депозитного сертификата к оплате банком выплачиваются сумма вклада и проценты, выплачиваемые по вкладам до востребования, если условиями сертификата не установлен иной размер процентов.

Порядок выпуска депозитных сертификатов регламентируется Письмом ЦБ РФ от 10. 02. 1992 г. N 14 -3 -20 ПОЛОЖЕНИЕ "О СБЕРЕГАТЕЛЬНЫХ И ДЕПОЗИТНЫХ СЕРТИФИКАТАХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ"

Согласно ему Сертификаты могут выпускаться как в разовом порядке, так и сериями. Сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги. Денежные расчеты по купле - продаже депозитных сертификатов, выплате сумм по ним осуществляются в безналичном порядке. Сертификаты выпускаются только в валюте РФ. Сертификаты должны быть срочными.

На бланке сертификата должны содержаться следующие обязательные реквизиты: - наименование "сберегательный (или депозитный) сертификат"; - номер и серия сертификата; - дата внесения вклада или депозита; - размер вклада или депозита, оформленного сертификатом (прописью и цифрами); - безусловное обязательство кредитной организации вернуть сумму, внесенную в депозит или на вклад, и выплатить причитающиеся проценты;

- дата востребования суммы по сертификату; - ставка процента за пользование депозитом или вкладом; - сумма причитающихся процентов (прописью и цифрами); - ставка процента при досрочном предъявлении сертификата к оплате; - наименование, местонахождение и корреспондентский счет кредитной организации, открытый в Банке

-для именного сертификата: наименование и местонахождение вкладчика - юридического лица; - подписи двух лиц, уполномоченных кредитной организацией на подписание такого рода обязательств, скрепленные печатью кредитной организации. Отсутствие в тексте бланка сертификата какого-либо из обязательных реквизитов делает этот сертификат недействительным.

Именной депозитный сертификат должен иметь место для оформления уступки требования (цессии), а также может иметь дополнительные листы - приложения к именному сертификату, на которых оформляются цессии.

Изготовление бланков депозитных сертификатов: как именных, так и на предъявителя, а также дополнительных листов (приложений) к именным сертификатам производится только полиграфическими предприятиями, получившими от Министерства финансов Российской Федерации лицензию на производство бланков ценных бумаг.

Для передачи прав другому лицу удостоверенных сертификатом на предъявителя, достаточно вручения сертификата этому лицу. Права, удостоверенные именным сертификатом, передаются в порядке, установленном для уступки требований (цессии).

Уступка требования по именному сертификату оформляется на оборотной стороне такого сертификата или на дополнительных листах (приложениях) к именному сертификату двусторонним соглашением лица, уступающего свои права (цедента), и лица, приобретающего эти права (цессионария). Соглашение об уступке требования по депозитному сертификату подписывается с каждой стороны двумя лицами, уполномоченными соответствующим юридическим лицом на совершение таких сделок, и скрепляется печатью юридического лица.

Уступка требования по сертификату может быть совершена только в течение срока обращения сертификата. Кредитная организация вправе размещать депозитные сертификаты только после регистрации условий выпуска и обращения сертификатов (далее "условия выпуска") в территориальном учреждении Банка России.

Для регистрации условий выпуска кредитная организация, должна представить в регистрирующий орган следующие документы: - условия выпуска и обращения сертификатов; - макет бланка сертификата; - нотариально заверенную копию лицензии кредитной организации на осуществление банковских операций; - баланс и расчет обязательных экономических нормативов на последнюю отчетную дату перед принятием решения о выпуске сертификатов.

Кредитная организация, выпускающая сертификаты, должна утвердить условия выпуска и обращения своих сертификатов. Условия выпуска представляются для каждого типа сертификатов отдельно.

Недостатки депозитных сертификатов: 1. повышают затраты банка, связанные с эмиссией сертификатов как разновидности ценных бумаг; 2. ограничения на их использование в качестве расчетного и платежного средства; 3. запрет на выпуск в иностранной валюте, а также до востребования. Это сужает сферу распространения сертификатов, предприятия не охотно приобретают их, отдавая явное предпочтение банковским векселям, в отношении которых указанные ограничения не действуют.

Вопрос 5 Банковские векселя: выпуск и возможности использования в деятельности предприятий

Банковский вексель одностороннее ничем не обусловленное обязательство банка по уплате обозначенному лицу или по его приказу другому лицу денежной суммы в установленный срок.

Классификации банковских векселей: По плательщику По условиям выплаты дохода простые (соло ) процентные переводные (тратты) дисконтные

Как правило банки выпускают простые векселя. По переводным банковским векселям плательщиками могут быть: должники банка гаранты банка банк-эмитент

Преимущества векселей для банков: для выпуска векселей не требуется регистрации выпуска в ЦБ РФ. Это облегчает банкам работу с ними и дает возможность их широкого использования; могут быть использованы для привлечения средств; используются при кредитовании предприятий.

Преимущества векселей для предприятий: может быть использован как платежное средство при расчетах за товары и услуги; может передаваться в расчетах между предприятиями и физическими лицами; срок обращения не ограничен; возможность досрочного изъятия средства, т. к. вексель можно учесть в банке, переуступить другому лицу; можно использовать при получении кредита в качестве залога.

Этапы проведения операций при продаже и погашении векселя

При выдаче банковских векселей может одновременно оформляться кредитный договор, в соответствии с которым заемщик (клиент) обязуется в определенный срок внести сумму, равную номиналу, плюс оговоренный процент. На эти деньги вексель в дальнейшем гасится, когда последний векселедержатель предъявит его векселедателю (банку) для оплаты.

Схема вексельного кредитования

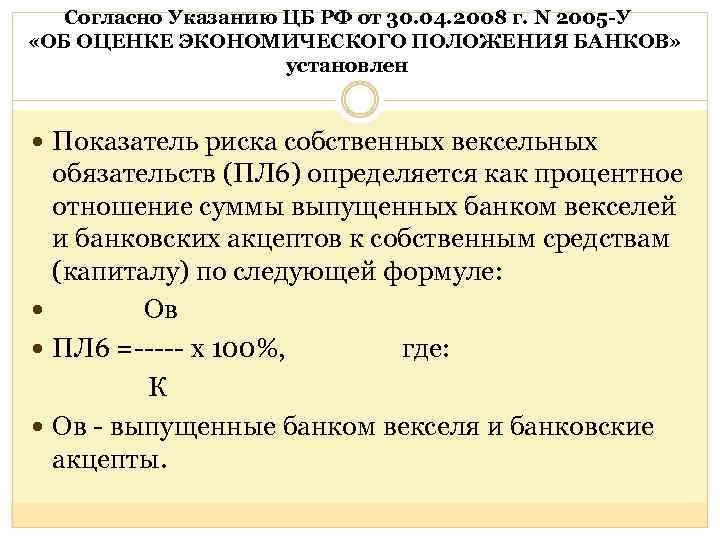

Согласно Указанию ЦБ РФ от 30. 04. 2008 г. N 2005 -У «ОБ ОЦЕНКЕ ЭКОНОМИЧЕСКОГО ПОЛОЖЕНИЯ БАНКОВ» установлен Показатель риска собственных вексельных обязательств (ПЛ 6) определяется как процентное отношение суммы выпущенных банком векселей и банковских акцептов к собственным средствам (капиталу) по следующей формуле: Ов ПЛ 6 =----- x 100%, где: К Ов - выпущенные банком векселя и банковские акцепты.

Вопрос 6 Облигации банка: эмиссия, организация обращения, преимущества для банков и предприятий

Типы облигаций, выпускаемых банками корпоративные (с обеспечением и без обеспечения) ипотечные (облигации с ипотечным покрытием)

Выпуск и обращение ипотечных облигаций регулируются несколько иными правилами, чем обычных корпоративных облигаций: Федеральный закон от 11. 2003 N 152 -ФЗ (ред. от 29. 06. 2015) «Об ипотечных ценных бумагах» . Эмиссия облигаций с ипотечным покрытием может осуществляться только ипотечными агентами и кредитными организациями.

Банковские облигации могут быть обеспеченными и необеспеченными. Облигации без обеспечения могут выпускаться не ранее третьего года существования банка ( при условии надлежащего утверждения к этому времени двух годовых балансов) на сумму, не превышающую размер его уставного капитала. При выпуске обеспеченных облигаций в качестве обеспечения могут выступать залог (облигации с залоговым обеспечением), ипотечное покрытие (облигации с ипотечным покрытием), поручительство, банковская, государственная или муниципальная гарантия.

Предоставление обеспечения третьими … лицами при выпуске банковских облигаций требуется в случаях существования кредитной организации: - менее двух лет (на всю сумму выпуска облигаций); более двух лет при выпуске облигаций на сумму, превышающую размер уставного капитала (величина обеспечения должна быть не менее суммы превышения размера уставного капитала).

…. Облигация с обеспечением предоставляет ее владельцу все права, возникающие из такого обеспечения. С переходом прав на облигацию с обеспечением к новому владельцу переходят все права, вытекающие из такого обеспечения.

По облигациям с залоговым обеспечением предметом залога могут быть: ценные бумаги недвижимое имущество.

По облигациям с ипотечным покрытием в качестве такого покрытия могут служить: - обеспеченные ипотекой требования о возврате основной суммы долга и уплате процентов по кредитным договорам и договорам займа, в том числе удостоверенные закладными; - ипотечные сертификаты участия, удостоверяющие долю их владельца в праве общей собственности на другое ипотечное покрытие; - денежные средства в валюте РФ или иностранной валюте; - государственные ценные бумаги РФ и субъектов РФ;

недвижимое имущество, приобретенное (оставленное за собою) банком-эмитентом при обращении на него взыскания в случае неисполнения или ненадлежащего исполнения обеспеченного ипотекой обязательства, входившего в состав ипотечного покрытия облигаций.

При выпуске жилищных облигаций с ипотечным покрытием в состав такого покрытия не должны включаться требования , обеспеченные ипотекой недвижимого имущества, не являющегося жилыми помещениями.

Ипотечное покрытие может быть заложено в обеспечение исполнения обязательств по облигациям двух выпусков или более. В случае эмиссии облигаций с одним ипотечным покрытием двух выпусков и более банк-эмитент вправе установить очередность исполнения обязательств по облигациям с ипотечным покрытием различных выпусков. В этом случае погашение таких облигаций и выплата процентов по ним осуществляются в соответствии с Законом об ипотечных ценных бумагах в порядке установленной очередности.

Эмиссия банковских облигаций Процедура эмиссии банковских облигаций значительно сложнее, чем процедура выпуска сертификатов и векселей. Банк может приступить к выпуску облигаций только после полной оплаты уставного капитала. После принятия решения об их эмиссии он должен зарегистрировать выпуск в Банке России, изготовить сертификаты облигаций, если они будут иметь документарную форму.

…. В том случае, если размещение облигаций производится среди неограниченного или заранее известного круга лиц, количество которых превышает 500, либо если общий объем эмиссии превышает 50 тыс. МРОТ, то банк должен подготовить еще и проспект облигаций, заверить его в независимой аудиторской фирме, затем зарегистрировать в Банке России и раскрыть сведения, содержащиеся в проспекте, в средствах массовой информации. Выполнив все эти требования, банк получает право приступить к размещению облигаций.

…. Решением о выпуске облигаций путем открытой подписки может быть предусмотрена их продажа отдельными частями (траншами) в разные сроки в течение периода размещения облигаций этого выпуска, но не позднее одного года со дня государственной регистрации выпуска облигаций. В таком решении должно быть указано количество траншей облигаций, а также срок размещения облигаций каждого транша или порядок его определения.

. . В таком случае, если размещение облигаций производится среди неограниченного или заранее известного круга лиц, количество которых превышает 500, либо если общий объем эмиссии превышает 50 тыс. МРОТ, то банк должен подготовить еще и проспект облигаций, заверить его в независимой аудиторской фирме, затем зарегистрировать в Банке России и раскрыть сведения, содержащиеся в проспекте, в средствах массовой информации. Выполнив все эти требования, банк получает право приступить к размещению облигаций.

Размещение банковских облигаций Банковские облигации могут размещаться путем их продажи за валюту РФ на основе заключения с покупателями договоров купли-продажи на оговоренное число облигаций, а также путем конвертации в ранее выпущенные конвертируемые облигации и другие ценные бумаги. Эмиссия облигаций каждого выпуска считается состоявшейся, если доля размещения будет не менее 75% стоимости выпуска. Неразмещенные облигации подлежат погашению.

Тема 2.1 БОП Привлеч Бм средств предприятий 1.pptx