Тема 13 ФА.pptx

- Количество слайдов: 17

Тема 13. Комплексне оцінювання фінансового стану підприємств 1. Суть комплексного фінансового аналізу та його завдання 2. Організація проведення комплексного фінансового аналізу на підприємстві 3. Рейтингова оцінка фінансового стану підприємств

Тема 13. Комплексне оцінювання фінансового стану підприємств 1. Суть комплексного фінансового аналізу та його завдання 2. Організація проведення комплексного фінансового аналізу на підприємстві 3. Рейтингова оцінка фінансового стану підприємств

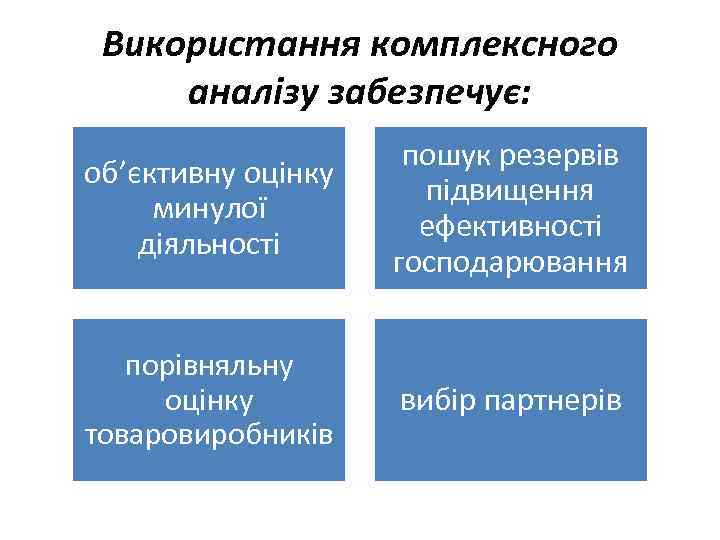

Використання комплексного аналізу забезпечує: об’єктивну оцінку минулої діяльності пошук резервів підвищення ефективності господарювання порівняльну оцінку товаровиробників вибір партнерів

Використання комплексного аналізу забезпечує: об’єктивну оцінку минулої діяльності пошук резервів підвищення ефективності господарювання порівняльну оцінку товаровиробників вибір партнерів

Комплексна оцінка фінансового стану підприємства • передбачає визначення економічного потенціалу суб’єкта господарювання та його місця в економічному середовищі. Така оцінка формує необхідну інформаційну базу для прийняття різноманітних управлінських та фінансових рішень щодо проблемних питань купівлі-продажу бізнесу, напрямків виробничого розвитку, залучення та здійснення інвестицій тощо

Комплексна оцінка фінансового стану підприємства • передбачає визначення економічного потенціалу суб’єкта господарювання та його місця в економічному середовищі. Така оцінка формує необхідну інформаційну базу для прийняття різноманітних управлінських та фінансових рішень щодо проблемних питань купівлі-продажу бізнесу, напрямків виробничого розвитку, залучення та здійснення інвестицій тощо

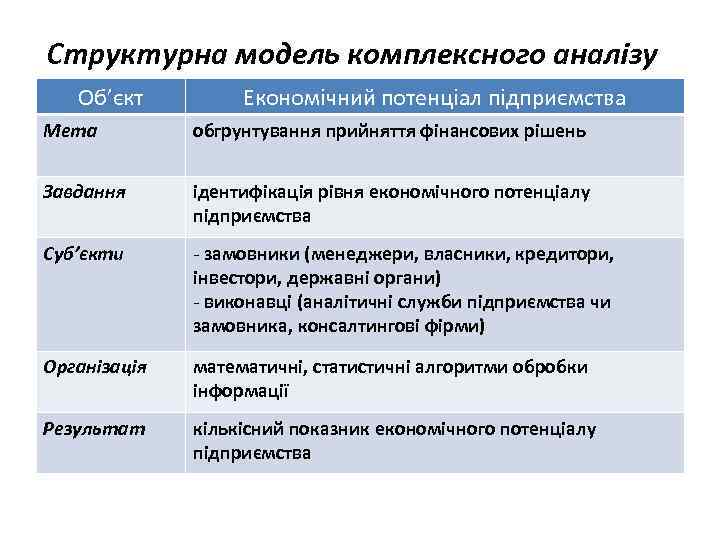

Структурна модель комплексного аналізу Об’єкт Економічний потенціал підприємства Мета обгрунтування прийняття фінансових рішень Завдання ідентифікація рівня економічного потенціалу підприємства Суб’єкти - замовники (менеджери, власники, кредитори, інвестори, державні органи) - виконавці (аналітичні служби підприємства чи замовника, консалтингові фірми) Організація математичні, статистичні алгоритми обробки інформації Результат кількісний показник економічного потенціалу підприємства

Структурна модель комплексного аналізу Об’єкт Економічний потенціал підприємства Мета обгрунтування прийняття фінансових рішень Завдання ідентифікація рівня економічного потенціалу підприємства Суб’єкти - замовники (менеджери, власники, кредитори, інвестори, державні органи) - виконавці (аналітичні служби підприємства чи замовника, консалтингові фірми) Організація математичні, статистичні алгоритми обробки інформації Результат кількісний показник економічного потенціалу підприємства

Завдання комплексного фінансового аналізу: - залучення фінансових ресурсів; пошук високорентабельних проектів; оцінка надійності партнерів; оцінка доцільності інвестування; оптимізація фінансової діяльності підприємства; - комплексне фінансове оздоровлення суб’єкта господарювання

Завдання комплексного фінансового аналізу: - залучення фінансових ресурсів; пошук високорентабельних проектів; оцінка надійності партнерів; оцінка доцільності інвестування; оптимізація фінансової діяльності підприємства; - комплексне фінансове оздоровлення суб’єкта господарювання

Вимоги до організації проведення комплексного фінансового аналізу: 1) методики аналізу повинні давати змогу в обмежені строки оцінити фінансовий стан; 2) необхідність застосування порівняльного аналізу ( база - цільові, нормативні, середньогалузеві, оптимальні, критичні значення показників); 3) формування системи показників, що відповідають вимогам комплексної характеристики фінансового стану підприємства

Вимоги до організації проведення комплексного фінансового аналізу: 1) методики аналізу повинні давати змогу в обмежені строки оцінити фінансовий стан; 2) необхідність застосування порівняльного аналізу ( база - цільові, нормативні, середньогалузеві, оптимальні, критичні значення показників); 3) формування системи показників, що відповідають вимогам комплексної характеристики фінансового стану підприємства

Організація комплексного фінансового аналізу включає такі етапи: 1) Замовник забезпечує постановку цільової функції і доводить до виконавців: - об’єкт дослідження та його специфіку; - інформаційну базу; - мету та завдання дослідження; - сукупність напрямків аналізу; - форму подання кінцевої інформації 4 - методику формування пропозицій за результатами досліджень; 2) Обгрунтування процедур та проведення первинної обробки вхідної інформації

Організація комплексного фінансового аналізу включає такі етапи: 1) Замовник забезпечує постановку цільової функції і доводить до виконавців: - об’єкт дослідження та його специфіку; - інформаційну базу; - мету та завдання дослідження; - сукупність напрямків аналізу; - форму подання кінцевої інформації 4 - методику формування пропозицій за результатами досліджень; 2) Обгрунтування процедур та проведення первинної обробки вхідної інформації

Продовження 3) забезпечення технічної реалізації методичних засад. На цьому етапі використовуються такі підходи: - ранжирування фінансових показників; - розрахунок інтегрованого показника оцінки фінансового стану підприємства 4 - порівняння розрахункових показників з еталонними величинами; 4) інтерпретація та пояснення результатів обробки інформації

Продовження 3) забезпечення технічної реалізації методичних засад. На цьому етапі використовуються такі підходи: - ранжирування фінансових показників; - розрахунок інтегрованого показника оцінки фінансового стану підприємства 4 - порівняння розрахункових показників з еталонними величинами; 4) інтерпретація та пояснення результатів обробки інформації

Рейтингування • дає змогу розмістити підібрані певним чином підприємства в одному ряду на основі значень основних показників їх діяльності

Рейтингування • дає змогу розмістити підібрані певним чином підприємства в одному ряду на основі значень основних показників їх діяльності

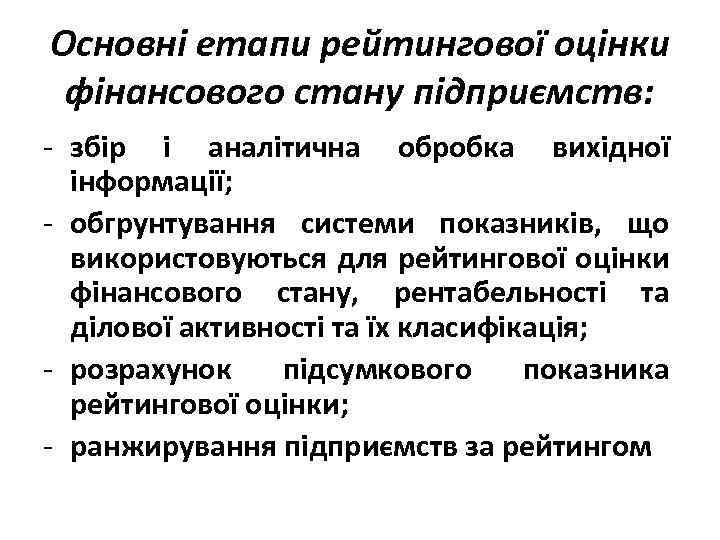

Основні етапи рейтингової оцінки фінансового стану підприємств: - збір і аналітична обробка вихідної інформації; - обгрунтування системи показників, що використовуються для рейтингової оцінки фінансового стану, рентабельності та ділової активності та їх класифікація; - розрахунок підсумкового показника рейтингової оцінки; - ранжирування підприємств за рейтингом

Основні етапи рейтингової оцінки фінансового стану підприємств: - збір і аналітична обробка вихідної інформації; - обгрунтування системи показників, що використовуються для рейтингової оцінки фінансового стану, рентабельності та ділової активності та їх класифікація; - розрахунок підсумкового показника рейтингової оцінки; - ранжирування підприємств за рейтингом

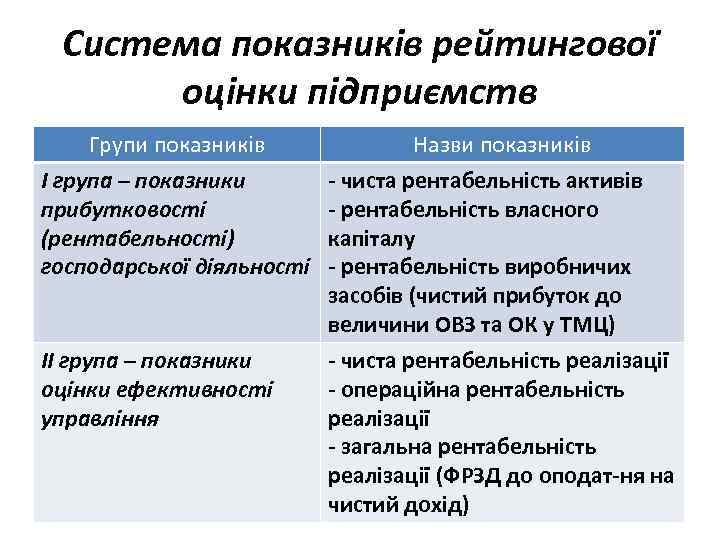

Система показників рейтингової оцінки підприємств Групи показників І група – показники прибутковості (рентабельності) господарської діяльності Назви показників - чиста рентабельність активів - рентабельність власного капіталу - рентабельність виробничих засобів (чистий прибуток до величини ОВЗ та ОК у ТМЦ) ІІ група – показники оцінки ефективності управління - чиста рентабельність реалізації - операційна рентабельність реалізації - загальна рентабельність реалізації (ФРЗД до оподат-ня на чистий дохід)

Система показників рейтингової оцінки підприємств Групи показників І група – показники прибутковості (рентабельності) господарської діяльності Назви показників - чиста рентабельність активів - рентабельність власного капіталу - рентабельність виробничих засобів (чистий прибуток до величини ОВЗ та ОК у ТМЦ) ІІ група – показники оцінки ефективності управління - чиста рентабельність реалізації - операційна рентабельність реалізації - загальна рентабельність реалізації (ФРЗД до оподат-ня на чистий дохід)

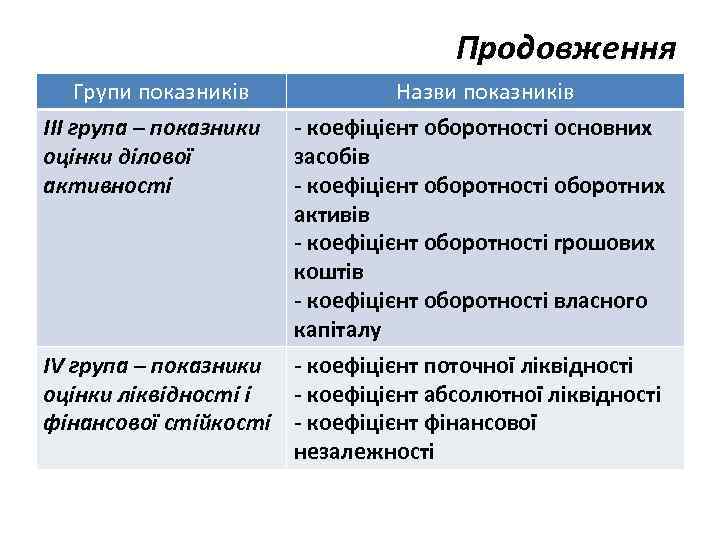

Продовження Групи показників ІІІ група – показники оцінки ділової активності Назви показників - коефіцієнт оборотності основних засобів - коефіцієнт оборотності оборотних активів - коефіцієнт оборотності грошових коштів - коефіцієнт оборотності власного капіталу ІV група – показники - коефіцієнт поточної ліквідності оцінки ліквідності і - коефіцієнт абсолютної ліквідності фінансової стійкості - коефіцієнт фінансової незалежності

Продовження Групи показників ІІІ група – показники оцінки ділової активності Назви показників - коефіцієнт оборотності основних засобів - коефіцієнт оборотності оборотних активів - коефіцієнт оборотності грошових коштів - коефіцієнт оборотності власного капіталу ІV група – показники - коефіцієнт поточної ліквідності оцінки ліквідності і - коефіцієнт абсолютної ліквідності фінансової стійкості - коефіцієнт фінансової незалежності

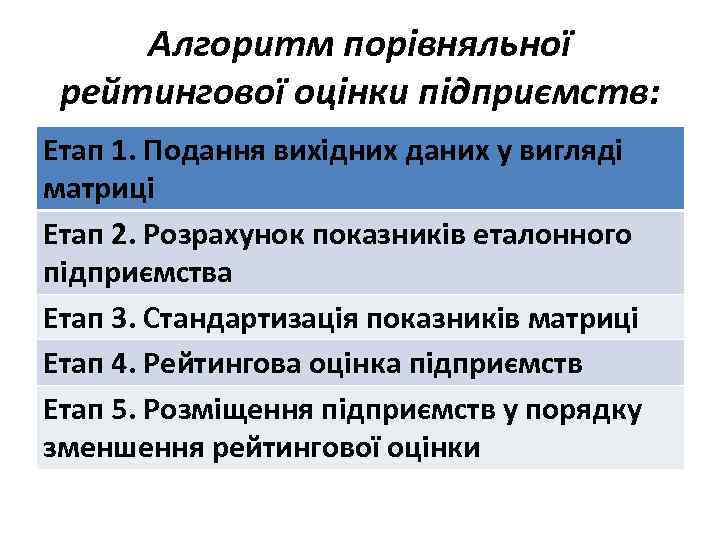

Алгоритм порівняльної рейтингової оцінки підприємств: Етап 1. Подання вихідних даних у вигляді матриці Етап 2. Розрахунок показників еталонного підприємства Етап 3. Стандартизація показників матриці Етап 4. Рейтингова оцінка підприємств Етап 5. Розміщення підприємств у порядку зменшення рейтингової оцінки

Алгоритм порівняльної рейтингової оцінки підприємств: Етап 1. Подання вихідних даних у вигляді матриці Етап 2. Розрахунок показників еталонного підприємства Етап 3. Стандартизація показників матриці Етап 4. Рейтингова оцінка підприємств Етап 5. Розміщення підприємств у порядку зменшення рейтингової оцінки

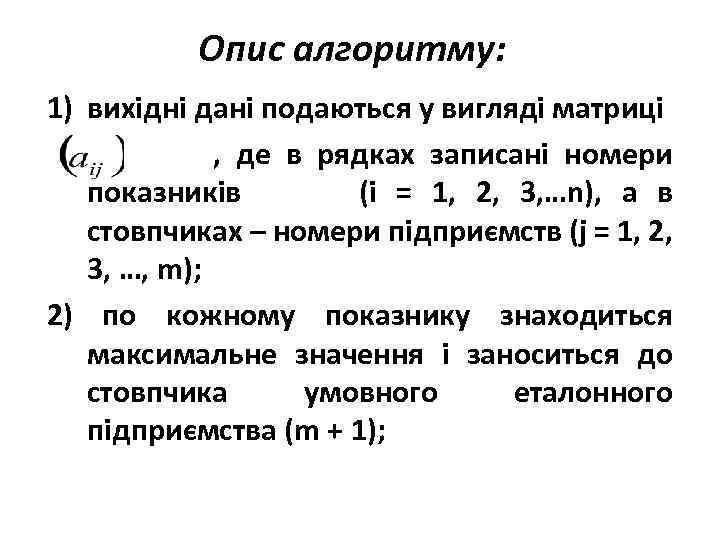

Опис алгоритму: 1) вихідні дані подаються у вигляді матриці , де в рядках записані номери показників (і = 1, 2, 3, …n), а в стовпчиках – номери підприємств (j = 1, 2, 3, …, m); 2) по кожному показнику знаходиться максимальне значення і заноситься до стовпчика умовного еталонного підприємства (m + 1);

Опис алгоритму: 1) вихідні дані подаються у вигляді матриці , де в рядках записані номери показників (і = 1, 2, 3, …n), а в стовпчиках – номери підприємств (j = 1, 2, 3, …, m); 2) по кожному показнику знаходиться максимальне значення і заноситься до стовпчика умовного еталонного підприємства (m + 1);

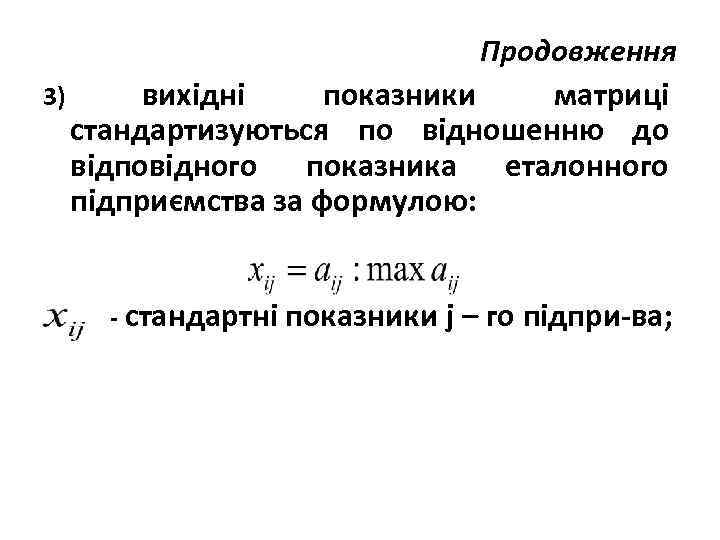

Продовження 3) вихідні показники матриці стандартизуються по відношенню до відповідного показника еталонного підприємства за формулою: - стандартні показники j – го підпри-ва;

Продовження 3) вихідні показники матриці стандартизуються по відношенню до відповідного показника еталонного підприємства за формулою: - стандартні показники j – го підпри-ва;

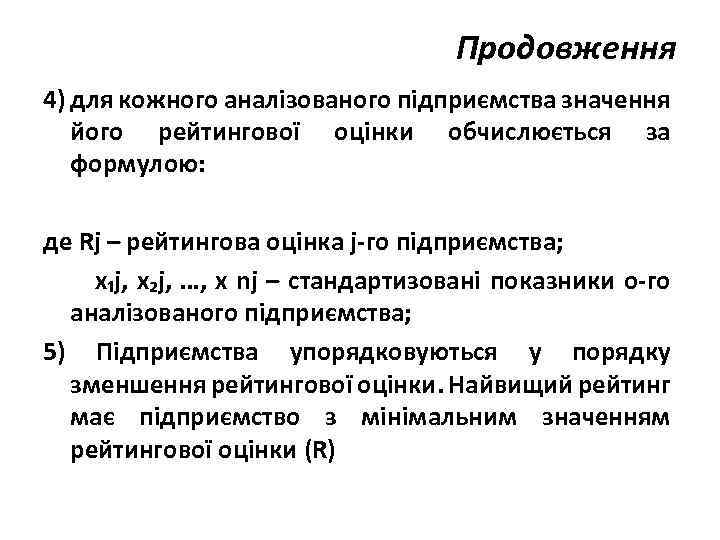

Продовження 4) для кожного аналізованого підприємства значення його рейтингової оцінки обчислюється за формулою: де Rj – рейтингова оцінка j-го підприємства; х₁j, x₂j, …, x nj – стандартизовані показники о-го аналізованого підприємства; 5) Підприємства упорядковуються у порядку зменшення рейтингової оцінки. Найвищий рейтинг має підприємство з мінімальним значенням рейтингової оцінки (R)

Продовження 4) для кожного аналізованого підприємства значення його рейтингової оцінки обчислюється за формулою: де Rj – рейтингова оцінка j-го підприємства; х₁j, x₂j, …, x nj – стандартизовані показники о-го аналізованого підприємства; 5) Підприємства упорядковуються у порядку зменшення рейтингової оцінки. Найвищий рейтинг має підприємство з мінімальним значенням рейтингової оцінки (R)

Переваги рейтингової оцінки фінансового стану підприємств: - методика базується на комплексному багатомірному підході до оцінки фінансовогосподарської діяльності підприємства; - рейтингова оцінка здійснюється на основі фінансової звітності підприємства; - для отримання рейтингової оцінки застосовується простий та доступний механізм; - дає змогу провести кількісну оцінку надійності ділового партнера за результатами діяльності

Переваги рейтингової оцінки фінансового стану підприємств: - методика базується на комплексному багатомірному підході до оцінки фінансовогосподарської діяльності підприємства; - рейтингова оцінка здійснюється на основі фінансової звітності підприємства; - для отримання рейтингової оцінки застосовується простий та доступний механізм; - дає змогу провести кількісну оцінку надійності ділового партнера за результатами діяльності