тема 10 РЫНОК ЦЕННЫХ БУМАГ.ppt

- Количество слайдов: 60

Тема 10. РЫНОК ЦЕННЫХ БУМАГ

Вопросы: • 1. Структура, организация и функции рынка ценных бумаг; • 2. Общая характеристика основных ценных бумаг; • 3. Фондовые индексы; • 4. Производные финансовые инструменты; • 5. Спекулятивные и страховые сделки на рынке ценных бумаг; • 6. Деятельность посредников на рынке ценных бумаг; • 7. Регулирование рынка ценных бумаг.

1. Структура, организация и функции рынка ценных бумаг

• Одним из сегментов финансового рынка выступает рынок ценных бумаг, или фондовый рынок. • Рынок ценных бумаг (РЦБ) это рынок, который опосредует кредитные отношения и отношения совладения с помощью ценных бумаг.

• Объектом сделок на РЦБ является ценная бумага. • Ценную бумага это денежный документ, который удостоверяет отношения совладения или займа между ее владельцем и эмитентом. • Ценные бумаги могут выпускаться как в индивидуальном порядке, например, вексель, так и сериями, например, акции.

• Ценная бумага может выпускаться в наличной и безналичной формах. • Наличная форма предполагает, что ценная бумага напечатана на бланке, выполненным в соответствии с техническими требованиями, которые содержатся в нормативных документах. • Если бумага выпущена в безналичной форме, то она отсутствует как физический предмет, а ее существование, т. е. права ее владельца, фиксируются в регистрационном документе.

По организационной структуре РЦБ делят на первичный и вторичный рынки: • Первичный рынок это рынок, на котором происходит первичное размещение ценной (новых выпусков ценных бумаг).

• Вторичный рынок это рынок, на котором происходит обращение ценных бумаг и все последующие сделки. • Являясь механизмом перепродажи, он позволяет инвесторам свободно покупать и продавать бумаги.

В структуре вторичного рынка выделяют биржевой и внебиржевой рынки. • Биржевой рынок представлен обращением ценных бумаг на биржах. • Внебиржевой рынок охватывает обращение бумаг вне бирж.

• Каждая биржа разрабатывает свой перечень требований к эмитентам. В связи с проверкой эмитента на предмет соответствия его состояния требованиям биржи возник специальный термин «листинг» . • Листинг это процедура включения ценной бумаги эмитента в котировальный список биржи. • Если эмитент желает, чтобы его бумаги котировались на бирже, и отвечает предъявляемым критериям, то его бумаги допускаются к обращению на бирже. • Если в последующем эмитент перестает им удовлетворять, то его бумаги могут быть исключены из котировального списка. Такая процедура получила название делистинга.

• В соответствии с российским законодательством фондовая биржа это некоммерческая организация. • Торговлю на бирже могут осуществлять только ее члены. Другие лица, желающие заключать биржевые сделки, обязаны действовать через членов биржи как посредников. Фондовая биржа обязана обеспечить гласность и публичность проводимых торгов. • Биржа это только место, где заключаются сделки с ценными бумагами. • Поэтому физически сами ценные бумаги на бирже не присутствуют. После заключения сделки на бирже покупатель и продавец осуществляют между собой взаиморасчеты в установленные для этого нормативными документами сроки.

• Если посмотреть на экономику во временном разрезе, то можно увидеть, что она состоит из двух сегментов: слотового и срочного рынков. • Слотовый (кассовый) рынок это рынок наличных сделок. На слотовом рынке происходит одновременная оплата и поставка ценных бумаг. Законодательство различных стран обычно отводит контрагентам несколько дней с момента заключения сделки для осуществления взаиморасчетов. Цену, возникающую на слотовом рынке, называют слотовой, или кассовой.

• Срочный рынок это рынок, на котором заключаются срочные сделки. • Срочная сделка представляет собой договор между контрагентами о будущей поставке предмета контракта на условиях, которые оговариваются в момент заключения такой сделки.

• По характеру эмитентов фондовый рынок можно разделить на рынок государственных и негосударственных ценных бумаг. • Рынок негосударственных бумаг помогает аккумулировать финансовые ресурсы для предпринимательского сектора. • Рынок государственных ценных бумаг открывает возможность решать две важные задачи. • Во первых, позволяет государству мобилизовать необходимые ему денежные ресурсы, и, в частности, финансировать дефицит государственного бюджета. • Во вторых, он является полем регулирования краткосрочной процентной ставки в экономике.

Функции фондового рынка: 1. Состоит в мобилизации средств вкладчиков для целей организации и расширения масштабов хозяйственной деятельности. 2. Информационная. Она заключается в том, что ситуация на фондовом рынке сообщает вкладчикам информацию об экономической конъюнктуре и дает им ориентиры для размещения своих капиталов.

2. Общая характеристика основных ценных бумаг

Акция • Акция это эмиссионная ценная бумага, которая закрепляет право ее владельца на получение части прибыли акционерного общества (AO) в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. • Она является бессрочной, т. е. обращается на рынке до тех пор, пока существует выпустившее ее акционерное общество. • АО не обязано ее выкупать. • Акции могут быть именными и на предъявителя. • Выпуск акций на предъявителя разрешается в определенном отношении к величине оплаченного уставного капитала эмитента согласно нормативам, устанавливаемым ФКЦБ. • Выделяют две категории акций: обыкновенные (иногда их называют простыми) и привилегированные.

• Обыкновенные акции отличаются от привилегированных следующими чертами: • а) они предоставляют право владельцу участвовать в голосовании на собрании акционеров; такое право возникает после полной оплаты акции; • б) выплата по ним дивидендов и ликвидационной стоимости при ликвидации предприятия может осуществляться только после распределения соответствующих средств среди владельцев привилегированных акций. • Привилегированные акции отличаются от обыкновенных прежде всего тем, что, как правило, не предоставляют своим владельцам права участвовать в голосовании на собрании акционеров, если оно не закреплено за ними в уставе АО. Однако такое право появляется у владельцев в том случае, если собрание акционеров принимает решение о невыплате дивидендов по привилегированным акциям или обсуждает вопросы, касающиеся имущественных интересов владельцев этих акций, в том числе вопросов о реорганизации и ликвидации общества.

• Привилегированные акции могут быть конвертируемыми и кумулятивными. • Привилегированная конвертируемая акция это акция, которую можно обменять на другие акции обыкновенные или иные разновидности привилегированных. • Кумулятивные привилегированные акции это акции, по которым происходит накопление дивидендов в случае их невыплаты.

• Доход по акции может быть представлен в двух формах в виде прироста курсовой стоимости и в качестве периодических выплат по акции. Во втором случае доход называют дивидендом. Прирост курсовой стоимости акции может составить существенную часть доходов инвестора. Чтобы его реализовать, акцию необходимо продать.

• Существует понятие «рейтинг акций» . • Рейтинг это оценка инвестиционной надежности ценных бумаг. • Ее дают аналитические компании. • Наиболее известными в мировой практике аналитическими компаниями являются «Standard & Poor's» и «Moody's Investors Service» . • Рейтинг позволяет судить о степени возможной доходности и риска, связанного с предприятием, выпустившим акции. Каждая аналитическая компания использует свои символы для обозначения уровня рейтинга. Например, компания «Standard & Poor's» использует такие обозначения: ААА, А, ВВВ, В, С, D. Инвестиционная надежность бумаги убывает в данном рейтинге слева направо. Так, акции компании с рейтингом ААА будут самыми надежными с точки зрения риска банкротства, но и наименее доходными.

Цена акции определяется по формуле: где Р - цена акции Divt - дивиденд, который будет выплачен в периоде t г - ставка дисконтирования (доходность), которая соответствует уров ню риска инвестирования в акции данного акционерного общества Рп - цена акции в конце периода и, когда инвестор планирует продать ее

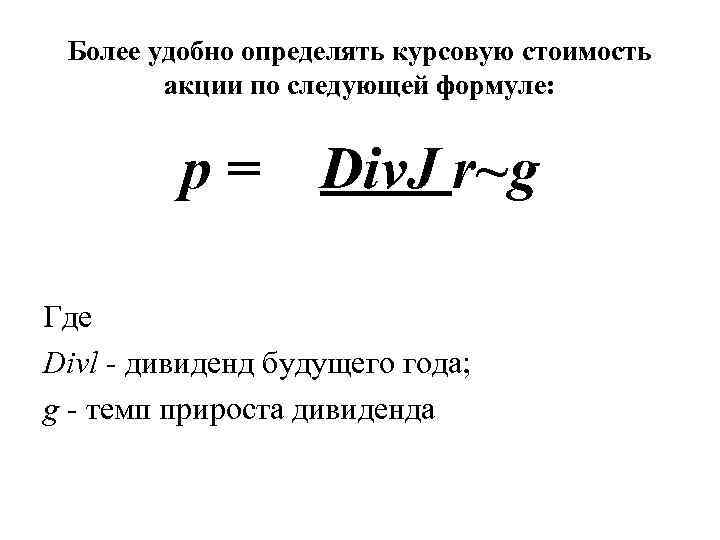

Более удобно определять курсовую стоимость акции по следующей формуле: р= Div. J r~g Где Divl - дивиденд будущего года; g - темп прироста дивиденда

Облигация • Облигация это срочная долговая ценная бумага, которая удостове ряет отношение займа между ее владельцем и эмитентом. • Облигации могут выпускать государство в лице общегосударственных и местных органов власти, акционерные общества, частные предприятия. • Наиболее важное отличие облигации от акции состоит в том, что она представляет собой долговое обязательство эмитента, т. е. предоставленный ему кредит, оформленный в виде ценной бумаги. • Все платежи по облигации эмитент должен осуществлять в первую очередь по сравнению с акциями и в обязательном порядке. Платежи обеспечиваются имуществом эмитента.

• Облигация является срочной бумагой, т. е. эмитируется на определенный период времени, и по его истечении должна выкупаться. • Как правило, эмитент выкупает ее по номиналу. Облигации могут выпускаться с условием досрочного отзыва или погашения. • Минимальный срок, на который может выпускаться облигация, не ограничен. В отношении государственных ценных бумаг закон «О государ ственном внутреннем долге Российской Федерации» предусматривает, что они не могут выпускаться на срок более 30 лет. • По времени обращения они подразделяются на краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет) и долгосрочные (от 5 до 30 лет).

• Облигации могут быть именными и на предъявителя. • Существуют различные виды облигаций. • Классическая облигация представляет собой ценную бумагу, по которой выплачивается фиксированный доход. Доход по облигации называют процентом, или купоном. Саму облигацию именуют купонной, или твердопроцентной бумагой. Поскольку для рыночной экономики характерна инфляция, то твердопроцентная бумага не всегда отвечает интересам инвесторов.

• конвертируемая облигация • В соответствии с условиями эмиссии ее можно обменять на акции или другие облигации. Чаще всего, это обыкновенные акции АО, выпустившего облигации. • Смысл приобретения конвертируемой в обыкновенные акции облигации состоит в том, чтобы, с одной стороны, гарантировать получение дохода, приносимого облигацией в случае не очень успешной работы АО, а, с другой стороны, сохранить возможность увеличить доход, конвертировав облигацию в акцию, если по ней стали выплачиваться высокие дивиденды.

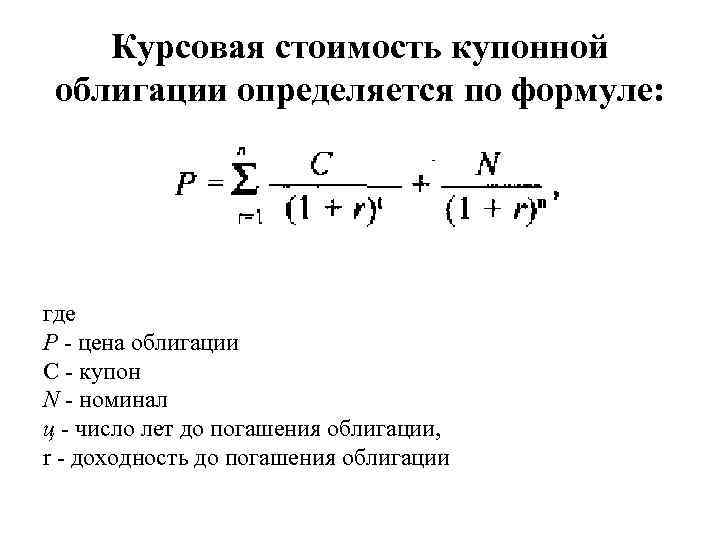

Курсовая стоимость купонной облигации определяется по формуле: где Р - цена облигации С купон N - номинал ц - число лет до погашения облигации, r - доходность до погашения облигации

Вексель, банковский сертификат • Вексель это долговое обязательство, которое дает его владельцу безусловное право требовать уплаты обозначенной в нем суммы денег от лица, обязанного по векселю. • В первую очередь вексель это инструмент кредита, его также можно использовать в качестве расчетного средства. С помощью данного документа могут оплачиваться поставки товаров, предоставление услуг (коммерческий кредит), оформляться денежные обязательства. • Векселя, которые возникают вследствие предоставления коммерческого кредита, называются коммерческими. Векселя, оформляющие денежные обязательства, именуются финансовыми.

Существуют простой и переводной векселя • Простой вексель (соло вексель) это документ, содержащий безусловное обязательство векселедателя уплатить определенную сумму денег в определенном месте и в опреде ленный срок векселедержателю. • Переводной вексель (тратта) это документ, который содержит предложение векселедателя (трассанта) плательщику (трассату) уплатить определенную сумму денег в определенном месте и в определенный срок получателю (ремитенту).

• Банковский сертификат это ценная бумага, которая свидетельствует о размещении денег в банке, и удостоверяет право инвестора (бенефициара) на получение суммы номинала бумаги и начисленных по ней процентов. • Различают сберегательный и депозитный сертификаты. • Депозитный сертификат это ценная бумага, предназначенная для юридических лиц. • Сберегательный сертификат это ценная бумага, предназначенная для физических лиц.

3. Фондовые индексы

• Участникам фондового рынка необходимо следить за конъюнктурой рынка ценных бумаг, а также, по возможности, прогнозировать его тенденции. Инвестор должен знать, как измеряется динамика рынка. • Путем сравнения индексов на определенный момент определяют относительную силу или слабость рынка. Когда средние индексы показывают общее движение курсов вверх, рынок называют рынком «быков» , когда движение направлено вниз рынком «медведей» .

Индексы Доу Джонса • Специалисты издательского дома «Доу Джонс» , публикующего газету «Уолл стрит джорнэл» , рассчитывают четыре вида индексов для акций. • Самый известный из них это средняя Доу Джонса для акций промышленных компаний, или DJIA (промышленный индекс Доу Джонса). • DJIA калькулируется по ценным бумагам 30 ведущих «голубых фишек» и представляет собой среднее арифметическое без учета весов; • Он публикуется в виде пунктов, а не в долларовом выражении (при переводе в ценностное измерение 1 пункт стоит около 0, 1 долл. ). • Реальное значение средней Доу Джонса для акций промышленных компаний имеет смысл в сравнении с соответствующим значением за предыдущий период.

Индексы корпорации «Standard & Poor's» (S&P) • 1. 2. 3. 4. 5. • • Корпорация «Стэндард энд пурз» , являющаяся издателем финансовых новостей, публикует 5 индексов для обыкновенных акций: Промышленный; Транспортный; Электроэнергетики и коммунального хозяйства; Финансовый; Сводный, В первые четыре индекса включаются выпуски акций 400, 20, 40 соответствующих компаний. Сводный индекс объединяет акции всех 500 компа ний, поэтому в финансовых источниках можно увидеть его как S&P 500.

Индексы NYSE, АМЕХ и NASDAQ • Индекс NYSE это показатель текущего движения курсов акций, коти рующихся на Нью Йоркской фондовой бирже, относительно базовой вели чины, равной 50, на 31 декабря 1965 г. • Индекс АМЕХ отражает движение курсов акций на Американской фон довой бирже по отношению к базовому значению 100, установленному на 31 августа 1973 г. • Индексы NASDAQ (Национальная ассоциация дилеров ценных бумаг) отражают оборот ценных бумаг на внебиржевом рынке. Рассчитываются так же, как и индексы S&P. NYSE. АМЕХ. За базу, равную 100, принимается стоимость акций на 5 февраля 1971 г. • Самый полный из индексов NASDAQ это сводный индекс внебиржевого оборота, рассчитываемый на основе более, чем 4200 обыкновенных акций, которые обращаются в системе NASDAQ.

Индекс «Вэлью Лайн» • Заслуживают внимания также средние показатели агенства «Вэлью Лайн» . • Сводный индекс «Вэлью Лайн» охватывает примерно 1 ОО выпусков акций, включенных в обзор «Вэлью Лайн инвэстмент сёрвэй» и обращаю щихся на Нью Йоркской и Американской биржах и внебиржевом рынке. Базовое значение, принятое за 100, это средняя стоимость акций на 30 июня 1961 г.

Индексы Nikkei, FTSE, CAC, DAX, FAZ • • • Наиболее распространенным индексом на Токийской фондовой бирже является индекс Nikkei. Он рассчитывается как средневзвешенная по акциям 225 компаний. В Великобритании наиболее известными являются индексы FT SE, публикуемые газетой «Файнэншл Тайме» (FT) на основе котировок Лондонской фондовой биржи (LIFFE). Индекс FT 30 представляет собой среднюю геометрическую акций 30 крупнейших промышленных компаний. FT SE 100 является индексом рыночной оценки акций 100 крупнейших компаний. Последний наиболее часто используется, поскольку рассчитывается каждую минуту в течение операционного дня и является базой для торговли индексными опционами. Индексы САС 40 и САС 240 (Campagnie des Agents de Change Ассоциация французских фондовых брокеров) являются средневзвешенными акций, котируемых на Парижской бирже. Индексы FAZ (с 1958 года) и DAX (с 1988 года) рассчитываются на Фран кфуртской бирже по акциям 100 и 30 крупнейших компаний соответственно. FAZ рассчитывается один раз в день, в то время как DAX каждую минуту. В России с 1 сентября 1995 г. начал рассчитываться индекс РТС (Рос сийской торговой системы) индекс самых ликвидных акций (вначале индекс РТС рассчитывался на основе средневзвешенной цены акций 13 эмитентов, а в 1996 г. их число составило уже 24 ). Известным является и индекс «Ъ» индекс «Коммерсанта» . В современных условиях фондовые индексы имеют прикладное значе ние для хеджинговых операций (продажа фьючерсных контрактов на фондовый индекс).

4. Производные финансовые инструменты

• Наиболее распространенными инструментами на срочном рынке являются фьючерсные и опционные контракты. • Фьючерсный контракт это соглашение между сторонами о будущей поставке базисного актива, которое заключается на бирже. • Контракты являются стандартными для каждого базисного актива. Фьючерсные контракты, как правило, заключаются с целью хеджирования, т. е. страхования ценовых рисков, и спекуляции. В основе контракта могут лежать как товары, так и финансовые инструменты. • Фьючерсный контракт можно заключить только при посредничестве брокерской компании, которая является членом биржи. При открытии позиции по контракту его участник должен внести гарантийный взнос. Он называется начальной, или депозитной маржой. По величине маржа со ставляет обычно от 2% до 10% суммы контракта.

• По результатам фьючерсных торгов биржа ежедневно определяет проигрыши и выигрыши участников контрактов на основании так называемой котировочной цены. • Котировочная цена это цена, которая определяется но итогам торговой сессии как некоторая средняя величина на основе сде лок, заключенных в ходе данной сессии.

• Фьючерсная цена это цена, которая фиксируется при заключении фьючерсного контракта. • Она отражает ожидания инвесторов относительно будущей цены спот для соответствующего актива. Однако, как правило, она не дает точного представления о будущей цене спот. • Фьючерсная цена зависит от информации, которой обладают участники рынка.

5. Спекулятивные и страховые сделки на рынке ценных бумаг

• Спекулятивные сделки на финансовом рынке основаны на стремлении получить прибыль за счет разницы в курсовой стоимости финансовых активов, которая может возникнуть во времени. • Если спекулянт ожидает в будущем повышения цены актива, то он купит его сейчас с целью продать в будущем по более высокой цене. • Такие действия называют игрой на повышение, а спекулянтов «быками» . Если спекулянт ожидает падения стоимости актива, то он возьмет его взаймы, продаст сейчас, чтобы в дальнейшем выкупить по более низкой цене. Такие действия называют игрой на понижение, а спекулянтов «медведями» .

• Страхование, или хеджирование состоит в нейтрализации неблагоприятных колебаний конъюнктуры рынка для инвестора. • Если инвестор владеет ценной бумагой и опасается падения ее курсовой стоимости ниже некоторого уровня, то наиболее простой способ страхования состоит в том, чтобы отдать брокеру приказ продать ее по данной цене, как только она появится на рынке. • Если инвестор страхуется от роста цены бумаги, то он может отдать брокеру приказ купить ее, как только данная цена возникнет на рынке.

6. Деятельность посредников на рынке ценных бумаг

• Главным действующим лицом на рынке является брокер. • Брокер это лицо, действующее за счет клиента на основе договоров поручения или комиссии. • В качестве брокера обычно выступает брокерская компания. • Физическое лицо также может осуществлять брокерские функции, если зарегистрируется в качестве предпринимателя. • За оказанные услуги брокер получает комиссионные.

• Следующий участник РЦБ дилер. • Дилер это лицо, совершающее сделки купли продажи ценных бумаг от своего имени и за свой счет на основе публичного объявления котировок. • В качестве дилера может выступать только юридическое лицо. Дилер обязан заключать сделки по ценам объявленных котировок. • Наряду с ценами, он может устанавливать другие обязательные условия, такие, как минимальное и максимальное количество покупаемых и/или продаваемых бумаг, а также сроки действия цен.

• Участником фондового рынка является и инвестиционный фонд. • • Инвестиционный фонд это акционерное общество, которое выпускает свои акции и реализует их инвесторам.

• По своему характеру разновидностью инвестиционного фонда является паевой инвестиционный фонд (ПИФ). • Задача которого также сводится к аккумулированию средств вкладчиков и размещению их в другие финансовые активы. • В то же время отличие паевого фонда состоит в том, что он представ ляет собой имущественный комплекс без создания юридического лица. • Он создается при компании, имеющей лицензию на осуществление деятельности по доверительному управлению имуществом паевых фондов, которая становится управляющей компанией фонда. Вкладчики паевого фонда приобретают инвестиционные паи. Прибыль инвестор получает только за счет прироста курсовой стоимости пая.

7. Регулирование рынка ценных бумаг

• Ведущую роль в области государственного регулирования РЦБ в России занимает Федеральная комиссия по рынку ценных бумаг (ФКЦБ). • На нее возложен контроль за деятельностью профессиональных участников РЦБ и определением стандартов эмиссии негосударственных ценных бумаг • Контроль за функционированием банковских и кредитных учреждений осуществляет Центральный Банк РФ.

• Определенное место в регулировании деятельности профессиональных участников РЦБ призваны сыграть саморегулирующиеся организации профессиональных участников РЦБ (СОПУ), которые могут образовываться с одобрения ФКЦБ. • Они являются добровольными объединениями профессиональных участников РЦБ. • Для своих членов СОПУ устанавливают правила деятельности на РЦБ и осуществляют контроль за их соблюдением. • Цель их создания состоит в обеспечении условий деятельности профессиональных участников, соблюдении ими этики на РЦБ, защите интересов инвесторов.

• РЦБ будет эффективно выполнять свои функции, если он защищен от возможностей осуществления на нем финансовых махинаций и недобросовестной конкуренции. • В связи с этим отечественное законодательство устанавливает ряд требований к осуществлению деятельности на РЦБ.

• Во первых, существует определенная процедура выпуска ценных бумаг. • Бумаги могут размещаться среди неограниченного или ограниченного круга лиц. • Если по условиям выпуска ценные бумаги планируется размещать среди неограниченного круга лиц, то такая эмиссия называется открытой (публичной) подпиской, или открытым (публичным) размещением. Если ценные бумаги размещаются среди заранее установленного числа лиц. то эмиссию именуют закрытой (частной) подпиской, или закрытым (частным) размещением. • При открытой подписке или закрытой подписке когда число заранее известного круга владельцев превышает 500, а также, когда общий объем эмиссии превышает: 50 тысяч минимальных размеров оплаты труда, требуется регистрация в ФКЦБ (или уполномоченном им органе) проспекта эмиссии ценных бумаг.

• Во вторых, в определенных случаях участники РЦБ должны раскрывать информацию о своих операциях с ценными бумагами. • Уведомление осуществляется в пятидневный срок после приобретения бумаг. • Профессиональный участник РЦБ обязан раскрыть информацию о разовой операции с одним видом эмиссионных ценных бумаг одного эмитента, если количество ценных бу маг по операции составило не менее 15% от их общего количества.

• В третьих, осуществляется контроль за использованием служебной информации (иногда ее называют внутренней). • Лицам, владеющим служебной информацией, запрещается использовать ее для заключения сделок и пере давать третьим лицам. • К лицам, обладающим данной информацией закон относит: • а) членов органов управ ления эмитента или профессионального участника РЦБ, связанного с эми тентом договором; • б) аудитора эмитента; • в) служащих государственных органов, которые имеют доступ к такой информации.

• В четвертых, регулируется рекламная деятельность на РЦБ. • В рекламе запрещается: • а) давать недостоверную информацию о деятельности эми тента и его ценных бумагах; • б) гарантировать или указывать предполагае мый размер дохода но ценным бумагам и прогнозы роста их курсовой сто имости; • в) использовать рекламу в целях недобросовестной конкуренции путем указания на недостатки в деятельности профессиональных участников РЦБ, занимающихся аналогичной деятельностью, или эмитентов, выпускающих аналогичные ценные бумаги, • г) запрещается реклама эмиссионных ценных бумаг до даты их регистрации.

• Можно сказать, что каков реальный сектор, та ков и рынок ценных бумаг, подразумевая под этим эффективность и «цивилизованность» функционирования того и другого. • Перефразируя можно сказать, что каждая страна имеет тот рынок ценных бумаг, которого заслуживает ее реальный сектор экономики.

• Спасибо за внимание!!!

тема 10 РЫНОК ЦЕННЫХ БУМАГ.ppt