7dafcb7c5dbf4bd81231aa6fab78b3a4.ppt

- Количество слайдов: 100

Тема 1 Фондовый рынок как часть Финансового рынка. Финансовый рынок – это форма организации движения денежных средств, т. е. сфера проявления экономических отношений между продавцом и покупателем по поводу денежных средств и инвестиционных ценностей. Основные товары финансового рынка: • золото; • наличные деньги и деньги на счетах клиентов; • валюта; • кредитные ресурсы; • ценные бумаги.

Тема 1 Фондовый рынок как часть Финансового рынка. Финансовый рынок – это форма организации движения денежных средств, т. е. сфера проявления экономических отношений между продавцом и покупателем по поводу денежных средств и инвестиционных ценностей. Основные товары финансового рынка: • золото; • наличные деньги и деньги на счетах клиентов; • валюта; • кредитные ресурсы; • ценные бумаги.

Соответственно, сегменты, на которые делится финансовый рынок, представляют одну или несколько групп этих специфических товаров. Финансовый рынок Денежнокредитный рынок Рынок ценных бумаг (ФР) Валютный рынок Рынок драг. металлов Рынок страхования Таким образом, ФР является одним из сегментов финансового рынка. В этом сегменте капитал накапливается, концентрируется и вкладывается в реальный сектор экономики или становится источником покрытия государственного долга.

Соответственно, сегменты, на которые делится финансовый рынок, представляют одну или несколько групп этих специфических товаров. Финансовый рынок Денежнокредитный рынок Рынок ценных бумаг (ФР) Валютный рынок Рынок драг. металлов Рынок страхования Таким образом, ФР является одним из сегментов финансового рынка. В этом сегменте капитал накапливается, концентрируется и вкладывается в реальный сектор экономики или становится источником покрытия государственного долга.

В той части, в которой РЦБ основывается на деньгах как на капитале, он называется фондовым рынком. Фондовый рынок составляет подавляющую часть РЦБ, поэтому их иногда употребляют как синонимы. Фондовый рынок – это рынок, где производятся операции с ценными бумагами – купля-продажа, эмиссия, погашение, залог. ФР имеет ряд специфических свойств: • ценные бумаги – фиктивный капитал, • отсутствует фактор качества объектов, но в большей степени свойственен риск, • реальная цена объекта определяется путём сопоставления риска с доходностью. Главной задачей субъектов фондового рынка является оптимизация финансовых потоков от продавцов капитала (владельцев ценной бумаги) к покупателям (эмитентам).

В той части, в которой РЦБ основывается на деньгах как на капитале, он называется фондовым рынком. Фондовый рынок составляет подавляющую часть РЦБ, поэтому их иногда употребляют как синонимы. Фондовый рынок – это рынок, где производятся операции с ценными бумагами – купля-продажа, эмиссия, погашение, залог. ФР имеет ряд специфических свойств: • ценные бумаги – фиктивный капитал, • отсутствует фактор качества объектов, но в большей степени свойственен риск, • реальная цена объекта определяется путём сопоставления риска с доходностью. Главной задачей субъектов фондового рынка является оптимизация финансовых потоков от продавцов капитала (владельцев ценной бумаги) к покупателям (эмитентам).

Взаимоотношение субъектов рынка ценных бумаг можно показать следующим образом:

Взаимоотношение субъектов рынка ценных бумаг можно показать следующим образом:

На ФР обращаются временно свободные капиталы, которые могут быть использованы и в других сегментах финансового рынка. Поэтому ему приходится конкурировать с другими сегментами. Наиболее эффективное вложение капитала определяется в конкурентной борьбе рядом факторов: Øуровень доходности, Øуровень риска, Øусловия налогообложения, Øликвидность, Øинфраструктура. На уровне государства существуют рычаги, с помощью которых эта конкуренция ограничивается.

На ФР обращаются временно свободные капиталы, которые могут быть использованы и в других сегментах финансового рынка. Поэтому ему приходится конкурировать с другими сегментами. Наиболее эффективное вложение капитала определяется в конкурентной борьбе рядом факторов: Øуровень доходности, Øуровень риска, Øусловия налогообложения, Øликвидность, Øинфраструктура. На уровне государства существуют рычаги, с помощью которых эта конкуренция ограничивается.

ФР выполняет ряд функций, которые можно разделить на две группы: общерыночные и специфические. Общерыночные функции: • коммерческая – операции являются источником дополнительной прибыли, • ценовая – на рынке образуются цены (котировки), отражающие макроэкономические закономерности, • информационная – накопление информации и обеспечение ее объективности, • регулирующая – правила торговли и ограничения позволяют регулировать спрос и предложение.

ФР выполняет ряд функций, которые можно разделить на две группы: общерыночные и специфические. Общерыночные функции: • коммерческая – операции являются источником дополнительной прибыли, • ценовая – на рынке образуются цены (котировки), отражающие макроэкономические закономерности, • информационная – накопление информации и обеспечение ее объективности, • регулирующая – правила торговли и ограничения позволяют регулировать спрос и предложение.

Специфические функции: üинвестиционная функция – аккумулирование временно свободных денежных средств, превращение их в инвестиции и направление на развитие перспективных отраслей экономики, üперераспределительная – между территориями, государствами, из непроизводственной сферы в производственную, üфункция страхования финансовых рисков (хеджирование) – связана с появлением производных ценных бумаг. üобслуживание государственного долга через рынок государственных ценных бумаг, üповышение ликвидности различных долговых обязательств посредством их секъюритизации, üспекулятивная.

Специфические функции: üинвестиционная функция – аккумулирование временно свободных денежных средств, превращение их в инвестиции и направление на развитие перспективных отраслей экономики, üперераспределительная – между территориями, государствами, из непроизводственной сферы в производственную, üфункция страхования финансовых рисков (хеджирование) – связана с появлением производных ценных бумаг. üобслуживание государственного долга через рынок государственных ценных бумаг, üповышение ликвидности различных долговых обязательств посредством их секъюритизации, üспекулятивная.

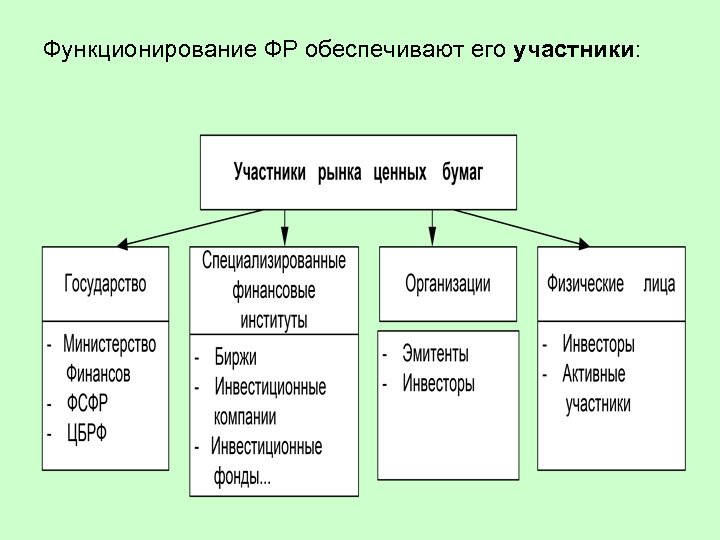

Функционирование ФР обеспечивают его участники:

Функционирование ФР обеспечивают его участники:

Государственное регулирование РЦБ Рынок ценных бумаг может эффективно выполнять свои функции, если государство осуществляет регулирование деятельности эмитентов и инвесторов. Система государственного регулирования рынка включает: • Государственные и иные нормативные акты, • Государственные органы регулирования и контроля Формы государственного управления: • прямое – административное, • косвенное – экономическое. Рынок ценных бумаг в России регулируется Гражданским кодексом и рядом федеральных законов

Государственное регулирование РЦБ Рынок ценных бумаг может эффективно выполнять свои функции, если государство осуществляет регулирование деятельности эмитентов и инвесторов. Система государственного регулирования рынка включает: • Государственные и иные нормативные акты, • Государственные органы регулирования и контроля Формы государственного управления: • прямое – административное, • косвенное – экономическое. Рынок ценных бумаг в России регулируется Гражданским кодексом и рядом федеральных законов

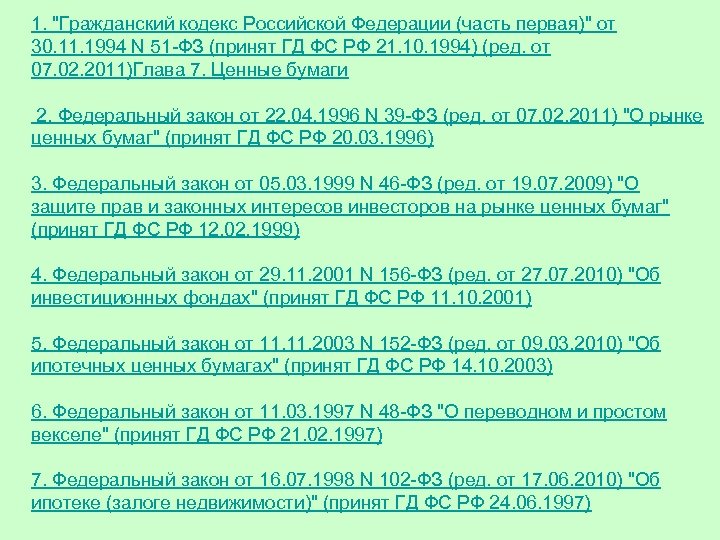

1. "Гражданский кодекс Российской Федерации (часть первая)" от 30. 11. 1994 N 51 -ФЗ (принят ГД ФС РФ 21. 10. 1994) (ред. от 07. 02. 2011)Глава 7. Ценные бумаги 2. Федеральный закон от 22. 04. 1996 N 39 -ФЗ (ред. от 07. 02. 2011) "О рынке ценных бумаг" (принят ГД ФС РФ 20. 03. 1996) 3. Федеральный закон от 05. 03. 1999 N 46 -ФЗ (ред. от 19. 07. 2009) "О защите прав и законных интересов инвесторов на рынке ценных бумаг" (принят ГД ФС РФ 12. 02. 1999) 4. Федеральный закон от 29. 11. 2001 N 156 -ФЗ (ред. от 27. 07. 2010) "Об инвестиционных фондах" (принят ГД ФС РФ 11. 10. 2001) 5. Федеральный закон от 11. 2003 N 152 -ФЗ (ред. от 09. 03. 2010) "Об ипотечных ценных бумагах" (принят ГД ФС РФ 14. 10. 2003) 6. Федеральный закон от 11. 03. 1997 N 48 -ФЗ "О переводном и простом векселе" (принят ГД ФС РФ 21. 02. 1997) 7. Федеральный закон от 16. 07. 1998 N 102 -ФЗ (ред. от 17. 06. 2010) "Об ипотеке (залоге недвижимости)" (принят ГД ФС РФ 24. 06. 1997)

1. "Гражданский кодекс Российской Федерации (часть первая)" от 30. 11. 1994 N 51 -ФЗ (принят ГД ФС РФ 21. 10. 1994) (ред. от 07. 02. 2011)Глава 7. Ценные бумаги 2. Федеральный закон от 22. 04. 1996 N 39 -ФЗ (ред. от 07. 02. 2011) "О рынке ценных бумаг" (принят ГД ФС РФ 20. 03. 1996) 3. Федеральный закон от 05. 03. 1999 N 46 -ФЗ (ред. от 19. 07. 2009) "О защите прав и законных интересов инвесторов на рынке ценных бумаг" (принят ГД ФС РФ 12. 02. 1999) 4. Федеральный закон от 29. 11. 2001 N 156 -ФЗ (ред. от 27. 07. 2010) "Об инвестиционных фондах" (принят ГД ФС РФ 11. 10. 2001) 5. Федеральный закон от 11. 2003 N 152 -ФЗ (ред. от 09. 03. 2010) "Об ипотечных ценных бумагах" (принят ГД ФС РФ 14. 10. 2003) 6. Федеральный закон от 11. 03. 1997 N 48 -ФЗ "О переводном и простом векселе" (принят ГД ФС РФ 21. 02. 1997) 7. Федеральный закон от 16. 07. 1998 N 102 -ФЗ (ред. от 17. 06. 2010) "Об ипотеке (залоге недвижимости)" (принят ГД ФС РФ 24. 06. 1997)

Государственное прямое регулирование обеспечивается путем: • установления обязательных требований к деятельности эмитентов и профессиональных участников ФР; • регистрации выпусков ценных бумаг и контроля за соблюдением условий эмиссии; • лицензированием деятельности профессиональных участников ФР; • создания системы защиты прав владельцев ценных бумаг.

Государственное прямое регулирование обеспечивается путем: • установления обязательных требований к деятельности эмитентов и профессиональных участников ФР; • регистрации выпусков ценных бумаг и контроля за соблюдением условий эмиссии; • лицензированием деятельности профессиональных участников ФР; • создания системы защиты прав владельцев ценных бумаг.

Для обеспечения государственного регулирования на рынке ценных бумаг, а также отношений, складывающихся в процессе обращения ценных бумаг, пресечения злоупотреблений и нарушений прав инвесторов указом Президента РФ от 4 ноября 1994 г. #2063 "О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации" была создана Федеральная комиссия по ценным бумагам и фондовому рынку при Правительстве РФ (ФКЦБ). Указом Президента от 27 февраля 1995 г. #202 статус ФКЦБ был приравнен к статусу федерального Министерства. Указом Президента РФ от 9 марта 2004 г. N 314 Федеральная комиссия по рынку ценных бумаг была упразднена. Функции по контролю и надзору переданы Федеральной службе по финансовым рынкам (ФСФР).

Для обеспечения государственного регулирования на рынке ценных бумаг, а также отношений, складывающихся в процессе обращения ценных бумаг, пресечения злоупотреблений и нарушений прав инвесторов указом Президента РФ от 4 ноября 1994 г. #2063 "О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации" была создана Федеральная комиссия по ценным бумагам и фондовому рынку при Правительстве РФ (ФКЦБ). Указом Президента от 27 февраля 1995 г. #202 статус ФКЦБ был приравнен к статусу федерального Министерства. Указом Президента РФ от 9 марта 2004 г. N 314 Федеральная комиссия по рынку ценных бумаг была упразднена. Функции по контролю и надзору переданы Федеральной службе по финансовым рынкам (ФСФР).

Федеральная служба по финансовым рынкам является федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору в сфере финансовых рынков (за исключением страховой, банковской и аудиторской деятельности). Функции, возложенные на ФСФР в части ФР: • Законотворчество в сфере РЦБ, • Контроль и надзор, • Лицензирование деятельности профессиональных участников, • Обобщение и анализ информации, • Методическое обеспечение.

Федеральная служба по финансовым рынкам является федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов, контролю и надзору в сфере финансовых рынков (за исключением страховой, банковской и аудиторской деятельности). Функции, возложенные на ФСФР в части ФР: • Законотворчество в сфере РЦБ, • Контроль и надзор, • Лицензирование деятельности профессиональных участников, • Обобщение и анализ информации, • Методическое обеспечение.

Саморегулируемые организации Саморегулируемой организацией (СРО) профессиональных участников рынка ценных бумаг именуется добровольное объединение профессиональных участников, действующее в соответствии с законодательством и функционирующее на принципах некоммерческой организации. Они являются добровольными объединениями профессиональных участников РЦБ. Для своих членов СРО устанавливают правила деятельности на РЦБ и контролируют их соблюдение. Цели их создания: • обеспечение условий деятельности профессиональных участников, • соблюдение ими этики на РЦБ, • защита интересов инвесторов.

Саморегулируемые организации Саморегулируемой организацией (СРО) профессиональных участников рынка ценных бумаг именуется добровольное объединение профессиональных участников, действующее в соответствии с законодательством и функционирующее на принципах некоммерческой организации. Они являются добровольными объединениями профессиональных участников РЦБ. Для своих членов СРО устанавливают правила деятельности на РЦБ и контролируют их соблюдение. Цели их создания: • обеспечение условий деятельности профессиональных участников, • соблюдение ими этики на РЦБ, • защита интересов инвесторов.

Основные СРО российского рынка ценных бумаг: • Национальная ассоциация участников фондового рынка (НАУФОР), 1994 г. • Национальная ассоциация участников рынка государственных ценных бумаг (НАУРа. Г) с 1996 г. Национальная фондовая ассоциация • Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД), 1997 г. • Российский биржевой союз (РБС), 1992 г. • Ассоциация участников вексельного рынка (АУВЕР), 1996

Основные СРО российского рынка ценных бумаг: • Национальная ассоциация участников фондового рынка (НАУФОР), 1994 г. • Национальная ассоциация участников рынка государственных ценных бумаг (НАУРа. Г) с 1996 г. Национальная фондовая ассоциация • Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД), 1997 г. • Российский биржевой союз (РБС), 1992 г. • Ассоциация участников вексельного рынка (АУВЕР), 1996

Классификация фондовых рынков Рынок ценных бумаг представляет собой сложную систему, для понимания и изучения которой необходимо разделение на подкатегории, которые представляют собой специфические рынки. Прежде всего, рынки подразделяются по видам сделок на первичный и вторичный. Первичный рынок - это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. Вторичный рынок - рынок, где производится операции купли-продажи, залога и пр. с ранее выпущенными ценными бумагами.

Классификация фондовых рынков Рынок ценных бумаг представляет собой сложную систему, для понимания и изучения которой необходимо разделение на подкатегории, которые представляют собой специфические рынки. Прежде всего, рынки подразделяются по видам сделок на первичный и вторичный. Первичный рынок - это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. Вторичный рынок - рынок, где производится операции купли-продажи, залога и пр. с ранее выпущенными ценными бумагами.

По видам бумаг, обращающихся, в частности, на российском рынке сегодня выделяются: • рынок государственных бумаг; • рынок акций; • рынок корпоративных облигаций • рынок ценных бумаг местного значения (в большинстве - муниципальных облигаций или облигаций субъекта федерации); • рынки производных ценных бумаг (в основном фьючерсов и опционов). Карта рынка

По видам бумаг, обращающихся, в частности, на российском рынке сегодня выделяются: • рынок государственных бумаг; • рынок акций; • рынок корпоративных облигаций • рынок ценных бумаг местного значения (в большинстве - муниципальных облигаций или облигаций субъекта федерации); • рынки производных ценных бумаг (в основном фьючерсов и опционов). Карта рынка

Классификация по организации торговли включает биржевой рынок, внебиржевой (розничный) рынок и электронный рынок. Наиболее развитым является биржевой рынок. Он характеризуется большими оборотами, которые позволяют создать высокоэффективную инфраструктуру, способную принять на себя большую часть рисков и существенно ускорить сделки и уменьшить удельные накладные расходы. Платой за это является строгая стандартизация сделки, жесткие ограничения на деятельность участников рынка, повышенные обязательства в отношении поддержания ликвидности и надежности. Основным институтом - организатором открытой торговли на РЦБ является фондовая биржа.

Классификация по организации торговли включает биржевой рынок, внебиржевой (розничный) рынок и электронный рынок. Наиболее развитым является биржевой рынок. Он характеризуется большими оборотами, которые позволяют создать высокоэффективную инфраструктуру, способную принять на себя большую часть рисков и существенно ускорить сделки и уменьшить удельные накладные расходы. Платой за это является строгая стандартизация сделки, жесткие ограничения на деятельность участников рынка, повышенные обязательства в отношении поддержания ликвидности и надежности. Основным институтом - организатором открытой торговли на РЦБ является фондовая биржа.

Внебиржевой рынок - сфера обращения ценных бумаг, не допущенных к котировке на биржах. Дилеры внебиржевого рынка занимаются главным образом ценными бумагами тех эмитентов, которые не имеют достаточного количества ценных бумаг, доходов или надлежащего финансового положения для того, чтобы зарегистрироваться на бирже (пройти листинг). В случае, когда сделки небольшие, оказывается невыгодным исполнять их через крупные специализированные торговые системы. В общем, это рынок индивидуальных, нестандартизированных сделок.

Внебиржевой рынок - сфера обращения ценных бумаг, не допущенных к котировке на биржах. Дилеры внебиржевого рынка занимаются главным образом ценными бумагами тех эмитентов, которые не имеют достаточного количества ценных бумаг, доходов или надлежащего финансового положения для того, чтобы зарегистрироваться на бирже (пройти листинг). В случае, когда сделки небольшие, оказывается невыгодным исполнять их через крупные специализированные торговые системы. В общем, это рынок индивидуальных, нестандартизированных сделок.

Электронные рынки ценных бумаг возникли позже бирж - с появлением современных средств связи и информатики. В настоящее время обороты на них сравнимы с биржевыми. В России существовало несколько такого рода систем, но сегодня реально работает только классическая секция РТС. Маркет-мейкеры Трейдер-маркеттейкеры Устанавливают котировки Отвечают на предложение

Электронные рынки ценных бумаг возникли позже бирж - с появлением современных средств связи и информатики. В настоящее время обороты на них сравнимы с биржевыми. В России существовало несколько такого рода систем, но сегодня реально работает только классическая секция РТС. Маркет-мейкеры Трейдер-маркеттейкеры Устанавливают котировки Отвечают на предложение

Тема 2 Виды ценных бумаг и порядок их обращения. Классификация объектов фондового рынка. Как уже говорилось ранее, объектом торговли на ФР являются ценные бумаги. Ценные бумаги могут выпускаться как в индивидуальном порядке, например, вексель, так и сериями с соответствующей государственной регистрацией, например, акции. В первом случае такие объекты называют часто финансовыми инструментами, по своим свойствам напоминающие ценные бумаги, однако по законодательству о рынке ценных бумаг таковыми не являющиеся. В последнем случае законодательство говорит об эмиссионной ценной бумаге, которая и является главным объектом торговли на фондовом рынке.

Тема 2 Виды ценных бумаг и порядок их обращения. Классификация объектов фондового рынка. Как уже говорилось ранее, объектом торговли на ФР являются ценные бумаги. Ценные бумаги могут выпускаться как в индивидуальном порядке, например, вексель, так и сериями с соответствующей государственной регистрацией, например, акции. В первом случае такие объекты называют часто финансовыми инструментами, по своим свойствам напоминающие ценные бумаги, однако по законодательству о рынке ценных бумаг таковыми не являющиеся. В последнем случае законодательство говорит об эмиссионной ценной бумаге, которая и является главным объектом торговли на фондовом рынке.

Так как ценная бумага представляет собой форму существования капитала, то на рынке она является лишь инструментом его аккумулирования и распределения. Существует ряд контрактов на рынке ценных бумаг, порождающих определённые ценные бумаги и финансовые инструменты. Контракты рынка ценных бумаг можно разбить на три основных категории: üдолговые, порождающие облигации, векселя, чеки, банковские сертификаты, üдолевые, порождающие акции, паи, üфорвардные, порождающие фьючерсы, опционы

Так как ценная бумага представляет собой форму существования капитала, то на рынке она является лишь инструментом его аккумулирования и распределения. Существует ряд контрактов на рынке ценных бумаг, порождающих определённые ценные бумаги и финансовые инструменты. Контракты рынка ценных бумаг можно разбить на три основных категории: üдолговые, порождающие облигации, векселя, чеки, банковские сертификаты, üдолевые, порождающие акции, паи, üфорвардные, порождающие фьючерсы, опционы

Под долговыми понимаются срочные кредитные соглашения, по которым существует целый ряд кредиторов, предоставляющих свои средства в кредит одному заемщику на условиях возвратности и платности. Долевые соглашения – это бессрочные соглашения долевого характера, которые могут рассматриваться как бессрочный кредит, который был предоставлен компании в обмен на участие в прибыли в качестве одного из её владельцев. Форвардные контракты – это группа контрактов, предполагающих продажу или покупку базового актива (первичных ценных бумаг) в будущем по оговорённой в настоящее время цене, искусственно создаваемых рынком и компаниями, работающими с ценными бумагами с целью страхования операций с базовым активом. Производные ценные бумаги возникают в условиях нестабильности рынка, а именно цен на финансовые активы.

Под долговыми понимаются срочные кредитные соглашения, по которым существует целый ряд кредиторов, предоставляющих свои средства в кредит одному заемщику на условиях возвратности и платности. Долевые соглашения – это бессрочные соглашения долевого характера, которые могут рассматриваться как бессрочный кредит, который был предоставлен компании в обмен на участие в прибыли в качестве одного из её владельцев. Форвардные контракты – это группа контрактов, предполагающих продажу или покупку базового актива (первичных ценных бумаг) в будущем по оговорённой в настоящее время цене, искусственно создаваемых рынком и компаниями, работающими с ценными бумагами с целью страхования операций с базовым активом. Производные ценные бумаги возникают в условиях нестабильности рынка, а именно цен на финансовые активы.

Как и другие экономические категории, ценные бумаги имеют определённые характеристики, которые позволяют классифицировать их по следующим признакам: 1. По происхождению: vпервичные, v. Вторичные, vпроизводные. 2. По форме существования: vдокументарные, vбездокументарные (безналичные). Если бумага выпущена в бездокументарной форме, она отсутствует как физический предмет, а ее существование, т. е. права ее владельца, фиксируются в регистрационном документе. Выпуск таких бумаг оформляется документом, который называется глобальным сертификатом.

Как и другие экономические категории, ценные бумаги имеют определённые характеристики, которые позволяют классифицировать их по следующим признакам: 1. По происхождению: vпервичные, v. Вторичные, vпроизводные. 2. По форме существования: vдокументарные, vбездокументарные (безналичные). Если бумага выпущена в бездокументарной форме, она отсутствует как физический предмет, а ее существование, т. е. права ее владельца, фиксируются в регистрационном документе. Выпуск таких бумаг оформляется документом, который называется глобальным сертификатом.

3. По сроку существования: vсрочные: üкраткосрочные, üсреднесрочные, üдолгосрочные, vбессрочные. 4. По порядку удостоверения прав владельца: vна предъявителя - не содержит имени владельца и передается другому лицу простым вручением. v. Именные. Передача именной бумаги другому лицу осуществляется с помощью передаточной надписи цессии. Это означает, что на бланке бумаги указывается имя ее нового владельца. Лицо, передающее бумагу по цессии, именуют цедентом. Лицо, получающее бумагу, - цессионарием.

3. По сроку существования: vсрочные: üкраткосрочные, üсреднесрочные, üдолгосрочные, vбессрочные. 4. По порядку удостоверения прав владельца: vна предъявителя - не содержит имени владельца и передается другому лицу простым вручением. v. Именные. Передача именной бумаги другому лицу осуществляется с помощью передаточной надписи цессии. Это означает, что на бланке бумаги указывается имя ее нового владельца. Лицо, передающее бумагу по цессии, именуют цедентом. Лицо, получающее бумагу, - цессионарием.

vордерные. Бумага является ордерной, если она передается другому лицу по приказу ее владельца, т. е. ордеру. Ордер представляет собой передаточную надпись, которую именуют индоссаментом. Лицо, передающее такую бумагу, называют индоссантом или индоссатором. Лицо, получающее бумагу – индоссатом. Примером ордерной бумаги является вексель. Отличие индоссамента от цессии состоит в том, что индоссант несет ответственность за неисполнение обязательства по данной бумаге, а цедент отвечает только за действительность самого документа.

vордерные. Бумага является ордерной, если она передается другому лицу по приказу ее владельца, т. е. ордеру. Ордер представляет собой передаточную надпись, которую именуют индоссаментом. Лицо, передающее такую бумагу, называют индоссантом или индоссатором. Лицо, получающее бумагу – индоссатом. Примером ордерной бумаги является вексель. Отличие индоссамента от цессии состоит в том, что индоссант несет ответственность за неисполнение обязательства по данной бумаге, а цедент отвечает только за действительность самого документа.

Порядок выпуска и обращения эмиссионных ценных бумаг. Эмиссионная ценная бумага – любая ценная бумага (в том числе и бездокументарная), которая характеризуется одновременно следующими признаками: üзакрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка, üразмещается выпусками, üимеет равные объёмы и сроки осуществления прав внутри каждого выпуска вне зависимости от времени приобретения ценной бумаги.

Порядок выпуска и обращения эмиссионных ценных бумаг. Эмиссионная ценная бумага – любая ценная бумага (в том числе и бездокументарная), которая характеризуется одновременно следующими признаками: üзакрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка, üразмещается выпусками, üимеет равные объёмы и сроки осуществления прав внутри каждого выпуска вне зависимости от времени приобретения ценной бумаги.

К эмиссионным ценным бумагам относятся акции, облигации, опционы эмитента. Процедура эмиссии эмиссионных ценных бумаг, регламентируется государством и включает следующие этапы: qпринятие решения о размещении эмиссионных ценных бумаг; qутверждение решения о выпуске (дополнительном выпуске) эмиссионных ценных бумаг; qгосударственную регистрацию выпуска (дополнительного выпуска) эмиссионных ценных бумаг; qразмещение эмиссионных ценных бумаг; qгосударственную регистрацию отчета об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг.

К эмиссионным ценным бумагам относятся акции, облигации, опционы эмитента. Процедура эмиссии эмиссионных ценных бумаг, регламентируется государством и включает следующие этапы: qпринятие решения о размещении эмиссионных ценных бумаг; qутверждение решения о выпуске (дополнительном выпуске) эмиссионных ценных бумаг; qгосударственную регистрацию выпуска (дополнительного выпуска) эмиссионных ценных бумаг; qразмещение эмиссионных ценных бумаг; qгосударственную регистрацию отчета об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг.

Эмиссионные ценные бумаги, выпуск (дополнительный выпуск) которых не прошел государственную регистрацию в соответствии с требованиями Федерального закона «О рынке ценных бумаг» , не подлежат размещению. При размещении ценных бумаг среди неограниченного круга владельцев или заранее известного круга владельцев, число которых превышает 500 государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг сопровождается регистрацией их проспекта. При регистрации проспекта ценных бумаг процедура эмиссии дополняется следующими этапами: §подготовка проспекта эмиссии, §регистрация проспекта эмиссии, §публикация информации проспекта эмиссии.

Эмиссионные ценные бумаги, выпуск (дополнительный выпуск) которых не прошел государственную регистрацию в соответствии с требованиями Федерального закона «О рынке ценных бумаг» , не подлежат размещению. При размещении ценных бумаг среди неограниченного круга владельцев или заранее известного круга владельцев, число которых превышает 500 государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг сопровождается регистрацией их проспекта. При регистрации проспекта ценных бумаг процедура эмиссии дополняется следующими этапами: §подготовка проспекта эмиссии, §регистрация проспекта эмиссии, §публикация информации проспекта эмиссии.

Если государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг не сопровождалась регистрацией их проспекта, он может быть зарегистрирован впоследствии. При этом регистрация проспекта ценных бумаг осуществляется регистрирующим органом в течение 30 дней с даты получения проспекта ценных бумаг и иных документов, необходимых для его регистрации.

Если государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг не сопровождалась регистрацией их проспекта, он может быть зарегистрирован впоследствии. При этом регистрация проспекта ценных бумаг осуществляется регистрирующим органом в течение 30 дней с даты получения проспекта ценных бумаг и иных документов, необходимых для его регистрации.

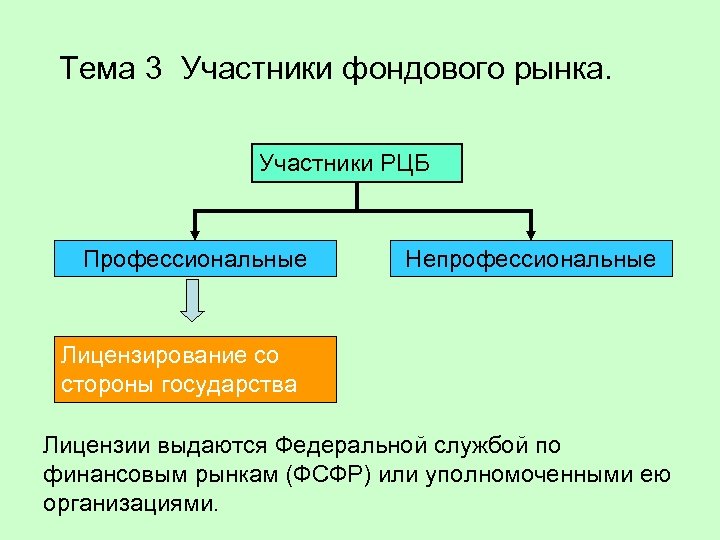

Тема 3 Участники фондового рынка. Участники РЦБ Профессиональные Непрофессиональные Лицензирование со стороны государства Лицензии выдаются Федеральной службой по финансовым рынкам (ФСФР) или уполномоченными ею организациями.

Тема 3 Участники фондового рынка. Участники РЦБ Профессиональные Непрофессиональные Лицензирование со стороны государства Лицензии выдаются Федеральной службой по финансовым рынкам (ФСФР) или уполномоченными ею организациями.

Существуют три вида лицензий: Øпрофессионального участника, Øна осуществление деятельности по ведению реестра, Øфондовой биржи. Физические лица, работающие в организациях – профессиональных участниках ФР, связанные с осуществлением сделок с ценными бумагами, должны иметь аттестат, дающий им право заниматься этим видом деятельности.

Существуют три вида лицензий: Øпрофессионального участника, Øна осуществление деятельности по ведению реестра, Øфондовой биржи. Физические лица, работающие в организациях – профессиональных участниках ФР, связанные с осуществлением сделок с ценными бумагами, должны иметь аттестат, дающий им право заниматься этим видом деятельности.

Сейчас профессиональную деятельность на рынке осуществляют, как правило, крупные хозяйствующие субъекты (объединения), которые носят название – инвестиционная компания (или инвестиционный банк). Инвестиционная компания выполняет весь спектр видов профессиональной деятельности на основании полученных лицензий и посредством поддержки саморегулируемых организаций.

Сейчас профессиональную деятельность на рынке осуществляют, как правило, крупные хозяйствующие субъекты (объединения), которые носят название – инвестиционная компания (или инвестиционный банк). Инвестиционная компания выполняет весь спектр видов профессиональной деятельности на основании полученных лицензий и посредством поддержки саморегулируемых организаций.

Операционная структура инвестиционной компании

Операционная структура инвестиционной компании

В основе организационной структуры могут лежать функциональный, продуктовый, региональный, проектный или иные критерии, но в любом случае инвестиционная компания будет состоять из трех зон:

В основе организационной структуры могут лежать функциональный, продуктовый, региональный, проектный или иные критерии, но в любом случае инвестиционная компания будет состоять из трех зон:

Структура инвестиционного холдинга «ФИНАМ»

Структура инвестиционного холдинга «ФИНАМ»

http: //rating. rbc. ru/article. shtml? 2011/03/04/33189356

http: //rating. rbc. ru/article. shtml? 2011/03/04/33189356

В настоящее время в соответствии с Федеральным законом «О рынке ценных бумаг» к профессиональной относятся следующие виды деятельности: qброкерская, qдилерская, qпо определению взаимных обязательств (клиринг), qдепозитарная, qпо ведению реестра владельцев ценных бумаг, qпо управлению ценными бумагами, qпо организации торговли на рынке ценных бумаг. Однако разнообразие различных услуг, оказываемых профессиональными участниками обусловило появление и развитие дополнительных видов деятельности, не относящихся к профессиональной. Например, андеррайтинг, управление инвестиционными фондами и т. д.

В настоящее время в соответствии с Федеральным законом «О рынке ценных бумаг» к профессиональной относятся следующие виды деятельности: qброкерская, qдилерская, qпо определению взаимных обязательств (клиринг), qдепозитарная, qпо ведению реестра владельцев ценных бумаг, qпо управлению ценными бумагами, qпо организации торговли на рынке ценных бумаг. Однако разнообразие различных услуг, оказываемых профессиональными участниками обусловило появление и развитие дополнительных видов деятельности, не относящихся к профессиональной. Например, андеррайтинг, управление инвестиционными фондами и т. д.

Брокерская и дилерская деятельность Брокерская деятельность Главное действующее лицо на рынке – посредник, именуемый на фондовом рынке брокером. Брокер – это лицо, действующее за счет клиента на основе договоров. В качестве брокера обычно выступает брокерская компания. Физическое лицо также может осуществлять брокерские функции, если зарегистрируется в качестве предпринимателя. За оказанные услуги брокер получает комиссионные. В обязанности брокера входит добросовестное выполнение поручений клиента.

Брокерская и дилерская деятельность Брокерская деятельность Главное действующее лицо на рынке – посредник, именуемый на фондовом рынке брокером. Брокер – это лицо, действующее за счет клиента на основе договоров. В качестве брокера обычно выступает брокерская компания. Физическое лицо также может осуществлять брокерские функции, если зарегистрируется в качестве предпринимателя. За оказанные услуги брокер получает комиссионные. В обязанности брокера входит добросовестное выполнение поручений клиента.

Брокерская деятельность основана на договорах комиссии или поручения, выдаче доверенности.

Брокерская деятельность основана на договорах комиссии или поручения, выдаче доверенности.

Брокер также хранит деньги клиентов, предназначенные для вложения в ценные бумаги или полученные от их продажи (это схоже с открытием и ведением денежных счетов клиентов в коммерческих банках). Договор комиссии с брокером может предусматривать возможность использования им средств клиента, предназначенных для инвестирования в ценные бумаги или полученные в результате продажи бумаг, в своих интересах до момента возврата денежных средств клиенту. При этом часть прибыли, полученной от их использования, в соответствии с договором перечисляется клиенту. Брокер не вправе давать гарантии клиенту в отношении доходов от инвестирования данных средств. Если интересы брокера препятствуют выполнению им поручений клиента на более выгодных для последнего условиях, брокер обязан немедленно уведомить об этом клиента.

Брокер также хранит деньги клиентов, предназначенные для вложения в ценные бумаги или полученные от их продажи (это схоже с открытием и ведением денежных счетов клиентов в коммерческих банках). Договор комиссии с брокером может предусматривать возможность использования им средств клиента, предназначенных для инвестирования в ценные бумаги или полученные в результате продажи бумаг, в своих интересах до момента возврата денежных средств клиенту. При этом часть прибыли, полученной от их использования, в соответствии с договором перечисляется клиенту. Брокер не вправе давать гарантии клиенту в отношении доходов от инвестирования данных средств. Если интересы брокера препятствуют выполнению им поручений клиента на более выгодных для последнего условиях, брокер обязан немедленно уведомить об этом клиента.

Крупнейшие брокеры России в I квартале 2011 года

Крупнейшие брокеры России в I квартале 2011 года

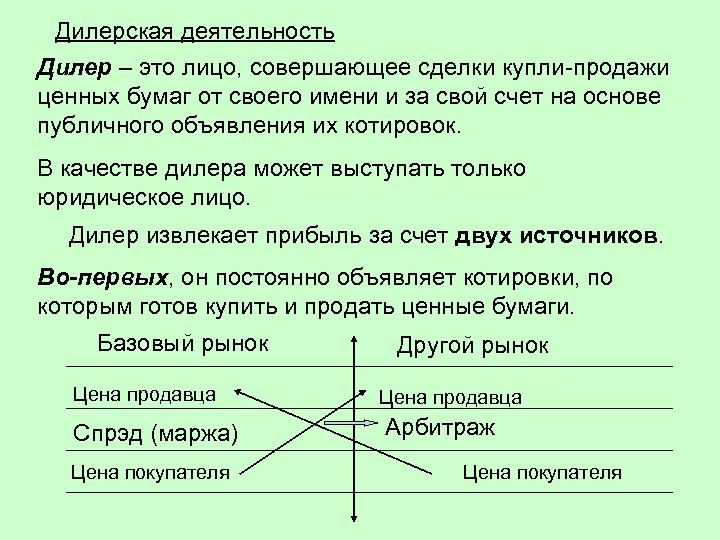

Дилерская деятельность Дилер – это лицо, совершающее сделки купли-продажи ценных бумаг от своего имени и за свой счет на основе публичного объявления их котировок. В качестве дилера может выступать только юридическое лицо. Дилер извлекает прибыль за счет двух источников. Во-первых, он постоянно объявляет котировки, по которым готов купить и продать ценные бумаги. Базовый рынок Другой рынок Цена продавца Спрэд (маржа) Арбитраж Цена покупателя

Дилерская деятельность Дилер – это лицо, совершающее сделки купли-продажи ценных бумаг от своего имени и за свой счет на основе публичного объявления их котировок. В качестве дилера может выступать только юридическое лицо. Дилер извлекает прибыль за счет двух источников. Во-первых, он постоянно объявляет котировки, по которым готов купить и продать ценные бумаги. Базовый рынок Другой рынок Цена продавца Спрэд (маржа) Арбитраж Цена покупателя

Дилер обязан заключать сделки по ценам объявленных котировок. Наряду с ценами он может устанавливать обязательные условия, такие как: vминимальное и максимальное количество покупаемых и/или продаваемых бумаг, vсроки действия цен. В случае отказа дилера от заключения сделки на объявленных условиях к нему может быть предъявлен иск о принудительном заключении договора и/или о возмещении причиненных инвестору убытков.

Дилер обязан заключать сделки по ценам объявленных котировок. Наряду с ценами он может устанавливать обязательные условия, такие как: vминимальное и максимальное количество покупаемых и/или продаваемых бумаг, vсроки действия цен. В случае отказа дилера от заключения сделки на объявленных условиях к нему может быть предъявлен иск о принудительном заключении договора и/или о возмещении причиненных инвестору убытков.

Во-вторых, дилер зарабатывает за счет возможного прироста курсовой стоимости приобретенных им бумаг (спекулятивный доход). Дилер – это крупная организация. Поэтому она обычно совмещает два вида деятельности: собственно дилера и брокера. Дилерская деятельность является основой для выполнения инвестиционными банками функции маркет-мейкера, в рамках которой группа брокеров – дилеров принимает на себя ответственность за поддержание ликвидности определенного сегмента рынка или отдельных ценных бумаг, выражая готовность продавать и покупать их за свой счет по публично объявленным ценам.

Во-вторых, дилер зарабатывает за счет возможного прироста курсовой стоимости приобретенных им бумаг (спекулятивный доход). Дилер – это крупная организация. Поэтому она обычно совмещает два вида деятельности: собственно дилера и брокера. Дилерская деятельность является основой для выполнения инвестиционными банками функции маркет-мейкера, в рамках которой группа брокеров – дилеров принимает на себя ответственность за поддержание ликвидности определенного сегмента рынка или отдельных ценных бумаг, выражая готовность продавать и покупать их за свой счет по публично объявленным ценам.

Деятельность по учёту и передаче прав на ценные бумаги Депозитарная и клиринговая деятельность Депозитарная деятельность представляет собой оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Профессиональный участник РЦБ, осуществляющий данную деятельность, называется депозитарием. Депозитарием может выступать только юридическое лицо. Инвестор, заключивший с депозитарием договор на хранение ценных бумаг и/или учет прав на них, называется депонентом. Для учета ценных бумаг вкладчику открывается в депозитарии счет, именуемый «счет депо» .

Деятельность по учёту и передаче прав на ценные бумаги Депозитарная и клиринговая деятельность Депозитарная деятельность представляет собой оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Профессиональный участник РЦБ, осуществляющий данную деятельность, называется депозитарием. Депозитарием может выступать только юридическое лицо. Инвестор, заключивший с депозитарием договор на хранение ценных бумаг и/или учет прав на них, называется депонентом. Для учета ценных бумаг вкладчику открывается в депозитарии счет, именуемый «счет депо» .

Элементом инфраструктуры фондового рынка выступают клиринговые организации, в обязанности которых входит определение и зачет взаимных обязательств инвесторов по поставкам и расчетам за ценные бумаги. Они осуществляют сбор, сверку, корректировку информации по сделкам с ценными бумагами и готовят по ним бухгалтерские документы. Клиринговая организация обязана формировать специальные фонды для снижения риска неисполнения сделок с ценными бумагами.

Элементом инфраструктуры фондового рынка выступают клиринговые организации, в обязанности которых входит определение и зачет взаимных обязательств инвесторов по поставкам и расчетам за ценные бумаги. Они осуществляют сбор, сверку, корректировку информации по сделкам с ценными бумагами и готовят по ним бухгалтерские документы. Клиринговая организация обязана формировать специальные фонды для снижения риска неисполнения сделок с ценными бумагами.

Деятельность по ведению реестра Регистратор – это организация, осуществляющая по договору с эмитентом деятельность по ведению и хранению реестра ценных бумаг. Реестр – список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им бумаг. Держателем реестра может быть эмитент. Однако если число владельцев ценных бумаг превышает 500, то эмитент не вправе вести реестр и должен заключить договор с организацией, выполняющей функции регистратора.

Деятельность по ведению реестра Регистратор – это организация, осуществляющая по договору с эмитентом деятельность по ведению и хранению реестра ценных бумаг. Реестр – список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им бумаг. Держателем реестра может быть эмитент. Однако если число владельцев ценных бумаг превышает 500, то эмитент не вправе вести реестр и должен заключить договор с организацией, выполняющей функции регистратора.

В реестр могут вноситься не только имена владельцев ценных бумаг, но и номинальных держателей ценных бумаг. Номинальный держатель – это лицо, которое держит ценные бумаги, не являясь их владельцем, от своего имени в интересах другого лица. В качестве номинальных держателей, как правило, выступают профессиональные участники РЦБ. Номинальные держатели регистрируются в реестре по поручению владельца. Операции с ценными бумагами между владельцами бумаг одного номинального держателя не отражаются у держателя реестра или депозитария, клиентом которого он является. В то же время регистратор имеет право требовать от номинального держателя предоставления списка владельцев ценных бумаг, держателем которых он выступает.

В реестр могут вноситься не только имена владельцев ценных бумаг, но и номинальных держателей ценных бумаг. Номинальный держатель – это лицо, которое держит ценные бумаги, не являясь их владельцем, от своего имени в интересах другого лица. В качестве номинальных держателей, как правило, выступают профессиональные участники РЦБ. Номинальные держатели регистрируются в реестре по поручению владельца. Операции с ценными бумагами между владельцами бумаг одного номинального держателя не отражаются у держателя реестра или депозитария, клиентом которого он является. В то же время регистратор имеет право требовать от номинального держателя предоставления списка владельцев ценных бумаг, держателем которых он выступает.

Регистратор обязан по требованию владельца или номинального держателя представить ему выписку из реестра по его лицевому счету. Выписка – это документ, в котором указывается владелец лицевого счета, вид и количество принадлежащих ему ценных бумаг, а также иная информация, относящаяся к этим бумагам на дату его составления. Регистратор также обязан предоставить зарегистрированным в реестре владельцам и номинальным держателям, владеющим более 1% голосующих акций эмитента, по их требованию данные из реестра о других владельцах бумаг с указанием количества, категории и номинальной стоимости принадлежащих им бумаг.

Регистратор обязан по требованию владельца или номинального держателя представить ему выписку из реестра по его лицевому счету. Выписка – это документ, в котором указывается владелец лицевого счета, вид и количество принадлежащих ему ценных бумаг, а также иная информация, относящаяся к этим бумагам на дату его составления. Регистратор также обязан предоставить зарегистрированным в реестре владельцам и номинальным держателям, владеющим более 1% голосующих акций эмитента, по их требованию данные из реестра о других владельцах бумаг с указанием количества, категории и номинальной стоимости принадлежащих им бумаг.

Регистратор имеет право делегировать часть своих функций по сбору и передаче информации другим организациям, которые в этом случае именуются трансфер-агентами. Деятельность по ведению реестра не допускает совмещения ее с другими видами профессиональной деятельности на РЦБ.

Регистратор имеет право делегировать часть своих функций по сбору и передаче информации другим организациям, которые в этом случае именуются трансфер-агентами. Деятельность по ведению реестра не допускает совмещения ее с другими видами профессиональной деятельности на РЦБ.

Доверительное управление. Инвестиционные фонды Потребность в доверительном управлении возникает в случае: а) создания инвестиционных и пенсионных фондов, других коллективных инвесторов, активы которых должны управляться на профессиональной основе, б) накопления предприятиями и населением крупных сбережений, управление которыми должно неизбежно обособиться от основной профессиональной деятельности владельцев денег, в) управление завещанным имуществом или целевыми фондами (благотворительность, финансирование образования, медицинские проекты и т. п. ).

Доверительное управление. Инвестиционные фонды Потребность в доверительном управлении возникает в случае: а) создания инвестиционных и пенсионных фондов, других коллективных инвесторов, активы которых должны управляться на профессиональной основе, б) накопления предприятиями и населением крупных сбережений, управление которыми должно неизбежно обособиться от основной профессиональной деятельности владельцев денег, в) управление завещанным имуществом или целевыми фондами (благотворительность, финансирование образования, медицинские проекты и т. п. ).

Указанная деятельность основана на договоре доверительного управления:

Указанная деятельность основана на договоре доверительного управления:

В этом случае доверительный управляющий сам вместо клиента принимает решения по инвестициям на рынке ценных бумаг или продаже их в качестве невыгодных активов. В качестве отдельных функций, требующих обособленной деятельности, участники выступают в качестве: v Управляющих компаний, осуществляющих доверительное управление v. Инвестиционных фондов v. Пенсионных фондов, v. Общих фондов банковского управления (в структуре коммерческих банков).

В этом случае доверительный управляющий сам вместо клиента принимает решения по инвестициям на рынке ценных бумаг или продаже их в качестве невыгодных активов. В качестве отдельных функций, требующих обособленной деятельности, участники выступают в качестве: v Управляющих компаний, осуществляющих доверительное управление v. Инвестиционных фондов v. Пенсионных фондов, v. Общих фондов банковского управления (в структуре коммерческих банков).

Инвестиционные фонды делятся на две большие группы: ØАкционерные ØПаевые. Акционерный инвестиционный фонд (АИФ)– это акционерное общество, которое выпускает свои акции и реализует их инвесторам. Аккумулированные таким образом средства он размещает в другие ценные бумаги или на депозитах в банках.

Инвестиционные фонды делятся на две большие группы: ØАкционерные ØПаевые. Акционерный инвестиционный фонд (АИФ)– это акционерное общество, которое выпускает свои акции и реализует их инвесторам. Аккумулированные таким образом средства он размещает в другие ценные бумаги или на депозитах в банках.

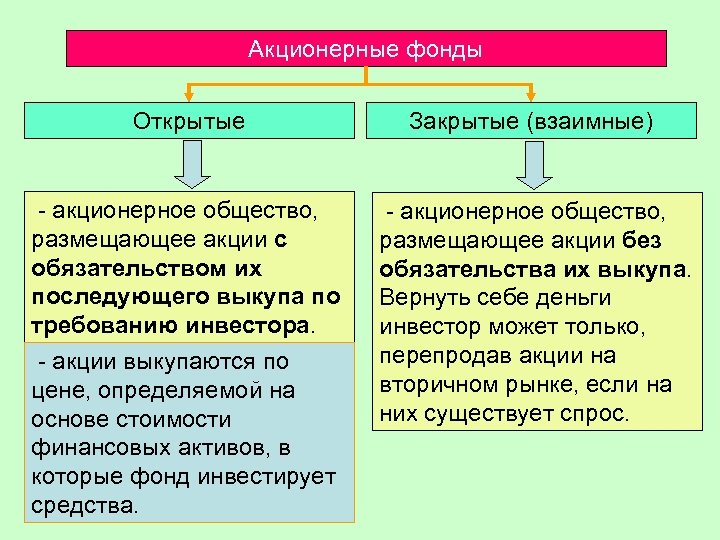

Акционерные фонды Открытые Закрытые (взаимные) - акционерное общество, размещающее акции с обязательством их последующего выкупа по требованию инвестора. - акции выкупаются по цене, определяемой на основе стоимости финансовых активов, в которые фонд инвестирует средства. - акционерное общество, размещающее акции без обязательства их выкупа. Вернуть себе деньги инвестор может только, перепродав акции на вторичном рынке, если на них существует спрос.

Акционерные фонды Открытые Закрытые (взаимные) - акционерное общество, размещающее акции с обязательством их последующего выкупа по требованию инвестора. - акции выкупаются по цене, определяемой на основе стоимости финансовых активов, в которые фонд инвестирует средства. - акционерное общество, размещающее акции без обязательства их выкупа. Вернуть себе деньги инвестор может только, перепродав акции на вторичном рынке, если на них существует спрос.

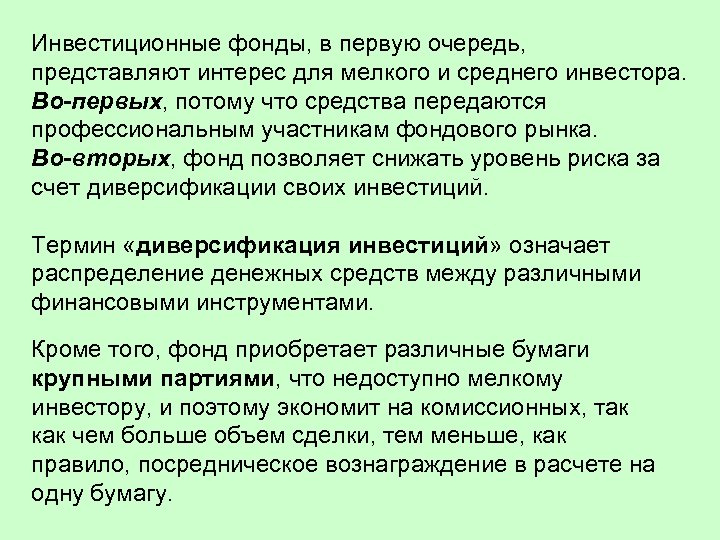

Инвестиционные фонды, в первую очередь, представляют интерес для мелкого и среднего инвестора. Во-первых, потому что средства передаются профессиональным участникам фондового рынка. Во-вторых, фонд позволяет снижать уровень риска за счет диверсификации своих инвестиций. Термин «диверсификация инвестиций» означает распределение денежных средств между различными финансовыми инструментами. Кроме того, фонд приобретает различные бумаги крупными партиями, что недоступно мелкому инвестору, и поэтому экономит на комиссионных, так как чем больше объем сделки, тем меньше, как правило, посредническое вознаграждение в расчете на одну бумагу.

Инвестиционные фонды, в первую очередь, представляют интерес для мелкого и среднего инвестора. Во-первых, потому что средства передаются профессиональным участникам фондового рынка. Во-вторых, фонд позволяет снижать уровень риска за счет диверсификации своих инвестиций. Термин «диверсификация инвестиций» означает распределение денежных средств между различными финансовыми инструментами. Кроме того, фонд приобретает различные бумаги крупными партиями, что недоступно мелкому инвестору, и поэтому экономит на комиссионных, так как чем больше объем сделки, тем меньше, как правило, посредническое вознаграждение в расчете на одну бумагу.

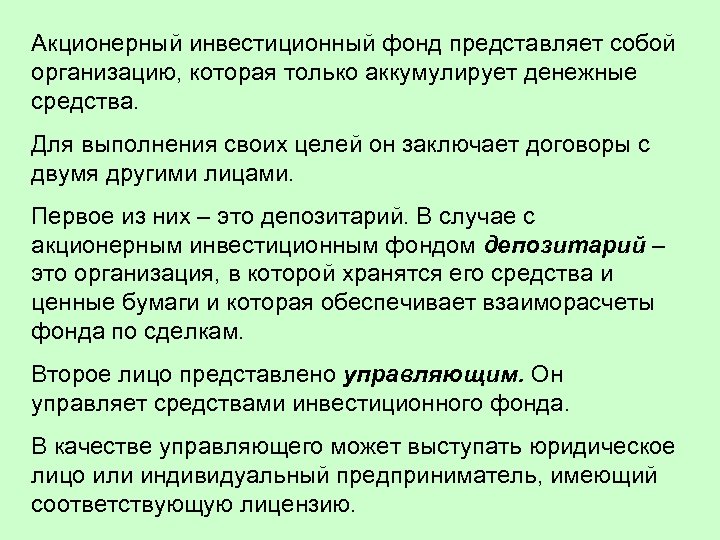

Акционерный инвестиционный фонд представляет собой организацию, которая только аккумулирует денежные средства. Для выполнения своих целей он заключает договоры с двумя другими лицами. Первое из них – это депозитарий. В случае с акционерным инвестиционным фондом депозитарий – это организация, в которой хранятся его средства и ценные бумаги и которая обеспечивает взаиморасчеты фонда по сделкам. Второе лицо представлено управляющим. Он управляет средствами инвестиционного фонда. В качестве управляющего может выступать юридическое лицо или индивидуальный предприниматель, имеющий соответствующую лицензию.

Акционерный инвестиционный фонд представляет собой организацию, которая только аккумулирует денежные средства. Для выполнения своих целей он заключает договоры с двумя другими лицами. Первое из них – это депозитарий. В случае с акционерным инвестиционным фондом депозитарий – это организация, в которой хранятся его средства и ценные бумаги и которая обеспечивает взаиморасчеты фонда по сделкам. Второе лицо представлено управляющим. Он управляет средствами инвестиционного фонда. В качестве управляющего может выступать юридическое лицо или индивидуальный предприниматель, имеющий соответствующую лицензию.

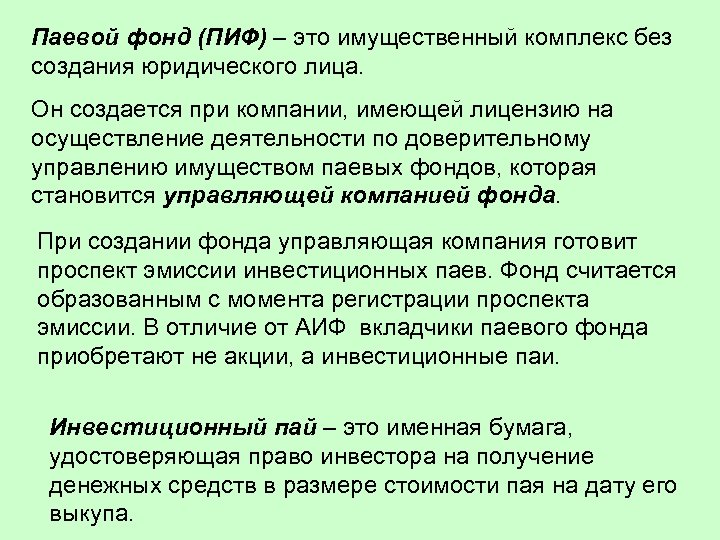

Паевой фонд (ПИФ) – это имущественный комплекс без создания юридического лица. Он создается при компании, имеющей лицензию на осуществление деятельности по доверительному управлению имуществом паевых фондов, которая становится управляющей компанией фонда. При создании фонда управляющая компания готовит проспект эмиссии инвестиционных паев. Фонд считается образованным с момента регистрации проспекта эмиссии. В отличие от АИФ вкладчики паевого фонда приобретают не акции, а инвестиционные паи. Инвестиционный пай – это именная бумага, удостоверяющая право инвестора на получение денежных средств в размере стоимости пая на дату его выкупа.

Паевой фонд (ПИФ) – это имущественный комплекс без создания юридического лица. Он создается при компании, имеющей лицензию на осуществление деятельности по доверительному управлению имуществом паевых фондов, которая становится управляющей компанией фонда. При создании фонда управляющая компания готовит проспект эмиссии инвестиционных паев. Фонд считается образованным с момента регистрации проспекта эмиссии. В отличие от АИФ вкладчики паевого фонда приобретают не акции, а инвестиционные паи. Инвестиционный пай – это именная бумага, удостоверяющая право инвестора на получение денежных средств в размере стоимости пая на дату его выкупа.

Фонд обязуется выкупать паи. Цена пая оценивается на момент выкупа путем деления стоимости чистых активов фонда на количество находящихся в обращении паев. С точки зрения сроков выкупа паев, ПИФы делятся на: ØОткрытые – управляющая компания обязуется выкупать паи по требованию инвестора в срок, установленный правилами фонда, но не превышающий 15 рабочих дней с даты предъявления требования; ØЗакрытые – владелец не может погасить свой пай до окончания срока деятельности фонда; ØИнтервальные управляющая компания обязуется выкупать паи периодически в сроки, установленные правилами фонда, но не реже одного раза в год.

Фонд обязуется выкупать паи. Цена пая оценивается на момент выкупа путем деления стоимости чистых активов фонда на количество находящихся в обращении паев. С точки зрения сроков выкупа паев, ПИФы делятся на: ØОткрытые – управляющая компания обязуется выкупать паи по требованию инвестора в срок, установленный правилами фонда, но не превышающий 15 рабочих дней с даты предъявления требования; ØЗакрытые – владелец не может погасить свой пай до окончания срока деятельности фонда; ØИнтервальные управляющая компания обязуется выкупать паи периодически в сроки, установленные правилами фонда, но не реже одного раза в год.

После регистрации проспекта паев начинается продажа их инвесторам. Однако если паи будут реализованы на сумму меньшую, чем предусмотрено законодательными документами по паевым фондам, то он подлежит ликвидации. Помимо ценных бумаг и банковских депозитов паевые фонды могут размещать свои средства в недвижимость и в иное имущество в порядке, установленном ФСФР. Управляющая компания фонда заключает договор со специализированным депозитарием, который ведет учет имущества фонда и обеспечивает расчеты с инвесторами по выкупу паев. Кроме того, независимая компания-регистратор проводит регистрацию всех сделок с паями фонда и ведет лицевые счета пайщиков, а аудитор в обязательном порядке проводит ежегодную проверку работы паевого фонда.

После регистрации проспекта паев начинается продажа их инвесторам. Однако если паи будут реализованы на сумму меньшую, чем предусмотрено законодательными документами по паевым фондам, то он подлежит ликвидации. Помимо ценных бумаг и банковских депозитов паевые фонды могут размещать свои средства в недвижимость и в иное имущество в порядке, установленном ФСФР. Управляющая компания фонда заключает договор со специализированным депозитарием, который ведет учет имущества фонда и обеспечивает расчеты с инвесторами по выкупу паев. Кроме того, независимая компания-регистратор проводит регистрацию всех сделок с паями фонда и ведет лицевые счета пайщиков, а аудитор в обязательном порядке проводит ежегодную проверку работы паевого фонда.

В зависимости от того, какие именно инструменты преобладают в портфеле пайщиков, ПИФы делятся на несколько видов (или категорий): ØПИФы акций ØПИФы облигаций ØПИФы смешанных инвестиций ØПИФы денежного рынка ØИндексные ПИФы ØПИФы недвижимости ØФонды фондов ØПИФы венчурных (особо рисковых) инвестиций ØФонды прямых инвестиций

В зависимости от того, какие именно инструменты преобладают в портфеле пайщиков, ПИФы делятся на несколько видов (или категорий): ØПИФы акций ØПИФы облигаций ØПИФы смешанных инвестиций ØПИФы денежного рынка ØИндексные ПИФы ØПИФы недвижимости ØФонды фондов ØПИФы венчурных (особо рисковых) инвестиций ØФонды прямых инвестиций

Инвестиционное консультирование В качестве инвестиционного консультанта инвестиционные компании, основываясь на договорах подряда, выполняют такие работы, как: qанализ рынка (анализ возможности совершения сделок, изучение и прогнозирование конъюнктуры); qразработка и экспертиза стратегий выхода на фондовый рынок, инвестиционных проектов, схем финансирования через рынок ценных бумаг; qконструирование, организация и сопровождение эмиссий ценных бумаг, получение листинга на бирже; qразработка портфельных стратегий; qподготовка и сопровождение реорганизаций компаний и сопутствующих им операций с ценными бумагами; qконструирование и сопровождение отдельных сделок с ценными бумагами и т. п.

Инвестиционное консультирование В качестве инвестиционного консультанта инвестиционные компании, основываясь на договорах подряда, выполняют такие работы, как: qанализ рынка (анализ возможности совершения сделок, изучение и прогнозирование конъюнктуры); qразработка и экспертиза стратегий выхода на фондовый рынок, инвестиционных проектов, схем финансирования через рынок ценных бумаг; qконструирование, организация и сопровождение эмиссий ценных бумаг, получение листинга на бирже; qразработка портфельных стратегий; qподготовка и сопровождение реорганизаций компаний и сопутствующих им операций с ценными бумагами; qконструирование и сопровождение отдельных сделок с ценными бумагами и т. п.

Тема 4 Организация торговли на фондовом рынке Организация торговли является профессиональной деятельностью на рынке ценных бумаг. В ее рамках существуют следующие виды организованных рынков: а) фондовые биржи, б) внебиржевые торговые системы (распределенные дилерские рынки, основанные на вычислительных сетях, облегченные критерии допуска на рынок участников и листинга ценных бумаг), в) альтернативные торговые системы (являются коммерческими проектами, обычно принадлежат брокерам-дилерам, охватывают отдельные сегменты рынка, основаны на вычислительных сетях).

Тема 4 Организация торговли на фондовом рынке Организация торговли является профессиональной деятельностью на рынке ценных бумаг. В ее рамках существуют следующие виды организованных рынков: а) фондовые биржи, б) внебиржевые торговые системы (распределенные дилерские рынки, основанные на вычислительных сетях, облегченные критерии допуска на рынок участников и листинга ценных бумаг), в) альтернативные торговые системы (являются коммерческими проектами, обычно принадлежат брокерам-дилерам, охватывают отдельные сегменты рынка, основаны на вычислительных сетях).

Организационно фондовая биржа представлена в форме хозяйствующего субъекта, занимающегося обращением ценных бумаг: купля-продажа, залог, и т. п. Как хозяйствующий субъект биржа выполняет следующие функции: Øпредоставляет помещение для сделок с ценными бумагами, Øоказывает расчётные и информационные услуги, Øпредоставляет гарантии, Øнакладывает ограничение на торговлю ценными бумагами. За предоставляемые услуги биржа взимает комиссионные.

Организационно фондовая биржа представлена в форме хозяйствующего субъекта, занимающегося обращением ценных бумаг: купля-продажа, залог, и т. п. Как хозяйствующий субъект биржа выполняет следующие функции: Øпредоставляет помещение для сделок с ценными бумагами, Øоказывает расчётные и информационные услуги, Øпредоставляет гарантии, Øнакладывает ограничение на торговлю ценными бумагами. За предоставляемые услуги биржа взимает комиссионные.

Фондовая биржа создаётся в форме некоммерческого партнёрства или акционерного общества. Она организует торговлю между членами биржи. Другие участники могут совершать операции на бирже только через посредничество членов биржи. Членами фондовой биржи могут быть любые профессиональные участники РЦБ. Признаки классической фондовой биржи: а) централизованный рынок, с фиксированным местом торговли, б) существование процедуры отбора (листинга) лучших товаров (ценных бумаг) и допуска лучших брокеров – дилеров в члены биржи, в) наличие временного регламента торговли ценными бумагами и стандартных торговых процедур, централизованный аукцион, г) централизация регистрации сделок и расчетов по ним, централизованная депозитарная система, д) установление официальных биржевых котировок, е) надзор за членами биржи (с позиции их финансовой устойчивости, безопасности ведения бизнеса и соблюдения этики фондового рынка).

Фондовая биржа создаётся в форме некоммерческого партнёрства или акционерного общества. Она организует торговлю между членами биржи. Другие участники могут совершать операции на бирже только через посредничество членов биржи. Членами фондовой биржи могут быть любые профессиональные участники РЦБ. Признаки классической фондовой биржи: а) централизованный рынок, с фиксированным местом торговли, б) существование процедуры отбора (листинга) лучших товаров (ценных бумаг) и допуска лучших брокеров – дилеров в члены биржи, в) наличие временного регламента торговли ценными бумагами и стандартных торговых процедур, централизованный аукцион, г) централизация регистрации сделок и расчетов по ним, централизованная депозитарная система, д) установление официальных биржевых котировок, е) надзор за членами биржи (с позиции их финансовой устойчивости, безопасности ведения бизнеса и соблюдения этики фондового рынка).

Распространенные критерии членства на фондовой бирже: а) наличие лицензии профессионального участника рынка ценных бумаг, б) коммерческая репутация, опыт в бизнесе ценных бумаг, в) квалификация, компетентность и честность персонала, г) операционная способность на фондовом рынке, г) согласие с регулятивными правилами и надзорными функциями фондовой биржи, д) соответствие финансовым стандартам (достаточность капитала, отношение капитала и задолженности и др. ), е) соответствие необходимым требованиям организации учета и аудита, предоставление отчетной информации на биржу, ж) специальные требования (размещение обеспечения под будущие биржевые операции или депозита в банке, невовлеченность в бизнес, который не одобряет биржа и т. п. ).

Распространенные критерии членства на фондовой бирже: а) наличие лицензии профессионального участника рынка ценных бумаг, б) коммерческая репутация, опыт в бизнесе ценных бумаг, в) квалификация, компетентность и честность персонала, г) операционная способность на фондовом рынке, г) согласие с регулятивными правилами и надзорными функциями фондовой биржи, д) соответствие финансовым стандартам (достаточность капитала, отношение капитала и задолженности и др. ), е) соответствие необходимым требованиям организации учета и аудита, предоставление отчетной информации на биржу, ж) специальные требования (размещение обеспечения под будущие биржевые операции или депозита в банке, невовлеченность в бизнес, который не одобряет биржа и т. п. ).

Обычные требования к ценным бумагам, котирующимся на бирже (листинг): vсоответствие законодательству правового статуса эмитента, vпериод существования эмитента (например, не менее 3 лет), vсоответствие законодательству правового статуса ценной бумаги (например, свобода обращения, наличие государственной регистрации), vудобство номиналов ценных бумаг с позиций ликвидности рынка, vдостаточность капитализации рынка или стоимости долговых ценных бумаг в обращении для того, чтобы поддержать ликвидность рынка, vколичество ценных бумаг в свободном обращении, достаточное для обеспечения ликвидности, vустойчивость и достаточная величина финансовых результатов эмитента (чистые активы, прибыли, дивиденды).

Обычные требования к ценным бумагам, котирующимся на бирже (листинг): vсоответствие законодательству правового статуса эмитента, vпериод существования эмитента (например, не менее 3 лет), vсоответствие законодательству правового статуса ценной бумаги (например, свобода обращения, наличие государственной регистрации), vудобство номиналов ценных бумаг с позиций ликвидности рынка, vдостаточность капитализации рынка или стоимости долговых ценных бумаг в обращении для того, чтобы поддержать ликвидность рынка, vколичество ценных бумаг в свободном обращении, достаточное для обеспечения ликвидности, vустойчивость и достаточная величина финансовых результатов эмитента (чистые активы, прибыли, дивиденды).

Технологическая схема фондовой биржи

Технологическая схема фондовой биржи

Типы рынков, создаваемых на фондовой бирже. Биржа является конгломератом рынков, выделяемых по различным критериям: qпо видам ценных бумаг (сегменты акций, облигаций, варрантов и подписных прав, срочных контрактов), qпо видам сделок (регулярных, с расчетами через несколько дней, кассовых, с расчетами в тот же день и срочных), qпо технологиям (торговый пол с системой «открытого выкрика» , компьютерные системы ввода приказов, автоматического аукциона и раскрытия информации, автоматической сверки сделок и клиринга и т. п. ), qпо инвестиционным качествам ценных бумаг ( «второй» , «третий» , «свободный» рынки с облегченными критериями доступа, рынок молодых компаний роста, рынок компаний высоких технологий и т. п. ), qпо величине сделок (рынок крупных блоков, рынок торговли неполными лотами, система для исполнения малых приказов и т. п. ), qмежбиржевые рынки, qпо типам торговых систем (система продвижения котировок и система продвижения ордеров).

Типы рынков, создаваемых на фондовой бирже. Биржа является конгломератом рынков, выделяемых по различным критериям: qпо видам ценных бумаг (сегменты акций, облигаций, варрантов и подписных прав, срочных контрактов), qпо видам сделок (регулярных, с расчетами через несколько дней, кассовых, с расчетами в тот же день и срочных), qпо технологиям (торговый пол с системой «открытого выкрика» , компьютерные системы ввода приказов, автоматического аукциона и раскрытия информации, автоматической сверки сделок и клиринга и т. п. ), qпо инвестиционным качествам ценных бумаг ( «второй» , «третий» , «свободный» рынки с облегченными критериями доступа, рынок молодых компаний роста, рынок компаний высоких технологий и т. п. ), qпо величине сделок (рынок крупных блоков, рынок торговли неполными лотами, система для исполнения малых приказов и т. п. ), qмежбиржевые рынки, qпо типам торговых систем (система продвижения котировок и система продвижения ордеров).

Типы торговых систем Система продвижения котировок характеризуется тем, что это дилерский рынок с присутствием маркет-мейкеров, существующий в форме распределенной вычислительной сети. Сделки совершаются на основе двусторонних котировок, открытых дилерами, доставляемых трейдерам (трейдер-маркет-тейкерам) на экраны рабочих станций. Аукцион отсутствует, сделки заключаются по телефону (телефонный рынок), через локальные или глобальные сети (Интернет-трейдинг). Система продвижения ордеров это аукционный рынок, в рамках которого вводятся заявки на покупку и предложения о продаже и затем осуществляется их автоматический мэтчинг (сведение) на основе книги лимитных ордеров. Современный аукционный рынок существует в форме вычислительной сети (автоматический аукцион).

Типы торговых систем Система продвижения котировок характеризуется тем, что это дилерский рынок с присутствием маркет-мейкеров, существующий в форме распределенной вычислительной сети. Сделки совершаются на основе двусторонних котировок, открытых дилерами, доставляемых трейдерам (трейдер-маркет-тейкерам) на экраны рабочих станций. Аукцион отсутствует, сделки заключаются по телефону (телефонный рынок), через локальные или глобальные сети (Интернет-трейдинг). Система продвижения ордеров это аукционный рынок, в рамках которого вводятся заявки на покупку и предложения о продаже и затем осуществляется их автоматический мэтчинг (сведение) на основе книги лимитных ордеров. Современный аукционный рынок существует в форме вычислительной сети (автоматический аукцион).

Аукционные рынки характеризуются: v публичными гласными торгами; v открытым соревнованием покупателей и продавцов в назначении ценовых и других условий сделок по ценным бумагам; v наличием механизма составления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют другу и могут служить основанием для заключения сделок. Аукционные рынки существуют в следующих формах: а) простой аукцион (ценовое соревнование только между покупателями, на биржах применяется на начальных этапах создания), б) голландский аукцион (ценовое соревнование покупателей), в) двойной аукцион (ценовое соревнование как покупателей, так и продавцов), который, в свою очередь, может принимать форму онкольного аукциона и двойного непрерывного аукциона

Аукционные рынки характеризуются: v публичными гласными торгами; v открытым соревнованием покупателей и продавцов в назначении ценовых и других условий сделок по ценным бумагам; v наличием механизма составления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют другу и могут служить основанием для заключения сделок. Аукционные рынки существуют в следующих формах: а) простой аукцион (ценовое соревнование только между покупателями, на биржах применяется на начальных этапах создания), б) голландский аукцион (ценовое соревнование покупателей), в) двойной аукцион (ценовое соревнование как покупателей, так и продавцов), который, в свою очередь, может принимать форму онкольного аукциона и двойного непрерывного аукциона

Виды биржевых приказов рыночные приказы – приказы купить / продать ценные бумаги по наилучшей цене в момент, когда приказ достигнет пола (обычно – большинство приказов – рыночные), лимитные приказы – приказ продать ценную бумагу по цене не ниже, чем цена X (назначают выше текущего курса), или купить ценную бумагу по цене не выше, чем цена Y (назначают ниже текущего курса). Если приказ не удается исполнить сразу, то его размещают в книге лимитных ордеров (двойной непрерывный аукцион), либо в книге онкольного аукциона, где он находится до прихода противоположного приказа, с которым можно осуществить мэтчинг.

Виды биржевых приказов рыночные приказы – приказы купить / продать ценные бумаги по наилучшей цене в момент, когда приказ достигнет пола (обычно – большинство приказов – рыночные), лимитные приказы – приказ продать ценную бумагу по цене не ниже, чем цена X (назначают выше текущего курса), или купить ценную бумагу по цене не выше, чем цена Y (назначают ниже текущего курса). Если приказ не удается исполнить сразу, то его размещают в книге лимитных ордеров (двойной непрерывный аукцион), либо в книге онкольного аукциона, где он находится до прихода противоположного приказа, с которым можно осуществить мэтчинг.

стоп-приказы – начать покупать, как только цена поднимется до уровня X (назначаются выше текущего уровня цен, автоматическое начало игры на повышение или защита реализованной прибыли при игре на понижение), или начать продавать, как только цена опустится до уровня Y (ниже текущего уровня цен, автоматическое начало игры на понижение или защита реализованной прибыли при игре на повышение), стоп-лимитные приказы – начать покупать, как только цена поднимется до уровня X, но не выше цены X 1, или начать продавать, как только цена опустится до уровня Y, но не ниже уровня Y 1 (аналог стоп-приказов, но с установлением лимитов для ограничения рисков).

стоп-приказы – начать покупать, как только цена поднимется до уровня X (назначаются выше текущего уровня цен, автоматическое начало игры на повышение или защита реализованной прибыли при игре на понижение), или начать продавать, как только цена опустится до уровня Y (ниже текущего уровня цен, автоматическое начало игры на понижение или защита реализованной прибыли при игре на повышение), стоп-лимитные приказы – начать покупать, как только цена поднимется до уровня X, но не выше цены X 1, или начать продавать, как только цена опустится до уровня Y, но не ниже уровня Y 1 (аналог стоп-приказов, но с установлением лимитов для ограничения рисков).

Другие разновидности приказов: а) при открытии (рыночный или лимитированный ордер) – первая сделка с акцией (необходимо поймать движение акции при открытии), б) при закрытии (рыночный или лимитированный ордер) – последняя сделка с акцией (необходимо поймать движение акции при закрытии), в)по времени исполнения (ордер на день (исполняется в течение дня или автоматически в конце дня), недельный ордер, месячный ордер, открытый ордер – до исполнения, обычно ежемесячно или ежеквартально подтверждается клиентом).

Другие разновидности приказов: а) при открытии (рыночный или лимитированный ордер) – первая сделка с акцией (необходимо поймать движение акции при открытии), б) при закрытии (рыночный или лимитированный ордер) – последняя сделка с акцией (необходимо поймать движение акции при закрытии), в)по времени исполнения (ордер на день (исполняется в течение дня или автоматически в конце дня), недельный ордер, месячный ордер, открытый ордер – до исполнения, обычно ежемесячно или ежеквартально подтверждается клиентом).

Виды сделок в торговых системах В различных биржевых и внебиржевых торговых системах в зависимости от целей могут заключаться сделки следующих видов: vпортфельные или прямые инвестиции, vспекулятивные сделки, vхеджирующие сделки, vарбитражные сделки, vсделки с использованием служебной информации (инсайдерские сделки), vманипулятивные сделки, vсделки с нарушением этики отношений с клиентами (например, финансовые пирамиды, чрезмерно активное заключение сделок по счету клиента с целью увеличения комиссионных брокера и т. п. ).

Виды сделок в торговых системах В различных биржевых и внебиржевых торговых системах в зависимости от целей могут заключаться сделки следующих видов: vпортфельные или прямые инвестиции, vспекулятивные сделки, vхеджирующие сделки, vарбитражные сделки, vсделки с использованием служебной информации (инсайдерские сделки), vманипулятивные сделки, vсделки с нарушением этики отношений с клиентами (например, финансовые пирамиды, чрезмерно активное заключение сделок по счету клиента с целью увеличения комиссионных брокера и т. п. ).

Этика фондового бизнеса Наиболее важными элементами этики фондового бизнеса являются: а) честное и с надлежащим усердием исполнение поручений исходя из лучших интересов клиента, по лучшей цене, в возможно короткие сроки, б) приоритет интересов клиента над интересами брокера, первоочередное исполнение сделок клиента, в) раскрытие всей информации, необходимой для принятия решения в соответствии с инвестиционными целями клиента, г) соответствие сделок законодательству, д) поддержание надлежащей операционной способности, е) запрещение гарантирования доходности и других агрессивных практик продаж брокерских продуктов, точная и своевременная отчетность перед клиентом.

Этика фондового бизнеса Наиболее важными элементами этики фондового бизнеса являются: а) честное и с надлежащим усердием исполнение поручений исходя из лучших интересов клиента, по лучшей цене, в возможно короткие сроки, б) приоритет интересов клиента над интересами брокера, первоочередное исполнение сделок клиента, в) раскрытие всей информации, необходимой для принятия решения в соответствии с инвестиционными целями клиента, г) соответствие сделок законодательству, д) поддержание надлежащей операционной способности, е) запрещение гарантирования доходности и других агрессивных практик продаж брокерских продуктов, точная и своевременная отчетность перед клиентом.

Тема 5 Технический и фундаментальный анализ на фондовом рынке. Технический анализ ценных бумаг Технический анализ - это изучение состояния фондового рынка. В его основе лежит теоретическое положение о том, что все внешние силы, влияющие на рынок, в конечном итоге проявляются в двух показателях – объемах торговли и уровне цен финансовых активов. Поэтому аналитик, занимающийся техническим анализом, не принимает во внимание воздействующие на рынок внешние силы, а изучает динамику его показателей.

Тема 5 Технический и фундаментальный анализ на фондовом рынке. Технический анализ ценных бумаг Технический анализ - это изучение состояния фондового рынка. В его основе лежит теоретическое положение о том, что все внешние силы, влияющие на рынок, в конечном итоге проявляются в двух показателях – объемах торговли и уровне цен финансовых активов. Поэтому аналитик, занимающийся техническим анализом, не принимает во внимание воздействующие на рынок внешние силы, а изучает динамику его показателей.

Другая теоретическая посылка состоит в том, что прошлые состояния рынка периодически повторяются. В связи с этим задача инвестора состоит в том, чтобы на основе изучения прошлой динамики рынка определить, какой она будет в следующий момент. Конъюнктура рынка зависит от взаимодействия спроса и предложения. Технический анализ призван определить моменты их несоответствия, чтобы ответить на вопрос, когда следует купить или продать ценную бумагу. Технический аналитик обычно пытается предсказать краткосрочные движения рынка.

Другая теоретическая посылка состоит в том, что прошлые состояния рынка периодически повторяются. В связи с этим задача инвестора состоит в том, чтобы на основе изучения прошлой динамики рынка определить, какой она будет в следующий момент. Конъюнктура рынка зависит от взаимодействия спроса и предложения. Технический анализ призван определить моменты их несоответствия, чтобы ответить на вопрос, когда следует купить или продать ценную бумагу. Технический аналитик обычно пытается предсказать краткосрочные движения рынка.

В процессе анализа инвестор использует графики, дающие представление о динамике цены бумаги и направлении ценового тренда. Наиболее известные из них: qстолбиковые диаграммы, qграфики движения цены, qдиаграмма Х-О.

В процессе анализа инвестор использует графики, дающие представление о динамике цены бумаги и направлении ценового тренда. Наиболее известные из них: qстолбиковые диаграммы, qграфики движения цены, qдиаграмма Х-О.

Столбиковая диаграмма Каждый столбик на диаграмме показывает разброс цены акции за прошедший день. Верхняя точка столбика говорит о самом высоком значении цены, нижняя - о самом низком ее значении за день. На уровне цены закрытия к столбику проводится перпендикулярная черточка.