2 Финансы. Фин.механизм.pptx

- Количество слайдов: 36

Сущность и роль финансов в системе денежных отношений

Сущность и роль финансов в системе денежных отношений

Определение Финансы – экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения задач и функций государства и обеспечения условий расширенного воспроизводства. Централизованные денежные фонды – фонды, формируемые и используемые государством (бюджет, внебюджетные фонды, специальные целевые фонды) в лице его органов федеральной, региональной и местной власти. Децентрализованные денежные фонды - фонды. Создаваемые на уровне хозяйствующих субъектов и граждан.

Определение Финансы – экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения задач и функций государства и обеспечения условий расширенного воспроизводства. Централизованные денежные фонды – фонды, формируемые и используемые государством (бюджет, внебюджетные фонды, специальные целевые фонды) в лице его органов федеральной, региональной и местной власти. Децентрализованные денежные фонды - фонды. Создаваемые на уровне хозяйствующих субъектов и граждан.

Финансовые ресурсы совокупность фондов денежных средств, финансовых активов, которые имеют рыночную стоимость, высоко ликвидны и могут быть аккумулированы и использованы для финансирования потребностей государства, хозяйствующих субъектов и граждан. - Источниками финансовых ресурсов выступают: 1. На уровне государства. » Налоговые доходы, доходы от государственных муниципальных предприятий. » Доходы от приватизации государственного муниципального имущества. » Доходы от внешнеэкономической деятельности. » Государственный и муниципальный кредит. и и

Финансовые ресурсы совокупность фондов денежных средств, финансовых активов, которые имеют рыночную стоимость, высоко ликвидны и могут быть аккумулированы и использованы для финансирования потребностей государства, хозяйствующих субъектов и граждан. - Источниками финансовых ресурсов выступают: 1. На уровне государства. » Налоговые доходы, доходы от государственных муниципальных предприятий. » Доходы от приватизации государственного муниципального имущества. » Доходы от внешнеэкономической деятельности. » Государственный и муниципальный кредит. и и

2. На уровне хозяйствующих субъектов. » Уставный, добавочный, резервный капитал. » Прибыль. » Амортизация. » Коммерческий и банковский кредит. » Доходы от продажи ценных бумаг 3. На уровне населения. » Заработная плата, премии. » Социальные трансферты (пенсии, пособия и пр. ). » Доходы от предпринимательской деятельности. » Доходы от операций с личным имуществом. » Потребительский кредит. » Проценты, дивиденды по ценным бумагам.

2. На уровне хозяйствующих субъектов. » Уставный, добавочный, резервный капитал. » Прибыль. » Амортизация. » Коммерческий и банковский кредит. » Доходы от продажи ценных бумаг 3. На уровне населения. » Заработная плата, премии. » Социальные трансферты (пенсии, пособия и пр. ). » Доходы от предпринимательской деятельности. » Доходы от операций с личным имуществом. » Потребительский кредит. » Проценты, дивиденды по ценным бумагам.

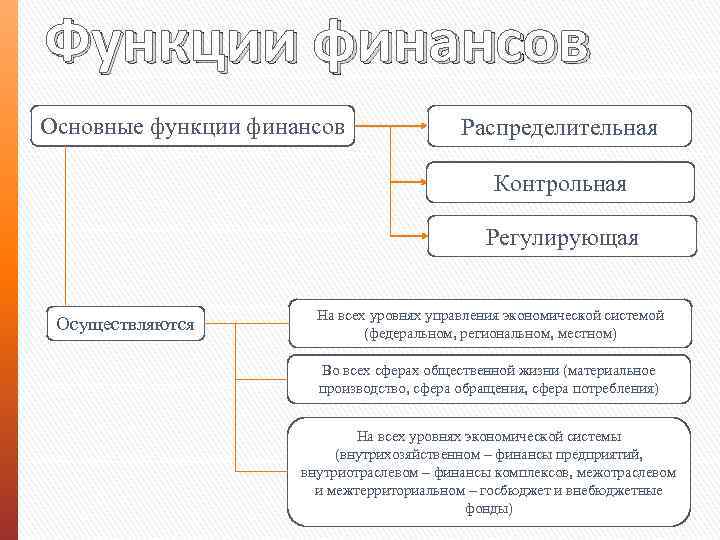

Функции финансов Основные функции финансов Распределительная Контрольная Регулирующая Осуществляются На всех уровнях управления экономической системой (федеральном, региональном, местном) Во всех сферах общественной жизни (материальное производство, сфера обращения, сфера потребления) На всех уровнях экономической системы (внутрихозяйственном – финансы предприятий, внутриотраслевом – финансы комплексов, межотраслевом и межтерриториальном – госбюджет и внебюджетные фонды)

Функции финансов Основные функции финансов Распределительная Контрольная Регулирующая Осуществляются На всех уровнях управления экономической системой (федеральном, региональном, местном) Во всех сферах общественной жизни (материальное производство, сфера обращения, сфера потребления) На всех уровнях экономической системы (внутрихозяйственном – финансы предприятий, внутриотраслевом – финансы комплексов, межотраслевом и межтерриториальном – госбюджет и внебюджетные фонды)

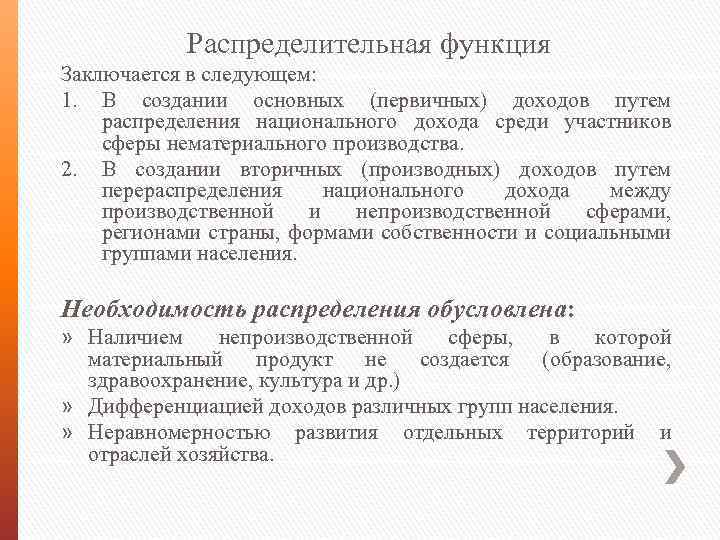

Распределительная функция Заключается в следующем: 1. В создании основных (первичных) доходов путем распределения национального дохода среди участников сферы нематериального производства. 2. В создании вторичных (производных) доходов путем перераспределения национального дохода между производственной и непроизводственной сферами, регионами страны, формами собственности и социальными группами населения. Необходимость распределения обусловлена: » Наличием непроизводственной сферы, в которой материальный продукт не создается (образование, здравоохранение, культура и др. ) » Дифференциацией доходов различных групп населения. » Неравномерностью развития отдельных территорий и отраслей хозяйства.

Распределительная функция Заключается в следующем: 1. В создании основных (первичных) доходов путем распределения национального дохода среди участников сферы нематериального производства. 2. В создании вторичных (производных) доходов путем перераспределения национального дохода между производственной и непроизводственной сферами, регионами страны, формами собственности и социальными группами населения. Необходимость распределения обусловлена: » Наличием непроизводственной сферы, в которой материальный продукт не создается (образование, здравоохранение, культура и др. ) » Дифференциацией доходов различных групп населения. » Неравномерностью развития отдельных территорий и отраслей хозяйства.

Механизм распределительной функции Производство Национальный доход Доход предприятий сферы материального производства Первичные доходы Зарплата работников сферы материального производства Распределение Перераспределение Зарплата работников нематериальной сферы Доходы организаций нематериальной сферы Социальные выплаты (пенсии, стипендии и др. ) Вторичные доходы Налоги и сборы

Механизм распределительной функции Производство Национальный доход Доход предприятий сферы материального производства Первичные доходы Зарплата работников сферы материального производства Распределение Перераспределение Зарплата работников нематериальной сферы Доходы организаций нематериальной сферы Социальные выплаты (пенсии, стипендии и др. ) Вторичные доходы Налоги и сборы

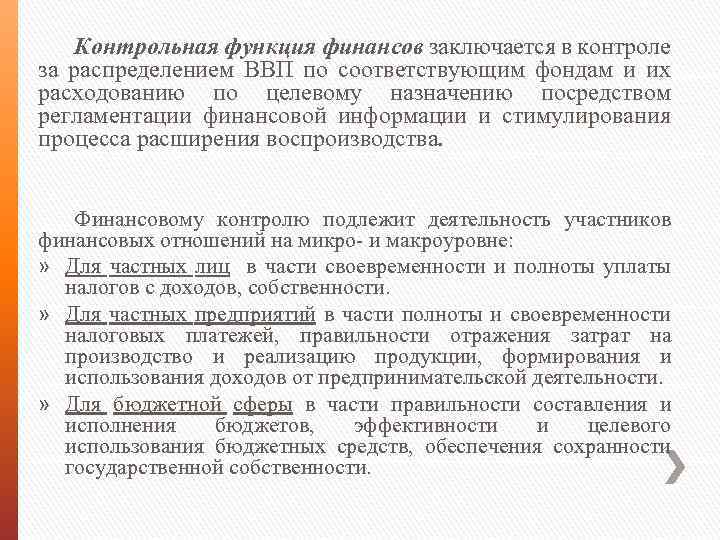

Контрольная функция финансов заключается в контроле за распределением ВВП по соответствующим фондам и их расходованию по целевому назначению посредством регламентации финансовой информации и стимулирования процесса расширения воспроизводства. Финансовому контролю подлежит деятельность участников финансовых отношений на микро- и макроуровне: » Для частных лиц в части своевременности и полноты уплаты налогов с доходов, собственности. » Для частных предприятий в части полноты и своевременности налоговых платежей, правильности отражения затрат на производство и реализацию продукции, формирования и использования доходов от предпринимательской деятельности. » Для бюджетной сферы в части правильности составления и исполнения бюджетов, эффективности и целевого использования бюджетных средств, обеспечения сохранности государственной собственности.

Контрольная функция финансов заключается в контроле за распределением ВВП по соответствующим фондам и их расходованию по целевому назначению посредством регламентации финансовой информации и стимулирования процесса расширения воспроизводства. Финансовому контролю подлежит деятельность участников финансовых отношений на микро- и макроуровне: » Для частных лиц в части своевременности и полноты уплаты налогов с доходов, собственности. » Для частных предприятий в части полноты и своевременности налоговых платежей, правильности отражения затрат на производство и реализацию продукции, формирования и использования доходов от предпринимательской деятельности. » Для бюджетной сферы в части правильности составления и исполнения бюджетов, эффективности и целевого использования бюджетных средств, обеспечения сохранности государственной собственности.

Регулирующая функция финансов заключается в воздействии государства на экономическое развитие (поведение хозяйствующих субъектов, развитие отдельных территорий и отраслей) посредством финансовых рычагов: » Налогообложения. » Государственных расходов. » Государственного кредита.

Регулирующая функция финансов заключается в воздействии государства на экономическое развитие (поведение хозяйствующих субъектов, развитие отдельных территорий и отраслей) посредством финансовых рычагов: » Налогообложения. » Государственных расходов. » Государственного кредита.

Роль финансов в экономике 1. С помощью финансов происходит распределение стоимости произведенных товаров и услуг и формирование и использование денежных доходов, поступлений и накоплений у экономических субъектов, которые направляются на решение социальных и экономических задач домохозяйств, организаций и государства. 2. С помощью финансов производится перераспределение доходов и накоплений прошлых лет через бюджетную систему (налоги, кредит, ассигнований, субсидии, пенсии) и через финансовый рынок (выпуск ценных бумаг, размещение паев, кредитов и займов, поступление дивидендов, процентов и др. ) 3. Посредством финансов количественно отображается воспроизводственный процесс и его отдельные фазы через: » Бюджетные доходы и расходы; » Государственный долг; » Индексы фондовых бирж и др.

Роль финансов в экономике 1. С помощью финансов происходит распределение стоимости произведенных товаров и услуг и формирование и использование денежных доходов, поступлений и накоплений у экономических субъектов, которые направляются на решение социальных и экономических задач домохозяйств, организаций и государства. 2. С помощью финансов производится перераспределение доходов и накоплений прошлых лет через бюджетную систему (налоги, кредит, ассигнований, субсидии, пенсии) и через финансовый рынок (выпуск ценных бумаг, размещение паев, кредитов и займов, поступление дивидендов, процентов и др. ) 3. Посредством финансов количественно отображается воспроизводственный процесс и его отдельные фазы через: » Бюджетные доходы и расходы; » Государственный долг; » Индексы фондовых бирж и др.

Финансовая система - исторически сформировавшаяся и закрепленная действующим законодательством совокупность сфер финансовых отношений, финансово-кредитных институтов и финансовых органов, посредством которых обеспечивается мобилизация и последующее использование денежных средств для удовлетворения потребностей общества. 1. 2. 3. 4. 5. 6. Принципы функционирования финансовой системы. Целостность. Структурность. Взаимосвязь свойств системы и среды. Иерархичность. Наличие процессов передачи информации. Наличие процессов управления.

Финансовая система - исторически сформировавшаяся и закрепленная действующим законодательством совокупность сфер финансовых отношений, финансово-кредитных институтов и финансовых органов, посредством которых обеспечивается мобилизация и последующее использование денежных средств для удовлетворения потребностей общества. 1. 2. 3. 4. 5. 6. Принципы функционирования финансовой системы. Целостность. Структурность. Взаимосвязь свойств системы и среды. Иерархичность. Наличие процессов передачи информации. Наличие процессов управления.

Структура финансовой системы Российской Федерации Финансовая система РФ Централизованные финансы Децентрализованные финансы Государственные и муниципальные финансы Бюджетная система РФ Государственный и муниципальный кредит Финансы гос. и муниципальных предприятий Финансы организаций Финансы домохозяйств Финансы коммерческих организаций Финансы некоммерческих организаций Федеральный бюджет РФ Внебюджетные фонды Бюджеты субъектов РФ Социальные Бюджеты муниципальных образований РФ Экономические Финансы финансовых посредников

Структура финансовой системы Российской Федерации Финансовая система РФ Централизованные финансы Децентрализованные финансы Государственные и муниципальные финансы Бюджетная система РФ Государственный и муниципальный кредит Финансы гос. и муниципальных предприятий Финансы организаций Финансы домохозяйств Финансы коммерческих организаций Финансы некоммерческих организаций Федеральный бюджет РФ Внебюджетные фонды Бюджеты субъектов РФ Социальные Бюджеты муниципальных образований РФ Экономические Финансы финансовых посредников

Финансовая политика

Финансовая политика

Финансовая политика – совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством своих функций. Главная цель финансовой политики - обеспечение соответствующими финансовыми ресурсами реализации государственных социальноэкономических программ.

Финансовая политика – совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством своих функций. Главная цель финансовой политики - обеспечение соответствующими финансовыми ресурсами реализации государственных социальноэкономических программ.

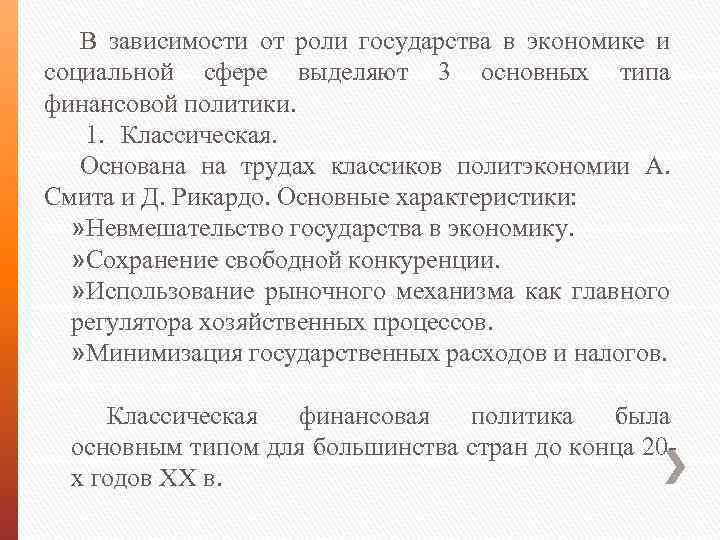

В зависимости от роли государства в экономике и социальной сфере выделяют 3 основных типа финансовой политики. 1. Классическая. Основана на трудах классиков политэкономии А. Смита и Д. Рикардо. Основные характеристики: » Невмешательство государства в экономику. » Сохранение свободной конкуренции. » Использование рыночного механизма как главного регулятора хозяйственных процессов. » Минимизация государственных расходов и налогов. Классическая финансовая политика была основным типом для большинства стран до конца 20 х годов XX в.

В зависимости от роли государства в экономике и социальной сфере выделяют 3 основных типа финансовой политики. 1. Классическая. Основана на трудах классиков политэкономии А. Смита и Д. Рикардо. Основные характеристики: » Невмешательство государства в экономику. » Сохранение свободной конкуренции. » Использование рыночного механизма как главного регулятора хозяйственных процессов. » Минимизация государственных расходов и налогов. Классическая финансовая политика была основным типом для большинства стран до конца 20 х годов XX в.

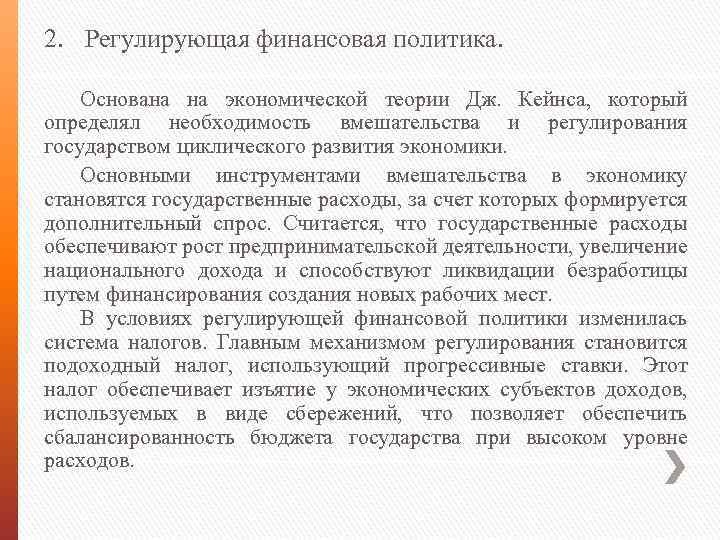

2. Регулирующая финансовая политика. Основана на экономической теории Дж. Кейнса, который определял необходимость вмешательства и регулирования государством циклического развития экономики. Основными инструментами вмешательства в экономику становятся государственные расходы, за счет которых формируется дополнительный спрос. Считается, что государственные расходы обеспечивают рост предпринимательской деятельности, увеличение национального дохода и способствуют ликвидации безработицы путем финансирования создания новых рабочих мест. В условиях регулирующей финансовой политики изменилась система налогов. Главным механизмом регулирования становится подоходный налог, использующий прогрессивные ставки. Этот налог обеспечивает изъятие у экономических субъектов доходов, используемых в виде сбережений, что позволяет обеспечить сбалансированность бюджета государства при высоком уровне расходов.

2. Регулирующая финансовая политика. Основана на экономической теории Дж. Кейнса, который определял необходимость вмешательства и регулирования государством циклического развития экономики. Основными инструментами вмешательства в экономику становятся государственные расходы, за счет которых формируется дополнительный спрос. Считается, что государственные расходы обеспечивают рост предпринимательской деятельности, увеличение национального дохода и способствуют ликвидации безработицы путем финансирования создания новых рабочих мест. В условиях регулирующей финансовой политики изменилась система налогов. Главным механизмом регулирования становится подоходный налог, использующий прогрессивные ставки. Этот налог обеспечивает изъятие у экономических субъектов доходов, используемых в виде сбережений, что позволяет обеспечить сбалансированность бюджета государства при высоком уровне расходов.

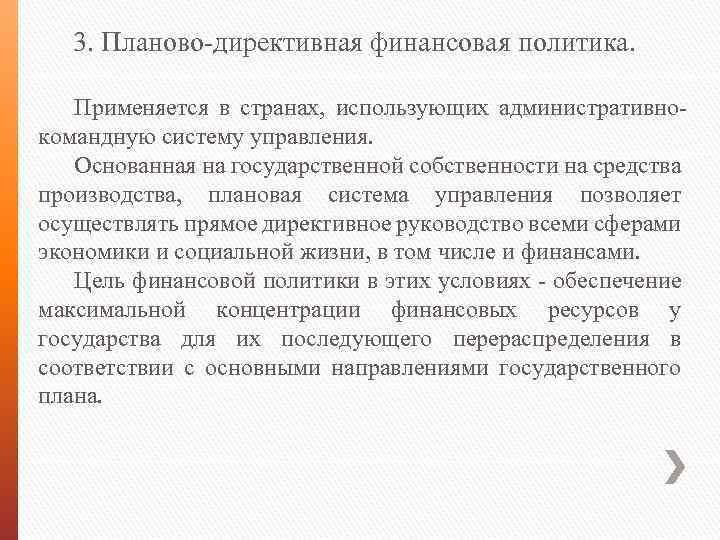

3. Планово-директивная финансовая политика. Применяется в странах, использующих административнокомандную систему управления. Основанная на государственной собственности на средства производства, плановая система управления позволяет осуществлять прямое директивное руководство всеми сферами экономики и социальной жизни, в том числе и финансами. Цель финансовой политики в этих условиях - обеспечение максимальной концентрации финансовых ресурсов у государства для их последующего перераспределения в соответствии с основными направлениями государственного плана.

3. Планово-директивная финансовая политика. Применяется в странах, использующих административнокомандную систему управления. Основанная на государственной собственности на средства производства, плановая система управления позволяет осуществлять прямое директивное руководство всеми сферами экономики и социальной жизни, в том числе и финансами. Цель финансовой политики в этих условиях - обеспечение максимальной концентрации финансовых ресурсов у государства для их последующего перераспределения в соответствии с основными направлениями государственного плана.

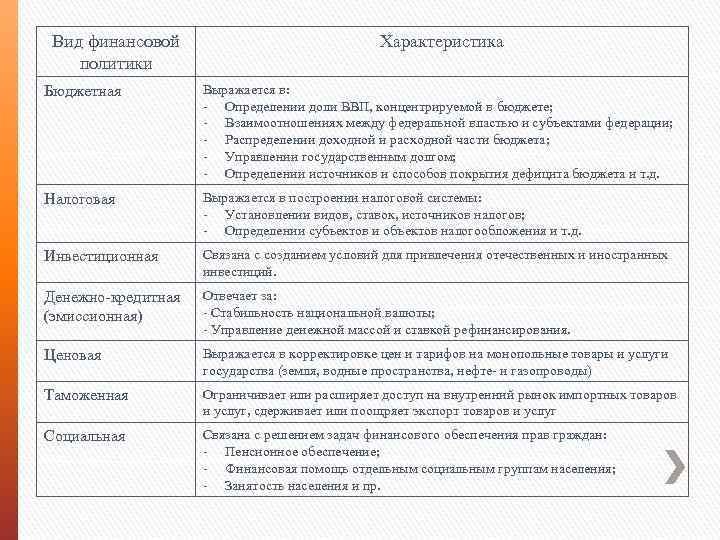

Вид финансовой политики Характеристика Бюджетная Выражается в: - Определении доли ВВП, концентрируемой в бюджете; - Взаимоотношениях между федеральной властью и субъектами федерации; - Распределении доходной и расходной части бюджета; - Управлении государственным долгом; - Определении источников и способов покрытия дефицита бюджета и т. д. Налоговая Выражается в построении налоговой системы: - Установлении видов, ставок, источников налогов; - Определении субъектов и объектов налогообложения и т. д. Инвестиционная Связана с созданием условий для привлечения отечественных и иностранных инвестиций. Денежно-кредитная (эмиссионная) Отвечает за: - Стабильность национальной валюты; - Управление денежной массой и ставкой рефинансирования. Ценовая Выражается в корректировке цен и тарифов на монопольные товары и услуги государства (земля, водные пространства, нефте- и газопроводы) Таможенная Ограничивает или расширяет доступ на внутренний рынок импортных товаров и услуг, сдерживает или поощряет экспорт товаров и услуг Социальная Связана с решением задач финансового обеспечения прав граждан: - Пенсионное обеспечение; - Финансовая помощь отдельным социальным группам населения; - Занятость населения и пр.

Вид финансовой политики Характеристика Бюджетная Выражается в: - Определении доли ВВП, концентрируемой в бюджете; - Взаимоотношениях между федеральной властью и субъектами федерации; - Распределении доходной и расходной части бюджета; - Управлении государственным долгом; - Определении источников и способов покрытия дефицита бюджета и т. д. Налоговая Выражается в построении налоговой системы: - Установлении видов, ставок, источников налогов; - Определении субъектов и объектов налогообложения и т. д. Инвестиционная Связана с созданием условий для привлечения отечественных и иностранных инвестиций. Денежно-кредитная (эмиссионная) Отвечает за: - Стабильность национальной валюты; - Управление денежной массой и ставкой рефинансирования. Ценовая Выражается в корректировке цен и тарифов на монопольные товары и услуги государства (земля, водные пространства, нефте- и газопроводы) Таможенная Ограничивает или расширяет доступ на внутренний рынок импортных товаров и услуг, сдерживает или поощряет экспорт товаров и услуг Социальная Связана с решением задач финансового обеспечения прав граждан: - Пенсионное обеспечение; - Финансовая помощь отдельным социальным группам населения; - Занятость населения и пр.

Финансовый механизм - система установленных государством форм, видов и методов организации финансовых отношений; - система действия финансовых рычагов, выражающихся в организации, планировании и стимулировании использования финансовых ресурсов. Цель финансового механизма – обеспечение эффективного функционирования финансовой системы государства. Задачи финансового механизма: » обеспечение стабильного кругооборота финансовых ресурсов; » обеспечение перераспределения финансовых ресурсов в соответствии с потребностями отдельных субъектов хозяйствования; » уменьшение риска потерь финансовых ресурсов субъектами хозяйствования.

Финансовый механизм - система установленных государством форм, видов и методов организации финансовых отношений; - система действия финансовых рычагов, выражающихся в организации, планировании и стимулировании использования финансовых ресурсов. Цель финансового механизма – обеспечение эффективного функционирования финансовой системы государства. Задачи финансового механизма: » обеспечение стабильного кругооборота финансовых ресурсов; » обеспечение перераспределения финансовых ресурсов в соответствии с потребностями отдельных субъектов хозяйствования; » уменьшение риска потерь финансовых ресурсов субъектами хозяйствования.

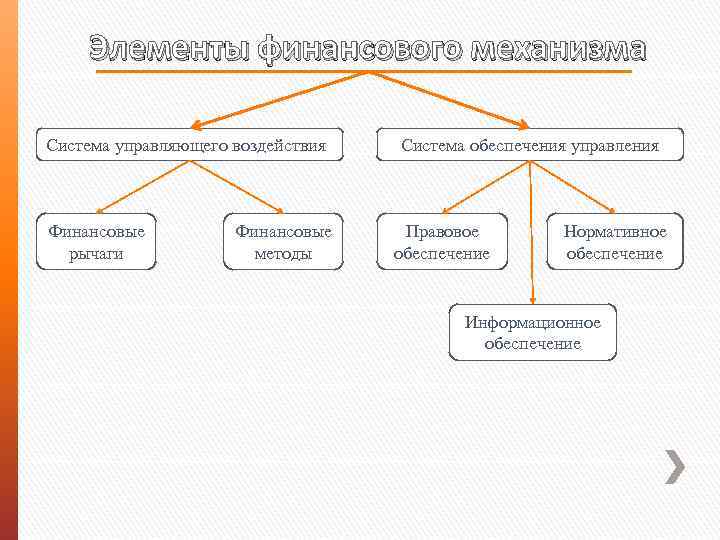

Элементы финансового механизма Система управляющего воздействия Финансовые рычаги Финансовые методы Система обеспечения управления Правовое обеспечение Нормативное обеспечение Информационное обеспечение

Элементы финансового механизма Система управляющего воздействия Финансовые рычаги Финансовые методы Система обеспечения управления Правовое обеспечение Нормативное обеспечение Информационное обеспечение

Управление финансами - целенаправленная деятельность государства, связанная с практическим использованием финансового механизма, цель которой – финансовая устойчивость и финансовая независимость, проявляющиеся в макроэкономической сбалансированности, отсутствии дефицита бюджета, снижении государственного долга.

Управление финансами - целенаправленная деятельность государства, связанная с практическим использованием финансового механизма, цель которой – финансовая устойчивость и финансовая независимость, проявляющиеся в макроэкономической сбалансированности, отсутствии дефицита бюджета, снижении государственного долга.

Методы управления финансами » Финансовое планирование – процесс разработки финансового плана субъекта хозяйствования. » Финансовое прогнозирование – разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. » Финансовый контроль – это совокупность мероприятий с применением специфических форм и методов, проводимых субъектами контроля по проверке финансовых операций и действий государственных органов, муниципальных образований, предприятий, организаций, учреждений и граждан, направленных на получение финансового результата. » Финансовый анализ – комплексная оценка структуры финансовых ресурсов.

Методы управления финансами » Финансовое планирование – процесс разработки финансового плана субъекта хозяйствования. » Финансовое прогнозирование – разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. » Финансовый контроль – это совокупность мероприятий с применением специфических форм и методов, проводимых субъектами контроля по проверке финансовых операций и действий государственных органов, муниципальных образований, предприятий, организаций, учреждений и граждан, направленных на получение финансового результата. » Финансовый анализ – комплексная оценка структуры финансовых ресурсов.

• • • При проведении финансового анализа применяются следующие основные методы: Анализ абсолютных показателей баланса. Представляет собой изучение данных, представленных в бухгалтерской отчетности, на конкретную дату. В результате анализа определяется состав имущества, структура финансовых вложений, источники финансирования собственного капитала, размер заемных средств, объем выручки от реализации, размер прибыли и т. д. Горизонтальный анализ. Представляет собой временной анализ, который заключается в сравнении между показателями полученных в базисном (прошлом) и отчетном (текущем) периоде. Он позволяет выявить тенденции изменения статей баланса и определить темпы роста или снижения. Трендовый анализ. Представляет собой динамический анализ, который заключается в сравнении показателями полученных за ряд лет (3 -5 лет); позволяет выявить тенденцию динамики показателя без случайных влияний. Сравнительный анализ - сопоставление двух анализируемых показателей. Инструментом данного анализа служит построение графика или таблицы по сравнению показателей в анализируемом периоде. Вертикальный анализ - анализ, который проводится в целях определения структуры итоговых финансовых показателей. Позволяет выявить влияние каждой позиции в зависимости от удельного веса в общем итоговом показателе отчетности. Инструментом анализа служит построение диаграммы по структуре общего анализируемого показателя. Анализ финансовых коэффициентов. Позволяет выявить влияние взаимосвязь в результате соотношения между отдельными показателями по разным позициям.

• • • При проведении финансового анализа применяются следующие основные методы: Анализ абсолютных показателей баланса. Представляет собой изучение данных, представленных в бухгалтерской отчетности, на конкретную дату. В результате анализа определяется состав имущества, структура финансовых вложений, источники финансирования собственного капитала, размер заемных средств, объем выручки от реализации, размер прибыли и т. д. Горизонтальный анализ. Представляет собой временной анализ, который заключается в сравнении между показателями полученных в базисном (прошлом) и отчетном (текущем) периоде. Он позволяет выявить тенденции изменения статей баланса и определить темпы роста или снижения. Трендовый анализ. Представляет собой динамический анализ, который заключается в сравнении показателями полученных за ряд лет (3 -5 лет); позволяет выявить тенденцию динамики показателя без случайных влияний. Сравнительный анализ - сопоставление двух анализируемых показателей. Инструментом данного анализа служит построение графика или таблицы по сравнению показателей в анализируемом периоде. Вертикальный анализ - анализ, который проводится в целях определения структуры итоговых финансовых показателей. Позволяет выявить влияние каждой позиции в зависимости от удельного веса в общем итоговом показателе отчетности. Инструментом анализа служит построение диаграммы по структуре общего анализируемого показателя. Анализ финансовых коэффициентов. Позволяет выявить влияние взаимосвязь в результате соотношения между отдельными показателями по разным позициям.

Система органов управления финансами включает: 1. На федеральном уровне. Главное контрольное управление Президента РФ, Счетная палата РФ, Министерство финансов РФ, Центральный банк РФ, ФСС, ФФОМС, иные федеральные органы исполнительной власти. 2. На уровне субъекта Российской Федерации. Финансовые органы и казначейство субъекта РФ, территориальные органы федеральных министерств, региональные таможенные управления, отраслевые органы управления – главные распорядители и распорядители средств бюджета субъекта РФ, территориальный фонд ОМС. 3. На местном уровне. Счетная палата, финансовое управление и казначейство администрации муниципального образования, отраслевые органы управления – распорядители средств местного бюджета, местные отделения территориальных внебюджетных фондов.

Система органов управления финансами включает: 1. На федеральном уровне. Главное контрольное управление Президента РФ, Счетная палата РФ, Министерство финансов РФ, Центральный банк РФ, ФСС, ФФОМС, иные федеральные органы исполнительной власти. 2. На уровне субъекта Российской Федерации. Финансовые органы и казначейство субъекта РФ, территориальные органы федеральных министерств, региональные таможенные управления, отраслевые органы управления – главные распорядители и распорядители средств бюджета субъекта РФ, территориальный фонд ОМС. 3. На местном уровне. Счетная палата, финансовое управление и казначейство администрации муниципального образования, отраслевые органы управления – распорядители средств местного бюджета, местные отделения территориальных внебюджетных фондов.

Классификация методов государственного регулирования финансов. 1. Прямые методы воздействия. - дотирование и субсидирование производства и реализации отдельных видов продукции; - льготное налогообложение; - государственная монополия и акцизное обложение отдельных видов товаров; - финансовая защита малообеспеченных групп населения; - применение финансовых санкций за нарушение финансовой дисциплины и др.

Классификация методов государственного регулирования финансов. 1. Прямые методы воздействия. - дотирование и субсидирование производства и реализации отдельных видов продукции; - льготное налогообложение; - государственная монополия и акцизное обложение отдельных видов товаров; - финансовая защита малообеспеченных групп населения; - применение финансовых санкций за нарушение финансовой дисциплины и др.

2. Косвенные методы воздействия. - система государственной поддержки; - формирование и поддержание конкуренции в экономике, ограничение монополизации рынка; - проведение эффективной таможенной политики; - содействие развитию рынка капитала и страхового дела; - регулирование финансового рынка и др.

2. Косвенные методы воздействия. - система государственной поддержки; - формирование и поддержание конкуренции в экономике, ограничение монополизации рынка; - проведение эффективной таможенной политики; - содействие развитию рынка капитала и страхового дела; - регулирование финансового рынка и др.

Финансовый рынок q это сфера функционирования финансово-кредитного механизма; q особая форма денежных операций, где объектом купли-продажи выступают свободные денежные средства субъектов хозяйствования, государства и населения; q институт, который осуществляет организацию торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов (кредиторами и заемщиками).

Финансовый рынок q это сфера функционирования финансово-кредитного механизма; q особая форма денежных операций, где объектом купли-продажи выступают свободные денежные средства субъектов хозяйствования, государства и населения; q институт, который осуществляет организацию торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов (кредиторами и заемщиками).

Функции финансового рынка 1. Организация процесса доведения финансовых активов до потребителей (покупателей, вкладчиков). Создание сети различных институтов по реализации финансовых активов (банков, бирж, инвестиционных фондов и др. ) 2. Финансовое обеспечение процессов инвестирования и потребления. Создание условий для получения предпринимателем денежных ресурсов, необходимых для развития своей коммерческой деятельности, а также удовлетворения личных потребностей. 3. Воздействие на денежное обращение. Создание условий для непрерывного движения денег в процессе совершения различных платежей и регулирования объема денежной массы в обращении (реализация на финансовом рынке денежной политики государства).

Функции финансового рынка 1. Организация процесса доведения финансовых активов до потребителей (покупателей, вкладчиков). Создание сети различных институтов по реализации финансовых активов (банков, бирж, инвестиционных фондов и др. ) 2. Финансовое обеспечение процессов инвестирования и потребления. Создание условий для получения предпринимателем денежных ресурсов, необходимых для развития своей коммерческой деятельности, а также удовлетворения личных потребностей. 3. Воздействие на денежное обращение. Создание условий для непрерывного движения денег в процессе совершения различных платежей и регулирования объема денежной массы в обращении (реализация на финансовом рынке денежной политики государства).

Роль финансового рынка в экономике » мобилизует временно свободный капитал из различных источников; » эффективно распределяет аккумулированный свободный капитал между конечными потребителями; » формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающиеся соотношений между предложением и спросом; » формирует условия для минимизации финансового и коммерческого риска; » ускоряет оборот капитала, т. е. способствует активизации экономических процессов.

Роль финансового рынка в экономике » мобилизует временно свободный капитал из различных источников; » эффективно распределяет аккумулированный свободный капитал между конечными потребителями; » формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающиеся соотношений между предложением и спросом; » формирует условия для минимизации финансового и коммерческого риска; » ускоряет оборот капитала, т. е. способствует активизации экономических процессов.

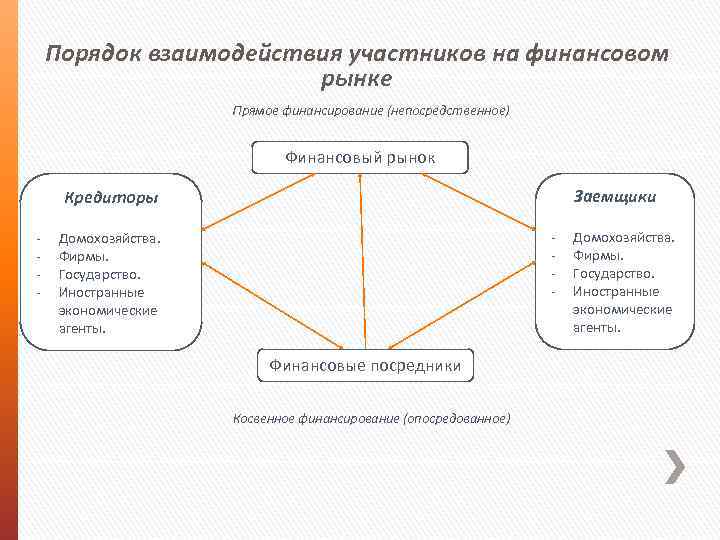

Порядок взаимодействия участников на финансовом рынке Прямое финансирование (непосредственное) Финансовый рынок Заемщики Кредиторы - - Домохозяйства. Фирмы. Государство. Иностранные экономические агенты. Финансовые посредники Косвенное финансирование (опосредованное) Домохозяйства. Фирмы. Государство. Иностранные экономические агенты.

Порядок взаимодействия участников на финансовом рынке Прямое финансирование (непосредственное) Финансовый рынок Заемщики Кредиторы - - Домохозяйства. Фирмы. Государство. Иностранные экономические агенты. Финансовые посредники Косвенное финансирование (опосредованное) Домохозяйства. Фирмы. Государство. Иностранные экономические агенты.

Финансовые посредники - финансовые институты, которые аккумулируют свободные денежные средства различных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Главная задача финансовых посредников – преобразование одних финансовых инструментов (своих обязательств, т. е. средств, полученных от кредиторов) в другие (в свои активы, т. е. средства, предоставляемые заемщикам) с изменением их характеристик – срочности и стоимости инструментов.

Финансовые посредники - финансовые институты, которые аккумулируют свободные денежные средства различных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Главная задача финансовых посредников – преобразование одних финансовых инструментов (своих обязательств, т. е. средств, полученных от кредиторов) в другие (в свои активы, т. е. средства, предоставляемые заемщикам) с изменением их характеристик – срочности и стоимости инструментов.

Функции финансовых посредников. 1. Диверсификация риска путем распределения вложений по различным видам финансовых инструментов. 2. Снижение трансакционных издержек (потери времени и денег на поиск партнера по сделке) за счет унификации контрактов. 3. Обеспечение постоянного уровня ликвидности для своих клиентов, т. е. возможности получения наличных денег.

Функции финансовых посредников. 1. Диверсификация риска путем распределения вложений по различным видам финансовых инструментов. 2. Снижение трансакционных издержек (потери времени и денег на поиск партнера по сделке) за счет унификации контрактов. 3. Обеспечение постоянного уровня ликвидности для своих клиентов, т. е. возможности получения наличных денег.

Классификация финансовых рынков 1. По видам обращающихся финансовых активов выделяют: » Рынок ссудных капиталов. Объект купли-продажи – свободные кредитные ресурсы. » Рынок ценных бумаг. Объект купли-продажи – все виды ценных бумаг. » Валютный рынок, на котором объектом купли-продажи является иностранная валюта. » Страховой рынок. Объект купли-продажи – страховая защита. » Рынок золота. Объект купли-продажи – золото. 2. По периоду обращения финансовых инструментов: » Рынок денег – краткосрочный (до 1 года). » Рынок капитала – долгосрочный (свыше 1 года).

Классификация финансовых рынков 1. По видам обращающихся финансовых активов выделяют: » Рынок ссудных капиталов. Объект купли-продажи – свободные кредитные ресурсы. » Рынок ценных бумаг. Объект купли-продажи – все виды ценных бумаг. » Валютный рынок, на котором объектом купли-продажи является иностранная валюта. » Страховой рынок. Объект купли-продажи – страховая защита. » Рынок золота. Объект купли-продажи – золото. 2. По периоду обращения финансовых инструментов: » Рынок денег – краткосрочный (до 1 года). » Рынок капитала – долгосрочный (свыше 1 года).

Классификация финансовых рынков 3. По организационным формам функционирования: » Организованный (биржевой) рынок – представлен системой фондовых и валютных бирж, строго регулируется государством. » Неорганизованный (внебиржевой) рынок – рынок, где осуществляется купля – продажа финансовых инструментов и услуг, сделки по которым не регистрируются на бирже. Обеспечивает обращение более широкой номенклатуры финансовых инструментов и услуг. 4. По срочности реализации сделок: » Рынок с немедленной реализацией условий сделок (рынок «спот» или «кэш» ), заключенные сделки на котором осуществляется в строго обусловленный короткий период времени. » Рынок с реализацией условий сделок в будущем периоде ( «рынок сделок на срок» - фьючерсный, опционный и т. п. ) – предметом обращения на этом рынке являются, как правило, фондовые, валютные и товарные производные ценные бумаги.

Классификация финансовых рынков 3. По организационным формам функционирования: » Организованный (биржевой) рынок – представлен системой фондовых и валютных бирж, строго регулируется государством. » Неорганизованный (внебиржевой) рынок – рынок, где осуществляется купля – продажа финансовых инструментов и услуг, сделки по которым не регистрируются на бирже. Обеспечивает обращение более широкой номенклатуры финансовых инструментов и услуг. 4. По срочности реализации сделок: » Рынок с немедленной реализацией условий сделок (рынок «спот» или «кэш» ), заключенные сделки на котором осуществляется в строго обусловленный короткий период времени. » Рынок с реализацией условий сделок в будущем периоде ( «рынок сделок на срок» - фьючерсный, опционный и т. п. ) – предметом обращения на этом рынке являются, как правило, фондовые, валютные и товарные производные ценные бумаги.

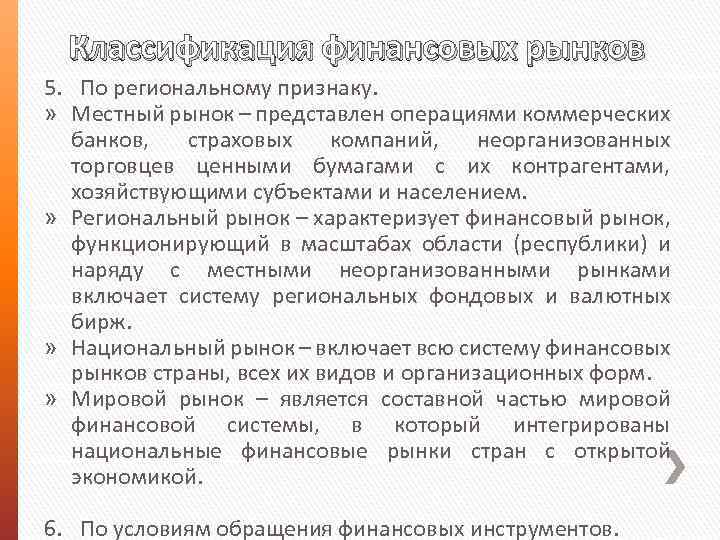

Классификация финансовых рынков 5. По региональному признаку. » Местный рынок – представлен операциями коммерческих банков, страховых компаний, неорганизованных торговцев ценными бумагами с их контрагентами, хозяйствующими субъектами и населением. » Региональный рынок – характеризует финансовый рынок, функционирующий в масштабах области (республики) и наряду с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж. » Национальный рынок – включает всю систему финансовых рынков страны, всех их видов и организационных форм. » Мировой рынок – является составной частью мировой финансовой системы, в который интегрированы национальные финансовые рынки стран с открытой экономикой. 6. По условиям обращения финансовых инструментов.

Классификация финансовых рынков 5. По региональному признаку. » Местный рынок – представлен операциями коммерческих банков, страховых компаний, неорганизованных торговцев ценными бумагами с их контрагентами, хозяйствующими субъектами и населением. » Региональный рынок – характеризует финансовый рынок, функционирующий в масштабах области (республики) и наряду с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж. » Национальный рынок – включает всю систему финансовых рынков страны, всех их видов и организационных форм. » Мировой рынок – является составной частью мировой финансовой системы, в который интегрированы национальные финансовые рынки стран с открытой экономикой. 6. По условиям обращения финансовых инструментов.

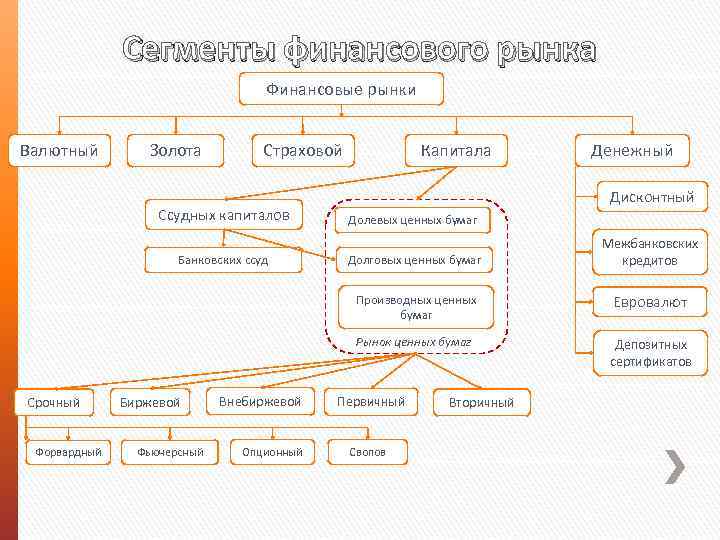

Сегменты финансового рынка Финансовые рынки Валютный Золота Капитала Страховой Ссудных капиталов Банковских ссуд Денежный Дисконтный Долевых ценных бумаг Долговых ценных бумаг Межбанковских кредитов Производных ценных бумаг Рынок ценных бумаг Срочный Форвардный Биржевой Фьючерсный Внебиржевой Опционный Евровалют Депозитных сертификатов Первичный Свопов Вторичный

Сегменты финансового рынка Финансовые рынки Валютный Золота Капитала Страховой Ссудных капиталов Банковских ссуд Денежный Дисконтный Долевых ценных бумаг Долговых ценных бумаг Межбанковских кредитов Производных ценных бумаг Рынок ценных бумаг Срочный Форвардный Биржевой Фьючерсный Внебиржевой Опционный Евровалют Депозитных сертификатов Первичный Свопов Вторичный