1081daa4a4be3b0c09e39d2b51669d5b.ppt

- Количество слайдов: 12

СУДЕБНОЕ УРЕГУЛИРОВАНИЕ СПОРОВ О НАЛОГОВОЙ ОТВЕТСТВЕННОСТИ ЗА ДЕЙСТВИЯ ПОСТАВЩИКОВ ФОРМИРОВАНИЕ ДОКАЗАТЕЛЬСТВЕННОЙ БАЗЫ ПО НАЛОГОВЫМ СПОРАМ

I. Споры, основанные на доводах налоговых органом о подписании документов контрагентов неустановленными лицами Правовая позиция Высшего Арбитражного Суда РФ Постановления Президиума ВАС РФ от 09. 03. 2010 № 15574/09, от 20. 04. 2010 № 18162/09, от 25. 05. 2010 № 15658/09, от 08. 06. 2010 № 17684/09 • Законодательство РФ о налогах и сборах исходит из презумпции добросовестности налогоплательщика и иных участников правоотношений в сфере экономики • То обстоятельство, что документы, подтверждающие исполнение соответствующих сделок, от имени контрагентов подписаны лицами, отрицающими их подписание и наличие у них полномочий руководителя, не является безусловным и достаточным основанием для отказа в учете расходов для целей налогообложения и применения налоговый вычетов по НДС • Обязанность по составлению счетов-фактур с отражением в них сведений, определенных статьей 169 НК РФ, возлагается на продавца. В этом связи не имеется оснований для вывода о недостоверности либо противоречивости сведений, содержащихся в счетах-фактурах, если не установлены обстоятельства, свидетельствующие о том, что налогоплательщик знал или должен был знать о предоставлении продавцом недостоверных либо противоречивых сведений

• При оценке правовой позиции сторон судам следует принимать во внимание доказательства, свидетельствующие о реальности совершения налогоплательщиком хозяйственных операций по возмездному приобретению товаров (работ, услуг, имущественных прав) • При отсутствии доказательств несовершения реальных хозяйственных операций вывод о том, что налогоплательщик знал либо должен был знать о недостоверности (противоречивости) сведений в документах контрагента, может быть сделан в результате оценки в совокупности обстоятельств, связанных с заключением и исполнением договора (в том числе с основаниями, по которым был выбран соответствующий контрагент), а также иных обстоятельств, упомянутых в Постановлении Пленума ВАС РФ от 12. 10. 2006 № 53 • При непредставлении налоговым органом доказательств того, что налогоплательщик действовал без должной осмотрительности и исходя из условий и обстоятельств совершения и исполнений соответствующих договоров знал или должен был знать об указании контрагентом недостоверных сведений или о подложности представленных документов, оснований для отказа в учете расходов для целей налогообложения и применения налоговый вычетов по НДС не имеется

Обзор правоприменительной практики Федерального арбитражного суда Московского округа Постановление ФАС Московского округа от 25. 08. 2010 по делу № КА-А 41/8748 -10 Причина претензии налогового органа Позиция налогоплательщика Судебная позиция В порядке ст. 90 НК РФ опрошены лица, числящиеся генеральными директорами 2 -х организаций-поставщиков, отрицавшие свою причастность к хозяйственной деятельности этих организаций, подписании первичных документов от их имени. В отношении 3 -го поставщика установлено, что на момент оформления первичных документов имеется запись о смерти лица, числящегося руководителем организации. Контрагенты фактически не осуществляли поставку товаров, что подтверждается расширенными выписками по их расчетным счетам. Не исполняли обязанности по представлению налоговой отчетности. Налогоплательщиком не представлены ТТН, путевые листы, доверенности на передачу материальных ценностей, накладные по форме ТОРГ-12 оформлены с нарушением установленного порядка. Согласно ответам органов сертификации контрагентам не выдавались необходимые сертификаты на поставляемую продукцию. У контрагентов истребованы приказы о назначении их руководителей , выписки из ЕГРЮЛ, сверена информация, размещенная на сайте ФНС России, что свидетельствует о проявлении должной осмотрительности при выборе поставщиков. Согласно проведенной в рамках судебного разбирательства почерковедческой экспертизе установить, кем конкретно выполнены подписи на документах контрагентов, не представляется возможным. Выписки по расчетным счетам контрагентов свидетельствуют о зачислении средств не только из компании, но и от других организаций за продукцию, аналогичную той, которая поставлялась налогоплательщику. Инспекцией не оспаривается факт оприходования поставленной контрагентами продукции. ТТН, путевые листы отсутствуют в связи с тем, что поставка осуществлялась силами самих контрагентов. Сертификаты могут выдаваться любыми органами по сертификации, а не только запрошенными инспекцией организациями. Каждая закупаемая партия сопровождалась выпиской из удостоверения качества, копией сертификата соответствия, хранившихся в организации в течение 30 дней с момента окончания срока годности продукции. Требования налогоплательщика удовлетворены

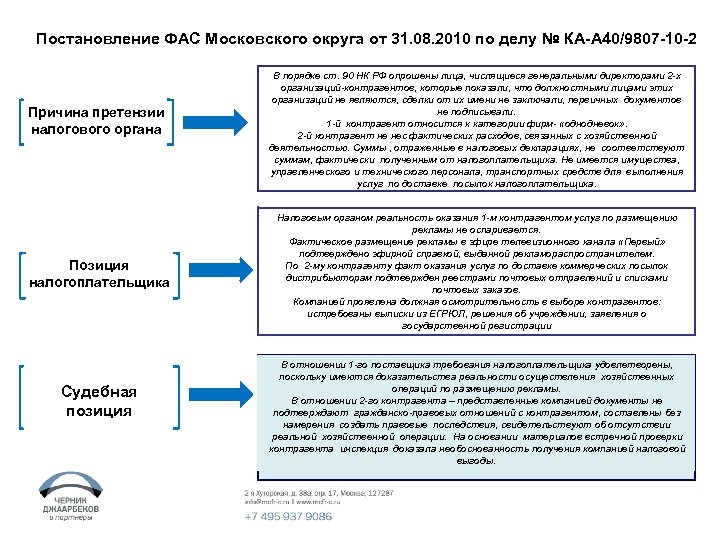

Постановление ФАС Московского округа от 31. 08. 2010 по делу № КА-А 40/9807 -10 -2 Причина претензии налогового органа Позиция налогоплательщика Судебная позиция В порядке ст. 90 НК РФ опрошены лица, числящиеся генеральными директорами 2 -х организаций-контрагентов, которые показали, что должностными лицами этих организаций не являются, сделки от их имени не заключали, первичных документов не подписывали. 1 -й контрагент относится к категории фирм- «однодневок» . 2 -й контрагент не нес фактических расходов, связанных с хозяйственной деятельностью. Суммы , отраженные в налоговых декларациях, не соответствуют суммам, фактически полученным от налогоплательщика. Не имеется имущества, управленческого и технического персонала, транспортных средств для выполнения услуг по доставке посылок налогоплательщика. Налоговым органом реальность оказания 1 -м контрагентом услуг по размещению рекламы не оспаривается. Фактическое размещение рекламы в эфире телевизионного канала «Первый» подтверждено эфирной справкой, выданной рекламораспространителем. По 2 -му контрагенту факт оказания услуг по доставке коммерческих посылок дистрибьюторам подтвержден реестрами почтовых отправлений и списками почтовых заказов. Компанией проявлена должная осмотрительность в выборе контрагентов: истребованы выписки из ЕГРЮЛ, решения об учреждении, заявления о государственной регистрации В отношении 1 -го поставщика требования налогоплательщика удовлетворены, поскольку имеются доказательства реальности осуществления хозяйственных операций по размещению рекламы. В отношении 2 -го контрагента – представленные компанией документы не подтверждают гражданско-правовых отношений с контрагентом, составлены без ВВ намерения создать правовые последствия, свидетельствуют об отсутствии реальной хозяйственной операции. На основании материалов встречной проверки контрагента инспекция доказала необоснованность получения компанией налоговой выгоды.

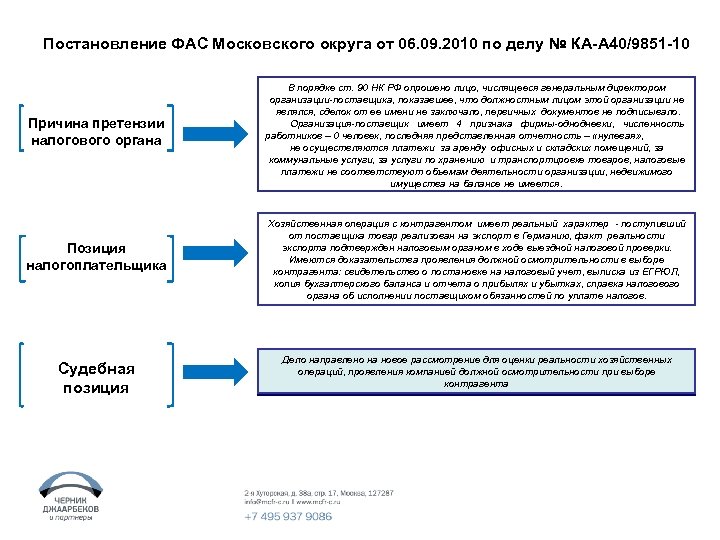

Постановление ФАС Московского округа от 06. 09. 2010 по делу № КА-А 40/9851 -10 Причина претензии налогового органа В порядке ст. 90 НК РФ опрошено лицо, числящееся генеральным директором организации-поставщика, показавшее, что должностным лицом этой организации не являлся, сделок от ее имени не заключало, первичных документов не подписывало. Организация-поставщик имеет 4 признака фирмы-однодневки, численность работников – 0 человек, последняя представленная отчетность – «нулевая» , не осуществляются платежи за аренду офисных и складских помещений, за коммунальные услуги, за услуги по хранению и транспортировке товаров, налоговые платежи не соответствуют объемам деятельности организации, недвижимого имущества на балансе не имеется. Позиция налогоплательщика Хозяйственная операция с контрагентом имеет реальный характер - поступивший от поставщика товар реализован на экспорт в Германию, факт реальности экспорта подтвержден налоговым органом в ходе выездной налоговой проверки. Имеются доказательства проявления должной осмотрительности в выборе контрагента: свидетельство о постановке на налоговый учет, выписка из ЕГРЮЛ, копия бухгалтерского баланса и отчета о прибылях и убытках, справка налогового органа об исполнении поставщиком обязанностей по уплате налогов. Судебная позиция Дело направлено на новое рассмотрение для оценки реальности хозяйственных операций, проявления компанией должной осмотрительности при выборе контрагента

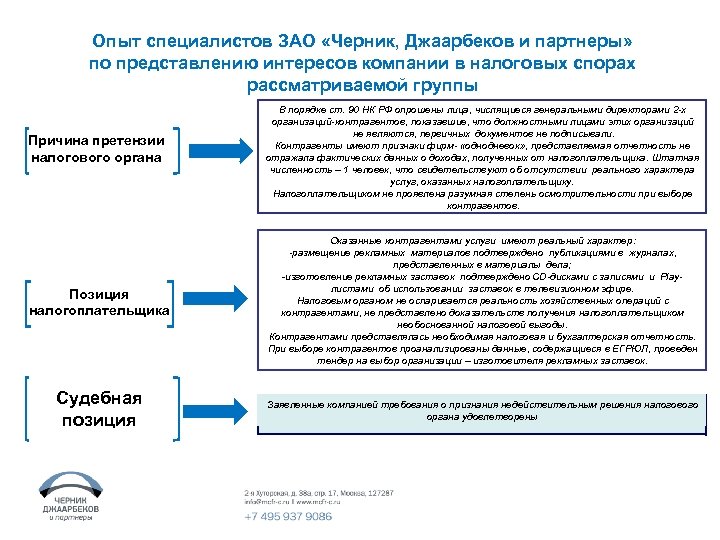

Опыт специалистов ЗАО «Черник, Джаарбеков и партнеры» по представлению интересов компании в налоговых спорах рассматриваемой группы Причина претензии налогового органа В порядке ст. 90 НК РФ опрошены лица, числящиеся генеральными директорами 2 -х организаций-контрагентов, показавшие, что должностными лицами этих организаций не являются, первичных документов не подписывали. Контрагенты имеют признаки фирм- «однодневок» , представляемая отчетность не отражала фактических данных о доходах, полученных от налогоплательщика. Штатная численность – 1 человек, что свидетельствуют об отсутствии реального характера услуг, оказанных налогоплательщику. Налогоплательщиком не проявлена разумная степень осмотрительности при выборе контрагентов. Позиция налогоплательщика Оказанные контрагентами услуги имеют реальный характер: -размещение рекламных материалов подтверждено публикациями в журналах, представленных в материалы дела; -изготовление рекламных заставок подтверждено CD-дисками с записями и Playлистами об использовании заставок в телевизионном эфире. Налоговым органом не оспаривается реальность хозяйственных операций с контрагентами, не представлено доказательств получения налогоплательщиком необоснованной налоговой выгоды. Контрагентами представлялась необходимая налоговая и бухгалтерская отчетность. При выборе контрагентов проанализированы данные, содержащиеся в ЕГРЮЛ, проведен тендер на выбор организации – изготовителя рекламных заставок. Судебная позиция Заявленные компанией требования о признания недействительным решения налогового органа удовлетворены

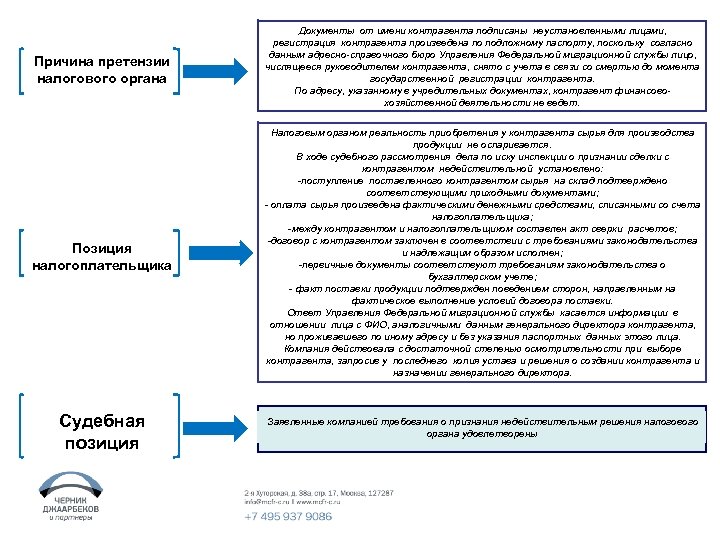

Причина претензии налогового органа Документы от имени контрагента подписаны неустановленными лицами, регистрация контрагента произведена по подложному паспорту, поскольку согласно данным адресно-справочного бюро Управления Федеральной миграционной службы лицо, числящееся руководителем контрагента, снято с учета в связи со смертью до момента государственной регистрации контрагента. По адресу, указанному в учредительных документах, контрагент финансовохозяйственной деятельности не ведет. Позиция налогоплательщика Налоговым органом реальность приобретения у контрагента сырья для производства продукции не оспаривается. В ходе судебного рассмотрения дела по иску инспекции о признании сделки с контрагентом недействительной установлено: -поступление поставленного контрагентом сырья на склад подтверждено соответствующими приходными документами; - оплата сырья произведена фактическими денежными средствами, списанными со счета налогоплательщика; -между контрагентом и налогоплательщиком составлен акт сверки расчетов; -договор с контрагентом заключен в соответствии с требованиями законодательства и надлежащим образом исполнен; -первичные документы соответствуют требованиям законодательства о бухгалтерском учете; - факт поставки продукции подтвержден поведением сторон, направленным на фактическое выполнение условий договора поставки. Ответ Управления Федеральной миграционной службы касается информации в отношении лица с ФИО, аналогичными данным генерального директора контрагента, но проживавшего по иному адресу и без указания паспортных данных этого лица. Компания действовала с достаточной степенью осмотрительности при выборе контрагента, запросив у последнего копия устава и решения о создании контрагента и назначении генерального директора. Судебная позиция Заявленные компанией требования о признания недействительным решения налогового органа удовлетворены

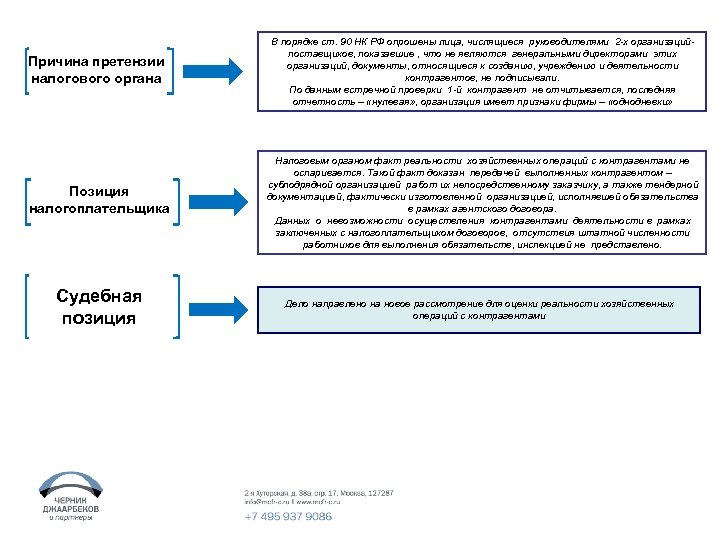

Причина претензии налогового органа В порядке ст. 90 НК РФ опрошены лица, числящиеся руководителями 2 -х организацийпоставщиков, показавшие , что не являются генеральными директорами этих организаций, документы, относящиеся к созданию, учреждению и деятельности контрагентов, не подписывали. По данным встречной проверки 1 -й контрагент не отчитывается, последняя отчетность – «нулевая» , организация имеет признаки фирмы – «однодневки» Позиция налогоплательщика Налоговым органом факт реальности хозяйственных операций с контрагентами не оспаривается. Такой факт доказан передачей выполненных контрагентом – субподрядной организацией работ их непосредственному заказчику, а также тендерной документацией, фактически изготовленной организацией, исполнявшей обязательства в рамках агентского договора. Данных о невозможности осуществления контрагентами деятельности в рамках заключенных с налогоплательщиком договоров, отсутствия штатной численности работников для выполнения обязательств, инспекцией не представлено. Судебная позиция Дело направлено на новое рассмотрение для оценки реальности хозяйственных операций с контрагентами

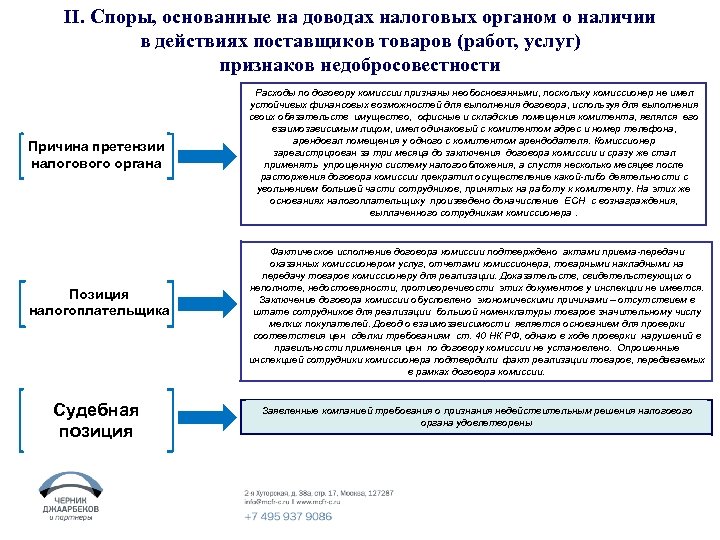

II. Споры, основанные на доводах налоговых органом о наличии в действиях поставщиков товаров (работ, услуг) признаков недобросовестности Причина претензии налогового органа Позиция налогоплательщика Судебная позиция Расходы по договору комиссии признаны необоснованными, поскольку комиссионер не имел устойчивых финансовых возможностей для выполнения договора, используя для выполнения своих обязательств имущество, офисные и складские помещения комитента, являлся его взаимозависимым лицом, имел одинаковый с комитентом адрес и номер телефона, арендовал помещения у одного с комитентом арендодателя. Комиссионер зарегистрирован за три месяца до заключения договора комиссии и сразу же стал применять упрощенную систему налогообложения, а спустя несколько месяцев после расторжения договора комиссии прекратил осуществление какой-либо деятельности с увольнением большей части сотрудников, принятых на работу к комитенту. На этих же основаниях налогоплательщику произведено доначисление ЕСН с вознаграждения, выплаченного сотрудникам комиссионера. Фактическое исполнение договора комиссии подтверждено актами приема-передачи оказанных комиссионером услуг, отчетами комиссионера, товарными накладными на передачу товаров комиссионеру для реализации. Доказательств, свидетельствующих о неполноте, недостоверности, противоречивости этих документов у инспекции не имеется. Заключение договора комиссии обусловлено экономическими причинами – отсутствием в штате сотрудников для реализации большой номенклатуры товаров значительному числу мелких покупателей. Довод о взаимозависимости является основанием для проверки соответствия цен сделки требованиям ст. 40 НК РФ, однако в ходе проверки нарушений в правильности применения цен по договору комиссии не установлено. Опрошенные инспекцией сотрудники комиссионера подтвердили факт реализации товаров, передаваемых в рамках договора комиссии. Заявленные компанией требования о признания недействительным решения налогового органа удовлетворены

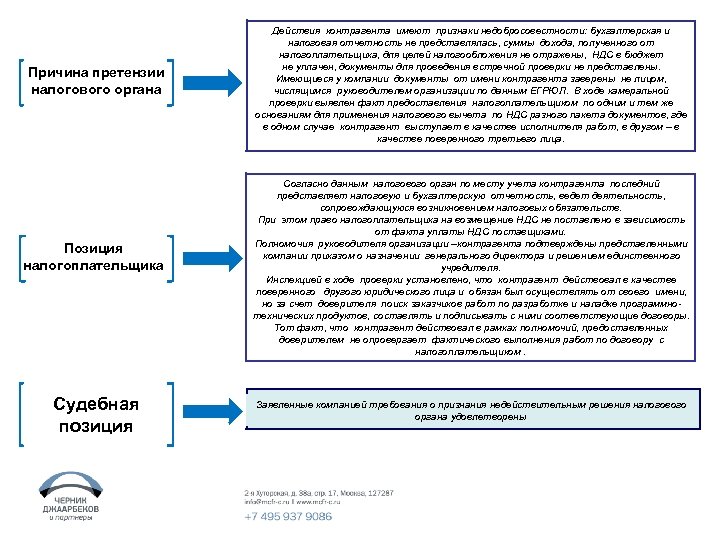

Причина претензии налогового органа Позиция налогоплательщика Судебная позиция Действия контрагента имеют признаки недобросовестности: бухгалтерская и налоговая отчетность не представлялась, суммы дохода, полученного от налогоплательщика, для целей налогообложения не отражены, НДС в бюджет не уплачен, документы для проведения встречной проверки не представлены. Имеющиеся у компании документы от имени контрагента заверены не лицом, числящимся руководителем организации по данным ЕГРЮЛ. В ходе камеральной проверки выявлен факт предоставления налогоплательщиком по одним и тем же основаниям для применения налогового вычета по НДС разного пакета документов, где в одном случае контрагент выступает в качестве исполнителя работ, в другом – в качестве поверенного третьего лица. Согласно данным налогового орган по месту учета контрагента последний представляет налоговую и бухгалтерскую отчетность, ведет деятельность, сопровождающуюся возникновением налоговых обязательств. При этом право налогоплательщика на возмещение НДС не поставлено в зависимость от факта уплаты НДС поставщиками. Полномочия руководителя организации –контрагента подтверждены представленными компании приказом о назначении генерального директора и решением единственного учредителя. Инспекцией в ходе проверки установлено, что контрагент действовал в качестве поверенного другого юридического лица и обязан был осуществлять от своего имени, но за счет доверителя поиск заказчиков работ по разработке и наладке программнотехнических продуктов, составлять и подписывать с ними соответствующие договоры. Тот факт, что контрагент действовал в рамках полномочий, предоставленных доверителем не опровергает фактического выполнения работ по договору с налогоплательщиком. Заявленные компанией требования о признания недействительным решения налогового органа удовлетворены

Спасибо за внимание! • Кирилина Мария Владимировна, ведущий юрисконсульт отдела «Налоговое право» Практики «Налоговое право и налоговые споры» Правового департамента ЗАО «Черник, Джаарбеков и партнеры» , Советник налоговой службы Российской Федерации III ранга

1081daa4a4be3b0c09e39d2b51669d5b.ppt