50428d68f29d0e74c65a58b4abf5ae5b.ppt

- Количество слайдов: 30

Страхование банковских рисков. Новые страховые продукты по управлению банковскими рисками Борис Землянухин Зам. Директора Центра страхования финансовых институтов ОАО «РОСНО»

Основные тенденции при страховании банковских рисков • Повышение технологичности принятия банковских клиентов на страхование (коллективные договора страхования, использование программного обеспечения для оформления страховых полисов в офисах банков) • Повышение размеров комиссионных доходов банков за счет использования страховых продуктов (страхование заемщиков от несчастных случаев и болезней, страхование эмитентов пластиковых карт и др. ) • Внедрение новых страховых продуктов для развития банковского бизнеса (страхование коммерческих кредитов, страхование урожая, страхование от убытков в связи с дефолтом заемщиков при ипотечном кредитовании, страхование рисков не возникновения права залога на недвижимое имущество при рефинансировании ипотечных кредитов и др. ) • Рост интереса к стандартным продуктам по страхованию банковских рисков (комплексное страхование финансовых институтов, страхование от электронных и компьютерных преступлений, страхование ответственности финансовых организаций, страхование ответственности директоров)

Новые продукты и технологии для страхования банковских рисков • Страхование коммерческих кредитов (Trade Credit Insurance) • Страхование банков-кредиторов от убытков в связи с дефолтом заемщиков при ипотечном кредитовании (High Loan-To-Value (HLTV) Insurance) • Страхование рисков не возникновения права залога на недвижимое имущество в пользу банка-кредитора при рефинансировании ипотечных кредитов (Bridge Insurance) • Коллективное страхование заемщиков от несчастных случаев и болезней (Personal Accident Insurance)

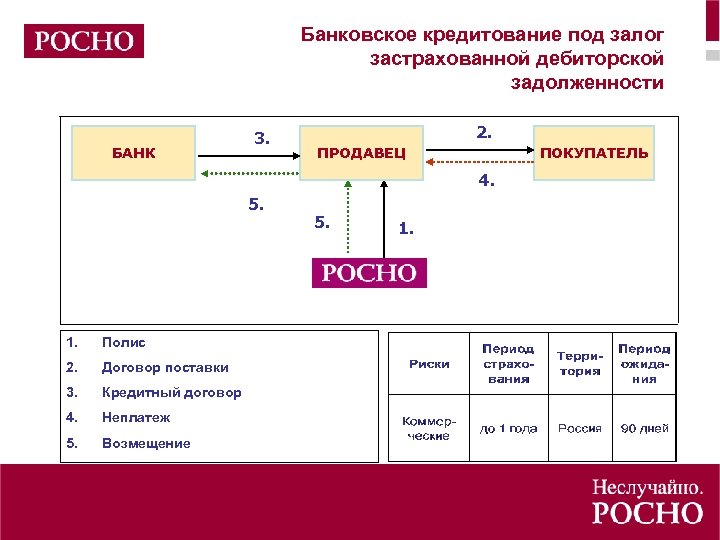

Банковское кредитование под залог застрахованной дебиторской задолженности БАНК 3. 2. ПРОДАВЕЦ ПОКУПАТЕЛЬ 4. 5. 1. Полис 2. Договор поставки 3. Кредитный договор 4. Неплатеж 5. Возмещение 5. 1.

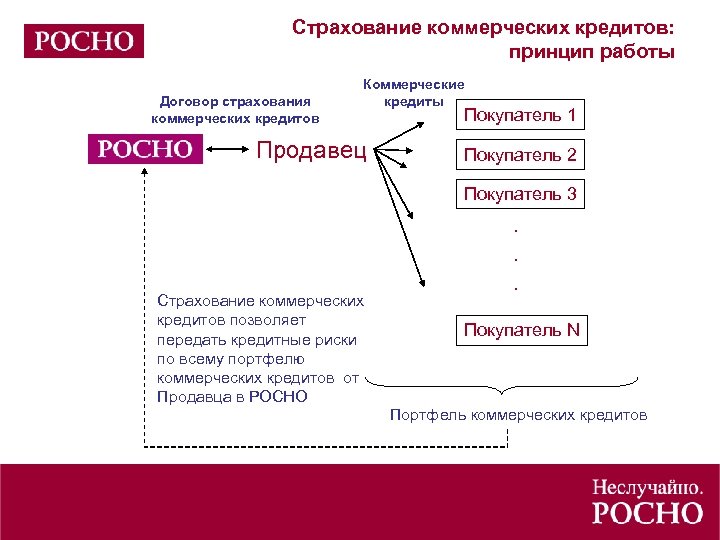

Страхование коммерческих кредитов: принцип работы Договор страхования коммерческих кредитов Коммерческие кредиты Продавец Покупатель 1 Покупатель 2 Покупатель 3. . Страхование коммерческих кредитов позволяет передать кредитные риски по всему портфелю коммерческих кредитов от Продавца в РОСНО . Покупатель N Портфель коммерческих кредитов

Страхование коммерческих кредитов: что мы предлагаем • Защиту активов компании – страхование коммерческих кредитов защищает стоимость одного из Ваших самых крупных активов - дебиторской задолженности (Accounts Receivable) • Защиту от длительного неплатежа или банкротства покупателя в связи с коммерческими рисками • Стабилизацию потока денежных средств – страхование коммерческих кредитов стабилизирует поток денежных средств в случае непредвиденных чрезвычайных убытков • Инструмент для управления рисками компании • Способ увеличения рыночной конкурентоспособности и объема продаж компании • Инструмент для привлечения финансирования

Страхуемые риски КОММЕРЧЕСКИЕ РИСКИ: – Длительный неплатеж (задержка платежа) – Несостоятельность (банкротство) покупателя ПОЛИТИЧЕСКИЕ РИСКИ

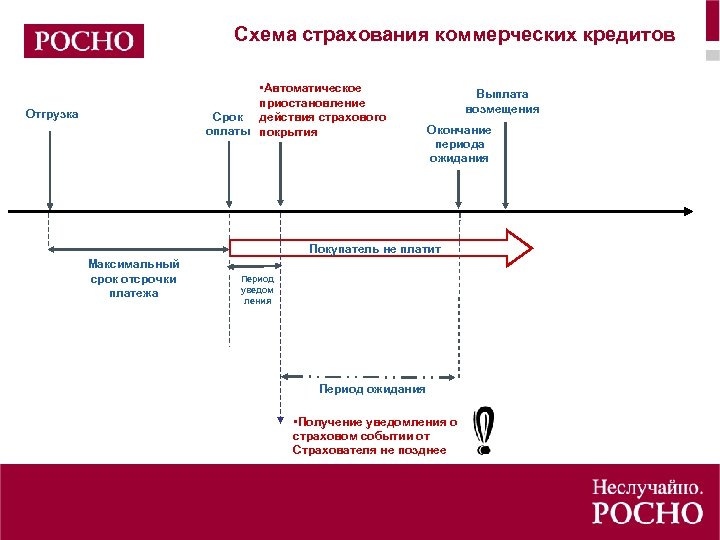

Схема страхования коммерческих кредитов • Автоматическое приостановление Срок действия страхового оплаты покрытия Отгрузка Выплата возмещения Окончание периода ожидания Покупатель не платит Максимальный срок отсрочки платежа Период уведом ления Период ожидания • Получение уведомления о страховом событии от Страхователя не позднее

Порядок страхования Возмещение Страховая претензия Период ожидания - По истечении Периода ожидания Документы, подкрепляющие претензию ШАГИ (ПО) Неплатеж Страховой полис Предстраховая экспертиза Заявлениеанкета - - - Кредитный лимит Франшиза Страховая премия Период ожидания (ПО) Рынок Финансовое состояние покупателей Описание деталей сделки Информация о Страхователе Информация о Покупателях ВРЕМЯ

Программы страхования коммерческих кредитов при внутрироссийских операциях РОССИЙСКАЯ ФЕДЕРАЦИЯ 2. ПРОДАВЕЦ ПОКУПАТЕЛЬ 3. 4. 1. Полис 2. Поставка товара (услуги) 3. Неплатеж 4. Возмещение

Программы страхования коммерческих кредитов при экспортных операциях РОССИЙСКАЯ ФЕДЕРАЦИЯ СТРАНА ИМПОРТЕРА 2. РОССИЙСКИЙ ЭКСПОРТЕР ИНОСТРАННЫЙ ИМПОРТЕР 3. 4. 1. Полис 2. Поставка товаров на экспорт 3. Неплатеж 4. Возмещение

Что такое HLTV-Insurance? HLTV Insurance: • Специальный вид кредитного страхования, который защищает кредиторов от убытков в связи с дефолтами заемщиков при ипотечном кредитовании • Позволяет кредиторам проводить активную кредитную политику за счет кредитования заемщиков с минимальным первоначальным взносом • Создает дополнительные возможности получения ипотечных кредитов за счет минимизации размера первоначального взноса следующим группам заемщиков: – – – покупателям первой квартиры; молодым специалистам; семьям со скромными доходами.

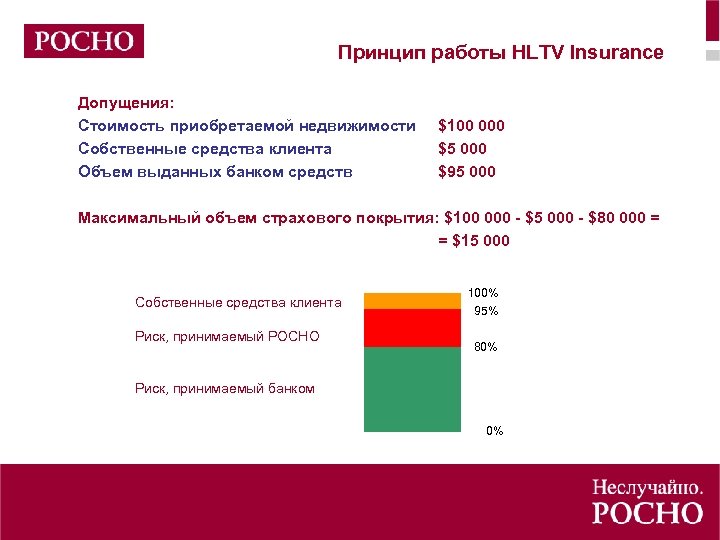

Принцип работы HLTV Insurance Допущения: Стоимость приобретаемой недвижимости Собственные средства клиента Объем выданных банком средств $100 000 $5 000 $95 000 Максимальный объем страхового покрытия: $100 000 - $5 000 - $80 000 = = $15 000 Собственные средства клиента Риск, принимаемый РОСНО 100% 95% 80% Риск, принимаемый банком 0%

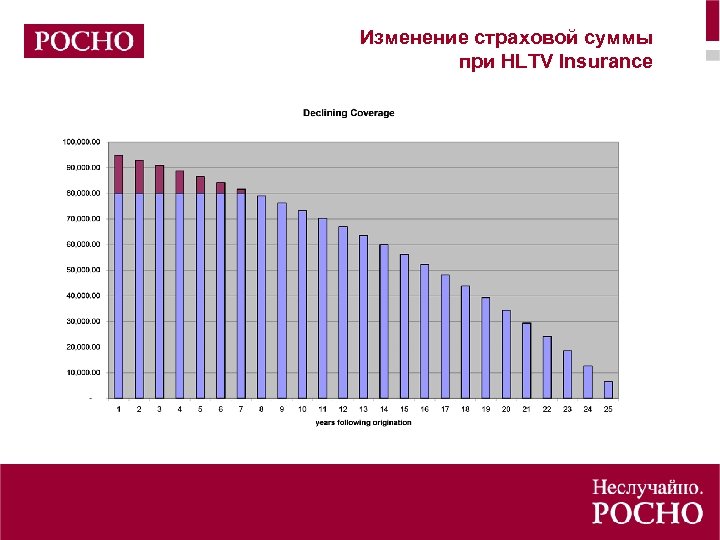

Изменение страховой суммы при HLTV Insurance

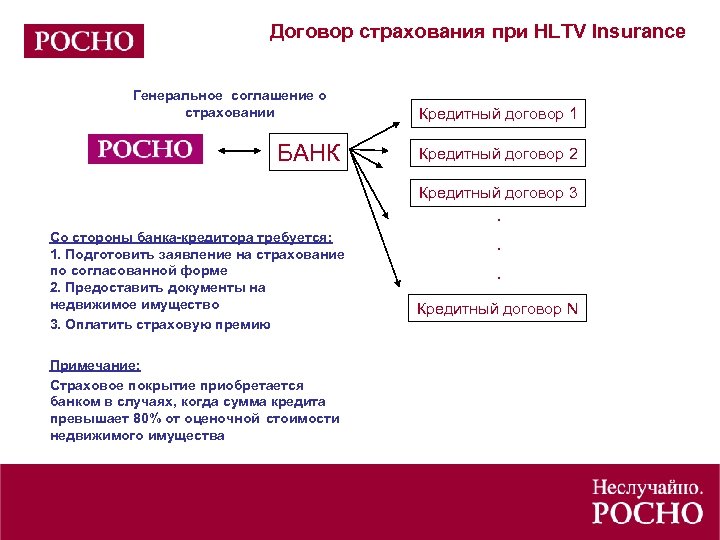

Договор страхования при HLTV Insurance Генеральное соглашение о страховании БАНК Кредитный договор 1 Кредитный договор 2 Кредитный договор 3. Со стороны банка-кредитора требуется: 1. Подготовить заявление на страхование по согласованной форме 2. Предоставить документы на недвижимое имущество 3. Оплатить страховую премию Примечание: Страховое покрытие приобретается банком в случаях, когда сумма кредита превышает 80% от оценочной стоимости недвижимого имущества . . Кредитный договор N

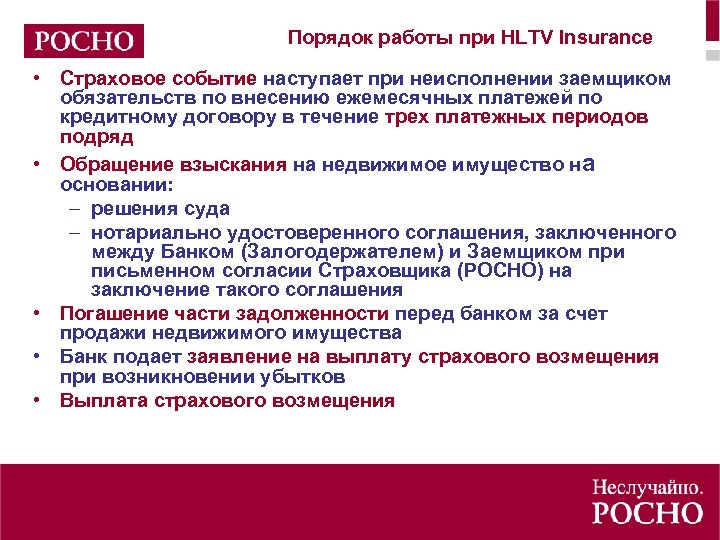

Порядок работы при HLTV Insurance • Страховое событие наступает при неисполнении заемщиком обязательств по внесению ежемесячных платежей по кредитному договору в течение трех платежных периодов подряд • Обращение взыскания на недвижимое имущество на основании: – решения суда – нотариально удостоверенного соглашения, заключенного между Банком (Залогодержателем) и Заемщиком при письменном согласии Страховщика (РОСНО) на заключение такого соглашения • Погашение части задолженности перед банком за счет продажи недвижимого имущества • Банк подает заявление на выплату страхового возмещения при возникновении убытков • Выплата страхового возмещения

Страховое покрытие при HLTV Insurance • HLTV Insurance покрываются: Возможные убытки банка-кредитора, связанные с недостаточностью суммы, которая может быть получена при реализации недвижимого имущества в случае дефолта заемщика при ипотечном кредитовании • Расчет суммы страхового возмещения осуществляется следующим образом: Сумма предоставленного кредита плюс начисленные (срочные) проценты до даты наступления страхового события минус все фактические платежи по кредитному договору и минус сумма, полученная при реализации недвижимого имущества

Преимущества HLTV Insurance • Возможность HLTV Insurance для пулов ранее выданных ипотечных кредитов • Предлагаемое РОСНО страховое покрытие по HLTV Insurance соответствует требованиям рейтинговых агентств и будет способствовать улучшению кредитного рейтинга ипотечных ценных бумаг при секьюритизации

Что такое Bridge Insurance? Bridge Insurance: • Специальный вид кредитного страхования, который защищает кредиторов от убытков при рефинансировании ипотечных кредитов из-за не возникновения права залога на недвижимое имущество в качестве обеспечения исполнения обязательств Заемщика по Кредитному договору

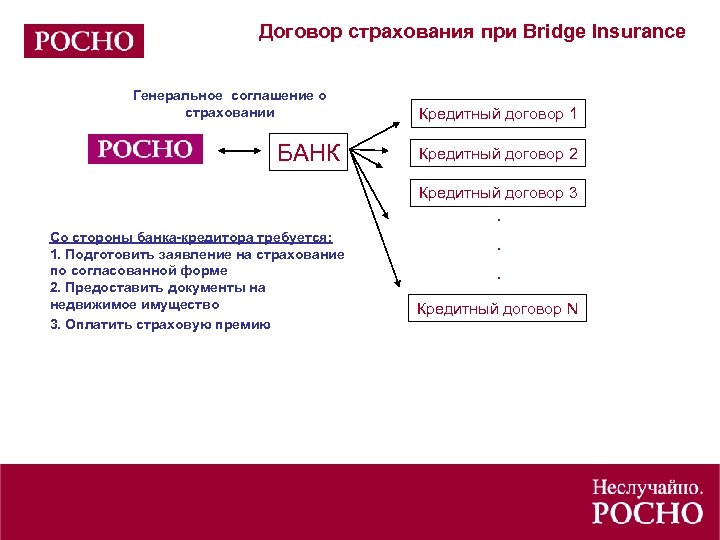

Договор страхования при Bridge Insurance Генеральное соглашение о страховании БАНК Кредитный договор 1 Кредитный договор 2 Кредитный договор 3. Со стороны банка-кредитора требуется: 1. Подготовить заявление на страхование по согласованной форме 2. Предоставить документы на недвижимое имущество 3. Оплатить страховую премию . . Кредитный договор N

Страховое покрытие при Bridge Insurance • Bridge Insurance покрываются: Возможные убытки банка-кредитора из не возникновения права залога на недвижимое имущество в качестве обеспечения исполнения обязательств заемщика по кредитному договору • Сумма Страхового возмещения определяется как сумма предоставленного кредита и процентов, начисленных на кредит за первые два месяца пользования им за вычетом всех фактических платежей по кредитному договору

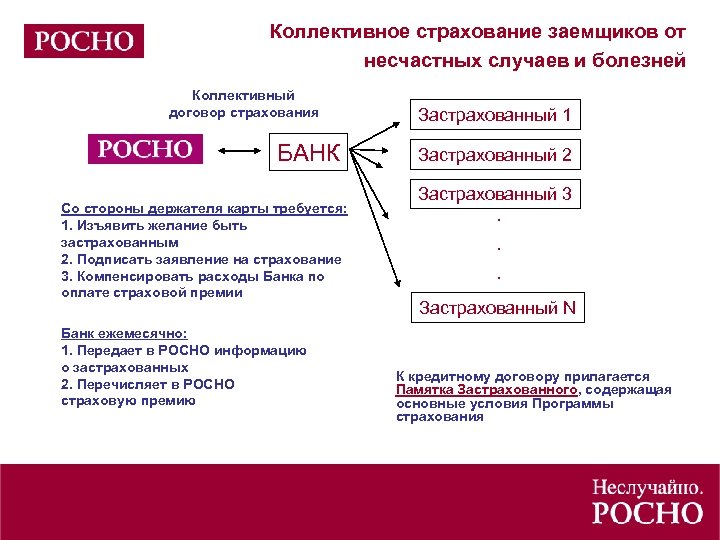

Коллективное страхование заемщиков от несчастных случаев и болезней Коллективный договор страхования БАНК Со стороны держателя карты требуется: 1. Изъявить желание быть застрахованным 2. Подписать заявление на страхование 3. Компенсировать расходы Банка по оплате страховой премии Банк ежемесячно: 1. Передает в РОСНО информацию о застрахованных 2. Перечисляет в РОСНО страховую премию Застрахованный 1 Застрахованный 2 Застрахованный 3. . . Застрахованный N К кредитному договору прилагается Памятка Застрахованного, содержащая основные условия Программы страхования

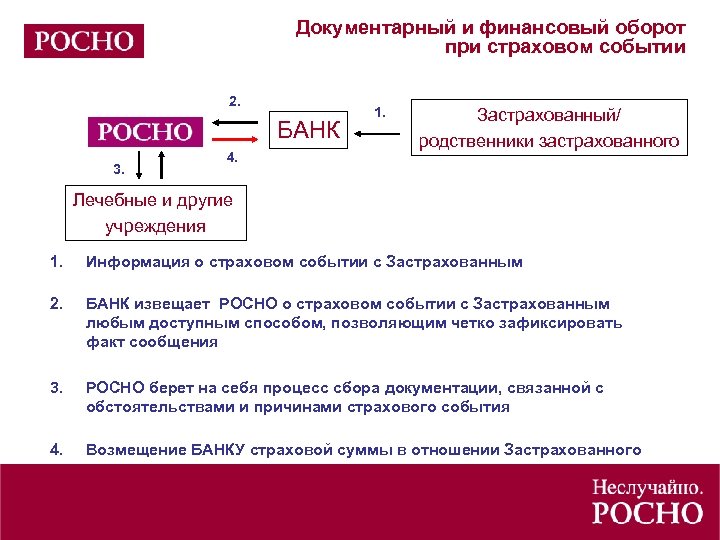

Документарный и финансовый оборот при страховом событии 2. БАНК 3. 4. 1. Застрахованный/ родственники застрахованного Лечебные и другие учреждения 1. Информация о страховом событии с Застрахованным 2. БАНК извещает РОСНО о страховом событии с Застрахованным любым доступным способом, позволяющим четко зафиксировать факт сообщения 3. РОСНО берет на себя процесс сбора документации, связанной с обстоятельствами и причинами страхового события 4. Возмещение БАНКУ страховой суммы в отношении Застрахованного

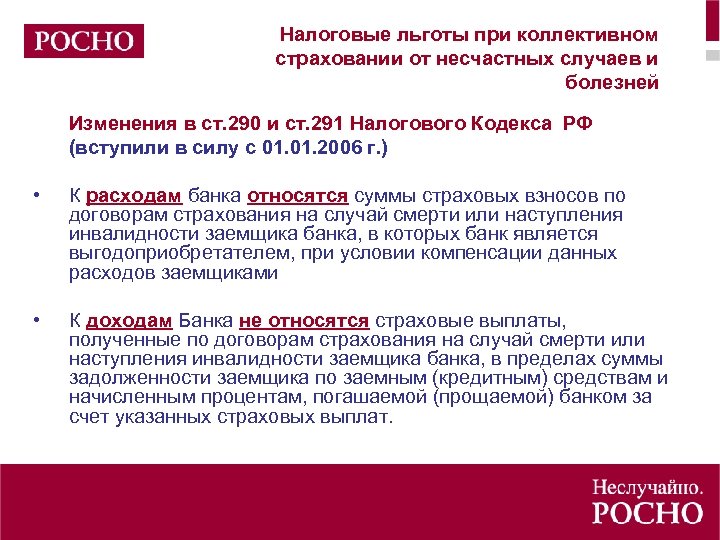

Налоговые льготы при коллективном страховании от несчастных случаев и болезней Изменения в ст. 290 и ст. 291 Налогового Кодекса РФ (вступили в силу с 01. 2006 г. ) • К расходам банка относятся суммы страховых взносов по договорам страхования на случай смерти или наступления инвалидности заемщика банка, в которых банк является выгодоприобретателем, при условии компенсации данных расходов заемщиками • К доходам Банка не относятся страховые выплаты, полученные по договорам страхования на случай смерти или наступления инвалидности заемщика банка, в пределах суммы задолженности заемщика по заемным (кредитным) средствам и начисленным процентам, погашаемой (прощаемой) банком за счет указанных страховых выплат.

Преимущества коллективного страхования от несчастных случаев и болезней • Удобная схема работы (страховая защита вступает в силу сразу после начала пользования кредитной картой) • Минимальные операционные издержки • Надежная защита Банка от некоторых кредитных рисков • Сбор документов при урегулировании убытков осуществляется РОСНО • Единые условия работы для всей филиальной сети БАНКА • Налоговые льготы • Возможность получения БАНКОМ значительного дополнительного дохода

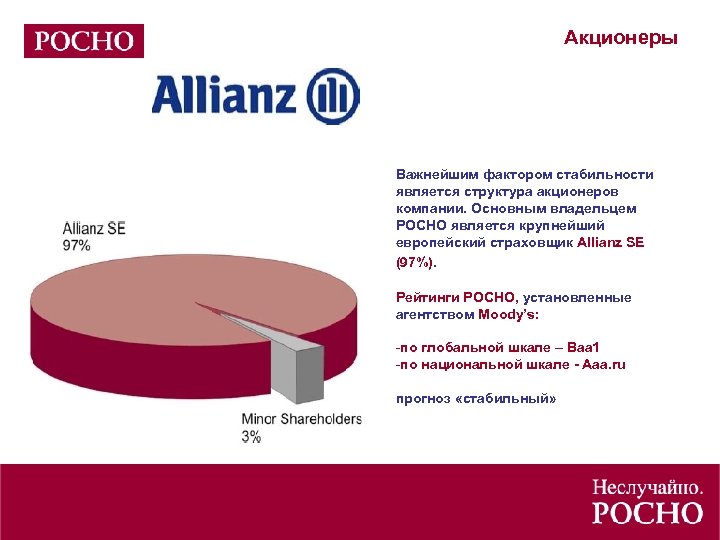

Акционеры Важнейшим фактором стабильности является структура акционеров компании. Основным владельцем РОСНО является крупнейший европейский страховщик Allianz SE (97%). Рейтинги РОСНО, установленные агентством Moody’s: -по глобальной шкале – Baa 1 -по национальной шкале - Aaa. ru прогноз «стабильный»

Региональная сеть РОСНО включает в себя 100 филиалов, объединенных в 10 региональных дирекций, и около 300 агентств во всех субъектах Российской Федерации.

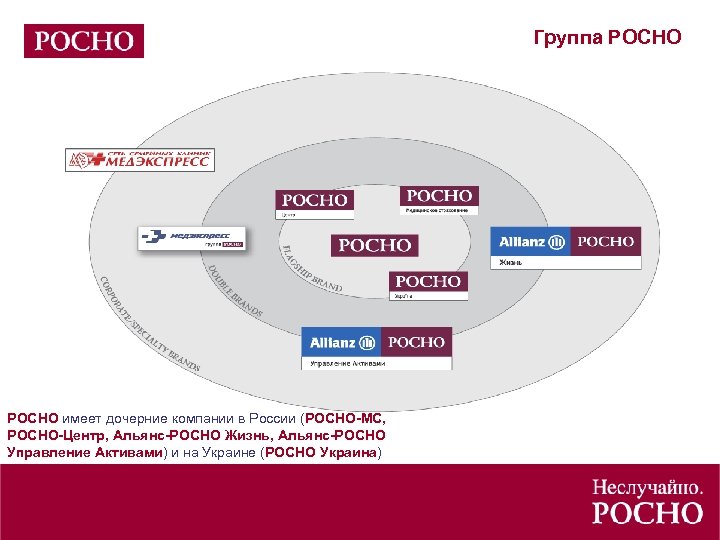

Группа РОСНО имеет дочерние компании в России (РОСНО-МС, РОСНО-Центр, Альянс-РОСНО Жизнь, Альянс-РОСНО Управление Активами) и на Украине (РОСНО Украина)

Партнеры РОСНО по перестрахованию РОСНО имеет высококачественную облигаторную перестраховочную защиту. Партнерами РОСНО по перестрахованию являются такие компании как Allianz SE, Hannover Re, SCOR, Munich Re, Swiss Re, Euler Hermes и крупнейшие российские перестраховщики. РОСНО также активно сотрудничает с синдикатами Lloyd’s.

Спасибо ! Борис Землянухин Заместитель директора Центра страхования финансовых институтов ОАО «РОСНО» 115184, Москва, Озерковская наб. , 30 Раб. тел. : (495) 956 21 05 доб. (3773 – прямой, 3711) Моб. тел. (495) 774 52 13 E-mail: zemlian@rosno. ru факс: (495) 232 0014 www. rosno. ru

50428d68f29d0e74c65a58b4abf5ae5b.ppt