7 Статистика финансов.pptx

- Количество слайдов: 35

Статистика финансов

Статистика финансов

Финансовые ресурсы — это совокупность всех денежных средств, которые имеются в распоряжении государства, предприятий, организаций, учреждений для формирования необходимых активов в целях осуществления всех видов деятельности.

Финансовые ресурсы — это совокупность всех денежных средств, которые имеются в распоряжении государства, предприятий, организаций, учреждений для формирования необходимых активов в целях осуществления всех видов деятельности.

Финансовые ресурсы предназначены: - для выполнения финансовых обязательств перед бюджетом, банками, страховыми организациями, поставщиками материалов и товаров; - осуществления затрат по расширению, реконструкции и модернизации производства, - приобретения новых основных средств; - оплаты труда и материального стимулирования работников предприятий; - финансирования других затрат.

Финансовые ресурсы предназначены: - для выполнения финансовых обязательств перед бюджетом, банками, страховыми организациями, поставщиками материалов и товаров; - осуществления затрат по расширению, реконструкции и модернизации производства, - приобретения новых основных средств; - оплаты труда и материального стимулирования работников предприятий; - финансирования других затрат.

Основным источником финансовых ресурсов предприятия является его прибыль от производственной деятельности

Основным источником финансовых ресурсов предприятия является его прибыль от производственной деятельности

Финансовые ресурсы делятся на собственные и привлеченные (кредитные). Для предприятий — это собственный капитал, прибыль, полученные кредиты и размещенные на рынке ценные бумаги.

Финансовые ресурсы делятся на собственные и привлеченные (кредитные). Для предприятий — это собственный капитал, прибыль, полученные кредиты и размещенные на рынке ценные бумаги.

Основные направления государственного регулирования финансового состояния предприятия

Основные направления государственного регулирования финансового состояния предприятия

Движение денежных средств на предприятии — непрерывный процесс. Для каждого направления использования денежных фондов должен быть соответствующий источник. Активы предприятия — это чистое использование денежных средств, а пассивы и собственный капитал — чистые источники.

Движение денежных средств на предприятии — непрерывный процесс. Для каждого направления использования денежных фондов должен быть соответствующий источник. Активы предприятия — это чистое использование денежных средств, а пассивы и собственный капитал — чистые источники.

Финансовые ресурсы предприятия — это его основной и оборотный капитал

Финансовые ресурсы предприятия — это его основной и оборотный капитал

Формирование и пополнение финансовых ресурсов (основного и оборотного капитала) — важная финансовая проблема. Первичное формирование этих капиталов происходит в момент учреждения предприятия, когда образуется уставный капитал. Уставный (акционерный) капитал — имущество предприятия, созданное за счет вкладов учредителей.

Формирование и пополнение финансовых ресурсов (основного и оборотного капитала) — важная финансовая проблема. Первичное формирование этих капиталов происходит в момент учреждения предприятия, когда образуется уставный капитал. Уставный (акционерный) капитал — имущество предприятия, созданное за счет вкладов учредителей.

Финансовые ресурсы — это денежные средства, остающиеся в распоряжении предприятия после осуществления текущих затрат по покрытию материальных расходов и оплаты труда. Основной источник формирования финансовых ресурсов — это прибыль.

Финансовые ресурсы — это денежные средства, остающиеся в распоряжении предприятия после осуществления текущих затрат по покрытию материальных расходов и оплаты труда. Основной источник формирования финансовых ресурсов — это прибыль.

Группировка финансовых ресурсов предприятия

Группировка финансовых ресурсов предприятия

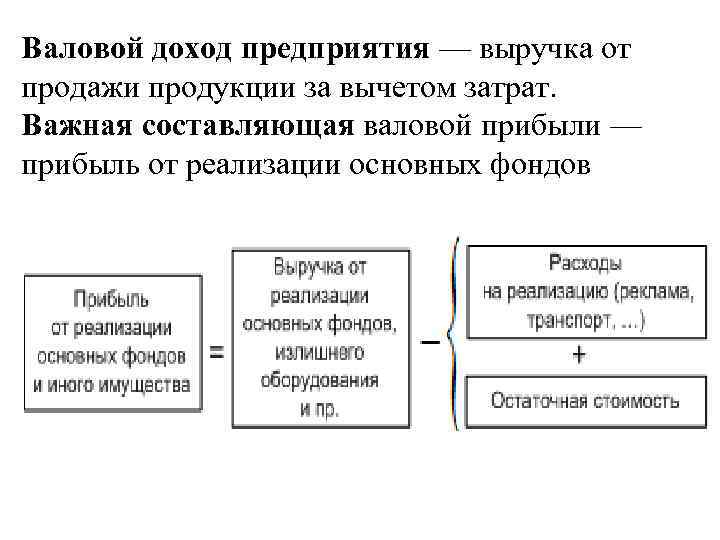

Валовой доход предприятия — выручка от продажи продукции за вычетом затрат. Важная составляющая валовой прибыли — прибыль от реализации основных фондов

Валовой доход предприятия — выручка от продажи продукции за вычетом затрат. Важная составляющая валовой прибыли — прибыль от реализации основных фондов

Показатели финансового состояния предприятий и организаций Финансовое состояние − это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. В качестве критериев оценки финансового состояния часто используются следующие группы коэффициентов: 1. Коэффициенты финансовой устойчивости. 2. Коэффициенты ликвидности. 3. Коэффициенты оборачиваемости.

Показатели финансового состояния предприятий и организаций Финансовое состояние − это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. В качестве критериев оценки финансового состояния часто используются следующие группы коэффициентов: 1. Коэффициенты финансовой устойчивости. 2. Коэффициенты ликвидности. 3. Коэффициенты оборачиваемости.

Финансовая устойчивость − это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Показатели финансовой устойчивости отражают уровень риска деятельности предприятия в зависимости от заемного капитала.

Финансовая устойчивость − это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Показатели финансовой устойчивости отражают уровень риска деятельности предприятия в зависимости от заемного капитала.

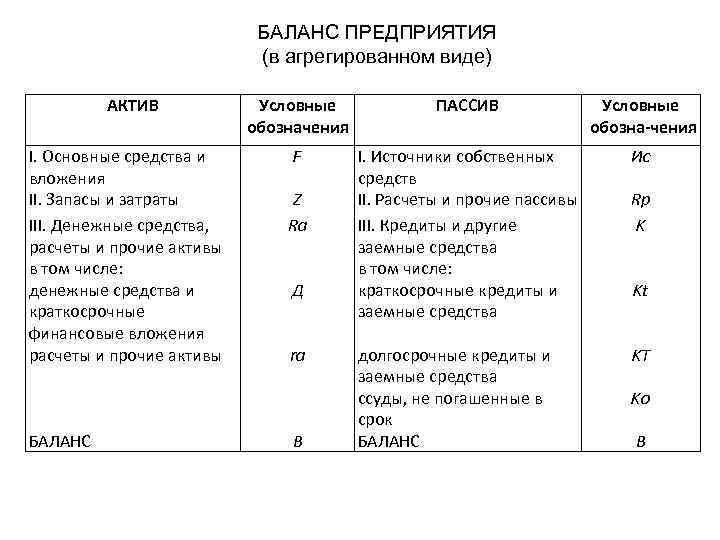

БАЛАНС ПРЕДПРИЯТИЯ (в агрегированном виде) АКТИВ I. Основные средства и вложения II. Запасы и затраты III. Денежные средства, расчеты и прочие активы в том числе: денежные средства и краткосрочные финансовые вложения расчеты и прочие активы БАЛАНС Условные обозначения ПАССИВ Условные обозна чения F I. Источники собственных средств II. Расчеты и прочие пассивы III. Кредиты и другие заемные средства в том числе: краткосрочные кредиты и заемные средства Ис долгосрочные кредиты и заемные средства ссуды, не погашенные в срок БАЛАНС KT Z Ra Д ra B Rp K Kt Ko B

БАЛАНС ПРЕДПРИЯТИЯ (в агрегированном виде) АКТИВ I. Основные средства и вложения II. Запасы и затраты III. Денежные средства, расчеты и прочие активы в том числе: денежные средства и краткосрочные финансовые вложения расчеты и прочие активы БАЛАНС Условные обозначения ПАССИВ Условные обозна чения F I. Источники собственных средств II. Расчеты и прочие пассивы III. Кредиты и другие заемные средства в том числе: краткосрочные кредиты и заемные средства Ис долгосрочные кредиты и заемные средства ссуды, не погашенные в срок БАЛАНС KT Z Ra Д ra B Rp K Kt Ko B

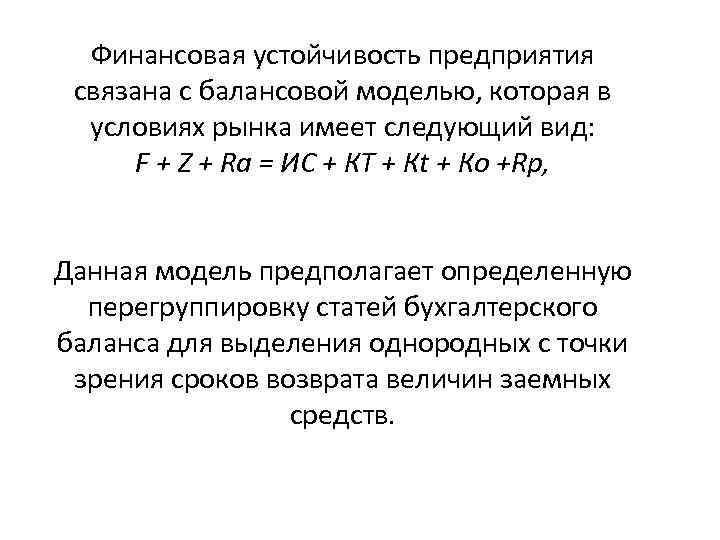

Финансовая устойчивость предприятия связана с балансовой моделью, которая в условиях рынка имеет следующий вид: F + Z + Rа = ИС + КТ + Кt + Ко +Rp, Данная модель предполагает определенную перегруппировку статей бухгалтерского баланса для выделения однородных с точки зрения сроков возврата величин заемных средств.

Финансовая устойчивость предприятия связана с балансовой моделью, которая в условиях рынка имеет следующий вид: F + Z + Rа = ИС + КТ + Кt + Ко +Rp, Данная модель предполагает определенную перегруппировку статей бухгалтерского баланса для выделения однородных с точки зрения сроков возврата величин заемных средств.

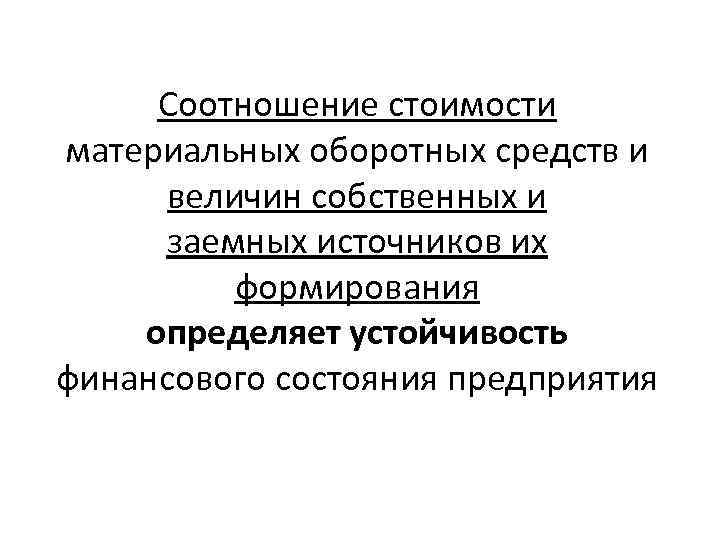

Соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия

Соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия

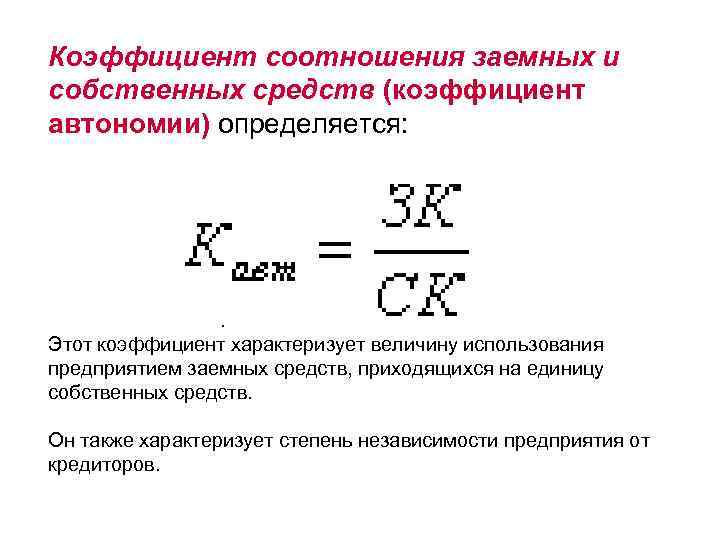

Коэффициент соотношения заемных и собственных средств (коэффициент автономии) определяется: . Этот коэффициент характеризует величину использования предприятием заемных средств, приходящихся на единицу собственных средств. Он также характеризует степень независимости предприятия от кредиторов.

Коэффициент соотношения заемных и собственных средств (коэффициент автономии) определяется: . Этот коэффициент характеризует величину использования предприятием заемных средств, приходящихся на единицу собственных средств. Он также характеризует степень независимости предприятия от кредиторов.

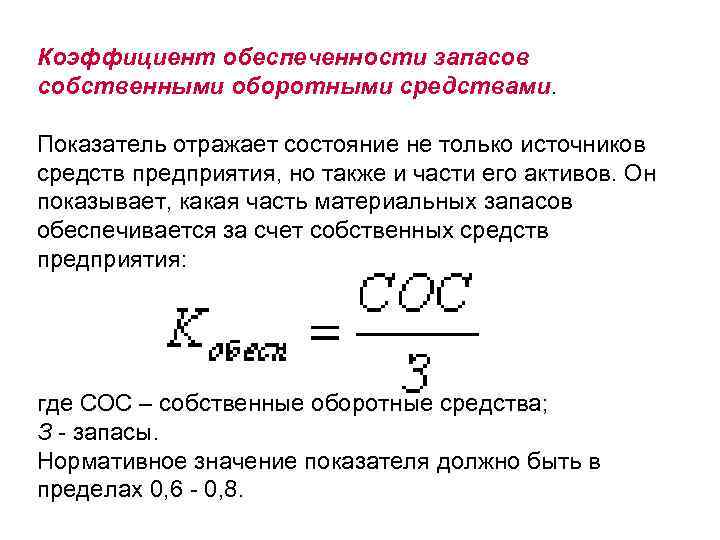

Коэффициент обеспеченности запасов собственными оборотными средствами. Показатель отражает состояние не только источников средств предприятия, но также и части его активов. Он показывает, какая часть материальных запасов обеспечивается за счет собственных средств предприятия: где СОС – собственные оборотные средства; З - запасы. Нормативное значение показателя должно быть в пределах 0, 6 - 0, 8.

Коэффициент обеспеченности запасов собственными оборотными средствами. Показатель отражает состояние не только источников средств предприятия, но также и части его активов. Он показывает, какая часть материальных запасов обеспечивается за счет собственных средств предприятия: где СОС – собственные оборотные средства; З - запасы. Нормативное значение показателя должно быть в пределах 0, 6 - 0, 8.

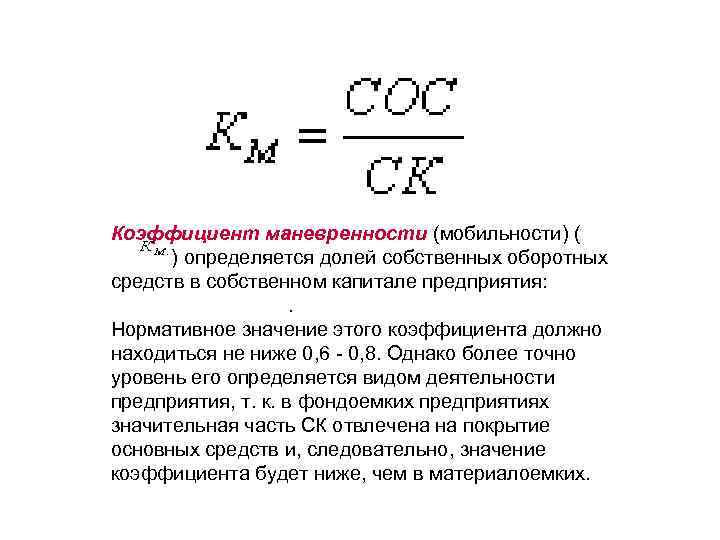

Коэффициент маневренности (мобильности) ( ) определяется долей собственных оборотных средств в собственном капитале предприятия: . Нормативное значение этого коэффициента должно находиться не ниже 0, 6 - 0, 8. Однако более точно уровень его определяется видом деятельности предприятия, т. к. в фондоемких предприятиях значительная часть СК отвлечена на покрытие основных средств и, следовательно, значение коэффициента будет ниже, чем в материалоемких.

Коэффициент маневренности (мобильности) ( ) определяется долей собственных оборотных средств в собственном капитале предприятия: . Нормативное значение этого коэффициента должно находиться не ниже 0, 6 - 0, 8. Однако более точно уровень его определяется видом деятельности предприятия, т. к. в фондоемких предприятиях значительная часть СК отвлечена на покрытие основных средств и, следовательно, значение коэффициента будет ниже, чем в материалоемких.

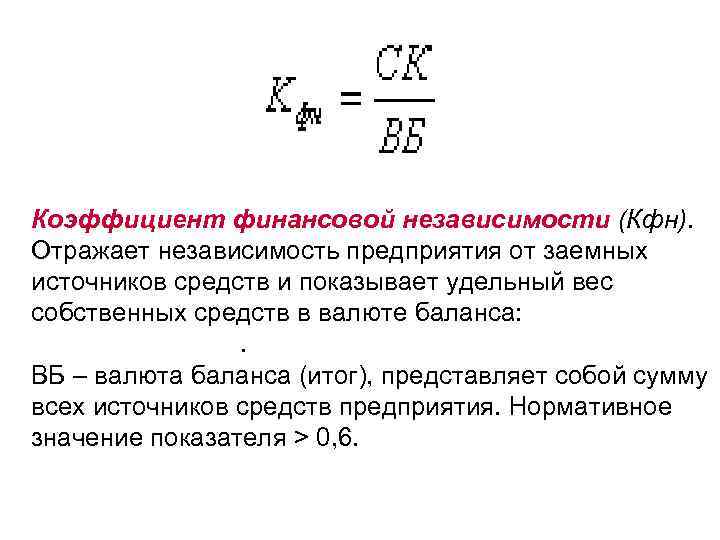

Коэффициент финансовой независимости (Кфн). Отражает независимость предприятия от заемных источников средств и показывает удельный вес собственных средств в валюте баланса: . ВБ – валюта баланса (итог), представляет собой сумму всех источников средств предприятия. Нормативное значение показателя > 0, 6.

Коэффициент финансовой независимости (Кфн). Отражает независимость предприятия от заемных источников средств и показывает удельный вес собственных средств в валюте баланса: . ВБ – валюта баланса (итог), представляет собой сумму всех источников средств предприятия. Нормативное значение показателя > 0, 6.

Ликвидность предприятия – способность предприятия расплачиваться по краткосрочным обязательствам. Анализ ликвидности баланса заключается в сравнении средств по активу с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Ликвидность предприятия – способность предприятия расплачиваться по краткосрочным обязательствам. Анализ ликвидности баланса заключается в сравнении средств по активу с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Разделим активы предприятия на следующие группы: 1. А 1 – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения). 2. А 2 – быстрореализуемые активы (дебиторская задолженность, платежи по которым ожидается в течение 12 месяцев после отчетной даты и прочие активы). 3. А 3 – медленно реализуемые активы (запасы, за исключением расходов будущих периодов, НДС, дебиторская задолженность, платежи по которым ожидаются более чем через 12 месяцев после отчетной даты). 4. А 4 – труднореализуемые активы (внеоборотные активы).

Разделим активы предприятия на следующие группы: 1. А 1 – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения). 2. А 2 – быстрореализуемые активы (дебиторская задолженность, платежи по которым ожидается в течение 12 месяцев после отчетной даты и прочие активы). 3. А 3 – медленно реализуемые активы (запасы, за исключением расходов будущих периодов, НДС, дебиторская задолженность, платежи по которым ожидаются более чем через 12 месяцев после отчетной даты). 4. А 4 – труднореализуемые активы (внеоборотные активы).

Сгруппируем пассивы предприятия: 1. П 1 – наиболее срочные обязательства (кредиторская перед поставщиками и подрядчиками, по оплате труда, перед бюджетом, по социальному страхованию и прочие пассивы). 2. П 2 – краткосрочные кредиты (займы и кредиты, подлежащие погашению в течении 12 месяцев после отчетной даты). 3. П 3 – долгосрочные пассивы (долгосрочные обязательства и задолженность участникам по выплате доходов). 4. П 4 – постоянные пассивы (собственный капитал, сальдо доходов и расходов будущих периодов, а также резервы предстоящих расходов).

Сгруппируем пассивы предприятия: 1. П 1 – наиболее срочные обязательства (кредиторская перед поставщиками и подрядчиками, по оплате труда, перед бюджетом, по социальному страхованию и прочие пассивы). 2. П 2 – краткосрочные кредиты (займы и кредиты, подлежащие погашению в течении 12 месяцев после отчетной даты). 3. П 3 – долгосрочные пассивы (долгосрочные обязательства и задолженность участникам по выплате доходов). 4. П 4 – постоянные пассивы (собственный капитал, сальдо доходов и расходов будущих периодов, а также резервы предстоящих расходов).

Для определения ликвидности баланса пользуются следующим правилом сравнения активов и пассивов: баланс считается ликвидным если А 1>П 1; А 2>П 2; А 3>П 3; А 4<П 4. В случае если одно или несколько неравенств имеют противоположный знак, то ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Для определения ликвидности баланса пользуются следующим правилом сравнения активов и пассивов: баланс считается ликвидным если А 1>П 1; А 2>П 2; А 3>П 3; А 4<П 4. В случае если одно или несколько неравенств имеют противоположный знак, то ликвидность баланса в большей или меньшей степени отличается от абсолютной.

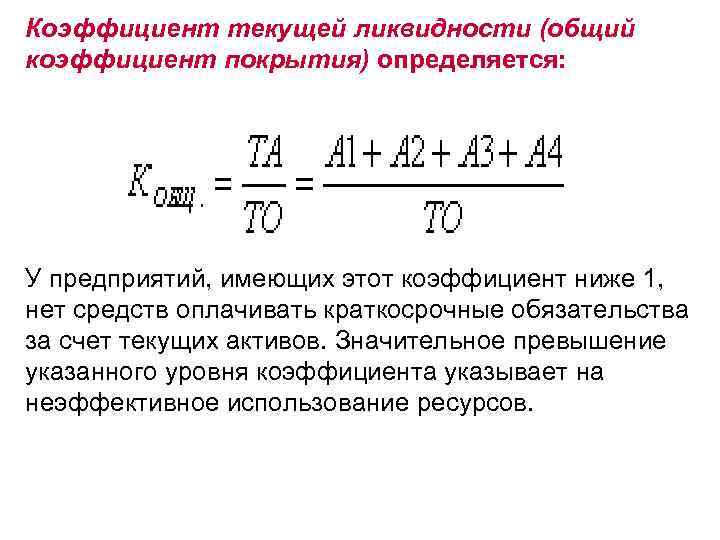

Для оценки ликвидности баланса используются коэффициенты текущей ликвидности (коэффициент покрытия) ( ), быстрой (срочной) ликвидности , абсолютной ликвидности . В качестве обобщающего показателя можно использовать коэффициент текущей ликвидности. Общая схема определения коэффициентов ликвидности – это отношение текущих активов (ТА) к текущим краткосрочным обязательствам (ТО=П 1+П 2).

Для оценки ликвидности баланса используются коэффициенты текущей ликвидности (коэффициент покрытия) ( ), быстрой (срочной) ликвидности , абсолютной ликвидности . В качестве обобщающего показателя можно использовать коэффициент текущей ликвидности. Общая схема определения коэффициентов ликвидности – это отношение текущих активов (ТА) к текущим краткосрочным обязательствам (ТО=П 1+П 2).

Коэффициент текущей ликвидности (общий коэффициент покрытия) определяется: У предприятий, имеющих этот коэффициент ниже 1, нет средств оплачивать краткосрочные обязательства за счет текущих активов. Значительное превышение указанного уровня коэффициента указывает на неэффективное использование ресурсов.

Коэффициент текущей ликвидности (общий коэффициент покрытия) определяется: У предприятий, имеющих этот коэффициент ниже 1, нет средств оплачивать краткосрочные обязательства за счет текущих активов. Значительное превышение указанного уровня коэффициента указывает на неэффективное использование ресурсов.

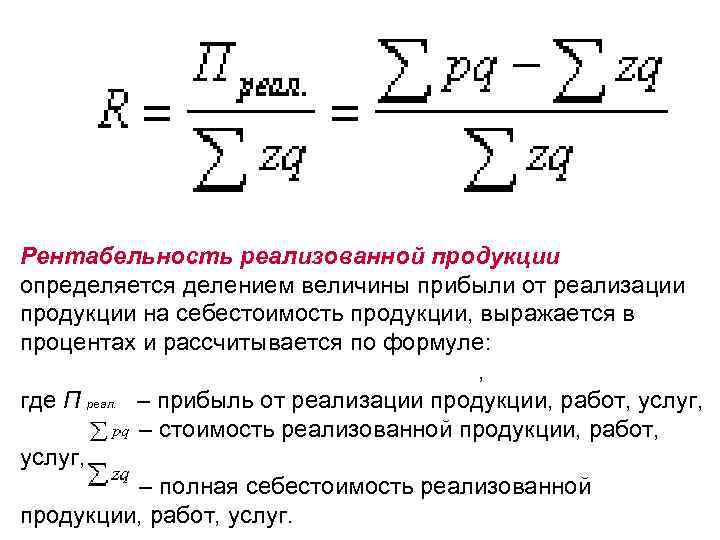

Рентабельность реализованной продукции определяется делением величины прибыли от реализации продукции на себестоимость продукции, выражается в процентах и рассчитывается по формуле: , где П реал. – прибыль от реализации продукции, работ, услуг, – стоимость реализованной продукции, работ, услуг, – полная себестоимость реализованной продукции, работ, услуг.

Рентабельность реализованной продукции определяется делением величины прибыли от реализации продукции на себестоимость продукции, выражается в процентах и рассчитывается по формуле: , где П реал. – прибыль от реализации продукции, работ, услуг, – стоимость реализованной продукции, работ, услуг, – полная себестоимость реализованной продукции, работ, услуг.

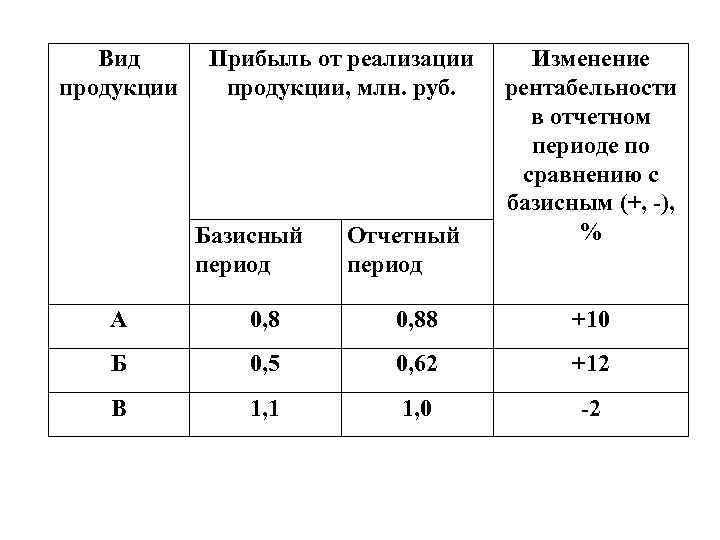

Вид продукции Прибыль от реализации продукции, млн. руб. Базисный период Отчетный период Изменение рентабельности в отчетном периоде по сравнению с базисным (+, -), % А 0, 88 +10 Б 0, 5 0, 62 +12 В 1, 1 1, 0 -2

Вид продукции Прибыль от реализации продукции, млн. руб. Базисный период Отчетный период Изменение рентабельности в отчетном периоде по сравнению с базисным (+, -), % А 0, 88 +10 Б 0, 5 0, 62 +12 В 1, 1 1, 0 -2

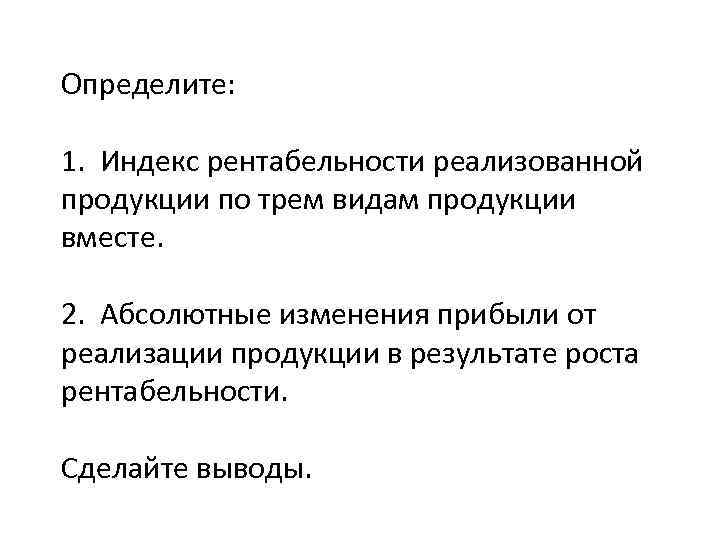

Определите: 1. Индекс рентабельности реализованной продукции по трем видам продукции вместе. 2. Абсолютные изменения прибыли от реализации продукции в результате роста рентабельности. Сделайте выводы.

Определите: 1. Индекс рентабельности реализованной продукции по трем видам продукции вместе. 2. Абсолютные изменения прибыли от реализации продукции в результате роста рентабельности. Сделайте выводы.

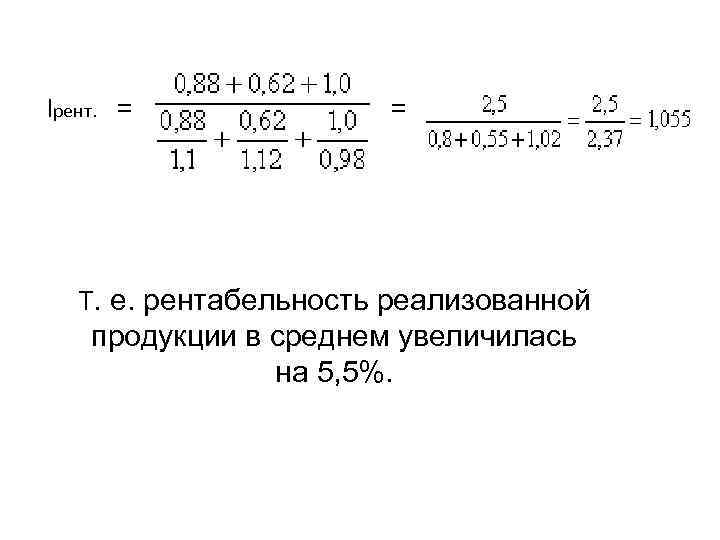

Iрент. = Т. е. рентабельность реализованной продукции в среднем увеличилась на 5, 5%.

Iрент. = Т. е. рентабельность реализованной продукции в среднем увеличилась на 5, 5%.

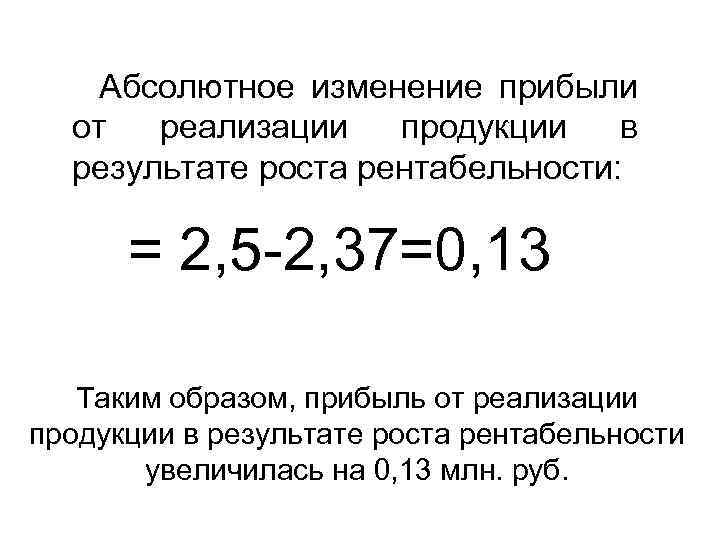

Абсолютное изменение прибыли от реализации продукции в результате роста рентабельности: = 2, 5 -2, 37=0, 13 Таким образом, прибыль от реализации продукции в результате роста рентабельности увеличилась на 0, 13 млн. руб.

Абсолютное изменение прибыли от реализации продукции в результате роста рентабельности: = 2, 5 -2, 37=0, 13 Таким образом, прибыль от реализации продукции в результате роста рентабельности увеличилась на 0, 13 млн. руб.

Порог рентабельности – это такая выручка от реализации, при которой предприятие не имеет убытков, но еще не имеет и прибыли

Порог рентабельности – это такая выручка от реализации, при которой предприятие не имеет убытков, но еще не имеет и прибыли