Стратегии в экономич школах.pptx

- Количество слайдов: 47

СОЧЕТАНИЯ ДЕНЕЖНОЙ И ФИНАНСОВОЙ ПОЛИТИКИ В КЕЙНСИАНСКИХ ЭКОНОМИЧЕСКИХ МОДЕЛЯХ (ОСНОВНЫЕ СТРАТЕГИЧЕСКИЕ НАПРАВЛЕНИЯ) Дж. Кейнс, Р. Харрод, Э. Хансен, Дж. Тобин

СОЧЕТАНИЯ ДЕНЕЖНОЙ И ФИНАНСОВОЙ ПОЛИТИКИ В КЕЙНСИАНСКИХ ЭКОНОМИЧЕСКИХ МОДЕЛЯХ (ОСНОВНЫЕ СТРАТЕГИЧЕСКИЕ НАПРАВЛЕНИЯ) Дж. Кейнс, Р. Харрод, Э. Хансен, Дж. Тобин

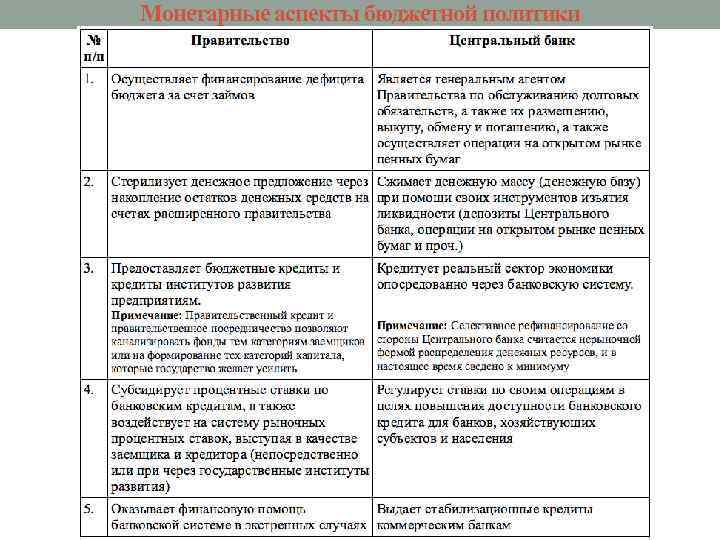

Монетарные аспекты бюджетной политики

Монетарные аспекты бюджетной политики

Экономическая модель Дж. М. Кейнса Своеобразие теории Дж. Кейнса заключается в отказе от целого ряда постулатов классической и неоклассической теорий и утверждении активной роли государства в определении объема инвестиций, регулировании ставки процента и политике доходов. Кейнс отверг постулат о добровольной безработице, и ввел понятие «вынужденная безработица» , отказался от «закона Сэя» и отверг количественную теорию, устанавливающую прямую связь между количеством денег и ценами.

Экономическая модель Дж. М. Кейнса Своеобразие теории Дж. Кейнса заключается в отказе от целого ряда постулатов классической и неоклассической теорий и утверждении активной роли государства в определении объема инвестиций, регулировании ставки процента и политике доходов. Кейнс отверг постулат о добровольной безработице, и ввел понятие «вынужденная безработица» , отказался от «закона Сэя» и отверг количественную теорию, устанавливающую прямую связь между количеством денег и ценами.

Экономическая модель Дж. М. Кейнса В экономической модели Дж. М. Кейнса «деньги выступают на сцену важным и специфическим образом» . Их количество может быть важным фактором, определяющим совокупные расходы (объем агрегированного спроса). Изменение количества денег может воздействовать: üна кривую предельной эффективности инвестиций (через ожидания предпринимателей относительно характера и условий денежно-кредитной политики в ближайшей перспективе); üна ставку процента; üна потребительскую функцию. Главным каналом связи между деньгами и воспроизводством служит ставка процента, находящаяся под воздействием денежного рынка и влияющая на принятие решений хозяйствующими субъектами о размерах предполагаемых инвестиций.

Экономическая модель Дж. М. Кейнса В экономической модели Дж. М. Кейнса «деньги выступают на сцену важным и специфическим образом» . Их количество может быть важным фактором, определяющим совокупные расходы (объем агрегированного спроса). Изменение количества денег может воздействовать: üна кривую предельной эффективности инвестиций (через ожидания предпринимателей относительно характера и условий денежно-кредитной политики в ближайшей перспективе); üна ставку процента; üна потребительскую функцию. Главным каналом связи между деньгами и воспроизводством служит ставка процента, находящаяся под воздействием денежного рынка и влияющая на принятие решений хозяйствующими субъектами о размерах предполагаемых инвестиций.

Экономическая модель Дж. М. Кейнса В теории Кейнса изменение ставки процента в условиях неполной занятости не проходит бесследно. Оно повышает доход и занятость и не обязательно ведет к росту цен. При этом важно, в какие сферы функционирования денег (в зависимости от мотивов спроса на деньги) поступают новые деньги. Если новые деньги поступают в сферу трансакций, они могут непосредственно влиять на инфляцию. Поступая в сферу активов, — хранятся в виде «праздных остатков» запасов наличности у домохозяйств, или направляются на покупку ценных бумаг и, тем самым, косвенно содействуют росту совокупного спроса посредством снижения ставки процента, не вызывая инфляции.

Экономическая модель Дж. М. Кейнса В теории Кейнса изменение ставки процента в условиях неполной занятости не проходит бесследно. Оно повышает доход и занятость и не обязательно ведет к росту цен. При этом важно, в какие сферы функционирования денег (в зависимости от мотивов спроса на деньги) поступают новые деньги. Если новые деньги поступают в сферу трансакций, они могут непосредственно влиять на инфляцию. Поступая в сферу активов, — хранятся в виде «праздных остатков» запасов наличности у домохозяйств, или направляются на покупку ценных бумаг и, тем самым, косвенно содействуют росту совокупного спроса посредством снижения ставки процента, не вызывая инфляции.

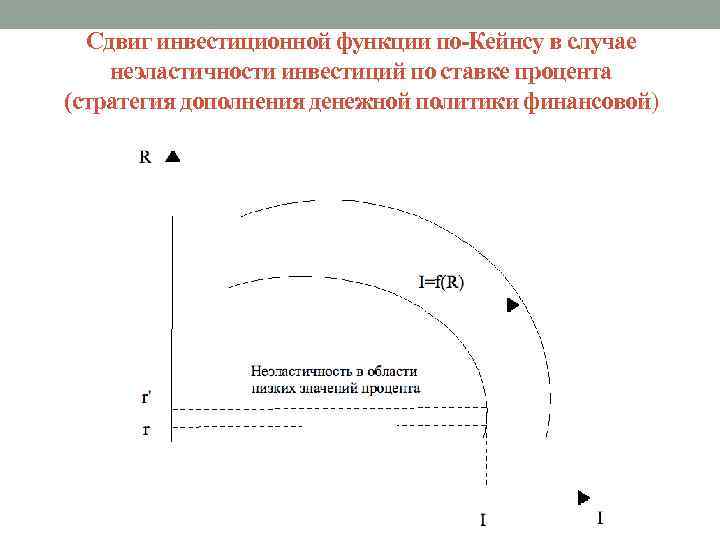

Экономическая модель Дж. М. Кейнса Однако, в его модели каналы воздействия денег на реальное производство могут быть заблокированы. В случае, если одновременно с ростом денежного предложения растет предпочтение ликвидности, ставка процента становится неэластичной по количеству денег (функция спроса на деньги становится высокоэластичной по проценту), а инвестиционная функция — неэластичной по ставке процента. Инвестиционная функция может быть неэластична по проценту в области низких значений процента. В этой области дальнейшее снижение ставки процента ведет к расширению спроса на деньги, но не к увеличению инвестиций. Это означает, что возможности денежно-кредитной политики, способствующей снижению ставки процента, исчерпаны.

Экономическая модель Дж. М. Кейнса Однако, в его модели каналы воздействия денег на реальное производство могут быть заблокированы. В случае, если одновременно с ростом денежного предложения растет предпочтение ликвидности, ставка процента становится неэластичной по количеству денег (функция спроса на деньги становится высокоэластичной по проценту), а инвестиционная функция — неэластичной по ставке процента. Инвестиционная функция может быть неэластична по проценту в области низких значений процента. В этой области дальнейшее снижение ставки процента ведет к расширению спроса на деньги, но не к увеличению инвестиций. Это означает, что возможности денежно-кредитной политики, способствующей снижению ставки процента, исчерпаны.

Экономическая модель Дж. М. Кейнса Даже если денежным властям все же удастся снизить ставку процента, но при этом упадет предельная эффективность капитала, денежно-кредитная политика также не даст положительного эффекта увеличения инвестиций. В момент кризиса снижение предельной эффективности капитала может оказаться настолько сильным, что никакое возможное снижение нормы процента не будет достаточным для поддержания необходимого уровня инвестиций. Предельная эффективность капитала по большей части - это психологический феномен делового мира, и поэтому плохо поддается контролю.

Экономическая модель Дж. М. Кейнса Даже если денежным властям все же удастся снизить ставку процента, но при этом упадет предельная эффективность капитала, денежно-кредитная политика также не даст положительного эффекта увеличения инвестиций. В момент кризиса снижение предельной эффективности капитала может оказаться настолько сильным, что никакое возможное снижение нормы процента не будет достаточным для поддержания необходимого уровня инвестиций. Предельная эффективность капитала по большей части - это психологический феномен делового мира, и поэтому плохо поддается контролю.

Экономическая модель Дж. М. Кейнса В случаях подобных «ловушек» , по-Кейнсу, необходимы меры государственной финансовой политики, способствующие сдвигу инвестиционной функции. В обычных условиях, когда, как инвестиционная функция, так и функция спроса на деньги в определенной мере эластичны по ставке процента, финансовая и денежная политика должны сочетаться, дополнять и поддерживать друга.

Экономическая модель Дж. М. Кейнса В случаях подобных «ловушек» , по-Кейнсу, необходимы меры государственной финансовой политики, способствующие сдвигу инвестиционной функции. В обычных условиях, когда, как инвестиционная функция, так и функция спроса на деньги в определенной мере эластичны по ставке процента, финансовая и денежная политика должны сочетаться, дополнять и поддерживать друга.

Сдвиг инвестиционной функции по-Кейнсу в случае неэластичности инвестиций по ставке процента (стратегия дополнения денежной политики финансовой)

Сдвиг инвестиционной функции по-Кейнсу в случае неэластичности инвестиций по ставке процента (стратегия дополнения денежной политики финансовой)

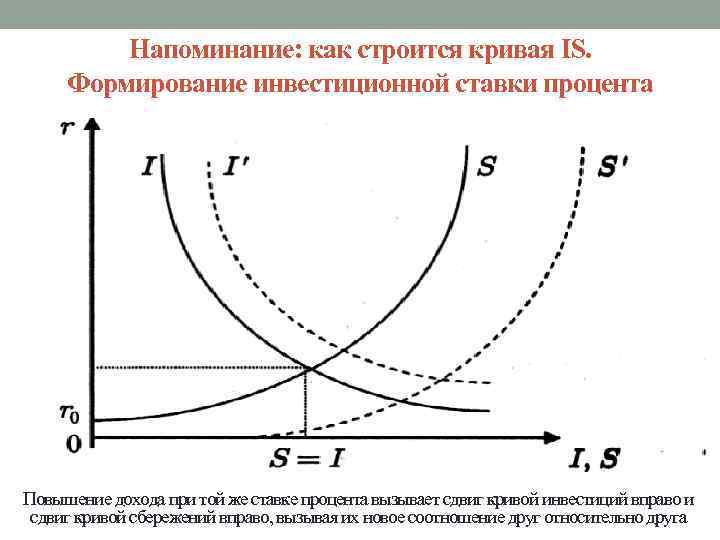

Напоминание: как строится кривая IS. Формирование инвестиционной ставки процента Повышение дохода при той же ставке процента вызывает сдвиг кривой инвестиций вправо и сдвиг кривой сбережений вправо, вызывая их новое соотношение друг относительно друга

Напоминание: как строится кривая IS. Формирование инвестиционной ставки процента Повышение дохода при той же ставке процента вызывает сдвиг кривой инвестиций вправо и сдвиг кривой сбережений вправо, вызывая их новое соотношение друг относительно друга

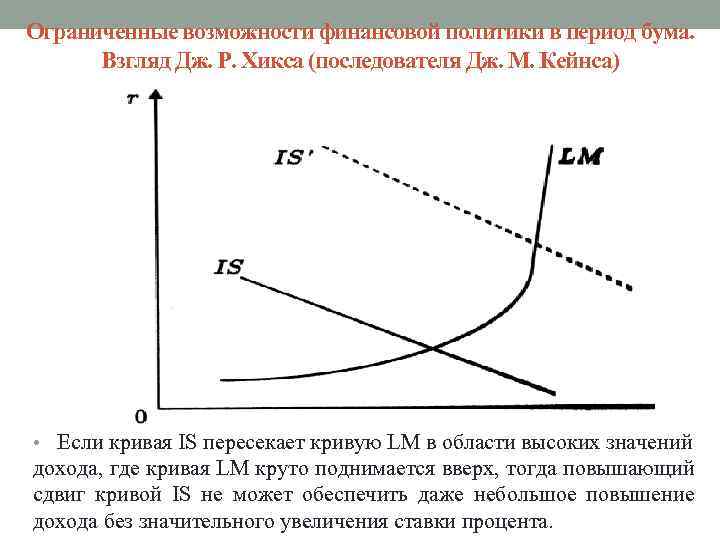

Ограниченные возможности финансовой политики в период бума. Взгляд Дж. Р. Хикса (последователя Дж. М. Кейнса) • Если кривая IS пересекает кривую LM в области высоких значений дохода, где кривая LM круто поднимается вверх, тогда повышающий сдвиг кривой IS не может обеспечить даже небольшое повышение дохода без значительного увеличения ставки процента.

Ограниченные возможности финансовой политики в период бума. Взгляд Дж. Р. Хикса (последователя Дж. М. Кейнса) • Если кривая IS пересекает кривую LM в области высоких значений дохода, где кривая LM круто поднимается вверх, тогда повышающий сдвиг кривой IS не может обеспечить даже небольшое повышение дохода без значительного увеличения ставки процента.

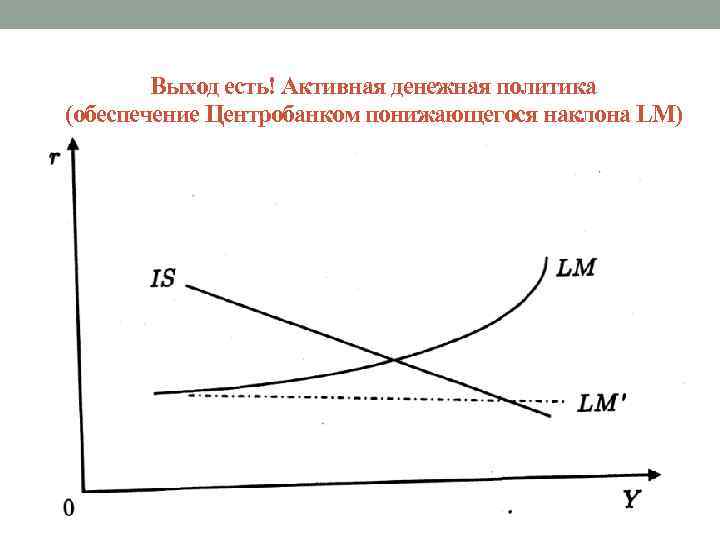

Выход есть! Активная денежная политика (обеспечение Центробанком понижающегося наклона LM)

Выход есть! Активная денежная политика (обеспечение Центробанком понижающегося наклона LM)

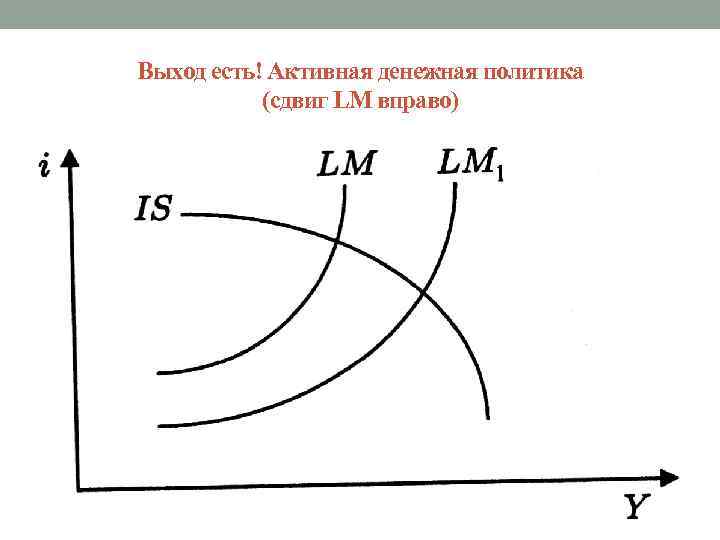

Выход есть! Активная денежная политика (сдвиг LM вправо)

Выход есть! Активная денежная политика (сдвиг LM вправо)

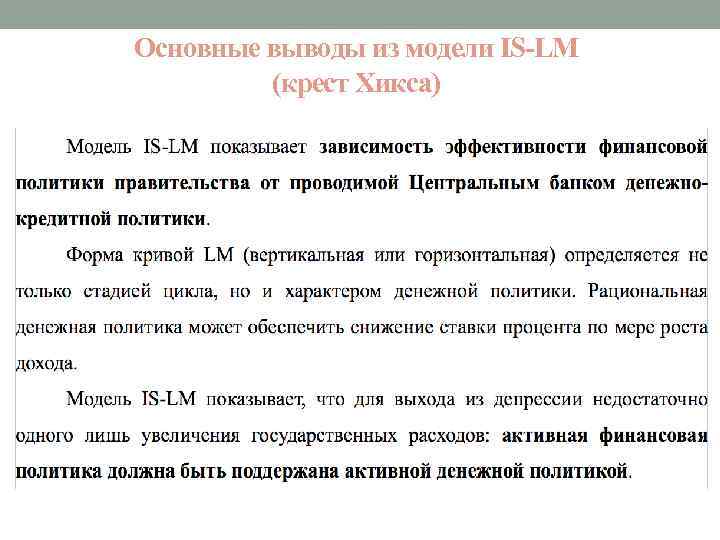

Основные выводы из модели IS-LM (крест Хикса)

Основные выводы из модели IS-LM (крест Хикса)

Экономическая модель Дж. М. Кейнса Связь между деньгами и ценами, по-Кейнсу, не является прямой. "Пока имеется неполная занятость факторов производства, степень их использования будет изменяться в той же пропорции, что и количество денег; если же налицо полная их занятость, цены будут изменяться в той же пропорции, что и количество денег» . Рост денежной массы, таким образом, до определенных пределов активизирует факторы производства, но за этими пределами он вызывает инфляцию.

Экономическая модель Дж. М. Кейнса Связь между деньгами и ценами, по-Кейнсу, не является прямой. "Пока имеется неполная занятость факторов производства, степень их использования будет изменяться в той же пропорции, что и количество денег; если же налицо полная их занятость, цены будут изменяться в той же пропорции, что и количество денег» . Рост денежной массы, таким образом, до определенных пределов активизирует факторы производства, но за этими пределами он вызывает инфляцию.

Взгляды Дж. М. Кейнса на каналы предложения денег Он считал, что активное сальдо торгового баланса и связанный с ним приток золота в страну служил во времена меркантилистов спасительным средством снижения процента и увеличения инвестиций за границей. Он, в частности, писал: «В те времена, когда государственная власть не располагала возможностями прямого воздействия на норму процента внутри страны и на другие побуждения к внутренним инвестициям, меры, предпринимавшиеся в целях увеличения благоприятного сальдо торгового баланса, были единственным прямым средством в распоряжении государства для увеличения инвестиций за границей. В то же время влияние благоприятного сальдо торгового баланса на приток драгоценных металлов было единственным косвенным средством для сокращения внутренней нормы процента и, следовательно, для усиления побуждения к внутренним инвестициям» .

Взгляды Дж. М. Кейнса на каналы предложения денег Он считал, что активное сальдо торгового баланса и связанный с ним приток золота в страну служил во времена меркантилистов спасительным средством снижения процента и увеличения инвестиций за границей. Он, в частности, писал: «В те времена, когда государственная власть не располагала возможностями прямого воздействия на норму процента внутри страны и на другие побуждения к внутренним инвестициям, меры, предпринимавшиеся в целях увеличения благоприятного сальдо торгового баланса, были единственным прямым средством в распоряжении государства для увеличения инвестиций за границей. В то же время влияние благоприятного сальдо торгового баланса на приток драгоценных металлов было единственным косвенным средством для сокращения внутренней нормы процента и, следовательно, для усиления побуждения к внутренним инвестициям» .

Взгляды Дж. М. Кейнса на каналы предложения денег Однако, совсем не обязательно привязывать внутреннюю денежную политику к притоку международного платежного средства. Необходимое для снижения ставки процента и стимулирования внутренних инвестиций увеличение количества денег может быть достигнуто без притока валюты, без поддержания сильного положительного сальдо торгового баланса. В условиях неполной занятости расширение количества денег и предоставленного банками дополнительного кредита, выступая, с одной стороны, в качестве незапланированных (принудительных, вынужденных) сбережений общества, может превратиться, - с другой, в дополнительные инвестиции.

Взгляды Дж. М. Кейнса на каналы предложения денег Однако, совсем не обязательно привязывать внутреннюю денежную политику к притоку международного платежного средства. Необходимое для снижения ставки процента и стимулирования внутренних инвестиций увеличение количества денег может быть достигнуто без притока валюты, без поддержания сильного положительного сальдо торгового баланса. В условиях неполной занятости расширение количества денег и предоставленного банками дополнительного кредита, выступая, с одной стороны, в качестве незапланированных (принудительных, вынужденных) сбережений общества, может превратиться, - с другой, в дополнительные инвестиции.

Взгляды Дж. М. Кейнса на каналы предложения денег Даже в условиях золотого стандарта, когда без активного торгового баланса невозможно было увеличить количество денег в стране и добиться снижения ставки процента, сальдо торгового баланса должно было быть умеренным. Иначе приток денег в страну мог обернуться либо инфляцией, вызывающей рост ставки процента, либо неуправляемой их утечкой из страны, равнозначной вывозу капитала. Если оторвать денежную политику от золота, количество денег и ставка процента становятся независимыми от торгового баланса. «Именно политика независимой нормы процента, не нарушаемая соображениями международных отношений, и осуществления программы национальных инвестиций, направленной на достижение высокого уровня внутренней занятости, благословенна» .

Взгляды Дж. М. Кейнса на каналы предложения денег Даже в условиях золотого стандарта, когда без активного торгового баланса невозможно было увеличить количество денег в стране и добиться снижения ставки процента, сальдо торгового баланса должно было быть умеренным. Иначе приток денег в страну мог обернуться либо инфляцией, вызывающей рост ставки процента, либо неуправляемой их утечкой из страны, равнозначной вывозу капитала. Если оторвать денежную политику от золота, количество денег и ставка процента становятся независимыми от торгового баланса. «Именно политика независимой нормы процента, не нарушаемая соображениями международных отношений, и осуществления программы национальных инвестиций, направленной на достижение высокого уровня внутренней занятости, благословенна» .

Денежная теория Э. Хансена Национальный доход является функцией от количества денег, но эта зависимость носит сложный характер. Простой непосредственной связи между деньгами и доходом не существует. Количество денег играет вторичную, но при этом важную роль. «Денежная политика сама по себе не может быть единственным эффективным методом достижения стабильности экономики, тем не менее в соединении с финансовой политикой и другими направлениями политики правительства, направленными на достижение этой цели, она может играть важную вспомогательную роль» .

Денежная теория Э. Хансена Национальный доход является функцией от количества денег, но эта зависимость носит сложный характер. Простой непосредственной связи между деньгами и доходом не существует. Количество денег играет вторичную, но при этом важную роль. «Денежная политика сама по себе не может быть единственным эффективным методом достижения стабильности экономики, тем не менее в соединении с финансовой политикой и другими направлениями политики правительства, направленными на достижение этой цели, она может играть важную вспомогательную роль» .

Денежная теория Э. Хансена То, как увеличение денег скажется на росте национального дохода, зависит от эластичности по проценту инвестиционной, потребительской функций, а также функции предпочтения ликвидности. Так, если функция предпочтения ликвидности высокоэластична по ставке процента (от ½ до 2), а инвестиционная и потребительская функции умеренно эластичны по проценту, то не все новые деньги будут рассматриваться как прибавка к доходу, предназначенному для осуществления расходов, а значит, часть денег будет хранится в качестве фондов на случай непредвиденных обстоятельств. В этих условиях доход будет расти не в той же пропорции, в какой будет возрастать количество денег. Денежная политика не будет столь эффективной.

Денежная теория Э. Хансена То, как увеличение денег скажется на росте национального дохода, зависит от эластичности по проценту инвестиционной, потребительской функций, а также функции предпочтения ликвидности. Так, если функция предпочтения ликвидности высокоэластична по ставке процента (от ½ до 2), а инвестиционная и потребительская функции умеренно эластичны по проценту, то не все новые деньги будут рассматриваться как прибавка к доходу, предназначенному для осуществления расходов, а значит, часть денег будет хранится в качестве фондов на случай непредвиденных обстоятельств. В этих условиях доход будет расти не в той же пропорции, в какой будет возрастать количество денег. Денежная политика не будет столь эффективной.

Денежная теория Э. Хансена В то же время финансовая политика, если она не будет дополнена денежной (если увеличение государственных расходов будет финансироваться не за счет создания новых денег, а за счет заимствований на внутреннем финансовом рынке) приведет к повышению ставки процента, что негативно скажется на инвестиционной и потребительской функциях, так как сократит соответствующие расходы. «В обычном случае правительственные расходы оказывают негативное воздействие на рынок капитала, если они не сопровождаются денежной политикой, призванной увеличить количество денег и таким образом предотвратить повышение ставки процента (или даже вызвать ее снижение). Низкая ставка процента может быть достигнута, если часть правительственных расходов, увеличивающих доход, будет финансироваться за счет заимствований в банковской системе. . . Таким образом, как правило, более надежный метод состоит в том, чтобы финансовую политику дополнять денежной политикой» .

Денежная теория Э. Хансена В то же время финансовая политика, если она не будет дополнена денежной (если увеличение государственных расходов будет финансироваться не за счет создания новых денег, а за счет заимствований на внутреннем финансовом рынке) приведет к повышению ставки процента, что негативно скажется на инвестиционной и потребительской функциях, так как сократит соответствующие расходы. «В обычном случае правительственные расходы оказывают негативное воздействие на рынок капитала, если они не сопровождаются денежной политикой, призванной увеличить количество денег и таким образом предотвратить повышение ставки процента (или даже вызвать ее снижение). Низкая ставка процента может быть достигнута, если часть правительственных расходов, увеличивающих доход, будет финансироваться за счет заимствований в банковской системе. . . Таким образом, как правило, более надежный метод состоит в том, чтобы финансовую политику дополнять денежной политикой» .

Основные ориентиры взаимного дополнения денежной и финансовой политики по Э. Хансену

Основные ориентиры взаимного дополнения денежной и финансовой политики по Э. Хансену

Новые возможности денежной политики (Э. Хансен) Большое значение с точки зрения того, какой эффект произведет повышение совокупных расходов, вызванное приростом денег (рост цен или рост производства) играет форма кривой предельных издержек национальной экономики. Научная заслуга Э. Хансена состоит в том, что он опроверг утверждение Дж. Кейнса, что по мере приближения экономики к состоянию полной занятости (условия экономического бума) кривая предельных издержек круто повышается, а значит, рост цен неизбежен. Э. Хансен доказал, что в американской экономике кривая предельных издержек имеет форму горизонтальной линии.

Новые возможности денежной политики (Э. Хансен) Большое значение с точки зрения того, какой эффект произведет повышение совокупных расходов, вызванное приростом денег (рост цен или рост производства) играет форма кривой предельных издержек национальной экономики. Научная заслуга Э. Хансена состоит в том, что он опроверг утверждение Дж. Кейнса, что по мере приближения экономики к состоянию полной занятости (условия экономического бума) кривая предельных издержек круто повышается, а значит, рост цен неизбежен. Э. Хансен доказал, что в американской экономике кривая предельных издержек имеет форму горизонтальной линии.

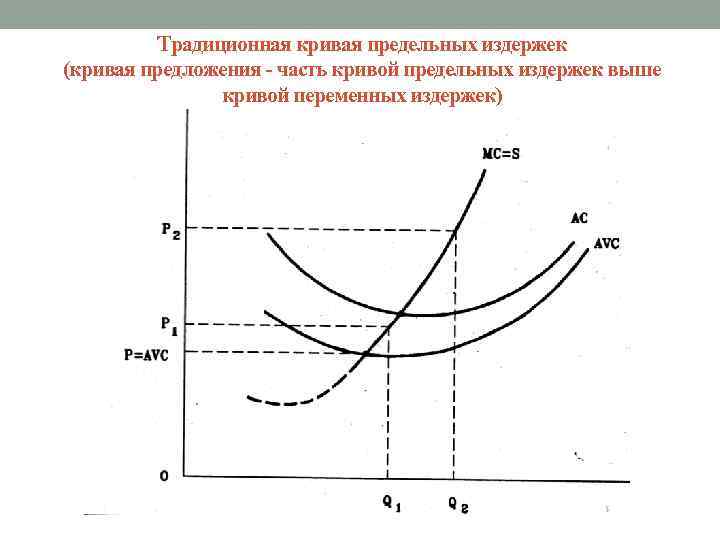

Традиционная кривая предельных издержек (кривая предложения - часть кривой предельных издержек выше кривой переменных издержек)

Традиционная кривая предельных издержек (кривая предложения - часть кривой предельных издержек выше кривой переменных издержек)

Предельные издержки и монетарная политика (Э. Хансен) «Кривые предложения (часть кривой предельных издержек выше кривой переменных издержек) для сельского хозяйства и добывающей промышленности низко эластичны по ценам, для многих отраслей обрабатывающей промышленности - наоборот, высокоэластичны. Принимая во внимание неэластичность (по ценам) предложения сырых материалов, увеличение выпуска в целом будет, как правило, связано с некоторым ростом цен» . Таким образом, рост издержек по мере выпуска возможен, но отнюдь не неизбежен, а для обрабатывающей промышленности — является, скорее, исключением, чем правилом.

Предельные издержки и монетарная политика (Э. Хансен) «Кривые предложения (часть кривой предельных издержек выше кривой переменных издержек) для сельского хозяйства и добывающей промышленности низко эластичны по ценам, для многих отраслей обрабатывающей промышленности - наоборот, высокоэластичны. Принимая во внимание неэластичность (по ценам) предложения сырых материалов, увеличение выпуска в целом будет, как правило, связано с некоторым ростом цен» . Таким образом, рост издержек по мере выпуска возможен, но отнюдь не неизбежен, а для обрабатывающей промышленности — является, скорее, исключением, чем правилом.

Предельные издержки и монетарная политика (Э. Хансен) Если существуют крупные незагруженные мощности и неполная занятость персонала (скрытая безработица на предприятиях), расширение производства приведет к снижению удельных издержек. Следовательно, кривая предложения будет иметь понижающий наклон, как на длинном, так и на коротком отрезке времени. Допущение о горизонтальной форме кривой предельных издержек открывает благоприятные перспективы для финансовой и денежной политики, так как при этом увеличение предложения денег не приводит к росту издержек и цен.

Предельные издержки и монетарная политика (Э. Хансен) Если существуют крупные незагруженные мощности и неполная занятость персонала (скрытая безработица на предприятиях), расширение производства приведет к снижению удельных издержек. Следовательно, кривая предложения будет иметь понижающий наклон, как на длинном, так и на коротком отрезке времени. Допущение о горизонтальной форме кривой предельных издержек открывает благоприятные перспективы для финансовой и денежной политики, так как при этом увеличение предложения денег не приводит к росту издержек и цен.

Э. Хансен об «автоматизме» частных инвестиций «Мы не можем принять в качестве допущения, что инвестиции в установки и оборудование будут делаться автоматически, без какой-либо позитивной правительственной программы. Достаточное побуждение для таких инвестиций будет существовать только при условии, что достигнута продолжительная полная занятость» . Даже в условиях экономического бума частные инвестиции не осуществляются по той причине, что высокие прибыли этого периода рассматриваются хозяйствующими субъектами как ненадежные и временные.

Э. Хансен об «автоматизме» частных инвестиций «Мы не можем принять в качестве допущения, что инвестиции в установки и оборудование будут делаться автоматически, без какой-либо позитивной правительственной программы. Достаточное побуждение для таких инвестиций будет существовать только при условии, что достигнута продолжительная полная занятость» . Даже в условиях экономического бума частные инвестиции не осуществляются по той причине, что высокие прибыли этого периода рассматриваются хозяйствующими субъектами как ненадежные и временные.

Э. Хансен о государственных инвестиционных расходах Даже в условиях экономического бума необходимы массированные государственные инвестиции, иначе рост выпуска, обеспеченный за счет эксплуатации имеющегося оборудования, может оказаться коротким, и «натолкнется» на резко повышающуюся кривую предельных издержек, что выразится в росте цен. При этом цены факторов производства (главным образом, цены на электроэнергию, газ, нефть и проч. ) должны оставаться неизменными. Повышение спроса за счет государственных расходов эффективно лишь при условии жесткого государственного контроля над ценами на продукцию топливно-энергетических

Э. Хансен о государственных инвестиционных расходах Даже в условиях экономического бума необходимы массированные государственные инвестиции, иначе рост выпуска, обеспеченный за счет эксплуатации имеющегося оборудования, может оказаться коротким, и «натолкнется» на резко повышающуюся кривую предельных издержек, что выразится в росте цен. При этом цены факторов производства (главным образом, цены на электроэнергию, газ, нефть и проч. ) должны оставаться неизменными. Повышение спроса за счет государственных расходов эффективно лишь при условии жесткого государственного контроля над ценами на продукцию топливно-энергетических

Э. Хансен о денежной массе и инфляции Инфляционный бум, как правило, не останавливается из-за ограничения предложения денег. А значит, денежная политика как единственное средство борьбы с инфляцией «является односторонним и опасным оружием» . «. . денежная политика по своей природе не может быть основным инструментом сдерживания инфляции по той причине, что денежно-банковская система, для того чтобы нормально выполнять свои функции, должна быть высоко эластичной» . «. . . монетарные меры борьбы с избыточным спросом имеют ту характерную особенность, что они недостаточно эффективны до тех пор, пока не станут столь мощными, что приведут экономику в коллапс» .

Э. Хансен о денежной массе и инфляции Инфляционный бум, как правило, не останавливается из-за ограничения предложения денег. А значит, денежная политика как единственное средство борьбы с инфляцией «является односторонним и опасным оружием» . «. . денежная политика по своей природе не может быть основным инструментом сдерживания инфляции по той причине, что денежно-банковская система, для того чтобы нормально выполнять свои функции, должна быть высоко эластичной» . «. . . монетарные меры борьбы с избыточным спросом имеют ту характерную особенность, что они недостаточно эффективны до тех пор, пока не станут столь мощными, что приведут экономику в коллапс» .

Э. Хансен о каналах предложения денег «Страны, чье денежное предложение зависит от платежного баланса, не являются хозяевами своей экономической судьбы»

Э. Хансен о каналах предложения денег «Страны, чье денежное предложение зависит от платежного баланса, не являются хозяевами своей экономической судьбы»

Р. Харрод о взаимосвязи денежной и финансовой политики Ввел понятия: • Естественный (равновесный) темп роста экономики — это такой его темп, который позволяет абсорбировать растущее предложение рабочей силы и технологий, повышающих производительность труда (темп роста, обеспечивающий полную занятость). • Обеспеченный (гарантированный) темп роста — это темп, который соответствует установившейся в экономике норме дохода на капитал (предельной эффективности капитала), темп, обусловленный добровольными (желаемыми) сбережениями; • Реальный темп роста – темп, детерминированный осуществленными инвестициями.

Р. Харрод о взаимосвязи денежной и финансовой политики Ввел понятия: • Естественный (равновесный) темп роста экономики — это такой его темп, который позволяет абсорбировать растущее предложение рабочей силы и технологий, повышающих производительность труда (темп роста, обеспечивающий полную занятость). • Обеспеченный (гарантированный) темп роста — это темп, который соответствует установившейся в экономике норме дохода на капитал (предельной эффективности капитала), темп, обусловленный добровольными (желаемыми) сбережениями; • Реальный темп роста – темп, детерминированный осуществленными инвестициями.

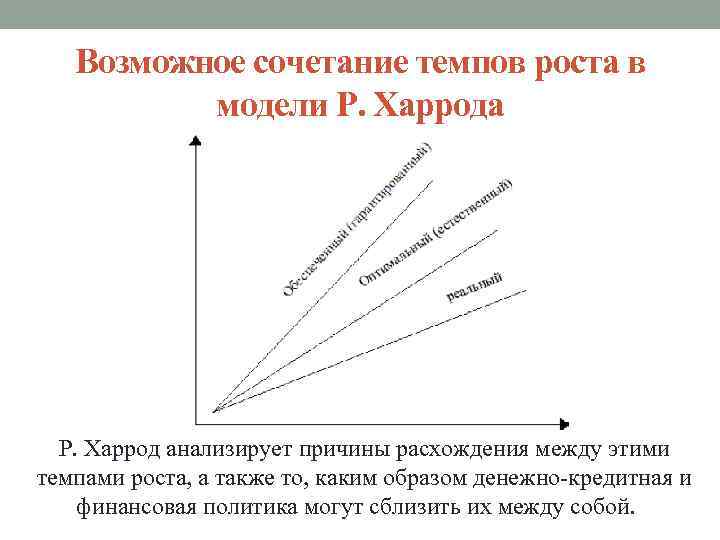

Возможное сочетание темпов роста в модели Р. Харрода Р. Харрод анализирует причины расхождения между этими темпами роста, а также то, каким образом денежно-кредитная и финансовая политика могут сблизить их между собой.

Возможное сочетание темпов роста в модели Р. Харрода Р. Харрод анализирует причины расхождения между этими темпами роста, а также то, каким образом денежно-кредитная и финансовая политика могут сблизить их между собой.

Цели монетарной и финансовой политики по-Харроду «Монетарная и финансовая политика служат для корректировки нормы сбережения, с тем чтобы сбережения были не больше и не меньше, чем нужно, чтобы обеспечить разумный уровень полной занятости и рост в соответствии с потенциальными возможностями роста данной экономики» . При избытке сбережений над инвестициями (если при этом оптимальный темп роста меньше обеспеченного, а реальный меньше оптимального), активная денежная и финансовая политика должны одновременно стимулировать инвестиции и сокращать сбережения (форсировать рост потребления). Траектории реального, обеспеченного и оптимального роста будут сближаться. Инфляции не будет.

Цели монетарной и финансовой политики по-Харроду «Монетарная и финансовая политика служат для корректировки нормы сбережения, с тем чтобы сбережения были не больше и не меньше, чем нужно, чтобы обеспечить разумный уровень полной занятости и рост в соответствии с потенциальными возможностями роста данной экономики» . При избытке сбережений над инвестициями (если при этом оптимальный темп роста меньше обеспеченного, а реальный меньше оптимального), активная денежная и финансовая политика должны одновременно стимулировать инвестиции и сокращать сбережения (форсировать рост потребления). Траектории реального, обеспеченного и оптимального роста будут сближаться. Инфляции не будет.

Цели монетарной и финансовой политики по-Харроду Если ситуация в экономике такова, что обеспеченный и реальный темпы роста ниже оптимального, денежная и финансовая политика должны быть направлены на формирование недостающих сбережений за счет дефицита бюджета, финансируемого за счет денежной эмиссии Центрального банка, или путем форсирования сбережений частного сектора (ограничение потребления, например, с помощью налогов). В этом случае возникает угроза инфляции.

Цели монетарной и финансовой политики по-Харроду Если ситуация в экономике такова, что обеспеченный и реальный темпы роста ниже оптимального, денежная и финансовая политика должны быть направлены на формирование недостающих сбережений за счет дефицита бюджета, финансируемого за счет денежной эмиссии Центрального банка, или путем форсирования сбережений частного сектора (ограничение потребления, например, с помощью налогов). В этом случае возникает угроза инфляции.

Финансовая политика – главная политика регулирования нормы процента по-Харроду Лучшим инструментом для регулирования нормы сбережения общества является финансовая политика. Чем больше социальных гарантий предоставляет государство своим гражданам, тем, как правило, меньше норма сбережений, и наоборот. Денежная политика призвана содействовать или ограничивать процессы банковского кредитования хозяйствующих субъектов и населения. Эти цели достигаются с помощью регулирования ставки процента и банковских резервов. Причем, большое значение Р. Харрод придает регулированию банковских резервов, которое расширяет или ограничивает возможности коммерческих банков предоставлять кредиты.

Финансовая политика – главная политика регулирования нормы процента по-Харроду Лучшим инструментом для регулирования нормы сбережения общества является финансовая политика. Чем больше социальных гарантий предоставляет государство своим гражданам, тем, как правило, меньше норма сбережений, и наоборот. Денежная политика призвана содействовать или ограничивать процессы банковского кредитования хозяйствующих субъектов и населения. Эти цели достигаются с помощью регулирования ставки процента и банковских резервов. Причем, большое значение Р. Харрод придает регулированию банковских резервов, которое расширяет или ограничивает возможности коммерческих банков предоставлять кредиты.

Взгляды Р. Харрода на проблему регулирования инфляции Ни денежная, ни финансовая политика не могут преодолеть инфляции издержек. Спираль роста издержек и цен может вызываться не только неоправданным повышением заработной платы, но и монопольным установлением цены на первичные ресурсы. В этом случае также образуется некоторое подобие спирали, вызывающей инфляцию даже в условиях недостаточного (а не избыточного) спроса. Инструменты денежной и финансовой политики (ограничение предложения денег и государственных расходов)не могут остановить раскручивание спирали «издержки-цены» . Методом борьбы с инфляцией в этом случае должно явиться прямое государственное регулирование цен на первичные ресурсы.

Взгляды Р. Харрода на проблему регулирования инфляции Ни денежная, ни финансовая политика не могут преодолеть инфляции издержек. Спираль роста издержек и цен может вызываться не только неоправданным повышением заработной платы, но и монопольным установлением цены на первичные ресурсы. В этом случае также образуется некоторое подобие спирали, вызывающей инфляцию даже в условиях недостаточного (а не избыточного) спроса. Инструменты денежной и финансовой политики (ограничение предложения денег и государственных расходов)не могут остановить раскручивание спирали «издержки-цены» . Методом борьбы с инфляцией в этом случае должно явиться прямое государственное регулирование цен на первичные ресурсы.

Взгляды Р. Харрода на проблему регулирования инфляции Если инфляция порождается не избыточным спросом, а другими экономическими и социальными причинами, и при этом экономика далека от полного использования факторов производства, расширение спроса на вызовет дальнейшего усиления инфляции, а возможно — будет способствовать ее ослаблению. В этом случае правительство должно прибегать к политике денежно-финансовой экспансии, даже если наблюдается рост цен (!) «Если агрегированный спрос оказывается ниже потенциально возможного предложения, и наблюдается неполная занятость тех, кто имеет работу и/или открытая безработица. . . тогда подходящими средствами будут увеличение предложения денег и превышение расходов правительства над налоговыми поступлениями. Применение этих методов совершенно не зависит от того, будет ли одновременно продолжаться инфляция (!).

Взгляды Р. Харрода на проблему регулирования инфляции Если инфляция порождается не избыточным спросом, а другими экономическими и социальными причинами, и при этом экономика далека от полного использования факторов производства, расширение спроса на вызовет дальнейшего усиления инфляции, а возможно — будет способствовать ее ослаблению. В этом случае правительство должно прибегать к политике денежно-финансовой экспансии, даже если наблюдается рост цен (!) «Если агрегированный спрос оказывается ниже потенциально возможного предложения, и наблюдается неполная занятость тех, кто имеет работу и/или открытая безработица. . . тогда подходящими средствами будут увеличение предложения денег и превышение расходов правительства над налоговыми поступлениями. Применение этих методов совершенно не зависит от того, будет ли одновременно продолжаться инфляция (!).

Взгляды Р. Харрода на регулирование ставки процента Ставка процента не влияет на сбережения и на инвестиции. Лишь устойчиво высокая ставка процента определенно сдерживает экономический рост. Она затрудняет доступ к кредитам, ведет к повышению приемлемой для инвесторов нормы дохода на капитал, к снижению инвестиций. Поэтому в случае, если ставка процента в экономике слишком высока, ее снижение является неотложной задачей для денежных властей.

Взгляды Р. Харрода на регулирование ставки процента Ставка процента не влияет на сбережения и на инвестиции. Лишь устойчиво высокая ставка процента определенно сдерживает экономический рост. Она затрудняет доступ к кредитам, ведет к повышению приемлемой для инвесторов нормы дохода на капитал, к снижению инвестиций. Поэтому в случае, если ставка процента в экономике слишком высока, ее снижение является неотложной задачей для денежных властей.

Взгляды Р. Харрода на регулирование ставки процента Жесткая денежно-кредитная политика, вызывая нехватку ликвидности, ведет не к снижению, а к повышению процентных ставок в экономике. Р. Харрод оспаривал в своих работах абсолютную значимость между ожидаемой инфляцией и ставкой процента. Ожидаемая инфляция вызывает снижение спроса как на деньги, так и на ценные бумаги (облигации), но повышает спрос на активы, которые могут служить своеобразной гарантией от инфляции (акции, недвижимость, произведения искусства). Устойчивые ожидания инфляции, таким образом, не ведут к повышению спроса на деньги, а значит — и к увеличению их стоимости. Только неуверенность относительно инфляции в будущем может вызывать увеличение спроса на деньги, а значит, и ставку процента. В этом случае, следовательно, Центральный банк должен увеличивать предложение денег, с тем чтобы понизить процентную ставку, невзирая на продолжающуюся в экономике инфляцию (!).

Взгляды Р. Харрода на регулирование ставки процента Жесткая денежно-кредитная политика, вызывая нехватку ликвидности, ведет не к снижению, а к повышению процентных ставок в экономике. Р. Харрод оспаривал в своих работах абсолютную значимость между ожидаемой инфляцией и ставкой процента. Ожидаемая инфляция вызывает снижение спроса как на деньги, так и на ценные бумаги (облигации), но повышает спрос на активы, которые могут служить своеобразной гарантией от инфляции (акции, недвижимость, произведения искусства). Устойчивые ожидания инфляции, таким образом, не ведут к повышению спроса на деньги, а значит — и к увеличению их стоимости. Только неуверенность относительно инфляции в будущем может вызывать увеличение спроса на деньги, а значит, и ставку процента. В этом случае, следовательно, Центральный банк должен увеличивать предложение денег, с тем чтобы понизить процентную ставку, невзирая на продолжающуюся в экономике инфляцию (!).

Взгляды Р. Харрода на регулирование ставки процента • Текущая и ожидаемая инфляция ведут к повышению номинальных (но не реальных) процентных ставок, если инфляционные ожидания кредиторов и заемщиков совпадают. В этом случае общее повышение уровня процентных ставок не оказывает негативного влияния на экономическую динамику. • В условиях депрессии инфляционные ожидания кредиторов и заемщиков перестают совпадать, что приводит к увеличению реальных процентных ставок и угнетению деловой активности. Кредиторы стремятся учесть риски, связанные как с инфляцией, так и с неблагоприятной экономической конъюнктурой; заемщики исходят не только из прогнозируемой инфляции, но и из прогнозируемого в условиях спада снижения доходности. • В таких условиях денежно-кредитная политика Центробанка неизбежно должна стать экспансивной, чтобы мерами по увеличению предложения денег в экономике снизить уровень реальной процентной ставки, и содействовать тем самым выходу экономики из спада.

Взгляды Р. Харрода на регулирование ставки процента • Текущая и ожидаемая инфляция ведут к повышению номинальных (но не реальных) процентных ставок, если инфляционные ожидания кредиторов и заемщиков совпадают. В этом случае общее повышение уровня процентных ставок не оказывает негативного влияния на экономическую динамику. • В условиях депрессии инфляционные ожидания кредиторов и заемщиков перестают совпадать, что приводит к увеличению реальных процентных ставок и угнетению деловой активности. Кредиторы стремятся учесть риски, связанные как с инфляцией, так и с неблагоприятной экономической конъюнктурой; заемщики исходят не только из прогнозируемой инфляции, но и из прогнозируемого в условиях спада снижения доходности. • В таких условиях денежно-кредитная политика Центробанка неизбежно должна стать экспансивной, чтобы мерами по увеличению предложения денег в экономике снизить уровень реальной процентной ставки, и содействовать тем самым выходу экономики из спада.

Воззрения Дж. Тобина на денежно-финансовое регулирование В модели Дж. Тобина увеличение количества денег является фактором экономической экспансии, вызывающим повышение оценки существующего капитала и стимулирующим инвестиционную активность

Воззрения Дж. Тобина на денежно-финансовое регулирование В модели Дж. Тобина увеличение количества денег является фактором экономической экспансии, вызывающим повышение оценки существующего капитала и стимулирующим инвестиционную активность

Воззрения Дж. Тобина на денежнофинансовое регулирование • Недостаток или избыток инвестиций связан с доминирующей в данный момент нормой дохода на капитал (предельным продуктом капитала), а также с приемлемой, то есть, желаемой, требуемой инвесторами доходностью инвестиций. Последняя находится «под влиянием» доходности инвестиций в финансовые активы. «. . . почему общество желает сберегать, когда норма дохода слишком непривлекательна, чтобы инвестировать? Это можно рационально объяснить только при условии, что существуют иные формы хранения стоимости, отличные от реального капитала; с нормами дохода от этих альтернативных форм хранения стоимости должна конкурировать предельная производительность капитала»

Воззрения Дж. Тобина на денежнофинансовое регулирование • Недостаток или избыток инвестиций связан с доминирующей в данный момент нормой дохода на капитал (предельным продуктом капитала), а также с приемлемой, то есть, желаемой, требуемой инвесторами доходностью инвестиций. Последняя находится «под влиянием» доходности инвестиций в финансовые активы. «. . . почему общество желает сберегать, когда норма дохода слишком непривлекательна, чтобы инвестировать? Это можно рационально объяснить только при условии, что существуют иные формы хранения стоимости, отличные от реального капитала; с нормами дохода от этих альтернативных форм хранения стоимости должна конкурировать предельная производительность капитала»

Воззрения Дж. Тобина на денежнофинансовое регулирование • В модели Дж. Тобина присутствуют деньги, облигации, корпоративные акции, казначейские векселя, иностранные активы, а также депозиты, кредиты и банковские резервы. Тобин отождествляет рыночную доходность акций с требуемой для инвесторов нормой дохода на реальный капитал. • Управляя предложением и спросом финансовых активов, альтернативных капиталу (конкурирующих с ним), воздействуя на их доходность, правительство и Центральный банк могут влиять на приемлемую для инвесторов норму дохода на капитал. • Если монетарные власти хотят снизить ожидаемую, приемлемую для инвесторов норму дохода на капитал, они могут воздействовать на рыночную норму дохода на акции как инвестиций в реальный капитал. «Это именно та норма дохода, цена предложения капитала, на которую, как можно надеяться, власти, управляющие денежным обращением и федеральным долгом, могут влиять посредством изменения предложения и доходности активов и обязательств, которые соперничают с реальным капиталом за место в портфелях и балансов экономических единиц» .

Воззрения Дж. Тобина на денежнофинансовое регулирование • В модели Дж. Тобина присутствуют деньги, облигации, корпоративные акции, казначейские векселя, иностранные активы, а также депозиты, кредиты и банковские резервы. Тобин отождествляет рыночную доходность акций с требуемой для инвесторов нормой дохода на реальный капитал. • Управляя предложением и спросом финансовых активов, альтернативных капиталу (конкурирующих с ним), воздействуя на их доходность, правительство и Центральный банк могут влиять на приемлемую для инвесторов норму дохода на капитал. • Если монетарные власти хотят снизить ожидаемую, приемлемую для инвесторов норму дохода на капитал, они могут воздействовать на рыночную норму дохода на акции как инвестиций в реальный капитал. «Это именно та норма дохода, цена предложения капитала, на которую, как можно надеяться, власти, управляющие денежным обращением и федеральным долгом, могут влиять посредством изменения предложения и доходности активов и обязательств, которые соперничают с реальным капиталом за место в портфелях и балансов экономических единиц» .

Воззрения Дж. Тобина на денежнофинансовое регулирование • Снижая доходность конкурирующих активов, денежные власти способны снизить цену предложения капитала, от которой зависит объем инвестиций. Чтобы снизить доходность альтернативных капиталу активов, монетарные власти могут увеличивать предложение монетарных активов с фиксированной доходностью. Ими могут быть деньги, а также кратко- и долгосрочные государственные ценные бумаги. Увеличение предложения активов, доходность которых «устанавливается правительством волевым порядком» , заставляет снижаться рыночную норму дохода на акции, а значит, и требуемую инвесторами норму дохода на реальный капитал, что воздействует на текущий уровень производства и накопления капитальных активов. • «В этом заключается секрет особой роли денег; этот секрет был бы присущ также любому другому активу с фиксированной ставкой процента» .

Воззрения Дж. Тобина на денежнофинансовое регулирование • Снижая доходность конкурирующих активов, денежные власти способны снизить цену предложения капитала, от которой зависит объем инвестиций. Чтобы снизить доходность альтернативных капиталу активов, монетарные власти могут увеличивать предложение монетарных активов с фиксированной доходностью. Ими могут быть деньги, а также кратко- и долгосрочные государственные ценные бумаги. Увеличение предложения активов, доходность которых «устанавливается правительством волевым порядком» , заставляет снижаться рыночную норму дохода на акции, а значит, и требуемую инвесторами норму дохода на реальный капитал, что воздействует на текущий уровень производства и накопления капитальных активов. • «В этом заключается секрет особой роли денег; этот секрет был бы присущ также любому другому активу с фиксированной ставкой процента» .

Эффект «вливания» денег и облигаций государства как активов с фиксированной доходностью Эффект предложения монетарных активов денежными властями можно рассматривать как сдвиг кривой LM вправо вниз (до положения LM') и изменение точки ее пересечения с кривой IS, так что при меньшей ставке процента i достигается больший, чем прежде, уровень дохода Y.

Эффект «вливания» денег и облигаций государства как активов с фиксированной доходностью Эффект предложения монетарных активов денежными властями можно рассматривать как сдвиг кривой LM вправо вниз (до положения LM') и изменение точки ее пересечения с кривой IS, так что при меньшей ставке процента i достигается больший, чем прежде, уровень дохода Y.

Увеличение государственного долга: добро или зло? Ответ Дж. Тобина • Максимальный выпуск продукции, полная занятость, экономический рост являющиеся целями экономической политики государства, не могут быть отвергнуты ради цели снижения бремени процентных выплат по государственному долгу. Но и это бремя может быть уменьшено в результате управления последним. Доступные инструменты монетарного контроля и управления государственным долгом могут в достаточной степени минимизировать процентные расходы, не уменьшая тот вклад, который эти инструменты вносят в достижение и согласование главных целей. Монетарный эффект увеличения государственного долга более долговечен, чем дефицит, которым этот эффект порождается.

Увеличение государственного долга: добро или зло? Ответ Дж. Тобина • Максимальный выпуск продукции, полная занятость, экономический рост являющиеся целями экономической политики государства, не могут быть отвергнуты ради цели снижения бремени процентных выплат по государственному долгу. Но и это бремя может быть уменьшено в результате управления последним. Доступные инструменты монетарного контроля и управления государственным долгом могут в достаточной степени минимизировать процентные расходы, не уменьшая тот вклад, который эти инструменты вносят в достижение и согласование главных целей. Монетарный эффект увеличения государственного долга более долговечен, чем дефицит, которым этот эффект порождается.

Дж. Тобин о дефиците государственного бюджета • Не следует придавать магического значения понятию сбалансированности бюджета, а концентрация на ней внимания для профессионального экономиста просто неуместна. «Размер бюджета не является мерой воздействия правительства на производственные ресурсы экономики. Его сбалансированность не является измерителем воздействия трансфертов между правительством и публикой на равновесие спроса и предложения экономики в целом» .

Дж. Тобин о дефиците государственного бюджета • Не следует придавать магического значения понятию сбалансированности бюджета, а концентрация на ней внимания для профессионального экономиста просто неуместна. «Размер бюджета не является мерой воздействия правительства на производственные ресурсы экономики. Его сбалансированность не является измерителем воздействия трансфертов между правительством и публикой на равновесие спроса и предложения экономики в целом» .