5f8f9cf9b31f20c4c5bbff62e988ac4f.ppt

- Количество слайдов: 17

SFG ćwiczenia 4 UNIWERSYTET WARSZAWSKI WYDZIAŁ ZARZĄDZANIA Systemy finansowe gospodarki Rynek walutowy Marcin Ignatowski Warszawa 2012

SFG ćwiczenia 4 UNIWERSYTET WARSZAWSKI WYDZIAŁ ZARZĄDZANIA Systemy finansowe gospodarki Rynek walutowy Marcin Ignatowski Warszawa 2012

SFG ćwiczenia 4 Rynek walutowy – przedmiotem obrotu są waluty (dewizy) różnych państw • warunkiem koniecznym istnienia rynku walutowego jest wymienialność waluty danego państwa. • sposób funkcjonowania rynku walutowego zależy od zasad polityki kursowej państwa, oraz stopnia wymienialności waluty Rynki walutowe ze względu na skalę obrotów można podzielić na: - detaliczne rynki walutowe (usługi kantorowe) – sprzedaż i skup walut przez banki i kantory - międzybankowe, hurtowe oraz krajowy rynek walutowy (FOREX) - międzynarodowe rynki walutowe 2

SFG ćwiczenia 4 Rynek walutowy – przedmiotem obrotu są waluty (dewizy) różnych państw • warunkiem koniecznym istnienia rynku walutowego jest wymienialność waluty danego państwa. • sposób funkcjonowania rynku walutowego zależy od zasad polityki kursowej państwa, oraz stopnia wymienialności waluty Rynki walutowe ze względu na skalę obrotów można podzielić na: - detaliczne rynki walutowe (usługi kantorowe) – sprzedaż i skup walut przez banki i kantory - międzybankowe, hurtowe oraz krajowy rynek walutowy (FOREX) - międzynarodowe rynki walutowe 2

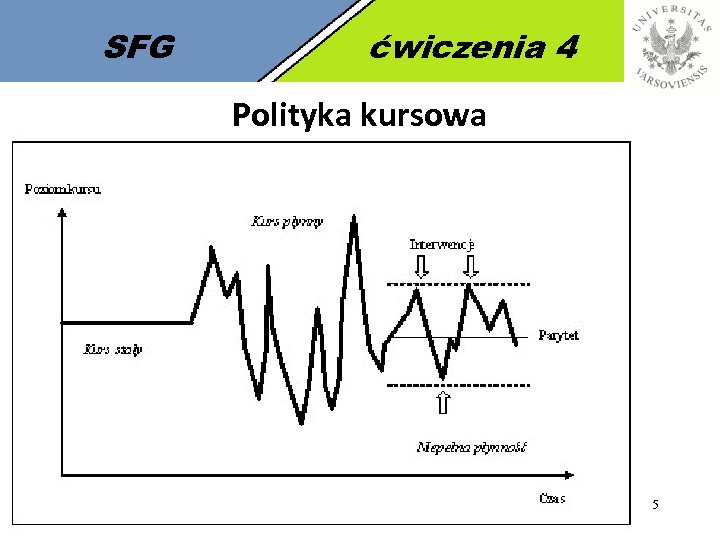

SFG ćwiczenia 4 Polityka kursowa 1) Polityka stałego kursu walutowego - mechanizm kursu stałego polega na tym, że bank centralny ogłasza po jakim kursie będzie sprzedawać lub skupywać dowolną ilość obcych walut. Tak wyglądała np. polityka NBP w roku 1990 (dolary były sprzedawane lub skupowane po 9500 starych złotych). Oczywiście, nie ma wówczas pewności, czy bank skupi dokładnie tyle samo walut, ile sprzeda, więc codziennie zmienia się poziom rezerw dewizowych 2) Mechanizm kursu płynnego - mechanizm kursu płynnego polega na tym, że bank centralny pozwala, aby kurs walutowy wyznaczany był na rynku walutowym, w oparciu o wolną grę podaży i popytu na waluty zagraniczne. Jeśli popyt przeważa nad podażą, waluta krajowa ulega osłabieniu. Jeśli podaż przeważa nad popytem waluta krajowa umacnia się. Każdego dnia ustala się więc cena równowagi, a rezerwy dewizowe banku centralnego pozostają na stałym poziomie – na zmianę ich wielkości wyrażonej w jednej walucie (np. w dolarach USA) mogą wpływać jedynie zmiany kursów krzyżowych różnych walut, wchodzących w skład rezerw (tak wygląda obecna polityka NBP)

SFG ćwiczenia 4 Polityka kursowa 1) Polityka stałego kursu walutowego - mechanizm kursu stałego polega na tym, że bank centralny ogłasza po jakim kursie będzie sprzedawać lub skupywać dowolną ilość obcych walut. Tak wyglądała np. polityka NBP w roku 1990 (dolary były sprzedawane lub skupowane po 9500 starych złotych). Oczywiście, nie ma wówczas pewności, czy bank skupi dokładnie tyle samo walut, ile sprzeda, więc codziennie zmienia się poziom rezerw dewizowych 2) Mechanizm kursu płynnego - mechanizm kursu płynnego polega na tym, że bank centralny pozwala, aby kurs walutowy wyznaczany był na rynku walutowym, w oparciu o wolną grę podaży i popytu na waluty zagraniczne. Jeśli popyt przeważa nad podażą, waluta krajowa ulega osłabieniu. Jeśli podaż przeważa nad popytem waluta krajowa umacnia się. Każdego dnia ustala się więc cena równowagi, a rezerwy dewizowe banku centralnego pozostają na stałym poziomie – na zmianę ich wielkości wyrażonej w jednej walucie (np. w dolarach USA) mogą wpływać jedynie zmiany kursów krzyżowych różnych walut, wchodzących w skład rezerw (tak wygląda obecna polityka NBP)

SFG ćwiczenia 4 Polityka kursowa 3) Mechanizm niepełnej płynności - (mechanizm kursu płynnego w określonym paśmie) polega na tym, że bank centralny pozwala, aby kurs walutowy wyznaczany był na rynku walutowym. Jednocześnie ustala jednak poziom kursu, którego chciałby bronić (tzw. parytet), oraz maksymalne odchylenie kursu rynkowego od parytetu (np. +/-15%). Jeśli kształtowanie się podaży i popytu grozi tym, że kurs mógłby odchylić się od parytetu silniej, bank ma obowiązek interweniować – czyli wpływać na poziom rynkowy kursu poprzez sprzedaż lub skup dewiz. Rezerwy dewizowe zmieniają się tylko wówczas, gdy bank interweniuje. Polityka kursowa w Polsce w okresie transformacji: 1)Polityka sztywnego kursu walutowego – od 1990 do X 1991, 2)System pełzającej dewaluacji – od X 1991 do V 1995, 3)System pełzającego pasma wahań kursów rynkowych walut obcych, 4)System płynnego kursu walutowego 4 Źródło: nbportal. pl

SFG ćwiczenia 4 Polityka kursowa 3) Mechanizm niepełnej płynności - (mechanizm kursu płynnego w określonym paśmie) polega na tym, że bank centralny pozwala, aby kurs walutowy wyznaczany był na rynku walutowym. Jednocześnie ustala jednak poziom kursu, którego chciałby bronić (tzw. parytet), oraz maksymalne odchylenie kursu rynkowego od parytetu (np. +/-15%). Jeśli kształtowanie się podaży i popytu grozi tym, że kurs mógłby odchylić się od parytetu silniej, bank ma obowiązek interweniować – czyli wpływać na poziom rynkowy kursu poprzez sprzedaż lub skup dewiz. Rezerwy dewizowe zmieniają się tylko wówczas, gdy bank interweniuje. Polityka kursowa w Polsce w okresie transformacji: 1)Polityka sztywnego kursu walutowego – od 1990 do X 1991, 2)System pełzającej dewaluacji – od X 1991 do V 1995, 3)System pełzającego pasma wahań kursów rynkowych walut obcych, 4)System płynnego kursu walutowego 4 Źródło: nbportal. pl

SFG ćwiczenia 4 Polityka kursowa 5

SFG ćwiczenia 4 Polityka kursowa 5

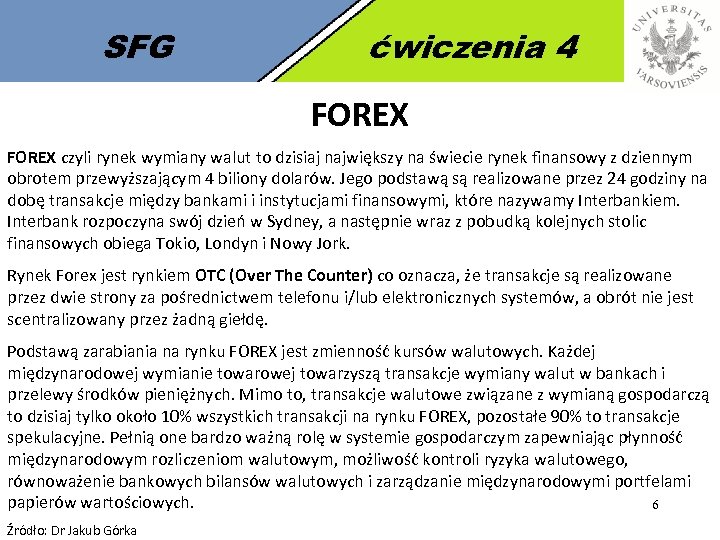

SFG ćwiczenia 4 FOREX czyli rynek wymiany walut to dzisiaj największy na świecie rynek finansowy z dziennym obrotem przewyższającym 4 biliony dolarów. Jego podstawą są realizowane przez 24 godziny na dobę transakcje między bankami i instytucjami finansowymi, które nazywamy Interbankiem. Interbank rozpoczyna swój dzień w Sydney, a następnie wraz z pobudką kolejnych stolic finansowych obiega Tokio, Londyn i Nowy Jork. Rynek Forex jest rynkiem OTC (Over The Counter) co oznacza, że transakcje są realizowane przez dwie strony za pośrednictwem telefonu i/lub elektronicznych systemów, a obrót nie jest scentralizowany przez żadną giełdę. Podstawą zarabiania na rynku FOREX jest zmienność kursów walutowych. Każdej międzynarodowej wymianie towarowej towarzyszą transakcje wymiany walut w bankach i przelewy środków pieniężnych. Mimo to, transakcje walutowe związane z wymianą gospodarczą to dzisiaj tylko około 10% wszystkich transakcji na rynku FOREX, pozostałe 90% to transakcje spekulacyjne. Pełnią one bardzo ważną rolę w systemie gospodarczym zapewniając płynność międzynarodowym rozliczeniom walutowym, możliwość kontroli ryzyka walutowego, równoważenie bankowych bilansów walutowych i zarządzanie międzynarodowymi portfelami papierów wartościowych. 6 Źródło: Dr Jakub Górka

SFG ćwiczenia 4 FOREX czyli rynek wymiany walut to dzisiaj największy na świecie rynek finansowy z dziennym obrotem przewyższającym 4 biliony dolarów. Jego podstawą są realizowane przez 24 godziny na dobę transakcje między bankami i instytucjami finansowymi, które nazywamy Interbankiem. Interbank rozpoczyna swój dzień w Sydney, a następnie wraz z pobudką kolejnych stolic finansowych obiega Tokio, Londyn i Nowy Jork. Rynek Forex jest rynkiem OTC (Over The Counter) co oznacza, że transakcje są realizowane przez dwie strony za pośrednictwem telefonu i/lub elektronicznych systemów, a obrót nie jest scentralizowany przez żadną giełdę. Podstawą zarabiania na rynku FOREX jest zmienność kursów walutowych. Każdej międzynarodowej wymianie towarowej towarzyszą transakcje wymiany walut w bankach i przelewy środków pieniężnych. Mimo to, transakcje walutowe związane z wymianą gospodarczą to dzisiaj tylko około 10% wszystkich transakcji na rynku FOREX, pozostałe 90% to transakcje spekulacyjne. Pełnią one bardzo ważną rolę w systemie gospodarczym zapewniając płynność międzynarodowym rozliczeniom walutowym, możliwość kontroli ryzyka walutowego, równoważenie bankowych bilansów walutowych i zarządzanie międzynarodowymi portfelami papierów wartościowych. 6 Źródło: Dr Jakub Górka

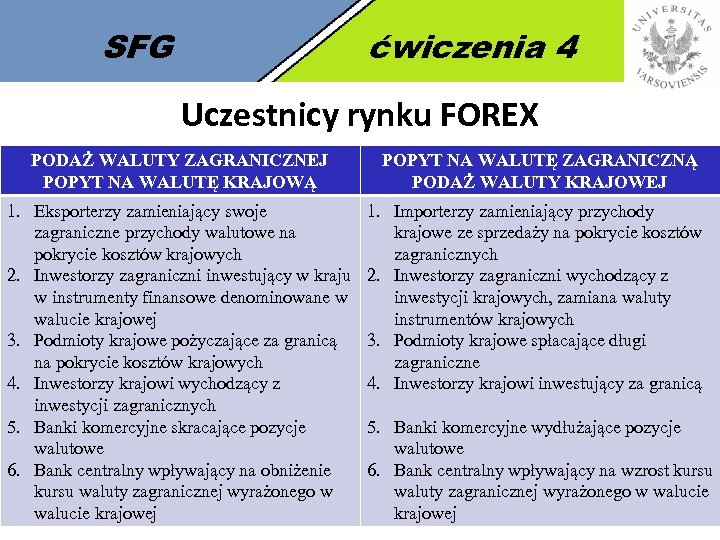

SFG ćwiczenia 4 Uczestnicy rynku FOREX PODAŻ WALUTY ZAGRANICZNEJ POPYT NA WALUTĘ KRAJOWĄ POPYT NA WALUTĘ ZAGRANICZNĄ PODAŻ WALUTY KRAJOWEJ 1. Eksporterzy zamieniający swoje zagraniczne przychody walutowe na pokrycie kosztów krajowych 2. Inwestorzy zagraniczni inwestujący w kraju w instrumenty finansowe denominowane w walucie krajowej 3. Podmioty krajowe pożyczające za granicą na pokrycie kosztów krajowych 4. Inwestorzy krajowi wychodzący z inwestycji zagranicznych 5. Banki komercyjne skracające pozycje walutowe 6. Bank centralny wpływający na obniżenie kursu waluty zagranicznej wyrażonego w walucie krajowej 1. Importerzy zamieniający przychody krajowe ze sprzedaży na pokrycie kosztów zagranicznych 2. Inwestorzy zagraniczni wychodzący z inwestycji krajowych, zamiana waluty instrumentów krajowych 3. Podmioty krajowe spłacające długi zagraniczne 4. Inwestorzy krajowi inwestujący za granicą 5. Banki komercyjne wydłużające pozycje walutowe 6. Bank centralny wpływający na wzrost kursu waluty zagranicznej wyrażonego w walucie krajowej

SFG ćwiczenia 4 Uczestnicy rynku FOREX PODAŻ WALUTY ZAGRANICZNEJ POPYT NA WALUTĘ KRAJOWĄ POPYT NA WALUTĘ ZAGRANICZNĄ PODAŻ WALUTY KRAJOWEJ 1. Eksporterzy zamieniający swoje zagraniczne przychody walutowe na pokrycie kosztów krajowych 2. Inwestorzy zagraniczni inwestujący w kraju w instrumenty finansowe denominowane w walucie krajowej 3. Podmioty krajowe pożyczające za granicą na pokrycie kosztów krajowych 4. Inwestorzy krajowi wychodzący z inwestycji zagranicznych 5. Banki komercyjne skracające pozycje walutowe 6. Bank centralny wpływający na obniżenie kursu waluty zagranicznej wyrażonego w walucie krajowej 1. Importerzy zamieniający przychody krajowe ze sprzedaży na pokrycie kosztów zagranicznych 2. Inwestorzy zagraniczni wychodzący z inwestycji krajowych, zamiana waluty instrumentów krajowych 3. Podmioty krajowe spłacające długi zagraniczne 4. Inwestorzy krajowi inwestujący za granicą 5. Banki komercyjne wydłużające pozycje walutowe 6. Bank centralny wpływający na wzrost kursu waluty zagranicznej wyrażonego w walucie krajowej

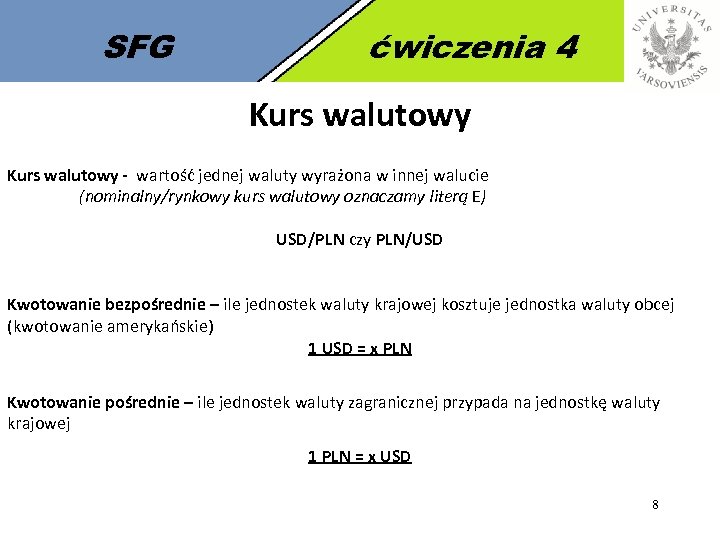

SFG ćwiczenia 4 Kurs walutowy - wartość jednej waluty wyrażona w innej walucie (nominalny/rynkowy kurs walutowy oznaczamy literą E) USD/PLN czy PLN/USD Kwotowanie bezpośrednie – ile jednostek waluty krajowej kosztuje jednostka waluty obcej (kwotowanie amerykańskie) 1 USD = x PLN Kwotowanie pośrednie – ile jednostek waluty zagranicznej przypada na jednostkę waluty krajowej 1 PLN = x USD 8

SFG ćwiczenia 4 Kurs walutowy - wartość jednej waluty wyrażona w innej walucie (nominalny/rynkowy kurs walutowy oznaczamy literą E) USD/PLN czy PLN/USD Kwotowanie bezpośrednie – ile jednostek waluty krajowej kosztuje jednostka waluty obcej (kwotowanie amerykańskie) 1 USD = x PLN Kwotowanie pośrednie – ile jednostek waluty zagranicznej przypada na jednostkę waluty krajowej 1 PLN = x USD 8

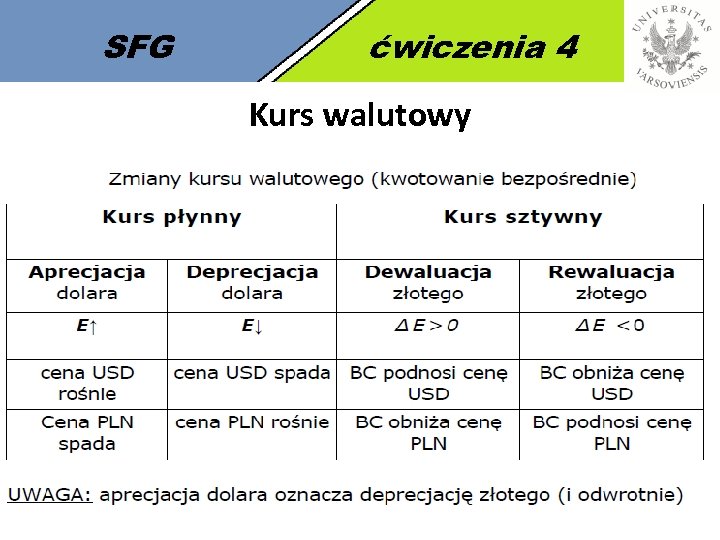

SFG ćwiczenia 4 Kurs walutowy

SFG ćwiczenia 4 Kurs walutowy

SFG ćwiczenia 4 Wpływ uczestników FOREX na kurs walutowy APRECJACJA WALUTY KRAJOWEJ SPADEK KURSÓW WALUT OBCYCH 1. Eksport 2. Krajowe inwestycje podmiotów zagranicznych 3. Zamykanie zagranicznych inwestycji podmiotów krajowych 4. Zaciąganie zagranicznych pożyczek przez podmioty krajowe DEPRECJACJA WALUTY KRAJOWEJ WZROST KURSÓW WALUT OBCYCH 1. Import 2. Zamykanie krajowych inwestycji przez podmioty krajowe 3. Inwestycje zagraniczne podmiotów krajowych 4. Spłata długu zagranicznego przez podmioty krajowe

SFG ćwiczenia 4 Wpływ uczestników FOREX na kurs walutowy APRECJACJA WALUTY KRAJOWEJ SPADEK KURSÓW WALUT OBCYCH 1. Eksport 2. Krajowe inwestycje podmiotów zagranicznych 3. Zamykanie zagranicznych inwestycji podmiotów krajowych 4. Zaciąganie zagranicznych pożyczek przez podmioty krajowe DEPRECJACJA WALUTY KRAJOWEJ WZROST KURSÓW WALUT OBCYCH 1. Import 2. Zamykanie krajowych inwestycji przez podmioty krajowe 3. Inwestycje zagraniczne podmiotów krajowych 4. Spłata długu zagranicznego przez podmioty krajowe

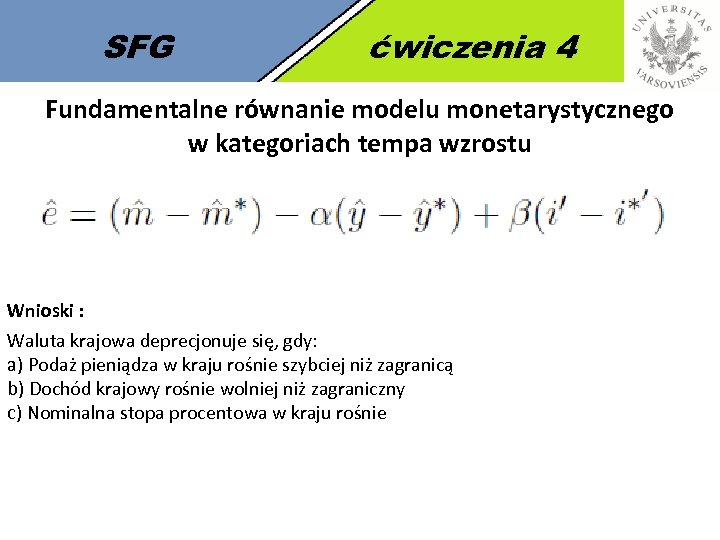

SFG ćwiczenia 4 Fundamentalne równanie modelu monetarystycznego w kategoriach tempa wzrostu Wnioski : Waluta krajowa deprecjonuje się, gdy: a) Podaż pieniądza w kraju rośnie szybciej niż zagranicą b) Dochód krajowy rośnie wolniej niż zagraniczny c) Nominalna stopa procentowa w kraju rośnie

SFG ćwiczenia 4 Fundamentalne równanie modelu monetarystycznego w kategoriach tempa wzrostu Wnioski : Waluta krajowa deprecjonuje się, gdy: a) Podaż pieniądza w kraju rośnie szybciej niż zagranicą b) Dochód krajowy rośnie wolniej niż zagraniczny c) Nominalna stopa procentowa w kraju rośnie

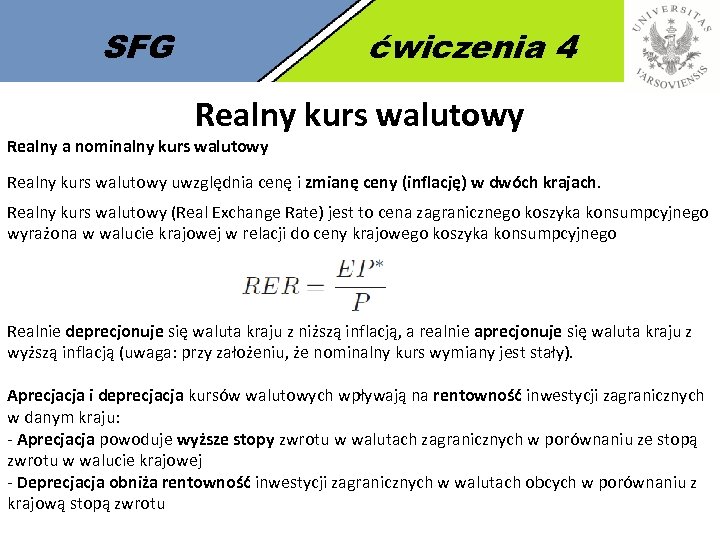

SFG ćwiczenia 4 Realny kurs walutowy Realny a nominalny kurs walutowy Realny kurs walutowy uwzględnia cenę i zmianę ceny (inflację) w dwóch krajach. Realny kurs walutowy (Real Exchange Rate) jest to cena zagranicznego koszyka konsumpcyjnego wyrażona w walucie krajowej w relacji do ceny krajowego koszyka konsumpcyjnego Realnie deprecjonuje się waluta kraju z niższą inflacją, a realnie aprecjonuje się waluta kraju z wyższą inflacją (uwaga: przy założeniu, że nominalny kurs wymiany jest stały). Aprecjacja i deprecjacja kursów walutowych wpływają na rentowność inwestycji zagranicznych w danym kraju: - Aprecjacja powoduje wyższe stopy zwrotu w walutach zagranicznych w porównaniu ze stopą zwrotu w walucie krajowej - Deprecjacja obniża rentowność inwestycji zagranicznych w walutach obcych w porównaniu z krajową stopą zwrotu

SFG ćwiczenia 4 Realny kurs walutowy Realny a nominalny kurs walutowy Realny kurs walutowy uwzględnia cenę i zmianę ceny (inflację) w dwóch krajach. Realny kurs walutowy (Real Exchange Rate) jest to cena zagranicznego koszyka konsumpcyjnego wyrażona w walucie krajowej w relacji do ceny krajowego koszyka konsumpcyjnego Realnie deprecjonuje się waluta kraju z niższą inflacją, a realnie aprecjonuje się waluta kraju z wyższą inflacją (uwaga: przy założeniu, że nominalny kurs wymiany jest stały). Aprecjacja i deprecjacja kursów walutowych wpływają na rentowność inwestycji zagranicznych w danym kraju: - Aprecjacja powoduje wyższe stopy zwrotu w walutach zagranicznych w porównaniu ze stopą zwrotu w walucie krajowej - Deprecjacja obniża rentowność inwestycji zagranicznych w walutach obcych w porównaniu z krajową stopą zwrotu

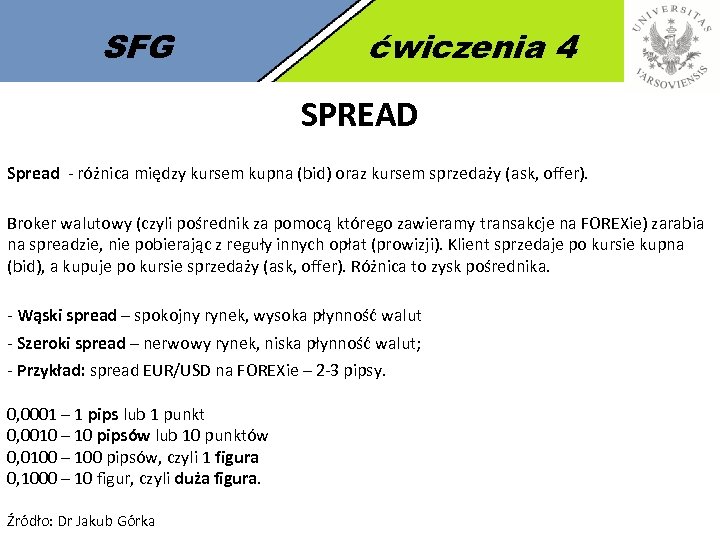

SFG ćwiczenia 4 SPREAD Spread - różnica między kursem kupna (bid) oraz kursem sprzedaży (ask, offer). Broker walutowy (czyli pośrednik za pomocą którego zawieramy transakcje na FOREXie) zarabia na spreadzie, nie pobierając z reguły innych opłat (prowizji). Klient sprzedaje po kursie kupna (bid), a kupuje po kursie sprzedaży (ask, offer). Różnica to zysk pośrednika. - Wąski spread – spokojny rynek, wysoka płynność walut - Szeroki spread – nerwowy rynek, niska płynność walut; - Przykład: spread EUR/USD na FOREXie – 2 -3 pipsy. 0, 0001 – 1 pips lub 1 punkt 0, 0010 – 10 pipsów lub 10 punktów 0, 0100 – 100 pipsów, czyli 1 figura 0, 1000 – 10 figur, czyli duża figura. Źródło: Dr Jakub Górka

SFG ćwiczenia 4 SPREAD Spread - różnica między kursem kupna (bid) oraz kursem sprzedaży (ask, offer). Broker walutowy (czyli pośrednik za pomocą którego zawieramy transakcje na FOREXie) zarabia na spreadzie, nie pobierając z reguły innych opłat (prowizji). Klient sprzedaje po kursie kupna (bid), a kupuje po kursie sprzedaży (ask, offer). Różnica to zysk pośrednika. - Wąski spread – spokojny rynek, wysoka płynność walut - Szeroki spread – nerwowy rynek, niska płynność walut; - Przykład: spread EUR/USD na FOREXie – 2 -3 pipsy. 0, 0001 – 1 pips lub 1 punkt 0, 0010 – 10 pipsów lub 10 punktów 0, 0100 – 100 pipsów, czyli 1 figura 0, 1000 – 10 figur, czyli duża figura. Źródło: Dr Jakub Górka

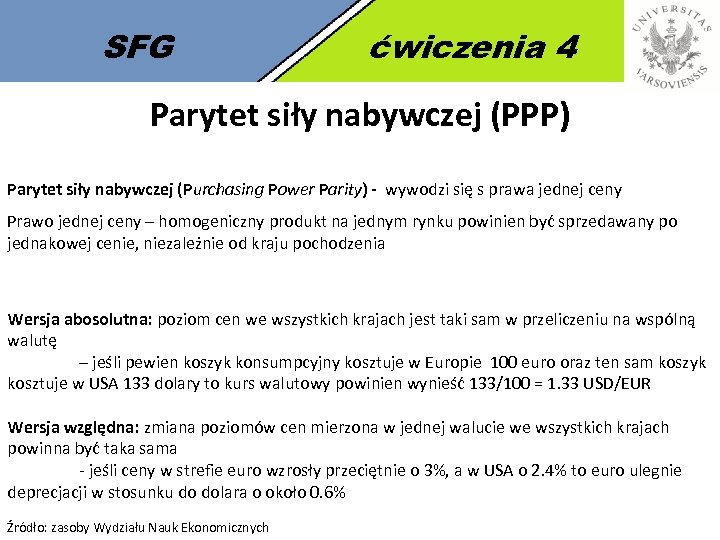

SFG ćwiczenia 4 Parytet siły nabywczej (PPP) Parytet siły nabywczej (Purchasing Power Parity) - wywodzi się s prawa jednej ceny Prawo jednej ceny – homogeniczny produkt na jednym rynku powinien być sprzedawany po jednakowej cenie, niezależnie od kraju pochodzenia Wersja abosolutna: poziom cen we wszystkich krajach jest taki sam w przeliczeniu na wspólną walutę – jeśli pewien koszyk konsumpcyjny kosztuje w Europie 100 euro oraz ten sam koszyk kosztuje w USA 133 dolary to kurs walutowy powinien wynieść 133/100 = 1. 33 USD/EUR Wersja względna: zmiana poziomów cen mierzona w jednej walucie we wszystkich krajach powinna być taka sama - jeśli ceny w strefie euro wzrosły przeciętnie o 3%, a w USA o 2. 4% to euro ulegnie deprecjacji w stosunku do dolara o około 0. 6% Źródło: zasoby Wydziału Nauk Ekonomicznych

SFG ćwiczenia 4 Parytet siły nabywczej (PPP) Parytet siły nabywczej (Purchasing Power Parity) - wywodzi się s prawa jednej ceny Prawo jednej ceny – homogeniczny produkt na jednym rynku powinien być sprzedawany po jednakowej cenie, niezależnie od kraju pochodzenia Wersja abosolutna: poziom cen we wszystkich krajach jest taki sam w przeliczeniu na wspólną walutę – jeśli pewien koszyk konsumpcyjny kosztuje w Europie 100 euro oraz ten sam koszyk kosztuje w USA 133 dolary to kurs walutowy powinien wynieść 133/100 = 1. 33 USD/EUR Wersja względna: zmiana poziomów cen mierzona w jednej walucie we wszystkich krajach powinna być taka sama - jeśli ceny w strefie euro wzrosły przeciętnie o 3%, a w USA o 2. 4% to euro ulegnie deprecjacji w stosunku do dolara o około 0. 6% Źródło: zasoby Wydziału Nauk Ekonomicznych

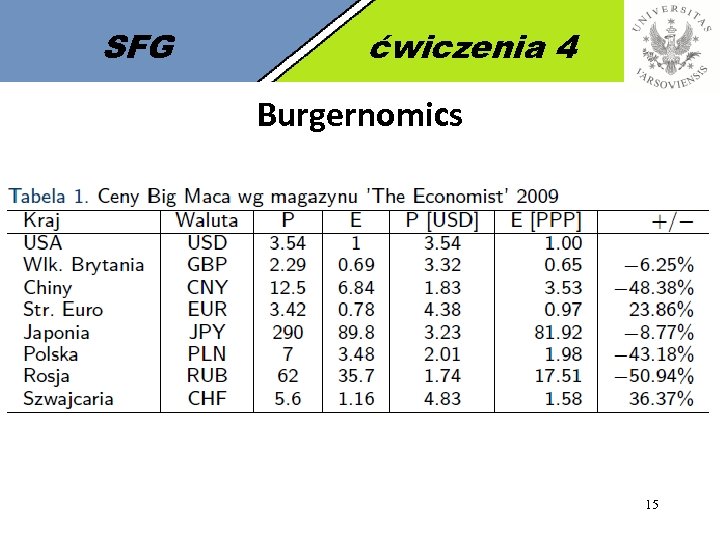

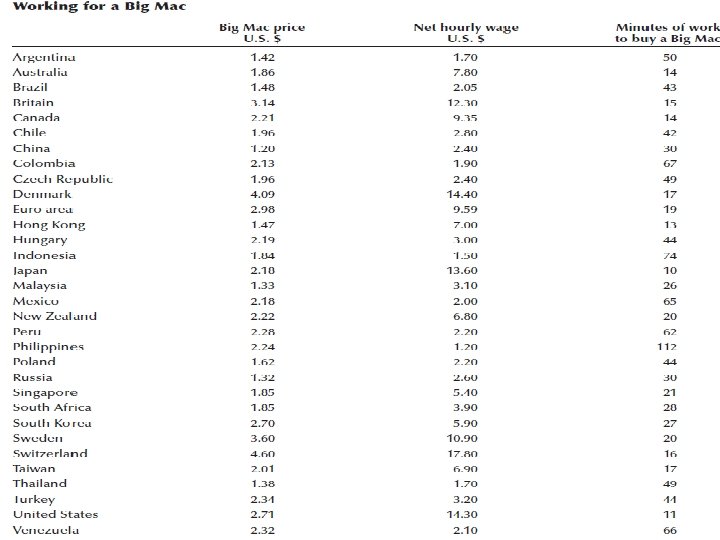

SFG ćwiczenia 4 Burgernomics 15

SFG ćwiczenia 4 Burgernomics 15

16

16

SFG ćwiczenia 3 DZIĘKUJĘ ZA UWAGĘ 17

SFG ćwiczenia 3 DZIĘKUJĘ ZA UWAGĘ 17