МУ Курс.р. АДФХД (заоч) 2013.ppt

- Количество слайдов: 72

«Российский государственный университет туризма и сервиса» (Филиал ФГОУВПО «РГУТи. С» в г. Самаре) Факультет гуманитарного сервиса Кафедра экономики и управления на предприятиях сервиса АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ МЕТОДИЧЕСКИЕ УКАЗАНИЯ К КУРСОВОЙ РАБОТЕ (студентам заочной формы обучения) Профессор: Вячеслав Митрофанович Дуплякин Самара - 2013

«Российский государственный университет туризма и сервиса» (Филиал ФГОУВПО «РГУТи. С» в г. Самаре) Факультет гуманитарного сервиса Кафедра экономики и управления на предприятиях сервиса АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ МЕТОДИЧЕСКИЕ УКАЗАНИЯ К КУРСОВОЙ РАБОТЕ (студентам заочной формы обучения) Профессор: Вячеслав Митрофанович Дуплякин Самара - 2013

Анализ и Диагностика Финансово. Хозяйственной Деятельности 2

Анализ и Диагностика Финансово. Хозяйственной Деятельности 2

Анализ финансового состояния Основные исходные данные к анализу финансового состояния предприятия • Форма № 1 бухгалтерской отчётности – «Бухгалтерский баланс» • Форма № 2 бухгалтерской отчётности – «Отчёт о прибылях и убытках» 3

Анализ финансового состояния Основные исходные данные к анализу финансового состояния предприятия • Форма № 1 бухгалтерской отчётности – «Бухгалтерский баланс» • Форма № 2 бухгалтерской отчётности – «Отчёт о прибылях и убытках» 3

Пример Формы № 1 – «Бухгалтерский баланс» 4

Пример Формы № 1 – «Бухгалтерский баланс» 4

Понятие актива и пассива бухгалтерского баланса Актив баланса (от лат. Activus - деятельный) Часть бухгалтерского баланса предприятия, отражающая в денежном выражении материальные и нематериальные ценности, принадлежащие предприятию, их состав и размещение; превышение доходов над расходами в балансе. Актив баланса состоит из двух разделов учитывающих способ переноса их стоимости на стоимость выпускаемой продукции: I. Внеоборотные активы. II. Оборотные активы. Пассив баланса (от лат. Passivus - недеятельный ) Пассив баланса - часть бухгалтерского баланса (правая сторона), обозначающая источники образования средств предприятия, его финансирования, сгруппированные по их составу, принадлежности и назначению: собственные резервы, займы других учреждений и т. п. Пассив включает три раздела баланса: III. Капиталы и резервы, т. е. собственные средства (уставный, добавочный, резервный капитал, фон 6 ды накопления, фонд социальной сферы, целевое финансирование, нераспределённая прибыль). IV. Долгосрочные обязательства (долгосрочные кредиты банков и прочие займы). V. Краткосрочные обязательства (краткосрочные кредиты банков и прочие займы, кредиторская задолженность, расчёты по дивидендам, резервы предстоящих расходов и др. ) 5

Понятие актива и пассива бухгалтерского баланса Актив баланса (от лат. Activus - деятельный) Часть бухгалтерского баланса предприятия, отражающая в денежном выражении материальные и нематериальные ценности, принадлежащие предприятию, их состав и размещение; превышение доходов над расходами в балансе. Актив баланса состоит из двух разделов учитывающих способ переноса их стоимости на стоимость выпускаемой продукции: I. Внеоборотные активы. II. Оборотные активы. Пассив баланса (от лат. Passivus - недеятельный ) Пассив баланса - часть бухгалтерского баланса (правая сторона), обозначающая источники образования средств предприятия, его финансирования, сгруппированные по их составу, принадлежности и назначению: собственные резервы, займы других учреждений и т. п. Пассив включает три раздела баланса: III. Капиталы и резервы, т. е. собственные средства (уставный, добавочный, резервный капитал, фон 6 ды накопления, фонд социальной сферы, целевое финансирование, нераспределённая прибыль). IV. Долгосрочные обязательства (долгосрочные кредиты банков и прочие займы). V. Краткосрочные обязательства (краткосрочные кредиты банков и прочие займы, кредиторская задолженность, расчёты по дивидендам, резервы предстоящих расходов и др. ) 5

Пример Формы № 2 – «Отчёт о прибылях и убытках» 6

Пример Формы № 2 – «Отчёт о прибылях и убытках» 6

Примечания • Начиная с 2003 года, регламент оформления бухгалтерской отчётности допускает произвольную нумерацию строк и произвольную глубину раскрытия агрегатированных показателей. • До 2003 года формы бухгалтерской отчётности были стандартизированы и не допускали какой-либо вариации в их оформлении. • Либерализация регламента отражает принятые Российской Федерацией соглашения по реализации многоэтапной программы гармонизации национальной финансовой отчётности с соответствующими международными стандартами. • Как следствие, используемая в нашем курсе нумерация строк финансовой отчётности и глубина их раскрытия имеют чисто иллюстративный характер и могут отличать от тех, которые используются конкретными субъектами экономики, боле того у них самих то же нет единой формы бухгалтерской отчётности. 7

Примечания • Начиная с 2003 года, регламент оформления бухгалтерской отчётности допускает произвольную нумерацию строк и произвольную глубину раскрытия агрегатированных показателей. • До 2003 года формы бухгалтерской отчётности были стандартизированы и не допускали какой-либо вариации в их оформлении. • Либерализация регламента отражает принятые Российской Федерацией соглашения по реализации многоэтапной программы гармонизации национальной финансовой отчётности с соответствующими международными стандартами. • Как следствие, используемая в нашем курсе нумерация строк финансовой отчётности и глубина их раскрытия имеют чисто иллюстративный характер и могут отличать от тех, которые используются конкретными субъектами экономики, боле того у них самих то же нет единой формы бухгалтерской отчётности. 7

1. Аналитический баланс отличается от стандартной, официально утвержденной формы бухгалтерского баланса укрупнением, т. к. в нем статьи актива и пассива сгруппированы по признаку однородности. Идея аналитического баланса принадлежит одному из создателей балансоведения — Н. А. Блатову. В настоящее время в большинстве опубликованных методик применяются различные, но близкие по экономическому смыслу аналитические балансы. Аналитический баланс позволяет выявить главные (как положительные, так и отрицательные) тенденции в динамике и структуре активов и пассивов. 8

1. Аналитический баланс отличается от стандартной, официально утвержденной формы бухгалтерского баланса укрупнением, т. к. в нем статьи актива и пассива сгруппированы по признаку однородности. Идея аналитического баланса принадлежит одному из создателей балансоведения — Н. А. Блатову. В настоящее время в большинстве опубликованных методик применяются различные, но близкие по экономическому смыслу аналитические балансы. Аналитический баланс позволяет выявить главные (как положительные, так и отрицательные) тенденции в динамике и структуре активов и пассивов. 8

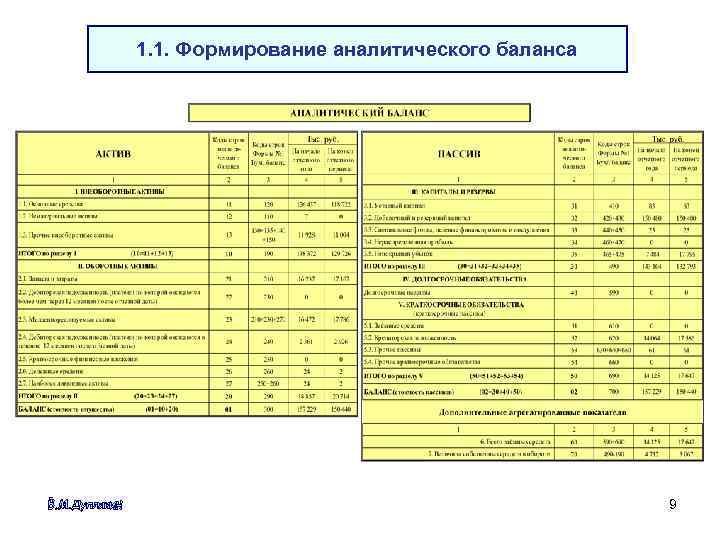

1. 1. Формирование аналитического баланса 9

1. 1. Формирование аналитического баланса 9

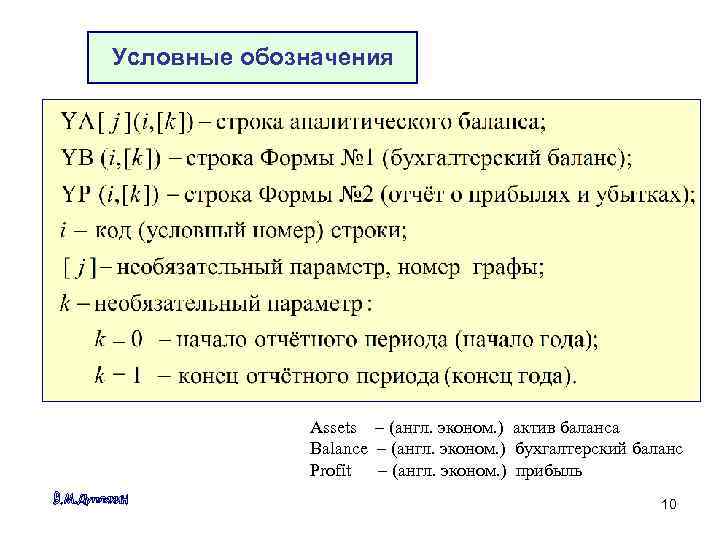

Условные обозначения Assets – (англ. эконом. ) актив баланса Balance – (англ. эконом. ) бухгалтерский баланс Profit – (англ. эконом. ) прибыль 10

Условные обозначения Assets – (англ. эконом. ) актив баланса Balance – (англ. эконом. ) бухгалтерский баланс Profit – (англ. эконом. ) прибыль 10

Пример идентификации данных аналитического баланса 11

Пример идентификации данных аналитического баланса 11

Примечание. Оценку абсолютных отклонений следует дополнять их качественной характеристикой. Например, актив баланса на начало года составлял 54235 тыс. руб. , а в конце года 66153 тыс. руб. Абсолютное отклонение составляет:

Примечание. Оценку абсолютных отклонений следует дополнять их качественной характеристикой. Например, актив баланса на начало года составлял 54235 тыс. руб. , а в конце года 66153 тыс. руб. Абсолютное отклонение составляет:

Вычислим относительное отклонение Как, видно из полученного значения относительной величины отклонения, исходное абсолютное отклонение можно охарактеризовать как значительное увеличение актива баланса.

Вычислим относительное отклонение Как, видно из полученного значения относительной величины отклонения, исходное абсолютное отклонение можно охарактеризовать как значительное увеличение актива баланса.

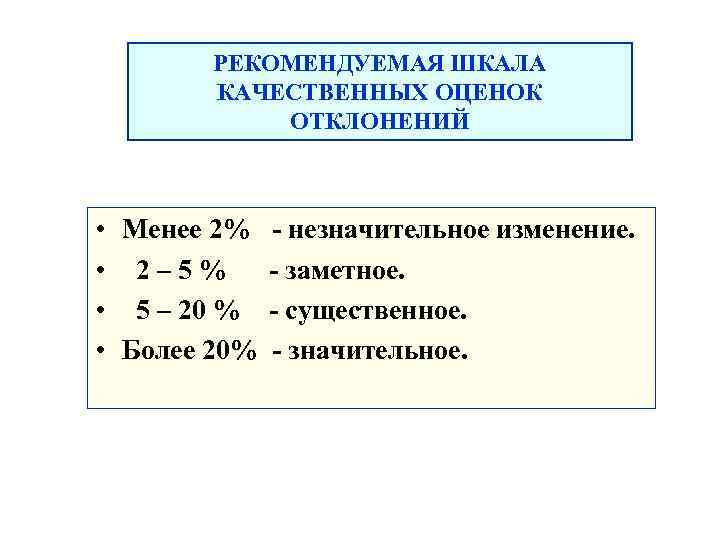

РЕКОМЕНДУЕМАЯ ШКАЛА КАЧЕСТВЕННЫХ ОЦЕНОК ОТКЛОНЕНИЙ • Менее 2% • 2– 5% • 5 – 20 % • Более 20% - незначительное изменение. - заметное. - существенное. - значительное.

РЕКОМЕНДУЕМАЯ ШКАЛА КАЧЕСТВЕННЫХ ОЦЕНОК ОТКЛОНЕНИЙ • Менее 2% • 2– 5% • 5 – 20 % • Более 20% - незначительное изменение. - заметное. - существенное. - значительное.

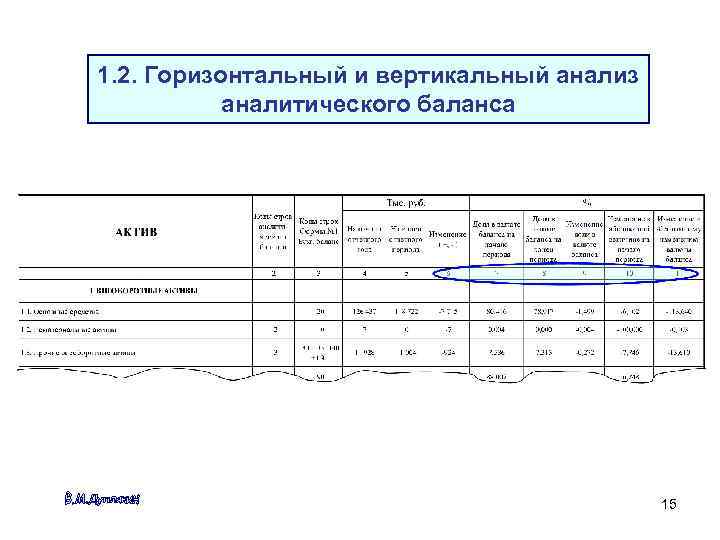

1. 2. Горизонтальный и вертикальный анализ аналитического баланса 15

1. 2. Горизонтальный и вертикальный анализ аналитического баланса 15

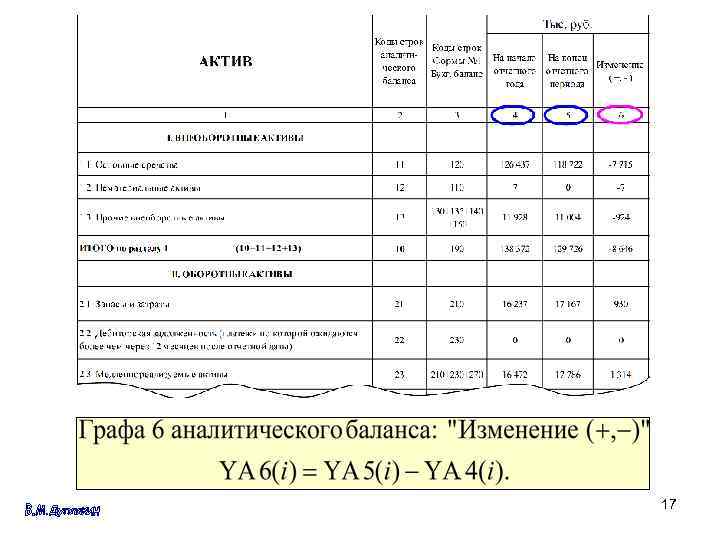

Горизонтальный анализ 1. 2. 1. Абсолютные отклонения аналитического баланса 16

Горизонтальный анализ 1. 2. 1. Абсолютные отклонения аналитического баланса 16

17

17

1. 2. 2. Вертикальный анализ 18

1. 2. 2. Вертикальный анализ 18

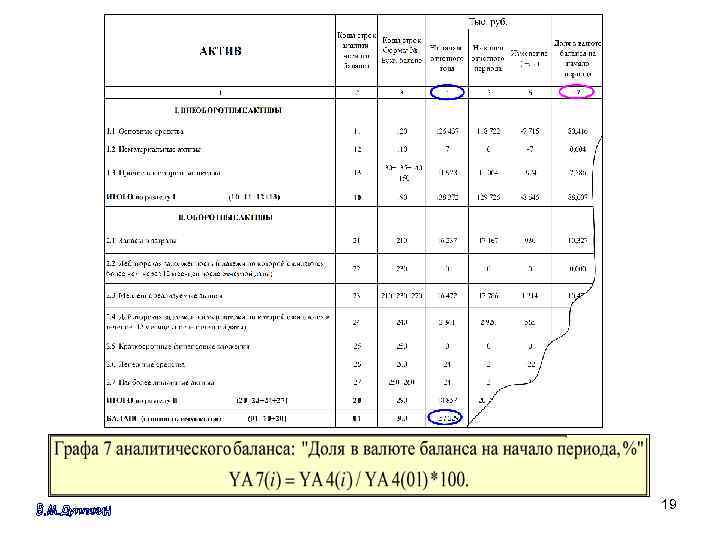

19

19

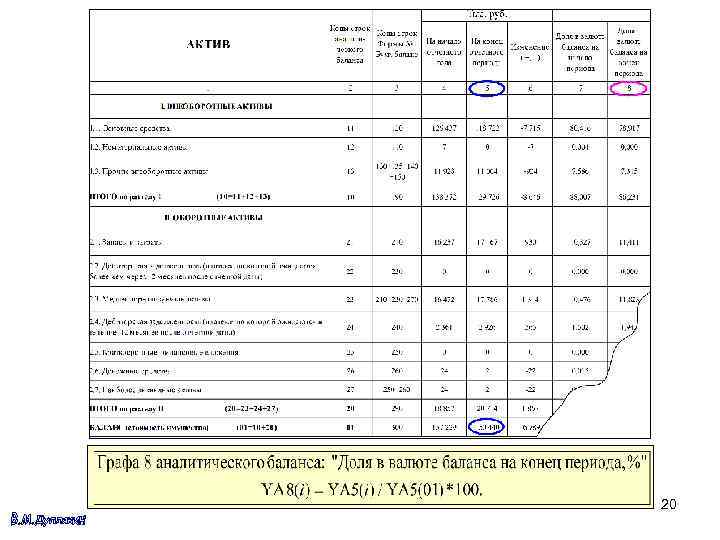

20

20

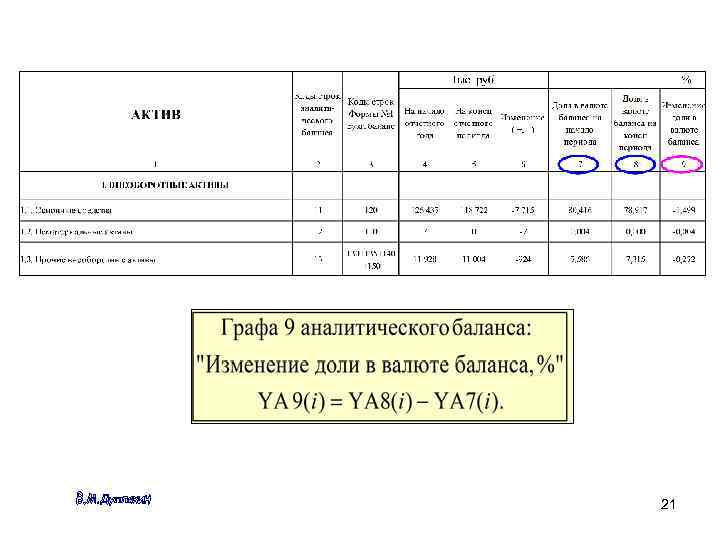

21

21

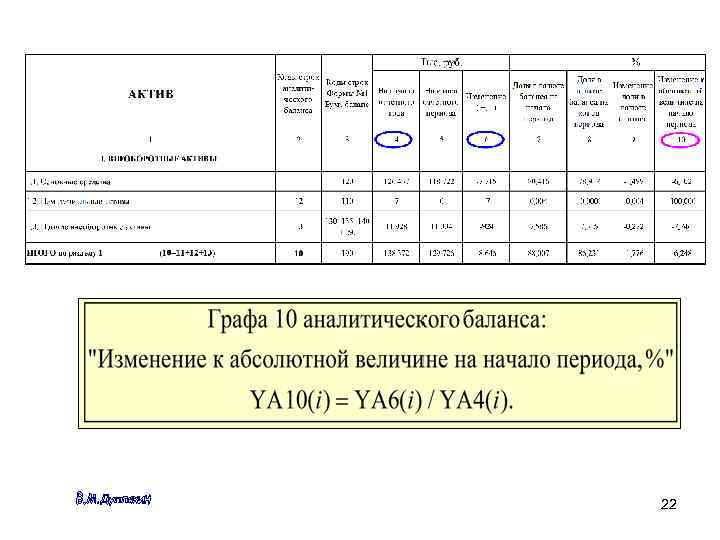

22

22

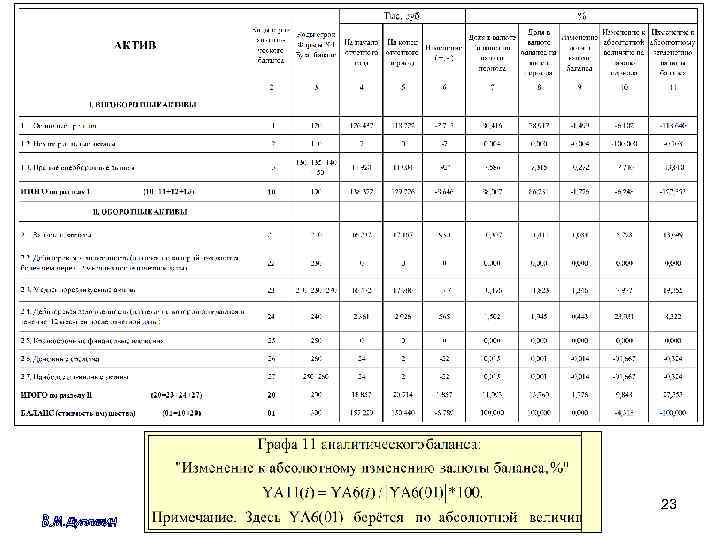

23

23

Горизонтальный и вертикальный анализ Горизонтальный анализ — представляет собой сопоставление содержимого статей актива и пассива по горизонтали. • Позволяет выявить тенденции изменения отдельных статей актива и пассива аналитического баланса, определить, как, например, изменились статьи актива и пассива в абсолютном и относительном выражении на конец анализируемого периода по сравнению с его началом. • В условиях инфляции реальная динамика анализируемых статей может искажаться. Поэтому в современных условиях интерес представляет не столько абсолютное изменение статей актива и пассива, сколько структура активов и источников их формирования. 24

Горизонтальный и вертикальный анализ Горизонтальный анализ — представляет собой сопоставление содержимого статей актива и пассива по горизонтали. • Позволяет выявить тенденции изменения отдельных статей актива и пассива аналитического баланса, определить, как, например, изменились статьи актива и пассива в абсолютном и относительном выражении на конец анализируемого периода по сравнению с его началом. • В условиях инфляции реальная динамика анализируемых статей может искажаться. Поэтому в современных условиях интерес представляет не столько абсолютное изменение статей актива и пассива, сколько структура активов и источников их формирования. 24

Вертикальный анализ заключается в анализе структуры (частей актива и пассива). • Осуществляется как бы вертикальный просмотр баланса: вся совокупность актива и пассива принимается за единицу или 100%. И в этой совокупности находится доля отдельных статей актива и пассива или групп статей. • Так как инфляция оказывает влияние на отдельные статьи актива и пассива в различной степени, то принципиальное значение имеет структура баланса, изменение процентных частей и их динамика. • С помощью вертикального анализа можно проследить изменение качества активов. Под качеством активов и пассивов предлагается понимать соотношение между соответствующими статьями или группами статей, стоимостная оценка которых в различной степени зависит от инфляции. 25

Вертикальный анализ заключается в анализе структуры (частей актива и пассива). • Осуществляется как бы вертикальный просмотр баланса: вся совокупность актива и пассива принимается за единицу или 100%. И в этой совокупности находится доля отдельных статей актива и пассива или групп статей. • Так как инфляция оказывает влияние на отдельные статьи актива и пассива в различной степени, то принципиальное значение имеет структура баланса, изменение процентных частей и их динамика. • С помощью вертикального анализа можно проследить изменение качества активов. Под качеством активов и пассивов предлагается понимать соотношение между соответствующими статьями или группами статей, стоимостная оценка которых в различной степени зависит от инфляции. 25

Примечание. По каждому из пунктов пункту последующих частей курсовой работы 2, 3, 4, 5 следует сформулировать развернутые количественные (численные) и качественные (экономические) выводы. 26

Примечание. По каждому из пунктов пункту последующих частей курсовой работы 2, 3, 4, 5 следует сформулировать развернутые количественные (численные) и качественные (экономические) выводы. 26

2. АНАЛИЗ ДИНАМИКИ АКТИВОВ • По своему существу этот анализ представляет собой пример горизонтального анализа статей аналитического баланса. 27

2. АНАЛИЗ ДИНАМИКИ АКТИВОВ • По своему существу этот анализ представляет собой пример горизонтального анализа статей аналитического баланса. 27

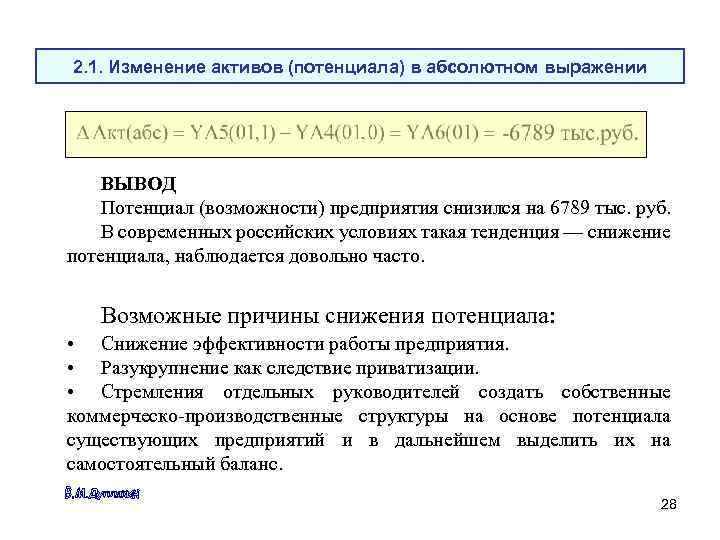

2. 1. Изменение активов (потенциала) в абсолютном выражении ВЫВОД Потенциал (возможности) предприятия снизился на 6789 тыс. руб. В современных российских условиях такая тенденция — снижение потенциала, наблюдается довольно часто. Возможные причины снижения потенциала: • Снижение эффективности работы предприятия. • Разукрупнение как следствие приватизации. • Стремления отдельных руководителей создать собственные коммерческо-производственные структуры на основе потенциала существующих предприятий и в дальнейшем выделить их на самостоятельный баланс. 28

2. 1. Изменение активов (потенциала) в абсолютном выражении ВЫВОД Потенциал (возможности) предприятия снизился на 6789 тыс. руб. В современных российских условиях такая тенденция — снижение потенциала, наблюдается довольно часто. Возможные причины снижения потенциала: • Снижение эффективности работы предприятия. • Разукрупнение как следствие приватизации. • Стремления отдельных руководителей создать собственные коммерческо-производственные структуры на основе потенциала существующих предприятий и в дальнейшем выделить их на самостоятельный баланс. 28

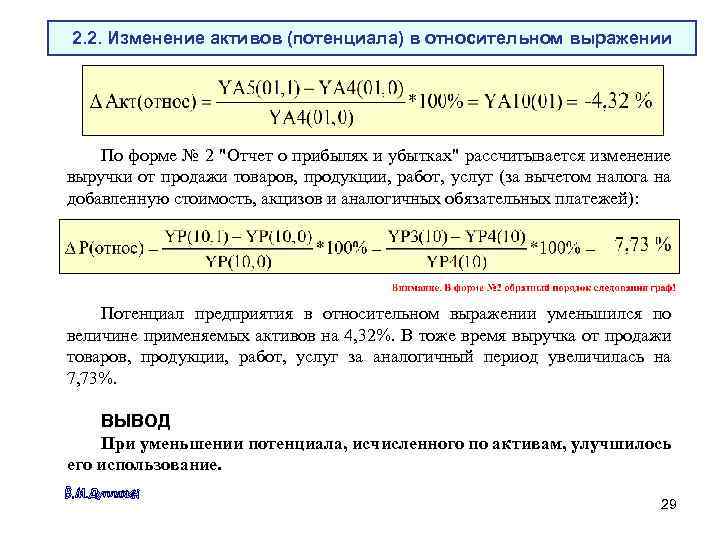

2. 2. Изменение активов (потенциала) в относительном выражении По форме № 2 "Отчет о прибылях и убытках" рассчитывается изменение выручки от продажи товаров, продукции, работ, услуг (за вычетом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей): Потенциал предприятия в относительном выражении уменьшился по величине применяемых активов на 4, 32%. В тоже время выручка от продажи товаров, продукции, работ, услуг за аналогичный период увеличилась на 7, 73%. ВЫВОД При уменьшении потенциала, исчисленного по активам, улучшилось его использование. 29

2. 2. Изменение активов (потенциала) в относительном выражении По форме № 2 "Отчет о прибылях и убытках" рассчитывается изменение выручки от продажи товаров, продукции, работ, услуг (за вычетом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей): Потенциал предприятия в относительном выражении уменьшился по величине применяемых активов на 4, 32%. В тоже время выручка от продажи товаров, продукции, работ, услуг за аналогичный период увеличилась на 7, 73%. ВЫВОД При уменьшении потенциала, исчисленного по активам, улучшилось его использование. 29

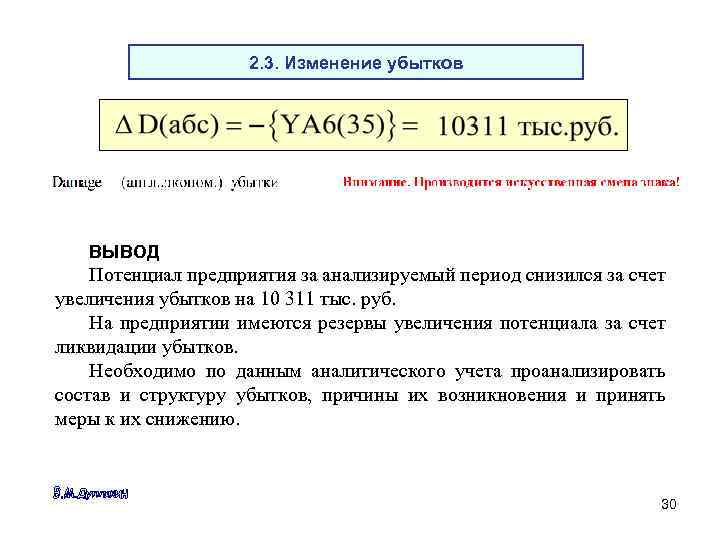

2. 3. Изменение убытков ВЫВОД Потенциал предприятия за анализируемый период снизился за счет увеличения убытков на 10 311 тыс. руб. На предприятии имеются резервы увеличения потенциала за счет ликвидации убытков. Необходимо по данным аналитического учета проанализировать состав и структуру убытков, причины их возникновения и принять меры к их снижению. 30

2. 3. Изменение убытков ВЫВОД Потенциал предприятия за анализируемый период снизился за счет увеличения убытков на 10 311 тыс. руб. На предприятии имеются резервы увеличения потенциала за счет ликвидации убытков. Необходимо по данным аналитического учета проанализировать состав и структуру убытков, причины их возникновения и принять меры к их снижению. 30

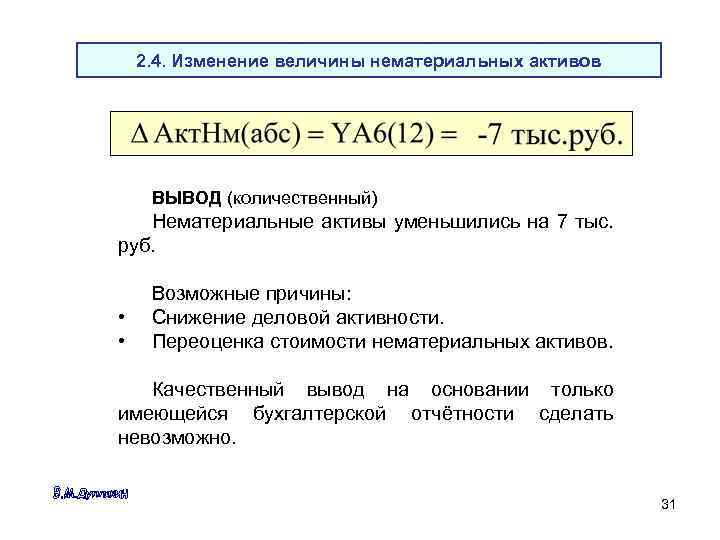

2. 4. Изменение величины нематериальных активов ВЫВОД (количественный) Нематериальные активы уменьшились на 7 тыс. руб. • • Возможные причины: Снижение деловой активности. Переоценка стоимости нематериальных активов. Качественный вывод на основании только имеющейся бухгалтерской отчётности сделать невозможно. 31

2. 4. Изменение величины нематериальных активов ВЫВОД (количественный) Нематериальные активы уменьшились на 7 тыс. руб. • • Возможные причины: Снижение деловой активности. Переоценка стоимости нематериальных активов. Качественный вывод на основании только имеющейся бухгалтерской отчётности сделать невозможно. 31

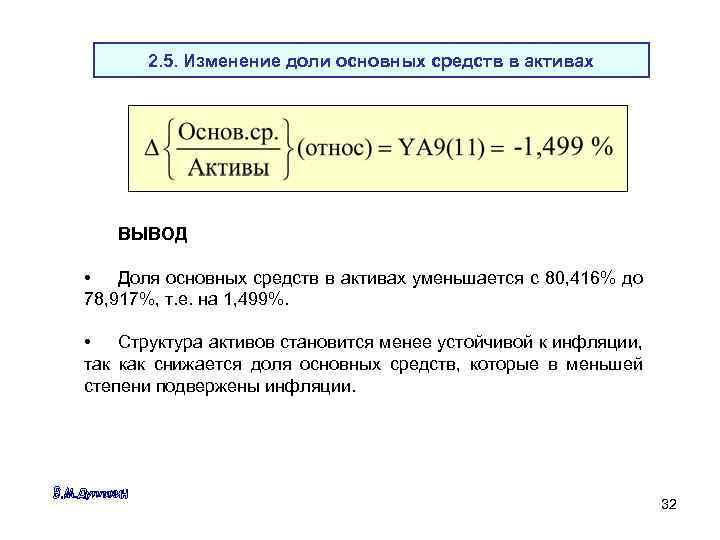

2. 5. Изменение доли основных средств в активах ВЫВОД • Доля основных средств в активах уменьшается с 80, 416% до 78, 917%, т. е. на 1, 499%. • Структура активов становится менее устойчивой к инфляции, так как снижается доля основных средств, которые в меньшей степени подвержены инфляции. 32

2. 5. Изменение доли основных средств в активах ВЫВОД • Доля основных средств в активах уменьшается с 80, 416% до 78, 917%, т. е. на 1, 499%. • Структура активов становится менее устойчивой к инфляции, так как снижается доля основных средств, которые в меньшей степени подвержены инфляции. 32

2. 6. Изменение долгосрочной дебиторской задолженности ВЫВОД Долгосрочная дебиторская задолженность вообще отсутствует, поэтому и нет соответствующего изменения. Отсутствие дебиторской долгосрочной задолженности следует считать безусловно положительной особенностью анализируемого финансового состояния. Примечание. Так же положительной особенностью, но в несколько меньшей степени, можно считать снижение дебиторской задолженности. Снижение, а тем более отсутствие дебиторской задолженности является положительном явлением, так как в условиях кризиса платежей, вызванных различными, в основном макроэкономическими, факторами, не зависящими от предприятий, большинство предприятий имеют этот вид задолженности. 33

2. 6. Изменение долгосрочной дебиторской задолженности ВЫВОД Долгосрочная дебиторская задолженность вообще отсутствует, поэтому и нет соответствующего изменения. Отсутствие дебиторской долгосрочной задолженности следует считать безусловно положительной особенностью анализируемого финансового состояния. Примечание. Так же положительной особенностью, но в несколько меньшей степени, можно считать снижение дебиторской задолженности. Снижение, а тем более отсутствие дебиторской задолженности является положительном явлением, так как в условиях кризиса платежей, вызванных различными, в основном макроэкономическими, факторами, не зависящими от предприятий, большинство предприятий имеют этот вид задолженности. 33

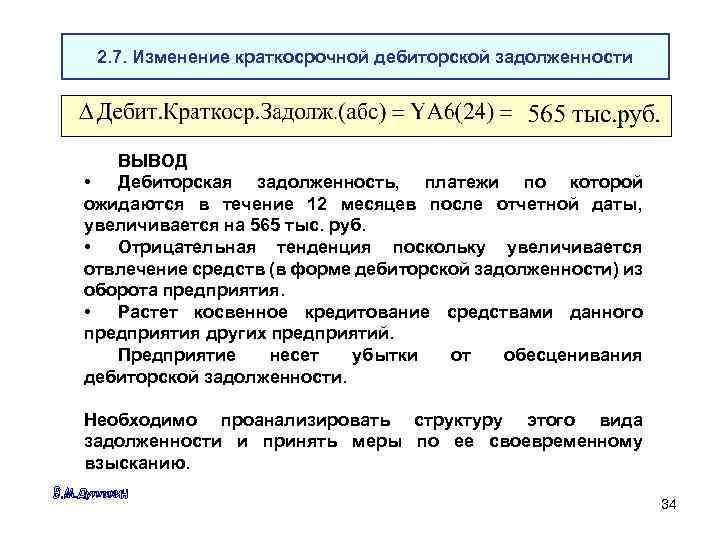

2. 7. Изменение краткосрочной дебиторской задолженности ВЫВОД • Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, увеличивается на 565 тыс. руб. • Отрицательная тенденция поскольку увеличивается отвлечение средств (в форме дебиторской задолженности) из оборота предприятия. • Растет косвенное кредитование средствами данного предприятия других предприятий. Предприятие несет убытки от обесценивания дебиторской задолженности. Необходимо проанализировать структуру этого вида задолженности и принять меры по ее своевременному взысканию. 34

2. 7. Изменение краткосрочной дебиторской задолженности ВЫВОД • Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, увеличивается на 565 тыс. руб. • Отрицательная тенденция поскольку увеличивается отвлечение средств (в форме дебиторской задолженности) из оборота предприятия. • Растет косвенное кредитование средствами данного предприятия других предприятий. Предприятие несет убытки от обесценивания дебиторской задолженности. Необходимо проанализировать структуру этого вида задолженности и принять меры по ее своевременному взысканию. 34

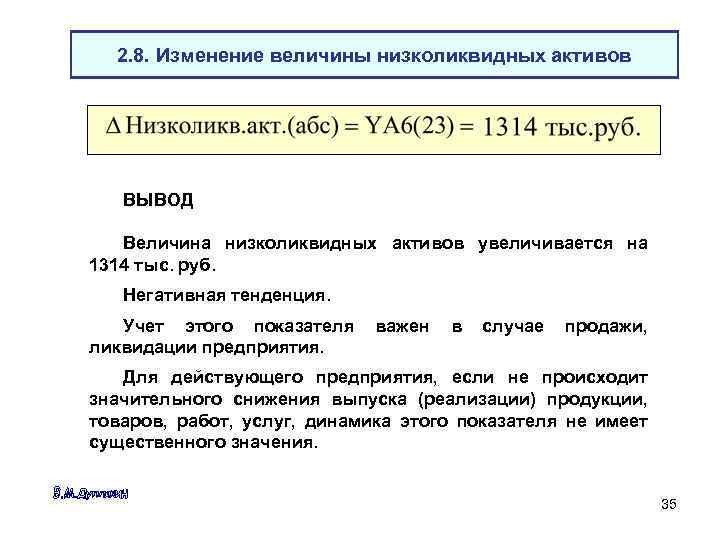

2. 8. Изменение величины низколиквидных активов ВЫВОД Величина низколиквидных активов увеличивается на 1314 тыс. руб. Негативная тенденция. Учет этого показателя ликвидации предприятия. важен в случае продажи, Для действующего предприятия, если не происходит значительного снижения выпуска (реализации) продукции, товаров, работ, услуг, динамика этого показателя не имеет существенного значения. 35

2. 8. Изменение величины низколиквидных активов ВЫВОД Величина низколиквидных активов увеличивается на 1314 тыс. руб. Негативная тенденция. Учет этого показателя ликвидации предприятия. важен в случае продажи, Для действующего предприятия, если не происходит значительного снижения выпуска (реализации) продукции, товаров, работ, услуг, динамика этого показателя не имеет существенного значения. 35

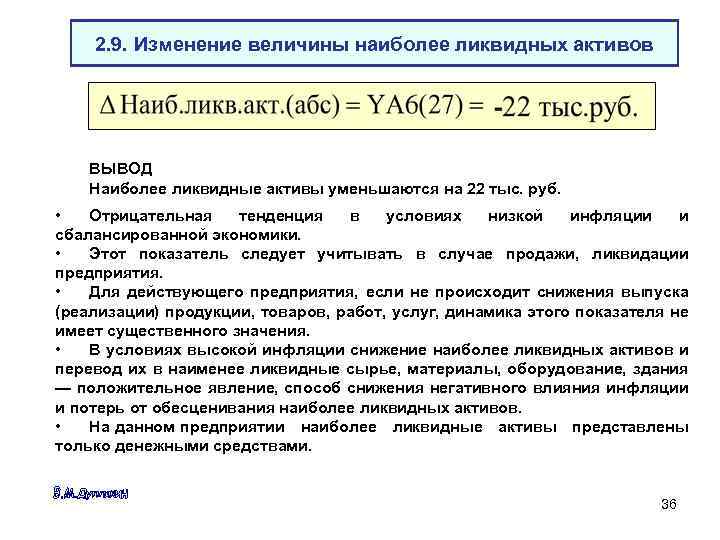

2. 9. Изменение величины наиболее ликвидных активов ВЫВОД Наиболее ликвидные активы уменьшаются на 22 тыс. руб. • Отрицательная тенденция в условиях низкой инфляции и сбалансированной экономики. • Этот показатель следует учитывать в случае продажи, ликвидации предприятия. • Для действующего предприятия, если не происходит снижения выпуска (реализации) продукции, товаров, работ, услуг, динамика этого показателя не имеет существенного значения. • В условиях высокой инфляции снижение наиболее ликвидных активов и перевод их в наименее ликвидные сырье, материалы, оборудование, здания — положительное явление, способ снижения негативного влияния инфляции и потерь от обесценивания наиболее ликвидных активов. • На данном предприятии наиболее ликвидные активы представлены только денежными средствами. 36

2. 9. Изменение величины наиболее ликвидных активов ВЫВОД Наиболее ликвидные активы уменьшаются на 22 тыс. руб. • Отрицательная тенденция в условиях низкой инфляции и сбалансированной экономики. • Этот показатель следует учитывать в случае продажи, ликвидации предприятия. • Для действующего предприятия, если не происходит снижения выпуска (реализации) продукции, товаров, работ, услуг, динамика этого показателя не имеет существенного значения. • В условиях высокой инфляции снижение наиболее ликвидных активов и перевод их в наименее ликвидные сырье, материалы, оборудование, здания — положительное явление, способ снижения негативного влияния инфляции и потерь от обесценивания наиболее ликвидных активов. • На данном предприятии наиболее ликвидные активы представлены только денежными средствами. 36

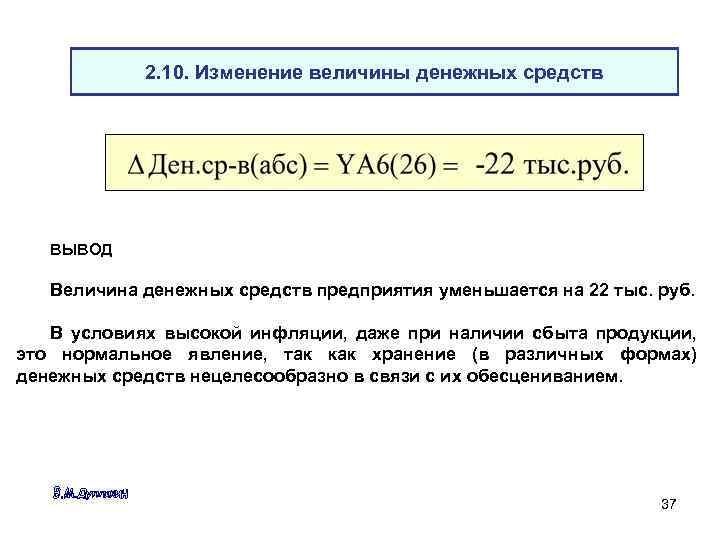

2. 10. Изменение величины денежных средств ВЫВОД Величина денежных средств предприятия уменьшается на 22 тыс. руб. В условиях высокой инфляции, даже при наличии сбыта продукции, это нормальное явление, так как хранение (в различных формах) денежных средств нецелесообразно в связи с их обесцениванием. 37

2. 10. Изменение величины денежных средств ВЫВОД Величина денежных средств предприятия уменьшается на 22 тыс. руб. В условиях высокой инфляции, даже при наличии сбыта продукции, это нормальное явление, так как хранение (в различных формах) денежных средств нецелесообразно в связи с их обесцениванием. 37

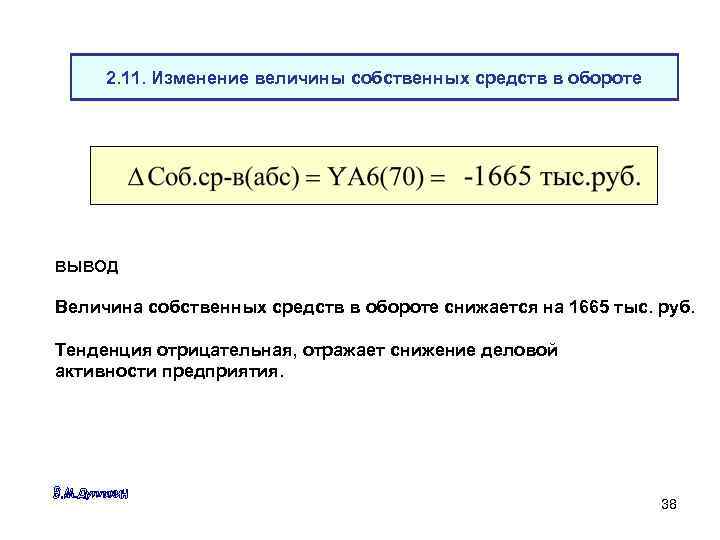

2. 11. Изменение величины собственных средств в обороте ВЫВОД Величина собственных средств в обороте снижается на 1665 тыс. руб. Тенденция отрицательная, отражает снижение деловой активности предприятия. 38

2. 11. Изменение величины собственных средств в обороте ВЫВОД Величина собственных средств в обороте снижается на 1665 тыс. руб. Тенденция отрицательная, отражает снижение деловой активности предприятия. 38

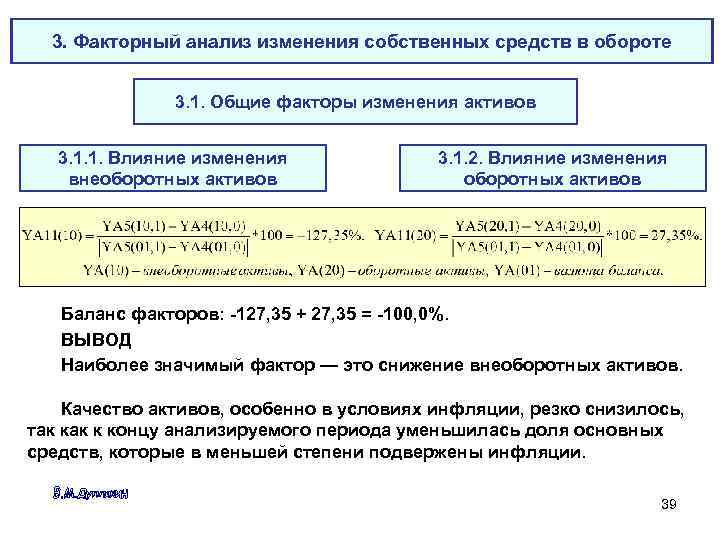

3. Факторный анализ изменения собственных средств в обороте 3. 1. Общие факторы изменения активов 3. 1. 1. Влияние изменения внеоборотных активов 3. 1. 2. Влияние изменения оборотных активов Баланс факторов: -127, 35 + 27, 35 = -100, 0%. ВЫВОД Наиболее значимый фактор — это снижение внеоборотных активов. Качество активов, особенно в условиях инфляции, резко снизилось, так к концу анализируемого периода уменьшилась доля основных средств, которые в меньшей степени подвержены инфляции. 39

3. Факторный анализ изменения собственных средств в обороте 3. 1. Общие факторы изменения активов 3. 1. 1. Влияние изменения внеоборотных активов 3. 1. 2. Влияние изменения оборотных активов Баланс факторов: -127, 35 + 27, 35 = -100, 0%. ВЫВОД Наиболее значимый фактор — это снижение внеоборотных активов. Качество активов, особенно в условиях инфляции, резко снизилось, так к концу анализируемого периода уменьшилась доля основных средств, которые в меньшей степени подвержены инфляции. 39

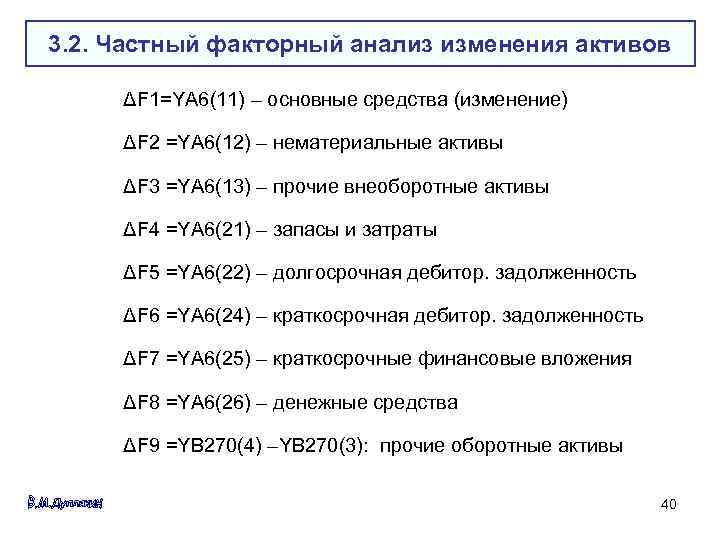

3. 2. Частный факторный анализ изменения активов ΔF 1=YA 6(11) – основные средства (изменение) ΔF 2 =YA 6(12) – нематериальные активы ΔF 3 =YA 6(13) – прочие внеоборотные активы ΔF 4 =YA 6(21) – запасы и затраты ΔF 5 =YA 6(22) – долгосрочная дебитор. задолженность ΔF 6 =YA 6(24) – краткосрочная дебитор. задолженность ΔF 7 =YA 6(25) – краткосрочные финансовые вложения ΔF 8 =YA 6(26) – денежные средства ΔF 9 =YB 270(4) –YB 270(3): прочие оборотные активы 40

3. 2. Частный факторный анализ изменения активов ΔF 1=YA 6(11) – основные средства (изменение) ΔF 2 =YA 6(12) – нематериальные активы ΔF 3 =YA 6(13) – прочие внеоборотные активы ΔF 4 =YA 6(21) – запасы и затраты ΔF 5 =YA 6(22) – долгосрочная дебитор. задолженность ΔF 6 =YA 6(24) – краткосрочная дебитор. задолженность ΔF 7 =YA 6(25) – краткосрочные финансовые вложения ΔF 8 =YA 6(26) – денежные средства ΔF 9 =YB 270(4) –YB 270(3): прочие оборотные активы 40

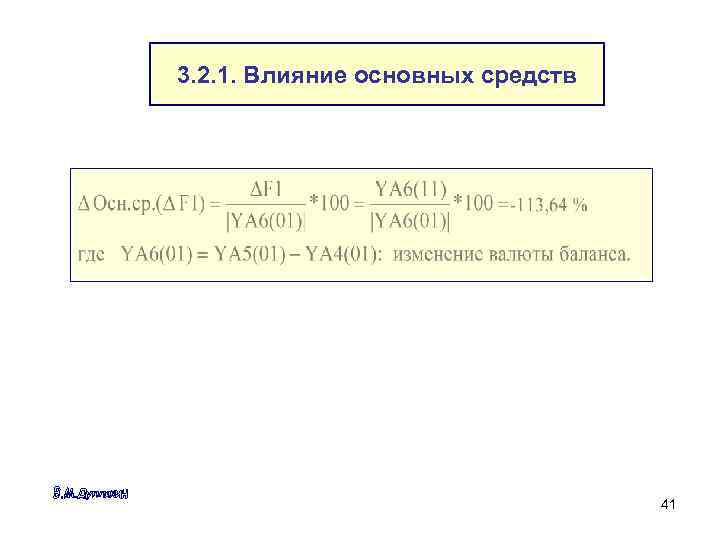

3. 2. 1. Влияние основных средств 41

3. 2. 1. Влияние основных средств 41

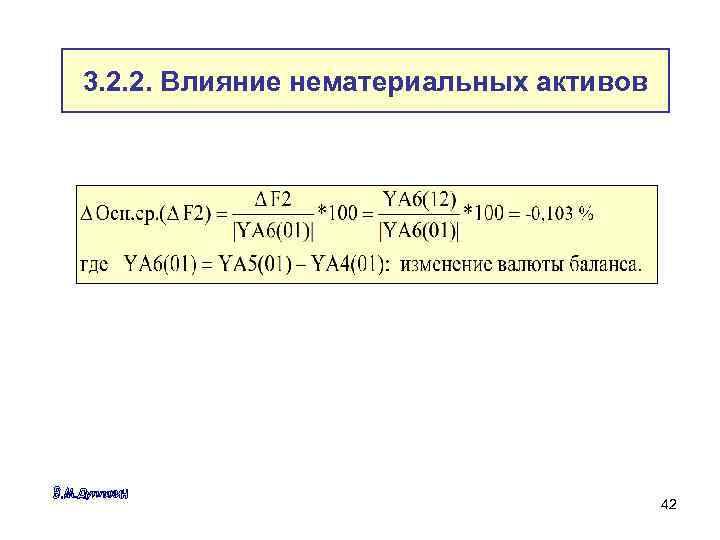

3. 2. 2. Влияние нематериальных активов 42

3. 2. 2. Влияние нематериальных активов 42

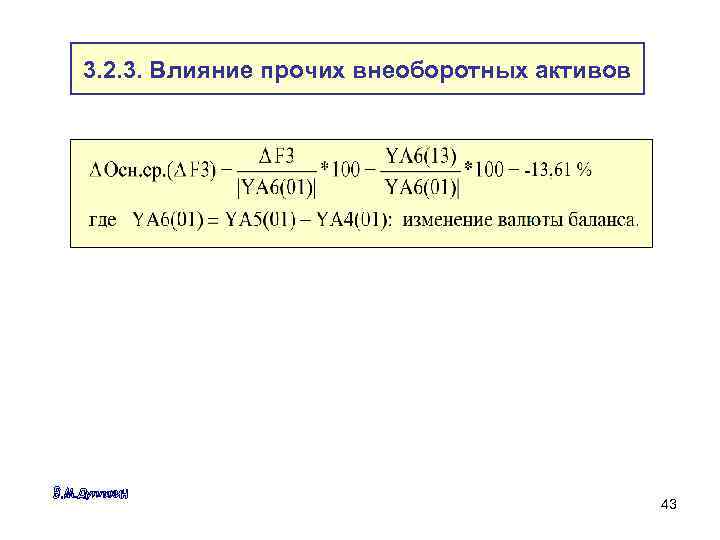

3. 2. 3. Влияние прочих внеоборотных активов 43

3. 2. 3. Влияние прочих внеоборотных активов 43

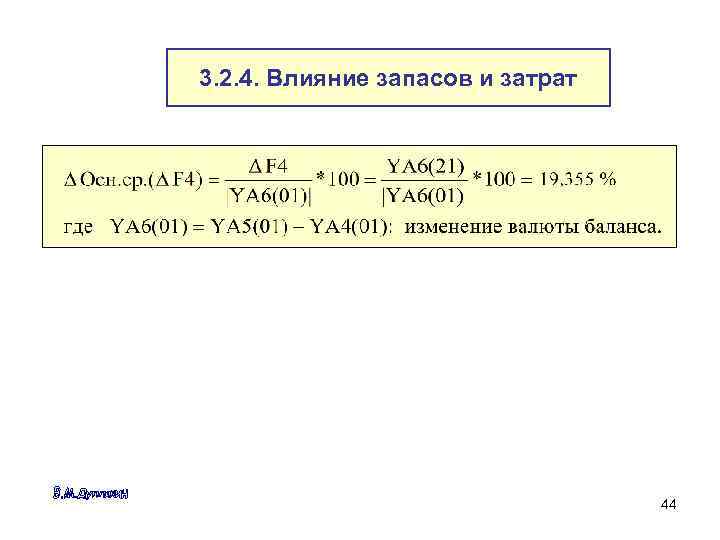

3. 2. 4. Влияние запасов и затрат 44

3. 2. 4. Влияние запасов и затрат 44

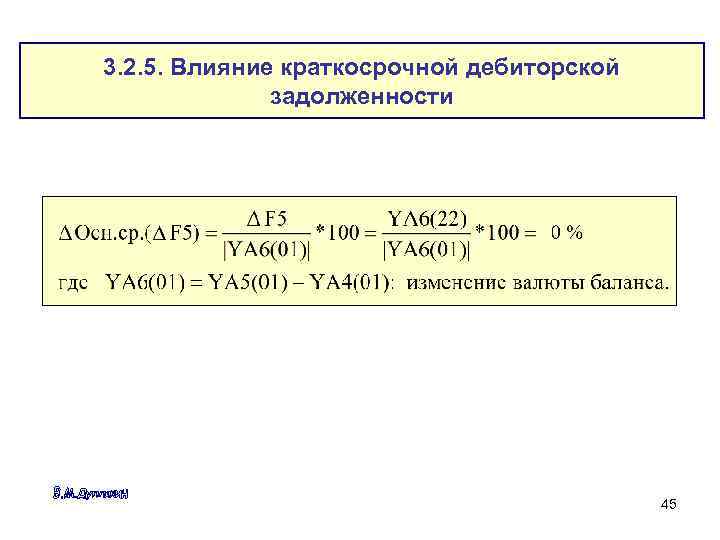

3. 2. 5. Влияние краткосрочной дебиторской задолженности 45

3. 2. 5. Влияние краткосрочной дебиторской задолженности 45

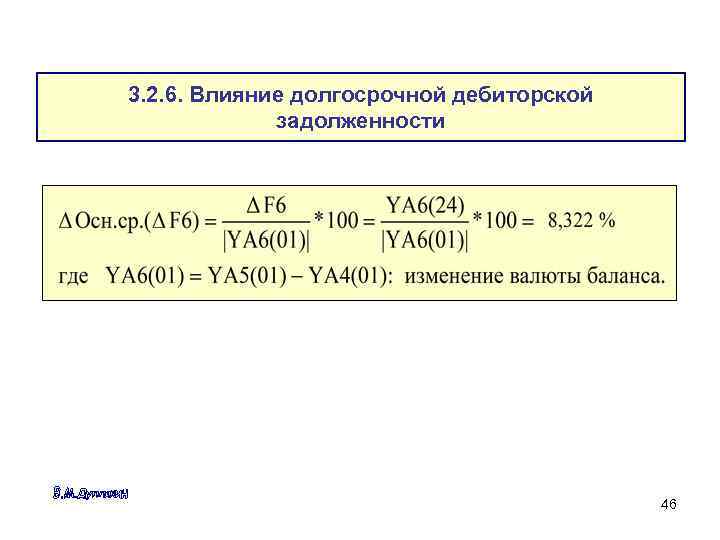

3. 2. 6. Влияние долгосрочной дебиторской задолженности 46

3. 2. 6. Влияние долгосрочной дебиторской задолженности 46

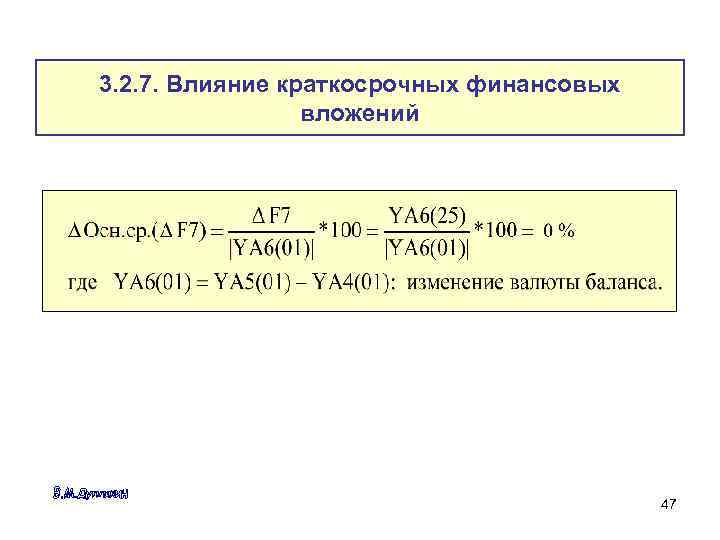

3. 2. 7. Влияние краткосрочных финансовых вложений 47

3. 2. 7. Влияние краткосрочных финансовых вложений 47

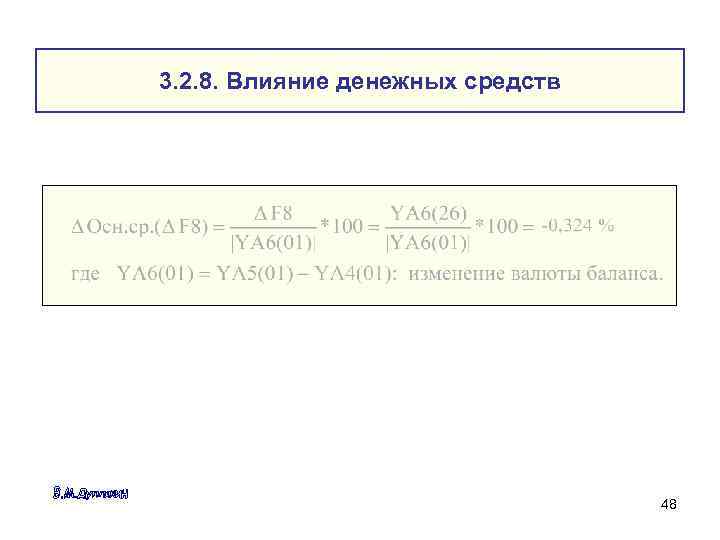

3. 2. 8. Влияние денежных средств 48

3. 2. 8. Влияние денежных средств 48

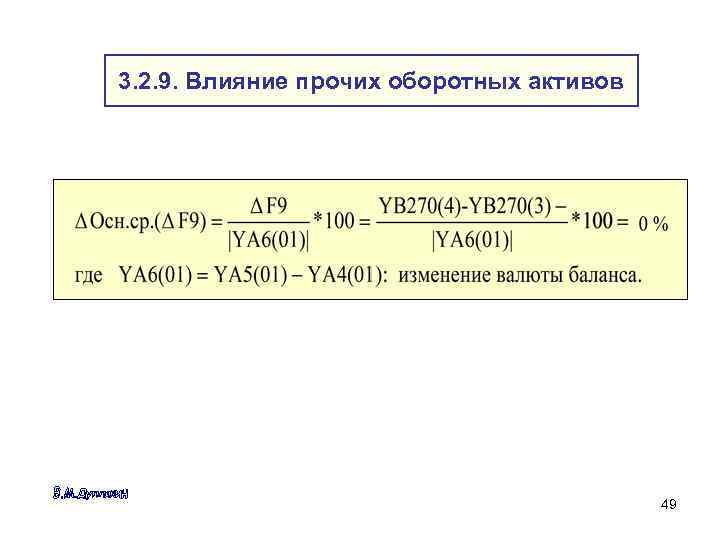

3. 2. 9. Влияние прочих оборотных активов 49

3. 2. 9. Влияние прочих оборотных активов 49

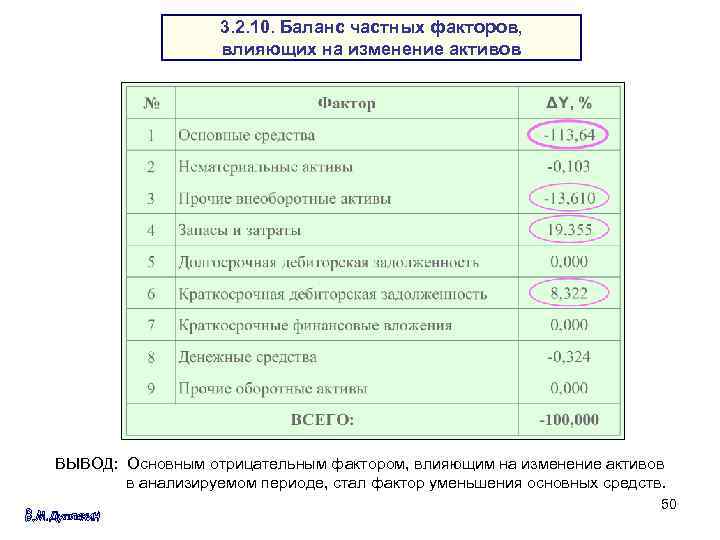

3. 2. 10. Баланс частных факторов, влияющих на изменение активов ВЫВОД: Основным отрицательным фактором, влияющим на изменение активов в анализируемом периоде, стал фактор уменьшения основных средств. 50

3. 2. 10. Баланс частных факторов, влияющих на изменение активов ВЫВОД: Основным отрицательным фактором, влияющим на изменение активов в анализируемом периоде, стал фактор уменьшения основных средств. 50

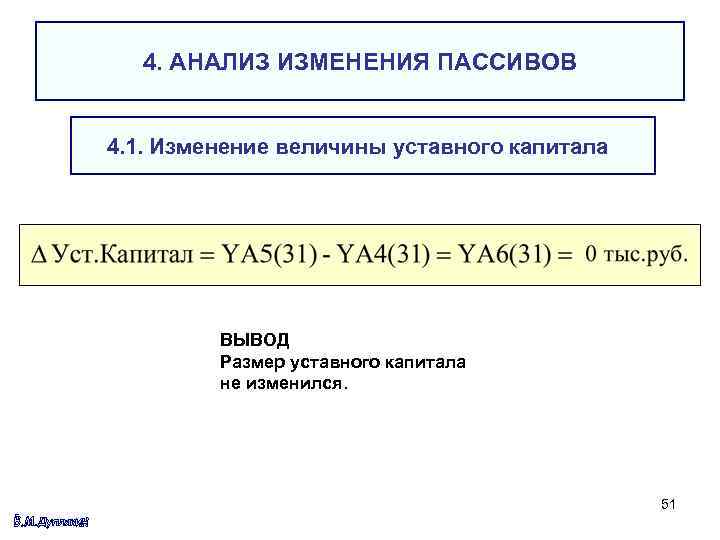

4. АНАЛИЗ ИЗМЕНЕНИЯ ПАССИВОВ 4. 1. Изменение величины уставного капитала ВЫВОД Размер уставного капитала не изменился. 51

4. АНАЛИЗ ИЗМЕНЕНИЯ ПАССИВОВ 4. 1. Изменение величины уставного капитала ВЫВОД Размер уставного капитала не изменился. 51

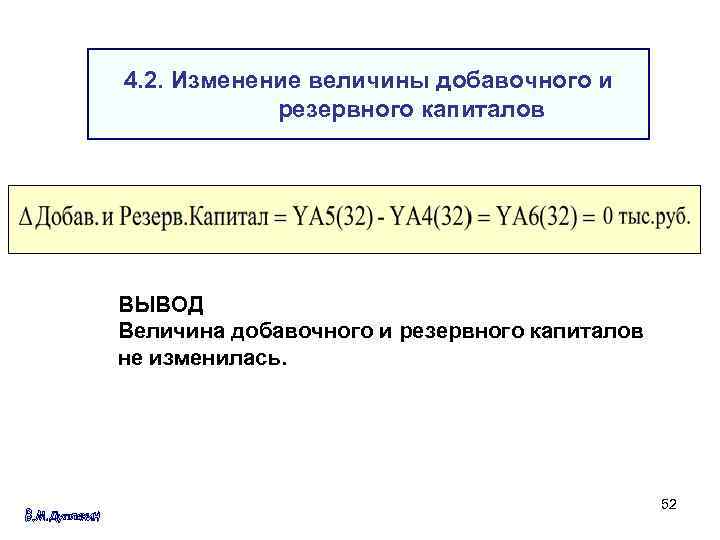

4. 2. Изменение величины добавочного и резервного капиталов ВЫВОД Величина добавочного и резервного капиталов не изменилась. 52

4. 2. Изменение величины добавочного и резервного капиталов ВЫВОД Величина добавочного и резервного капиталов не изменилась. 52

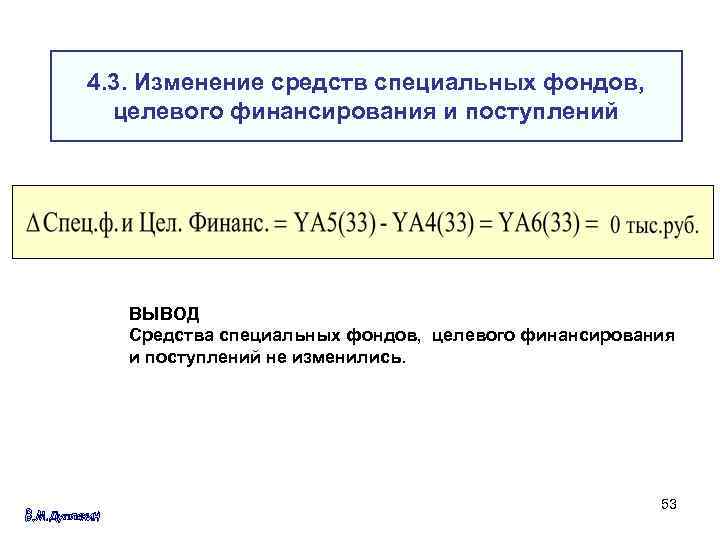

4. 3. Изменение средств специальных фондов, целевого финансирования и поступлений ВЫВОД Средства специальных фондов, целевого финансирования и поступлений не изменились. 53

4. 3. Изменение средств специальных фондов, целевого финансирования и поступлений ВЫВОД Средства специальных фондов, целевого финансирования и поступлений не изменились. 53

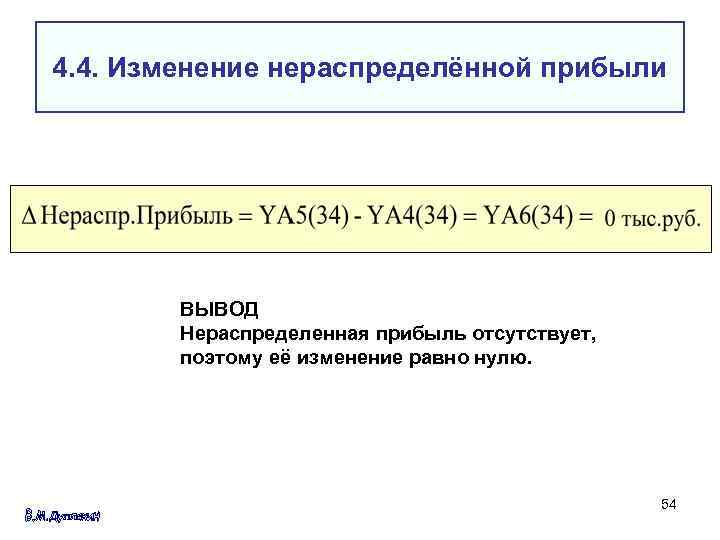

4. 4. Изменение нераспределённой прибыли ВЫВОД Нераспределенная прибыль отсутствует, поэтому её изменение равно нулю. 54

4. 4. Изменение нераспределённой прибыли ВЫВОД Нераспределенная прибыль отсутствует, поэтому её изменение равно нулю. 54

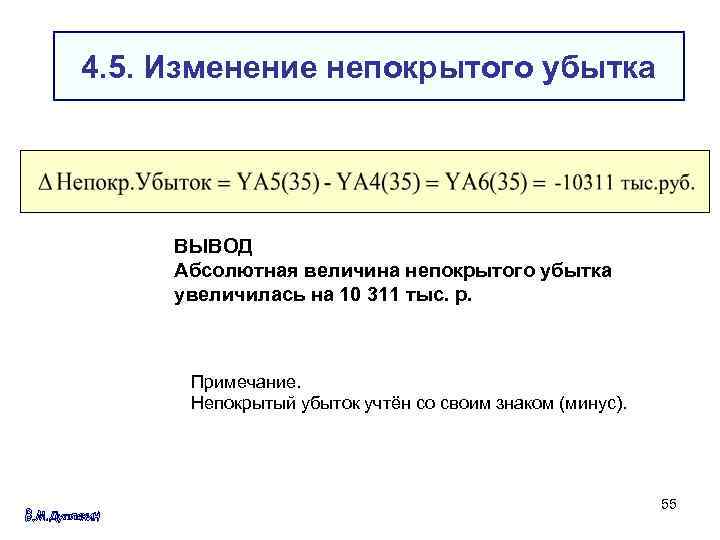

4. 5. Изменение непокрытого убытка ВЫВОД Абсолютная величина непокрытого убытка увеличилась на 10 311 тыс. р. Примечание. Непокрытый убыток учтён со своим знаком (минус). 55

4. 5. Изменение непокрытого убытка ВЫВОД Абсолютная величина непокрытого убытка увеличилась на 10 311 тыс. р. Примечание. Непокрытый убыток учтён со своим знаком (минус). 55

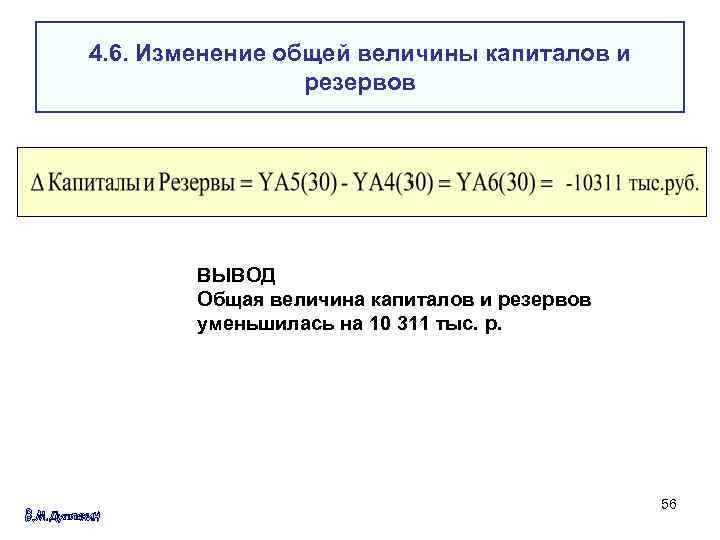

4. 6. Изменение общей величины капиталов и резервов ВЫВОД Общая величина капиталов и резервов уменьшилась на 10 311 тыс. р. 56

4. 6. Изменение общей величины капиталов и резервов ВЫВОД Общая величина капиталов и резервов уменьшилась на 10 311 тыс. р. 56

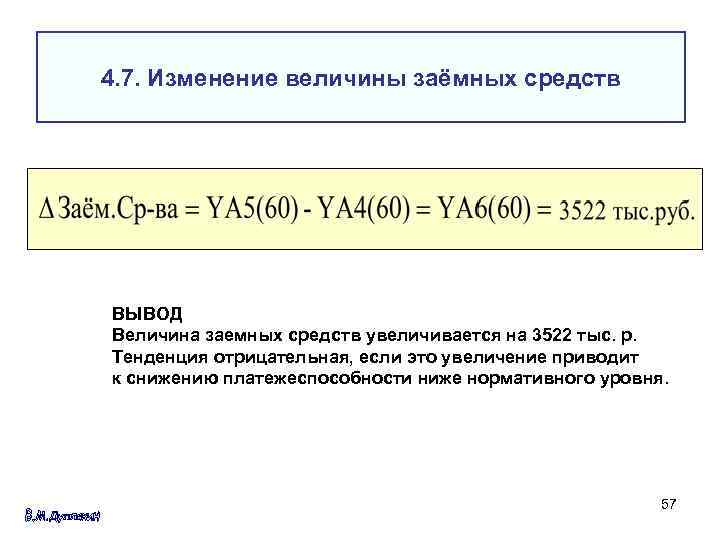

4. 7. Изменение величины заёмных средств ВЫВОД Величина заемных средств увеличивается на 3522 тыс. р. Тенденция отрицательная, если это увеличение приводит к снижению платежеспособности ниже нормативного уровня. 57

4. 7. Изменение величины заёмных средств ВЫВОД Величина заемных средств увеличивается на 3522 тыс. р. Тенденция отрицательная, если это увеличение приводит к снижению платежеспособности ниже нормативного уровня. 57

5. ФАКТОРНЫЙ АНАЛИЗ ИЗМЕНЕНИЯ ПАССИВОВ 58

5. ФАКТОРНЫЙ АНАЛИЗ ИЗМЕНЕНИЯ ПАССИВОВ 58

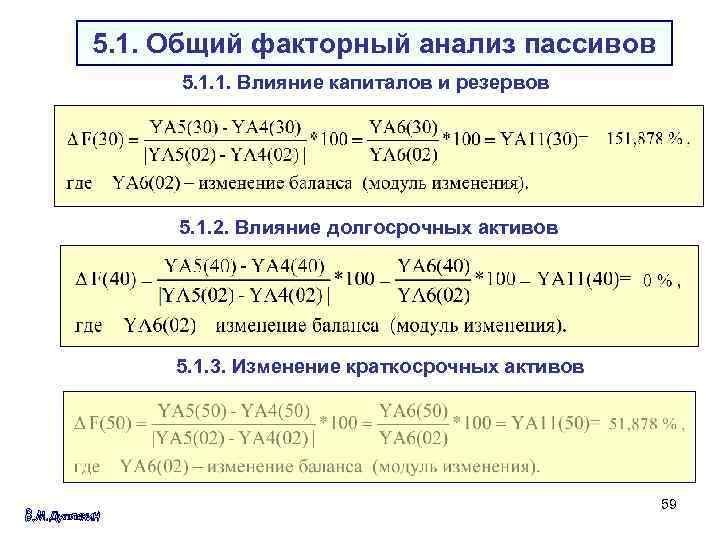

5. 1. Общий факторный анализ пассивов 5. 1. 1. Влияние капиталов и резервов 5. 1. 2. Влияние долгосрочных активов 5. 1. 3. Изменение краткосрочных активов 59

5. 1. Общий факторный анализ пассивов 5. 1. 1. Влияние капиталов и резервов 5. 1. 2. Влияние долгосрочных активов 5. 1. 3. Изменение краткосрочных активов 59

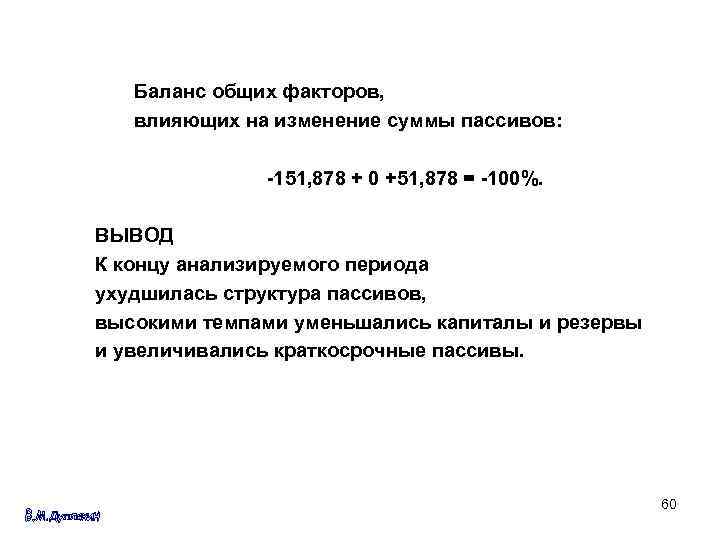

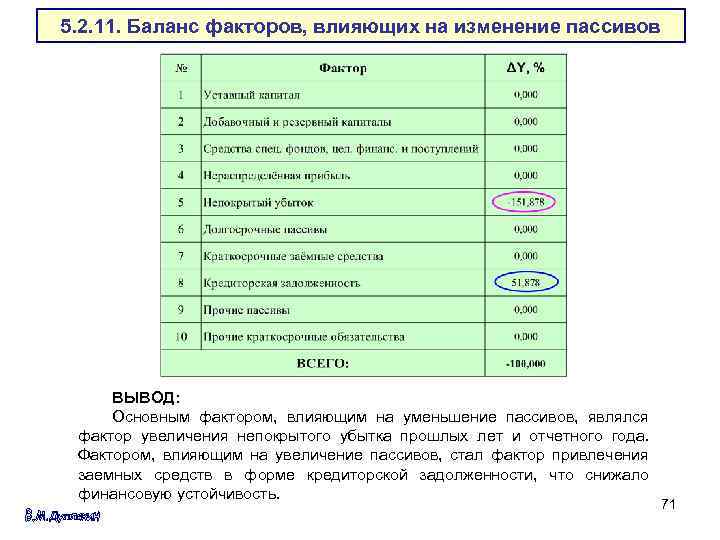

Баланс общих факторов, влияющих на изменение суммы пассивов: -151, 878 + 0 +51, 878 = -100%. ВЫВОД К концу анализируемого периода ухудшилась структура пассивов, высокими темпами уменьшались капиталы и резервы и увеличивались краткосрочные пассивы. 60

Баланс общих факторов, влияющих на изменение суммы пассивов: -151, 878 + 0 +51, 878 = -100%. ВЫВОД К концу анализируемого периода ухудшилась структура пассивов, высокими темпами уменьшались капиталы и резервы и увеличивались краткосрочные пассивы. 60

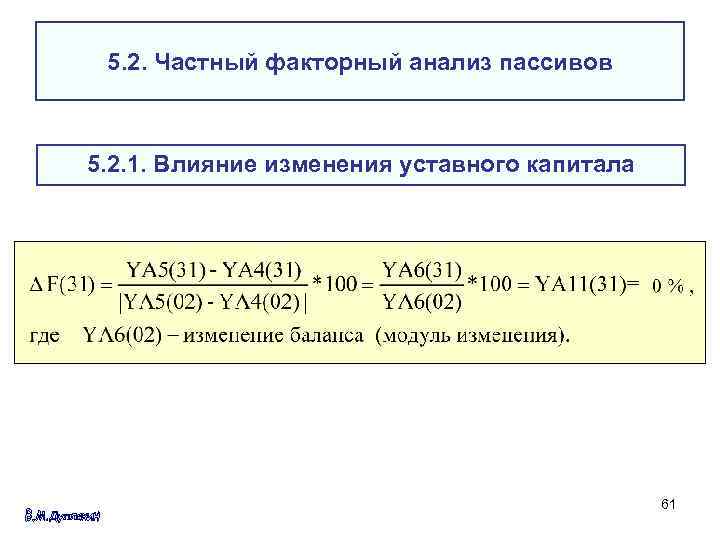

5. 2. Частный факторный анализ пассивов 5. 2. 1. Влияние изменения уставного капитала 61

5. 2. Частный факторный анализ пассивов 5. 2. 1. Влияние изменения уставного капитала 61

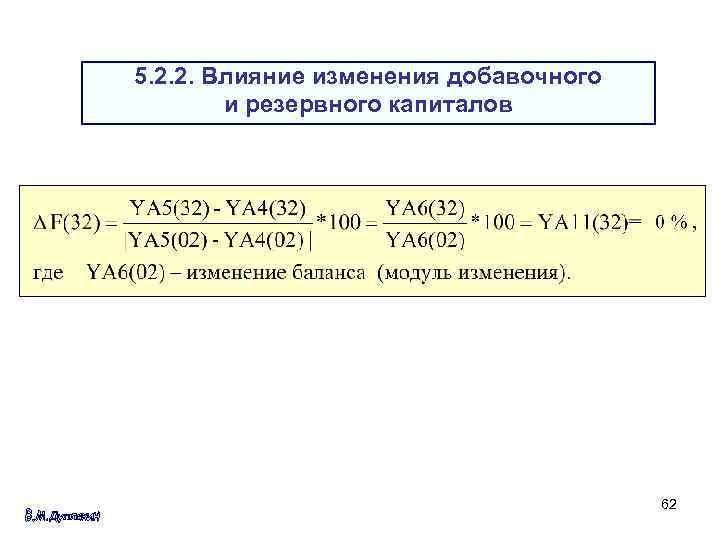

5. 2. 2. Влияние изменения добавочного и резервного капиталов 62

5. 2. 2. Влияние изменения добавочного и резервного капиталов 62

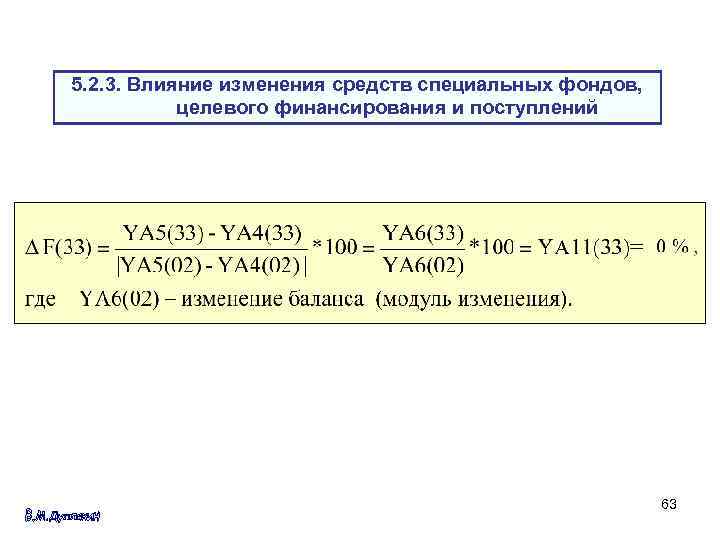

5. 2. 3. Влияние изменения средств специальных фондов, целевого финансирования и поступлений 63

5. 2. 3. Влияние изменения средств специальных фондов, целевого финансирования и поступлений 63

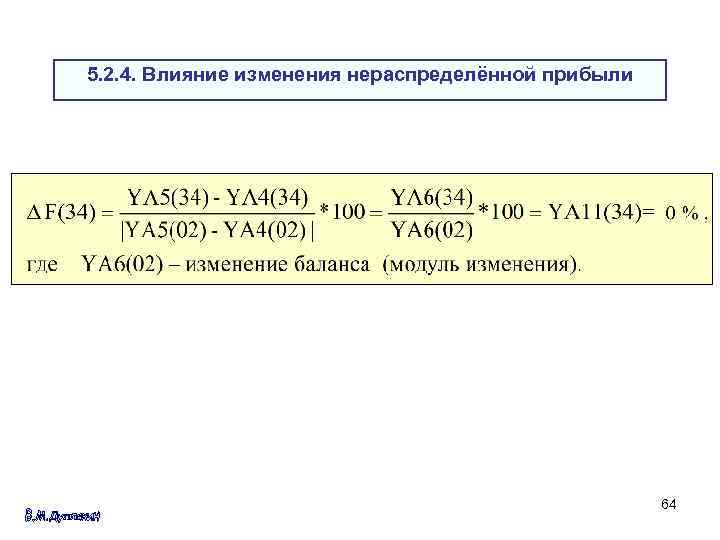

5. 2. 4. Влияние изменения нераспределённой прибыли 64

5. 2. 4. Влияние изменения нераспределённой прибыли 64

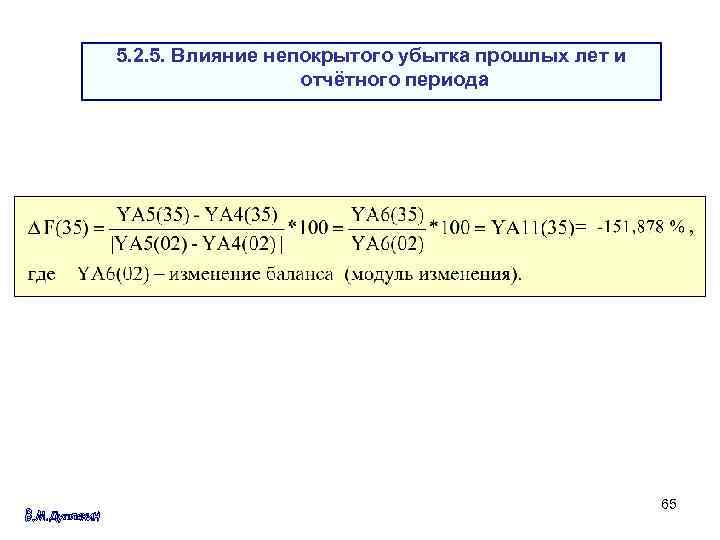

5. 2. 5. Влияние непокрытого убытка прошлых лет и отчётного периода 65

5. 2. 5. Влияние непокрытого убытка прошлых лет и отчётного периода 65

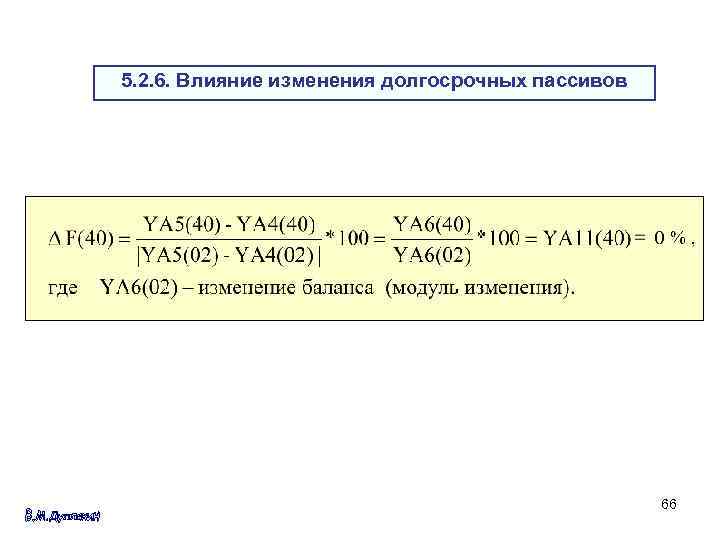

5. 2. 6. Влияние изменения долгосрочных пассивов 66

5. 2. 6. Влияние изменения долгосрочных пассивов 66

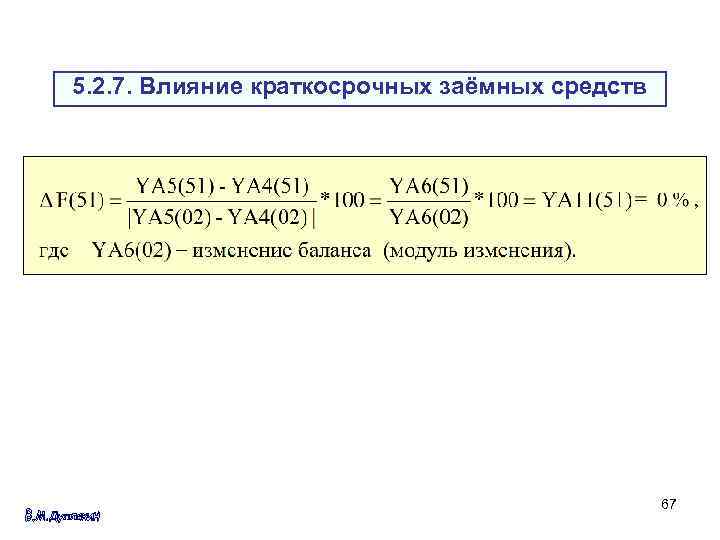

5. 2. 7. Влияние краткосрочных заёмных средств 67

5. 2. 7. Влияние краткосрочных заёмных средств 67

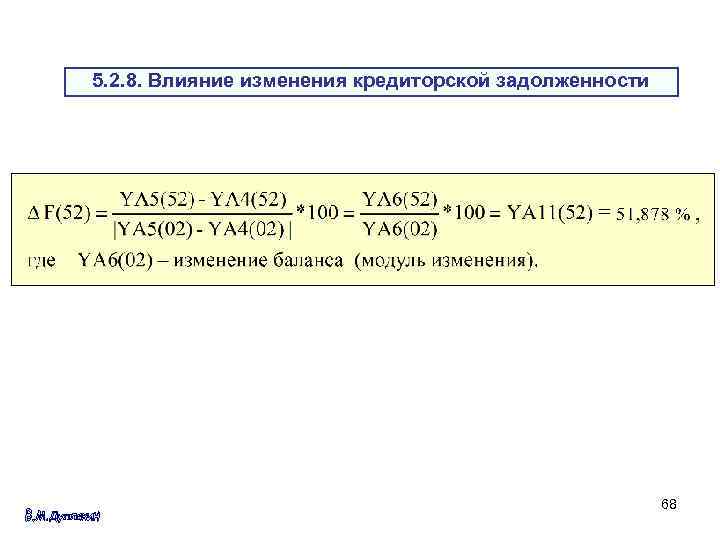

5. 2. 8. Влияние изменения кредиторской задолженности 68

5. 2. 8. Влияние изменения кредиторской задолженности 68

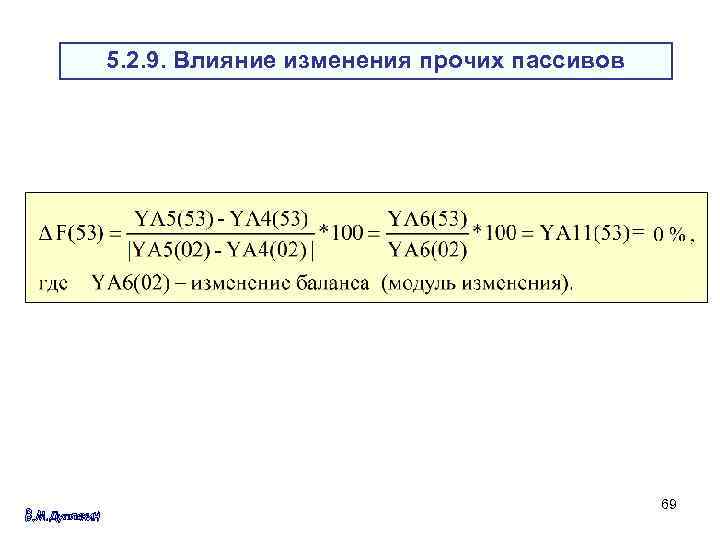

5. 2. 9. Влияние изменения прочих пассивов 69

5. 2. 9. Влияние изменения прочих пассивов 69

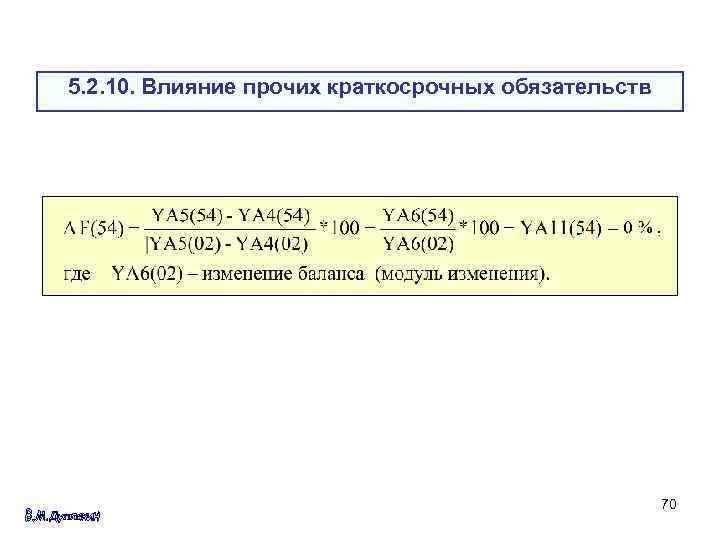

5. 2. 10. Влияние прочих краткосрочных обязательств 70

5. 2. 10. Влияние прочих краткосрочных обязательств 70

5. 2. 11. Баланс факторов, влияющих на изменение пассивов ВЫВОД: Основным фактором, влияющим на уменьшение пассивов, являлся фактор увеличения непокрытого убытка прошлых лет и отчетного года. Фактором, влияющим на увеличение пассивов, стал фактор привлечения заемных средств в форме кредиторской задолженности, что снижало финансовую устойчивость. 71

5. 2. 11. Баланс факторов, влияющих на изменение пассивов ВЫВОД: Основным фактором, влияющим на уменьшение пассивов, являлся фактор увеличения непокрытого убытка прошлых лет и отчетного года. Фактором, влияющим на увеличение пассивов, стал фактор привлечения заемных средств в форме кредиторской задолженности, что снижало финансовую устойчивость. 71

По результатам выполненного анализа формируется обобщающее заключение, в котором следует дать общую оценку финансово-хозяйственной деятельности рассматриваемого предприятия, отметив наиболее значимые положительные и отрицательные особенности финансового состояния и его динамики. КОНЕЦ курсовой работы для студентов заочной формы обучения. 72

По результатам выполненного анализа формируется обобщающее заключение, в котором следует дать общую оценку финансово-хозяйственной деятельности рассматриваемого предприятия, отметив наиболее значимые положительные и отрицательные особенности финансового состояния и его динамики. КОНЕЦ курсовой работы для студентов заочной формы обучения. 72