2c167e08dc154f16780c50bee62d9861.ppt

- Количество слайдов: 53

ROM NIA MINISTERUL AFACERILOR INTERNE INSTITUTIA PREFECTULUI - JUDETUL CLUJ 29 FEBRUARIE 2016 CLUJ-NAPOCA

ROM NIA MINISTERUL AFACERILOR INTERNE INSTITUTIA PREFECTULUI - JUDETUL CLUJ 29 FEBRUARIE 2016 CLUJ-NAPOCA

1. Prezentarea, de către Direcţia Generală Regională a Finanţelor Publice Cluj-Napoca a modificărilor aduse de noul Cod fiscal, aprobat prin Legea nr. 227/2015, pentru instituţiile publice. PREZINTĂ: MARIANA MAN – ŞEF SERV. ASISTENŢĂ CONTRIBUABILI, DIRECŢIA GENERALĂ REGIONALĂ A FINANŢELOR PUBLICE CLUJ-NAPOCA 2. Precizări privind modificările aduse cererii unice de plată în anul 2016 şi precizări privind eliberarea atestatului de producător şi a carnetelor de comercializare a produselor din sectorul agricol, conform prevederilor Legii nr. 145/2014 PREZINTĂ: ADRIAN ZAHARIA – DIRECTOR EXECUTIV AGENŢIA DE PLĂŢI ŞI INTERVENŢIE PENTRU AGRICULTURĂ – CENTRUL JUDEŢEAN CLUJ IOAN PINTEA – DIRECTOR EXECUTIV DIRECŢIA PENTRU AGRICULTURĂ A JUDEŢULUI CLUJ 3. Diverse: n Lansarea Campaniei de mobilizare civică pentru ecologizarea şi înfrumuseţarea localităţilor sub sloganul „Alege să fii un bun gospodar”.

1. Prezentarea, de către Direcţia Generală Regională a Finanţelor Publice Cluj-Napoca a modificărilor aduse de noul Cod fiscal, aprobat prin Legea nr. 227/2015, pentru instituţiile publice. PREZINTĂ: MARIANA MAN – ŞEF SERV. ASISTENŢĂ CONTRIBUABILI, DIRECŢIA GENERALĂ REGIONALĂ A FINANŢELOR PUBLICE CLUJ-NAPOCA 2. Precizări privind modificările aduse cererii unice de plată în anul 2016 şi precizări privind eliberarea atestatului de producător şi a carnetelor de comercializare a produselor din sectorul agricol, conform prevederilor Legii nr. 145/2014 PREZINTĂ: ADRIAN ZAHARIA – DIRECTOR EXECUTIV AGENŢIA DE PLĂŢI ŞI INTERVENŢIE PENTRU AGRICULTURĂ – CENTRUL JUDEŢEAN CLUJ IOAN PINTEA – DIRECTOR EXECUTIV DIRECŢIA PENTRU AGRICULTURĂ A JUDEŢULUI CLUJ 3. Diverse: n Lansarea Campaniei de mobilizare civică pentru ecologizarea şi înfrumuseţarea localităţilor sub sloganul „Alege să fii un bun gospodar”.

Legea 227/2015 - Codul Fiscal HG. 1/2016 Norme de aplicare a Codului Fiscalitatea în institutiile publice

Legea 227/2015 - Codul Fiscal HG. 1/2016 Norme de aplicare a Codului Fiscalitatea în institutiile publice

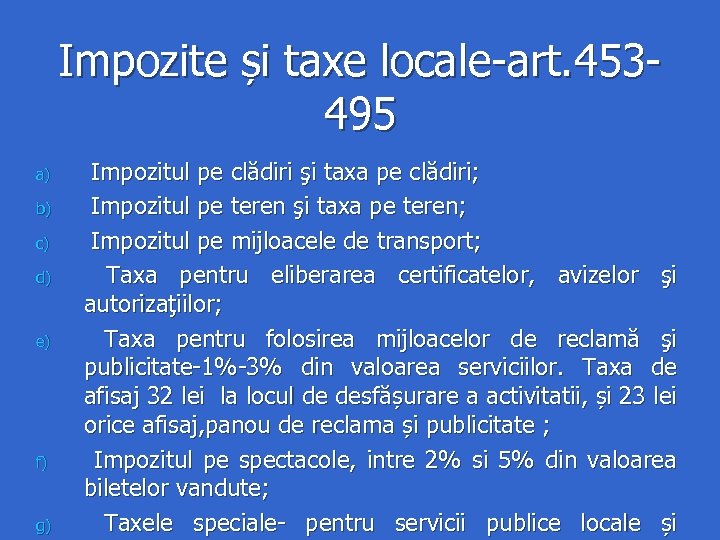

Impozite și taxe locale-art. 453495 a) b) c) d) e) f) g) Impozitul pe clădiri şi taxa pe clădiri; Impozitul pe teren şi taxa pe teren; Impozitul pe mijloacele de transport; Taxa pentru eliberarea certificatelor, avizelor şi autorizaţiilor; Taxa pentru folosirea mijloacelor de reclamă şi publicitate-1%-3% din valoarea serviciilor. Taxa de afisaj 32 lei la locul de desfășurare a activitatii, și 23 lei orice afisaj, panou de reclama și publicitate ; Impozitul pe spectacole, intre 2% si 5% din valoarea biletelor vandute; Taxele speciale- pentru servicii publice locale și

Impozite și taxe locale-art. 453495 a) b) c) d) e) f) g) Impozitul pe clădiri şi taxa pe clădiri; Impozitul pe teren şi taxa pe teren; Impozitul pe mijloacele de transport; Taxa pentru eliberarea certificatelor, avizelor şi autorizaţiilor; Taxa pentru folosirea mijloacelor de reclamă şi publicitate-1%-3% din valoarea serviciilor. Taxa de afisaj 32 lei la locul de desfășurare a activitatii, și 23 lei orice afisaj, panou de reclama și publicitate ; Impozitul pe spectacole, intre 2% si 5% din valoarea biletelor vandute; Taxele speciale- pentru servicii publice locale și

Impozitul pe clădiri datorat de persoanele Impozit pe clădiri datorat fizice de persoane fizice pentru cladirile rezidentiale - unde locuiesc efectiv- cota de 0, 08%-0, 2% din valoarea impozabila a clădirii în fct. de materialul de construcție folosit (ex. 1000 lei/mp ptr. clădiri din beton cu pereți de caramida); Valoarea impozabila se ajusteaza în fct. de rangul localitatii ( coieficienti de la 0, 9 -2, 6) și se reduce în fct. de vechime; Impozit pe clădiri datorat de persoane fizice pentru cladirile nerezidentiale – unde se desfășoară activități economice- cota de 0, 2%-1, 3% din valoarea impozabila stabilită de un evaluator sau valoarea constructiilor finalizate sau achizionate cu 5 ani în urma; Cota de 2% din valoarea impozabila ptr. cladirile nerezidentiale la care nu se poate stabili valoarea prevazuta mai sus; Impozitul pentru cladirile nerezidentiale destinate unor activități în domeniul agricol-cota de 0, 4% din valoarea impozabila stabilită la cladirile rezidentiale. Impozitul pe cladirile cu regim mixt se calculează prin insumarea impozitului stabilit proportional cu suprafetele utilizate în scop rezidential sau nerezidential.

Impozitul pe clădiri datorat de persoanele Impozit pe clădiri datorat fizice de persoane fizice pentru cladirile rezidentiale - unde locuiesc efectiv- cota de 0, 08%-0, 2% din valoarea impozabila a clădirii în fct. de materialul de construcție folosit (ex. 1000 lei/mp ptr. clădiri din beton cu pereți de caramida); Valoarea impozabila se ajusteaza în fct. de rangul localitatii ( coieficienti de la 0, 9 -2, 6) și se reduce în fct. de vechime; Impozit pe clădiri datorat de persoane fizice pentru cladirile nerezidentiale – unde se desfășoară activități economice- cota de 0, 2%-1, 3% din valoarea impozabila stabilită de un evaluator sau valoarea constructiilor finalizate sau achizionate cu 5 ani în urma; Cota de 2% din valoarea impozabila ptr. cladirile nerezidentiale la care nu se poate stabili valoarea prevazuta mai sus; Impozitul pentru cladirile nerezidentiale destinate unor activități în domeniul agricol-cota de 0, 4% din valoarea impozabila stabilită la cladirile rezidentiale. Impozitul pe cladirile cu regim mixt se calculează prin insumarea impozitului stabilit proportional cu suprafetele utilizate în scop rezidential sau nerezidential.

• Impozitul pe clădiri datorat de persoanele juridice Valoarea impozabilă a clădirilor aflate în proprietatea persoanelor juridice este valoarea de la 31 decembrie a anului anterior celui pentru care se datorează impozitul/taxa şi poate fi: a) b) c) d) e) f) • Ultima valoare impozabilă înregistrată în evidenţele organului fiscal; Valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat Valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în cursul anului fiscal anterior; Valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în cursul anului fiscal anterior; În cazul clădirilor care sunt finanţate în baza unui contract de leasing financiar, valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat; În cazul clădirilor pentru care se datorează taxa pe clădiri, valoarea înscrisă în contabilitatea proprietarului clădirii şi comunicată concesionarului, locatarului, titularului dreptului de administrare sau de folosinţă, după caz. Valoarea impozabilă a clădirii se actualizează o dată la 3 ani pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat, depus la organul

• Impozitul pe clădiri datorat de persoanele juridice Valoarea impozabilă a clădirilor aflate în proprietatea persoanelor juridice este valoarea de la 31 decembrie a anului anterior celui pentru care se datorează impozitul/taxa şi poate fi: a) b) c) d) e) f) • Ultima valoare impozabilă înregistrată în evidenţele organului fiscal; Valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat Valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în cursul anului fiscal anterior; Valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în cursul anului fiscal anterior; În cazul clădirilor care sunt finanţate în baza unui contract de leasing financiar, valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat; În cazul clădirilor pentru care se datorează taxa pe clădiri, valoarea înscrisă în contabilitatea proprietarului clădirii şi comunicată concesionarului, locatarului, titularului dreptului de administrare sau de folosinţă, după caz. Valoarea impozabilă a clădirii se actualizează o dată la 3 ani pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat, depus la organul

Impozitul/taxa pe teren • • • Pentru terenurile proprietate publică sau privată a statului ori a unităţilor administrativ-teritoriale, concesionate, închiriate, date în administrare ori în folosinţă, după caz, oricăror entităţi, altele decât cele de drept public, se stabileşte taxa pe teren, care se datorează de concesionari, locatari, titulari ai dreptului de administrare sau de folosinţă, după caz, în condiţii similare impozitului pe teren. Impozitul/Taxa pe teren se stabileşte luând în calcul suprafaţa terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local. În cazul unui teren amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, precum şi terenul înregistrat în registrul agricol la altă categorie de folosinţă decât cea de terenuri cu construcţii în suprafaţă de până la 400 m 2, inclusiv, impozitul/taxa pe teren se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în tabel;

Impozitul/taxa pe teren • • • Pentru terenurile proprietate publică sau privată a statului ori a unităţilor administrativ-teritoriale, concesionate, închiriate, date în administrare ori în folosinţă, după caz, oricăror entităţi, altele decât cele de drept public, se stabileşte taxa pe teren, care se datorează de concesionari, locatari, titulari ai dreptului de administrare sau de folosinţă, după caz, în condiţii similare impozitului pe teren. Impozitul/Taxa pe teren se stabileşte luând în calcul suprafaţa terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local. În cazul unui teren amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, precum şi terenul înregistrat în registrul agricol la altă categorie de folosinţă decât cea de terenuri cu construcţii în suprafaţă de până la 400 m 2, inclusiv, impozitul/taxa pe teren se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în tabel;

• • • • • Impozit teren |Nr. | Zona | A | B | C | D | |crt. | Categoria de folosinţă | | | 1 | Teren arabil | 28 | 21 | 19 | 15 | |_________________________|____|____ | | 2 | Păşune | 21 | 19 | 15 | 13 | |_________________________|____|____ | | 3 | Fâneaţă | 21 | 19 | 15 | 13 | |_________________________|____|____ | | 4 | Vie | 46 | 35 | 28 | 19 | |_________________________|____|____ | | 5 | Livadă | 53 | 46 | 35 | 28 | |_________________________|____|____ | | 6 | Pădure sau alt teren cu vegetaţie forestieră | 28 | 21 | 19 | 15 | |_________________________|____|____ | | 7 | Teren cu ape | 15 | 13 | 8 | 0 | |_________________________|____|____ | | 8 | Drumuri şi căi ferate | 0 | 0 | |_________________________|____|____ |

• • • • • Impozit teren |Nr. | Zona | A | B | C | D | |crt. | Categoria de folosinţă | | | 1 | Teren arabil | 28 | 21 | 19 | 15 | |_________________________|____|____ | | 2 | Păşune | 21 | 19 | 15 | 13 | |_________________________|____|____ | | 3 | Fâneaţă | 21 | 19 | 15 | 13 | |_________________________|____|____ | | 4 | Vie | 46 | 35 | 28 | 19 | |_________________________|____|____ | | 5 | Livadă | 53 | 46 | 35 | 28 | |_________________________|____|____ | | 6 | Pădure sau alt teren cu vegetaţie forestieră | 28 | 21 | 19 | 15 | |_________________________|____|____ | | 7 | Teren cu ape | 15 | 13 | 8 | 0 | |_________________________|____|____ | | 8 | Drumuri şi căi ferate | 0 | 0 | |_________________________|____|____ |

Impozitul pe mijloacele de transport • • • Orice persoană care în proprietate un mijloc de transport care trebuie înmatriculat/înregistrat în România datorează un impozit anual pentru mijlocul de transport, cu excepţia cazurilor prevazute de lege; Impozitul pe mijloacele de transport se calculează în funcţie de tipul mijlocului de transport, conform celor prevăzute în prezentul capitol. În cazul oricăruia dintre următoarele autovehicule, impozitul pe mijlocul de transport se calculează în funcţie de capacitatea cilindrică a acestuia, prin înmulţirea fiecărei grupe de 200 cm 3 sau fracţiune din aceasta cu suma corespunzătoare din tabelul

Impozitul pe mijloacele de transport • • • Orice persoană care în proprietate un mijloc de transport care trebuie înmatriculat/înregistrat în România datorează un impozit anual pentru mijlocul de transport, cu excepţia cazurilor prevazute de lege; Impozitul pe mijloacele de transport se calculează în funcţie de tipul mijlocului de transport, conform celor prevăzute în prezentul capitol. În cazul oricăruia dintre următoarele autovehicule, impozitul pe mijlocul de transport se calculează în funcţie de capacitatea cilindrică a acestuia, prin înmulţirea fiecărei grupe de 200 cm 3 sau fracţiune din aceasta cu suma corespunzătoare din tabelul

Dispozitii tranzitorii- art. 495 n n - persoanele fizice care la data de 31 decembrie 2015 au în proprietate clădiri nerezidenţiale sau clădiri cu destinaţie mixtă au obligaţia să depună declaraţii până la data de 31 martie 2016 inclusiv, conform modelului aprobat prin ordin comun al ministrului finanţelor publice şi al ministrului dezvoltării regionale şi administraţiei publice; - persoanele juridice au obligaţia să depună declaraţii privind clădirile pe care le deţin în proprietate la data de 31 decembrie 2015, destinaţia şi valoarea impozabilă a acestora, până la data de 31 martie 2016 inclusiv; - persoanele fizice şi juridice care la data de 31 decembrie 2015 deţin mijloace de transport radiate din circulaţie conform prevederilor legale din domeniul circulaţiei pe drumurile publice au obligaţia să depună o declaraţie în acest sens, însoţită de documente justificative, la compartimentele de specialitate ale autorităţii publice locale, până la data de 31 martie 2016 inclusiv; - scutirile sau reducerile de la plata impozitului/taxei pe clădiri, a impozitului/taxei pe teren, a impozitului pe mijloacele de transport prevăzute la art. 456, 464 şi 469 se aplică începând cu data de 1 ianuarie 2016 persoanelor

Dispozitii tranzitorii- art. 495 n n - persoanele fizice care la data de 31 decembrie 2015 au în proprietate clădiri nerezidenţiale sau clădiri cu destinaţie mixtă au obligaţia să depună declaraţii până la data de 31 martie 2016 inclusiv, conform modelului aprobat prin ordin comun al ministrului finanţelor publice şi al ministrului dezvoltării regionale şi administraţiei publice; - persoanele juridice au obligaţia să depună declaraţii privind clădirile pe care le deţin în proprietate la data de 31 decembrie 2015, destinaţia şi valoarea impozabilă a acestora, până la data de 31 martie 2016 inclusiv; - persoanele fizice şi juridice care la data de 31 decembrie 2015 deţin mijloace de transport radiate din circulaţie conform prevederilor legale din domeniul circulaţiei pe drumurile publice au obligaţia să depună o declaraţie în acest sens, însoţită de documente justificative, la compartimentele de specialitate ale autorităţii publice locale, până la data de 31 martie 2016 inclusiv; - scutirile sau reducerile de la plata impozitului/taxei pe clădiri, a impozitului/taxei pe teren, a impozitului pe mijloacele de transport prevăzute la art. 456, 464 şi 469 se aplică începând cu data de 1 ianuarie 2016 persoanelor

• • Impozitul pe construcții datorat în anul 2016 Impozitul pe construcţii se calculează prin aplicarea unei cote de 1% asupra valorii construcţiilor existente în patrimoniul contribuabililor la data de 31 decembrie a anului anterior, evidenţiată contabil în soldul debitor al conturilor corespunzătoare construcţiilor, din care se scade: a) Valoarea clădirilor, pentru care se datorează impozit pe clădiri. Intră sub incidenţa acestor prevederi şi valoarea clădirilor din parcurile industriale, ştiinţifice şi tehnologice care, potrivit legii, nu beneficiază de scutirea de la plata impozitului pe clădiri; b) Valoarea lucrărilor de reconstruire, modernizare, consolidare, modificare sau extindere la construcţii închiriate, luate în administrare sau în folosinţă; c) Valoarea construcţiilor şi a lucrărilor de reconstruire, modernizare, consolidare, modificare sau extindere a construcţiilor, aflate sau care urmează să fie trecute, în conformitate cu prevederile legale în vigoare, în proprietatea statului sau a unităţilor administrativ-teritoriale; d) Valoarea construcţiilor din subgrupa 1. 2 "Construcţii agricole" din Catalogul privind clasificarea şi duratele normale de funcţionare a mijloacelor fixe; e) Valoarea construcţiilor situate în afara frontierei de stat a României; f) Valoarea construcţiilor din domeniul public al statului şi care fac parte din baza materială de reprezentare şi protocol, precum şi a celor din domeniul public şi privat al statului, închiriate sau date în folosinţă instituţiilor publice, construcţii

• • Impozitul pe construcții datorat în anul 2016 Impozitul pe construcţii se calculează prin aplicarea unei cote de 1% asupra valorii construcţiilor existente în patrimoniul contribuabililor la data de 31 decembrie a anului anterior, evidenţiată contabil în soldul debitor al conturilor corespunzătoare construcţiilor, din care se scade: a) Valoarea clădirilor, pentru care se datorează impozit pe clădiri. Intră sub incidenţa acestor prevederi şi valoarea clădirilor din parcurile industriale, ştiinţifice şi tehnologice care, potrivit legii, nu beneficiază de scutirea de la plata impozitului pe clădiri; b) Valoarea lucrărilor de reconstruire, modernizare, consolidare, modificare sau extindere la construcţii închiriate, luate în administrare sau în folosinţă; c) Valoarea construcţiilor şi a lucrărilor de reconstruire, modernizare, consolidare, modificare sau extindere a construcţiilor, aflate sau care urmează să fie trecute, în conformitate cu prevederile legale în vigoare, în proprietatea statului sau a unităţilor administrativ-teritoriale; d) Valoarea construcţiilor din subgrupa 1. 2 "Construcţii agricole" din Catalogul privind clasificarea şi duratele normale de funcţionare a mijloacelor fixe; e) Valoarea construcţiilor situate în afara frontierei de stat a României; f) Valoarea construcţiilor din domeniul public al statului şi care fac parte din baza materială de reprezentare şi protocol, precum şi a celor din domeniul public şi privat al statului, închiriate sau date în folosinţă instituţiilor publice, construcţii

Contribuabil- institutia publica dacă desfășoară activități economice Impozitul pe profit Registru de evidenta fiscala – în forma scrisa sau electronic determinarea rezultatului fiscal Impozitul pe profit – venit la bugetul de stat Impozitul pe profit, dobânzile/majorările de întârziere şi amenzile datorate de regiile autonome din subordinea consiliilor locale şi a consiliilor judeţene, precum şi cele datorate de societăţile în care consiliile locale şi/sau judeţene sunt acţionari majoritari, care realizează proiecte cu asistenţă financiară din partea Uniunii Europene sau a altor organisme internaţionale, în baza unor acorduri/contracte de împrumut ratificate, sunt venituri ale bugetelor locale respective până la sfârşitul anului fiscal în care se încheie proiectul care face obiectul acordului/contractului de

Contribuabil- institutia publica dacă desfășoară activități economice Impozitul pe profit Registru de evidenta fiscala – în forma scrisa sau electronic determinarea rezultatului fiscal Impozitul pe profit – venit la bugetul de stat Impozitul pe profit, dobânzile/majorările de întârziere şi amenzile datorate de regiile autonome din subordinea consiliilor locale şi a consiliilor judeţene, precum şi cele datorate de societăţile în care consiliile locale şi/sau judeţene sunt acţionari majoritari, care realizează proiecte cu asistenţă financiară din partea Uniunii Europene sau a altor organisme internaţionale, în baza unor acorduri/contracte de împrumut ratificate, sunt venituri ale bugetelor locale respective până la sfârşitul anului fiscal în care se încheie proiectul care face obiectul acordului/contractului de

Impozit pe dividende • NU se datorează impozit pe dividende în cazul dividendelor plătite de o persoană juridică română, organelor administraţiei publice care exercită, prin lege, drepturile şi obligaţiile ce decurg din calitatea de acţionar al statului/unităţii administrativ-teritoriale la acea persoană juridică română.

Impozit pe dividende • NU se datorează impozit pe dividende în cazul dividendelor plătite de o persoană juridică română, organelor administraţiei publice care exercită, prin lege, drepturile şi obligaţiile ce decurg din calitatea de acţionar al statului/unităţii administrativ-teritoriale la acea persoană juridică română.

Impozit pe venit microintreprinderi Nu pot fi microintreprinderi platitoare de impozit pe venit societatile în a caror capital social are o anumita pondere statul şi unităţile administrativ-teritoriale;

Impozit pe venit microintreprinderi Nu pot fi microintreprinderi platitoare de impozit pe venit societatile în a caror capital social are o anumita pondere statul şi unităţile administrativ-teritoriale;

Venituri din salarii și asimilate salariilor a unei funcţii de demnitate Indemnizaţiile din activităţi desfăşurate ca urmare publică, stabilite potrivit legii; Sumele din profitul net cuvenite administratorilor societăţilor, potrivit legii sau actului constitutiv, după caz, precum şi participarea la profitul unităţii pentru managerii cu contract de management, potrivit legii; Sume reprezentând participarea salariaţilor la profit, potrivit legii; Remuneraţia obţinută de directorii cu contract de mandat şi de membrii directoratului de la societăţile administrate în sistem dualist şi ai consiliului de supraveghere, potrivit legii, precum şi drepturile cuvenite managerilor, în baza contractului de management prevăzut de lege; Sumele primite de membrii fondatori ai societăţilor constituite prin subscripţie publică; Sumele primite de membrii comisiei de cenzori sau comitetului de audit, după caz, precum şi sumele primite pentru participarea în consilii, comisii, comitete şi altele asemenea; Sumele primite de reprezentanţii în organisme tripartite, potrivit legii; Indemnizaţiile şi orice alte sume de aceeaşi natură, altele decât cele acordate pentru acoperirea cheltuielilor de transport şi cazare, primite de salariaţi, potrivit legii, pe perioada delegării/detaşării, după caz, în altă localitate, în ţară şi în

Venituri din salarii și asimilate salariilor a unei funcţii de demnitate Indemnizaţiile din activităţi desfăşurate ca urmare publică, stabilite potrivit legii; Sumele din profitul net cuvenite administratorilor societăţilor, potrivit legii sau actului constitutiv, după caz, precum şi participarea la profitul unităţii pentru managerii cu contract de management, potrivit legii; Sume reprezentând participarea salariaţilor la profit, potrivit legii; Remuneraţia obţinută de directorii cu contract de mandat şi de membrii directoratului de la societăţile administrate în sistem dualist şi ai consiliului de supraveghere, potrivit legii, precum şi drepturile cuvenite managerilor, în baza contractului de management prevăzut de lege; Sumele primite de membrii fondatori ai societăţilor constituite prin subscripţie publică; Sumele primite de membrii comisiei de cenzori sau comitetului de audit, după caz, precum şi sumele primite pentru participarea în consilii, comisii, comitete şi altele asemenea; Sumele primite de reprezentanţii în organisme tripartite, potrivit legii; Indemnizaţiile şi orice alte sume de aceeaşi natură, altele decât cele acordate pentru acoperirea cheltuielilor de transport şi cazare, primite de salariaţi, potrivit legii, pe perioada delegării/detaşării, după caz, în altă localitate, în ţară şi în

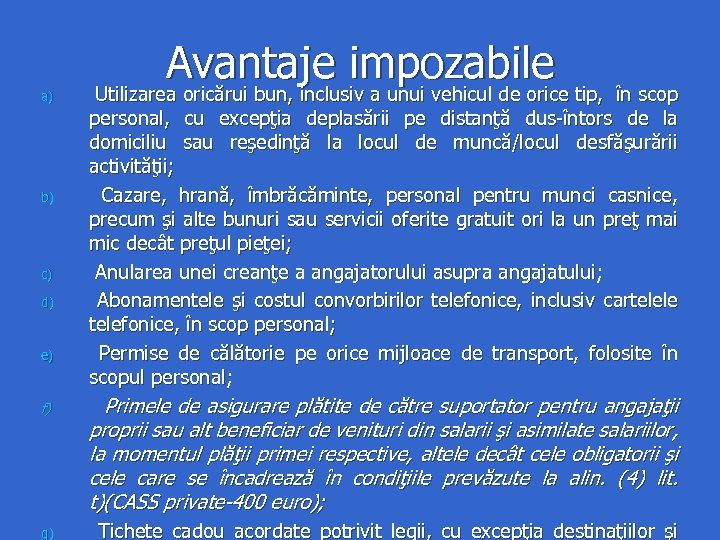

a) b) c) d) e) f) g) Avantaje impozabile Utilizarea oricărui bun, inclusiv a unui vehicul de orice tip, în scop personal, cu excepţia deplasării pe distanţă dus-întors de la domiciliu sau reşedinţă la locul de muncă/locul desfăşurării activităţii; Cazare, hrană, îmbrăcăminte, personal pentru munci casnice, precum şi alte bunuri sau servicii oferite gratuit ori la un preţ mai mic decât preţul pieţei; Anularea unei creanţe a angajatorului asupra angajatului; Abonamentele şi costul convorbirilor telefonice, inclusiv cartelele telefonice, în scop personal; Permise de călătorie pe orice mijloace de transport, folosite în scopul personal; Primele de asigurare plătite de către suportator pentru angajaţii proprii sau alt beneficiar de venituri din salarii şi asimilate salariilor, la momentul plăţii primei respective, altele decât cele obligatorii şi cele care se încadrează în condiţiile prevăzute la alin. (4) lit. t)(CASS private-400 euro); Tichete cadou acordate potrivit legii, cu excepţia destinaţiilor şi

a) b) c) d) e) f) g) Avantaje impozabile Utilizarea oricărui bun, inclusiv a unui vehicul de orice tip, în scop personal, cu excepţia deplasării pe distanţă dus-întors de la domiciliu sau reşedinţă la locul de muncă/locul desfăşurării activităţii; Cazare, hrană, îmbrăcăminte, personal pentru munci casnice, precum şi alte bunuri sau servicii oferite gratuit ori la un preţ mai mic decât preţul pieţei; Anularea unei creanţe a angajatorului asupra angajatului; Abonamentele şi costul convorbirilor telefonice, inclusiv cartelele telefonice, în scop personal; Permise de călătorie pe orice mijloace de transport, folosite în scopul personal; Primele de asigurare plătite de către suportator pentru angajaţii proprii sau alt beneficiar de venituri din salarii şi asimilate salariilor, la momentul plăţii primei respective, altele decât cele obligatorii şi cele care se încadrează în condiţiile prevăzute la alin. (4) lit. t)(CASS private-400 euro); Tichete cadou acordate potrivit legii, cu excepţia destinaţiilor şi

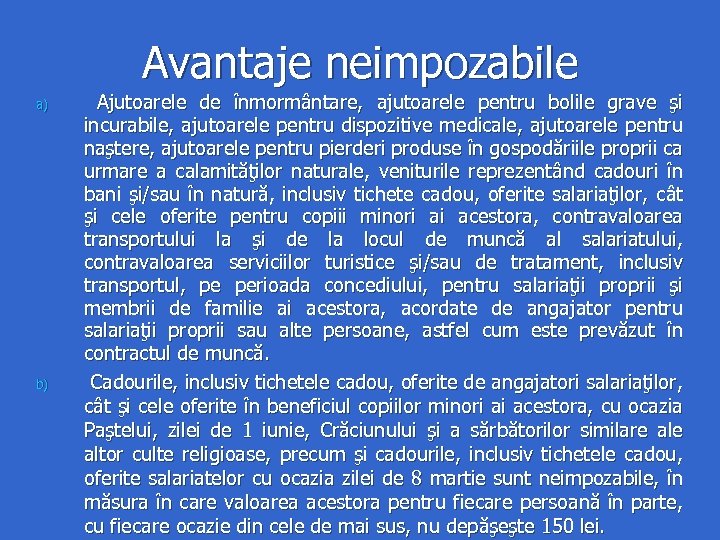

Avantaje neimpozabile a) b) Ajutoarele de înmormântare, ajutoarele pentru bolile grave şi incurabile, ajutoarele pentru dispozitive medicale, ajutoarele pentru naştere, ajutoarele pentru pierderi produse în gospodăriile proprii ca urmare a calamităţilor naturale, veniturile reprezentând cadouri în bani şi/sau în natură, inclusiv tichete cadou, oferite salariaţilor, cât şi cele oferite pentru copiii minori ai acestora, contravaloarea transportului la şi de la locul de muncă al salariatului, contravaloarea serviciilor turistice şi/sau de tratament, inclusiv transportul, pe perioada concediului, pentru salariaţii proprii şi membrii de familie ai acestora, acordate de angajator pentru salariaţii proprii sau alte persoane, astfel cum este prevăzut în contractul de muncă. Cadourile, inclusiv tichetele cadou, oferite de angajatori salariaţilor, cât şi cele oferite în beneficiul copiilor minori ai acestora, cu ocazia Paştelui, zilei de 1 iunie, Crăciunului şi a sărbătorilor similare altor culte religioase, precum şi cadourile, inclusiv tichetele cadou, oferite salariatelor cu ocazia zilei de 8 martie sunt neimpozabile, în măsura în care valoarea acestora pentru fiecare persoană în parte, cu fiecare ocazie din cele de mai sus, nu depăşeşte 150 lei.

Avantaje neimpozabile a) b) Ajutoarele de înmormântare, ajutoarele pentru bolile grave şi incurabile, ajutoarele pentru dispozitive medicale, ajutoarele pentru naştere, ajutoarele pentru pierderi produse în gospodăriile proprii ca urmare a calamităţilor naturale, veniturile reprezentând cadouri în bani şi/sau în natură, inclusiv tichete cadou, oferite salariaţilor, cât şi cele oferite pentru copiii minori ai acestora, contravaloarea transportului la şi de la locul de muncă al salariatului, contravaloarea serviciilor turistice şi/sau de tratament, inclusiv transportul, pe perioada concediului, pentru salariaţii proprii şi membrii de familie ai acestora, acordate de angajator pentru salariaţii proprii sau alte persoane, astfel cum este prevăzut în contractul de muncă. Cadourile, inclusiv tichetele cadou, oferite de angajatori salariaţilor, cât şi cele oferite în beneficiul copiilor minori ai acestora, cu ocazia Paştelui, zilei de 1 iunie, Crăciunului şi a sărbătorilor similare altor culte religioase, precum şi cadourile, inclusiv tichetele cadou, oferite salariatelor cu ocazia zilei de 8 martie sunt neimpozabile, în măsura în care valoarea acestora pentru fiecare persoană în parte, cu fiecare ocazie din cele de mai sus, nu depăşeşte 150 lei.

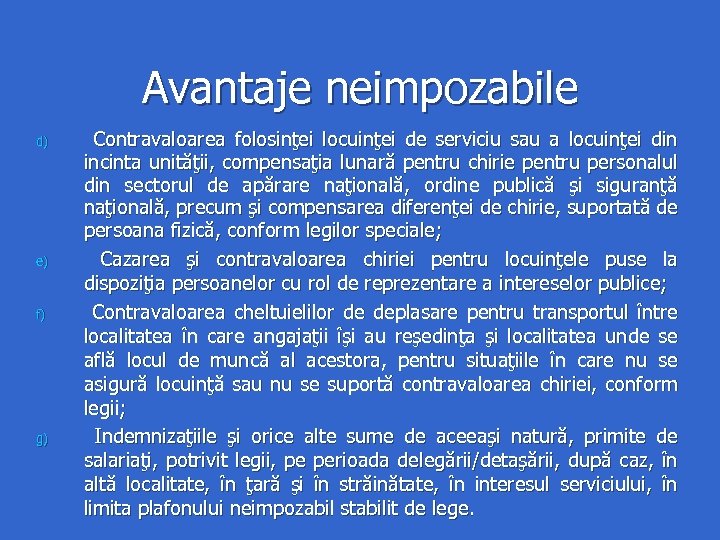

Avantaje neimpozabile d) e) f) g) Contravaloarea folosinţei locuinţei de serviciu sau a locuinţei din incinta unităţii, compensaţia lunară pentru chirie pentru personalul din sectorul de apărare naţională, ordine publică şi siguranţă naţională, precum şi compensarea diferenţei de chirie, suportată de persoana fizică, conform legilor speciale; Cazarea şi contravaloarea chiriei pentru locuinţele puse la dispoziţia persoanelor cu rol de reprezentare a intereselor publice; Contravaloarea cheltuielilor de deplasare pentru transportul între localitatea în care angajaţii îşi au reşedinţa şi localitatea unde se află locul de muncă al acestora, pentru situaţiile în care nu se asigură locuinţă sau nu se suportă contravaloarea chiriei, conform legii; Indemnizaţiile şi orice alte sume de aceeaşi natură, primite de salariaţi, potrivit legii, pe perioada delegării/detaşării, după caz, în altă localitate, în ţară şi în străinătate, în interesul serviciului, în limita plafonului neimpozabil stabilit de lege.

Avantaje neimpozabile d) e) f) g) Contravaloarea folosinţei locuinţei de serviciu sau a locuinţei din incinta unităţii, compensaţia lunară pentru chirie pentru personalul din sectorul de apărare naţională, ordine publică şi siguranţă naţională, precum şi compensarea diferenţei de chirie, suportată de persoana fizică, conform legilor speciale; Cazarea şi contravaloarea chiriei pentru locuinţele puse la dispoziţia persoanelor cu rol de reprezentare a intereselor publice; Contravaloarea cheltuielilor de deplasare pentru transportul între localitatea în care angajaţii îşi au reşedinţa şi localitatea unde se află locul de muncă al acestora, pentru situaţiile în care nu se asigură locuinţă sau nu se suportă contravaloarea chiriei, conform legii; Indemnizaţiile şi orice alte sume de aceeaşi natură, primite de salariaţi, potrivit legii, pe perioada delegării/detaşării, după caz, în altă localitate, în ţară şi în străinătate, în interesul serviciului, în limita plafonului neimpozabil stabilit de lege.

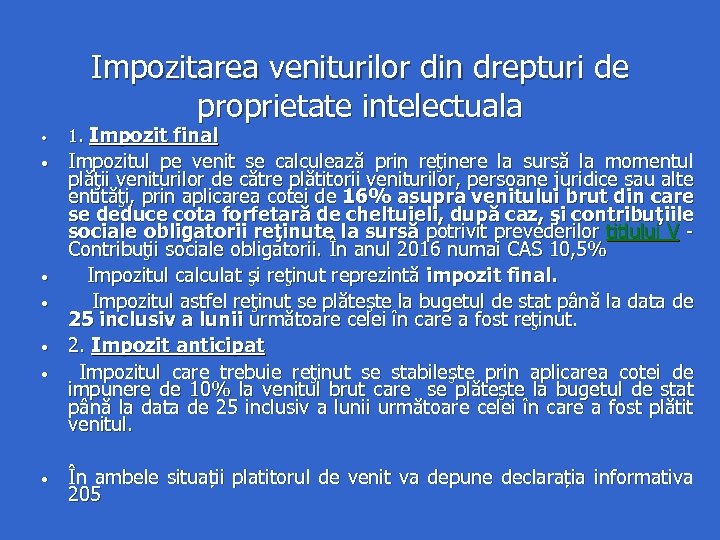

Impozitarea veniturilor din drepturi de proprietate intelectuala • • 1. Impozit final Impozitul pe venit se calculează prin reţinere la sursă la momentul plăţii veniturilor de către plătitorii veniturilor, persoane juridice sau alte entităţi, prin aplicarea cotei de 16% asupra venitului brut din care se deduce cota forfetară de cheltuieli, după caz, şi contribuţiile sociale obligatorii reţinute la sursă potrivit prevederilor titlului V Contribuţii sociale obligatorii. În anul 2016 numai CAS 10, 5% Impozitul calculat şi reţinut reprezintă impozit final. Impozitul astfel reţinut se plăteşte la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reţinut. 2. Impozit anticipat Impozitul care trebuie reţinut se stabileşte prin aplicarea cotei de impunere de 10% la venitul brut care se plăteşte la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost plătit venitul. În ambele situații platitorul de venit va depune declarația informativa 205

Impozitarea veniturilor din drepturi de proprietate intelectuala • • 1. Impozit final Impozitul pe venit se calculează prin reţinere la sursă la momentul plăţii veniturilor de către plătitorii veniturilor, persoane juridice sau alte entităţi, prin aplicarea cotei de 16% asupra venitului brut din care se deduce cota forfetară de cheltuieli, după caz, şi contribuţiile sociale obligatorii reţinute la sursă potrivit prevederilor titlului V Contribuţii sociale obligatorii. În anul 2016 numai CAS 10, 5% Impozitul calculat şi reţinut reprezintă impozit final. Impozitul astfel reţinut se plăteşte la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reţinut. 2. Impozit anticipat Impozitul care trebuie reţinut se stabileşte prin aplicarea cotei de impunere de 10% la venitul brut care se plăteşte la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost plătit venitul. În ambele situații platitorul de venit va depune declarația informativa 205

Impozitarea veniturilor din alte surse Indemnizaţiile acordate membrilor birourilor electorale, statisticienilor, informaticienilor şi personalului tehnic auxiliar pentru executarea atribuţiilor privind desfăşurarea alegerilor prezidenţiale, parlamentare şi locale; Veniturile realizate de contribuabilii care nu sunt înregistraţi fiscal potrivit legislaţiei în materie şi care desfăşoară activităţi de producţie, comerţ, prestări de servicii, profesii liberale, din drepturi de proprietate intelectuală, precum şi venituri din activităţi agricole, silvicultură şi piscicultură, fără a avea caracter de continuitate şi pentru care nu sunt aplicabile prevederile cap. II "Venituri din activităţi independente" şi cap. VII "Venituri din activităţi agricole, silvicultură şi piscicultură" din titlul IV al Codului fiscal. Pentru veniturile realizate, platitorul de venit reține impozit de 16%, și îl vireaza pana la data de 25 a lunii următoare. Impozitul este final.

Impozitarea veniturilor din alte surse Indemnizaţiile acordate membrilor birourilor electorale, statisticienilor, informaticienilor şi personalului tehnic auxiliar pentru executarea atribuţiilor privind desfăşurarea alegerilor prezidenţiale, parlamentare şi locale; Veniturile realizate de contribuabilii care nu sunt înregistraţi fiscal potrivit legislaţiei în materie şi care desfăşoară activităţi de producţie, comerţ, prestări de servicii, profesii liberale, din drepturi de proprietate intelectuală, precum şi venituri din activităţi agricole, silvicultură şi piscicultură, fără a avea caracter de continuitate şi pentru care nu sunt aplicabile prevederile cap. II "Venituri din activităţi independente" şi cap. VII "Venituri din activităţi agricole, silvicultură şi piscicultură" din titlul IV al Codului fiscal. Pentru veniturile realizate, platitorul de venit reține impozit de 16%, și îl vireaza pana la data de 25 a lunii următoare. Impozitul este final.

Impozit pe veniturile realizate de nerezidenti Nerezident= persoana fizica sau juridica care presteaza servicii în Romania o perioada mai scurta de 183 de zile. Pentru serviciile prestate de către nerezidenti se reține impozit de 16% conform CF. Impozitul se reține la data platii venitului la extern și se vireaza pana la data de 25 a lunii următoare; În situația în care nerezidentul prezinta certificat de rezidenta fiscala se aplica cota de impozit prevazuta în Conventia de evitare a dublei impuneri dintre Romania și statul respectiv, sau se aplica cota cea mai favorabila.

Impozit pe veniturile realizate de nerezidenti Nerezident= persoana fizica sau juridica care presteaza servicii în Romania o perioada mai scurta de 183 de zile. Pentru serviciile prestate de către nerezidenti se reține impozit de 16% conform CF. Impozitul se reține la data platii venitului la extern și se vireaza pana la data de 25 a lunii următoare; În situația în care nerezidentul prezinta certificat de rezidenta fiscala se aplica cota de impozit prevazuta în Conventia de evitare a dublei impuneri dintre Romania și statul respectiv, sau se aplica cota cea mai favorabila.

TVA • Tratamentul din d. p. d. v. al TVA al achizitiilor intracomunitare. Achizitiile cu o val. <10. 000 euro sunt scutite de TVA in Romania. Se urmărește valoarea achizitiilor intracomunitare efectuate cumulat de la începutul anului la cursul de la data aderarii (3, 3817) Furnizorul din SM face factura cu TVA. Daca valoarea achizitiei depaseste 10. 000 de euro, cumulat de la inceputul anului, inainte de a face achizitia, institutia trebuie sa se inregistreze in scopuri de TVA pentru operatiuni intracomunitare, conform art. 317 din Codul Fiscal , cu declarația 091. Institutia trebuie sa se inregistreze in ROI – Registrul operatiunilor intracomunitare, conform art. 329 din Codul Fiscal, cu declarația 095. Dupa inregistrare obtine un cod de TVA ptr. operatiuni intracomunitare;

TVA • Tratamentul din d. p. d. v. al TVA al achizitiilor intracomunitare. Achizitiile cu o val. <10. 000 euro sunt scutite de TVA in Romania. Se urmărește valoarea achizitiilor intracomunitare efectuate cumulat de la începutul anului la cursul de la data aderarii (3, 3817) Furnizorul din SM face factura cu TVA. Daca valoarea achizitiei depaseste 10. 000 de euro, cumulat de la inceputul anului, inainte de a face achizitia, institutia trebuie sa se inregistreze in scopuri de TVA pentru operatiuni intracomunitare, conform art. 317 din Codul Fiscal , cu declarația 091. Institutia trebuie sa se inregistreze in ROI – Registrul operatiunilor intracomunitare, conform art. 329 din Codul Fiscal, cu declarația 095. Dupa inregistrare obtine un cod de TVA ptr. operatiuni intracomunitare;

TVA • Institutia înregistrată în scopuri de TVA pentru opratiuni intracomunitare: Comunica codul de TVA furnizorului din SM, furnizorul va face factura fara TVA Institutia din Ro va depune decont special de TVA D 301 si va face plata in Romania, la organul fiscal teritorial a TVA calculat la valoarea facturii *20%; Valoarea TVA-ului achitat intra în valoarea bunurilor achizitionate și se va inregistra pe cheltuieli prin amortizare; Institutia va depune si Declaratia recapitulativa D 390 pentru operatiuni intracomunitare; Daca nu se inregistreaza in scopuri de TVA pentru operatiuni intracomunitare, pentru achiziția > de 10, 000 euro, institutia va primi factura cu TVA din SM si va fi obligat sa plateasca TVA si in Ro.

TVA • Institutia înregistrată în scopuri de TVA pentru opratiuni intracomunitare: Comunica codul de TVA furnizorului din SM, furnizorul va face factura fara TVA Institutia din Ro va depune decont special de TVA D 301 si va face plata in Romania, la organul fiscal teritorial a TVA calculat la valoarea facturii *20%; Valoarea TVA-ului achitat intra în valoarea bunurilor achizitionate și se va inregistra pe cheltuieli prin amortizare; Institutia va depune si Declaratia recapitulativa D 390 pentru operatiuni intracomunitare; Daca nu se inregistreaza in scopuri de TVA pentru operatiuni intracomunitare, pentru achiziția > de 10, 000 euro, institutia va primi factura cu TVA din SM si va fi obligat sa plateasca TVA si in Ro.

TVA aferent serviciilor Dacă institutia, în calitate de persoana neimpozabila, beneficiaza de servicii efectuate de prestatori din UE, pentru care locul prestarii se considera în Ro, institutia va depune Decontul special 301 și va face plata în Ro. Dacă institutia are deja un cod de inregistrare în scopuri de TVA pentru achizitii intracomunitare, în cazul în care beneficiaza de servicii prestate de prestaori de UE, va comunica acel cod de TVA furnizorului din UE, fiind considerată persoana impozabila, si i se va aplica tratamentul corespunzător pentru stabilirea locului prestarii

TVA aferent serviciilor Dacă institutia, în calitate de persoana neimpozabila, beneficiaza de servicii efectuate de prestatori din UE, pentru care locul prestarii se considera în Ro, institutia va depune Decontul special 301 și va face plata în Ro. Dacă institutia are deja un cod de inregistrare în scopuri de TVA pentru achizitii intracomunitare, în cazul în care beneficiaza de servicii prestate de prestaori de UE, va comunica acel cod de TVA furnizorului din UE, fiind considerată persoana impozabila, si i se va aplica tratamentul corespunzător pentru stabilirea locului prestarii

TVA -institutia publica care desfășoară și activități economice Pentru activitatea economica are cod de TVA separat fata de cel al institutiei publice; Dacă în calitate de institutie publica, face achizitii intracomunitare de bunuri, va comunica furnizorului din UE, codul de TVA al activitatii economice pentru a primi factura fără TVA de la furnizorul din UE. Bunurile fiind destinate activitatii institutiei în calitate de autoritate publica, nu va avea drept de deducere urmând să facă decontarea TVA -ului cu partea de activitate economica. În caz similar se aplica prevederile de mai sus, în calitate de beneficiar al unor servicii prestate de prestatori din SM.

TVA -institutia publica care desfășoară și activități economice Pentru activitatea economica are cod de TVA separat fata de cel al institutiei publice; Dacă în calitate de institutie publica, face achizitii intracomunitare de bunuri, va comunica furnizorului din UE, codul de TVA al activitatii economice pentru a primi factura fără TVA de la furnizorul din UE. Bunurile fiind destinate activitatii institutiei în calitate de autoritate publica, nu va avea drept de deducere urmând să facă decontarea TVA -ului cu partea de activitate economica. În caz similar se aplica prevederile de mai sus, în calitate de beneficiar al unor servicii prestate de prestatori din SM.

Va mulțumesc ! Mariana Man Șef Serviciu Asistenta Contribuabili DGRFP Cluj Napoca

Va mulțumesc ! Mariana Man Șef Serviciu Asistenta Contribuabili DGRFP Cluj Napoca

Campania de depunere a cererii unice de plată 2016 Modificări aduse cererii unice de plată prin Ordinul aprobat pentru modificarea și completarea Ordinului MADR nr. 619/2015

Campania de depunere a cererii unice de plată 2016 Modificări aduse cererii unice de plată prin Ordinul aprobat pentru modificarea și completarea Ordinului MADR nr. 619/2015

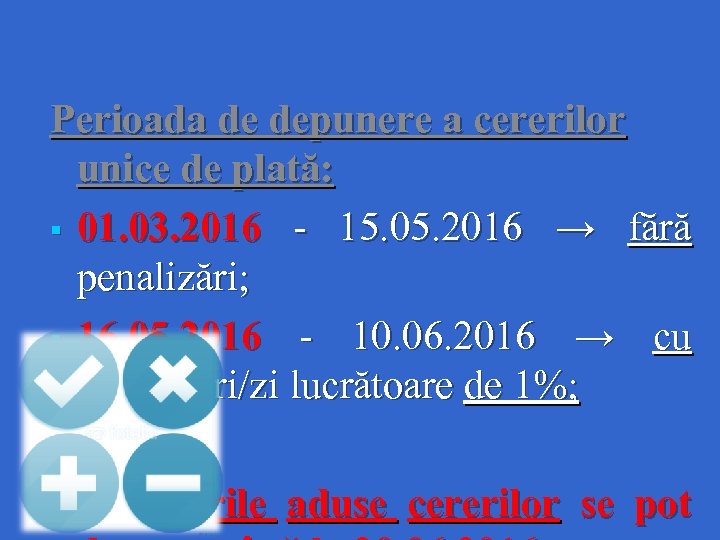

Perioada de depunere a cererilor unice de plată: § 01. 03. 2016 - 15. 05. 2016 → fără penalizări; § 16. 05. 2016 - 10. 06. 2016 → cu penalizări/zi lucrătoare de 1%; Modificările aduse cererilor se pot

Perioada de depunere a cererilor unice de plată: § 01. 03. 2016 - 15. 05. 2016 → fără penalizări; § 16. 05. 2016 - 10. 06. 2016 → cu penalizări/zi lucrătoare de 1%; Modificările aduse cererilor se pot

Cererea unică de plată 2016 v Scheme de sprijin/ajutor: n Schema plată/măsuri de plată unică pe suprafaţă; n Plata redistributivă; n Plata pentru practici agricole benefice pentru climă şi mediu; n Plata pentru tinerii fermieri; n Schema de sprijin cuplat (sector vegetal şi/sau sector zootehnic);

Cererea unică de plată 2016 v Scheme de sprijin/ajutor: n Schema plată/măsuri de plată unică pe suprafaţă; n Plata redistributivă; n Plata pentru practici agricole benefice pentru climă şi mediu; n Plata pentru tinerii fermieri; n Schema de sprijin cuplat (sector vegetal şi/sau sector zootehnic);

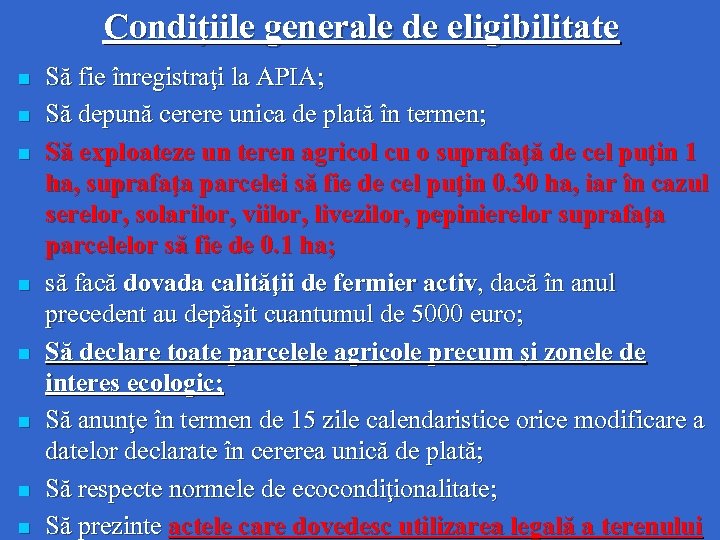

Condiţiile generale de eligibilitate n n n n Să fie înregistraţi la APIA; Să depună cerere unica de plată în termen; Să exploateze un teren agricol cu o suprafaţă de cel puţin 1 ha, suprafaţa parcelei să fie de cel puţin 0. 30 ha, iar în cazul serelor, solarilor, viilor, livezilor, pepinierelor suprafaţa parcelelor să fie de 0. 1 ha; să facă dovada calităţii de fermier activ, dacă în anul precedent au depăşit cuantumul de 5000 euro; Să declare toate parcelele agricole precum şi zonele de interes ecologic; Să anunţe în termen de 15 zile calendaristice orice modificare a datelor declarate în cererea unică de plată; Să respecte normele de ecocondiţionalitate; Să prezinte actele care dovedesc utilizarea legală a terenului

Condiţiile generale de eligibilitate n n n n Să fie înregistraţi la APIA; Să depună cerere unica de plată în termen; Să exploateze un teren agricol cu o suprafaţă de cel puţin 1 ha, suprafaţa parcelei să fie de cel puţin 0. 30 ha, iar în cazul serelor, solarilor, viilor, livezilor, pepinierelor suprafaţa parcelelor să fie de 0. 1 ha; să facă dovada calităţii de fermier activ, dacă în anul precedent au depăşit cuantumul de 5000 euro; Să declare toate parcelele agricole precum şi zonele de interes ecologic; Să anunţe în termen de 15 zile calendaristice orice modificare a datelor declarate în cererea unică de plată; Să respecte normele de ecocondiţionalitate; Să prezinte actele care dovedesc utilizarea legală a terenului

Documentele care fac dovada utilizării legale a terenului agricol § § § adeverinţa conform înscrisurilor din registrul agricol, aferente anului curent de cerere; copie conform cu originalul a contractului de închiriere/concesiune a suprafeței agricole, încheiat între fermier și unitățile administrativ teritoriale, după caz; copie conform cu originalul a contractului

Documentele care fac dovada utilizării legale a terenului agricol § § § adeverinţa conform înscrisurilor din registrul agricol, aferente anului curent de cerere; copie conform cu originalul a contractului de închiriere/concesiune a suprafeței agricole, încheiat între fermier și unitățile administrativ teritoriale, după caz; copie conform cu originalul a contractului

Instrucțiuni privind completarea Adeverinței 1. Adeverința va cuprinde obligatoriu datele de identificare ale UAT - ului (denumirea județului, categoria si denumirea unității administrativteritoriale Instituției emitente) si numar de înregistrare. 2. Adeverința va cuprinde datele de identificare ale solicitantului: - nume PF- Cod Numeric Per denumire

Instrucțiuni privind completarea Adeverinței 1. Adeverința va cuprinde obligatoriu datele de identificare ale UAT - ului (denumirea județului, categoria si denumirea unității administrativteritoriale Instituției emitente) si numar de înregistrare. 2. Adeverința va cuprinde datele de identificare ale solicitantului: - nume PF- Cod Numeric Per denumire

3. La Capitolul II b) se vor trece numai suprafețele aflate in proprietate menționându-se suprafața, categoria de folosința si numărul blocului fizic in care este identificata aceasta. 4. La Capitolul III se va înscrie suprafața aflată in proprietate, suprafața primită ( cod 03 -cod 08) si suprafața dată ( cod 10 cod 16) 5. In rubrica „Suprafața primita in arenda”–cod 03 se va trece suprafața rezultată din insumarea suprafețelor

3. La Capitolul II b) se vor trece numai suprafețele aflate in proprietate menționându-se suprafața, categoria de folosința si numărul blocului fizic in care este identificata aceasta. 4. La Capitolul III se va înscrie suprafața aflată in proprietate, suprafața primită ( cod 03 -cod 08) si suprafața dată ( cod 10 cod 16) 5. In rubrica „Suprafața primita in arenda”–cod 03 se va trece suprafața rezultată din insumarea suprafețelor

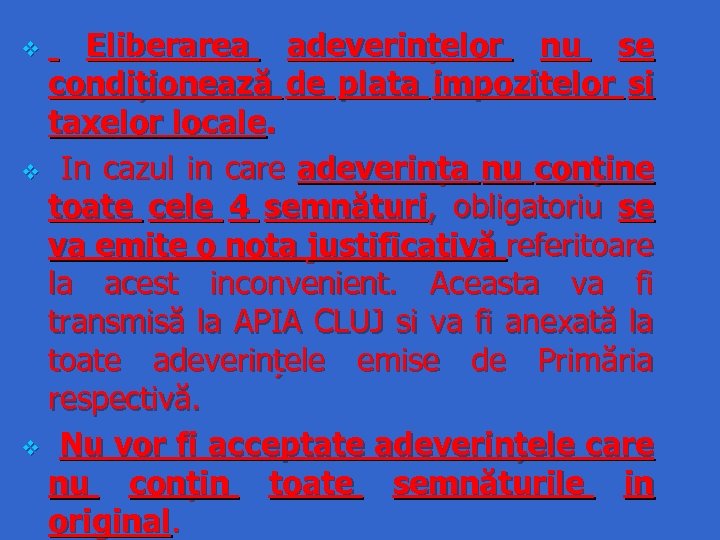

Eliberarea adeverințelor nu se condiționează de plata impozitelor si taxelor locale. v In cazul in care adeverința nu conține toate cele 4 semnături, obligatoriu se va emite o nota justificativă referitoare la acest inconvenient. Aceasta va fi transmisă la APIA CLUJ si va fi anexată la toate adeverințele emise de Primăria respectivă. v Nu vor fi acceptate adeverințele care nu conțin toate semnăturile in original. v

Eliberarea adeverințelor nu se condiționează de plata impozitelor si taxelor locale. v In cazul in care adeverința nu conține toate cele 4 semnături, obligatoriu se va emite o nota justificativă referitoare la acest inconvenient. Aceasta va fi transmisă la APIA CLUJ si va fi anexată la toate adeverințele emise de Primăria respectivă. v Nu vor fi acceptate adeverințele care nu conțin toate semnăturile in original. v

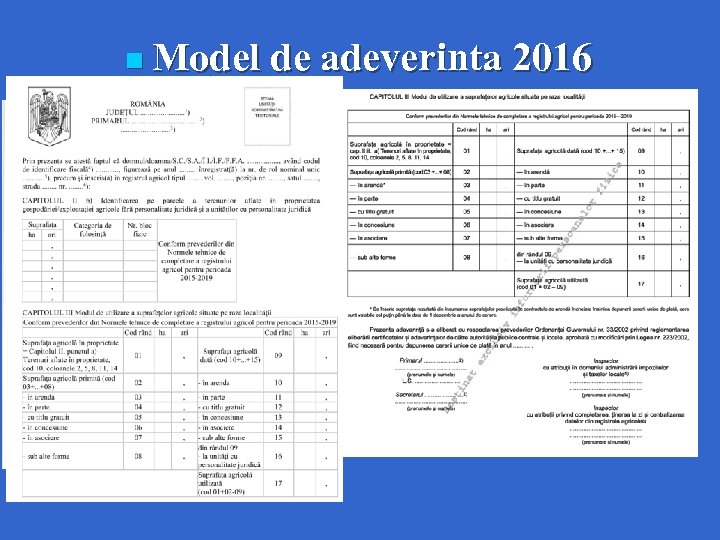

n Model de adeverinta 2016

n Model de adeverinta 2016

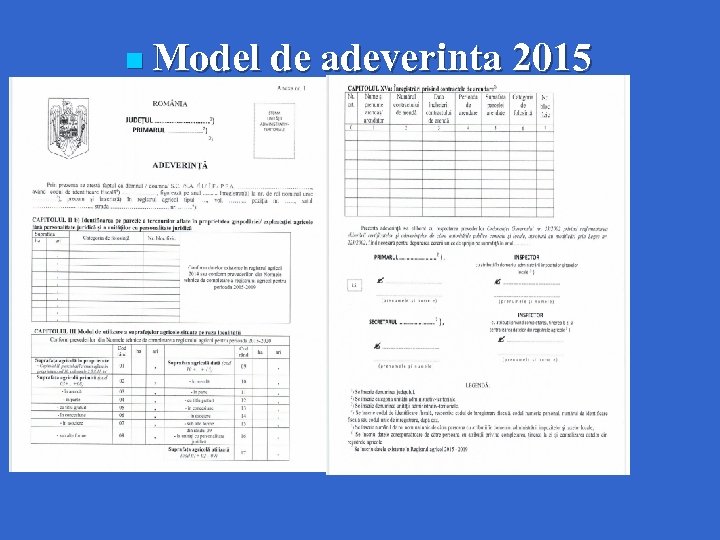

n Model de adeverinta 2015

n Model de adeverinta 2015

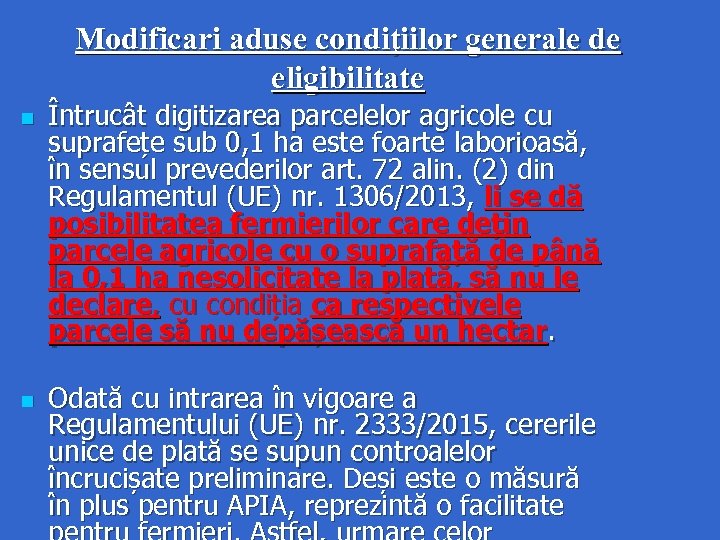

Modificari aduse condiţiilor generale de eligibilitate n n Întrucât digitizarea parcelelor agricole cu suprafețe sub 0, 1 ha este foarte laborioasă, în sensul prevederilor art. 72 alin. (2) din Regulamentul (UE) nr. 1306/2013, li se dă posibilitatea fermierilor care dețin parcele agricole cu o suprafață de până la 0, 1 ha nesolicitate la plată, să nu le declare, cu condiția ca respectivele parcele să nu depășească un hectar. Odată cu intrarea în vigoare a Regulamentului (UE) nr. 2333/2015, cererile unice de plată se supun controalelor încrucișate preliminare. Deși este o măsură în plus pentru APIA, reprezintă o facilitate

Modificari aduse condiţiilor generale de eligibilitate n n Întrucât digitizarea parcelelor agricole cu suprafețe sub 0, 1 ha este foarte laborioasă, în sensul prevederilor art. 72 alin. (2) din Regulamentul (UE) nr. 1306/2013, li se dă posibilitatea fermierilor care dețin parcele agricole cu o suprafață de până la 0, 1 ha nesolicitate la plată, să nu le declare, cu condiția ca respectivele parcele să nu depășească un hectar. Odată cu intrarea în vigoare a Regulamentului (UE) nr. 2333/2015, cererile unice de plată se supun controalelor încrucișate preliminare. Deși este o măsură în plus pentru APIA, reprezintă o facilitate

Reglementari legislative - Asociații n Incepând cu anul 2016, asociaţiile, pentru a beneficia de subvenții specifice APIA, se vor transforma în grupuri de producători sau cooperative agricole conform prevederilor legislaţiei în vigoare; n În cazul în care asociațiile nu se vor transforma în grupuri

Reglementari legislative - Asociații n Incepând cu anul 2016, asociaţiile, pentru a beneficia de subvenții specifice APIA, se vor transforma în grupuri de producători sau cooperative agricole conform prevederilor legislaţiei în vigoare; n În cazul în care asociațiile nu se vor transforma în grupuri

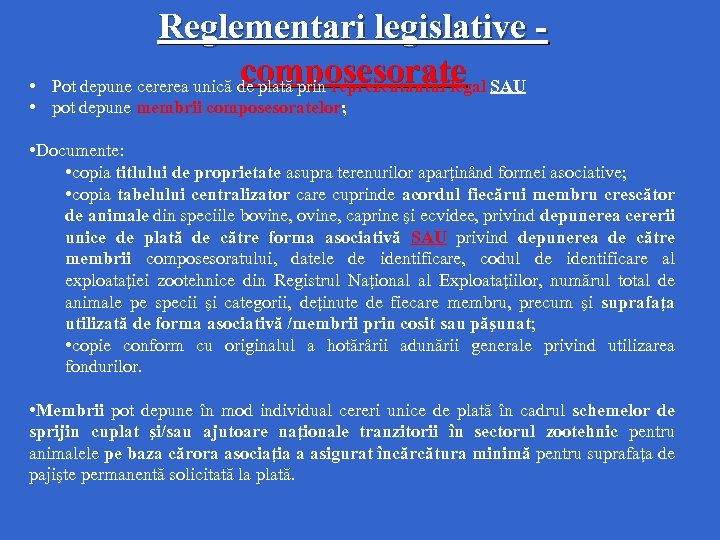

Reglementari legislative - composesorate Pot depune cererea unică de plată prin reprezentantul legal SAU • • pot depune membrii composesoratelor; • Documente: • copia titlului de proprietate asupra terenurilor aparţinând formei asociative; • copia tabelului centralizator care cuprinde acordul fiecărui membru crescător de animale din speciile bovine, caprine şi ecvidee, privind depunerea cererii unice de plată de către forma asociativă SAU privind depunerea de către membrii composesoratului, datele de identificare, codul de identificare al exploataţiei zootehnice din Registrul Naţional al Exploataţiilor, numărul total de animale pe specii şi categorii, deţinute de fiecare membru, precum şi suprafaţa utilizată de forma asociativă /membrii prin cosit sau păşunat; • copie conform cu originalul a hotărârii adunării generale privind utilizarea fondurilor. • Membrii pot depune în mod individual cereri unice de plată în cadrul schemelor de sprijin cuplat şi/sau ajutoare naţionale tranzitorii în sectorul zootehnic pentru animalele pe baza cărora asociaţia a asigurat încărcătura minimă pentru suprafaţa de pajişte permanentă solicitată la plată.

Reglementari legislative - composesorate Pot depune cererea unică de plată prin reprezentantul legal SAU • • pot depune membrii composesoratelor; • Documente: • copia titlului de proprietate asupra terenurilor aparţinând formei asociative; • copia tabelului centralizator care cuprinde acordul fiecărui membru crescător de animale din speciile bovine, caprine şi ecvidee, privind depunerea cererii unice de plată de către forma asociativă SAU privind depunerea de către membrii composesoratului, datele de identificare, codul de identificare al exploataţiei zootehnice din Registrul Naţional al Exploataţiilor, numărul total de animale pe specii şi categorii, deţinute de fiecare membru, precum şi suprafaţa utilizată de forma asociativă /membrii prin cosit sau păşunat; • copie conform cu originalul a hotărârii adunării generale privind utilizarea fondurilor. • Membrii pot depune în mod individual cereri unice de plată în cadrul schemelor de sprijin cuplat şi/sau ajutoare naţionale tranzitorii în sectorul zootehnic pentru animalele pe baza cărora asociaţia a asigurat încărcătura minimă pentru suprafaţa de pajişte permanentă solicitată la plată.

MODIFICARI ADUSE SCHEMELOR DE PLATĂ ÎN SECTORUL VEGETAL - În cazul sprijinului cuplat la cultura de cânepă pentru ulei și fibră, pentru a beneficia de sprijin cuplat, se elimină obligativitatea încheierii de contracte cu unități de procesare autorizate, deoarece legislația UE în domeniu, respectiv Regulamentul UE nr. 1308/2013 nu prevede nici un regim de sprijin pentru procesarea cânepei și în consecință, nu include nici prevederi privind autorizarea procesatorilor de cânepă. - Se introduc noi prevederi prin care se reglementează modul de desființare a culturilor secundare, încorporarea în sol fiind înlocuită cu distrugerea mecanică, termen mai larg, ceea ce permite executarea și a altor lucrări în afara celor ce presupun mobilizarea solului. - Distrugerea mecanică (termen prevăzut la punctul 56 din preambulul Regulamentului Delegat (UE) nr. 639/2014) se poate face până la data limită de 31 martie. Pentru situațiile în care condiţiile meteorologice nu permit desființarea culturii până la data 31 martie, s-a prelungit acest termen până la data de 30 aprilie, cu condiţia notificării prealabile a Centrului local/Centrului județean al Agenției de Plăți și Intervenție pentru Agricultură. - În vederea flexibilizării condițiilor de accesare a plății pentru înverzire, se dă posibilitatea fermierilor să modifice utilizarea parcelelor agricole în ceea ce priveşte zonele acoperite de strat vegetal prin schimbarea amplasamentului parcelei agricole sau schimbarea amestecului de specii de culturi pentru strat vegetal, fără să modifice procentul zonelor acoperite de strat vegetal declarat, cu obligativitatea notificării APIA până la data de 15 octombrie.

MODIFICARI ADUSE SCHEMELOR DE PLATĂ ÎN SECTORUL VEGETAL - În cazul sprijinului cuplat la cultura de cânepă pentru ulei și fibră, pentru a beneficia de sprijin cuplat, se elimină obligativitatea încheierii de contracte cu unități de procesare autorizate, deoarece legislația UE în domeniu, respectiv Regulamentul UE nr. 1308/2013 nu prevede nici un regim de sprijin pentru procesarea cânepei și în consecință, nu include nici prevederi privind autorizarea procesatorilor de cânepă. - Se introduc noi prevederi prin care se reglementează modul de desființare a culturilor secundare, încorporarea în sol fiind înlocuită cu distrugerea mecanică, termen mai larg, ceea ce permite executarea și a altor lucrări în afara celor ce presupun mobilizarea solului. - Distrugerea mecanică (termen prevăzut la punctul 56 din preambulul Regulamentului Delegat (UE) nr. 639/2014) se poate face până la data limită de 31 martie. Pentru situațiile în care condiţiile meteorologice nu permit desființarea culturii până la data 31 martie, s-a prelungit acest termen până la data de 30 aprilie, cu condiţia notificării prealabile a Centrului local/Centrului județean al Agenției de Plăți și Intervenție pentru Agricultură. - În vederea flexibilizării condițiilor de accesare a plății pentru înverzire, se dă posibilitatea fermierilor să modifice utilizarea parcelelor agricole în ceea ce priveşte zonele acoperite de strat vegetal prin schimbarea amplasamentului parcelei agricole sau schimbarea amestecului de specii de culturi pentru strat vegetal, fără să modifice procentul zonelor acoperite de strat vegetal declarat, cu obligativitatea notificării APIA până la data de 15 octombrie.

v v MODIFICARI ADUSE SCHEMELOR DE PLATĂ ÎN SECTORUL ZOOTEHNIC În cazul ajutorului național tranzitoriu în zootehnie (ANTZ), la schema decuplată de producţie la specia bovine în sectorul lapte, a fost eliminată condiția înregistrării beneficiarilor în sistemul de administrare a cotelor de lapte la data solicitării ajutorului, având în vedere excluderea cotelor de lapte în noua politică agricolă comună. Registrul individual al exploataţiei (RIA) este un document obligatoriu conform legislației sanitare veterinare, dar condiția deținerii s-a eliminat din Ordinul nr. 619/2015 cu modificările și completările ulterioare, având în vedere că Regulamentul (UE) nr. 1. 307/2013 și OUG nr. 3/2015, prevăd ca ANTZ să se acorde în aceleași condiții cu cele în care s-au acordat Plățile Naționale Directe Complementare din anul 2013. De asemenea, s-a avut în vedere că deținerea RIA nu poate fi verificată prin control administrativ. Procedura de completare a cererii unice de plată a fost

v v MODIFICARI ADUSE SCHEMELOR DE PLATĂ ÎN SECTORUL ZOOTEHNIC În cazul ajutorului național tranzitoriu în zootehnie (ANTZ), la schema decuplată de producţie la specia bovine în sectorul lapte, a fost eliminată condiția înregistrării beneficiarilor în sistemul de administrare a cotelor de lapte la data solicitării ajutorului, având în vedere excluderea cotelor de lapte în noua politică agricolă comună. Registrul individual al exploataţiei (RIA) este un document obligatoriu conform legislației sanitare veterinare, dar condiția deținerii s-a eliminat din Ordinul nr. 619/2015 cu modificările și completările ulterioare, având în vedere că Regulamentul (UE) nr. 1. 307/2013 și OUG nr. 3/2015, prevăd ca ANTZ să se acorde în aceleași condiții cu cele în care s-au acordat Plățile Naționale Directe Complementare din anul 2013. De asemenea, s-a avut în vedere că deținerea RIA nu poate fi verificată prin control administrativ. Procedura de completare a cererii unice de plată a fost

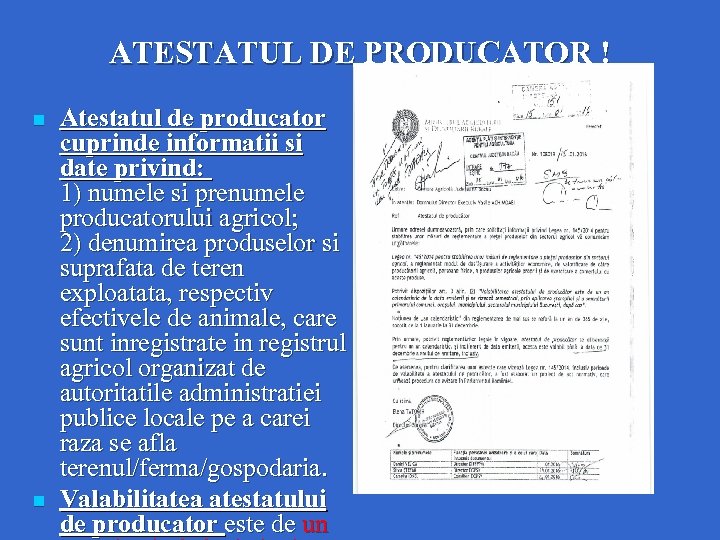

ATESTATUL DE PRODUCATOR ! n n Atestatul de producator cuprinde informatii si date privind: 1) numele si prenumele producatorului agricol; 2) denumirea produselor si suprafata de teren exploatata, respectiv efectivele de animale, care sunt inregistrate in registrul agricol organizat de autoritatile administratiei publice locale pe a carei raza se afla terenul/ferma/gospodaria. Valabilitatea atestatului de producator este de un

ATESTATUL DE PRODUCATOR ! n n Atestatul de producator cuprinde informatii si date privind: 1) numele si prenumele producatorului agricol; 2) denumirea produselor si suprafata de teren exploatata, respectiv efectivele de animale, care sunt inregistrate in registrul agricol organizat de autoritatile administratiei publice locale pe a carei raza se afla terenul/ferma/gospodaria. Valabilitatea atestatului de producator este de un

SURSĂ INFORMARE n Ordonaţa de Urgenţă nr. 3/2015; n Ordin 619/2015; n PNDR 2014 - 2020; n Regulament european 1306/2013 și 1307/2013; n Ordin 234/2016, privind modificarea și completarea Ordinului ministrului agriculturii și dezvoltării rurale nr. 619/2015.

SURSĂ INFORMARE n Ordonaţa de Urgenţă nr. 3/2015; n Ordin 619/2015; n PNDR 2014 - 2020; n Regulament european 1306/2013 și 1307/2013; n Ordin 234/2016, privind modificarea și completarea Ordinului ministrului agriculturii și dezvoltării rurale nr. 619/2015.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ PRECIZARI PRIVIND ELIBERAREA ATESTATULUI DE PRODUCATOR SI A CARNETELOR DE COMERCIALIZARE A PRODUSELOR DIN SECTORUL AGRICOL

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ PRECIZARI PRIVIND ELIBERAREA ATESTATULUI DE PRODUCATOR SI A CARNETELOR DE COMERCIALIZARE A PRODUSELOR DIN SECTORUL AGRICOL

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Legea 145/ 2014 pentru stabilirea unor masuri de reglementare a pietei produselor din sectorul agricol a instituit obligativitatea utilizarii de catre producatorii agricoli persoane fizice a Atestatului de producator si a Carnetului de comercializarea produselor agricole, incepand cu data de 1 mai 2015.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Legea 145/ 2014 pentru stabilirea unor masuri de reglementare a pietei produselor din sectorul agricol a instituit obligativitatea utilizarii de catre producatorii agricoli persoane fizice a Atestatului de producator si a Carnetului de comercializarea produselor agricole, incepand cu data de 1 mai 2015.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Prin urmare, atestatul de producator emis intr-un an calendaristic, indiferent de data emiterii, este valabil pana la data de 31 decembrie a anului in cauza, inclusiv.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Prin urmare, atestatul de producator emis intr-un an calendaristic, indiferent de data emiterii, este valabil pana la data de 31 decembrie a anului in cauza, inclusiv.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Urmare a procesului propriu de evaluare asupra modului de implementare a prevederilor Legii nr. 145/2014, cat si a propunerilor si observatiilor comunicate de catre autoritatile locale implicate si producatorii agricoli, M. A. D. R. a initiat unele propuneri de modificare a prevederilor acestei legi, in vederea eficientizarii si simplificarii modului de utilizare al atestatului de producator si a carnetului de comercializare.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Urmare a procesului propriu de evaluare asupra modului de implementare a prevederilor Legii nr. 145/2014, cat si a propunerilor si observatiilor comunicate de catre autoritatile locale implicate si producatorii agricoli, M. A. D. R. a initiat unele propuneri de modificare a prevederilor acestei legi, in vederea eficientizarii si simplificarii modului de utilizare al atestatului de producator si a carnetului de comercializare.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ In data de 17. 02. 2016 s-a depus proiectul nr. 606 pentru modificarea Legii nr. 145/2014, la Comisia pentru Agricultura din Camera Deputatilor. Aceasta comisie trebuie sa depuna pana in data de 08. 03 2016 un raport la Camera Deputatilor.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ In data de 17. 02. 2016 s-a depus proiectul nr. 606 pentru modificarea Legii nr. 145/2014, la Comisia pentru Agricultura din Camera Deputatilor. Aceasta comisie trebuie sa depuna pana in data de 08. 03 2016 un raport la Camera Deputatilor.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Proiectul prevede modificarea urmatoarelor articole: Articolul 2, lit. d: -forma propusa: carnetul de comercializare a produselor din sectorul agricol – documentul utilizat de persoana fizică care deţine atestat de producător, precum şi de soţul/soţia, rudele/afinii de gradul III, care locuiesc si se gospodaresc impreuna, dupa caz, pentru exercitarea actului de comerţ cu ridicata sau comerţ cu amănuntul a produselor agricole obţinute în ferma/gospodăria proprie.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Proiectul prevede modificarea urmatoarelor articole: Articolul 2, lit. d: -forma propusa: carnetul de comercializare a produselor din sectorul agricol – documentul utilizat de persoana fizică care deţine atestat de producător, precum şi de soţul/soţia, rudele/afinii de gradul III, care locuiesc si se gospodaresc impreuna, dupa caz, pentru exercitarea actului de comerţ cu ridicata sau comerţ cu amănuntul a produselor agricole obţinute în ferma/gospodăria proprie.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Articolul 3, alineatul (2) -forma propusa: (2) Valabilitatea atestatului de producator este de un an de la data eliberarii si se vizeaza semestrial , prin aplicarea stampilei si semnaturii primarului comunei/ oraşului/municipiului/sectorului, municipiului Bucureşti, după caz.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Articolul 3, alineatul (2) -forma propusa: (2) Valabilitatea atestatului de producator este de un an de la data eliberarii si se vizeaza semestrial , prin aplicarea stampilei si semnaturii primarului comunei/ oraşului/municipiului/sectorului, municipiului Bucureşti, după caz.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Articolul 8, alineatul (6) -forma propusa : (6) Prima filă din carnetulde comercializare a produselor din sectorul agricol, care conţine datele privind identitatea producătorului agricol ca titular şi, după caz, a soţului/soţiei, rudelor/afinilor de gradul III, informaţiile privind suprafeţele cultivate şi structurile corespunzătoare pe specii de legume, pomi fructiferi, cartof, cereale, oleaginoase, viţă-de-vie pentru struguri de vin/struguri de masă, alte culturi, respectiv pe specii de animale, care să reflecte grupele de produse vegetale/grupele de animale stabilite de art. 72 alin. (2) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, precum şi producţiile estimate a fi destinate comercializării, este semnată de primar şi rămâne nedetaşabilă la carnet.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Articolul 8, alineatul (6) -forma propusa : (6) Prima filă din carnetulde comercializare a produselor din sectorul agricol, care conţine datele privind identitatea producătorului agricol ca titular şi, după caz, a soţului/soţiei, rudelor/afinilor de gradul III, informaţiile privind suprafeţele cultivate şi structurile corespunzătoare pe specii de legume, pomi fructiferi, cartof, cereale, oleaginoase, viţă-de-vie pentru struguri de vin/struguri de masă, alte culturi, respectiv pe specii de animale, care să reflecte grupele de produse vegetale/grupele de animale stabilite de art. 72 alin. (2) din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, precum şi producţiile estimate a fi destinate comercializării, este semnată de primar şi rămâne nedetaşabilă la carnet.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Articolul 11, alineatul (1) -forma propusa: (1) Pe durata transportului produselor achiziţionate de la producători agricoli pe baza carnetului de comercializare, cumpărătorul trebuie să deţină fila din carnet care justifică provenienţa mărfii, cu excepţia achiziţiei acestor produse din pieţe agroalimentare, târguri şi pieţe ambulante.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ Articolul 11, alineatul (1) -forma propusa: (1) Pe durata transportului produselor achiziţionate de la producători agricoli pe baza carnetului de comercializare, cumpărătorul trebuie să deţină fila din carnet care justifică provenienţa mărfii, cu excepţia achiziţiei acestor produse din pieţe agroalimentare, târguri şi pieţe ambulante.

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ VA MULTUMESC DIRECTOR EXECUTIV DAJ CLUJ Ing. Ioan PINTEA

MINISTERUL AGRICULTURII SI DEZVOLTĂRII RURALE DIRECTIA PENTRU AGRICULTURĂ A JUDETULUI CLUJ VA MULTUMESC DIRECTOR EXECUTIV DAJ CLUJ Ing. Ioan PINTEA