C__Users_comp_Desktop_презентации1_Налоги.ppt

- Количество слайдов: 28

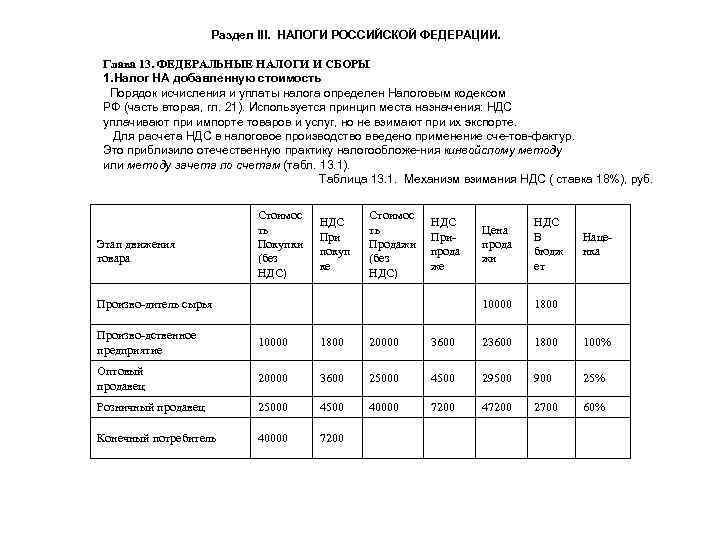

Раздел III. НАЛОГИ РОССИЙСКОЙ ФЕДЕРАЦИИ. Глава 13. ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ 1. Налог НА добавленную стоимость Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 21). Используется принцип места назначения: НДС уплачивают при импорте товаров и услуг, но не взимают при их экспорте. Для расчета НДС в налоговое производство введено применение сче тов фактур. Это приблизило отечественную практику налогообложе ния кинвойспому методу или методу зачета по счетам (табл. 13. 1). Таблица 13. 1. Механизм взимания НДС ( ставка 18%), руб. Этап движения товара Стоимос ть Покупки (без НДС) НДС При покуп ке Стоимос ть Продажи (без НДС) НДС При прода же НДС В бюдж ет 10000 Произво дитель сырья Цена прода жи 1800 Наце нка Произво дственное предприятие 10000 1800 20000 3600 23600 1800 100% Оптовый продавец 20000 3600 25000 4500 29500 900 25% Розничный продавец 25000 4500 40000 7200 47200 2700 60% Конечный потребитель 40000 7200

Раздел III. НАЛОГИ РОССИЙСКОЙ ФЕДЕРАЦИИ. Глава 13. ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ 1. Налог НА добавленную стоимость Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 21). Используется принцип места назначения: НДС уплачивают при импорте товаров и услуг, но не взимают при их экспорте. Для расчета НДС в налоговое производство введено применение сче тов фактур. Это приблизило отечественную практику налогообложе ния кинвойспому методу или методу зачета по счетам (табл. 13. 1). Таблица 13. 1. Механизм взимания НДС ( ставка 18%), руб. Этап движения товара Стоимос ть Покупки (без НДС) НДС При покуп ке Стоимос ть Продажи (без НДС) НДС При прода же НДС В бюдж ет 10000 Произво дитель сырья Цена прода жи 1800 Наце нка Произво дственное предприятие 10000 1800 20000 3600 23600 1800 100% Оптовый продавец 20000 3600 25000 4500 29500 900 25% Розничный продавец 25000 4500 40000 7200 47200 2700 60% Конечный потребитель 40000 7200

Налогоплательщиками данного налога признаются: организации; индивидуальные предприниматели; Суть метода заключается в следующем. Налогоплательщик оформ ляет покупателю товара (работы, услуги) счет фактуру, указывая в этом до кументе увеличенную на величину налога цену товара, а также отдельной строкой сумму НДС. Из полученного от покупателя НДС налогоплатель щик вычитает сумму налога, уплаченного им при покупке необходимых для производственных нужд товаров. Сумма разницы вносится в бюджет. Следо вательно продавец товара не , песет никакой экономической нагрузки, связан ной с уплатой НДС, при покупке сырья и. материалов, поскольку покупатель его товара компенсирует эти затраты. Процесс переложения налога заверша ется когда товар приобретает конечный , потребитель. Не являются платильщиками НДС организации и индивидуальные предпринематели (кроме налого платильщиков акцизов), у которых налоговая база по НДС в течении 3 предшествующих последовательных календарных месяцев не привысила без НДС и налога с продаж 18 миллионов рублей. Эта норма не применяется в отношение лиц, осуществляющих ввоз товаров на таможеенную территорию Россий. Освобождение от уплаты НДС предоставляется налого платильщику сроком на год и может быть продлено.

Налогоплательщиками данного налога признаются: организации; индивидуальные предприниматели; Суть метода заключается в следующем. Налогоплательщик оформ ляет покупателю товара (работы, услуги) счет фактуру, указывая в этом до кументе увеличенную на величину налога цену товара, а также отдельной строкой сумму НДС. Из полученного от покупателя НДС налогоплатель щик вычитает сумму налога, уплаченного им при покупке необходимых для производственных нужд товаров. Сумма разницы вносится в бюджет. Следо вательно продавец товара не , песет никакой экономической нагрузки, связан ной с уплатой НДС, при покупке сырья и. материалов, поскольку покупатель его товара компенсирует эти затраты. Процесс переложения налога заверша ется когда товар приобретает конечный , потребитель. Не являются платильщиками НДС организации и индивидуальные предпринематели (кроме налого платильщиков акцизов), у которых налоговая база по НДС в течении 3 предшествующих последовательных календарных месяцев не привысила без НДС и налога с продаж 18 миллионов рублей. Эта норма не применяется в отношение лиц, осуществляющих ввоз товаров на таможеенную территорию Россий. Освобождение от уплаты НДС предоставляется налого платильщику сроком на год и может быть продлено.

Объектом налогообложения признаются следующие операции (ст. 146 Кодекса): реализация товаров (работ, услуг) на территории РФ; передача на территории РФ товаров (выполнение работ, оказа ние услуг) для собственных нужд, расходы на которые не при нимаются к вычету при исчислении налога на прибыль органи заций; выполнение строительно монтажных работ для собственного потребления; ввоз товаров на таможенную территорию РФ. Характерно, что законодательство не признает реализацией товаров достаточно большое количество операций. Это операции, связанные с обращением валюты; передача имущества правопреемникам; наследо вание имущества и др. Вместе с тем введено ключевое понятие «место реализации товаров и услуг» , используемое при исчислении НДС. Таковым считается тер ритория РФ, если товар находится на ней и не отгружается, и не транс портируется или товар в момент начала отгрузки или транспортиров ки находится на этой территории. Объектом обложения НДС является реализация товаров только на территории России. Облагаемый оборот определяется исходя из продажной стоимости товаров, работ и услуг без включения в них налога на добавленную стоимость и налога с продаж. Для целей налогообложения под продаж ной ценойпонимается цена, указанная сторонами сделки. В облагаемый оборот также включаются: • денежные средства, полученные предприятием, если их получе ние связано с расчетами по оплате товаров, в том числе суммы авансовых и иных платежей, поступивших в счет предстоящих поставок или частичной оплаты за реализованные товары;

Объектом налогообложения признаются следующие операции (ст. 146 Кодекса): реализация товаров (работ, услуг) на территории РФ; передача на территории РФ товаров (выполнение работ, оказа ние услуг) для собственных нужд, расходы на которые не при нимаются к вычету при исчислении налога на прибыль органи заций; выполнение строительно монтажных работ для собственного потребления; ввоз товаров на таможенную территорию РФ. Характерно, что законодательство не признает реализацией товаров достаточно большое количество операций. Это операции, связанные с обращением валюты; передача имущества правопреемникам; наследо вание имущества и др. Вместе с тем введено ключевое понятие «место реализации товаров и услуг» , используемое при исчислении НДС. Таковым считается тер ритория РФ, если товар находится на ней и не отгружается, и не транс портируется или товар в момент начала отгрузки или транспортиров ки находится на этой территории. Объектом обложения НДС является реализация товаров только на территории России. Облагаемый оборот определяется исходя из продажной стоимости товаров, работ и услуг без включения в них налога на добавленную стоимость и налога с продаж. Для целей налогообложения под продаж ной ценойпонимается цена, указанная сторонами сделки. В облагаемый оборот также включаются: • денежные средства, полученные предприятием, если их получе ние связано с расчетами по оплате товаров, в том числе суммы авансовых и иных платежей, поступивших в счет предстоящих поставок или частичной оплаты за реализованные товары;

суммы, полученные в виде процента по векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанного исходя из ставки рефинансирования Банка России; суммы, полученные в виде санкций за неисполнение или ненад лежащее исполнение хозяйственных договоров в части превышения над суммами санкций, рассчитанных в соответствии со став кой рефинансирования Банка России. При оказании посреднических услуг облагаемым оборотом являет ся сумма дохода, полученного в виде надбавок или вознаграждения. У заготовительных, снабженческо сбытовых, торговых и других предприятий, занимающихся продажей и перепродажей товаров, в том числе по договорам поручения и комиссии, облагаемый оборот определяется исходя из стоимости реализуемых товаров без НДС и налога с продаж. По товарам, ввозимым на территорию РФ, в налогооблагаемую базу входят: таможенная стоимость товара, таможенная пошлина, а по под акцизным товарам — сумма акциза. Предприятие самостоятельно определяет момент реализации това ровдля целей налогообложения. Если в учетной политике для целей налогообложения моментом реализации является отгрузка, то датой возникновения налогового обязательства при расчете НДС является ранняя из следующих дат: а) день отгрузки товара (выполнение работ, оказание услуг); б) день оплаты товаров (работ, услуг); в) день предъявления покупателю счета фактуры. Организации, установив шие в учетной политике момент реализации по оплате товаров, опре деляют возникновение налогового обязательства по мере поступления денежных средств за отгруженные товары.

суммы, полученные в виде процента по векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанного исходя из ставки рефинансирования Банка России; суммы, полученные в виде санкций за неисполнение или ненад лежащее исполнение хозяйственных договоров в части превышения над суммами санкций, рассчитанных в соответствии со став кой рефинансирования Банка России. При оказании посреднических услуг облагаемым оборотом являет ся сумма дохода, полученного в виде надбавок или вознаграждения. У заготовительных, снабженческо сбытовых, торговых и других предприятий, занимающихся продажей и перепродажей товаров, в том числе по договорам поручения и комиссии, облагаемый оборот определяется исходя из стоимости реализуемых товаров без НДС и налога с продаж. По товарам, ввозимым на территорию РФ, в налогооблагаемую базу входят: таможенная стоимость товара, таможенная пошлина, а по под акцизным товарам — сумма акциза. Предприятие самостоятельно определяет момент реализации това ровдля целей налогообложения. Если в учетной политике для целей налогообложения моментом реализации является отгрузка, то датой возникновения налогового обязательства при расчете НДС является ранняя из следующих дат: а) день отгрузки товара (выполнение работ, оказание услуг); б) день оплаты товаров (работ, услуг); в) день предъявления покупателю счета фактуры. Организации, установив шие в учетной политике момент реализации по оплате товаров, опре деляют возникновение налогового обязательства по мере поступления денежных средств за отгруженные товары.

Льготы. Не подлежат налогообложению, например, следующие опе рации (ст. 149 Кодекса): сдача в аренду служебных и жилых помещений иностранным гражданам или организациям, аккредитованным в РФ; реализация медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ; услуги по содержанию детей в дошкольных учреждениях, заня тий с несовершеннолетними детьми в кружках и секциях; реализация продуктов питания, произведенных столовыми при учебных, медицинских заведениях, полностью или частично фи нансируемых из бюджета; услуги по перевозке пассажиров транспортом общего пользова ния (кроме такси); банковские операции (за исключением инкассации); [1] услуги, оказываемые учреждениями образования, культуры, ис кусства и т. д. Формирование налоговой базы. Выручка от реализации определя ется исходя из доходов налогоплательщика, связанных с расчетами по оплате товаров. Учитываются все доходы, полученные как в денежной, так и в натуральной формах, включая оплату ценными бумагами. • Указанные операции не подлежат налогообложению при наличии у нало гоплательщиков лицензии на соответствующий вид деятельности. Если пере численные виды деятельности осуществляются в пользу других организаций по договорам комиссии, поручения или агентских договоров, освобождение от налога не производится. Если при реализации товаров применяются различные налоговые ставки, налоговая база определяется отдельно по каждому виду товаров, обла гаемых по разным ставкам. Порядок и особенности определения налоговой базы зависят от вида реализации или вида договора между сторонами сделки. Напри мер, при реализации товаров, работ и услуг налоговая база определя ется как стоимость реализованных товаров с учетом акцизов за выче том НДС и налога с продаж. Установлен порядок формирования налоговой базы при совершении операций по передаче товаров для собственных нужд, выполнению строительно монтажных работ для собственного потребления, а также при реализации предприятия в целом как имущественного комплекса. Налоговый период — календарный месяц; квартал — для налого плательщиков с ежемесячными в течение квартала суммами выручки (без НДС и налога с продаж), не превышающими 2 млн. руб. Налоговые ставки. Существует три вида ставок по НДС, а именно: 0; 10 и 18% (до 1 января 2004 г. 20%). 1. Налогообложение по нулевой ставке (ставка 0%) производится при реализации товаров, помещаемых под таможенный режим экспор та при условии их фактического вывоза; услуг по перевозке товаров, пассажиров и багажа за пределы территории РФ. 2. Налогообложение по пониженной 10% ной ставке применяется при реализации: продовольственных товаров (мясо, молоко, яйца, са хар, соль, овощи, крупа, мука и т. д. ); товаров детского ассортимента; научной книжной продукции, на редакционные и издательские услуги, а также на лекарства и изделия медицинской назначения. 3. Налогообложение по общей 18% ной ставке производится при реа лизации всех товаров, работ и услуг, не упомянутых выше.

Льготы. Не подлежат налогообложению, например, следующие опе рации (ст. 149 Кодекса): сдача в аренду служебных и жилых помещений иностранным гражданам или организациям, аккредитованным в РФ; реализация медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ; услуги по содержанию детей в дошкольных учреждениях, заня тий с несовершеннолетними детьми в кружках и секциях; реализация продуктов питания, произведенных столовыми при учебных, медицинских заведениях, полностью или частично фи нансируемых из бюджета; услуги по перевозке пассажиров транспортом общего пользова ния (кроме такси); банковские операции (за исключением инкассации); [1] услуги, оказываемые учреждениями образования, культуры, ис кусства и т. д. Формирование налоговой базы. Выручка от реализации определя ется исходя из доходов налогоплательщика, связанных с расчетами по оплате товаров. Учитываются все доходы, полученные как в денежной, так и в натуральной формах, включая оплату ценными бумагами. • Указанные операции не подлежат налогообложению при наличии у нало гоплательщиков лицензии на соответствующий вид деятельности. Если пере численные виды деятельности осуществляются в пользу других организаций по договорам комиссии, поручения или агентских договоров, освобождение от налога не производится. Если при реализации товаров применяются различные налоговые ставки, налоговая база определяется отдельно по каждому виду товаров, обла гаемых по разным ставкам. Порядок и особенности определения налоговой базы зависят от вида реализации или вида договора между сторонами сделки. Напри мер, при реализации товаров, работ и услуг налоговая база определя ется как стоимость реализованных товаров с учетом акцизов за выче том НДС и налога с продаж. Установлен порядок формирования налоговой базы при совершении операций по передаче товаров для собственных нужд, выполнению строительно монтажных работ для собственного потребления, а также при реализации предприятия в целом как имущественного комплекса. Налоговый период — календарный месяц; квартал — для налого плательщиков с ежемесячными в течение квартала суммами выручки (без НДС и налога с продаж), не превышающими 2 млн. руб. Налоговые ставки. Существует три вида ставок по НДС, а именно: 0; 10 и 18% (до 1 января 2004 г. 20%). 1. Налогообложение по нулевой ставке (ставка 0%) производится при реализации товаров, помещаемых под таможенный режим экспор та при условии их фактического вывоза; услуг по перевозке товаров, пассажиров и багажа за пределы территории РФ. 2. Налогообложение по пониженной 10% ной ставке применяется при реализации: продовольственных товаров (мясо, молоко, яйца, са хар, соль, овощи, крупа, мука и т. д. ); товаров детского ассортимента; научной книжной продукции, на редакционные и издательские услуги, а также на лекарства и изделия медицинской назначения. 3. Налогообложение по общей 18% ной ставке производится при реа лизации всех товаров, работ и услуг, не упомянутых выше.

Законодательно установлены так называемые расчетные ставки НДС, которые используют организации розничной торговли, общественного питания и другие предприятия, получающие доход в виде разницы в це нах, наценок, надбавок. Алгоритм определения расчетной ставки достаточно прост: НДС (НДС х 100) / (100 + НДС). Так, в зависимости от размера основной ставки (18%) и пониженной ставки (10%) размеры расчетных ставок составляют соответственно 15, 25 и 9, 09%. Порядок исчисления налога. Все плательщики НДС должны состав лять счета фактуры по установленной форме. Это является основанием для налоговых вычетов. Сумма НДС, исчисленная со стоимости реализации товаров и услуг, может быть уменьшена на сумму НДС: уплаченную поставщикам товаров (работ, услуг), приобретаемых для производственной деятельности или для перепродажи; удержанную из доходов иностранных лиц, не состоящих на нало говом учете в налоговых органах; по товарам, возвращенным покупателями; по расходам на командировки (на авиабилеты, постельные принадлежности, жилье) — по ставке 15, 25%; по авансам и предоплатам по экспортным поставкам; по уплаченным штрафам за нарушение условий договора. Таким образом, сумма НДС, подлежащая уплате в бюджет, опреде ляется в виде разницы между суммой НДС по реализованным товарам и услугам и произведенными из нее вычетами. Правильный расчет на числения НДС зависит также от точного выполнения других условии и требований законодательства. Охарактеризуем их. 1. В счете фактуре за подписью руководителя и главного бухгалте ра предприятия указываются: порядковый номер и дата выписки сче та; наименование, адрес и индивидуальные налоговые номера (ИНН) поставщика и покупателя; наименование и адрес грузоотправителя и грузополучателя; наименование, количество, цена и стоимость товара: суммы акциза налога с продаж, ставка и сумма НДС. 2. Учет счетов фактур должен вестись в Журнале учета полученных и выставленных счетов фактур, налогоплательщик также обязан со ставлять Книгу покупок и Книгу продаж. В первичных учетных и рас четных документах сумма НДС должна быть выделена отдельной строкой. Если товары не облагаются налогом, на этих документах де лается пометка «Без НДС» . 3. Необходимо обеспечить учет всей суммы реализации за отчетный период в зависимости от принятого в учете предприятия метода опре деления момента реализации ( «по оплате» или «по отгрузке» ). 4. В течение 5 дней со дня отгрузки товара (оказания услуг), вклю чая день отгрузки, поставщик обязан выставить покупателю счет фак туру, который является основанием для предъявления покупателем НДС к возмещению из бюджета (зачету). Порядок уплаты. Уплата налога производится по итогам каждого календарного месяца исходя из фактической реализации за истекший период не позднее 20 го числа месяца, следующего за истекшим. В случае если выручка от реализации товаров (работ, услуг) без учета НДС и налога с продаж не превышает 1 млн руб. в месяц, налогопла тельщик вправе уплачивать налог исходя из фактической реализации товаров за истекший квартал не позднее 20 го числа месяца, следующего за истекшим квартолом.

Законодательно установлены так называемые расчетные ставки НДС, которые используют организации розничной торговли, общественного питания и другие предприятия, получающие доход в виде разницы в це нах, наценок, надбавок. Алгоритм определения расчетной ставки достаточно прост: НДС (НДС х 100) / (100 + НДС). Так, в зависимости от размера основной ставки (18%) и пониженной ставки (10%) размеры расчетных ставок составляют соответственно 15, 25 и 9, 09%. Порядок исчисления налога. Все плательщики НДС должны состав лять счета фактуры по установленной форме. Это является основанием для налоговых вычетов. Сумма НДС, исчисленная со стоимости реализации товаров и услуг, может быть уменьшена на сумму НДС: уплаченную поставщикам товаров (работ, услуг), приобретаемых для производственной деятельности или для перепродажи; удержанную из доходов иностранных лиц, не состоящих на нало говом учете в налоговых органах; по товарам, возвращенным покупателями; по расходам на командировки (на авиабилеты, постельные принадлежности, жилье) — по ставке 15, 25%; по авансам и предоплатам по экспортным поставкам; по уплаченным штрафам за нарушение условий договора. Таким образом, сумма НДС, подлежащая уплате в бюджет, опреде ляется в виде разницы между суммой НДС по реализованным товарам и услугам и произведенными из нее вычетами. Правильный расчет на числения НДС зависит также от точного выполнения других условии и требований законодательства. Охарактеризуем их. 1. В счете фактуре за подписью руководителя и главного бухгалте ра предприятия указываются: порядковый номер и дата выписки сче та; наименование, адрес и индивидуальные налоговые номера (ИНН) поставщика и покупателя; наименование и адрес грузоотправителя и грузополучателя; наименование, количество, цена и стоимость товара: суммы акциза налога с продаж, ставка и сумма НДС. 2. Учет счетов фактур должен вестись в Журнале учета полученных и выставленных счетов фактур, налогоплательщик также обязан со ставлять Книгу покупок и Книгу продаж. В первичных учетных и рас четных документах сумма НДС должна быть выделена отдельной строкой. Если товары не облагаются налогом, на этих документах де лается пометка «Без НДС» . 3. Необходимо обеспечить учет всей суммы реализации за отчетный период в зависимости от принятого в учете предприятия метода опре деления момента реализации ( «по оплате» или «по отгрузке» ). 4. В течение 5 дней со дня отгрузки товара (оказания услуг), вклю чая день отгрузки, поставщик обязан выставить покупателю счет фак туру, который является основанием для предъявления покупателем НДС к возмещению из бюджета (зачету). Порядок уплаты. Уплата налога производится по итогам каждого календарного месяца исходя из фактической реализации за истекший период не позднее 20 го числа месяца, следующего за истекшим. В случае если выручка от реализации товаров (работ, услуг) без учета НДС и налога с продаж не превышает 1 млн руб. в месяц, налогопла тельщик вправе уплачивать налог исходя из фактической реализации товаров за истекший квартал не позднее 20 го числа месяца, следующего за истекшим квартолом.

Если сумма произведенных вычетов окажется больше суммы НДС с реализованных товаров, то сумма НДС, подлежащая уплате в бюджет в данном налоговом периоде, принимается равной нулю. Оставшаяся сумма превышения вычетов направляется на погашение задолженнос ти по НДС в последующие три налоговых периода, а также на уплату присужденных налогоплательщику штрафов, пени, сумм недоимок. Если в течение трех налоговых, периодов сумма не была зачтена, она возвращается плательщику по его заявлению в течение двух недель с даты подачи заявления (при нарушении указанного срока начисляются проценты, исходя из ставки рефинансирования ЦБ РФ). По товарам и услугам, облагаемым НДС по ставке 0%, возмещение из бюджета производится по отдельной налоговой декларации в тече ние трех месяцев с даты ее подачи. Акцизы Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 22). Подакцизными товарами являются: алко гольная продукция; табак; ювелирные изделия; легковые автомобили и мотоциклы; автомобильный бензин; дизельное топливо и др. Налогоплательщиками акцизов определены: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками налога в связи с пере мещением товаров через таможенную границу. Объектом налогообложения являются: реализация на территории РФ подакцизных товаров, в том числе передача прав собственности на эти товары на безвозмездной основе и использование их при натуральной оплате; реализация организациями с акцизных складок алкогольной продукции, приобретенной у налогоплательщиков производителей указанной продукции, либо с акцизных складов других организаций; ввоз подакцизных товаров на таможенную территорию РФ и др. Льготы. Не подлежат налогообложению акцизами некоторые операции, в частности: передача подакцизных товаров одним структурным подразделением организации другому; экспорт подакцизных товаров; первичная реализация конфискованных подакцизных товаров на промышленную переработку и д. р. Ставки налога едины на всей территории России и разделяются на два вида: твердые (специфические), устанавливаемые в абсолютной сумме на единицу обложения; адвалорные, устанавливаемые в процентах к стоимости подакцизных товаров. Например, твердая ставка за 1 литр шампанского и вина игристого — 10 руб. 50 коп. Применя ются и комбинированные ставки, например, сигареты с фильтром — 65 руб. 00 коп. за 1000 шт. + 8%, но не менее 20% от отпускной цены. Следует учитывать, что перечень облагаемых акцизами товаров ча сто меняется. Подлежат пересмотру и ставки акцизов, поэтому необ ходимо постоянно отслеживать эти изменения.

Если сумма произведенных вычетов окажется больше суммы НДС с реализованных товаров, то сумма НДС, подлежащая уплате в бюджет в данном налоговом периоде, принимается равной нулю. Оставшаяся сумма превышения вычетов направляется на погашение задолженнос ти по НДС в последующие три налоговых периода, а также на уплату присужденных налогоплательщику штрафов, пени, сумм недоимок. Если в течение трех налоговых, периодов сумма не была зачтена, она возвращается плательщику по его заявлению в течение двух недель с даты подачи заявления (при нарушении указанного срока начисляются проценты, исходя из ставки рефинансирования ЦБ РФ). По товарам и услугам, облагаемым НДС по ставке 0%, возмещение из бюджета производится по отдельной налоговой декларации в тече ние трех месяцев с даты ее подачи. Акцизы Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 22). Подакцизными товарами являются: алко гольная продукция; табак; ювелирные изделия; легковые автомобили и мотоциклы; автомобильный бензин; дизельное топливо и др. Налогоплательщиками акцизов определены: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками налога в связи с пере мещением товаров через таможенную границу. Объектом налогообложения являются: реализация на территории РФ подакцизных товаров, в том числе передача прав собственности на эти товары на безвозмездной основе и использование их при натуральной оплате; реализация организациями с акцизных складок алкогольной продукции, приобретенной у налогоплательщиков производителей указанной продукции, либо с акцизных складов других организаций; ввоз подакцизных товаров на таможенную территорию РФ и др. Льготы. Не подлежат налогообложению акцизами некоторые операции, в частности: передача подакцизных товаров одним структурным подразделением организации другому; экспорт подакцизных товаров; первичная реализация конфискованных подакцизных товаров на промышленную переработку и д. р. Ставки налога едины на всей территории России и разделяются на два вида: твердые (специфические), устанавливаемые в абсолютной сумме на единицу обложения; адвалорные, устанавливаемые в процентах к стоимости подакцизных товаров. Например, твердая ставка за 1 литр шампанского и вина игристого — 10 руб. 50 коп. Применя ются и комбинированные ставки, например, сигареты с фильтром — 65 руб. 00 коп. за 1000 шт. + 8%, но не менее 20% от отпускной цены. Следует учитывать, что перечень облагаемых акцизами товаров ча сто меняется. Подлежат пересмотру и ставки акцизов, поэтому необ ходимо постоянно отслеживать эти изменения.

Налоговая база. При реализации налогоплательщиком подакцизных товаров налоговая база определяется в зависимости от ставок, установленных в отношении этих видов товаров. Налоговая база определяется отдельно по каждому виду подакцизных товаров: по товарам, на которые установлены твердые ставки, — объем реализованных (переданных) подакцизных товаров в натуральном выражении; по товарам, на которые установлены адвалорные (в %) ставки, — стоимость реализованных (переданных) подакцизных товаров (без акциза, НДС, налога с продаж); при ввозе подакцизных товаров на территорию РФ налоговая база определяется двояко: по товарам, на которые установлены твердые ставки, — объем ввозимых товаров в натуральном выражении; по товарам, на которые установлены адвалорные ставки, — сумма таможенной стоимости и таможенной пошлины. Налоговый период — календарный месяц. Порядок и способы исчисления. Величина акциза определяется налогоплательщиком самостоятельно. Сумма акциза в регистрах бух галтерского учета должна быть выделена отдельной строкой на осно вании первичных документов: накладных, приходно кассовых орде ров, актов выполненных работ, счетов к счетов фактур. В противном случае исчисление акциза расчетным путем по этим документам не производится. Порядок исчисления налога предусматривает учет следующих трех условий. Сумма налога по подакцизным товарам, по которым установлены твердые ставки, исчисляется как произведение налоговой базы и нало говой ставки. Сумма акциза по товарам (в том числе ввозимым на территорию РФ), на которые установлены адвалорные ставки, исчисляется как со ответствующая налоговой ставке процентная доля налоговой базы. 3. Если налогоплательщик не ведет раздельного учета товаров и сы рья, облагаемых по разным ставкам, применяется максимальная став ка по всем товарам. При исчислении суммы акциза, подлежащей уплате в бюджет, из суммы акциза по реализованным товарам исключаются: а) суммы ак циза, уплаченные налогоплательщиком приобретении или ввозе в РФ подакцизных товаров, в дальнейшем использованных как сырье для производства подакцизных товаров; б) суммы акциза в случае воз врата или отказа от подакцизных товаров покупателем; в) суммы ак циза, исчисленные с сумм авансовых или иных платежей всчет оплаты предстоящих поставок и др. Сумма начисленного акциза у налогоплательщика относится на рас ходы, принимаемые к вычету при исчислении налога на прибыль орга низаций. Если сумма акциза, уплаченная поставщикам, окажется больше суммы акциза, начисленного по реализованным товарам, она подле жит зачету в счет платежей последующих налоговых периодов, а еслине была зачтена, то подлежит возврату налогоплательщику. Порядок и сроки уплаты зависят от даты реализации подакцизной товара, а также от его видов. Например, по автомобильному бензину, реализованному с 1 го по 15 е число включительно в отчетном месяце срок уплаты — не позднее 15 го числа третьего месяца, следующего за отчетным. Если автомобильный бензин реализован с 16 го по последнее число отчетного месяца, то уплата акциза должна быть произведена не позднее 25 го числа третьего месяца, следующего за отчетным. Налог по подакцизным товарам уплачивается там, где эти товары производятся, а по алкогольной продукции, кроме того, по месту ее реализации с акцизных складов. При этом налогоплательщики должны представить в налоговый орган по месту своей

Налоговая база. При реализации налогоплательщиком подакцизных товаров налоговая база определяется в зависимости от ставок, установленных в отношении этих видов товаров. Налоговая база определяется отдельно по каждому виду подакцизных товаров: по товарам, на которые установлены твердые ставки, — объем реализованных (переданных) подакцизных товаров в натуральном выражении; по товарам, на которые установлены адвалорные (в %) ставки, — стоимость реализованных (переданных) подакцизных товаров (без акциза, НДС, налога с продаж); при ввозе подакцизных товаров на территорию РФ налоговая база определяется двояко: по товарам, на которые установлены твердые ставки, — объем ввозимых товаров в натуральном выражении; по товарам, на которые установлены адвалорные ставки, — сумма таможенной стоимости и таможенной пошлины. Налоговый период — календарный месяц. Порядок и способы исчисления. Величина акциза определяется налогоплательщиком самостоятельно. Сумма акциза в регистрах бух галтерского учета должна быть выделена отдельной строкой на осно вании первичных документов: накладных, приходно кассовых орде ров, актов выполненных работ, счетов к счетов фактур. В противном случае исчисление акциза расчетным путем по этим документам не производится. Порядок исчисления налога предусматривает учет следующих трех условий. Сумма налога по подакцизным товарам, по которым установлены твердые ставки, исчисляется как произведение налоговой базы и нало говой ставки. Сумма акциза по товарам (в том числе ввозимым на территорию РФ), на которые установлены адвалорные ставки, исчисляется как со ответствующая налоговой ставке процентная доля налоговой базы. 3. Если налогоплательщик не ведет раздельного учета товаров и сы рья, облагаемых по разным ставкам, применяется максимальная став ка по всем товарам. При исчислении суммы акциза, подлежащей уплате в бюджет, из суммы акциза по реализованным товарам исключаются: а) суммы ак циза, уплаченные налогоплательщиком приобретении или ввозе в РФ подакцизных товаров, в дальнейшем использованных как сырье для производства подакцизных товаров; б) суммы акциза в случае воз врата или отказа от подакцизных товаров покупателем; в) суммы ак циза, исчисленные с сумм авансовых или иных платежей всчет оплаты предстоящих поставок и др. Сумма начисленного акциза у налогоплательщика относится на рас ходы, принимаемые к вычету при исчислении налога на прибыль орга низаций. Если сумма акциза, уплаченная поставщикам, окажется больше суммы акциза, начисленного по реализованным товарам, она подле жит зачету в счет платежей последующих налоговых периодов, а еслине была зачтена, то подлежит возврату налогоплательщику. Порядок и сроки уплаты зависят от даты реализации подакцизной товара, а также от его видов. Например, по автомобильному бензину, реализованному с 1 го по 15 е число включительно в отчетном месяце срок уплаты — не позднее 15 го числа третьего месяца, следующего за отчетным. Если автомобильный бензин реализован с 16 го по последнее число отчетного месяца, то уплата акциза должна быть произведена не позднее 25 го числа третьего месяца, следующего за отчетным. Налог по подакцизным товарам уплачивается там, где эти товары производятся, а по алкогольной продукции, кроме того, по месту ее реализации с акцизных складов. При этом налогоплательщики должны представить в налоговый орган по месту своей

регистрации налоговую декларацию в срок не позднее последнего числа месяца, следующего за отчетным. Налог на доходы физических лиц. Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 23). Это прямой налог, построен на резидентском принципе, уплачивается на всей территории страны по единым ставкам. Налогоплательщиками признаются: физические лица, являющиеся налоговыми резидентами России. Этот статус имеют лица, проживающие на территории РФ не ме нее 183 дней в календарном году; они уплачивают налог со всех полученных где бы то ни было доходов, т. е. несут полную налоговую ответственность; физические лица, получающие доходы от источников в РФ, не яв ляющиеся налоговыми резидентами. Этот статус имеют лица, находящиеся на территории, страны меньше 183 дней в календарном году; они уплачивают налог лишь с дохода, полученного от, источников в РФ, т. е. несут ограниченную налоговую ответственность. Объектом налогообложения является доход; полученный налогоплательщиками как от источников в России, так и от источников за ее пределами. Законодательно определены освобождения (изъятия) от уплаты нолога. В состав освобождений входят: государственные пособия и пенсий, стипендии студентов и аспирантов; компенсационные выплаты в преде лах норм, установленных законодательством; вознаграждение донорам, алименты; доходы от продажи выращенных: в подсобных хозяйствах птицы, овощей; доходы, получаемые от физических лиц в порядке, наследования и дарения; обязательное страхование и ряд других. Льготы предоставляются в форме налоговых вычетов; Кратко охарактеризуем их. «Стандартные налоговые вычеты» уменьшают налоговую базу ежемесячно на: 3000 руб. (например у лиц, получивших лучевую болезнь в следствие чернобыльской катастрофы; инвалидов Великой Отече ственной войны); 500 руб. (Герой СССР и РФ; лица, награжденные орденами Славы 3 степеней; ветераны Великой Отечественной войны, инвалиды с детства и др. ); 400 руб. — у работающих граждан, доход которых в течение года не превысил 40000 руб. (предоставляется по одному месту работы). Если налогоплательщик имеет право на несколько из выше указанных трех вычетов, ему предоставляется один максимальный вычет; 600 руб. — у физического лица на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося, студента или аспиранта дневной формы общения в возрасте до 24 лет до того месяца, в котором доход налогоплательщика не превысил 20 тыс. руб. Вдовам, одиноким родителям вычет предоставляется в двойном размере. В группу «Социальные налоговые вычеты» входят три вида произве денных налогоплательщиком расходов социального характера: 1) суммы, перечисленные физическими лицами на благотворительные цели в виде денежной помощи бюджетным организациям науки, культуры, здравоохранения; 2) суммы, уплаченные за обучение в образовательных учреждениях за свое обучение и обучение детей до 24 лет на дневном отделении, но не более 38 тыс. руб. ; 3) суммы, уплаченные за лечение (свое, супруга, родителей или детей), а также на приобретение медикаментов, назначенных лечащим врачом, но не более 38 тыс. руб.

регистрации налоговую декларацию в срок не позднее последнего числа месяца, следующего за отчетным. Налог на доходы физических лиц. Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 23). Это прямой налог, построен на резидентском принципе, уплачивается на всей территории страны по единым ставкам. Налогоплательщиками признаются: физические лица, являющиеся налоговыми резидентами России. Этот статус имеют лица, проживающие на территории РФ не ме нее 183 дней в календарном году; они уплачивают налог со всех полученных где бы то ни было доходов, т. е. несут полную налоговую ответственность; физические лица, получающие доходы от источников в РФ, не яв ляющиеся налоговыми резидентами. Этот статус имеют лица, находящиеся на территории, страны меньше 183 дней в календарном году; они уплачивают налог лишь с дохода, полученного от, источников в РФ, т. е. несут ограниченную налоговую ответственность. Объектом налогообложения является доход; полученный налогоплательщиками как от источников в России, так и от источников за ее пределами. Законодательно определены освобождения (изъятия) от уплаты нолога. В состав освобождений входят: государственные пособия и пенсий, стипендии студентов и аспирантов; компенсационные выплаты в преде лах норм, установленных законодательством; вознаграждение донорам, алименты; доходы от продажи выращенных: в подсобных хозяйствах птицы, овощей; доходы, получаемые от физических лиц в порядке, наследования и дарения; обязательное страхование и ряд других. Льготы предоставляются в форме налоговых вычетов; Кратко охарактеризуем их. «Стандартные налоговые вычеты» уменьшают налоговую базу ежемесячно на: 3000 руб. (например у лиц, получивших лучевую болезнь в следствие чернобыльской катастрофы; инвалидов Великой Отече ственной войны); 500 руб. (Герой СССР и РФ; лица, награжденные орденами Славы 3 степеней; ветераны Великой Отечественной войны, инвалиды с детства и др. ); 400 руб. — у работающих граждан, доход которых в течение года не превысил 40000 руб. (предоставляется по одному месту работы). Если налогоплательщик имеет право на несколько из выше указанных трех вычетов, ему предоставляется один максимальный вычет; 600 руб. — у физического лица на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося, студента или аспиранта дневной формы общения в возрасте до 24 лет до того месяца, в котором доход налогоплательщика не превысил 20 тыс. руб. Вдовам, одиноким родителям вычет предоставляется в двойном размере. В группу «Социальные налоговые вычеты» входят три вида произве денных налогоплательщиком расходов социального характера: 1) суммы, перечисленные физическими лицами на благотворительные цели в виде денежной помощи бюджетным организациям науки, культуры, здравоохранения; 2) суммы, уплаченные за обучение в образовательных учреждениях за свое обучение и обучение детей до 24 лет на дневном отделении, но не более 38 тыс. руб. ; 3) суммы, уплаченные за лечение (свое, супруга, родителей или детей), а также на приобретение медикаментов, назначенных лечащим врачом, но не более 38 тыс. руб.

Группа «Имущественные налоговые вычеты» предусматривает сле дующие вычеты: при продаже жилых домов, дач, квартир, садовых домиков или земельных участков, находившихся в собственности менее 5 лет, — в сумме; полученной налогоплательщиком, но не более 1 млн. руб. , и продаже имущества, находившегося в собственности менее трех лет, в сумме полученного дохода, но не более 125 тыс. руб. Если имущество находилось в собственности более указанных сроков, вычет предоставляется в полной сумме полученного дохода; при покупке (строительстве) жилого дома или квартиры — в размере фактически произведённых расходов, но, не более 1 млн. руб. , не включая проценты по ипотечным кредитам, полученным на приобретение (строительство). Повторное предоставление налогоплательщику указанного имущественного налогового вычета не допускается. «Профессиональные налоговые вычеты» предоставляются: индивидуальным предпринимателям и лицам, занимающимся частной практикой, — в сумме фактически произведенных и до кументально подтвержденных расходов (при отсутствии доку ментов — в размере 20% общей суммы доходов); лицам, получающим доход от выполнения работ по договорам гражданско правового характера, в сумме – фактически произведенных и документально подтвержденных расходов; лицам, получающим авторские вознаграждения – в сумме фактически произведенных и документально подтвержденных расходов, а при отсутствии документов в размерах от 20 до 30% суммы начисленного дохода. Налоговая база включает в себя полученные налогоплательщиком доходы за минусом предусмотренных законом вычетов. При этом для правильного формирования облагаемой базы и учи тывать четыре принципиально важных момента. 1. Под налогообложение подпадают виды доходов в зависимости от их формы, а именно: все доходы как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло; доходы в виде материальной выгоды (экономия на процентах за пользование заемными средствами, выгода от приобретения то варов или услуг у лиц, являющихся взаимозависимыми в соот ветствии с гражданско правовым договором, выгода, полученная от приобретения ценных бумаг). 2. Налоговая база определяется по каждому виду доходов, в отноше нии которых установлены различные налоговые ставки: 6, 13, 30 и 35%. 3. При определении налоговой базы только для доходов, в отноше нии которых предусмотрена ставка 13%, допускается использование основных льгот, перечисленных в ст. 217 Кодекса «Доходы, не подле жащие налогообложению (освобождаемые от налогообложения)» . 4. Для доходов, в отношении которых предусмотрена ставка 13%, налоговая база определяется как сумма таких доходов, уменьшенных на сумму налоговых вычетов. Для других видов доходов, имеющих ставки налога 30 и 35%, налоговые вычеты не применяются. Налоговый период — календарный год. Причем лишь по истечении налогового периода налогоплательщику, задекларировавшему свои доходы, могут быть предоставлены социальные и имущественные на логовые вычеты. Налоговые ставки: 35% в отношении следующих доходов: а) выигрыши и призы, полученные на конкурсах в целях рекламы, в части превышения 2000 руб. ; б) страховые выплаты по договорам добровольного страхования в части превышения норматива; в) проценты но вкладам в банках в части превышения 3/4 ставки ЦБ но вкладам в рублях и 9% по вкладам в валюте; г) суммы экономии на про центах по заемным средствам в части превышения 3/4 ставки ЦБ по вкладам в рублях и 9% в иностранной валюте; 30% в отношении доходов физических лиц, не являющихся рези дентами РФ;

Группа «Имущественные налоговые вычеты» предусматривает сле дующие вычеты: при продаже жилых домов, дач, квартир, садовых домиков или земельных участков, находившихся в собственности менее 5 лет, — в сумме; полученной налогоплательщиком, но не более 1 млн. руб. , и продаже имущества, находившегося в собственности менее трех лет, в сумме полученного дохода, но не более 125 тыс. руб. Если имущество находилось в собственности более указанных сроков, вычет предоставляется в полной сумме полученного дохода; при покупке (строительстве) жилого дома или квартиры — в размере фактически произведённых расходов, но, не более 1 млн. руб. , не включая проценты по ипотечным кредитам, полученным на приобретение (строительство). Повторное предоставление налогоплательщику указанного имущественного налогового вычета не допускается. «Профессиональные налоговые вычеты» предоставляются: индивидуальным предпринимателям и лицам, занимающимся частной практикой, — в сумме фактически произведенных и до кументально подтвержденных расходов (при отсутствии доку ментов — в размере 20% общей суммы доходов); лицам, получающим доход от выполнения работ по договорам гражданско правового характера, в сумме – фактически произведенных и документально подтвержденных расходов; лицам, получающим авторские вознаграждения – в сумме фактически произведенных и документально подтвержденных расходов, а при отсутствии документов в размерах от 20 до 30% суммы начисленного дохода. Налоговая база включает в себя полученные налогоплательщиком доходы за минусом предусмотренных законом вычетов. При этом для правильного формирования облагаемой базы и учи тывать четыре принципиально важных момента. 1. Под налогообложение подпадают виды доходов в зависимости от их формы, а именно: все доходы как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло; доходы в виде материальной выгоды (экономия на процентах за пользование заемными средствами, выгода от приобретения то варов или услуг у лиц, являющихся взаимозависимыми в соот ветствии с гражданско правовым договором, выгода, полученная от приобретения ценных бумаг). 2. Налоговая база определяется по каждому виду доходов, в отноше нии которых установлены различные налоговые ставки: 6, 13, 30 и 35%. 3. При определении налоговой базы только для доходов, в отноше нии которых предусмотрена ставка 13%, допускается использование основных льгот, перечисленных в ст. 217 Кодекса «Доходы, не подле жащие налогообложению (освобождаемые от налогообложения)» . 4. Для доходов, в отношении которых предусмотрена ставка 13%, налоговая база определяется как сумма таких доходов, уменьшенных на сумму налоговых вычетов. Для других видов доходов, имеющих ставки налога 30 и 35%, налоговые вычеты не применяются. Налоговый период — календарный год. Причем лишь по истечении налогового периода налогоплательщику, задекларировавшему свои доходы, могут быть предоставлены социальные и имущественные на логовые вычеты. Налоговые ставки: 35% в отношении следующих доходов: а) выигрыши и призы, полученные на конкурсах в целях рекламы, в части превышения 2000 руб. ; б) страховые выплаты по договорам добровольного страхования в части превышения норматива; в) проценты но вкладам в банках в части превышения 3/4 ставки ЦБ но вкладам в рублях и 9% по вкладам в валюте; г) суммы экономии на про центах по заемным средствам в части превышения 3/4 ставки ЦБ по вкладам в рублях и 9% в иностранной валюте; 30% в отношении доходов физических лиц, не являющихся рези дентами РФ;

8% (9% с 1 января 2005 г. ) — в отношении дивидендов, полу ченных физическими лицами как резидентами РФ, так и нере зидентами; 13% — в отношении остальных видов доходов. Порядок исчисления налога. Налоговый агент исчисляет налог на растающим итогом с начала календарного года по итогам каждого меся ца с зачетом ранее начисленных сумм налога в предыдущих месяцах. Общая сумма исчисляется применительно ко всем доходам, получен ным налогоплательщиком. Величина налога зависит от налоговой базы и размера налоговых ставок. Сумма налога определяется в рублях. Порядок исчисления и уплаты налога предусматривает следующие основные моменты. Организации и индивидуальные предприниматели, от которых на логоплательщик получил доходы, обязаны исчислить, удержать у на логоплательщика и уплатить в бюджет сумму налога. Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по окончании каждого месяца отдельно по каждому виду дохода. Удержание начисленной суммы налога про изводится при фактической выплате дохода, при этом удерживаемая сумма налога не может превышать 50% суммы дохода. Налог перечисляется в бюджет в день получения денег в банке на заработную плату или в день перечисления дохода получателю со сче тов в банке налогового агента. При выплате доходов в натуральной форме или в виде материаль ной выгоды налог уплачивается на следующий день после его удержа ния из суммы дохода. Индивидуальные предприниматели и другие лица, занимающиеся частной практикой, исчисляют налог самостоятельно и перечисляют в бюджет с учетом авансовых платежей в установленные сроки. На указанные лица возложена обязанность заполнения и предоставления в налоговый орган декларации. Окончательная сумма налога по дан ным налоговой декларации должна быть уплачена в бюджет не по зднее 15 июля следующего года. Исчисление суммы авансовых платежей производится в налоговом органе на основании налоговой декларации, в которой налогоплатель щиком указывается сумма предполагаемого дохода. Расчет налога про изводится от указанной суммы по действующим налоговым ставкам. Налоговую декларацию, кроме указанных выше индивидуальных предпринимателей и лиц, занимающихся частной практикой, обязаны представить лица: получившие доход от других физических лиц (например от сдачи помещений 8 наем, от продажи имущества или сдачи его в аренду); получившие доход от источников за пределами РФ; лица, у которых налог не был удержан налоговыми агентами; лица, которые претендуют на получение социальных и имуще ственных налоговых вычетов. Единый социальный налог Порядок исчисления и уплаты налога определен Налоговым кодек сом РФ (часть вторая, гл. 24). Этот налог предназначен для мобили зации средств на государственное пенсионное и социальное обеспе чение (страхование) граждан, а также на медицинскую помощь. В отношении налогоплательщиков ЕСН налоговые органы проводят все предусмотренные законодательством мероприятия налогового контроля, взыскивают суммы недоимки, пеней и штрафов.

8% (9% с 1 января 2005 г. ) — в отношении дивидендов, полу ченных физическими лицами как резидентами РФ, так и нере зидентами; 13% — в отношении остальных видов доходов. Порядок исчисления налога. Налоговый агент исчисляет налог на растающим итогом с начала календарного года по итогам каждого меся ца с зачетом ранее начисленных сумм налога в предыдущих месяцах. Общая сумма исчисляется применительно ко всем доходам, получен ным налогоплательщиком. Величина налога зависит от налоговой базы и размера налоговых ставок. Сумма налога определяется в рублях. Порядок исчисления и уплаты налога предусматривает следующие основные моменты. Организации и индивидуальные предприниматели, от которых на логоплательщик получил доходы, обязаны исчислить, удержать у на логоплательщика и уплатить в бюджет сумму налога. Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по окончании каждого месяца отдельно по каждому виду дохода. Удержание начисленной суммы налога про изводится при фактической выплате дохода, при этом удерживаемая сумма налога не может превышать 50% суммы дохода. Налог перечисляется в бюджет в день получения денег в банке на заработную плату или в день перечисления дохода получателю со сче тов в банке налогового агента. При выплате доходов в натуральной форме или в виде материаль ной выгоды налог уплачивается на следующий день после его удержа ния из суммы дохода. Индивидуальные предприниматели и другие лица, занимающиеся частной практикой, исчисляют налог самостоятельно и перечисляют в бюджет с учетом авансовых платежей в установленные сроки. На указанные лица возложена обязанность заполнения и предоставления в налоговый орган декларации. Окончательная сумма налога по дан ным налоговой декларации должна быть уплачена в бюджет не по зднее 15 июля следующего года. Исчисление суммы авансовых платежей производится в налоговом органе на основании налоговой декларации, в которой налогоплатель щиком указывается сумма предполагаемого дохода. Расчет налога про изводится от указанной суммы по действующим налоговым ставкам. Налоговую декларацию, кроме указанных выше индивидуальных предпринимателей и лиц, занимающихся частной практикой, обязаны представить лица: получившие доход от других физических лиц (например от сдачи помещений 8 наем, от продажи имущества или сдачи его в аренду); получившие доход от источников за пределами РФ; лица, у которых налог не был удержан налоговыми агентами; лица, которые претендуют на получение социальных и имуще ственных налоговых вычетов. Единый социальный налог Порядок исчисления и уплаты налога определен Налоговым кодек сом РФ (часть вторая, гл. 24). Этот налог предназначен для мобили зации средств на государственное пенсионное и социальное обеспе чение (страхование) граждан, а также на медицинскую помощь. В отношении налогоплательщиков ЕСН налоговые органы проводят все предусмотренные законодательством мероприятия налогового контроля, взыскивают суммы недоимки, пеней и штрафов.

К субъектам налогообложения (налогоплательщикам) относятся: 1) лица, производящие выплаты физическим лицам, в том числе: ♦ организации; ♦ индивидуальные предприниматели; ♦ физические лица, не признаваемые индивидуальными пред принимателями; 2) индивидуальные предприниматели, адвокаты, члены крестьян ского (фермерского) хозяйства. Если лицо одновременно имеет отношение к нескольким категори ям налогоплательщиков, указанным в подпунктах 1 и 2, исчисление налога производится по каждому основанию отдельно. Субъекты, перешедшие на специальные налоговые режимы, не являются плательщиками ЕСН. Объектом налогообложения являются: для налогоплательщиков, производящих выплаты физическим ли цам, выплаты в денежной и (или) натуральной форме, начис ленные в пользу физических лиц по всем основаниям, в том чис ле: а) по трудовому договору; б) по договорам гражданско правового характера, предметом которых является выполнение работ и оказание услуг; в) по авторским и лицензионным догово рам; г) материальная помощь и иные безвозмездные выплаты; для индивидуальных предпринимателей, адвокатов — доходы от предпринимательской либо иной деятельности за вычетом расхо дов, связанных с их извлечением. Для налогоплательщиков, выступающих в качестве работодателей, не относятся к объекту налогообложения выплаты, производимые в рамках гражданско правовых договоров, предметом которых является переход нрава собственности или иных вещных прав на имущество, а также договоров, связанных с передачей в пользование имущества (имущественных прав). Не признаются объектом налогообложения выплаты и вознаграждения, если: у налогоплательщиков организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде; у налогоплательщиков — индивидуальных предпринимателей или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде. Налоговые льготы. Сюда входят суммы, не подлежащие обложе нию ЕСН, а также изъятия из налоговой базы для различных катего рий налогоплательщиков. Социальный налог не начисляется на некоторые виды выплат (ст. 238 Кодекса): государственные пособия; компенсационные выплаты, связан ные с возмещением вреда, причиненного увечьем или иным по вреждением здоровья, бесплатным предоставлением жилых по мещений и коммунальных услуг и др. ; суммы единовременной материальной помощи, оказываемой ра ботникам в связи со стихийными бедствиями, членам семьи умер шего работника ит. д. ; суммы компенсации стоимости путевок в расположенные на тер ритории России санаторно курортные и оздоровительные учреж дения, а также суммы, уплаченные работникам на лечение и медицинское обслуживание; стоимость льгот по проезду, предоставляемых законодательством РФ отдельным категориям работников, обучающихся, воспитан ников, и многие другие.

К субъектам налогообложения (налогоплательщикам) относятся: 1) лица, производящие выплаты физическим лицам, в том числе: ♦ организации; ♦ индивидуальные предприниматели; ♦ физические лица, не признаваемые индивидуальными пред принимателями; 2) индивидуальные предприниматели, адвокаты, члены крестьян ского (фермерского) хозяйства. Если лицо одновременно имеет отношение к нескольким категори ям налогоплательщиков, указанным в подпунктах 1 и 2, исчисление налога производится по каждому основанию отдельно. Субъекты, перешедшие на специальные налоговые режимы, не являются плательщиками ЕСН. Объектом налогообложения являются: для налогоплательщиков, производящих выплаты физическим ли цам, выплаты в денежной и (или) натуральной форме, начис ленные в пользу физических лиц по всем основаниям, в том чис ле: а) по трудовому договору; б) по договорам гражданско правового характера, предметом которых является выполнение работ и оказание услуг; в) по авторским и лицензионным догово рам; г) материальная помощь и иные безвозмездные выплаты; для индивидуальных предпринимателей, адвокатов — доходы от предпринимательской либо иной деятельности за вычетом расхо дов, связанных с их извлечением. Для налогоплательщиков, выступающих в качестве работодателей, не относятся к объекту налогообложения выплаты, производимые в рамках гражданско правовых договоров, предметом которых является переход нрава собственности или иных вещных прав на имущество, а также договоров, связанных с передачей в пользование имущества (имущественных прав). Не признаются объектом налогообложения выплаты и вознаграждения, если: у налогоплательщиков организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде; у налогоплательщиков — индивидуальных предпринимателей или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде. Налоговые льготы. Сюда входят суммы, не подлежащие обложе нию ЕСН, а также изъятия из налоговой базы для различных катего рий налогоплательщиков. Социальный налог не начисляется на некоторые виды выплат (ст. 238 Кодекса): государственные пособия; компенсационные выплаты, связан ные с возмещением вреда, причиненного увечьем или иным по вреждением здоровья, бесплатным предоставлением жилых по мещений и коммунальных услуг и др. ; суммы единовременной материальной помощи, оказываемой ра ботникам в связи со стихийными бедствиями, членам семьи умер шего работника ит. д. ; суммы компенсации стоимости путевок в расположенные на тер ритории России санаторно курортные и оздоровительные учреж дения, а также суммы, уплаченные работникам на лечение и медицинское обслуживание; стоимость льгот по проезду, предоставляемых законодательством РФ отдельным категориям работников, обучающихся, воспитан ников, и многие другие.

В соответствии со ст. 239 Кодекса организации любых организаци онно правовых форм освобождены от уплаты ЕСН с сумм доходов, не превышающих 100 тыс. руб. в течение налогового периода, начислен ных работникам, являющимся инвалидами. Для иных льготных кате горий работодателей введен этот же критерий, но со следующей осо бенностью: они освобождены от уплаты налога с сумм доходов, не превышающих 100 тыс. руб. в течение налогового периода на каждого отдельного работника, независимо от того, является ли он инвалидом или нет. Такой критерий распространяется: а) на общественные орга низации инвалидов, среди членов которых инвалиды составляют не менее 80%; и их структурные подразделения; б) организации, устав ный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность ин валидов составляет не менее 50%, а доля заработной платы их в фонде оплаты труда составляет не менее 25%; в) учреждения, созданные для достижения образовательных, культурных, лечебно оздоровитель ных, научных и иных социальных целей. Налоговая база определяется по субъектам налогообложения и ви дам оплаты неодинаково. Налоговая база налогоплательщиков, производящих выплаты физи ческим лицам, —это сумма выплат и иных вознаграждений, начислен ных ими за налоговый период в пользу работников. При ее определе нии учитываются любые выплаты и вознаграждения в денежной или натуральной форме в виде материальных, социальных и иных благ. Налоговая база определяется отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастаю щим итогом. При этом не учитываются доходы, полученные работни ками от других работодателей. Налоговая база индивидуальных предпринимателей и адвокатов равняется сумме доходов, полученных ими за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом соответствующих расходов. Выплаты, произведенные в натуральной форме в виде това ров, учитываются как стоимость этих товаров на день их выплаты. Стоимость исчисляется исходя из рыночных цен (тарифов) или госу дарственных регулируемых рыночных цен. Налоговый период — календарный год. Отчетными периодами по ЕСИ признаются первый квартал, полугодие и девять месяцев кален дарного года. Ставки налога дифференцированы в зависимости от категории на логоплательщика, величины налоговой базы, социальной направлен ности взносов (Пенсионный фонд, Фонд социального страхования, фонды обязательного страхования) и являются регрессивными. Налогоплательщик работодатель обязан исчислять данный налог по каждому отдельному работнику нарастающим итогом с начала года с учетом ставок, установленных для различных категорий плательщи ков. При расчете суммы ЕСН используется величина налоговой базы в среднем на одного работника, а потом производится расчет суммы на лога в зависимости от того, в какой диапазон регрессивной шкалы по падает налогооблагаемая база. Работодатели организации применяют до конца 2004 г. максималь ную ставку ЕСН в размере 35, 6%. Для иных категорий налогоплатель щиков (работодатель, индивидуальный предприниматель, адвокат) размер ставок понижается. Законодательством были предусмотрены обязательные условия для применения регрессивной шкалы. Например, право на ее использова ние дается налогоплательщику, у которого среднемесячная величина налоговой базы в среднем на одно физическое лицо составляет не менее 2, 5 тыс. руб. В случае невыполнения этого условия допуск к пониженным ставкам не предоставляется.

В соответствии со ст. 239 Кодекса организации любых организаци онно правовых форм освобождены от уплаты ЕСН с сумм доходов, не превышающих 100 тыс. руб. в течение налогового периода, начислен ных работникам, являющимся инвалидами. Для иных льготных кате горий работодателей введен этот же критерий, но со следующей осо бенностью: они освобождены от уплаты налога с сумм доходов, не превышающих 100 тыс. руб. в течение налогового периода на каждого отдельного работника, независимо от того, является ли он инвалидом или нет. Такой критерий распространяется: а) на общественные орга низации инвалидов, среди членов которых инвалиды составляют не менее 80%; и их структурные подразделения; б) организации, устав ный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность ин валидов составляет не менее 50%, а доля заработной платы их в фонде оплаты труда составляет не менее 25%; в) учреждения, созданные для достижения образовательных, культурных, лечебно оздоровитель ных, научных и иных социальных целей. Налоговая база определяется по субъектам налогообложения и ви дам оплаты неодинаково. Налоговая база налогоплательщиков, производящих выплаты физи ческим лицам, —это сумма выплат и иных вознаграждений, начислен ных ими за налоговый период в пользу работников. При ее определе нии учитываются любые выплаты и вознаграждения в денежной или натуральной форме в виде материальных, социальных и иных благ. Налоговая база определяется отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастаю щим итогом. При этом не учитываются доходы, полученные работни ками от других работодателей. Налоговая база индивидуальных предпринимателей и адвокатов равняется сумме доходов, полученных ими за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом соответствующих расходов. Выплаты, произведенные в натуральной форме в виде това ров, учитываются как стоимость этих товаров на день их выплаты. Стоимость исчисляется исходя из рыночных цен (тарифов) или госу дарственных регулируемых рыночных цен. Налоговый период — календарный год. Отчетными периодами по ЕСИ признаются первый квартал, полугодие и девять месяцев кален дарного года. Ставки налога дифференцированы в зависимости от категории на логоплательщика, величины налоговой базы, социальной направлен ности взносов (Пенсионный фонд, Фонд социального страхования, фонды обязательного страхования) и являются регрессивными. Налогоплательщик работодатель обязан исчислять данный налог по каждому отдельному работнику нарастающим итогом с начала года с учетом ставок, установленных для различных категорий плательщи ков. При расчете суммы ЕСН используется величина налоговой базы в среднем на одного работника, а потом производится расчет суммы на лога в зависимости от того, в какой диапазон регрессивной шкалы по падает налогооблагаемая база. Работодатели организации применяют до конца 2004 г. максималь ную ставку ЕСН в размере 35, 6%. Для иных категорий налогоплатель щиков (работодатель, индивидуальный предприниматель, адвокат) размер ставок понижается. Законодательством были предусмотрены обязательные условия для применения регрессивной шкалы. Например, право на ее использова ние дается налогоплательщику, у которого среднемесячная величина налоговой базы в среднем на одно физическое лицо составляет не менее 2, 5 тыс. руб. В случае невыполнения этого условия допуск к пониженным ставкам не предоставляется.

С 1 января 2005 г. ставки по уплате ЕСН значительно снижены, а обязательные условия допуска к регрессивной шкале в законодательном порядке сняты. Порядок исчисления и уплаты. Сумма налога исчисляется налогоплательщиком работодателем по каждому фонду отдельно в установленном размере от налоговой базы. Сумма ЕСН, зачисляемая в фонд социального страхования, подлежит уменьшению на величину расходов, произведенных на цели государственного социального страхования. Сумма налога в федеральный бюджет уменьшается на сумму начислений страховых взносов на обязательное пенсионное страхование. Уплата авансовых платежей по ЕСН производится ежемесячно в срок, установленный для получения средств в банке на оплату труда, но не позднее 15 го числа следующего месяца. Исчисление налога по налогоплательщикам, не являющимися работодателями, производится налоговыми органами по данным налоговых деклараций о предполагаемом доходе на текущий год. Уплата авансовых платежей производится на основании налоговых уведомлений в следующие сроки: а) не позднее 15 июля текущего года в размере ½ годовой суммы; б) не позднее 15 октября текущего года в размере ¼ годовой суммы; в) не позднее 15 января текущего года в размере ¼ годовой суммы. Законодательством установлены нормы, связанные с особенностями налогового производства по ЕСН. Согласно этим нормам налогоплательщики обязаны: вести раздельный учет начисленных им выплат и вознаграждений, а также ЕСН; ежеквартально не позднее 15 го числа месяца, следующего за истекшим кварталом, представлять в региональные отделения Фонда социального страхования РФ отчеты по специально установленной форме; осуществлять уплату налога (авансовых платежей по ЕСН) отдельными платежными поручениями в федеральный бюджет и соответствующие государственные внебюджетные фонды; представлять налоговую декларацию по налогу по форме, утвержденной МНС, не позднее 30 марта года, следующего за истекшим налоговым периодом. Налог на прибыль организаций Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 25 «Налог на прибыль организаций» ). Налогооблагаемая прибыль определяется по данным налогового учета. Субъект налогообложения. Налогоплательщиками признаются: а) осуществляющие свою деятельность в РФ через постоянные представительства; б) получающие доходы от источников в РФ. Не являются плательщиками налога на прибыль субъекты, которые переведены на специальные налоговые режимы и уплачивают единый налог (гл. 26. 1 26. 3 Кодекса). Объектом налогообложения является прибыль организации, полу ченная налогоплательщиком. Прибылью организация является доход, уменьшенный на величину произведенных расходов (обоснованные и документально подтвержденные затраты). Все доходы, получаемые организациями, подразделяются на три группы: 1) доходы от реализации товаров (работ, услуг), ценных бумаг и имущественных прав; 2) внереализационные доходы; 3) доходи, не учитываемые в целях налогообложения. Расходами признаются обоснованные и документально подтверж денные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убыт ки), понесенные налогоплательщиком.

С 1 января 2005 г. ставки по уплате ЕСН значительно снижены, а обязательные условия допуска к регрессивной шкале в законодательном порядке сняты. Порядок исчисления и уплаты. Сумма налога исчисляется налогоплательщиком работодателем по каждому фонду отдельно в установленном размере от налоговой базы. Сумма ЕСН, зачисляемая в фонд социального страхования, подлежит уменьшению на величину расходов, произведенных на цели государственного социального страхования. Сумма налога в федеральный бюджет уменьшается на сумму начислений страховых взносов на обязательное пенсионное страхование. Уплата авансовых платежей по ЕСН производится ежемесячно в срок, установленный для получения средств в банке на оплату труда, но не позднее 15 го числа следующего месяца. Исчисление налога по налогоплательщикам, не являющимися работодателями, производится налоговыми органами по данным налоговых деклараций о предполагаемом доходе на текущий год. Уплата авансовых платежей производится на основании налоговых уведомлений в следующие сроки: а) не позднее 15 июля текущего года в размере ½ годовой суммы; б) не позднее 15 октября текущего года в размере ¼ годовой суммы; в) не позднее 15 января текущего года в размере ¼ годовой суммы. Законодательством установлены нормы, связанные с особенностями налогового производства по ЕСН. Согласно этим нормам налогоплательщики обязаны: вести раздельный учет начисленных им выплат и вознаграждений, а также ЕСН; ежеквартально не позднее 15 го числа месяца, следующего за истекшим кварталом, представлять в региональные отделения Фонда социального страхования РФ отчеты по специально установленной форме; осуществлять уплату налога (авансовых платежей по ЕСН) отдельными платежными поручениями в федеральный бюджет и соответствующие государственные внебюджетные фонды; представлять налоговую декларацию по налогу по форме, утвержденной МНС, не позднее 30 марта года, следующего за истекшим налоговым периодом. Налог на прибыль организаций Порядок исчисления и уплаты налога определен Налоговым кодексом РФ (часть вторая, гл. 25 «Налог на прибыль организаций» ). Налогооблагаемая прибыль определяется по данным налогового учета. Субъект налогообложения. Налогоплательщиками признаются: а) осуществляющие свою деятельность в РФ через постоянные представительства; б) получающие доходы от источников в РФ. Не являются плательщиками налога на прибыль субъекты, которые переведены на специальные налоговые режимы и уплачивают единый налог (гл. 26. 1 26. 3 Кодекса). Объектом налогообложения является прибыль организации, полу ченная налогоплательщиком. Прибылью организация является доход, уменьшенный на величину произведенных расходов (обоснованные и документально подтвержденные затраты). Все доходы, получаемые организациями, подразделяются на три группы: 1) доходы от реализации товаров (работ, услуг), ценных бумаг и имущественных прав; 2) внереализационные доходы; 3) доходи, не учитываемые в целях налогообложения. Расходами признаются обоснованные и документально подтверж денные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убыт ки), понесенные налогоплательщиком.

Затраты могут быть признаны в качестве расходов при соблюдении следующих условий: а) затраты должны быть экономически оправдан ными; б) оценка затрат выражается в денежной форме; в) затраты дол жны подтверждаться документами, оформленными в соответствии с законодательством РФ; г) затраты должны быть произведены для осу ществления деятельности, направленной на получение дохода. Расходы подразделяются та три вида: 1) расходы, связанные с производством и реализацией (материаль ные расходы, расходы на оплату труда, суммы начисленной амор тизации, прочие расходы); 2) внереализационные расходы; 3) расходы, не учитываемые в целях налогообложения (убытки). Убытки включают в себя: убытки прошлых налоговых периодов, вы явленные в текущем периоде; суммы дебиторской задолженности, нереальной взысканию; потери от брака, потери от простоев по внутрипро изводственным причинам; суммы недостач материальных ценностей в случае отсутствия виновных лиц; потери от стихийных бедствий В законодательном порядке установлена налоговая база, равная нулю, если в налоговом (отчетном) периоде налогоплательщиком получен убыток. В этом случае убыток принимается в целях налогообло жения в порядке, установленном ст. 283 Кодекса. Налоговой базой является денежное выражение прибыли, подлежащей налогообложению. Предусмотрены два способа формирования налоговой базы: 1) по методу начисления (который можно сравнить с методом опре деления выручки для целей налогообложения по мере отгрузки товаров); 2) по кассовому методу (который можно сравнить с методом определения выручки для целей налогообложения по мере оплаты товаров). Как правило, все организации должны применять в качестве основного первый из них. Кассовый метод используют организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость и налога с продаж не превысила 1 млн. руб. за каждый квартал. Налоговым периодом по налогу является календарный год. Отчет ными периодами по налогу на прибыль признаются: а) в случае упла ты налога авансовыми платежами исходя из предполагаемой прибы ли — первый квартал, полугодие и девять месяцев календарного года; б) для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, — месяц, два ме сяца, три месяца и т. д. до окончания календарного года. Ставки налога. Для большинства, организаций ставка налога 24%. При этом в 2004 г. сумма зачисляется в федеральный бюджет — 5% (в 2005 г. — 6, 5%), в региональные и местные бюджеты— 19% (и 2005 г. 17, 5%). Ставки налога на доходы иностранных организаций, не связанных с деятельностью в России через постоянное представительство, уста новлены в размерах: 10% — от использования, содержания или сдачи в аренду транспортных средств в связи с осуществлением международ ных перевозок; 20% — но остальным доходам этих организаций. Порядок исчисления и уплаты налога. По итогам каждого отчетно го (налогового) периода налогоплательщики исчисляют сумму аван сового платежа исходя из облагаемой прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетности (налогового) периода.

Затраты могут быть признаны в качестве расходов при соблюдении следующих условий: а) затраты должны быть экономически оправдан ными; б) оценка затрат выражается в денежной форме; в) затраты дол жны подтверждаться документами, оформленными в соответствии с законодательством РФ; г) затраты должны быть произведены для осу ществления деятельности, направленной на получение дохода. Расходы подразделяются та три вида: 1) расходы, связанные с производством и реализацией (материаль ные расходы, расходы на оплату труда, суммы начисленной амор тизации, прочие расходы); 2) внереализационные расходы; 3) расходы, не учитываемые в целях налогообложения (убытки). Убытки включают в себя: убытки прошлых налоговых периодов, вы явленные в текущем периоде; суммы дебиторской задолженности, нереальной взысканию; потери от брака, потери от простоев по внутрипро изводственным причинам; суммы недостач материальных ценностей в случае отсутствия виновных лиц; потери от стихийных бедствий В законодательном порядке установлена налоговая база, равная нулю, если в налоговом (отчетном) периоде налогоплательщиком получен убыток. В этом случае убыток принимается в целях налогообло жения в порядке, установленном ст. 283 Кодекса. Налоговой базой является денежное выражение прибыли, подлежащей налогообложению. Предусмотрены два способа формирования налоговой базы: 1) по методу начисления (который можно сравнить с методом опре деления выручки для целей налогообложения по мере отгрузки товаров); 2) по кассовому методу (который можно сравнить с методом определения выручки для целей налогообложения по мере оплаты товаров). Как правило, все организации должны применять в качестве основного первый из них. Кассовый метод используют организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость и налога с продаж не превысила 1 млн. руб. за каждый квартал. Налоговым периодом по налогу является календарный год. Отчет ными периодами по налогу на прибыль признаются: а) в случае упла ты налога авансовыми платежами исходя из предполагаемой прибы ли — первый квартал, полугодие и девять месяцев календарного года; б) для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, — месяц, два ме сяца, три месяца и т. д. до окончания календарного года. Ставки налога. Для большинства, организаций ставка налога 24%. При этом в 2004 г. сумма зачисляется в федеральный бюджет — 5% (в 2005 г. — 6, 5%), в региональные и местные бюджеты— 19% (и 2005 г. 17, 5%). Ставки налога на доходы иностранных организаций, не связанных с деятельностью в России через постоянное представительство, уста новлены в размерах: 10% — от использования, содержания или сдачи в аренду транспортных средств в связи с осуществлением международ ных перевозок; 20% — но остальным доходам этих организаций. Порядок исчисления и уплаты налога. По итогам каждого отчетно го (налогового) периода налогоплательщики исчисляют сумму аван сового платежа исходя из облагаемой прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетности (налогового) периода.