РАСЧЕТЫ ПО ЗАЙМАМ И КРЕДИТАМ (в т. ч. расходы по обслуживанию) ПБУ 15/08 "УЧЕТ РАСХОДОВ ПО ЗАЙМАМ И КРЕДИТАМ"

РАСЧЕТЫ ПО ЗАЙМАМ И КРЕДИТАМ (в т. ч. расходы по обслуживанию) ПБУ 15/08 "УЧЕТ РАСХОДОВ ПО ЗАЙМАМ И КРЕДИТАМ"

ПБУ 15/08 устанавливает особенности формирования в бухгалтерском учете и отчетности информации о расходах, связанных с выполнением обязательств по полученным займам (включая привлечение заемных средств путем выдачи векселей, выпуска и продажи облигаций) и кредитам (в т. ч. товарным и коммерческим), организаций, являющихся юридическими лицами по законодательству РФ (за исключением кредитных организаций и бюджетных учреждений). Основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

ПБУ 15/08 устанавливает особенности формирования в бухгалтерском учете и отчетности информации о расходах, связанных с выполнением обязательств по полученным займам (включая привлечение заемных средств путем выдачи векселей, выпуска и продажи облигаций) и кредитам (в т. ч. товарным и коммерческим), организаций, являющихся юридическими лицами по законодательству РФ (за исключением кредитных организаций и бюджетных учреждений). Основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

Расходами, связанными с выполнением обязательств по полученным займам и кредитам, являются: 1) проценты, причитающиеся к оплате заимодавцу (кредитору); 2) дополнительные расходы по займам. Дополнительными расходами по займам являются: суммы, уплачиваемые за информационные и консультационные услуги; суммы, уплачиваемые за экспертизу договора займа (кредитного договора); иные расходы, непосредственно связанные с получением займов (кредитов).

Расходами, связанными с выполнением обязательств по полученным займам и кредитам, являются: 1) проценты, причитающиеся к оплате заимодавцу (кредитору); 2) дополнительные расходы по займам. Дополнительными расходами по займам являются: суммы, уплачиваемые за информационные и консультационные услуги; суммы, уплачиваемые за экспертизу договора займа (кредитного договора); иные расходы, непосредственно связанные с получением займов (кредитов).

Расходы по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту). Погашение основной суммы обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как уменьшение (погашение) кредиторской задолженности.

Расходы по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту). Погашение основной суммы обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как уменьшение (погашение) кредиторской задолженности.

Порядок учета расходов по займам 6. Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся. 7. Расходы по займам признаются прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива. В стоимость инвестиционного актива включаются проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Порядок учета расходов по займам 6. Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся. 7. Расходы по займам признаются прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива. В стоимость инвестиционного актива включаются проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Понятие инвестиционного активы в рамках ПБУ 15/08 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Понятие инвестиционного активы в рамках ПБУ 15/08 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

8. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита). Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения. Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).

8. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита). Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения. Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).

9. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива при наличии следующих условий: а) расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете; б) расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете; в) начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

9. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива при наличии следующих условий: а) расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете; б) расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете; в) начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

10. Проценты, причитающиеся к оплате заимодавцу (кредитору), связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, уменьшаются на величину дохода от временного использования средств полученных займов (кредитов) в качестве долгосрочных и (или) краткосрочных финансовых вложений. 11. При приостановке приобретения, сооружения и (или) изготовления инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива. В указанный период проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в состав прочих расходов организации.

10. Проценты, причитающиеся к оплате заимодавцу (кредитору), связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, уменьшаются на величину дохода от временного использования средств полученных займов (кредитов) в качестве долгосрочных и (или) краткосрочных финансовых вложений. 11. При приостановке приобретения, сооружения и (или) изготовления инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива. В указанный период проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в состав прочих расходов организации.

12. Проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца за месяцем прекращения приобретения, сооружения и (или) изготовления инвестиционного актива. 13. В случае, если организация начала использовать инвестиционный актив для изготовления продукции, выполнения работ, оказания услуг несмотря на незавершенность работ по приобретению, сооружению и (или) изготовлению инвестиционного актива, то проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость такого актива с первого числа месяца, следующего за месяцем начала использования инвестиционного актива.

12. Проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца за месяцем прекращения приобретения, сооружения и (или) изготовления инвестиционного актива. 13. В случае, если организация начала использовать инвестиционный актив для изготовления продукции, выполнения работ, оказания услуг несмотря на незавершенность работ по приобретению, сооружению и (или) изготовлению инвестиционного актива, то проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость такого актива с первого числа месяца, следующего за месяцем начала использования инвестиционного актива.

14. В случае, если на приобретение, сооружение и (или) изготовление инвестиционного актива израсходованы средства займов (кредитов), полученных на цели, не связанные с таким приобретением, сооружением и (или) изготовлением, то проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива. (см. пример расчета)

14. В случае, если на приобретение, сооружение и (или) изготовление инвестиционного актива израсходованы средства займов (кредитов), полученных на цели, не связанные с таким приобретением, сооружением и (или) изготовлением, то проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива. (см. пример расчета)

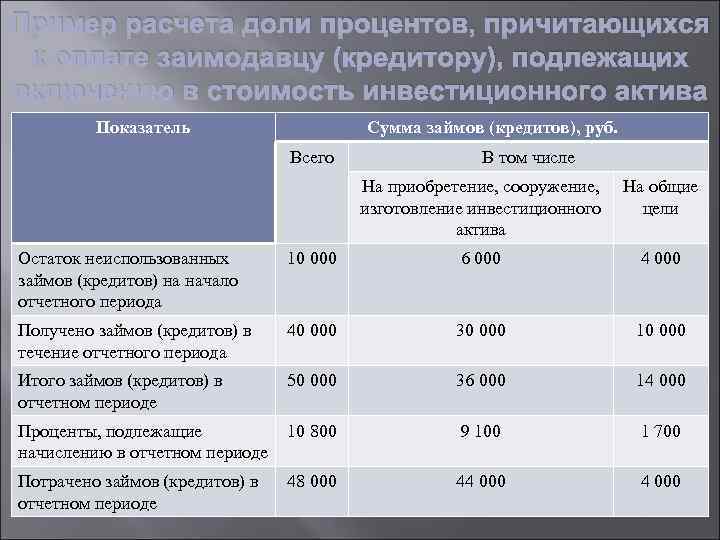

Пример расчета доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива Показатель Сумма займов (кредитов), руб. Всего В том числе На приобретение, сооружение, изготовление инвестиционного актива На общие цели Остаток неиспользованных займов (кредитов) на начало отчетного периода 10 000 6 000 4 000 Получено займов (кредитов) в течение отчетного периода 40 000 30 000 10 000 Итого займов (кредитов) в отчетном периоде 50 000 36 000 14 000 Проценты, подлежащие начислению в отчетном периоде 10 800 9 100 1 700 Потрачено займов (кредитов) в отчетном периоде 48 000 44 000

Пример расчета доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива Показатель Сумма займов (кредитов), руб. Всего В том числе На приобретение, сооружение, изготовление инвестиционного актива На общие цели Остаток неиспользованных займов (кредитов) на начало отчетного периода 10 000 6 000 4 000 Получено займов (кредитов) в течение отчетного периода 40 000 30 000 10 000 Итого займов (кредитов) в отчетном периоде 50 000 36 000 14 000 Проценты, подлежащие начислению в отчетном периоде 10 800 9 100 1 700 Потрачено займов (кредитов) в отчетном периоде 48 000 44 000

q Потрачено займов (кредитов) в отчетном периоде на приобретение, сооружение и (или) изготовление инвестиционного актива из займов (кредитов), полученных на общие цели: 8000 = (44000 - 36000). Сумма процентов, причитающихся к оплате заимодавцу (кредитору) за полученные займы (кредиты) на общие цели, подлежащих включению в стоимость инвестиционного актива: 971 = (1700 x 8000) / 14000. Итого сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива: 10071 = (9100 + 971).

q Потрачено займов (кредитов) в отчетном периоде на приобретение, сооружение и (или) изготовление инвестиционного актива из займов (кредитов), полученных на общие цели: 8000 = (44000 - 36000). Сумма процентов, причитающихся к оплате заимодавцу (кредитору) за полученные займы (кредиты) на общие цели, подлежащих включению в стоимость инвестиционного актива: 971 = (1700 x 8000) / 14000. Итого сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива: 10071 = (9100 + 971).

Примечание к примеру: 1. Сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, не должна превышать общей суммы процентов, причитающихся к оплате заимодавцу (кредитору), организации в отчетном периоде. 2. При расчете доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, из всей суммы займов (кредитов) исключаются суммы займов (кредитов), полученных на приобретение, сооружение и (или) изготовление инвестиционного актива. 3. Сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость нескольких инвестиционных активов, распределяется между инвестиционными активами пропорционально сумме займов (кредитов), включенных в стоимость каждого инвестиционного актива.

Примечание к примеру: 1. Сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, не должна превышать общей суммы процентов, причитающихся к оплате заимодавцу (кредитору), организации в отчетном периоде. 2. При расчете доли процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива, из всей суммы займов (кредитов) исключаются суммы займов (кредитов), полученных на приобретение, сооружение и (или) изготовление инвестиционного актива. 3. Сумма процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость нескольких инвестиционных активов, распределяется между инвестиционными активами пропорционально сумме займов (кредитов), включенных в стоимость каждого инвестиционного актива.

Примечание к примеру (продолжение): 4. Расчет доли процентов по займам, подлежащих включению в стоимость инвестиционного актива, приведенный в настоящем примере, основывается на следующих допущениях: а) ставки по всем займам (кредитам) одинаковы и не изменяются в течение отчетного периода; б) работы по приобретению, сооружению и (или) изготовлению инвестиционного актива продолжаются после окончания отчетного периода. Расчеты, производимые организациями, могут основываться на иных допущениях.

Примечание к примеру (продолжение): 4. Расчет доли процентов по займам, подлежащих включению в стоимость инвестиционного актива, приведенный в настоящем примере, основывается на следующих допущениях: а) ставки по всем займам (кредитам) одинаковы и не изменяются в течение отчетного периода; б) работы по приобретению, сооружению и (или) изготовлению инвестиционного актива продолжаются после окончания отчетного периода. Расчеты, производимые организациями, могут основываться на иных допущениях.

15. Проценты по причитающемуся к оплате векселю организацией-векселедателем отражаются обособленно от вексельной суммы как кредиторская задолженность. Начисленные проценты на вексельную сумму отражаются организацией-векселедателем в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение предусмотренного векселем срока выплаты полученных взаймы денежных средств.

15. Проценты по причитающемуся к оплате векселю организацией-векселедателем отражаются обособленно от вексельной суммы как кредиторская задолженность. Начисленные проценты на вексельную сумму отражаются организацией-векселедателем в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение предусмотренного векселем срока выплаты полученных взаймы денежных средств.

16. Проценты и (или) дисконт по причитающейся к оплате облигации организацией-эмитентом отражаются обособленно от номинальной стоимости облигации как кредиторская задолженность. Начисленные проценты и (или) дисконт по облигации отражаются организацией-эмитентом в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение срока действия договора займа.

16. Проценты и (или) дисконт по причитающейся к оплате облигации организацией-эмитентом отражаются обособленно от номинальной стоимости облигации как кредиторская задолженность. Начисленные проценты и (или) дисконт по облигации отражаются организацией-эмитентом в составе прочих расходов в тех отчетных периодах, к которым относятся данные начисления, или равномерно в течение срока действия договора займа.

17. В бухгалтерской отчетности организации подлежит раскрытию, как минимум, следующая информация: о наличии и изменении величины обязательств по займам (кредитам); о суммах процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов; о суммах расходов по займам, включенных в прочие расходы; о величине, видах, сроках погашения выданных векселей, выпущенных и проданных облигаций; о сроках погашения займов (кредитов); о суммах дохода от временного использования средств полученного займа (кредита) в качестве долгосрочных и (или) краткосрочных финансовых вложений; о суммах включенных в стоимость инвестиционного актива процентов, причитающихся к оплате заимодавцу (кредитору), по займам, взятым на иные цели.

17. В бухгалтерской отчетности организации подлежит раскрытию, как минимум, следующая информация: о наличии и изменении величины обязательств по займам (кредитам); о суммах процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов; о суммах расходов по займам, включенных в прочие расходы; о величине, видах, сроках погашения выданных векселей, выпущенных и проданных облигаций; о сроках погашения займов (кредитов); о суммах дохода от временного использования средств полученного займа (кредита) в качестве долгосрочных и (или) краткосрочных финансовых вложений; о суммах включенных в стоимость инвестиционного актива процентов, причитающихся к оплате заимодавцу (кредитору), по займам, взятым на иные цели.

18. В случае неисполнения или неполного исполнения заимодавцем договора займа (кредитного договора) организация-заемщик раскрывает в пояснительной записке к годовой бухгалтерской отчетности информацию о суммах займов (кредитов), недополученных по сравнению с условиями договора займа (кредитного договора).

18. В случае неисполнения или неполного исполнения заимодавцем договора займа (кредитного договора) организация-заемщик раскрывает в пояснительной записке к годовой бухгалтерской отчетности информацию о суммах займов (кредитов), недополученных по сравнению с условиями договора займа (кредитного договора).

Счета для учета кредитов и займов: 66 «Расчеты по краткосрочным кредитам и займам» (срок не более 12 месяцев) 67 «Расчеты по долгосрочным кредитам и займам» (срок более 12 месяцев) Аналитический учет кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их, и отдельным кредитам и займам.

Счета для учета кредитов и займов: 66 «Расчеты по краткосрочным кредитам и займам» (срок не более 12 месяцев) 67 «Расчеты по долгосрочным кредитам и займам» (срок более 12 месяцев) Аналитический учет кредитов и займов ведется по видам кредитов и займов, кредитным организациям и другим заимодавцам, предоставившим их, и отдельным кредитам и займам.

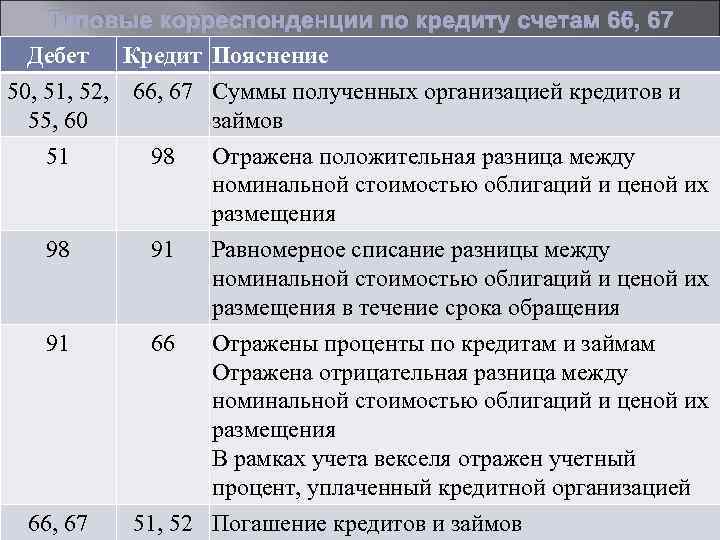

Типовые корреспонденции по кредиту счетам 66, 67 Дебет Кредит Пояснение 50, 51, 52, 66, 67 Суммы полученных организацией кредитов и 55, 60 займов 51 98 Отражена положительная разница между номинальной стоимостью облигаций и ценой их размещения 98 91 66, 67 91 Равномерное списание разницы между номинальной стоимостью облигаций и ценой их размещения в течение срока обращения 66 Отражены проценты по кредитам и займам Отражена отрицательная разница между номинальной стоимостью облигаций и ценой их размещения В рамках учета векселя отражен учетный процент, уплаченный кредитной организацией 51, 52 Погашение кредитов и займов

Типовые корреспонденции по кредиту счетам 66, 67 Дебет Кредит Пояснение 50, 51, 52, 66, 67 Суммы полученных организацией кредитов и 55, 60 займов 51 98 Отражена положительная разница между номинальной стоимостью облигаций и ценой их размещения 98 91 66, 67 91 Равномерное списание разницы между номинальной стоимостью облигаций и ценой их размещения в течение срока обращения 66 Отражены проценты по кредитам и займам Отражена отрицательная разница между номинальной стоимостью облигаций и ценой их размещения В рамках учета векселя отражен учетный процент, уплаченный кредитной организацией 51, 52 Погашение кредитов и займов

Расчеты по НДС Плательщиками налога на добавленную стоимость (НДС) признаются: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Российской Федерации. Налогоплательщики могут быть освобождены от обязанности начислять и уплачивать НДС при соблюдении следующих условий: за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности два миллиона рублей (ст. 145 НК РФ).

Расчеты по НДС Плательщиками налога на добавленную стоимость (НДС) признаются: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Российской Федерации. Налогоплательщики могут быть освобождены от обязанности начислять и уплачивать НДС при соблюдении следующих условий: за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности два миллиона рублей (ст. 145 НК РФ).

5. Если в течение периода, в котором организации и индивидуальные предприниматели используют право на освобождение, сумма выручки от реализации товаров (работ, услуг) без учета налога за каждые три последовательных календарных месяца превысила два миллиона рублей, либо если налогоплательщик осуществлял реализацию подакцизных товаров, налогоплательщики начиная с 1 -го числа месяца, в котором имело место такое превышение либо осуществлялась реализация подакцизных товаров, и до окончания периода освобождения утрачивают право на освобождение.

5. Если в течение периода, в котором организации и индивидуальные предприниматели используют право на освобождение, сумма выручки от реализации товаров (работ, услуг) без учета налога за каждые три последовательных календарных месяца превысила два миллиона рублей, либо если налогоплательщик осуществлял реализацию подакцизных товаров, налогоплательщики начиная с 1 -го числа месяца, в котором имело место такое превышение либо осуществлялась реализация подакцизных товаров, и до окончания периода освобождения утрачивают право на освобождение.

6. Документами, подтверждающими в соответствии с пунктами 3 и 4 настоящей статьи право на освобождение (продление срока освобождения), являются: выписка из бухгалтерского баланса (представляют организации); выписка из книги продаж; выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели); копия журнала полученных и выставленных счетов-фактур. Для организаций и индивидуальных предпринимателей, перешедших с упрощенной системы налогообложения на общий режим налогообложения, документом, подтверждающим право на освобождение, является выписка из книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения.

6. Документами, подтверждающими в соответствии с пунктами 3 и 4 настоящей статьи право на освобождение (продление срока освобождения), являются: выписка из бухгалтерского баланса (представляют организации); выписка из книги продаж; выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели); копия журнала полученных и выставленных счетов-фактур. Для организаций и индивидуальных предпринимателей, перешедших с упрощенной системы налогообложения на общий режим налогообложения, документом, подтверждающим право на освобождение, является выписка из книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения.

Операции не подлежащие налогообложению реализация долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и финансовых инструментов срочных сделок, за исключением базисного актива финансовых инструментов срочных сделок, подлежащего налогообложению налогом на добавленную стоимость. передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом "О благотворительной деятельности и благотворительных организациях", за исключением подакцизных товаров; Полный перечень в ст. 149 НК РФ

Операции не подлежащие налогообложению реализация долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и финансовых инструментов срочных сделок, за исключением базисного актива финансовых инструментов срочных сделок, подлежащего налогообложению налогом на добавленную стоимость. передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом "О благотворительной деятельности и благотворительных организациях", за исключением подакцизных товаров; Полный перечень в ст. 149 НК РФ

Объектом налогообложения признаются следующие операции: 1) реализация товаров (работ, услуг) на территории Российской Федерации, а также передача имущественных прав; 2) передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций; 3) выполнение строительно-монтажных работ для собственного потребления; 4) ввоз товаров на таможенную территорию РФ. Отдельные виды операций не признаются объектом налогообложения или не подлежат обложению НДС (ст. 149 НК РФ).

Объектом налогообложения признаются следующие операции: 1) реализация товаров (работ, услуг) на территории Российской Федерации, а также передача имущественных прав; 2) передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций; 3) выполнение строительно-монтажных работ для собственного потребления; 4) ввоз товаров на таможенную территорию РФ. Отдельные виды операций не признаются объектом налогообложения или не подлежат обложению НДС (ст. 149 НК РФ).

Налоговая база при реализации товаров (работ, услуг), определяется как их стоимость, исчисленная исходя из цен с учетом акцизов (для подакцизных товаров) и без включения в них налога. Аналогичным образом определяется налоговая база при отгрузке товаров (работ, услуг) в счет аванса или частичной оплаты, включенной ранее в налоговую базу. При получении налогоплательщиком оплаты или аванса налоговая база определяется исходя из суммы полученной оплаты с учетом НДС, за исключением оплаты следующих товаров: длительность производственного цикла изготовления которых составляет свыше 6 месяцев, при определении налоговой базы по мере отгрузки таких товаров; которые облагаются НДС по ставке 0 процентов; которые не подлежат налогообложению (освобождаются от налогообложения) (ст. 154 НК РФ).

Налоговая база при реализации товаров (работ, услуг), определяется как их стоимость, исчисленная исходя из цен с учетом акцизов (для подакцизных товаров) и без включения в них налога. Аналогичным образом определяется налоговая база при отгрузке товаров (работ, услуг) в счет аванса или частичной оплаты, включенной ранее в налоговую базу. При получении налогоплательщиком оплаты или аванса налоговая база определяется исходя из суммы полученной оплаты с учетом НДС, за исключением оплаты следующих товаров: длительность производственного цикла изготовления которых составляет свыше 6 месяцев, при определении налоговой базы по мере отгрузки таких товаров; которые облагаются НДС по ставке 0 процентов; которые не подлежат налогообложению (освобождаются от налогообложения) (ст. 154 НК РФ).

Суммы субсидий, предоставляемых бюджетами РФ в связи с применением налогоплательщиком государственных регулируемых цен, или льгот, предоставляемых потребителям в соответствии с законодательством, при определении налоговой базы не учитываются. При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством Российской Федерации, (за исключением подакцизных товаров) налоговая база определяется как разница между ценой, определяемой в соответствии со статьей 40 НК РФ, с учетом налога и ценой приобретения указанной продукции.

Суммы субсидий, предоставляемых бюджетами РФ в связи с применением налогоплательщиком государственных регулируемых цен, или льгот, предоставляемых потребителям в соответствии с законодательством, при определении налоговой базы не учитываются. При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством Российской Федерации, (за исключением подакцизных товаров) налоговая база определяется как разница между ценой, определяемой в соответствии со статьей 40 НК РФ, с учетом налога и ценой приобретения указанной продукции.

Налоговая база при уступке первоначальным кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг), или при переходе указанного требования к другому лицу на основании закона определяется как сумма превышения суммы дохода, полученного первоначальным кредитором при уступке права требования, над размером денежного требования, права по которому уступлены. При передаче имущественных прав налогоплательщиками, в том числе участниками долевого строительства, на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места налоговая база определяется как разница между стоимостью, по которой передаются имущественные права, с учетом налога и расходами на приобретение указанных прав.

Налоговая база при уступке первоначальным кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг), или при переходе указанного требования к другому лицу на основании закона определяется как сумма превышения суммы дохода, полученного первоначальным кредитором при уступке права требования, над размером денежного требования, права по которому уступлены. При передаче имущественных прав налогоплательщиками, в том числе участниками долевого строительства, на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места налоговая база определяется как разница между стоимостью, по которой передаются имущественные права, с учетом налога и расходами на приобретение указанных прав.

Налогоплательщики при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров. В аналогичном порядке определяется налоговая база при реализации залогодержателем в установленном законодательством Российской Федерации порядке предмета невостребованного залога, принадлежащего залогодателю.

Налогоплательщики при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров. В аналогичном порядке определяется налоговая база при реализации залогодержателем в установленном законодательством Российской Федерации порядке предмета невостребованного залога, принадлежащего залогодателю.

Налоговая база при реализации предприятия в целом как имущественного комплекса определяется отдельно по каждому из видов активов предприятия При передаче налогоплательщиком товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления), при исчислении налога на прибыль организаций, налоговая база определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен реализации идентичных (а при их отсутствии - однородных) товаров (аналогичных работ, услуг), действовавших в предыдущем налоговом периоде, а при их отсутствии исходя из рыночных цен с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Налоговая база при реализации предприятия в целом как имущественного комплекса определяется отдельно по каждому из видов активов предприятия При передаче налогоплательщиком товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления), при исчислении налога на прибыль организаций, налоговая база определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен реализации идентичных (а при их отсутствии - однородных) товаров (аналогичных работ, услуг), действовавших в предыдущем налоговом периоде, а при их отсутствии исходя из рыночных цен с учетом акцизов (для подакцизных товаров) и без включения в них налога.

При выполнении строительно-монтажных работ для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение, включая расходы реорганизованной (реорганизуемой) организации. Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее - налоговые агенты) устанавливается как квартал (ст. 163 НК РФ).

При выполнении строительно-монтажных работ для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение, включая расходы реорганизованной (реорганизуемой) организации. Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее - налоговые агенты) устанавливается как квартал (ст. 163 НК РФ).

Налогом на добавленную стоимость товары (работы, услуги) облагаются по ставкам 0, 10 или 18 %. По ставке 0% производится налогообложение: товаров, вывезенных в таможенном режиме экспорта, товаров, помещенных под таможенный режим свободной таможенной зоны, а также работ (услуг), непосредственно связанных с производством и реализацией таких товаров; услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ, при оформлении перевозок на основании единых международных перевозочных документов; товаров (работ, услуг) в области космической деятельности; товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами; Полный перечень товаров, облагаемых НДС по ставке 0% приведен в п. 1 статьи 164 НК РФ.

Налогом на добавленную стоимость товары (работы, услуги) облагаются по ставкам 0, 10 или 18 %. По ставке 0% производится налогообложение: товаров, вывезенных в таможенном режиме экспорта, товаров, помещенных под таможенный режим свободной таможенной зоны, а также работ (услуг), непосредственно связанных с производством и реализацией таких товаров; услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории РФ, при оформлении перевозок на основании единых международных перевозочных документов; товаров (работ, услуг) в области космической деятельности; товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами; Полный перечень товаров, облагаемых НДС по ставке 0% приведен в п. 1 статьи 164 НК РФ.

По ставке 10% производится налогообложение: продовольственных товаров; товаров для детей; периодических печатных изданий, книжной продукции, связанной с образованием, наукой и культурой; медицинских товаров отечественного и зарубежного производства. Полный перечень товаров (работ, услуг), облагаемых НДС по ставке 10% приведен в п. 2 ст. 164 НК РФ. В остальных случаях применяется ставка 18%. При ввозе товаров на таможенную территорию Российской Федерации применяются налоговые ставки 10 и 18 процентов. В случаях, когда в соответствии с Налоговым кодексом сумма налога должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки.

По ставке 10% производится налогообложение: продовольственных товаров; товаров для детей; периодических печатных изданий, книжной продукции, связанной с образованием, наукой и культурой; медицинских товаров отечественного и зарубежного производства. Полный перечень товаров (работ, услуг), облагаемых НДС по ставке 10% приведен в п. 2 ст. 164 НК РФ. В остальных случаях применяется ставка 18%. При ввозе товаров на таможенную территорию Российской Федерации применяются налоговые ставки 10 и 18 процентов. В случаях, когда в соответствии с Налоговым кодексом сумма налога должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки.

Порядок исчисления налога Сумма налога при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз. Общая сумма налога получается в результате сложения исчисленных таким образом сумм налогов.

Порядок исчисления налога Сумма налога при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз. Общая сумма налога получается в результате сложения исчисленных таким образом сумм налогов.

Сумма налога, предъявляемая продавцом покупателю При реализации товаров, передаче имущественных прав налогоплательщик (налоговый агент) дополнительно к цене (тарифу) реализуемых товаров, передаваемых имущественных прав обязан предъявить к оплате покупателю соответствующую сумму НДС. В случае получения налогоплательщиком сумм оплаты или аванса он также обязан предъявить покупателю сумму налога. В этих случаях покупателю выставляются соответствующие счета-фактуры (на отгрузку или аванс) не позднее 5 календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг, передачи имущественных прав) или со дня получения аванса.

Сумма налога, предъявляемая продавцом покупателю При реализации товаров, передаче имущественных прав налогоплательщик (налоговый агент) дополнительно к цене (тарифу) реализуемых товаров, передаваемых имущественных прав обязан предъявить к оплате покупателю соответствующую сумму НДС. В случае получения налогоплательщиком сумм оплаты или аванса он также обязан предъявить покупателю сумму налога. В этих случаях покупателю выставляются соответствующие счета-фактуры (на отгрузку или аванс) не позднее 5 календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг, передачи имущественных прав) или со дня получения аванса.

При реализации товаров населению по розничным ценам (тарифам) соответствующая сумма НДС включается в указанные цены. При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется. При реализации товаров за наличный расчет организациями (предприятиями) и индивидуальными предпринимателями, оказывающими платные услуги непосредственно населению, требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

При реализации товаров населению по розничным ценам (тарифам) соответствующая сумма НДС включается в указанные цены. При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется. При реализации товаров за наличный расчет организациями (предприятиями) и индивидуальными предпринимателями, оказывающими платные услуги непосредственно населению, требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом сумм налога к вычету. Счета-фактуры должны быть составлены и выставлены в соответствии с установленным порядком с указанием необходимых реквизитов и при наличии подписей уполномоченных лиц (руководителя и главного бухгалтера или лиц, уполномоченных на то приказом), либо индивидуального предпринимателя. В противном случае они не могут являться основанием для принятия предъявленных покупателю сумм налога на добавленную стоимость к вычету или возмещению.

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом сумм налога к вычету. Счета-фактуры должны быть составлены и выставлены в соответствии с установленным порядком с указанием необходимых реквизитов и при наличии подписей уполномоченных лиц (руководителя и главного бухгалтера или лиц, уполномоченных на то приказом), либо индивидуального предпринимателя. В противном случае они не могут являться основанием для принятия предъявленных покупателю сумм налога на добавленную стоимость к вычету или возмещению.

Налогоплательщик обязан составлять счетафактуры, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж при совершении операций, признаваемых объектом налогообложения, в том числе не подлежащих налогообложению или освобождаемых от налогообложения. Счета-фактуры не составляются: налогоплательщиками по операциям реализации ценных бумаг (за исключением брокерских и посреднических услуг); банками, страховыми организациями и негосударственными пенсионными фондами по операциям, не подлежащим налогообложению (освобождаемым от налогообложения).

Налогоплательщик обязан составлять счетафактуры, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж при совершении операций, признаваемых объектом налогообложения, в том числе не подлежащих налогообложению или освобождаемых от налогообложения. Счета-фактуры не составляются: налогоплательщиками по операциям реализации ценных бумаг (за исключением брокерских и посреднических услуг); банками, страховыми организациями и негосударственными пенсионными фондами по операциям, не подлежащим налогообложению (освобождаемым от налогообложения).

Отнесение сумм НДС на затраты Сумма НДС, предъявленная покупателю, не включается в расходы, принимаемые к вычету при исчислении налога на прибыль. Исключение (когда НДС учитывается в стоимости приобретенного имущества) - операции приобретения товаров (работ, услуг): используемых для операций по производству и/или реализации товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения); используемых для операций по производству и/или реализации товаров (работ, услуг), местом реализации которых не признается территория РФ; лицами, не являющимися налогоплательщиками НДС, освобожденными от исполнения обязанностей налогоплательщика; для производства и/или реализации товаров (работ, услуг), операции по реализации которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 ст. 146 НК РФ. Суммы налога, принятые к вычету налогоплательщиком, могут

Отнесение сумм НДС на затраты Сумма НДС, предъявленная покупателю, не включается в расходы, принимаемые к вычету при исчислении налога на прибыль. Исключение (когда НДС учитывается в стоимости приобретенного имущества) - операции приобретения товаров (работ, услуг): используемых для операций по производству и/или реализации товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения); используемых для операций по производству и/или реализации товаров (работ, услуг), местом реализации которых не признается территория РФ; лицами, не являющимися налогоплательщиками НДС, освобожденными от исполнения обязанностей налогоплательщика; для производства и/или реализации товаров (работ, услуг), операции по реализации которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 ст. 146 НК РФ. Суммы налога, принятые к вычету налогоплательщиком, могут

Уплата НДС в бюджет Сумма НДС, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога, увеличенная на суммы налога, восстановленного. Если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму налога, увеличенную на суммы восстановленного налога, то положительная разница между этими суммами подлежит возмещению налогоплательщику в установленном законом порядке, за исключением случаев, когда налоговая декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налогового периода.

Уплата НДС в бюджет Сумма НДС, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога, увеличенная на суммы налога, восстановленного. Если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму налога, увеличенную на суммы восстановленного налога, то положительная разница между этими суммами подлежит возмещению налогоплательщику в установленном законом порядке, за исключением случаев, когда налоговая декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налогового периода.

Сумма налога, подлежащая уплате в бюджет, исчисляется следующими лицами в случае выставления ими покупателю счета-фактуры с выделением суммы налога, указанной в соответствующем счете-фактуре, переданном покупателю: 1) 2) лицами, не являющимися налогоплательщиками или освобожденными от исполнения обязанностей налогоплательщика НДС; налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению.

Сумма налога, подлежащая уплате в бюджет, исчисляется следующими лицами в случае выставления ими покупателю счета-фактуры с выделением суммы налога, указанной в соответствующем счете-фактуре, переданном покупателю: 1) 2) лицами, не являющимися налогоплательщиками или освобожденными от исполнения обязанностей налогоплательщика НДС; налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению.

Уплата НДС в бюджет производится по месту учета налогоплательщика в налоговых органах по итогам каждого налогового периода (квартала) исходя из фактической реализации товаров (работ, услуг) за истекший налоговый период равными долями не позднее 20 -го числа каждого из трех месяцев, следующего за истекшим налоговым периодом. Налогоплательщики (налоговые агенты), обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 20 -го числа месяца, следующего за истекшим налоговым периодом.

Уплата НДС в бюджет производится по месту учета налогоплательщика в налоговых органах по итогам каждого налогового периода (квартала) исходя из фактической реализации товаров (работ, услуг) за истекший налоговый период равными долями не позднее 20 -го числа каждого из трех месяцев, следующего за истекшим налоговым периодом. Налогоплательщики (налоговые агенты), обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 20 -го числа месяца, следующего за истекшим налоговым периодом.

Дебет 19 68 Типовые корреспонденции по учету НДС Кредит Пояснение 60, 76 Отражен НДС по принятым МЦ, (работам, услугам) 19 Принят к вычету НДС по принятым МЦ, (работам, услугам) 08, 20, 25, 26, 44 90, 91 19 62 (76) 68 68 Полученный (входящий) НДС отнесен на затраты в соответствии с требованиями НК РФ Начислен НДС от продажи Начислен НДС от суммы полученного аванса (предоплаты) 62 (76) Принят к вычету НДС ранее начисленный от суммы полученного аванса (предоплаты) 51 Перечислен НДС в бюджет

Дебет 19 68 Типовые корреспонденции по учету НДС Кредит Пояснение 60, 76 Отражен НДС по принятым МЦ, (работам, услугам) 19 Принят к вычету НДС по принятым МЦ, (работам, услугам) 08, 20, 25, 26, 44 90, 91 19 62 (76) 68 68 Полученный (входящий) НДС отнесен на затраты в соответствии с требованиями НК РФ Начислен НДС от продажи Начислен НДС от суммы полученного аванса (предоплаты) 62 (76) Принят к вычету НДС ранее начисленный от суммы полученного аванса (предоплаты) 51 Перечислен НДС в бюджет