лекция 7 МИФИ.pptx

- Количество слайдов: 27

Проектное финансирование инвестиционных проектов ПЕРШУКОВ Вячеслав Александрович

Проектное финансирование инвестиционных проектов ПЕРШУКОВ Вячеслав Александрович

Основные понятия Проектное финансирование основано на применении методов оценки влияния проведенных решений по осуществлению затрат СЕГОДНЯ (инвестициям) на доходы от реализации проекта в БУДУЩЕМ Финансовое совершенство схемы реализации проекта должна быть не главной целью принятии финансовых решений Ø Совершенство не достигается в проектном финансировании, т. к всегда в проекте есть неопределенности ØСтремление к совершенству финансовой схемы требует затрат человеческих и временных ресурсов, как правило, больше необходимого ØОсновная идея во всех решениях по проектному финансированию начинать с грубой модели и постоянно улучшать ее по мере продвижения вперед проекта, увеличения понимания проекта, мониторинга и контроля, снижения неопределенностей. 2

Основные понятия Проектное финансирование основано на применении методов оценки влияния проведенных решений по осуществлению затрат СЕГОДНЯ (инвестициям) на доходы от реализации проекта в БУДУЩЕМ Финансовое совершенство схемы реализации проекта должна быть не главной целью принятии финансовых решений Ø Совершенство не достигается в проектном финансировании, т. к всегда в проекте есть неопределенности ØСтремление к совершенству финансовой схемы требует затрат человеческих и временных ресурсов, как правило, больше необходимого ØОсновная идея во всех решениях по проектному финансированию начинать с грубой модели и постоянно улучшать ее по мере продвижения вперед проекта, увеличения понимания проекта, мониторинга и контроля, снижения неопределенностей. 2

Почему проектное финансирование? ØПроектное финансирование – совокупность методов, которые каждый участник проекта обязан использовать принятии решения ØДаже не проводя непосредственных самостоятельных вычислений участник проекта обязан понимать фундаментальные основы проектного финансирования для оценки влияния своего проекта на доходность или убыточность своего предприятия ØМетоды проектного финансирования легко доступны при использовании в сетевых коммуникациях 3

Почему проектное финансирование? ØПроектное финансирование – совокупность методов, которые каждый участник проекта обязан использовать принятии решения ØДаже не проводя непосредственных самостоятельных вычислений участник проекта обязан понимать фундаментальные основы проектного финансирования для оценки влияния своего проекта на доходность или убыточность своего предприятия ØМетоды проектного финансирования легко доступны при использовании в сетевых коммуникациях 3

Основные термины Приобретение (Expenditure) – получение товара или услуг Списание (Cash out) – списание средств с текущего счета Затраты (Cost) – полученных утилизация или полезное использование товара или услуг Поток наличности (cash flow) – движение финансовых средств на текущем счету проекта (предприятия) Возврат средств (positive return) – разность между затратами и доходами на текущем счету проекта (предприятия) Прибыль (profit) – формируется как разность между затратами и доходами за фиксированный промежуток времени (типично 1 год) 4

Основные термины Приобретение (Expenditure) – получение товара или услуг Списание (Cash out) – списание средств с текущего счета Затраты (Cost) – полученных утилизация или полезное использование товара или услуг Поток наличности (cash flow) – движение финансовых средств на текущем счету проекта (предприятия) Возврат средств (positive return) – разность между затратами и доходами на текущем счету проекта (предприятия) Прибыль (profit) – формируется как разность между затратами и доходами за фиксированный промежуток времени (типично 1 год) 4

Модель проектного финансирования Поток наличности Что образует поток? Почему именно поток наличности? Как его посчитать? Цена капитала Проектный риск Метод оценки Период возврат (PBP) Чистый поток наличности (NPV) Внутренняя норма доходности (IRR) Логический тест Решение об инвестициях или отказ от проекта 5

Модель проектного финансирования Поток наличности Что образует поток? Почему именно поток наличности? Как его посчитать? Цена капитала Проектный риск Метод оценки Период возврат (PBP) Чистый поток наличности (NPV) Внутренняя норма доходности (IRR) Логический тест Решение об инвестициях или отказ от проекта 5

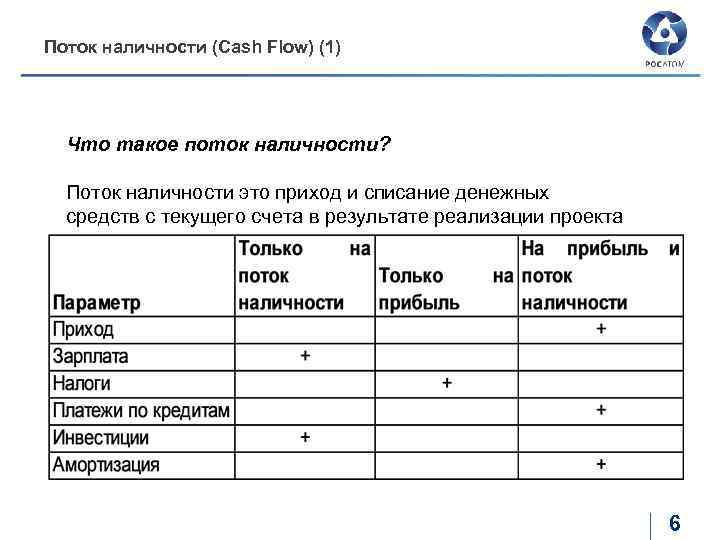

Поток наличности (Cash Flow) (1) Что такое поток наличности? Поток наличности это приход и списание денежных средств с текущего счета в результате реализации проекта 6

Поток наличности (Cash Flow) (1) Что такое поток наличности? Поток наличности это приход и списание денежных средств с текущего счета в результате реализации проекта 6

Поток наличности (Cash Flow) (2) Почему именно поток наличности, а не прибыль? Анализ затрат по проекту делается в текущем режиме и не привязан к календарному графику работы отдельных предприятий Возможные три виды дополнительных затрат Потери времени - своевременность платежей позволяет использовать текущие средства на счету для реализации проекта по графику или с опережением, в результате может быть достигнута экономия средств или избежать инфляции Упущенная выгода – полученные средства позволяю использовать их для других инвестиционных вложений (депозиты, проекты) Затраты на неопределенность (риск) – возможные варианты работы с необязательными поставщиками или новыми клиентами, которые могут не вызывать доверие и приносят дополнительную неопределенность в проект 7

Поток наличности (Cash Flow) (2) Почему именно поток наличности, а не прибыль? Анализ затрат по проекту делается в текущем режиме и не привязан к календарному графику работы отдельных предприятий Возможные три виды дополнительных затрат Потери времени - своевременность платежей позволяет использовать текущие средства на счету для реализации проекта по графику или с опережением, в результате может быть достигнута экономия средств или избежать инфляции Упущенная выгода – полученные средства позволяю использовать их для других инвестиционных вложений (депозиты, проекты) Затраты на неопределенность (риск) – возможные варианты работы с необязательными поставщиками или новыми клиентами, которые могут не вызывать доверие и приносят дополнительную неопределенность в проект 7

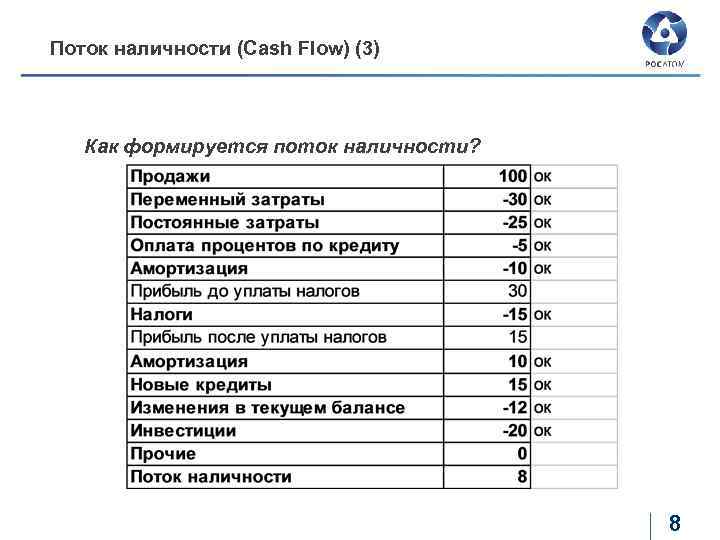

Поток наличности (Cash Flow) (3) Как формируется поток наличности? 8

Поток наличности (Cash Flow) (3) Как формируется поток наличности? 8

Цена капитала отражает виды дополнительных затрат, которые могут возникнуть в ходе реализации проекта ØПотери времени ØУпущенная выгода ØЗатраты на неопределенность (риск) Цена капитала определяется внутренней политикой Компании и его отношением к рискам и неопределенностям, а также требованиями к доходности проекта. Чем выше риски и неопределенности проекта, тем больше стоимость капитала для реализации этого проекта Проектом с минимальным доходом и минимальным риском обычно принимается размещение денег на депозит первоклассного банка под гарантированные проценты и условия 9

Цена капитала отражает виды дополнительных затрат, которые могут возникнуть в ходе реализации проекта ØПотери времени ØУпущенная выгода ØЗатраты на неопределенность (риск) Цена капитала определяется внутренней политикой Компании и его отношением к рискам и неопределенностям, а также требованиями к доходности проекта. Чем выше риски и неопределенности проекта, тем больше стоимость капитала для реализации этого проекта Проектом с минимальным доходом и минимальным риском обычно принимается размещение денег на депозит первоклассного банка под гарантированные проценты и условия 9

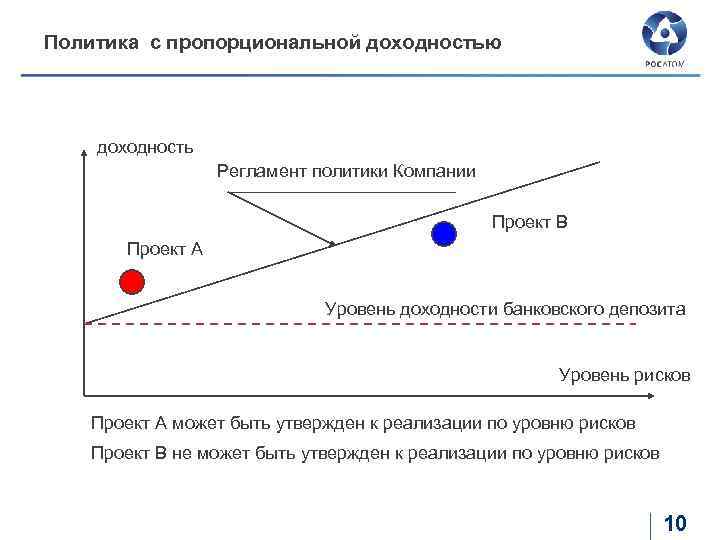

Политика с пропорциональной доходностью доходность Регламент политики Компании Проект В Проект А Уровень доходности банковского депозита Уровень рисков Проект А может быть утвержден к реализации по уровню рисков Проект В не может быть утвержден к реализации по уровню рисков 10

Политика с пропорциональной доходностью доходность Регламент политики Компании Проект В Проект А Уровень доходности банковского депозита Уровень рисков Проект А может быть утвержден к реализации по уровню рисков Проект В не может быть утвержден к реализации по уровню рисков 10

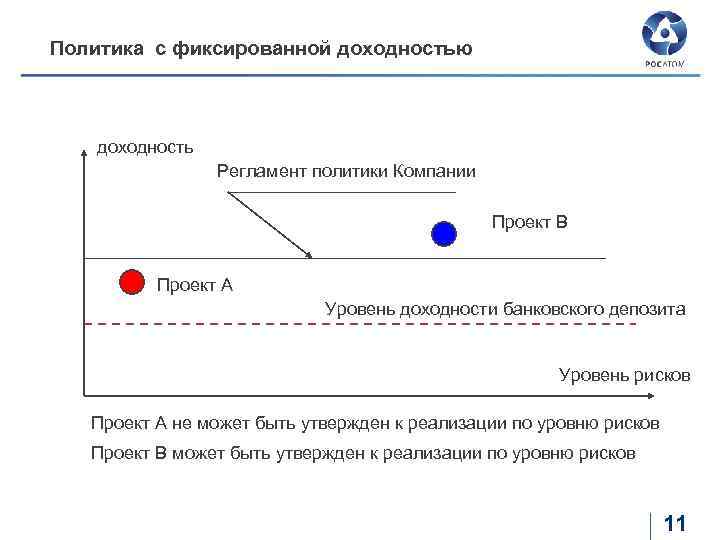

Политика с фиксированной доходностью доходность Регламент политики Компании Проект В Проект А Уровень доходности банковского депозита Уровень рисков Проект А не может быть утвержден к реализации по уровню рисков Проект В может быть утвержден к реализации по уровню рисков 11

Политика с фиксированной доходностью доходность Регламент политики Компании Проект В Проект А Уровень доходности банковского депозита Уровень рисков Проект А не может быть утвержден к реализации по уровню рисков Проект В может быть утвержден к реализации по уровню рисков 11

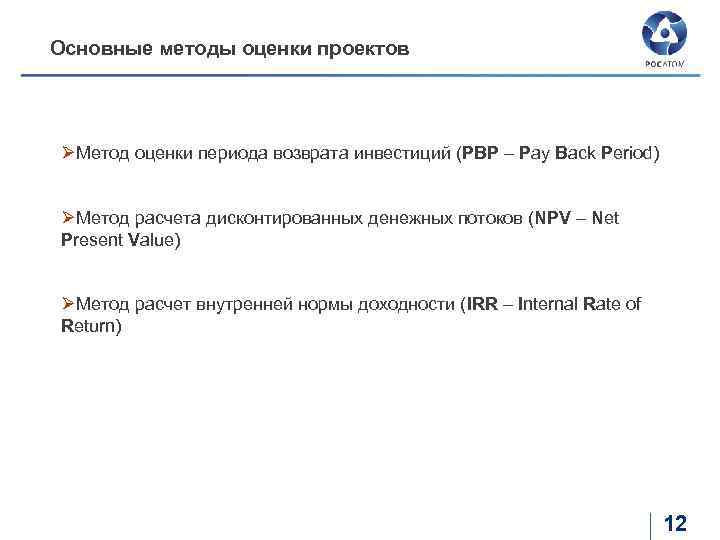

Основные методы оценки проектов ØМетод оценки периода возврата инвестиций (PBP – Pay Back Period) ØМетод расчета дисконтированных денежных потоков (NPV – Net Present Value) ØМетод расчет внутренней нормы доходности (IRR – Internal Rate of Return) 12

Основные методы оценки проектов ØМетод оценки периода возврата инвестиций (PBP – Pay Back Period) ØМетод расчета дисконтированных денежных потоков (NPV – Net Present Value) ØМетод расчет внутренней нормы доходности (IRR – Internal Rate of Return) 12

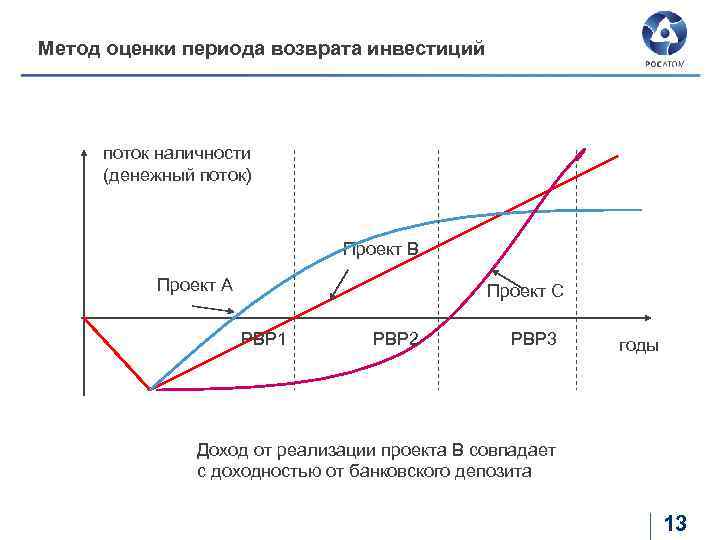

Метод оценки периода возврата инвестиций поток наличности (денежный поток) Проект В Проект А Проект С PBP 1 PBP 2 PBP 3 годы Доход от реализации проекта В совпадает с доходностью от банковского депозита 13

Метод оценки периода возврата инвестиций поток наличности (денежный поток) Проект В Проект А Проект С PBP 1 PBP 2 PBP 3 годы Доход от реализации проекта В совпадает с доходностью от банковского депозита 13

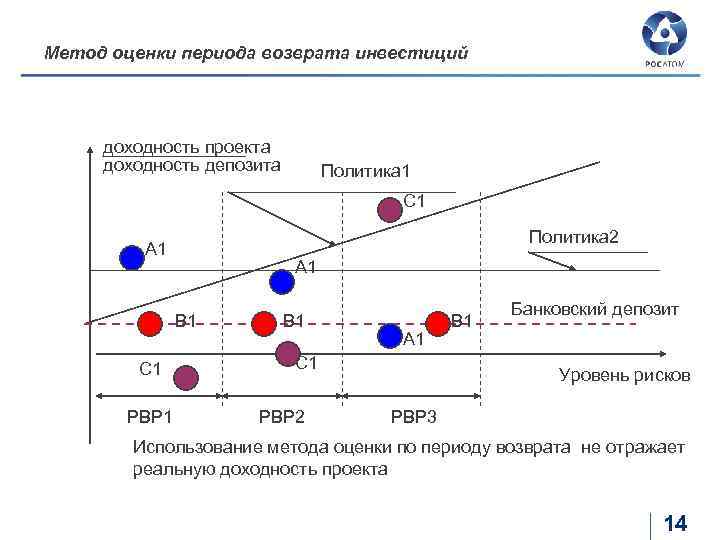

Метод оценки периода возврата инвестиций доходность проекта доходность депозита Политика 1 С 1 Политика 2 А 1 В 1 С 1 PBP 1 В 1 А 1 С 1 PBP 2 В 1 Банковский депозит Уровень рисков PBP 3 Использование метода оценки по периоду возврата не отражает реальную доходность проекта 14

Метод оценки периода возврата инвестиций доходность проекта доходность депозита Политика 1 С 1 Политика 2 А 1 В 1 С 1 PBP 1 В 1 А 1 С 1 PBP 2 В 1 Банковский депозит Уровень рисков PBP 3 Использование метода оценки по периоду возврата не отражает реальную доходность проекта 14

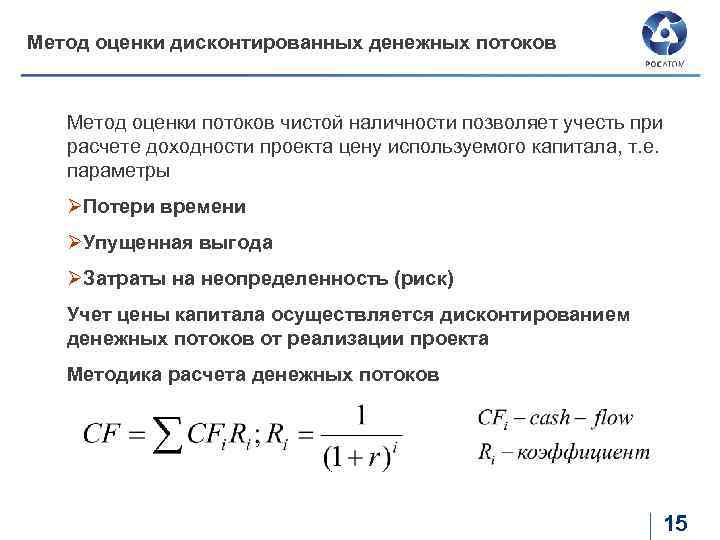

Метод оценки дисконтированных денежных потоков Метод оценки потоков чистой наличности позволяет учесть при расчете доходности проекта цену используемого капитала, т. е. параметры ØПотери времени ØУпущенная выгода ØЗатраты на неопределенность (риск) Учет цены капитала осуществляется дисконтированием денежных потоков от реализации проекта Методика расчета денежных потоков 15

Метод оценки дисконтированных денежных потоков Метод оценки потоков чистой наличности позволяет учесть при расчете доходности проекта цену используемого капитала, т. е. параметры ØПотери времени ØУпущенная выгода ØЗатраты на неопределенность (риск) Учет цены капитала осуществляется дисконтированием денежных потоков от реализации проекта Методика расчета денежных потоков 15

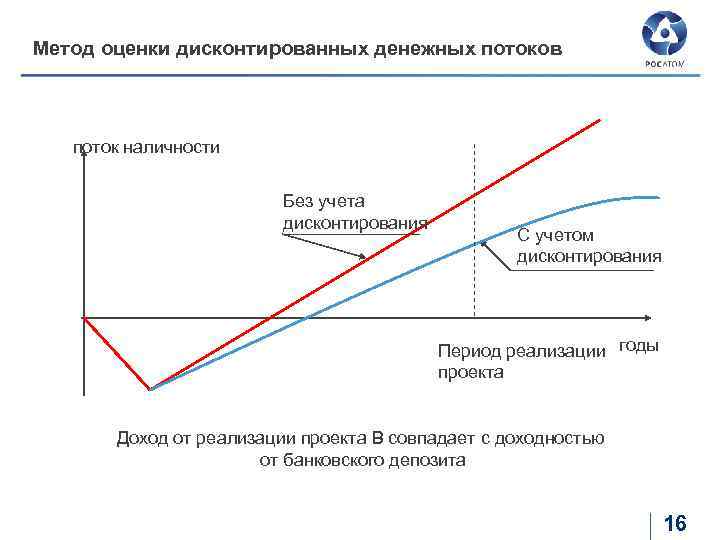

Метод оценки дисконтированных денежных потоков поток наличности Без учета дисконтирования С учетом дисконтирования Период реализации годы проекта Доход от реализации проекта В совпадает с доходностью от банковского депозита 16

Метод оценки дисконтированных денежных потоков поток наличности Без учета дисконтирования С учетом дисконтирования Период реализации годы проекта Доход от реализации проекта В совпадает с доходностью от банковского депозита 16

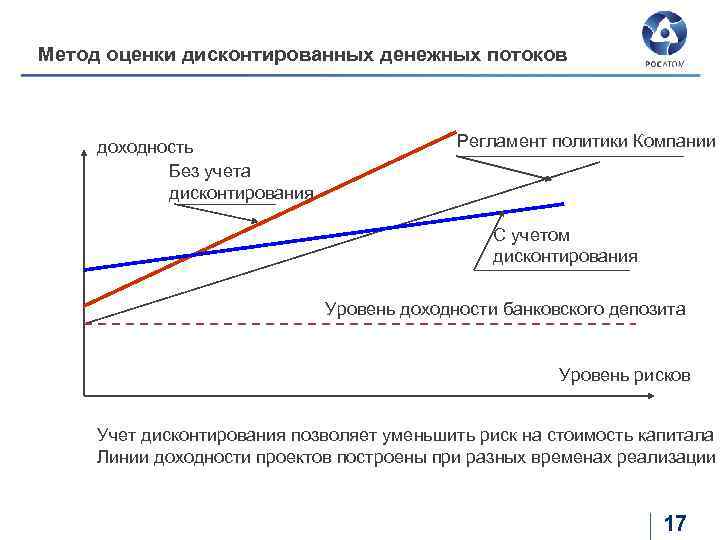

Метод оценки дисконтированных денежных потоков доходность Без учета дисконтирования Регламент политики Компании С учетом дисконтирования Уровень доходности банковского депозита Уровень рисков Учет дисконтирования позволяет уменьшить риск на стоимость капитала Линии доходности проектов построены при разных временах реализации 17

Метод оценки дисконтированных денежных потоков доходность Без учета дисконтирования Регламент политики Компании С учетом дисконтирования Уровень доходности банковского депозита Уровень рисков Учет дисконтирования позволяет уменьшить риск на стоимость капитала Линии доходности проектов построены при разных временах реализации 17

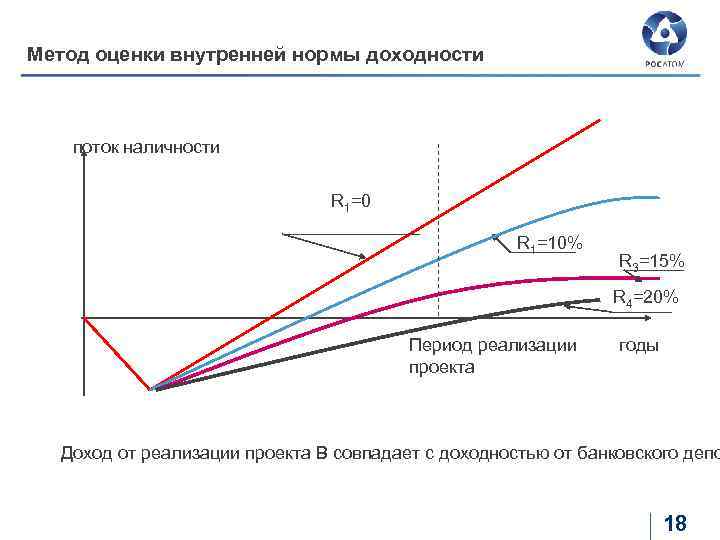

Метод оценки внутренней нормы доходности поток наличности R 1=0 R 1=10% R 3=15% R 4=20% Период реализации проекта годы Доход от реализации проекта В совпадает с доходностью от банковского депо 18

Метод оценки внутренней нормы доходности поток наличности R 1=0 R 1=10% R 3=15% R 4=20% Период реализации проекта годы Доход от реализации проекта В совпадает с доходностью от банковского депо 18

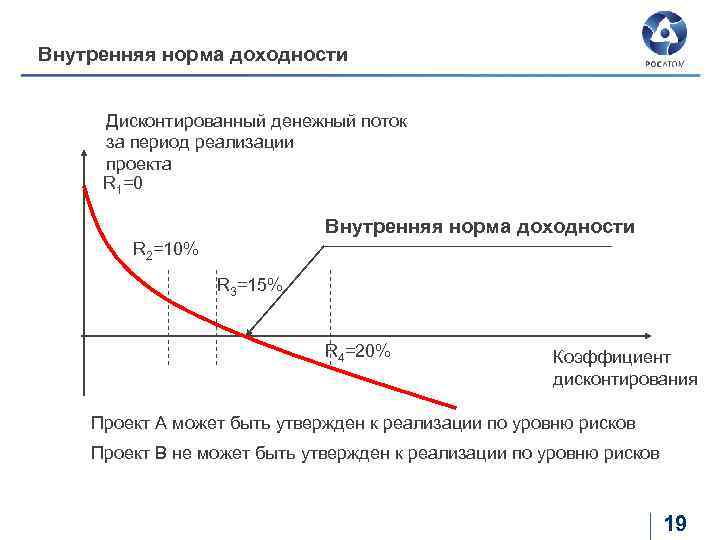

Внутренняя норма доходности Дисконтированный денежный поток за период реализации проекта R 1=0 Внутренняя норма доходности R 2=10% R 3=15% R 4=20% Коэффициент дисконтирования Проект А может быть утвержден к реализации по уровню рисков Проект В не может быть утвержден к реализации по уровню рисков 19

Внутренняя норма доходности Дисконтированный денежный поток за период реализации проекта R 1=0 Внутренняя норма доходности R 2=10% R 3=15% R 4=20% Коэффициент дисконтирования Проект А может быть утвержден к реализации по уровню рисков Проект В не может быть утвержден к реализации по уровню рисков 19

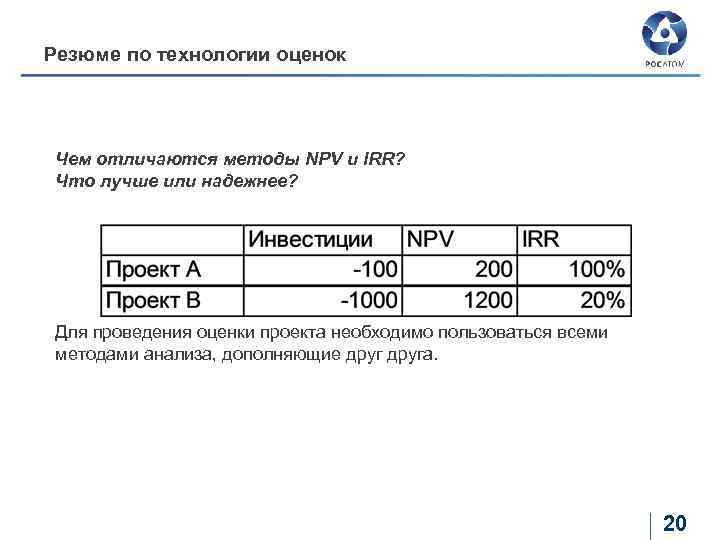

Резюме по технологии оценок Чем отличаются методы NPV и IRR? Что лучше или надежнее? Для проведения оценки проекта необходимо пользоваться всеми методами анализа, дополняющие друга. 20

Резюме по технологии оценок Чем отличаются методы NPV и IRR? Что лучше или надежнее? Для проведения оценки проекта необходимо пользоваться всеми методами анализа, дополняющие друга. 20

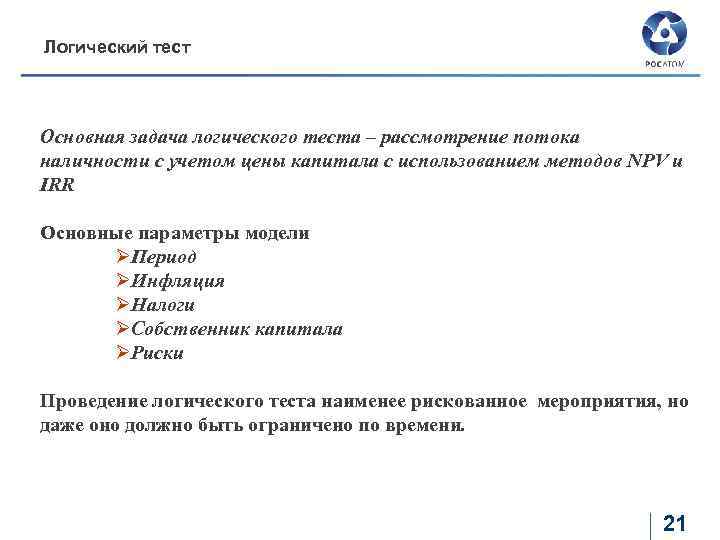

Логический тест Основная задача логического теста – рассмотрение потока наличности с учетом цены капитала с использованием методов NPV и IRR Основные параметры модели ØПериод ØИнфляция ØНалоги ØСобственник капитала ØРиски Проведение логического теста наименее рискованное мероприятия, но даже оно должно быть ограничено по времени. 21

Логический тест Основная задача логического теста – рассмотрение потока наличности с учетом цены капитала с использованием методов NPV и IRR Основные параметры модели ØПериод ØИнфляция ØНалоги ØСобственник капитала ØРиски Проведение логического теста наименее рискованное мероприятия, но даже оно должно быть ограничено по времени. 21

Утверждение проекта Ключевые вопросы при утверждении проекта ØЭкономическая выгода (оценки с использованием различных моделей) ØПортфолио ранжированных инвестиционных проектов ØСитуация на рынке капитала ØСоответствие проекта основному бизнесу или подпадает под политику диверсификации бизнеса с другими критериями ØЭкологические последствия проекта ØЖизненный цикл проекта ØНаличие свободных менеджеров для успешной реализации и контроля проекта ØСогласие всех акционеров на реализацию проекта ØСоответствие стратегии развития Компании ØПоведение соперников по бизнесу ØПолитическая ситуация В случае положительного решения – утверждение проекта 22

Утверждение проекта Ключевые вопросы при утверждении проекта ØЭкономическая выгода (оценки с использованием различных моделей) ØПортфолио ранжированных инвестиционных проектов ØСитуация на рынке капитала ØСоответствие проекта основному бизнесу или подпадает под политику диверсификации бизнеса с другими критериями ØЭкологические последствия проекта ØЖизненный цикл проекта ØНаличие свободных менеджеров для успешной реализации и контроля проекта ØСогласие всех акционеров на реализацию проекта ØСоответствие стратегии развития Компании ØПоведение соперников по бизнесу ØПолитическая ситуация В случае положительного решения – утверждение проекта 22

Три похода к оценке бизнеса При приобретении нового бизнеса можно использовать принципы проектного финансирования как отдельных проектов ØДоходный подход (расчет стоимости бизнеса по величине будущих доходов) ØЗатратный подход (расчет стоимости бизнеса с точки зрения затрат, которые будущий собственник должен осуществить для создания аналогичного предприятия) ØСравнительный или рыночный подход (расчет стоимости бизнеса по анализу цен, по которым аналогичные предприятия продаются на текущий момент) 23

Три похода к оценке бизнеса При приобретении нового бизнеса можно использовать принципы проектного финансирования как отдельных проектов ØДоходный подход (расчет стоимости бизнеса по величине будущих доходов) ØЗатратный подход (расчет стоимости бизнеса с точки зрения затрат, которые будущий собственник должен осуществить для создания аналогичного предприятия) ØСравнительный или рыночный подход (расчет стоимости бизнеса по анализу цен, по которым аналогичные предприятия продаются на текущий момент) 23

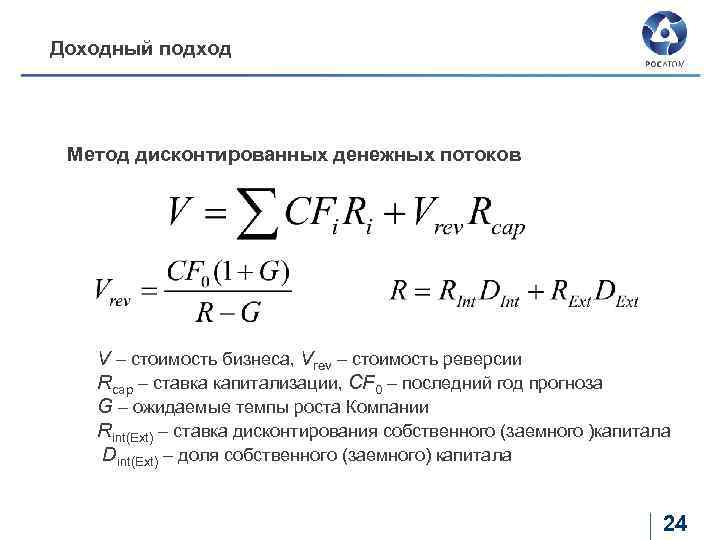

Доходный подход Метод дисконтированных денежных потоков V – стоимость бизнеса, Vrev – стоимость реверсии Rcap – ставка капитализации, CF 0 – последний год прогноза G – ожидаемые темпы роста Компании Rint(Ext) – ставка дисконтирования собственного (заемного )капитала Dint(Ext) – доля собственного (заемного) капитала 24

Доходный подход Метод дисконтированных денежных потоков V – стоимость бизнеса, Vrev – стоимость реверсии Rcap – ставка капитализации, CF 0 – последний год прогноза G – ожидаемые темпы роста Компании Rint(Ext) – ставка дисконтирования собственного (заемного )капитала Dint(Ext) – доля собственного (заемного) капитала 24

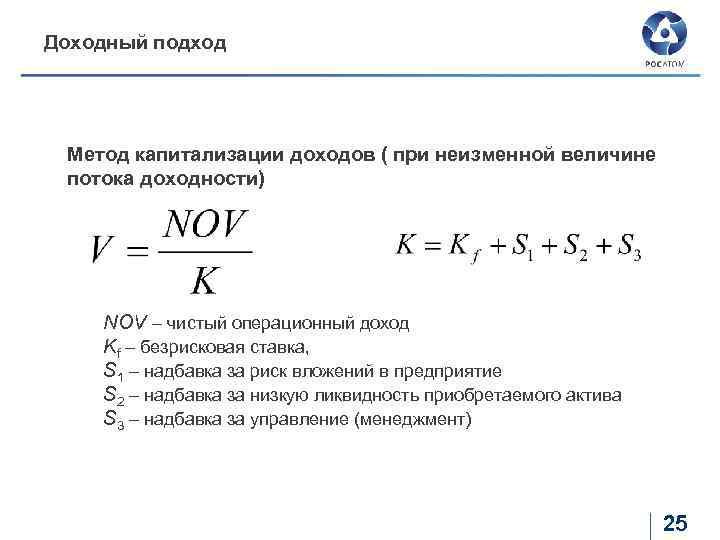

Доходный подход Метод капитализации доходов ( при неизменной величине потока доходности) NOV – чистый операционный доход Kf – безрисковая ставка, S 1 – надбавка за риск вложений в предприятие S 2 – надбавка за низкую ликвидность приобретаемого актива S 3 – надбавка за управление (менеджмент) 25

Доходный подход Метод капитализации доходов ( при неизменной величине потока доходности) NOV – чистый операционный доход Kf – безрисковая ставка, S 1 – надбавка за риск вложений в предприятие S 2 – надбавка за низкую ликвидность приобретаемого актива S 3 – надбавка за управление (менеджмент) 25

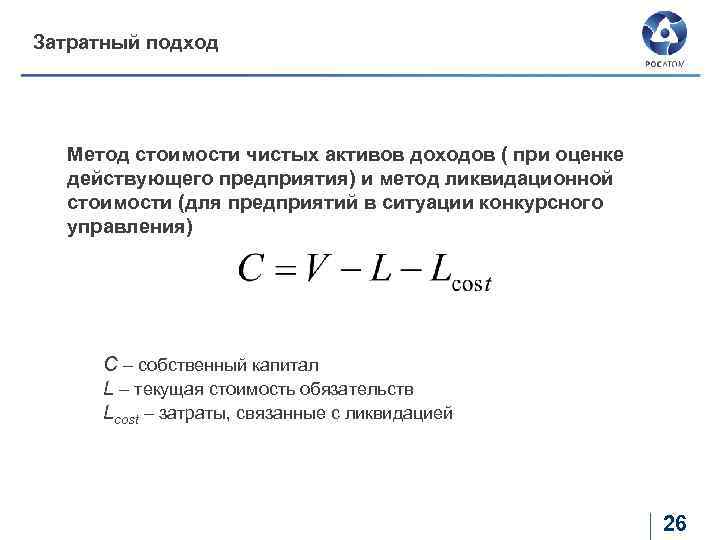

Затратный подход Метод стоимости чистых активов доходов ( при оценке действующего предприятия) и метод ликвидационной стоимости (для предприятий в ситуации конкурсного управления) С – собственный капитал L – текущая стоимость обязательств Lсost – затраты, связанные с ликвидацией 26

Затратный подход Метод стоимости чистых активов доходов ( при оценке действующего предприятия) и метод ликвидационной стоимости (для предприятий в ситуации конкурсного управления) С – собственный капитал L – текущая стоимость обязательств Lсost – затраты, связанные с ликвидацией 26

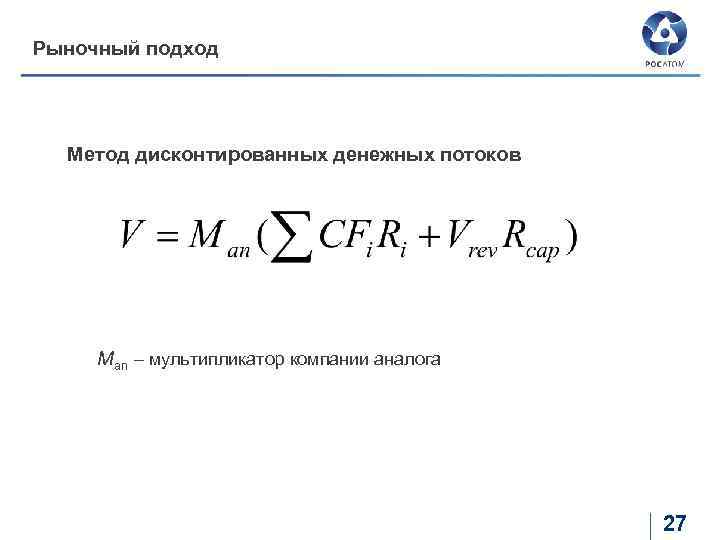

Рыночный подход Метод дисконтированных денежных потоков Мan – мультипликатор компании аналога 27

Рыночный подход Метод дисконтированных денежных потоков Мan – мультипликатор компании аналога 27