5 Стягнення.ppt

- Количество слайдов: 30

Погашення прострочених податкових зобов”язань ПЛАН 1. Податковий борг: визначення, причини, динаміка та класифікація. 2. Еволюція методів протидії. 3. Організація роботи органів ДПС з погашення прострочених податкових зобов”язань. 4. Податкова застава. 5. Адміністративний арешт активів. 6. Організація продажу заставних активів.

Практичне заняття • • • Податковий борг, його класифікація, причини виникнення та тенденції в Україні. Організація роботи фіскальних органів з управління податковим боргом. Еволюція методів погашення податкового боргу в Україні. Податкова застава. Адміністративний арешт активів платників. Організація продажу заставних активів.

Рекомендовані джерела: 1. Закон України “Про порядок погашення зобов”язань платників податків перед бюджетами та державними цільовими фондами (із змінами та доповненнями). 2. Проект податкового кодексу України (доопрацьований після розгляду Верховною Радою України у другому читанні) //www. sta. gov. ua. 3. Регламент адміністрування податків, зборів (обов"язкових платежів. – Затв. наказом ДПАУ від 09. 02. 06 р. № 62, розділ 10. – 2006. - № 9. – с. 49 -54. 4. Положення проведення перевірки стану збереження активів платника податків, які перебувають у податковій заставі. – Затв. наказом ДПАУ від 20. 09. 04 р. № 554 //Податки та бухгалтерський облік. – 2006. - № 82 (953). – с. 29 -31. 5. Положення про призначення, звільнення та компетенцію податкового керуючого. – Затв. наказом ДПАУ від 2. 08. 01 р. № 312 //Податки та бухгалтерський облік. – 2006. - № 82 (953). – с. 32 -35. 6. Положення про умови і порядок проведення конкурсів з визначення уповноважених бірж з продажу активів, що перебувають у податковій заставі //Вісник податкової служби України. – 2005. - № 21. – с. 6 -9. 7. Порядок взаємодії підрозділів погашення прострочених податкових зобов"язань з підрозділами податкової міліції при застосуванні заходів з погашення податкового боргу //Податки та бухгалтерський облік. – 2006. - № 82 (953). – с. 4 -9. 8. Податкове роз"яснення положень ст. . 8 Закону 2181 від 21 грудня 200 р. № 2182 //Вісник податкової служби України. – 2005. - № 25. – с. 55 -67. 9. Вишневський М. Стягнення коштів та продаж інших активів у податковій заставі //Податки та бухгалтерський облік. – 2006. - № 82 (953). – с. 23 -25. 10. Кирилов С. Податкова застава: коли і до яких активів вона застосовується //Податки та бухгалтерський облік. – 2006. - № 82 (953). – с. 14 -17.

ПОДАТКОВИЙ БОРГ - податковий борг сума грошового зобов’язання (з урахуванням штрафних санкцій за їх наявності), самостійно узгодженого платником податків або узгодженого в порядку оскарження, але не сплаченого у встановлений строк, а також пеня, нарахована на суму такого грошового зобов’язання Пункт 14. 1. 175 Податкового кодексу України

Причини виникнення податкового боргу • • Економічні; Соціальні; Політичні; Організаційні

Типи та статуси податкового боргу ТИПИ Несплачені податкові зобов”язання Несплачені штрафні санкції Несплачена пеня Статуси Інертний (органи ДПС не застосовують жодних засобів стягнення, крім вручення податкових вимог, реєстрації податкової застави, опису та арешту майна боржників) Дієвий (податковий керуючий в межах своєї компетенції здійснює активні дії з метою погашення податкового боргу)

КОЛЕКТОРИ Колекторське агенство (фірма) (англ. collect - збирати)

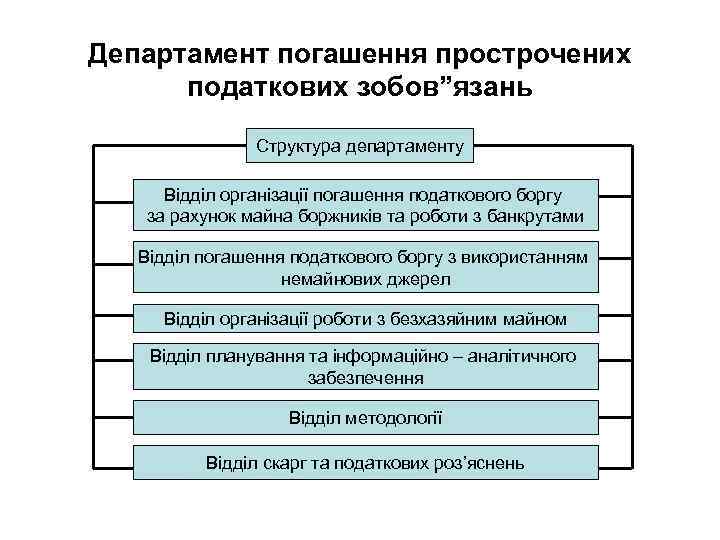

Департамент погашення прострочених податкових зобов”язань Структура департаменту Відділ організації погашення податкового боргу за рахунок майна боржників та роботи з банкрутами Відділ погашення податкового боргу з використанням немайнових джерел Відділ організації роботи з безхазяйним майном Відділ планування та інформаційно – аналітичного забезпечення Відділ методології Відділ скарг та податкових роз’яснень

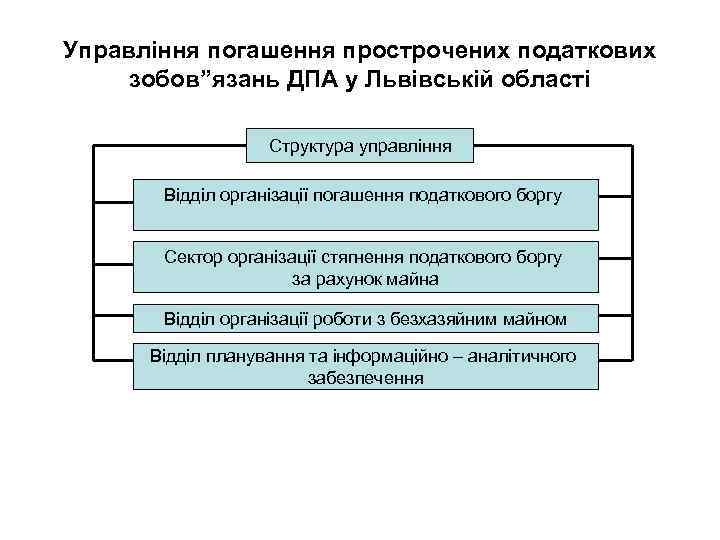

Управління погашення прострочених податкових зобов”язань ДПА у Львівській області Структура управління Відділ організації погашення податкового боргу Сектор організації стягнення податкового боргу за рахунок майна Відділ організації роботи з безхазяйним майном Відділ планування та інформаційно – аналітичного забезпечення

Завдання Департаменту погашення прострочених податкових зобов’язань • Розробка стратегії та забезпечення належної організації роботи органів державної податкової служби України з питань погашення податкового боргу, заборгованості за кредитами, отриманими під гарантії Уряду України, і державними позичками; • Зміцнення податкової та платіжної дисципліни, підвищення відповідальності платників податків і зборів (обов'язкових платежів) за виконання своїх обов'язків перед бюджетами та державними цільовими фондами. • Організація роботи з виявлення, обліку і звернення у власність держави безхазяйного та іншого майна, що переходить у її власність.

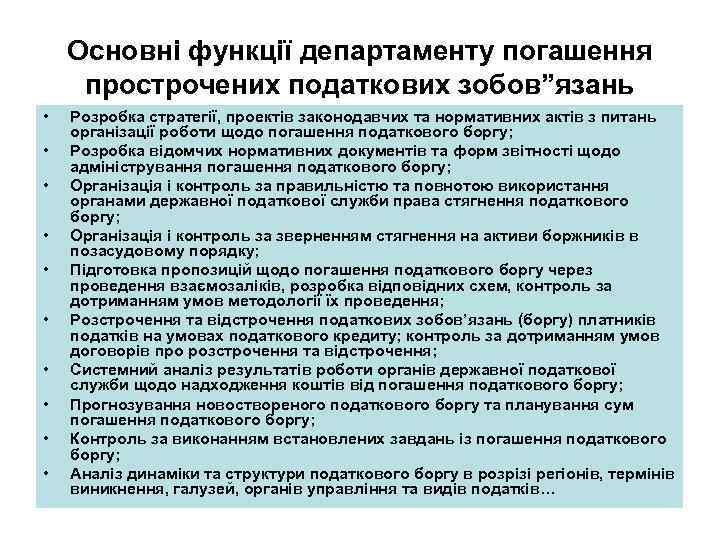

Основні функції департаменту погашення прострочених податкових зобов”язань • • • Розробка стратегії, проектів законодавчих та нормативних актів з питань організації роботи щодо погашення податкового боргу; Розробка відомчих нормативних документів та форм звітності щодо адміністрування погашення податкового боргу; Організація і контроль за правильністю та повнотою використання органами державної податкової служби права стягнення податкового боргу; Організація і контроль за зверненням стягнення на активи боржників в позасудовому порядку; Підготовка пропозицій щодо погашення податкового боргу через проведення взаємозаліків, розробка відповідних схем, контроль за дотриманням умов методології їх проведення; Розстрочення та відстрочення податкових зобов’язань (боргу) платників податків на умовах податкового кредиту; контроль за дотриманням умов договорів про розстрочення та відстрочення; Системний аналіз результатів роботи органів державної податкової служби щодо надходження коштів від погашення податкового боргу; Прогнозування новоствореного податкового боргу та планування сум погашення податкового боргу; Контроль за виконанням встановлених завдань із погашення податкового боргу; Аналіз динаміки та структури податкового боргу в розрізі регіонів, термінів виникнення, галузей, органів управління та видів податків…

Податковий керуючий - посадова особа органу державної податкової служби, на яку покладається виконання функцій, спрямованих на погашення податкового боргу платника податків Податковий керуючий призначається керівником органу державної податкової служби за поданням керівника структурного підрозділу стягнення податкової заборгованості з числа службових осіб цього підрозділу та затверджується наказом податкового органу. Посада податкового керуючого не є керівною і за оплатою праці прирівнюється до посадової особи відповідного органу державної податкової служби. Посадова особа підрозділу стягнення податкової заборгованості органу державної податкової служби наділяється повноваженнями податкового керуючого з моменту призначення. Податковий керуючий призначається, коли активи платника передаються у податкову заставу.

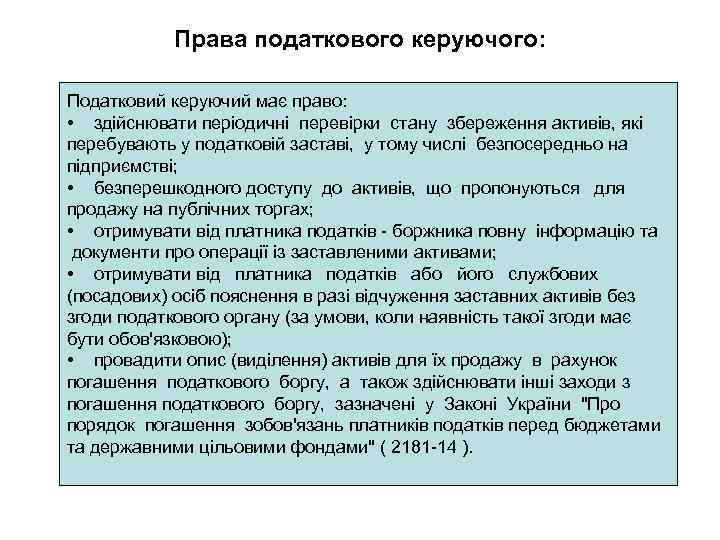

Права податкового керуючого: Податковий керуючий має право: • здійснювати періодичні перевірки стану збереження активів, які перебувають у податковій заставі, у тому числі безпосередньо на підприємстві; • безперешкодного доступу до активів, що пропонуються для продажу на публічних торгах; • отримувати від платника податків - боржника повну інформацію та документи про операції із заставленими активами; • отримувати від платника податків або його службових (посадових) осіб пояснення в разі відчуження заставних активів без згоди податкового органу (за умови, коли наявність такої згоди має бути обов'язковою); • провадити опис (виділення) активів для їх продажу в рахунок погашення податкового боргу, а також здійснювати інші заходи з погашення податкового боргу, зазначені у Законі України "Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами" ( 2181 -14 ).

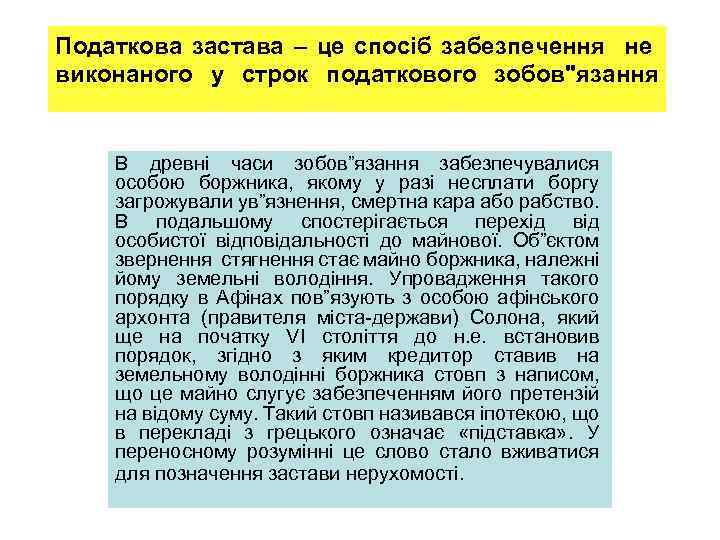

Податкова застава – це спосіб забезпечення не виконаного у строк податкового зобов"язання В древні часи зобов”язання забезпечувалися особою боржника, якому у разі несплати боргу загрожували ув”язнення, смертна кара або рабство. В подальшому спостерігається перехід від особистої відповідальності до майнової. Об”єктом звернення стягнення стає майно боржника, належні йому земельні володіння. Упровадження такого порядку в Афінах пов”язують з особою афінського архонта (правителя міста-держави) Солона, який ще на початку VI століття до н. е. встановив порядок, згідно з яким кредитор ставив на земельному володінні боржника стовп з написом, що це майно слугує забезпеченням його претензій на відому суму. Такий стовп називався іпотекою, що в перекладі з грецького означає «підставка» . У переносному розумінні це слово стало вживатися для позначення застави нерухомості.

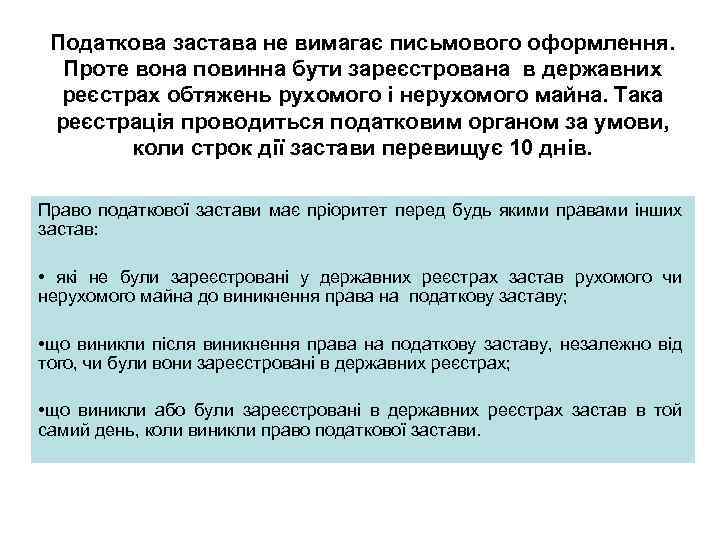

Податкова застава не вимагає письмового оформлення. Проте вона повинна бути зареєстрована в державних реєстрах обтяжень рухомого і нерухомого майна. Така реєстрація проводиться податковим органом за умови, коли строк дії застави перевищує 10 днів. Право податкової застави має пріоритет перед будь якими правами інших застав: • які не були зареєстровані у державних реєстрах застав рухомого чи нерухомого майна до виникнення права на податкову заставу; • що виникли після виникнення права на податкову заставу, незалежно від того, чи були вони зареєстровані в державних реєстрах; • що виникли або були зареєстровані в державних реєстрах застав в той самий день, коли виникли право податкової застави.

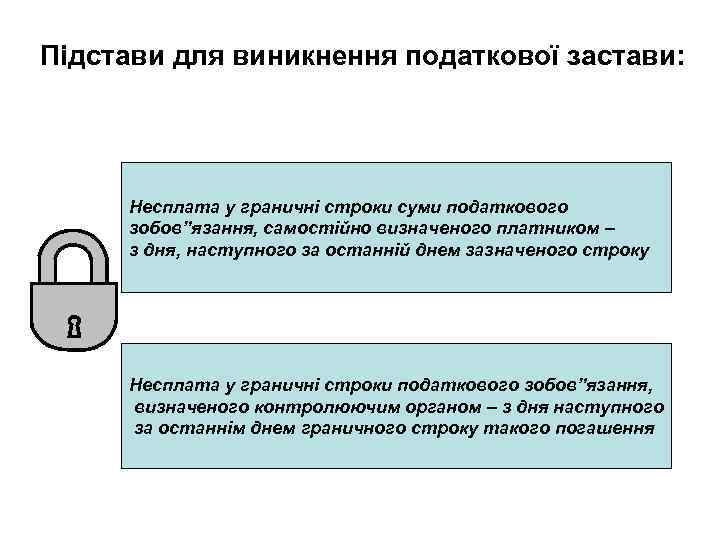

Підстави для виникнення податкової застави: Несплата у граничні строки суми податкового зобов”язання, самостійно визначеного платником – з дня, наступного за останній днем зазначеного строку Несплата у граничні строки податкового зобов”язання, визначеного контролюючим органом – з дня наступного за останнім днем граничного строку такого погашення

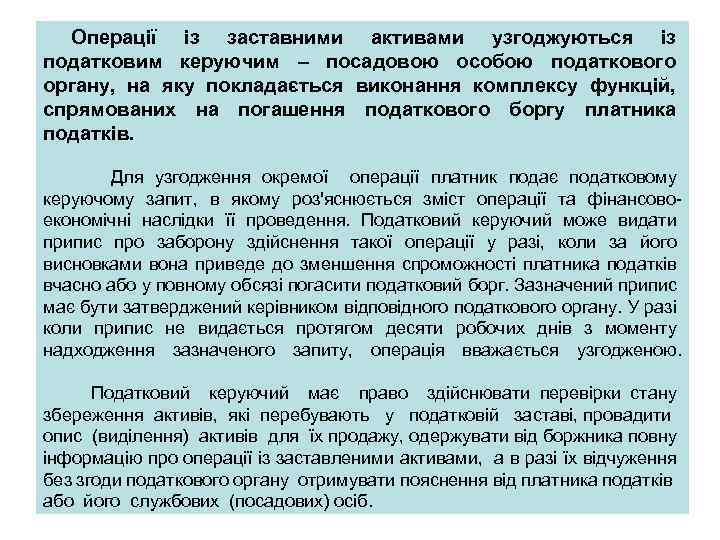

Операції із заставними активами узгоджуються із податковим керуючим – посадовою особою податкового органу, на яку покладається виконання комплексу функцій, спрямованих на погашення податкового боргу платника податків. Для узгодження окремої операції платник подає податковому керуючому запит, в якому роз'яснюється зміст операції та фінансовоекономічні наслідки її проведення. Податковий керуючий може видати припис про заборону здійснення такої операції у разі, коли за його висновками вона приведе до зменшення спроможності платника податків вчасно або у повному обсязі погасити податковий борг. Зазначений припис має бути затверджений керівником відповідного податкового органу. У разі коли припис не видається протягом десяти робочих днів з моменту надходження зазначеного запиту, операція вважається узгодженою. Податковий керуючий має право здійснювати перевірки стану збереження активів, які перебувають у податковій заставі, провадити опис (виділення) активів для їх продажу, одержувати від боржника повну інформацію про операції із заставленими активами, а в разі їх відчуження без згоди податкового органу отримувати пояснення від платника податків або його службових (посадових) осіб.

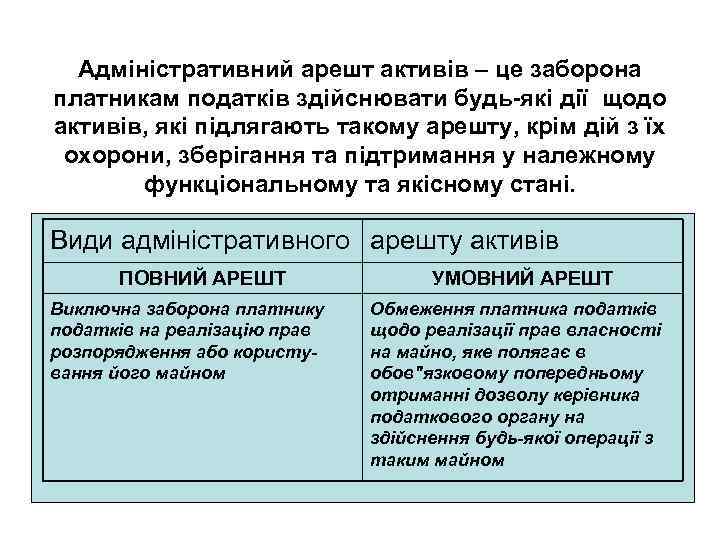

Адміністративний арешт активів – це заборона платникам податків здійснювати будь-які дії щодо активів, які підлягають такому арешту, крім дій з їх охорони, зберігання та підтримання у належному функціональному та якісному стані. Види адміністративного арешту активів ПОВНИЙ АРЕШТ Виключна заборона платнику податків на реалізацію прав розпорядження або користування його майном УМОВНИЙ АРЕШТ Обмеження платника податків щодо реалізації прав власності на майно, яке полягає в обов"язковому попередньому отриманні дозволу керівника податкового органу на здійснення будь-якої операції з таким майном

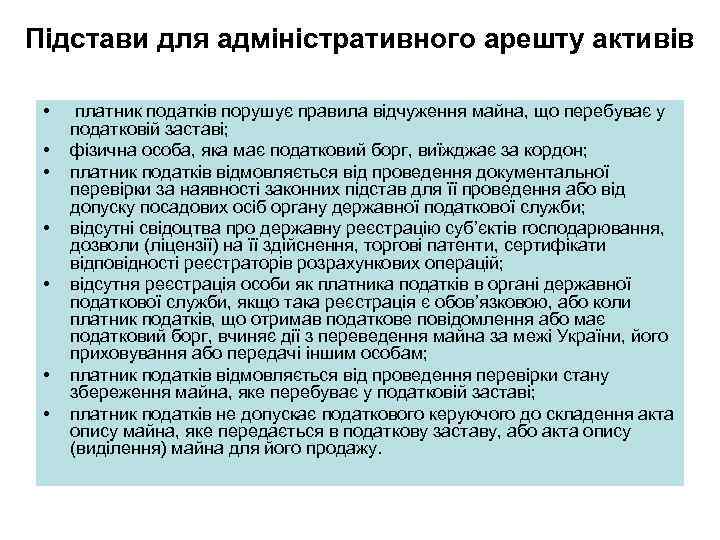

Підстави для адміністративного арешту активів • • платник податків порушує правила відчуження майна, що перебуває у податковій заставі; фізична особа, яка має податковий борг, виїжджає за кордон; платник податків відмовляється від проведення документальної перевірки за наявності законних підстав для її проведення або від допуску посадових осіб органу державної податкової служби; відсутні свідоцтва про державну реєстрацію суб’єктів господарювання, дозволи (ліцензії) на її здійснення, торгові патенти, сертифікати відповідності реєстраторів розрахункових операцій; відсутня реєстрація особи як платника податків в органі державної податкової служби, якщо така реєстрація є обов’язковою, або коли платник податків, що отримав податкове повідомлення або має податковий борг, вчиняє дії з переведення майна за межі України, його приховування або передачі іншим особам; платник податків відмовляється від проведення перевірки стану збереження майна, яке перебуває у податковій заставі; платник податків не допускає податкового керуючого до складення акта опису майна, яке передається в податкову заставу, або акта опису (виділення) майна для його продажу.

Терміни адміністративного арешту активів Адміністративний арешт може бути накладено на активи строком до 96 годин від години підписання відповідного рішення керівником податкового органу або його заступником. Якщо керівник податкового органу вважає, що звільнення після зазначеного терміну активів з-під арешту може загрожувати їх зникненням або знищенням, він звертається до суду або господарського суду із поданням продовження термінів арешту. Рішення за таким подання приймається судовим органом упродовж 48 годин від моменту його одержання.

Рішення про арешт активів може бути оскаржене платником в адміністративному або судовому порядку. При подальшому скасуванні такого рішення податковий орган вищого рівня проводить службове розслідування, при встановленні вини відповідних посадових осіб застосовує заходи відповідальності. Платник податків має право на відшкодування збитків, спричинених неправомірним арештом.

Адміністративний арешт активів припиняється у наступних випадках: • • • відсутністю протягом 96 годин рішення суду про визнання арешту обґрунтованим; погашенням податкового боргу платника податків; усуненням платником податків причин застосування адміністративного арешту; ліквідацією платника податків, у тому числі внаслідок проведення процедури банкрутства; наданням відповідному органу державної податкової служби третьою особою належних доказів про належність арештованого майна до об’єктів права власності цієї третьої особи; скасуванням судом або органом державної податкової служби рішення керівника органу державної податкової служби (його заступника) про арешт; прийняттям судом рішення про припинення адміністративного арешту; пред'явленням платником податків свідоцтва про державну реєстрацію суб’єкта господарювання, дозволів (ліцензій) на провадження діяльності, торгових патентів, сертифікатів відповідності реєстраторів розрахункових операцій; фактичним проведенням платником податків інвентаризації основних фондів, товарно-матеріальних цінностей, коштів, у тому числі зняття залишків товарно-матеріальних цінностей, готівки.

Погашення податкового боргу за рахунок продажу майна проводиться тільки в судовому порядку. Продаж активів здійснюється податковим керуючим на підставі рішення податкового органу, підписаного керівником та скріпленого гербовою печаткою. Боржнику надається право самостійно визначати склад і черговість продажу активів, зважаючи на необхідність збереження майнового комплексу для продовження господарської діяльності. Проте, якщо податковий керуючий вирішить, що ринкова вартість таких активів є завідомо нижчою від суми податкового боргу, такий податковий керуючий самостійно визначає перелік майна, що підлягає продажу. За наполяганням боржника проводиться експертна оцінка вартості майна, яке підлягає продажу. Якщо боржник не визначив оцінювача самостійно, таке визначення здійснюється податковим органом, який укладає договір на проведення оцінки активів.

В залежності від складу заставного майна, його продаж здійснюється: • через торгові біржі(рухоме майно, товарні партії продукції); • цільові аукціони(цілісні майнові комплекси, рухоме та нерухоме майно); • підприємства роздрібної торгівлі (продовольчі товари, що швидко псуються, невеличкі партії товарів) на комісійних засадах. Якщо виручені кошти перевищують суму податкової заборгованості, різниця направляється на рахунки платника податків або його правонаступників. Коли виручка від реалізації заставного майна є недостатньою для погашення податкової заборгованості, різниця покривається шляхом додаткового продажу його активів

На сьогодні правом продавати заставне майно користуються 56 бірж

5 Стягнення.ppt