1 тема 2.9 1-1 Платежи взимаемые там орг.ppt

- Количество слайдов: 60

Платежи, взимаемые таможенными органами: виды, порядок исчисления, сроки и порядок уплаты

Платежи, взимаемые таможенными органами: виды, порядок исчисления, сроки и порядок уплаты

1. Платежи, взимаемые таможенными органами Все платежи, контроль за исчислением и уплатой которых возложен на таможенные органы, условно можно разделить на две категории: 1. таможенные платежи; 2. иные платежи, взимаемые таможенными органами

1. Платежи, взимаемые таможенными органами Все платежи, контроль за исчислением и уплатой которых возложен на таможенные органы, условно можно разделить на две категории: 1. таможенные платежи; 2. иные платежи, взимаемые таможенными органами

ТАМОЖЕННЫЕ ПЛАТЕЖИ (ст. 70 ТК ТС) Ø ввозная таможенная пошлина; Øвывозная таможенная пошлина; Øакцизы, взимаемые при ввозе товаров на таможенную территорию ЕАЭС; Øналог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию ЕАЭС; Ø таможенные сборы

ТАМОЖЕННЫЕ ПЛАТЕЖИ (ст. 70 ТК ТС) Ø ввозная таможенная пошлина; Øвывозная таможенная пошлина; Øакцизы, взимаемые при ввозе товаров на таможенную территорию ЕАЭС; Øналог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию ЕАЭС; Ø таможенные сборы

ИНЫЕ ПЛАТЕЖИ, взимаемые таможенными органами Ø специальные, антидемпинговые и компенсационные пошлины; Øутилизационный сбор; Øштрафы Øи т. д.

ИНЫЕ ПЛАТЕЖИ, взимаемые таможенными органами Ø специальные, антидемпинговые и компенсационные пошлины; Øутилизационный сбор; Øштрафы Øи т. д.

Общие положения В соответствии с положениями главы 10 ТК ТС: Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу. Таможенные пошлины, налоги исчисляются плательщиками таможенных пошлин, налогов самостоятельно, за исключением случаев, предусмотренных ТК ТС и международными договорами (в частности в отношении товаров для личного пользования – должностным лицом таможенного органа). При взыскании таможенных платежей их исчисление производится таможенным органом.

Общие положения В соответствии с положениями главы 10 ТК ТС: Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые через таможенную границу. Таможенные пошлины, налоги исчисляются плательщиками таможенных пошлин, налогов самостоятельно, за исключением случаев, предусмотренных ТК ТС и международными договорами (в частности в отношении товаров для личного пользования – должностным лицом таможенного органа). При взыскании таможенных платежей их исчисление производится таможенным органом.

Общие положения (продолжение) Исчисление сумм таможенных пошлин, налогов, подлежащих уплате, осуществляется в валюте государства - члена ЕАЭС, таможенному органу которого подана таможенная декларация. В Республике Беларусь исчисление таможенных платежей производится в белорусских рублях, кроме вывозных таможенных пошлин на вывозимые нефтепродукты и небелорусскую нефть, которые исчисляются и уплачиваются в долларах США.

Общие положения (продолжение) Исчисление сумм таможенных пошлин, налогов, подлежащих уплате, осуществляется в валюте государства - члена ЕАЭС, таможенному органу которого подана таможенная декларация. В Республике Беларусь исчисление таможенных платежей производится в белорусских рублях, кроме вывозных таможенных пошлин на вывозимые нефтепродукты и небелорусскую нефть, которые исчисляются и уплачиваются в долларах США.

Общие положения (продолжение) Для целей исчисления таможенных пошлин, налогов применяются официальный курс белорусского рубля к иностранной валюте, установленный Национальным банком РБ, а также ставки, действующие на день регистрации таможенной декларации таможенным органом, если иное не предусмотрено ТК ТС и (или) международными договорами государств - членов ЕАЭС. Срок уплаты всех таможенных платежей при помещении товаров под таможенную процедуру ограничен днем выпуска товаров.

Общие положения (продолжение) Для целей исчисления таможенных пошлин, налогов применяются официальный курс белорусского рубля к иностранной валюте, установленный Национальным банком РБ, а также ставки, действующие на день регистрации таможенной декларации таможенным органом, если иное не предусмотрено ТК ТС и (или) международными договорами государств - членов ЕАЭС. Срок уплаты всех таможенных платежей при помещении товаров под таможенную процедуру ограничен днем выпуска товаров.

2. Исчисление таможенных пошлин ВВОЗНАЯ ТАМОЖЕННАЯ ПОШЛИНА – обязательный платеж, взимаемый таможенными органами при ввозе товаров на таможенную территорию ЕАЭС. Для исчисления ввозной таможенной пошлины необходимо знать - ставку; - базу для исчисления; - дату, на которую надо исчислять платеж.

2. Исчисление таможенных пошлин ВВОЗНАЯ ТАМОЖЕННАЯ ПОШЛИНА – обязательный платеж, взимаемый таможенными органами при ввозе товаров на таможенную территорию ЕАЭС. Для исчисления ввозной таможенной пошлины необходимо знать - ставку; - базу для исчисления; - дату, на которую надо исчислять платеж.

ВВОЗНАЯ ТАМОЖЕННАЯ ПОШЛИНА В соответствии с Договором о Евразийском экономическом союзе от 29. 05. 2014 г. в рамках таможенного союза государств-членов ЕАЭС применяется Единый таможенный тариф Евразийского экономического союза. Единый таможенный тариф ЕАЭС утвержден Решением Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54 «Об утверждении единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза и Единого таможенного тарифа Таможенного союза» .

ВВОЗНАЯ ТАМОЖЕННАЯ ПОШЛИНА В соответствии с Договором о Евразийском экономическом союзе от 29. 05. 2014 г. в рамках таможенного союза государств-членов ЕАЭС применяется Единый таможенный тариф Евразийского экономического союза. Единый таможенный тариф ЕАЭС утвержден Решением Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54 «Об утверждении единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза и Единого таможенного тарифа Таможенного союза» .

ЕДИНЫЙ ТАМОЖЕННЫЙ ТАРИФ – свод ставок таможенных пошлин, применяемых к товарам, ввозимым на таможенную территорию ЕАЭС из третьих стран, систематизированный в соответствии с ТН ВЭД ЕАЭС

ЕДИНЫЙ ТАМОЖЕННЫЙ ТАРИФ – свод ставок таможенных пошлин, применяемых к товарам, ввозимым на таможенную территорию ЕАЭС из третьих стран, систематизированный в соответствии с ТН ВЭД ЕАЭС

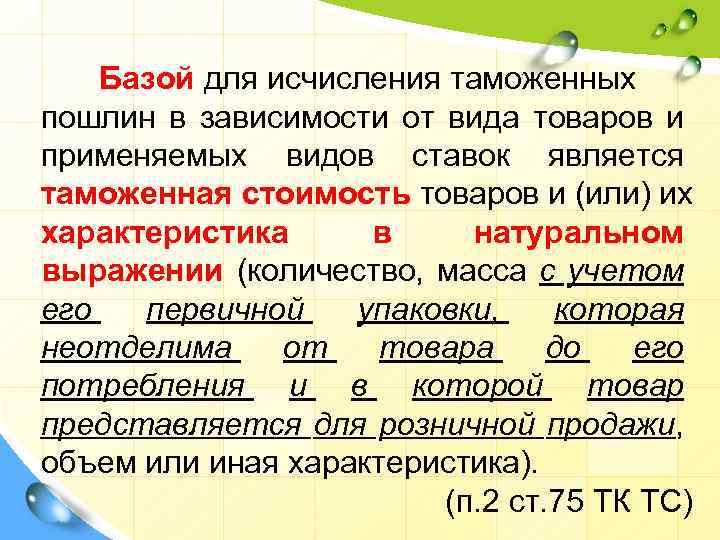

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика). (п. 2 ст. 75 ТК ТС)

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика). (п. 2 ст. 75 ТК ТС)

ВИДЫ СТАВОК ВВОЗНЫХ ТАМОЖЕННЫХ ПОШЛИН • Адвалорные • Специфические • Комбинированные

ВИДЫ СТАВОК ВВОЗНЫХ ТАМОЖЕННЫХ ПОШЛИН • Адвалорные • Специфические • Комбинированные

Ставки адвалорные 7403 11 000 0 катоды и секции 2% катодов 0201 10 000 2 Говядина 15% 0203 11 100 9 свинина 65% 8413 11 000 0 Насосы 0%

Ставки адвалорные 7403 11 000 0 катоды и секции 2% катодов 0201 10 000 2 Говядина 15% 0203 11 100 9 свинина 65% 8413 11 000 0 Насосы 0%

Ставки специфические 0808 10 800 5 яблоки 0, 17 евро за 1 кг. 2203 00 010 0 Пиво 0, 468 евро за 1 л. 8701 20 901 4 Седельный тягач 1 евро за 1 куб. см. объема двигателя

Ставки специфические 0808 10 800 5 яблоки 0, 17 евро за 1 кг. 2203 00 010 0 Пиво 0, 468 евро за 1 л. 8701 20 901 4 Седельный тягач 1 евро за 1 куб. см. объема двигателя

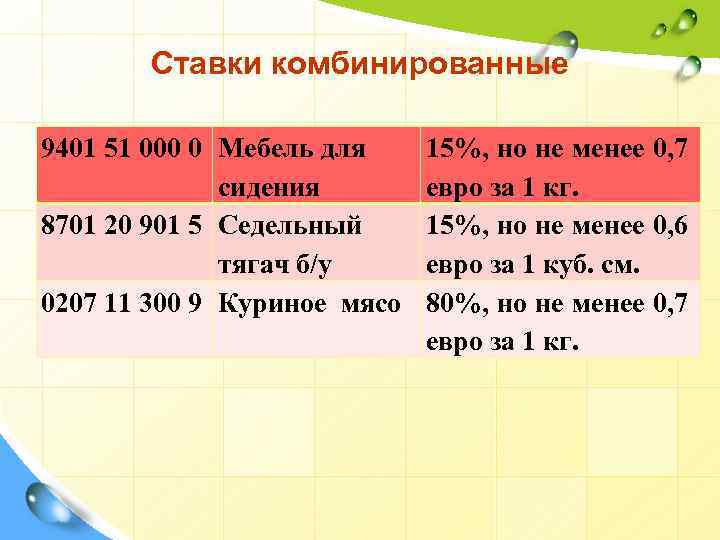

Ставки комбинированные 9401 51 000 0 Мебель для сидения 8701 20 901 5 Седельный тягач б/у 0207 11 300 9 Куриное мясо 15%, но не менее 0, 7 евро за 1 кг. 15%, но не менее 0, 6 евро за 1 куб. см. 80%, но не менее 0, 7 евро за 1 кг.

Ставки комбинированные 9401 51 000 0 Мебель для сидения 8701 20 901 5 Седельный тягач б/у 0207 11 300 9 Куриное мясо 15%, но не менее 0, 7 евро за 1 кг. 15%, но не менее 0, 6 евро за 1 куб. см. 80%, но не менее 0, 7 евро за 1 кг.

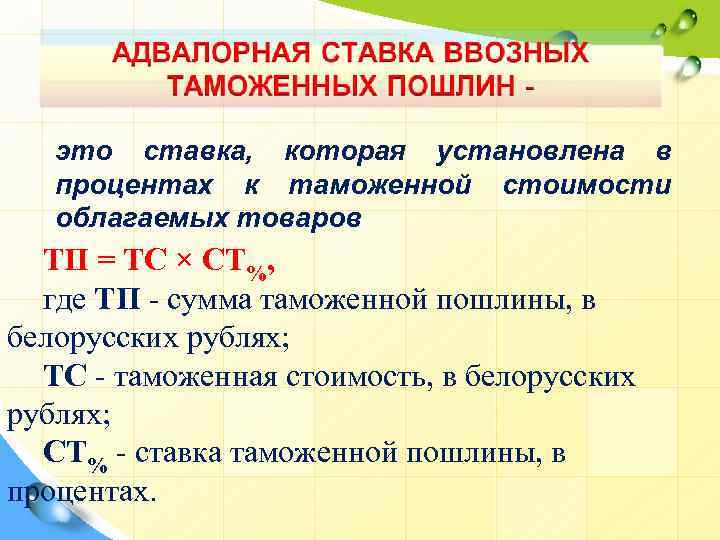

это ставка, которая установлена в процентах к таможенной стоимости облагаемых товаров ТП = ТС × СТ%, где ТП - сумма таможенной пошлины, в белорусских рублях; ТС - таможенная стоимость, в белорусских рублях; СТ% - ставка таможенной пошлины, в процентах.

это ставка, которая установлена в процентах к таможенной стоимости облагаемых товаров ТП = ТС × СТ%, где ТП - сумма таможенной пошлины, в белорусских рублях; ТС - таможенная стоимость, в белорусских рублях; СТ% - ставка таможенной пошлины, в процентах.

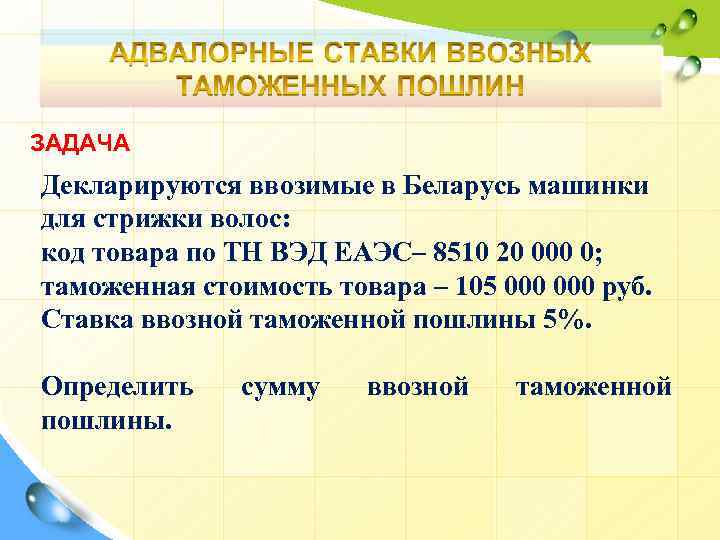

ЗАДАЧА Декларируются ввозимые в Беларусь машинки для стрижки волос: код товара по ТН ВЭД ЕАЭС– 8510 20 000 0; таможенная стоимость товара – 105 000 руб. Ставка ввозной таможенной пошлины 5%. Определить пошлины. сумму ввозной таможенной

ЗАДАЧА Декларируются ввозимые в Беларусь машинки для стрижки волос: код товара по ТН ВЭД ЕАЭС– 8510 20 000 0; таможенная стоимость товара – 105 000 руб. Ставка ввозной таможенной пошлины 5%. Определить пошлины. сумму ввозной таможенной

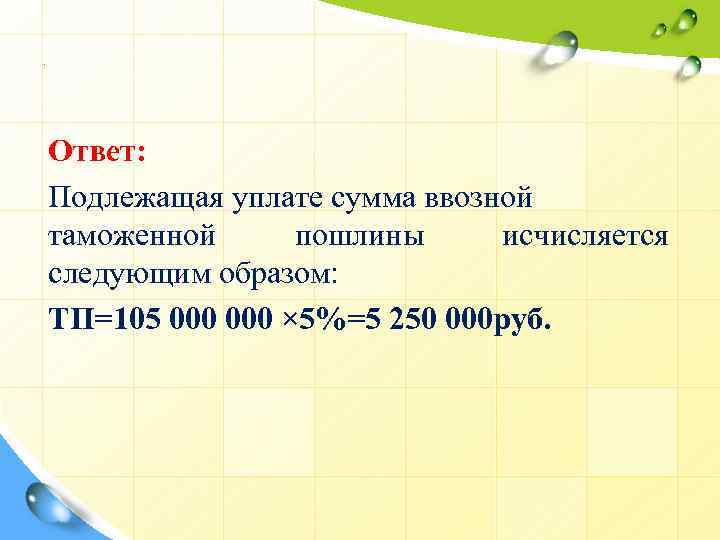

. Ответ: Подлежащая уплате сумма ввозной таможенной пошлины исчисляется следующим образом: ТП=105 000 × 5%=5 250 000 руб.

. Ответ: Подлежащая уплате сумма ввозной таможенной пошлины исчисляется следующим образом: ТП=105 000 × 5%=5 250 000 руб.

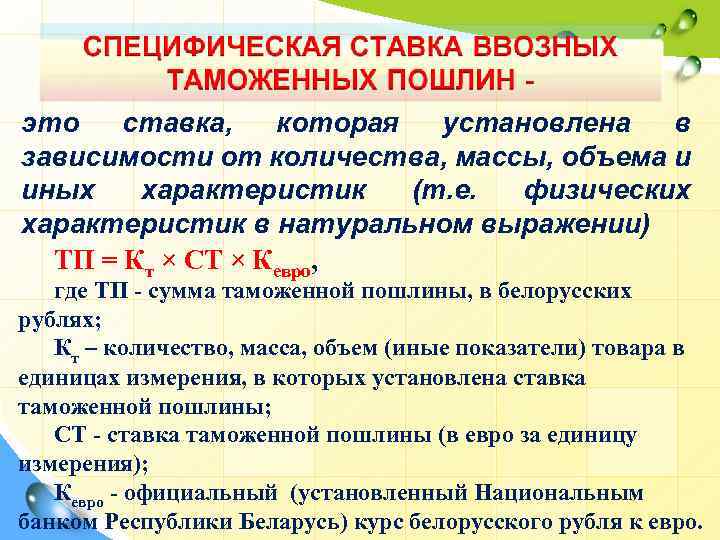

это ставка, которая установлена в зависимости от количества, массы, объема и иных характеристик (т. е. физических характеристик в натуральном выражении) ТП = Кт × СТ × Кевро, где ТП - сумма таможенной пошлины, в белорусских рублях; Кт – количество, масса, объем (иные показатели) товара в единицах измерения, в которых установлена ставка таможенной пошлины; СТ - ставка таможенной пошлины (в евро за единицу измерения); Кевро - официальный (установленный Национальным банком Республики Беларусь) курс белорусского рубля к евро.

это ставка, которая установлена в зависимости от количества, массы, объема и иных характеристик (т. е. физических характеристик в натуральном выражении) ТП = Кт × СТ × Кевро, где ТП - сумма таможенной пошлины, в белорусских рублях; Кт – количество, масса, объем (иные показатели) товара в единицах измерения, в которых установлена ставка таможенной пошлины; СТ - ставка таможенной пошлины (в евро за единицу измерения); Кевро - официальный (установленный Национальным банком Республики Беларусь) курс белорусского рубля к евро.

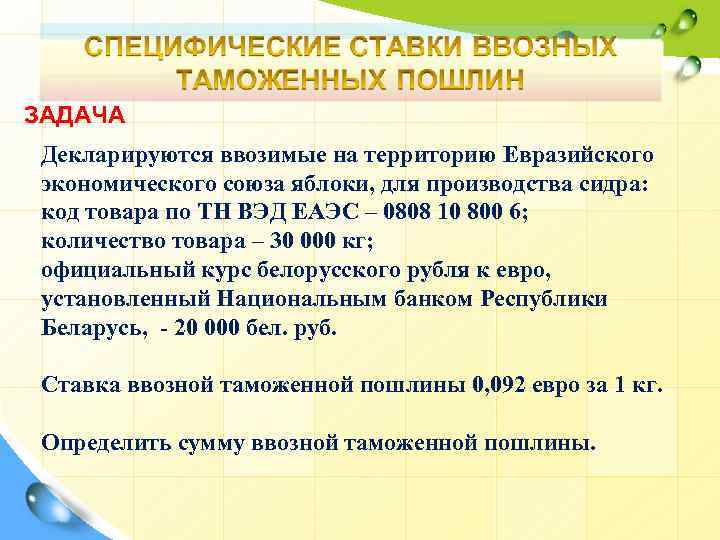

ЗАДАЧА Декларируются ввозимые на территорию Евразийского экономического союза яблоки, для производства сидра: код товара по ТН ВЭД ЕАЭС – 0808 10 800 6; количество товара – 30 000 кг; официальный курс белорусского рубля к евро, установленный Национальным банком Республики Беларусь, - 20 000 бел. руб. Ставка ввозной таможенной пошлины 0, 092 евро за 1 кг. Определить сумму ввозной таможенной пошлины.

ЗАДАЧА Декларируются ввозимые на территорию Евразийского экономического союза яблоки, для производства сидра: код товара по ТН ВЭД ЕАЭС – 0808 10 800 6; количество товара – 30 000 кг; официальный курс белорусского рубля к евро, установленный Национальным банком Республики Беларусь, - 20 000 бел. руб. Ставка ввозной таможенной пошлины 0, 092 евро за 1 кг. Определить сумму ввозной таможенной пошлины.

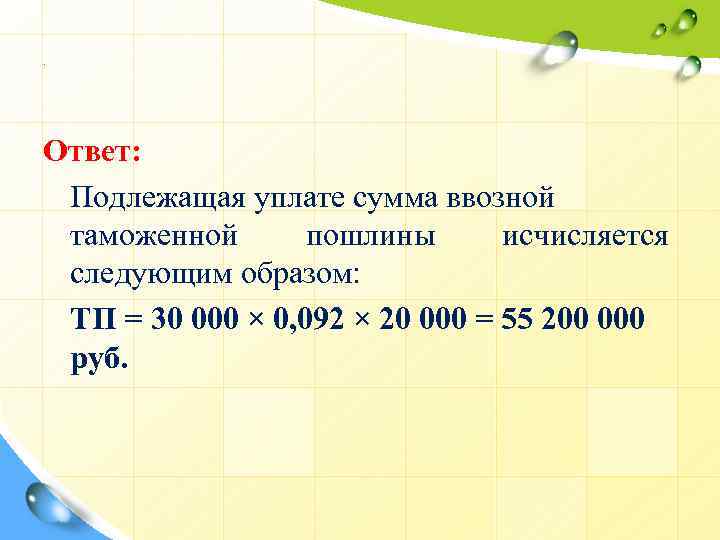

. Ответ: Подлежащая уплате сумма ввозной таможенной пошлины исчисляется следующим образом: ТП = 30 000 × 0, 092 × 20 000 = 55 200 000 руб.

. Ответ: Подлежащая уплате сумма ввозной таможенной пошлины исчисляется следующим образом: ТП = 30 000 × 0, 092 × 20 000 = 55 200 000 руб.

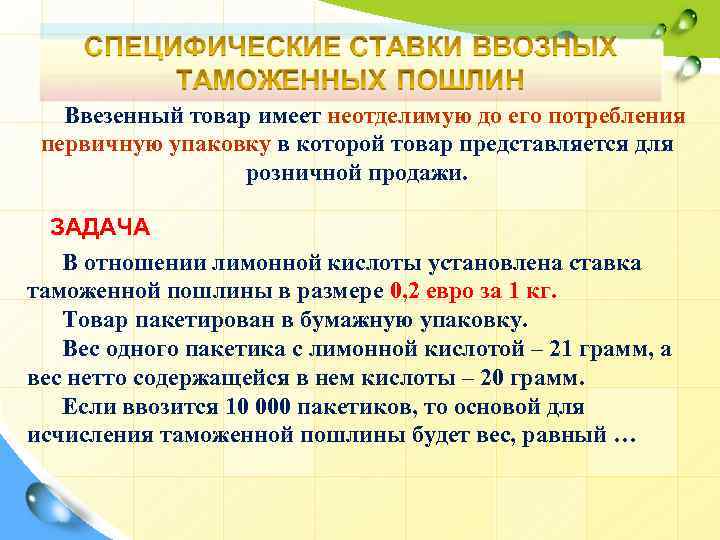

Ввезенный товар имеет неотделимую до его потребления первичную упаковку в которой товар представляется для розничной продажи. ЗАДАЧА В отношении лимонной кислоты установлена ставка таможенной пошлины в размере 0, 2 евро за 1 кг. Товар пакетирован в бумажную упаковку. Вес одного пакетика с лимонной кислотой – 21 грамм, а вес нетто содержащейся в нем кислоты – 20 грамм. Если ввозится 10 000 пакетиков, то основой для исчисления таможенной пошлины будет вес, равный …

Ввезенный товар имеет неотделимую до его потребления первичную упаковку в которой товар представляется для розничной продажи. ЗАДАЧА В отношении лимонной кислоты установлена ставка таможенной пошлины в размере 0, 2 евро за 1 кг. Товар пакетирован в бумажную упаковку. Вес одного пакетика с лимонной кислотой – 21 грамм, а вес нетто содержащейся в нем кислоты – 20 грамм. Если ввозится 10 000 пакетиков, то основой для исчисления таможенной пошлины будет вес, равный …

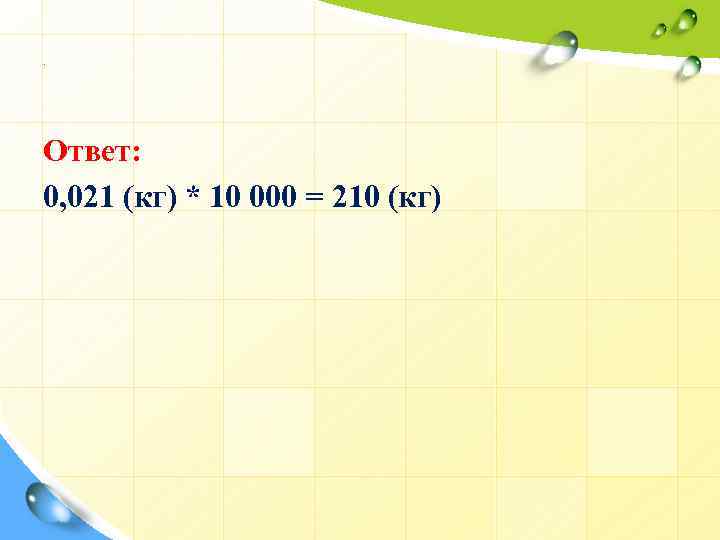

. Ответ: 0, 021 (кг) * 10 000 = 210 (кг)

. Ответ: 0, 021 (кг) * 10 000 = 210 (кг)

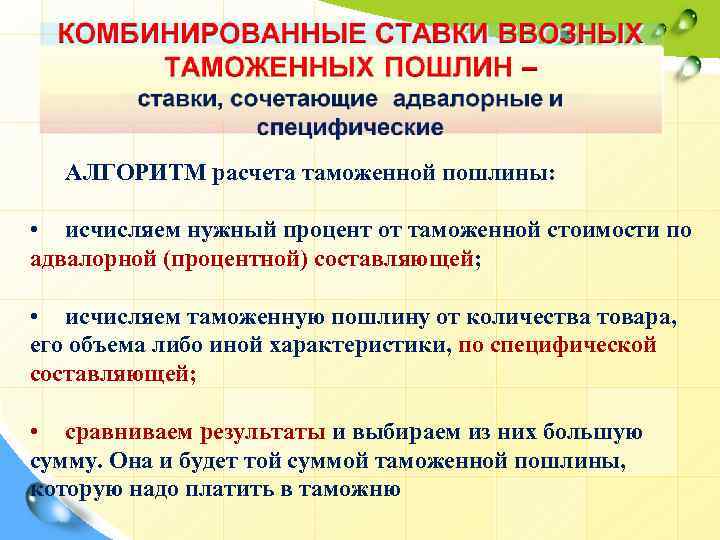

АЛГОРИТМ расчета таможенной пошлины: • исчисляем нужный процент от таможенной стоимости по адвалорной (процентной) составляющей; • исчисляем таможенную пошлину от количества товара, его объема либо иной характеристики, по специфической составляющей; • сравниваем результаты и выбираем из них большую сумму. Она и будет той суммой таможенной пошлины, которую надо платить в таможню

АЛГОРИТМ расчета таможенной пошлины: • исчисляем нужный процент от таможенной стоимости по адвалорной (процентной) составляющей; • исчисляем таможенную пошлину от количества товара, его объема либо иной характеристики, по специфической составляющей; • сравниваем результаты и выбираем из них большую сумму. Она и будет той суммой таможенной пошлины, которую надо платить в таможню

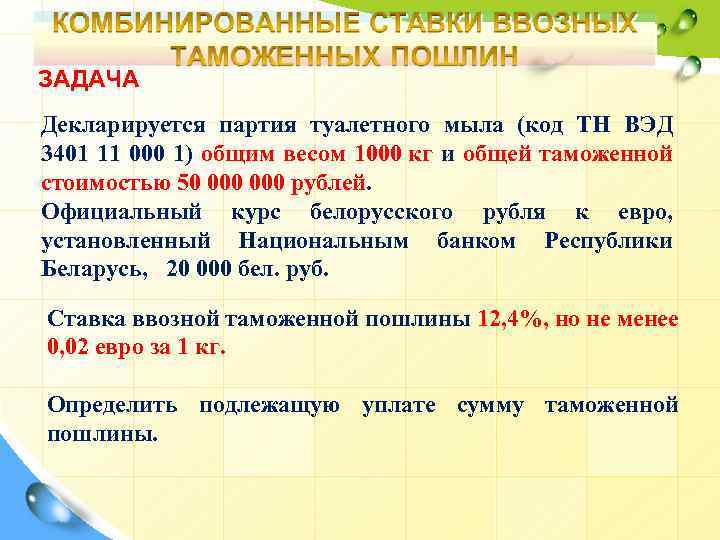

ЗАДАЧА Декларируется партия туалетного мыла (код ТН ВЭД 3401 11 000 1) общим весом 1000 кг и общей таможенной стоимостью 50 000 рублей. Официальный курс белорусского рубля к евро, установленный Национальным банком Республики Беларусь, 20 000 бел. руб. Ставка ввозной таможенной пошлины 12, 4%, но не менее 0, 02 евро за 1 кг. Определить подлежащую уплате сумму таможенной пошлины.

ЗАДАЧА Декларируется партия туалетного мыла (код ТН ВЭД 3401 11 000 1) общим весом 1000 кг и общей таможенной стоимостью 50 000 рублей. Официальный курс белорусского рубля к евро, установленный Национальным банком Республики Беларусь, 20 000 бел. руб. Ставка ввозной таможенной пошлины 12, 4%, но не менее 0, 02 евро за 1 кг. Определить подлежащую уплате сумму таможенной пошлины.

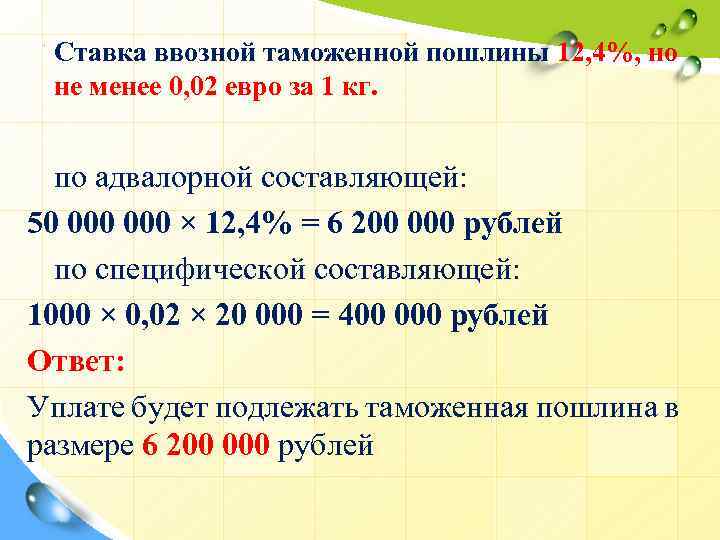

. Ставка ввозной таможенной пошлины 12, 4%, но не менее 0, 02 евро за 1 кг. по адвалорной составляющей: 50 000 × 12, 4% = 6 200 000 рублей по специфической составляющей: 1000 × 0, 02 × 20 000 = 400 000 рублей Ответ: Уплате будет подлежать таможенная пошлина в размере 6 200 000 рублей

. Ставка ввозной таможенной пошлины 12, 4%, но не менее 0, 02 евро за 1 кг. по адвалорной составляющей: 50 000 × 12, 4% = 6 200 000 рублей по специфической составляющей: 1000 × 0, 02 × 20 000 = 400 000 рублей Ответ: Уплате будет подлежать таможенная пошлина в размере 6 200 000 рублей

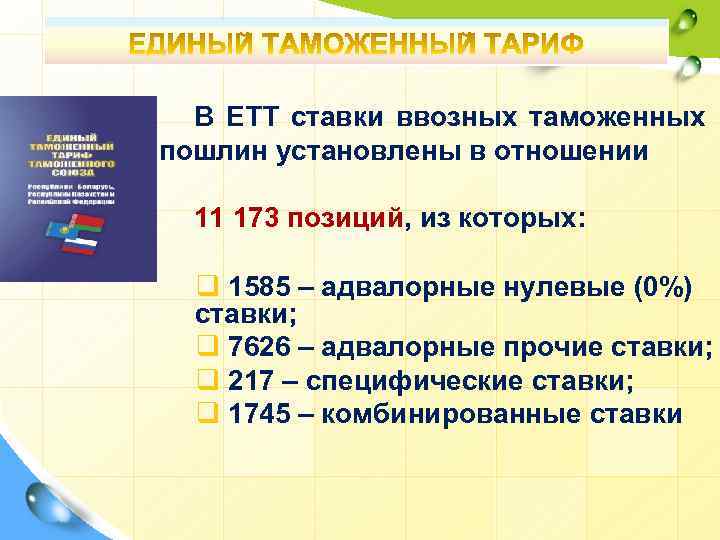

В ЕТТ ставки ввозных таможенных пошлин установлены в отношении 11 173 позиций, из которых: q 1585 – адвалорные нулевые (0%) ставки; q 7626 – адвалорные прочие ставки; q 217 – специфические ставки; q 1745 – комбинированные ставки

В ЕТТ ставки ввозных таможенных пошлин установлены в отношении 11 173 позиций, из которых: q 1585 – адвалорные нулевые (0%) ставки; q 7626 – адвалорные прочие ставки; q 217 – специфические ставки; q 1745 – комбинированные ставки

ВЫВОЗНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ Для целей исчисления вывозных таможенных пошлин применяются ставки, установленные законодательством государств – членов ЕАЭС.

ВЫВОЗНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ Для целей исчисления вывозных таможенных пошлин применяются ставки, установленные законодательством государств – членов ЕАЭС.

ВЫВОЗНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ Лесоматериалы твердых пород древесины Кожевенное сырье Указ Президента РБ от 100 евро за 1 куб. м 09. 10. 2010 г. № 522 Указ Президента РБ от 01. 02. 2011 г. № 40 - 500 евро за 1000 кг; - 10%, но не менее 90 евро за 1000 кг Семена рапса Указ Президента РБ от 21. 05. 2010 г. № 272 100 евро за 1000 кг Калийные удобрения Указ Президента РБ от 05. 09. 2013 г. № 400 55 евро за 1000 кг Нефть сырая и товары, выработанные из нее Указ Президента РБ от 31. 12. 2010 г. № 716, ПСМ от 31. 12. 2010 г. № 1932 - нефть сырая - 97, 1 $ за 1000 кг; - дизельное топливо 46, 6 $ за 1000 кг; - мазут - 73, 7 $ за 1000 кг и др.

ВЫВОЗНЫЕ ТАМОЖЕННЫЕ ПОШЛИНЫ Лесоматериалы твердых пород древесины Кожевенное сырье Указ Президента РБ от 100 евро за 1 куб. м 09. 10. 2010 г. № 522 Указ Президента РБ от 01. 02. 2011 г. № 40 - 500 евро за 1000 кг; - 10%, но не менее 90 евро за 1000 кг Семена рапса Указ Президента РБ от 21. 05. 2010 г. № 272 100 евро за 1000 кг Калийные удобрения Указ Президента РБ от 05. 09. 2013 г. № 400 55 евро за 1000 кг Нефть сырая и товары, выработанные из нее Указ Президента РБ от 31. 12. 2010 г. № 716, ПСМ от 31. 12. 2010 г. № 1932 - нефть сырая - 97, 1 $ за 1000 кг; - дизельное топливо 46, 6 $ за 1000 кг; - мазут - 73, 7 $ за 1000 кг и др.

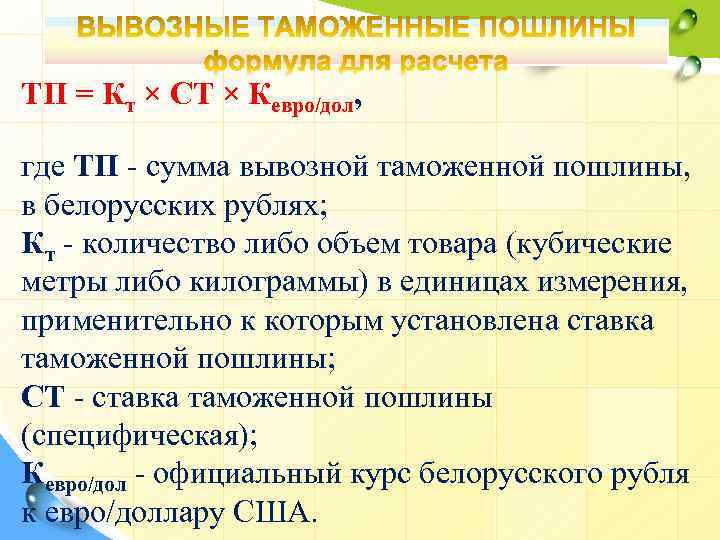

ТП = Кт × СТ × Кевро/дол, где ТП - сумма вывозной таможенной пошлины, в белорусских рублях; Кт - количество либо объем товара (кубические метры либо килограммы) в единицах измерения, применительно к которым установлена ставка таможенной пошлины; СТ - ставка таможенной пошлины (специфическая); Кевро/дол - официальный курс белорусского рубля к евро/доллару США.

ТП = Кт × СТ × Кевро/дол, где ТП - сумма вывозной таможенной пошлины, в белорусских рублях; Кт - количество либо объем товара (кубические метры либо килограммы) в единицах измерения, применительно к которым установлена ставка таможенной пошлины; СТ - ставка таможенной пошлины (специфическая); Кевро/дол - официальный курс белорусского рубля к евро/доллару США.

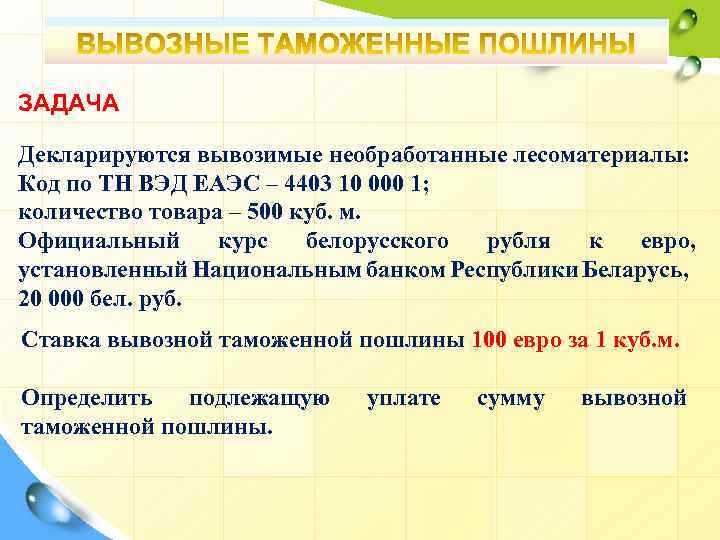

ЗАДАЧА Декларируются вывозимые необработанные лесоматериалы: Код по ТН ВЭД ЕАЭС – 4403 10 000 1; количество товара – 500 куб. м. Официальный курс белорусского рубля к евро, установленный Национальным банком Республики Беларусь, 20 000 бел. руб. Ставка вывозной таможенной пошлины 100 евро за 1 куб. м. Определить подлежащую таможенной пошлины. уплате сумму вывозной

ЗАДАЧА Декларируются вывозимые необработанные лесоматериалы: Код по ТН ВЭД ЕАЭС – 4403 10 000 1; количество товара – 500 куб. м. Официальный курс белорусского рубля к евро, установленный Национальным банком Республики Беларусь, 20 000 бел. руб. Ставка вывозной таможенной пошлины 100 евро за 1 куб. м. Определить подлежащую таможенной пошлины. уплате сумму вывозной

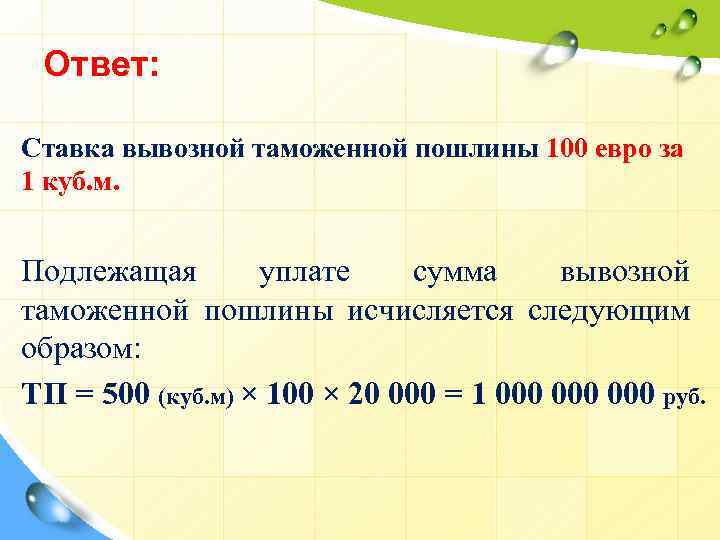

Ответ: Ставка вывозной таможенной пошлины 100 евро за 1 куб. м. Подлежащая уплате сумма вывозной таможенной пошлины исчисляется следующим образом: ТП = 500 (куб. м) × 100 × 20 000 = 1 000 000 руб.

Ответ: Ставка вывозной таможенной пошлины 100 евро за 1 куб. м. Подлежащая уплате сумма вывозной таможенной пошлины исчисляется следующим образом: ТП = 500 (куб. м) × 100 × 20 000 = 1 000 000 руб.

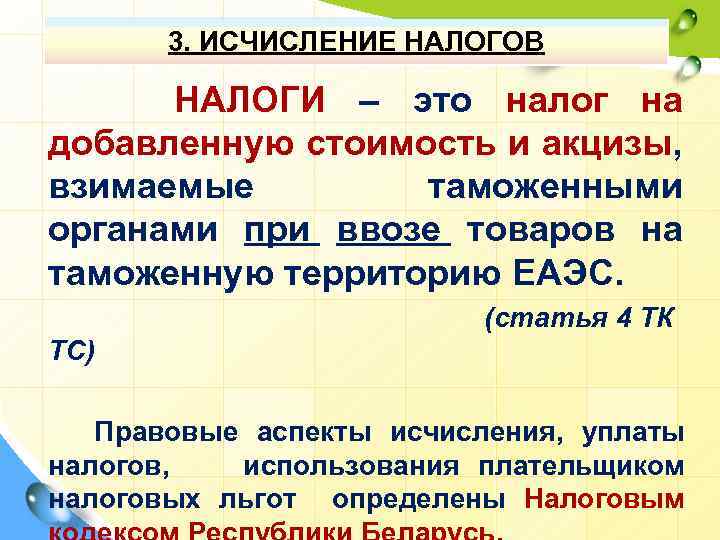

3. ИСЧИСЛЕНИЕ НАЛОГОВ НАЛОГИ – это налог на добавленную стоимость и акцизы, взимаемые таможенными органами при ввозе товаров на таможенную территорию ЕАЭС. (статья 4 ТК ТС) Правовые аспекты исчисления, уплаты налогов, использования плательщиком налоговых льгот определены Налоговым

3. ИСЧИСЛЕНИЕ НАЛОГОВ НАЛОГИ – это налог на добавленную стоимость и акцизы, взимаемые таможенными органами при ввозе товаров на таможенную территорию ЕАЭС. (статья 4 ТК ТС) Правовые аспекты исчисления, уплаты налогов, использования плательщиком налоговых льгот определены Налоговым

АКЦИЗЫ Таможенные органы взимают акцизы в отношении: • ввозимых (ввезенных) подакцизных товаров на территорию Республики Беларусь из третьих стран, т. е. стран, не являющихся государствами-членами ЕАЭС; • ввозимых (ввезенных) с территории государств - членов ЕАЭС подакцизных товаров, подлежащих маркировке акцизными марками

АКЦИЗЫ Таможенные органы взимают акцизы в отношении: • ввозимых (ввезенных) подакцизных товаров на территорию Республики Беларусь из третьих стран, т. е. стран, не являющихся государствами-членами ЕАЭС; • ввозимых (ввезенных) с территории государств - членов ЕАЭС подакцизных товаров, подлежащих маркировке акцизными марками

Акцизы Перечень подакцизных товаров утвержден статьей 111 Налогового кодекса Республики Беларусь. Ставки акцизов указаны в Приложении 1 к Налоговому кодексу Республики Беларусь. Они выражены в белорусских рублях применительно к единице обложения товара. Министерство здравоохранения Республики Беларусь, Белорусский государственный концерн по нефти и химии, Белорусский государственный концерн пищевой промышленности в пределах своей компетенции по обращению заинтересованных рассматривают вопросы отнесения отдельных товаров к подакцизным и (или) к товарам, не признаваемым подакцизными, и выдают соответствующие заключения.

Акцизы Перечень подакцизных товаров утвержден статьей 111 Налогового кодекса Республики Беларусь. Ставки акцизов указаны в Приложении 1 к Налоговому кодексу Республики Беларусь. Они выражены в белорусских рублях применительно к единице обложения товара. Министерство здравоохранения Республики Беларусь, Белорусский государственный концерн по нефти и химии, Белорусский государственный концерн пищевой промышленности в пределах своей компетенции по обращению заинтересованных рассматривают вопросы отнесения отдельных товаров к подакцизным и (или) к товарам, не признаваемым подакцизными, и выдают соответствующие заключения.

Перечень подакцизных товаров • спирт; • алкогольная продукция; • непищевая и пищевая спиртосодержащая продукция; • пиво, пивной коктейль; • слабоалкогольные напитки (1, 2%-7% спирта); • табачные изделия; • автомобильные бензины; дизтопливо…; газ …; • масло для дизельных и (или) карбюраторных двигателей; • сидры АКЦИЗЫ Товары, которые не признаются подакцизными • ряд спиртосодержащих товаров (лек. ср-ва, парфюмерно-косметич. ср-ва); • коньячный и плодовый спирт; • виноматериалы; • дезинфицирующие срва; • товары бытовой химии; • табак, исп. в качестве сырья для произ-ва табачн. изделий Органы, уполномоч. на выдачу заключений • Министерство здравоохранения РБ; • Белнефтехим; • Белгоспищепром

Перечень подакцизных товаров • спирт; • алкогольная продукция; • непищевая и пищевая спиртосодержащая продукция; • пиво, пивной коктейль; • слабоалкогольные напитки (1, 2%-7% спирта); • табачные изделия; • автомобильные бензины; дизтопливо…; газ …; • масло для дизельных и (или) карбюраторных двигателей; • сидры АКЦИЗЫ Товары, которые не признаются подакцизными • ряд спиртосодержащих товаров (лек. ср-ва, парфюмерно-косметич. ср-ва); • коньячный и плодовый спирт; • виноматериалы; • дезинфицирующие срва; • товары бытовой химии; • табак, исп. в качестве сырья для произ-ва табачн. изделий Органы, уполномоч. на выдачу заключений • Министерство здравоохранения РБ; • Белнефтехим; • Белгоспищепром

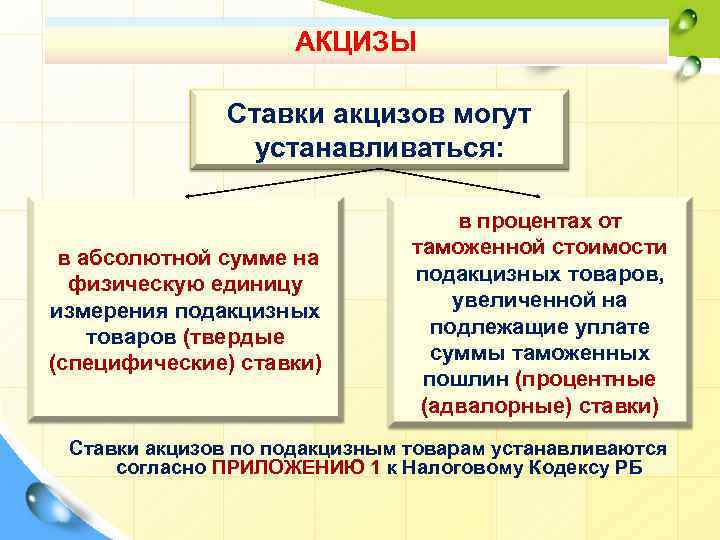

АКЦИЗЫ Ставки акцизов могут устанавливаться: в абсолютной сумме на физическую единицу измерения подакцизных товаров (твердые (специфические) ставки) в процентах от таможенной стоимости подакцизных товаров, увеличенной на подлежащие уплате суммы таможенных пошлин (процентные (адвалорные) ставки) Ставки акцизов по подакцизным товарам устанавливаются согласно ПРИЛОЖЕНИЮ 1 к Налоговому Кодексу РБ

АКЦИЗЫ Ставки акцизов могут устанавливаться: в абсолютной сумме на физическую единицу измерения подакцизных товаров (твердые (специфические) ставки) в процентах от таможенной стоимости подакцизных товаров, увеличенной на подлежащие уплате суммы таможенных пошлин (процентные (адвалорные) ставки) Ставки акцизов по подакцизным товарам устанавливаются согласно ПРИЛОЖЕНИЮ 1 к Налоговому Кодексу РБ

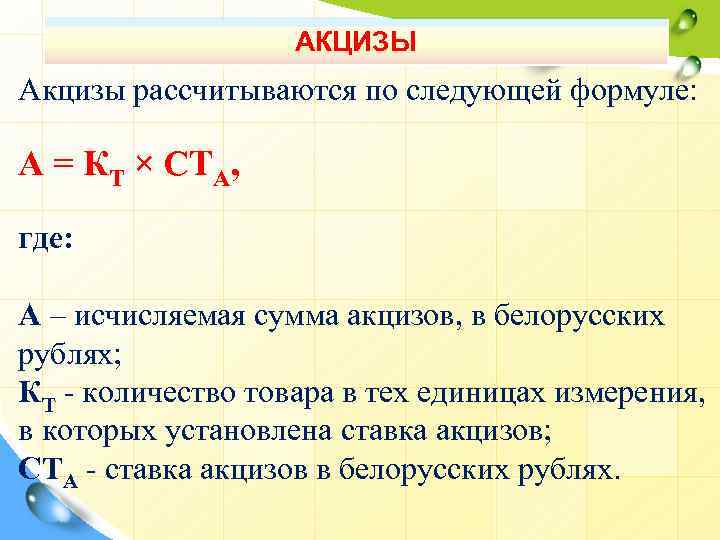

АКЦИЗЫ Акцизы рассчитываются по следующей формуле: А = КТ × СТА, где: А – исчисляемая сумма акцизов, в белорусских рублях; КТ - количество товара в тех единицах измерения, в которых установлена ставка акцизов; СТА - ставка акцизов в белорусских рублях.

АКЦИЗЫ Акцизы рассчитываются по следующей формуле: А = КТ × СТА, где: А – исчисляемая сумма акцизов, в белорусских рублях; КТ - количество товара в тех единицах измерения, в которых установлена ставка акцизов; СТА - ставка акцизов в белорусских рублях.

ЗАДАЧА В Беларусь ввезено пиво «Оболонь» (код по ТН ВЭД ЕАЭС – 22 03 00 010 0) в количестве 15000 литров с объемной концентрацией спирта 5%. Рассчитайте сумму акцизов. Ставка акцизов 3500 руб. за 1 литр готовой продукции

ЗАДАЧА В Беларусь ввезено пиво «Оболонь» (код по ТН ВЭД ЕАЭС – 22 03 00 010 0) в количестве 15000 литров с объемной концентрацией спирта 5%. Рассчитайте сумму акцизов. Ставка акцизов 3500 руб. за 1 литр готовой продукции

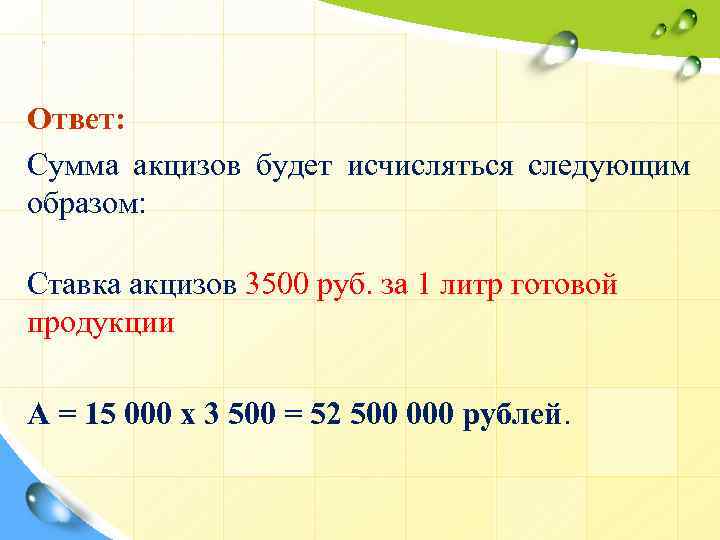

. Ответ: Сумма акцизов будет исчисляться следующим образом: Ставка акцизов 3500 руб. за 1 литр готовой продукции А = 15 000 х 3 500 = 52 500 000 рублей.

. Ответ: Сумма акцизов будет исчисляться следующим образом: Ставка акцизов 3500 руб. за 1 литр готовой продукции А = 15 000 х 3 500 = 52 500 000 рублей.

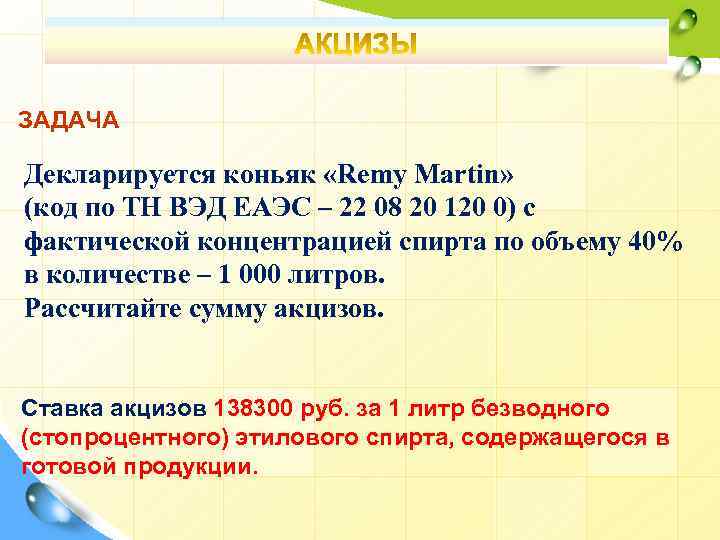

ЗАДАЧА Декларируется коньяк «Remy Martin» (код по ТН ВЭД ЕАЭС – 22 08 20 120 0) с фактической концентрацией спирта по объему 40% в количестве – 1 000 литров. Рассчитайте сумму акцизов. Ставка акцизов 138300 руб. за 1 литр безводного (стопроцентного) этилового спирта, содержащегося в готовой продукции.

ЗАДАЧА Декларируется коньяк «Remy Martin» (код по ТН ВЭД ЕАЭС – 22 08 20 120 0) с фактической концентрацией спирта по объему 40% в количестве – 1 000 литров. Рассчитайте сумму акцизов. Ставка акцизов 138300 руб. за 1 литр безводного (стопроцентного) этилового спирта, содержащегося в готовой продукции.

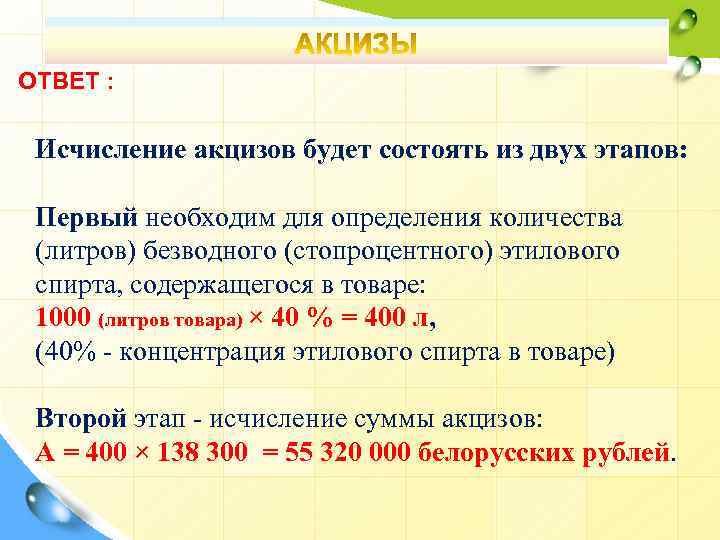

ОТВЕТ : Исчисление акцизов будет состоять из двух этапов: Первый необходим для определения количества (литров) безводного (стопроцентного) этилового спирта, содержащегося в товаре: 1000 (литров товара) × 40 % = 400 л, (40% - концентрация этилового спирта в товаре) Второй этап - исчисление суммы акцизов: А = 400 × 138 300 = 55 320 000 белорусских рублей.

ОТВЕТ : Исчисление акцизов будет состоять из двух этапов: Первый необходим для определения количества (литров) безводного (стопроцентного) этилового спирта, содержащегося в товаре: 1000 (литров товара) × 40 % = 400 л, (40% - концентрация этилового спирта в товаре) Второй этап - исчисление суммы акцизов: А = 400 × 138 300 = 55 320 000 белорусских рублей.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ Ставки НДС: 10% в отношении продовольственных товаров и товаров для детей Указ Президента РБ от 21. 06. 2007 г. № 287 20 % в отношении остальных товаров Ставки НДС установлены Налоговым Кодексом Республики Беларусь

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ Ставки НДС: 10% в отношении продовольственных товаров и товаров для детей Указ Президента РБ от 21. 06. 2007 г. № 287 20 % в отношении остальных товаров Ставки НДС установлены Налоговым Кодексом Республики Беларусь

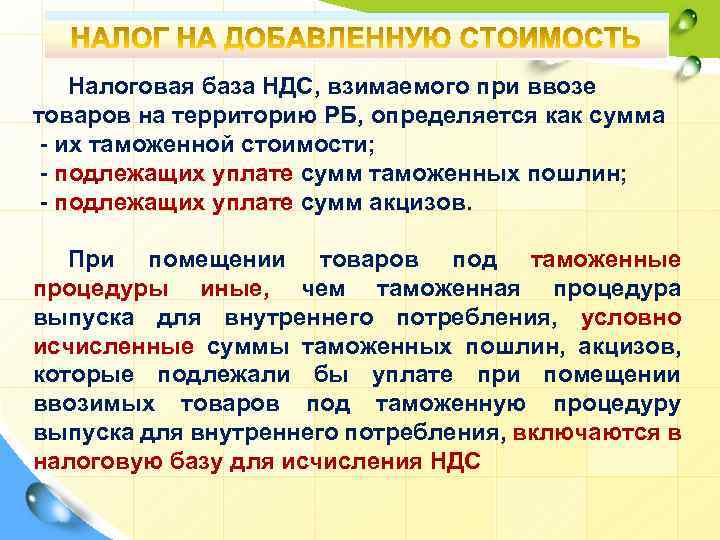

Налоговая база НДС, взимаемого при ввозе товаров на территорию РБ, определяется как сумма - их таможенной стоимости; - подлежащих уплате сумм таможенных пошлин; - подлежащих уплате сумм акцизов. При помещении товаров под таможенные процедуры иные, чем таможенная процедура выпуска для внутреннего потребления, условно исчисленные суммы таможенных пошлин, акцизов, которые подлежали бы уплате при помещении ввозимых товаров под таможенную процедуру выпуска для внутреннего потребления, включаются в налоговую базу для исчисления НДС

Налоговая база НДС, взимаемого при ввозе товаров на территорию РБ, определяется как сумма - их таможенной стоимости; - подлежащих уплате сумм таможенных пошлин; - подлежащих уплате сумм акцизов. При помещении товаров под таможенные процедуры иные, чем таможенная процедура выпуска для внутреннего потребления, условно исчисленные суммы таможенных пошлин, акцизов, которые подлежали бы уплате при помещении ввозимых товаров под таможенную процедуру выпуска для внутреннего потребления, включаются в налоговую базу для исчисления НДС

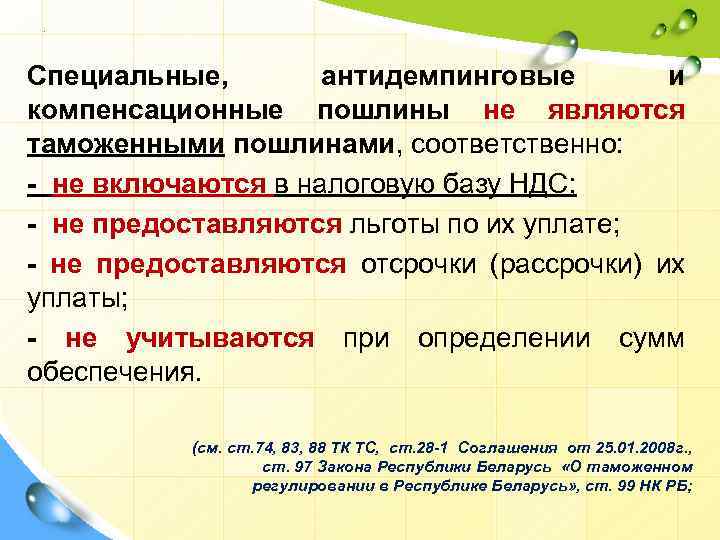

. Специальные, антидемпинговые и компенсационные пошлины не являются таможенными пошлинами, соответственно: - не включаются в налоговую базу НДС; - не предоставляются льготы по их уплате; - не предоставляются отсрочки (рассрочки) их уплаты; - не учитываются при определении сумм обеспечения. (см. ст. 74, 83, 88 ТК ТС, ст. 28 -1 Соглашения от 25. 01. 2008 г. , ст. 97 Закона Республики Беларусь «О таможенном регулировании в Республике Беларусь» , ст. 99 НК РБ;

. Специальные, антидемпинговые и компенсационные пошлины не являются таможенными пошлинами, соответственно: - не включаются в налоговую базу НДС; - не предоставляются льготы по их уплате; - не предоставляются отсрочки (рассрочки) их уплаты; - не учитываются при определении сумм обеспечения. (см. ст. 74, 83, 88 ТК ТС, ст. 28 -1 Соглашения от 25. 01. 2008 г. , ст. 97 Закона Республики Беларусь «О таможенном регулировании в Республике Беларусь» , ст. 99 НК РБ;

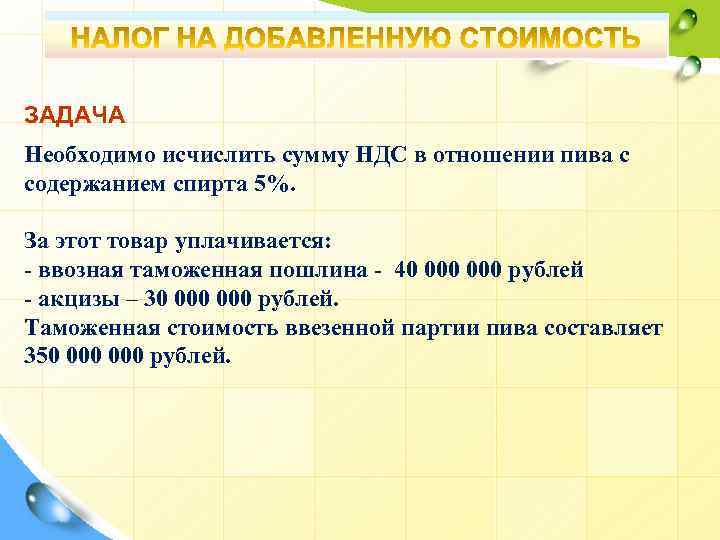

ЗАДАЧА Необходимо исчислить сумму НДС в отношении пива с содержанием спирта 5%. За этот товар уплачивается: - ввозная таможенная пошлина - 40 000 рублей - акцизы – 30 000 рублей. Таможенная стоимость ввезенной партии пива составляет 350 000 рублей.

ЗАДАЧА Необходимо исчислить сумму НДС в отношении пива с содержанием спирта 5%. За этот товар уплачивается: - ввозная таможенная пошлина - 40 000 рублей - акцизы – 30 000 рублей. Таможенная стоимость ввезенной партии пива составляет 350 000 рублей.

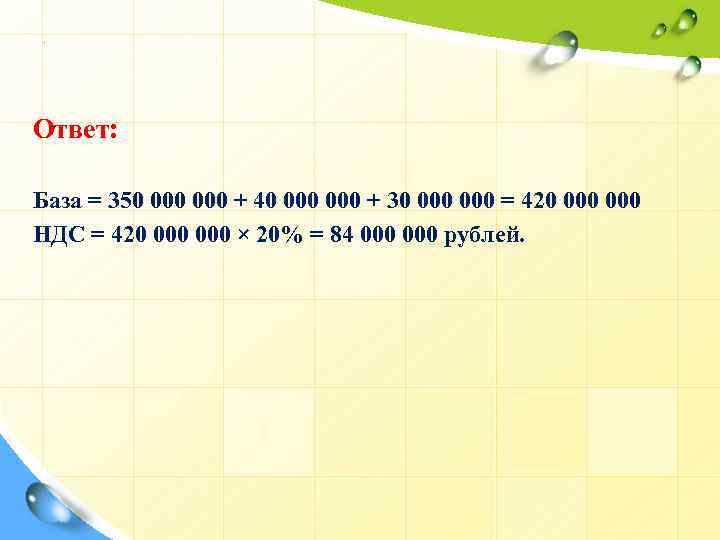

. Ответ: База = 350 000 + 40 000 + 30 000 = 420 000 НДС = 420 000 × 20% = 84 000 рублей.

. Ответ: База = 350 000 + 40 000 + 30 000 = 420 000 НДС = 420 000 × 20% = 84 000 рублей.

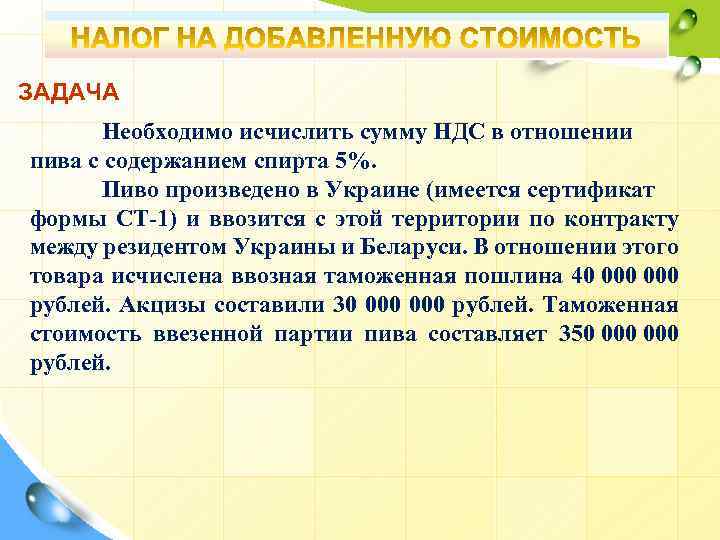

ЗАДАЧА Необходимо исчислить сумму НДС в отношении пива с содержанием спирта 5%. Пиво произведено в Украине (имеется сертификат формы СТ-1) и ввозится с этой территории по контракту между резидентом Украины и Беларуси. В отношении этого товара исчислена ввозная таможенная пошлина 40 000 рублей. Акцизы составили 30 000 рублей. Таможенная стоимость ввезенной партии пива составляет 350 000 рублей.

ЗАДАЧА Необходимо исчислить сумму НДС в отношении пива с содержанием спирта 5%. Пиво произведено в Украине (имеется сертификат формы СТ-1) и ввозится с этой территории по контракту между резидентом Украины и Беларуси. В отношении этого товара исчислена ввозная таможенная пошлина 40 000 рублей. Акцизы составили 30 000 рублей. Таможенная стоимость ввезенной партии пива составляет 350 000 рублей.

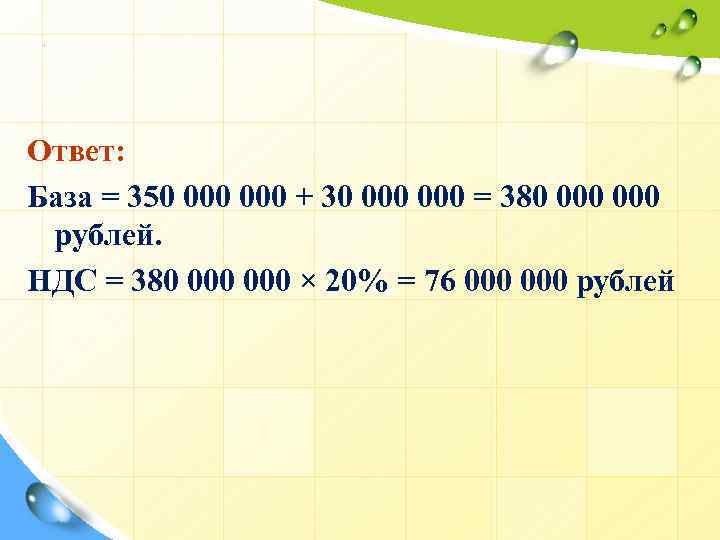

. Ответ: База = 350 000 + 30 000 = 380 000 рублей. НДС = 380 000 × 20% = 76 000 рублей

. Ответ: База = 350 000 + 30 000 = 380 000 рублей. НДС = 380 000 × 20% = 76 000 рублей

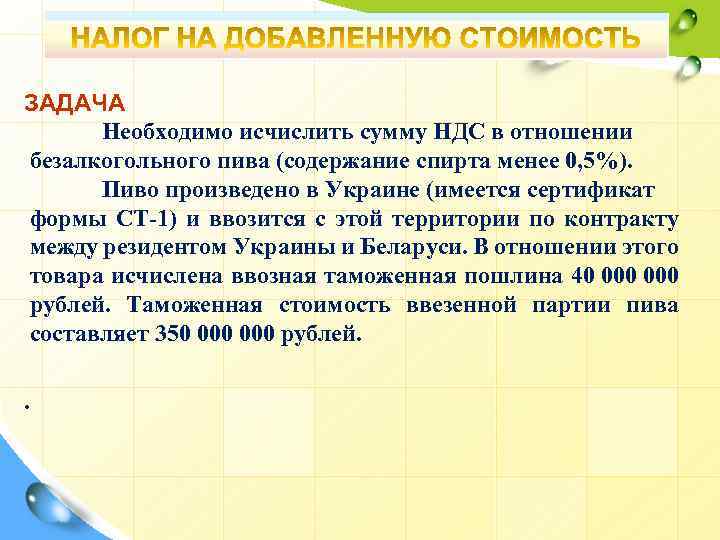

ЗАДАЧА Необходимо исчислить сумму НДС в отношении безалкогольного пива (содержание спирта менее 0, 5%). Пиво произведено в Украине (имеется сертификат формы СТ-1) и ввозится с этой территории по контракту между резидентом Украины и Беларуси. В отношении этого товара исчислена ввозная таможенная пошлина 40 000 рублей. Таможенная стоимость ввезенной партии пива составляет 350 000 рублей. .

ЗАДАЧА Необходимо исчислить сумму НДС в отношении безалкогольного пива (содержание спирта менее 0, 5%). Пиво произведено в Украине (имеется сертификат формы СТ-1) и ввозится с этой территории по контракту между резидентом Украины и Беларуси. В отношении этого товара исчислена ввозная таможенная пошлина 40 000 рублей. Таможенная стоимость ввезенной партии пива составляет 350 000 рублей. .

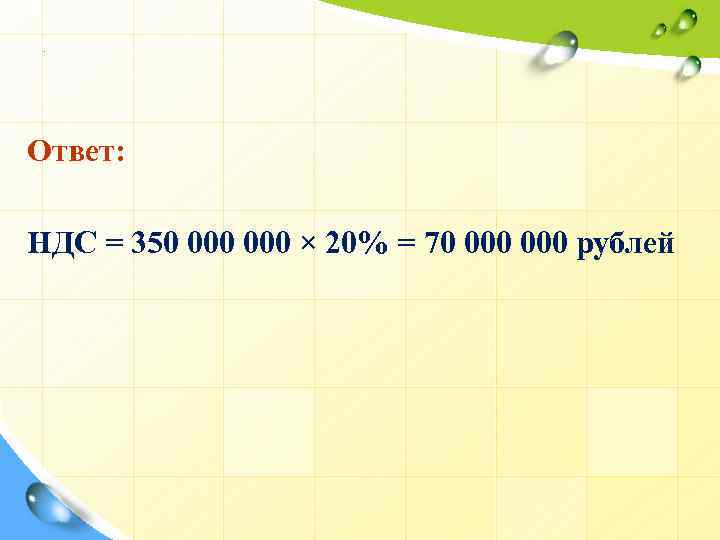

. Ответ: НДС = 350 000 × 20% = 70 000 рублей

. Ответ: НДС = 350 000 × 20% = 70 000 рублей

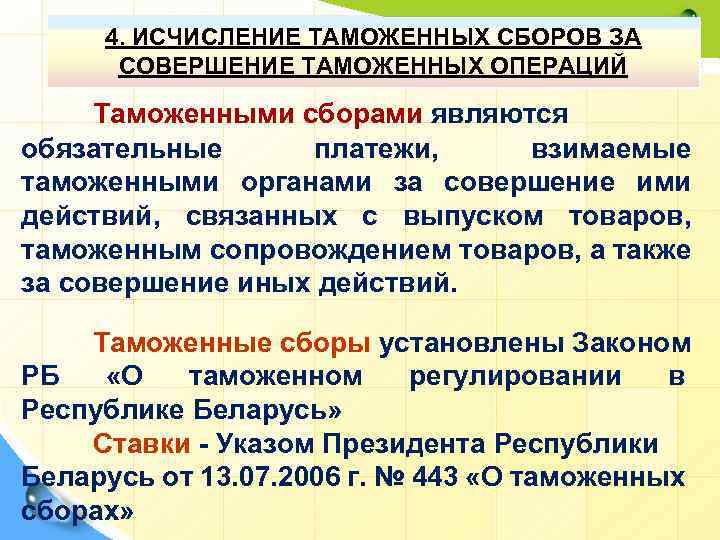

4. ИСЧИСЛЕНИЕ ТАМОЖЕННЫХ СБОРОВ ЗА СОВЕРШЕНИЕ ТАМОЖЕННЫХ ОПЕРАЦИЙ Таможенными сборами являются обязательные платежи, взимаемые таможенными органами за совершение ими действий, связанных с выпуском товаров, таможенным сопровождением товаров, а также за совершение иных действий. Таможенные сборы установлены Законом РБ «О таможенном регулировании в Республике Беларусь» Ставки - Указом Президента Республики Беларусь от 13. 07. 2006 г. № 443 «О таможенных сборах»

4. ИСЧИСЛЕНИЕ ТАМОЖЕННЫХ СБОРОВ ЗА СОВЕРШЕНИЕ ТАМОЖЕННЫХ ОПЕРАЦИЙ Таможенными сборами являются обязательные платежи, взимаемые таможенными органами за совершение ими действий, связанных с выпуском товаров, таможенным сопровождением товаров, а также за совершение иных действий. Таможенные сборы установлены Законом РБ «О таможенном регулировании в Республике Беларусь» Ставки - Указом Президента Республики Беларусь от 13. 07. 2006 г. № 443 «О таможенных сборах»

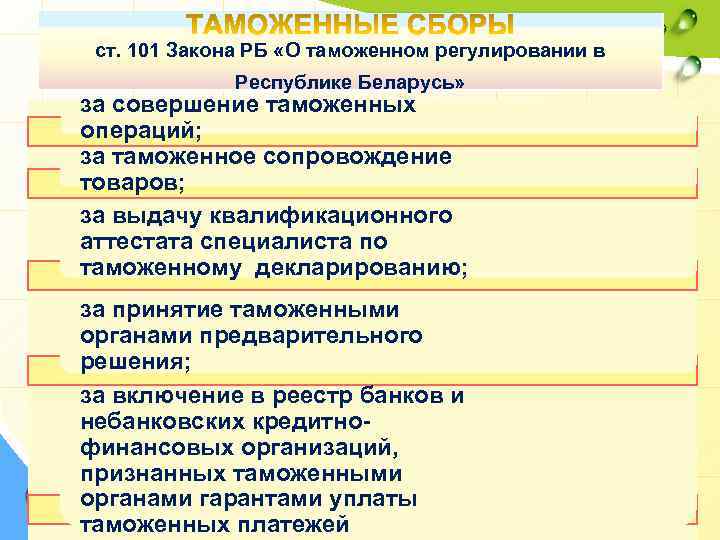

ст. 101 Закона РБ «О таможенном регулировании в Республике Беларусь» за совершение таможенных операций; за таможенное сопровождение товаров; за выдачу квалификационного аттестата специалиста по таможенному декларированию; за принятие таможенными органами предварительного решения; за включение в реестр банков и небанковских кредитнофинансовых организаций, признанных таможенными органами гарантами уплаты таможенных платежей

ст. 101 Закона РБ «О таможенном регулировании в Республике Беларусь» за совершение таможенных операций; за таможенное сопровождение товаров; за выдачу квалификационного аттестата специалиста по таможенному декларированию; за принятие таможенными органами предварительного решения; за включение в реестр банков и небанковских кредитнофинансовых организаций, признанных таможенными органами гарантами уплаты таможенных платежей

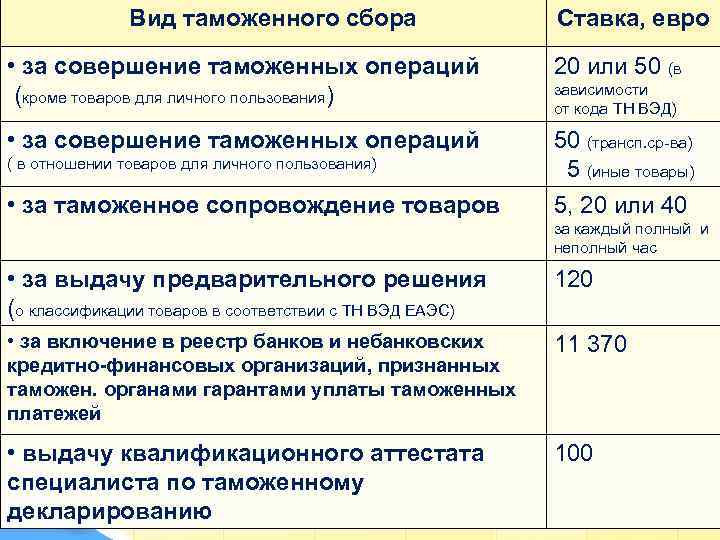

Вид таможенного сбора Ставка, евро • за совершение таможенных операций (кроме товаров для личного пользования) 20 или 50 (в • за совершение таможенных операций 50 (трансп. ср-ва) 5 (иные товары) 5, 20 или 40 ( в отношении товаров для личного пользования) • за таможенное сопровождение товаров зависимости от кода ТН ВЭД) за каждый полный и неполный час • за выдачу предварительного решения (о классификации товаров в соответствии с ТН ВЭД ЕАЭС) 120 • за включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможен. органами гарантами уплаты таможенных платежей 11 370 • выдачу квалификационного аттестата специалиста по таможенному декларированию 100

Вид таможенного сбора Ставка, евро • за совершение таможенных операций (кроме товаров для личного пользования) 20 или 50 (в • за совершение таможенных операций 50 (трансп. ср-ва) 5 (иные товары) 5, 20 или 40 ( в отношении товаров для личного пользования) • за таможенное сопровождение товаров зависимости от кода ТН ВЭД) за каждый полный и неполный час • за выдачу предварительного решения (о классификации товаров в соответствии с ТН ВЭД ЕАЭС) 120 • за включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможен. органами гарантами уплаты таможенных платежей 11 370 • выдачу квалификационного аттестата специалиста по таможенному декларированию 100

Код группы товаров в соответствии с единой ТН ВЭД ЕАЭС 1 - 26, 30, 31, 41 - 70, 72 – 83 27 – 29, 32 - 40, 71, 84 – 97 Ставка, в евро 20 50

Код группы товаров в соответствии с единой ТН ВЭД ЕАЭС 1 - 26, 30, 31, 41 - 70, 72 – 83 27 – 29, 32 - 40, 71, 84 – 97 Ставка, в евро 20 50

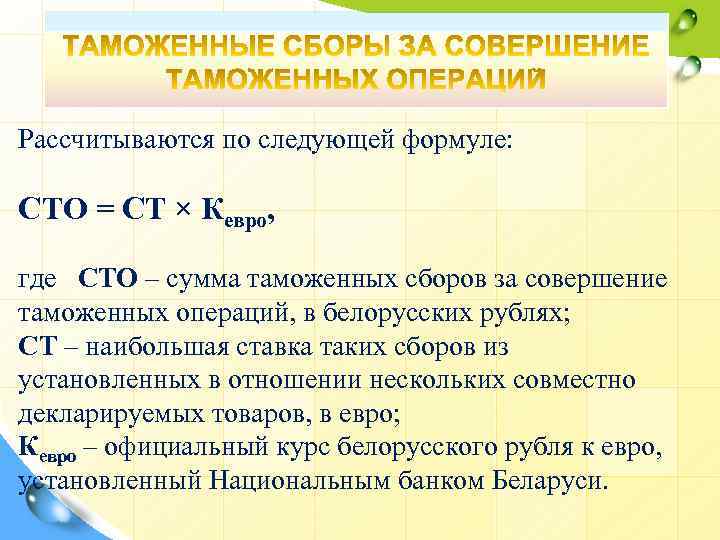

Рассчитываются по следующей формуле: СТО = СТ × Кевро, где СТО – сумма таможенных сборов за совершение таможенных операций, в белорусских рублях; СТ – наибольшая ставка таких сборов из установленных в отношении нескольких совместно декларируемых товаров, в евро; Кевро – официальный курс белорусского рубля к евро, установленный Национальным банком Беларуси.

Рассчитываются по следующей формуле: СТО = СТ × Кевро, где СТО – сумма таможенных сборов за совершение таможенных операций, в белорусских рублях; СТ – наибольшая ставка таких сборов из установленных в отношении нескольких совместно декларируемых товаров, в евро; Кевро – официальный курс белорусского рубля к евро, установленный Национальным банком Беларуси.

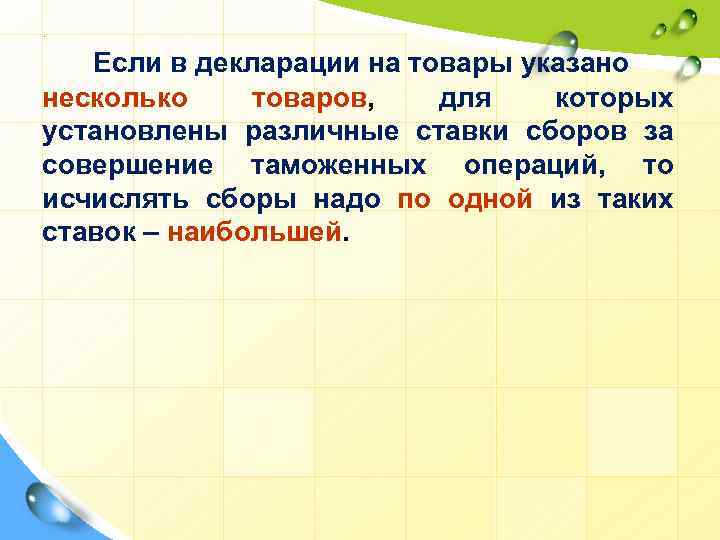

. Если в декларации на товары указано несколько товаров, для которых установлены различные ставки сборов за совершение таможенных операций, то исчислять сборы надо по одной из таких ставок – наибольшей.

. Если в декларации на товары указано несколько товаров, для которых установлены различные ставки сборов за совершение таможенных операций, то исчислять сборы надо по одной из таких ставок – наибольшей.

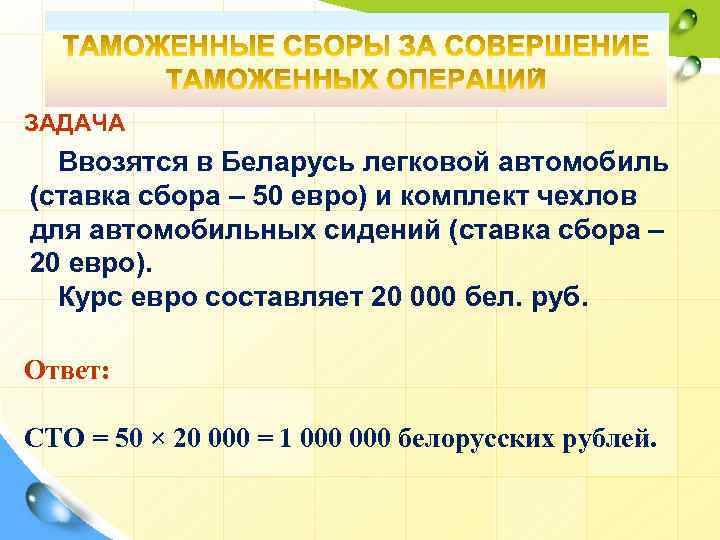

ЗАДАЧА Ввозятся в Беларусь легковой автомобиль (ставка сбора – 50 евро) и комплект чехлов для автомобильных сидений (ставка сбора – 20 евро). Курс евро составляет 20 000 бел. руб. Ответ: СТО = 50 × 20 000 = 1 000 белорусских рублей.

ЗАДАЧА Ввозятся в Беларусь легковой автомобиль (ставка сбора – 50 евро) и комплект чехлов для автомобильных сидений (ставка сбора – 20 евро). Курс евро составляет 20 000 бел. руб. Ответ: СТО = 50 × 20 000 = 1 000 белорусских рублей.

Ввозная ТП Решением Совета Евразийской экономической комиссии от 16 июля 2012 года № 54 (Единый таможенный тариф ЕАЭС– ЕТТ ЕАЭС) Указы Президента Республики Беларусь: № 522 от 09. 10 ; № 40 от 01. 02. 2011; № 272 от 21. 05. 2010; № 525 от 26. 10. 2009 г. № 716 от 31. 12. 2010 г. (ПСМ № 1932 от 31. 12. 2010 г. ) Налоговый кодекс Республики Беларусь Указ Президента Республики Беларусь № 443 от 13. 07. 2006 г

Ввозная ТП Решением Совета Евразийской экономической комиссии от 16 июля 2012 года № 54 (Единый таможенный тариф ЕАЭС– ЕТТ ЕАЭС) Указы Президента Республики Беларусь: № 522 от 09. 10 ; № 40 от 01. 02. 2011; № 272 от 21. 05. 2010; № 525 от 26. 10. 2009 г. № 716 от 31. 12. 2010 г. (ПСМ № 1932 от 31. 12. 2010 г. ) Налоговый кодекс Республики Беларусь Указ Президента Республики Беларусь № 443 от 13. 07. 2006 г

Ввозная ТП таможенная стоимость товаров и (или) их физическая характеристи ка в натуральном выражении таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении üобъем подакцизных товаров в натуральном выражении üсумма: таможенной стоимости; подлежащих уплате сумм таможенных пошлин сумма: таможенной стоимости товаров; подлежащих уплате сумм таможенных пошлин, подлежащих уплате сумм акцизов -

Ввозная ТП таможенная стоимость товаров и (или) их физическая характеристи ка в натуральном выражении таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении üобъем подакцизных товаров в натуральном выражении üсумма: таможенной стоимости; подлежащих уплате сумм таможенных пошлин сумма: таможенной стоимости товаров; подлежащих уплате сумм таможенных пошлин, подлежащих уплате сумм акцизов -