dc9e9032f6259dc6a9610d02fc81f0b8.ppt

- Количество слайдов: 30

PERBANKAN SYARIAH INDONESIA: CURRENT PERFORMANCE AND OUTLOOK Rifki Ismal Diskusi Ka-Fo. SSEI (Forum Silaturahmi Ekonomi Islam) Jakarta, 26 November 2011

• Kinerja Terkini dan Outlook Industri Perbankan Syariah Indonesia. Mainstream Bank Syariah Indonesia dan Tiga Model Bank Syariah. Faktor Pendorong Perkembangan Bank Syariah Indonesia. Issu Terkini: Qardh untuk Gadai Emas

1980 1994 2000 2002 2004 2007 2008 2009 2010 2011 Islamic Cooperative (Salman – Bandung & Ridho Gusti - Jakarta) 1 st Islamic Bank Muamalat Ind Islamic banking ▪ 1 st Islamic Branch Bank IFI ▪ 2 nd Islamic Bank Syariah Mandiri 1 st Takaful Branch : Great Eastern 1 st Takaful Company Asuransi Takaful Keluarga Takaful Office Channeling Islamic Tax Banking Neutralit Act y 1 st Islamic Re-Insureance 11 Islamic Bank Re. INDO ▪ Islamic Money Market (IMA Certificate) ▪ Jakarta Islamic Index Financial Markets JFX ▪ Islamic Capital Market ▪ ICM Master Plan (2005) 1 st Corporate Sukuk Indosat (Mudharabah) Sukuk Guidelines (2006) RI Sukuk Act & Govt Sukuk 1992 1999 2001 2003 2006 2008 4 ranking of IFCI

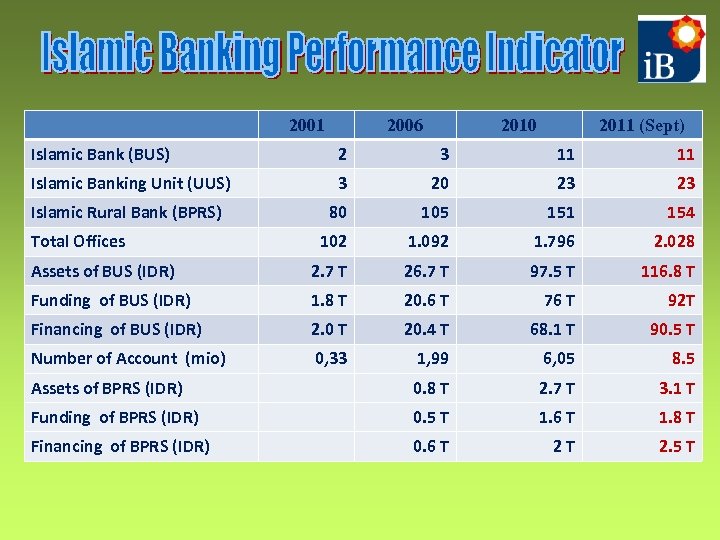

2001 2006 2010 2011 (Sept) Islamic Bank (BUS) 2 3 11 11 Islamic Banking Unit (UUS) 3 20 23 23 Islamic Rural Bank (BPRS) 80 105 151 154 102 1. 092 1. 796 2. 028 Assets of BUS (IDR) 2. 7 T 26. 7 T 97. 5 T 116. 8 T Funding of BUS (IDR) 1. 8 T 20. 6 T 76 T 92 T Financing of BUS (IDR) 2. 0 T 20. 4 T 68. 1 T 90. 5 T Number of Account (mio) 0, 33 1, 99 6, 05 8. 5 Assets of BPRS (IDR) 0. 8 T 2. 7 T 3. 1 T Funding of BPRS (IDR) 0. 5 T 1. 6 T 1. 8 T Financing of BPRS (IDR) 0. 6 T 2 T 2. 5 T Total Offices

2008 Islamic Banking Act 27 BPRS Islamic Bond (Sukuk) Act 5 UUS Marketing & Promotion Grand Strategy BUS Office Channeling of Islamic Bank 131 BUS & UUS Off Tax Neutrality Act 140, 000 Sept 2011 822 11 23 154 2028 120% 2005 – 2007 2008 2009 2010 2011 120, 000 100% ASSETsy GASSETkv GPYD GDPK 100, 000 80% Expansion!!! Expected development based on New Development Policy 80, 000 60% 60, 000 40% 40, 000 20% 0 2001 2003 2005 Feb-06 April-06 Jun-06 Aug-06 Oct-06 2006 Feb-07 Apr-07 Jun-07 Aug-07 Okt-07 2007 Feb-08 Apr-08 Juni-08 Agts - 08 Okt-08 2008 Feb-09 Apr-09 Jun-09 Aug-09 Oct-09 2009 Feb-10 Apr-10 Jun-10 Aug-10 Oct-10 Dec-10 Feb-11 Apr-11 Jun-11 Agt-11 20, 000 0% Average growth of Global Islamic Finance (15 – 20%)

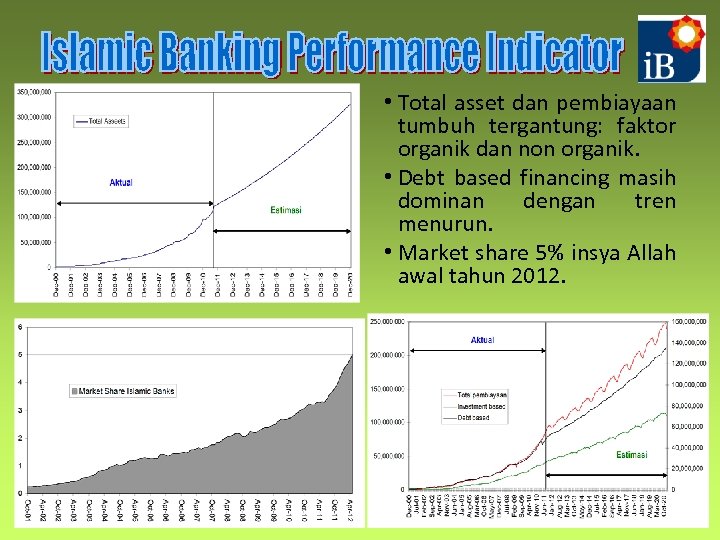

• Total asset dan pembiayaan tumbuh tergantung: faktor organik dan non organik. • Debt based financing masih dominan dengan tren menurun. • Market share 5% insya Allah awal tahun 2012.

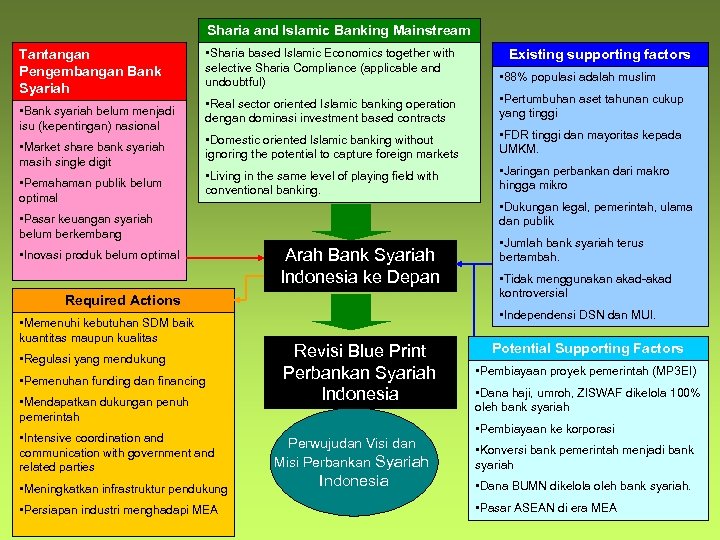

Sharia and Islamic Banking Mainstream Tantangan Pengembangan Bank Syariah • Bank syariah belum menjadi isu (kepentingan) nasional • Market share bank syariah masih single digit • Pemahaman publik belum optimal • Sharia based Islamic Economics together with selective Sharia Compliance (applicable and undoubtful) • 88% populasi adalah muslim • Real sector oriented Islamic banking operation dengan dominasi investment based contracts • Pertumbuhan aset tahunan cukup yang tinggi • Domestic oriented Islamic banking without ignoring the potential to capture foreign markets • FDR tinggi dan mayoritas kepada UMKM. • Living in the same level of playing field with conventional banking. • Jaringan perbankan dari makro hingga mikro • Dukungan legal, pemerintah, ulama dan publik • Pasar keuangan syariah belum berkembang • Inovasi produk belum optimal Arah Bank Syariah Indonesia ke Depan Required Actions • Memenuhi kebutuhan SDM baik kuantitas maupun kualitas • Regulasi yang mendukung • Pemenuhan funding dan financing • Mendapatkan dukungan penuh pemerintah • Intensive coordination and communication with government and related parties • Meningkatkan infrastruktur pendukung • Persiapan industri menghadapi MEA Existing supporting factors • Jumlah bank syariah terus bertambah. • Tidak menggunakan akad-akad kontroversial • Independensi DSN dan MUI. Revisi Blue Print Perbankan Syariah Indonesia Perwujudan Visi dan Misi Perbankan Syariah Indonesia Potential Supporting Factors • Pembiayaan proyek pemerintah (MP 3 EI) • Dana haji, umroh, ZISWAF dikelola 100% oleh bank syariah • Pembiayaan ke korporasi • Konversi bank pemerintah menjadi bank syariah • Dana BUMN dikelola oleh bank syariah. • Pasar ASEAN di era MEA

MODEL PERTAMA (Bentuk yang ideal dan sesuai dengan konsep perbankan syariah yang diharapkan). Format Operasi: Bank syariah berbasis kontrak profit and loss sharing (PLS). MODEL KEDUA (Yang umum dipraktekkan sekarang, termasuk yang berlaku di Indonesia). Format Operasi: Bank syariah berbasis kontrak trading. MODEL KETIGA (Kecenderungan pengembangan bank syariah ke depan di negara-negara timur tengah dan malaysia). Ciri-ciri: • Akad PLS • Akad Ciri-ciri: • Akad revenue (loss) sharing di sisi liability dan akad sekuritisasi, jual beli di sisi aset. Keduanya berjangka pendek. • Dominasi dana investasi di sisi liability dan akad jual beli sekuritas di sisi aset. Keduanya berjangka pendek. • Pasar uang menyediakan dana jangka pendek dengan akad tijarah (tawaruq, mudarabah, dll) yang di-trading dengan frekuensi tingi. • Orientasi pembiayaan secara tidak langsung ke sektor rill (via pasar keuangan dan pasar modal syariah). • Pasar modal dan pasar ekuitas (saham) syariah yang berkembang pesat dan didominasi oleh surat berharga jual beli, jangka pendek/panjang namun di –trading dalam jangka pendek dengan frekuensi tinggi. • Orientasi bank syariah: mencari profit yang berlaku baik di sisi liability maupun aset. • Dominasi dana PLS di sisi liability dan financing PLS di sisi aset. Keduanya berjangka panjang. • Pasar uang menyediakan dana jangka pendek dengan akad tabaru (mis qardh, wadiah). • Pasar modal didominasi oleh sukuk jangka panjang berakad investasi (Mudarabah, musyarakah). • Lembaga pendukung yang lengkap: takaful, credit rating, otoritas pasar modal syariah, dll. • Orientasi bank syariah: mencari profit langsung dari kinerja sektor riil berjangka panjang. Ideal revenue (loss) sharing di sisi liability, akad jual beli di sisi aset. Keduanya berjangka pendek • Dominasi dana investasi di sisi liability dan akad jual beli di sisi aset. Keduanya berjangka pendek. • Pasar uang menyediakan dana jangka pendek dengan akad tijarah (tawaruq, mudarabah, innah, dll). • Pasar modal didominasi oleh sukuk jangka pendek berakad jual beli dan sewa (ijarah, salam, dll). • Orientasi bank syariah: mencari profit langsung dari kinerja sektor riil namun berjangka pendek. Format Operasi: Bank syariah berbasis kontrak indirect financing. tidak langsung dari sektor riil yaitu via trading 10 surat berhaga jangka pendek.

Population: • 237 million people (National Survey 2010) and 88% are Moslem. Economic Performance: • The average economic growth is more than 5% (the last 5 years). • An average of less than 7% inflation rate in the last 2 years, and 4. 61% Yo. Y (Sept 2011). • A stable exchange rate at around Rp 8, 500 -Rp 9500/USD in 2011. Islamic Banking Performance: • A high growth of Islamic banking industry: 37. 9% (the last 5 Y) • A high Financing to Deposit Ratio (FDR): 98. 4% (Aug 2011). • A low Net Non Performing Financing (FDR): 2. 2% (July 2011). • Investment based financing is 30% while debt based financing is only 70% of the total financing (Aug 2011) with the decreasing trend of Murabahah financing (54%). • Islamic banking offices are available in all provinces. 12

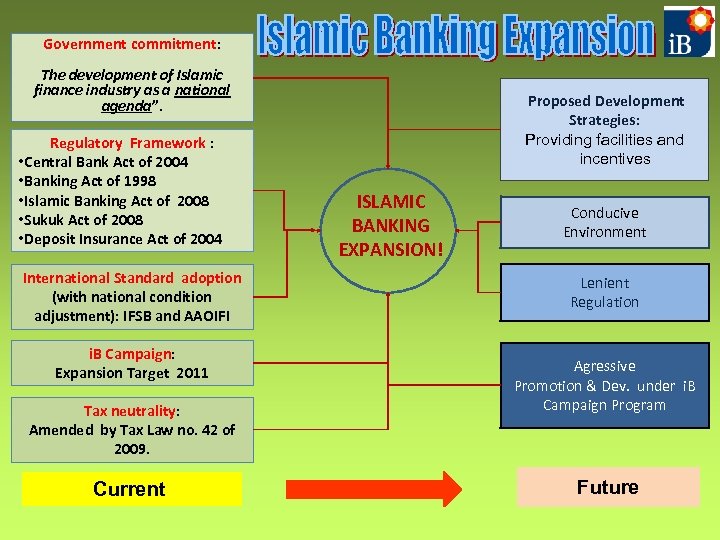

Government commitment: The development of Islamic finance industry as a national agenda”. Regulatory Framework : • Central Bank Act of 2004 • Banking Act of 1998 • Islamic Banking Act of 2008 • Sukuk Act of 2008 • Deposit Insurance Act of 2004 International Standard adoption (with national condition adjustment): IFSB and AAOIFI i. B Campaign: Expansion Target 2011 Tax neutrality: Amended by Tax Law no. 42 of 2009. Current Proposed Development Strategies: Providing facilities and incentives ISLAMIC BANKING EXPANSION! Conducive Environment Lenient Regulation Agressive Promotion & Dev. under i. B Campaign Program Future

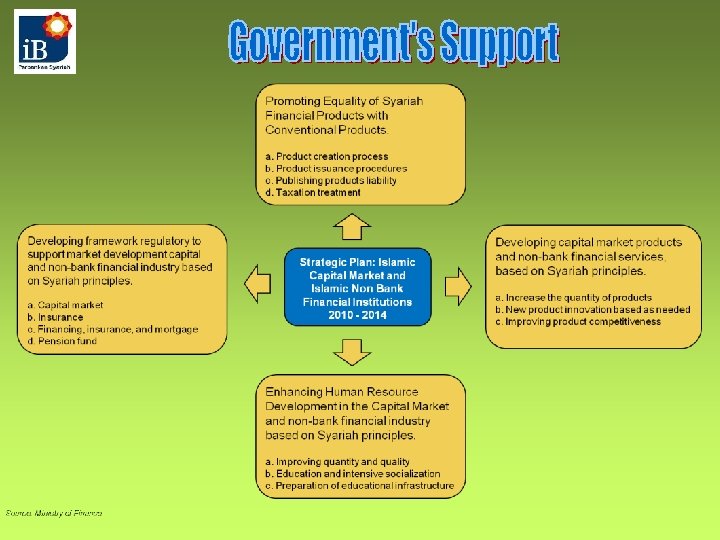

• Human capital investment; Supporting the development of human resources which have capability, competency and good moral. • Expansive and prudent; Preparing the conducive regulatory which supports the development and complies with Sharia and prudential regulations and supervisions. • Innovative, educative and comprehensive; Giving comprehensive banking services to all people with product development and proper public education; • Internationally qualified and domestic oriented; Focusing on obtaining the domestic markets with the international quality in operation; • Beneficial Investors; Supporting economic development by inviting both international and domestic investors while still maintaining equality principles. 15

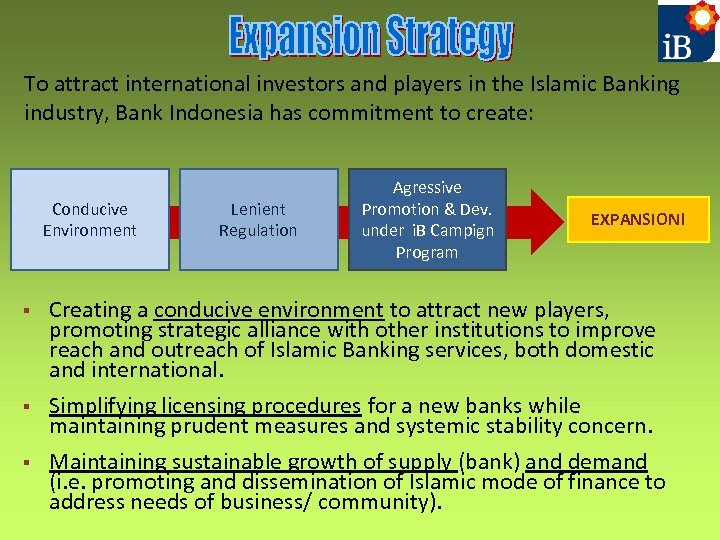

To attract international investors and players in the Islamic Banking industry, Bank Indonesia has commitment to create: Conducive Environment § § § Lenient Regulation Agressive Promotion & Dev. under i. B Campign Program EXPANSION! Creating a conducive environment to attract new players, promoting strategic alliance with other institutions to improve reach and outreach of Islamic Banking services, both domestic and international. Simplifying licensing procedures for a new banks while maintaining prudent measures and systemic stability concern. Maintaining sustainable growth of supply (bank) and demand (i. e. promoting and dissemination of Islamic mode of finance to address needs of business/ community).

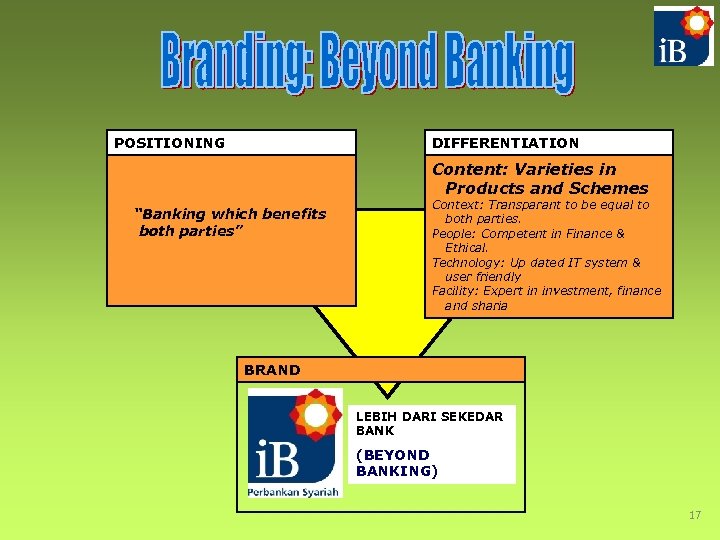

POSITIONING DIFFERENTIATION Content: Varieties in Products and Schemes “Banking which benefits both parties” Context: Transparant to be equal to both parties. People: Competent in Finance & Ethical. Technology: Up dated IT system & user friendly Facility: Expert in investment, finance and sharia BRAND LEBIH DARI SEKEDAR BANK (BEYOND BANKING) 17

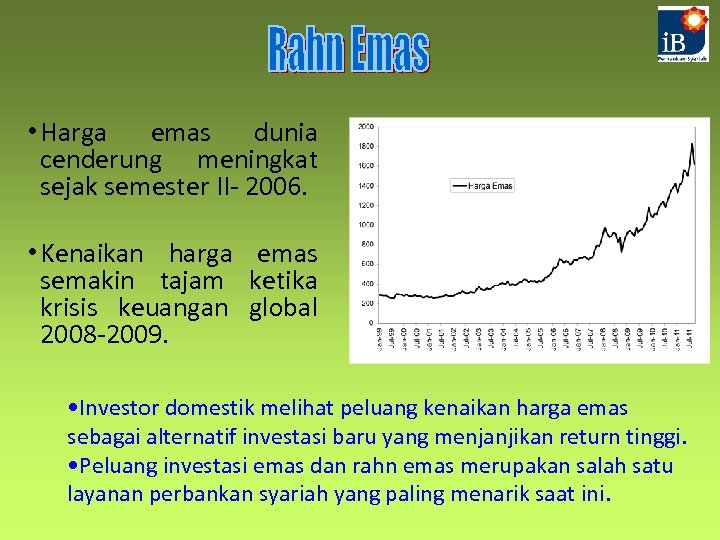

• Harga emas dunia cenderung meningkat sejak semester II- 2006. • Kenaikan harga emas semakin tajam ketika krisis keuangan global 2008 -2009. • Investor domestik melihat peluang kenaikan harga emas sebagai alternatif investasi baru yang menjanjikan return tinggi. • Peluang investasi emas dan rahn emas merupakan salah satu layanan perbankan syariah yang paling menarik saat ini.

• Akibatnya, pembiayaan qardh termasuk untuk rahn emas terus meningkat sejak semester II-2006. • Aktifitas qardh yang tajam terlihat sejak dua tahun terakhir (2010 -2011) namun secara umum jumlahnya masih 10% dari total pembiayaan. • Fatwa DSN No. 25/DSN-MUI/III/2002 tentang Rahn dan No. 26/DSN-MUI/III/2002 tentang Rahn emas. • Fatwa DSN No. 19/DSN-MUI/IX/2000 tentang Qardh dan No. 79/DSN-MUI/III/2011 tentang Qardh dengan menggunakan dana nasabah.

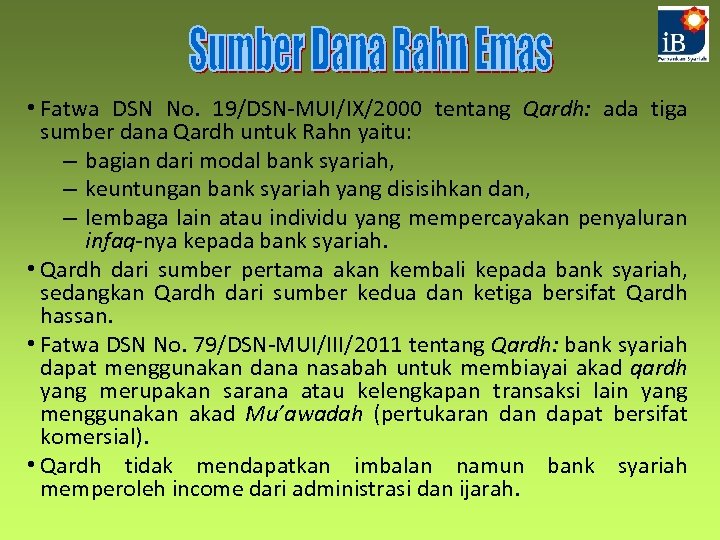

• Fatwa DSN No. 19/DSN-MUI/IX/2000 tentang Qardh: ada tiga sumber dana Qardh untuk Rahn yaitu: – bagian dari modal bank syariah, – keuntungan bank syariah yang disisihkan dan, – lembaga lain atau individu yang mempercayakan penyaluran infaq-nya kepada bank syariah. • Qardh dari sumber pertama akan kembali kepada bank syariah, sedangkan Qardh dari sumber kedua dan ketiga bersifat Qardh hassan. • Fatwa DSN No. 79/DSN-MUI/III/2011 tentang Qardh: bank syariah dapat menggunakan dana nasabah untuk membiayai akad qardh yang merupakan sarana atau kelengkapan transaksi lain yang menggunakan akad Mu’awadah (pertukaran dapat bersifat komersial). • Qardh tidak mendapatkan imbalan namun bank syariah memperoleh income dari administrasi dan ijarah.

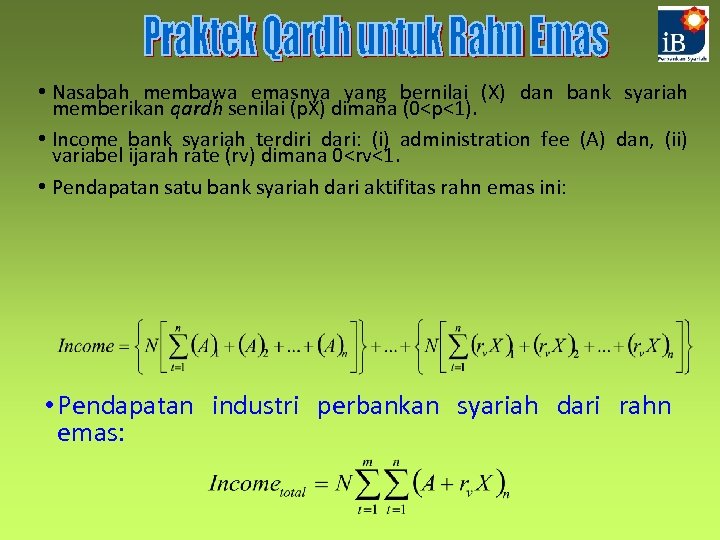

• Nasabah membawa emasnya yang bernilai (X) dan bank syariah memberikan qardh senilai (p. X) dimana (0<p<1). • Income bank syariah terdiri dari: (i) administration fee (A) dan, (ii) variabel ijarah rate (rv) dimana 0<rv<1. • Pendapatan satu bank syariah dari aktifitas rahn emas ini: • Pendapatan industri perbankan syariah dari rahn emas:

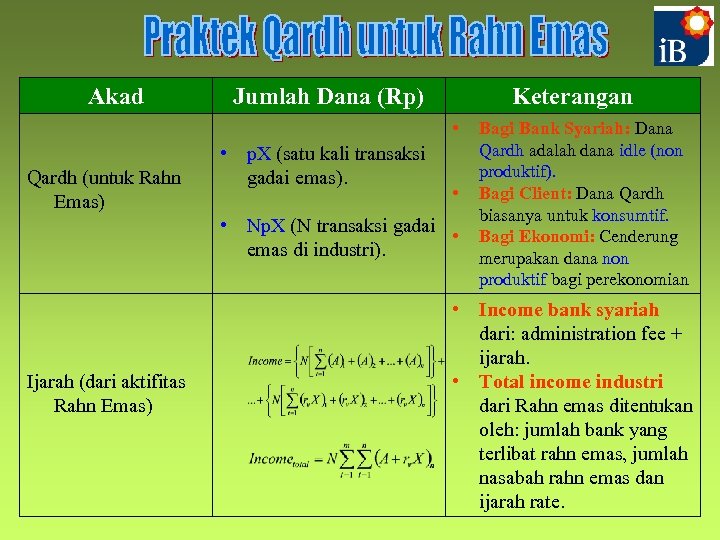

Akad Jumlah Dana (Rp) Keterangan • Qardh (untuk Rahn Emas) • p. X (satu kali transaksi gadai emas). • • Np. X (N transaksi gadai • emas di industri). Ijarah (dari aktifitas Rahn Emas) Bagi Bank Syariah: Dana Qardh adalah dana idle (non produktif). Bagi Client: Dana Qardh biasanya untuk konsumtif. Bagi Ekonomi: Cenderung merupakan dana non produktif bagi perekonomian • Income bank syariah dari: administration fee + ijarah. • Total income industri dari Rahn emas ditentukan oleh: jumlah bank yang terlibat rahn emas, jumlah nasabah rahn emas dan ijarah rate.

Akad Manfaat ekonomi Alasan • Qardh (untuk Rahn emas) Ijarah (Penyimpanan/pe mliharaan emas) Tidak ada manfaat langsung bagi perekonomian (sektor riil). • Client menggunakan dana qardh dari rahn emas umumnya untuk keperluan konsumtif atau berkebun emas. Aktifitas tersebut cenderung bersifat quasi spekulatif. • Asumsi: bank syariah tidak akan membeli tempat penyimpanan emas di setiap transaksi gadai emas (operational lease). • Aliran dana sewa hanya satu arah (dari client ke bank syariah).

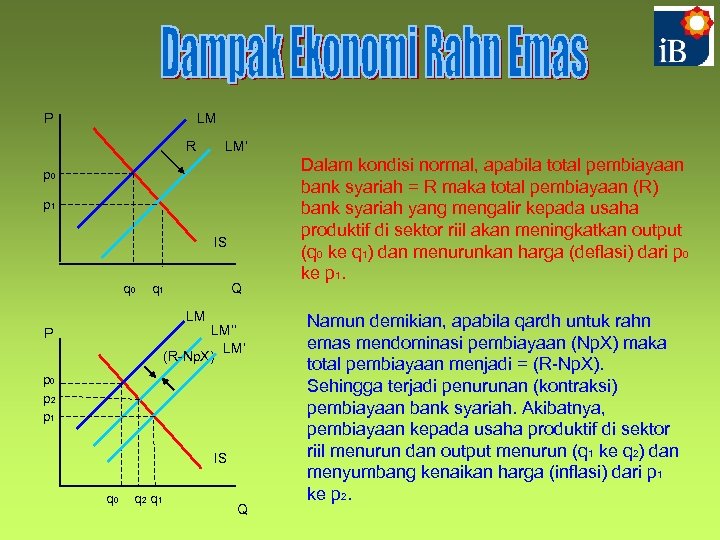

P LM R LM’ p 0 p 1 IS q 0 q 1 Q LM LM’’ LM’ (R-Np. X) P p 0 p 2 p 1 IS q 0 q 2 q 1 Q Dalam kondisi normal, apabila total pembiayaan bank syariah = R maka total pembiayaan (R) bank syariah yang mengalir kepada usaha produktif di sektor riil akan meningkatkan output (q 0 ke q 1) dan menurunkan harga (deflasi) dari p 0 ke p 1. Namun demikian, apabila qardh untuk rahn emas mendominasi pembiayaan (Np. X) maka total pembiayaan menjadi = (R-Np. X). Sehingga terjadi penurunan (kontraksi) pembiayaan bank syariah. Akibatnya, pembiayaan kepada usaha produktif di sektor riil menurun dan output menurun (q 1 ke q 2) dan menyumbang kenaikan harga (inflasi) dari p 1 ke p 2.

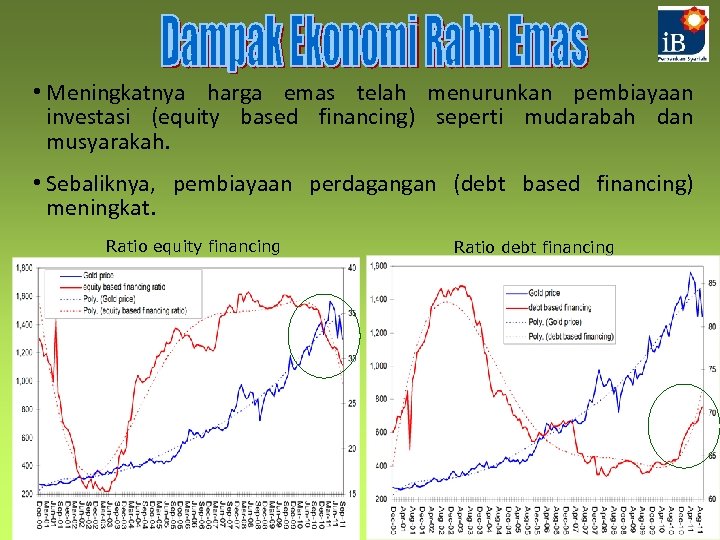

• Meningkatnya harga emas telah menurunkan pembiayaan investasi (equity based financing) seperti mudarabah dan musyarakah. • Sebaliknya, pembiayaan perdagangan (debt based financing) meningkat. Ratio equity financing Ratio debt financing

• Simulasi skenario penurunan harga emas bulanan sebesar: (a) 10%, (b) 25% dan, (c) 50% menunjukkan potensi penurunan CAR industri apabila harga emas mengalami penurunan.

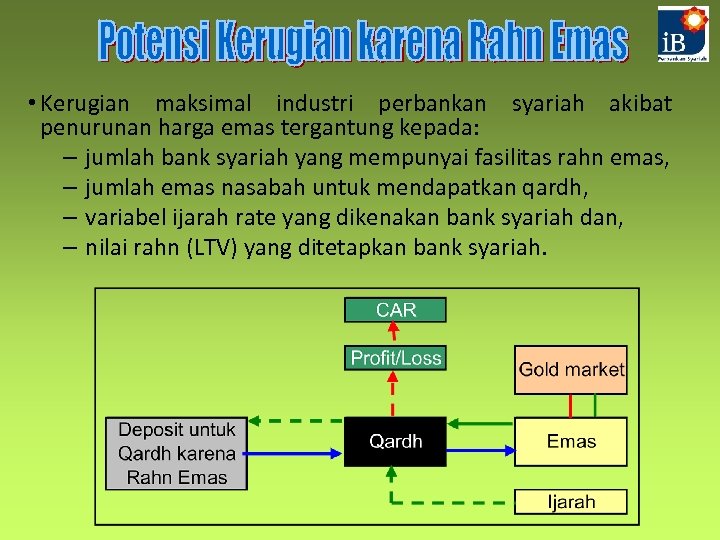

• Kerugian maksimal industri perbankan syariah akibat penurunan harga emas tergantung kepada: – jumlah bank syariah yang mempunyai fasilitas rahn emas, – jumlah emas nasabah untuk mendapatkan qardh, – variabel ijarah rate yang dikenakan bank syariah dan, – nilai rahn (LTV) yang ditetapkan bank syariah.

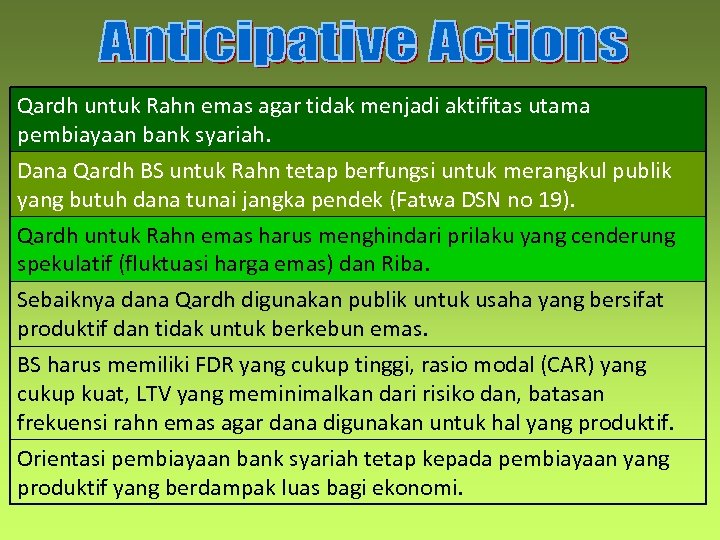

Qardh untuk Rahn emas agar tidak menjadi aktifitas utama pembiayaan bank syariah. Dana Qardh BS untuk Rahn tetap berfungsi untuk merangkul publik yang butuh dana tunai jangka pendek (Fatwa DSN no 19). Qardh untuk Rahn emas harus menghindari prilaku yang cenderung spekulatif (fluktuasi harga emas) dan Riba. Sebaiknya dana Qardh digunakan publik untuk usaha yang bersifat produktif dan tidak untuk berkebun emas. BS harus memiliki FDR yang cukup tinggi, rasio modal (CAR) yang cukup kuat, LTV yang meminimalkan dari risiko dan, batasan frekuensi rahn emas agar dana digunakan untuk hal yang produktif. Orientasi pembiayaan bank syariah tetap kepada pembiayaan yang produktif yang berdampak luas bagi ekonomi.

Thank You © 2010, Directorate of Islamic Banking, Bank Indonesia MH Thamrin Street #. 2 Building ’A’ 21 -22 Floor, Jakarta 10110 Phone : (021) 3817513/7774 Fax. (021) 350 1989 / 1990 E-mail : dbps@bi. go. id 30

dc9e9032f6259dc6a9610d02fc81f0b8.ppt