Ази страхування.ppt

- Количество слайдов: 32

ОСНОВЫ СТРАХОВАНИЯ 1

ОСНОВЫ СТРАХОВАНИЯ 1

Основы страхования В наши дни, по мере того как страхование все глубже проникает в обыденную жизнь, наш уважаемый Клиент каждый день слышит с экранов телевизоров, читает на страницах газет и сайтах Интернета новые для него термины: КАСКО, франшиза, тарифы, правила страхования и др. Но знает ли он их значение? Многочисленные опросы показывают, что нет. Наша с Вами задача состоит в том, чтобы прежде чем предлагать человеку застраховаться, объяснить ему всю важность и необходимость страхования, разъяснить основные термины и процедуры страхования, и, параллельно с этим, плавно и незаметно, подвести Клиента к мысли о необходимости и важности страхования именно для него. 2

Основы страхования В наши дни, по мере того как страхование все глубже проникает в обыденную жизнь, наш уважаемый Клиент каждый день слышит с экранов телевизоров, читает на страницах газет и сайтах Интернета новые для него термины: КАСКО, франшиза, тарифы, правила страхования и др. Но знает ли он их значение? Многочисленные опросы показывают, что нет. Наша с Вами задача состоит в том, чтобы прежде чем предлагать человеку застраховаться, объяснить ему всю важность и необходимость страхования, разъяснить основные термины и процедуры страхования, и, параллельно с этим, плавно и незаметно, подвести Клиента к мысли о необходимости и важности страхования именно для него. 2

Что такое страхование? Знание терминов страхования дает возможность, во-первых, разобраться в ранее незнакомой Вам деятельности и стать на шаг ближе к вершинам профессионализма сотрудников страховых компаний, во-вторых, свободно ориентироваться в различных страховых продуктах, в-третьих, уверенно чувствовать себя при работе с «трудным» , любящим задавать много вопросов, Клиентом. Начнем с самого основного определения. Что такое «страхование» ? На следующем слайде Вы можете прочесть определение, которое дано в Законе Украины «О страховании» (далее — просто Закон). 3

Что такое страхование? Знание терминов страхования дает возможность, во-первых, разобраться в ранее незнакомой Вам деятельности и стать на шаг ближе к вершинам профессионализма сотрудников страховых компаний, во-вторых, свободно ориентироваться в различных страховых продуктах, в-третьих, уверенно чувствовать себя при работе с «трудным» , любящим задавать много вопросов, Клиентом. Начнем с самого основного определения. Что такое «страхование» ? На следующем слайде Вы можете прочесть определение, которое дано в Законе Украины «О страховании» (далее — просто Закон). 3

Что такое страхование? § Страхование - это вид гражданско-правовых и экономических отношений, связанных с защитой имущественных интересов физических и юридических лиц в случае наступления определенных событий (страховых случаев), определенных договором страхования или действующим законодательством. § Страхование – это, с одной стороны, способ защиты имущественных интересов граждан в условиях рыночной экономики (каждый человек должен знать, как он может снизить свой риск, и сколько ему это будет стоить), с другой стороны, это прибыльный бизнес. 4

Что такое страхование? § Страхование - это вид гражданско-правовых и экономических отношений, связанных с защитой имущественных интересов физических и юридических лиц в случае наступления определенных событий (страховых случаев), определенных договором страхования или действующим законодательством. § Страхование – это, с одной стороны, способ защиты имущественных интересов граждан в условиях рыночной экономики (каждый человек должен знать, как он может снизить свой риск, и сколько ему это будет стоить), с другой стороны, это прибыльный бизнес. 4

Что такое страхование? Страхование осуществляется в двух формах: в виде добровольного или обязательного страхования. Выбор формы страхования зависит от того, совершается ли оно по доброй воле Клиента (Страхователя) или последнего вынуждает к этому Закон, правила пересечения границы и др. Например, ОСАГО так и расшифровывается: «обязательное страхование автогражданской ответственности» и его актуальность вызвана принятием в 2004 году Закона об этом виде страхования. К добровольным видам страхования относятся, к примеру, КАСКО (добровольное страхование транспортных средств), страхование имущества и страхование от несчастного случая. 5

Что такое страхование? Страхование осуществляется в двух формах: в виде добровольного или обязательного страхования. Выбор формы страхования зависит от того, совершается ли оно по доброй воле Клиента (Страхователя) или последнего вынуждает к этому Закон, правила пересечения границы и др. Например, ОСАГО так и расшифровывается: «обязательное страхование автогражданской ответственности» и его актуальность вызвана принятием в 2004 году Закона об этом виде страхования. К добровольным видам страхования относятся, к примеру, КАСКО (добровольное страхование транспортных средств), страхование имущества и страхование от несчастного случая. 5

Что такое страхование? Для детального анализа процесса страхования, рассмотрим следующую схему: Страхователь (Клиент) Страховщик (Страховая компания) Выгодоприобретатель 6

Что такое страхование? Для детального анализа процесса страхования, рассмотрим следующую схему: Страхователь (Клиент) Страховщик (Страховая компания) Выгодоприобретатель 6

Страхователь, Страховщик, Выгодоприобретатель Как видно из схемы, в процессе страхования участвует три стороны: Страхователь - юридическое или дееспособное физическое лицо, которое заключило договор страхования, оплатило надлежащие взносы и имеет право, при наступлении страхового случая, получить возмещение в пределах страховой суммы, обусловленной в договоре. Это наш Клиент. Страховщик – юридическое лицо, организация, которая за определенную плату принимает на себя обязательство возместить страхователю или указанным им лицам убытки, возникшие в результате наступления страхового случая, обусловленного в договоре. Выгодоприобретатель – им может быть как сам Клиент, так и лицо (физическое или юридическое), которое укажет Клиент; Выгодоприобретатель получает страховое возмещение после наступления страхового события, в том случае, если сам Клиент этого сделать не может или это не определено договором страхования. Отдельное внимание следует обратить на то, что Выгодоприобретателем по договорам страхования заемщиков 7 является Банк-кредитор.

Страхователь, Страховщик, Выгодоприобретатель Как видно из схемы, в процессе страхования участвует три стороны: Страхователь - юридическое или дееспособное физическое лицо, которое заключило договор страхования, оплатило надлежащие взносы и имеет право, при наступлении страхового случая, получить возмещение в пределах страховой суммы, обусловленной в договоре. Это наш Клиент. Страховщик – юридическое лицо, организация, которая за определенную плату принимает на себя обязательство возместить страхователю или указанным им лицам убытки, возникшие в результате наступления страхового случая, обусловленного в договоре. Выгодоприобретатель – им может быть как сам Клиент, так и лицо (физическое или юридическое), которое укажет Клиент; Выгодоприобретатель получает страховое возмещение после наступления страхового события, в том случае, если сам Клиент этого сделать не может или это не определено договором страхования. Отдельное внимание следует обратить на то, что Выгодоприобретателем по договорам страхования заемщиков 7 является Банк-кредитор.

Основы страхования В процессе страхования Клиент передает определенную сумму денег Страховщику в качестве платежа за то, что страховая Компания берет на себя определенные риски Клиента. У этой суммы есть три равноценных названия (предусмотренных Законом): страховой платеж, страховой взнос, страховая премия. Взамен Клиент (Страхователь) получает договор страхования или полис – документ, который подтверждает право Клиента на получение страхового возмещения при наступлении страхового случая. 8

Основы страхования В процессе страхования Клиент передает определенную сумму денег Страховщику в качестве платежа за то, что страховая Компания берет на себя определенные риски Клиента. У этой суммы есть три равноценных названия (предусмотренных Законом): страховой платеж, страховой взнос, страховая премия. Взамен Клиент (Страхователь) получает договор страхования или полис – документ, который подтверждает право Клиента на получение страхового возмещения при наступлении страхового случая. 8

Структура страхового договора Теперь мы переходим к структуре страхового договора. Согласно Закону, каждый договор страхования должен иметь определенные структурные элементы. Их последовательность может отличаться в разных договорах, но наличие всех, без исключения, элементов - обязательно. При знакомстве с условиями страхования наш Клиент, в большинстве случаев, встречается с новыми для него понятиями. Ваша задача - расшифровать и объяснить значение этих понятий на языке, понятном любому Клиенту. Для этого необходимо самому разбираться в этих понятиях. Давайте попытаемся это сделать. 9

Структура страхового договора Теперь мы переходим к структуре страхового договора. Согласно Закону, каждый договор страхования должен иметь определенные структурные элементы. Их последовательность может отличаться в разных договорах, но наличие всех, без исключения, элементов - обязательно. При знакомстве с условиями страхования наш Клиент, в большинстве случаев, встречается с новыми для него понятиями. Ваша задача - расшифровать и объяснить значение этих понятий на языке, понятном любому Клиенту. Для этого необходимо самому разбираться в этих понятиях. Давайте попытаемся это сделать. 9

Договор страхования Итак, Договор страхования – это письменное соглашение между Страхователем и Страховщиком, по которому одна сторона (Страховщик) принимает на себя за обусловленное вознаграждение (страховая премия) обязательство возместить убытки другой стороне (Страхователю), происшедшие вследствие предусмотренных в договоре неблагоприятных событий, которым может подвергнуться объект страхования. Договор оформляется на основании устного или письменного заявления Страхователя по установленной Страховщиком форме. В заявлении содержится подробная информация о Страхователе. 10

Договор страхования Итак, Договор страхования – это письменное соглашение между Страхователем и Страховщиком, по которому одна сторона (Страховщик) принимает на себя за обусловленное вознаграждение (страховая премия) обязательство возместить убытки другой стороне (Страхователю), происшедшие вследствие предусмотренных в договоре неблагоприятных событий, которым может подвергнуться объект страхования. Договор оформляется на основании устного или письменного заявления Страхователя по установленной Страховщиком форме. В заявлении содержится подробная информация о Страхователе. 10

Обязательные части в договоре страхования § название вида страхования, т. е. название документа (договора, полиса, сертификата), которое обязательно включает в себя и обозначение вида страхования, по которому этот документ заключается (например, полис ОСАГО - Обязательного страхования автогражданской ответственности). § название и адрес Страховщика Этот пункт ясен. Идем дальше § фамилия, имя, отчество Страхователя (адрес, дата рождения) или название Страхователя, его реквизиты, адрес и другие необходимые данные (такая же информация указывается и по Выгодоприобретателю, а также, в случае необходимости, по Застрахованному лицу) 11

Обязательные части в договоре страхования § название вида страхования, т. е. название документа (договора, полиса, сертификата), которое обязательно включает в себя и обозначение вида страхования, по которому этот документ заключается (например, полис ОСАГО - Обязательного страхования автогражданской ответственности). § название и адрес Страховщика Этот пункт ясен. Идем дальше § фамилия, имя, отчество Страхователя (адрес, дата рождения) или название Страхователя, его реквизиты, адрес и другие необходимые данные (такая же информация указывается и по Выгодоприобретателю, а также, в случае необходимости, по Застрахованному лицу) 11

Обязательные части в договоре страхования Застрахованное лицо (присутствует в некоторых договорах страхования) – физическое лицо, определенное Страхователем, на которое распространяется страховая защита. Т. е. в данном случае Страхователь только заключает договор, иначе говоря, «страхует другое лицо» . Ф. И. О. и адрес проживания Страхователя берутся непосредственно из паспорта (для физических лиц), и из свидетельства о регистрации компании (для юридических лиц). § объект страхования При оформлении договора в этом пункте обязательно описывается, что мы собственно страхуем: т. е. кто или что будет защищено в результате заключения конкретного договора страхования. К большинству договоров страхования прилагается подробное описание объекта страхования. 12

Обязательные части в договоре страхования Застрахованное лицо (присутствует в некоторых договорах страхования) – физическое лицо, определенное Страхователем, на которое распространяется страховая защита. Т. е. в данном случае Страхователь только заключает договор, иначе говоря, «страхует другое лицо» . Ф. И. О. и адрес проживания Страхователя берутся непосредственно из паспорта (для физических лиц), и из свидетельства о регистрации компании (для юридических лиц). § объект страхования При оформлении договора в этом пункте обязательно описывается, что мы собственно страхуем: т. е. кто или что будет защищено в результате заключения конкретного договора страхования. К большинству договоров страхования прилагается подробное описание объекта страхования. 12

Виды страхования Страхование делится на: § Имущественное: объектом выступает имущество в различных его видах: движимые и недвижимые материальные ценности (в т. ч. транспортные средства), денежные средства, доходы; § Личное: объекты - жизнь, здоровье и трудоспособность страхователей или застрахованных; § Страхование ответственности: объект – ответственность за ущерб, причиненный Страхователем жизни, здоровью и/или имуществу третьего лица или лиц. 13

Виды страхования Страхование делится на: § Имущественное: объектом выступает имущество в различных его видах: движимые и недвижимые материальные ценности (в т. ч. транспортные средства), денежные средства, доходы; § Личное: объекты - жизнь, здоровье и трудоспособность страхователей или застрахованных; § Страхование ответственности: объект – ответственность за ущерб, причиненный Страхователем жизни, здоровью и/или имуществу третьего лица или лиц. 13

Обязательные части в договоре страхования § размер страховой суммы Определение из Закона: «Страховая сумма – денежная сумма, в рамках которой страховщик, в соответствии с условиями страхования, обязан осуществить выплату при наступлении страхового случая» . Словосочетание «в рамках» указывает на то, что выплата страховой Компании не может быть больше страховой суммы. Чаще всего в качестве страховой суммы берется действительная рыночная стоимость (ДРС) объекта на момент страхования. Для автомобиля – это его стоимость с учетом износа (если он не новый, информацию можно найти в «Бюллетне автотовароведа» или взять его стоимость по счету-фактуре из автомобильного салона (для новых авто). Для квартиры или офиса в качестве ДРС может выступать, например, результат оценки их стоимости независимым экспертом. При страховании гражданской ответственности, в т. ч. ОСАГО, понятие страховой суммы не используют. В качестве ее аналога выступает термин «лимит ответственности» . Например, для ОСАГО он равен 100 000 грн. по ущербу нанесенному жизни и/или здоровью третьих лиц и 50 000 грн. по ущербу, нанесенному имуществу. 14

Обязательные части в договоре страхования § размер страховой суммы Определение из Закона: «Страховая сумма – денежная сумма, в рамках которой страховщик, в соответствии с условиями страхования, обязан осуществить выплату при наступлении страхового случая» . Словосочетание «в рамках» указывает на то, что выплата страховой Компании не может быть больше страховой суммы. Чаще всего в качестве страховой суммы берется действительная рыночная стоимость (ДРС) объекта на момент страхования. Для автомобиля – это его стоимость с учетом износа (если он не новый, информацию можно найти в «Бюллетне автотовароведа» или взять его стоимость по счету-фактуре из автомобильного салона (для новых авто). Для квартиры или офиса в качестве ДРС может выступать, например, результат оценки их стоимости независимым экспертом. При страховании гражданской ответственности, в т. ч. ОСАГО, понятие страховой суммы не используют. В качестве ее аналога выступает термин «лимит ответственности» . Например, для ОСАГО он равен 100 000 грн. по ущербу нанесенному жизни и/или здоровью третьих лиц и 50 000 грн. по ущербу, нанесенному имуществу. 14

Виды страховых сумм § Агрегатная Уменьшается на размер страховой выплаты. Если клиент хочет, чтобы после страховой выплаты договор действовал на полную (первоначальную) страховую сумму, ему необходимо восстановить уменьшившуюся страховую сумму. Восстановление происходит путем заключения дополнительного соглашения к договору и оплаты дополнительного платежа. § Неагрегатная Не уменьшается после страховой выплаты. Неагрегатная страховая сумма не нуждается в восстановлении. 15

Виды страховых сумм § Агрегатная Уменьшается на размер страховой выплаты. Если клиент хочет, чтобы после страховой выплаты договор действовал на полную (первоначальную) страховую сумму, ему необходимо восстановить уменьшившуюся страховую сумму. Восстановление происходит путем заключения дополнительного соглашения к договору и оплаты дополнительного платежа. § Неагрегатная Не уменьшается после страховой выплаты. Неагрегатная страховая сумма не нуждается в восстановлении. 15

Обязательные части в договоре страхования § перечень страховых случаев: Мы страхуем «не от всего» , а только от определенных событий (неприятностей), которые могут произойти с нашим Клиентом или принадлежащим ему/ей имуществом. Поэтому в каждом договоре прописывается перечень страховых случаев по данному виду страхования. Например, для ОСАГО страховой случай - это нанесение ущерба жизни, здоровью и/или имуществу третьих лиц, для КАСКО - ДТП, угон, стихийные бедствия, пожар и др. 16

Обязательные части в договоре страхования § перечень страховых случаев: Мы страхуем «не от всего» , а только от определенных событий (неприятностей), которые могут произойти с нашим Клиентом или принадлежащим ему/ей имуществом. Поэтому в каждом договоре прописывается перечень страховых случаев по данному виду страхования. Например, для ОСАГО страховой случай - это нанесение ущерба жизни, здоровью и/или имуществу третьих лиц, для КАСКО - ДТП, угон, стихийные бедствия, пожар и др. 16

ВНИМАНИЕ! !!! В страховании действует железное правило, которое будет нелишним всегда помнить всем: если страховой случай не указан в Договоре страхования, то ущерб по нему не подлежит возмещению. Если Клиент хочет защитить себя или свое имущество от широкого спектра проблем, то он должен быть готов к тому, что такой продукт будет стоить несколько дороже, чем простой, «коробочный» , страховой продукт. 17

ВНИМАНИЕ! !!! В страховании действует железное правило, которое будет нелишним всегда помнить всем: если страховой случай не указан в Договоре страхования, то ущерб по нему не подлежит возмещению. Если Клиент хочет защитить себя или свое имущество от широкого спектра проблем, то он должен быть готов к тому, что такой продукт будет стоить несколько дороже, чем простой, «коробочный» , страховой продукт. 17

Обязательные части в договоре страхования Каждого клиента всегда интересует 2 момента: каков процент от полной стоимости объекта страхования и сколько мне это будет стоить. Страховой тариф отвечает на первый вопрос, страховой платеж – на второй. § тариф: Согласно Закону: «Страховой тариф - ставка страхового взноса с единицы страховой суммы за определенный период страхования» ; ставка страховой премии. Говоря проще, тариф – это процент от страховой суммы. По каждому страховому продукту устанавливается свой тариф, размер которого определяется Страховой Компанией. Например, тариф по КАСКО, в среднем, 5 - 10 % от страховой суммы (в зависимости от перечня страховых рисков). По ОСАГО тарифы жестко фиксированы Законом Украины «Об обязательном страховании гражданской ответственности владельцев транспортных средств» , по всем остальным видам страхования, размер тарифов - вопрос ценовой и маркетинговой стратегии 18 страховой Компании.

Обязательные части в договоре страхования Каждого клиента всегда интересует 2 момента: каков процент от полной стоимости объекта страхования и сколько мне это будет стоить. Страховой тариф отвечает на первый вопрос, страховой платеж – на второй. § тариф: Согласно Закону: «Страховой тариф - ставка страхового взноса с единицы страховой суммы за определенный период страхования» ; ставка страховой премии. Говоря проще, тариф – это процент от страховой суммы. По каждому страховому продукту устанавливается свой тариф, размер которого определяется Страховой Компанией. Например, тариф по КАСКО, в среднем, 5 - 10 % от страховой суммы (в зависимости от перечня страховых рисков). По ОСАГО тарифы жестко фиксированы Законом Украины «Об обязательном страховании гражданской ответственности владельцев транспортных средств» , по всем остальным видам страхования, размер тарифов - вопрос ценовой и маркетинговой стратегии 18 страховой Компании.

Обязательные части в договоре страхования Согласно Закону: Страховой платеж (страховой взнос, страховая премия) - плата за страхование, которую Страхователь обязан внести Страховщику в соответствии с договором страхования. Размер страхового платежа вычисляется как результат произведения страховой суммы на страховой тариф: СП=СС*СТ Именно размер страхового взноса или страховой премии перечисляется на счет Компании при заключении договора. Идя навстречу Клиенту, мы можем предложить ему поэтапное внесение страхового платежа (в особенности, если речь идет о значительной сумме). Страховой платеж можно вносить как единоразово, так и частями, с разбивкой на месяцы, кварталы, полугодия (по ОСАГО платеж вноситься единоразово, разбивка не допускается). 19

Обязательные части в договоре страхования Согласно Закону: Страховой платеж (страховой взнос, страховая премия) - плата за страхование, которую Страхователь обязан внести Страховщику в соответствии с договором страхования. Размер страхового платежа вычисляется как результат произведения страховой суммы на страховой тариф: СП=СС*СТ Именно размер страхового взноса или страховой премии перечисляется на счет Компании при заключении договора. Идя навстречу Клиенту, мы можем предложить ему поэтапное внесение страхового платежа (в особенности, если речь идет о значительной сумме). Страховой платеж можно вносить как единоразово, так и частями, с разбивкой на месяцы, кварталы, полугодия (по ОСАГО платеж вноситься единоразово, разбивка не допускается). 19

Обязательные части в договоре страхования §франшиза, согласно определению Закона – это часть убытков, не возмещаемых страховой компанией (по условиям договора страхования). Можно использовать более «клиентоориентированное» определение, гласящее, что франшиза – это та часть убытка, которую Клиенту придется возмещать самостоятельно. Вычисляется франшиза как процент от страховой суммы. Ее значение колеблется от 0 ( «страхование от несчастного случая с нулевой франшизой» ) до 10 и больше процентов. С помощью франшизы страховая Компания «уравновешивает» свои риски в страховании, а также защищает себя от мошенничества со стороны Клиента. Необходимо помнить, что не бывает страховых продуктов одновременно с низкими тарифами и низкой франшизой – в таком случае страховая компания простонапросто разорилась бы. В реальности всегда - или высокие тарифы и низкие франшизы (вплоть до нулевых), или низкие тарифы и высокие франшизы. Не поленитесь напомнить об этом Клиентам, «покупающимся» на низкие тарифы демпингующих страховых компаний. 20

Обязательные части в договоре страхования §франшиза, согласно определению Закона – это часть убытков, не возмещаемых страховой компанией (по условиям договора страхования). Можно использовать более «клиентоориентированное» определение, гласящее, что франшиза – это та часть убытка, которую Клиенту придется возмещать самостоятельно. Вычисляется франшиза как процент от страховой суммы. Ее значение колеблется от 0 ( «страхование от несчастного случая с нулевой франшизой» ) до 10 и больше процентов. С помощью франшизы страховая Компания «уравновешивает» свои риски в страховании, а также защищает себя от мошенничества со стороны Клиента. Необходимо помнить, что не бывает страховых продуктов одновременно с низкими тарифами и низкой франшизой – в таком случае страховая компания простонапросто разорилась бы. В реальности всегда - или высокие тарифы и низкие франшизы (вплоть до нулевых), или низкие тарифы и высокие франшизы. Не поленитесь напомнить об этом Клиентам, «покупающимся» на низкие тарифы демпингующих страховых компаний. 20

Виды франшиз § Условная Применяется только тогда, когда размер убытка меньше самой условной франшизы (т. е. в таком случае выплата не происходит). Если же размер убытка больше условной франшизы – выплата происходит в полном объеме. Пример 1. Условная франшиза по договору = 2 000 грн. Размер убытка = 1 000 грн. Выплата не происходит. Пример 2. Условная франшиза по договору = 2 000 грн. Размер убытка = 5 000 грн. Выплата составит 5 000 грн. § Безусловная Применяется всегда – вычитается из суммы выплаты. Пример. Безусловная франшиза по договору = 2 000 грн. Размер убытка = 5 000 грн. Выплата составит = 5 000 – 2 000 = 3 000 грн. 21

Виды франшиз § Условная Применяется только тогда, когда размер убытка меньше самой условной франшизы (т. е. в таком случае выплата не происходит). Если же размер убытка больше условной франшизы – выплата происходит в полном объеме. Пример 1. Условная франшиза по договору = 2 000 грн. Размер убытка = 1 000 грн. Выплата не происходит. Пример 2. Условная франшиза по договору = 2 000 грн. Размер убытка = 5 000 грн. Выплата составит 5 000 грн. § Безусловная Применяется всегда – вычитается из суммы выплаты. Пример. Безусловная франшиза по договору = 2 000 грн. Размер убытка = 5 000 грн. Выплата составит = 5 000 – 2 000 = 3 000 грн. 21

Обязательные части в договоре страхования Чаще всего, при заключении договора страхования, Клиент не интересуется размером франшизы и только при получении страхового возмещения вдруг с удивлением узнает, что он получит возмещение не в размере полного ущерба, а уменьшенное на размер франшизы. Для установления доверительных и долговременных отношений с каждым Клиентом, необходимо сообщить ему о размере франшизы до момента заключения договора страхования. Тем самым Вы укрепите партнерские отношения с Клиентом и заложите фундамент долгосрочного взаимодействия, не потеряете Клиента, который, в противном случае, может посчитать именно Вас виновным в том, что Вы не сообщили ему об этом вовремя. 22

Обязательные части в договоре страхования Чаще всего, при заключении договора страхования, Клиент не интересуется размером франшизы и только при получении страхового возмещения вдруг с удивлением узнает, что он получит возмещение не в размере полного ущерба, а уменьшенное на размер франшизы. Для установления доверительных и долговременных отношений с каждым Клиентом, необходимо сообщить ему о размере франшизы до момента заключения договора страхования. Тем самым Вы укрепите партнерские отношения с Клиентом и заложите фундамент долгосрочного взаимодействия, не потеряете Клиента, который, в противном случае, может посчитать именно Вас виновным в том, что Вы не сообщили ему об этом вовремя. 22

Обязательные части в договоре страхования §срок действия договора: Все договора в рисковом страховании (за редким исключением) имеют очень важную особенность – они заканчиваются максимум через год после своего подписания. Один год – много это или мало? С одной стороны, вроде бы большой промежуток времени, Клиент успевает за этот промежуток времени забыть и о вас, и о страховой Компании. Как сделать отношения с Клиентом долгосрочными? На первом этапе отношений большое значение имеет ваше стремление заботиться о нуждах Клиента, не утаивая от него важную информацию. 23

Обязательные части в договоре страхования §срок действия договора: Все договора в рисковом страховании (за редким исключением) имеют очень важную особенность – они заканчиваются максимум через год после своего подписания. Один год – много это или мало? С одной стороны, вроде бы большой промежуток времени, Клиент успевает за этот промежуток времени забыть и о вас, и о страховой Компании. Как сделать отношения с Клиентом долгосрочными? На первом этапе отношений большое значение имеет ваше стремление заботиться о нуждах Клиента, не утаивая от него важную информацию. 23

Обязательные части в договоре страхования § порядок изменения условий договора и прекращения его действия: В каждом договоре обычно предусматривается возможность изменения его условий или даже его прекращения. Причем инициаторами может выступать одна из сторон или одновременно обе. Например, зачем Клиенту страховка КАСКО в случае продажи им своего автомобиля? В таком случае договор разрывается и оставшаяся сумма, за вычетом части за прошедшие месяцы и норматива удержания Страховщика, возвращается Клиенту. 24

Обязательные части в договоре страхования § порядок изменения условий договора и прекращения его действия: В каждом договоре обычно предусматривается возможность изменения его условий или даже его прекращения. Причем инициаторами может выступать одна из сторон или одновременно обе. Например, зачем Клиенту страховка КАСКО в случае продажи им своего автомобиля? В таком случае договор разрывается и оставшаяся сумма, за вычетом части за прошедшие месяцы и норматива удержания Страховщика, возвращается Клиенту. 24

Обязательные части в договоре страхования § права и обязанности сторон: Как и всякий другой вид гражданско-правовых отношений, договор страхования как наделяет стороны правами, так и накладывает на них определенные обязательства. Именно с этими правами и обязанностями неплохо было бы ознакомить каждого страхователя перед подписанием договора страхования, чтобы не было потом, после страхового случая, обид, несправедливых обвинений и судебных тяжб. Самое главное право, которое получает Клиент по любому договору страхования – это право на получение страхового возмещения при наступлении страхового случая. Среди обязанностей Клиента – необходимость уведомить страховую Компанию о наступлении страхового случая в сроки, предусмотренные договором (немедленно по телефону, и письменно – от одного до трех дней), предоставить в страховую Компанию полную и правдивую информацию о происшествии и др. 25

Обязательные части в договоре страхования § права и обязанности сторон: Как и всякий другой вид гражданско-правовых отношений, договор страхования как наделяет стороны правами, так и накладывает на них определенные обязательства. Именно с этими правами и обязанностями неплохо было бы ознакомить каждого страхователя перед подписанием договора страхования, чтобы не было потом, после страхового случая, обид, несправедливых обвинений и судебных тяжб. Самое главное право, которое получает Клиент по любому договору страхования – это право на получение страхового возмещения при наступлении страхового случая. Среди обязанностей Клиента – необходимость уведомить страховую Компанию о наступлении страхового случая в сроки, предусмотренные договором (немедленно по телефону, и письменно – от одного до трех дней), предоставить в страховую Компанию полную и правдивую информацию о происшествии и др. 25

Формулировки договора страхования § Эксплуатационный износ Зачастую имущество, а особенно автомобили страхуются с учетом эксплуатационного износа. Это – потеря в стоимости детали/предмета в результате его длительной эксплуатации. В таком случае страховая выплата происходит с вычетом определенной суммы, соответствующей потере стоимости данной детали/предмета. Пример. Автомобиль, которому 4 года, застрахован по КАСКО с учетом износа. Данный автомобиль не новый, соответственно, и все его детали – также не новые, за 4 года эксплуатации потеряли в стоимости от первоначальной. Допустим, произошло страховое событие, в результате которого необходима замена бампера. СТО выставила счет: 2 000 грн. новый бампер + 1 500 грн. работы (покраска, установка и др. ). Суть страхования – восстановить поврежденный объект до состояния, в каком он был до наступления страхового события. Установка же на старый автомобиль нового бампера – это уже не просто восстановление, а даже усовершенствование. Поэтому из стоимости новой детали будет удержана сумма, соответствующая потере в цене за прошедший срок эксплуатации. Эта сумма рассчитывается по специальной методике, которая указывается в договоре страхования. Страховая выплата составит: 2 000 грн. новый бампер – 900 грн. износ + 1 500 грн. работы = 2 600 грн. 26

Формулировки договора страхования § Эксплуатационный износ Зачастую имущество, а особенно автомобили страхуются с учетом эксплуатационного износа. Это – потеря в стоимости детали/предмета в результате его длительной эксплуатации. В таком случае страховая выплата происходит с вычетом определенной суммы, соответствующей потере стоимости данной детали/предмета. Пример. Автомобиль, которому 4 года, застрахован по КАСКО с учетом износа. Данный автомобиль не новый, соответственно, и все его детали – также не новые, за 4 года эксплуатации потеряли в стоимости от первоначальной. Допустим, произошло страховое событие, в результате которого необходима замена бампера. СТО выставила счет: 2 000 грн. новый бампер + 1 500 грн. работы (покраска, установка и др. ). Суть страхования – восстановить поврежденный объект до состояния, в каком он был до наступления страхового события. Установка же на старый автомобиль нового бампера – это уже не просто восстановление, а даже усовершенствование. Поэтому из стоимости новой детали будет удержана сумма, соответствующая потере в цене за прошедший срок эксплуатации. Эта сумма рассчитывается по специальной методике, которая указывается в договоре страхования. Страховая выплата составит: 2 000 грн. новый бампер – 900 грн. износ + 1 500 грн. работы = 2 600 грн. 26

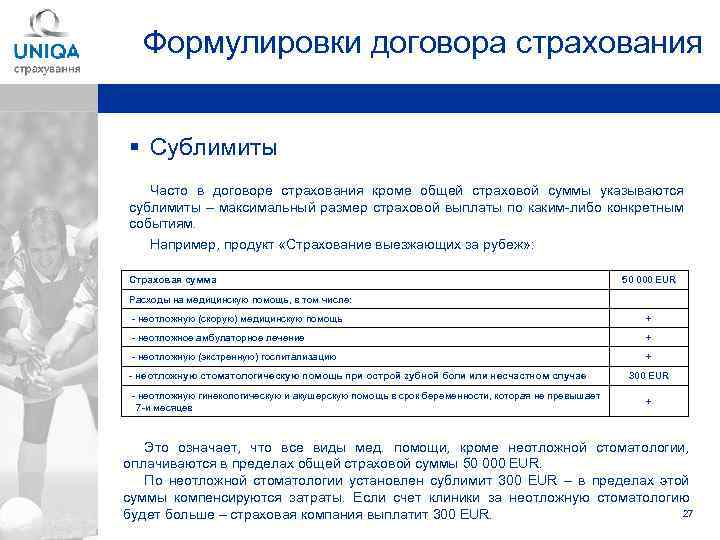

Формулировки договора страхования § Сублимиты Часто в договоре страхования кроме общей страховой суммы указываются сублимиты – максимальный размер страховой выплаты по каким-либо конкретным событиям. Например, продукт «Страхование выезжающих за рубеж» : Страховая сумма 50 000 EUR Расходы на медицинскую помощь, в том числе: - неотложную (скорую) медицинскую помощь + - неотложное амбулаторное лечение + - неотложную (экстренную) госпитализацию + - неотложную стоматологическую помощь при острой зубной боли или несчастном случае - неотложную гинекологическую и акушерскую помощь в срок беременности, которая не превышает 7 -и месяцев 300 EUR + Это означает, что все виды мед. помощи, кроме неотложной стоматологии, оплачиваются в пределах общей страховой суммы 50 000 EUR. По неотложной стоматологии установлен сублимит 300 EUR – в пределах этой суммы компенсируются затраты. Если счет клиники за неотложную стоматологию 27 будет больше – страховая компания выплатит 300 EUR.

Формулировки договора страхования § Сублимиты Часто в договоре страхования кроме общей страховой суммы указываются сублимиты – максимальный размер страховой выплаты по каким-либо конкретным событиям. Например, продукт «Страхование выезжающих за рубеж» : Страховая сумма 50 000 EUR Расходы на медицинскую помощь, в том числе: - неотложную (скорую) медицинскую помощь + - неотложное амбулаторное лечение + - неотложную (экстренную) госпитализацию + - неотложную стоматологическую помощь при острой зубной боли или несчастном случае - неотложную гинекологическую и акушерскую помощь в срок беременности, которая не превышает 7 -и месяцев 300 EUR + Это означает, что все виды мед. помощи, кроме неотложной стоматологии, оплачиваются в пределах общей страховой суммы 50 000 EUR. По неотложной стоматологии установлен сублимит 300 EUR – в пределах этой суммы компенсируются затраты. Если счет клиники за неотложную стоматологию 27 будет больше – страховая компания выплатит 300 EUR.

Причины отказа в выплате Весьма полезно помнить об определенных Законом причинах отказа в выплате возмещения: 1) Умышленные действия страхователя или лица, в пользу которого составлен договор страхования, направленные на наступление страхового случая. Анекдот на эту тему: Клиент, при подписании договора на страхование дома, спрашивает страхового агента: - Что я получу, если завтра мой дом сгорит? Агент (невозмутимо): - Я думаю, лет пять. 28

Причины отказа в выплате Весьма полезно помнить об определенных Законом причинах отказа в выплате возмещения: 1) Умышленные действия страхователя или лица, в пользу которого составлен договор страхования, направленные на наступление страхового случая. Анекдот на эту тему: Клиент, при подписании договора на страхование дома, спрашивает страхового агента: - Что я получу, если завтра мой дом сгорит? Агент (невозмутимо): - Я думаю, лет пять. 28

Причины отказа в выплате 2) Совершение страхователем, - физическим лицом или другим лицом, в пользу которого заключен договор страхования, умышленного преступления, которое привело к страховому случаю; 3) Сообщение Страхователем заведомо неверных сведений о предмете договора страхования или о факте наступления страхового случая; «Нет ничего тайного, что не стало бы явным» – неплохо бы помнить эту библейскую истину всем, пытающимся обмануть страховую компанию. 29

Причины отказа в выплате 2) Совершение страхователем, - физическим лицом или другим лицом, в пользу которого заключен договор страхования, умышленного преступления, которое привело к страховому случаю; 3) Сообщение Страхователем заведомо неверных сведений о предмете договора страхования или о факте наступления страхового случая; «Нет ничего тайного, что не стало бы явным» – неплохо бы помнить эту библейскую истину всем, пытающимся обмануть страховую компанию. 29

Причины отказа в выплате 4) Получение Страхователем возмещения убытков по имущественному страхованию от лица, виновного в их нанесении; 5) Несвоевременное сообщение Страхователем о наступлении страхового случая без уважительных причин или создание Страховщику препятствий в определении обстоятельств, характера и размера убытков; !!! Напомните Клиенту, что при наступлении страхового случая он должен поставить об этом в известность страховую Компанию в сроки, указанные в договоре (немедленно по телефону, и письменно – 1 – 3 дня (зависит от конкретного страхового продукта)), а не через неделю или месяц – так будет лучше и для Клиента, и для страховой Компании. Славянская безалаберность может привести к невыплате возмещения Клиенту. Как следствие – Клиент будет потерян для Вас и для Компании. 30

Причины отказа в выплате 4) Получение Страхователем возмещения убытков по имущественному страхованию от лица, виновного в их нанесении; 5) Несвоевременное сообщение Страхователем о наступлении страхового случая без уважительных причин или создание Страховщику препятствий в определении обстоятельств, характера и размера убытков; !!! Напомните Клиенту, что при наступлении страхового случая он должен поставить об этом в известность страховую Компанию в сроки, указанные в договоре (немедленно по телефону, и письменно – 1 – 3 дня (зависит от конкретного страхового продукта)), а не через неделю или месяц – так будет лучше и для Клиента, и для страховой Компании. Славянская безалаберность может привести к невыплате возмещения Клиенту. Как следствие – Клиент будет потерян для Вас и для Компании. 30

Обязательные части в договоре страхования Кроме того, в структуре договора отражены следующие пункты: § § § ответственность сторон; условия осуществления страховой выплаты; причины отказа в страховой выплате; другие условия по соглашению сторон; подписи сторон. Каждая из сторон договора страхования несет ответственность друг перед другом согласно действующему законодательству. 31

Обязательные части в договоре страхования Кроме того, в структуре договора отражены следующие пункты: § § § ответственность сторон; условия осуществления страховой выплаты; причины отказа в страховой выплате; другие условия по соглашению сторон; подписи сторон. Каждая из сторон договора страхования несет ответственность друг перед другом согласно действующему законодательству. 31

Надеемся, Вам было интересно! И это только начало нового, но невероятно захватывающего пути под названием «Страхование» ! 32

Надеемся, Вам было интересно! И это только начало нового, но невероятно захватывающего пути под названием «Страхование» ! 32