Обзор методик анализа применяемых для оценки вероятности банкротства.pptx

- Количество слайдов: 73

Обзор методик экономического анализа, применяемых для оценки несостоятельности (банкротства) Составитель к. э. н. , доцент Е. В. Гвоздева

• Важнейшим инструментом противодействия несостоятельности является ее предвидение. • Так, знание методик прогнозирования банкротства является обязательным элементом квалификационного экзамена на получение аттестата аудитора <1>, без их применения будет тяжело составить доказательственную базу по делам, связанным с несостоятельностью и т. п.

Нормативной основой проведения финансового анализа несостоятельности предприятия выступают: • Федеральный закон от 26. 10. 2002 N 127 -ФЗ "О несостоятельности (банкротстве)", • Распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе России от 12. 08. 1994 N 31 -р "Об утверждении Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса" , • Постановление Правительства РФ от 27. 12. 2004 N 855 "Об утверждении Временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства" , • Постановление Правительства РФ от 25. 06. 2003 N 367 "Об утверждении Правил проведения арбитражным управляющим финансового анализа «, • Постановление Правительства РФ от 22. 05. 2003 N 299 "Об утверждении Общих правил подготовки отчетов (заключений) арбитражного управляющего".

Определение несосотоятельности (банкротства) • под несостоятельностью (банкротством) понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (ст. 2 Закона "О несостоятельности. . . ").

• Совокупный размер требований к должнику - юридическому лицу должен составлять не менее 100 тыс. руб. (должнику-гражданину - не менее 10 тыс. руб. ), а соответствующие обязательства не должны исполняться в течение трех месяцев с даты, когда они должны быть исполнены (ст. 3, 6). При этом для возбуждения дела о банкротстве в арбитражный суд требуется заявление, поданное: • 1) конкурсным кредитором; • 2) уполномоченным органом; • 3) самим должником.

• Для определения наличия признаков банкротства должника учитывается размер денежных обязательств, в т. ч. размер задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником, размер задолженности, возникшей вследствие неосновательного обогащения, и размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов, за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, обязательств по выплате выходных пособий и оплате труда лиц, работающих по трудовому договору, обязательств по выплате вознаграждения авторам результатов интеллектуальной деятельности, а также обязательств перед учредителями (участниками) должника, вытекающих из такого участия, а также размер обязательных платежей без учета установленных законодательством Российской Федерации штрафов (пеней) и иных финансовых санкций (п. 2 ст. 4).

Данный критерий платежеспособности по Закону с точки зрения деятельности организации можно трактовать в виде формулы: К = разд. V баланса / среднемесячная выручка <= 3, • т. е. краткосрочная задолженность (разд. V баланса) должна покрываться не более чем трехмесячной выручкой брутто. Но с таким подходом можно отнести к неплатежеспособным более 70% существующих предприятий, т. к. банальная задержка выплаты дебиторской задолженности контрагентом может привести к дефициту оборотных средств.

Проверка арбитражным управляющим наличия признаков фиктивного или преднамеренного банкротства • анализируются данные за период не менее двух лет, предшествующих возбуждению производства по делу о банкротстве, а также за период проведения процедур банкротства.

Согласно Временным правилам информация может быть получена из следующих источников, которые также прилагаются к заключению: • а) учредительные документы должника; • б) бухгалтерская и статистическая отчетность должника; • в) договоры, на основании которых производились отчуждение или приобретение имущества должника, изменение структуры активов, увеличение или уменьшение кредиторской задолженности, и иные документы о финансово-хозяйственной деятельности должника; • г) документы, содержащие сведения о составе органов управления должника, а также о лицах, имеющих право давать обязательные для должника указания либо возможность иным образом определять его действия; • д) перечень имущества должника на дату подачи заявления о признании должника несостоятельным (банкротом), а также перечень имущества должника, приобретенного или отчужденного в исследуемый период;

Согласно Временным правилам информация может быть получена из следующих источников, которые также прилагаются к заключению: • е) список дебиторов с указанием размера дебиторской задолженности по каждому дебитору на дату подачи заявления о признании должника несостоятельным (банкротом), а также за период продолжительностью не менее двух лет до даты подачи заявления о признании должника несостоятельным (банкротом); • ж) справка о задолженности перед бюджетами всех уровней и внебюджетными фондами на дату подачи заявления о признании должника несостоятельным (банкротом) и на последнюю отчетную дату, предшествующую дате проведения проверки; • з) перечень кредиторов должника с указанием размера основной задолженности, штрафов, пеней и иных финансовых (экономических) санкций за ненадлежащее выполнение обязательств по каждому кредитору и срока наступления их исполнения на дату подачи заявления о признании должника несостоятельным (банкротом), а также за период продолжительностью не менее двух лет до даты подачи заявления о признании должника несостоятельным (банкротом);

Согласно Временным правилам информация может быть получена из следующих источников, которые также прилагаются к заключению: • и) отчеты по оценке бизнеса, имущества должника, аудиторские заключения, протоколы, заключения и отчеты ревизионной комиссии, протоколы органов управления должника; • к) сведения об аффилированных лицах должника; • л) материалы судебных процессов должника; • м) материалы налоговых проверок должника; • н) иные учетные документы, нормативные правовые акты, регулирующие деятельность должника.

Методики анализа несостоятельности предприятия (с точки зрения целей) • Количественные (Позволяют выявить общую вероятность банкротства или степень несостоятельности) • Качественные (Основаны на комплексном рассмотрении экономических показателей, позволяют выявить причины несостоятельности)

Количественные методы • Официальные: – Распоряжение ФУДН от12. 08. 1994 N 31 -р "Об утверждении Методических положений по оценке финансового состояния предприятий и установлению не удовлетворительной структуры баланса";

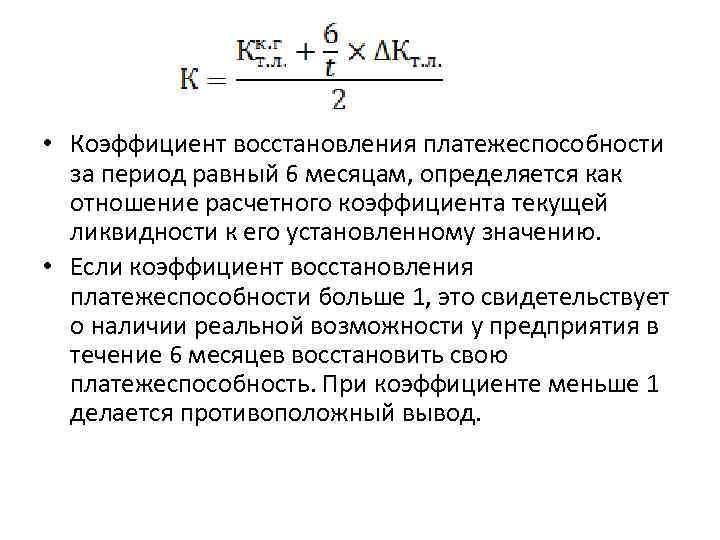

оценка неудовлетворительной структуры баланса проводится на основе трех показателей: • коэффициента текущей ликвидности ( ), • коэффициента обеспеченности собственными средствами ( ), • коэффициентов утраты (восстановления) платежеспособности, которые рассчитываются следующим образом

• В случае, если коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2, а коэффициент обеспеченности собственными средствами на конец отчетного период имеет значение менее 0, 1 анализируемое предприятие признается неплатежеспособным и рассчитывается коэффициент утраты платежеспособности за период равный 3 месяцам.

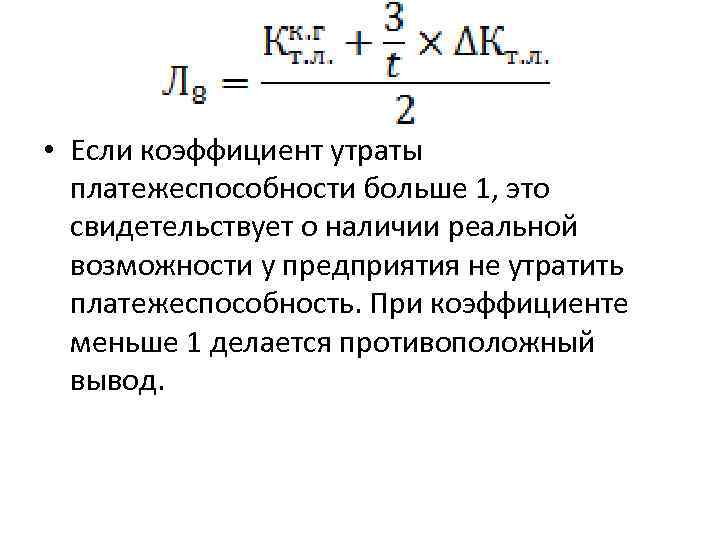

• Если коэффициент утраты платежеспособности больше 1, это свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. При коэффициенте меньше 1 делается противоположный вывод.

• Коэффициент восстановления платежеспособности за период равный 6 месяцам, определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. • Если коэффициент восстановления платежеспособности больше 1, это свидетельствует о наличии реальной возможности у предприятия в течение 6 месяцев восстановить свою платежеспособность. При коэффициенте меньше 1 делается противоположный вывод.

Самым ценным качеством приведенной методики выступает ее официальное признание в качестве нормативной, что позволяет использовать результаты в качестве весомого аргумента в правовом споре. Однако подобный анализ дает лишь общее представление о степени несостоятельности предприятия, хотя является явным индикатором существующих проблем, а потому может быть использован в комплексе с другими методами.

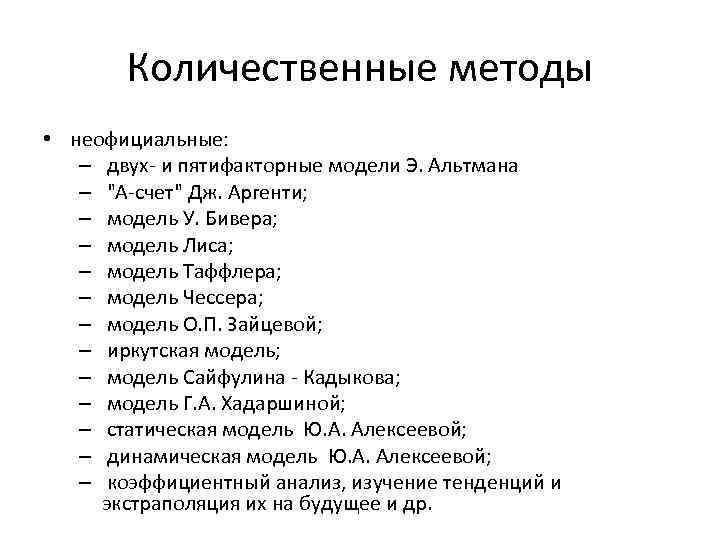

Количественные методы • неофициальные: – двух- и пятифакторные модели Э. Альтмана – "А-счет" Дж. Аргенти; – модель У. Бивера; – модель Лиса; – модель Таффлера; – модель Чессера; – модель О. П. Зайцевой; – иркутская модель; – модель Сайфулина - Кадыкова; – модель Г. А. Хадаршиной; – статическая модель Ю. А. Алексеевой; – динамическая модель Ю. А. Алексеевой; – коэффициентный анализ, изучение тенденций и экстраполяция их на будущее и др.

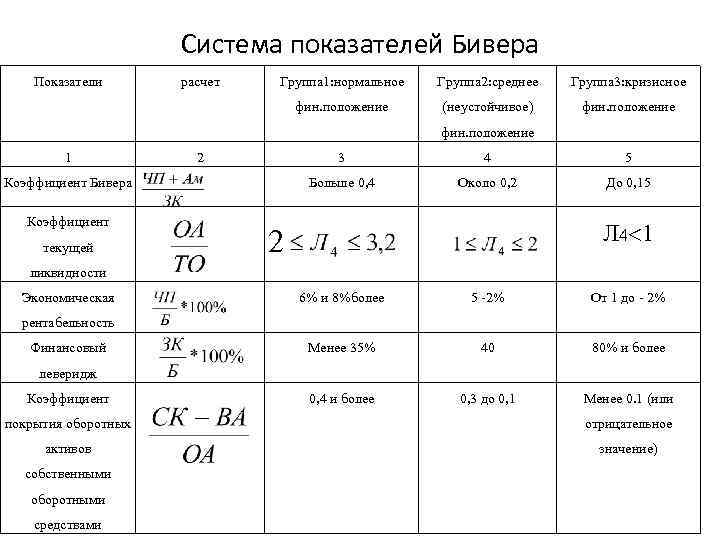

Система показателей Бивера Показатели расчет Группа 1: нормальное Группа 2: среднее Группа 3: кризисное фин. положение (неустойчивое) фин. положение 1 2 3 Коэффициент текущей 5 Больше 0, 4 Коэффициент Бивера 4 Около 0, 2 До 0, 15 Л 4 1 2 ликвидности Экономическая 6% и 8%более 5 -2% От 1 до - 2% Менее 35% 40 80% и более 0, 4 и более 0, 3 до 0, 1 Менее 0. 1 (или рентабельность Финансовый леверидж Коэффициент покрытия оборотных отрицательное активов значение) собственными оборотными средствами

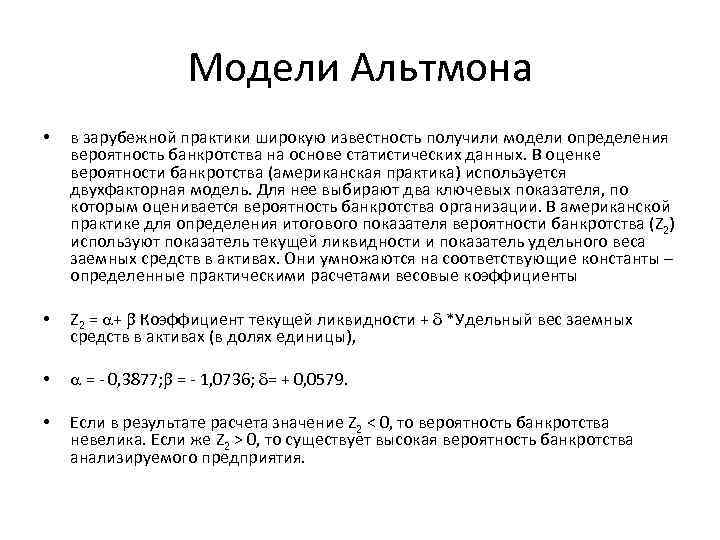

Модели Альтмона • в зарубежной практики широкую известность получили модели определения вероятность банкротства на основе статистических данных. В оценке вероятности банкротства (американская практика) используется двухфакторная модель. Для нее выбирают два ключевых показателя, по которым оценивается вероятность банкротства организации. В американской практике для определения итогового показателя вероятности банкротства (Z 2) используют показатель текущей ликвидности и показатель удельного веса заемных средств в активах. Они умножаются на соответствующие константы – определенные практическими расчетами весовые коэффициенты • Z 2 = + Коэффициент текущей ликвидности + *Удельный вес заемных средств в активах (в долях единицы), • = - 0, 3877; = - 1, 0736; = + 0, 0579. • Если в результате расчета значение Z 2 < 0, то вероятность банкротства невелика. Если же Z 2 > 0, то существует высокая вероятность банкротства анализируемого предприятия.

Двухфакторная модель Альтмана • Двухфакторная модель не обеспечивает комплексной оценки финансового положения организации. Поэтому зарубежные аналитики используют пятифакторную модель (Z 5) Эдварда Альтмана. Она представляет собой линейную дискриминантную функцию, коэффициенты которой рассчитаны по данным исследования (1968 г. ) совокупности из 33 компаний.

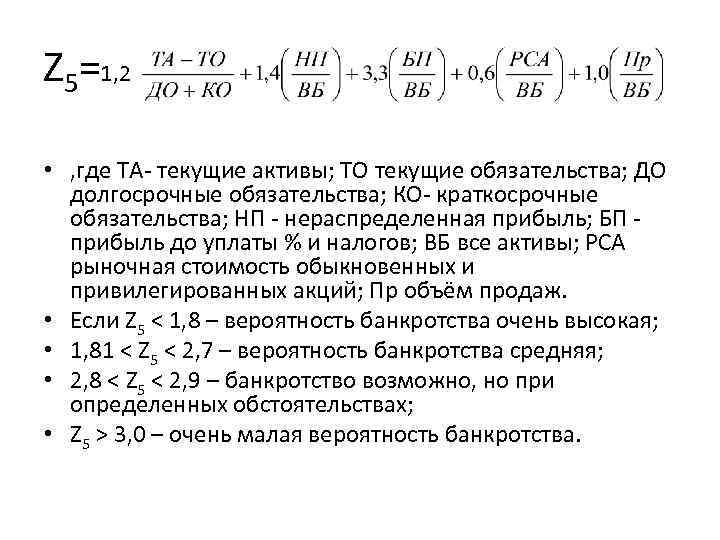

Z 5=1, 2 • , где ТА- текущие активы; ТО текущие обязательства; ДО долгосрочные обязательства; КО- краткосрочные обязательства; НП - нераспределенная прибыль; БП - прибыль до уплаты % и налогов; ВБ все активы; РСА рыночная стоимость обыкновенных и привилегированных акций; Пр объём продаж. • Если Z 5 < 1, 8 – вероятность банкротства очень высокая; • 1, 81 < Z 5 < 2, 7 – вероятность банкротства средняя; • 2, 8 < Z 5 < 2, 9 – банкротство возможно, но при определенных обстоятельствах; • Z 5 > 3, 0 – очень малая вероятность банкротства.

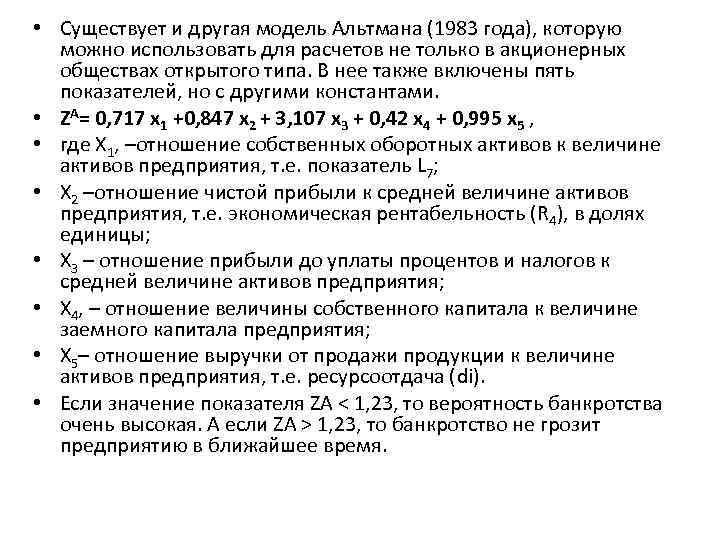

• Существует и другая модель Альтмана (1983 года), которую можно использовать для расчетов не только в акционерных обществах открытого типа. В нее также включены пять показателей, но с другими константами. • ZA= 0, 717 х1 +0, 847 x 2 + 3, 107 х3 + 0, 42 х4 + 0, 995 x 5 , • где X 1, –отношение собственных оборотных активов к величине активов предприятия, т. е. показатель L 7; • X 2 –отношение чистой прибыли к средней величине активов предприятия, т. е. экономическая рентабельность (R 4), в долях единицы; • X 3 – отношение прибыли до уплаты процентов и налогов к средней величине активов предприятия; • X 4, – отношение величины собственного капитала к величине заемного капитала предприятия; • X 5– отношение выручки от продажи продукции к величине активов предприятия, т. е. ресурсоотдача (di). • Если значение показателя ZA < 1, 23, то вероятность банкротства очень высокая. А если ZA > 1, 23, то банкротство не грозит предприятию в ближайшее время.

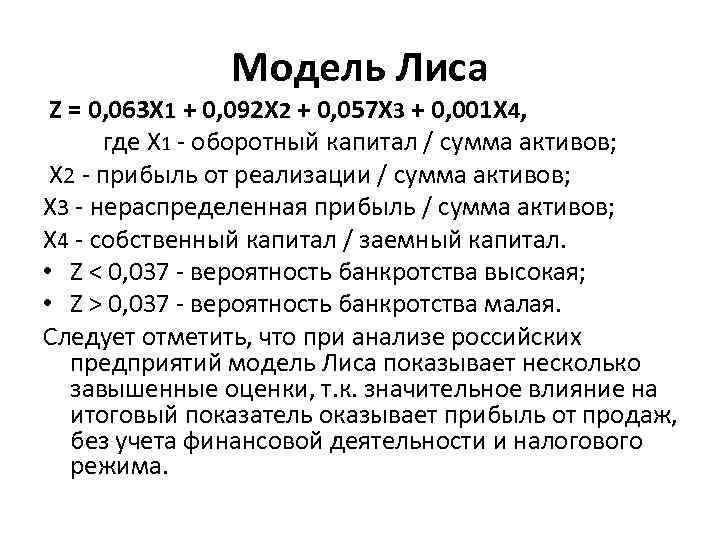

Модель Лиса Z = 0, 063 X 1 + 0, 092 X 2 + 0, 057 X 3 + 0, 001 X 4, где X 1 - оборотный капитал / сумма активов; X 2 - прибыль от реализации / сумма активов; X 3 - нераспределенная прибыль / сумма активов; X 4 - собственный капитал / заемный капитал. • Z < 0, 037 - вероятность банкротства высокая; • Z > 0, 037 - вероятность банкротства малая. Следует отметить, что при анализе российских предприятий модель Лиса показывает несколько завышенные оценки, т. к. значительное влияние на итоговый показатель оказывает прибыль от продаж, без учета финансовой деятельности и налогового режима.

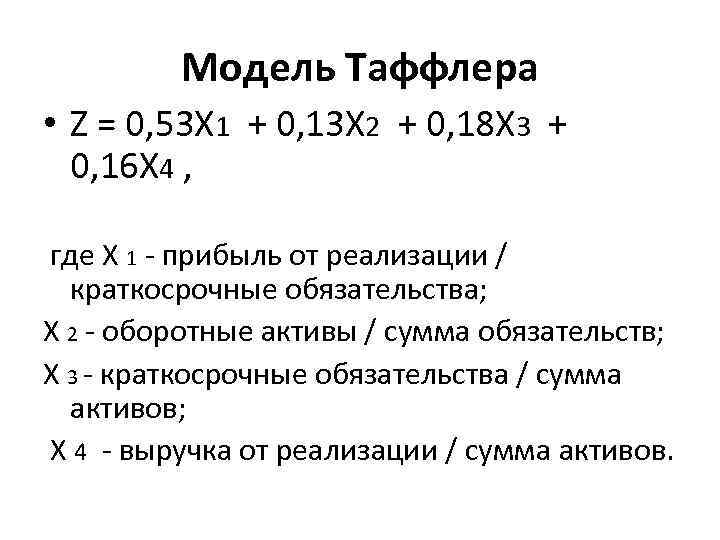

Модель Таффлера • Z = 0, 53 X 1 + 0, 13 X 2 + 0, 18 X 3 + 0, 16 X 4 , где X 1 - прибыль от реализации / краткосрочные обязательства; X 2 - оборотные активы / сумма обязательств; X 3 - краткосрочные обязательства / сумма активов; X 4 - выручка от реализации / сумма активов.

• Следует отметить, что прямое применение иностранных методик дает, как правило, неадекватные российской действительности результаты, поэтому необходима их адаптация. Поэтому были предложены различные способы адаптации импортных моделей к условиям нашей экономики. Применимость адаптированных методик показало, в частности, исследование И. Н. Яковлевой

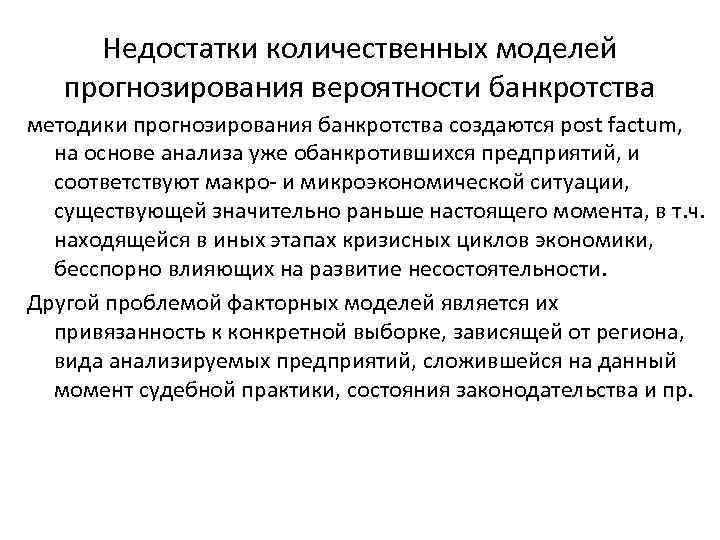

Недостатки количественных моделей прогнозирования вероятности банкротства • Так, А. А. Бежовец в своем исследовании приводит анализ эффективности применения двухфакторной модели Альтмана применительно к пищевой промышленности Алтайского края и показывает, что зачастую эффективно работающие предприятия имеют более низкую оценку, чем находящиеся в предбанкротном состоянии. • Недостаточно точные результаты в Алтайском крае показали также методики Таффлера - Тишоу, У. Бивера. Причем здесь решающим фактором оказались даже не актуальное время и региональные особенности (а разрабатывались методики для США 60 - 80 гг. ), а предрасположенность российских предприятий скрывать прибыль и максимально отражать убытки в отчетности.

Недостатки количественных моделей прогнозирования вероятности банкротства методики прогнозирования банкротства создаются post factum, на основе анализа уже обанкротившихся предприятий, и соответствуют макро- и микроэкономической ситуации, существующей значительно раньше настоящего момента, в т. ч. находящейся в иных этапах кризисных циклов экономики, бесспорно влияющих на развитие несостоятельности. Другой проблемой факторных моделей является их привязанность к конкретной выборке, зависящей от региона, вида анализируемых предприятий, сложившейся на данный момент судебной практики, состояния законодательства и пр.

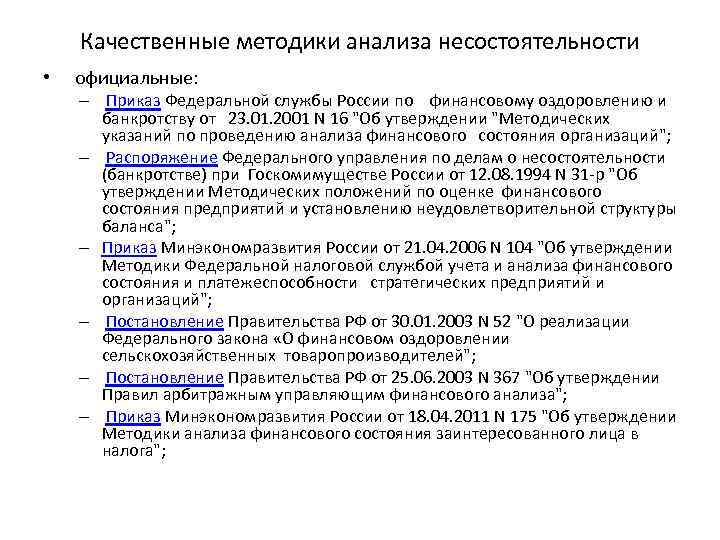

Качественные методики анализа несостоятельности • официальные: – Приказ Федеральной службы России по финансовому оздоровлению и банкротству от 23. 01. 2001 N 16 "Об утверждении "Методических указаний по проведению анализа финансового состояния организаций"; – Распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе России от 12. 08. 1994 N 31 -р "Об утверждении Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса"; – Приказ Минэкономразвития России от 21. 04. 2006 N 104 "Об утверждении Методики Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций"; – Постановление Правительства РФ от 30. 01. 2003 N 52 "О реализации Федерального закона «О финансовом оздоровлении сельскохозяйственных товаропроизводителей"; – Постановление Правительства РФ от 25. 06. 2003 N 367 "Об утверждении Правил арбитражным управляющим финансового анализа"; – Приказ Минэкономразвития России от 18. 04. 2011 N 175 "Об утверждении Методики анализа финансового состояния заинтересованного лица в налога";

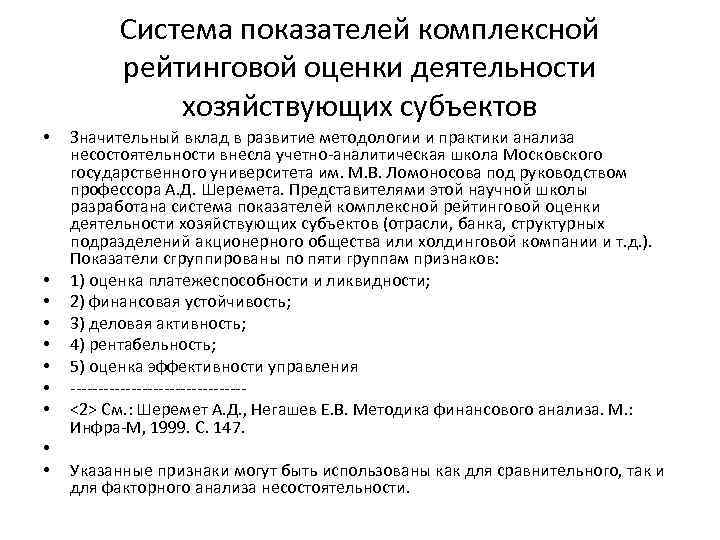

Система показателей комплексной рейтинговой оценки деятельности хозяйствующих субъектов • • • Значительный вклад в развитие методологии и практики анализа несостоятельности внесла учетно-аналитическая школа Московского государственного университета им. М. В. Ломоносова под руководством профессора А. Д. Шеремета. Представителями этой научной школы разработана система показателей комплексной рейтинговой оценки деятельности хозяйствующих субъектов (отрасли, банка, структурных подразделений акционерного общества или холдинговой компании и т. д. ). Показатели сгруппированы по пяти группам признаков: 1) оценка платежеспособности и ликвидности; 2) финансовая устойчивость; 3) деловая активность; 4) рентабельность; 5) оценка эффективности управления ----------------<2> См. : Шеремет А. Д. , Негашев Е. В. Методика финансового анализа. М. : Инфра-М, 1999. С. 147. Указанные признаки могут быть использованы как для сравнительного, так и для факторного анализа несостоятельности.

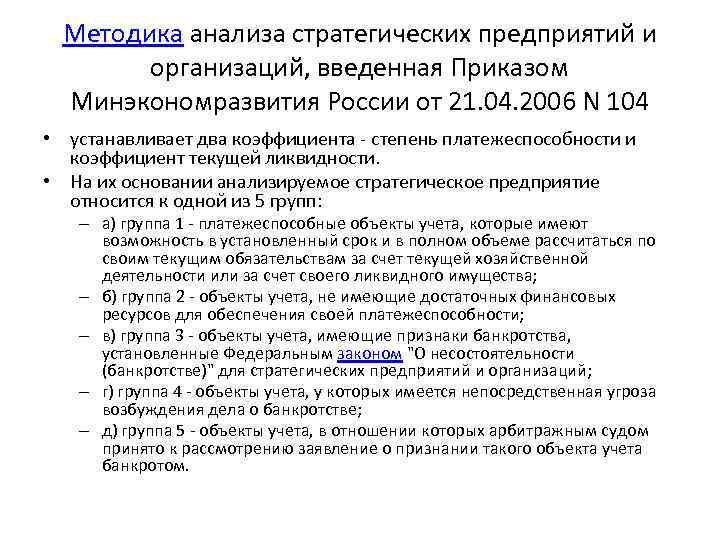

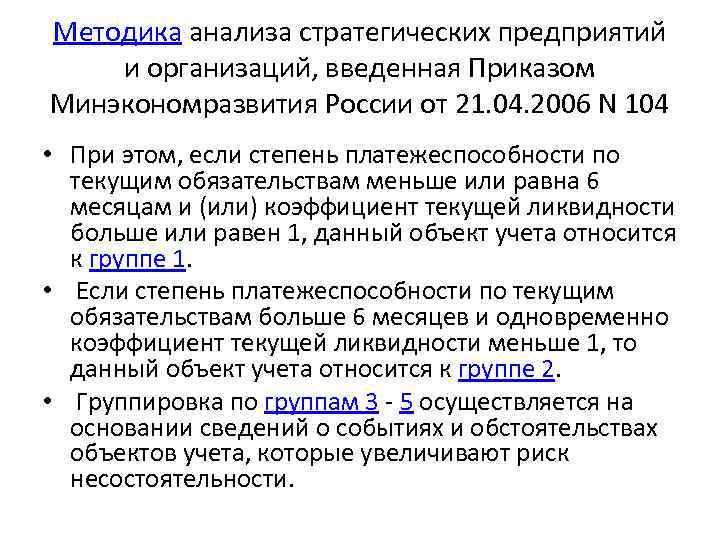

Методика анализа стратегических предприятий и организаций, введенная Приказом Минэкономразвития России от 21. 04. 2006 N 104 • устанавливает два коэффициента - степень платежеспособности и коэффициент текущей ликвидности. • На их основании анализируемое стратегическое предприятие относится к одной из 5 групп: – а) группа 1 - платежеспособные объекты учета, которые имеют возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или за счет своего ликвидного имущества; – б) группа 2 - объекты учета, не имеющие достаточных финансовых ресурсов для обеспечения своей платежеспособности; – в) группа 3 - объекты учета, имеющие признаки банкротства, установленные Федеральным законом "О несостоятельности (банкротстве)" для стратегических предприятий и организаций; – г) группа 4 - объекты учета, у которых имеется непосредственная угроза возбуждения дела о банкротстве; – д) группа 5 - объекты учета, в отношении которых арбитражным судом принято к рассмотрению заявление о признании такого объекта учета банкротом.

Методика анализа стратегических предприятий и организаций, введенная Приказом Минэкономразвития России от 21. 04. 2006 N 104 • При этом, если степень платежеспособности по текущим обязательствам меньше или равна 6 месяцам и (или) коэффициент текущей ликвидности больше или равен 1, данный объект учета относится к группе 1. • Если степень платежеспособности по текущим обязательствам больше 6 месяцев и одновременно коэффициент текущей ликвидности меньше 1, то данный объект учета относится к группе 2. • Группировка по группам 3 - 5 осуществляется на основании сведений о событиях и обстоятельствах объектов учета, которые увеличивают риск несостоятельности.

Методика, предназначенная для сельскохозяйственных организаций, введена Постановлением Правительства РФ от 30. 01. 2003 N 52 "О реализации Федерального закона "О финансовом оздоровлении сельскохозяйственных товаропроизводителей"

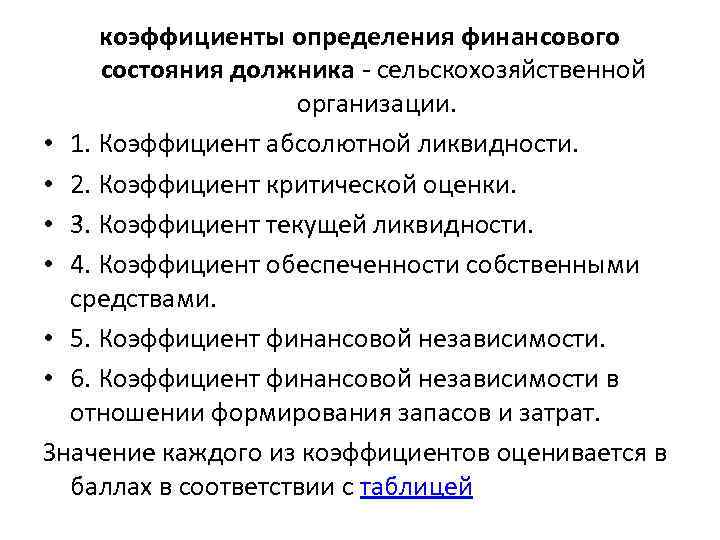

коэффициенты определения финансового состояния должника - сельскохозяйственной организации. • 1. Коэффициент абсолютной ликвидности. • 2. Коэффициент критической оценки. • 3. Коэффициент текущей ликвидности. • 4. Коэффициент обеспеченности собственными средствами. • 5. Коэффициент финансовой независимости. • 6. Коэффициент финансовой независимости в отношении формирования запасов и затрат. Значение каждого из коэффициентов оценивается в баллах в соответствии с таблицей

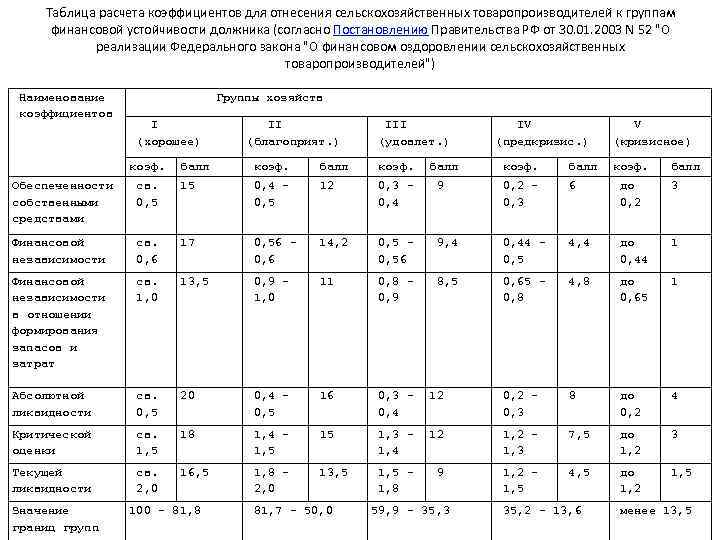

Таблица расчета коэффициентов для отнесения сельскохозяйственных товаропроизводителей к группам финансовой устойчивости должника (согласно Постановлению Правительства РФ от 30. 01. 2003 N 52 "О реализации Федерального закона "О финансовом оздоровлении сельскохозяйственных товаропроизводителей") Наименование коэффициентов Группы хозяйств I (хорошее) коэф. II (благоприят. ) III (удовлет. ) IV (предкризис. ) балл коэф. балл V (кризисное) коэф. балл Обеспеченности собственными средствами св. 0, 5 15 0, 4 0, 5 12 0, 3 0, 4 9 0, 2 0, 3 6 до 0, 2 3 Финансовой независимости св. 0, 6 17 0, 56 0, 6 14, 2 0, 56 9, 4 0, 44 0, 5 4, 4 до 0, 44 1 Финансовой независимости в отношении формирования запасов и затрат св. 1, 0 13, 5 0, 9 1, 0 11 0, 8 0, 9 8, 5 0, 65 0, 8 4, 8 до 0, 65 1 Абсолютной ликвидности св. 0, 5 20 0, 4 0, 5 16 0, 3 0, 4 12 0, 3 8 до 0, 2 4 Критической оценки св. 1, 5 18 1, 4 1, 5 15 1, 3 1, 4 12 1, 3 7, 5 до 1, 2 3 Текущей ликвидности св. 2, 0 16, 5 1, 8 2, 0 13, 5 1, 8 9 1, 2 1, 5 4, 5 до 1, 2 1, 5 Значение границ групп 100 - 81, 8 81, 7 - 50, 0 59, 9 - 35, 3 35, 2 - 13, 6 менее 13, 5

Недостатки Методики: несбалансированность критериев оценки, отсутствие учета сезонности, незначительные разрывы между минимальными и максимальными показателями.

Качественные методики анализа несостоятельности • неофициальные: – модель Д. А. Ендовицкого и М. В. Щербакова (ПДАФН и КДАФН анализ); – методика Т. А. Рудаковой – методика анализа сельхозпредприятий Л. А. Мелиховой; – методика Д. Н. Солодухина; – методика Р. С. Пепехина; – метод экспертных оценок; – горизонтальный, вертикальный анализ и др.

модель Д. А. Ендовицкого и М. В. Щербакова (ПДАФН и КДАФН анализ)

• Достаточно интересны рекомендации, разработанные Д. А. Ендовицким и М. В. Щербаковым, которые предлагают разделять методы финансового анализа банкротства на бухгалтерские (предварительный экспрессдиагностический анализ финансовой несостоятельности (ПДАФН)) и экономические (комплексный диагностический анализ финансовой несостоятельности (КДАФН)) • Положительным моментом данного подхода является двухступенчатость анализа, позволяющая более эффективно и экономично определить "болевые точки" бизнеса.

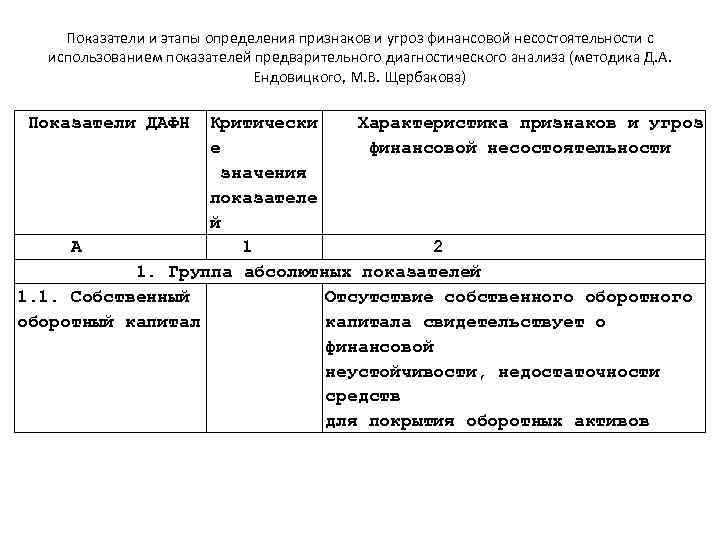

Показатели и этапы определения признаков и угроз финансовой несостоятельности с использованием показателей предварительного диагностического анализа (методика Д. А. Ендовицкого, М. В. Щербакова) Показатели ДАФН Критически Характеристика признаков и угроз е финансовой несостоятельности значения показателе й А 1 2 1. Группа абсолютных показателей 1. 1. Собственный Отсутствие собственного оборотный капитала свидетельствует о финансовой неустойчивости, недостаточности средств для покрытия оборотных активов

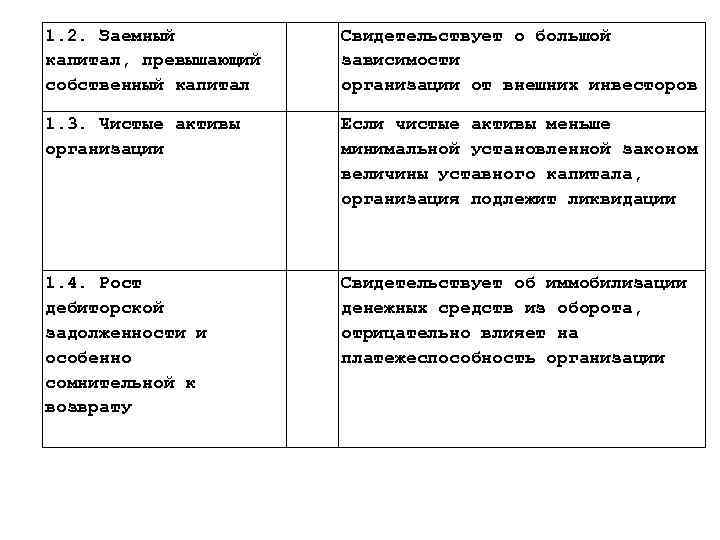

1. 2. Заемный капитал, превышающий собственный капитал Свидетельствует о большой зависимости организации от внешних инвесторов 1. 3. Чистые активы организации Если чистые активы меньше минимальной установленной законом величины уставного капитала, организация подлежит ликвидации 1. 4. Рост дебиторской задолженности и особенно сомнительной к возврату Свидетельствует об иммобилизации денежных средств из оборота, отрицательно влияет на платежеспособность организации

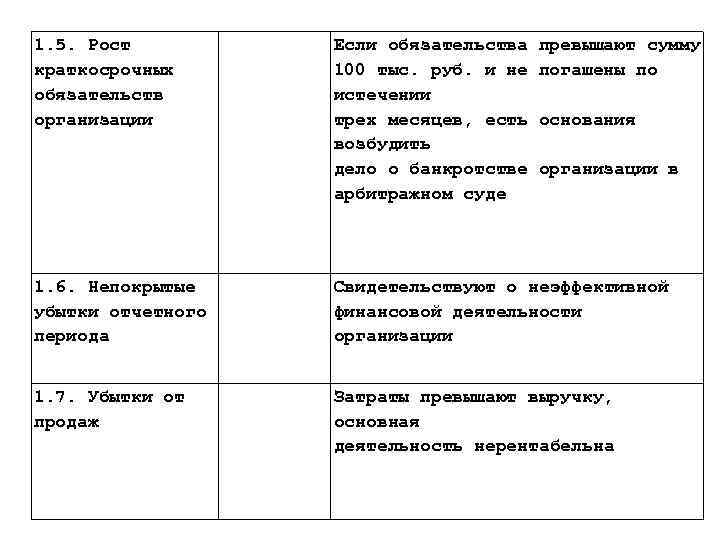

1. 5. Рост краткосрочных обязательств организации Если обязательства 100 тыс. руб. и не истечении трех месяцев, есть возбудить дело о банкротстве арбитражном суде превышают сумму погашены по основания организации в 1. 6. Непокрытые убытки отчетного периода Свидетельствуют о неэффективной финансовой деятельности организации 1. 7. Убытки от продаж Затраты превышают выручку, основная деятельность нерентабельна

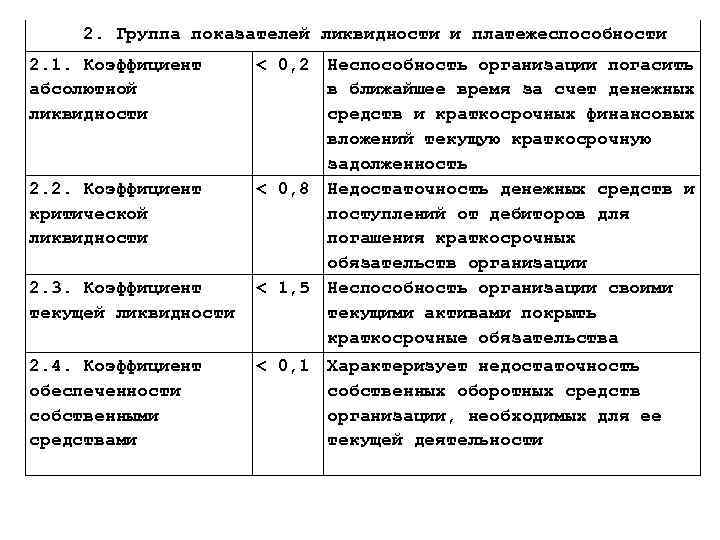

2. Группа показателей ликвидности и платежеспособности 2. 1. Коэффициент абсолютной ликвидности 2. 2. Коэффициент критической ликвидности 2. 3. Коэффициент текущей ликвидности 2. 4. Коэффициент обеспеченности собственными средствами < 0, 2 Неспособность организации погасить в ближайшее время за счет денежных средств и краткосрочных финансовых вложений текущую краткосрочную задолженность < 0, 8 Недостаточность денежных средств и поступлений от дебиторов для погашения краткосрочных обязательств организации < 1, 5 Неспособность организации своими текущими активами покрыть краткосрочные обязательства < 0, 1 Характеризует недостаточность собственных оборотных средств организации, необходимых для ее текущей деятельности

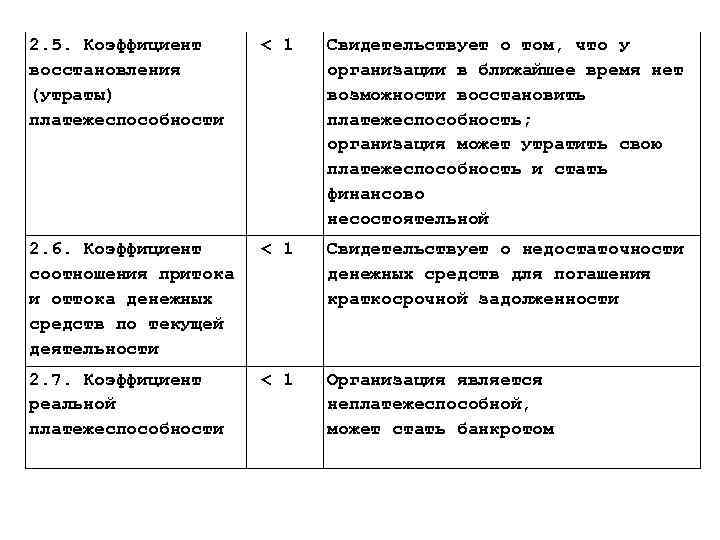

2. 5. Коэффициент восстановления (утраты) платежеспособности < 1 Свидетельствует о том, что у организации в ближайшее время нет возможности восстановить платежеспособность; организация может утратить свою платежеспособность и стать финансово несостоятельной 2. 6. Коэффициент соотношения притока и оттока денежных средств по текущей деятельности < 1 Свидетельствует о недостаточности денежных средств для погашения краткосрочной задолженности 2. 7. Коэффициент реальной платежеспособности < 1 Организация является неплатежеспособной, может стать банкротом

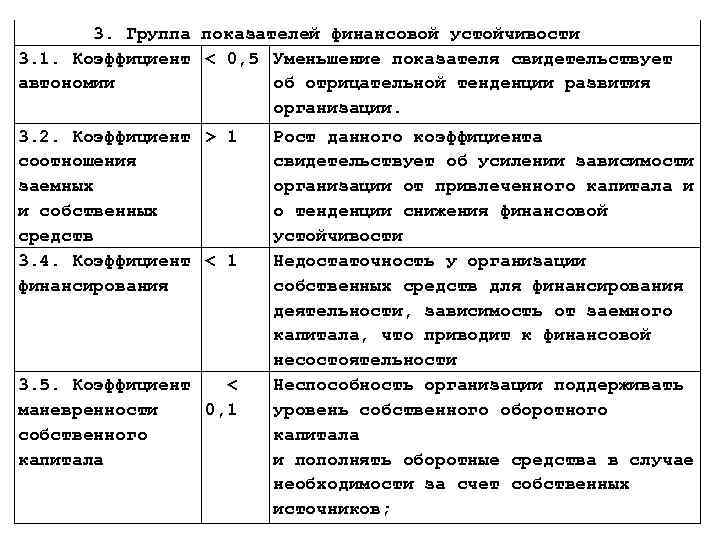

3. Группа показателей финансовой устойчивости 3. 1. Коэффициент < 0, 5 Уменьшение показателя свидетельствует автономии об отрицательной тенденции развития организации. 3. 2. Коэффициент > 1 соотношения заемных и собственных средств 3. 4. Коэффициент < 1 финансирования 3. 5. Коэффициент < маневренности 0, 1 собственного капитала Рост данного коэффициента свидетельствует об усилении зависимости организации от привлеченного капитала и о тенденции снижения финансовой устойчивости Недостаточность у организации собственных средств для финансирования деятельности, зависимость от заемного капитала, что приводит к финансовой несостоятельности Неспособность организации поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников;

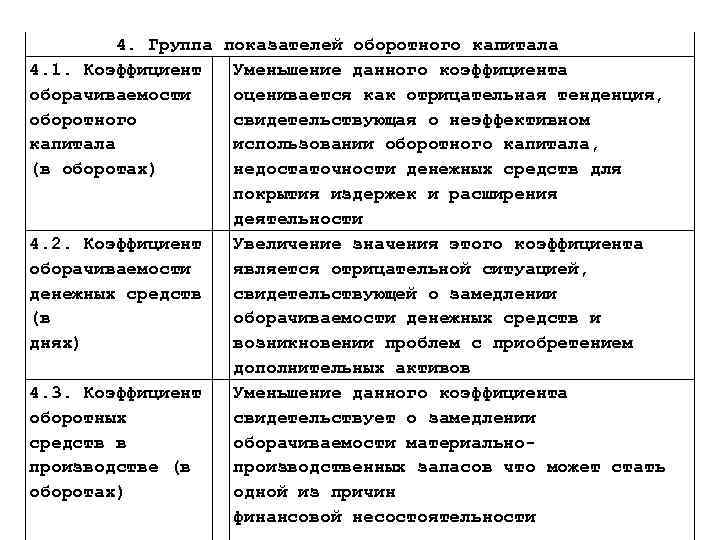

4. Группа показателей оборотного капитала 4. 1. Коэффициент Уменьшение данного коэффициента оборачиваемости оценивается как отрицательная тенденция, оборотного свидетельствующая о неэффективном капитала использовании оборотного капитала, (в оборотах) недостаточности денежных средств для покрытия издержек и расширения деятельности 4. 2. Коэффициент Увеличение значения этого коэффициента оборачиваемости является отрицательной ситуацией, денежных средств свидетельствующей о замедлении (в оборачиваемости денежных средств и днях) возникновении проблем с приобретением дополнительных активов 4. 3. Коэффициент Уменьшение данного коэффициента оборотных свидетельствует о замедлении средств в оборачиваемости материальнопроизводстве (в производственных запасов что может стать оборотах) одной из причин финансовой несостоятельности

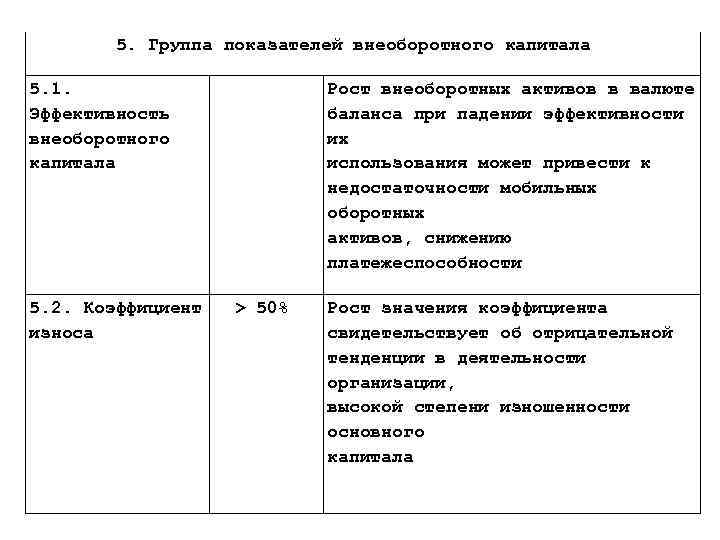

5. Группа показателей внеоборотного капитала 5. 1. Эффективность внеоборотного капитала 5. 2. Коэффициент износа Рост внеоборотных активов в валюте баланса при падении эффективности их использования может привести к недостаточности мобильных оборотных активов, снижению платежеспособности > 50% Рост значения коэффициента свидетельствует об отрицательной тенденции в деятельности организации, высокой степени изношенности основного капитала

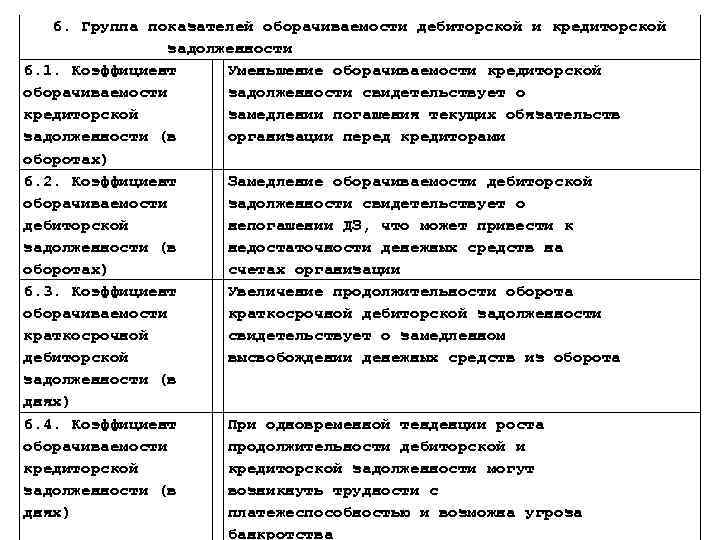

6. Группа показателей оборачиваемости дебиторской и кредиторской задолженности 6. 1. Коэффициент Уменьшение оборачиваемости кредиторской оборачиваемости задолженности свидетельствует о кредиторской замедлении погашения текущих обязательств задолженности (в организации перед кредиторами оборотах) 6. 2. Коэффициент Замедление оборачиваемости дебиторской оборачиваемости задолженности свидетельствует о дебиторской непогашении ДЗ, что может привести к задолженности (в недостаточности денежных средств на оборотах) счетах организации 6. 3. Коэффициент Увеличение продолжительности оборота оборачиваемости краткосрочной дебиторской задолженности краткосрочной свидетельствует о замедленном дебиторской высвобождении денежных средств из оборота задолженности (в днях) 6. 4. Коэффициент При одновременной тенденции роста оборачиваемости продолжительности дебиторской и кредиторской задолженности могут задолженности (в возникнуть трудности с днях) платежеспособностью и возможна угроза банкротства

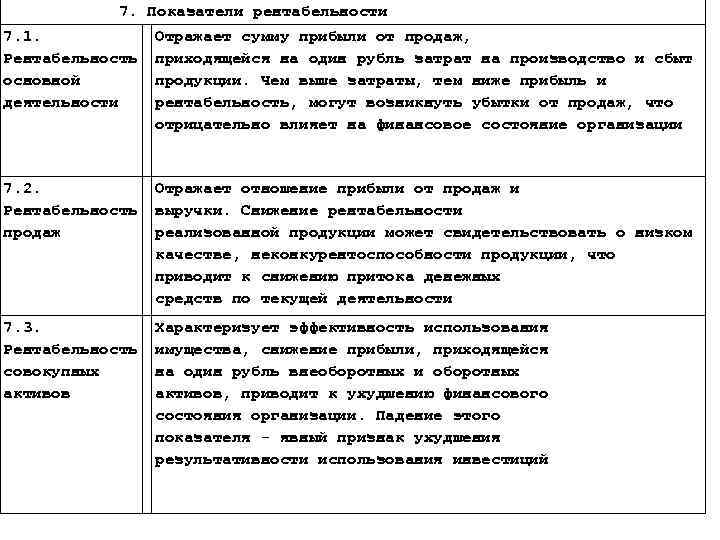

7. Показатели рентабельности 7. 1. Рентабельность основной деятельности Отражает сумму прибыли от продаж, приходящейся на один рубль затрат на производство и сбыт продукции. Чем выше затраты, тем ниже прибыль и рентабельность, могут возникнуть убытки от продаж, что отрицательно влияет на финансовое состояние организации 7. 2. Рентабельность продаж Отражает отношение прибыли от продаж и выручки. Снижение рентабельности реализованной продукции может свидетельствовать о низком качестве, неконкурентоспособности продукции, что приводит к снижению притока денежных средств по текущей деятельности 7. 3. Рентабельность совокупных активов Характеризует эффективность использования имущества, снижение прибыли, приходящейся на один рубль внеоборотных и оборотных активов, приводит к ухудшению финансового состояния организации. Падение этого показателя - явный признак ухудшения результативности использования инвестиций

Показатели и этапы определения факторов несостоятельности по блокам комплексного диагностического анализа финансовой несостоятельности диагностического анализа (методика Д. А. Ендовицкого, М. В. Щербакова)

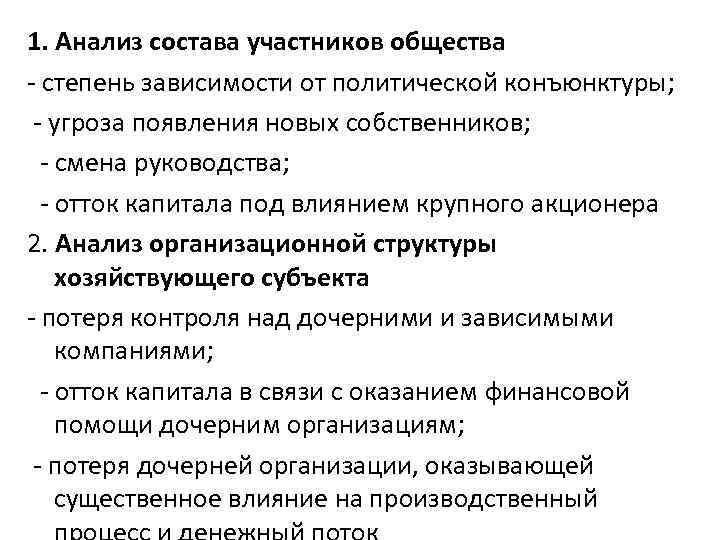

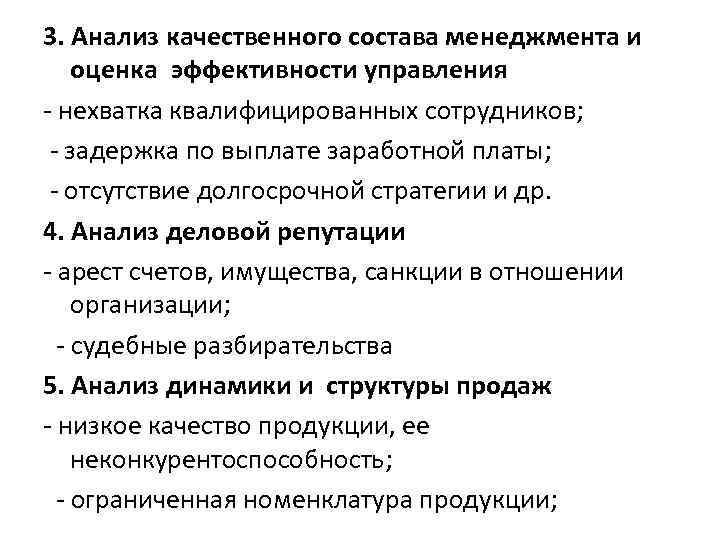

1. Анализ состава участников общества - степень зависимости от политической конъюнктуры; - угроза появления новых собственников; - смена руководства; - отток капитала под влиянием крупного акционера 2. Анализ организационной структуры хозяйствующего субъекта - потеря контроля над дочерними и зависимыми компаниями; - отток капитала в связи с оказанием финансовой помощи дочерним организациям; - потеря дочерней организации, оказывающей существенное влияние на производственный

3. Анализ качественного состава менеджмента и оценка эффективности управления - нехватка квалифицированных сотрудников; - задержка по выплате заработной платы; - отсутствие долгосрочной стратегии и др. 4. Анализ деловой репутации - арест счетов, имущества, санкции в отношении организации; - судебные разбирательства 5. Анализ динамики и структуры продаж - низкое качество продукции, ее неконкурентоспособность; - ограниченная номенклатура продукции;

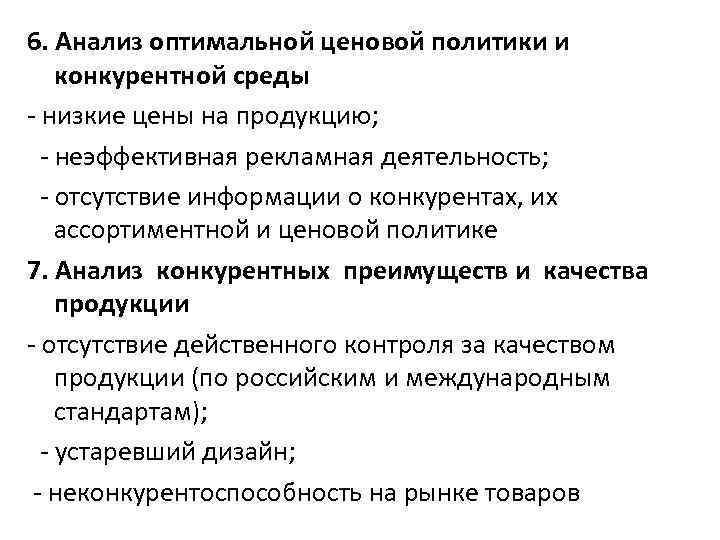

6. Анализ оптимальной ценовой политики и конкурентной среды - низкие цены на продукцию; - неэффективная рекламная деятельность; - отсутствие информации о конкурентах, их ассортиментной и ценовой политике 7. Анализ конкурентных преимуществ и качества продукции - отсутствие действенного контроля за качеством продукции (по российским и международным стандартам); - устаревший дизайн; - неконкурентоспособность на рынке товаров

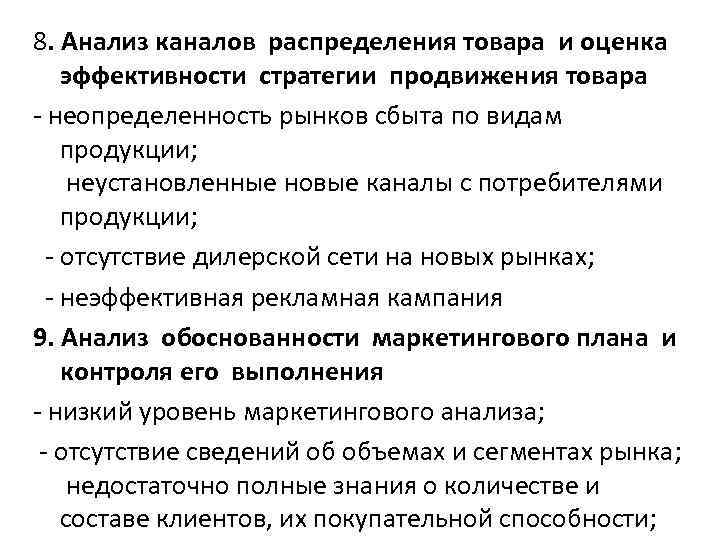

8. Анализ каналов распределения товара и оценка эффективности стратегии продвижения товара - неопределенность рынков сбыта по видам продукции; неустановленные новые каналы с потребителями продукции; - отсутствие дилерской сети на новых рынках; - неэффективная рекламная кампания 9. Анализ обоснованности маркетингового плана и контроля его выполнения - низкий уровень маркетингового анализа; - отсутствие сведений об объемах и сегментах рынка; недостаточно полные знания о количестве и составе клиентов, их покупательной способности;

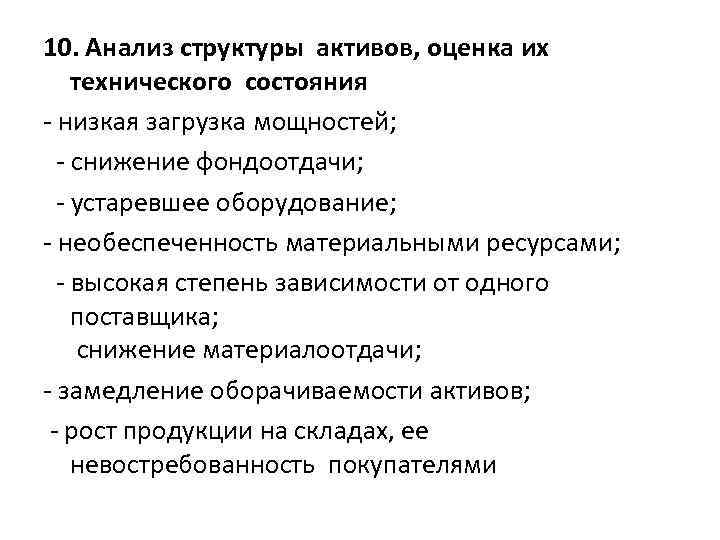

10. Анализ структуры активов, оценка их технического состояния - низкая загрузка мощностей; - снижение фондоотдачи; - устаревшее оборудование; - необеспеченность материальными ресурсами; - высокая степень зависимости от одного поставщика; снижение материалоотдачи; - замедление оборачиваемости активов; - рост продукции на складах, ее невостребованность покупателями

11. Анализ структуры пассивов - наличие непокрытых убытков, уменьшающих собственный капитал; - просроченная кредиторская задолженность; - рост задолженности перед бюджетом и внебюджетными фондами; - формирование средств в основном за счет краткосрочных обязательств и пр. 12. Анализ состава и достаточности трудовых ресурсов, квалификации персонала - текучесть кадров; - необеспеченность квалифицированными работниками; - снижение производительности труда; - опережающие темпы роста заработной платы по сравнению с темпами роста производительности труда; неэффективная система вознаграждения персонала и пр.

13. Анализ уровня технологического развития - устаревшие технологические процессы; - низкий уровень механизации и автоматизации; - низкий удельный вес продукции, изготовленной прогрессивными технологическими методами, и пр. 14. Анализ себестоимости продукции - превышение себестоимости над выручкой от продаж; - рост постоянных расходов; - неудовлетворительная структура себестоимости по сравнению с выручкой (рост постоянных расходов) и пр.

15. Анализ расходов, доходов, прибыли, рентабельности продаж - убытки от продаж; - отсутствие чистой прибыли; - рост расходов на 1 руб. доходов организации; - низкая рентабельность продаж; - нерентабельное производство по отдельным сегментам бизнеса и пр. 16. Анализ эффективности использования активов - снижение капиталоотдачи; - наличие неликвидных материально-производственных запасов (сырья, материалов, продукции); - рост дебиторской задолженности (особенно долгосрочной и просроченной); - отсутствие денежных средств на счетах организации и пр.

17. Анализ денежных потоков и тенденций их изменения - отрицательный чистый денежный поток по видам деятельности, сегментам бизнеса и в целом по организации; - недостаточность денежных средств для покрытия обязательств; - низкий коэффициент платежеспособности по данным отчета о движении денежных средств; - сезонность и аритмичность притоков и оттоков денежных средств и пр.

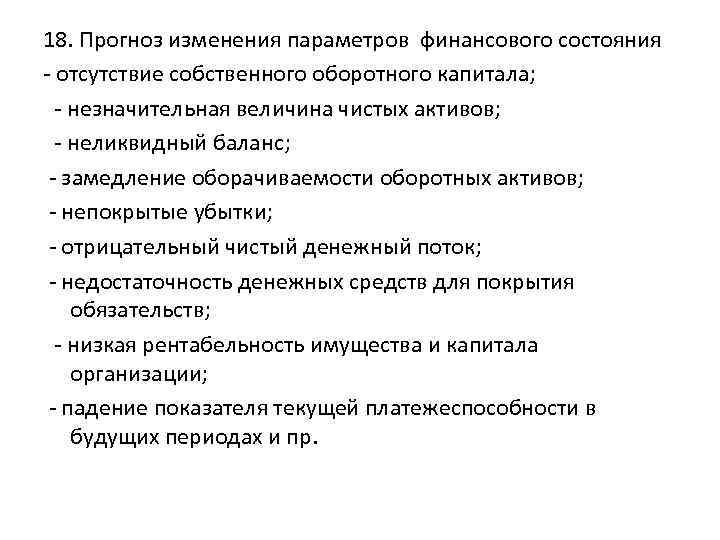

18. Прогноз изменения параметров финансового состояния - отсутствие собственного оборотного капитала; - незначительная величина чистых активов; - неликвидный баланс; - замедление оборачиваемости оборотных активов; - непокрытые убытки; - отрицательный чистый денежный поток; - недостаточность денежных средств для покрытия обязательств; - низкая рентабельность имущества и капитала организации; - падение показателя текущей платежеспособности в будущих периодах и пр.

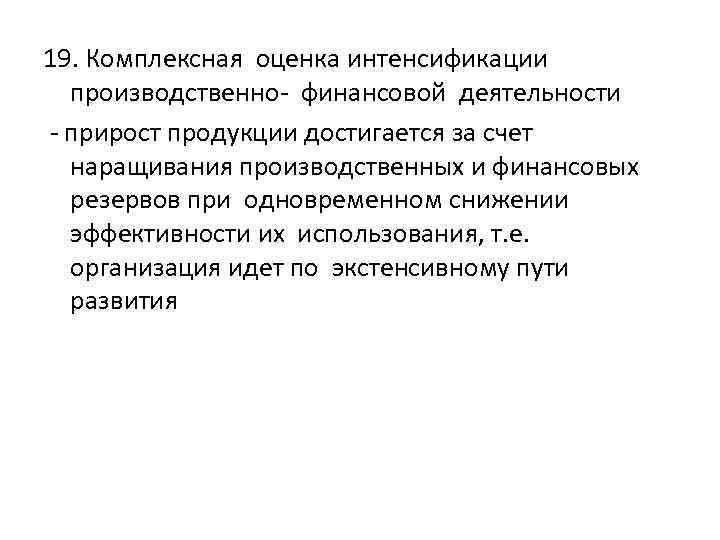

19. Комплексная оценка интенсификации производственно- финансовой деятельности - прирост продукции достигается за счет наращивания производственных и финансовых резервов при одновременном снижении эффективности их использования, т. е. организация идет по экстенсивному пути развития

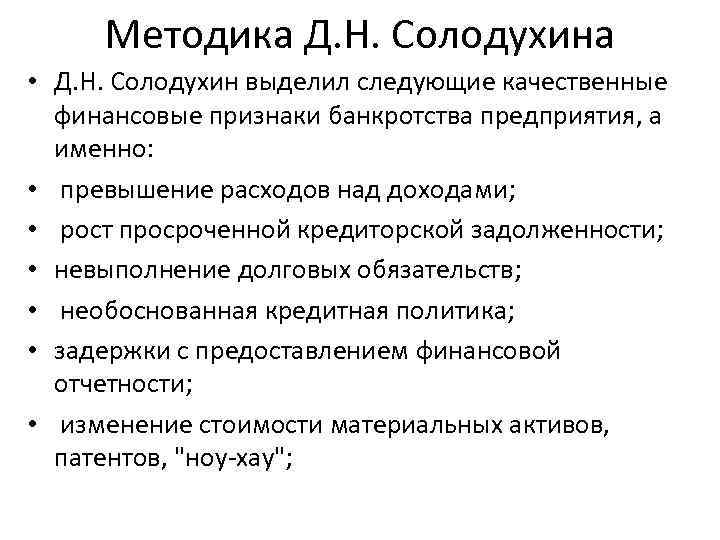

Методика Д. Н. Солодухина • Д. Н. Солодухин выделил следующие качественные финансовые признаки банкротства предприятия, а именно: • превышение расходов над доходами; • рост просроченной кредиторской задолженности; • невыполнение долговых обязательств; • необоснованная кредитная политика; • задержки с предоставлением финансовой отчетности; • изменение стоимости материальных активов, патентов, "ноу-хау";

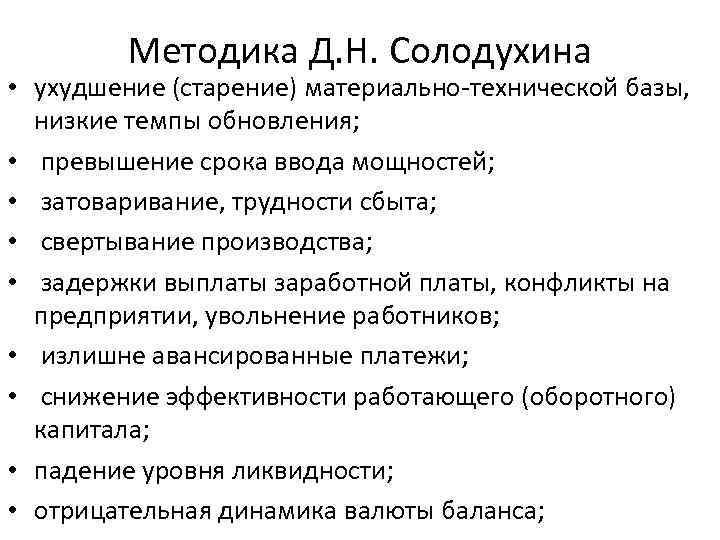

Методика Д. Н. Солодухина • ухудшение (старение) материально-технической базы, низкие темпы обновления; • превышение срока ввода мощностей; • затоваривание, трудности сбыта; • свертывание производства; • задержки выплаты заработной платы, конфликты на предприятии, увольнение работников; • излишне авансированные платежи; • снижение эффективности работающего (оборотного) капитала; • падение уровня ликвидности; • отрицательная динамика валюты баланса;

Методика Д. Н. Солодухина • нерациональное использование прибыли; • чрезмерное отвлечение средств в дебиторскую задолженность; • замораживание средств в производственных запасах; • неправильная ценовая политика

Методика Р. С. Пепехина • Р. С. Пепехин в своей работе показал, что состоятельность является следствием ликвидности предприятия, рентабельной деятельности и эффективного управления денежными потоками, позволяющего синхронизировать денежные поступления и оплату финансовых обязательств.

Он выделил следующие условия платежеспособности (состоятельности): • 1. 1. Ликвидность предприятия - наличие оборотных средств, теоретически достаточных для погашения краткосрочных обязательств. • 1. 2. Наличие денежных средств для оплаты финансовых обязательств в текущем периоде. • 1. 3. Оптимальная структура капитала, которая характеризует платежеспособность предприятия в долгосрочном периоде.

Выводы по теме: • В практике арбитражных судов решение о банкротстве предприятия выносится на основе изучения его внешних признаков. В условиях стабильных рыночных систем, когда несостоятельность какого-либо хозяйствующего субъекта является исключением и вызывается прежде всего внутренней неэффективностью производства, такой упрощенный подход к пониманию несостоятельности допустим. Но массовая несостоятельность отечественных предприятий требует иного определения этой экономической категории. В этом случае экономическое обоснование требуется для введения каждой из процедур банкротства. Таким обоснованием может выступать анализ признаков и степени несостоятельности.

Выводы по теме: • Неофициальные методики прогнозирования банкротства по критерию целей анализа можно разделить на качественные, основанные на анализе различных финансовых коэффициентов деятельности организации, и количественные, (коэффициентные, факторные), предоставляющие общую оценку вероятности наступления несостоятельности. И количественные и качественные методики можно также разделить на две группы: статические, показывающие текущее состояние предприятия, и динамические, обосновывающие его динамику.

Выводы по теме: • Количественные методики прогнозирования банкротства привязаны к конкретному региону, историческому периоду, отрасли экономики, отстоят во времени более чем на 3 - 5 лет, часто составлены на основе специализированной выборки и не дают объективных результатов в иных экономико-политических условиях. Поэтому представляется целесообразным использовать комплексный анализ с применением нескольких методик. В любом случае рекомендуется использовать как количественные, так и качественные методы, желательно, разработанные в России для данного сектора экономики.

Выводы по теме: • Источниками анализа степени несостоятельности в процедурах банкротства могут выступать документы бухгалтерского, налогового и управленческого учета должника, бухгалтерская отчетность, подтвержденная аудитором, аудиторское заключение, отчеты арбитражного управляющего, результаты инвентаризации, оценки стоимости и ликвидности имущества должника, документы, удостоверяющие государственную регистрацию прав собственности, договорные обязательства и иные доступные сведения. Кроме того, целесообразно использовать данные рейтинговых агентств, оценки позиции предприятия в отрасли (регионе), иных компонентов бизнес-среды, сложившихся деловых связей, структуры дебиторской задолженности и возможностей ее реализации и т. п.

Выводы по теме: • Необходимо инициировать разработку и законодательное закрепление конкретных показателей и методик определения несостоятельности предприятия, на которые могли бы ориентироваться собственники, антикризисные менеджеры, арбитражные управляющие, арбитражный суд, уполномоченные и контролирующие органы и другие пользователи, которые бы повысили прозрачность и обоснованность процедуры банкротства, препятствовали фактам злоупотреблений и нарушений законности. При этом целесообразно выбранные методики уточнять на основе статистических данных ежегодно для каждого субъекта Федерации и каждого сектора экономики (строительство, энергетики, машиностроения, сельского хозяйства, торговли, оказания услуг и пр. ), т. к. удельный вес коэффициентов значительно варьируется.

Выводы по теме: • Проведение комплексного статического и динамического анализа финансового состояния должника, выявление степени и факторов его несостоятельности позволят повысить действенность реабилитационных мер, существенно снизить количество злоупотреблений при осуществлении процедур банкротства, сделать их более прозрачными и эффективными.

Обзор методик анализа применяемых для оценки вероятности банкротства.pptx