Налоговый учет расходов

Налоговый учет расходов

n n n 1. Понятие расходов в налоговом учете. Порядок признания расходов для целей налогообложения. 2. Классификация расходов 3. Экономическая сущность и состав различных видов расходов

n n n 1. Понятие расходов в налоговом учете. Порядок признания расходов для целей налогообложения. 2. Классификация расходов 3. Экономическая сущность и состав различных видов расходов

понятие расходов в налоговом учете. Порядок признания расходов для целей налогооблажания. n 1.

понятие расходов в налоговом учете. Порядок признания расходов для целей налогооблажания. n 1.

Объектом налогообложения по налогу на прибыль выступает прибыль, определяемая как доход организации за вычетом произведенных расходов.

Объектом налогообложения по налогу на прибыль выступает прибыль, определяемая как доход организации за вычетом произведенных расходов.

В соответствии с НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК, убытки), осуществленные (понесенные) налогоплательщиком.

В соответствии с НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК, убытки), осуществленные (понесенные) налогоплательщиком.

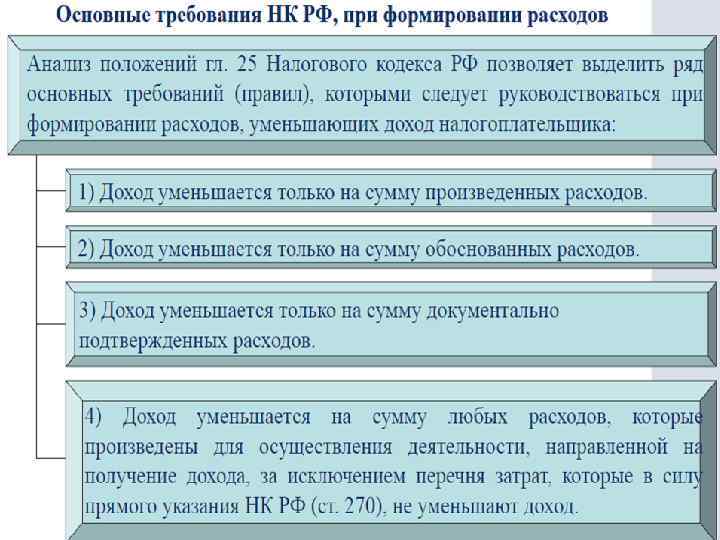

Эти правила являются обязательными для отнесения затрат к налоговым расходам. Они закреплены в п. 1 ст. 252 Налогового кодекса РФ. При отсутствии хотя бы одного из указанных правил затраты для целей налогообложения не учитываются. 1. Доход уменьшается на сумму произведенных расходов. Это означает, что расходы должны выступать результатом конкретной операции (совокупности операций) налогоплательщика. Не допускается уменьшение дохода на сумму планируемых или прогнозируемых расходов, которые не нашли своего фактического или формального воплощения в деятельности организации.

Эти правила являются обязательными для отнесения затрат к налоговым расходам. Они закреплены в п. 1 ст. 252 Налогового кодекса РФ. При отсутствии хотя бы одного из указанных правил затраты для целей налогообложения не учитываются. 1. Доход уменьшается на сумму произведенных расходов. Это означает, что расходы должны выступать результатом конкретной операции (совокупности операций) налогоплательщика. Не допускается уменьшение дохода на сумму планируемых или прогнозируемых расходов, которые не нашли своего фактического или формального воплощения в деятельности организации.

n 2. Доход уменьшается на сумму обоснованных расходов. n Согласно ст. 252 НКРФ: "Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме".

n 2. Доход уменьшается на сумму обоснованных расходов. n Согласно ст. 252 НКРФ: "Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме".

3. Доход уменьшается на сумму документально подтвержденных расходов. Отнесение затрат, не подтвержденных документально, к расходам, учитываемым в целях налогообложения, не производится

3. Доход уменьшается на сумму документально подтвержденных расходов. Отнесение затрат, не подтвержденных документально, к расходам, учитываемым в целях налогообложения, не производится

4. Уменьшение дохода на сумму любых расходов, направленных на получение доходов Данный принцип позволяет налогоплательщику уменьшить доход на любые расходы, если они произведены в связи с получением дохода.

4. Уменьшение дохода на сумму любых расходов, направленных на получение доходов Данный принцип позволяет налогоплательщику уменьшить доход на любые расходы, если они произведены в связи с получением дохода.

Существует 2 метода признания расходов для целей налогообложения: n n метод начисления –расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты; кассовый метод – расходами признаются затраты после их фактической оплаты. Организации имеют право на определение даты осуществления расхода по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС не превысила 1 млн. руб. за каждый квартал.

Существует 2 метода признания расходов для целей налогообложения: n n метод начисления –расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты; кассовый метод – расходами признаются затраты после их фактической оплаты. Организации имеют право на определение даты осуществления расхода по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС не превысила 1 млн. руб. за каждый квартал.

2. Классификация расходов для целей налогового учета

2. Классификация расходов для целей налогового учета

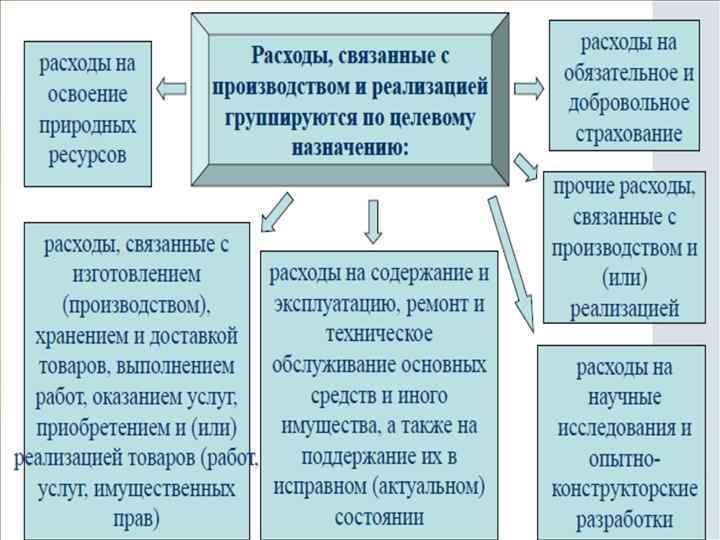

Расходы организации подразделяются на: F расходы, связанные с производством и реализацией F внереализационные расходы

Расходы организации подразделяются на: F расходы, связанные с производством и реализацией F внереализационные расходы

Расходы, связанные с производством и реализацией, делятся на: § прямые расходы § косвенные расходы

Расходы, связанные с производством и реализацией, делятся на: § прямые расходы § косвенные расходы

К прямым расходам относят: материальные расходы; расходы на оплату труда персонала, участвующего в процессе производства товаров (работ, услуг); амортизационные отчисления по основным средствам, используемым при производстве товаров (работ, услуг).

К прямым расходам относят: материальные расходы; расходы на оплату труда персонала, участвующего в процессе производства товаров (работ, услуг); амортизационные отчисления по основным средствам, используемым при производстве товаров (работ, услуг).

Косвенные расходы включают: материальные расходы (кроме отнесенных к прямым расходам); расходы на оплату труда (кроме отнесенных к прямым); амортизационные отчисления по основным средствам (кроме учтенных в составе прямых расходов); расходы на ремонт основных средств; расходы на освоение природных ресурсов; расходы на обязательное и добровольное страхование имущества; расходы на НИОКР; прочие расходы, связанные с производством и реализацией.

Косвенные расходы включают: материальные расходы (кроме отнесенных к прямым расходам); расходы на оплату труда (кроме отнесенных к прямым); амортизационные отчисления по основным средствам (кроме учтенных в составе прямых расходов); расходы на ремонт основных средств; расходы на освоение природных ресурсов; расходы на обязательное и добровольное страхование имущества; расходы на НИОКР; прочие расходы, связанные с производством и реализацией.

В настоящее время отнесение тех или иных материальных ресурсов, используемых в производственном процессе предприятий, в состав прямых или косвенных расходов в налоговом учете производится налогоплательщиком самостоятельно, с обязательным закреплением в учетной политике для целей налогообложения.

В настоящее время отнесение тех или иных материальных ресурсов, используемых в производственном процессе предприятий, в состав прямых или косвенных расходов в налоговом учете производится налогоплательщиком самостоятельно, с обязательным закреплением в учетной политике для целей налогообложения.

3. Экономическая сущность и состав различных видов расходов

3. Экономическая сущность и состав различных видов расходов

По элементам затрат расходы от реализации группируются на: 1) материальные расходы; 2) расходы на оплату труда; 3) суммы начисленной амортизации; 4) прочие расходы.

По элементам затрат расходы от реализации группируются на: 1) материальные расходы; 2) расходы на оплату труда; 3) суммы начисленной амортизации; 4) прочие расходы.

К материальным расходам относятся следующие затраты: на приобретение сырья и материалов, используемых в производстве товаров и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров; на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты и другого имущества, не являющихся амортизируемым имуществом; на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке; на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий; на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями; связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

К материальным расходам относятся следующие затраты: на приобретение сырья и материалов, используемых в производстве товаров и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров; на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты и другого имущества, не являющихся амортизируемым имуществом; на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке; на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий; на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями; связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

Стоимость товарно-материальных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения, включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарноматериальных ценностей.

Стоимость товарно-материальных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения, включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарноматериальных ценностей.

Расходы на оплату труда включают: суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми у налогоплательщика формами и системами оплаты труда; начисления стимулирующего характера, в т. ч. премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство; начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда; стоимость бесплатно предоставляемых в соответствии с законодательством РФ коммунальных услуг, питания и продуктов; суммы платежей (взносов) работодателей по договорам обязательного страхования, а также суммы платежей (взносов) работодателей по договорам добровольного страхования, заключенными в пользу работников со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством РФ; расходы на оплату труда работников-доноров за дни обследования, сдачи крови и отдыха, предоставляемые после каждого дня сдачи крови; другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором.

Расходы на оплату труда включают: суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми у налогоплательщика формами и системами оплаты труда; начисления стимулирующего характера, в т. ч. премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство; начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда; стоимость бесплатно предоставляемых в соответствии с законодательством РФ коммунальных услуг, питания и продуктов; суммы платежей (взносов) работодателей по договорам обязательного страхования, а также суммы платежей (взносов) работодателей по договорам добровольного страхования, заключенными в пользу работников со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством РФ; расходы на оплату труда работников-доноров за дни обследования, сдачи крови и отдыха, предоставляемые после каждого дня сдачи крови; другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором.

Амортизационные отчисления. В состав амортизируемого имущества включается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100000 руб. В налоговом учете амортизируемое имущество распределяется по 10 амортизационным группам. Начисление амортизации начинается с 1 -го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию и прекращается с 1 -го числа месяца, следующего за месяцем, в котором произошло полное списание стоимости такого объекта либо когда объект выбыл из состава амортизируемого имущества по любым основаниям. Для целей налогообложения налогоплательщики начисляют амортизацию одним из следующих методов: 1. линейным методом; 2. нелинейным методом.

Амортизационные отчисления. В состав амортизируемого имущества включается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100000 руб. В налоговом учете амортизируемое имущество распределяется по 10 амортизационным группам. Начисление амортизации начинается с 1 -го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию и прекращается с 1 -го числа месяца, следующего за месяцем, в котором произошло полное списание стоимости такого объекта либо когда объект выбыл из состава амортизируемого имущества по любым основаниям. Для целей налогообложения налогоплательщики начисляют амортизацию одним из следующих методов: 1. линейным методом; 2. нелинейным методом.

n n n n К прочим расходам, связанным с производством и реализацией, относятся следующие расходы: суммы налогов и сборов, таможенных пошлин и сборов, начисленных в установленном законодательством РФ порядке (кроме указанных в ст. 270 НК РФ); расходы на сертификацию продукции и услуг; расходы на обеспечение пожарной безопасности; расходы на обеспечение нормальных условий труда и мер по технической безопасности; расходы на командировки; расходы на аудиторские услуги; расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках; другие расходы, связанные с производством и реализацией.

n n n n К прочим расходам, связанным с производством и реализацией, относятся следующие расходы: суммы налогов и сборов, таможенных пошлин и сборов, начисленных в установленном законодательством РФ порядке (кроме указанных в ст. 270 НК РФ); расходы на сертификацию продукции и услуг; расходы на обеспечение пожарной безопасности; расходы на обеспечение нормальных условий труда и мер по технической безопасности; расходы на командировки; расходы на аудиторские услуги; расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках; другие расходы, связанные с производством и реализацией.

Внереализационные расходы в их состав включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией.

Внереализационные расходы в их состав включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией.

К внереализационным расходам, в частности, относятся: 1. 2. 3. 4. 5. 6. 7. 8. 9. расходы на содержание переданного по договору аренды (лизинга) имущества (включая амортизацию по этому имуществу); расходы в виде процентов по долговым обязательствам любого вида; расходы на организацию выпуска собственных ценных бумаг; расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований, стоимость которых выражена в иностранной валюте; расходы налогоплательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам; судебные расходы и арбитражные сборы; расходы на услуги банков; расходы в виде премии (скидки), предоставленной продавцом покупателю вследствие выполнения определенных условий договора; другие обоснованные расходы.

К внереализационным расходам, в частности, относятся: 1. 2. 3. 4. 5. 6. 7. 8. 9. расходы на содержание переданного по договору аренды (лизинга) имущества (включая амортизацию по этому имуществу); расходы в виде процентов по долговым обязательствам любого вида; расходы на организацию выпуска собственных ценных бумаг; расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований, стоимость которых выражена в иностранной валюте; расходы налогоплательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам; судебные расходы и арбитражные сборы; расходы на услуги банков; расходы в виде премии (скидки), предоставленной продавцом покупателю вследствие выполнения определенных условий договора; другие обоснованные расходы.

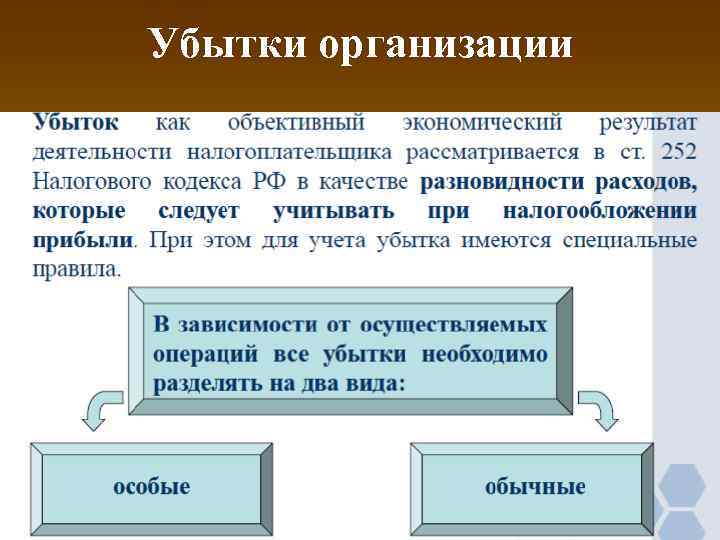

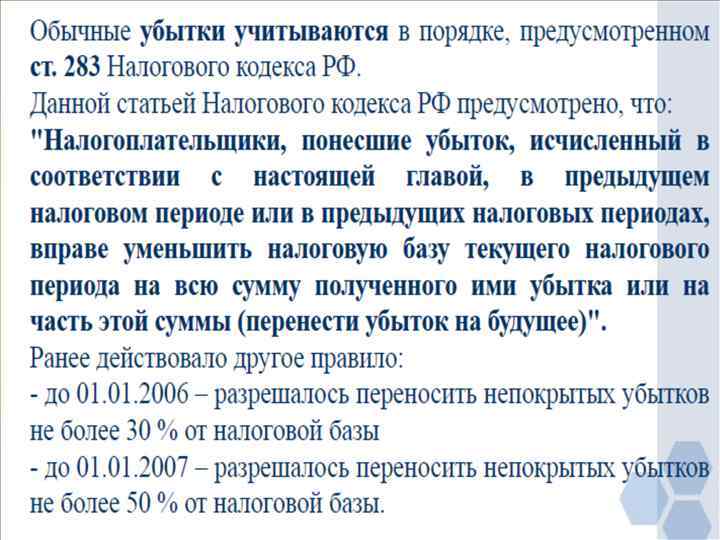

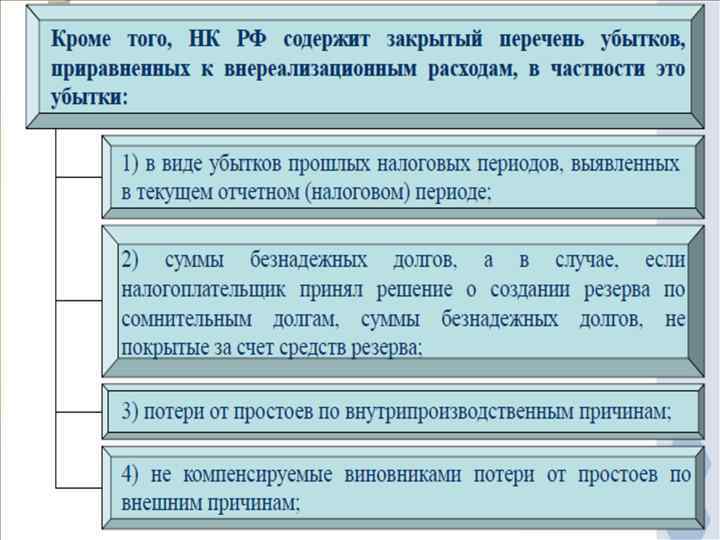

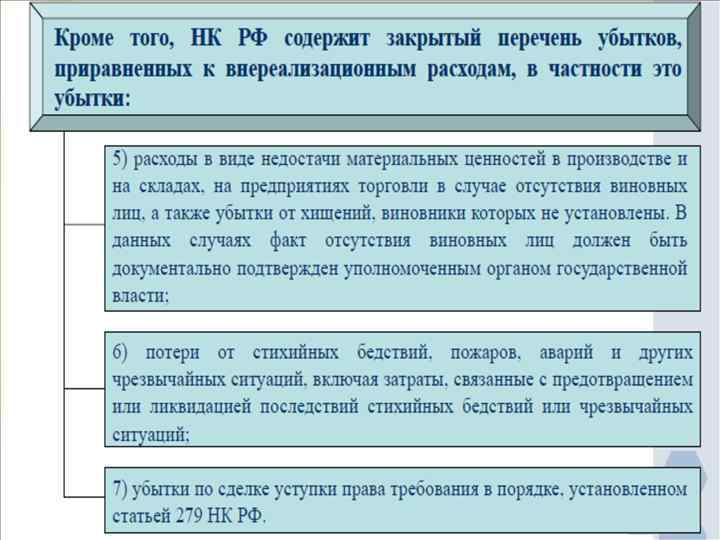

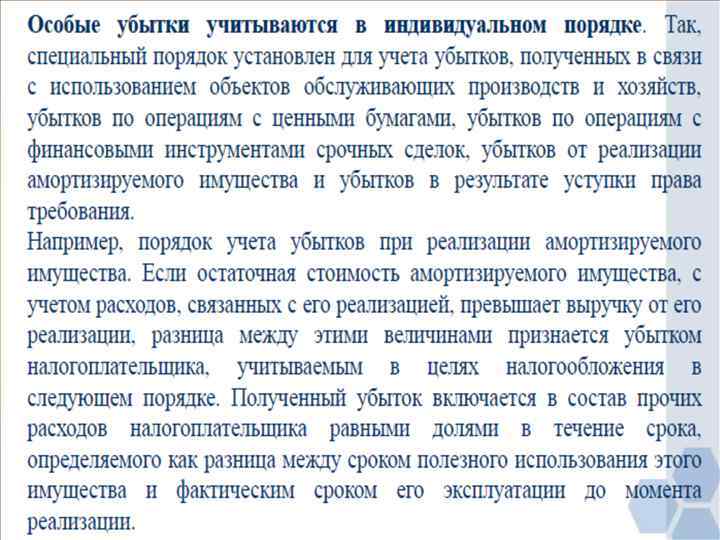

Убытки организации

Убытки организации

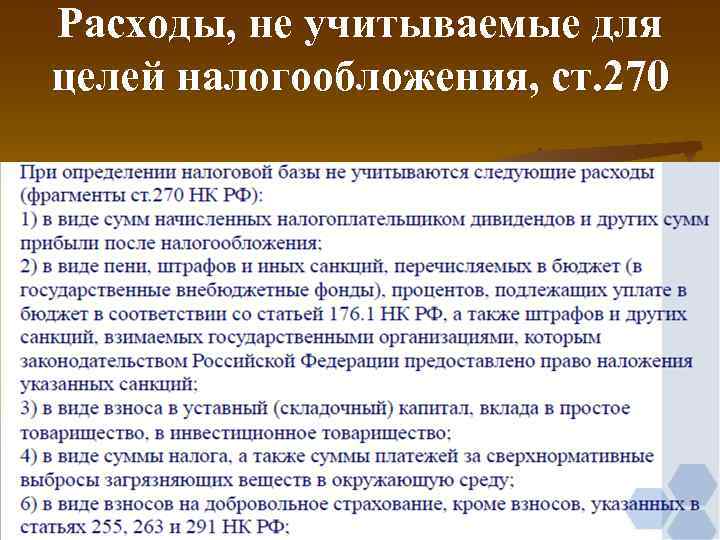

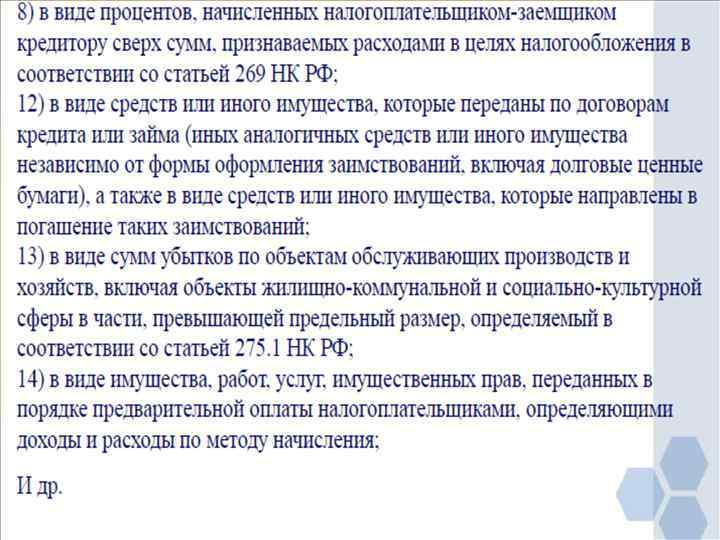

Расходы, не учитываемые для целей налогообложения, ст. 270

Расходы, не учитываемые для целей налогообложения, ст. 270

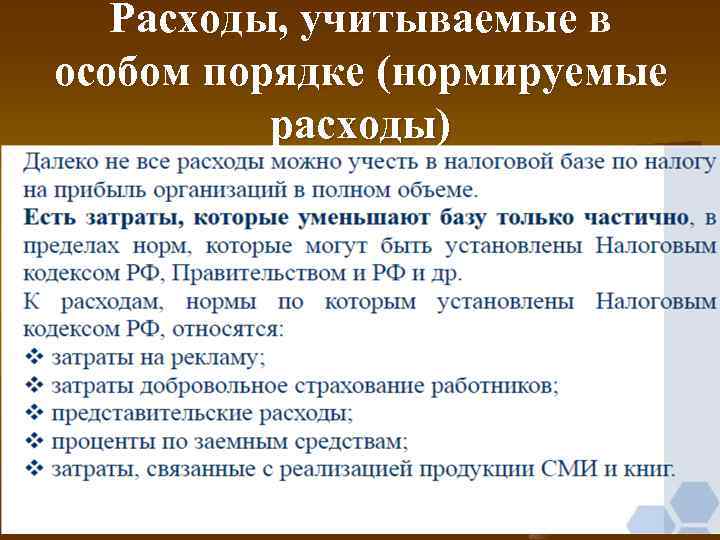

Расходы, учитываемые в особом порядке (нормируемые расходы) п

Расходы, учитываемые в особом порядке (нормируемые расходы) п

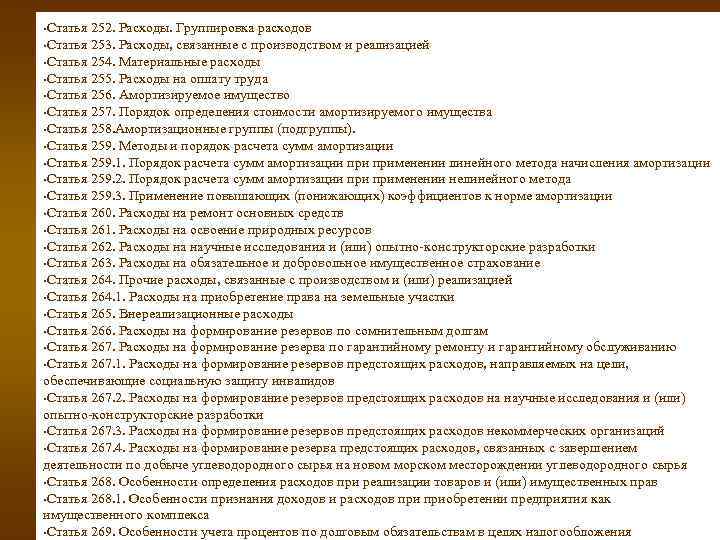

• Статья 252. Расходы. Группировка расходов • Статья 253. Расходы, связанные с производством и реализацией • Статья 254. Материальные расходы • Статья 255. Расходы на оплату труда • Статья 256. Амортизируемое имущество • Статья 257. Порядок определения стоимости амортизируемого имущества • Статья 258. Амортизационные группы (подгруппы). • Статья 259. Методы и порядок расчета сумм амортизации • Статья 259. 1. Порядок расчета сумм амортизации применении линейного метода начисления амортизации • Статья 259. 2. Порядок расчета сумм амортизации применении нелинейного метода • Статья 259. 3. Применение повышающих (понижающих) коэффициентов к норме амортизации • Статья 260. Расходы на ремонт основных средств • Статья 261. Расходы на освоение природных ресурсов • Статья 262. Расходы на научные исследования и (или) опытно-конструкторские разработки • Статья 263. Расходы на обязательное и добровольное имущественное страхование • Статья 264. Прочие расходы, связанные с производством и (или) реализацией • Статья 264. 1. Расходы на приобретение права на земельные участки • Статья 265. Внереализационные расходы • Статья 266. Расходы на формирование резервов по сомнительным долгам • Статья 267. Расходы на формирование резерва по гарантийному ремонту и гарантийному обслуживанию • Статья 267. 1. Расходы на формирование резервов предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов • Статья 267. 2. Расходы на формирование резервов предстоящих расходов на научные исследования и (или) опытно-конструкторские разработки • Статья 267. 3. Расходы на формирование резервов предстоящих расходов некоммерческих организаций • Статья 267. 4. Расходы на формирование резерва предстоящих расходов, связанных с завершением деятельности по добыче углеводородного сырья на новом морском месторождении углеводородного сырья • Статья 268. Особенности определения расходов при реализации товаров и (или) имущественных прав • Статья 268. 1. Особенности признания доходов и расходов приобретении предприятия как имущественного комплекса • Статья 269. Особенности учета процентов по долговым обязательствам в целях налогообложения

• Статья 252. Расходы. Группировка расходов • Статья 253. Расходы, связанные с производством и реализацией • Статья 254. Материальные расходы • Статья 255. Расходы на оплату труда • Статья 256. Амортизируемое имущество • Статья 257. Порядок определения стоимости амортизируемого имущества • Статья 258. Амортизационные группы (подгруппы). • Статья 259. Методы и порядок расчета сумм амортизации • Статья 259. 1. Порядок расчета сумм амортизации применении линейного метода начисления амортизации • Статья 259. 2. Порядок расчета сумм амортизации применении нелинейного метода • Статья 259. 3. Применение повышающих (понижающих) коэффициентов к норме амортизации • Статья 260. Расходы на ремонт основных средств • Статья 261. Расходы на освоение природных ресурсов • Статья 262. Расходы на научные исследования и (или) опытно-конструкторские разработки • Статья 263. Расходы на обязательное и добровольное имущественное страхование • Статья 264. Прочие расходы, связанные с производством и (или) реализацией • Статья 264. 1. Расходы на приобретение права на земельные участки • Статья 265. Внереализационные расходы • Статья 266. Расходы на формирование резервов по сомнительным долгам • Статья 267. Расходы на формирование резерва по гарантийному ремонту и гарантийному обслуживанию • Статья 267. 1. Расходы на формирование резервов предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов • Статья 267. 2. Расходы на формирование резервов предстоящих расходов на научные исследования и (или) опытно-конструкторские разработки • Статья 267. 3. Расходы на формирование резервов предстоящих расходов некоммерческих организаций • Статья 267. 4. Расходы на формирование резерва предстоящих расходов, связанных с завершением деятельности по добыче углеводородного сырья на новом морском месторождении углеводородного сырья • Статья 268. Особенности определения расходов при реализации товаров и (или) имущественных прав • Статья 268. 1. Особенности признания доходов и расходов приобретении предприятия как имущественного комплекса • Статья 269. Особенности учета процентов по долговым обязательствам в целях налогообложения