Налоговые системы развитых стран.ppt

- Количество слайдов: 49

Налоговые системы развитых стран к. э. н. , доцент каф. «Международный финансовый и управленческий учет» Елена Захаровна Макеева

Налоговые системы развитых стран к. э. н. , доцент каф. «Международный финансовый и управленческий учет» Елена Захаровна Макеева

Налоговые системы развитых стран Система налогов и сборов (налоговая система) - особая форма финансовых отношений v органов государственной власти, v органов местного самоуправления, v организаций , v физических лиц, обеспечивающая формирование доходной части бюджета органов государственной власти и местного самоуправления, которая используется для осуществления необходимых расходов.

Налоговые системы развитых стран Система налогов и сборов (налоговая система) - особая форма финансовых отношений v органов государственной власти, v органов местного самоуправления, v организаций , v физических лиц, обеспечивающая формирование доходной части бюджета органов государственной власти и местного самоуправления, которая используется для осуществления необходимых расходов.

Налоговые системы развитых стран Налоговая система современного общества включает: определенную законодательно установленную совокупность налогов и сборов, уплачиваемых хозяйствующими субъектами и гражданами; совокупность органов государственного управления, обеспечивающих на законодательной основе контроль за налоговыми поступлениями в бюджетную систему.

Налоговые системы развитых стран Налоговая система современного общества включает: определенную законодательно установленную совокупность налогов и сборов, уплачиваемых хозяйствующими субъектами и гражданами; совокупность органов государственного управления, обеспечивающих на законодательной основе контроль за налоговыми поступлениями в бюджетную систему.

Налоговые системы развитых стран Налог - обязательный, индивидуально безвозмездный платеж в государственный (федеральный) или местные бюджеты, взимаемый в законодательно установленном порядке с организаций и физических лиц в форме отчуждения денежных средств, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоговые системы развитых стран Налог - обязательный, индивидуально безвозмездный платеж в государственный (федеральный) или местные бюджеты, взимаемый в законодательно установленном порядке с организаций и физических лиц в форме отчуждения денежных средств, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоговые системы развитых стран Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношения плательщика сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав и выдачу разрешений (лицензий).

Налоговые системы развитых стран Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношения плательщика сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав и выдачу разрешений (лицензий).

Налоговые системы развитых стран Косвенный налог – это налог на товары, работы и услуги, устанавливаемый в виде надбавки к цене или тарифу. Продавец товаров (работ, услуг) продает их по цене (тарифу) с учетом надбавки и вносит государству соответствующую налоговую сумму из выручки. С экономической точки зрения продавец выступает как сборщик налога, а покупатель – как

Налоговые системы развитых стран Косвенный налог – это налог на товары, работы и услуги, устанавливаемый в виде надбавки к цене или тарифу. Продавец товаров (работ, услуг) продает их по цене (тарифу) с учетом надбавки и вносит государству соответствующую налоговую сумму из выручки. С экономической точки зрения продавец выступает как сборщик налога, а покупатель – как

Налоговые системы развитых стран Прямой налог – это налог, который взимается государством непосредственно с доходов или имущества налогоплательщика. Юридическим и фактическим плательщиком прямого налога выступает владелец налогооблагаемого имущества, получатель налогооблагаемого дохода. Прямые налоги представляют собой исторически наиболее раннюю форму налогообложения.

Налоговые системы развитых стран Прямой налог – это налог, который взимается государством непосредственно с доходов или имущества налогоплательщика. Юридическим и фактическим плательщиком прямого налога выступает владелец налогооблагаемого имущества, получатель налогооблагаемого дохода. Прямые налоги представляют собой исторически наиболее раннюю форму налогообложения.

Налоговые системы развитых стран Примеры косвенных налогов: НДС, акцизы Примеры прямых налогов: налог на прибыль, налог на доходы физических лиц, налог на имущество организаций, налог на имущество физических лиц и другие.

Налоговые системы развитых стран Примеры косвенных налогов: НДС, акцизы Примеры прямых налогов: налог на прибыль, налог на доходы физических лиц, налог на имущество организаций, налог на имущество физических лиц и другие.

Налоговые системы развитых стран Косвенные налоги скрывают от каждого отдельного лица сумму, которую оно платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто и не вводит в заблуждение даже самого темного человека. Прямые налоги, следовательно, побуждают каждого контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению. » К. Маркс (1818 – 1883) - немецкий экономист, социолог, философ

Налоговые системы развитых стран Косвенные налоги скрывают от каждого отдельного лица сумму, которую оно платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто и не вводит в заблуждение даже самого темного человека. Прямые налоги, следовательно, побуждают каждого контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению. » К. Маркс (1818 – 1883) - немецкий экономист, социолог, философ

Налоговые системы развитых стран

Налоговые системы развитых стран

Налоговые системы развитых стран

Налоговые системы развитых стран

Налоговые системы развитых стран Появление налогов связано с самым начальным этапом организации человеческого общества. Никакое государство не могло обходиться без налогов со своих граждан. Знаменитый Французский философ, писатель и историк Франсуа-Мари Вольтер (1694 -1778) однажды сказал, что уплачивать налог, значит отдавать часть своего имущества, чтобы сохранить остальное.

Налоговые системы развитых стран Появление налогов связано с самым начальным этапом организации человеческого общества. Никакое государство не могло обходиться без налогов со своих граждан. Знаменитый Французский философ, писатель и историк Франсуа-Мари Вольтер (1694 -1778) однажды сказал, что уплачивать налог, значит отдавать часть своего имущества, чтобы сохранить остальное.

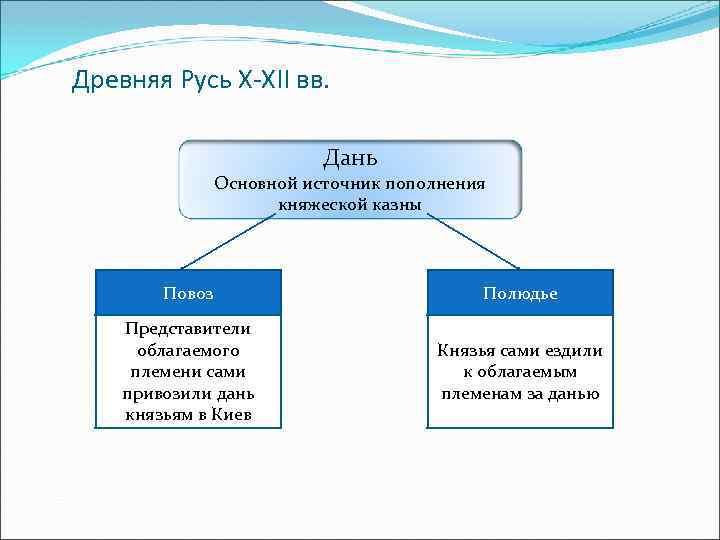

Налоговые системы развитых стран В период становления древнерусского государства основным источником доходов великокняжеской казны являлась дань с подвластных князю племен и народностей

Налоговые системы развитых стран В период становления древнерусского государства основным источником доходов великокняжеской казны являлась дань с подвластных князю племен и народностей

Древняя Русь X-XII вв. Дань Основной источник пополнения княжеской казны Повоз Полюдье Представители облагаемого племени сами привозили дань князьям в Киев Князья сами ездили к облагаемым племенам за данью

Древняя Русь X-XII вв. Дань Основной источник пополнения княжеской казны Повоз Полюдье Представители облагаемого племени сами привозили дань князьям в Киев Князья сами ездили к облагаемым племенам за данью

Налоговые системы развитых стран Татаро-монгольское нашествие задержало экономическое развитие Руси. Воссоздание финансовой и налоговой системы Руси началось лишь при великом князе Иване III (1440 -1505).

Налоговые системы развитых стран Татаро-монгольское нашествие задержало экономическое развитие Руси. Воссоздание финансовой и налоговой системы Руси началось лишь при великом князе Иване III (1440 -1505).

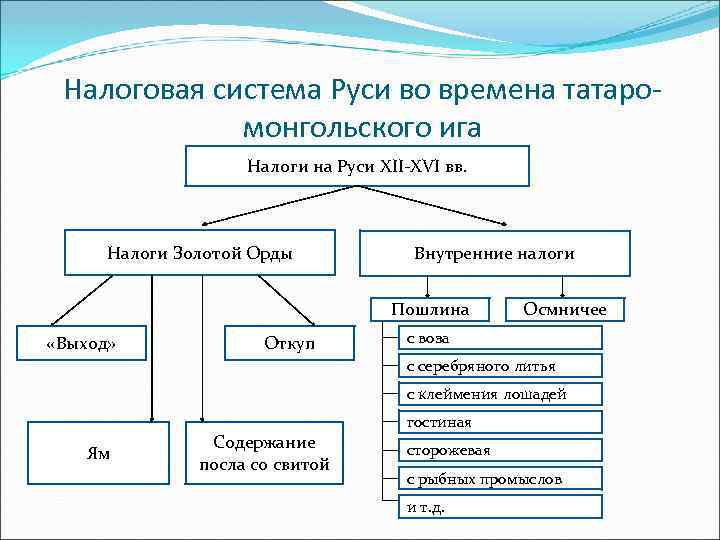

Налоговая система Руси во времена татаромонгольского ига Налоги на Руси XII-XVI вв. Налоги Золотой Орды Внутренние налоги Пошлина «Выход» Откуп Осмничее с воза с серебряного литья с клеймения лошадей Ям Содержание посла со свитой гостиная сторожевая с рыбных промыслов и т. д.

Налоговая система Руси во времена татаромонгольского ига Налоги на Руси XII-XVI вв. Налоги Золотой Орды Внутренние налоги Пошлина «Выход» Откуп Осмничее с воза с серебряного литья с клеймения лошадей Ям Содержание посла со свитой гостиная сторожевая с рыбных промыслов и т. д.

Иван III Источники дохода Княжеской казны ДАНЬ - с черносошных крестьян - с посадских людей - ямская - пищальная ОБРОК отдавались: - пашни - сенокосы - леса - реки - мельницы - огороды

Иван III Источники дохода Княжеской казны ДАНЬ - с черносошных крестьян - с посадских людей - ямская - пищальная ОБРОК отдавались: - пашни - сенокосы - леса - реки - мельницы - огороды

Налоговые системы развитых стран Первый русский царь Иоанн IV Грозный (15301584) приумножил государственные доходы, обеспечив порядок в собирании налогов. Кроме прямых податей при Иване Грозном взимались целевые налоги, каковыми являлись ямские деньги - перевозки, стрелецкая подать – для создания регулярной армии, полоняничные деньги – для выкупа пленных.

Налоговые системы развитых стран Первый русский царь Иоанн IV Грозный (15301584) приумножил государственные доходы, обеспечив порядок в собирании налогов. Кроме прямых податей при Иване Грозном взимались целевые налоги, каковыми являлись ямские деньги - перевозки, стрелецкая подать – для создания регулярной армии, полоняничные деньги – для выкупа пленных.

Налоговые системы развитых стран Во времена царствовании Романовых налоговая система становится разветвленной. Взамен случайных таможенных пошлин и льгот вводится таможенная система. В 1653 году издается торговый устав, на смену которому в 1667 году появляется Новоторговый устав.

Налоговые системы развитых стран Во времена царствовании Романовых налоговая система становится разветвленной. Взамен случайных таможенных пошлин и льгот вводится таможенная система. В 1653 году издается торговый устав, на смену которому в 1667 году появляется Новоторговый устав.

Налоговые системы развитых стран Подготовка Новоторгового Устава осуществлялась под руководством боярина А. Л. Ордин – Нащокина (1605 -1680), который большое значение придал развитию торговых отношений. В Новоторговом Уставе содержались указания на запрет препятствий деятельности торговых людей. Кроме того, в Уставе предусматривались действия по привлечению в страну благородных металлов.

Налоговые системы развитых стран Подготовка Новоторгового Устава осуществлялась под руководством боярина А. Л. Ордин – Нащокина (1605 -1680), который большое значение придал развитию торговых отношений. В Новоторговом Уставе содержались указания на запрет препятствий деятельности торговых людей. Кроме того, в Уставе предусматривались действия по привлечению в страну благородных металлов.

Налоговые системы развитых стран В царствование Петра I (1672 -1725) преобразовательные реформы в период непрерывных войн требовали крупных финансовых ресурсов. В этот период помимо стрелецкой подати вводятся военные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Царем учреждается особая должность – прибыльщиков, обязанность которых “сидеть и чинить государю прибыли”. В это время вводится гербовый сбор, подушный сбор с извозчиков – десятая часть доходов от найма, налоги с постоялых дворов, с плавных судов, с найма домов и другие налоги и сборы.

Налоговые системы развитых стран В царствование Петра I (1672 -1725) преобразовательные реформы в период непрерывных войн требовали крупных финансовых ресурсов. В этот период помимо стрелецкой подати вводятся военные налоги: деньги драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей. Царем учреждается особая должность – прибыльщиков, обязанность которых “сидеть и чинить государю прибыли”. В это время вводится гербовый сбор, подушный сбор с извозчиков – десятая часть доходов от найма, налоги с постоялых дворов, с плавных судов, с найма домов и другие налоги и сборы.

Преобразование налоговой системы России при Петре I (1672 – 1725) Налоги на промышленные и торговые нужды Таможенны е пошлины Оброчные налоги Прямы налоги по видам деятельности Гербовый сбор Сбор с извозчиков С постоялых дворов С речных судов С продажи съестного С бород Церковный Подушная подать Налоги на военные нужды Драгунский Рекрутский Корабельный На лошадей и др.

Преобразование налоговой системы России при Петре I (1672 – 1725) Налоги на промышленные и торговые нужды Таможенны е пошлины Оброчные налоги Прямы налоги по видам деятельности Гербовый сбор Сбор с извозчиков С постоялых дворов С речных судов С продажи съестного С бород Церковный Подушная подать Налоги на военные нужды Драгунский Рекрутский Корабельный На лошадей и др.

Налоговые системы развитых стран Петр I в первую очередь заботился об экономическом процветании Российского государства и его политическом могуществе, а не о фискальной стороне дела. Реформы, проведенные царем дали гигантский толчок развитию экономики и, соответственно налоговой системы империи. По свидетельству историка С. М. Соловьева, во второй период царствования Петра I Российское государство, несмотря на огромные издержки, обходилось собственными доходами и “не сделало ни копейки долгу”

Налоговые системы развитых стран Петр I в первую очередь заботился об экономическом процветании Российского государства и его политическом могуществе, а не о фискальной стороне дела. Реформы, проведенные царем дали гигантский толчок развитию экономики и, соответственно налоговой системы империи. По свидетельству историка С. М. Соловьева, во второй период царствования Петра I Российское государство, несмотря на огромные издержки, обходилось собственными доходами и “не сделало ни копейки долгу”

Налоговые системы развитых стран В практическом налогообложении в России серьезные преобразования имели место и в период царствования Екатерины II (1729 -1796), которая внесла кардинальные изменения в налогообложение купечества. Были отменены промысловые налоги и подушная подать В качестве основных налогов можно назвать поземельные налоги, налоги со строений, подушные налоги, акцизы, таможенные пошлины, местные налоги.

Налоговые системы развитых стран В практическом налогообложении в России серьезные преобразования имели место и в период царствования Екатерины II (1729 -1796), которая внесла кардинальные изменения в налогообложение купечества. Были отменены промысловые налоги и подушная подать В качестве основных налогов можно назвать поземельные налоги, налоги со строений, подушные налоги, акцизы, таможенные пошлины, местные налоги.

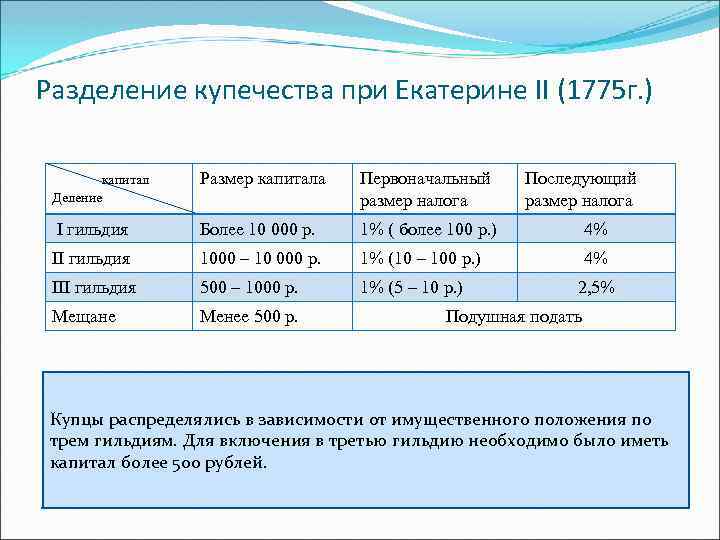

Разделение купечества при Екатерине II (1775 г. ) Размер капитала Первоначальный размер налога I гильдия Более 10 000 р. 1% ( более 100 р. ) 4% II гильдия 1000 – 10 000 р. 1% (10 – 100 р. ) 4% III гильдия 500 – 1000 р. 1% (5 – 10 р. ) Мещане Менее 500 р. капитал Деление Последующий размер налога 2, 5% Подушная подать Купцы распределялись в зависимости от имущественного положения по трем гильдиям. Для включения в третью гильдию необходимо было иметь капитал более 500 рублей.

Разделение купечества при Екатерине II (1775 г. ) Размер капитала Первоначальный размер налога I гильдия Более 10 000 р. 1% ( более 100 р. ) 4% II гильдия 1000 – 10 000 р. 1% (10 – 100 р. ) 4% III гильдия 500 – 1000 р. 1% (5 – 10 р. ) Мещане Менее 500 р. капитал Деление Последующий размер налога 2, 5% Подушная подать Купцы распределялись в зависимости от имущественного положения по трем гильдиям. Для включения в третью гильдию необходимо было иметь капитал более 500 рублей.

Налоговые системы развитых стран В 1863 году налоговую систему России коснулись изменения, связанные с экономическими реформами Александра II (1818 -1881). С мещан вместо подушной подати стал взиматься налог с городской недвижимости, которым облагались жилые дома, заводы, фабрики, бани, складские помещения, сады, огороды, оранжереи, другие строения, пустующие земли. Наиболее крупным из местных налогов, взимаемых в городах, являлся налог с недвижимых имуществ. Ставка налога определялась Городской Думой и не могла превышать 10% от чистого дохода или 1% от стоимости имущества.

Налоговые системы развитых стран В 1863 году налоговую систему России коснулись изменения, связанные с экономическими реформами Александра II (1818 -1881). С мещан вместо подушной подати стал взиматься налог с городской недвижимости, которым облагались жилые дома, заводы, фабрики, бани, складские помещения, сады, огороды, оранжереи, другие строения, пустующие земли. Наиболее крупным из местных налогов, взимаемых в городах, являлся налог с недвижимых имуществ. Ставка налога определялась Городской Думой и не могла превышать 10% от чистого дохода или 1% от стоимости имущества.

М. М Сперанский. основные правила расходования государственных средств Расходы должны соответствовать доходам Никакой новый расход не может быть назначен прежде, чем найден соразмерный ему источник дохода Расходы должны разделяться:

М. М Сперанский. основные правила расходования государственных средств Расходы должны соответствовать доходам Никакой новый расход не может быть назначен прежде, чем найден соразмерный ему источник дохода Расходы должны разделяться:

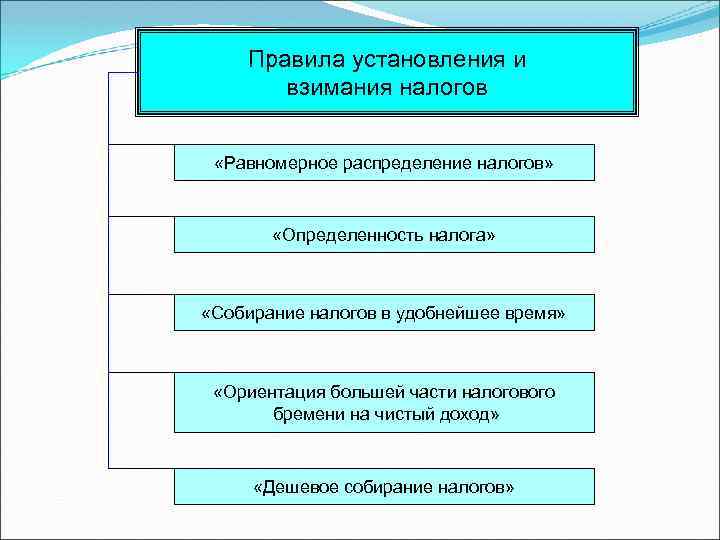

Правила установления и взимания налогов «Равномерное распределение налогов» «Определенность налога» «Собирание налогов в удобнейшее время» «Ориентация большей части налогового бремени на чистый доход» «Дешевое собирание налогов»

Правила установления и взимания налогов «Равномерное распределение налогов» «Определенность налога» «Собирание налогов в удобнейшее время» «Ориентация большей части налогового бремени на чистый доход» «Дешевое собирание налогов»

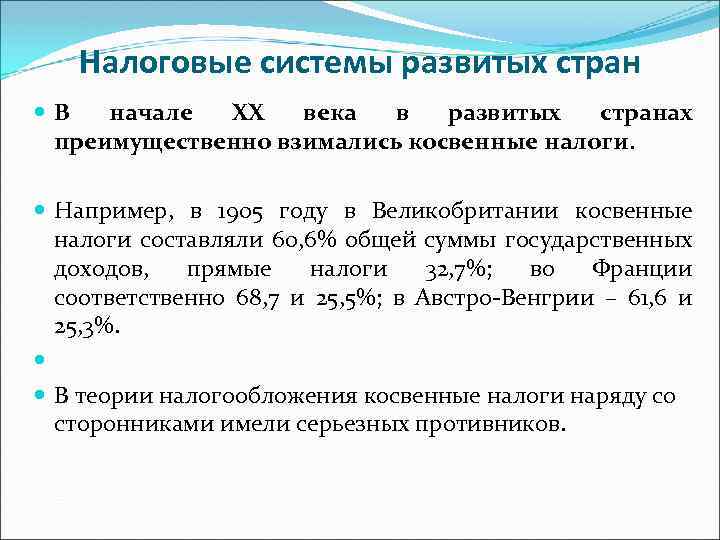

Налоговые системы развитых стран В начале XX века в развитых странах преимущественно взимались косвенные налоги. Например, в 1905 году в Великобритании косвенные налоги составляли 60, 6% общей суммы государственных доходов, прямые налоги 32, 7%; во Франции соответственно 68, 7 и 25, 5%; в Австро-Венгрии – 61, 6 и 25, 3%. В теории налогообложения косвенные налоги наряду со сторонниками имели серьезных противников.

Налоговые системы развитых стран В начале XX века в развитых странах преимущественно взимались косвенные налоги. Например, в 1905 году в Великобритании косвенные налоги составляли 60, 6% общей суммы государственных доходов, прямые налоги 32, 7%; во Франции соответственно 68, 7 и 25, 5%; в Австро-Венгрии – 61, 6 и 25, 3%. В теории налогообложения косвенные налоги наряду со сторонниками имели серьезных противников.

Налоговые системы развитых стран По мнению К. Маркса, косвенные налоги повышают цены на товары, так как торговцы прибавляют к этим ценам не только сумму налогов, но и процент, и прибыль на капитал, авансированный на их уплату. Кроме того, косвенные налоги не раскрывают для каждого конкретного плательщика сумму, которую он отдает государству, тогда как прямой налог взимается открыто.

Налоговые системы развитых стран По мнению К. Маркса, косвенные налоги повышают цены на товары, так как торговцы прибавляют к этим ценам не только сумму налогов, но и процент, и прибыль на капитал, авансированный на их уплату. Кроме того, косвенные налоги не раскрывают для каждого конкретного плательщика сумму, которую он отдает государству, тогда как прямой налог взимается открыто.

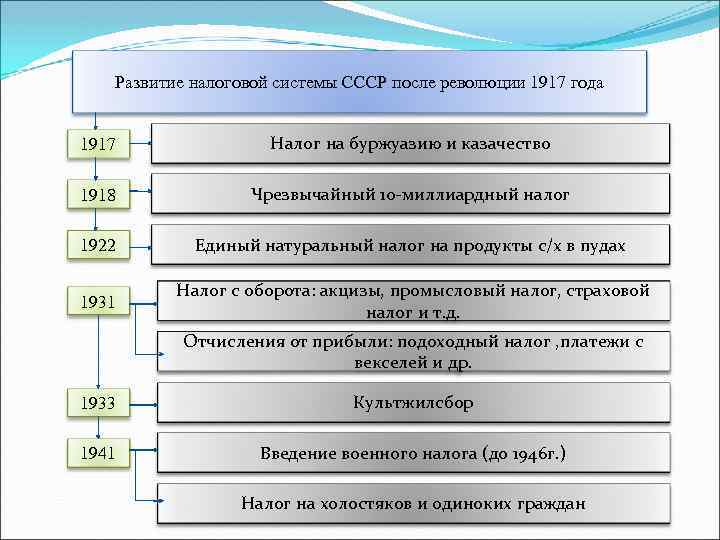

Развитие налоговой системы СССР после революции 1917 года 1917 Налог на буржуазию и казачество 1918 Чрезвычайный 10 -миллиардный налог 1922 Единый натуральный налог на продукты с/х в пудах 1931 Налог с оборота: акцизы, промысловый налог, страховой налог и т. д. Отчисления от прибыли: подоходный налог , платежи с векселей и др. 1933 Культжилсбор 1941 Введение военного налога (до 1946 г. ) Налог на холостяков и одиноких граждан

Развитие налоговой системы СССР после революции 1917 года 1917 Налог на буржуазию и казачество 1918 Чрезвычайный 10 -миллиардный налог 1922 Единый натуральный налог на продукты с/х в пудах 1931 Налог с оборота: акцизы, промысловый налог, страховой налог и т. д. Отчисления от прибыли: подоходный налог , платежи с векселей и др. 1933 Культжилсбор 1941 Введение военного налога (до 1946 г. ) Налог на холостяков и одиноких граждан

ПО УРОВНЮ ГОСУДАРСТВЕННОЙ ВЛАСТИ Федеральные налоги Налоги республик РФ и налоги краев, областей, автономных округов Местные налоги

ПО УРОВНЮ ГОСУДАРСТВЕННОЙ ВЛАСТИ Федеральные налоги Налоги республик РФ и налоги краев, областей, автономных округов Местные налоги

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГОВ Налогоплательщики Объекты налогообложения Налоговая база Ставка налога Налоговый период Порядок исчисления налога Сроки уплаты

ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЛОГОВ Налогоплательщики Объекты налогообложения Налоговая база Ставка налога Налоговый период Порядок исчисления налога Сроки уплаты

Налоговые системы развитых стран Основной принцип немецкого налогообложения звучит так: «налоги должны соответствовать величине услуг оказываемых государством» .

Налоговые системы развитых стран Основной принцип немецкого налогообложения звучит так: «налоги должны соответствовать величине услуг оказываемых государством» .

Налоговые системы развитых стран В Германии принята сложная и разветвленная налоговая система Обо всех налогах, которые должны выплачивать граждане и не граждане Германии Вам будут сообщать каждый месяц: на почту приходят письменные извещения налоговых органов. Помощь специалистов при оплате налогов — обычное дело в Германии.

Налоговые системы развитых стран В Германии принята сложная и разветвленная налоговая система Обо всех налогах, которые должны выплачивать граждане и не граждане Германии Вам будут сообщать каждый месяц: на почту приходят письменные извещения налоговых органов. Помощь специалистов при оплате налогов — обычное дело в Германии.

Налоговые системы развитых стран Новым предпринимателям и иностранным предпринимателям, а также тем, кто получает дополнительные доходы, всегда рекомендуется обратиться к экспертам при заполнении первых налоговых деклараций налоговым консультантам, адвокатам, присяжным ревизорам, аудиторам и финансовым инспекторам

Налоговые системы развитых стран Новым предпринимателям и иностранным предпринимателям, а также тем, кто получает дополнительные доходы, всегда рекомендуется обратиться к экспертам при заполнении первых налоговых деклараций налоговым консультантам, адвокатам, присяжным ревизорам, аудиторам и финансовым инспекторам

Налоговые системы развитых стран По немецкому законодательству организация зарегистрированная в Германии или физическое лицо, находящееся в стране более 6 месяцев, обязаны встать на налоговый учет в финансовое ведомство (Finanzamt) по местонахождению фирмы или лица.

Налоговые системы развитых стран По немецкому законодательству организация зарегистрированная в Германии или физическое лицо, находящееся в стране более 6 месяцев, обязаны встать на налоговый учет в финансовое ведомство (Finanzamt) по местонахождению фирмы или лица.

Налоговые системы развитых стран Сводный, бюджет Германии разделяется на три уровня: - Центральный (государственный) бюджет (доходы и расходы всей страны) — 48% всех налоговых поступлений. - Бюджеты 16 -ти федеральных земель. Бюджеты разных земель неодинаковы, зависят от экономических факторов регионов — 34% всех налоговых поступлений - Бюджеты городских и сельских коммун— 13% всех налоговых поступлений. Дополнительно в госбюджет входят доходы немецкого Центробанка и госпредприятий.

Налоговые системы развитых стран Сводный, бюджет Германии разделяется на три уровня: - Центральный (государственный) бюджет (доходы и расходы всей страны) — 48% всех налоговых поступлений. - Бюджеты 16 -ти федеральных земель. Бюджеты разных земель неодинаковы, зависят от экономических факторов регионов — 34% всех налоговых поступлений - Бюджеты городских и сельских коммун— 13% всех налоговых поступлений. Дополнительно в госбюджет входят доходы немецкого Центробанка и госпредприятий.

Налоговые системы развитых стран

Налоговые системы развитых стран

Налоговые системы развитых стран Бюджеты земель, изначально неравномерные, распределяются вертикально и горизонтально для финансовой «равности» - от высокодоходных регионов (Бавария, Вюртемберг, Северный Рейн-Вестфалия) в пользу «менее развитых экономически (Саксония, Шлезвиг-Голштейн) проходит перераспределение налоговых сборов, дополнительно финансово "слабые" земли получают государственные дотации. Общие правила налогообложения в Германии регулируются Законом «Порядок взимания налогов» - Abgabenordnung. Налоги в ФРГ обеспечивают около 80 % бюджетных доходов. Именно поэтому они рассматриваются правительством как главное средство воздействия государства на развитие экономики.

Налоговые системы развитых стран Бюджеты земель, изначально неравномерные, распределяются вертикально и горизонтально для финансовой «равности» - от высокодоходных регионов (Бавария, Вюртемберг, Северный Рейн-Вестфалия) в пользу «менее развитых экономически (Саксония, Шлезвиг-Голштейн) проходит перераспределение налоговых сборов, дополнительно финансово "слабые" земли получают государственные дотации. Общие правила налогообложения в Германии регулируются Законом «Порядок взимания налогов» - Abgabenordnung. Налоги в ФРГ обеспечивают около 80 % бюджетных доходов. Именно поэтому они рассматриваются правительством как главное средство воздействия государства на развитие экономики.

Налоговые системы развитых стран Всего в Германии 45 видов налога, включая такие как налог для владельцев собак, налог на уксусную кислоту, церковный налог, налог на игристые вина, энергию, увеселительные мероприятия, кофе, пиво, охоту, второй дом или квартиру, спирт и многие другие. Все налоги Германии можно разделить на три основные группы: налоги на доходы налоги на имущество налоги на сделки и потребление

Налоговые системы развитых стран Всего в Германии 45 видов налога, включая такие как налог для владельцев собак, налог на уксусную кислоту, церковный налог, налог на игристые вина, энергию, увеселительные мероприятия, кофе, пиво, охоту, второй дом или квартиру, спирт и многие другие. Все налоги Германии можно разделить на три основные группы: налоги на доходы налоги на имущество налоги на сделки и потребление

Налоговые системы развитых стран Основные виды налога на доходы: подоходный налог с физических лиц – Einkommensteuer налог на прибыль предприятий — Körperschaftsteuer налог на хозяйственную деятельность — Gewerbesteuer Основные налоги на имущество: налог на землю — Grundsteuer налоги на дарение и наследство Основные налоги на сделки и потребление: налог на приобретение имущества НДС

Налоговые системы развитых стран Основные виды налога на доходы: подоходный налог с физических лиц – Einkommensteuer налог на прибыль предприятий — Körperschaftsteuer налог на хозяйственную деятельность — Gewerbesteuer Основные налоги на имущество: налог на землю — Grundsteuer налоги на дарение и наследство Основные налоги на сделки и потребление: налог на приобретение имущества НДС

Налоговые системы развитых стран Подоходный налог с физических лиц. Ø Ø Основной источник государственных доходов Дает около 40% всех налоговых поступлений. В подоходный налог входит: Ø Ø налог на заработную плату налог на доходы с капитала

Налоговые системы развитых стран Подоходный налог с физических лиц. Ø Ø Основной источник государственных доходов Дает около 40% всех налоговых поступлений. В подоходный налог входит: Ø Ø налог на заработную плату налог на доходы с капитала

Налоговые системы развитых стран Налогом облагается доход физических лиц из разных источников (в том числе с доходов, полученных и в других странах, если они не были обложены налогом). • Подоходным налогом также облагаются все доходы: Ø Ø Ø промышленной и сельскохозяйственной деятельности, самостоятельного и несамостоятельного труда, владения капиталом, сдачи жилья в аренду, сдачи в аренду какой-либо собственности доходы от спекулятивных соглашений.

Налоговые системы развитых стран Налогом облагается доход физических лиц из разных источников (в том числе с доходов, полученных и в других странах, если они не были обложены налогом). • Подоходным налогом также облагаются все доходы: Ø Ø Ø промышленной и сельскохозяйственной деятельности, самостоятельного и несамостоятельного труда, владения капиталом, сдачи жилья в аренду, сдачи в аренду какой-либо собственности доходы от спекулятивных соглашений.

Налоговые системы развитых стран Это прогрессивный налог. Его минимальная ставка - 19%, максимальная — 51%. Необлагаемый налогом минимум составляет в год 5616 евро (для одиноких) и 11232 евро (для семейных пар) Для доходов, которые не превышают для одиноких 8153 евро и 16307 евро для семейных пар действует пропорциональное налогообложение со ставкой 22, 9%. Далее налог взимается по прогрессивной шкале до объёма доходов в 120041 евро (для одиноких) и 240083 евро (для семейных пар). Все доходы выше облагаются по максимальной ставке 51%.

Налоговые системы развитых стран Это прогрессивный налог. Его минимальная ставка - 19%, максимальная — 51%. Необлагаемый налогом минимум составляет в год 5616 евро (для одиноких) и 11232 евро (для семейных пар) Для доходов, которые не превышают для одиноких 8153 евро и 16307 евро для семейных пар действует пропорциональное налогообложение со ставкой 22, 9%. Далее налог взимается по прогрессивной шкале до объёма доходов в 120041 евро (для одиноких) и 240083 евро (для семейных пар). Все доходы выше облагаются по максимальной ставке 51%.

Налоговые системы развитых стран Тарифные зоны Налогооблагаемый Ставка доход (евро) налога С % ДО Одинокие Женатые Min тарифная зона Первая зона лимитной 0 0 5616 11232 19 % 5617 11233 8153 16307 22, 9 % 8154 16308 120041 240083 23 -50 % 120042 240084 … … 51 % прогрессии Вторая зона лимитной прогрессии Max пропорциональная зона

Налоговые системы развитых стран Тарифные зоны Налогооблагаемый Ставка доход (евро) налога С % ДО Одинокие Женатые Min тарифная зона Первая зона лимитной 0 0 5616 11232 19 % 5617 11233 8153 16307 22, 9 % 8154 16308 120041 240083 23 -50 % 120042 240084 … … 51 % прогрессии Вторая зона лимитной прогрессии Max пропорциональная зона

Налоговые системы развитых стран Необлагаемые доходы: пособия по безработице ; пособия на детей; стипендии; Пособия, получаемые из фондов Европейского социального фонда при прохождении курсов переквалификации; пособия по материнству пособия по воспитанию маленьких детей; социальная помощь; компенсации, выплачиваемые работодателем при трудовых конфликтах по решению суда;

Налоговые системы развитых стран Необлагаемые доходы: пособия по безработице ; пособия на детей; стипендии; Пособия, получаемые из фондов Европейского социального фонда при прохождении курсов переквалификации; пособия по материнству пособия по воспитанию маленьких детей; социальная помощь; компенсации, выплачиваемые работодателем при трудовых конфликтах по решению суда;

Налоговые системы развитых стран Необлагаемые доходы: выплачиваемые работодателем возмещения всевозможных расходов, связанных с трудовой деятельностью; командировочные расходы; подарки от работодателя на сумму не более 30 EUR, подарки к свадьбе, рождению ребенка — не более 358 EUR; страховые взносы, выплачиваемые работодателем за работника; страховые возмещения; доходы от приработков по совместительству в качестве преподавателя, воспитателя, сиделки, музыканта, тренера, от занятий искусством. — не более 1 848 EUR в год; полученные рекламные подарки и чаевые — но не более чем на 1 224 EUR в год; мелкие гонорары, комиссионные и прочие одноразовые заработки — но не более чем на 410 EUR

Налоговые системы развитых стран Необлагаемые доходы: выплачиваемые работодателем возмещения всевозможных расходов, связанных с трудовой деятельностью; командировочные расходы; подарки от работодателя на сумму не более 30 EUR, подарки к свадьбе, рождению ребенка — не более 358 EUR; страховые взносы, выплачиваемые работодателем за работника; страховые возмещения; доходы от приработков по совместительству в качестве преподавателя, воспитателя, сиделки, музыканта, тренера, от занятий искусством. — не более 1 848 EUR в год; полученные рекламные подарки и чаевые — но не более чем на 1 224 EUR в год; мелкие гонорары, комиссионные и прочие одноразовые заработки — но не более чем на 410 EUR