Португалия.ppt

- Количество слайдов: 26

Налоговая система Португалии Подготовила студентка 2 -го курса специальности налоги и налогообложение Группы Н-23 Гончарова Ольга

Налоговая система Португалии Подготовила студентка 2 -го курса специальности налоги и налогообложение Группы Н-23 Гончарова Ольга

Содержание • • • • • • Введение Глава 1. Экономика Португалии. Соглашение об избежании двойного налогообложения. Вывод по § 1 § 2. Соглашение об избежание двойного налогообложения между Россией и Португалией Вывод § 2 Вывод по 1 главе Глава 2. Корпоративные налоги Вывод по§ 1 § 2. Гербовый Сбор Вывод по § 2 § 3. Налог на добавленную стоимость Вывод по § 3 § 4. Социальный налог Вывод по § 4 Вывод по главе 2 Глава 3. Виды налогов Вывод по § 1 § 2. Налогообложение физических лиц Вывод по § 2 Вывод по 3 главе Заключение Список используемой литературы

Содержание • • • • • • Введение Глава 1. Экономика Португалии. Соглашение об избежании двойного налогообложения. Вывод по § 1 § 2. Соглашение об избежание двойного налогообложения между Россией и Португалией Вывод § 2 Вывод по 1 главе Глава 2. Корпоративные налоги Вывод по§ 1 § 2. Гербовый Сбор Вывод по § 2 § 3. Налог на добавленную стоимость Вывод по § 3 § 4. Социальный налог Вывод по § 4 Вывод по главе 2 Глава 3. Виды налогов Вывод по § 1 § 2. Налогообложение физических лиц Вывод по § 2 Вывод по 3 главе Заключение Список используемой литературы

Введение • Актуальность. • В условиях рыночных • отношений и особенно в переходный к рынку период налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. От того, насколько правильно построена система налогообложения, насколько продумана налоговая политика государства, зависит эффективное функционирование всего народного хозяйства.

Введение • Актуальность. • В условиях рыночных • отношений и особенно в переходный к рынку период налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. От того, насколько правильно построена система налогообложения, насколько продумана налоговая политика государства, зависит эффективное функционирование всего народного хозяйства.

Цель работы: • Цель данной работы выяснить • • степень теоретической проработки и практической востребованности легитимных методов минимизации налоговой нагрузки и оптимизации налогообложения в правовом поле Португалии. Научное значение: С точки зрения науки об управлении государство как объект управления ничем не отличается в этом качестве от частной корпорации. Если правильно выбраны цели, известны имеющиеся средства и ресурсы, то остается лишь научиться эффективно применять эти средства и ресурсы.

Цель работы: • Цель данной работы выяснить • • степень теоретической проработки и практической востребованности легитимных методов минимизации налоговой нагрузки и оптимизации налогообложения в правовом поле Португалии. Научное значение: С точки зрения науки об управлении государство как объект управления ничем не отличается в этом качестве от частной корпорации. Если правильно выбраны цели, известны имеющиеся средства и ресурсы, то остается лишь научиться эффективно применять эти средства и ресурсы.

Глава 1. Экономика Португалии. Соглашение об избежании двойного налогообложения. • § 1. Внешняя торговля и платежи Португалии • В 1989 году в банковском секторе Португалии начался период реформ. Его правовая база претерпела значительные изменения. До 1993 года сектор подразделялся на три группы: коммерческие банки (краткосрочные операции), инвестиционные банки (среднесрочные) и сберкассы (преимущественно долгосрочные кредиты на приобретение жилья) Португалия известна также высокой степенью распространения и универсального использования магнитных карт.

Глава 1. Экономика Португалии. Соглашение об избежании двойного налогообложения. • § 1. Внешняя торговля и платежи Португалии • В 1989 году в банковском секторе Португалии начался период реформ. Его правовая база претерпела значительные изменения. До 1993 года сектор подразделялся на три группы: коммерческие банки (краткосрочные операции), инвестиционные банки (среднесрочные) и сберкассы (преимущественно долгосрочные кредиты на приобретение жилья) Португалия известна также высокой степенью распространения и универсального использования магнитных карт.

Вывод по § 1: • Экономика Португалии – индустриально -аграрная, с широко развитой финансовой и банковской системы. Которые основаны на получение максимальной прибыли.

Вывод по § 1: • Экономика Португалии – индустриально -аграрная, с широко развитой финансовой и банковской системы. Которые основаны на получение максимальной прибыли.

§ 2. Соглашение об избежании двойного налогообложения между Россией и Португалией • • Несмотря на достаточно недружественные условия налогообложения для нерезидентов, созданных вне территории Евросоюза, российские компании, выходящие на португальский рынок, могут значительно снизить налоговое бремя с операций, совершаемых, в частности, внутри холдинговой структуры, посредством применения соглашения об избежании двойного налогообложения между Португалией и нашей страной. Конвенция между Правительством Российской Федерации и Правительством Португальской Республики об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы (далее - Конвенция) от 29 мая 2000 года ратифицирована Российской Федерацией Федеральным законом от 26 ноября 2002 г. N 145 -ФЗ.

§ 2. Соглашение об избежании двойного налогообложения между Россией и Португалией • • Несмотря на достаточно недружественные условия налогообложения для нерезидентов, созданных вне территории Евросоюза, российские компании, выходящие на португальский рынок, могут значительно снизить налоговое бремя с операций, совершаемых, в частности, внутри холдинговой структуры, посредством применения соглашения об избежании двойного налогообложения между Португалией и нашей страной. Конвенция между Правительством Российской Федерации и Правительством Португальской Республики об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы (далее - Конвенция) от 29 мая 2000 года ратифицирована Российской Федерацией Федеральным законом от 26 ноября 2002 г. N 145 -ФЗ.

Вывод § 2: • В итоге, Португалию, безусловно, нельзя отнести к юрисдикциям, которые целенаправленно могут использоваться для международного налогового планирования. Налоги здесь достаточно высоки как для физических, так и для юридических лиц.

Вывод § 2: • В итоге, Португалию, безусловно, нельзя отнести к юрисдикциям, которые целенаправленно могут использоваться для международного налогового планирования. Налоги здесь достаточно высоки как для физических, так и для юридических лиц.

Вывод по 1 главе: • Таким образом, экономика Португалии в большей мере индустриально-аграрная. В большой мере экономика страны, в связи с переизбытком ресурсов, ориентирована на экспорт. Но в то же время Португалия не оставляет без внимания соглашение о налогообложении с Россией

Вывод по 1 главе: • Таким образом, экономика Португалии в большей мере индустриально-аграрная. В большой мере экономика страны, в связи с переизбытком ресурсов, ориентирована на экспорт. Но в то же время Португалия не оставляет без внимания соглашение о налогообложении с Россией

Глава 2. Корпоративные налоги • § 1. Налог на прибыль • Основным налогом, которым облагаются португальские компании, является корпоративный налог, являющийся аналогом российского налога на прибыль организаций. Корпоративный налог взимается со всех доходов, получаемых португальской компанией от любых видов деятельности. • В отличие от других стран Евросоюза, в Португалии не взимается отдельный налог на прирост капитала. Вместо этого прирост капитала облагается по общей ставке корпоративного налога. При этом могут применяться определенные налоговые вычеты.

Глава 2. Корпоративные налоги • § 1. Налог на прибыль • Основным налогом, которым облагаются португальские компании, является корпоративный налог, являющийся аналогом российского налога на прибыль организаций. Корпоративный налог взимается со всех доходов, получаемых португальской компанией от любых видов деятельности. • В отличие от других стран Евросоюза, в Португалии не взимается отдельный налог на прирост капитала. Вместо этого прирост капитала облагается по общей ставке корпоративного налога. При этом могут применяться определенные налоговые вычеты.

Вывод по§ 1: • В Португалии в настоящий момент действуют строгие правила, ограничивающие применение механизмов оптимизации налогообложения с помощью трансфертного ценообразования

Вывод по§ 1: • В Португалии в настоящий момент действуют строгие правила, ограничивающие применение механизмов оптимизации налогообложения с помощью трансфертного ценообразования

§ 2. Гербовый Сбор • Помимо корпоративного налога на прибыль, в Португалии также уплачивается гербовый сбор. В России налоги или сборы, аналогичные гербовому сбору, не взимаются. • Гербовым сбором облагаются займы или иные формы финансирования в тех случаях, когда либо должником, либо кредитором является португальская компания или филиал компании-нерезидента в Португалии. Ставки гербового сбора варьируются в зависимости от периода использования заемного капитала - от 0, 04 до 0, 6 %.

§ 2. Гербовый Сбор • Помимо корпоративного налога на прибыль, в Португалии также уплачивается гербовый сбор. В России налоги или сборы, аналогичные гербовому сбору, не взимаются. • Гербовым сбором облагаются займы или иные формы финансирования в тех случаях, когда либо должником, либо кредитором является португальская компания или филиал компании-нерезидента в Португалии. Ставки гербового сбора варьируются в зависимости от периода использования заемного капитала - от 0, 04 до 0, 6 %.

Вывод по § 2: • Гербовый сбор в Португалии – это один из единственных налогов и сборов во всей Европе. Сущность которого уникальна.

Вывод по § 2: • Гербовый сбор в Португалии – это один из единственных налогов и сборов во всей Европе. Сущность которого уникальна.

§ 3. Налог на добавленную стоимость • Взимаемым в Португалии • • косвенным налогом является НДС. Режим обложения НДС в Португалии весьма напоминает российский. По общему правилу, все сделки внутри страны и импортные операции по реализации товаров, работ и услуг, осуществляемые португальскими компаниями, являются объектом обложения НДС. Обычная ставка налога 21 процент на материковой части Португалии и 15 процентов - на островной. Как и в России, в Португалии применяется уменьшенная ставка в отношении операций, главным образом, с пищевыми продуктами и напитками - 12 % на материке и 8 % вне его.

§ 3. Налог на добавленную стоимость • Взимаемым в Португалии • • косвенным налогом является НДС. Режим обложения НДС в Португалии весьма напоминает российский. По общему правилу, все сделки внутри страны и импортные операции по реализации товаров, работ и услуг, осуществляемые португальскими компаниями, являются объектом обложения НДС. Обычная ставка налога 21 процент на материковой части Португалии и 15 процентов - на островной. Как и в России, в Португалии применяется уменьшенная ставка в отношении операций, главным образом, с пищевыми продуктами и напитками - 12 % на материке и 8 % вне его.

Вывод по § 3: • Налог на добавленную стоимость очень схож с Российским. Но в Португалии существует более льготная ставка налогообложения, чем в России.

Вывод по § 3: • Налог на добавленную стоимость очень схож с Российским. Но в Португалии существует более льготная ставка налогообложения, чем в России.

§ 4. Социальный налог • Также в Португалии компании уплачивает налог (социальный взнос) с фонда заработной платы сотрудников, по сути идентичный российскому ЕСН. Ставка налога - 23, 75 %. В отношении вознаграждений, уплачиваемых членам совета директоров и членам других органов управления компаниями могут устанавливаться специальные правила регулирования. Суммы налога учитываются в составе расходов, учитываемых при исчислении налоговой базы по корпоративному налогу.

§ 4. Социальный налог • Также в Португалии компании уплачивает налог (социальный взнос) с фонда заработной платы сотрудников, по сути идентичный российскому ЕСН. Ставка налога - 23, 75 %. В отношении вознаграждений, уплачиваемых членам совета директоров и членам других органов управления компаниями могут устанавливаться специальные правила регулирования. Суммы налога учитываются в составе расходов, учитываемых при исчислении налоговой базы по корпоративному налогу.

Вывод по § 4: Если сравнить Социальный налог Португалии и России, то мы можем увидеть, что налоговая нагрузка на португальские компании более высокая.

Вывод по § 4: Если сравнить Социальный налог Португалии и России, то мы можем увидеть, что налоговая нагрузка на португальские компании более высокая.

Вывод по главе 2: • Корпоративный налог и НДС представляют собой важную статью доходов государственного бюджета Португалии. Доходы от взимания потребительских налогов составляют около двух пятых всех бюджетных доходов, в то время как корпоративные налоги приносят около одной десятой, а налоги на доход физических лиц - около одной шестой.

Вывод по главе 2: • Корпоративный налог и НДС представляют собой важную статью доходов государственного бюджета Португалии. Доходы от взимания потребительских налогов составляют около двух пятых всех бюджетных доходов, в то время как корпоративные налоги приносят около одной десятой, а налоги на доход физических лиц - около одной шестой.

Глава 3. Виды налогов • § 1. Налог на недвижимость • Если Вы не являетесь • резидентом Португалии, но владеете там недвижимостью, то Вы можете столкнуться со следующими налогами: Налог за передачу имущества. Этот муниципальный налог взимается по оценке стоимости недвижимого имущества, как это записано в акте покупки. При стоимости ниже 80 тыс. евро данный налог не взимается, далее этот налог прогрессирует и может возрасти до 6%. Обычно покупатель платит этот налог.

Глава 3. Виды налогов • § 1. Налог на недвижимость • Если Вы не являетесь • резидентом Португалии, но владеете там недвижимостью, то Вы можете столкнуться со следующими налогами: Налог за передачу имущества. Этот муниципальный налог взимается по оценке стоимости недвижимого имущества, как это записано в акте покупки. При стоимости ниже 80 тыс. евро данный налог не взимается, далее этот налог прогрессирует и может возрасти до 6%. Обычно покупатель платит этот налог.

Вывод по § 1: • В Португалии очень сложное налогообложение на недвижимость. Которое состоит из нескольких этапов. Эта одна из единственных стран, которая содержит такую сложную структуру налогообложения.

Вывод по § 1: • В Португалии очень сложное налогообложение на недвижимость. Которое состоит из нескольких этапов. Эта одна из единственных стран, которая содержит такую сложную структуру налогообложения.

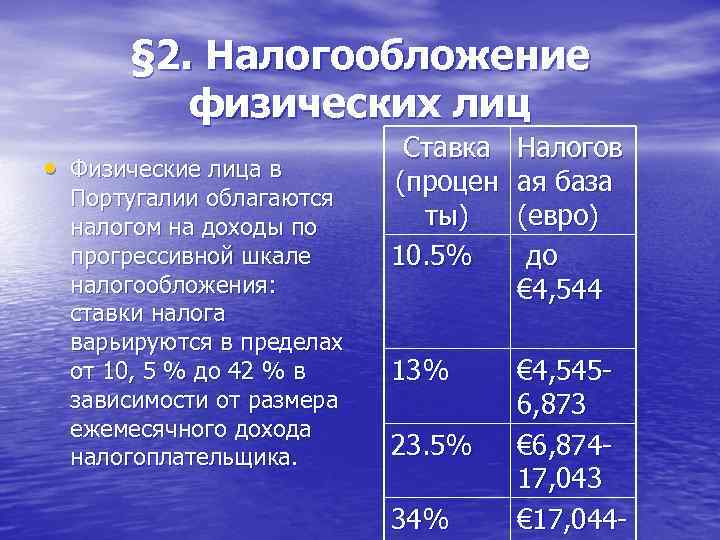

§ 2. Налогообложение физических лиц • Физические лица в Португалии облагаются налогом на доходы по прогрессивной шкале налогообложения: ставки налога варьируются в пределах от 10, 5 % до 42 % в зависимости от размера ежемесячного дохода налогоплательщика. Ставка (процен ты) 10. 5% Налогов ая база (евро) до € 4, 544 13% € 4, 5456, 873 € 6, 87417, 043 € 17, 044 - 23. 5% 34%

§ 2. Налогообложение физических лиц • Физические лица в Португалии облагаются налогом на доходы по прогрессивной шкале налогообложения: ставки налога варьируются в пределах от 10, 5 % до 42 % в зависимости от размера ежемесячного дохода налогоплательщика. Ставка (процен ты) 10. 5% Налогов ая база (евро) до € 4, 544 13% € 4, 5456, 873 € 6, 87417, 043 € 17, 044 - 23. 5% 34%

Вывод по § 2: • В целом, система налогообложения • физических лиц в Португалии стандартна для государств Западной Европы. В сравнении с российскими налогами, граждане Португалии и нерезиденты, имеющие недвижимое имущество на территории этой страны, сталкиваются с куда более серьезной налоговой нагрузкой.

Вывод по § 2: • В целом, система налогообложения • физических лиц в Португалии стандартна для государств Западной Европы. В сравнении с российскими налогами, граждане Португалии и нерезиденты, имеющие недвижимое имущество на территории этой страны, сталкиваются с куда более серьезной налоговой нагрузкой.

Вывод по 3 главе: • В Португалии налоги, составляющие от одной трети до двух пятых внутреннего валового продукта этой страны, невелики по сравнению с многими другими западноевропейскими странами.

Вывод по 3 главе: • В Португалии налоги, составляющие от одной трети до двух пятых внутреннего валового продукта этой страны, невелики по сравнению с многими другими западноевропейскими странами.

Заключение: • Одним из главных элементов рыночной экономики является налоговая система. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система Португалии была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Заключение: • Одним из главных элементов рыночной экономики является налоговая система. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система Португалии была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Список используемой литературы: • 1. Мировой опыт налогообложения. Соколов • • • В. А. , 2008 2. «Налоговое обозрение» № 34. «Как российским компаниям платить налоги в Португалии» . Статья Бушевой И. 3. «Деловые вести» - 2008. Статья «Покупка недвижимости в Португалии» 4. Бабкин, М. Р. Налоги и налогообложение в Португалии. 2004. 93 с.

Список используемой литературы: • 1. Мировой опыт налогообложения. Соколов • • • В. А. , 2008 2. «Налоговое обозрение» № 34. «Как российским компаниям платить налоги в Португалии» . Статья Бушевой И. 3. «Деловые вести» - 2008. Статья «Покупка недвижимости в Португалии» 4. Бабкин, М. Р. Налоги и налогообложение в Португалии. 2004. 93 с.

Спасибо за Внимание!!!!!!

Спасибо за Внимание!!!!!!