Франция. Налоговая система.pptx

- Количество слайдов: 14

Налоговая система Франции Выполнила: студентка 1 курса магистратуры МУАА Анастасия Бабич

Налоговая система Франции Выполнила: студентка 1 курса магистратуры МУАА Анастасия Бабич

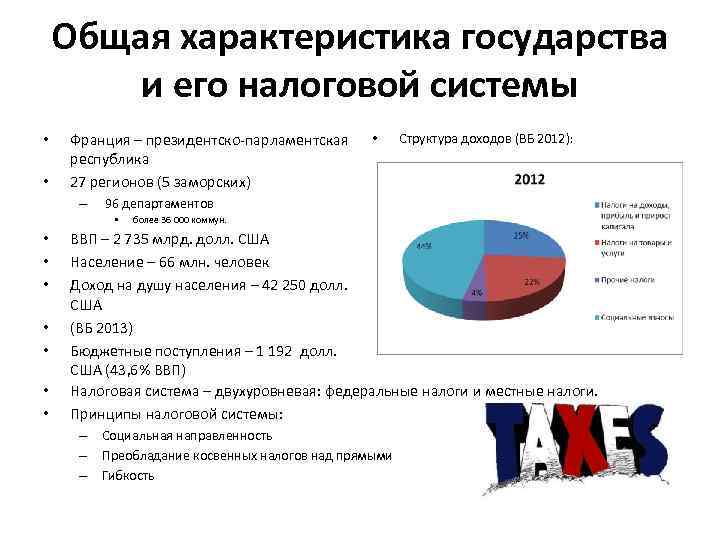

Общая характеристика государства и его налоговой системы • • Франция – президентско-парламентская республика 27 регионов (5 заморских) • Структура доходов (ВБ 2012): – 96 департаментов • • более 36 000 коммун. ВВП – 2 735 млрд. долл. США Население – 66 млн. человек Доход на душу населения – 42 250 долл. США (ВБ 2013) Бюджетные поступления – 1 192 долл. США (43, 6% ВВП) Налоговая система – двухуровневая: федеральные налоги и местные налоги. Принципы налоговой системы: – Социальная направленность – Преобладание косвенных налогов над прямыми – Гибкость

Общая характеристика государства и его налоговой системы • • Франция – президентско-парламентская республика 27 регионов (5 заморских) • Структура доходов (ВБ 2012): – 96 департаментов • • более 36 000 коммун. ВВП – 2 735 млрд. долл. США Население – 66 млн. человек Доход на душу населения – 42 250 долл. США (ВБ 2013) Бюджетные поступления – 1 192 долл. США (43, 6% ВВП) Налоговая система – двухуровневая: федеральные налоги и местные налоги. Принципы налоговой системы: – Социальная направленность – Преобладание косвенных налогов над прямыми – Гибкость

Система законодательства • • Конституция Налоговый кодекс Таможенный кодекс Кодекс фискальных процедур Федеральные законы Законы бюджетов Международные соглашения

Система законодательства • • Конституция Налоговый кодекс Таможенный кодекс Кодекс фискальных процедур Федеральные законы Законы бюджетов Международные соглашения

Налоговые органы • Главное управление государственных финансов Главное управление таможенных и акцизных сборов • Генеральный директор Отдел налогового законодательства Региональные представители Генерального директора Департамент упрощения налогообложения Зам. Генерального директора Департамент рисков и аудита Департамент государственной пенсии Налогообложение компаний Департамент международного сотрудничества Налогообложение физических лиц Налогообложение сделок Международное сотрудничество Департамент связей с общественностью Служба налогового контроля Юридическая служба налогообложения Служба налогового управления Служба муниципальных сборов Отдел стратегического бюджетного планирования Служба государственного учета Служба управления имуществом Отдел кадров Служба ИТ

Налоговые органы • Главное управление государственных финансов Главное управление таможенных и акцизных сборов • Генеральный директор Отдел налогового законодательства Региональные представители Генерального директора Департамент упрощения налогообложения Зам. Генерального директора Департамент рисков и аудита Департамент государственной пенсии Налогообложение компаний Департамент международного сотрудничества Налогообложение физических лиц Налогообложение сделок Международное сотрудничество Департамент связей с общественностью Служба налогового контроля Юридическая служба налогообложения Служба налогового управления Служба муниципальных сборов Отдел стратегического бюджетного планирования Служба государственного учета Служба управления имуществом Отдел кадров Служба ИТ

Система налогов

Система налогов

Подоходный налог • Плательщики: физические лица, предприятия и кооперативы, не являющиеся акционерными обществами. • Налог взимается с домохозяйства • Резидентство: – 1) если главное место жительства во Франции, – 2) осуществляют профессиональную деятельность во Франции, неважно оплачиваемую или нет, если они не могут доказать, что это неосновной вид деятельности, – 3) если центр экономических интересов во Франции. • Налогооблагаемый доход – Резиденты – весь доход – Нерезиденты – доход от источника во Франции и прирост капитала от продажи ряда активов – Обычно весь доход суммируется и облагается по прогрессивной ставке, некоторые доходы облагаются по единой ставке.

Подоходный налог • Плательщики: физические лица, предприятия и кооперативы, не являющиеся акционерными обществами. • Налог взимается с домохозяйства • Резидентство: – 1) если главное место жительства во Франции, – 2) осуществляют профессиональную деятельность во Франции, неважно оплачиваемую или нет, если они не могут доказать, что это неосновной вид деятельности, – 3) если центр экономических интересов во Франции. • Налогооблагаемый доход – Резиденты – весь доход – Нерезиденты – доход от источника во Франции и прирост капитала от продажи ряда активов – Обычно весь доход суммируется и облагается по прогрессивной ставке, некоторые доходы облагаются по единой ставке.

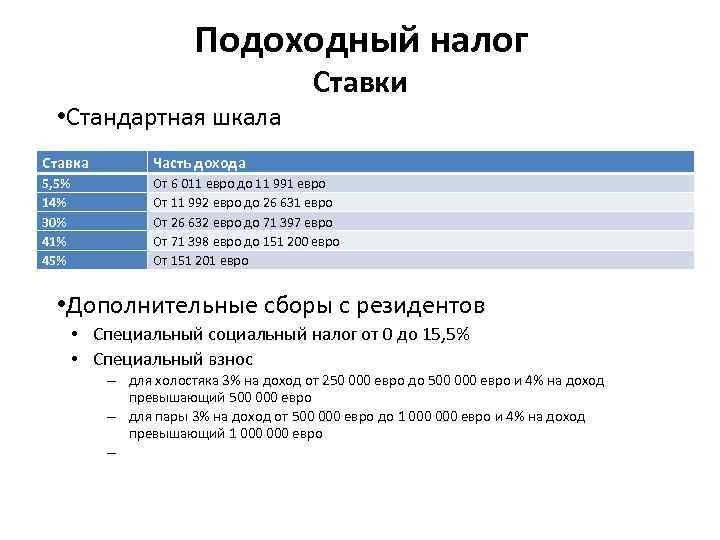

Подоходный налог • Стандартная шкала Ставки Ставка Часть дохода 5, 5% 14% 30% 41% 45% От 6 011 евро до 11 991 евро От 11 992 евро до 26 631 евро От 26 632 евро до 71 397 евро От 71 398 евро до 151 200 евро От 151 201 евро • Дополнительные сборы с резидентов • Специальный социальный налог от 0 до 15, 5% • Специальный взнос – для холостяка 3% на доход от 250 000 евро до 500 000 евро и 4% на доход превышающий 500 000 евро – для пары 3% на доход от 500 000 евро до 1 000 евро и 4% на доход превышающий 1 000 евро –

Подоходный налог • Стандартная шкала Ставки Ставка Часть дохода 5, 5% 14% 30% 41% 45% От 6 011 евро до 11 991 евро От 11 992 евро до 26 631 евро От 26 632 евро до 71 397 евро От 71 398 евро до 151 200 евро От 151 201 евро • Дополнительные сборы с резидентов • Специальный социальный налог от 0 до 15, 5% • Специальный взнос – для холостяка 3% на доход от 250 000 евро до 500 000 евро и 4% на доход превышающий 500 000 евро – для пары 3% на доход от 500 000 евро до 1 000 евро и 4% на доход превышающий 1 000 евро –

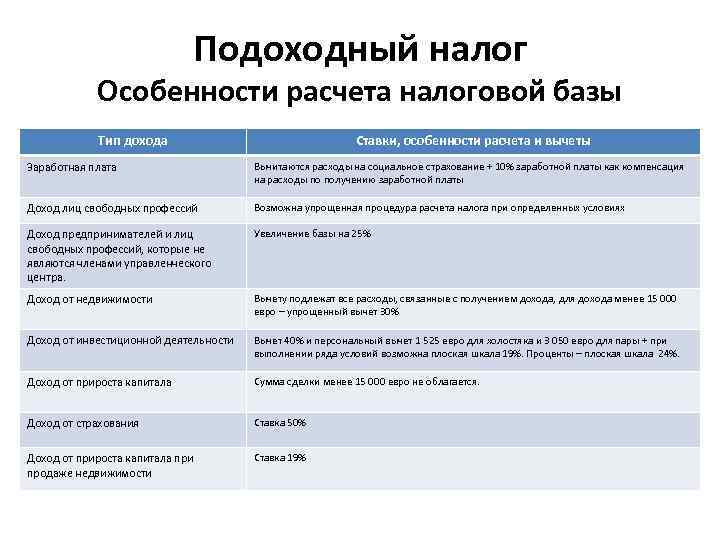

Подоходный налог Особенности расчета налоговой базы Тип дохода Ставки, особенности расчета и вычеты Заработная плата Вычитаются расходы на социальное страхование + 10% заработной платы как компенсация на расходы по получению заработной платы Доход лиц свободных профессий Возможна упрощенная процедура расчета налога при определенных условиях Доход предпринимателей и лиц свободных профессий, которые не являются членами управленческого центра. Увеличение базы на 25% Доход от недвижимости Вычету подлежат все расходы, связанные с получением дохода, для дохода менее 15 000 евро – упрощенный вычет 30% Доход от инвестиционной деятельности Вычет 40% и персональный вычет 1 525 евро для холостяка и 3 050 евро для пары + при выполнении ряда условий возможна плоская шкала 19%. Проценты – плоская шкала 24%. Доход от прироста капитала Сумма сделки менее 15 000 евро не облагается. Доход от страхования Ставка 50% Доход от прироста капитала при продаже недвижимости Ставка 19%

Подоходный налог Особенности расчета налоговой базы Тип дохода Ставки, особенности расчета и вычеты Заработная плата Вычитаются расходы на социальное страхование + 10% заработной платы как компенсация на расходы по получению заработной платы Доход лиц свободных профессий Возможна упрощенная процедура расчета налога при определенных условиях Доход предпринимателей и лиц свободных профессий, которые не являются членами управленческого центра. Увеличение базы на 25% Доход от недвижимости Вычету подлежат все расходы, связанные с получением дохода, для дохода менее 15 000 евро – упрощенный вычет 30% Доход от инвестиционной деятельности Вычет 40% и персональный вычет 1 525 евро для холостяка и 3 050 евро для пары + при выполнении ряда условий возможна плоская шкала 19%. Проценты – плоская шкала 24%. Доход от прироста капитала Сумма сделки менее 15 000 евро не облагается. Доход от страхования Ставка 50% Доход от прироста капитала при продаже недвижимости Ставка 19%

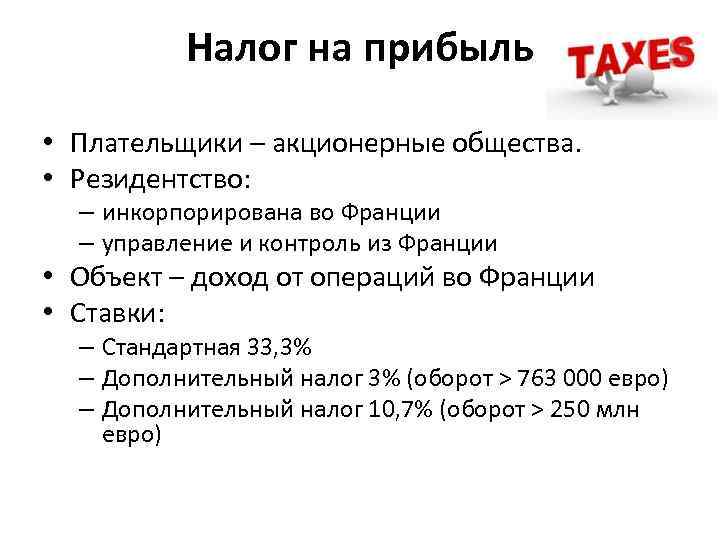

Налог на прибыль • Плательщики – акционерные общества. • Резидентство: – инкорпорирована во Франции – управление и контроль из Франции • Объект – доход от операций во Франции • Ставки: – Стандартная 33, 3% – Дополнительный налог 3% (оборот > 763 000 евро) – Дополнительный налог 10, 7% (оборот > 250 млн евро)

Налог на прибыль • Плательщики – акционерные общества. • Резидентство: – инкорпорирована во Франции – управление и контроль из Франции • Объект – доход от операций во Франции • Ставки: – Стандартная 33, 3% – Дополнительный налог 3% (оборот > 763 000 евро) – Дополнительный налог 10, 7% (оборот > 250 млн евро)

НДС • Плательщики: – – организации индивидуальные предприниматели лица, перемещающие товары через таможенную границу иностранные организации • Ставка – 20% • Пониженные ставки 5, 5% и 10% (еда и пр. ) • Преференциальная ставка 2, 1% (медицинские товары и периодика) • Некоторые операции освобождены • Уплата ежемесячно, квартально, за год по выбору налогоплательщика

НДС • Плательщики: – – организации индивидуальные предприниматели лица, перемещающие товары через таможенную границу иностранные организации • Ставка – 20% • Пониженные ставки 5, 5% и 10% (еда и пр. ) • Преференциальная ставка 2, 1% (медицинские товары и периодика) • Некоторые операции освобождены • Уплата ежемесячно, квартально, за год по выбору налогоплательщика

Налог, взимаемый у источника • Плательщики – юридические лица • Объект - пассивный доход, уплачиваемый нерезидентам • Ставки: – – Дивиденды нерезидентам – 30%. Роялти нерезидентам – 33, 33%. Проценты нерезидентам – исключены. Налог с филиала – 30%.

Налог, взимаемый у источника • Плательщики – юридические лица • Объект - пассивный доход, уплачиваемый нерезидентам • Ставки: – – Дивиденды нерезидентам – 30%. Роялти нерезидентам – 33, 33%. Проценты нерезидентам – исключены. Налог с филиала – 30%.

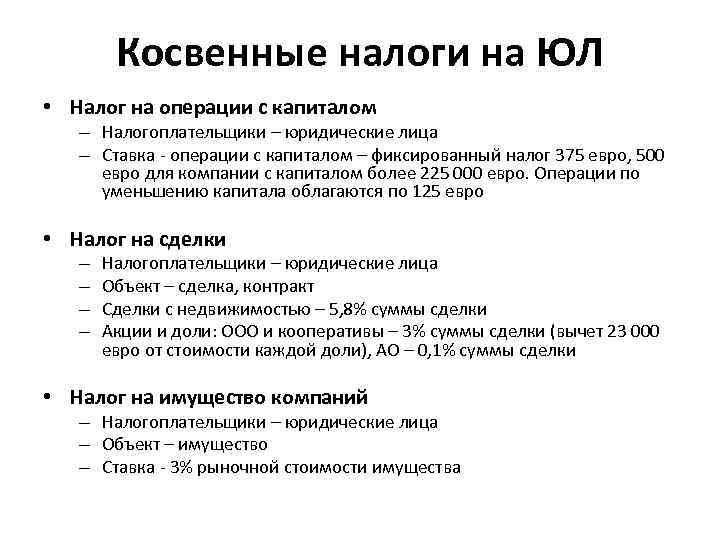

Косвенные налоги на ЮЛ • Налог на операции с капиталом – Налогоплательщики – юридические лица – Ставка - операции с капиталом – фиксированный налог 375 евро, 500 евро для компании с капиталом более 225 000 евро. Операции по уменьшению капитала облагаются по 125 евро • Налог на сделки – – Налогоплательщики – юридические лица Объект – сделка, контракт Сделки с недвижимостью – 5, 8% суммы сделки Акции и доли: ООО и кооперативы – 3% суммы сделки (вычет 23 000 евро от стоимости каждой доли), АО – 0, 1% суммы сделки • Налог на имущество компаний – Налогоплательщики – юридические лица – Объект – имущество – Ставка - 3% рыночной стоимости имущества

Косвенные налоги на ЮЛ • Налог на операции с капиталом – Налогоплательщики – юридические лица – Ставка - операции с капиталом – фиксированный налог 375 евро, 500 евро для компании с капиталом более 225 000 евро. Операции по уменьшению капитала облагаются по 125 евро • Налог на сделки – – Налогоплательщики – юридические лица Объект – сделка, контракт Сделки с недвижимостью – 5, 8% суммы сделки Акции и доли: ООО и кооперативы – 3% суммы сделки (вычет 23 000 евро от стоимости каждой доли), АО – 0, 1% суммы сделки • Налог на имущество компаний – Налогоплательщики – юридические лица – Объект – имущество – Ставка - 3% рыночной стоимости имущества

Прочие налоги на физические лица Налог на наследство и дарение – Плательщики – получатели – Ставка варьируется, для родственников от 5% до 45% стоимости наследства – Вычеты на детей – до 100 000 евро на ребенка • Налог на богатство – – Плательщики – физические лица Период введения - 2013 и 2014 год Объект: сумму активов, превышающая 1, 3 млн евро Ставки: • • • 0, 5% - от 800 000 до 1, 3 млн евро 0, 7% от 1, 3 млн до 2, 57 млн евро 1% от 2, 57 до 5 млн евро 1, 25% от 5 до 10 млн евро 1, 5% свыше 10 млн евро – Вычеты • 30% рыночной стоимости основного жилья с базы (с базы) • 50% но не более 45 000 евро суммы, инвестированной в малый и средний бизнес (с суммы налога)

Прочие налоги на физические лица Налог на наследство и дарение – Плательщики – получатели – Ставка варьируется, для родственников от 5% до 45% стоимости наследства – Вычеты на детей – до 100 000 евро на ребенка • Налог на богатство – – Плательщики – физические лица Период введения - 2013 и 2014 год Объект: сумму активов, превышающая 1, 3 млн евро Ставки: • • • 0, 5% - от 800 000 до 1, 3 млн евро 0, 7% от 1, 3 млн до 2, 57 млн евро 1% от 2, 57 до 5 млн евро 1, 25% от 5 до 10 млн евро 1, 5% свыше 10 млн евро – Вычеты • 30% рыночной стоимости основного жилья с базы (с базы) • 50% но не более 45 000 евро суммы, инвестированной в малый и средний бизнес (с суммы налога)

Спасибо за внимание!

Спасибо за внимание!