2-налоги и платежи!.ppt

- Количество слайдов: 196

Налоги и платежи

Налоги и платежи

Какой специфический налог платят горные компании в связи с недропользованием?

Какой специфический налог платят горные компании в связи с недропользованием?

Налог на добычу полезных ископаемых

Налог на добычу полезных ископаемых

Каким образом определяется налог на добычу полезных ископаемых?

Каким образом определяется налог на добычу полезных ископаемых?

Налог на добычу полезных ископаемых определяется как доля от стоимости добытого минерального сырья.

Налог на добычу полезных ископаемых определяется как доля от стоимости добытого минерального сырья.

Как определяется стоимость добытого минерального сырья?

Как определяется стоимость добытого минерального сырья?

Стоимость добытого минерального сырья определяется на основе объема добытого полезного ископаемого и цен его реализации

Стоимость добытого минерального сырья определяется на основе объема добытого полезного ископаемого и цен его реализации

Как определяется количество добытого полезного ископаемого?

Как определяется количество добытого полезного ископаемого?

Количество добытого полезного ископаемого определяется прямым или косвенным методом

Количество добытого полезного ископаемого определяется прямым или косвенным методом

Что представляет собой прямой метод определения количества добытого полезного ископаемого?

Что представляет собой прямой метод определения количества добытого полезного ископаемого?

Прямой метод характеризуется применением измерительных средств и устройств

Прямой метод характеризуется применением измерительных средств и устройств

Что представляет собой косвенный метод определения количества добытого полезного ископаемого?

Что представляет собой косвенный метод определения количества добытого полезного ископаемого?

Косвенный метод – это расчетный метод, на основе данных о содержании добытого ПИ в извлекаемом из недр минеральном сырье

Косвенный метод – это расчетный метод, на основе данных о содержании добытого ПИ в извлекаемом из недр минеральном сырье

Каким образом оценивается стоимость добытых полезных ископаемых?

Каким образом оценивается стоимость добытых полезных ископаемых?

- исходя из сложившихся цен реализации добытого полезного ископаемого без учета НДС; - исходя из расчетной стоимости добытых полезных ископаемых

- исходя из сложившихся цен реализации добытого полезного ископаемого без учета НДС; - исходя из расчетной стоимости добытых полезных ископаемых

Ставки налога на добычу полезных ископаемых?

Ставки налога на добычу полезных ископаемых?

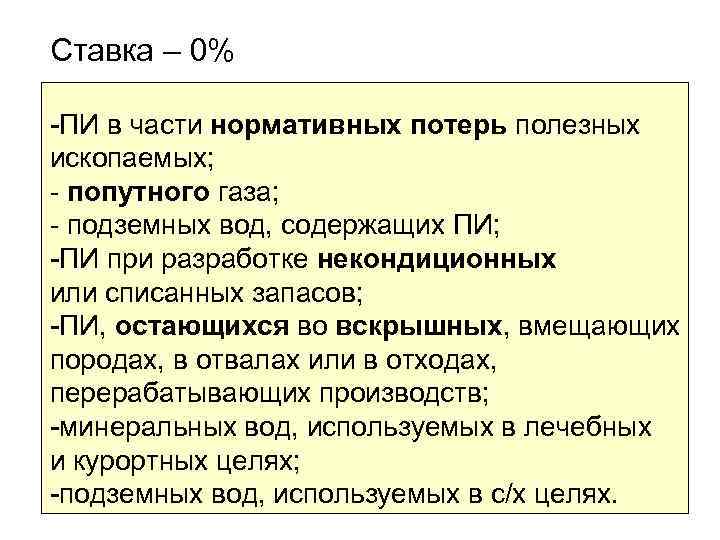

Ставка – 0% -ПИ в части нормативных потерь полезных ископаемых; - попутного газа; - подземных вод, содержащих ПИ; -ПИ при разработке некондиционных или списанных запасов; -ПИ, остающихся во вскрышных, вмещающих породах, в отвалах или в отходах, перерабатывающих производств; -минеральных вод, используемых в лечебных и курортных целях; -подземных вод, используемых в с/х целях.

Ставка – 0% -ПИ в части нормативных потерь полезных ископаемых; - попутного газа; - подземных вод, содержащих ПИ; -ПИ при разработке некондиционных или списанных запасов; -ПИ, остающихся во вскрышных, вмещающих породах, в отвалах или в отходах, перерабатывающих производств; -минеральных вод, используемых в лечебных и курортных целях; -подземных вод, используемых в с/х целях.

Ставка 3, 8% - калийные соли;

Ставка 3, 8% - калийные соли;

Ставка 4, 0% - торф; - каменный уголь, бурый уголь, антрацит и горючие сланцы; - апатит-нефелиновые, апатитовые и фосфоритовые руды;

Ставка 4, 0% - торф; - каменный уголь, бурый уголь, антрацит и горючие сланцы; - апатит-нефелиновые, апатитовые и фосфоритовые руды;

Ставка 4, 8% - кондиционные руды черных металлов;

Ставка 4, 8% - кондиционные руды черных металлов;

Ставка 5, 5% –сырье радиоактивных металлов; –горно-химическое неметаллическое сырье; –соль природная и чистый хлористый натрий; –подземные промышленные и термальные воды; –нефелины, бокситы;

Ставка 5, 5% –сырье радиоактивных металлов; –горно-химическое неметаллическое сырье; –соль природная и чистый хлористый натрий; –подземные промышленные и термальные воды; –нефелины, бокситы;

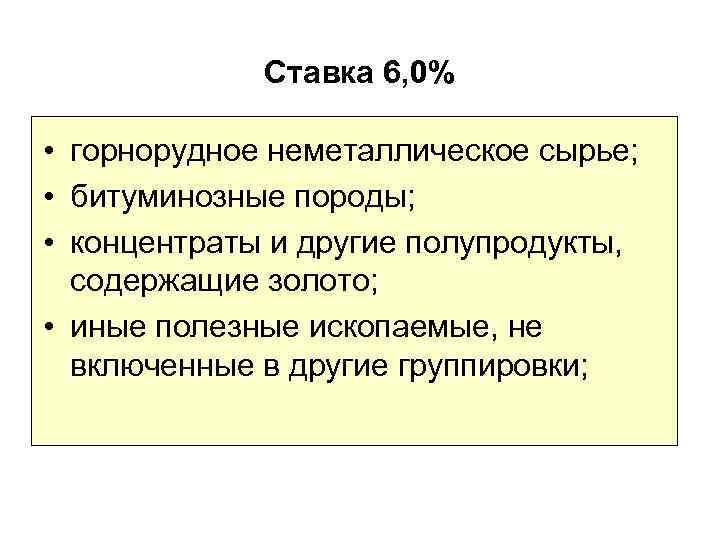

Ставка 6, 0% • горнорудное неметаллическое сырье; • битуминозные породы; • концентраты и другие полупродукты, содержащие золото; • иные полезные ископаемые, не включенные в другие группировки;

Ставка 6, 0% • горнорудное неметаллическое сырье; • битуминозные породы; • концентраты и другие полупродукты, содержащие золото; • иные полезные ископаемые, не включенные в другие группировки;

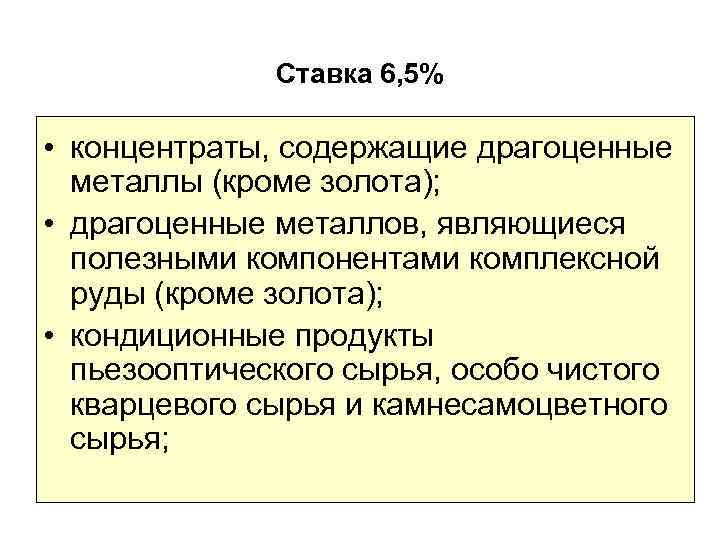

Ставка 6, 5% • концентраты, содержащие драгоценные металлы (кроме золота); • драгоценные металлов, являющиеся полезными компонентами комплексной руды (кроме золота); • кондиционные продукты пьезооптического сырья, особо чистого кварцевого сырья и камнесамоцветного сырья;

Ставка 6, 5% • концентраты, содержащие драгоценные металлы (кроме золота); • драгоценные металлов, являющиеся полезными компонентами комплексной руды (кроме золота); • кондиционные продукты пьезооптического сырья, особо чистого кварцевого сырья и камнесамоцветного сырья;

Ставка 7, 5% • минеральные воды;

Ставка 7, 5% • минеральные воды;

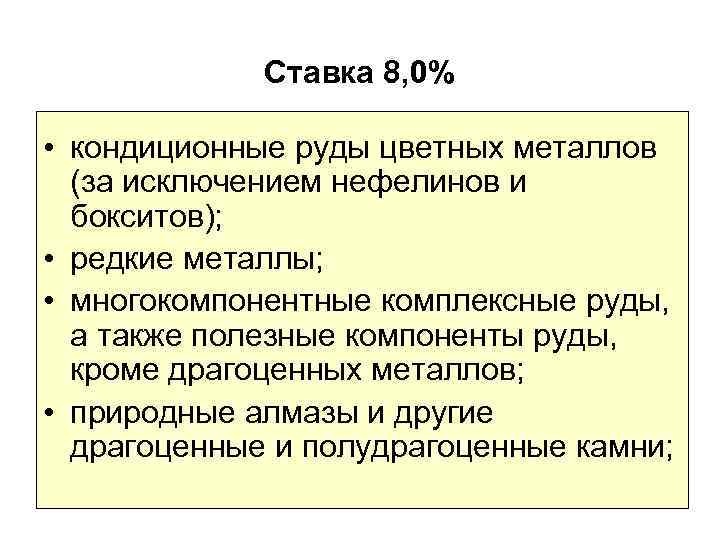

Ставка 8, 0% • кондиционные руды цветных металлов (за исключением нефелинов и бокситов); • редкие металлы; • многокомпонентные комплексные руды, а также полезные компоненты руды, кроме драгоценных металлов; • природные алмазы и другие драгоценные и полудрагоценные камни;

Ставка 8, 0% • кондиционные руды цветных металлов (за исключением нефелинов и бокситов); • редкие металлы; • многокомпонентные комплексные руды, а также полезные компоненты руды, кроме драгоценных металлов; • природные алмазы и другие драгоценные и полудрагоценные камни;

Ставка 16, 5% • углеводородное сырье;

Ставка 16, 5% • углеводородное сырье;

Ставка 17, 5% • газовый конденсат из всех видов месторождений углеводородного сырья;

Ставка 17, 5% • газовый конденсат из всех видов месторождений углеводородного сырья;

Ставка 135 рублей за 1 000 кубических метров газа • газ горючий природный из всех видов месторождений углеводородного сырья.

Ставка 135 рублей за 1 000 кубических метров газа • газ горючий природный из всех видов месторождений углеводородного сырья.

Ставка 16, 5 % Нефть, газовый конденсат из нефтегазоконденсатных месторождений

Ставка 16, 5 % Нефть, газовый конденсат из нефтегазоконденсатных месторождений

Виды налогов

Виды налогов

Федеральные, Региональные, Местные

Федеральные, Региональные, Местные

Федеральные Налог на добавленную стоимость (НДС)

Федеральные Налог на добавленную стоимость (НДС)

Что является объектом налогообложения?

Что является объектом налогообложения?

Объектом налогообложения является реализация товаров (работ, услуг) на территории РФ

Объектом налогообложения является реализация товаров (работ, услуг) на территории РФ

Ставка НДС 18% 0 % - для товаров, вывезенных в таможенном режиме экспорта 10% - продовольственные детские, периодика, медицинские

Ставка НДС 18% 0 % - для товаров, вывезенных в таможенном режиме экспорта 10% - продовольственные детские, периодика, медицинские

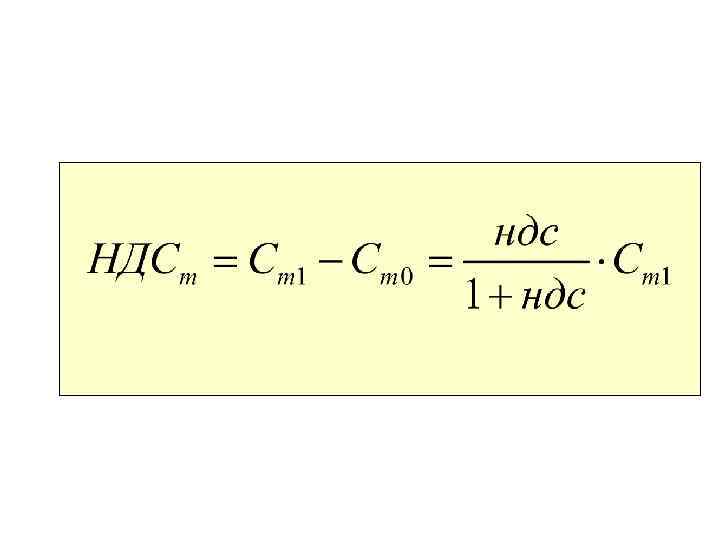

Налоговые вычеты по НДС Вычетам подлежат суммы налога, уплаченные приобретении товаров (работ, услуг) для производства продукции

Налоговые вычеты по НДС Вычетам подлежат суммы налога, уплаченные приобретении товаров (работ, услуг) для производства продукции

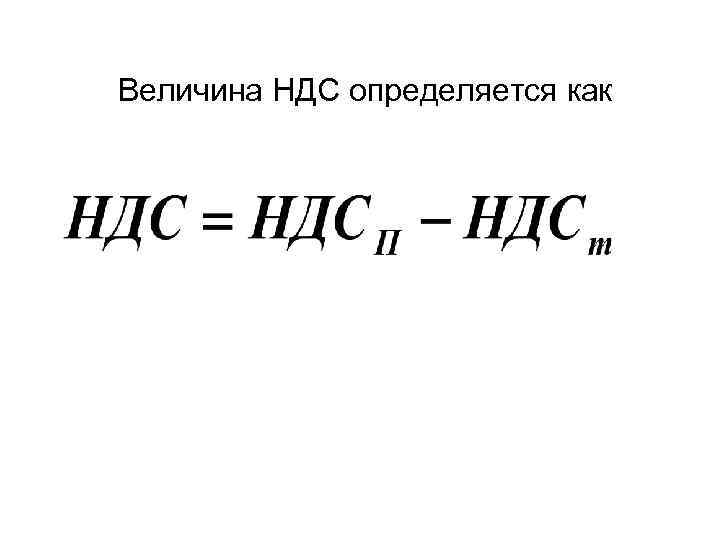

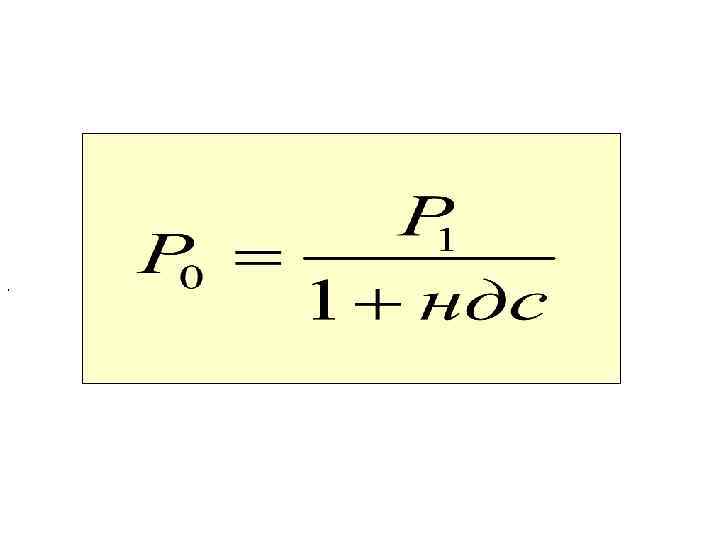

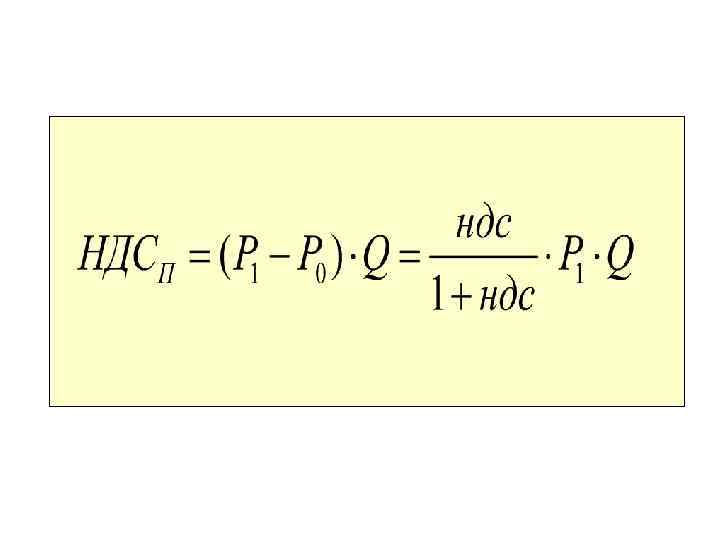

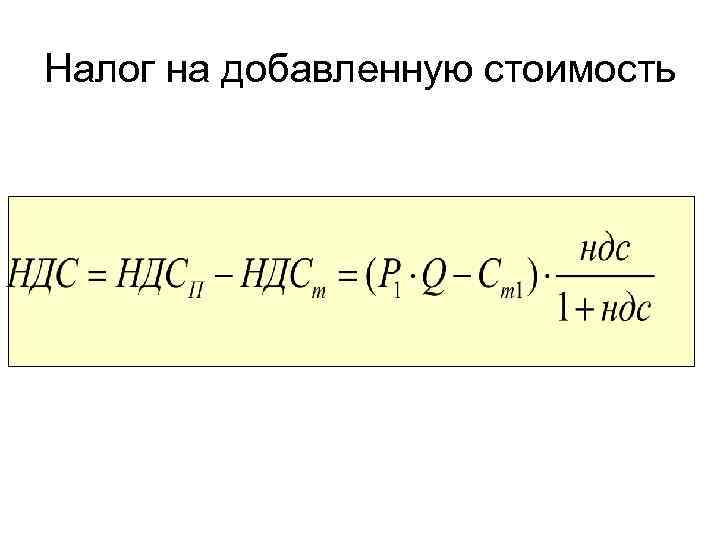

Каким образом определяется величина НДС?

Каким образом определяется величина НДС?

Величина НДС определяется как

Величина НДС определяется как

,

,

Налог на добавленную стоимость

Налог на добавленную стоимость

Федеральные Акцизы

Федеральные Акцизы

На какие виды минерального сырья правительством РФ вводятся акцизные налоги?

На какие виды минерального сырья правительством РФ вводятся акцизные налоги?

Акцизы В соответствии с законом РФ «Об Акцизах» подакцизным минеральным сырьем является нефть, стабильный газовый конденсат и природный газ.

Акцизы В соответствии с законом РФ «Об Акцизах» подакцизным минеральным сырьем является нефть, стабильный газовый конденсат и природный газ.

Федеральные Налог на доходы физических лиц (НДФЛ)

Федеральные Налог на доходы физических лиц (НДФЛ)

Что представляет собой налоговая база НДФЛ?

Что представляет собой налоговая база НДФЛ?

Налоговая база НДФЛ – все доходы налогоплательщика, полученные в денежной и в натуральной формах

Налоговая база НДФЛ – все доходы налогоплательщика, полученные в денежной и в натуральной формах

Каким образом определяется налоговая база НДФЛ при получении доходов в денежной форме?

Каким образом определяется налоговая база НДФЛ при получении доходов в денежной форме?

налоговая база – денежное выражение доходов, уменьшенных на сумму налоговых вычетов

налоговая база – денежное выражение доходов, уменьшенных на сумму налоговых вычетов

Каким образом определяется налоговая база НДФЛ при получении доходов в натуральной форме?

Каким образом определяется налоговая база НДФЛ при получении доходов в натуральной форме?

При получении дохода в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база определяется как стоимость этих товаров, исчисленная исходя из рыночных цен. При этом в стоимость таких товаров включается сумма НДС и акцизов.

При получении дохода в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база определяется как стоимость этих товаров, исчисленная исходя из рыночных цен. При этом в стоимость таких товаров включается сумма НДС и акцизов.

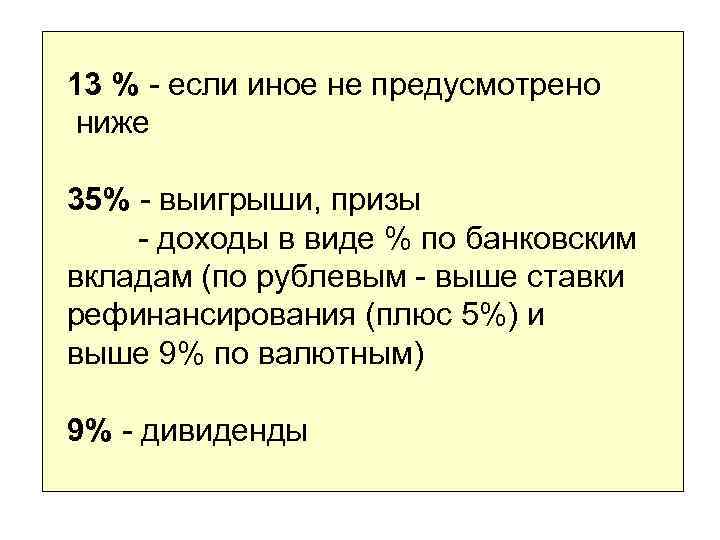

Ставки НДФЛ?

Ставки НДФЛ?

13 % - если иное не предусмотрено ниже 35% - выигрыши, призы - доходы в виде % по банковским вкладам (по рублевым - выше ставки рефинансирования (плюс 5%) и выше 9% по валютным) 9% - дивиденды

13 % - если иное не предусмотрено ниже 35% - выигрыши, призы - доходы в виде % по банковским вкладам (по рублевым - выше ставки рефинансирования (плюс 5%) и выше 9% по валютным) 9% - дивиденды

Федеральные Обязательное социальное страхование в России *заменило с 01. 2010 г. Единый социальный налог (ЕСН)

Федеральные Обязательное социальное страхование в России *заменило с 01. 2010 г. Единый социальный налог (ЕСН)

Система ставок страховых взносов (основная) Величина порога регрессии, тыс. руб. 2010 2011 2012 2013 415 463 512 567 26 34 30 30 0 0 10 10 Ставка для первого межпорогового интервала, % Ставка для второго межпорогового интервала, %

Система ставок страховых взносов (основная) Величина порога регрессии, тыс. руб. 2010 2011 2012 2013 415 463 512 567 26 34 30 30 0 0 10 10 Ставка для первого межпорогового интервала, % Ставка для второго межпорогового интервала, %

Страховых пенсионные взносы в 2012 году Пенсионный фонд Для лиц 1967 года рождения и 1966 г. р. и моложе старше ФФОМС (Федеральный фонд обязательного медицинского страхования) ФСС (Фонд социального страхования) Налоговая нагрузка Страховая часть Накопительная часть Общий режим 22 16 6 5, 1 2, 9 30 Общий режим (свыше 512 т. руб. ) 10 10 - - - 10 20, 8 14, 8 6 3, 3 2, 9 27 16 10 6 2, 3 1, 9 20, 2 Организаций, осуществляющих деятельность в области СМИ Начисления инвалидов Сельскохозяйственные товаропроизводители

Страховых пенсионные взносы в 2012 году Пенсионный фонд Для лиц 1967 года рождения и 1966 г. р. и моложе старше ФФОМС (Федеральный фонд обязательного медицинского страхования) ФСС (Фонд социального страхования) Налоговая нагрузка Страховая часть Накопительная часть Общий режим 22 16 6 5, 1 2, 9 30 Общий режим (свыше 512 т. руб. ) 10 10 - - - 10 20, 8 14, 8 6 3, 3 2, 9 27 16 10 6 2, 3 1, 9 20, 2 Организаций, осуществляющих деятельность в области СМИ Начисления инвалидов Сельскохозяйственные товаропроизводители

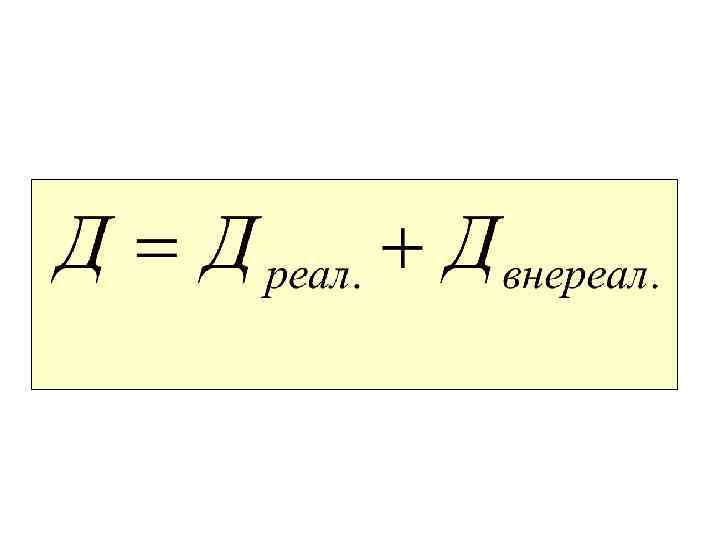

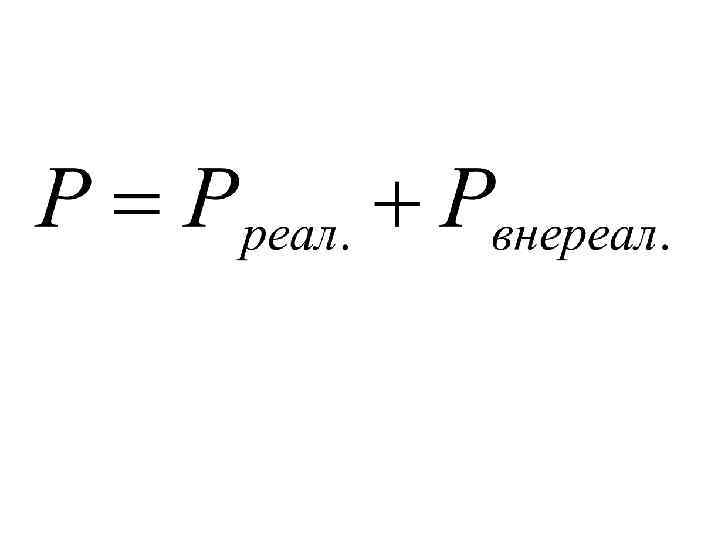

Федеральные Налог на прибыль

Федеральные Налог на прибыль

Доходы от реализации = = Выручка от реализации товаров (работ, услуг)

Доходы от реализации = = Выручка от реализации товаров (работ, услуг)

Какие доходы относятся к внереализационным доходам?

Какие доходы относятся к внереализационным доходам?

- участие в деятельности других организаций; - курсовая разница по операциям с валютой; - сдача имущества в аренду; - проценты по кредитам, ценным бумагам

- участие в деятельности других организаций; - курсовая разница по операциям с валютой; - сдача имущества в аренду; - проценты по кредитам, ценным бумагам

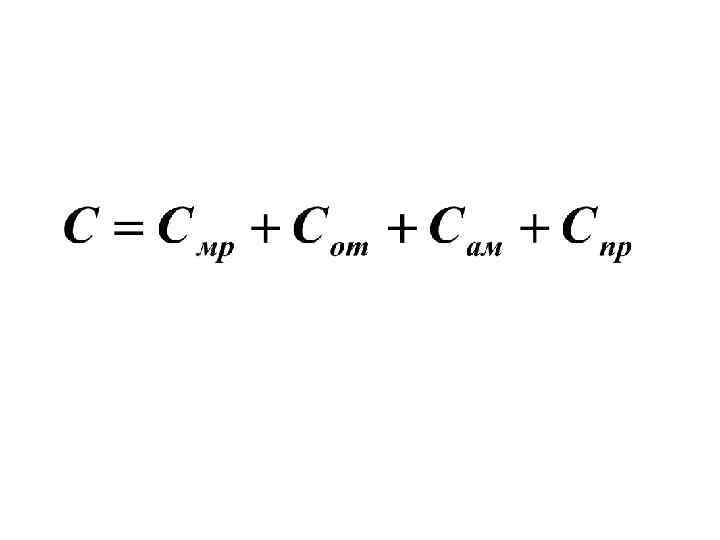

Расходы, связанные с производством и реализацией?

Расходы, связанные с производством и реализацией?

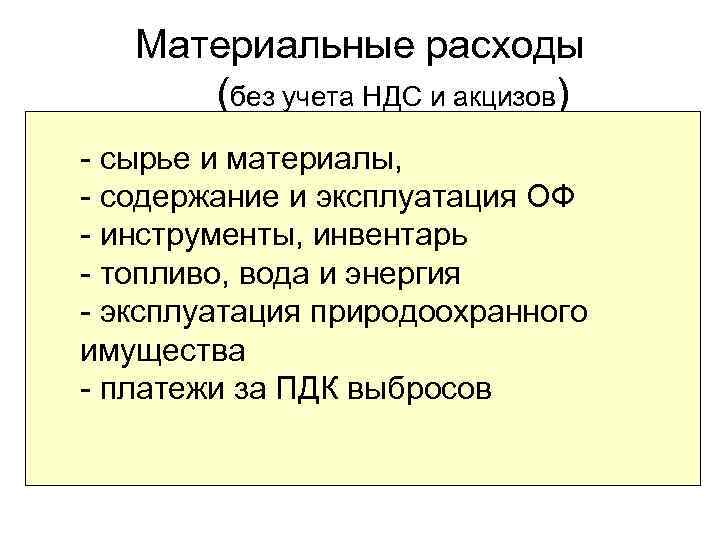

Материальные расходы (без учета НДС и акцизов) - сырье и материалы, - содержание и эксплуатация ОФ - инструменты, инвентарь - топливо, вода и энергия - эксплуатация природоохранного имущества - платежи за ПДК выбросов

Материальные расходы (без учета НДС и акцизов) - сырье и материалы, - содержание и эксплуатация ОФ - инструменты, инвентарь - топливо, вода и энергия - эксплуатация природоохранного имущества - платежи за ПДК выбросов

К материальным расходам приравниваются: -расходы на рекультивацию земель; -расходы на ГПР при добыче полезных ископаемых

К материальным расходам приравниваются: -расходы на рекультивацию земель; -расходы на ГПР при добыче полезных ископаемых

Расходы на оплату труда любые начисления работникам в денежной и (или) натуральной формах

Расходы на оплату труда любые начисления работникам в денежной и (или) натуральной формах

Расходы на оплату труда - тарифные ставки, должностные оклады, сдельные расценки - начисления стимулирующего характера: надбавки, премии - бесплатные коммунальные услуги, питание, продукты, жилье

Расходы на оплату труда - тарифные ставки, должностные оклады, сдельные расценки - начисления стимулирующего характера: надбавки, премии - бесплатные коммунальные услуги, питание, продукты, жилье

Суммы начисленной амортизации Функция амортизации как экономической категории?

Суммы начисленной амортизации Функция амортизации как экономической категории?

Амортизация как экономическая категория выполняет функцию денежного возмещения износа основных фондов

Амортизация как экономическая категория выполняет функцию денежного возмещения износа основных фондов

Какое имущество считается амортизируемым?

Какое имущество считается амортизируемым?

Имущество со сроком использования - более 12 месяцев; и первоначальной стоимостью более 40 000 рублей.

Имущество со сроком использования - более 12 месяцев; и первоначальной стоимостью более 40 000 рублей.

Основные средства - имущество, используемое в качестве средств труда для производства и реализации товаров Нематериальные активы - результаты интеллектуальной деятельности

Основные средства - имущество, используемое в качестве средств труда для производства и реализации товаров Нематериальные активы - результаты интеллектуальной деятельности

Для признания нематериального актива необходимо: -наличие способности приносить экономическую выгоду -наличие документов, подтверждающих существование нематериального актива и права на него.

Для признания нематериального актива необходимо: -наличие способности приносить экономическую выгоду -наличие документов, подтверждающих существование нематериального актива и права на него.

В течение какого срока производятся амортизационные отчисления?

В течение какого срока производятся амортизационные отчисления?

Амортизационные отчисления производятся в течение нормативного срока службы основных фондов

Амортизационные отчисления производятся в течение нормативного срока службы основных фондов

Как определяется нормативный срок службы основных фондов?

Как определяется нормативный срок службы основных фондов?

Нормативный срок службы основных фондов определяется путем причисления их к определенному классу (классификация ОФ утверждена правительством РФ от 01. 02)

Нормативный срок службы основных фондов определяется путем причисления их к определенному классу (классификация ОФ утверждена правительством РФ от 01. 02)

Первая группа – недолговечное имущество (инструменты) 1 -2 года включительно

Первая группа – недолговечное имущество (инструменты) 1 -2 года включительно

Вторая группа – машины и оборудование 2 -3 года включительно

Вторая группа – машины и оборудование 2 -3 года включительно

Третья группа – сооружения и передаточные устройства, машины и оборудование, транспортные средства 3 -5 лет включительно

Третья группа – сооружения и передаточные устройства, машины и оборудование, транспортные средства 3 -5 лет включительно

Четвертая группа здания, сооружения, передаточные устройства, машины и оборудование, транспортные средства (с 4 по 10) 5 -7 лет включительно

Четвертая группа здания, сооружения, передаточные устройства, машины и оборудование, транспортные средства (с 4 по 10) 5 -7 лет включительно

Пятая группа 7 -10 лет включительно

Пятая группа 7 -10 лет включительно

Шестая группа 10 -15 лет включительно

Шестая группа 10 -15 лет включительно

Седьмая группа 15 -20 лет включительно

Седьмая группа 15 -20 лет включительно

Восьмая группа 20 -25 лет включительно

Восьмая группа 20 -25 лет включительно

Девятая группа 25 -30 лет включительно

Девятая группа 25 -30 лет включительно

Десятая группа свыше 30 лет

Десятая группа свыше 30 лет

Как определяется стоимость амортизируемого имущества?

Как определяется стоимость амортизируемого имущества?

Стоимость амортизируемого имущества определяется по первоначальной стоимости

Стоимость амортизируемого имущества определяется по первоначальной стоимости

Что включает первоначальная стоимость?

Что включает первоначальная стоимость?

Основные средства Расходы на их приобретение, сооружение, изготовление, доставку, монтаж, кроме НДС и акцизов.

Основные средства Расходы на их приобретение, сооружение, изготовление, доставку, монтаж, кроме НДС и акцизов.

Нематериальные активы Расходы на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, кроме НДС и акцизов

Нематериальные активы Расходы на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, кроме НДС и акцизов

Методы начисления амортизации?

Методы начисления амортизации?

Методы различаются: - целей бухгалтерского учета - для целей налогообложения

Методы различаются: - целей бухгалтерского учета - для целей налогообложения

Методы начисления амортизации для целей налогообложения

Методы начисления амортизации для целей налогообложения

линейный метод; нелинейный метод.

линейный метод; нелинейный метод.

Суть линейного метода?

Суть линейного метода?

Норма амортизации K = (1/n) x 100%, (к первоначальной стоимости)

Норма амортизации K = (1/n) x 100%, (к первоначальной стоимости)

пример 1350 тыс. руб Годы 1 2 3 4 5 6 7 8 9 10 135 135 135 270 405 540 675 810 945 1080 1215 1350

пример 1350 тыс. руб Годы 1 2 3 4 5 6 7 8 9 10 135 135 135 270 405 540 675 810 945 1080 1215 1350

К каким группам ОФ применяется линейный метод?

К каким группам ОФ применяется линейный метод?

Входящим в 8 - 10 амортизационные группы. К остальным ОФ налогоплательщик вправе применять любой из методов

Входящим в 8 - 10 амортизационные группы. К остальным ОФ налогоплательщик вправе применять любой из методов

Суть нелинейного метода?

Суть нелинейного метода?

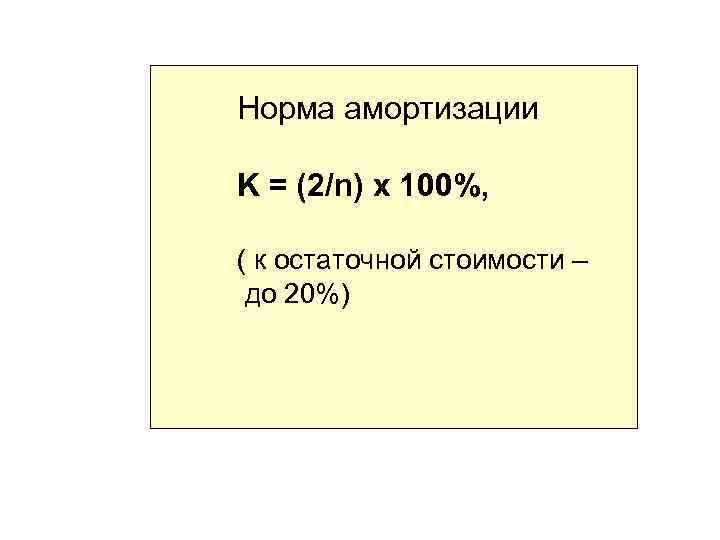

Норма амортизации K = (2/n) x 100%, ( к остаточной стоимости – до 20%)

Норма амортизации K = (2/n) x 100%, ( к остаточной стоимости – до 20%)

Пример (1350 тыс. руб) Годы 1 2 3 4 5 6 7 8 9 10 216. 0 172. 8 138. 2 110. 6 88. 5 70. 8 56. 6 113. 25 270. 0 486. 0 658. 8 797. 0 907. 6 996. 1 1066. 1123. 5 9 1236. 7 1350. 0 1080. 0 864. 0 691. 2 553. 0 442. 4 353. 9 226. 5 113. 25 270. 0 283. 1

Пример (1350 тыс. руб) Годы 1 2 3 4 5 6 7 8 9 10 216. 0 172. 8 138. 2 110. 6 88. 5 70. 8 56. 6 113. 25 270. 0 486. 0 658. 8 797. 0 907. 6 996. 1 1066. 1123. 5 9 1236. 7 1350. 0 1080. 0 864. 0 691. 2 553. 0 442. 4 353. 9 226. 5 113. 25 270. 0 283. 1

Методы амортизации для целей бухгалтерского учета?

Методы амортизации для целей бухгалтерского учета?

Линейный Уменьшаемого остатка По сумме чисел лет срока использования Пропорционально объему продукции

Линейный Уменьшаемого остатка По сумме чисел лет срока использования Пропорционально объему продукции

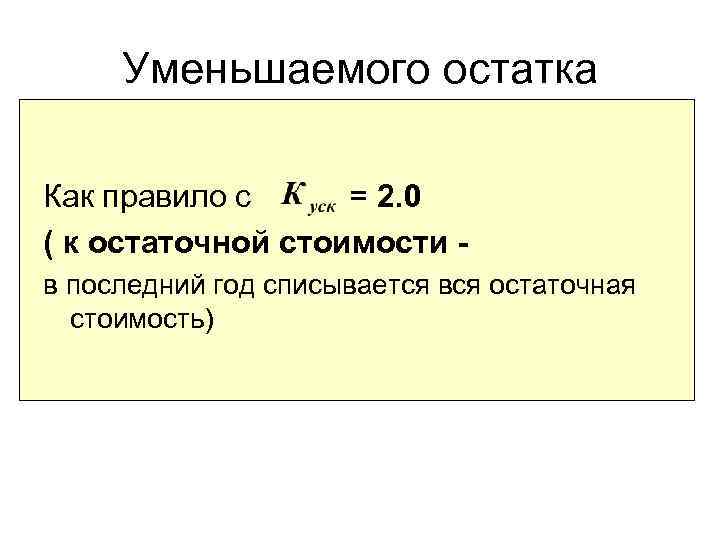

Уменьшаемого остатка Как правило с = 2. 0 ( к остаточной стоимости в последний год списывается вся остаточная стоимость)

Уменьшаемого остатка Как правило с = 2. 0 ( к остаточной стоимости в последний год списывается вся остаточная стоимость)

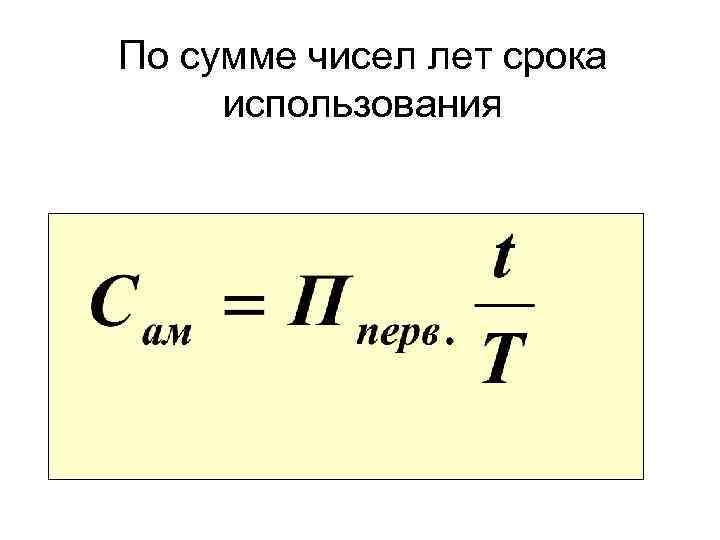

По сумме чисел лет срока использования

По сумме чисел лет срока использования

Пример (125 тыс. руб. ) Годы 1 К 6/21 2 3 4 5 6 5/21 4/21 3/21 2/21 1/21 35714 29762 23810 17857 11905 35714 65476 89286 107143 119048 125000 5952

Пример (125 тыс. руб. ) Годы 1 К 6/21 2 3 4 5 6 5/21 4/21 3/21 2/21 1/21 35714 29762 23810 17857 11905 35714 65476 89286 107143 119048 125000 5952

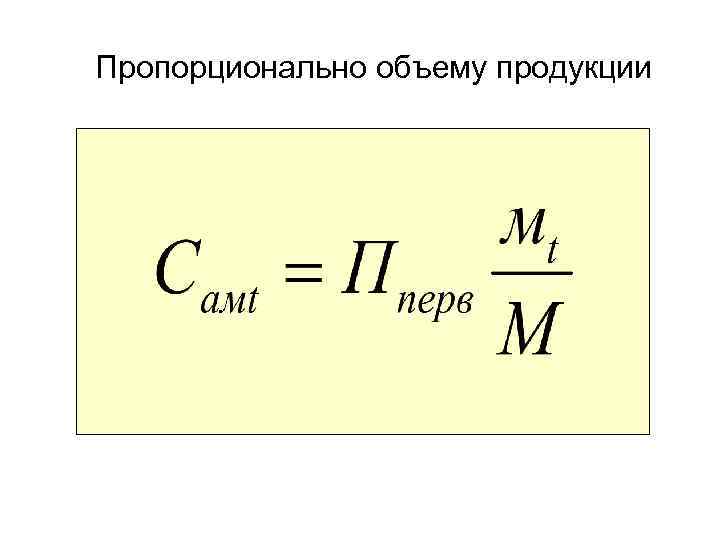

Пропорционально объему продукции

Пропорционально объему продукции

Пример 125 тыс. руб. , 7000 ед 1 2 3 4 5 6 1680 1400 1260 980 800 (7000) руб. /ед 17. 86 30005 25004 22504 17503 15717 14267 30005 55009 77513 95016 110733 125000

Пример 125 тыс. руб. , 7000 ед 1 2 3 4 5 6 1680 1400 1260 980 800 (7000) руб. /ед 17. 86 30005 25004 22504 17503 15717 14267 30005 55009 77513 95016 110733 125000

Какие расходы относятся к прочим расходам?

Какие расходы относятся к прочим расходам?

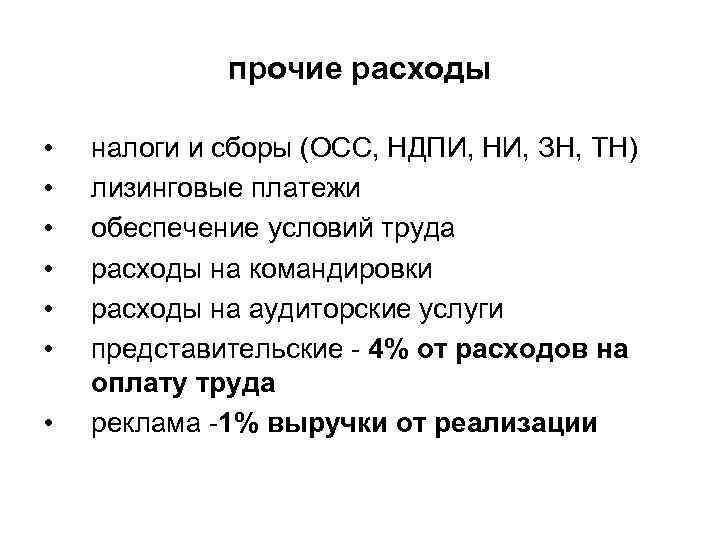

прочие расходы • • налоги и сборы (ОСС, НДПИ, НИ, ЗН, ТН) лизинговые платежи обеспечение условий труда расходы на командировки расходы на аудиторские услуги представительские - 4% от расходов на оплату труда реклама -1% выручки от реализации

прочие расходы • • налоги и сборы (ОСС, НДПИ, НИ, ЗН, ТН) лизинговые платежи обеспечение условий труда расходы на командировки расходы на аудиторские услуги представительские - 4% от расходов на оплату труда реклама -1% выручки от реализации

Внереализационные расходы В соответствии с внереализационными доходами (слайд 64)

Внереализационные расходы В соответствии с внереализационными доходами (слайд 64)

Ставка налога на прибыль? 20%

Ставка налога на прибыль? 20%

Другие ставки налога на прибыль?

Другие ставки налога на прибыль?

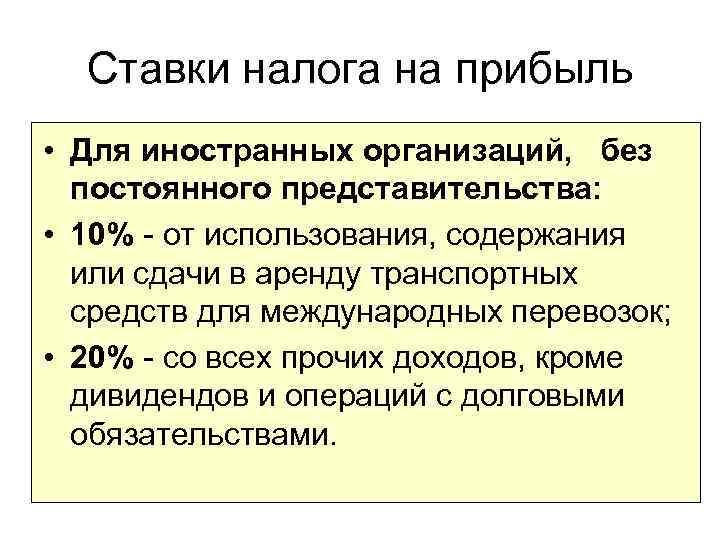

Ставки налога на прибыль • Для иностранных организаций, без постоянного представительства: • 10% - от использования, содержания или сдачи в аренду транспортных средств для международных перевозок; • 20% - со всех прочих доходов, кроме дивидендов и операций с долговыми обязательствами.

Ставки налога на прибыль • Для иностранных организаций, без постоянного представительства: • 10% - от использования, содержания или сдачи в аренду транспортных средств для международных перевозок; • 20% - со всех прочих доходов, кроме дивидендов и операций с долговыми обязательствами.

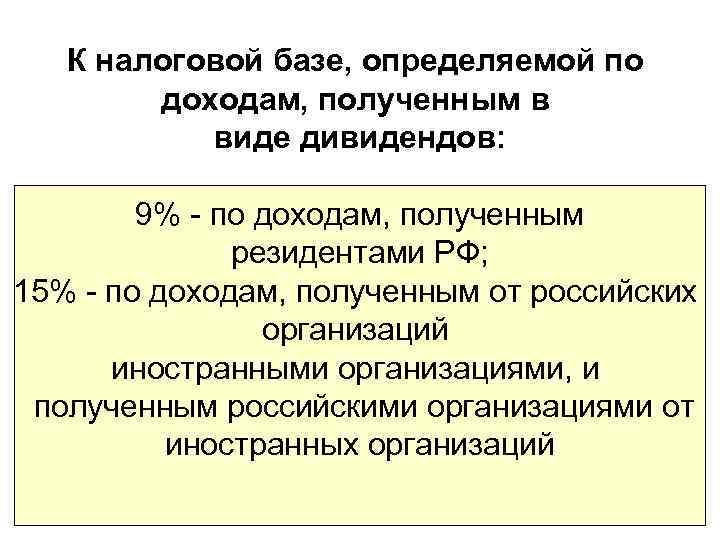

К налоговой базе, определяемой по доходам, полученным в виде дивидендов: 9% - по доходам, полученным резидентами РФ; 15% - по доходам, полученным от российских организаций иностранными организациями, и полученным российскими организациями от иностранных организаций

К налоговой базе, определяемой по доходам, полученным в виде дивидендов: 9% - по доходам, полученным резидентами РФ; 15% - по доходам, полученным от российских организаций иностранными организациями, и полученным российскими организациями от иностранных организаций

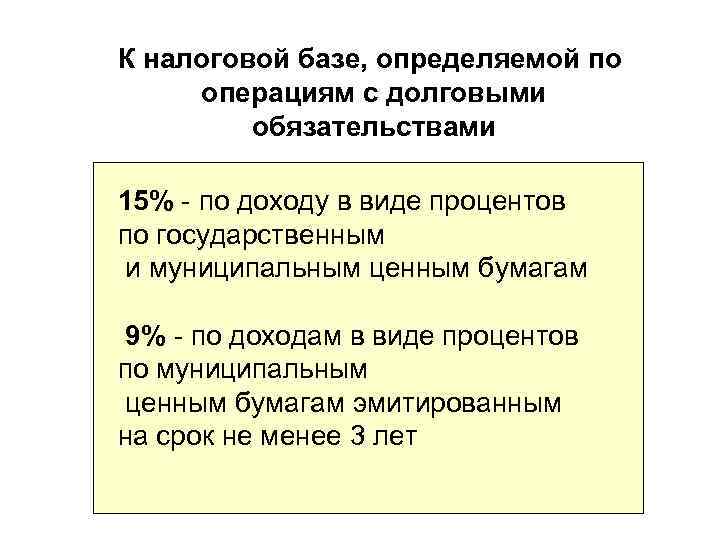

К налоговой базе, определяемой по операциям с долговыми обязательствами 15% - по доходу в виде процентов по государственным и муниципальным ценным бумагам 9% - по доходам в виде процентов по муниципальным ценным бумагам эмитированным на срок не менее 3 лет

К налоговой базе, определяемой по операциям с долговыми обязательствами 15% - по доходу в виде процентов по государственным и муниципальным ценным бумагам 9% - по доходам в виде процентов по муниципальным ценным бумагам эмитированным на срок не менее 3 лет

Водный налог Объекты налогообложения водным налогом ?

Водный налог Объекты налогообложения водным налогом ?

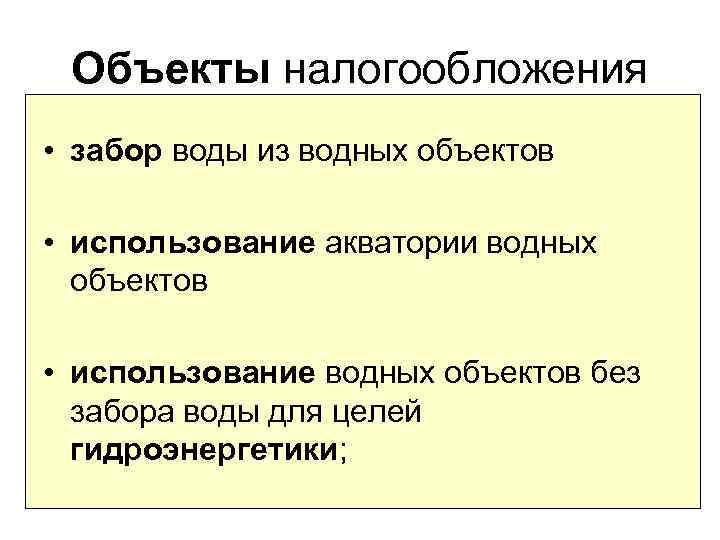

Объекты налогообложения • забор воды из водных объектов • использование акватории водных объектов • использование водных объектов без забора воды для целей гидроэнергетики;

Объекты налогообложения • забор воды из водных объектов • использование акватории водных объектов • использование водных объектов без забора воды для целей гидроэнергетики;

Как определяется налоговая база?

Как определяется налоговая база?

При заборе воды налоговая база определяется как объем воды, забранной из водного объекта

При заборе воды налоговая база определяется как объем воды, забранной из водного объекта

При использовании акватории водных объектов налоговая база определяется как площадь водного пространства

При использовании акватории водных объектов налоговая база определяется как площадь водного пространства

При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной электроэнергии

При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной электроэнергии

Налоговые ставки для водного налога?

Налоговые ставки для водного налога?

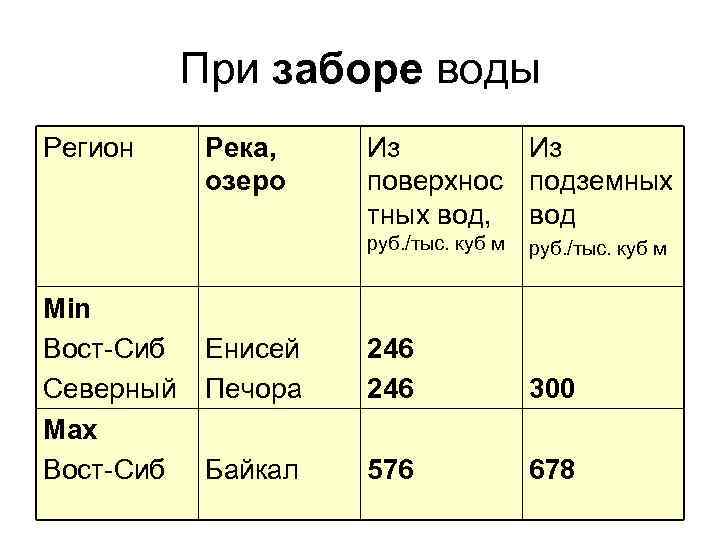

При заборе воды Регион Река, озеро Из Из поверхнос подземных тных вод, вод руб. /тыс. куб м Min Вост-Сиб Северный Max Вост-Сиб руб. /тыс. куб м Енисей Печора 246 300 Байкал 576 678

При заборе воды Регион Река, озеро Из Из поверхнос подземных тных вод, вод руб. /тыс. куб м Min Вост-Сиб Северный Max Вост-Сиб руб. /тыс. куб м Енисей Печора 246 300 Байкал 576 678

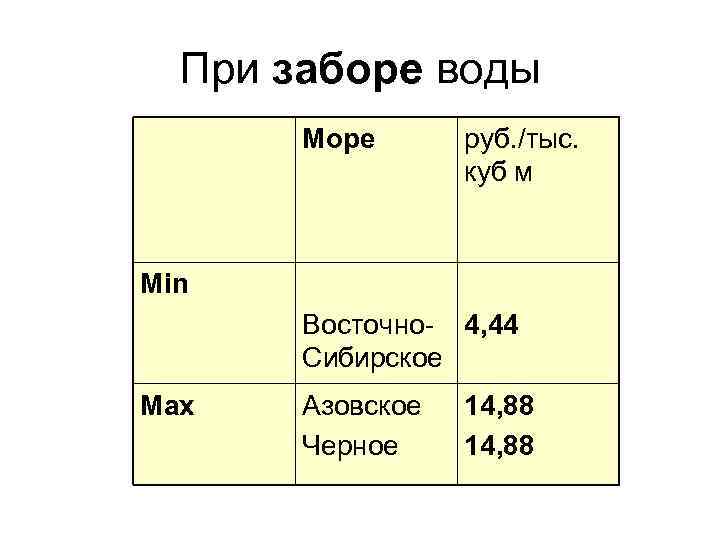

При заборе воды Море руб. /тыс. куб м Min Восточно- 4, 44 Сибирское Max Азовское Черное 14, 88

При заборе воды Море руб. /тыс. куб м Min Восточно- 4, 44 Сибирское Max Азовское Черное 14, 88

При использовании акватории водных объектов Регион тыс. руб. в год/ 1 кв. км Восточно. Сибирский 28, 20 Min Max Северно. Кавказский 34, 44

При использовании акватории водных объектов Регион тыс. руб. в год/ 1 кв. км Восточно. Сибирский 28, 20 Min Max Северно. Кавказский 34, 44

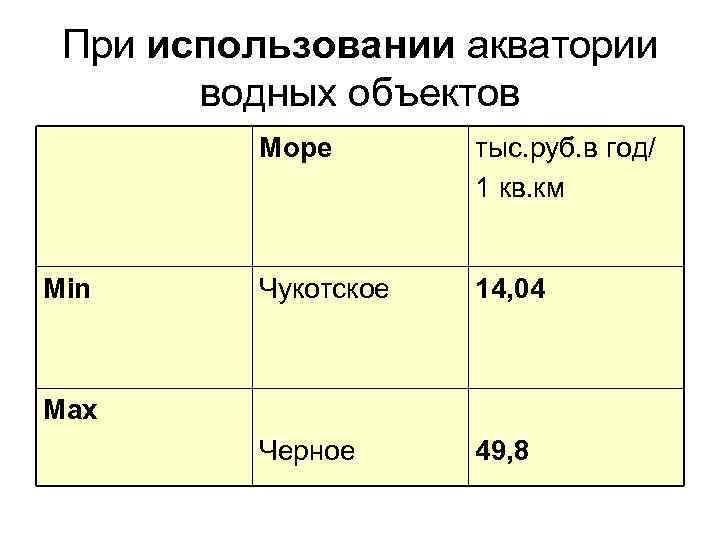

При использовании акватории водных объектов Море Min тыс. руб. в год/ 1 кв. км Чукотское 14, 04 Черное 49, 8 Max

При использовании акватории водных объектов Море Min тыс. руб. в год/ 1 кв. км Чукотское 14, 04 Черное 49, 8 Max

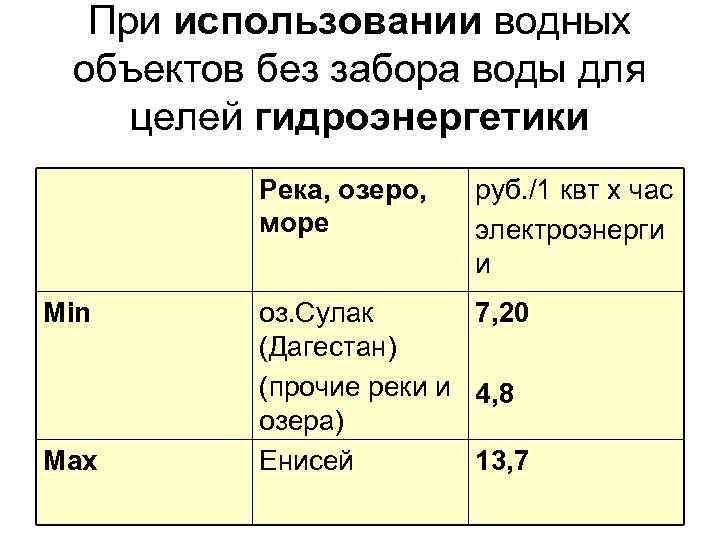

При использовании водных объектов без забора воды для целей гидроэнергетики Река, озеро, море Min Max руб. /1 квт х час электроэнерги и оз. Сулак 7, 20 (Дагестан) (прочие реки и 4, 8 озера) Енисей 13, 7

При использовании водных объектов без забора воды для целей гидроэнергетики Река, озеро, море Min Max руб. /1 квт х час электроэнерги и оз. Сулак 7, 20 (Дагестан) (прочие реки и 4, 8 озера) Енисей 13, 7

Налоговые ставки при заборе воды сверхустановленных квартальных (годовых) лимитов?

Налоговые ставки при заборе воды сверхустановленных квартальных (годовых) лимитов?

При превышении установленных лимитов налоговые ставки увеличиваются в 5 раз

При превышении установленных лимитов налоговые ставки увеличиваются в 5 раз

Федеральные • • НДПИ НДС А НДФЛ ОСС НП ВН

Федеральные • • НДПИ НДС А НДФЛ ОСС НП ВН

Региональные налоги • Налог на имущество • Транспортный налог

Региональные налоги • Налог на имущество • Транспортный налог

Объект налогообложения по налогу на имущество?

Объект налогообложения по налогу на имущество?

Движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств

Движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств

Как определяется налоговая база?

Как определяется налоговая база?

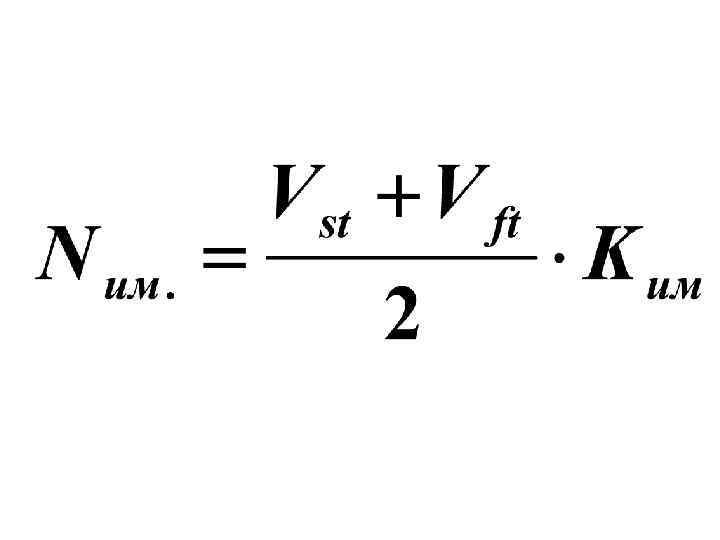

Налоговая база определяется как среднегодовая стоимость имущества

Налоговая база определяется как среднегодовая стоимость имущества

Какова налоговая ставка по налогу на имущество?

Какова налоговая ставка по налогу на имущество?

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2, 2%.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2, 2%.

Как исчисляется налог на имущество?

Как исчисляется налог на имущество?

Пример (1350 тыс. руб) Налог на имущество при линейном способе начисления амортизации Годы 1 2 3 4 5 6 7 8 9 10 135 135 1350 1215 1080 945 810 675 540 405 270 135 1215 1080 945 675 540 405 270 135 0 810 1282. 1147. 1012. 877. 5 742. 5 607. 5 472. 5 337. 5 202. 5 67. 5 5 25. 6 5 22. 9 20. 2 17. 5 14. 8 5 5 12. 1 9. 45 6. 75 4. 05 5 1. 35

Пример (1350 тыс. руб) Налог на имущество при линейном способе начисления амортизации Годы 1 2 3 4 5 6 7 8 9 10 135 135 1350 1215 1080 945 810 675 540 405 270 135 1215 1080 945 675 540 405 270 135 0 810 1282. 1147. 1012. 877. 5 742. 5 607. 5 472. 5 337. 5 202. 5 67. 5 5 25. 6 5 22. 9 20. 2 17. 5 14. 8 5 5 12. 1 9. 45 6. 75 4. 05 5 1. 35

Пример (1350 тыс. руб) Налог на имущество при нелинейном способе начисления амортизации Годы 1 2 3 4 5 6 7 8 9 10 113. 2 5 270 216. 0 172. 8 138. 2 110. 6 88. 5 70. 8 56. 6 1350 1080 864 691. 2 553 442. 4 353. 9 283. 1 226. 5 113. 2 5 0 1215 972 777. 6 622. 1 497. 7 398. 1 5 318. 5 254. 8 169. 8 8 56. 63 24. 3 19. 44 15. 55 12. 44 9. 95 7. 96 6. 37 5. 1 3. 4 1. 13

Пример (1350 тыс. руб) Налог на имущество при нелинейном способе начисления амортизации Годы 1 2 3 4 5 6 7 8 9 10 113. 2 5 270 216. 0 172. 8 138. 2 110. 6 88. 5 70. 8 56. 6 1350 1080 864 691. 2 553 442. 4 353. 9 283. 1 226. 5 113. 2 5 0 1215 972 777. 6 622. 1 497. 7 398. 1 5 318. 5 254. 8 169. 8 8 56. 63 24. 3 19. 44 15. 55 12. 44 9. 95 7. 96 6. 37 5. 1 3. 4 1. 13

Региональные Транспортный налог

Региональные Транспортный налог

Объект налогообложения по транспортному налогу?

Объект налогообложения по транспортному налогу?

Объектом налогообложения являются автомобили, мотоциклы, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты другие водные и воздушные транспортные средства

Объектом налогообложения являются автомобили, мотоциклы, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты другие водные и воздушные транспортные средства

Налоговая база по транспортному налогу?

Налоговая база по транспортному налогу?

В отношении транспортных средств, имеющих двигатели Налоговая база - как мощность двигателя в л. с.

В отношении транспортных средств, имеющих двигатели Налоговая база - как мощность двигателя в л. с.

Налоговая ставка по транспортному налогу?

Налоговая ставка по транспортному налогу?

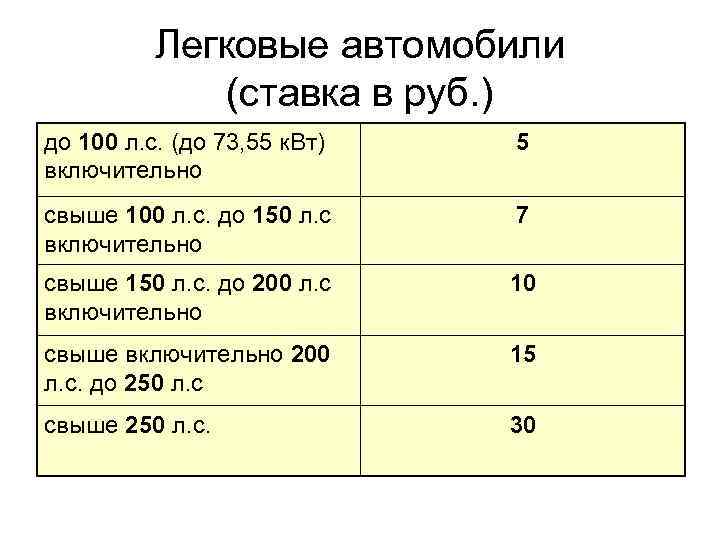

Легковые автомобили (ставка в руб. ) до 100 л. с. (до 73, 55 к. Вт) включительно 5 свыше 100 л. с. до 150 л. с включительно 7 свыше 150 л. с. до 200 л. с включительно 10 свыше включительно 200 л. с. до 250 л. с 15 свыше 250 л. с. 30

Легковые автомобили (ставка в руб. ) до 100 л. с. (до 73, 55 к. Вт) включительно 5 свыше 100 л. с. до 150 л. с включительно 7 свыше 150 л. с. до 200 л. с включительно 10 свыше включительно 200 л. с. до 250 л. с 15 свыше 250 л. с. 30

Грузовые автомобили (ставка в руб. ) до 100 л. с. (до 73, 55 к. Вт) включительно 5 свыше 100 л. с. до 150 л. с включительно 8 свыше 150 л. с. до 200 л. с включительно 10 свыше включительно 200 л. с. до 250 л. с 13 свыше 250 л. с. 17

Грузовые автомобили (ставка в руб. ) до 100 л. с. (до 73, 55 к. Вт) включительно 5 свыше 100 л. с. до 150 л. с включительно 8 свыше 150 л. с. до 200 л. с включительно 10 свыше включительно 200 л. с. до 250 л. с 13 свыше 250 л. с. 17

Местные налоги Земельный налог

Местные налоги Земельный налог

Налоговая база по земельному налогу?

Налоговая база по земельному налогу?

Налоговая база определяется как кадастровая стоимость земельных участков

Налоговая база определяется как кадастровая стоимость земельных участков

Государственная кадастровая оценка проводится по категориям земель

Государственная кадастровая оценка проводится по категориям земель

Земельный участок относится к определенной категории на основании данных государственного земельного кадастра

Земельный участок относится к определенной категории на основании данных государственного земельного кадастра

Налоговая ставка по земельному налогу?

Налоговая ставка по земельному налогу?

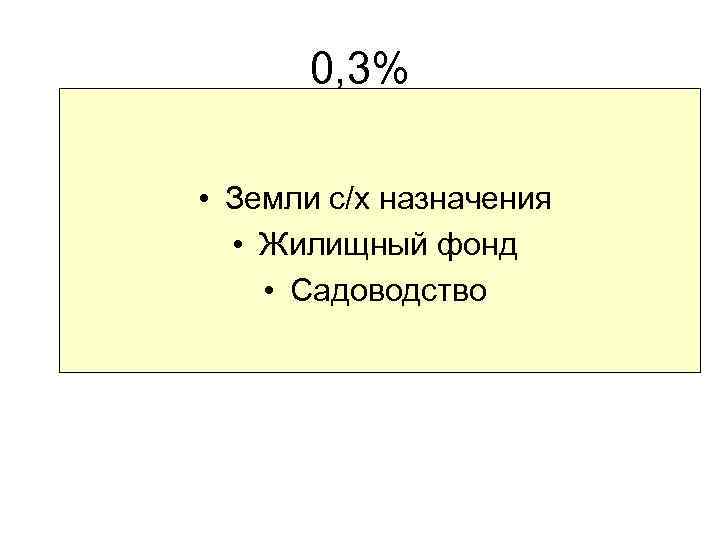

0, 3% • Земли с/х назначения • Жилищный фонд • Садоводство

0, 3% • Земли с/х назначения • Жилищный фонд • Садоводство

1, 5% в отношении прочих земельных участков

1, 5% в отношении прочих земельных участков

Налоги и платежи при Соглашении о разделе продукции

Налоги и платежи при Соглашении о разделе продукции

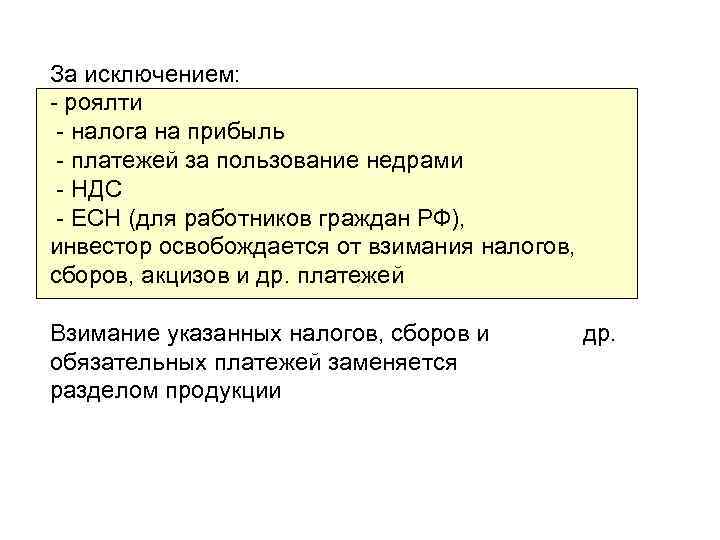

За исключением: - роялти - налога на прибыль - платежей за пользование недрами - НДС - ЕСН (для работников граждан РФ), инвестор освобождается от взимания налогов, сборов, акцизов и др. платежей Взимание указанных налогов, сборов и др. обязательных платежей заменяется разделом продукции

За исключением: - роялти - налога на прибыль - платежей за пользование недрами - НДС - ЕСН (для работников граждан РФ), инвестор освобождается от взимания налогов, сборов, акцизов и др. платежей Взимание указанных налогов, сборов и др. обязательных платежей заменяется разделом продукции

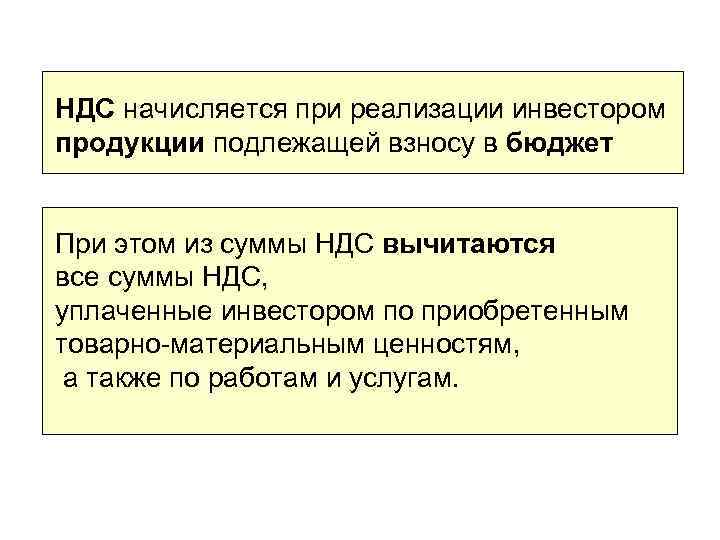

НДС начисляется при реализации инвестором продукции подлежащей взносу в бюджет При этом из суммы НДС вычитаются все суммы НДС, уплаченные инвестором по приобретенным товарно-материальным ценностям, а также по работам и услугам.

НДС начисляется при реализации инвестором продукции подлежащей взносу в бюджет При этом из суммы НДС вычитаются все суммы НДС, уплаченные инвестором по приобретенным товарно-материальным ценностям, а также по работам и услугам.

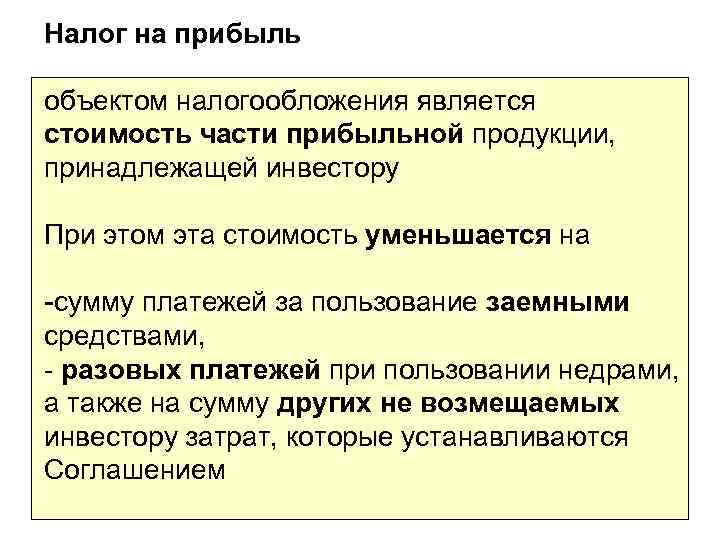

Налог на прибыль объектом налогообложения является стоимость части прибыльной продукции, принадлежащей инвестору При этом эта стоимость уменьшается на -сумму платежей за пользование заемными средствами, - разовых платежей при пользовании недрами, а также на сумму других не возмещаемых инвестору затрат, которые устанавливаются Соглашением

Налог на прибыль объектом налогообложения является стоимость части прибыльной продукции, принадлежащей инвестору При этом эта стоимость уменьшается на -сумму платежей за пользование заемными средствами, - разовых платежей при пользовании недрами, а также на сумму других не возмещаемых инвестору затрат, которые устанавливаются Соглашением

По согласованию сторон налог на прибыль уплачивается инвестором в натуральной или стоимостной форме

По согласованию сторон налог на прибыль уплачивается инвестором в натуральной или стоимостной форме

Плата за пользование землей и другими природными ресурсами осуществляется инвестором на договорной основе в соответствии с законодательством РФ

Плата за пользование землей и другими природными ресурсами осуществляется инвестором на договорной основе в соответствии с законодательством РФ

Охрана окружающей среды

Охрана окружающей среды

Международная комиссия по окружающей среде и развитию 1987 год Концепция “устойчивого развития” - Sustainable Development

Международная комиссия по окружающей среде и развитию 1987 год Концепция “устойчивого развития” - Sustainable Development

Суть концепции Устойчивое развитие создание условий, обеспечивающих удовлетворение потребностей сегодняшнего дня, не подвергая существование последующих поколений большему риску, чем нынешний.

Суть концепции Устойчивое развитие создание условий, обеспечивающих удовлетворение потребностей сегодняшнего дня, не подвергая существование последующих поколений большему риску, чем нынешний.

Конференция ООН по охране окружающей среды Рио-де-Жанейро, 1992 г. -основные идеи и принципы Стратегии устойчивого развития; -план действий по устойчивому развитию, «Повестка дня на XXI век» .

Конференция ООН по охране окружающей среды Рио-де-Жанейро, 1992 г. -основные идеи и принципы Стратегии устойчивого развития; -план действий по устойчивому развитию, «Повестка дня на XXI век» .

Специальная сессия Генеральной ассамблеи ООН 1997 год - вопросы реализации Программы

Специальная сессия Генеральной ассамблеи ООН 1997 год - вопросы реализации Программы

Конференция ООН по проблемам устойчивого развития — Саммит Земли Йоханнесбург 2002 г. . Совместный план действий – 109 стран

Конференция ООН по проблемам устойчивого развития — Саммит Земли Йоханнесбург 2002 г. . Совместный план действий – 109 стран

КИОТСКИЙ ПРОТОКОЛ - международное соглашение о сокращении выбросов парниковых газов в атмосферу для сдерживания глобального потепления, подписанное в 1997 в Киото (Япония).

КИОТСКИЙ ПРОТОКОЛ - международное соглашение о сокращении выбросов парниковых газов в атмосферу для сдерживания глобального потепления, подписанное в 1997 в Киото (Япония).

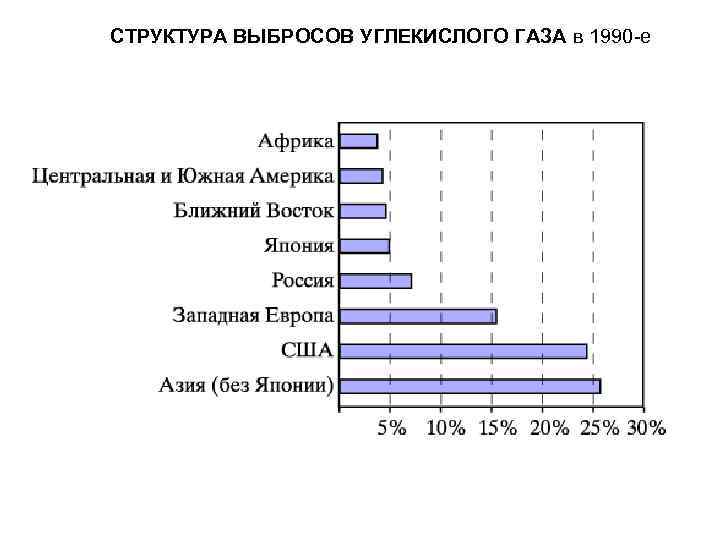

СТРУКТУРА ВЫБРОСОВ УГЛЕКИСЛОГО ГАЗА в 1990 -е

СТРУКТУРА ВЫБРОСОВ УГЛЕКИСЛОГО ГАЗА в 1990 -е

Саммит по устойчивому развитию Рио-де-Жанейро (1992) Стабильное содержание в атмосфере газов, вызывающих парниковый эффект, на том уровне, при котором исчезает опасность нарушения климатической системы Земли Подписали 186 страны. Начало действия – 1994 г.

Саммит по устойчивому развитию Рио-де-Жанейро (1992) Стабильное содержание в атмосфере газов, вызывающих парниковый эффект, на том уровне, при котором исчезает опасность нарушения климатической системы Земли Подписали 186 страны. Начало действия – 1994 г.

Пути снижения выбросов парниковых газов -изменение структуры топливного баланса (от сжигания угля к сжиганию газу, использование АЭС, ГЭС, ветровой энергии) -внедрение энергосберегающих технологий и очистных сооружений

Пути снижения выбросов парниковых газов -изменение структуры топливного баланса (от сжигания угля к сжиганию газу, использование АЭС, ГЭС, ветровой энергии) -внедрение энергосберегающих технологий и очистных сооружений

В условиях «чистого» рынка компаниям не выгодно бороться с загрязнениями атмосферы Основную роль отводят международным соглашением в рамках Киотского протокола

В условиях «чистого» рынка компаниям не выгодно бороться с загрязнениями атмосферы Основную роль отводят международным соглашением в рамках Киотского протокола

Обоснован ли научно Киотский протокол?

Обоснован ли научно Киотский протокол?

- Рост среднегодовых температур – случайная флуктуация? - Основная ли причина - деятельность людей? - Может быть содержание в атмосфере углекислого газа - является следствием глобального потепления? - Приведет ли это к глобальной катастрофе?

- Рост среднегодовых температур – случайная флуктуация? - Основная ли причина - деятельность людей? - Может быть содержание в атмосфере углекислого газа - является следствием глобального потепления? - Приведет ли это к глобальной катастрофе?

Вывод – важность Киотского Протокола - ограничение загрязнений - создание глобальной системы контроля за всеми загрязнениями окружающей среды

Вывод – важность Киотского Протокола - ограничение загрязнений - создание глобальной системы контроля за всеми загрязнениями окружающей среды

Основа Киотского протокола – экономическая теория прав Собственности (Рональд Коуз )

Основа Киотского протокола – экономическая теория прав Собственности (Рональд Коуз )

Ранее – прямое государственное вмешательство – ПДК, ПДВ, штрафы.

Ранее – прямое государственное вмешательство – ПДК, ПДВ, штрафы.

По Р. Коузу – это нерациональный подход: - Если компания не превышает ПДК и ПДВ она не несет издержек - ПДК и ПДВ определяются для всех компаний одинаково не зависимо от полезности продукции

По Р. Коузу – это нерациональный подход: - Если компания не превышает ПДК и ПДВ она не несет издержек - ПДК и ПДВ определяются для всех компаний одинаково не зависимо от полезности продукции

Государство: - максимально допустимый объем загрязнений - соответствующее количество лицензий на загрязнения - аукционные торги - контроль

Государство: - максимально допустимый объем загрязнений - соответствующее количество лицензий на загрязнения - аукционные торги - контроль

США 90 - е годы развивается торговля квотами выбросов сернистого ангидрида

США 90 - е годы развивается торговля квотами выбросов сернистого ангидрида

Великобритания с 2002 г. работает британская система торговли выбросами парниковых газов

Великобритания с 2002 г. работает британская система торговли выбросами парниковых газов

Цель Киотского протокола -общемировой рынок прав на загрязнение воздуха парниковыми газами

Цель Киотского протокола -общемировой рынок прав на загрязнение воздуха парниковыми газами

РФ подписала Киотский протокол 11 февраля 1999

РФ подписала Киотский протокол 11 февраля 1999

Ведущие индустриально развитые страны взяли на себя обязательства в 2008– 2012 уменьшить выбросы углекислого газа в среднем на 5%

Ведущие индустриально развитые страны взяли на себя обязательства в 2008– 2012 уменьшить выбросы углекислого газа в среднем на 5%

Каждой стране выделяется квота на эмиссию углекислого газа с правом продажи излишек другой стране

Каждой стране выделяется квота на эмиссию углекислого газа с правом продажи излишек другой стране

ВНУТРЕННЕЕ РАСПРЕДЕЛЕНИЕ ОБЯЗАТЕЛЬСТВ по размерам выбросов между странами ЕС: избыток (+) или недостаток (–) квот на выбросы в сравнении с реальными выбросами (В целом все страны ЕС снизят выбросы на 8%) Австрия – 13% Испания +15% Бельгия – 7, 5% Люксембург – 28% Великобритания – 12, 5% Нидерланды – 6% Германия – 21% Португалия +27% Греция +25% Финляндия 0% Дания - 21% Франция 0% Ирландия +13% Швеция +4% Италия – 6, 5% Источник: Кокорин А. О. Киотский протокол – права и обязанности России. – Наука и промышленность. 2002, № 2

ВНУТРЕННЕЕ РАСПРЕДЕЛЕНИЕ ОБЯЗАТЕЛЬСТВ по размерам выбросов между странами ЕС: избыток (+) или недостаток (–) квот на выбросы в сравнении с реальными выбросами (В целом все страны ЕС снизят выбросы на 8%) Австрия – 13% Испания +15% Бельгия – 7, 5% Люксембург – 28% Великобритания – 12, 5% Нидерланды – 6% Германия – 21% Португалия +27% Греция +25% Финляндия 0% Дания - 21% Франция 0% Ирландия +13% Швеция +4% Италия – 6, 5% Источник: Кокорин А. О. Киотский протокол – права и обязанности России. – Наука и промышленность. 2002, № 2

16 февраля 2005 Киотский протокол вошел в силу К концу 2005 его ратифицировали 156 стран мира, включая все развитые страны кроме США и Австралии.

16 февраля 2005 Киотский протокол вошел в силу К концу 2005 его ратифицировали 156 стран мира, включая все развитые страны кроме США и Австралии.