НДФЛ 2012.ppt

- Количество слайдов: 30

Налог на доходы физических лиц НДФЛ

Налог на доходы физических лиц НДФЛ

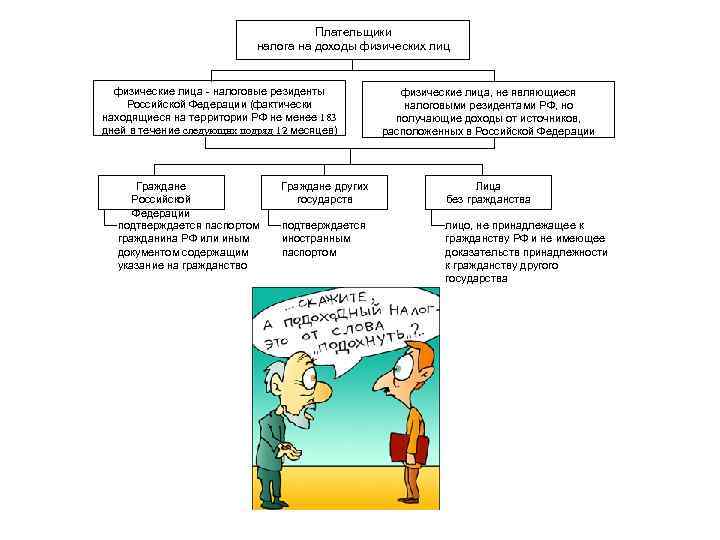

Плательщики налога на доходы физических лиц физические лица - налоговые резиденты Российской Федерации (фактически находящиеся на территории РФ не менее 183 дней в течение следующих подряд 12 месяцев) Граждане Российской Федерации подтверждается паспортом гражданина РФ или иным документом содержащим указание на гражданство физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы от источников, расположенных в Российской Федерации Граждане других государств Лица без гражданства подтверждается иностранным паспортом лицо, не принадлежащее к гражданству РФ и не имеющее доказательств принадлежности к гражданству другого государства

Плательщики налога на доходы физических лиц физические лица - налоговые резиденты Российской Федерации (фактически находящиеся на территории РФ не менее 183 дней в течение следующих подряд 12 месяцев) Граждане Российской Федерации подтверждается паспортом гражданина РФ или иным документом содержащим указание на гражданство физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы от источников, расположенных в Российской Федерации Граждане других государств Лица без гражданства подтверждается иностранным паспортом лицо, не принадлежащее к гражданству РФ и не имеющее доказательств принадлежности к гражданству другого государства

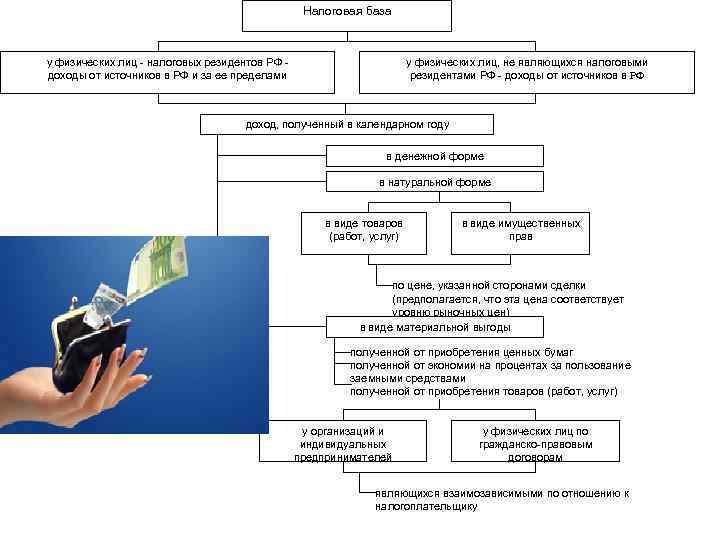

Налоговая база у физических лиц - налоговых резидентов РФ - доходы от источников в РФ и за ее пределами у физических лиц, не являющихся налоговыми резидентами РФ - доходы от источников в РФ доход, полученный в календарном году в денежной форме в натуральной форме в виде товаров (работ, услуг) в виде имущественных прав по цене, указанной сторонами сделки (предполагается, что эта цена соответствует уровню рыночных цен) в виде материальной выгоды полученной от приобретения ценных бумаг полученной от экономии на процентах за пользование заемными средствами полученной от приобретения товаров (работ, услуг) у организаций и индивидуальных предпринимателей у физических лиц по гражданско-правовым договорам являющихся взаимозависимыми по отношению к налогоплательщику

Налоговая база у физических лиц - налоговых резидентов РФ - доходы от источников в РФ и за ее пределами у физических лиц, не являющихся налоговыми резидентами РФ - доходы от источников в РФ доход, полученный в календарном году в денежной форме в натуральной форме в виде товаров (работ, услуг) в виде имущественных прав по цене, указанной сторонами сделки (предполагается, что эта цена соответствует уровню рыночных цен) в виде материальной выгоды полученной от приобретения ценных бумаг полученной от экономии на процентах за пользование заемными средствами полученной от приобретения товаров (работ, услуг) у организаций и индивидуальных предпринимателей у физических лиц по гражданско-правовым договорам являющихся взаимозависимыми по отношению к налогоплательщику

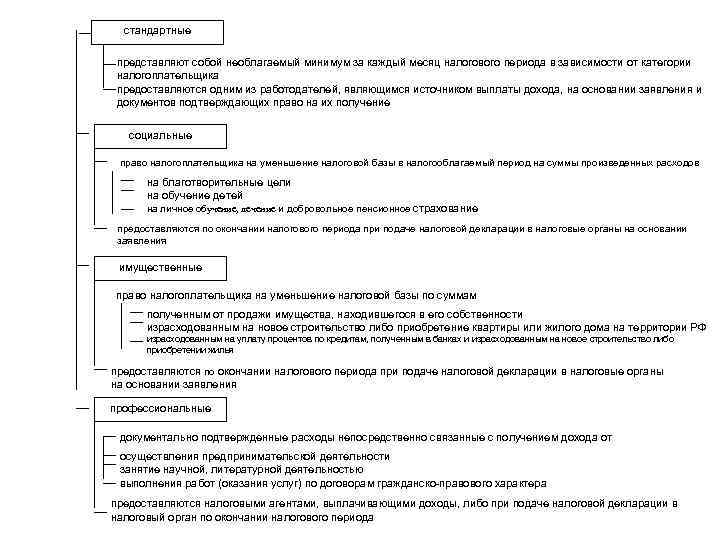

стандартные представляют собой необлагаемый минимум за каждый месяц налогового периода в зависимости от категории налогоплательщика предоставляются одним из работодателей, являющимся источником выплаты дохода, на основании заявления и документов подтверждающих право на их получение социальные право налогоплательщика на уменьшение налоговой базы в налогооблагаемый период на суммы произведенных расходов на благотворительные цели на обучение детей на личное обучение, лечение и добровольное пенсионное страхование предоставляются по окончании налогового периода при подаче налоговой декларации в налоговые органы на основании заявления имущественные право налогоплательщика на уменьшение налоговой базы по суммам полученным от продажи имущества, находившегося в его собственности израсходованным на новое строительство либо приобретение квартиры или жилого дома на территории РФ израсходованным на уплату процентов по кредитам, полученным в банках и израсходованным на новое строительство либо приобретении жилья предоставляются по окончании налогового периода при подаче налоговой декларации в налоговые органы на основании заявления профессиональные документально подтвержденные расходы непосредственно связанные с получением дохода от осуществления предпринимательской деятельности занятие научной, литературной деятельностью выполнения работ (оказания услуг) по договорам гражданско-правового характера предоставляются налоговыми агентами, выплачивающими доходы, либо при подаче налоговой декларации в налоговый орган по окончании налогового периода

стандартные представляют собой необлагаемый минимум за каждый месяц налогового периода в зависимости от категории налогоплательщика предоставляются одним из работодателей, являющимся источником выплаты дохода, на основании заявления и документов подтверждающих право на их получение социальные право налогоплательщика на уменьшение налоговой базы в налогооблагаемый период на суммы произведенных расходов на благотворительные цели на обучение детей на личное обучение, лечение и добровольное пенсионное страхование предоставляются по окончании налогового периода при подаче налоговой декларации в налоговые органы на основании заявления имущественные право налогоплательщика на уменьшение налоговой базы по суммам полученным от продажи имущества, находившегося в его собственности израсходованным на новое строительство либо приобретение квартиры или жилого дома на территории РФ израсходованным на уплату процентов по кредитам, полученным в банках и израсходованным на новое строительство либо приобретении жилья предоставляются по окончании налогового периода при подаче налоговой декларации в налоговые органы на основании заявления профессиональные документально подтвержденные расходы непосредственно связанные с получением дохода от осуществления предпринимательской деятельности занятие научной, литературной деятельностью выполнения работ (оказания услуг) по договорам гражданско-правового характера предоставляются налоговыми агентами, выплачивающими доходы, либо при подаче налоговой декларации в налоговый орган по окончании налогового периода

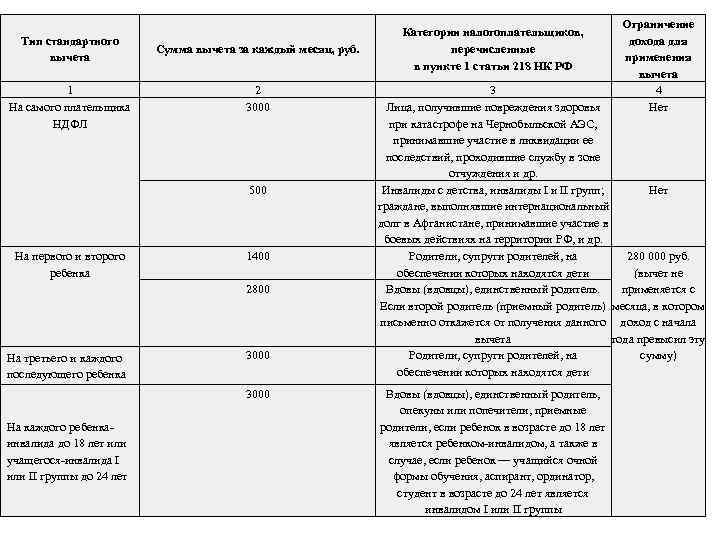

Тип стандартного вычета 1 На самого плательщика НДФЛ Сумма вычета за каждый месяц, руб. 2 3000 500 На первого и второго ребенка 1400 2800 На третьего и каждого последующего ребенка 3000 На каждого ребенкаинвалида до 18 лет или учащегося-инвалида I или II группы до 24 лет Категории налогоплательщиков, перечисленные в пункте 1 статьи 218 НК РФ Ограничение дохода для применения вычета 4 Нет 3 Лица, получившие повреждения здоровья при катастрофе на Чернобыльской АЭС, принимавшие участие в ликвидации ее последствий, проходившие службу в зоне отчуждения и др. Инвалиды с детства, инвалиды I и II групп; Нет граждане, выполнявшие интернациональный долг в Афганистане, принимавшие участие в боевых действиях на территории РФ, и др. Родители, супруги родителей, на 280 000 руб. обеспечении которых находятся дети (вычет не Вдовы (вдовцы), единственный родитель. применяется с Если второй родитель (приемный родитель) месяца, в котором письменно откажется от получения данного доход с начала года превысил эту вычета Родители, супруги родителей, на сумму) обеспечении которых находятся дети Вдовы (вдовцы), единственный родитель, опекуны или попечители, приемные родители, если ребенок в возрасте до 18 лет является ребенком-инвалидом, а также в случае, если ребенок — учащийся очной формы обучения, аспирант, ординатор, студент в возрасте до 24 лет является инвалидом I или II группы

Тип стандартного вычета 1 На самого плательщика НДФЛ Сумма вычета за каждый месяц, руб. 2 3000 500 На первого и второго ребенка 1400 2800 На третьего и каждого последующего ребенка 3000 На каждого ребенкаинвалида до 18 лет или учащегося-инвалида I или II группы до 24 лет Категории налогоплательщиков, перечисленные в пункте 1 статьи 218 НК РФ Ограничение дохода для применения вычета 4 Нет 3 Лица, получившие повреждения здоровья при катастрофе на Чернобыльской АЭС, принимавшие участие в ликвидации ее последствий, проходившие службу в зоне отчуждения и др. Инвалиды с детства, инвалиды I и II групп; Нет граждане, выполнявшие интернациональный долг в Афганистане, принимавшие участие в боевых действиях на территории РФ, и др. Родители, супруги родителей, на 280 000 руб. обеспечении которых находятся дети (вычет не Вдовы (вдовцы), единственный родитель. применяется с Если второй родитель (приемный родитель) месяца, в котором письменно откажется от получения данного доход с начала года превысил эту вычета Родители, супруги родителей, на сумму) обеспечении которых находятся дети Вдовы (вдовцы), единственный родитель, опекуны или попечители, приемные родители, если ребенок в возрасте до 18 лет является ребенком-инвалидом, а также в случае, если ребенок — учащийся очной формы обучения, аспирант, ординатор, студент в возрасте до 24 лет является инвалидом I или II группы

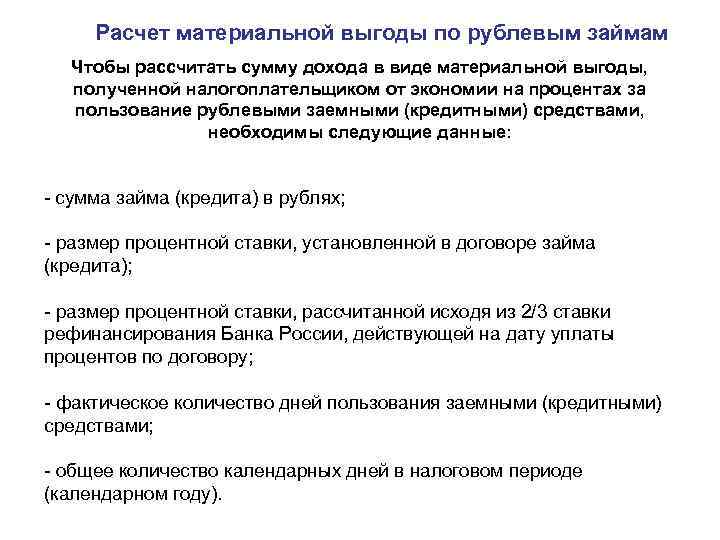

Расчет материальной выгоды по рублевым займам Чтобы рассчитать сумму дохода в виде материальной выгоды, полученной налогоплательщиком от экономии на процентах за пользование рублевыми заемными (кредитными) средствами, необходимы следующие данные: - сумма займа (кредита) в рублях; - размер процентной ставки, установленной в договоре займа (кредита); - размер процентной ставки, рассчитанной исходя из 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов по договору; - фактическое количество дней пользования заемными (кредитными) средствами; - общее количество календарных дней в налоговом периоде (календарном году).

Расчет материальной выгоды по рублевым займам Чтобы рассчитать сумму дохода в виде материальной выгоды, полученной налогоплательщиком от экономии на процентах за пользование рублевыми заемными (кредитными) средствами, необходимы следующие данные: - сумма займа (кредита) в рублях; - размер процентной ставки, установленной в договоре займа (кредита); - размер процентной ставки, рассчитанной исходя из 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов по договору; - фактическое количество дней пользования заемными (кредитными) средствами; - общее количество календарных дней в налоговом периоде (календарном году).

Материальная выгода по рублевому займу (кредиту), по которому заемщик уплачивает проценты исходя из ставки, составляющей менее 2/3 ставки рефинансирования Банка России, рассчитывается в три этапа.

Материальная выгода по рублевому займу (кредиту), по которому заемщик уплачивает проценты исходя из ставки, составляющей менее 2/3 ставки рефинансирования Банка России, рассчитывается в три этапа.

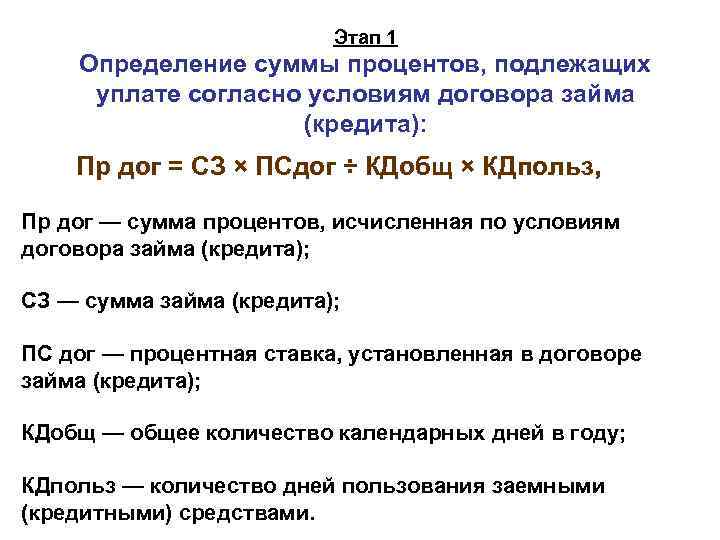

Этап 1 Определение суммы процентов, подлежащих уплате согласно условиям договора займа (кредита): Пр дог = СЗ × ПСдог ÷ КДобщ × КДпольз, Пр дог — сумма процентов, исчисленная по условиям договора займа (кредита); СЗ — сумма займа (кредита); ПС дог — процентная ставка, установленная в договоре займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

Этап 1 Определение суммы процентов, подлежащих уплате согласно условиям договора займа (кредита): Пр дог = СЗ × ПСдог ÷ КДобщ × КДпольз, Пр дог — сумма процентов, исчисленная по условиям договора займа (кредита); СЗ — сумма займа (кредита); ПС дог — процентная ставка, установленная в договоре займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

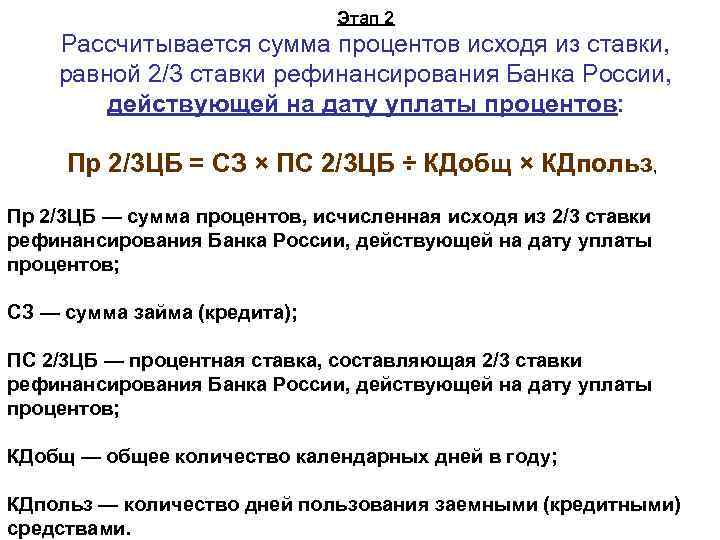

Этап 2 Рассчитывается сумма процентов исходя из ставки, равной 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов: Пр 2/3 ЦБ = СЗ × ПС 2/3 ЦБ ÷ КДобщ × КДпольз, Пр 2/3 ЦБ — сумма процентов, исчисленная исходя из 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов; СЗ — сумма займа (кредита); ПС 2/3 ЦБ — процентная ставка, составляющая 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов; КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

Этап 2 Рассчитывается сумма процентов исходя из ставки, равной 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов: Пр 2/3 ЦБ = СЗ × ПС 2/3 ЦБ ÷ КДобщ × КДпольз, Пр 2/3 ЦБ — сумма процентов, исчисленная исходя из 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов; СЗ — сумма займа (кредита); ПС 2/3 ЦБ — процентная ставка, составляющая 2/3 ставки рефинансирования Банка России, действующей на дату уплаты процентов; КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

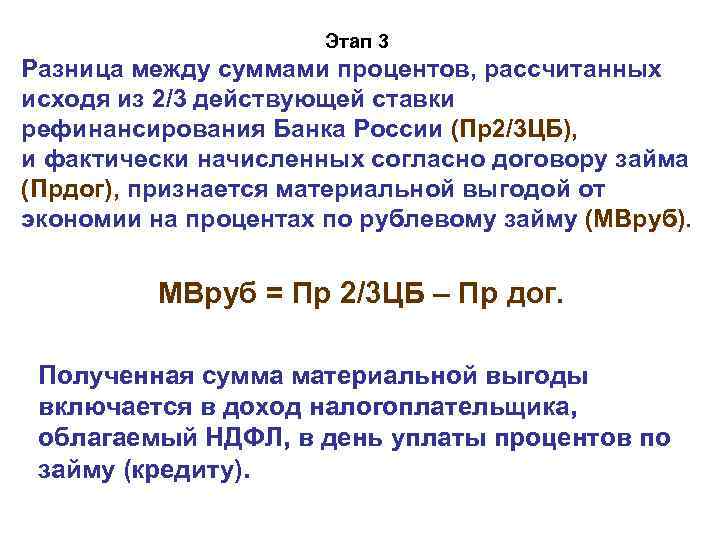

Этап 3 Разница между суммами процентов, рассчитанных исходя из 2/3 действующей ставки рефинансирования Банка России (Пр2/3 ЦБ), и фактически начисленных согласно договору займа (Прдог), признается материальной выгодой от экономии на процентах по рублевому займу (МВруб). МВруб = Пр 2/3 ЦБ – Пр дог. Полученная сумма материальной выгоды включается в доход налогоплательщика, облагаемый НДФЛ, в день уплаты процентов по займу (кредиту).

Этап 3 Разница между суммами процентов, рассчитанных исходя из 2/3 действующей ставки рефинансирования Банка России (Пр2/3 ЦБ), и фактически начисленных согласно договору займа (Прдог), признается материальной выгодой от экономии на процентах по рублевому займу (МВруб). МВруб = Пр 2/3 ЦБ – Пр дог. Полученная сумма материальной выгоды включается в доход налогоплательщика, облагаемый НДФЛ, в день уплаты процентов по займу (кредиту).

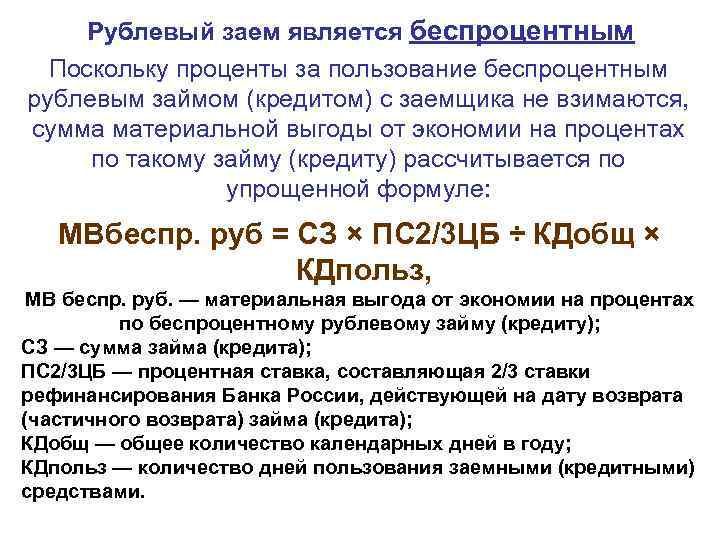

Рублевый заем является беспроцентным Поскольку проценты за пользование беспроцентным рублевым займом (кредитом) с заемщика не взимаются, сумма материальной выгоды от экономии на процентах по такому займу (кредиту) рассчитывается по упрощенной формуле: МВбеспр. руб = СЗ × ПС 2/3 ЦБ ÷ КДобщ × КДпольз, МВ беспр. руб. — материальная выгода от экономии на процентах по беспроцентному рублевому займу (кредиту); СЗ — сумма займа (кредита); ПС 2/3 ЦБ — процентная ставка, составляющая 2/3 ставки рефинансирования Банка России, действующей на дату возврата (частичного возврата) займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

Рублевый заем является беспроцентным Поскольку проценты за пользование беспроцентным рублевым займом (кредитом) с заемщика не взимаются, сумма материальной выгоды от экономии на процентах по такому займу (кредиту) рассчитывается по упрощенной формуле: МВбеспр. руб = СЗ × ПС 2/3 ЦБ ÷ КДобщ × КДпольз, МВ беспр. руб. — материальная выгода от экономии на процентах по беспроцентному рублевому займу (кредиту); СЗ — сумма займа (кредита); ПС 2/3 ЦБ — процентная ставка, составляющая 2/3 ставки рефинансирования Банка России, действующей на дату возврата (частичного возврата) займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

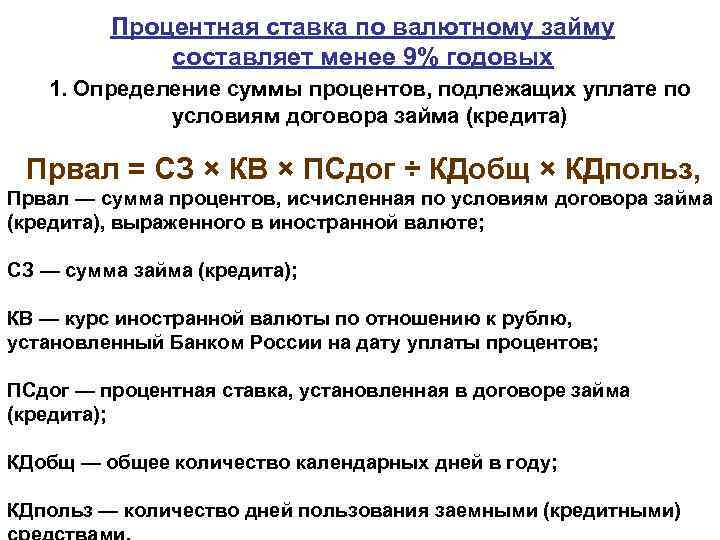

Процентная ставка по валютному займу составляет менее 9% годовых 1. Определение суммы процентов, подлежащих уплате по условиям договора займа (кредита) Првал = СЗ × КВ × ПСдог ÷ КДобщ × КДпольз, Првал — сумма процентов, исчисленная по условиям договора займа (кредита), выраженного в иностранной валюте; СЗ — сумма займа (кредита); КВ — курс иностранной валюты по отношению к рублю, установленный Банком России на дату уплаты процентов; ПСдог — процентная ставка, установленная в договоре займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными)

Процентная ставка по валютному займу составляет менее 9% годовых 1. Определение суммы процентов, подлежащих уплате по условиям договора займа (кредита) Првал = СЗ × КВ × ПСдог ÷ КДобщ × КДпольз, Првал — сумма процентов, исчисленная по условиям договора займа (кредита), выраженного в иностранной валюте; СЗ — сумма займа (кредита); КВ — курс иностранной валюты по отношению к рублю, установленный Банком России на дату уплаты процентов; ПСдог — процентная ставка, установленная в договоре займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными)

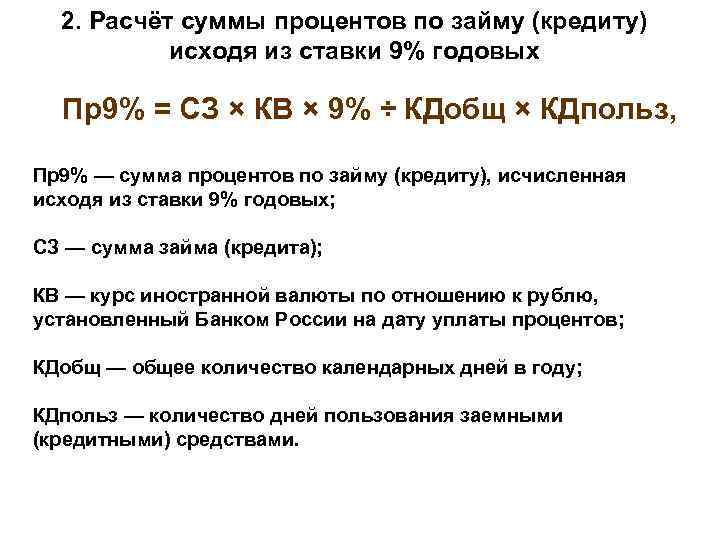

2. Расчёт суммы процентов по займу (кредиту) исходя из ставки 9% годовых Пр9% = СЗ × КВ × 9% ÷ КДобщ × КДпольз, Пр9% — сумма процентов по займу (кредиту), исчисленная исходя из ставки 9% годовых; СЗ — сумма займа (кредита); КВ — курс иностранной валюты по отношению к рублю, установленный Банком России на дату уплаты процентов; КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

2. Расчёт суммы процентов по займу (кредиту) исходя из ставки 9% годовых Пр9% = СЗ × КВ × 9% ÷ КДобщ × КДпольз, Пр9% — сумма процентов по займу (кредиту), исчисленная исходя из ставки 9% годовых; СЗ — сумма займа (кредита); КВ — курс иностранной валюты по отношению к рублю, установленный Банком России на дату уплаты процентов; КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами.

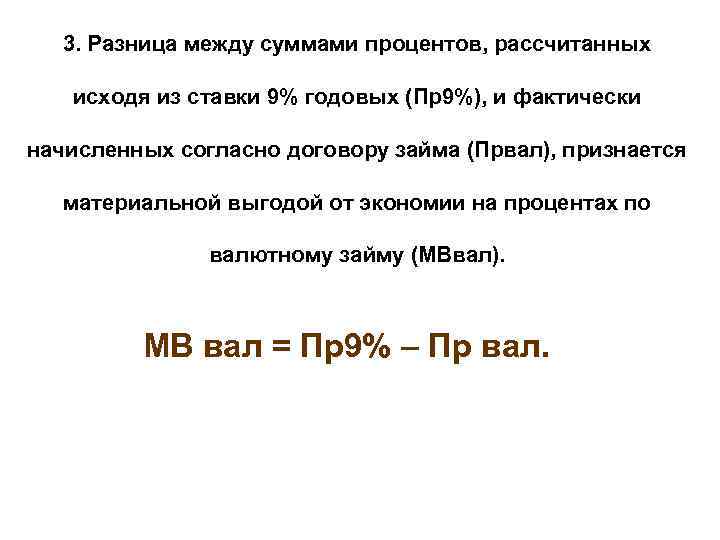

3. Разница между суммами процентов, рассчитанных исходя из ставки 9% годовых (Пр9%), и фактически начисленных согласно договору займа (Првал), признается материальной выгодой от экономии на процентах по валютному займу (МВвал). МВ вал = Пр9% – Пр вал.

3. Разница между суммами процентов, рассчитанных исходя из ставки 9% годовых (Пр9%), и фактически начисленных согласно договору займа (Првал), признается материальной выгодой от экономии на процентах по валютному займу (МВвал). МВ вал = Пр9% – Пр вал.

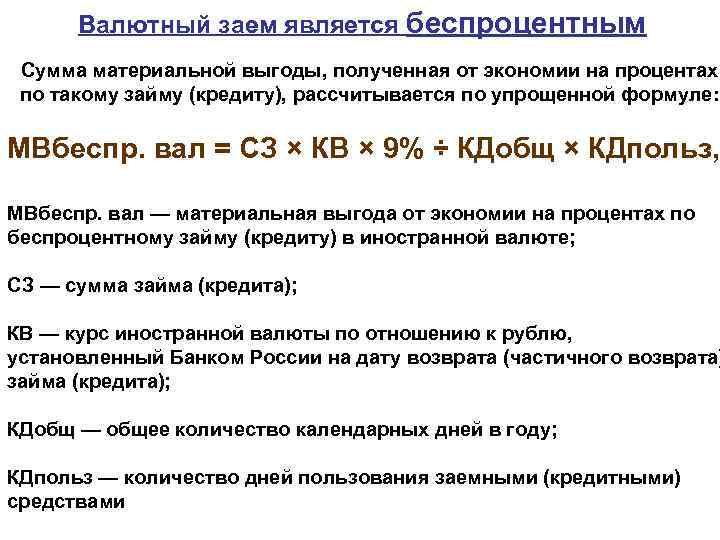

Валютный заем является беспроцентным Сумма материальной выгоды, полученная от экономии на процентах по такому займу (кредиту), рассчитывается по упрощенной формуле: МВбеспр. вал = СЗ × КВ × 9% ÷ КДобщ × КДпольз, МВбеспр. вал — материальная выгода от экономии на процентах по беспроцентному займу (кредиту) в иностранной валюте; СЗ — сумма займа (кредита); КВ — курс иностранной валюты по отношению к рублю, установленный Банком России на дату возврата (частичного возврата) займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами

Валютный заем является беспроцентным Сумма материальной выгоды, полученная от экономии на процентах по такому займу (кредиту), рассчитывается по упрощенной формуле: МВбеспр. вал = СЗ × КВ × 9% ÷ КДобщ × КДпольз, МВбеспр. вал — материальная выгода от экономии на процентах по беспроцентному займу (кредиту) в иностранной валюте; СЗ — сумма займа (кредита); КВ — курс иностранной валюты по отношению к рублю, установленный Банком России на дату возврата (частичного возврата) займа (кредита); КДобщ — общее количество календарных дней в году; КДпольз — количество дней пользования заемными (кредитными) средствами

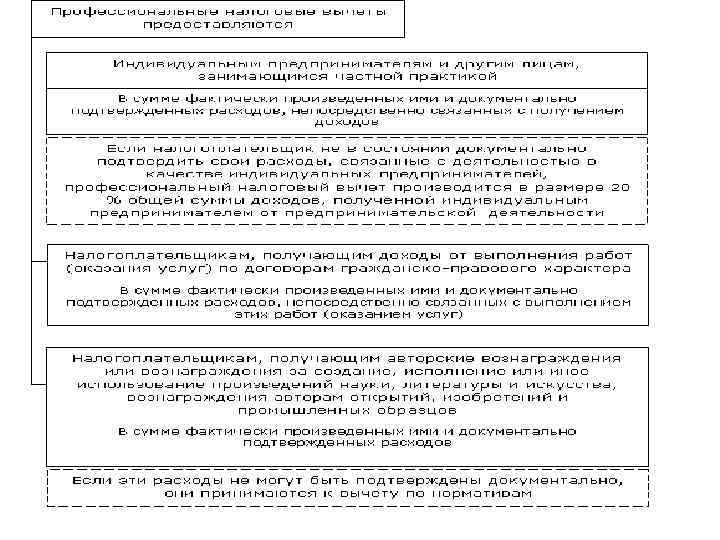

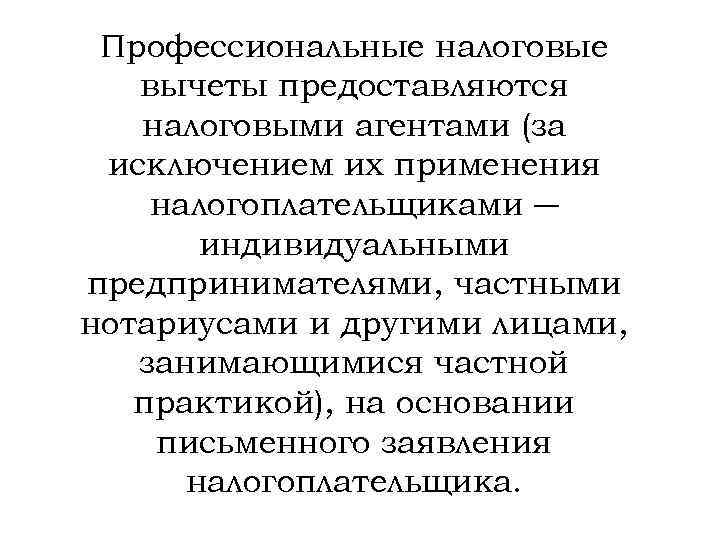

Профессиональные налоговые вычеты предоставляются налоговыми агентами (за исключением их применения налогоплательщиками ― индивидуальными предпринимателями, частными нотариусами и другими лицами, занимающимися частной практикой), на основании письменного заявления налогоплательщика.

Профессиональные налоговые вычеты предоставляются налоговыми агентами (за исключением их применения налогоплательщиками ― индивидуальными предпринимателями, частными нотариусами и другими лицами, занимающимися частной практикой), на основании письменного заявления налогоплательщика.

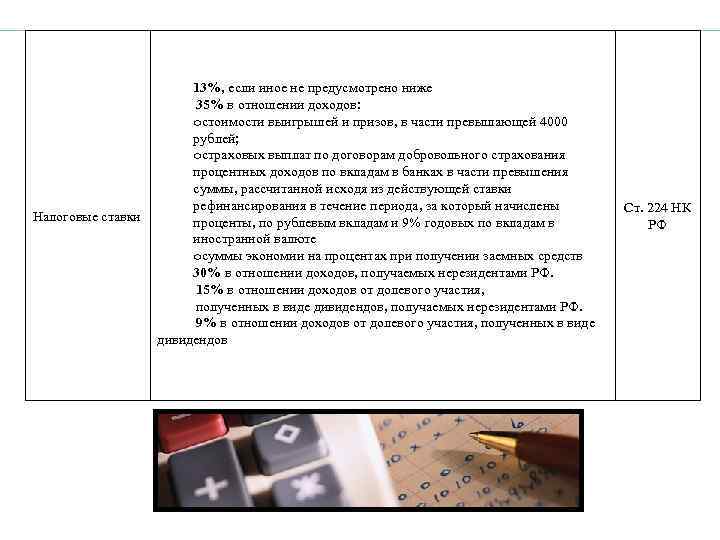

Налоговые ставки 13%, если иное не предусмотрено ниже 35% в отношении доходов: oстоимости выигрышей и призов, в части превышающей 4000 рублей; oстраховых выплат по договорам добровольного страхования процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте oсуммы экономии на процентах при получении заемных средств 30% в отношении доходов, получаемых нерезидентами РФ. 15% в отношении доходов от долевого участия, полученных в виде дивидендов, получаемых нерезидентами РФ. 9% в отношении доходов от долевого участия, полученных в виде дивидендов Ст. 224 НК РФ

Налоговые ставки 13%, если иное не предусмотрено ниже 35% в отношении доходов: oстоимости выигрышей и призов, в части превышающей 4000 рублей; oстраховых выплат по договорам добровольного страхования процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте oсуммы экономии на процентах при получении заемных средств 30% в отношении доходов, получаемых нерезидентами РФ. 15% в отношении доходов от долевого участия, полученных в виде дивидендов, получаемых нерезидентами РФ. 9% в отношении доходов от долевого участия, полученных в виде дивидендов Ст. 224 НК РФ

Уплата налога и отчетность Налоговые агенты перечисляют суммы налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода или дня перечисления дохода на счет налогоплательщика в банке. Отдельные категории физических лиц уплачивают налог по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. При этом авансовые платежи уплачиваются такими налогоплательщиками на основании налоговых уведомлений: за январь - июнь - не позднее 15 июля текущего года в размере 1/2 годовой суммы авансовых платежей за июль - сентябрь - не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей; за октябрь - декабрь - не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей. Налогоплательщики, получившие доходы, при выплате которых налоговыми агентами не была удержана сумма налога, уплачивают налог равными долями в два платежа: первый - не позднее 30 календарных дней с даты вручения налоговым органом налогового уведомления об уплате налога, второй - не позднее 30 календарных дней после первого срока уплаты. Налоговую декларацию в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом представляют: 1. отдельные категории физических лиц 2. физические лица в отношении отдельных видов доходов Ст. 228 НК РФ

Уплата налога и отчетность Налоговые агенты перечисляют суммы налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода или дня перечисления дохода на счет налогоплательщика в банке. Отдельные категории физических лиц уплачивают налог по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. При этом авансовые платежи уплачиваются такими налогоплательщиками на основании налоговых уведомлений: за январь - июнь - не позднее 15 июля текущего года в размере 1/2 годовой суммы авансовых платежей за июль - сентябрь - не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей; за октябрь - декабрь - не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей. Налогоплательщики, получившие доходы, при выплате которых налоговыми агентами не была удержана сумма налога, уплачивают налог равными долями в два платежа: первый - не позднее 30 календарных дней с даты вручения налоговым органом налогового уведомления об уплате налога, второй - не позднее 30 календарных дней после первого срока уплаты. Налоговую декларацию в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом представляют: 1. отдельные категории физических лиц 2. физические лица в отношении отдельных видов доходов Ст. 228 НК РФ

Конец лекции!

Конец лекции!