лекция 5 Методы реагирования на рисками .ppt

- Количество слайдов: 49

МЕТОДЫ РЕАГИРОВАНИЯ НА РИСК 1. Избежание появления возможных рисков 2. Принятия рисков на свою ответственность 3. Распределение риска 4. Аутсорсинг риска 5. Профилактика риска 6. Снижение степени риска

Задание на повторение пройденного материала 1. 2. 3. 4. 5. 6. Дайте определение категории риск. Как связаны между собой категории риск и неопределенность? Можно ли сказать, что риск – это и есть неопределённость? Какой этап управления рисками осуществляется раньше – идентификация рисков или их оценка? Можно ли их выполнять вместе? Какие методы оценки рисков существуют? Чем качественные методы отличаются от количественных? Методы сбора новой информации – это методы идентификации рисков или оценки? На что нацелен рейтинг метод – на выявление рисков или их оценку?

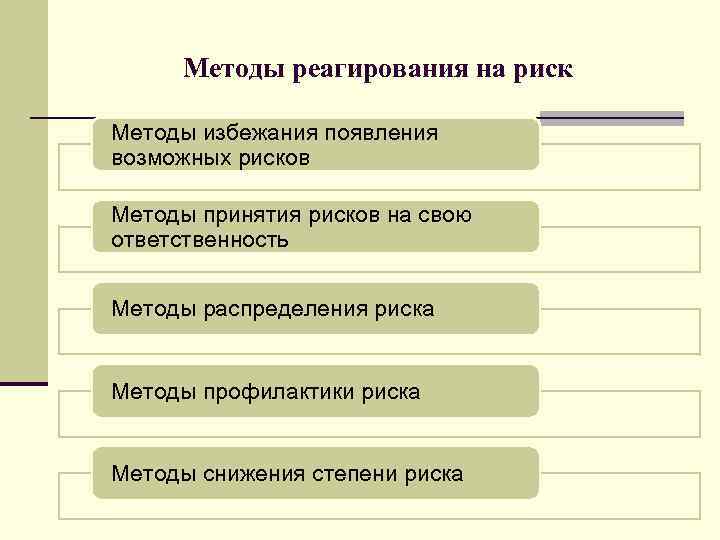

Методы реагирования на риск Методы избежания появления возможных рисков Методы принятия рисков на свою ответственность Методы распределения риска Методы профилактики риска Методы снижения степени риска

1. МЕТОДЫ ИЗБЕЖАНИЯ ПОЯВЛЕНИЯ ВОЗМОЖНЫХ РИСКОВ Избежание появления возможных рисков отказ от совершения тех или иных действий, принятия решений, характеризующихся высоким риском. Избежание риска предполагает: Ш отказ от рискованных инвестиционных и инновационных проектов, Ш отказ от услуг ненадежных (сомнительных) партнеров и контрагентов, Ш отказ от услуг некомпетентных, недобросовестных сотрудников, Ш отказ от принятия рискованных решений. Ш отказ от осуществления операции, уровень риска по которым чрезмерно высок Ш отказ от использования в высоких объемах заемного капитала Ш отказ от чрезмерного использования оборотных активов в низколиквидных формах. Ш отказ от использования временно свободных денеж ных активов в краткосрочных финансовых вложениях.

Такой способ реакции на вероятный риск является наиболее простым и радикальным Отказ от риска позволяет полностью избежать возможных потерь, но лишает предприятие дополнительных источников формирования прибыли, а соответственно отрицательно влияет на темпы его экономического развития и эффективность использования собственного капитала.

Избежание должно осуществляться очень взвешенно при следующих основных условиях • если отказ от одного риска не влечет возникновения другого риска более высокого уровня, • если уровень риска несопоставим с уровнем доходности операции по шкале "доходность риск" • если потери по данному виду риска превышают возможности их возмещения за счет собственных финансовых средств предприятия • если размер дохода от операции, генерирующей определенные виды риска, несущественен, т. е. занимает неощутимый удельный вес в формируемом положительном денежном потоке предприятия • если финансовые операции не характерны для финансовой деятельности предприятия, носят инновационный характер и по ним отсутствует информационная база, необходимая для определения уровня финансовых рисков и принятия соответствующих управленческих решений.

2. ПРИНЯТИЕ РИСКОВ НА СВОЮ ОТВЕТСТВЕННОСТЬ Принятие рисков на свою ответственность или сохранение риска– это не принятие мер по защите от него. Применяется в случаях, когда уровень риска находится на приемлемом для компании уровне, а воздействие на этот риск невозможно или экономически не эффективно.

Убытки при данном методе управления рисками могут покрываться: n n n n за счет текущего денежного потока; за счет получения кредитов, займов; за счет государственных дотаций; за счет использования дополнительных средств, вносимых владельцами бизнеса с целью его поддержания; на основе спонсорства; за счет резервирования собственных средств для непредвиденных случаев; за счет самострахования.

Сохранение риска может быть запланированным (сознательным) и незапланированным. Незапланированное принятие убытков возникает, если: n источник опасности не был выявлен; n страхового покрытия недостаточно; n невыполнение третьей стороной принятых на себя обязательств по компенсации убытков из–за возможности обанкротиться; n потери оказались вне рамок пункта контракта по передаче риска третьей стороне; n возможность понижения ущерба была проигнорирована из–за того, что вероятность его реализации была низкой.

Покрытие убытков при запланированном принятии рисков n При запланированном принятии риска существует два подхода к покрытию возможных потерь: покрывать потери по мере их возникновения n резервировать некоторую сумму дохода фирмы на покрытие потерь в каждый отчетный период. n

Резервирование средств состоит в том, что на предприятии создаются обособленные фонды возмещения убытков за счет части собственных средств (финансовые резервы, резервные фонды). В зависимости от назначения резервные фонды создаются в 2 х формах: Ø Ø натуральная. Предприятия создают страховые запасы сырья, материалов и комплектующих, оставляют свободные мощности, устанавливаются как бы впрок новые контакты и связи. денежная. Резервные денежные фонды создаются главным образом для возникновения непредвиденных расходов, связанных с изменением цен и тарифов, оплатой всевозможных рисков, необходимости покрытия кредиторской задолженности, покрытия убытков по ликвидации хозяйственного субъекта, покрытия убытков от стихийных бедствий. Однако важнейшим условием использования этого метода является определение требуемого в каждом конкретном случае объема резервного запаса и сравнение затрат на их создание размещением страховых взносов.

Размер фонда риска При резервировании средств важно правильно определить размер фонда риска. Малый размер фонда приведет к тому, что его будет недостаточно для компенсации убытков. Но средства фонда не вовлекаются в оборот, являются мертвым капиталом, не приносящим прибыль. Поэтому следует найти оптимальный уровень фонда риска. Найти такой уровень достаточно сложно. Чтобы принять правильное решение о размере фонда риска следует учитывать: q приемлемый для фирмы уровень сохранения риска; q размеры фонда, достаточные для обеспечения компенсаций потерь от сохраненного риска; q временной масштаб накопления и функционирования фонда риска. Периодически размер фонда должен пересматриваться.

Самострахование заключается в создании собственных страховых фондов, предназначенных для покрытия убытков, по типу фондов страховых компаний. Самострахование обычно реализуется через создание кэптивных страховых компаний. Кэптивные страховые организации (captive insurance) это страховые компании, которые входят в группу нестраховых организаций (промышленных, финансово промышленных групп и т. п. ) и страхуют риски всей группы.

Использование кэптивной страховой компании имеет ряд преимуществ. Она позволяет: ► инвестировать средства страховых фондов в пределах объединенной деловой единицы; ► сохранить прибыль внутри соответствующей группы; ► получить некоторые льготы по налогообложению (что предусматри вается законодательством ряда стран); ► избежать бюрократических проволочек при оформлении договоров страхования. Недостатки: добавляется группе новый риск ухудшения общих финансовых результатов, связанный с наступлением больших, катастрофических рисков.

3. МЕТОДЫ РАСПРЕДЕЛЕНИЯ РИСКА Распределение риска – распределение ответственности за риск между компанией и третьими лицам при сохранении существующего уровня риска. Применяется в случаях, когда воздействие на него со стороны компании невозможно или экономически не оправдано, а уровень риска превышает допустимый для компании уровень.

Способы распределения риска Ш ЧЕРЕЗ ОРГАНИЗАЦИОННУЮ ФОРМУ БИЗНЕСА. Ш ПУТЕМ ЗАКЛЮЧЕНИЯ КОНТРАКТА. Ш ИСПОЛЬЗОВАНИЕ ДИВЕРСИФИКАЦИИ

Типы контрактов Ш Ш Ш Ш Ш Строительные контракты Контракты на хранение и перевозку грузов Контракты на продажу, обслуживание, снабжение Договор аренды, лизинга Договор гарантии и поручительства Залог имущества Договор факторинга Хеджирование Страхование Аутсорсинг риска ответственность за снижение возможности возникновения неблагоприятных событий возлагается на стороннюю организацию (другой субъект). При этом чаще всего такая передача ответственности осуществляется на основе договора.

Договор гарантии и поручительства Позволяют взыскать сумму долга с третьего лица. Поручительство – форма обеспечения возврата долга, которая применяется при взаимоотношениях кредитора как с юридическим так и с физическим лицом. В договоре поручительства фигурируют три стороны: n принципал – обязуется возвратить долг; n поручитель – берет на себя ответственность по выполнению обязательств принципала; n кредитор – лицо, в отношении которого заключен договор. Гарантия – договор, применяемый для обеспечения обязательства только между юридическими лицами. При использовании гарантии с гаранта взыскивается только сумма гарантии, специально оговоренная в документе о гарантии. Она может быть меньше суммы долга.

Договор факторинга Факторинг – представляет собой инкассирование дебиторской задолжности покупателя. Факторинг позволяет фирме, передающей свои долговые обязательства фактор посреднику, получить гарантию на получение всех платежей, уменьшая таким образом кредитный риск предприятия. В факторинговых операциях участвуют три стороны: Ø фактор – посредник, которым выступает коммерческий банк, а также коммерческие организации, имеющие лицензию на осуществление такой деятельности; Ø предприятие – поставщик; Ø предприятие – покупатель.

Хеджирование (англ. heaging ограждать) — это передача рисков, вызванных неблагоприятными изменениями курсов валют, товарных цен, процентных ставок, путем заключения срочных контрактов. Существуют две операции хеджирования: повышение и хеджирование на понижение. хеджирование на Под срочным контрактом понимается такой, исполнение которого, согласно заключенному соглашению откладывается на какой то срок. К срочным контрактам относят: n форвардные контракты – взаимное обязательство двух сторон произвести куплю продажу товара по заранее согласованной (форвардной) цене в заранее обусловленный срок. n фьючерсные контракты это обязательство купить или продать определенное число финансовых инструментов или товаров по цене, согласованной в свободном биржевом торге. В отличие от форвардного фьючерсные контракты могут заключаться только на бирже. Одной из сторнон таких сделок является расчетная палата биржи. n опцион это право (но не обязанность) что либо купить или продать по заранее оговоренной цене в заранее установленный срок.

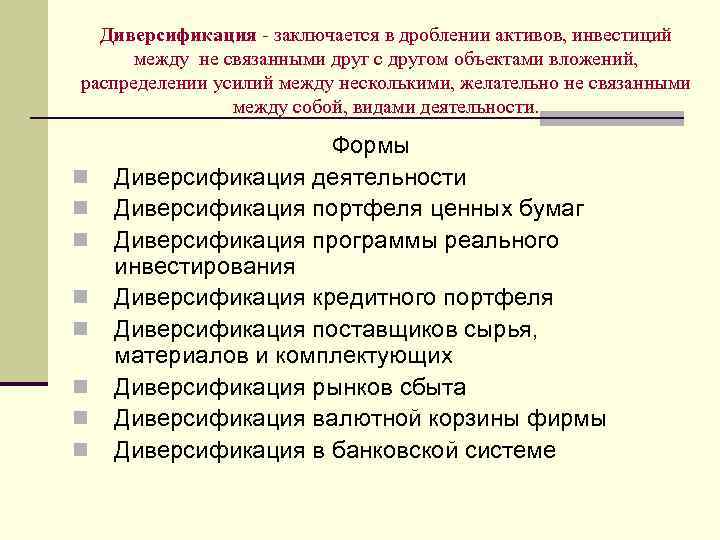

Диверсификация заключается в дроблении активов, инвестиций между не связанными друг с другом объектами вложений, распределении усилий между несколькими, желательно не связанными между собой, видами деятельности. n n n n Формы Диверсификация деятельности Диверсификация портфеля ценных бумаг Диверсификация программы реального инвестирования Диверсификация кредитного портфеля Диверсификация поставщиков сырья, материалов и комплектующих Диверсификация рынков сбыта Диверсификация валютной корзины фирмы Диверсификация в банковской системе

Суть диверсификации выражает рекомендация: «НЕЛЬЗЯ КЛАСТЬ ВСЕ ЯЙЦА В ОДНУ КОРЗИНУ» Математическое обоснование диверсификации дает теория вероятности: Р(АВС) = Р(А)*Р(В)*Р(С)

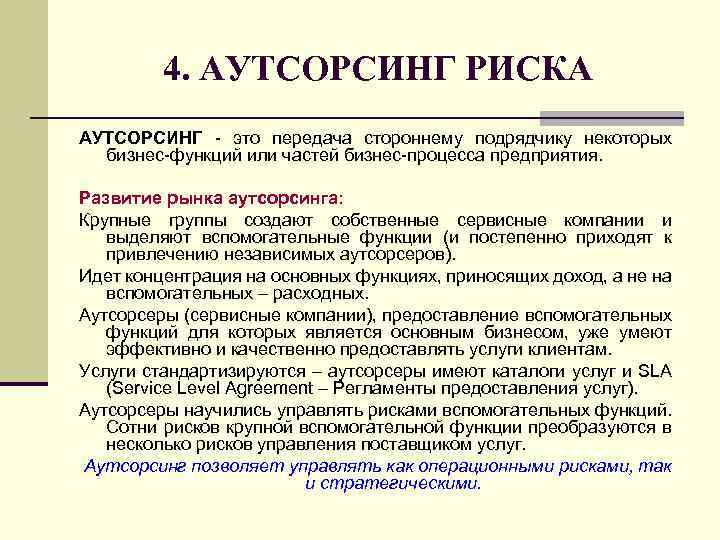

4. АУТСОРСИНГ РИСКА АУТСОРСИНГ это передача стороннему подрядчику некоторых бизнес функций или частей бизнес процесса предприятия. Развитие рынка аутсорсинга: Крупные группы создают собственные сервисные компании и выделяют вспомогательные функции (и постепенно приходят к привлечению независимых аутсорсеров). Идет концентрация на основных функциях, приносящих доход, а не на вспомогательных – расходных. Аутсорсеры (сервисные компании), предоставление вспомогательных функций для которых является основным бизнесом, уже умеют эффективно и качественно предоставлять услуги клиентам. Услуги стандартизируются – аутсорсеры имеют каталоги услуг и SLA (Service Level Agreement – Регламенты предоставления услуг). Аутсорсеры научились управлять рисками вспомогательных функций. Сотни рисков крупной вспомогательной функции преобразуются в несколько рисков управления поставщиком услуг. Аутсорсинг позволяет управлять как операционными рисками, так и стратегическими.

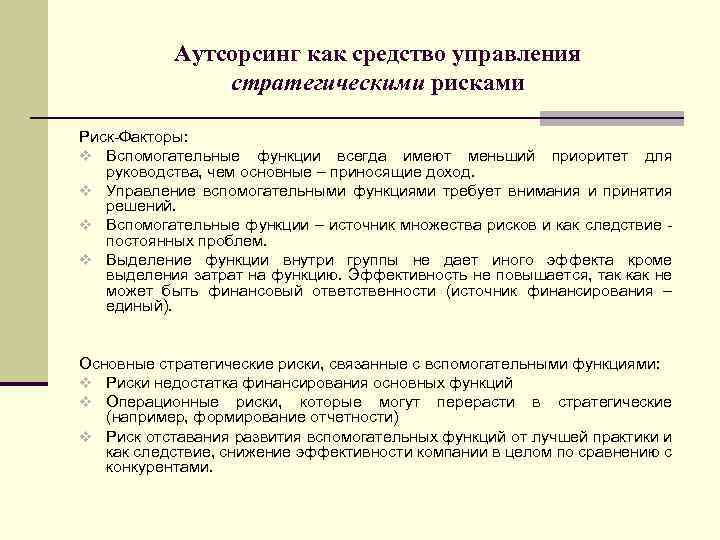

Аутсорсинг как средство управления стратегическими рисками Риск Факторы: v Вспомогательные функции всегда имеют меньший приоритет для руководства, чем основные – приносящие доход. v Управление вспомогательными функциями требует внимания и принятия решений. v Вспомогательные функции – источник множества рисков и как следствие постоянных проблем. v Выделение функции внутри группы не дает иного эффекта кроме выделения затрат на функцию. Эффективность не повышается, так как не может быть финансовый ответственности (источник финансирования – единый). Основные стратегические риски, связанные с вспомогательными функциями: v Риски недостатка финансирования основных функций v Операционные риски, которые могут перерасти в стратегические (например, формирование отчетности) v Риск отставания развития вспомогательных функций от лучшей практики и как следствие, снижение эффективности компании в целом по сравнению с конкурентами.

Аутсорсинг как средство управления операционными рисками Риск Факторы: n Вспомогательные функции содержат в себе большое количество процессов и как следствие операционных рисков. n Вспомогательные функции слишком подвержены влиянию основных, что может привести к нарушению работы функции (например налоговый учет). Основные операционные риски, связанные с вспомогательными функциями: n Риски, связанные с отсутствием контроля в процессах – мошенничество, перерасход, неэффективное выполнение своих обязанностей n Риски, связанные с недостатком автоматизации – дублирование информации, задержки с выполнением основных задач функции, долгое принятие решений n Риски, связанные с низкой квалификаций персонала – сбои, задержки, недостаточное качество услуг

Преимущества аутсорсинга как средства управления рисками n Количество операционных рисков крупной компании исчисляется тысячами, при этом на вспомогательные функции приходится значительное количество рисков. n Передача функции сторонней компании полностью трансформирует специфические риски данной функции в стандартные риски управления поставщиками услуг. Таким образом количество рисков сокращается с нескольких сотен до нескольких стандартных рисков, легко управляемых с помощью разработки положения о предоставлении услуг (SLA). n При этом риски, присущие функции полностью ложатся на аутсорсера. При наступлении негативного рискового события договором с аутсорсером должны быть предусмотрены штрафные санкции и процедуры по устранению последствий. n Страхование, в отличие от аутсорсинга, по основной массе стратегических рисков, в России пока не эффективно, так как не по всем рискам страховые компании могут предложить страховые продукты, а существующие продукты достаточно дороги. Кроме того, страхование ответственности поставщика аутсорсера намного дешевле, чем страхование функции, выполняемой собственными силами.

Функции, передаваемые на аутсорсинг В России уже отдают на аутсорсинг: nтранспортные услуги, nмаркетинговые исследования, nуправление персоналом, n. IT, nрекламу и дизайн, nбухгалтерские функции, nаудит, nюридическое обслуживание, nфинансовые услуги и организацию налогового планирования, n управление недвижимостью, nклининг (уборка помещений), nремонтные услуги. Аутсорсинг – эффективный инструмент управления рисками

Критические факторы успеха при аутсорсинге n Убежденность среди руководящих работников клиента в n n n n необходимости передачи отдельных бизнес функций на аутсорсинг Обеспечение тесной интеграции аутсорсинга с основными бизнес процессами клиента Заинтересованность аутсорсера в решении задач клиента Выстроенные отношения между аутсорсером и подрядчиком Возможность замены аутсорсера без значительного нарушения бизнес процессов клиента. Готовность и мотивация персонала клиента и персонала аутсорсера к продуктивной и конструктивной работе Наличие у аутсорсера и/или его подрядчиков достаточных, в т. ч. резервных, ресурсов необходимой квалификации Финансовая устойчивость аутсорсера Стабильность штата аутсорсера

Роль аутсорсинга за последние несколько лет многократно выросла. Появились компании, способные предоставлять качественные услуги на постоянной основе. Большое количество компаний уже использует аутсорсинг и выбрало это стратегией управления вспомогательными функциями. Аутсорсинг следует рассматривать в качестве инструмента управления рисками наряду со страхованием. Но страхование – это инструмент управления рисками, используя который компания увеличивает затраты, не увеличивая эффективность, аутсорсинг же позволяет увеличить эффективность, сократить риски и, в перспективе, снизить затраты на выполнение вспомогательной функции.

Интеллектуальная разминка n Можете ли вы обосновать, почему почти во всех странах мира канализационные крышки у люков имеют только круглую форму?

5. МЕТОДЫ ПРОФИЛАКТИКИ (ПРЕДУПРЕЖДЕНИЯ) РИСКА Предполагает проведение предупредительных (превентивных) мероприятий, направленных на снижение вероятности наступления неблагоприятного события. Основными инструментами управления рисками в этом случае являются: мероприятия, повышающие надежность работы, улучающие качественные характеристики системных параметров Ш мероприятия, улучшающие реакцию системы на воздействия внешней среды Ш мероприятия, позволяющие сменить параметры воздействия внешней среды на систему

Мероприятия, повышающие надежность работы, улучающие качественные характеристики системных параметров n Проведение превентивных мер для предотвращения аварий n n n n основных технических средств Постоянный контроль за наличием имущества для обеспечения его сохранности, система текущего и капитальный ремонта техники Система качества Совершенствование системы управления предприятием Отбор персонала, в соответствии с определенными требованиями, Повышение квалификации, уровня образования сотрудников, Внедрение гибких технологий Повышения надежности товаров, оборудования и систем

Мероприятия, улучшающие реакцию системы на воздействия внешней среды n изучение конъюнктуры рынка, n маркетинговые исследования, n прогнозирование и планирование деятельности, n внедрение системы стратегического управления, n приобретение дополнительной информации, используемой принятии решений, n тщательная проверка партнеров, перед заключением контрактов, n использование новых информационных технологий, и др.

Способы получении информации Ш Законные способы направлены на сбор информации (открытой и конфидициальной). Основной инструмент сбора деловая (маркетинговая, конкурентная разведка) Ш Не законные способы промышленно – экономический шпионаж – это деятельность, направленная на выведывание производственных и деловых секретов конкурентов и получение обманным путем конфиденциальной информации, используемой для достижения коммерческих целей. К активным нелегальным формам промышленного и коммерческого шпионажа относят прежде всего внедрение агента в конкурирующую фирму, подкуп служащего, установку там техники.

Проверка партнеров по бизнесу В ходе проверки потенциального партнера осуществляются следующие действия: • проводится анализ учредительных и иных документов; • проверяется факт регистрации предприятия, получения лицензии, постановки на учет в налоговой инспекции и регулярности уплаты налогов; • при возникновении сомнений устанавливаются факты возможной утраты паспортов лицами, сведения на которых содержатся в представленных документах; • устанавливается на месте, что расположено по указанному фактическому адресу предприятия; • проверяются производственные и финансовые возможности клиента по исполнению условий договора; • у независимых источников выясняется репутация руководителя и главного бухгалтера предприятия. n n n n Критериями оценки репутации предпринимательской структуры приняты, согласно данным журналов «Форчун» (США) и «Экономист» (Великобритания), следующие показатели: качество управления и производимых товаров и услуг; финансовое состояние; использование ресурсов; умение при влекать талантливых людей; долгосрочные капиталовложения; способность к инновациям (нововведениям); ответственность перед обществом и природой. «ДОВЕРЯЙ, НО ПРОВЕРЯЙ»

На Западе для оценки благонадежности партнеров и сотрудников используют математические методы. Существуют и программные разработки. Так, Aceenture, выполняя заказы клиентов, использует программу Monte Carlo для определения надежности партнеров клиента. Программный продукт анализирует множество сценариев поведения партнера в самых разных обстоятельствах, в которых тот может оказаться. В электронную анкету вносятся данные о работе компании за несколько лет. Затем компьютер запрашивает информацию о маркетинговой ситуации на рынке: степени его насыщенности, уровне конкуренции, этапе жизненного цикла товара и проч. После этого программа выдает несколько возможных вариантов поведения партнера. Компания Pricewaterhouse. Coopers сейчас работает над внедрением в России программы Business Risk Management Framework (BRMF). Она присваивает каждому риску определенную «меру веса» и на основе «массы» всех рисков определяет лимит товарных и финансовых креди тов для конкретного контрагента.

Мероприятия, позволяющие сменить параметры воздействия внешней среды на систему n поиск новых рынков сбыта, n активный маркетинг, n формирование своего потребителя, n ужесточение санкций за невыполнение договорных обязательств

6. МЕТОДЫ СНИЖЕНИЯ СТЕПЕНИ РИСКА Предполагает проведение превентивных мероприятий, направленных на снижение размера возможного ущерба.

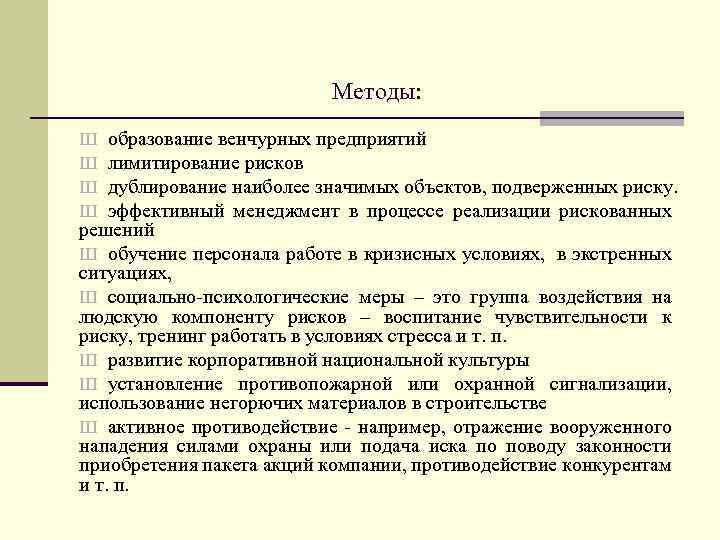

Методы: образование венчурных предприятий лимитирование рисков дублирование наиболее значимых объектов, подверженных риску. эффективный менеджмент в процессе реализации рискованных решений Ш обучение персонала работе в кризисных условиях, в экстренных ситуациях, Ш социально психологические меры – это группа воздействия на людскую компоненту рисков – воспитание чувствительности к риску, тренинг работать в условиях стресса и т. п. Ш развитие корпоративной национальной культуры Ш установление противопожарной или охранной сигнализации, использование негорючих материалов в строительстве Ш активное противодействие например, отражение вооруженного нападения силами охраны или подача иска по поводу законности приобретения пакета акций компании, противодействие конкурентам и т. п. Ш Ш

Использование венчурного (рискованного) капитала. n Рисковое финансирование – форма кредитования, когда кредиты выдаются не под проценты, а под определенную часть прироста капитала или под долю в акционерном капитале будущей компании (в том числе, если владельцу удается преобразовать свое предприятие в акционерную компанию). Это один из методов снижения инновационных рисков.

n В реализации рискового проекта участвуют: n исследователи, обладающие перспективными, научно – исследовательскими идеями; n потенциальные инвесторы, готовые финансировать осуществление этих идей на практике (рискоинвесторы); n фирма (рискофирма), готовая реализовать весь свой потенциал для практического воплощения новой идеи. Рискофирма – фирма, создаваемая для реализации проекта, связанного со значительным риском с точки зрения вероятности его успешного завершения. Фонд рискового капитала – организация, создаваемая для финансирования и управления пионерными проектами. В мировой практике наибольшая часть рисковых проектов осуществляется не за счет средств отдельных вкладчиков, а за счет фонда рискового капитала, которые состоят из капиталовложений фирм, отдельных лиц и т. д.

Лимитирование представляет собой установление системы ограничений (лимитов) как сверху, так и снизу, которая способствует умень шениюстепени риска. Лимит представляет собой количественное ограничение, накладываемое на некие характеристики операций предприятия. В хозяйственной деятельности лимитирование применяется чаще всего при продаже товаров в кредит, предоставлении займов, определении сумм вложения капиталов и т. п. Лимит является наиболее популярным инструментом управления рисками в банке.

Технология выбора метода реагирования на риск Прогнозный уровень риска Катастрофический и критический СНИЖЕНИЕ РИСКА УКЛОНЕНИЕ ОТ РИСКА Значительный ПРЕДУПРЕЖДЕНИЕ РИСКА РАСПРЕДЕЛЕНИЕ ОТВЕТСТВЕННОСТИ Приемлемый и допустимый ПРИНЯТИЕ НА СВОЮ ОТВЕТСТВЕННОСТЬ

Интеллектуальная разминка n Некий бизнесмен захотел привезти в Японию для продажи 10 000 пар первоклассных дорогих кроссовок. Но в Японии на такие кроссовки накладываются очень большие пошлины. Подумайте и скажите, как же хитроумный бизнесмен смог ввезти все эти кроссовки в Японию, при этом заплатил только очень небольшие деньги? (Никакой коррупционной и преступной составляющей здесь нет).

БЛАГОДАРЮ ЗА ВНИМАНИЕ!

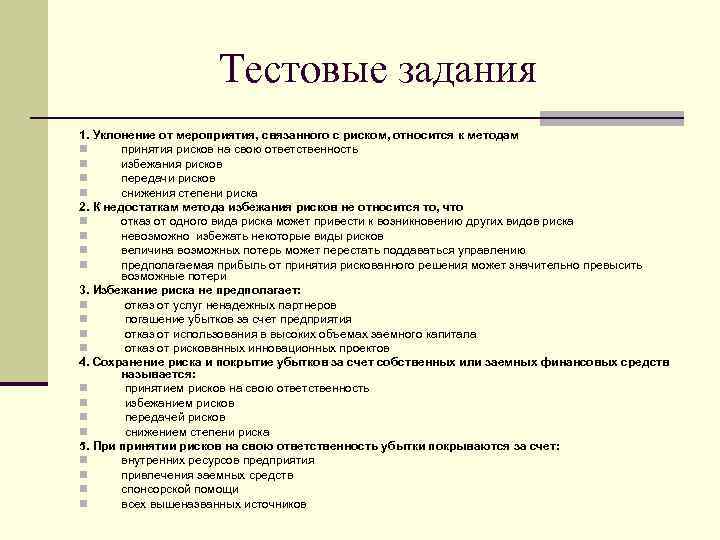

Тестовые задания 1. Уклонение от мероприятия, связанного с риском, относится к методам n принятия рисков на свою ответственность n избежания рисков n передачи рисков n снижения степени риска 2. К недостаткам метода избежания рисков не относится то, что n отказ от одного вида риска может привести к возникновению других видов риска n невозможно избежать некоторые виды рисков n величина возможных потерь может перестать поддаваться управлению n предполагаемая прибыль от принятия рискованного решения может значительно превысить возможные потери 3. Избежание риска не предполагает: n отказ от услуг ненадежных партнеров n погашение убытков за счет предприятия n отказ от использования в высоких объемах заемного капитала n отказ от рискованных инновационных проектов 4. Сохранение риска и покрытие убытков за счет собственных или заемных финансовых средств называется: n принятием рисков на свою ответственность n избежанием рисков n передачей рисков n снижением степени риска 5. При принятии рисков на свою ответственность убытки покрываются за счет: n внутренних ресурсов предприятия n привлечения заемных средств n спонсорской помощи n всех вышеназванных источников

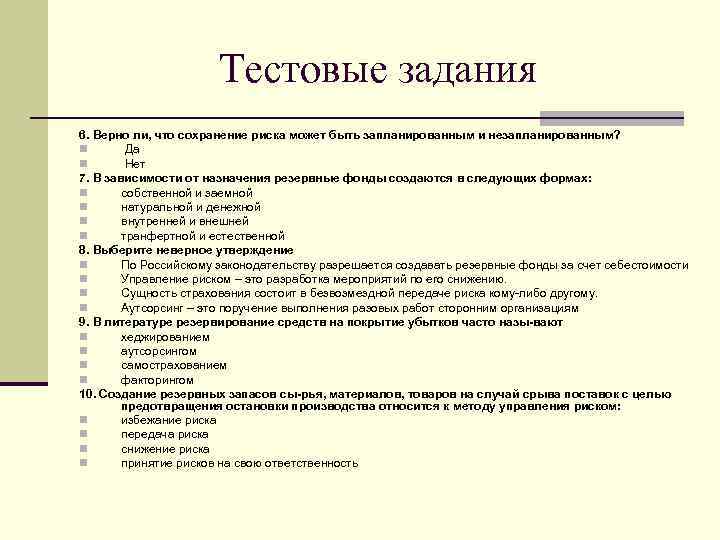

Тестовые задания 6. Верно ли, что сохранение риска может быть запланированным и незапланированным? n Да n Нет 7. В зависимости от назначения резервные фонды создаются в следующих формах: n собственной и заемной n натуральной и денежной n внутренней и внешней n транфертной и естественной 8. Выберите неверное утверждение n По Российскому законодательству разрешается создавать резервные фонды за счет себестоимости n Управление риском – это разработка мероприятий по его снижению. n Сущность страхования состоит в безвозмездной передаче риска кому либо другому. n Аутсорсинг – это поручение выполнения разовых работ сторонним организациям 9. В литературе резервирование средств на покрытие убытков часто назы вают n хеджированием n аутсорсингом n самострахованием n факторингом 10. Создание резервных запасов сы рья, материалов, товаров на случай срыва поставок с целью предотвращения остановки производства относится к методу управления риском: n избежание риска n передача риска n снижение риска n принятие рисков на свою ответственность

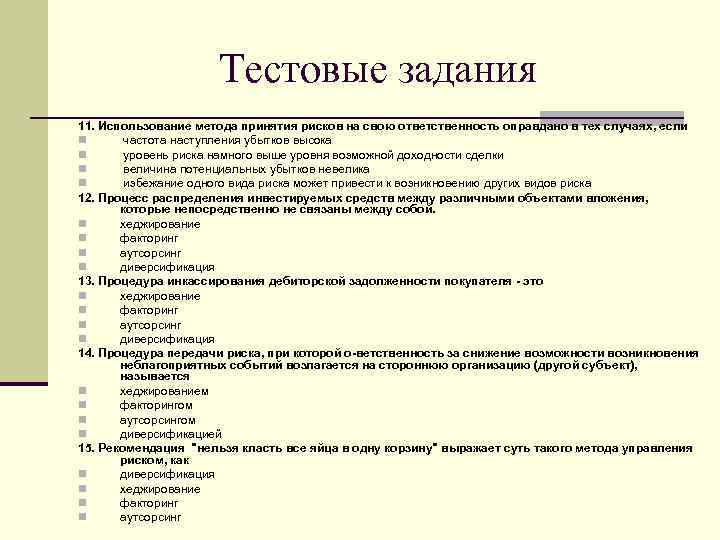

Тестовые задания 11. Использование метода принятия рисков на свою ответственность оправдано в тех случаях, если n частота наступления убытков высока n уровень риска намного выше уровня возможной доходности сделки n величина потенциальных убытков невелика n избежание одного вида риска может привести к возникновению других видов риска 12. Процесс распределения инвестируемых средств между различными объектами вложения, которые непосредственно не связаны между собой. n хеджирование n факторинг n аутсорсинг n диверсификация 13. Процедура инкассирования дебиторской задолженности покупателя это n хеджирование n факторинг n аутсорсинг n диверсификация 14. Процедура передачи риска, при которой о ветственность за снижение возможности возникновения неблагоприятных событий возлагается на стороннюю организацию (другой субъект), называется n хеджированием n факторингом n аутсорсингом n диверсификацией 15. Рекомендация "нельзя класть все яйца в одну корзину" выражает суть такого метода управления риском, как n диверсификация n хеджирование n факторинг n аутсорсинг

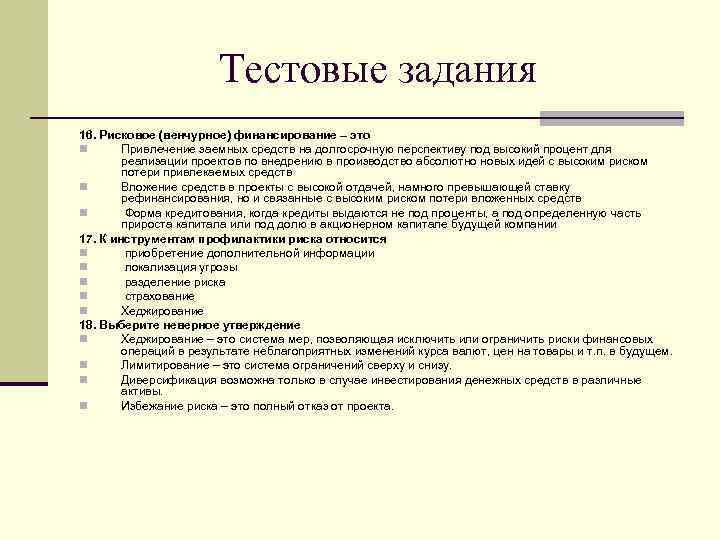

Тестовые задания 16. Рисковое (венчурное) финансирование – это n Привлечение заемных средств на долгосрочную перспективу под высокий процент для реализации проектов по внедрению в производство абсолютно новых идей с высоким риском потери привлекаемых средств n Вложение средств в проекты с высокой отдачей, намного превышающей ставку рефинансирования, но и связанные с высоким риском потери вложенных средств n Форма кредитования, когда кредиты выдаются не под проценты, а под определенную часть прироста капитала или под долю в акционерном капитале будущей компании 17. К инструментам профилактики риска относится n приобретение дополнительной информации n локализация угрозы n разделение риска n страхование n Хеджирование 18. Выберите неверное утверждение n Хеджирование – это система мер, позволяющая исключить или ограничить риски финансовых операций в результате неблагоприятных изменений курса валют, цен на товары и т. п. в будущем. n Лимитирование – это система ограничений сверху и снизу. n Диверсификация возможна только в случае инвестирования денежных средств в различные активы. n Избежание риска – это полный отказ от проекта.

лекция 5 Методы реагирования на рисками .ppt