Valyutnye_riski_Obshaya_prezentatsia.ppt

- Количество слайдов: 16

Материал готовили: • Тремасова А. • Шерстова А. • Федосеева К. • Чеканова А. • Салтыкова Л. • Спиридонова К. • Хроменкова А. Валютные риски в международной торговле

Материал готовили: • Тремасова А. • Шерстова А. • Федосеева К. • Чеканова А. • Салтыкова Л. • Спиридонова К. • Хроменкова А. Валютные риски в международной торговле

Валютный риск - это риск потерь при покупкепродаже иностранной валюты по разным курсам. Существует следующая классификация валютных рисков: 1. Операционный 2. Трансляционный 3. Экономический 4. Скрытый

Валютный риск - это риск потерь при покупкепродаже иностранной валюты по разным курсам. Существует следующая классификация валютных рисков: 1. Операционный 2. Трансляционный 3. Экономический 4. Скрытый

1. Операционный риск в основном связан с торговыми операциями, а также с денежными сделками по финансовому инвестированию и дивидендным (процентным) платежам. Ему подвержено как движение денежных средств, так и уровень прибыли. Этот риск можно определить как возможность недополучить прибыли или понести убытки в результате непосредственного воздействия изменений обменного курса на ожидаемые потоки денежных средств. 2. Трансляционный валютный риск известен так же как расчетный, или балансовый риск. Его источником является возможность несоответствия между активами и пассивами, выраженными в валютах разных стран.

1. Операционный риск в основном связан с торговыми операциями, а также с денежными сделками по финансовому инвестированию и дивидендным (процентным) платежам. Ему подвержено как движение денежных средств, так и уровень прибыли. Этот риск можно определить как возможность недополучить прибыли или понести убытки в результате непосредственного воздействия изменений обменного курса на ожидаемые потоки денежных средств. 2. Трансляционный валютный риск известен так же как расчетный, или балансовый риск. Его источником является возможность несоответствия между активами и пассивами, выраженными в валютах разных стран.

3. Экономический риск определяется как вероятность неблагоприятного воздействия изменений обменного курса на экономическое положение Риск может возникать вследствие изменения остроты конкурентной борьбы как со стороны производителей аналогичных товаров, так и со стороны производителей другой продукции, а также изменения приверженности потребителей определенной торговой марке. 4. Скрытые риски – это такие операционные, трансляционные и экономические риски, которые на первый взгляд не очевидны. Например, поставщик на внутреннем рынке может использовать импортные ресурсы, и компания, пользующаяся услугами такого поставщика, косвенно подвержена операционному риску, так как повышение стоимости затрат поставщика в результате обесценивания национальной валюты заставило бы этого поставщика повысить цены.

3. Экономический риск определяется как вероятность неблагоприятного воздействия изменений обменного курса на экономическое положение Риск может возникать вследствие изменения остроты конкурентной борьбы как со стороны производителей аналогичных товаров, так и со стороны производителей другой продукции, а также изменения приверженности потребителей определенной торговой марке. 4. Скрытые риски – это такие операционные, трансляционные и экономические риски, которые на первый взгляд не очевидны. Например, поставщик на внутреннем рынке может использовать импортные ресурсы, и компания, пользующаяся услугами такого поставщика, косвенно подвержена операционному риску, так как повышение стоимости затрат поставщика в результате обесценивания национальной валюты заставило бы этого поставщика повысить цены.

Форвардная сделка – это сделка по обмену валюты в будущем, по заранее зафиксированному валютному курсу. Такие сделки в основном заключаются предприятиями или лицами которые имеют запланированные денежные потоки в будущем, и хотят застраховать себя от колебаний валютных курсов, в результате движения которых могут возникнуть непредвиденные убытки. Преимущество форвардной сделки заключается в том, что она позволяет зафиксировать курс для будущей сделки уже сегодня, и переложить свои валютные риски на банк, не заботясь о дальнейшем изменении валютного курса. Имея на руках форвардный контракт, можно точно рассчитывать денежные потоки в будущем, не боясь, что изменения валютного курса могут принести убытки.

Форвардная сделка – это сделка по обмену валюты в будущем, по заранее зафиксированному валютному курсу. Такие сделки в основном заключаются предприятиями или лицами которые имеют запланированные денежные потоки в будущем, и хотят застраховать себя от колебаний валютных курсов, в результате движения которых могут возникнуть непредвиденные убытки. Преимущество форвардной сделки заключается в том, что она позволяет зафиксировать курс для будущей сделки уже сегодня, и переложить свои валютные риски на банк, не заботясь о дальнейшем изменении валютного курса. Имея на руках форвардный контракт, можно точно рассчитывать денежные потоки в будущем, не боясь, что изменения валютного курса могут принести убытки.

Форвардный контракт – это твердая сделка, т. е. сделка, обязательная для исполнения. Предметом соглашения могут выступать не только валюта, но и другие активы, например, товары, акции, облигации и т. п. Форвардный контракт заключается, как правило, в целях осуществления реальной продажи или покупки соответствующего актива, в том числе в целях страхования поставщика или покупателя от возможного неблагоприятного изменения цен. Форвардная сделка по продаже (покупке) валюты включает следующие условия: курс сделки фиксируется в момент ее заключения; передача валюты осуществляется через определенный период, наиболее распространенными сроками для такого рода сделок являются 1, 2, 3, 6 месяцев а иногда 1 год; в момент заключения сделки никакие задатки или другие суммы обычно не переводятся. Особенность форвардного рынка состоит в том, что не существует стандартизации форвардных контрактов. Зачастую они не являются самостоятельным предметом торговли, участники рынка используют форвардные операции для страхования от изменения валютного курса.

Форвардный контракт – это твердая сделка, т. е. сделка, обязательная для исполнения. Предметом соглашения могут выступать не только валюта, но и другие активы, например, товары, акции, облигации и т. п. Форвардный контракт заключается, как правило, в целях осуществления реальной продажи или покупки соответствующего актива, в том числе в целях страхования поставщика или покупателя от возможного неблагоприятного изменения цен. Форвардная сделка по продаже (покупке) валюты включает следующие условия: курс сделки фиксируется в момент ее заключения; передача валюты осуществляется через определенный период, наиболее распространенными сроками для такого рода сделок являются 1, 2, 3, 6 месяцев а иногда 1 год; в момент заключения сделки никакие задатки или другие суммы обычно не переводятся. Особенность форвардного рынка состоит в том, что не существует стандартизации форвардных контрактов. Зачастую они не являются самостоятельным предметом торговли, участники рынка используют форвардные операции для страхования от изменения валютного курса.

Компания А, имеющая доходы в латах, в соответствии с договором должна перевести компании В определенную сумму в валюте через три месяца. Предположим, что в течение трех месяцев курс валюты по отношению к латам вырос. В таком случае через три месяца компании придется заплатить больше латов, для того чтобы купить необходимое количество валюты, чем на текущий момент. Для того чтобы застраховать себя от нежелательного изменения валютного курса, компания А может заключить с Банком форвардный договор на покупку необходимой суммы в валюте уже сегодня, зафиксировав текущий курс на необходимый промежуток времени. Из этого примера видно, что такие сделки необходимы тем, кому требуется определенная сумма в какой либо валюте, на определенную дату в будущем.

Компания А, имеющая доходы в латах, в соответствии с договором должна перевести компании В определенную сумму в валюте через три месяца. Предположим, что в течение трех месяцев курс валюты по отношению к латам вырос. В таком случае через три месяца компании придется заплатить больше латов, для того чтобы купить необходимое количество валюты, чем на текущий момент. Для того чтобы застраховать себя от нежелательного изменения валютного курса, компания А может заключить с Банком форвардный договор на покупку необходимой суммы в валюте уже сегодня, зафиксировав текущий курс на необходимый промежуток времени. Из этого примера видно, что такие сделки необходимы тем, кому требуется определенная сумма в какой либо валюте, на определенную дату в будущем.

Фьючерсы - заключаемые на биржах особые форвардные срочные соглашения, сделки купли-продажи сырьевых товаров, золота, валюты, ценных бумаг по ценам, действующим в момент сделки, с поставкой купленного товара и его оплатой в будущем. Основная цель фьючерсной сделки — получение разницы в ценах (курсах), возникающей к ликвидационному сроку, то есть разницы между ценой контракта в день его заключения и исполнения.

Фьючерсы - заключаемые на биржах особые форвардные срочные соглашения, сделки купли-продажи сырьевых товаров, золота, валюты, ценных бумаг по ценам, действующим в момент сделки, с поставкой купленного товара и его оплатой в будущем. Основная цель фьючерсной сделки — получение разницы в ценах (курсах), возникающей к ликвидационному сроку, то есть разницы между ценой контракта в день его заключения и исполнения.

ОТЛИЧИЕ ФЬЮЧЕРСА ОТ ФОРВАРДНОЙ ОПЕРАЦИИ: фьючерсы – это торговля стандартными контрактами; обязательным условием фьючерса является гарантийный депозит, вносимый в расчетную палату биржи (до 20% от суммы контракта); расчеты осуществляются через клиринговую палату на валютной бирже, которая выступает посредником между сторонами и гарантом сделки. Преимущества фьючерса – высокая ликвидность и постоянная котировка на бирже.

ОТЛИЧИЕ ФЬЮЧЕРСА ОТ ФОРВАРДНОЙ ОПЕРАЦИИ: фьючерсы – это торговля стандартными контрактами; обязательным условием фьючерса является гарантийный депозит, вносимый в расчетную палату биржи (до 20% от суммы контракта); расчеты осуществляются через клиринговую палату на валютной бирже, которая выступает посредником между сторонами и гарантом сделки. Преимущества фьючерса – высокая ликвидность и постоянная котировка на бирже.

Валютный опцион - представляет собой зафиксированные контрактом права (не обязанности) купить или продать определенную сумму определенной валюты против другой валюты по обусловленной цене в определенный день (или в любой момент до определенного дня). Различают 2 типа опциона: Опцион колл «Call» - опцион на покупку. 1. Опцион пут «Put» - опцион на продажу. 2. Покупая опцион необходимо уплатить комиссионные, что имеют название премии. Различают четыре возможные операции: • купля опциона на куплю валюты; • • • купля опциона на продажу валюты; продажа опциона на куплю валюты; продажа опциона на продажу валюты. Опцион, в отличии от фьючерса позволяет покупателю отказаться от сделки, за что обязуется выплатить продавцу опциона премию в размере, как правило, от 1 до 5%.

Валютный опцион - представляет собой зафиксированные контрактом права (не обязанности) купить или продать определенную сумму определенной валюты против другой валюты по обусловленной цене в определенный день (или в любой момент до определенного дня). Различают 2 типа опциона: Опцион колл «Call» - опцион на покупку. 1. Опцион пут «Put» - опцион на продажу. 2. Покупая опцион необходимо уплатить комиссионные, что имеют название премии. Различают четыре возможные операции: • купля опциона на куплю валюты; • • • купля опциона на продажу валюты; продажа опциона на куплю валюты; продажа опциона на продажу валюты. Опцион, в отличии от фьючерса позволяет покупателю отказаться от сделки, за что обязуется выплатить продавцу опциона премию в размере, как правило, от 1 до 5%.

ЗА ПРОЦЕДУРОЙ ВЫПОЛНЕНИЯ РАЗЛИЧАЮТ ОПЦИОНЫ ТАКИХ ВИДОВ: АМЕРИКАНСКИЙ ОПЦИОН - ПРЕДОСТАВЛЯЕТ ПОКУПАТЕЛЮ ПРАВО, НО НЕ ОБЯЗЫВАЕТ ЕГО КУПИТЬ ИЛИ ПРОДАТЬ ОПРЕДЕЛЕННОЕ КОЛИЧЕСТВО БАЗОВЫХ АКТИВОВ ПО ФИКСИРОВАННОЙ ЦЕНЕ В РАЗЕ НАСТУПЛЕНИЯ СРОКА КОНТРАКТА ИЛИ К НЕМУ. ЕВРОПЕЙСКИЙ ОПЦИОН - ПРЕДУСМАТРИВАЕТ ТЕ САМЫЕ ПРАВА И ОБЯЗАТЕЛЬСТВО, ЧТО И АМЕРИКАНСКИЙ ОПЦИОН, ОДНАКО НЕ МОЖЕТ БЫТЬ ВЫПОЛНЕННЫЙ К НАСТУПЛЕНИЮ СРОКА КОНТРАКТА, Т. Е. ИСПОЛНЯЕТСЯ ТОЛЬКО В МОМЕНТ ИСТЕЧЕНИЯ КОНТРАКТА. Опцион является удобным способом хеджирования, так как покупатель опциона заранее знает, какую сумму он выплатит в случае отказа от сделки. При этом покупатель сможет смягчить потерю большей суммы. Например, мы приобретаем опцион: на покупку долларов США ($) на сумму 50 тыс. $. Курс 32 р. =1$. Фактический курс: 31 р. =1$ Премия по опциону =1% При условиях, что мы отказываемся от сделки, наши потери составят 16. 000 рублей. (32*50*0, 001)

ЗА ПРОЦЕДУРОЙ ВЫПОЛНЕНИЯ РАЗЛИЧАЮТ ОПЦИОНЫ ТАКИХ ВИДОВ: АМЕРИКАНСКИЙ ОПЦИОН - ПРЕДОСТАВЛЯЕТ ПОКУПАТЕЛЮ ПРАВО, НО НЕ ОБЯЗЫВАЕТ ЕГО КУПИТЬ ИЛИ ПРОДАТЬ ОПРЕДЕЛЕННОЕ КОЛИЧЕСТВО БАЗОВЫХ АКТИВОВ ПО ФИКСИРОВАННОЙ ЦЕНЕ В РАЗЕ НАСТУПЛЕНИЯ СРОКА КОНТРАКТА ИЛИ К НЕМУ. ЕВРОПЕЙСКИЙ ОПЦИОН - ПРЕДУСМАТРИВАЕТ ТЕ САМЫЕ ПРАВА И ОБЯЗАТЕЛЬСТВО, ЧТО И АМЕРИКАНСКИЙ ОПЦИОН, ОДНАКО НЕ МОЖЕТ БЫТЬ ВЫПОЛНЕННЫЙ К НАСТУПЛЕНИЮ СРОКА КОНТРАКТА, Т. Е. ИСПОЛНЯЕТСЯ ТОЛЬКО В МОМЕНТ ИСТЕЧЕНИЯ КОНТРАКТА. Опцион является удобным способом хеджирования, так как покупатель опциона заранее знает, какую сумму он выплатит в случае отказа от сделки. При этом покупатель сможет смягчить потерю большей суммы. Например, мы приобретаем опцион: на покупку долларов США ($) на сумму 50 тыс. $. Курс 32 р. =1$. Фактический курс: 31 р. =1$ Премия по опциону =1% При условиях, что мы отказываемся от сделки, наши потери составят 16. 000 рублей. (32*50*0, 001)

Валютные фьючерсы Форвардные контракты Подлежат торговле на бирже. Заключаются путем внебиржевых соглашений между банком и заказчиком. Наличие единой рыночной цены вне зависимости от Цены продавца и покупателя котируются, и существует времени сделки. Это цена, по которой продавцы хотят разность (спрэд) между ценами спроса и предложения. купить валютные средства. Валюта продается по более низкому курсу и покупается по более высокому курсу. Покупаются и продаются брокерами (членами фьючерсной Осуществляются напрямую между банком и заказчиком. биржи) от имени клиентов. Биржа имеет клиринговую палату, которая становится Банк берет на себя кредитный риск, т. е. риск партнерской стороной в сделке. Кредитный риск невыполнения условий кредитного соглашения клиентом. уменьшается благодаря системе денежных депозитов. Торговле подлежит стандартизированное количество Торговле подлежит любое количество любой валюты по только определенной валюты. соглашению между покупателем и продавцом. Стандартизированная дата передачи бумаг новому Расчетная дата зависит от договоренности между владельцу устанавливается биржей. покупателем и продавцом по каждому отдельному контракту. Клиент должен заплатить комиссионные брокеру. Клиент не платит комиссионных. Клиент должен внести наличные деньги на депозит Банк не требует депозитных выплат от клиента. (первоначальная маржа) за покупку или продажу фьючерса. Небольшое число фьючерсных контрактов заканчивается Большинство форвардных контрактов заканчивается физической передачей валюты. Большинство участников передачей валюты. Закрытие позиции клиентом должно ликвидируют “длинную” позицию до наступления срока быть согласовано с банком. передачи. Сделки заключаются ежедневно через биржевую Сделка реализуется через два дня после окончания срока клиринговую палату. Ежедневно покупатели и продавцы действия контракта. Платежи не производятся в период регистрируют убытки и прибыль на свои позиции. Прибыль между соглашением на подписание контракта и его может быть получена наличными. Убытки вытекают из подписан дальнейших платежей.

Валютные фьючерсы Форвардные контракты Подлежат торговле на бирже. Заключаются путем внебиржевых соглашений между банком и заказчиком. Наличие единой рыночной цены вне зависимости от Цены продавца и покупателя котируются, и существует времени сделки. Это цена, по которой продавцы хотят разность (спрэд) между ценами спроса и предложения. купить валютные средства. Валюта продается по более низкому курсу и покупается по более высокому курсу. Покупаются и продаются брокерами (членами фьючерсной Осуществляются напрямую между банком и заказчиком. биржи) от имени клиентов. Биржа имеет клиринговую палату, которая становится Банк берет на себя кредитный риск, т. е. риск партнерской стороной в сделке. Кредитный риск невыполнения условий кредитного соглашения клиентом. уменьшается благодаря системе денежных депозитов. Торговле подлежит стандартизированное количество Торговле подлежит любое количество любой валюты по только определенной валюты. соглашению между покупателем и продавцом. Стандартизированная дата передачи бумаг новому Расчетная дата зависит от договоренности между владельцу устанавливается биржей. покупателем и продавцом по каждому отдельному контракту. Клиент должен заплатить комиссионные брокеру. Клиент не платит комиссионных. Клиент должен внести наличные деньги на депозит Банк не требует депозитных выплат от клиента. (первоначальная маржа) за покупку или продажу фьючерса. Небольшое число фьючерсных контрактов заканчивается Большинство форвардных контрактов заканчивается физической передачей валюты. Большинство участников передачей валюты. Закрытие позиции клиентом должно ликвидируют “длинную” позицию до наступления срока быть согласовано с банком. передачи. Сделки заключаются ежедневно через биржевую Сделка реализуется через два дня после окончания срока клиринговую палату. Ежедневно покупатели и продавцы действия контракта. Платежи не производятся в период регистрируют убытки и прибыль на свои позиции. Прибыль между соглашением на подписание контракта и его может быть получена наличными. Убытки вытекают из подписан дальнейших платежей.

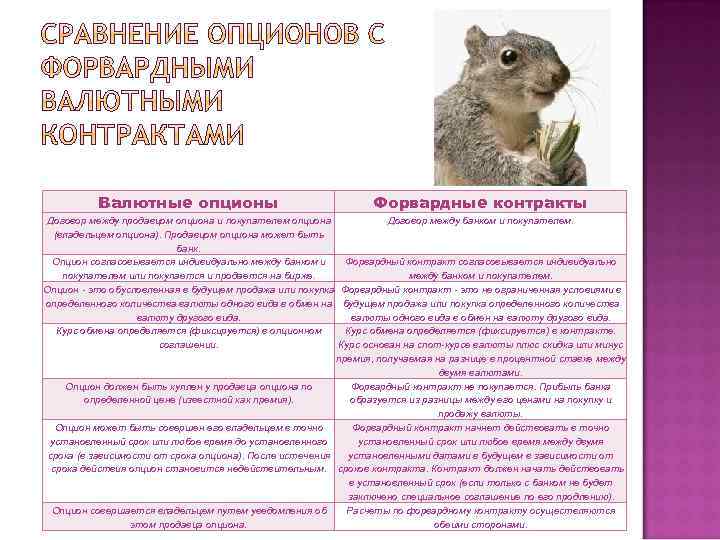

Валютные опционы Форвардные контракты Договор между продавцом опциона и покупателем опциона Договор между банком и покупателем. (владельцем опциона). Продавцом опциона может быть банк. Опцион согласовывается индивидуально между банком и Форвардный контракт согласовывается индивидуально покупателем или покупается и продается на бирже. между банком и покупателем. Опцион - это обусловленная в будущем продажа или покупка Форвардный контракт - это не ограниченная условиями в определенного количества валюты одного вида в обмен на будущем продажа или покупка определенного количества валюту другого вида. валюты одного вида в обмен на валюту другого вида. Курс обмена определяется (фиксируется) в опционном Курс обмена определяется (фиксируется) в контракте. соглашении. Курс основан на спот-курсе валюты плюс скидка или минус премия, получаемая на разнице в процентной ставке между двумя валютами. Опцион должен быть куплен у продавца опциона по Форвардный контракт не покупается. Прибыль банка определенной цене (известной как премия). образуется из разницы между его ценами на покупку и продажу валюты. Опцион может быть совершен его владельцем в точно Форвардный контракт начнет действовать в точно установленный срок или любое время до установленного установленный срок или любое время между двумя срока (в зависимости от срока опциона). После истечения установленными датами в будущем в зависимости от срока действия опцион становится недействительным. сроков контракта. Контракт должен начать действовать в установленный срок (если только с банком не будет заключено специальное соглашение по его продлению). Опцион совершается владельцем путем уведомления об Расчеты по форвардному контракту осуществляются этом продавца опциона. обеими сторонами.

Валютные опционы Форвардные контракты Договор между продавцом опциона и покупателем опциона Договор между банком и покупателем. (владельцем опциона). Продавцом опциона может быть банк. Опцион согласовывается индивидуально между банком и Форвардный контракт согласовывается индивидуально покупателем или покупается и продается на бирже. между банком и покупателем. Опцион - это обусловленная в будущем продажа или покупка Форвардный контракт - это не ограниченная условиями в определенного количества валюты одного вида в обмен на будущем продажа или покупка определенного количества валюту другого вида. валюты одного вида в обмен на валюту другого вида. Курс обмена определяется (фиксируется) в опционном Курс обмена определяется (фиксируется) в контракте. соглашении. Курс основан на спот-курсе валюты плюс скидка или минус премия, получаемая на разнице в процентной ставке между двумя валютами. Опцион должен быть куплен у продавца опциона по Форвардный контракт не покупается. Прибыль банка определенной цене (известной как премия). образуется из разницы между его ценами на покупку и продажу валюты. Опцион может быть совершен его владельцем в точно Форвардный контракт начнет действовать в точно установленный срок или любое время до установленного установленный срок или любое время между двумя срока (в зависимости от срока опциона). После истечения установленными датами в будущем в зависимости от срока действия опцион становится недействительным. сроков контракта. Контракт должен начать действовать в установленный срок (если только с банком не будет заключено специальное соглашение по его продлению). Опцион совершается владельцем путем уведомления об Расчеты по форвардному контракту осуществляются этом продавца опциона. обеими сторонами.

ü Этому виду риска подвержены многонациональные корпорации, компании, занимающиеся импортноэкспортными операциями, и даже некоторые виды бизнеса, работающие только на внутреннем рынке. ü Экономический валютный риск численно можно определить с помощью регрессивного анализа предыдущих цен акции компании и соответствующих обменных курсов валют, влияющих на эти цены. ü Методики для понижения экономического валютного риска включают: выравнивание валют платежей компании с валютами, в которых осуществляются поступления денежных средств в компанию; диверсификацию и использование соответствующих стратегий для финансирования своей деятельности за рубежом.

ü Этому виду риска подвержены многонациональные корпорации, компании, занимающиеся импортноэкспортными операциями, и даже некоторые виды бизнеса, работающие только на внутреннем рынке. ü Экономический валютный риск численно можно определить с помощью регрессивного анализа предыдущих цен акции компании и соответствующих обменных курсов валют, влияющих на эти цены. ü Методики для понижения экономического валютного риска включают: выравнивание валют платежей компании с валютами, в которых осуществляются поступления денежных средств в компанию; диверсификацию и использование соответствующих стратегий для финансирования своей деятельности за рубежом.

Факторы, влияющие на курсы валют: 1. Состояние платежного баланса; 2. Уровень инфляции; 3. Межотраслевая миграция краткосрочных капиталов; 4. Соотношение спроса и предложения каждой валюты; 5. Политические факторы. Влияние валютного курса на внешнеэкономическую деятельность страны: 1. Заниженный валютный курс позволяет получить дополнительные выгоды при экспорте и способствует притоку иностранного капитала, одновременно дестимулируя импорт; 2. При завышенном курсе валюты снижается эффективность экспорта и растет эффективность импорта.

Факторы, влияющие на курсы валют: 1. Состояние платежного баланса; 2. Уровень инфляции; 3. Межотраслевая миграция краткосрочных капиталов; 4. Соотношение спроса и предложения каждой валюты; 5. Политические факторы. Влияние валютного курса на внешнеэкономическую деятельность страны: 1. Заниженный валютный курс позволяет получить дополнительные выгоды при экспорте и способствует притоку иностранного капитала, одновременно дестимулируя импорт; 2. При завышенном курсе валюты снижается эффективность экспорта и растет эффективность импорта.