713cc6d2171a2003416f00cbfcf6be84.ppt

- Количество слайдов: 25

Мастер-класс: Как оценить платежеспособность предприятия How to evaluate the solvency of the company Макарова Ирина Александровна ст. преподаватель кафедры Экономики и агробизнеса БИ ТГУ телефон: +79528006347 e-mail: chivchish@mail. ru

План мастер-класса: 1. Знакомство с существующими методиками оценки платежеспособности предприятия. 2. Поиск и формирование информационной базы, необходимой для оценки платежеспособности предприятия. 3. Построение в среде Excel таблиц, позволяющих автоматически оценивать платежеспособность предприятия.

Цель и задачи мастер-класса Цель научить слушателей проводить анализ платежеспособности предприятия быстро, эффективно, обходясь собственными силами и без особых финансовых затрат благодаря самостоятельному построению программы по финансовому анализу в среде Excel. Задачи: • знакомство с 2 типовыми методиками анализа платежеспособности предприятия и их критический анализ; • подбор необходимой информационной базы; • анализ ликвидности баланса; • расчет финансовых показателей, позволяющих судить о платежеспособности предприятия; • построение своей собственной программы в среде Microsoft Office Excel, позволяющей автоматически и быстро рассчитать финансовые показатели и оценить платежеспособность предприятия.

Понятие платежеспособности предприятия Одним из показателей, характеризующих финансовое положение предприятия, является платежеспособность. Платежеспособность - это способность предприятия своевременно и в полном размере погашать свои обязательства перед бюджетом, банками, поставщиками и другими юридическими и физическими лицами наличными денежными средствами. Кредитоспособность - оценка заемщика, которая дается банком для решения вопроса о возможности и условиях кредитования и позволяет предвидеть вероятность своевременного возврата ссуд и эффективность их использования. Расчеты с поставщиками за продукцию, товары, работы, услуги Расчеты с персоналом по оплате труда Предприятие Расчеты с бюджетом по налогам и сборам Расчеты с внебюджетными фондами по сборам Рис. 1. Виды расчетных отношений предприятия Расчеты с кредиторами по предоставленным займам Расчеты с инвесторами по выплате доходов

Значение анализа платежеспособности предприятия Анализ платежеспособности необходим: 1) самому предприятию с целью оценки эффективности финансовой деятельности, мониторинга вероятности банкротства, возможности привлечения кредита и прогнозирования финансово-хозяйственной деятельности предприятия; 2) внешним инвесторам, банкам принятии решения об инвестировании средств или выдаче кредита тому или иному предприятию (прежде чем выдать кредит, банк должен удостовериться в кредитоспособности и платежеспособности заемщика); 3) предприятиям-контрагентам при выборе деловых партнеров, когда они хотят вступить в экономические отношения друг с другом. Они также должны удостовериться в платежеспособности контрагента. Им важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита (отсрочки платежа).

Причины неплатежеспособности предприятия Причинами неплатежеспособности могут быть: 1. 2. 3. 4. 5. 6. невыполнение плана по производству и реализации продукции; повышение себестоимости продукции; невыполнение плана прибыли и как результат недостаток собственных источников самофинансирования предприятия; неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, сверхнормативные запасы и на прочие цели, которые временно не имеют источника финансирования; финансовая несостоятельность клиентов, непогашенная вовремя дебиторская задолженность; высокий уровень налогообложения или штрафных санкций за несвоевременную или неполную уплату налогов.

Последствия недостаточной или снижающейся платежеспособности (ликвидности) В результате несвоевременных расчетов у предприятия могут возникнуть такие негативные последствия как: 1) 2) 3) 4) 5) 6) 7) 8) 9) возникновение дополнительных финансовых обязательств в виде штрафов, пеней и как следствие уменьшение доходности предприятия; ухудшение деловой репутации и сокращение возможности воспользоваться преимуществами различных скидок и выгодными коммерческими предложениями; утрата выгодных деловых связей, ключевых контрагентов; трудности с взятием нового или продления старого кредита, с получением кредитной линии, удорожание кредита; потеря вложений капитала для собственников; снижение инвестиционной привлекательности и трудности с привлечением дополнительных источников финансирования; нежелательная продажа долгосрочных вложений и активов; возникновение конфликта между менеджментом, собственниками и сотрудниками; потеря финансовой независимости.

Виды анализа платежеспособности предприятия Виды анализа Внешний анализ проводится лицами, не работающими в компании Внутренний анализ проводится сотрудниками компании Ограниченная информационная база Обширная информационная база Ограниченность возможностей и задач исследования Более широкий круг возможностей и решаемых задач Бухгалтерская отчетность предприятия: • Бухгалтерский баланс, • Отчет о финансовых результатах, • Отчет об изменении капитала • Отчет о движении денежных средств, • Пояснения Дополнительная внутренняя информация: • данные финансового учета, • управленческого учета, • оперативного учета, • нормативная информация, • плановая информация Внешняя информация: • общеэкономическая, • политическая, • статистическая, • отраслевая, • о конкурентах и агентах Рис. 2. Виды анализа платежеспособности

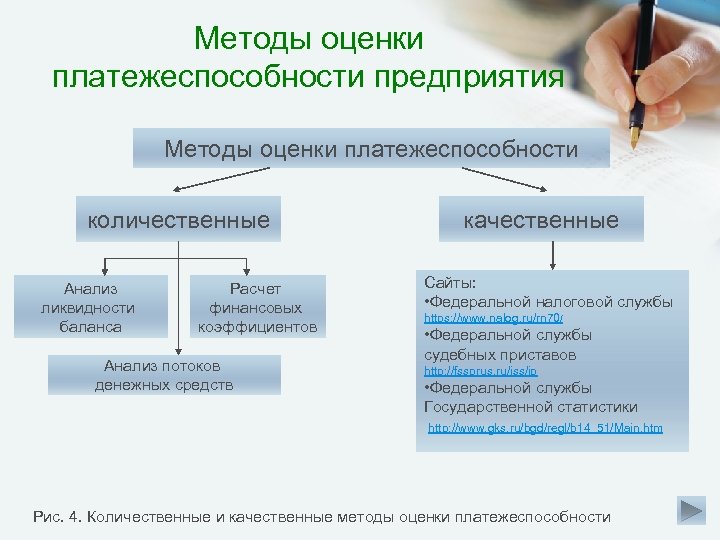

Методы оценки платежеспособности предприятия Методы оценки платежеспособности количественные Анализ ликвидности баланса Расчет финансовых коэффициентов Анализ потоков денежных средств качественные Сайты: • Федеральной налоговой службы https: //www. nalog. ru/rn 70/ • Федеральной службы судебных приставов http: //fssprus. ru/iss/ip • Федеральной службы Государственной статистики http: //www. gks. ru/bgd/regl/b 14_51/Main. htm Рис. 4. Количественные и качественные методы оценки платежеспособности

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Ликвидность (текущих) активов определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется время для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств. Ликвидность предприятия означает возможность покрытия долговых обязательств не только за счет активов, но и отчасти за счет привлечения заемных средств. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

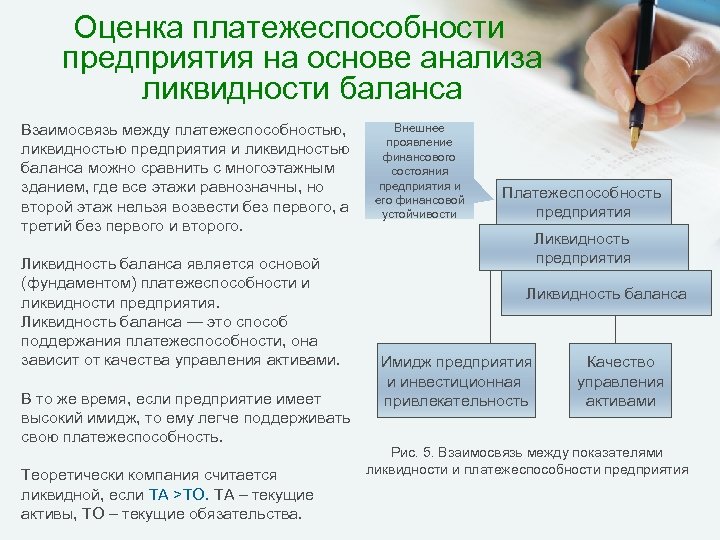

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса можно сравнить с многоэтажным зданием, где все этажи равнозначны, но второй этаж нельзя возвести без первого, а третий без первого и второго. Ликвидность баланса является основой (фундаментом) платежеспособности и ликвидности предприятия. Ликвидность баланса — это способ поддержания платежеспособности, она зависит от качества управления активами. Внешнее проявление финансового состояния предприятия и его финансовой устойчивости Платежеспособность предприятия Ликвидность баланса Имидж предприятия и инвестиционная привлекательность Качество управления активами В то же время, если предприятие имеет высокий имидж, то ему легче поддерживать свою платежеспособность. Рис. 5. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Теоретически компания считается ликвидной, если ТА >ТО. ТА – текущие активы, ТО – текущие обязательства.

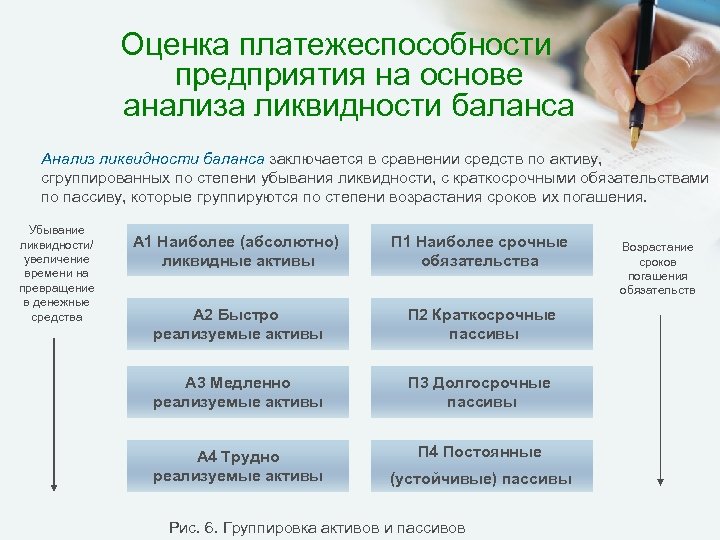

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывания ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени возрастания сроков их погашения. Убывание ликвидности/ увеличение времени на превращение в денежные средства А 1 Наиболее (абсолютно) ликвидные активы П 1 Наиболее срочные обязательства А 2 Быстро реализуемые активы П 2 Краткосрочные пассивы А 3 Медленно реализуемые активы П 3 Долгосрочные пассивы А 4 Трудно реализуемые активы П 4 Постоянные (устойчивые) пассивы Рис. 6. Группировка активов и пассивов Возрастание сроков погашения обязательств

Оценка платежеспособности предприятия на основе анализа ликвидности баланса В зависимости от степени ликвидности, т. е. скорости превращения активов в денежные средства, можно выделить следующие группы активов: А 1 – наиболее (абсолютно) ликвидные активы (денежные средства и денежные эквиваленты); А 2 – быстро реализуемые активы (краткосрочные финансовые вложения за исключением денежных эквивалентов, краткосрочная дебиторская задолженность и прочие оборотные активы); А 3 – медленно реализуемые активы (запасы, НДС по приобретенным ценностям и долгосрочная дебиторская задолженность); А 4 – труднореализуемые активы (все внеоборотные активы). Замечание. Иногда ко второй группе (A 2) относятся такие быстро реализуемые активы как: готовая продукция и товары отгруженные. Ликвидность этой группы текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др. Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность. Поэтому их относят к третьей группе медленно реализуемых активов (А 3).

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Замечание Пропорция, в которой эти группы должны находиться по отношению друг к другу, определяется: 1) характером и сферой деятельности предприятия; 2) скоростью оборота средств предприятия; 3) соотношением оборотных и внеоборотных активов; 4) суммой и срочностью обязательств, на покрытие которых предназначены статьи актива; 5) степенью ликвидности текущих активов. Отнесение тех или иных статей оборотных активов к указанным группам может меняться в зависимости от конкретных условий. Так, например, в составе дебиторской задолженности предприятия обычно числятся разнородные статьи: одна их часть может попасть во вторую группу, другая - в третью.

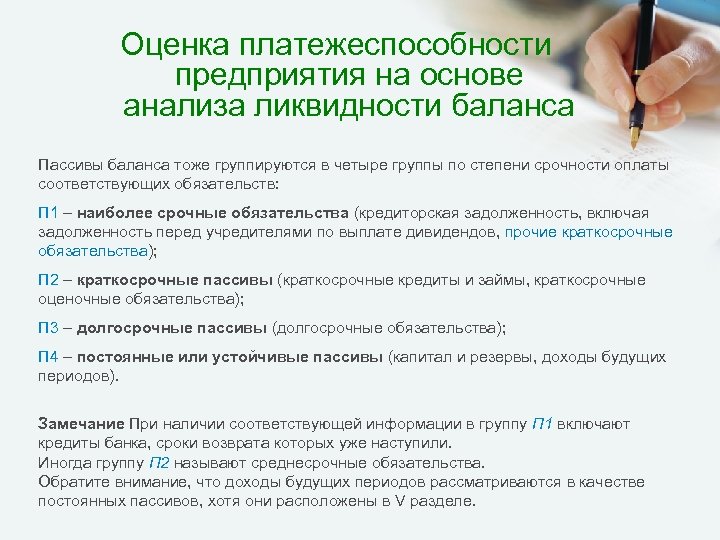

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Пассивы баланса тоже группируются в четыре группы по степени срочности оплаты соответствующих обязательств: П 1 – наиболее срочные обязательства (кредиторская задолженность, включая задолженность перед учредителями по выплате дивидендов, прочие краткосрочные обязательства); П 2 – краткосрочные пассивы (краткосрочные кредиты и займы, краткосрочные оценочные обязательства); П 3 – долгосрочные пассивы (долгосрочные обязательства); П 4 – постоянные или устойчивые пассивы (капитал и резервы, доходы будущих периодов). Замечание При наличии соответствующей информации в группу П 1 включают кредиты банка, сроки возврата которых уже наступили. Иногда группу П 2 называют среднесрочные обязательства. Обратите внимание, что доходы будущих периодов рассматриваются в качестве постоянных пассивов, хотя они расположены в V разделе.

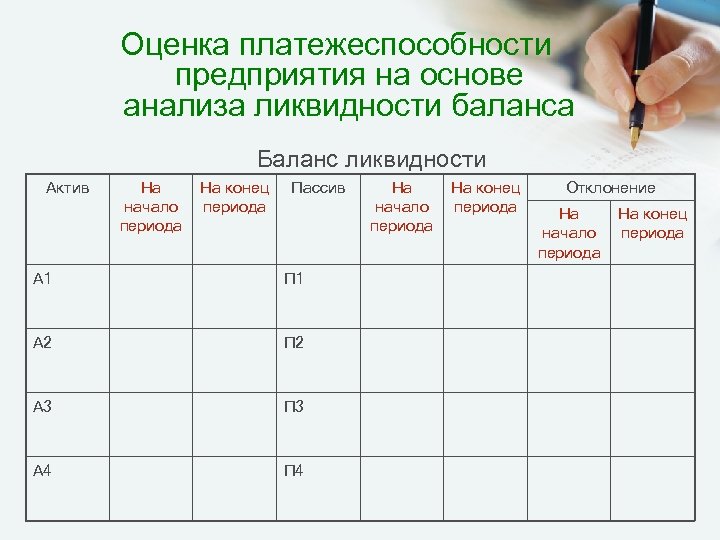

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Баланс ликвидности Актив На начало периода На конец периода Пассив А 1 П 1 А 2 П 2 А 3 П 3 А 4 П 4 На начало периода На конец периода Отклонение На начало периода На конец периода

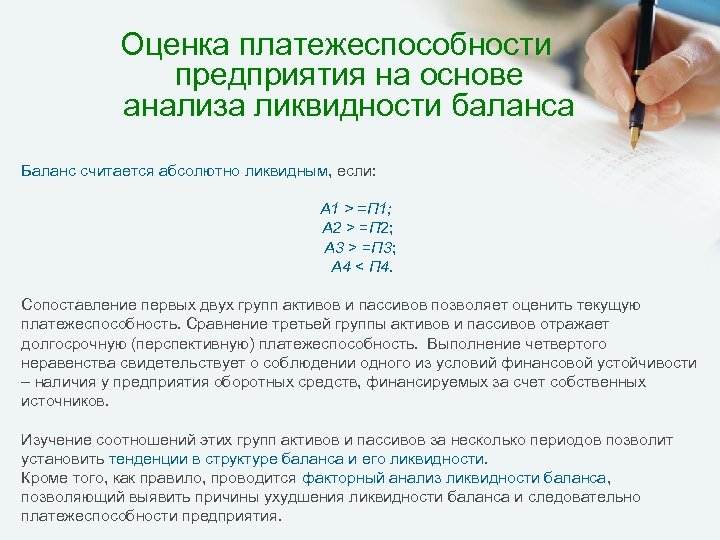

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Баланс считается абсолютно ликвидным, если: A 1 > =П 1; A 2 > =П 2; А 3 > =П 3; A 4 < П 4. Сопоставление первых двух групп активов и пассивов позволяет оценить текущую платежеспособность. Сравнение третьей группы активов и пассивов отражает долгосрочную (перспективную) платежеспособность. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости – наличия у предприятия оборотных средств, финансируемых за счет собственных источников. Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции в структуре баланса и его ликвидности. Кроме того, как правило, проводится факторный анализ ликвидности баланса, позволяющий выявить причины ухудшения ликвидности баланса и следовательно платежеспособности предприятия.

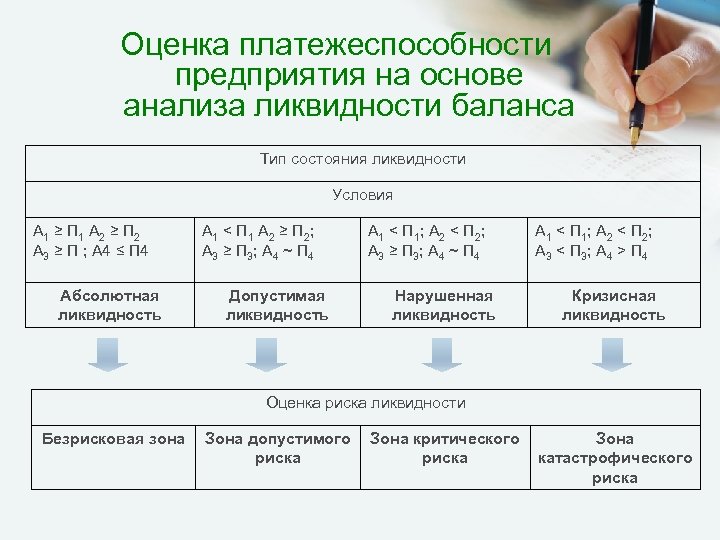

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Тип состояния ликвидности Условия А 1 ≥ П 1 А 2 ≥ П 2 А 3 ≥ П ; А 4 ≤ П 4 Абсолютная ликвидность А 1 < П 1 А 2 ≥ П 2; А 3 ≥ П 3; А 4 ~ П 4 Допустимая ликвидность А 1 < П 1; А 2 < П 2; А 3 ≥ П 3; А 4 ~ П 4 Нарушенная ликвидность А 1 < П 1; А 2 < П 2; А 3 < П 3; А 4 > П 4 Кризисная ликвидность Оценка риска ликвидности Безрисковая зона Зона допустимого риска Зона критического риска Зона катастрофического риска

Оценка платежеспособности предприятия на основе анализа ликвидности баланса Чтобы повысить достоверность анализа ликвидности и платежеспособности, необходимо выяснить следующее: • возможность свободного распоряжения активами (не являются ли активы предметами залога); • возможность быстрой утраты ценности актива вследствие его морального или физического износа (данное требование является особенно важным при анализе предприятий пищевой промышленности, фармакологической отрасли промышленности, торговых предприятий и др. ); • доступность активов для текущего распоряжения (например, наличие замороженных счетов денежных средств); • контролируемость активов (для кредитора важно располагать информацией о способности заемщика быстро переместить или сокрыть актив, например, перевести денежные средства с одного счета на другой, сведения о котором недоступны кредиторам); • наличие условных (потенциальных) обязательств. Такого рода обязательства могут представлять серьезный риск для текущей платежеспособности предприятия. К ним, в частности, относятся гарантийные обязательства, потенциальные обязательства, которые могут возникнуть вследствие неблагоприятного решения по судебному разбирательству, и др.

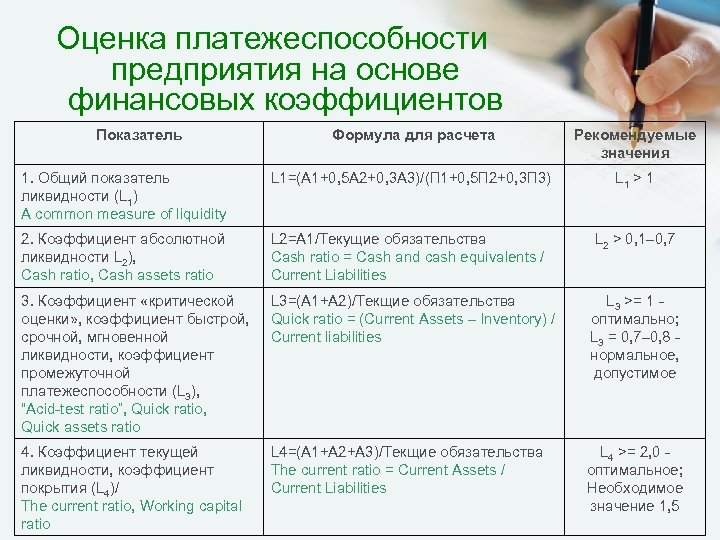

Оценка платежеспособности предприятия на основе финансовых коэффициентов Проводимый по вышеизложенной схеме анализ ликвидности баланса является приближенным способом оценки платежеспособности. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов. Для оценки платежеспособности (в краткосрочной перспективе) рассчитывают следующие показатели: 1. общий показатель платежеспособности; 2. коэффициент абсолютной ликвидности (коэффициент срочности); 3. коэффициент «критической оценки» (коэффициент быстрой ликвидности, промежуточной платежеспособности) 4. коэффициент текущей ликвидности.

Оценка платежеспособности предприятия на основе финансовых коэффициентов Показатель Формула для расчета 1. Общий показатель L 1=(А 1+0, 5 А 2+0, 3 А 3)/(П 1+0, 5 П 2+0, 3 П 3) ликвидности (L 1) A common measure of liquidity Рекомендуемые значения L 1 > 1 2. Коэффициент абсолютной L 2=А 1/Текущие обязательства L 2 > 0, 1– 0, 7 ликвидности L 2), Cash ratio = Cash and cash equivalents / Cash ratio, Cash assets ratio Current Liabilities 3. Коэффициент «критической L 3=(А 1+А 2)/Текщие обязательства L 3 >= 1 - оценки» , коэффициент быстрой, Quick ratio = (Current Assets – Inventory) / оптимально; срочной, мгновенной Current liabilities L 3 = 0, 7– 0, 8 - ликвидности, коэффициент нормальное, промежуточной допустимое платежеспособности (L 3), “Acid-test ratio”, Quick ratio, Quick assets ratio 4. Коэффициент текущей L 4=(А 1+А 2+А 3)/Текщие обязательства 4 >= 2, 0 - L ликвидности, коэффициент The current ratio = Current Assets / оптимальное; покрытия (L 4)/ Current Liabilities Необходимое The current ratio, Working capital значение 1, 5 ratio

Программы по финансовому анализу, позволяющие оценить платежеспособность предприятия Финансовый анализ является неотъемлемой частью деятельности таких специалистов, как аудиторы, оценщики. Активно используют финансовый анализ банки, решающие вопрос о выдаче организациям кредитов, бухгалтера в ходе подготовке пояснительной записки к годовой отчетности и другие специалисты. На практике финансовый анализ проводят при помощи таблиц MS Excel или специальных программ (платных/бесплатных): 1. Audit Expert (Эксперт Системс) https: //www. expert-systems. com/financial/ 2. Фин. Эк. Анализ (Южная аналитическая компания) http: //1 fin. ru/? id=106 3. Ваш финансовый аналитик (Полное консультационно-аудиторское товарищество "Авдеев и Ко") http: //www. audit-it. ru/finanaliz/features/ 4. Альт-Финансы (Альт-Инвест) http: //www. alt-invest. ru/index. php/ru/programmy Центр раскрытия корпоративной информации (Интерфакс) http: //www. e-disclosure. ru/portal/company. aspx? id=16424

Значимость разработки программы по оценке платежеспособности предприятия при помощи таблиц MS Excel для учебного процесса Данный подход к анализу платежеспособности предприятия (и к другим видам анализа) был разработан в связи с тем, что он имеет ряд преимуществ: 1) Позволяет экономить время, необходимое для осуществления финансовых расчетов благодаря специальным инструментам Microsoft Office Excel во время практических занятий. Кроме того, позволяет экономить время при вторичном использовании данной программы, например, при написания отчета по производственной практике или при подготовке ВКР, связанной с оценкой финансового состояния предприятия. Проблема: на семинарских занятиях систематически не хватает времени для развития практических навыков у студентов, связанных с использованием существующих методик анализа финансового состояния предприятия;

Значимость разработки программы по оценке платежеспособности предприятия при помощи таблиц MS Excel для учебного процесса 2) Развивает реальные практические навыки по оценке финансового состояния предприятия, т. к. данный поход связан с анализом реальной финансовой отчетности. Проблема: Использование задач, изложенных в учебных практикумах является малоэффективным способом обучения, т. к. вся необходимая информация там уже подготовлена и сведена воедино. В результате студент оказывается неподготовленным к самостоятельному сбору информации. Использование финансовой отчетности реальных предприятий позволяет проводить анализ в условиях близких к реальным и, кроме того, учит студентов находить нужную информацию, дает им практический опыт по сбору необходимой информации.

Значимость разработки программы по оценке платежеспособности предприятия при помощи таблиц MS Excel для учебного процесса 3) Развивает навыки по практическому использованию программы Excel. 4) Польза такой программы заключается в том, что она может быть повторно использована для осуществления расчетов, характеризующих финансовое состояние предприятия при прохождении производственной практики и написания отчета по ней либо в дальнейшем в профессиональной деятельности. Такой подход позволяет решить 2 основные проблемы: 1) отсутствие специальных программ по финансовому анализу; 2) дефицит времени на проведение расчетов.

713cc6d2171a2003416f00cbfcf6be84.ppt