ЛК.08.pptx

- Количество слайдов: 29

ЛК. 08. ПОДАТКОВА СИСТЕМА ТА СИСТЕМА ПОДАТКІВ План 8. 1. Податкова система, її принципи. Податкова політика держави. 8. 2. Функціональне призначення та характеристика елементів основних податків і зборів. 04. 02. 2018 ЛК. 05. Податки. Податкова система Ребрик М. А. 1

ЛК. 08. ПОДАТКОВА СИСТЕМА ТА СИСТЕМА ПОДАТКІВ План 8. 1. Податкова система, її принципи. Податкова політика держави. 8. 2. Функціональне призначення та характеристика елементів основних податків і зборів. 04. 02. 2018 ЛК. 05. Податки. Податкова система Ребрик М. А. 1

Податкова система VS Система податків 04. 02. 2018 2 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податкова система VS Система податків 04. 02. 2018 2 ЛК. 05. Податки. Податкова система Ребрик М. А.

Моделі побудови систем оподаткування Англосаксонська модель • модель побудови системи оподаткування, що орієнтована на оподаткування прямими податками, з покладанням основного податкового навантаження на фізичних осіб, а непряме оподаткування відіграє незначну роль (Австрія, Канада, Нова Зеландія, США та ін. ) Євроконтинента льна модель • модель побудови системи оподаткування із значним рівнем непрямого оподаткування і стягнення внесків на соціальне забезпечення громадян (більшість держав-членів ЄС, Україна) Латиноамерикан ська модель • модель побудови системи оподаткування з високим рівнем непрямого оподаткування, а стягнення прямих податків здійснюється в основному з юридичних осіб (Чілі, Болівія, Перу та ін. ) Змішана модель • модель побудови системи оподаткування з відносно однаковим рівнем прямого і непрямого оподаткування, що передбачає диверсифікацію структури податкових надходжень (країни СНД) 04. 02. 2018 3 ЛК. 05. Податки. Податкова система Ребрик М. А.

Моделі побудови систем оподаткування Англосаксонська модель • модель побудови системи оподаткування, що орієнтована на оподаткування прямими податками, з покладанням основного податкового навантаження на фізичних осіб, а непряме оподаткування відіграє незначну роль (Австрія, Канада, Нова Зеландія, США та ін. ) Євроконтинента льна модель • модель побудови системи оподаткування із значним рівнем непрямого оподаткування і стягнення внесків на соціальне забезпечення громадян (більшість держав-членів ЄС, Україна) Латиноамерикан ська модель • модель побудови системи оподаткування з високим рівнем непрямого оподаткування, а стягнення прямих податків здійснюється в основному з юридичних осіб (Чілі, Болівія, Перу та ін. ) Змішана модель • модель побудови системи оподаткування з відносно однаковим рівнем прямого і непрямого оподаткування, що передбачає диверсифікацію структури податкових надходжень (країни СНД) 04. 02. 2018 3 ЛК. 05. Податки. Податкова система Ребрик М. А.

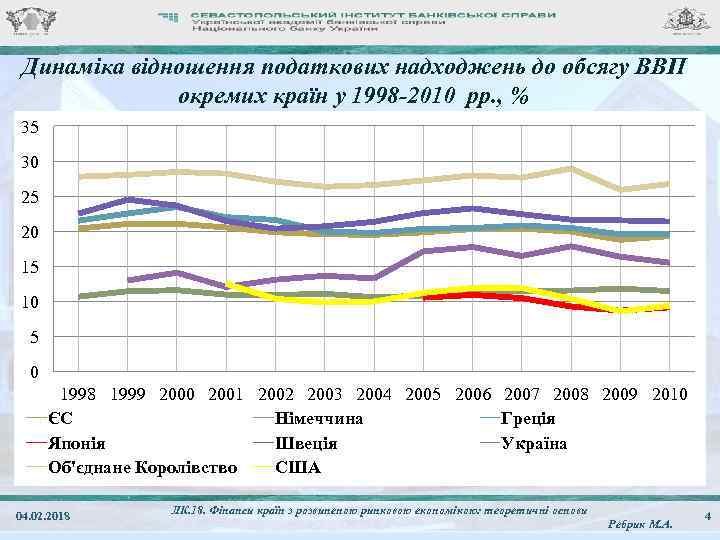

Динаміка відношення податкових надходжень до обсягу ВВП окремих країн у 1998 -2010 рр. , % 35 30 25 20 15 10 5 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ЄС Німеччина Греція Японія Швеція Україна Об'єднане Королівство США 04. 02. 2018 ЛК. 18. Фінанси країн з розвиненою ринковою економікою: теоретичні основи Ребрик М. А. 4

Динаміка відношення податкових надходжень до обсягу ВВП окремих країн у 1998 -2010 рр. , % 35 30 25 20 15 10 5 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ЄС Німеччина Греція Японія Швеція Україна Об'єднане Королівство США 04. 02. 2018 ЛК. 18. Фінанси країн з розвиненою ринковою економікою: теоретичні основи Ребрик М. А. 4

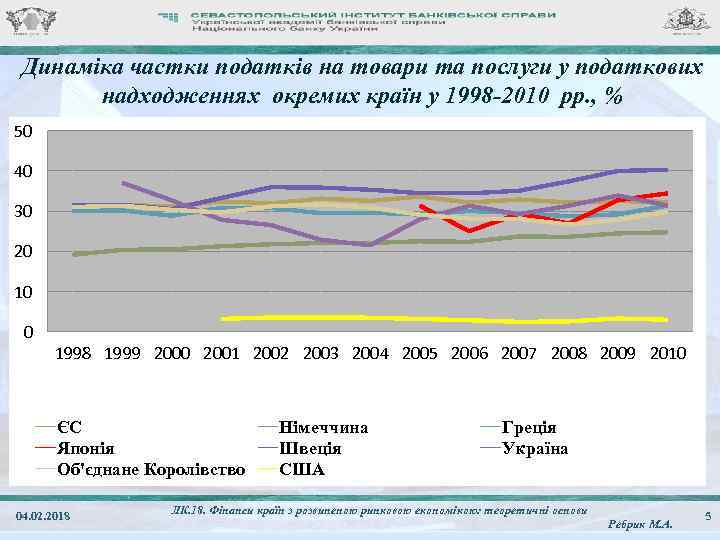

Динаміка частки податків на товари та послуги у податкових надходженнях окремих країн у 1998 -2010 рр. , % 50 40 30 20 10 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ЄС Японія Об'єднане Королівство 04. 02. 2018 Німеччина Швеція США Греція Україна ЛК. 18. Фінанси країн з розвиненою ринковою економікою: теоретичні основи Ребрик М. А. 5

Динаміка частки податків на товари та послуги у податкових надходженнях окремих країн у 1998 -2010 рр. , % 50 40 30 20 10 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ЄС Японія Об'єднане Королівство 04. 02. 2018 Німеччина Швеція США Греція Україна ЛК. 18. Фінанси країн з розвиненою ринковою економікою: теоретичні основи Ребрик М. А. 5

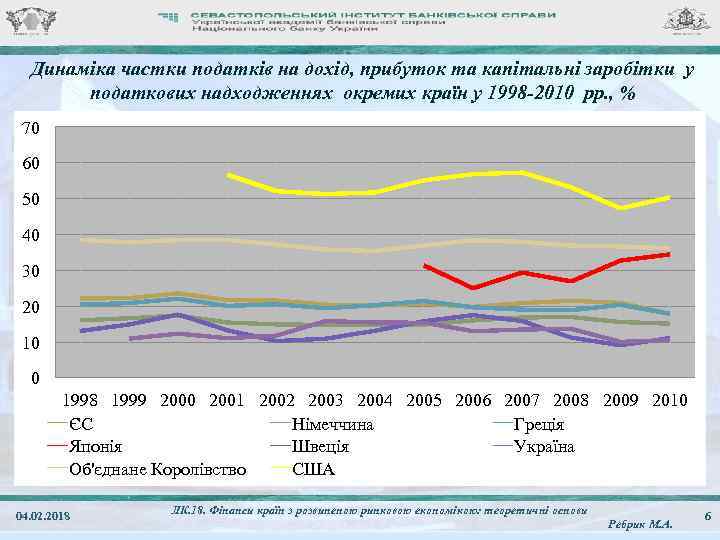

Динаміка частки податків на дохід, прибуток та капітальні заробітки у податкових надходженнях окремих країн у 1998 -2010 рр. , % 70 60 50 40 30 20 10 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ЄС Німеччина Греція Японія Швеція Україна Об'єднане Королівство США 04. 02. 2018 ЛК. 18. Фінанси країн з розвиненою ринковою економікою: теоретичні основи Ребрик М. А. 6

Динаміка частки податків на дохід, прибуток та капітальні заробітки у податкових надходженнях окремих країн у 1998 -2010 рр. , % 70 60 50 40 30 20 10 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ЄС Німеччина Греція Японія Швеція Україна Об'єднане Королівство США 04. 02. 2018 ЛК. 18. Фінанси країн з розвиненою ринковою економікою: теоретичні основи Ребрик М. А. 6

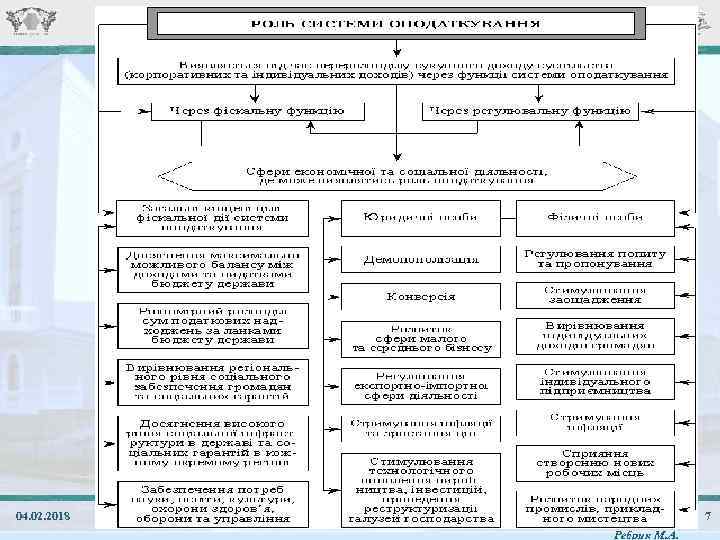

04. 02. 2018 7 ЛК. 05. Податки. Податкова система Ребрик М. А.

04. 02. 2018 7 ЛК. 05. Податки. Податкова система Ребрик М. А.

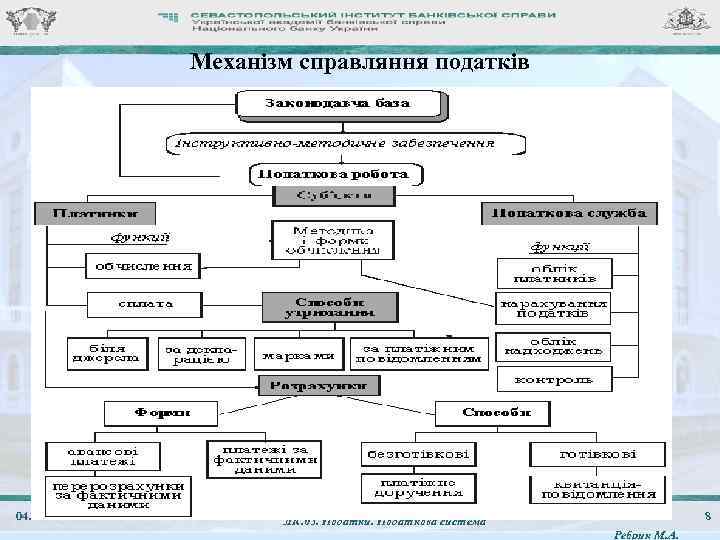

Механізм справляння податків 04. 02. 2018 8 ЛК. 05. Податки. Податкова система Ребрик М. А.

Механізм справляння податків 04. 02. 2018 8 ЛК. 05. Податки. Податкова система Ребрик М. А.

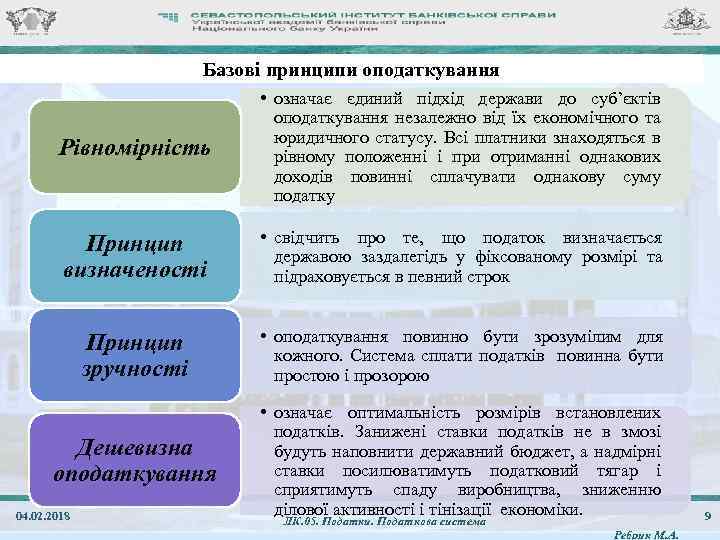

Базові принципи оподаткування Рівномірність • означає єдиний підхід держави до суб’єктів оподаткування незалежно від їх економічного та юридичного статусу. Всі платники знаходяться в рівному положенні і при отриманні однакових доходів повинні сплачувати однакову суму податку Принцип визначеності • свідчить про те, що податок визначається державою заздалегідь у фіксованому розмірі та підраховується в певний строк Принцип зручності • оподаткування повинно бути зрозумілим для кожного. Система сплати податків повинна бути простою і прозорою Дешевизна оподаткування • означає оптимальність розмірів встановлених податків. Занижені ставки податків не в змозі будуть наповнити державний бюджет, а надмірні ставки посилюватимуть податковий тягар і сприятимуть спаду виробництва, зниженню ділової активності і тінізації економіки. 04. 02. 2018 ЛК. 05. Податки. Податкова система Ребрик М. А. 9

Базові принципи оподаткування Рівномірність • означає єдиний підхід держави до суб’єктів оподаткування незалежно від їх економічного та юридичного статусу. Всі платники знаходяться в рівному положенні і при отриманні однакових доходів повинні сплачувати однакову суму податку Принцип визначеності • свідчить про те, що податок визначається державою заздалегідь у фіксованому розмірі та підраховується в певний строк Принцип зручності • оподаткування повинно бути зрозумілим для кожного. Система сплати податків повинна бути простою і прозорою Дешевизна оподаткування • означає оптимальність розмірів встановлених податків. Занижені ставки податків не в змозі будуть наповнити державний бюджет, а надмірні ставки посилюватимуть податковий тягар і сприятимуть спаду виробництва, зниженню ділової активності і тінізації економіки. 04. 02. 2018 ЛК. 05. Податки. Податкова система Ребрик М. А. 9

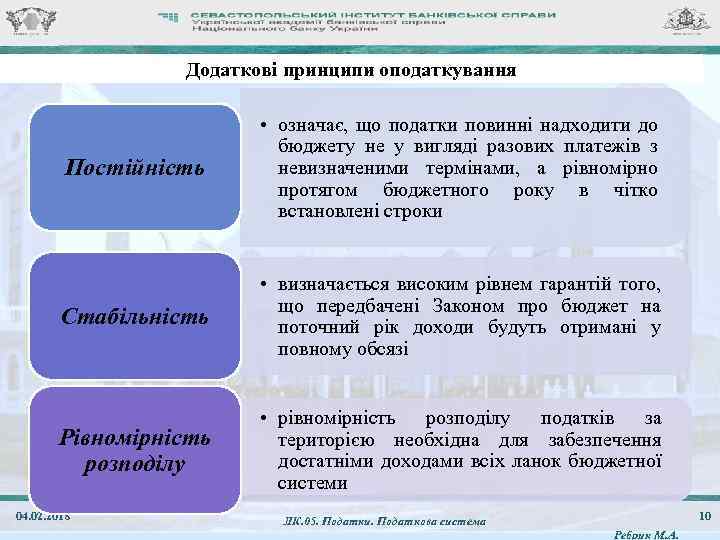

Додаткові принципи оподаткування Постійність • означає, що податки повинні надходити до бюджету не у вигляді разових платежів з невизначеними термінами, а рівномірно протягом бюджетного року в чітко встановлені строки Стабільність • визначається високим рівнем гарантій того, що передбачені Законом про бюджет на поточний рік доходи будуть отримані у повному обсязі Рівномірність розподілу • рівномірність розподілу податків за територією необхідна для забезпечення достатніми доходами всіх ланок бюджетної системи 04. 02. 2018 10 ЛК. 05. Податки. Податкова система Ребрик М. А.

Додаткові принципи оподаткування Постійність • означає, що податки повинні надходити до бюджету не у вигляді разових платежів з невизначеними термінами, а рівномірно протягом бюджетного року в чітко встановлені строки Стабільність • визначається високим рівнем гарантій того, що передбачені Законом про бюджет на поточний рік доходи будуть отримані у повному обсязі Рівномірність розподілу • рівномірність розподілу податків за територією необхідна для забезпечення достатніми доходами всіх ланок бюджетної системи 04. 02. 2018 10 ЛК. 05. Податки. Податкова система Ребрик М. А.

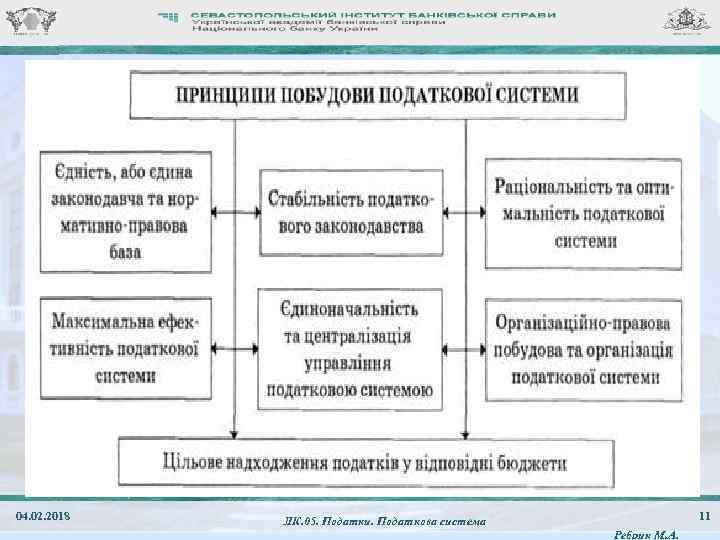

04. 02. 2018 11 ЛК. 05. Податки. Податкова система Ребрик М. А.

04. 02. 2018 11 ЛК. 05. Податки. Податкова система Ребрик М. А.

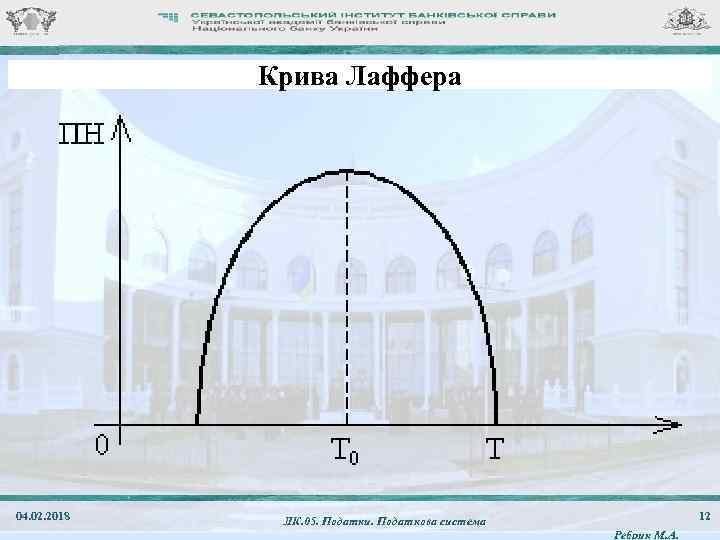

Крива Лаффера 04. 02. 2018 12 ЛК. 05. Податки. Податкова система Ребрик М. А.

Крива Лаффера 04. 02. 2018 12 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податкова база Залежність показника обсягів ухилення від сплати податків від норми оподаткування Ставка оподаткування 04. 02. 2018 13 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податкова база Залежність показника обсягів ухилення від сплати податків від норми оподаткування Ставка оподаткування 04. 02. 2018 13 ЛК. 05. Податки. Податкова система Ребрик М. А.

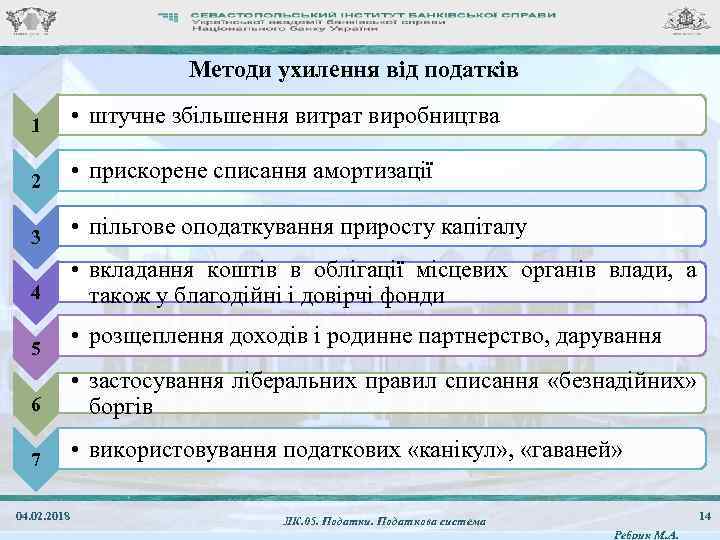

Методи ухилення від податків 1 • штучне збільшення витрат виробництва 2 • прискорене списання амортизації 3 • пільгове оподаткування приросту капіталу 4 • вкладання коштів в облігації місцевих органів влади, а також у благодійні і довірчі фонди 5 • розщеплення доходів і родинне партнерство, дарування 6 • застосування ліберальних правил списання «безнадійних» боргів 7 • використовування податкових «канікул» , «гаваней» 04. 02. 2018 14 ЛК. 05. Податки. Податкова система Ребрик М. А.

Методи ухилення від податків 1 • штучне збільшення витрат виробництва 2 • прискорене списання амортизації 3 • пільгове оподаткування приросту капіталу 4 • вкладання коштів в облігації місцевих органів влади, а також у благодійні і довірчі фонди 5 • розщеплення доходів і родинне партнерство, дарування 6 • застосування ліберальних правил списання «безнадійних» боргів 7 • використовування податкових «канікул» , «гаваней» 04. 02. 2018 14 ЛК. 05. Податки. Податкова система Ребрик М. А.

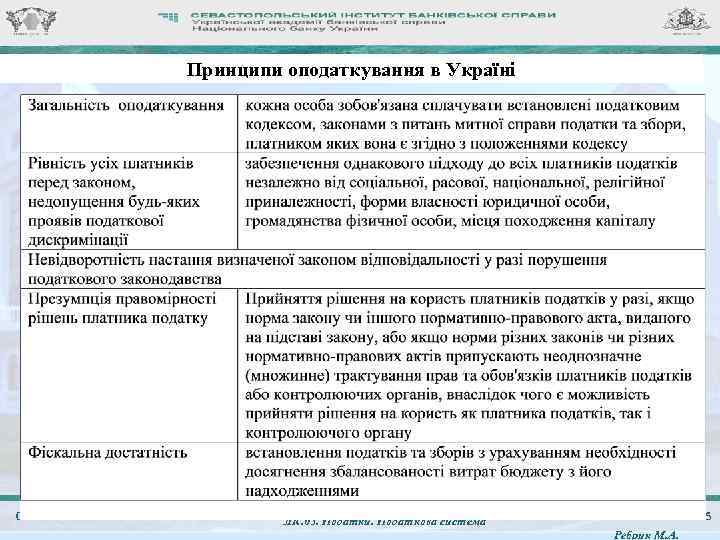

Принципи оподаткування в Україні 04. 02. 2018 15 ЛК. 05. Податки. Податкова система Ребрик М. А.

Принципи оподаткування в Україні 04. 02. 2018 15 ЛК. 05. Податки. Податкова система Ребрик М. А.

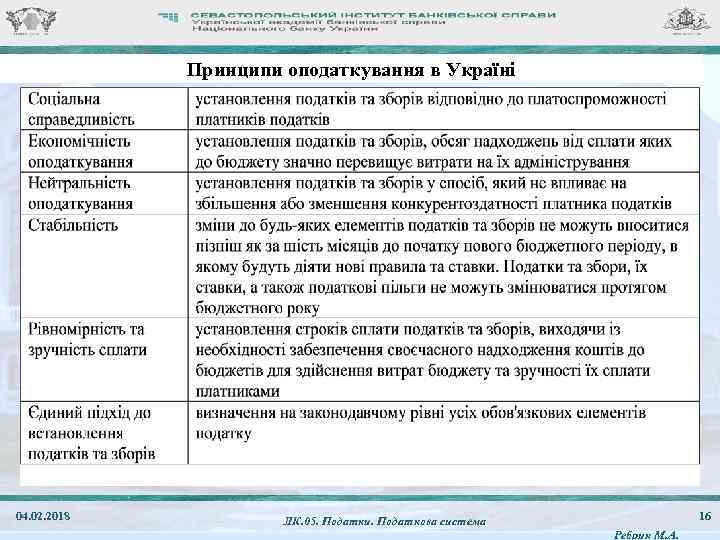

Принципи оподаткування в Україні 04. 02. 2018 16 ЛК. 05. Податки. Податкова система Ребрик М. А.

Принципи оподаткування в Україні 04. 02. 2018 16 ЛК. 05. Податки. Податкова система Ребрик М. А.

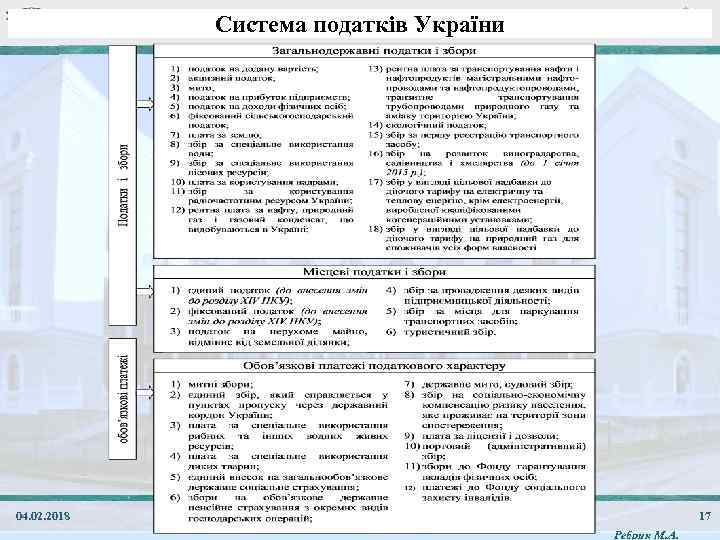

Система податків України 04. 02. 2018 17 ЛК. 05. Податки. Податкова система Ребрик М. А.

Система податків України 04. 02. 2018 17 ЛК. 05. Податки. Податкова система Ребрик М. А.

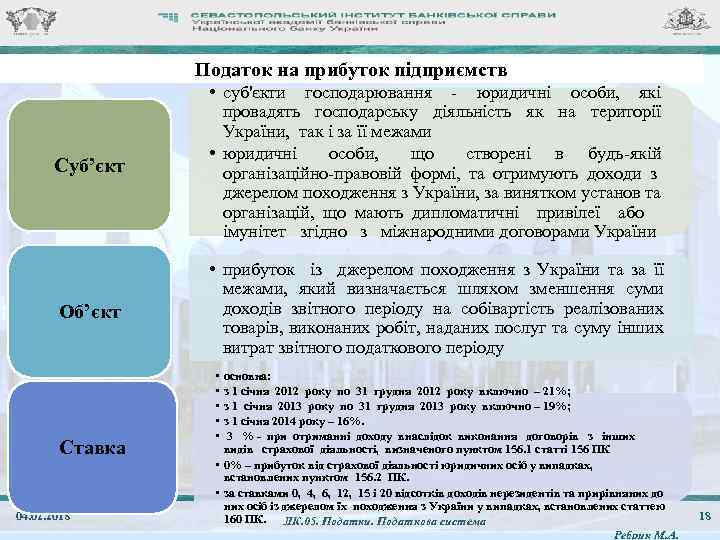

Податок на прибуток підприємств Суб’єкт • суб'єкти господарювання - юридичні особи, які провадять господарську діяльність як на території України, так і за її межами • юридичні особи, що створені в будь-якій організаційно-правовій формі, та отримують доходи з джерелом походження з України, за винятком установ та організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України Об’єкт • прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду Ставка 04. 02. 2018 • • • основна: з 1 січня 2012 року по 31 грудня 2012 року включно – 21%; з 1 січня 2013 року по 31 грудня 2013 року включно – 19%; з 1 січня 2014 року – 16%. 3 % - при отриманні доходу внаслідок виконання договорів з інших видів страхової діяльності, визначеного пунктом 156. 1 статті 156 ПК • 0% – прибуток від страхової діяльності юридичних осіб у випадках, встановлених пунктом 156. 2 ПК. • за ставками 0, 4, 6, 12, 15 і 20 відсотків доходів нерезидентів та прирівняних до них осіб із джерелом їх походження з України у випадках, встановлених статтею 160 ПК. ЛК. 05. Податки. Податкова система Ребрик М. А. 18

Податок на прибуток підприємств Суб’єкт • суб'єкти господарювання - юридичні особи, які провадять господарську діяльність як на території України, так і за її межами • юридичні особи, що створені в будь-якій організаційно-правовій формі, та отримують доходи з джерелом походження з України, за винятком установ та організацій, що мають дипломатичні привілеї або імунітет згідно з міжнародними договорами України Об’єкт • прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду Ставка 04. 02. 2018 • • • основна: з 1 січня 2012 року по 31 грудня 2012 року включно – 21%; з 1 січня 2013 року по 31 грудня 2013 року включно – 19%; з 1 січня 2014 року – 16%. 3 % - при отриманні доходу внаслідок виконання договорів з інших видів страхової діяльності, визначеного пунктом 156. 1 статті 156 ПК • 0% – прибуток від страхової діяльності юридичних осіб у випадках, встановлених пунктом 156. 2 ПК. • за ставками 0, 4, 6, 12, 15 і 20 відсотків доходів нерезидентів та прирівняних до них осіб із джерелом їх походження з України у випадках, встановлених статтею 160 ПК. ЛК. 05. Податки. Податкова система Ребрик М. А. 18

Податок на прибуток підприємств Податкова пільга 04. 02. 2018 • звільняється від оподаткування прибуток від продажу дитячого харчування власного виробництва; прибуток, отриманий за рахунок міжнародної технічної допомоги; прибуток підприємств, на яких інваліди складають не менше 50 % працюючих, а їх ФОП – не менше 25 % валових витрат; прибуток підприємств енергетичної галузі в межах витрат, передбачених інвестиційними програмами, прибуток дошкільних та загальноосвітніх навчальних закладів недержавної форми власності, отриманий від надання освітніх послуг 19 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податок на прибуток підприємств Податкова пільга 04. 02. 2018 • звільняється від оподаткування прибуток від продажу дитячого харчування власного виробництва; прибуток, отриманий за рахунок міжнародної технічної допомоги; прибуток підприємств, на яких інваліди складають не менше 50 % працюючих, а їх ФОП – не менше 25 % валових витрат; прибуток підприємств енергетичної галузі в межах витрат, передбачених інвестиційними програмами, прибуток дошкільних та загальноосвітніх навчальних закладів недержавної форми власності, отриманий від надання освітніх послуг 19 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податок на доходи фізичних осіб Суб’єкт • 1) фізична особа - резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи; • 2) фізична особа - нерезидент, яка отримує доходи з джерела їх походження в Україні; • 3) податковий агент. Об’єкт • Для резидента: загальний місячний (річний) оподатковуваний дохід; доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання); іноземні доходи (прибуток), отримані з джерел за межами України. • Для нерезидента: загальний місячний (річний) оподатковуваний дохід з джерела його походження в Україні; доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання). 04. 02. 2018 ЛК. 05. Податки. Податкова система Ребрик М. А. 20

Податок на доходи фізичних осіб Суб’єкт • 1) фізична особа - резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи; • 2) фізична особа - нерезидент, яка отримує доходи з джерела їх походження в Україні; • 3) податковий агент. Об’єкт • Для резидента: загальний місячний (річний) оподатковуваний дохід; доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання); іноземні доходи (прибуток), отримані з джерел за межами України. • Для нерезидента: загальний місячний (річний) оподатковуваний дохід з джерела його походження в Україні; доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання). 04. 02. 2018 ЛК. 05. Податки. Податкова система Ребрик М. А. 20

Податок на доходи фізичних осіб • База оподаткування Ставка 04. 02. 2018 Загальний оподатковуваний дохід - будь-який дохід, який підлягає оподаткуванню, нарахований (виплачений, наданий) на користь платника податку протягом звітного податкового періоду • 15%. • Якщо загальна сума отриманих платником податку у звітному податковому місяці доходів перевищує десятикратний розмір мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року, ставка податку становить 17% суми перевищення. • 5% – оподаткування доходу у визляді відсотків на депозит (з 1 січня 2015); на дохід, який виплачується компанією, що управляє активами ІСІ, на розміщені активи; дохід за іпотечними цінними паперами; доходи у вигляді дивідендів • 30% – щодо доходів, нарахованих як виграш чи приз (крім у державній та недержавній грошовій лотереї та виграшу гравця (учасника), отриманого від організатора азартної гри) ЛК. 05. Податки. Податкова система Ребрик М. А. 21

Податок на доходи фізичних осіб • База оподаткування Ставка 04. 02. 2018 Загальний оподатковуваний дохід - будь-який дохід, який підлягає оподаткуванню, нарахований (виплачений, наданий) на користь платника податку протягом звітного податкового періоду • 15%. • Якщо загальна сума отриманих платником податку у звітному податковому місяці доходів перевищує десятикратний розмір мінімальної заробітної плати, встановленої законом на 1 січня звітного податкового року, ставка податку становить 17% суми перевищення. • 5% – оподаткування доходу у визляді відсотків на депозит (з 1 січня 2015); на дохід, який виплачується компанією, що управляє активами ІСІ, на розміщені активи; дохід за іпотечними цінними паперами; доходи у вигляді дивідендів • 30% – щодо доходів, нарахованих як виграш чи приз (крім у державній та недержавній грошовій лотереї та виграшу гравця (учасника), отриманого від організатора азартної гри) ЛК. 05. Податки. Податкова система Ребрик М. А. 21

До складу місячного оподатковуваного доходу включаються • • • доходи у вигляді заробітної плати та інші доходи, нараховані відповідно трудових та цивільно-правових договорів; доходи від продажу об’єктів інтелектуальної власності та у вигляді авторської винагороди; сума (вартість) подарунків; сума пенсійних внесків у межах недержавного пенсійного забезпечення відповідно до закону, страхових внесків (премій), пенсійних вкладів, сплачена будь-якою особою-резидентом, іншою ніж платник податку, за такого платника податку чи на його користь, окрім сум, сплачених особою-резидентом, яка є вигодонабувачем за такими договорами, одним із членів сім’ї першого ступеня споріднення платника податку, працедавцем - резидентом за свій рахунок за договорами довгострокового страхування життя або недержавного пенсійного забезпечення платника податку; сума страхових виплат, страхових відшкодувань, викупних сум або пенсійних виплат, що сплачуються платнику податку за договорами довгострокового страхування життя та недержавного пенсійного забезпечення, за договорами пенсійного вкладу (оподатковується 60 % виплат); частина доходів від операцій з майном; дохід від надання майна в оренду або суборенду (строкове володіння та/або користування); оподатковуваний дохід (прибуток), не включений до розрахунку загальних оподатковуваних доходів попередніх податкових періодів та самостійно виявлений у звітному періоді платником податку або нарахований податковим органом; дохід, отриманий платником податку від його працедавця як додаткове благо (вартість використання житла, вартість харчування, вартість послуг домашнього обслуговуючого персоналу (побутове обслуговування), суми грошового або майнового відшкодування будь-яких витрат або втрат платника податку та ін. ); дохід у вигляді неустойки, штрафів або пені, фактично одержаних платником податку як відшкодування матеріальної або немайнової (моральної) шкоди дохід у вигляді процентів (дисконтних доходів), дивідендів та роялті, виграшів, призів. 04. 02. 2018 22 ЛК. 05. Податки. Податкова система Ребрик М. А.

До складу місячного оподатковуваного доходу включаються • • • доходи у вигляді заробітної плати та інші доходи, нараховані відповідно трудових та цивільно-правових договорів; доходи від продажу об’єктів інтелектуальної власності та у вигляді авторської винагороди; сума (вартість) подарунків; сума пенсійних внесків у межах недержавного пенсійного забезпечення відповідно до закону, страхових внесків (премій), пенсійних вкладів, сплачена будь-якою особою-резидентом, іншою ніж платник податку, за такого платника податку чи на його користь, окрім сум, сплачених особою-резидентом, яка є вигодонабувачем за такими договорами, одним із членів сім’ї першого ступеня споріднення платника податку, працедавцем - резидентом за свій рахунок за договорами довгострокового страхування життя або недержавного пенсійного забезпечення платника податку; сума страхових виплат, страхових відшкодувань, викупних сум або пенсійних виплат, що сплачуються платнику податку за договорами довгострокового страхування життя та недержавного пенсійного забезпечення, за договорами пенсійного вкладу (оподатковується 60 % виплат); частина доходів від операцій з майном; дохід від надання майна в оренду або суборенду (строкове володіння та/або користування); оподатковуваний дохід (прибуток), не включений до розрахунку загальних оподатковуваних доходів попередніх податкових періодів та самостійно виявлений у звітному періоді платником податку або нарахований податковим органом; дохід, отриманий платником податку від його працедавця як додаткове благо (вартість використання житла, вартість харчування, вартість послуг домашнього обслуговуючого персоналу (побутове обслуговування), суми грошового або майнового відшкодування будь-яких витрат або втрат платника податку та ін. ); дохід у вигляді неустойки, штрафів або пені, фактично одержаних платником податку як відшкодування матеріальної або немайнової (моральної) шкоди дохід у вигляді процентів (дисконтних доходів), дивідендів та роялті, виграшів, призів. 04. 02. 2018 22 ЛК. 05. Податки. Податкова система Ребрик М. А.

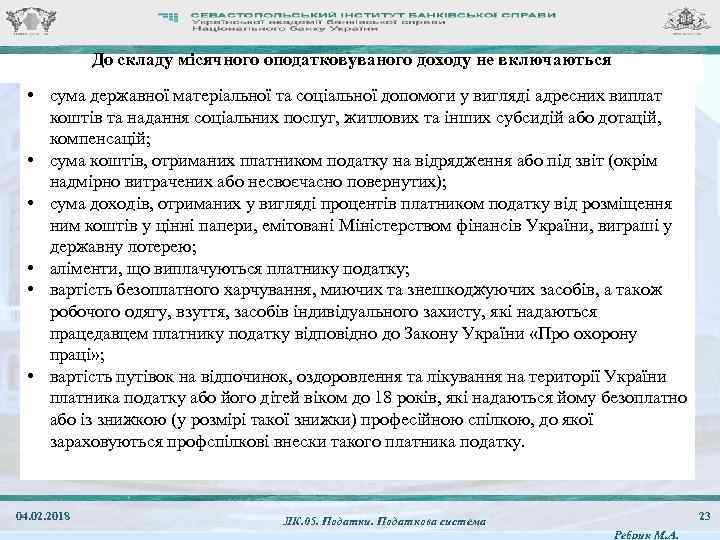

До складу місячного оподатковуваного доходу не включаються • сума державної матеріальної та соціальної допомоги у вигляді адресних виплат коштів та надання соціальних послуг, житлових та інших субсидій або дотацій, компенсацій; • сума коштів, отриманих платником податку на відрядження або під звіт (окрім надмірно витрачених або несвоєчасно повернутих); • сума доходів, отриманих у вигляді процентів платником податку від розміщення ним коштів у цінні папери, емітовані Міністерством фінансів України, виграші у державну лотерею; • аліменти, що виплачуються платнику податку; • вартість безоплатного харчування, миючих та знешкоджуючих засобів, а також робочого одягу, взуття, засобів індивідуального захисту, які надаються працедавцем платнику податку відповідно до Закону України «Про охорону праці» ; • вартість путівок на відпочинок, оздоровлення та лікування на території України платника податку або його дітей віком до 18 років, які надаються йому безоплатно або із знижкою (у розмірі такої знижки) професійною спілкою, до якої зараховуються профспілкові внески такого платника податку. 04. 02. 2018 23 ЛК. 05. Податки. Податкова система Ребрик М. А.

До складу місячного оподатковуваного доходу не включаються • сума державної матеріальної та соціальної допомоги у вигляді адресних виплат коштів та надання соціальних послуг, житлових та інших субсидій або дотацій, компенсацій; • сума коштів, отриманих платником податку на відрядження або під звіт (окрім надмірно витрачених або несвоєчасно повернутих); • сума доходів, отриманих у вигляді процентів платником податку від розміщення ним коштів у цінні папери, емітовані Міністерством фінансів України, виграші у державну лотерею; • аліменти, що виплачуються платнику податку; • вартість безоплатного харчування, миючих та знешкоджуючих засобів, а також робочого одягу, взуття, засобів індивідуального захисту, які надаються працедавцем платнику податку відповідно до Закону України «Про охорону праці» ; • вартість путівок на відпочинок, оздоровлення та лікування на території України платника податку або його дітей віком до 18 років, які надаються йому безоплатно або із знижкою (у розмірі такої знижки) професійною спілкою, до якої зараховуються профспілкові внески такого платника податку. 04. 02. 2018 23 ЛК. 05. Податки. Податкова система Ребрик М. А.

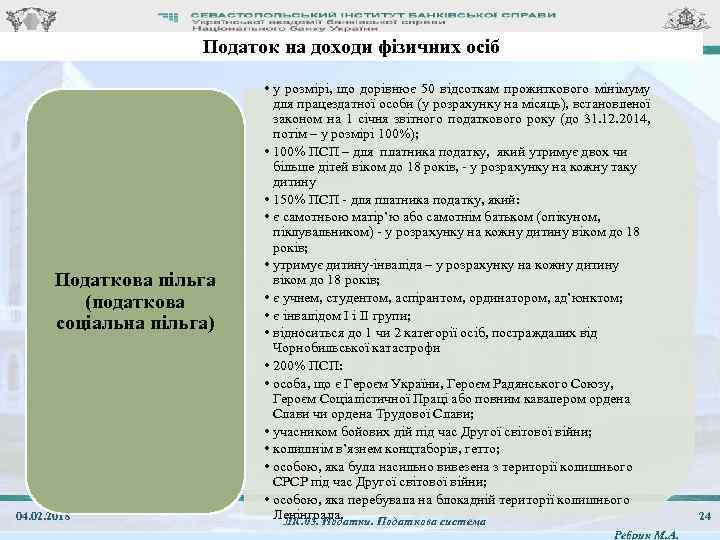

Податок на доходи фізичних осіб Податкова пільга (податкова соціальна пільга) 04. 02. 2018 • у розмірі, що дорівнює 50 відсоткам прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленої законом на 1 січня звітного податкового року (до 31. 12. 2014, потім – у розмірі 100%); • 100% ПСП – для платника податку, який утримує двох чи більше дітей віком до 18 років, - у розрахунку на кожну таку дитину • 150% ПСП - для платника податку, який: • є самотньою матір’ю або самотнім батьком (опікуном, піклувальником) - у розрахунку на кожну дитину віком до 18 років; • утримує дитину-інваліда – у розрахунку на кожну дитину віком до 18 років; • є учнем, студентом, аспірантом, ординатором, ад’юнктом; • є інвалідом І і ІІ групи; • відноситься до 1 чи 2 категорії осіб, постраждалих від Чорнобильської катастрофи • 200% ПСП: • особа, що є Героєм України, Героєм Радянського Союзу, Героєм Соціалістичної Праці або повним кавалером ордена Слави чи ордена Трудової Слави; • учасником бойових дій під час Другої світової війни; • колишнім в’язнем концтаборів, гетто; • особою, яка була насильно вивезена з території колишнього СРСР під час Другої світової війни; • особою, яка перебувала на блокадній території колишнього Ленінграда. ЛК. 05. Податки. Податкова система Ребрик М. А. 24

Податок на доходи фізичних осіб Податкова пільга (податкова соціальна пільга) 04. 02. 2018 • у розмірі, що дорівнює 50 відсоткам прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленої законом на 1 січня звітного податкового року (до 31. 12. 2014, потім – у розмірі 100%); • 100% ПСП – для платника податку, який утримує двох чи більше дітей віком до 18 років, - у розрахунку на кожну таку дитину • 150% ПСП - для платника податку, який: • є самотньою матір’ю або самотнім батьком (опікуном, піклувальником) - у розрахунку на кожну дитину віком до 18 років; • утримує дитину-інваліда – у розрахунку на кожну дитину віком до 18 років; • є учнем, студентом, аспірантом, ординатором, ад’юнктом; • є інвалідом І і ІІ групи; • відноситься до 1 чи 2 категорії осіб, постраждалих від Чорнобильської катастрофи • 200% ПСП: • особа, що є Героєм України, Героєм Радянського Союзу, Героєм Соціалістичної Праці або повним кавалером ордена Слави чи ордена Трудової Слави; • учасником бойових дій під час Другої світової війни; • колишнім в’язнем концтаборів, гетто; • особою, яка була насильно вивезена з території колишнього СРСР під час Другої світової війни; • особою, яка перебувала на блокадній території колишнього Ленінграда. ЛК. 05. Податки. Податкова система Ребрик М. А. 24

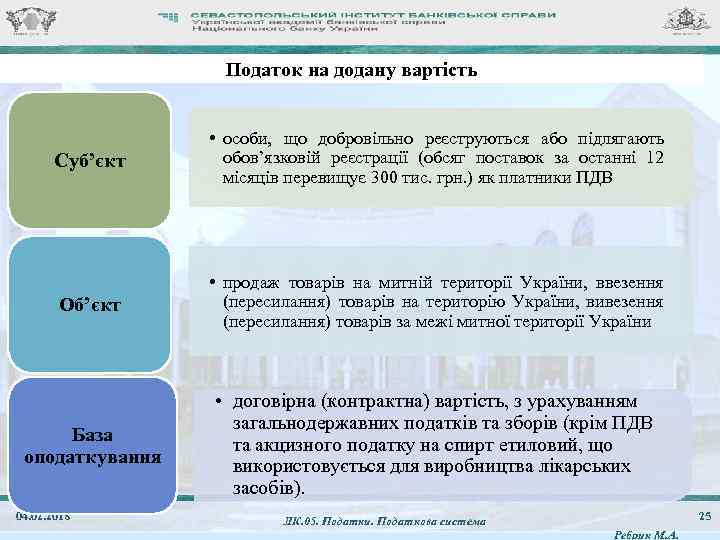

Податок на додану вартість Суб’єкт • особи, що добровільно реєструються або підлягають обов’язковій реєстрації (обсяг поставок за останні 12 місяців перевищує 300 тис. грн. ) як платники ПДВ Об’єкт • продаж товарів на митній території України, ввезення (пересилання) товарів на територію України, вивезення (пересилання) товарів за межі митної території України База оподаткування • договірна (контрактна) вартість, з урахуванням загальнодержавних податків та зборів (крім ПДВ та акцизного податку на спирт етиловий, що використовується для виробництва лікарських засобів). 04. 02. 2018 25 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податок на додану вартість Суб’єкт • особи, що добровільно реєструються або підлягають обов’язковій реєстрації (обсяг поставок за останні 12 місяців перевищує 300 тис. грн. ) як платники ПДВ Об’єкт • продаж товарів на митній території України, ввезення (пересилання) товарів на територію України, вивезення (пересилання) товарів за межі митної території України База оподаткування • договірна (контрактна) вартість, з урахуванням загальнодержавних податків та зборів (крім ПДВ та акцизного податку на спирт етиловий, що використовується для виробництва лікарських засобів). 04. 02. 2018 25 ЛК. 05. Податки. Податкова система Ребрик М. А.

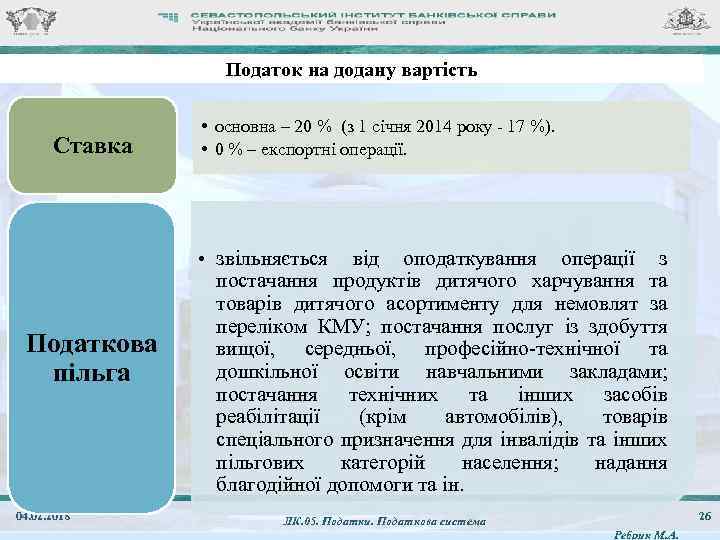

Податок на додану вартість Ставка Податкова пільга 04. 02. 2018 • основна – 20 % (з 1 січня 2014 року - 17 %). • 0 % – експортні операції. • звільняється від оподаткування операції з постачання продуктів дитячого харчування та товарів дитячого асортименту для немовлят за переліком КМУ; постачання послуг із здобуття вищої, середньої, професійно-технічної та дошкільної освіти навчальними закладами; постачання технічних та інших засобів реабілітації (крім автомобілів), товарів спеціального призначення для інвалідів та інших пільгових категорій населення; надання благодійної допомоги та ін. 26 ЛК. 05. Податки. Податкова система Ребрик М. А.

Податок на додану вартість Ставка Податкова пільга 04. 02. 2018 • основна – 20 % (з 1 січня 2014 року - 17 %). • 0 % – експортні операції. • звільняється від оподаткування операції з постачання продуктів дитячого харчування та товарів дитячого асортименту для немовлят за переліком КМУ; постачання послуг із здобуття вищої, середньої, професійно-технічної та дошкільної освіти навчальними закладами; постачання технічних та інших засобів реабілітації (крім автомобілів), товарів спеціального призначення для інвалідів та інших пільгових категорій населення; надання благодійної допомоги та ін. 26 ЛК. 05. Податки. Податкова система Ребрик М. А.

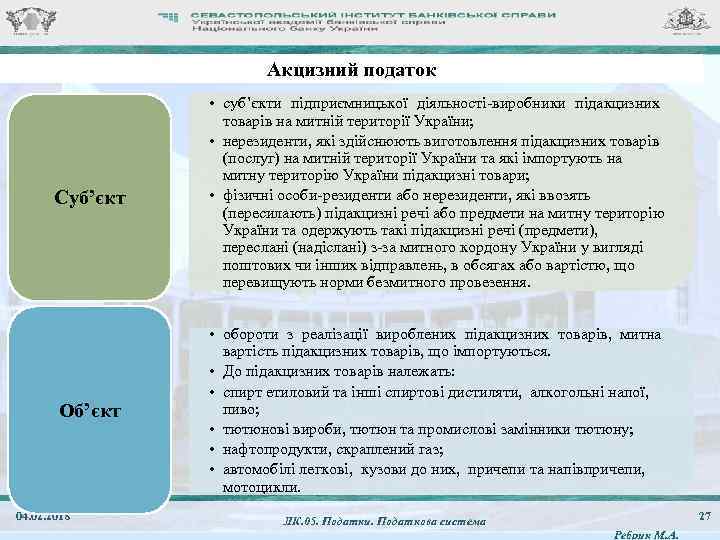

Акцизний податок Суб’єкт • суб’єкти підприємницької діяльності-виробники підакцизних товарів на митній території України; • нерезиденти, які здійснюють виготовлення підакцизних товарів (послуг) на митній території України та які імпортують на митну територію України підакцизні товари; • фізичні особи-резиденти або нерезиденти, які ввозять (пересилають) підакцизні речі або предмети на митну територію України та одержують такі підакцизні речі (предмети), переслані (надіслані) з-за митного кордону України у вигляді поштових чи інших відправлень, в обсягах або вартістю, що перевищують норми безмитного провезення. Об’єкт • обороти з реалізації вироблених підакцизних товарів, митна вартість підакцизних товарів, що імпортуються. • До підакцизних товарів належать: • спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво; • тютюнові вироби, тютюн та промислові замінники тютюну; • нафтопродукти, скраплений газ; • автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли. 04. 02. 2018 27 ЛК. 05. Податки. Податкова система Ребрик М. А.

Акцизний податок Суб’єкт • суб’єкти підприємницької діяльності-виробники підакцизних товарів на митній території України; • нерезиденти, які здійснюють виготовлення підакцизних товарів (послуг) на митній території України та які імпортують на митну територію України підакцизні товари; • фізичні особи-резиденти або нерезиденти, які ввозять (пересилають) підакцизні речі або предмети на митну територію України та одержують такі підакцизні речі (предмети), переслані (надіслані) з-за митного кордону України у вигляді поштових чи інших відправлень, в обсягах або вартістю, що перевищують норми безмитного провезення. Об’єкт • обороти з реалізації вироблених підакцизних товарів, митна вартість підакцизних товарів, що імпортуються. • До підакцизних товарів належать: • спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво; • тютюнові вироби, тютюн та промислові замінники тютюну; • нафтопродукти, скраплений газ; • автомобілі легкові, кузови до них, причепи та напівпричепи, мотоцикли. 04. 02. 2018 27 ЛК. 05. Податки. Податкова система Ребрик М. А.

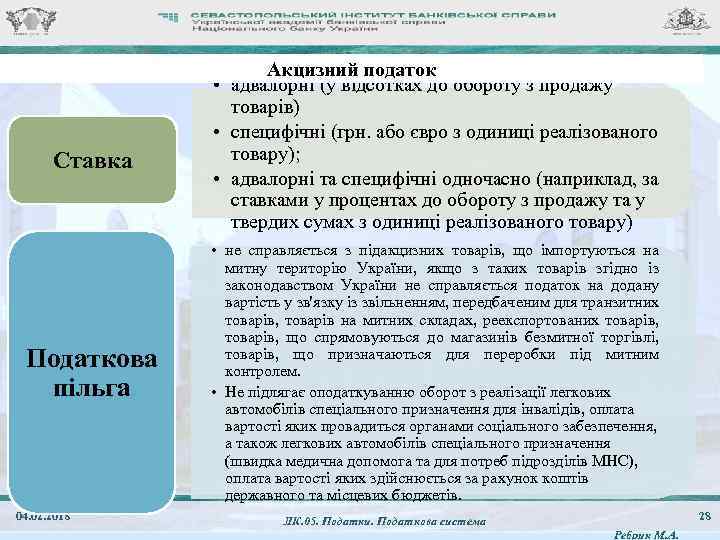

Ставка Податкова пільга 04. 02. 2018 Акцизний податок • адвалорні (у відсотках до обороту з продажу товарів) • специфічні (грн. або євро з одиниці реалізованого товару); • адвалорні та специфічні одночасно (наприклад, за ставками у процентах до обороту з продажу та у твердих сумах з одиниці реалізованого товару) • не справляється з підакцизних товарів, що імпортуються на митну територію України, якщо з таких товарів згідно із законодавством України не справляється податок на додану вартість у зв'язку із звільненням, передбаченим для транзитних товарів, товарів на митних складах, реекспортованих товарів, що спрямовуються до магазинів безмитної торгівлі, товарів, що призначаються для переробки під митним контролем. • Не підлягає оподаткуванню оборот з реалізації легкових автомобілів спеціального призначення для інвалідів, оплата вартості яких провадиться органами соціального забезпечення, а також легкових автомобілів спеціального призначення (швидка медична допомога та для потреб підрозділів МНС), оплата вартості яких здійснюється за рахунок коштів державного та місцевих бюджетів. 28 ЛК. 05. Податки. Податкова система Ребрик М. А.

Ставка Податкова пільга 04. 02. 2018 Акцизний податок • адвалорні (у відсотках до обороту з продажу товарів) • специфічні (грн. або євро з одиниці реалізованого товару); • адвалорні та специфічні одночасно (наприклад, за ставками у процентах до обороту з продажу та у твердих сумах з одиниці реалізованого товару) • не справляється з підакцизних товарів, що імпортуються на митну територію України, якщо з таких товарів згідно із законодавством України не справляється податок на додану вартість у зв'язку із звільненням, передбаченим для транзитних товарів, товарів на митних складах, реекспортованих товарів, що спрямовуються до магазинів безмитної торгівлі, товарів, що призначаються для переробки під митним контролем. • Не підлягає оподаткуванню оборот з реалізації легкових автомобілів спеціального призначення для інвалідів, оплата вартості яких провадиться органами соціального забезпечення, а також легкових автомобілів спеціального призначення (швидка медична допомога та для потреб підрозділів МНС), оплата вартості яких здійснюється за рахунок коштів державного та місцевих бюджетів. 28 ЛК. 05. Податки. Податкова система Ребрик М. А.

04. 02. 2018 29 ЛК. 05. Податки. Податкова система Ребрик М. А.

04. 02. 2018 29 ЛК. 05. Податки. Податкова система Ребрик М. А.